Similar presentations:

Финансово - экономическая стратегия санаторно - курортной организации. Планирование и реализация

1.

Финансово-экономическаястратегия санаторнокурортной организации:

планирование и реализация

Санкт-Петербург

2.

1. Финансовые цели медицинскойорганизации.

Стратегия.

Финансовая политика.

2

3.

ЧТО такое финансы?• Фина́нсы (от лат. financia — наличность,

доход) – денежные средства, которыми

располагает и управляет компания для

достижения своих целей.

• Управление финансами – организация и

регулирование потоков денежных средств

с целью обеспечения своей

деятельности.

3

4.

Сферы принятия финансовых решенийСтратегический менеджмент –

разработка общих целей компании,

формирование долгосрочных

планов.

Операционный менеджмент ежедневное управление бизнесом,

обеспечение соответствия

деятельности выработанным планам и

осуществление конкретных действий

для их реализации.

Управление рисками –

реагирование на различные риски, с

которыми сталкивается в своей

4

деятельности компания.

5.

Ключевые задачи финансового управления• Финансовое планирование

• Оценка инвестиционных проектов

• Решения о финансировании

• Операции на рынке капитала

• Финансовый контроль

5

6.

Финансовые цели компанииБлагосостояние

акционера

Дивиденды

Инвестиции в

другие активы

Прибыль

Доходы

Реинвестирование

Расходы

6

7.

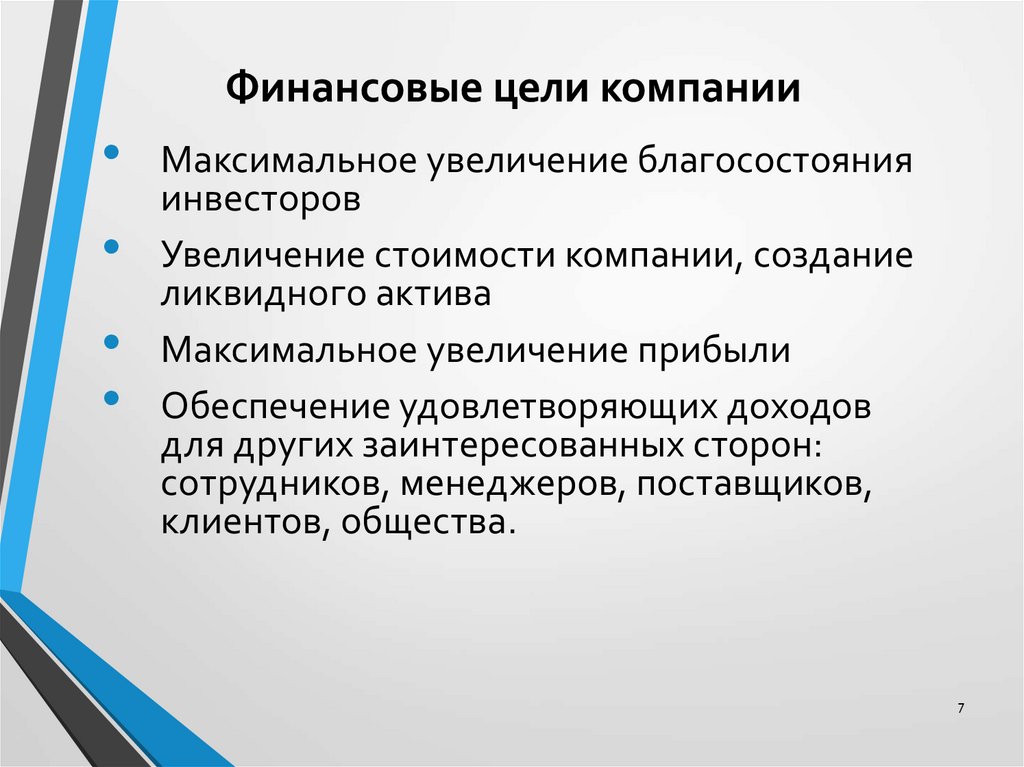

Финансовые цели компании• Максимальное увеличение благосостояния

инвесторов

Увеличение стоимости компании, создание

ликвидного актива

Максимальное увеличение прибыли

Обеспечение удовлетворяющих доходов

для других заинтересованных сторон:

сотрудников, менеджеров, поставщиков,

клиентов, общества.

7

8.

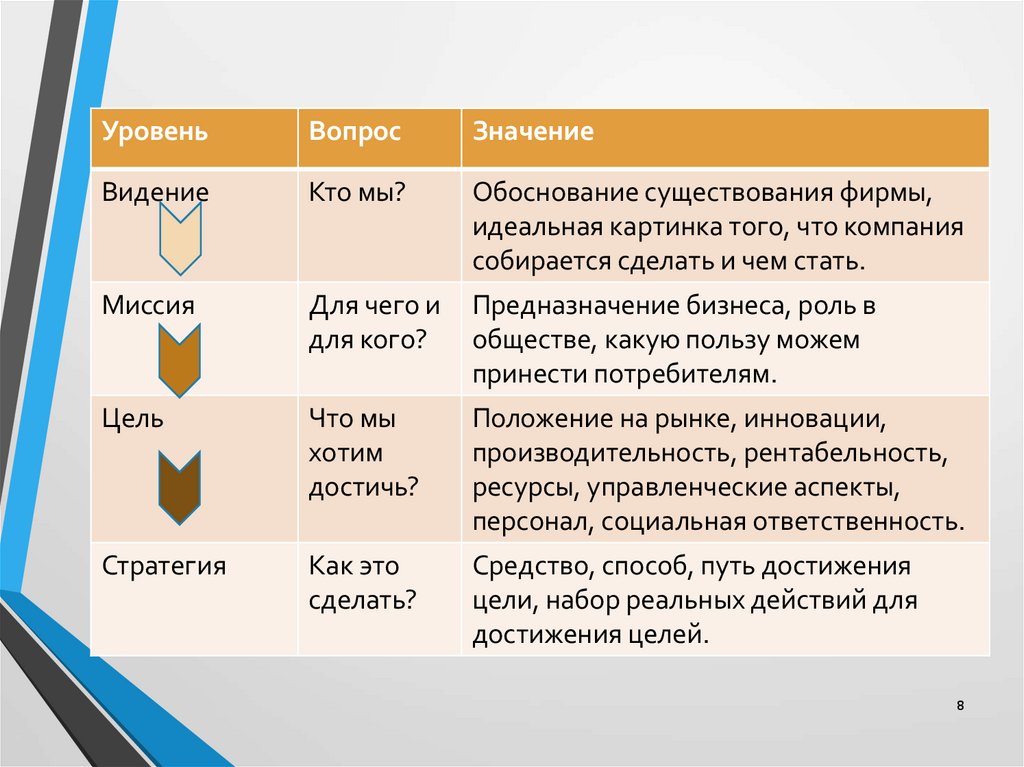

УровеньВопрос

Значение

Видение

Кто мы?

Обоснование существования фирмы,

идеальная картинка того, что компания

собирается сделать и чем стать.

Миссия

Для чего и

для кого?

Предназначение бизнеса, роль в

обществе, какую пользу можем

принести потребителям.

Цель

Что мы

хотим

достичь?

Положение на рынке, инновации,

производительность, рентабельность,

ресурсы, управленческие аспекты,

персонал, социальная ответственность.

Стратегия

Как это

сделать?

Средство, способ, путь достижения

цели, набор реальных действий для

достижения целей.

целеполагание

8

9.

SMART цель – УМНАЯ ЦЕЛЬ9

10.

Стратегическая модель10

11.

Сбалансированная система показателей(BSC) Нортона-Каплана

11

12.

Финансовая стратегия— совокупность правил и средств,

обеспечивающих прирост финансового

потенциала предприятия

— формирование и использование финансовых

ресурсов для реализации базовой стратегии

предприятия

12

13.

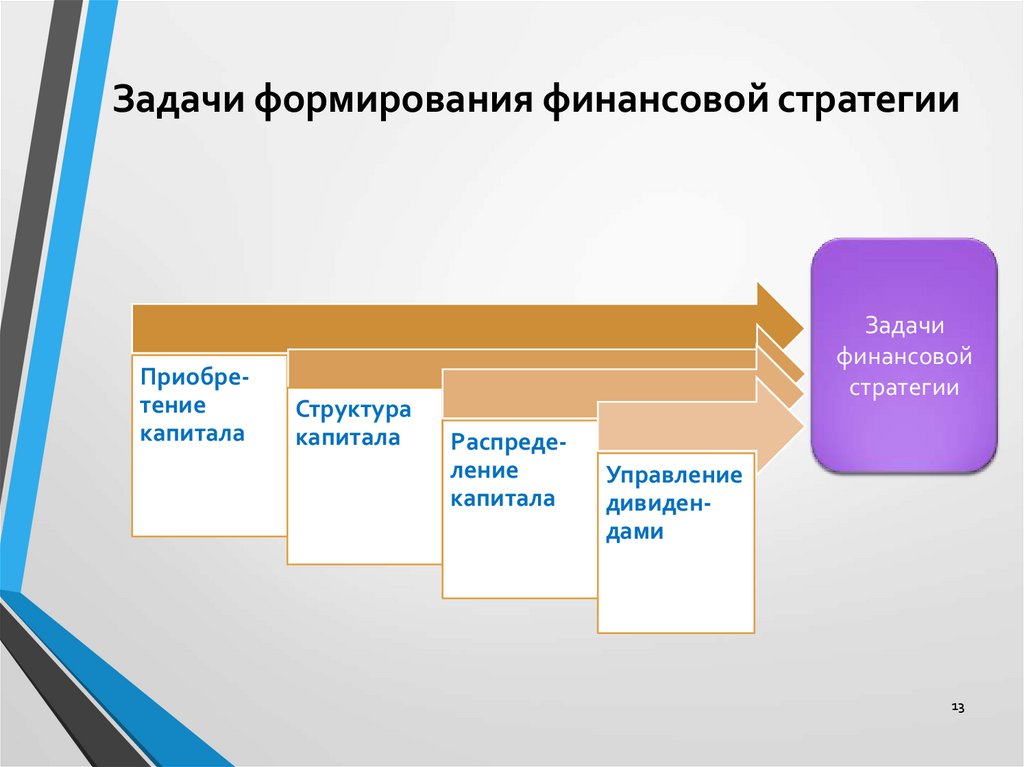

Задачи формирования финансовой стратегииПриобретение

капитала

Структура

капитала

Задачи

финансовой

стратегии

Распределение

капитала

Управление

дивидендами

13

14.

Финансовая политика компании• Определяет целевые установки, условия и варианты

развития финансово-экономических процессов,

задачи, критерии, методы и модели управления

финансами организации, инструменты реализации

управленческих решений на различных стадиях ее

функционирования

• Цель – построение эффективной системы

управления финансами, направленного на

достижение долгосрочных целей компании

14

15.

Финансовая политика предусматривает• Получение прибыли

• Оптимизация структуры и стоимости капитала,

обеспечение финансовой устойчивости компании

• Достижение финансовой открытости компании

• Разработка механизма финансового менеджмента

• Обеспечение сбалансированности материальных и

денежных потоков

15

16.

Факторы, влияющие на финансовуюполитику

Внутренние:

• Организационно-правовая форма

• Отрасль

• Масштабы деятельности

• Наличие автоматизированных информационных систем

• Организационная структура

• Степень развития финансового менеджмента

• Стадия развития организации (финансовая устойчивость

→ экономический рост максимум прибыли

финансовая устойчивость)

16

17.

Факторы, влияющие на финансовуюполитику

Внешние:

• Макроэкономическая ситуация

• Конъюнктура товарного рынка

• Состояние финансового рынка

• Налоговая, таможенная, бюджетная, кредитноденежная политика государства

17

18.

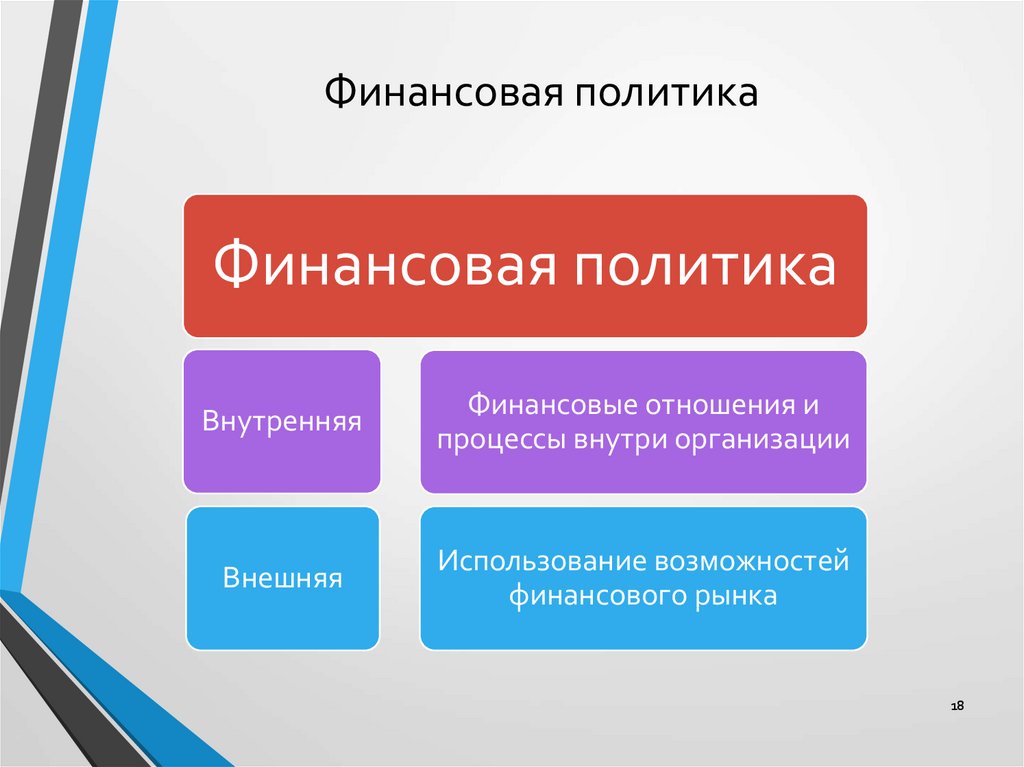

Финансовая политикаФинансовая политика

Внутренняя

Финансовые отношения и

процессы внутри организации

Внешняя

Использование возможностей

финансового рынка

18

19.

2. Финансовая структура19

20.

Финансовая структура• это иерархическая система центров

финансовой ответственности (ЦФО),

определяющая порядок формирования

финансовых результатов и распределение

ответственности за достижение общего

результата компании.

20

21.

Компоненты финансовой ответственности1. Планирование

2. Учет

3. Анализ

4. Контроль (корректировка)

21

22.

Центры финансовой ответственности (ЦФО)• Центр затрат (ЦЗ)

• Центр доходов (ЦД)

• Центр маржинального дохода (ЦМД)

• Центр прибыли (ЦП)

• Центр инвестиций (ЦИ)

22

23.

Ответственность и состав ЦФОЦФО

Целевые

показатели

Может

включать

в себя

Может

входить

в состав

Центр затрат

Затраты ЦФО

ЦЗ

ЦЗ, ЦП

Центр доходов

Доход ЦФО

ЦД, ЦЗ

ЦД, ЦП

ЦД, ЦЗ

ЦП

Центр

Маржинальная

маржинального

прибыль ЦФО

дохода

Центр прибыли

Прибыль бизнеса ЦЗ, ЦД, ЦМД, ЦП, ЦИ

/ компании

ЦП

Центр

инвестиций

Отдача на

инвестиции

ROI

ЦЗ, ЦП

ЦИ

23

24.

Формирование финансовой структурыОрганизационный подход

Процессный подход

24

25.

Организационный подход• Организационная структура —

логические соотношения уровней управления и

функциональных областей, организованные

таким образом, чтобы обеспечить эффективное

достижение целей.

25

26.

Организационный подходФункциональная структура

26

27.

Организационный подходПроектная структура

27

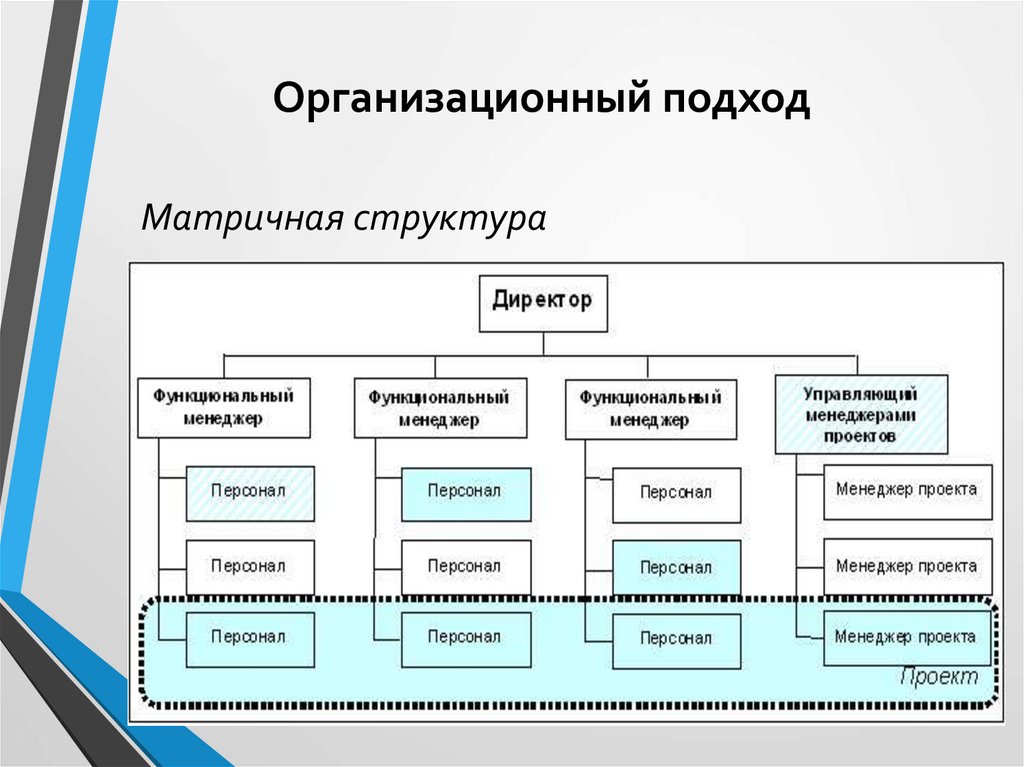

28.

Организационный подходМатричная структура

28

29.

ОРГАНИЗАЦИОННЫЙ ПОДХОД29

30.

ОРГАНИЗАЦИОННЫЙ ПОДХОД30

31.

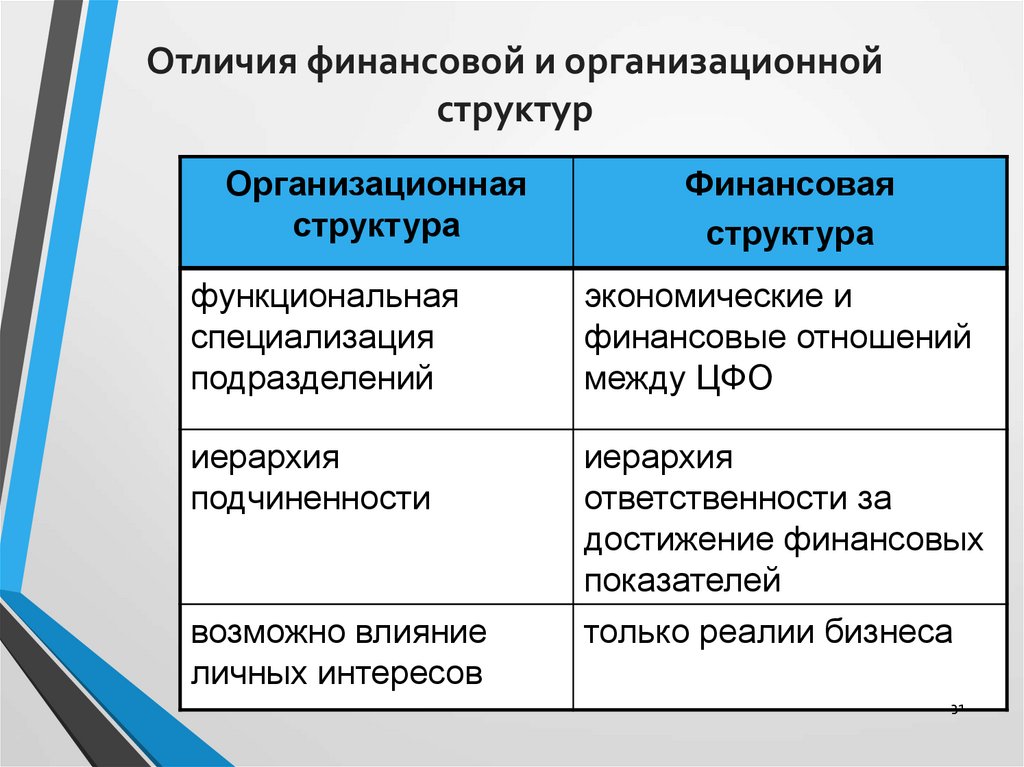

Отличия финансовой и организационнойструктур

Организационная

структура

Финансовая

структура

функциональная

специализация

подразделений

экономические и

финансовые отношений

между ЦФО

иерархия

подчиненности

иерархия

ответственности за

достижение финансовых

показателей

только реалии бизнеса

возможно влияние

личных интересов

31

32.

Процессный подходПроцесс – совокупность взаимосвязанных и

взаимодействующих видов деятельности,

преобразующих вход в выход.

Деловой процесс (бизнес-процесс) – это

совокупность различных процессов,

объединенных в рамках определенного вида

деятельности (бизнеса), "на входе" которой

используются один или более видов

ресурсов, и в результате этой деятельности

на "выходе" создается продукт (или услуга),

представляющий ценность для потребителя

32

33.

Схема процессаВладелец

процесса

Вход Процесс 1

Сырье

Материалы

Комплектующие

П/ф

Документ

Информация

Процесс 1

Инструменты

Методы

Регламенты

Оборудование

Трудовые

ресурсы

Выход Процесс

1

Вход Процесс 2

Готовая

продукция

П/ф’

Документ

Информация

Процесс 2

33

34.

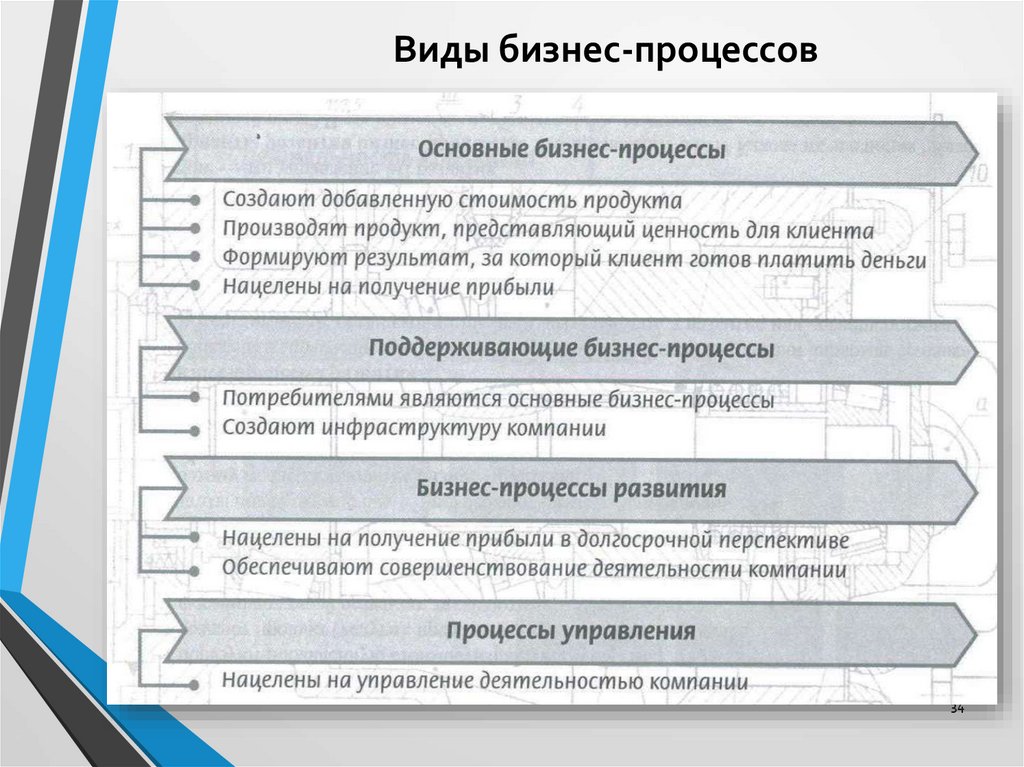

Виды бизнес-процессов34

35.

Декомпозиция бизнес-процессов35

36.

Взаимосвязь бизнес-процессов и бюджета36

37.

3. Структура капитала37

38.

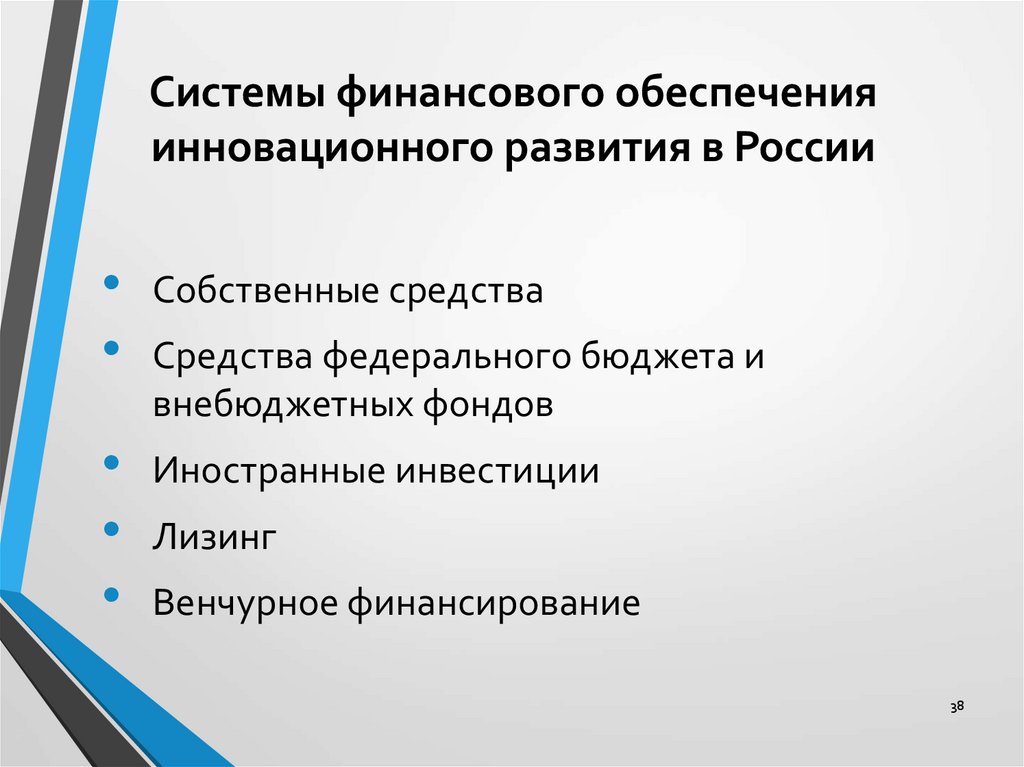

Системы финансового обеспеченияинновационного развития в России

• Собственные средства

• Средства федерального бюджета и

внебюджетных фондов

• Иностранные инвестиции

• Лизинг

• Венчурное финансирование

38

39.

Формы финансирования• Самофинансирование – нераспределенная прибыль,

амортизационные отчисления, резервный капитал,

добавочный капитал

• Финансовые рынки – долевое финансирование

(эмиссия акций, увеличение числа собственников),

долговое финансирование (выпуск облигаций)

• Банковское кредитование

• Бюджетное финансирование – субсидии, кредиты из

федерального, регионального, местного бюджетов,

целевые программы

• Взаимное финансирование хозяйствующих субъектов

– отсрочка платежа

39

40.

Собственный капиталСобственный

капитал

Уставный

капитал

Накопленный

капитал

Целевое

финансирование

Резервный

капитал

Добавочный

капитал

Нераспределен.

прибыль

Переоценка

внеоборотных

активов

Безвозмездно

полученное

имущество

Эмиссионный

доход

(цена продажиноминал)

Курсовые

разницы по

вкладам

иностранных

40

инвесторов

41.

Источники формирования собственногокапитала

Источники

формирования СК

Внутренние

Чистая

прибыль

Амортизация

Внешние

Переоценка

имущества

Выпуск акций

Безвозмездная

помощь

41

42.

На распределение прибыли влияют• Сумма чистой прибыли

• Стадия жизненного цикла организации

• Необходимость и возможность реального

инвестирования

• Соотношение между риском и доходностью

• Ожидания собственников капитала

42

43.

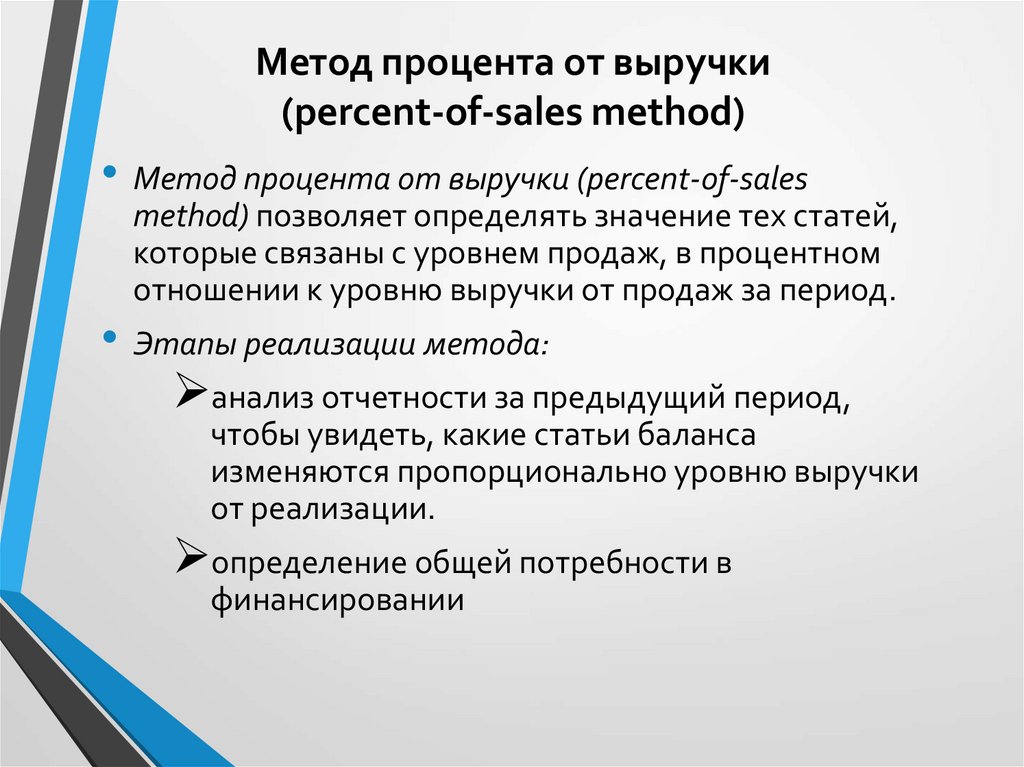

Метод процента от выручки(percent-of-sales method)

• Метод процента от выручки (percent-of-sales

method) позволяет определять значение тех статей,

которые связаны с уровнем продаж, в процентном

отношении к уровню выручки от продаж за период.

• Этапы реализации метода:

анализ отчетности за предыдущий период,

чтобы увидеть, какие статьи баланса

изменяются пропорционально уровню выручки

от реализации.

определение общей потребности в

финансировании

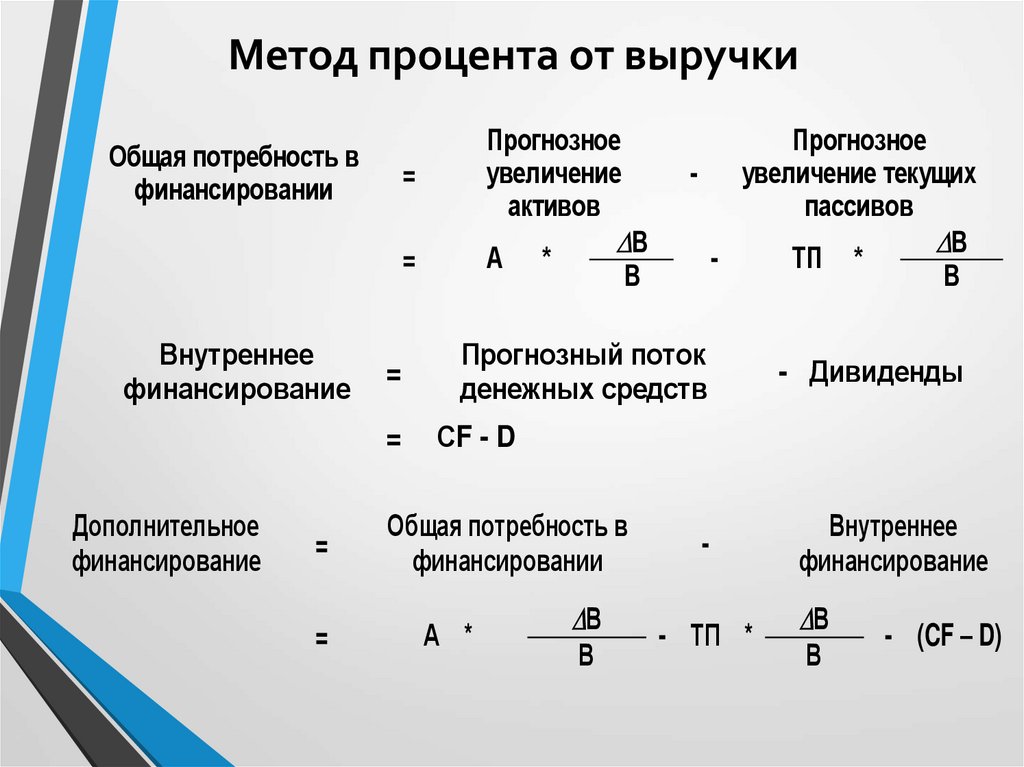

44.

Метод процента от выручкиОбщая потребность в

финансировании

Прогнозное

увеличение

активов

В

А *

В

=

=

Внутреннее

финансирование

=

=

Дополнительное

финансирование

=

=

Прогнозное

увеличение текущих

пассивов

В

ТП *

В

Прогнозный поток

денежных средств

- Дивиденды

СF - D

Общая потребность в

финансировании

А *

В

В

- ТП *

Внутреннее

финансирование

В

В

- (CF – D)

45.

Метод процента от выручкиАктивы

Пассивы

ТП

Выручка

А

ОПФ

ВФ

ДФ

45

46.

Критерии оптимизации структурывнутренних и внешних источников

финансирования

• Минимальная совокупная стоимость

привлечения

• Сохранение управления компанией

первоначальными учредителями

46

47.

В отличие от собственных заемныеисточники финансирования

• Подлежат возврату

• Должны регулярно оплачиваться

• Постоянны

• Приоритет перед собственниками в случае

банкротства

47

48.

Виды кредитованияКредитование

Рассрочка

платежа

Кредиты

Ломбардный

кредит

Ипотечный

кредит

Ролловерный

кредит

Консорциумный

кредит

Под залог

векселей, ГКО

Под залог ОС,

имуществ.

комплекса

Пересматриваемая

процентная

ставка

Банк привлекает

банков

партнеров

48

49.

Этапы управления заемным финансированием1.Определение целей использования кредита

2.Оценка собственной кредитоспособности

3.Выбор вида кредита

4.Изучение и оценка условий кредита

5.Выравнивание кредитных условий

6.Обеспечение условий эффективного использования

кредита

7.Контроль за текущим обслуживанием кредита

8.Обеспечение своевременной и полной амортизации

суммы основного долга

49

50.

Основные кредитные условия• Предельный размер кредита

• Предельный срок кредита

• Валюта кредита

• Кредитная ставка

• Форма кредитной ставки (фиксированная или

плавающая)

• Вид кредитной ставки

• Условия выплаты процента

• Условия выплаты основного долга

• Форма обеспечения кредита

50

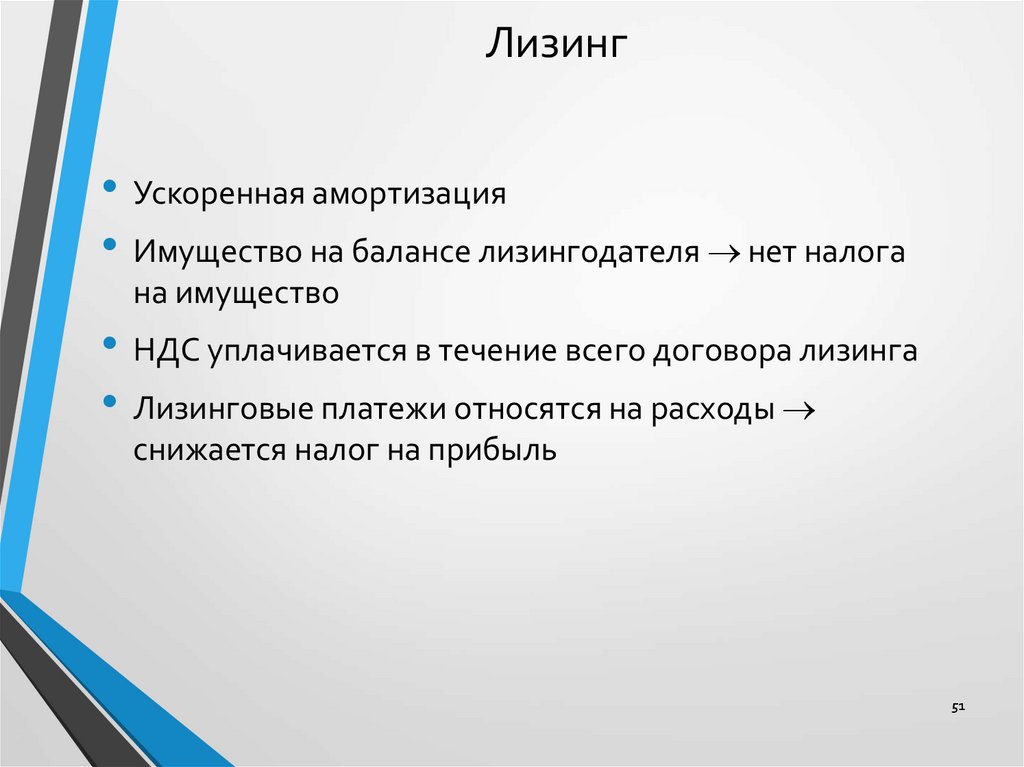

51.

Лизинг• Ускоренная амортизация

• Имущество на балансе лизингодателя нет налога

на имущество

• НДС уплачивается в течение всего договора лизинга

• Лизинговые платежи относятся на расходы

снижается налог на прибыль

51

52.

лизинг• Оперативный лизинг – имущество передается

лизингополучателю во временное пользование

• Финансовый лизинг – лизингодатель приобретает

оборудование на свой страх и риск; в сделке участвует

продавец объекта; продолжительность договора =

сроку амортизации; переход права собственности

лизингополучателю после выплаты всей суммы

52

53.

Проектное финансирование• Инвестирование собственных средств не менее 30%

стоимости проекта, остальное - внешние источники

финансирования

• Потенциальные доходы проекта – единственный

источник возврата вложенных средств

• Обеспечение – качество и конкурентоспособность

самого проекта; активы, создаваемые в ходе проекта

• Гарантии – государственные либо частные

53

54.

БАЛАНСАКТИВЫ

ПАССИВЫ

Внеоборотные

активы

Собственный

капитал

ЧОК

Текущие

активы

Долгосрочные

займы

Текущие

пассивы

Инвестированный

капитал

Заемный

капитал

55.

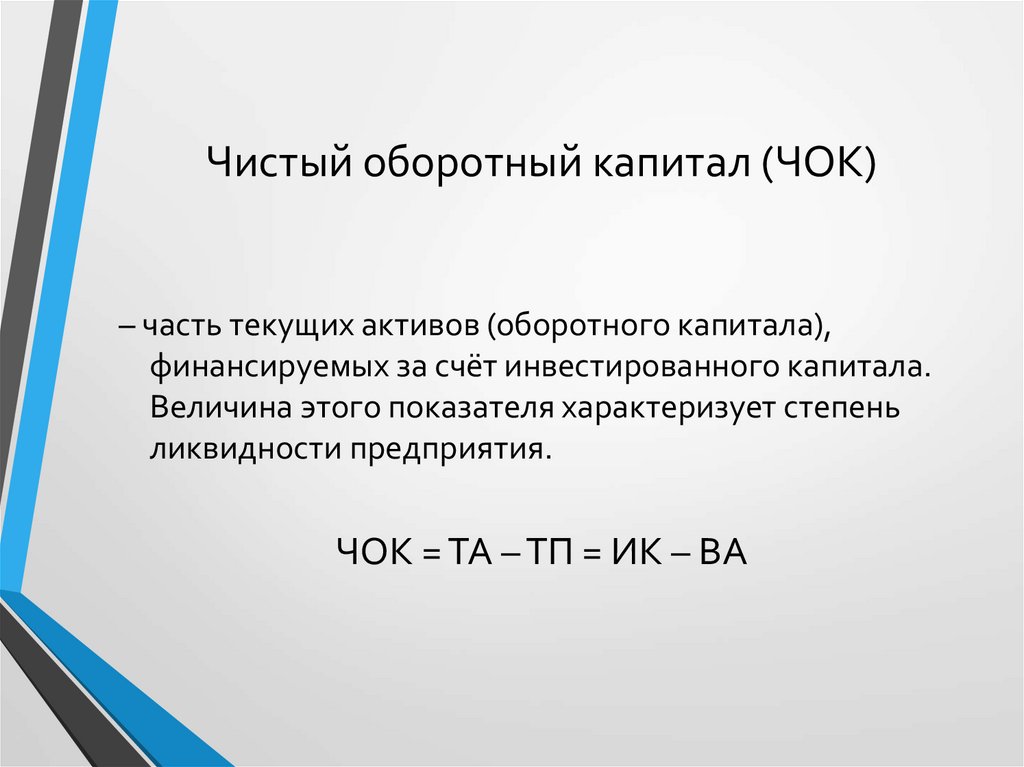

Чистый оборотный капитал (ЧОК)– часть текущих активов (оборотного капитала),

финансируемых за счёт инвестированного капитала.

Величина этого показателя характеризует степень

ликвидности предприятия.

ЧОК = ТА – ТП = ИК – ВА

56.

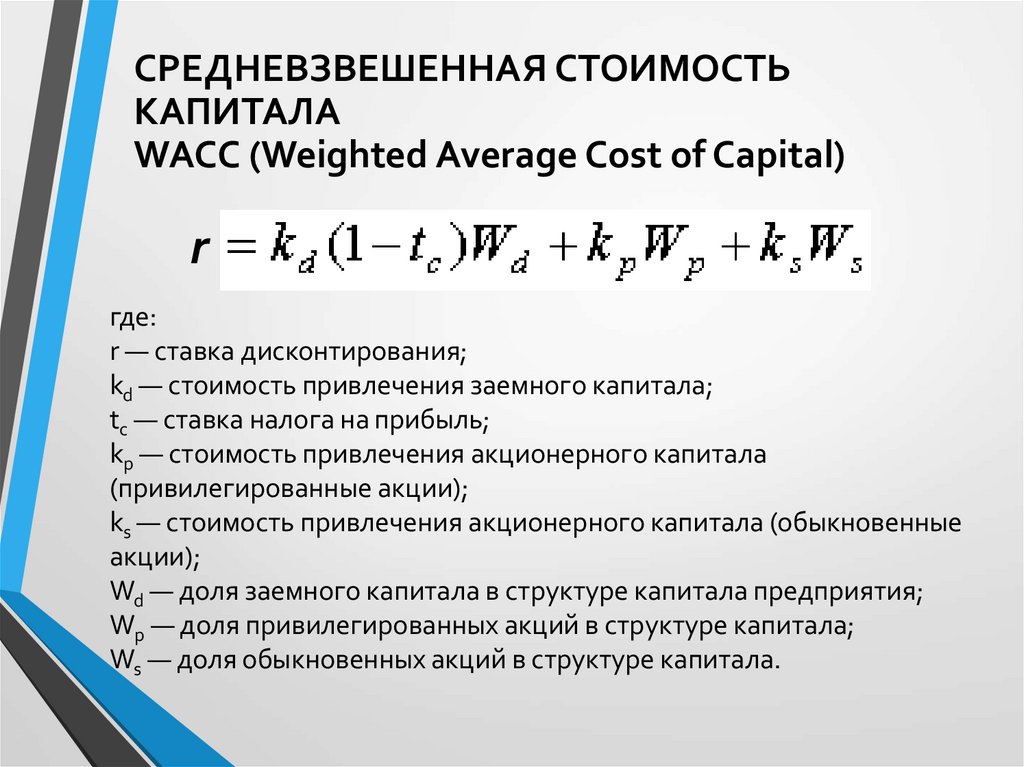

СРЕДНЕВЗВЕШЕННАЯ СТОИМОСТЬКАПИТАЛА

WACC (Weighted Average Cost of Capital)

r

где:

r — ставка дисконтирования;

kd — стоимость привлечения заемного капитала;

tc — ставка налога на прибыль;

kp — стоимость привлечения акционерного капитала

(привилегированные акции);

ks — стоимость привлечения акционерного капитала (обыкновенные

акции);

Wd — доля заемного капитала в структуре капитала предприятия;

Wp — доля привилегированных акций в структуре капитала;

Ws — доля обыкновенных акций в структуре капитала.

57.

Метод дисконтированного потока57

58.

Финансовый рычагКомпания использует финансовый рычаг, если оно

финансирует часть своих активов за счёт заёмных

средств, за которые оно выплачивает фиксированные

проценты (кредиты, привилегированные акции,

лизинг).

59.

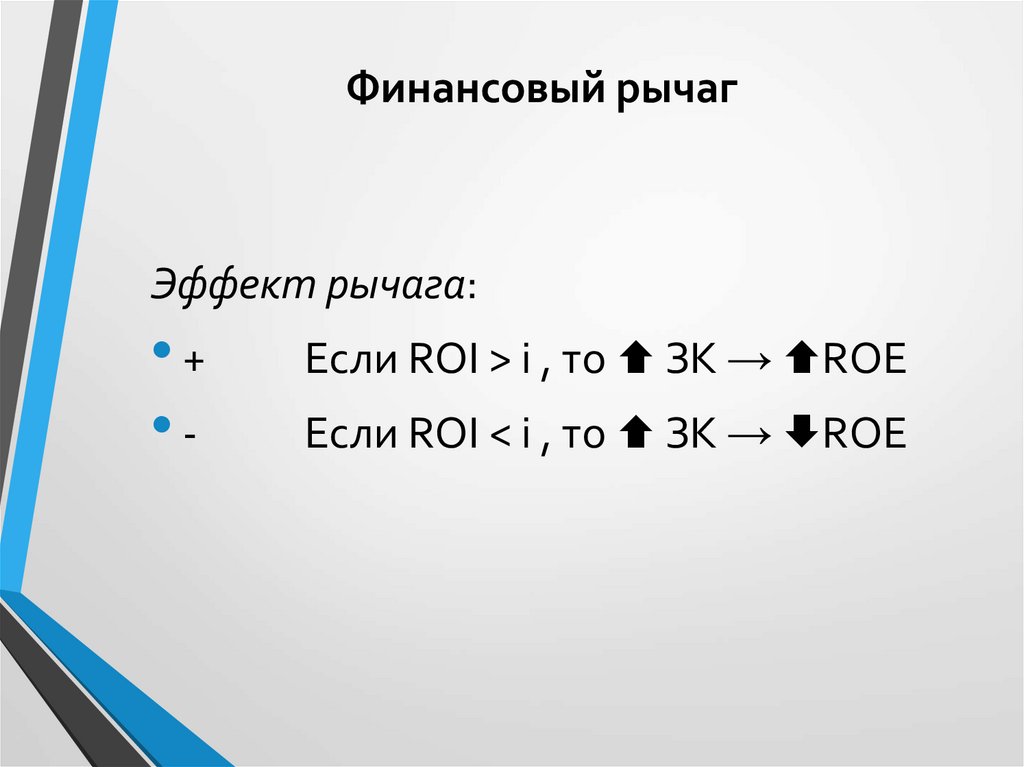

Финансовый рычагЭффект рычага:

•+

•-

Если ROI > i , то ЗК → ROЕ

Если ROI < i , то ЗК → ROЕ

60.

Финансовый рычагЭФР = (1-t) (ROA - %) ЗК/СК

61.

Традиционная модель структуры капиталаWACC

Стоимость СК

WACC

Стоимость ЗК

Удельный вес ЗК

61

62.

4. Финансовая диагностика62

63.

6364.

6465.

6566.

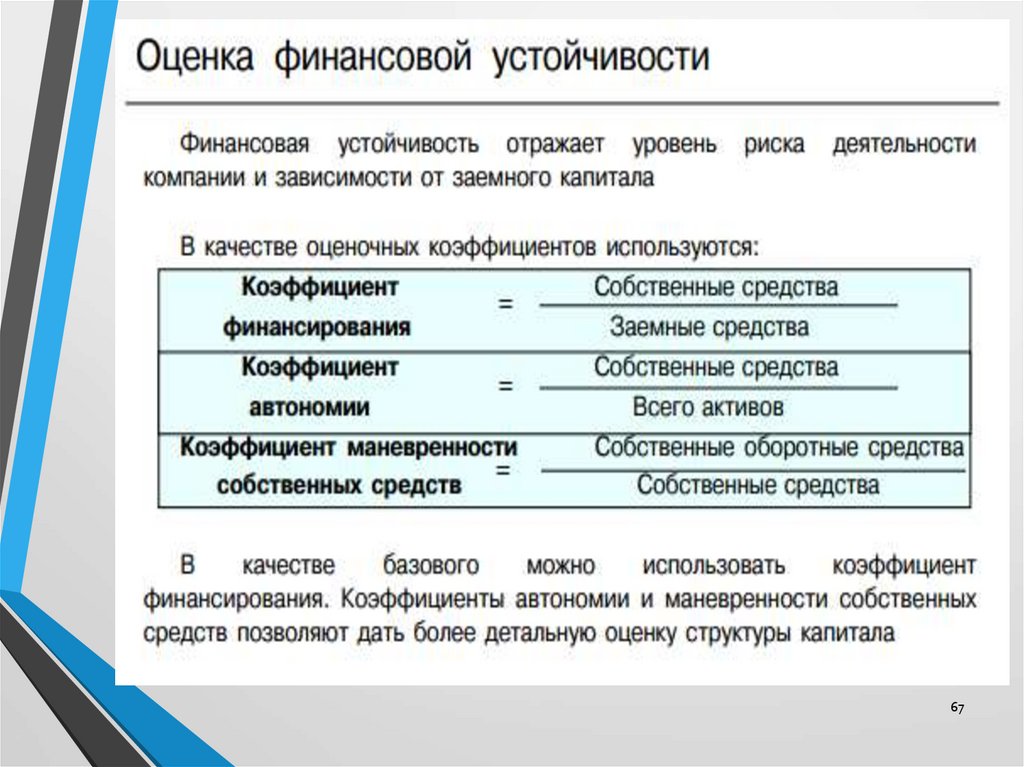

6667.

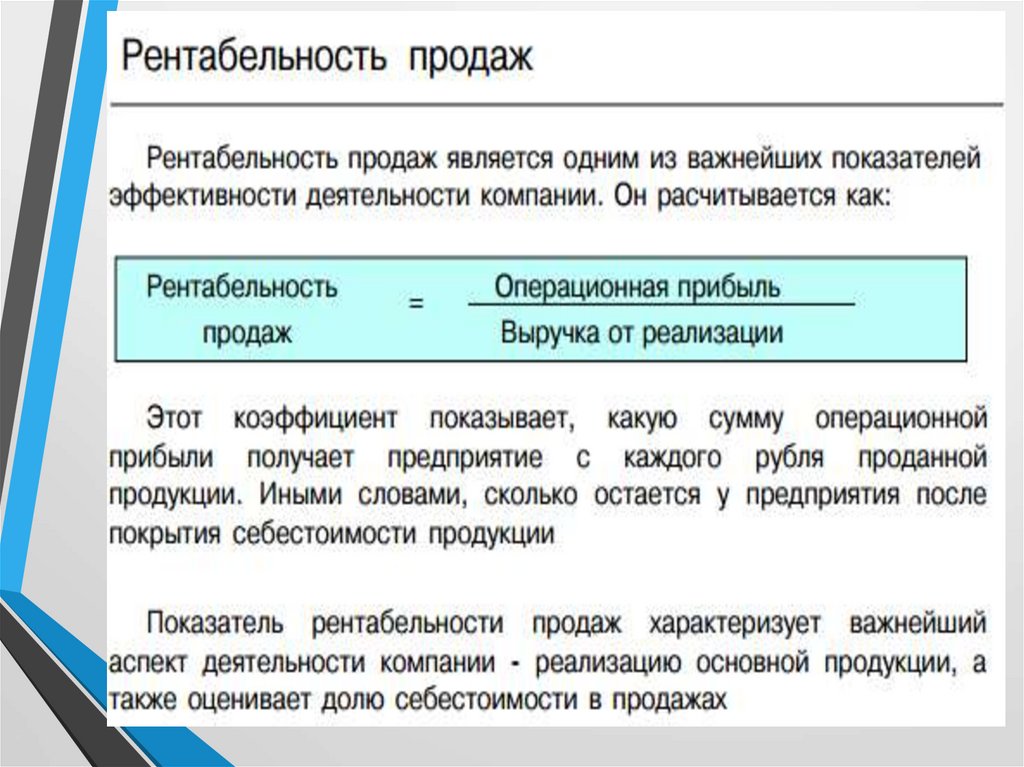

6768.

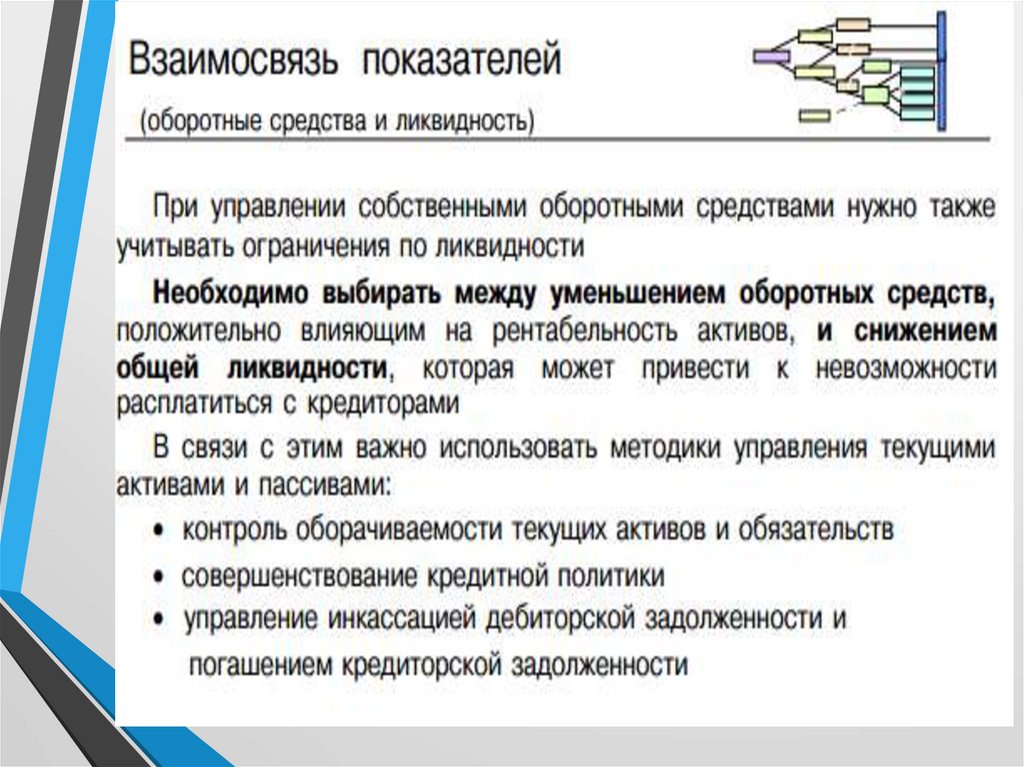

6869.

6970.

7071.

7172.

7273.

7374.

7475.

7576.

7677.

7778.

7879.

7980.

8081.

8182.

5. Финансовоепрогнозирование

82

83.

Методы прогнозированияКоличественные

Линейный метод

Скользящее среднее

Качественные

Мнение руководителей

(«сверху»)

Метод Дельфи

Экспоненциальное

выравнивание

Анализ тенденций

Декомпозиция временных

рядов

Мнение менеджеров по

продажам («снизу»)

Маркетинговые

исследования

Мозговой штурм

Регрессионный анализ

SWOT-анализ

84.

Критерии для выбора техникипрогноза:

1.Соответствие затрат на исследования

потенциальным выгодам

2.Сложность прогнозной задачи

3.Срок планирования

4.Требуемая точность

5.Наличие исходной информации

85.

Допущения при прогнозированиивсе техники прогнозирования основаны на

анализе исторической информации

прогнозы никогда не сбываются на 100%

точность расчетов снижается с увеличением

сроков прогнозирования

прогнозы для группы параметров обычно точнее

прогнозов для параметров, рассматриваемых

индивидуально

86.

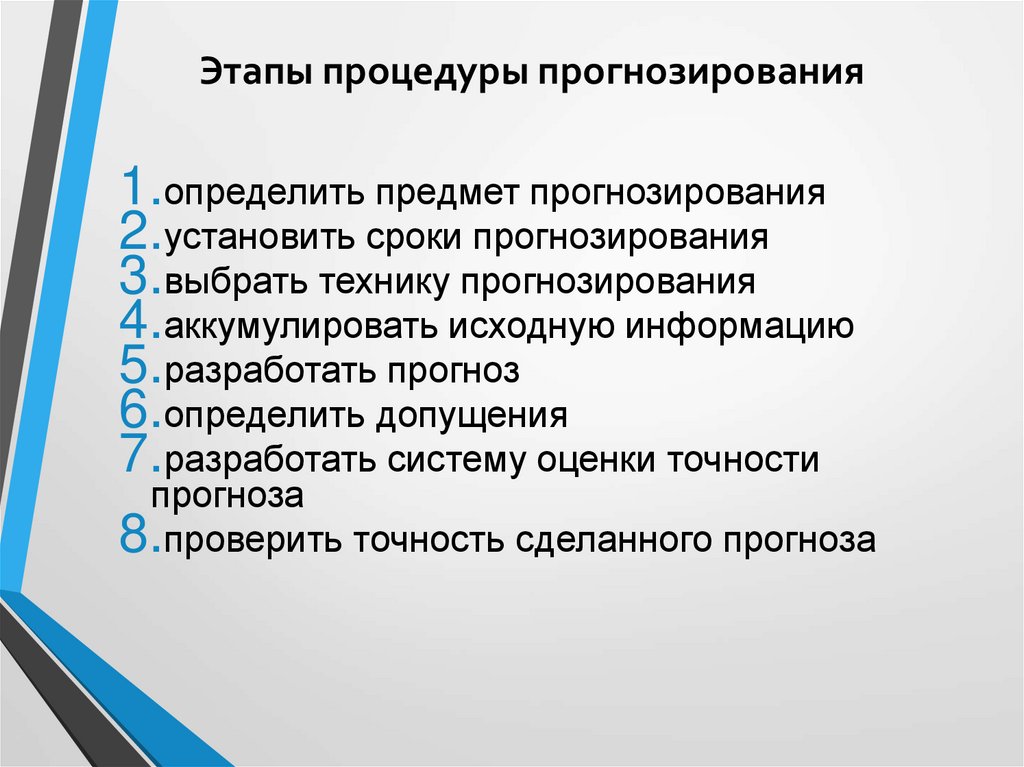

Этапы процедуры прогнозирования1.определить предмет прогнозирования

2.установить сроки прогнозирования

3.выбрать технику прогнозирования

4.аккумулировать исходную информацию

5.разработать прогноз

6.определить допущения

7.разработать систему оценки точности

прогноза

8.проверить точность сделанного прогноза

87.

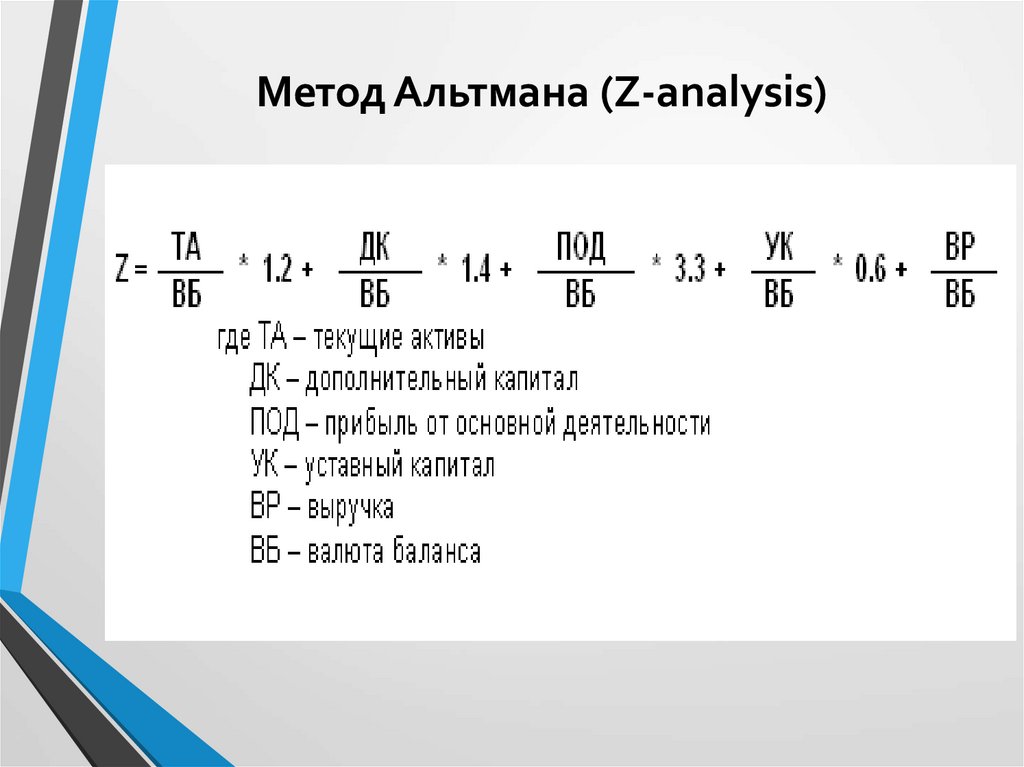

Метод Альтмана (Z-analysis)88.

Метод Альтмана (Z-analysis)89.

Метод компании DuPont90.

91.

6.Бюджетирование92.

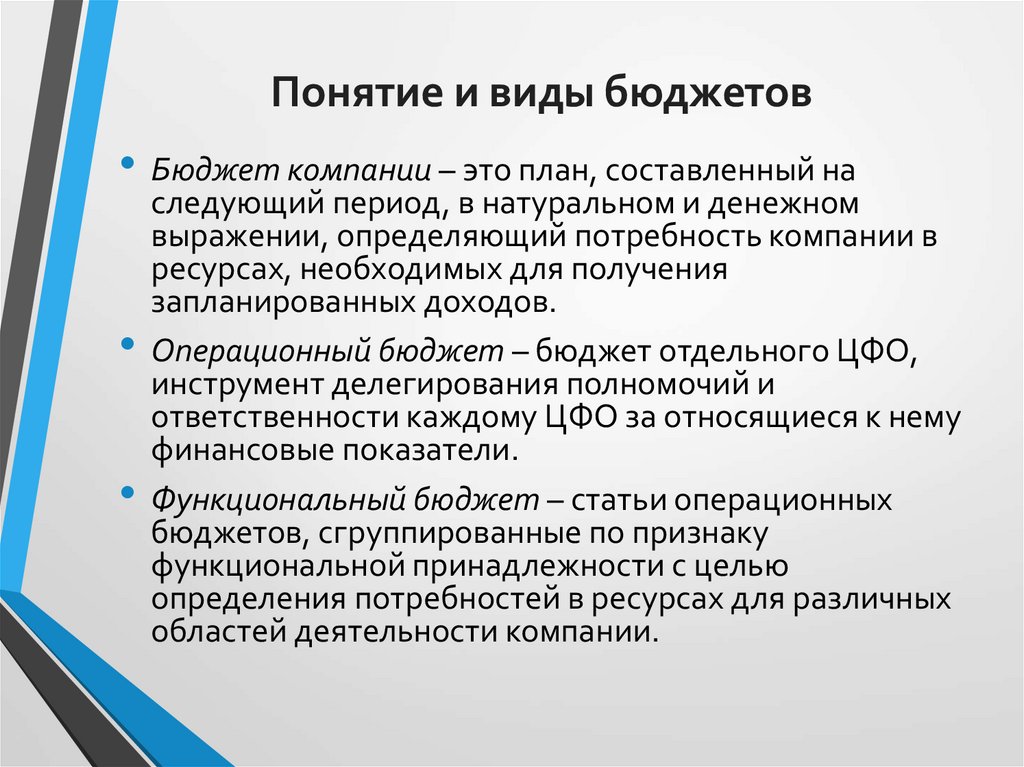

Понятие и виды бюджетов• Бюджет компании – это план, составленный на

следующий период, в натуральном и денежном

выражении, определяющий потребность компании в

ресурсах, необходимых для получения

запланированных доходов.

• Операционный бюджет – бюджет отдельного ЦФО,

инструмент делегирования полномочий и

ответственности каждому ЦФО за относящиеся к нему

финансовые показатели.

• Функциональный бюджет – статьи операционных

бюджетов, сгруппированные по признаку

функциональной принадлежности с целью

определения потребностей в ресурсах для различных

областей деятельности компании.

93.

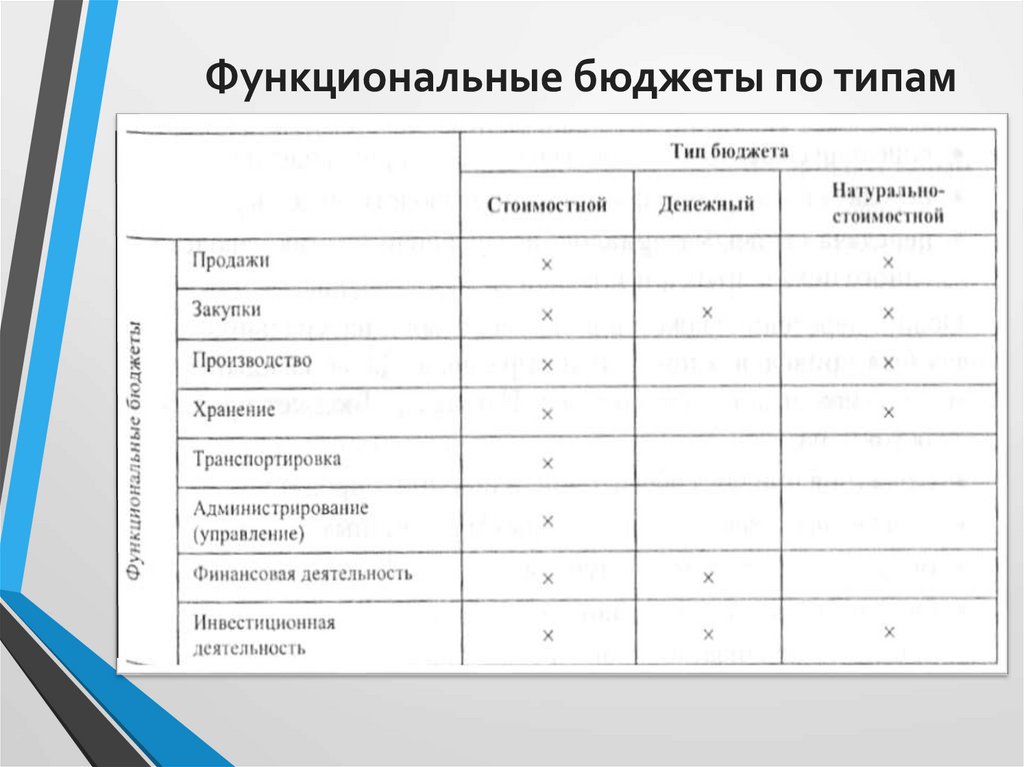

Функциональные бюджеты ЦФО94.

Функциональные бюджеты по типам95.

Взаимосвязь стратегического и оперативногопланирования

Бюджетирование – самый нижний уровень

планирования, на котором планируется

стоимость действий, посредством которых

реализуется все вертикаль стратегических

целей и оперативных планов.

Контуры управления:

• цель – чего именно хочет достичь компания

• стратегия – как компания планирует достичь

поставленных целей

• оперативная задача – как будет реализовываться

стратегия

96.

Система плановпредприятия

97.

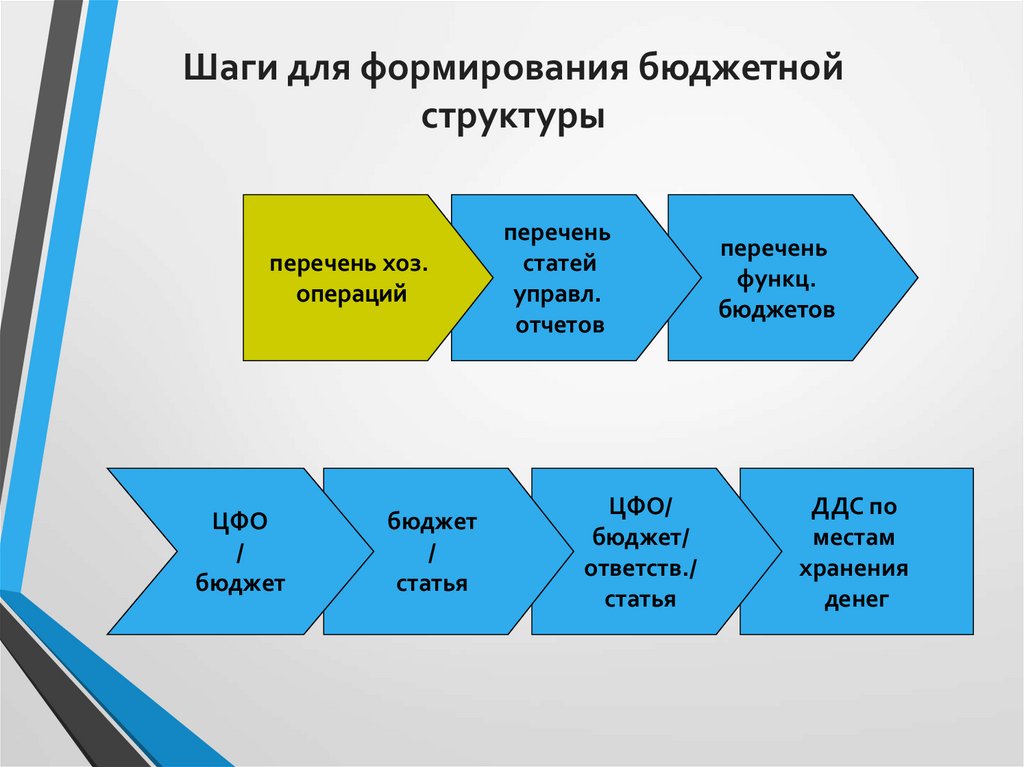

Шаги для формирования бюджетнойструктуры

перечень хоз.

операций

ЦФО

/

бюджет

бюджет

/

статья

перечень

статей

управл.

отчетов

ЦФО/

бюджет/

ответств./

статья

перечень

функц.

бюджетов

ДДС по

местам

хранения

денег

98.

Основной бюджет компании• Основной бюджет компании – это план

предприятия в натуральном и денежном

выражении, определяющий потребность

предприятия в ресурсах для генерирования

запланированных доходов.

99.

Основной бюджет компании включает в себяОперационные бюджеты:

• бюджет продаж

• производственный бюджет

• бюджет закупок

• бюджет расходов на персонал

• бюджет накладных расходов

• бюджет коммерческих и административных расходов

Финансовые бюджеты:

• бюджет движения денежных средств

• бюджет доходов и расходов

• прогнозный баланс

100.

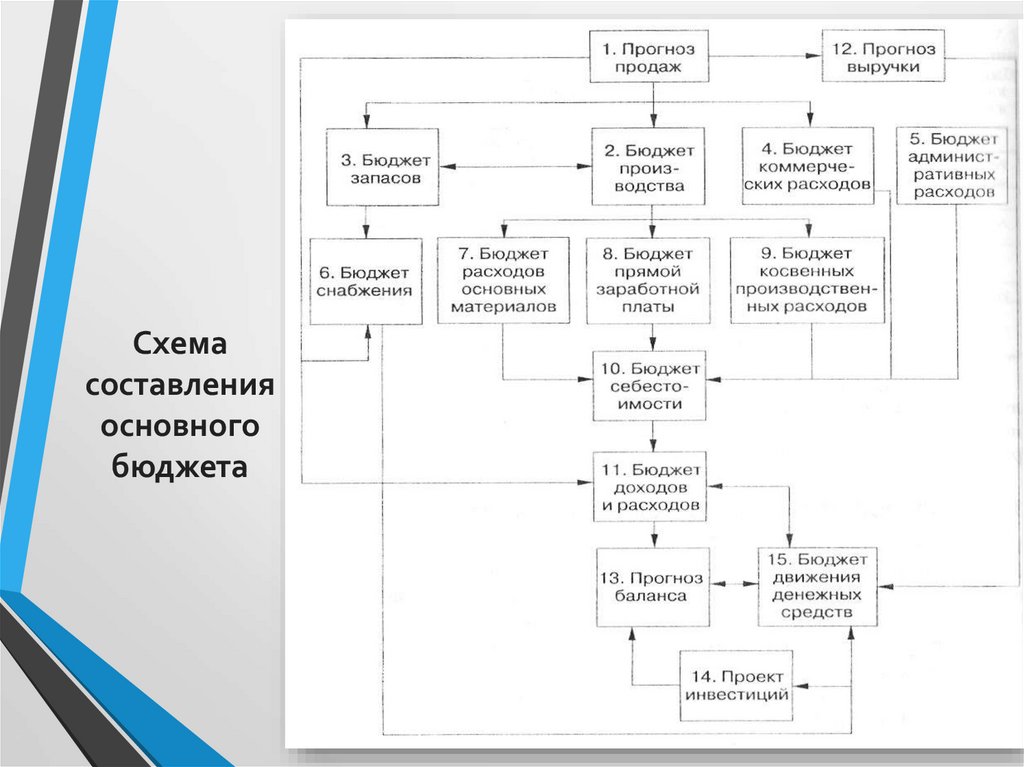

Этапы формирования основного бюджета101.

Схемасоставления

основного

бюджета

finance

finance