Similar presentations:

Этапы разработки финансовой стратегии организации и управление ее реализацией

1. Финансовая стратегия, планирование и бюджетирование

Финансовый университетпри Правительстве Российской Федерации

Департамент корпоративных финансов и

корпоративного управления

Финансовая стратегия,

планирование и

бюджетирование

Борисова О.В., к.э.н., доцент

Москва, 2017

2. Тема 3. Этапы разработки финансовой стратегии организации и управление ее реализацией (4)

Стратегический финансовый анализ деятельности организации.Основные направления долгосрочного финансового планирования: прогноз объема

продаж, прогнозные отчеты, планирование активов, планирование источников

финансирования, регулирующий элемент («пробка»), предположения об

экономической среде.

Оценка стратегической финансовой позиции предприятия и формирование матрицы

возможных стратегических направлений финансового развития предприятия.

Финансовая политика и финансовая тактика организации.

Основные этапы управления реализацией финансовой стратегии организации.

Стратегический финансовый контроль и оценка разработанной финансовой

стратегии.

3. 1. Стратегический финансовый анализ деятельности организации.

Процесс разработки стратегии любой компании исистемы стратегического управления базируется на

анализе.

Под анализом понимается анализ как внешней среды

воздействия, так и внутренней среды компании.

Предметом стратегического финансового анализа

является финансовая среда функционирования

предприятия.

Под финансовой средой функционирования

предприятия понимается система условий и

факторов, влияющих на организацию, формы и

результаты его финансовой деятельности.

4. Стратегический финансовый анализ

Стратегический финансовый анализ (СФА) -процесс изучениявлияния факторов внешней и внутренней среды на результативность

осуществления финансовой деятельности предприятия с целью

выявления особенностей и возможных направлений ее развития в

перспективном периоде.

Конечный продукт СФА - модель стратегической финансовой позиции

предприятия, которая всесторонне и комплексно характеризует

предпосылки и возможности его финансового развития в разрезе

каждой из стратегических доминантных сфер финансовой

деятельности.

5. Характеристика основных объектов и предмета финансового анализа

Объекты:организация в целом,

отдельные виды деятельности,

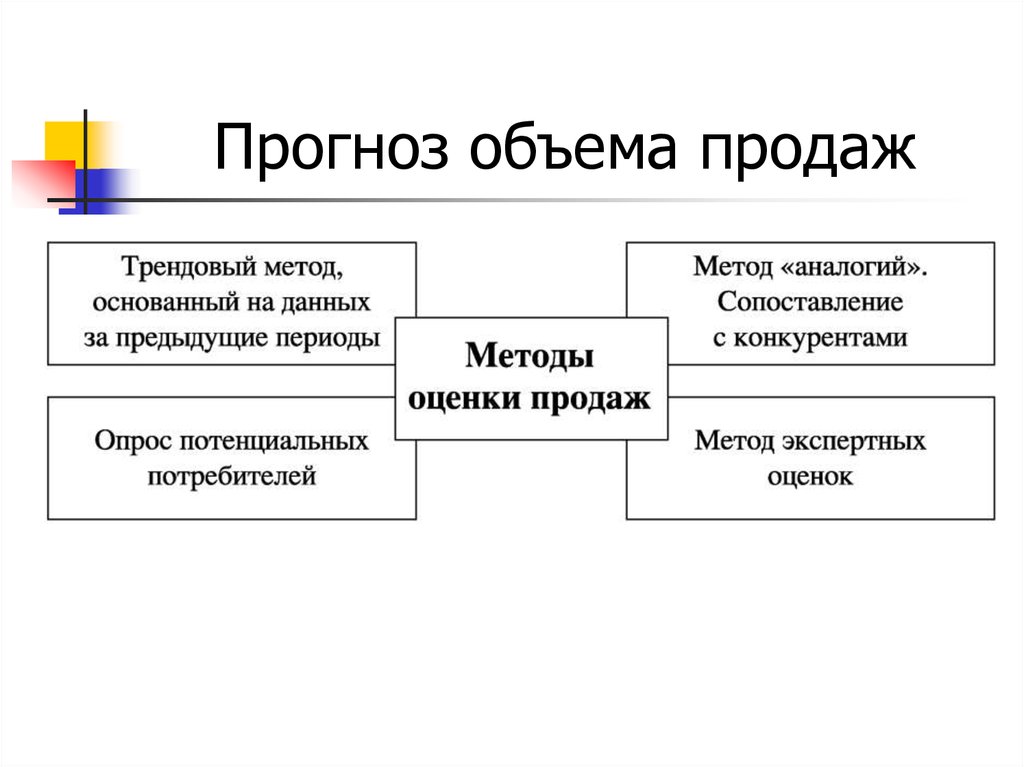

управленческие единицы,

отдельные операции,

подразделения,

источники средств.

Предмет финансовая среда функционирования предприятия.

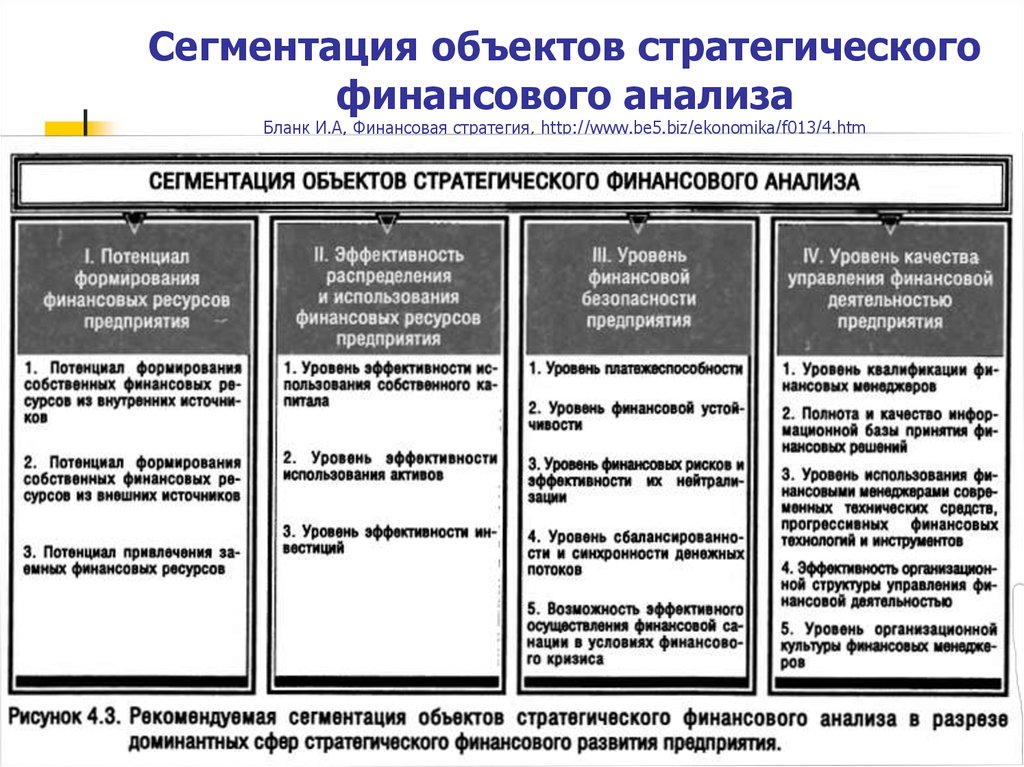

6. Сегментация объектов стратегического финансового анализа Бланк И.А, Финансовая стратегия,

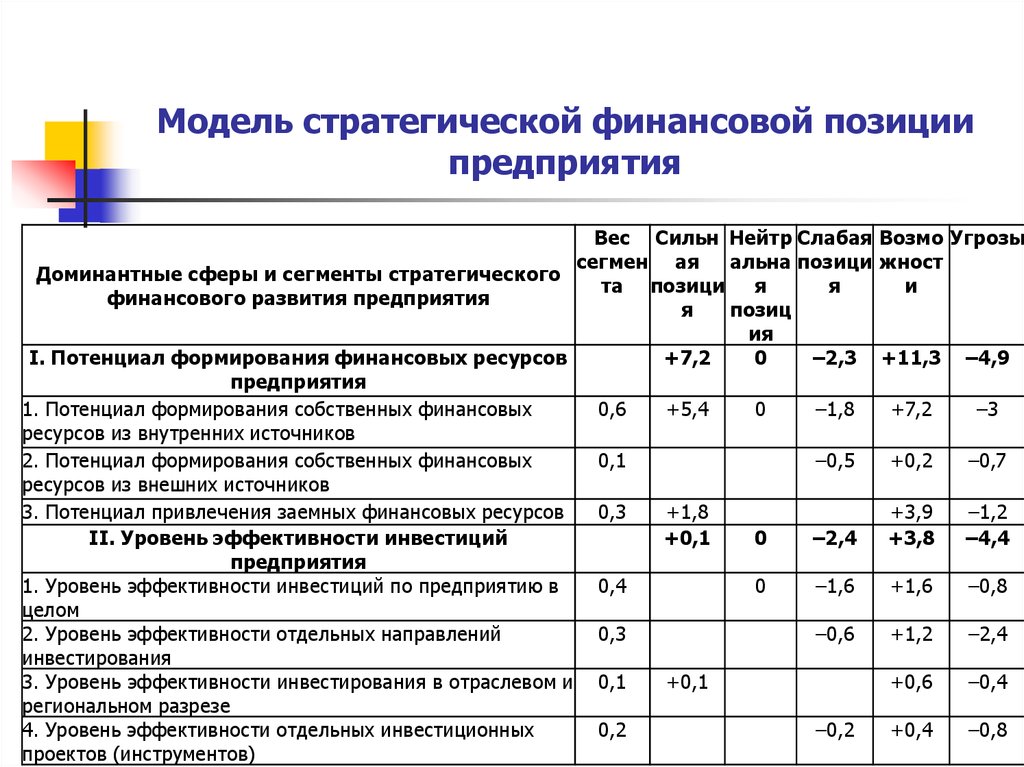

http://www.be5.biz/ekonomika/f013/4.htm7. Влияние факторов и условий среды функционирования организации на результаты финансово-хозяйственной

Под финансовой средой функционирования предприятияпонимается система условий и факторов, влияющих на организацию,

формы и результаты его финансовой деятельности.

В зависимости от характера влияния отдельных условий и факторов, а

также возможностей их контроля со стороны предприятия в процессе

осуществления финансовой деятельности в составе общей финансовой

среды его функционирования следует выделять отдельные виды:

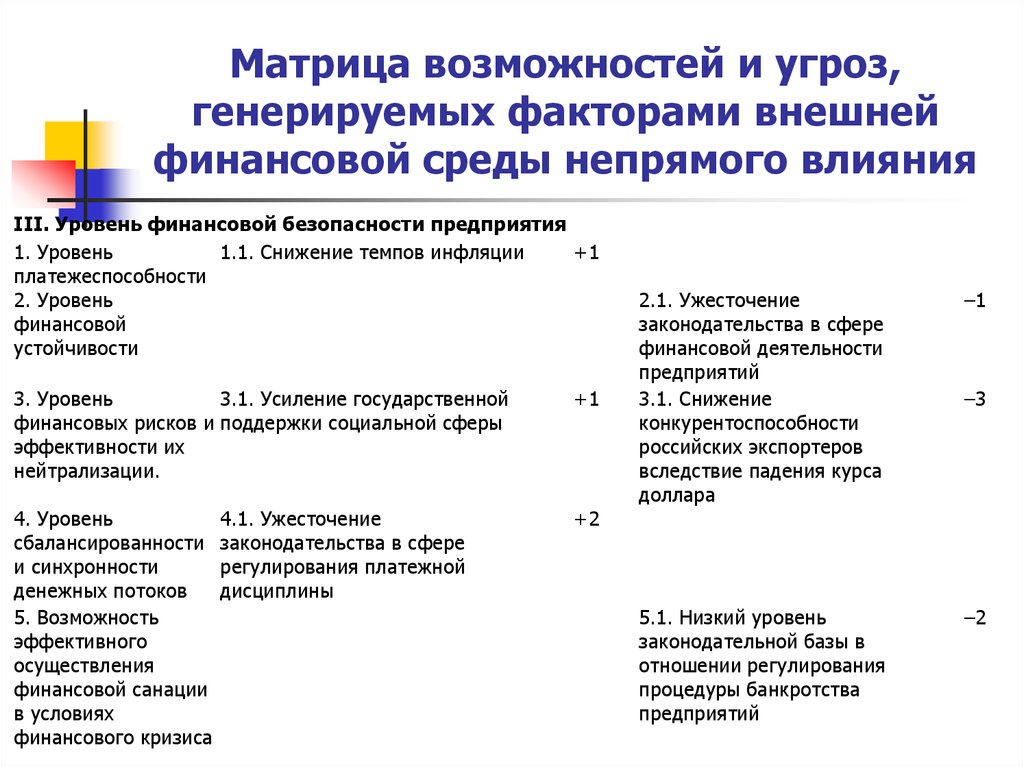

внешнюю финансовую среду непрямого влияния;

внешнюю финансовую среду непосредственного влияния;

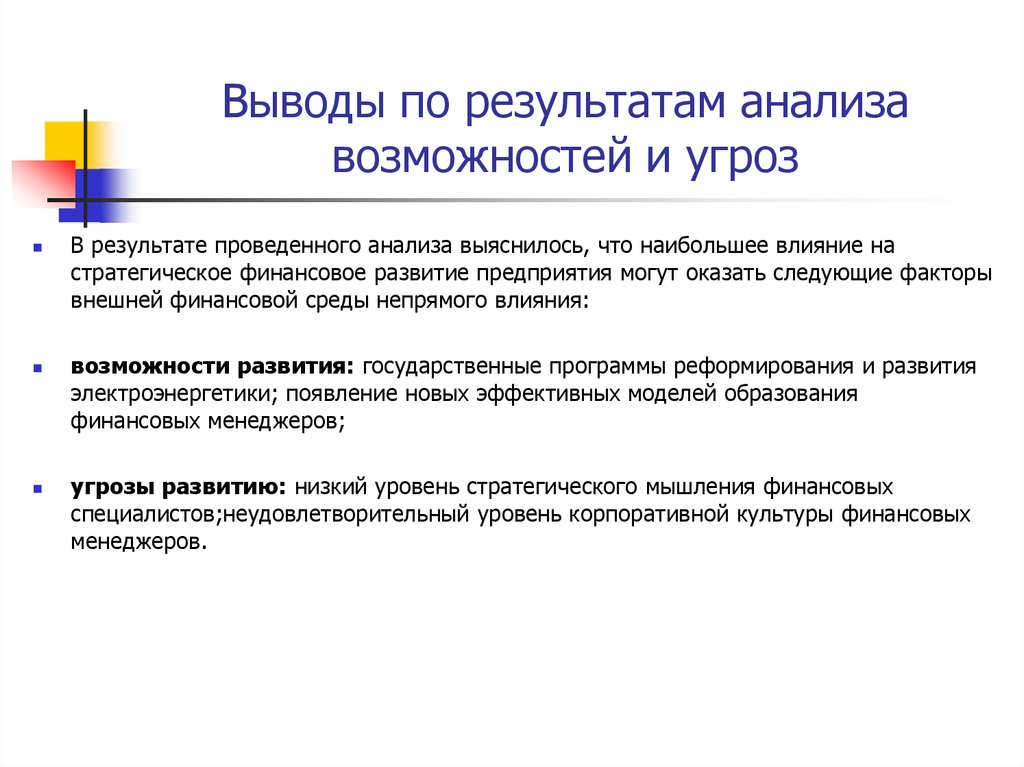

внутреннюю финансовую среду.

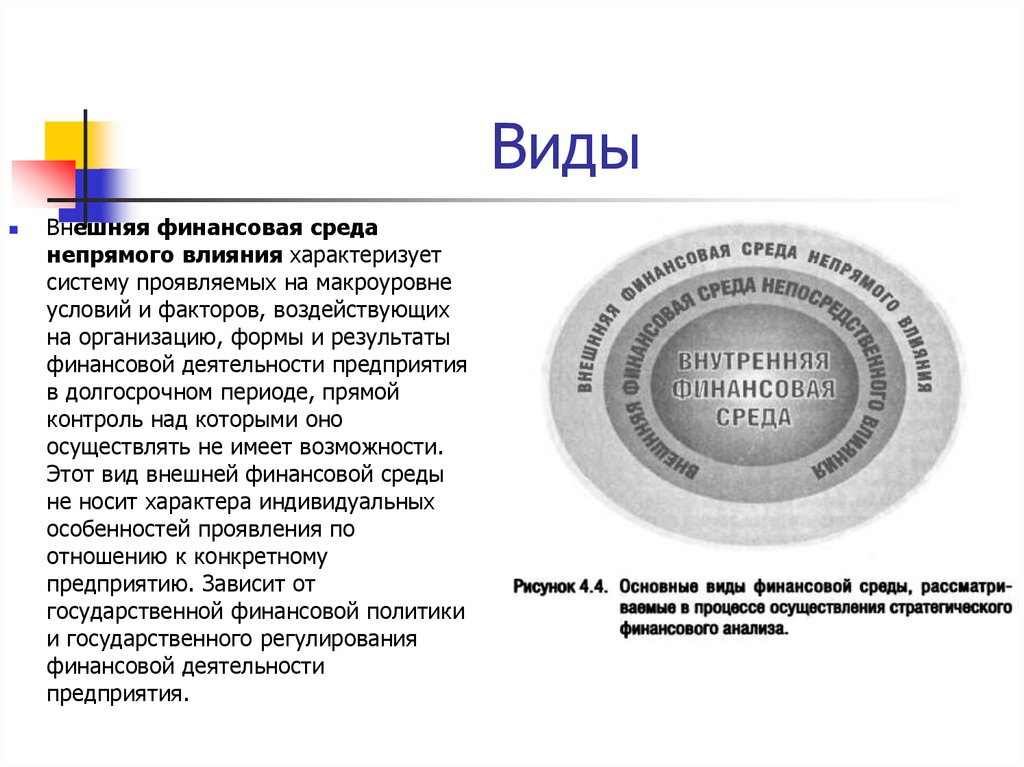

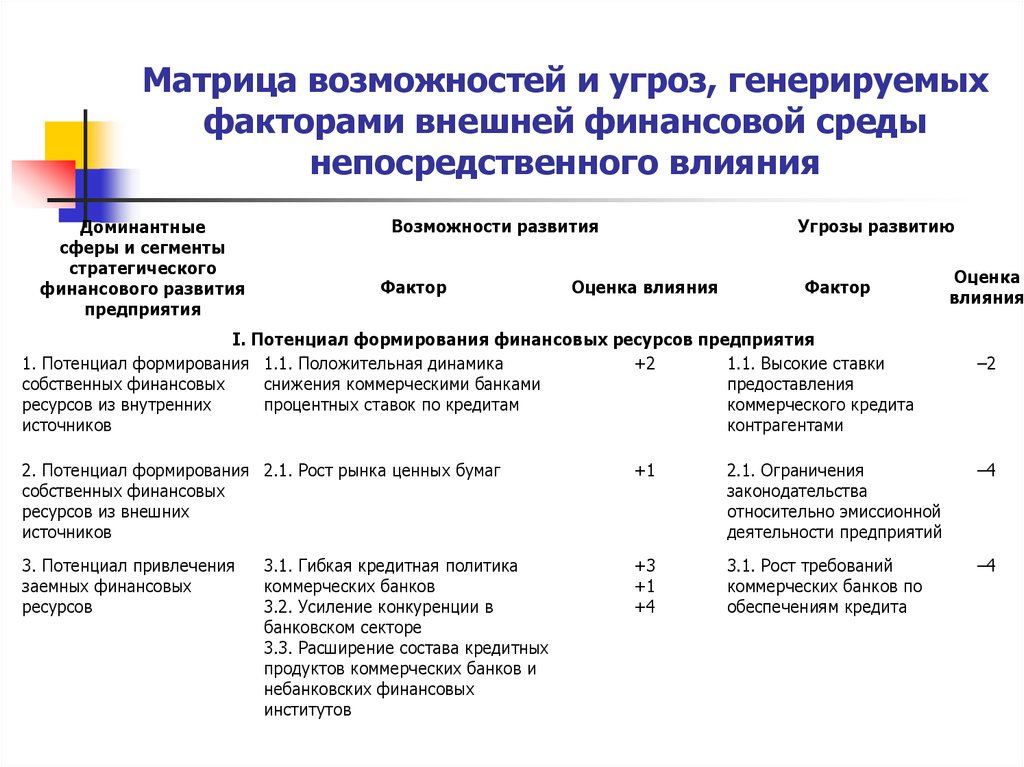

8. Виды

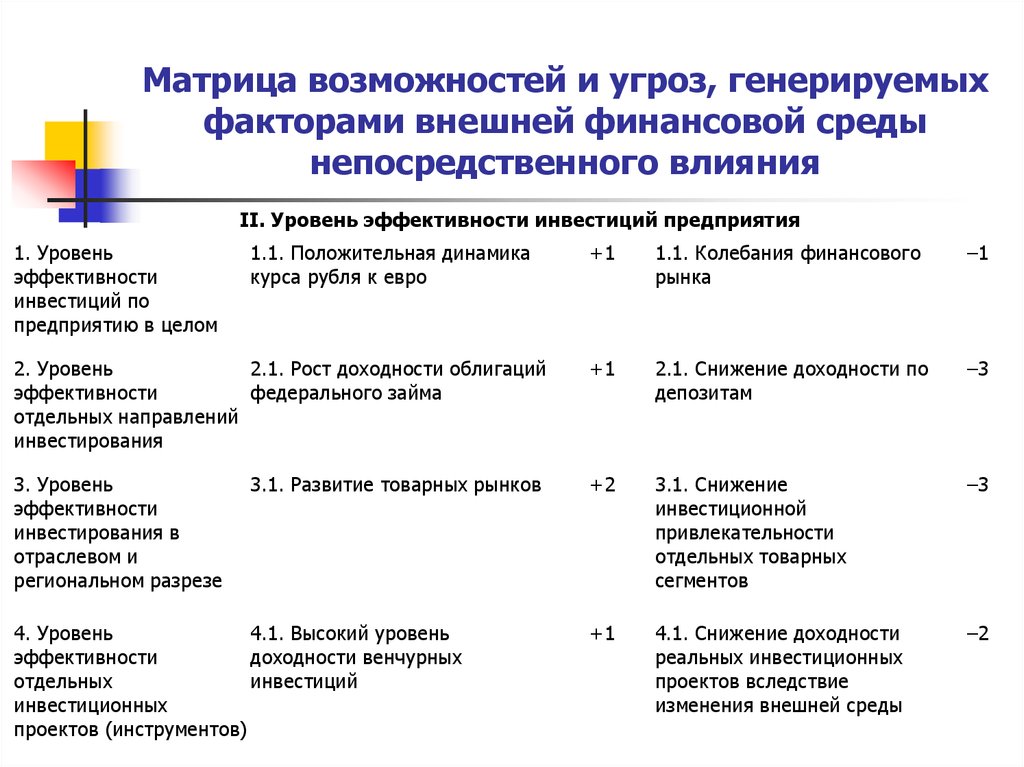

Внешняя финансовая среданепрямого влияния характеризует

систему проявляемых на макроуровне

условий и факторов, воздействующих

на организацию, формы и результаты

финансовой деятельности предприятия

в долгосрочном периоде, прямой

контроль над которыми оно

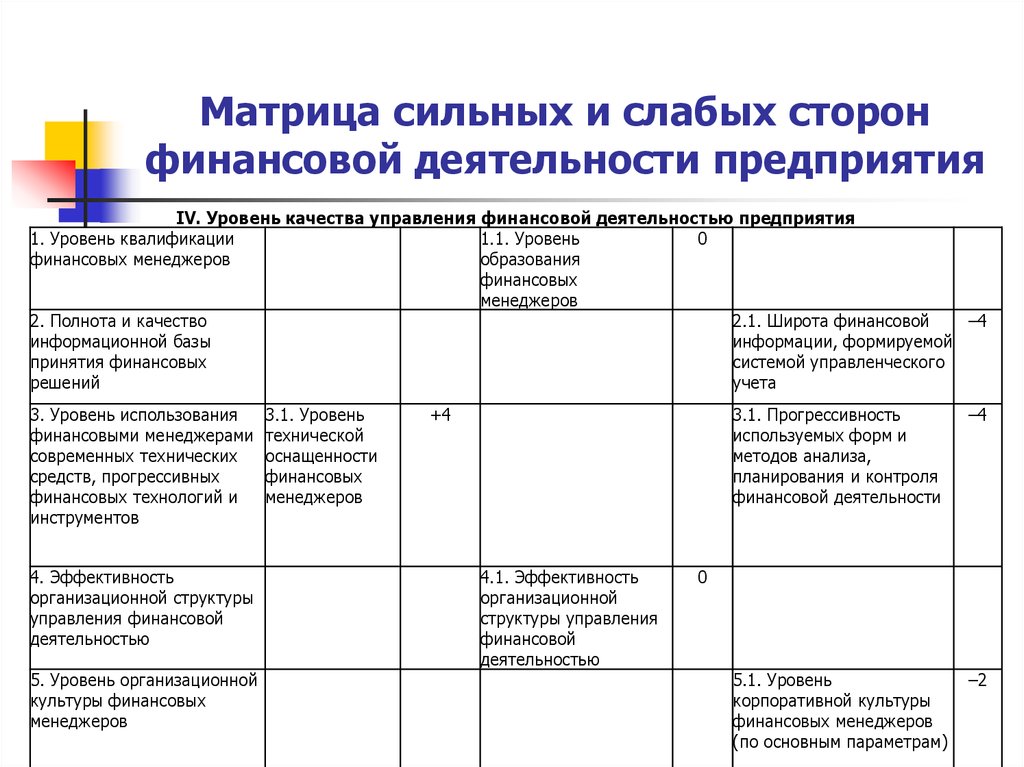

осуществлять не имеет возможности.

Этот вид внешней финансовой среды

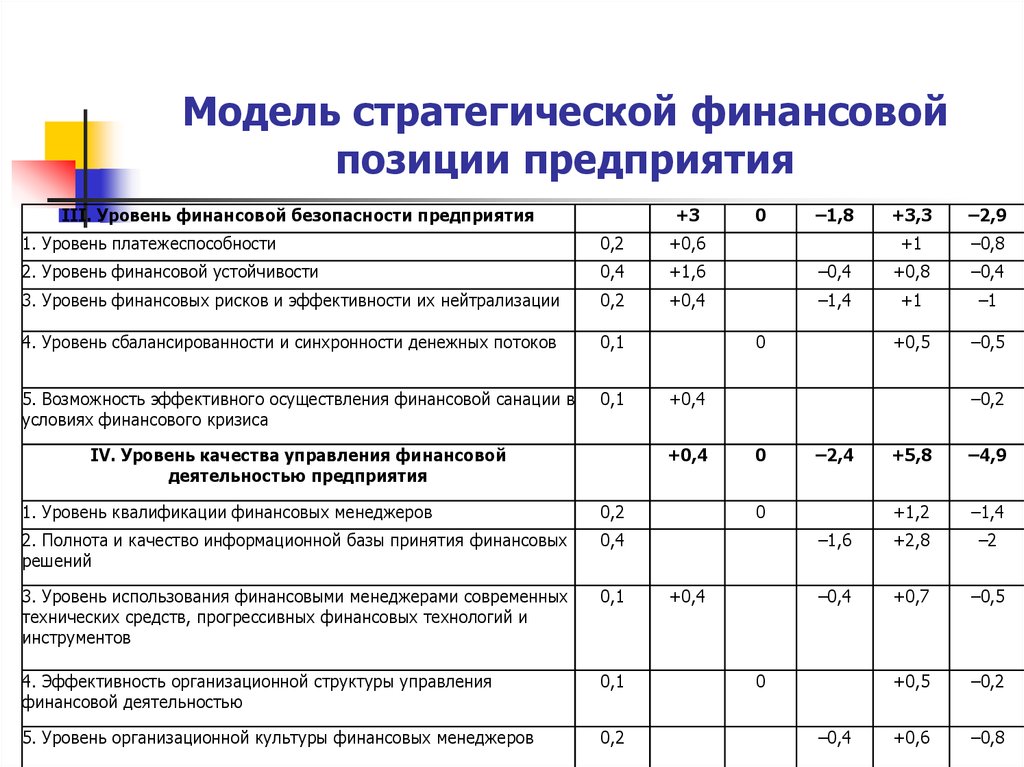

не носит характера индивидуальных

особенностей проявления по

отношению к конкретному

предприятию. Зависит от

государственной финансовой политики

и государственного регулирования

финансовой деятельности

предприятия.

9. Виды

Внешняя финансовая среда непосредственного влияния характеризуетсистему условий и факторов, воздействующих на организацию, формы и

результаты финансовой деятельности, которые формируются в процессе

финансовых отношений предприятия с контрагентами по финансовым

операциям и сделкам и на которые оно может оказывать влияние в процессе

непосредственных коммуникативных связей. Осуществление эффективных

финансовых отношений с такими контрагентами по финансовой деятельности

позволяет предприятию управлять системой соответствующих условий и

факторов в благоприятном для него направлении.

Внутренняя финансовая среда характеризует систему условий и факторов,

определяющих выбор организации и форм финансовой деятельности с целью

достижения наилучших ее результатов, которые находятся под

непосредственным контролем руководителей и специалистов финансовых

служб предприятия. Она заключает в себе тот финансовый потенциал, который

позволяет предприятию достигать поставленных целей и задач в

стратегическом периоде.

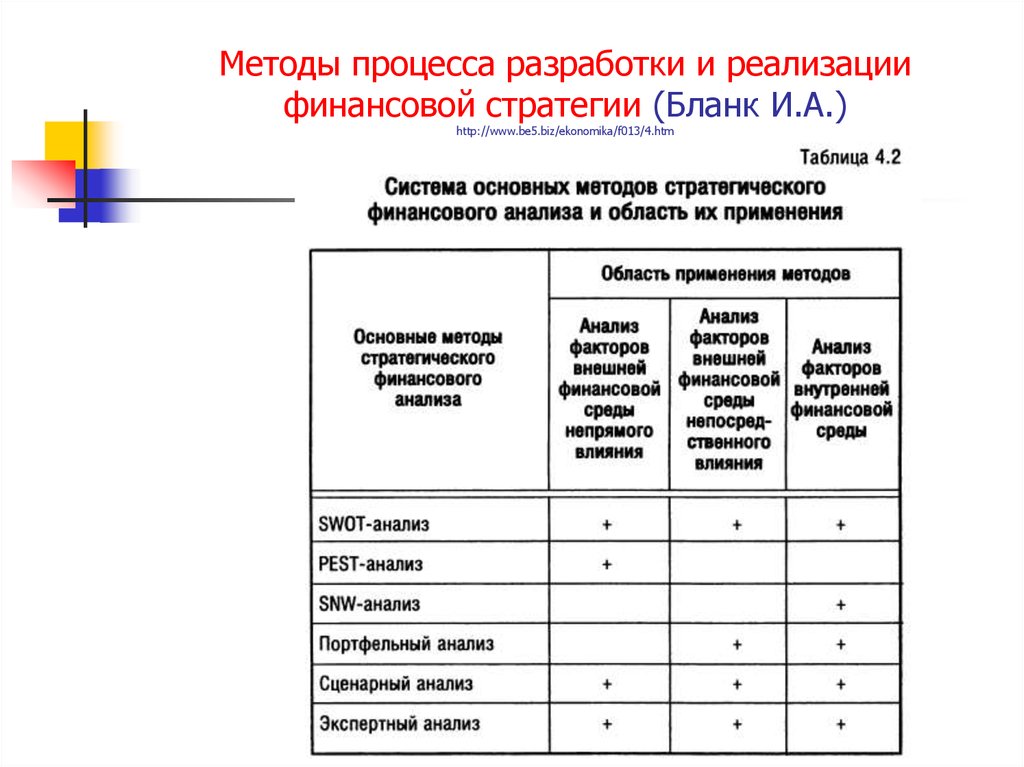

10. Методы процесса разработки и реализации финансовой стратегии (Бланк И.А.) http://www.be5.biz/ekonomika/f013/4.htm

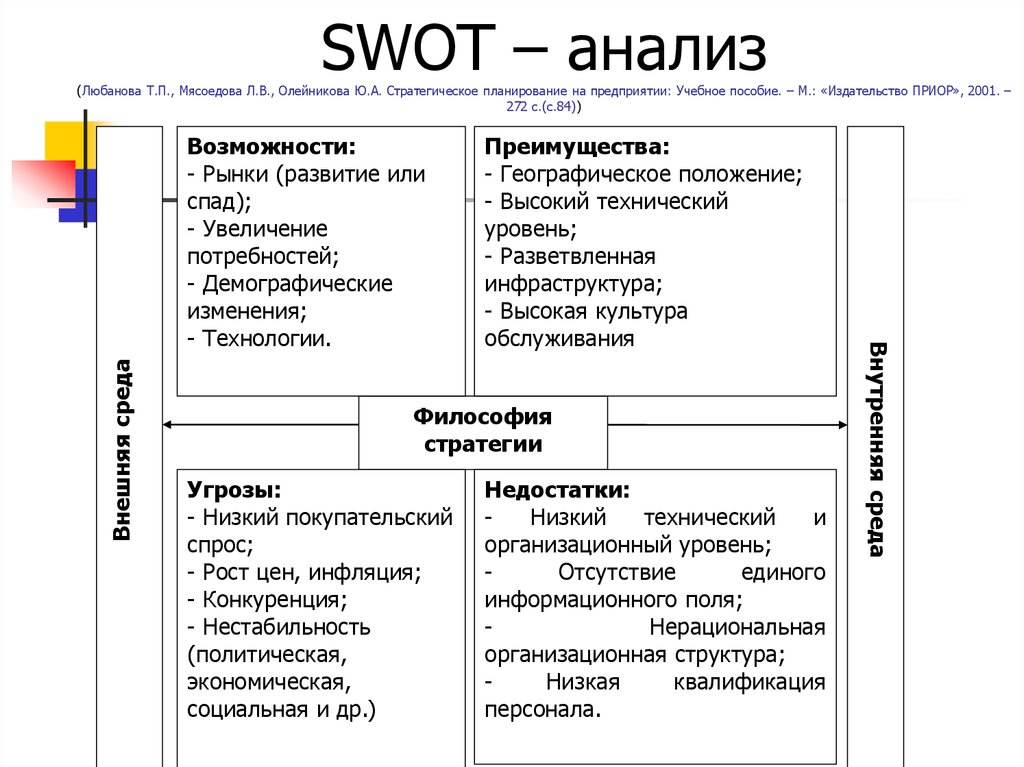

11. SWOT – анализ

SWOT –анализ - метод стратегического планирования, позволяющий выявить иоценить слабые и сильные стороны организации по сравнению с конкурентами,

определить возможности и угрозы со стороны внешней среды. (Автор Кеннет Эндрюс).

Эффективен при осуществлении начальной оценки текущей ситуации, однако он не

может заменить выработку стратегии или качественный анализ динамики

Преимущества SWOT-анализа:

универсальный метод, который применим в самых разнообразных сферах экономики и

управления. Его можно адаптировать к объекту исследования любого уровня

(продукт, предприятие, регион, страна и пр.).

гибкий метод со свободным выбором анализируемых элементов в зависимости от

поставленных целей (например, можно анализировать город только с точки зрения

туризма или только с точки зрения работы транспорта и т.д.).

Может использоваться как для оперативной оценки, так и для стратегического

планирования на длительный период.

Использование метода, как правило, не требует специальных знаний и наличия

узкопрофильного образования.

12. SWOT – анализ

Недостатки метода:SWOT-анализ показывает только общие факторы. Конкретные мероприятия

для достижения поставленных целей надо разрабатывать отдельно.

При SWOT-анализе происходит лишь перечисление факторов без выявления

основных и второстепенных, без детального анализа взаимосвязей между

ними.

Анализ даёт статичную картинку.

Результаты SWOT-анализа, как правило, представлены в виде качественного

описания, в то время как для оценки ситуации часто требуются

количественные параметры.

Является субъективным и чрезвычайно зависит от позиции и знаний того, кто

его проводит.

Для качественного анализа необходимо привлечение больших массивов

информации из самых разных сфер, что требует значительных усилий и

затрат.

13. SWOT – анализ (Любанова Т.П., Мясоедова Л.В., Олейникова Ю.А. Стратегическое планирование на предприятии: Учебное пособие. –

М.: «Издательство ПРИОР», 2001. –272 с.(с.84))

Внешняя среда

Преимущества:

- Географическое положение;

- Высокий технический

уровень;

- Разветвленная

инфраструктура;

- Высокая культура

обслуживания

Философия

стратегии

Угрозы:

- Низкий покупательский

спрос;

- Рост цен, инфляция;

- Конкуренция;

- Нестабильность

(политическая,

экономическая,

социальная и др.)

Недостатки:

Низкий

технический

и

организационный уровень;

Отсутствие

единого

информационного поля;

Нерациональная

организационная структура;

Низкая

квалификация

персонала.

Внутренняя среда

Возможности:

- Рынки (развитие или

спад);

- Увеличение

потребностей;

- Демографические

изменения;

- Технологии.

14. Формы проведения SWOT-анализа

1) Экспресс-SWOT-анализ — наиболее часто встречающийся (в силу простотыпроведения) вид качественного анализа, позволяющего определить, какие сильные

стороны нашей организации помогут бороться с угрозами и использовать возможности

внешней среды, а какие наши слабые стороны помешают это делать.

Достоинство: схема его проведения наглядна и проста.

Недостатки: в пункты всех клеток таблицы попадают только самые очевидные факторы, и

даже при этом часть этих факторов исчезает в перекрестной матрице, поскольку не

может быть использована.

2) Сводный SWOT-анализ, в котором должны быть представлены основные

показатели, которые характеризуют деятельность фирмы в текущий момент и намечают

перспективы будущего развития. Осуществляется после проведения всех видов

стратегического анализа.

Достоинство: позволяет в некотором приближении дать количественную оценку тех

факторов, которые были выявлены (даже в тех случаях, когда объективной информации

об этих факторах у фирмы нет); возможность (на основе проведения всех видов

стратегического анализа) сразу перейти к выработке стратегии и разработать комплекс

мероприятий, необходимых для достижения стратегических целей.

Недостаток: сложная процедура проведения анализа (в ходе стратегических сессий, в

которых участвует топ-менеджмент фирмы, она может занять 1-2 дня в зависимости от

глубины проработки факторов).

15. Формы проведения SWOT-анализа

3. Смешанный SWOT-анализ — это попытка совместить первую и вторую формыпроведения анализа. Для этого предварительно проводятся как минимум основные три

вида стратегического анализа (обычно это STEP-анализ, анализ по модели "5 сил"

Портера и анализ внутренней среды по одной из методик). Затем все факторы

объединяются в единые таблицы, из которых формируется перекрестная матрица (как в

экспресс-форме). Количественная оценка факторов обычно не производится.

Достоинство: глубина анализа.

Недостаток: психологический фактор: на практике очень часто дело заканчивается

построением красивой матрицы и самоуспокоением ("ну, теперь мы знаем, чего нам

ждать и чего бояться, так что больше нам ничего не нужно"), либо забвением всех

факторов, вошедших в большую SWOT-таблицу: перед глазами и в памяти остаются

только те факторы, которые вошли в матрицу.

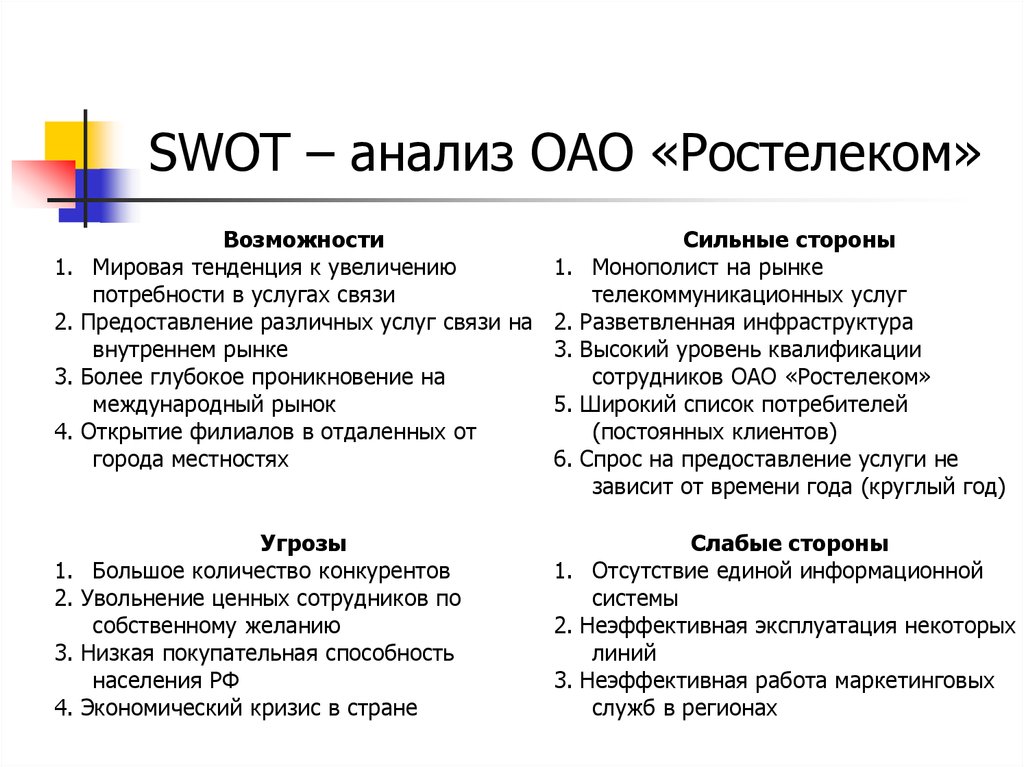

16. SWOT – анализ ОАО «Ростелеком»

1.2.

3.

4.

1.

2.

3.

4.

Возможности

Сильные стороны

Мировая тенденция к увеличению

1. Монополист на рынке

потребности в услугах связи

телекоммуникационных услуг

Предоставление различных услуг связи на 2. Разветвленная инфраструктура

внутреннем рынке

3. Высокий уровень квалификации

Более глубокое проникновение на

сотрудников ОАО «Ростелеком»

международный рынок

5. Широкий список потребителей

Открытие филиалов в отдаленных от

(постоянных клиентов)

города местностях

6. Спрос на предоставление услуги не

зависит от времени года (круглый год)

Угрозы

Большое количество конкурентов

Увольнение ценных сотрудников по

собственному желанию

Низкая покупательная способность

населения РФ

Экономический кризис в стране

Слабые стороны

1. Отсутствие единой информационной

системы

2. Неэффективная эксплуатация некоторых

линий

3. Неэффективная работа маркетинговых

служб в регионах

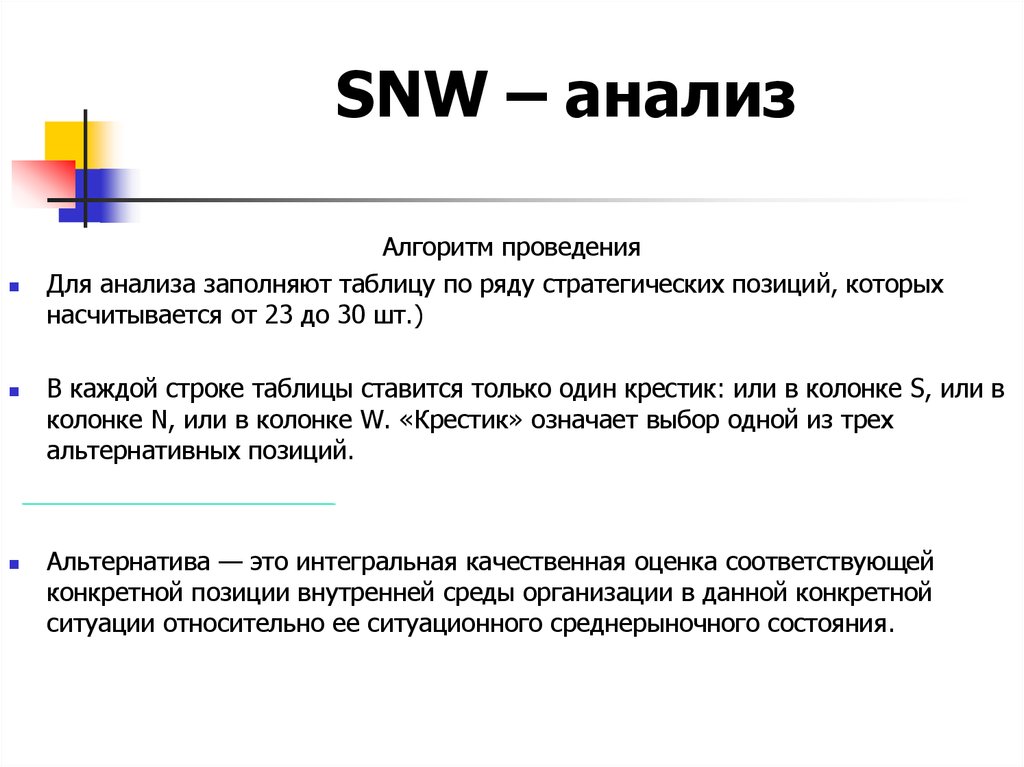

17. SNW – анализ

SNW – анализ - это анализ сильных, нейтральных и слабых сторон организации.SNW — это аббревиатура трех английских слов, которые означают: S — Strength —

сильная позиция (сторона), N — Neutral — нейтральная позиция, W — Weakness —

слабая позиция (сторона).

В качестве нейтральной позиции фиксируют среднерыночное состояние для конкретной

ситуации

Элементы внутренней среды для SNW анализа

•Общая стратегия

•Бизнес стратегии

•Оргструктура

•Финансы

•Конкурентность продуктов

•Дистрибуция

•Информационные технологии

•Лидерство

•Уровень производства

•Уровень маркетинга

Торговая марка

Персонал

Репутация на рынке

Отношения с Органами государственной

власти

Инновации

Послепродажное обслуживание

Степень вертикальной интеграции

Корпоративная культура

Стратегические альянсы

18. SNW – анализ

Алгоритм проведенияДля анализа заполняют таблицу по ряду стратегических позиций, которых

насчитывается от 23 до 30 шт.)

В каждой строке таблицы ставится только один крестик: или в колонке S, или в

колонке N, или в колонке W. «Крестик» означает выбор одной из трех

альтернативных позиций.

Альтернатива — это интегральная качественная оценка соответствующей

конкретной позиции внутренней среды организации в данной конкретной

ситуации относительно ее ситуационного среднерыночного состояния.

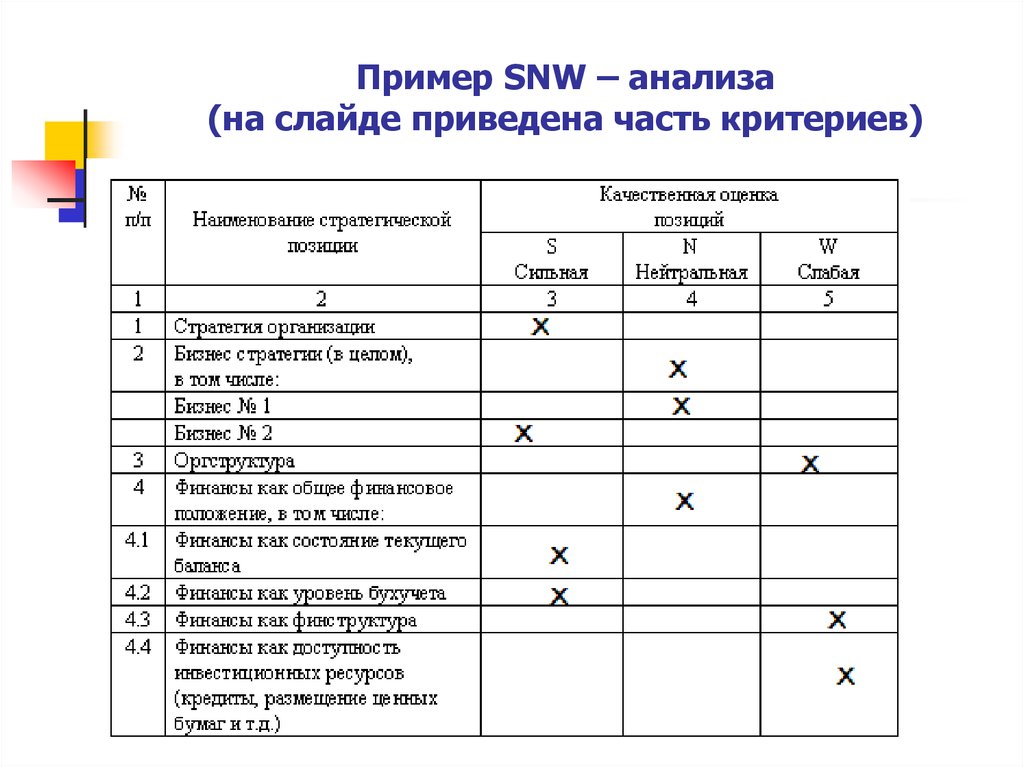

19.

Пример SNW – анализа(на слайде приведена часть критериев)

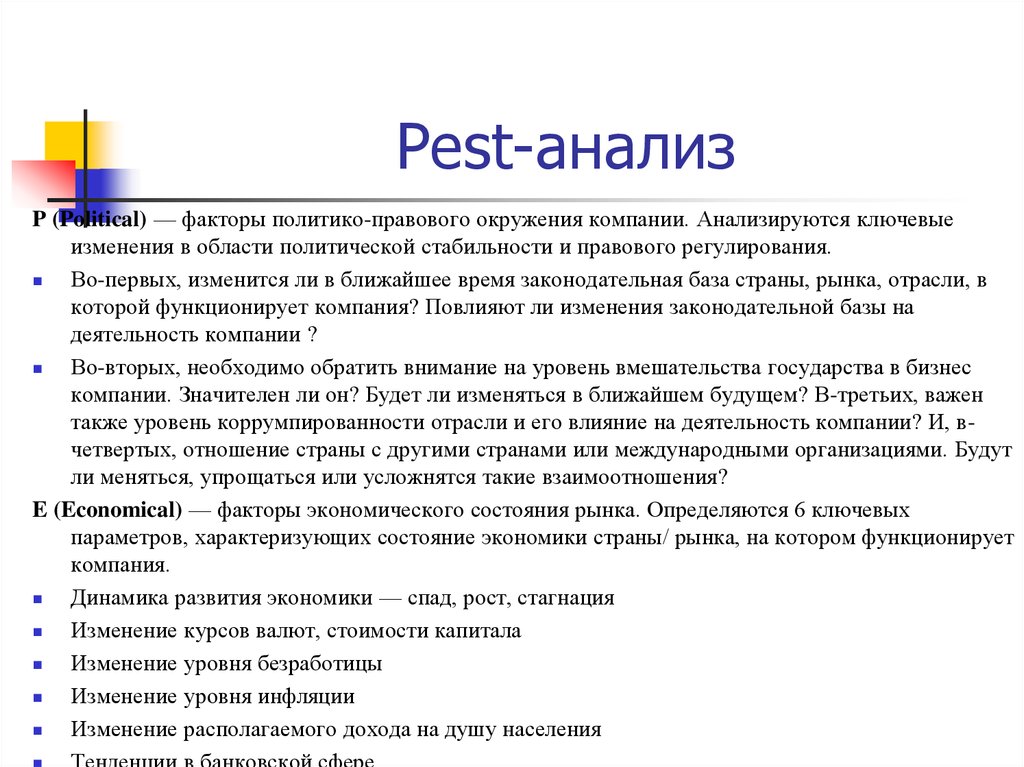

20. Pest-анализ

PEST-анализ - маркетинговый инструмент, предназначенный для выявленияполитических (Political), экономических (Economic), социальных (Social) и

технологических (Technological) аспектов внешней среды, которые влияют на

бизнес компании.

Результаты PEST анализа можно

использовать для определения списка

угроз и возможностей при составлении

SWOT анализа компании.

PEST анализ является инструментом

долгосрочного стратегического

планирования и составляется на 3-5 лет,

с ежегодным обновлением данных.

Может быть выполнен в виде матрицы

из 4 квадрантов или в табличной форме.

21. Pest-анализ http://powerbranding.ru/biznes-analiz/pest/, http://www.markint.ru/pest-analiz/

22. Pest-анализ

P (Political) — факторы политико-правового окружения компании. Анализируются ключевыеизменения в области политической стабильности и правового регулирования.

Во-первых, изменится ли в ближайшее время законодательная база страны, рынка, отрасли, в

которой функционирует компания? Повлияют ли изменения законодательной базы на

деятельность компании ?

Во-вторых, необходимо обратить внимание на уровень вмешательства государства в бизнес

компании. Значителен ли он? Будет ли изменяться в ближайшем будущем? В-третьих, важен

также уровень коррумпированности отрасли и его влияние на деятельность компании? И, вчетвертых, отношение страны с другими странами или международными организациями. Будут

ли меняться, упрощаться или усложнятся такие взаимоотношения?

E (Economical) — факторы экономического состояния рынка. Определяются 6 ключевых

параметров, характеризующих состояние экономики страны/ рынка, на котором функционирует

компания.

Динамика развития экономики — спад, рост, стагнация

Изменение курсов валют, стоимости капитала

Изменение уровня безработицы

Изменение уровня инфляции

Изменение располагаемого дохода на душу населения

Тенденции в банковской сфере

23. Pest-анализ

S (Socio — cultural) — факторы социального и культурного состояния рынка. Описываются 5ключевыми параметрами:

Изменение демографического состояния: движение населения (убыль или рост), поло-возрастная

структура рынка, изменение расовой принадлежности

Уровень образованности населения, в том числе уровень квалифицированности кадров

Особенности менталитета, важные культурные ценности

Изменение социальных слоев населения

Изменение вкусов и предпочтений аудитории, устоявшиеся мифы и предубеждения

T (Technological) — факторы, характеризующие технологический прогресс в отрасли. Параметры:

Возможные изменения в ключевых технологиях, используемых на рынке (инновации в

оборудовании, материалах, в бизнес-моделях и методах ведения бизнеса)

Влияние интернет на развитие рынка

Влияние мобильных технологий на развитие рынка

Инновации в информационных технологиях, позволяющих более эффективно конкурировать на

рынке

24. Расширенные варианты PEST анализа

Варианты PEST анализаРасшифровка

PEST

Political + Economical + Social + Technological (политические, экономические,

социально-культурные и технологические факторы)

PESTEL

PEST + Environmental / Ecological + Legal (PEST + природные (экологические)

+ правовые факторы)

PESTELI

PESTEL + Industry analisys (PESTEL анализ, дополненный отраслевым

анализом рынка)

STEEP

PEST + Ethical (PEST + факторы этического характера)

LONGPEST

PEST + Local + National + Global factors (PEST анализ с оценкой факторов на

местном, национальном и глобальном уровне

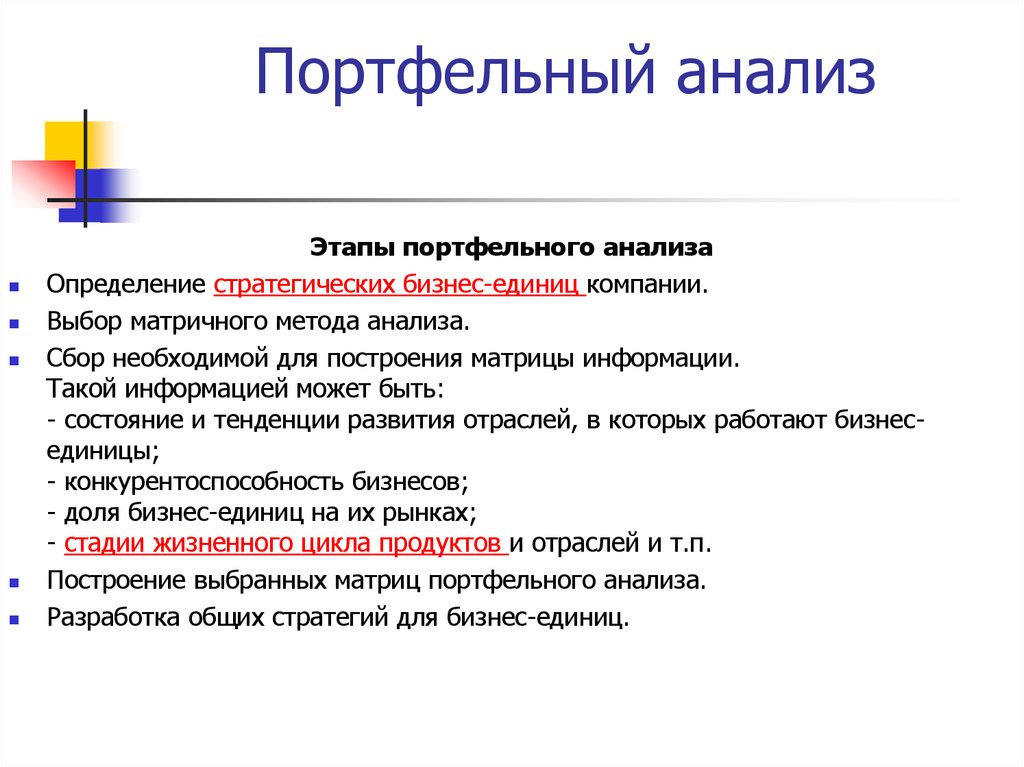

25. Портфельный анализ http://marketopedia.ru/48-portfelnyj-analiz.html

Портфельный анализ – это инструмент сравнительного анализастратегических бизнес-единиц компании для определения их относительной

приоритетности при распределении инвестиционных ресурсов, а также

получения в первом приближении типовых стратегических рекомендаций.

Портфельный анализ является важным этапом разработки маркетинговой

стратегии.

Суть портфельного анализа заключается в том, что компания

рассматривается как совокупность стратегических бизнес-единиц, каждая из

которых относительно самостоятельна. Цель портфельного анализа –

согласование стратегий и наиболее эффективное использование имеющихся

инвестиционных ресурсов с точки зрения достижения устойчивого положения

компании в целом и роста финансовых результатов.

Основные принципы формирования оптимального портфеля:

диверсифицированность портфеля по рискам;

диверсифицированность портфеля по стадиям жизненного цикла объектов;

диверсифицированность портфеля по объектам инвестирования и донорам.

26. Портфельный анализ

Наиболее известные матрицы для портфельного анализа:Матрица БКГ (BCG) – Анализ темпов роста и доли рынка

Матрица GE/McKinsey – Анализ сравнительной привлекательности рынка и

конкурентоспособности бизнеса

Матрица Shell - Анализ привлекательности ресурсоемкой отрасли в зависимости от

конкурентоспособности

Матрица Ансофа - Анализ стратегии по отношению к рынкам и продуктам

Матрица ADL - Анализ жизненного цикла отрасли и относительного положения на рынке

Описание части матриц можно найти здесь http://www.std72.ru/dir/menedzhment/strategicheskij_menedzhment_uchebnoe_posobie_babanova_ju_v/glava_8_portfelnyj_analiz/196-10-3368

27. Портфельный анализ

Этапы портфельного анализаОпределение стратегических бизнес-единиц компании.

Выбор матричного метода анализа.

Сбор необходимой для построения матрицы информации.

Такой информацией может быть:

- состояние и тенденции развития отраслей, в которых работают бизнесединицы;

- конкурентоспособность бизнесов;

- доля бизнес-единиц на их рынках;

- стадии жизненного цикла продуктов и отраслей и т.п.

Построение выбранных матриц портфельного анализа.

Разработка общих стратегий для бизнес-единиц.

28. Матрица БКГ (BCG) http://www.ereport.ru/articles/strplan/stplmatr.htm

Виды товаров и услуг«Дойные коровы» – товары (услуги), способные дать денег больше, чем требуется для

поддержания собственной доли рынка. Являются источником финансовых средств для развития

предприятия и проведения исследований. Требуют выборочного инвестирования. Приоритетная

стратегия – «сбор урожая».

«Звезды» – товары (услуги), занимающие лидирующее положение на быстро растущем рынке.

Требуют значительных затрат для создания позиции лидера. Конкурентоспособны и могут дать

значительные прибыли. В последствии сменяют «дойных коров». Приоритетная стратегия –

«инновации».

«Собаки» («неудачники», «мертвый груз») – обычно либо неконкурентоспособные товары (услуги),

либо требующие больших издержек обращения, поэтому имеют мало надежды на увеличение доли

рынка, особенно, когда рынок поделен. Сохранение товаров ведет к значительным финансовым

расходам и потере имиджа предприятия. Приоритетная стратегия – «деинвестирование».

Жизнеспособность группы «Знаки вопроса» («дикие кошки», «трудновоспитуемые дети»)

неизвестна. Они могут стать либо «звездой», в которую надо вкладывать средства, либо «собакой»,

от реализации которой необходимо отказаться. Это зависит от потребностей потенциальных

покупателей и методов стимулирования продаж, связанных со значительными затратами средств для

доказательств своего права на успех. Если финансовая поддержка не оказывается, то они будут

эволюционировать к «собакам». Поэтому существует альтернатива: увеличивать долю рынка или

деинвестировать. Приоритетная стратегия – «рисковать».

29. Матрица БКГ (BCG)

30. Матрица GE/McKinsey Анализ сравнительной привлекательности рынка и конкурентоспособности бизнеса

31. Пример: Индикаторы привлекательности рынка

КритерииВесомость

(всего 1,0)

Диапазон оценок

средняя

2

3

Экспертно

Доступность

рынка

Темп роста

Длительность

цикла жизни

Потенциал

валовой прибыли

Острота

конкуренции

Возможность

неценовой

конкуренции

экспертно

низкая

1

экспертно

экспертно

экспертно

<5%

< 2 лет

5 - 10 %

2 - 5 лет

> 10 %

> 5 лет

экспертно

<15%

15 - 25%

>25%

экспертно

структурированная

олигополия

товар (услуга)

стандартизован

Концентрация

клиентов

экспертно

экспертно

> 2000

высокая

4

5

экспертно

неструктурированн распыленная

ая конкуренция

конкуренция

товар (услуга)

товар (услуга)

слабо

сильно

дифференцирована дифференциро

вана

2000 – 200

< 200

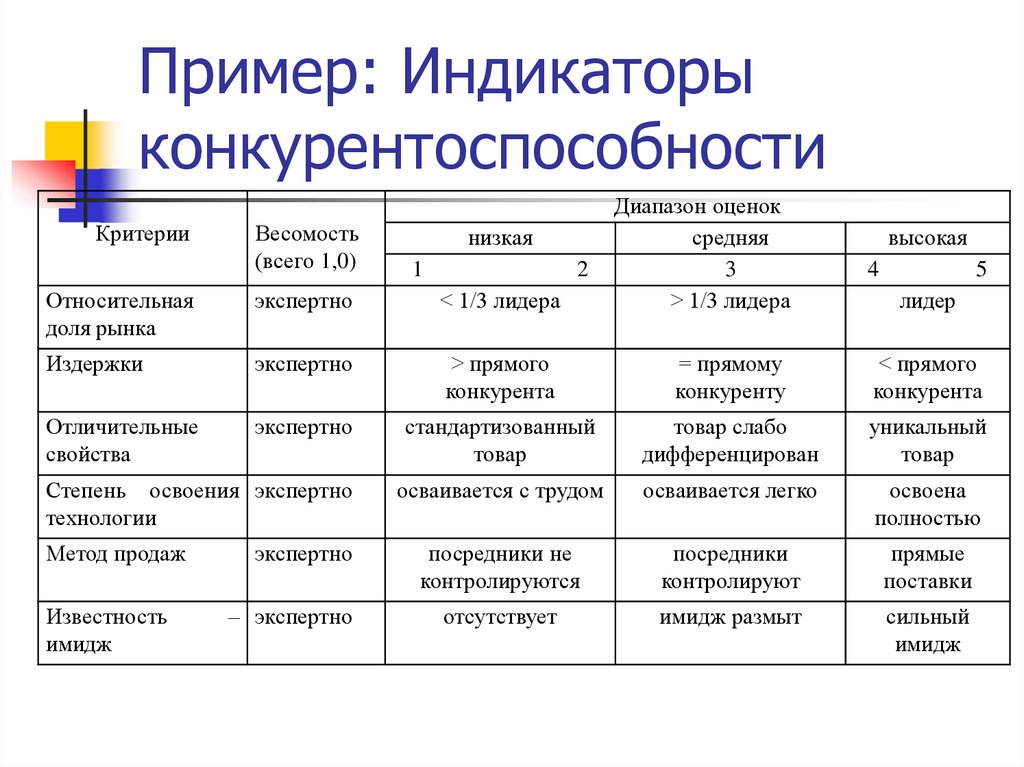

32. Пример: Индикаторы конкурентоспособности

Относительнаядоля рынка

экспертно

< 1/3 лидера

Диапазон оценок

средняя

3

> 1/3 лидера

Издержки

экспертно

> прямого

конкурента

= прямому

конкуренту

< прямого

конкурента

Отличительные

свойства

экспертно

стандартизованный

товар

товар слабо

дифференцирован

уникальный

товар

осваивается с трудом

осваивается легко

освоена

полностью

посредники не

контролируются

посредники

контролируют

прямые

поставки

отсутствует

имидж размыт

сильный

имидж

Критерии

Весомость

(всего 1,0)

Степень освоения экспертно

технологии

Метод продаж

Известность

имидж

экспертно

– экспертно

низкая

1

2

высокая

4

5

лидер

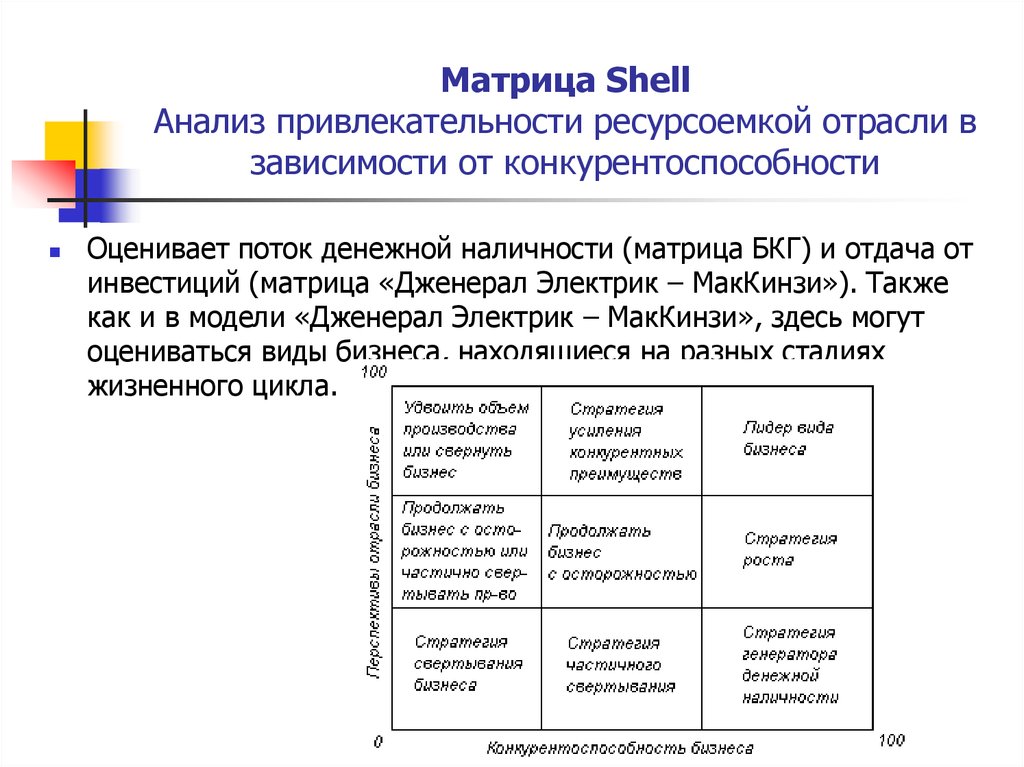

33. Матрица Shell Анализ привлекательности ресурсоемкой отрасли в зависимости от конкурентоспособности

Оценивает поток денежной наличности (матрица БКГ) и отдача отинвестиций (матрица «Дженерал Электрик – МакКинзи»). Также

как и в модели «Дженерал Электрик – МакКинзи», здесь могут

оцениваться виды бизнеса, находящиеся на разных стадиях

жизненного цикла.

34. Матрица Shell Анализ привлекательности ресурсоемкой отрасли в зависимости от конкурентоспособности

Лидер бизнеса – предприятие имеет сильные позиции в привлекательной отрасли. Стратегияразвития предприятия должна быть направлена на защиту своих ведущих позиций и дальнейшее

развитие бизнеса.

Стратегия роста – предприятие имеет сильные позиции в умеренно привлекательной отрасли.

Предприятию необходимо постараться сохранить свои позиции.

Стратегия генератора денежной наличности – предприятие имеет сильные позиции в

непривлекательной отрасли. Основная задача предприятия – извлечь максимальный доход.

Стратегия усиления конкурентных преимуществ – предприятие занимает среднее положение

в привлекательной отрасли. Необходимо инвестировать, чтобы переместиться в позицию лидера.

Продолжать бизнес с осторожностью – предприятие занимает средние позиции в отрасли со

средней привлекательностью. Осторожные инвестиции в расчете на скорую отдачу.

Стратегия частичного свертывания – предприятие занимает средние позиции в

непривлекательной отрасли. Следует извлечь максимальный доход с того, что осталось, а затем

инвестировать в перспективные отрасли.

Удвоить объем производства или свернуть бизнес – предприятие занимает слабые позиции в

привлекательной отрасли. Предприятию необходимо либо инвестировать либо покинуть данный

бизнес.

Продолжать бизнес с осторожностью или частично свертывать производство –

предприятие занимает слабые позиции в умеренно привлекательной отрасли. Стараться удержаться

в данной отрасли пока она приносит прибыль.

Стратегия свертывания бизнеса – предприятие занимает слабые позиции в непривлекательной

отрасли. Предприятию необходимо избавиться от такого бизнеса.

35. Матрица Ансофа Анализ стратегии по отношению к рынкам и продуктам

Используется в условиях растущего рынка. В зависимости от вида рынка и товара подразделяется:Стратегия совершенствования деятельности. При выборе данной стратегии компании рекомендуется обратить

внимание на мероприятия маркетинга для имеющихся товаров на существующих рынках: провести изучение

целевого рынка предприятия, разработать мероприятия по продвижению продукции и увеличению эффективности

деятельности на существующем рынке.

Товарная экспансия – стратегия разработки новых или совершенствования существующих товаров с целью

увеличения продаж. Компания может осуществлять такую стратегию на уже известном рынке, отыскивая и заполняя

рыночные ниши. Доход в данном случае обеспечивается за счет сохранения доли на рынке в будущем. Такая

стратегия наиболее предпочтительна с точки зрения минимизации риска, поскольку компания действует на знакомом

рынке.

Стратегия развития рынка. Данная стратегия направлена на поиск нового рынка или нового сегмента рынка для

уже освоенных товаров. Доход обеспечивается благодаря расширению рынка сбыта в пределах географического

региона, так и вне его. Такая стратегия связана со значительными затратами и более рискованна, чем обе

предыдущие, но более доходна. Однако выйти напрямую на новые географические рынки трудно, так как они заняты

другими компаниями.

Стратегия диверсификации предполагает разработку новых видов продукции одновременно с освоением новых

рынков. При этом товары могут быть новыми для всех компаний, работающих на целевом рынке или только для

данного хозяйствующего субъекта. Такая стратегия обеспечивает прибыль, стабильность и устойчивость компании в

отдаленном будущем, но она является наиболее рискованной и дорогостоящей.

Вид рынка

Старый товар

Новый товар

Старый рынок

Совершенствование

деятельности

Товарная экспансия

Новый рынок

Стратегия развития

рынка

диверсификация

36. Матрица ADL Анализ жизненного цикла отрасли и относительного положения на рынке

Выбор стратегии предприятия осуществляется в зависимости от фазы жизненногоцикла сектора, а не товара (услуги) и конкурентной позиции на рынке

Конкурентная позиция сектора определяется в два этапа.

На первом – выделяются ключевые факторы успеха для рынка, на котором действует

предприятие. К ним относят: хозяйственные факторы; рыночные факторы ;

финансовые факторы ; организационные факторы.

На втором этапе проводится оценка конкурентоспособности. Для этих целей строится и

заполняется таблица, позволяющая оценить степень соответствия ряду факторов

предприятия торговли и его конкурентов. Интегральный показатель

конкурентоспособности определяется с учетом весовых коэффициентов,

характеризующих важность отдельных факторов:

n

К Ei ai

i 1

где К - интегральный показатель конкурентоспособности;

n - число выделенных факторов;

Еi - экспертная оценка i-го фактора;

аi - вес i-го фактора.

37. Матрица ADL

Матрица АДЛ: 1 – естественное развитие; 2 – избирательное развитие; 3 –жизнеспособное развитие; 4 – выход.

Процесс стратегического планирования выполняется в три

этапа.

На первом этапе, который называется «простой выбор»,

стратегия для вида бизнеса определяется исключительно в

соответствии с его позицией на матрице АДЛ.

На втором этапе в рамках каждого «простого выбора» сама

точечная позиция вида бизнеса подсказывает характер

«специфического выбора».

На третьем этапе осуществляется выбор уточненной стратегии.

АДЛ предлагает 24 таких стратегии.

Подход АДЛ/ЛС предполагает, что большинство отраслей

попадает под схему жизненного цикла в установленном

порядке, хотя форма цикла может различаться от отрасли к

отрасли. Согласно концепции АДЛ/ЛС, зрелые отрасли

включают в себя небольшое количество сконцентрированных

конкурентов, тогда как отрасли на стадии зарождения

фрагментарны и имеют большое количество конкурентов.

38. Сценарный анализ http://dis.ru/library/detail.php?ID=25893

Сценарный анализ — систематический способ мониторинга макроэкономической,политической, социальной и технологической среды.

Сценарный анализ представляет набор детальных описаний последовательности

событий, которые с прогнозируемой вероятностью могут привести к желаемому или

планируемому конечному состоянию или к возможным исходам, при рассматриваемых

сценаристом вариантах развития.

Сценарии — это способ анализа сложной среды, в которой присутствует множество

значимых, к тому же влияющих друг на друга тенденций и событий.

Сценарии позволяют

анализировать и планировать нестандартные ситуации.

понять, при каких условиях может возникнуть благоприятная или неблагоприятная

ситуация.

оценить, как можно и как нужно воздействовать на процессы, приводящие к приемлемым

и неприемлемым для организации исходам.

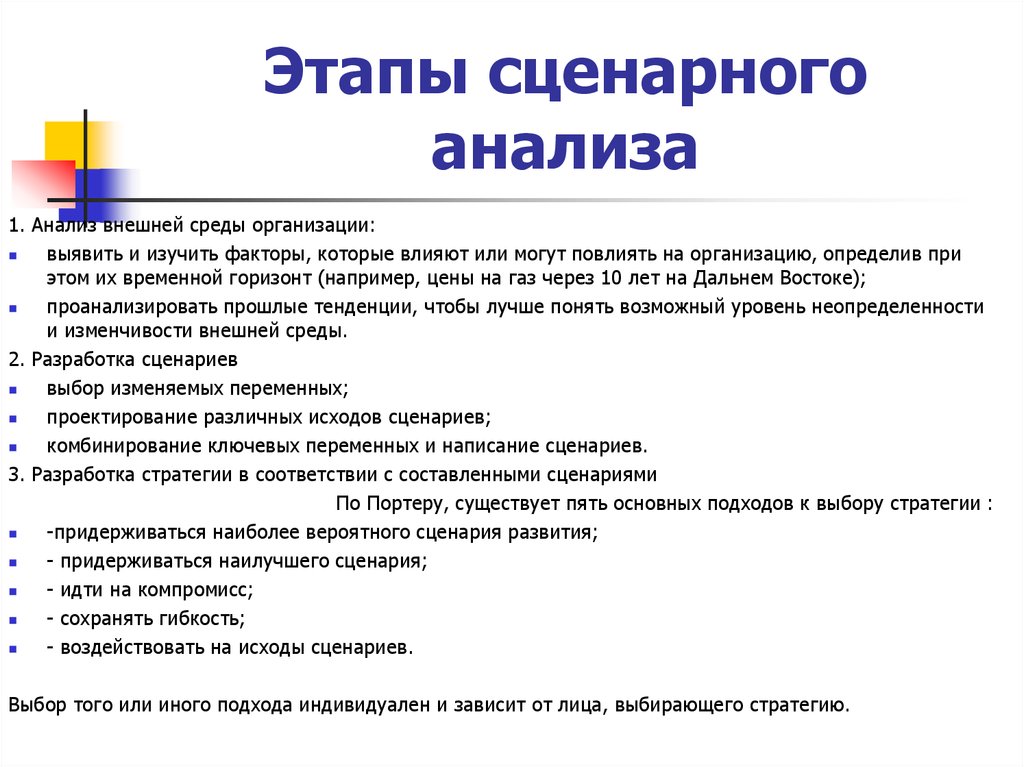

39. Этапы сценарного анализа

1. Анализ внешней среды организации:выявить и изучить факторы, которые влияют или могут повлиять на организацию, определив при

этом их временной горизонт (например, цены на газ через 10 лет на Дальнем Востоке);

проанализировать прошлые тенденции, чтобы лучше понять возможный уровень неопределенности

и изменчивости внешней среды.

2. Разработка сценариев

выбор изменяемых переменных;

проектирование различных исходов сценариев;

комбинирование ключевых переменных и написание сценариев.

3. Разработка стратегии в соответствии с составленными сценариями

По Портеру, существует пять основных подходов к выбору стратегии :

-придерживаться наиболее вероятного сценария развития;

- придерживаться наилучшего сценария;

- идти на компромисс;

- сохранять гибкость;

- воздействовать на исходы сценариев.

Выбор того или иного подхода индивидуален и зависит от лица, выбирающего стратегию.

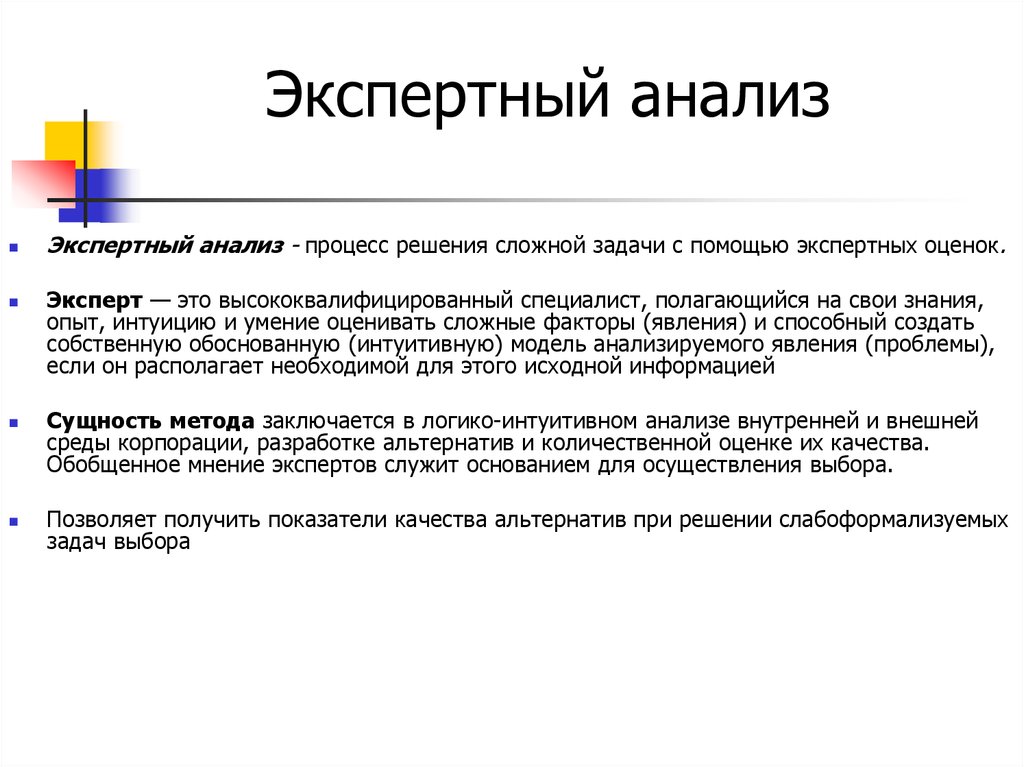

40. Экспертный анализ

Экспертный анализ - процесс решения сложной задачи с помощью экспертных оценок.Эксперт — это высококвалифицированный специалист, полагающийся на свои знания,

опыт, интуицию и умение оценивать сложные факторы (явления) и способный создать

собственную обоснованную (интуитивную) модель анализируемого явления (проблемы),

если он располагает необходимой для этого исходной информацией

Сущность метода заключается в логико-интуитивном анализе внутренней и внешней

среды корпорации, разработке альтернатив и количественной оценке их качества.

Обобщенное мнение экспертов служит основанием для осуществления выбора.

Позволяет получить показатели качества альтернатив при решении слабоформализуемых

задач выбора

41. Экспертный анализ

Решает следующие задачи:определение состава возможных событий в какой-либо системе в

определенном интервале времени;

определение вероятностей событий и временных интервалов во

множестве событий;

структурирование проблемного поля корпорации и определение

приоритетности решения проблем;

дифференциация целей управления до задач и определение

приоритетности их решения;

генерирование альтернатив;

фильтрация множества альтернатив и оценка их предпочтительности.

42. Экспертный анализ http://www.aup.ru/books/m157/3_4_1.htm

Основные стадии экспертного опроса1) Принятие решения о необходимости проведения экспертного опроса и формулировка Лицом, Принимающим Решения

(ЛПР) его цели.

2) Подбор и назначение основного состава Рабочей группы.

3) Разработка и утверждение технического задания на проведение экспертного опроса.

4) Разработка аналитической группой подробного сценария (т.е. регламента) проведения сбора и анализа экспертных

мнений (оценок).

5) Подбор экспертов в соответствии с их компетентностью.

6) Формирование экспертной комиссии.

8) Компьютерный анализ экспертной информации с помощью включенных в сценарий методов.

9) При применении согласно сценарию экспертной процедуры из нескольких туров - повторение двух предыдущих этапов.

10) Итоговый анализ экспертных мнений, интерпретация полученных результатов аналитической группой и подготовка

заключительного документа.

11) Официальное окончание деятельности РГ, в том числе утверждение заключительного документа, подготовка и

утверждение научного и финансового отчетов РГ о проведении экспертного исследования, оплата труда экспертов и

сотрудников РГ, официальное прекращение деятельности.

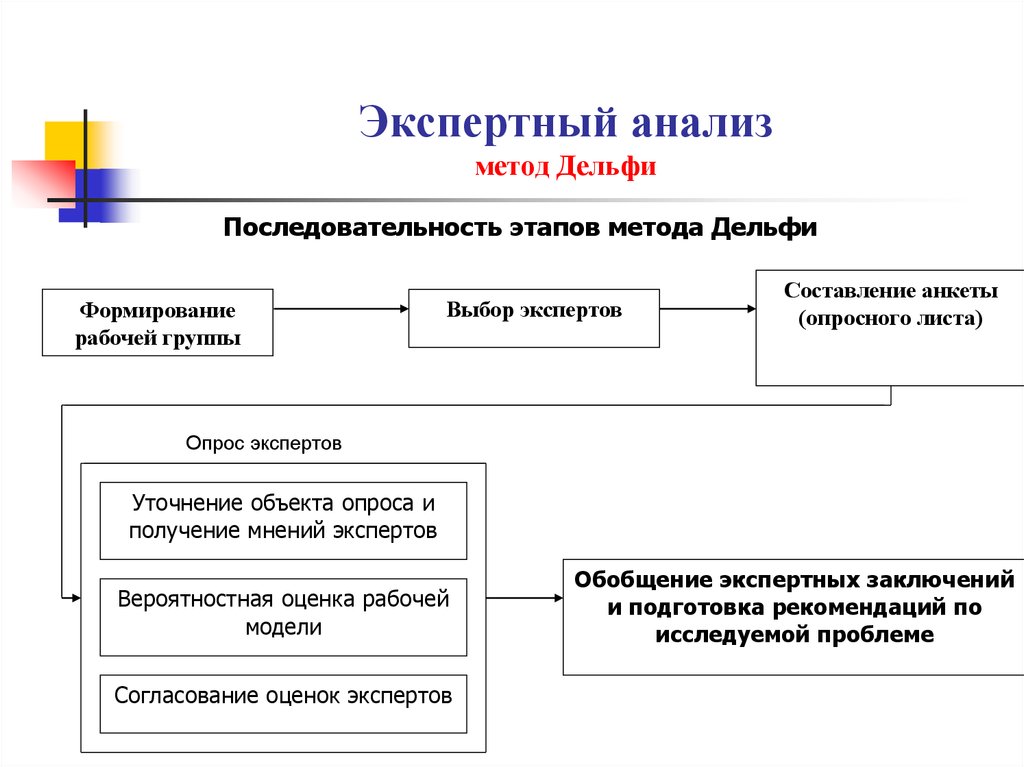

43. Экспертный анализ метод Дельфи

Последовательность этапов метода ДельфиФормирование

рабочей группы

Выбор экспертов

Составление анкеты

(опросного листа)

Опрос экспертов

Уточнение объекта опроса и

получение мнений экспертов

Вероятностная оценка рабочей

модели

Согласование оценок экспертов

Обобщение экспертных заключений

и подготовка рекомендаций по

исследуемой проблеме

44. Экспертный анализ метод Дельфи

Разработан он сотрудниками американской фирмы RandCorporation в 1964 г.

Метод представляет собой обобщение оценок экспертов,

касающихся перспектив развития того или иного

экономического субъекта.

Особенность метода - последовательный, индивидуальный

анонимный опрос экспертов.

Он исключает непосредственный контакт экспертов между

собой и, следовательно, групповое влияние, возникающее

при совместной работе и состоящее в приспособлении к

мнению большинства.

45. 2. Основные направления долгосрочного финансового планирования

прогноз объема продаж,прогнозные отчеты,

планирование активов,

планирование источников

финансирования,

регулирующий элемент («пробка»),

предположения об экономической среде.

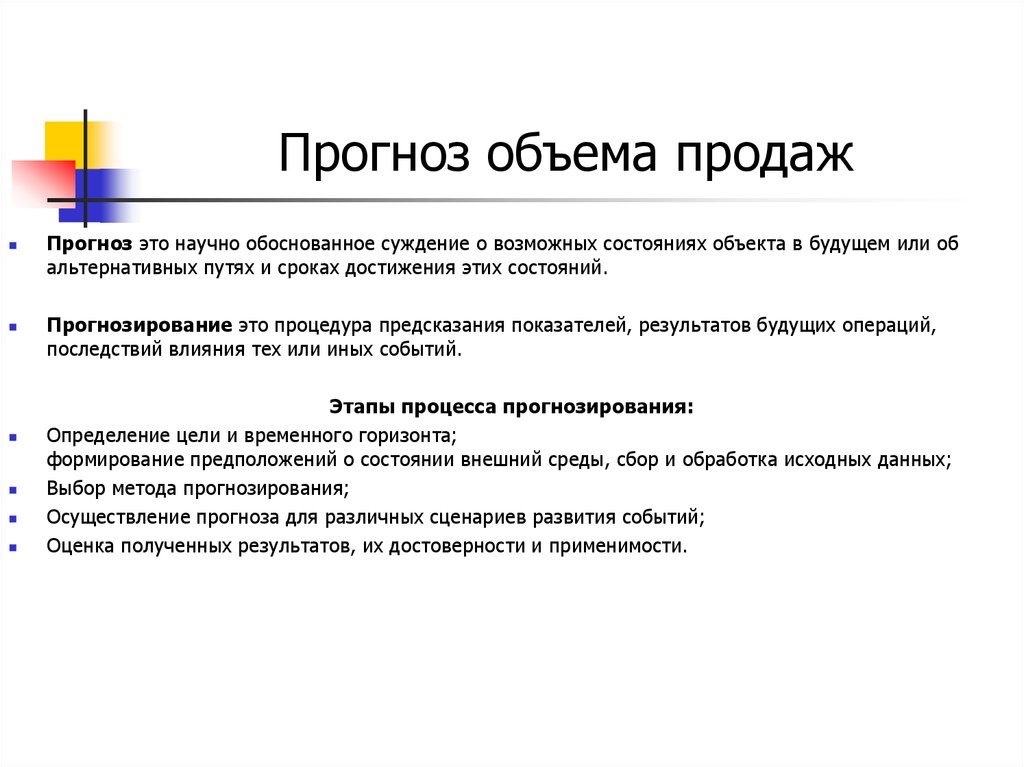

46. Прогноз объема продаж

Прогноз это научно обоснованное суждение о возможных состояниях объекта в будущем или обальтернативных путях и сроках достижения этих состояний.

Прогнозирование это процедура предсказания показателей, результатов будущих операций,

последствий влияния тех или иных событий.

Этапы процесса прогнозирования:

Определение цели и временного горизонта;

формирование предположений о состоянии внешний среды, сбор и обработка исходных данных;

Выбор метода прогнозирования;

Осуществление прогноза для различных сценариев развития событий;

Оценка полученных результатов, их достоверности и применимости.

47. Прогноз объема продаж

48. Прогнозные отчеты

В связи с предположением о пропорциональном изменении статейзатрат и неизменности достигнутых соотношений, первоначальный

вариант прогноза финансовых результатов получается

корректировкой его основных элементов на прогнозируемые темпы

роста, либо занимаемую долю от планируемого объема продаж.

49. Планирование активов

Потребность в активах можетопределяться как процент от продаж,

если имеется прямо

пропорциональная зависимость

между объемом продаж и

потребностью в активах.

50. Планирование источников финансирования

Они могут оставаться неизменными;Могут меняться пропорционально объему продаж.

Исключением является нераспределенная прибыль. Она

определяется по формуле:

Нераспределенная прибыль план. = нераспределенная

прибыльбаз + чистая прибыль (1 – PR)

51. Регулирующий элемент («пробка»)

Это компенсирующая переменная.Под ней понимаются источники финансирования, которые можно применить при недостатке

финансовых ресурсов, либо направления использования средств при их избытке.

Активы = Обязательства + Акционерный капитал.

Необходимо отметить, что прогнозируемый баланс сам по себе не сводится.

Так как рост активов, обязательств и акционерного капитала можно прогнозировать вне

зависимости друг от друга, поэтому вероятность того, что стоимость спрогнозированных активов

будет равна сумме обязательств и акционерного капитала, является действительно очень

малой. Это является основанием для разработки метода пробки. Если спрогнозирован более

быстрый рост активов, чем рост обязательств и акционерного капитала, то пробка будет

означать потребность во внешнем финансировании. Когда активы меньше обязательств и

капитала, то пробку можно трактовать в качестве избытка денежных средств либо других

текущих активов. После определения вида пробки следует спрогнозировать все источники для

ее покрытия.

Комплексный экономический анализ предприятия / Под редакцией Н.В. Войтоловского, А.П.

Калининой, И.И. Мазуровой. – СПб.: Питер, 2012. – 576 с.

52. Предположения об экономической среде

прогнозы значений:процентных и налоговых ставок;

уровень инфляции

53. 4. Модель стратегической финансовой позиции предприятия

Комплексная оценка стратегической финансовой позиции предприятия позволяет:четко идентифицировать основные особенности осуществления финансовой

деятельности на данном предприятия, определить его "финансовое лицо";

оценить достигнутые результаты управления финансовой деятельностью предприятия;

выявить проблемные зоны в финансовом развитии предприятия и системе управления

его финансовой деятельностью;

объективно оценить возможности предстоящего финансового развития предприятия с

учетом факторов внешней и внутренней среды;

зафиксировать стартовые позиции стратегических финансовых инициатив предприятия.

54. Модель стратегической финансовой позиции предприятия

Модель стратегической финансовой позиции предприятия является результатомкомплексной оценки стратегической финансовой позиции предприятия. В

процессе такой оценки должно быть получено четкое представление об

основных параметрах, характеризующих возможности и ограничения развития

финансовой деятельности предприятия:

каков уровень стратегического мышления собственников, управляющих и

финансовых менеджеров предприятия;

каков уровень знаний финансовых менеджеров (их информационной

осведомленности) о состоянии и предстоящей динамике важнейших элементов

внешней среды;

какова эффективность действующих на предприятии систем финансового

анализа, планирования и контроля;

в какой мере они ориентированы на решение стратегических задач и т.п.

55. Модель стратегической финансовой позиции предприятия

Модель представлена в раздаточномматериале

56. Матрица возможных стратегических направлений финансового развития предприятия Бланк И.А,

(http://www.be5.biz/ekonomika/f013/4.htm)57. Возможные стратегические направления финансового развития предприятия с учетом его стратегической финансовой позиции

(http://www.be5.biz/ekonomika/f013/4.htm)Квадрант ф-1 "Сила и возможности характеризует возможность предприятия осуществлять наступательную

агрессивную финансовую стратегию, в частности, активно поддерживать базовую корпоративную стратегию

"ускоренного роста".

Квадрант ф-2 "Стабильность и возможности" также характеризует возможность осуществления наступательной

агрессивной финансовой стратегии, направленной на усиление основных финансовых позиций предприятия за счет

факторов внешней финансовой среды. Такая финансовая стратегия предприятия совместима с такими базовыми

корпоративными его стратегиями, как "ускоренный рост" и "ограниченный рост".

Квадрант ф-3 "Слабость и возможности" определяет необходимость осуществления умеренной финансовой стратегии, в

процессе которой слабости внутренней финансовой позиции предприятия будут преодолеваться за счет благоприятных

возможностей внешней среды. Этот вид финансовой стратегии в наибольшей степени совместим с базовой

корпоративной стратегией "ограниченный рост".

Квадрант ф-4 "Сила иугрозы" позволяет предприятию избирать как наступательную, так и умеренную финансовую

стратегию (в зависимости от степени угроз), в процессе которой отдельные внешние угрозы могут нейтрализоваться за

счет сильного внутреннего финансового потенциала предприятия. Соответственно такая финансовая стратегия может

служить поддержкой таким базовым корпоративным стратегиям, как "ускоренный рост" или "ограниченный рост".

Квадрант ф-5 "Стабильность и угрозы" в зависимости от степени угроз позволяет предприятию осуществлять

умеренную либо консервативную оборонительную финансовую стратегию, направленную на преодоление

неблагоприятных факторов внешней финансовой среды. Эти варианты финансовой стратегии предприятия в

наибольшей степени совместимы с такими базовыми корпоративными стратегиями как "ограниченный рост" или

"сокращение (сжатие)".

Квадрант ф-6 "Слабость и угрозы" ориентирует предприятие на выбор исключительно оборонительной антикризисной

финансовой стратегии, в наибольшей степени корреспондирующей с базовой корпоративной стратегией "сокращение

(сжатие)".

58. Пример Модели стратегической финансовой позиции предприятия Матрица возможностей и угроз, генерируемых факторами внешней

финансовойсреды непрямого влияния

Доминантные сферы и

Возможности развития

Угрозы развитию

сегменты стратег.

финанс.развития

предприятия

Фактор

I. Потенциал формирования финансовых ресурсов предприятия

1. Потенциал

1.1. Снижение ставок налогообложения прибыли по

формирования

операционной деятельности

собственных

1.2. Возрастание норм амортизации основных средств

финансовых

1.3. Освобождение от налогообложения доходов по

ресурсов из

государственным субфедеральным и муниципальным

внутренних

долговым ценным бумагам

источников

1.4. Государственные программы реформирования и развития

электроэнергетики

Оценка

влияния

+3

+1

+1

Фактор

Оценка

влияния

1.1. Сокращение экспорта

товаров и интенсивное

наращение импорта

1.2. Снижение

государственного контроля в

электроэнергетической сфере

–2

2.1. Ужесточение требований к

осуществлению эмиссионной

деятельности предприятий

2.2. Повышение

ответственности эмитентов по

выпущенным долговым

ценным бумагам

–2

–1

–1

+5

2. Потенциал

формирования

собственных

финансовых

ресурсов из

внешних

источников

2.1. Совершенствование нормативно-правовой базы для

деятельности иностранных инвесторов с учетом

стратегических интересов РФ

+1

3. Потенциал

привлечения

заемных

финансовых

ресурсов

3.1. Снижение учетной ставки

3.2. Усиление государственной поддержки

электротехнической отрасли посредством участия в

финансировании исследований, государственного

страхования экспортных кредитов и пр.

+3

+2

59. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непрямого влияния

II. Уровень эффективности инвестиций предприятия1. Уровень

1.1. Рост инвестиционной

эффективности

привлекательности экономики страны

инвестиций по

1.2. Снижение инфляции

предприятию в целом

+1

+2

1.1. Усиление международной

конкуренции за капитал

–1

2. Уровень

2.1. Развитие сектора финансовых

эффективности

инвестиций

отдельных направлений

инвестирования

+3

2.1. Низкий уровень финансовой

прозрачности предприятий для

целей прямых инвестиций

2.2. Снижение доходности

отдельных финансовых

инструментов

–3

–2

3. Уровень

эффективности

инвестирования в

отраслевом и

региональном разрезе

3.1. Увеличение инвестиционной

привлекательности отдельных отраслей

(обрабатывающих, энергетического

машиностроения и др.)

3.2. Появление новых особых

экономических зон

+2

+2

3.1. Слабая законодательная и

нормативная база в отношении

региональной экономической

политики государства

–1

4. Уровень

эффективности

отдельных

инвестиционных

проектов (инструментов)

4.1. Обнуление ставок таможенных

пошлин по широкому спектру

неконкурирующего производственного

оборудования

+1

4.1. Достаточно высокие риски

инвестиционных проектов

–2

60. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непрямого влияния

III. Уровень финансовой безопасности предприятия1. Уровень

1.1. Снижение темпов инфляции

+1

платежеспособности

2. Уровень

финансовой

устойчивости

3. Уровень

3.1. Усиление государственной

финансовых рисков и поддержки социальной сферы

эффективности их

нейтрализации.

+1

4. Уровень

сбалансированности

и синхронности

денежных потоков

5. Возможность

эффективного

осуществления

финансовой санации

в условиях

финансового кризиса

+2

4.1. Ужесточение

законодательства в сфере

регулирования платежной

дисциплины

2.1. Ужесточение

законодательства в сфере

финансовой деятельности

предприятий

3.1. Снижение

конкурентоспособности

российских экспортеров

вследствие падения курса

доллара

–1

5.1. Низкий уровень

законодательной базы в

отношении регулирования

процедуры банкротства

предприятий

–2

–3

61. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непрямого влияния

IV. Уровень качества управления финансовой деятельностью предприятия1. Уровень квалификации

1.1. Появление новых

+4 1.1. Низкий уровень стратегического

финансовых менеджеров

эффективных моделей

мышления финансовых специалистов

образования финансовых

1.2. Недостаток специалистов в

менеджеров

отдельных областях финансовой сферы

2. Полнота и качество

информационной базы принятия

финансовых решений

3. Уровень использования

финансовыми менеджерами

современных технических средств,

прогрессивных финансовых

технологий и инструментов

2.1. Переход компаний на

международные стандарты

финансовой отчетности

3.1. Ускорение научнотехнического прогресса в сфере

автоматизации и информации

3.2. Появление новых технологий

управления предприятием

(технологии менеджмента,

бизнес-технологии, технологии

организационного развития,

планирования, корпоративные

технологии и др.)

4. Эффективность организационной 4.1. Движение бизнеса в сторону

структуры управления финансовой информационной прозрачности,

деятельностью

современному корпоративному

управлению

5. Уровень организационной

культуры финансовых менеджеров

–5

–2

+2

2.1. Низкий уровень достоверности

внешней финансовой отчетности

–3

+2

+2

3.1. Рост затрат на обучение финансовых –2

менеджеров

+3

5.1. Неудовлетворительный уровень

корпоративной культуры финансовых

менеджеров

–4

62. Выводы по результатам анализа возможностей и угроз

В результате проведенного анализа выяснилось, что наибольшее влияние настратегическое финансовое развитие предприятия могут оказать следующие факторы

внешней финансовой среды непрямого влияния:

возможности развития: государственные программы реформирования и развития

электроэнергетики; появление новых эффективных моделей образования

финансовых менеджеров;

угрозы развитию: низкий уровень стратегического мышления финансовых

специалистов;неудовлетворительный уровень корпоративной культуры финансовых

менеджеров.

63. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непосредственного влияния

Доминантныесферы и сегменты

стратегического

финансового развития

предприятия

Возможности развития

Фактор

Угрозы развитию

Оценка влияния

Фактор

I. Потенциал формирования финансовых ресурсов предприятия

1. Потенциал формирования 1.1. Положительная динамика

+2

1.1. Высокие ставки

собственных финансовых

снижения коммерческими банками

предоставления

ресурсов из внутренних

процентных ставок по кредитам

коммерческого кредита

источников

контрагентами

Оценка

влияния

–2

2. Потенциал формирования 2.1. Рост рынка ценных бумаг

собственных финансовых

ресурсов из внешних

источников

+1

2.1. Ограничения

законодательства

относительно эмиссионной

деятельности предприятий

–4

3. Потенциал привлечения

заемных финансовых

ресурсов

+3

+1

+4

3.1. Рост требований

коммерческих банков по

обеспечениям кредита

–4

3.1. Гибкая кредитная политика

коммерческих банков

3.2. Усиление конкуренции в

банковском секторе

3.3. Расширение состава кредитных

продуктов коммерческих банков и

небанковских финансовых

институтов

64. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непосредственного влияния

II. Уровень эффективности инвестиций предприятия1. Уровень

эффективности

инвестиций по

предприятию в целом

1.1. Положительная динамика

курса рубля к евро

+1

1.1. Колебания финансового

рынка

–1

2. Уровень

2.1. Рост доходности облигаций

эффективности

федерального займа

отдельных направлений

инвестирования

+1

2.1. Снижение доходности по

депозитам

–3

3. Уровень

эффективности

инвестирования в

отраслевом и

региональном разрезе

+2

3.1. Снижение

инвестиционной

привлекательности

отдельных товарных

сегментов

–3

+1

4.1. Снижение доходности

реальных инвестиционных

проектов вследствие

изменения внешней среды

–2

3.1. Развитие товарных рынков

4. Уровень

4.1. Высокий уровень

эффективности

доходности венчурных

отдельных

инвестиций

инвестиционных

проектов (инструментов)

65. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непосредственного влияния

III. Уровень финансовой безопасности предприятия1. Уровень

платежеспособности

1.1. Устойчивые связи с

покупателями

+4

2. Уровень финансовой

устойчивости

2.1. Усовершенствование кредитной

политики

+2

1.1. Увеличение размера

просроченной дебиторской

задолженности

–4

3. Уровень финансовых

3.1. Развитие страхового рынка

рисков и эффективности их 3.2. Расширение состава страховых

нейтрализации

продуктов страховых компаний

+1

+3

3.1. Недобросовестная работа

отдельных страховых компаний

–2

4. Уровень

сбалансированности и

синхронности денежных

потоков

+3

4.1. Снижение платежной

дисциплины покупателей

–5

5. Возможность

эффективного

осуществления финансовой

санации в условиях

финансового кризиса

4.1. Развитие рынка производных

ценных бумаг

66. Матрица возможностей и угроз, генерируемых факторами внешней финансовой среды непосредственного влияния

IV. Уровень качества управления финансовой деятельностью предприятия1. Уровень квалификации

1.1. Изучение новых продуктов

+2

финансовых менеджеров

финансового рынка

2. Полнота и качество

информационной базы

принятия финансовых

решений

2.1. Развитие коммуникативных

связей с контрагентами по

финансовой деятельности

+5

2.1. Недостаточная прозрачность

финансового рынка

–2

3. Уровень использования

3.1. Использование альтернативных

финансовыми менеджерами финансовых инструментов

современных технических

средств, прогрессивных

финансовых технологий и

инструментов

+3

3.1. Финансовые потери

вследствие отказа от

использования прогрессивных

финансовых технологий

–3

4. Эффективность

4.1. Изучение опыта организаций в

организационной структуры построении эффективных

управления финансовой

организационных структур

деятельностью

+2

4.1. Неэффективные

логистические связи предприятия

с контрагентами в системе

финансового рынка

–2

5. Уровень организационной 5.1. Повышение уровня

культуры финансовых

организационной культуры

менеджеров

финансовых менеджеров

+3

67. Выводы по результатам анализа возможностей и угроз

В результате проведенного анализа выяснилось, что наибольшее влияние настратегическое финансовое развитие предприятия могут оказать следующие

факторы внешней финансовой среды непосредственного влияния:

возможности развития: расширение состава кредитных продуктов

коммерческих банков и небанковских финансовых институтов; устойчивые

связи с покупателями; развитие коммуникативных связей с контрагентами по

финансовой деятельности;

угрозы развитию: ограничения законодательства относительно

эмиссионной деятельности компаний; рост требований коммерческих банков

по обеспечениям кредита; увеличение размера просроченной дебиторской

задолженности; снижение платежной дисциплины покупателей.

68. Матрица сильных и слабых сторон финансовой деятельности предприятия

Сильная позицияДоминантные сферы и

сегменты стратегического

финансового развития

предприятия

Наименование

Оценка

Нейтральная позиция

Слабая позиция

Наименование Оценка

Наименовани Оценк

е

а

I. Потенциал формирования финансовых ресурсов предприятия

1. Потенциал формирования 1.1. Политика формирования

+2

1.1.

собственных финансовых

прибыли предприятия

+3

Операционный

ресурсов из внутренних

1.2. Налоговая политика

+4

леверидж

источников

1.3. Дивидендная политика

2. Потенциал формирования

собственных финансовых

ресурсов из внешних

источников

3. Потенциал привлечения

3.1. Уровень

заемных финансовых ресурсов кредитоспособности

предприятия.

3.2. Средневзвешенная

стоимость капитала

+1

+5

0

1.1.

Амортизационн

ая политика

предприятия

–3

2.1.

Эмиссионная

политика

предприятия

–5

69. Матрица сильных и слабых сторон финансовой деятельности предприятия

II. Уровень эффективности инвестиций предприятия1. Уровень эффективности

1.1. Структура

0 1.1. Инвестиционная

инвестиций по

инвестиционных

политика предприятия

предприятию в целом

ресурсов

в целом

2. Уровень эффективности

отдельных направлений

инвестирования

3. Уровень эффективности3.1. Отраслевая

инвестирования в

диверсификация

отраслевом и

инвестиционной

региональном разрезе

деятельности

4. Уровень эффективности

отдельных

инвестиционных проектов

(инструментов)

–4

2.1. Политика

финансового

инвестирования

0

2.1. Политика

реального

инвестирования

–2

4.1. Структура

активов

реализованных

инвестиционных

проектов

0

4.1. Оборачиваемость

активов

реализованных

инвестиционных

проектов

–1

+1

70. Матрица сильных и слабых сторон финансовой деятельности предприятия

III. Уровень финансовой безопасности предприятия1. Уровень

1.1. Политика

+3

платежеспособности

управления

оборотными активами

предприятия

2. Уровень финансовой

2.1. Структура

+4

2.1. Состав текущих

–1

устойчивости

капитала

финансовых

обязательств

3.1. Политика

3. Уровень финансовых

3.1. Уровень

+2

–3

управления фин. рисками –4

рисков и эффективности их самофинансирования

3.2. Формы страхования

нейтрализации

инвестиций

финансовых рисков

4. Уровень

сбалансированности и

синхронности денежных

потоков

5. Возможность

эффективного

осуществления финансовой

санации в условиях

финансового кризиса

5.1. Методы

диагностирования

симптомов

финансового кризиса

+4

4.1. Политика

управления

денежными

потоками

0

71. Матрица сильных и слабых сторон финансовой деятельности предприятия

IV. Уровень качества управления финансовой деятельностью предприятия1. Уровень квалификации

1.1. Уровень

0

финансовых менеджеров

образования

финансовых

менеджеров

2. Полнота и качество

2.1. Широта финансовой

–4

информационной базы

информации, формируемой

принятия финансовых

системой управленческого

решений

учета

3. Уровень использования

финансовыми менеджерами

современных технических

средств, прогрессивных

финансовых технологий и

инструментов

4. Эффективность

организационной структуры

управления финансовой

деятельностью

5. Уровень организационной

культуры финансовых

менеджеров

3.1. Уровень

технической

оснащенности

финансовых

менеджеров

+4

4.1. Эффективность

организационной

структуры управления

финансовой

деятельностью

3.1. Прогрессивность

используемых форм и

методов анализа,

планирования и контроля

финансовой деятельности

–4

5.1. Уровень

корпоративной культуры

финансовых менеджеров

(по основным параметрам)

–2

0

72. Выводы о стратегическом финансовом развитии предприятия и факторах внутренней финансовой среды влияющих на него

В результате проведенного анализа выяснилось, что наибольшее влияние настратегическое финансовое развитие предприятия могут оказать следующие

факторы внутренней финансовой среды:

сильная позиция: средневзвешенная стоимость капитала; дивидендная

политика;структура капитала; методы диагностирования симптомов

финансового кризиса,уровень технической оснащенности финансовых

менеджеров;

слабая позиция: эмиссионная политика предприятия; инвестиционная

политика предприятия в целом; формы страхования финансовых рисков;

широта финансовой информации, формируемой системой управленческого

учета; прогрессивность используемых форм и методов анализа, планирования и

контроля финансовой деятельности.

73. Модель стратегической финансовой позиции предприятия

Вес Сильн Нейтр Слабая Возмо Угрозысегмен ая

альна позици жност

Доминантные сферы и сегменты стратегического

та позици я

я

и

финансового развития предприятия

я

позиц

ия

I. Потенциал формирования финансовых ресурсов

+7,2

0

–2,3 +11,3 –4,9

предприятия

1. Потенциал формирования собственных финансовых

0,6

+5,4

0

–1,8

+7,2

–3

ресурсов из внутренних источников

2. Потенциал формирования собственных финансовых

0,1

–0,5

+0,2

–0,7

ресурсов из внешних источников

3. Потенциал привлечения заемных финансовых ресурсов

0,3

+1,8

+3,9

–1,2

II. Уровень эффективности инвестиций

+0,1

0

–2,4

+3,8

–4,4

предприятия

1. Уровень эффективности инвестиций по предприятию в

0,4

0

–1,6

+1,6

–0,8

целом

2. Уровень эффективности отдельных направлений

0,3

–0,6

+1,2

–2,4

инвестирования

3. Уровень эффективности инвестирования в отраслевом и 0,1

+0,1

+0,6

–0,4

региональном разрезе

4. Уровень эффективности отдельных инвестиционных

0,2

–0,2

+0,4

–0,8

проектов (инструментов)

74. Модель стратегической финансовой позиции предприятия

III. Уровень финансовой безопасности предприятия+3

0

–1,8

+3,3

–2,9

+1

–0,8

1. Уровень платежеспособности

0,2

+0,6

2. Уровень финансовой устойчивости

0,4

+1,6

–0,4

+0,8

–0,4

3. Уровень финансовых рисков и эффективности их нейтрализации

0,2

+0,4

–1,4

+1

–1

4. Уровень сбалансированности и синхронности денежных потоков

0,1

+0,5

–0,5

5. Возможность эффективного осуществления финансовой санации в

условиях финансового кризиса

0,1

IV. Уровень качества управления финансовой

деятельностью предприятия

0

+0,4

+0,4

1. Уровень квалификации финансовых менеджеров

0,2

2. Полнота и качество информационной базы принятия финансовых

решений

0,4

3. Уровень использования финансовыми менеджерами современных

технических средств, прогрессивных финансовых технологий и

инструментов

0,1

4. Эффективность организационной структуры управления

финансовой деятельностью

0,1

5. Уровень организационной культуры финансовых менеджеров

0,2

–0,2

0

–2,4

+5,8

–4,9

+1,2

–1,4

–1,6

+2,8

–2

–0,4

+0,7

–0,5

+0,5

–0,2

+0,6

–0,8

0

+0,4

0

–0,4

75. Выводы по результатом комплексного анализа

наиболее сильную позицию предприятие имеет в сфере «Потенциалформирования финансовых ресурсов предприятия»

наибольшее влияние на стратегическое финансовое развитие может оказать

также сфера «Потенциал формирования финансовых ресурсов предприятия»

наибольшие угрозы генерируют сфера «Уровень качества управления

финансовой деятельностью предприятия» и сфера «Потенциал формирования

финансовых ресурсов предприятия».

наиболее слабая финансовая позиция предприятия и влияние угроз — в сфере

«Уровень финансовой безопасности предприятия».

76. Результат исследований – создание Матрицы возможных стратегических направлений финансового развития предприятия

См. раздаточный материал77. Дополнительная литература

Трунова Т.Н. Модели анализа стратегической финансовой позиции предприятия. URL:http://cyberleninka.ru/article/n/modeli-analiza-strategicheskoy-finansovoy-pozitsii-predpriyatiya

И.Н. Яковлева Влияние внешней и внутренней финансовой среды при разработке

финансовой стратегии //Справочник экономиста«. -2010. - №10 . URL:

http://www.profiz.ru/se/10_10/vlianie_fin_sredy/

Фомин П.А., Хохлов В.В. Управление финансами предприятия в условиях дестабилизации

экономики. Монография – Москва: Высшая школа, 2002. URL:

http://cis2000.ru/Budgeting/Burden.shtml

Долгосрочная и краткосрочная финансовая политика предприятия . URL:

http://uchebnik.biz/book/659-dolgosrochnaya-i-kratkosrochnaya-finansovaya-politikapredpriyatiya/17-32-metody-i-modeli-ispolzuemye-v-dolgosrochnom-finansovomplanirovanii.html

78. Темы домашних заданий

SWOT – анализ деятельности ОАО _____SNW – анализ в оценке факторов внутренней среды ОАО _____

Использование методов долгосрочного финансового планирования в

деятельности ОАО _____

Модель стратегической финансовой позиции ОАО _____

Финансовая политика ОАО ____

Финансовая тактика ОАО ____

Инструменты реализации финансовой стратегии организации.

Математические методы долгосрочного финансового планирования

Матрицы портфельного анализа в системе стратегического финансового

планирования

finance

finance