Similar presentations:

Государственное регулирование предпринимательской деятельности. Налогообложение. Риски. Банкротство

1. Государственное регулирование предпринимательской деятельности. Налогообложение. Риски в предпринимательской деятельности.

ФГБОУ ВО «Пермский государственный аграрно-технологическийуниверситет имени академика Д.Н. Прянишникова»

Факультет экономики и информационных технологий

Государственное регулирование

предпринимательской деятельности.

Налогообложение. Риски в

предпринимательской деятельности.

Банкротство.

Лектор:

Давлетов Ильдар Ильдусович,

к.э.н., доцент

Свечникова Татьяна Михайловна,

старший преподаватель

2.

3.

4.

5.

6.

7.

8.

9.

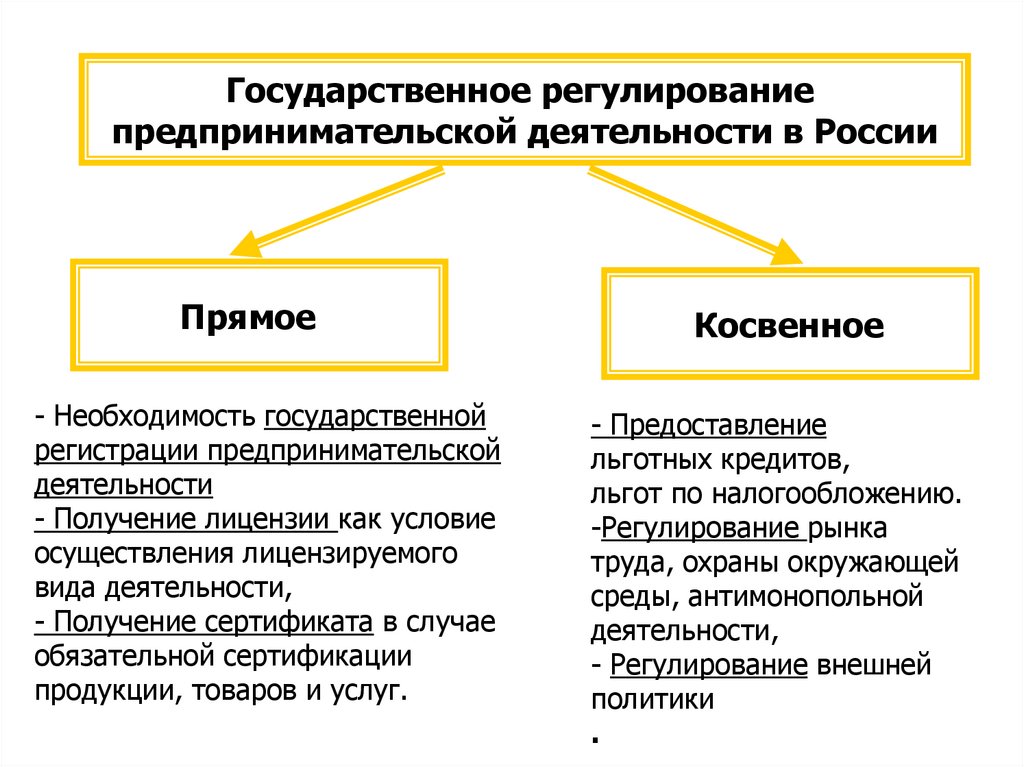

Государственное регулированиепредпринимательской деятельности в России

Прямое

- Необходимость государственной

регистрации предпринимательской

деятельности

- Получение лицензии как условие

осуществления лицензируемого

вида деятельности,

- Получение сертификата в случае

обязательной сертификации

продукции, товаров и услуг.

Косвенное

- Предоставление

льготных кредитов,

льгот по налогообложению.

-Регулирование рынка

труда, охраны окружающей

среды, антимонопольной

деятельности,

- Регулирование внешней

политики

.

10.

11.

12.

13.

14.

15.

16.

17.

18.

19.

20.

21.

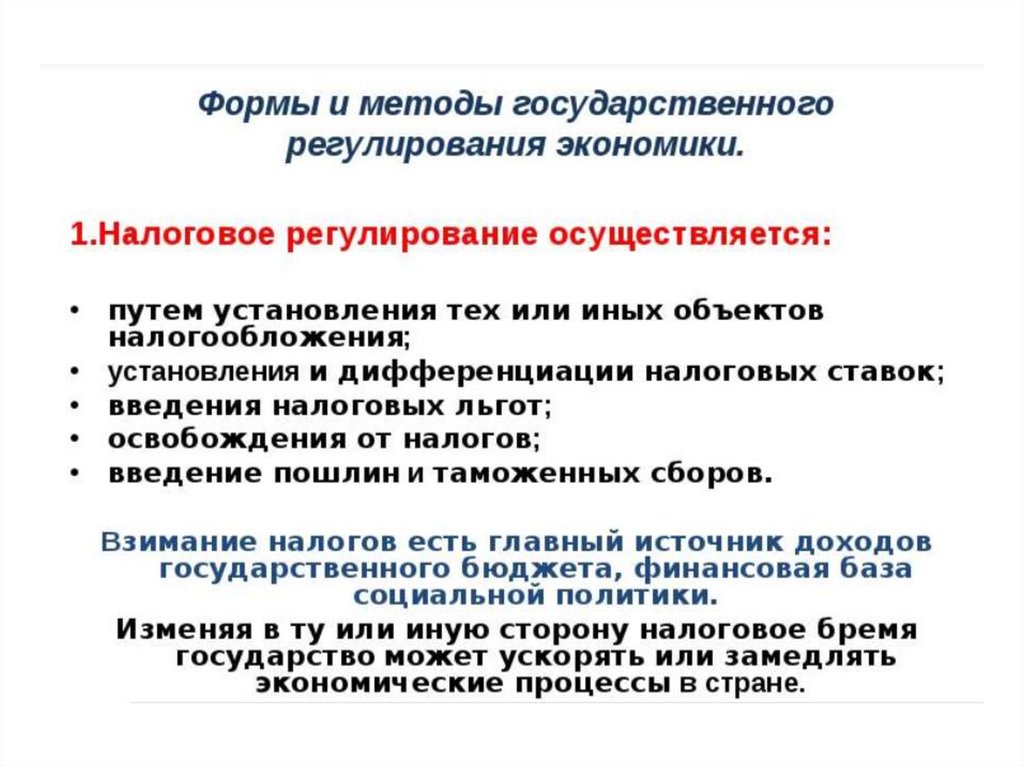

Налогообложение предпринимательской деятельностиНалог — обязательный индивидуально безвозмездный платеж,

взимаемый с организаций и физических лиц денежных средств

в федеральный, региональный и (или) местные бюджеты.

Сбор (пошлина) — обязательный платеж в региональный и

(или) местные бюджеты, взимаемый с организаций и

физических лиц, как правило, в виде одного из условий

совершения юридически значимых действий совершения

юридически значимых действий.

Налоги в государстве выполняют три функции:

-Фискальная

- Регулирующая

-Стимулирующая

22.

Функции налоговФискальная функция — функция основная и характерна изначально

для всех государств. С ее помощью образуются государственные фонды

денежных средств, т. е. материальные условия для функционирования

государства

Регулирующая функция - реализуется через совокупность мер

косвенного воздействия государства на развитие производства путем

изменения нормы изъятия доходов у предприятий в бюджет, повышения

или понижения общего уровня налогообложения, предоставления

налоговых льгот.

Стимулирующая функция ориентирует налоговый механизм

государства на стимулирование плательщика к определенным

действиям. Задача функции заключается в том, чтобы наряду с

применением оптимального уровня изъятий создавать стимулы для

развития приоритетных отраслей и производств, обеспечивающих

экономический прогресс общества.

23.

Виды налогов24.

НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ СУБЪЕКТОВ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ в РоссииСравнительная характеристика

систем налогообложения

Налоговый режим

Кто может применять и

особенности налогового

режима

Все юридические лица

с любым числом

работников (сотрудников)

и видом деятельности

Объект налогообложения и налоговая

ставка

Налог на добавленную стоимость

(НДС) – 20%, 10% в зависимости от

направления деятельности

Общая система

(отчетность предоставляется в

налогообложения (ОСНО)

налоговую инспекцию каждый

ст.145 Налогового кодекса РФ

квартал)

Налог на прибыль – 20%

Налог на имущество – 2,2% (за год)

Все ИП с любым числом Налог на доходы физических лиц

работников (сотрудников) (НДФЛ) – 13% (за год)

Общая система

и видом деятельности

Налог на добавленную стоимость

налогообложения (ОСНО)

(НДС) – 20%, 10% в зависимости от

ст.145 Налогового кодекса РФ

направления деятельности (за

квартал)

Налог на имущество – 2,2% (за год)

25.

НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ СУБЪЕКТОВ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ в РоссииСравнительная характеристика

систем налогообложения

Налоговый режим

Кто может применять и

особенности налогового

режима

Все юридические

лица и ИП.

Годовой оборот не

должен превышать 150

млн. рублей, а

количество работников

– 100 человек.

Упрощенная система

Все юридические

налогообложения

лица и ИП.

(УСН).

Годовой оборот не

Вариант - Доходы минус должен превышать 150

расходы

млн. рублей, а

ст.346.12 Налогового

количество работников

кодекса РФ

– 100 человек.

Упрощенная система

налогообложения

(УСН).

Вариант – Доходы

ст.346.12 Налогового

кодекса РФ

Объект налогообложения и налоговая

ставка

Доходы от реализации и

внереализационные доходы

облагаются по ставке 6%

(регионы вправе снижать ставку

до 1%)

Разница между доходами и

расходами облагается по ставке

15% (регионы вправе снизить

ставку до 5% по видам

деятельности)

26.

НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ СУБЪЕКТОВ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ в РоссииСравнительная характеристика

систем налогообложения

Налоговый режим

Патентная система

налогообложения (ПСН)

ст.346.26 Налогового кодекса

РФ

Кто может применять и

Объект налогообложения и

особенности налогового

налоговая ставка

режима

ИП с доходами ниже 60 млн.

руб./год и численность

Потенциально возможный доход

наемных работников – не

(определяется местным законом)

больше 15 человек по всем

облагается по ставке 6% (в

видам деятельности ИП

Крыму и Севастополе ставка

(торговля и услуги).

может быть снижена до 0%.)

На каждый вид деятельности

надо брать отдельный патент

(в рамках одного субъекта

РФ)

Учет деятельности ведется

в книге учета доходов,

декларацию сдавать не надо.

ИП покупает патент на срок

от 1 до 12 месяцев пределах

календарного года

27.

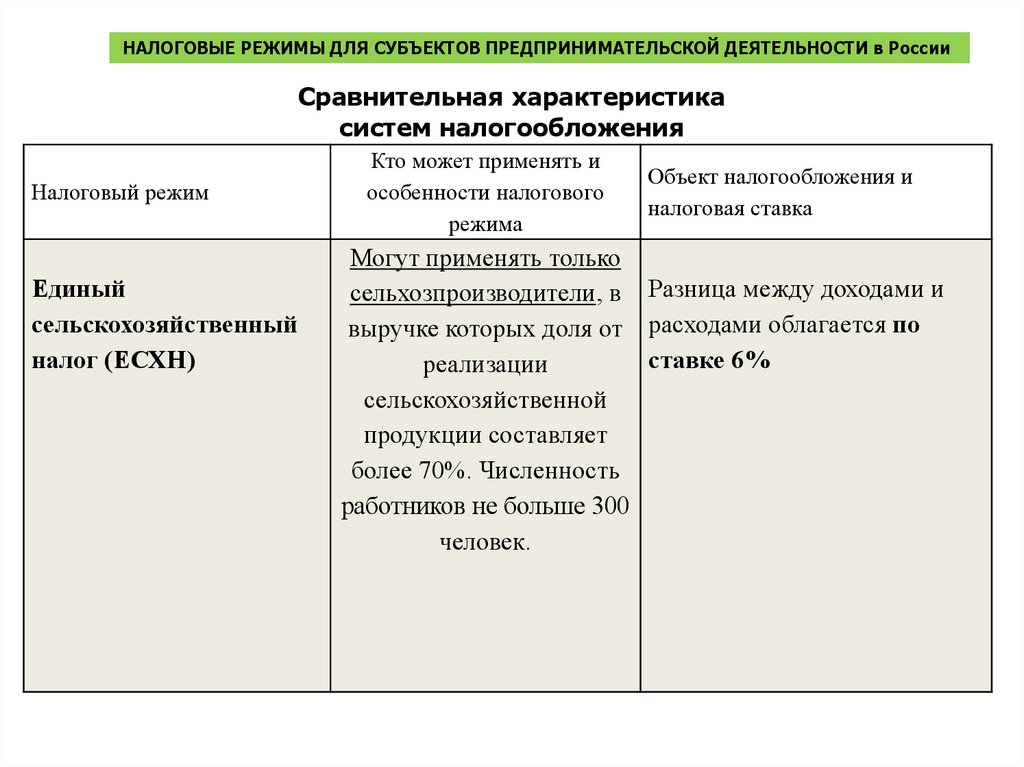

НАЛОГОВЫЕ РЕЖИМЫ ДЛЯ СУБЪЕКТОВ ПРЕДПРИНИМАТЕЛЬСКОЙ ДЕЯТЕЛЬНОСТИ в РоссииСравнительная характеристика

систем налогообложения

Налоговый режим

Единый

сельскохозяйственный

налог (ЕСХН)

Кто может применять и

особенности налогового

режима

Объект налогообложения и

налоговая ставка

Могут применять только

сельхозпроизводители, в Разница между доходами и

выручке которых доля от расходами облагается по

ставке 6%

реализации

сельскохозяйственной

продукции составляет

более 70%. Численность

работников не больше 300

человек.

28.

29.

ВЫБОР НАИБОЛЕЕ БЛАГОПРИЯТНОГО НАЛОГОВОГО РЕЖИМАООО «Автосервис» в г. Перми планирует заниматься ремонтом, техобслуживанием и мойкой

автотранспорта. Рассчитать, какая форма налогообложения для ООО окажется для этого

предприятия самой выгодной.

Данные для расчета:

Доход в месяц – 1 000 000 рублей;

Расходов в месяц (зарплата, содержание помещений, коммунальные расходы, запчасти,

реклама и др.) – 480 000 рублей, из них взносы за работников – 55 000 рублей;

Количество работников – 6 человек.

Налоговый режим

Упрощенная

система

налогообложения

(УСН).

Вариант: Доходы

Упрощенная

система

налогообложения

(УСН).

Вариант:

Доходы - Расходы

Общая система

налогообложения

(ОСНО)

Расчет налогов

Это самая простая для расчета система налогообложения, потому что в ней учитывают только

полученные доходы. За год «Автосервис» получит 12 000 000 рублей дохода, а налог по ставке 6%

составит 720 000 рублей. Эту сумму можно уменьшить за счет страховых взносов, уплаченных за

работников.

За год работодатель перечислил взносов на сумму 660 000 рублей, но рассчитанный налог за

счет уплаченных взносов можно уменьшить не более, чем на половину. Итого, налоговые

платежи за год составят 720 000/2 = 360 000 рублей.

Сначала рассчитаем налоговую базу: 12 000 000 рублей доходов минус 5 760 000 рублей

расходов, получаем 6 240 000 рублей. Обратите внимание, что на этом режиме взносы не

уменьшают рассчитанный налог, а учитываются в общей сумме расходов. Рассчитаем налог к

уплате по ставке 15% (6 240 000 * 15%) = 936 000 рублей.

Если не перейти на один из льготных режимов, придется работать на общей системе

налогообложения и платить НДС и налог на прибыль:

НДС по ставке 18% — 2 160 000 рублей;

Налог на прибыль по ставке 20% (учитывается выручка без НДС, т.е. 9 840 000 рублей) = 816

000 рублей.

Определенную часть НДС можно уменьшить за счет входящего НДС на сумму запчастей,

закупленных для ремонта. Однако основная часть выручки в автосервисе составляет оплата за

услуги, поэтому вычет будет небольшим. Освобождение от НДС ООО «Автосервис» получить не

может, т.к. выручка превышает 2 млн рублей в квартал.

30.

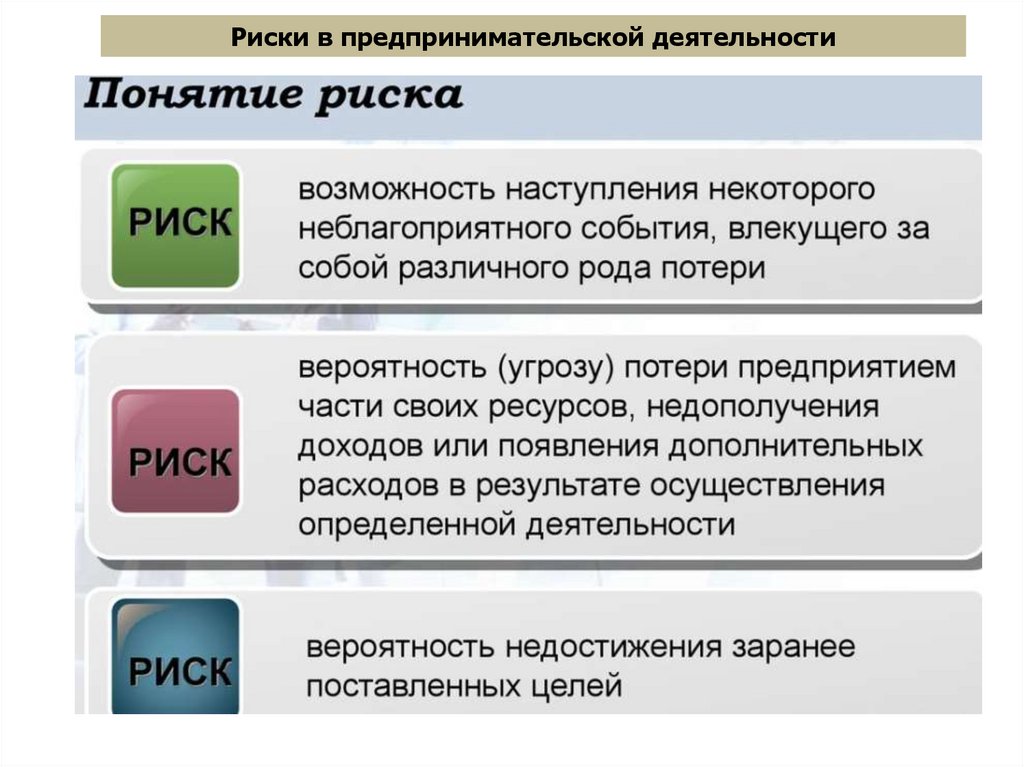

Риски в предпринимательской деятельности31.

Риски в предпринимательской деятельности32.

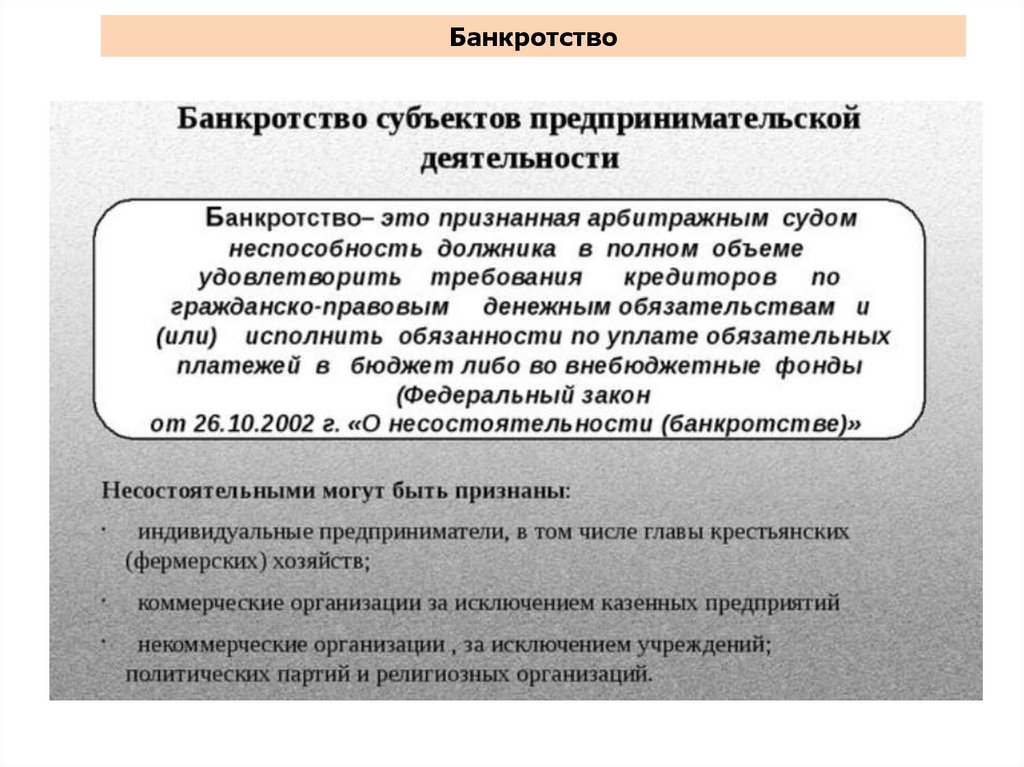

Риски в предпринимательской деятельностиВнешние

факторы риска

law

law