Similar presentations:

Как пользоваться бизнес-картой, вести бухгалтерию по карте и почему это выгодно

1.

Как пользоватьсябизнес-картой,

вести бухгалтерию

по карте и почему

это выгодно

psbank.ru

2.

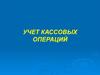

Нужно больше экономии и удобства. Ещё больше!Как с помощью всего лишь одного инструмента оптимизировать работу бизнеса? Для начала вам понадобится бизнес-карта

Как применять

Проводите основные расходы бизнеса

заправка топлива на АЗС;

интернет-реклама;

продукты питания;

оборудование для производства;

товары для перепродажи.

Оплачивайте бытовые офисные расходы

коммунальные платежи;

интернет;

офисную технику и услуги по её обслуживанию;

курьерские службы;

телефонию и многое другое.

Используйте для командировочных

расходов

заказывайте трансфер;

оплачивайте проживание;

покупайте билеты;

выплачивайте командировочные

сотрудникам.

Оплачивайте представительские

расходы

счёт в ресторане;

такси;

зал для переговоров;

подарки для клиентов.

3.

Чем полезны1

Для структурирования финансовой отчётности

Используйте бизнес-карту, чтобы структурировать финансовую отчётность.

Покупки, внесение и снятие наличных автоматически отображаются в выписке и личном кабинете

2

Оплата покупок без комиссии и договора

Повышение скорости операций.

Оплачивайте покупки в розничной сети или интернет-магазине без заключения договора

с поставщиком и комиссии.

3

Доступ к деньгам 24/7 из любой точки России

Возможности для бизнеса

Получите доступ к деньгам в любое время суток в любой точке России.

4

Можно использовать как личную карту без комиссии при ИП на УСН 6%

У вас ИП на УСН 6%?

Пользуйтесь картой для личных покупок. Налоговая не требует отчётов за расходы у ИП

на УСН «Доходы».

4.

Карта оптимизирует ведение бизнесаВремя

Не нужно тратить время

на очереди в банке для

заказа денег через чековую

книжку или выдачи средств

сотруднику под отчет.

По бизнес-карте сотрудник

компании может оплатить

счет в кафе, оплатить

поездку в такси, купить

билеты и многое другое.

Также по бизнес-карте

можно снимать наличные

денежные средства в любом

банкомате в удобное время.

Контроль

Не надо переживать,

что сотрудники много

потратят.

Можно установить

индивидуальные лимиты

для каждого сотрудника,

который пользуется картой.

Так ни водители, ни курьеры,

ни менеджеры не потратят

лишнего, а бухгалтеру

будет легче контролировать

расходы.

Поиск обоснования

Не нужно больше

волноваться из-за того,

что сотрудники теряют

и забывают документы.

Вы сразу увидите на

карточном счете, куда

потрачены денежные

средства, чек, дату, даже

если сотрудник потеряет

этот чек, вы сможете

идентифицировать, куда

были потрачены денежные

средства.

Поиск средств

Не придется срочно

изыскивать средства для

срочного неожиданного

платежа. С бизнес-картой

можно провести оплату

ментально и безопасно

Курьер приехал раньше

срока, срочно нужно

заправить принтер

или купить билеты

для руководителя?

С бизнес-картой легко

провести оплату ментально

и безопасно, даже если

бухгалтера нет на месте.

5.

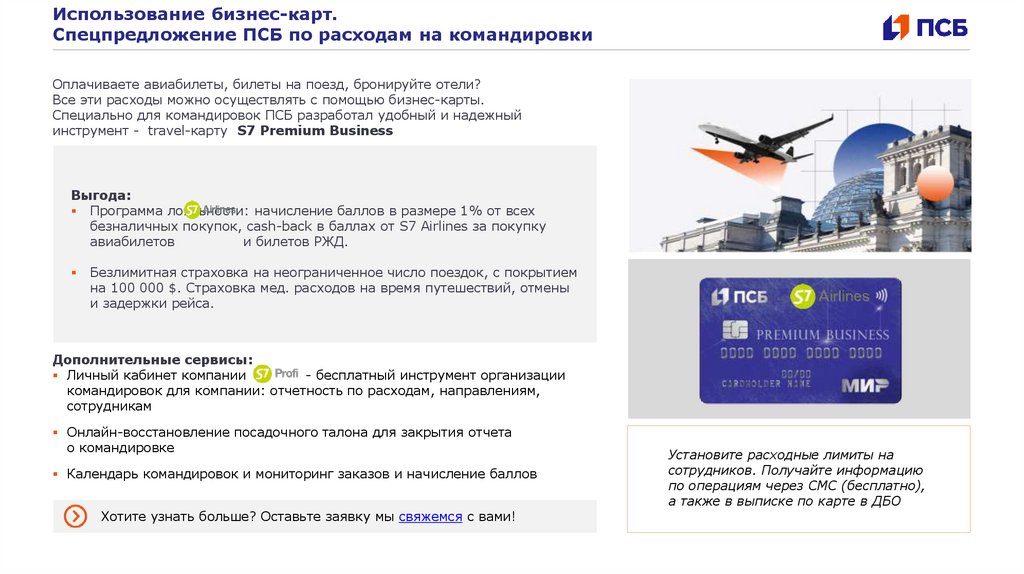

Использование бизнес-карт.Спецпредложение ПСБ по расходам на командировки

Оплачиваете авиабилеты, билеты на поезд, бронируйте отели?

Все эти расходы можно осуществлять с помощью бизнес-карты.

Специально для командировок ПСБ разработал удобный и надежный

инструмент - travel-карту S7 Premium Business

Выгода:

Программа лояльности: начисление баллов в размере 1% от всех

безналичных покупок, cash-back в баллах от S7 Airlines за покупку

авиабилетов

и билетов РЖД.

Безлимитная страховка на неограниченное число поездок, с покрытием

на 100 000 $. Страховка мед. расходов на время путешествий, отмены

и задержки рейса.

Дополнительные сервисы:

Личный кабинет компании

- бесплатный инструмент организации

командировок для компании: отчетность по расходам, направлениям,

сотрудникам

Онлайн-восстановление посадочного талона для закрытия отчета

о командировке

Календарь командировок и мониторинг заказов и начисление баллов

Хотите узнать больше? Оставьте заявку мы свяжемся с вами!

Установите расходные лимиты на

сотрудников. Получайте информацию

по операциям через СМС (бесплатно),

а также в выписке по карте в ДБО

6.

Особенности операций с наличными по бизнес-картам ПСБ.Снятие денежных средств

Снятие средств

Снять деньги вы можете круглосуточно в любом доступном банкомате

Лимит на снятие

Карта Business – 300 тыс. ₽ лимит снятия в день. В месяц 3 млн ₽.

Карта Premium Business - лимиты отсутствуют.

Валюта снятия

определяется в зависимости от валюты счета, на территории РФ средства можно снять только в рублях

Комиссия за снятие

до 50 тыс. ₽ – 0%

от 50 тыс. до 150 тыс. ₽ – 1%

от 150 тыс. ₽ до 650 тыс. ₽ – 2%

от 650 тыс. ₽ – 3%

7.

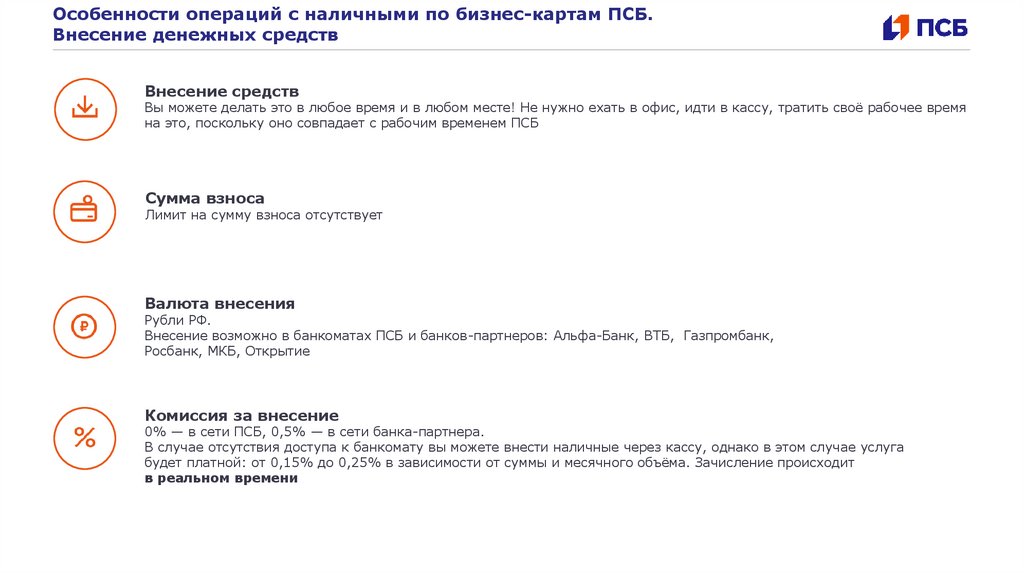

Особенности операций с наличными по бизнес-картам ПСБ.Внесение денежных средств

Внесение средств

Вы можете делать это в любое время и в любом месте! Не нужно ехать в офис, идти в кассу, тратить своё рабочее время

на это, поскольку оно совпадает с рабочим временем ПСБ

Сумма взноса

Лимит на сумму взноса отсутствует

Валюта внесения

Рубли РФ.

Внесение возможно в банкоматах ПСБ и банков-партнеров: Альфа-Банк, ВТБ, Газпромбанк,

Росбанк, МКБ, Открытие

Комиссия за внесение

0% — в сети ПСБ, 0,5% — в сети банка-партнера.

В случае отсутствия доступа к банкомату вы можете внести наличные через кассу, однако в этом случае услуга

будет платной: от 0,15% до 0,25% в зависимости от суммы и месячного объёма. Зачисление происходит

в реальном времени

8.

Особенности ведения бухгалтерии на разных системах отчетности (1/2)Вы платите

в розничном магазине

или через интернет

Вы снимаете

наличные в банкомате

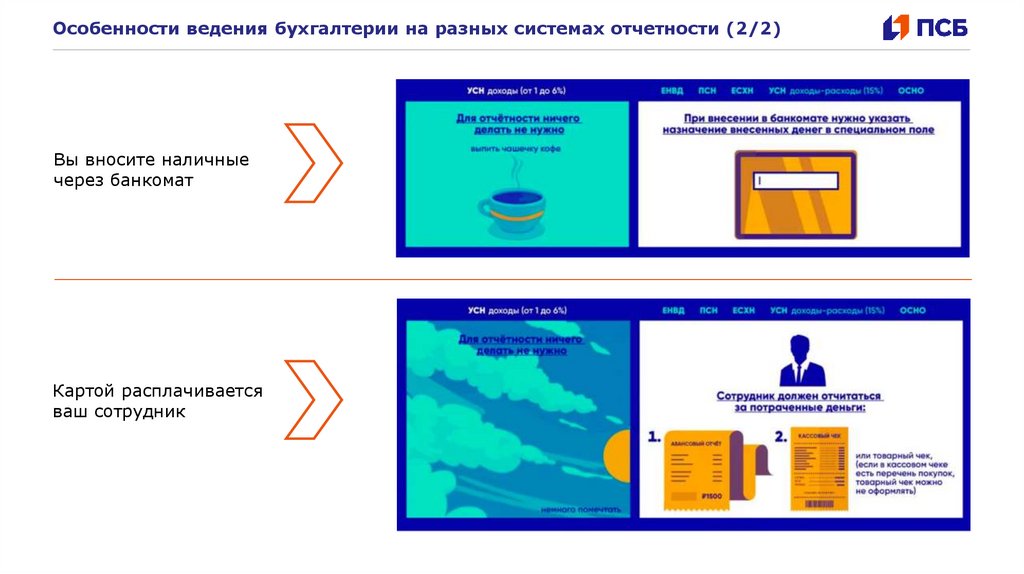

9.

Особенности ведения бухгалтерии на разных системах отчетности (2/2)Вы вносите наличные

через банкомат

Картой расплачивается

ваш сотрудник

10.

01Памятка бухгалтеру

11.

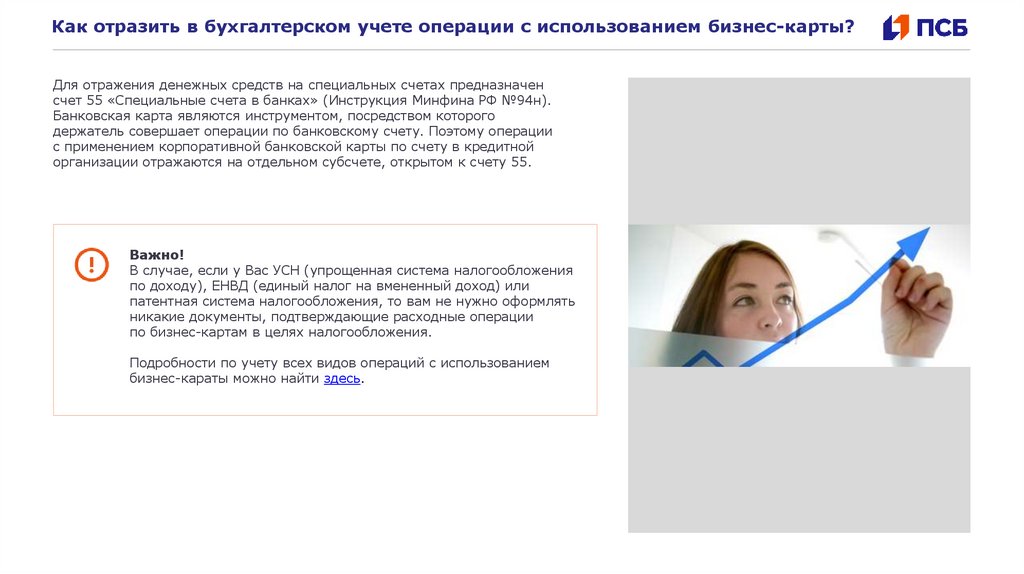

Как отразить в бухгалтерском учете операции с использованием бизнес-карты?Для отражения денежных средств на специальных счетах предназначен

счет 55 «Специальные счета в банках» (Инструкция Минфина РФ №94н).

Банковская карта являются инструментом, посредством которого

держатель совершает операции по банковскому счету. Поэтому операции

с применением корпоративной банковской карты по счету в кредитной

организации отражаются на отдельном субсчете, открытом к счету 55.

Важно!

В случае, если у Вас УСН (упрощенная система налогообложения

по доходу), ЕНВД (единый налог на вмененный доход) или

патентная система налогообложения, то вам не нужно оформлять

никакие документы, подтверждающие расходные операции

по бизнес-картам в целях налогообложения.

Подробности по учету всех видов операций с использованием

бизнес-караты можно найти здесь.

12.

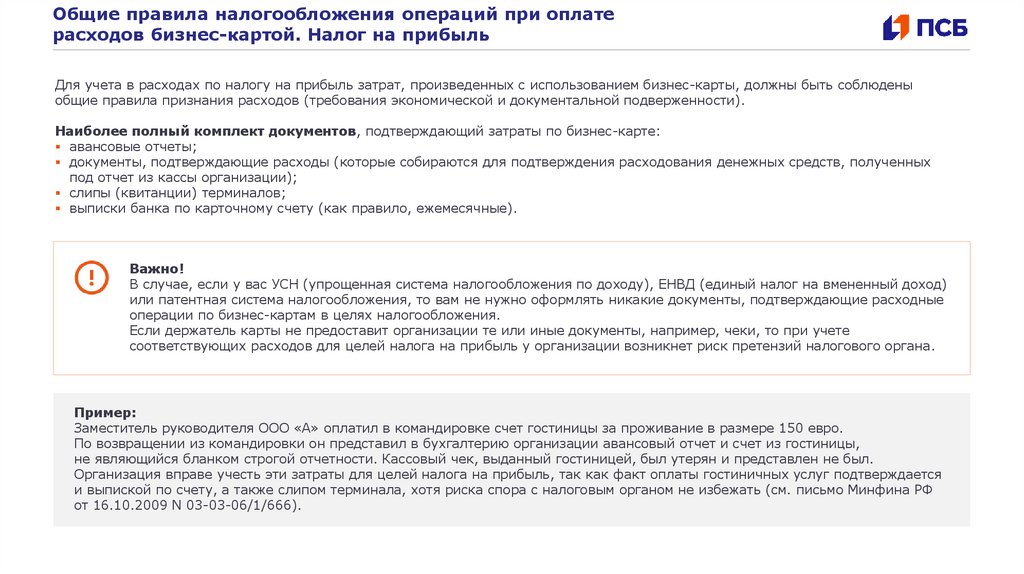

Общие правила налогообложения операций при оплатерасходов бизнес-картой. Налог на прибыль

Для учета в расходах по налогу на прибыль затрат, произведенных с использованием бизнес-карты, должны быть соблюдены

общие правила признания расходов (требования экономической и документальной подверженности).

Наиболее полный комплект документов, подтверждающий затраты по бизнес-карте:

авансовые отчеты;

документы, подтверждающие расходы (которые собираются для подтверждения расходования денежных средств, полученных

под отчет из кассы организации);

слипы (квитанции) терминалов;

выписки банка по карточному счету (как правило, ежемесячные).

Важно!

В случае, если у вас УСН (упрощенная система налогообложения по доходу), ЕНВД (единый налог на вмененный доход)

или патентная система налогообложения, то вам не нужно оформлять никакие документы, подтверждающие расходные

операции по бизнес-картам в целях налогообложения.

Если держатель карты не предоставит организации те или иные документы, например, чеки, то при учете

соответствующих расходов для целей налога на прибыль у организации возникнет риск претензий налогового органа.

Пример:

Заместитель руководителя ООО «А» оплатил в командировке счет гостиницы за проживание в размере 150 евро.

По возвращении из командировки он представил в бухгалтерию организации авансовый отчет и счет из гостиницы,

не являющийся бланком строгой отчетности. Кассовый чек, выданный гостиницей, был утерян и представлен не был.

Организация вправе учесть эти затраты для целей налога на прибыль, так как факт оплаты гостиничных услуг подтверждается

и выпиской по счету, а также слипом терминала, хотя риска спора с налоговым органом не избежать (см. письмо Минфина РФ

от 16.10.2009 N 03-03-06/1/666).

13.

Общие правила налогообложения операций при оплатерасходов бизнес-картой. Налог на добавленную стоимость

При расчетах с использованием бизнес -карт порядок принятия НДС к вычету

зависит от того, у кого приобретаются товары, работы или услуги.

НДС принимается к вычету, когда:

расходы по бизнес-карте не связаны с розничной торговлей, общественным

питанием, выполнением работ, оказанием платных услуг непосредственно

населению.

Пример:

Руководитель отдела IT ООО «А» оплачивает с использованием

корпоративной карты системные блоки и мониторы, приобретаемые

в целях оборудования рабочих мест новых сотрудников организации.

Поставщик выписывает счет-фактуру. Организация после принятия

приобретенных товаров к учету принимает входящий НДС к вычету.

расходы по бизнес-карте связаны с розничной торговлей, общественным

питанием, выполнением работ, оказанием платных услуг

непосредственно населению (приобретение товаров, услуг в розничной

сети), но при этом держателю продавец выставляет счет-фактуру.

При этом, по факту продавец оформляет только одну счет-фактуру

по операциям с бизнес-картой. а держатель карты при этом получает

только чек или иной документ строго установленной формы, что создает

трудности для принятия НДС к вычету.

14.

Общие правила налогообложения операций при оплатерасходов бизнес-картой. НДФЛ

При расчетах с использованием корпоративной банковской карты

у держателей карт в большинстве случаев не возникает

налогооблагаемого дохода:

либо у держателя карты не возникает дохода в смысле экономической

выгоды в денежной или натуральной форме

в связи с тем, что расходы производятся в интересах работодателя;

либо денежные средства, списанные со счета, признаются

компенсационными выплатами, связанными с оплатой

командировочных расходов, и не облагаются НДФЛ.

Пример:

Работник ООО «А» оплатил корпоративной картой товары для

хозяйственных нужд организации. В бухгалтерию организации им

были представлены товарная накладная и счет-фактура. Иные

документы (кассовый чек, слип терминала) представлены не

были. У работника отсутствует объект обложения НДФЛ, так как

из представленных документов в совокупности с выпиской банка

по счету следует, что расходы были понесены в интересах

организации и у работника отсутствует какая-либо

экономическая выгода.

15. Нужно ли отражать в кассовой книге операции по получению наличных денег со счета корпоративной карты с использованием

Вопросы и ответыНужно ли отражать в кассовой книге операции

по получению наличных денег со счета корпоративной

карты с использованием банкомата?

При осуществлении операций по получению наличных денег

в банкомате со счета корпоративной карты денежные средства

считаются выданными под отчет работникам организации

непосредственно в момент их снятия с карты.

Как таковых операций по приходу и расходу денежной

наличности в этой ситуации не совершается. Поэтому основания

для отражения в кассовой книге операций получения наличных

денег со счета карты отсутствуют.

Наличные деньги, полученные в банкомате со счета

корпоративной карты, не нужно учитывать при расчете лимита

остатка наличных денег в кассе.

Обязанность оприходовать в кассу полученные со счета карты

наличные деньги возникает только в том случае, если

в договоре, заключенном с банком, указано, что целевым

назначением выдачи корпоративной карты является получение

наличных денег в банкомате для пополнения кассы.

16. Можно ли внести неизрасходованный остаток ранее снятых со счета корпоративной карты наличных денег обратно на счет карты через

Вопросы и ответыМожно ли внести неизрасходованный остаток ранее снятых со счета корпоративной карты наличных денег

обратно на счет карты через банкомат, а не в кассу?

Подотчетные лица могут вносить неизрасходованный остаток ранее полученных со счета корпоративной карты наличных денег

обратно на карту через банкомат. Действующие нормативные правовые акты не предусматривают обязанности вносить такой

остаток в кассу организации.

Влечет ли внесение денег на счет корпоративной карты с использованием банкомата двойное признание

выручки в учете в связи с тем, что в квитанции банкомата (в отличие от квитанции отделения банка

о приеме наличных денег) не указано основание приема денег?

При условии правильного отражения в бухгалтерском учете операций по оприходованию выручки от реализации и последующему

переводу денежных средств из кассы на расчетный счет риска двойного признания выручки не возникает.

Выручка вначале приходуется на основании приходного кассового ордера по дебету счета 50 «Касса». Когда она далее вносится

на счет в банке, независимо от того, делается ли это через отделение банка или банкомат, в бухгалтерском учете делается

проводка по дебету счета 51 «Расчетный счет» или счета 55 «Специальные счета в банке» с кредита счета 50 «Касса».

Таким образом, в учете отражена сумма выручки, вносимая на счет в банке.

При сдаче наличных денег в отделение банка составляется расходный кассовый ордер на выдачу денег из кассы для внесения

суммы выручки в банк. Подобный документ должен составляться и в том случае, если сумма выручки вносится на счет

корпоративной карты через банкомат. В расходном кассовом ордере указывается основание выдачи денег из кассы.

Таким образом, в бухгалтерском учете и оформляемых документах достаточно информации для идентификации суммы, вносимой

на счет через банкомат, как суммы выручки.

17.

Спасибо!psbank.ru

finance

finance