Similar presentations:

Порядок открытия ИП

1.

2.

Порядок открытия ИП.I. Подготовка исходных данных для

регистрации Индивидуального

Предпринимателя.

Перед началом подготовки документов для

открытия ИП. Вам понадобятся:

1) Паспортные данные самого ИП;

2) Виды экономической деятельности ОКВЭД

(чем будет заниматься ИП);

3) Система налогообложения.

II. Заполнение заявления на ИП по форме Р21001

Правильно заполните заявление на ИП (заявление «о

регистрации физического лица в качестве

Индивидуального Предпринимателя» по форме

№Р21001).

Бланк ИП, заявление индивидуального

предпринимателя (форма Р21001) инструкция по

заполнению от klerl-online.ru

3.

III. Копирование паспорта для открытия ИПСделайте копии всех заполненных листов паспорта.

Прошейте. Наклейте бумажку на сшивку, и на ней

напишите: «Прошито и пронумеровано столько-то

листов» и распишитесь, так, чтобы часть росписи была

на бумажке часть на листе.

IV. Заверение подписи на заявлении (Форма Р21001)

у нотариуса при регистрации Индивидуального

Предпринимателя

4.

V. Получение документов при открытии ИППри открытие ИП присваивается основной государственный

регистрационный номер записи о государственной регистрации

индивидуального предпринимателя (ОГРНИП)

В соответствии с действующим законодательством регистрация в качестве

индивидуального предпринимателя осуществляется в течение 5 рабочих

дней.

В день, названный при сдаче документов сотрудником налоговой

инспекции, можете приходить за документами.

При себе необходимо иметь паспорт и расписку о сдаче документов.

Вам обязаны выдать следующие документы:

1. Свидетельство о государственной регистрации в качестве

индивидуального предпринимателя;

2. Выписку из государственного реестра юридических лиц и

индивидуальных предпринимателей.

3.Уведомление о постановке на учет физического лица в налоговом органе

по месту его жительства.

VI. Переход ИП на упрощенную систему налогообложения

Если Вы решили работать по упрощенной системе налогобложения, то Вам

необходимо написать заявление по определенной форме в ИФНС

5.

Общество с ограниченной ответственностью(сокращенно ООО) — хозяйственное общество,

учрежденное одним или несколькими

юридическими и/или физическими лицами, с

разделенным на доли уставным капиталом.

Участники общества с ограниченной

ответственностью несут риск убытков, которые

связаны с его деятельностью, в пределах

стоимости принадлежащих им долей в

уставном капитале общества. Они не отвечают

по обязательствам общества за исключением

нескольких - определенных

законодательством - случаев.

C 1 сентября 2014 г. – после вступления в силу

новой редакции Гражданского Кодекса России

– ответственность участников и руководителя

ООО будет несколько шире, чем ранее.

Тем не менее – ООО было и остается самой

популярной (распространенной)

организационно-правовой формой

коммерческой организации.

Этапы регистрации ООО

Этап № 1. Подготовительный. Если в качестве учредителя выступает одно лицо,

достаточно принять устав. Если же компаньонов несколько (два или более),

необходимо составить договор об учреждении общества, где будут четко указаны

права и обязанности каждого из них.

Этап № 2. Регистрационный. Государственная регистрация предприятий —

обязательная процедура, суть которой заключается в придании юридическому лицу

законного статуса

В перечень получаемых документов входят:

свидетельство о регистрации ООО;

свидетельство о постановке предприятия на учет в налоговую;

оригинал Устава;

информационное письмо о постановке предприятия на учет в ЕГРПО;

выписка из ЕГРЮЛ (лист записи ЕГРЮЛ).

Этап № 3. Пострегистрационный. Изготовить печать. Необходима регистрация фирм

во внебюджетных фондах и органах статистики. Открытие собственного расчетного

счета.

6.

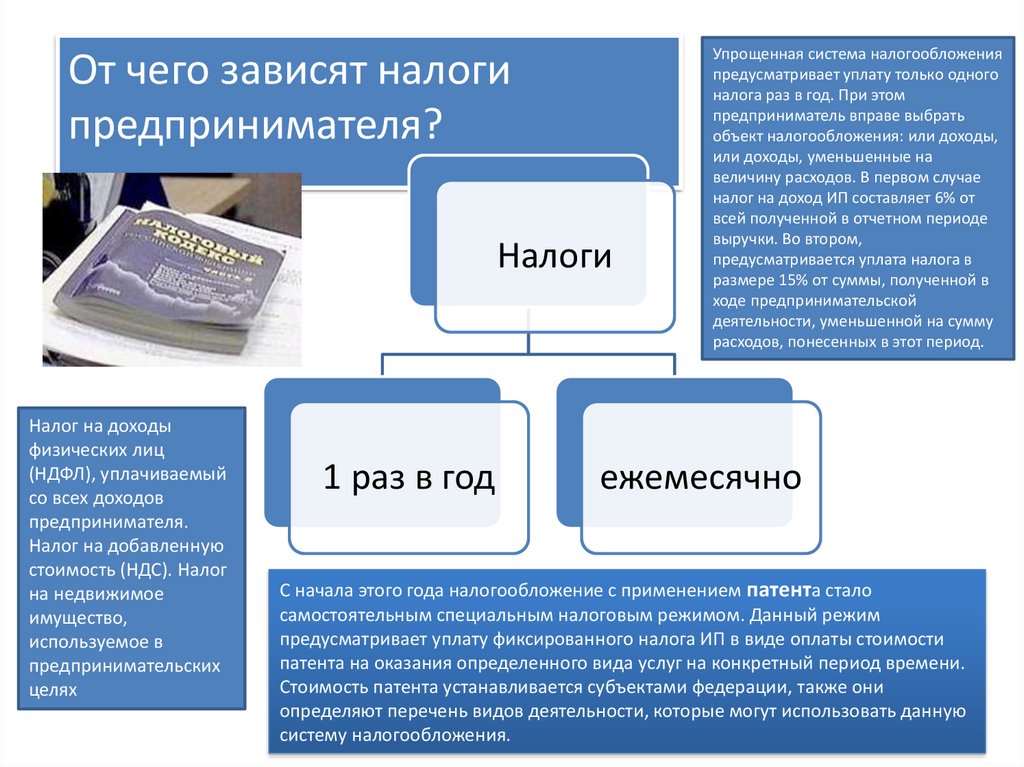

От чего зависят налогипредпринимателя?

Налоги

Налог на доходы

физических лиц

(НДФЛ), уплачиваемый

со всех доходов

предпринимателя.

Налог на добавленную

стоимость (НДС). Налог

на недвижимое

имущество,

используемое в

предпринимательских

целях

1 раз в год

Упрощенная система налогообложения

предусматривает уплату только одного

налога раз в год. При этом

предприниматель вправе выбрать

объект налогообложения: или доходы,

или доходы, уменьшенные на

величину расходов. В первом случае

налог на доход ИП составляет 6% от

всей полученной в отчетном периоде

выручки. Во втором,

предусматривается уплата налога в

размере 15% от суммы, полученной в

ходе предпринимательской

деятельности, уменьшенной на сумму

расходов, понесенных в этот период.

ежемесячно

С начала этого года налогообложение с применением патента стало

самостоятельным специальным налоговым режимом. Данный режим

предусматривает уплату фиксированного налога ИП в виде оплаты стоимости

патента на оказания определенного вида услуг на конкретный период времени.

Стоимость патента устанавливается субъектами федерации, также они

определяют перечень видов деятельности, которые могут использовать данную

систему налогообложения.

7.

Какие налоги платит ООО?НДС (налог на добавленную стоимость) – общая ставка НДС составляет 20 %, однако для

некоторых товаров/услуг, обозначенных в специальном перечне, она может составлять 10% или

0%.

Налог на прибыль – ставка налога составляет: в федеральный бюджет – 2%, в бюджет субъекта

Федерации – 18%. Так же все суммы округляются до целого рубля;

Налог на имущество – базовая ставка 2,2% от среднегодовой стоимости имущества

Налог на доходы физических лиц – с доходов работника удерживается 13%, с доходов

учредителя (дивидендов) – 9%.

Страховые взносы :

для ПФР – 22%,

для ФСС – 2,9%,

для ФОМС – 5,1%.

8. Практическая работа

1. Выберите картинку.2. Определите, что выпускает ваше предприятие или

какую услугу оказывает.

3. Укажите вид собственности.

4. Укажите организационно-правовую форму.

5. Укажите, какие налоги вы должны будете заплатить.

law

law