Similar presentations:

Банковское регулирование и банковский надзор. Лекция 13

1.

Курс лекций по дисциплине«Финансово-экономическая

экспертиза»

на тему:

«Банковское регулирование и

банковский надзор»

Подготовил: старший преподаватель Департамента

правового регулирования экономической

деятельности Исмаилов Исмаил Шапурович

2.

Деньгами надоуправлять, а не служить

им.

Луций Анней Сенека (4 до н.э - 65),

римский философ

В банковском бизнесе разница

между успехом и провалом

заключается в том, чтобы сделать

что-то правильно и почти

правильно.

Дмитрий Брейтенбихер (1975- н.в),

старший вице-президент, руководитель

направления «private banking» Банка ВТБ

3.

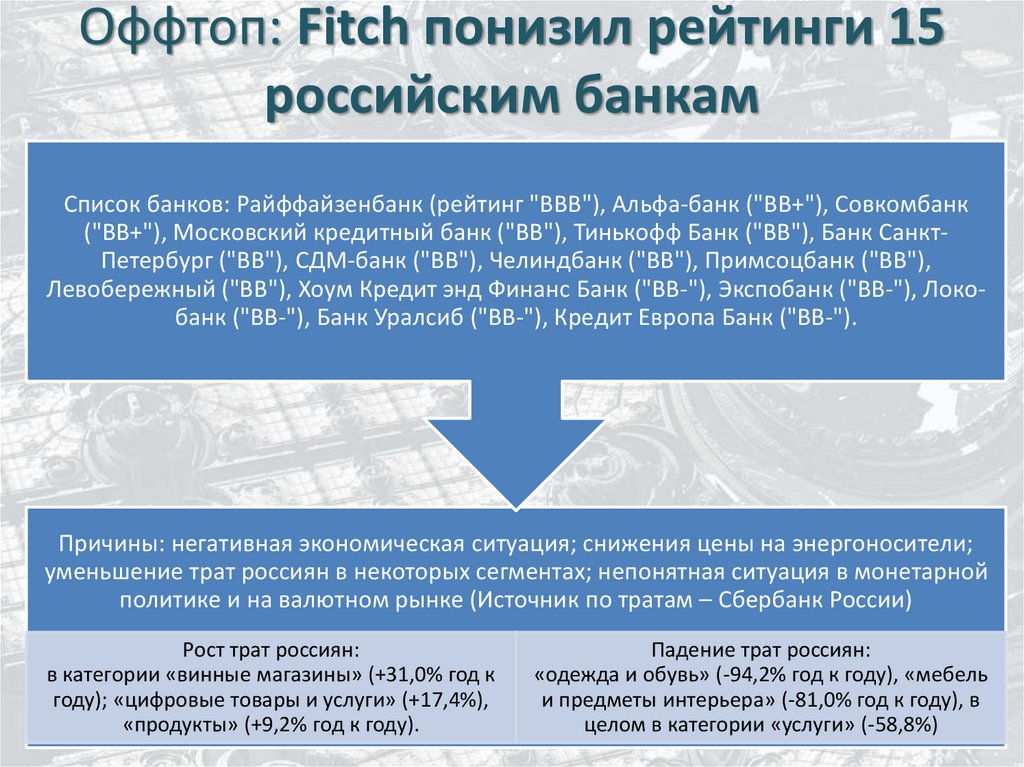

Оффтоп: Fitch понизил рейтинги 15российским банкам

Список банков: Райффайзенбанк (рейтинг "ВВВ"), Альфа-банк ("ВВ+"), Совкомбанк

("ВВ+"), Московский кредитный банк ("ВВ"), Тинькофф Банк ("ВВ"), Банк СанктПетербург ("ВВ"), СДМ-банк ("ВВ"), Челиндбанк ("ВВ"), Примсоцбанк ("ВВ"),

Левобережный ("ВВ"), Хоум Кредит энд Финанс Банк ("ВВ-"), Экспобанк ("ВВ-"), Локобанк ("ВВ-"), Банк Уралсиб ("ВВ-"), Кредит Европа Банк ("ВВ-").

Причины: негативная экономическая ситуация; снижения цены на энергоносители;

уменьшение трат россиян в некоторых сегментах; непонятная ситуация в монетарной

политике и на валютном рынке (Источник по тратам – Сбербанк России)

Рост трат россиян:

в категории «винные магазины» (+31,0% год к

году); «цифровые товары и услуги» (+17,4%),

«продукты» (+9,2% год к году).

Падение трат россиян:

«одежда и обувь» (-94,2% год к году), «мебель

и предметы интерьера» (-81,0% год к году), в

целом в категории «услуги» (-58,8%)

4.

Понятия «пруденциальный надзор» и «пруденциальныйконтроль» можно соотнести как внешнюю (надзор) и

внутреннюю (контроль) деятельность по проверке

соблюдения пруденциальных норм.

Классификация моделей банковского регулирования и

надзора:

• институциональная модель,

• модель интегрированного регулятора (или мегарегулятора финансового

рынка),

• модель «твин-пикс»

Пруденциальный надзор нацелен на ранее обнаружение

и предупреждение назревающих проблем в

функционировании кредитной организации, что

позволяет максимально снизить вероятность системных

кризисных явлений, а также обеспечить устойчивое

финансовое положение кредитной организации

5.

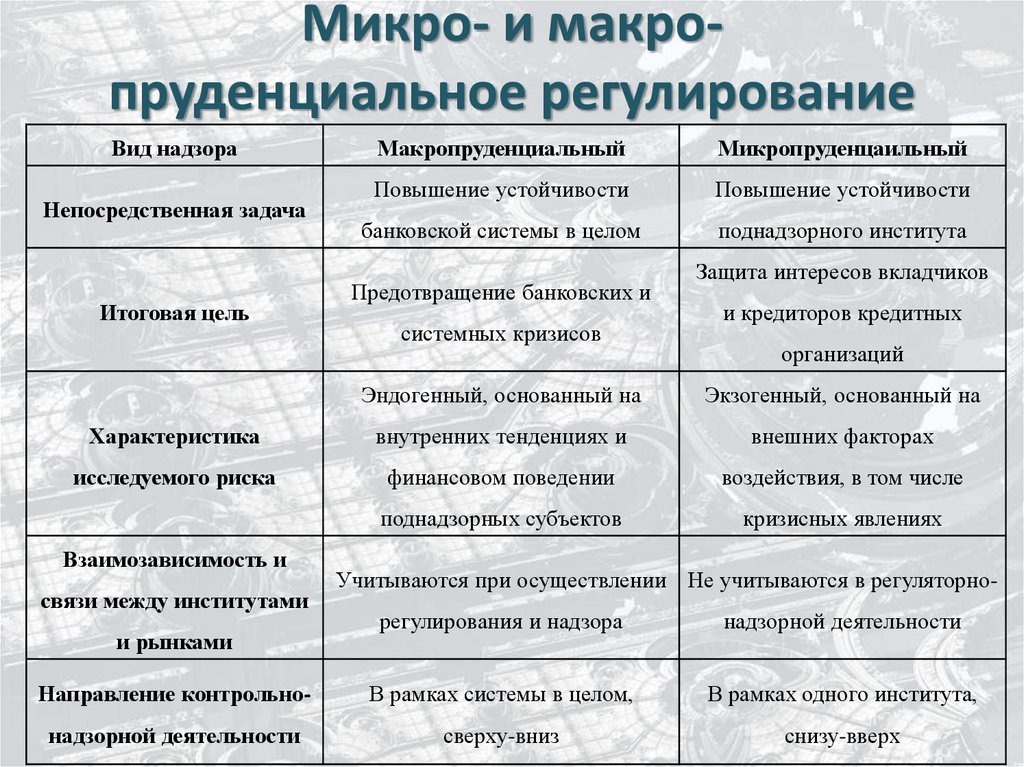

Микро- и макропруденциальное регулированиеВид надзора

Непосредственная задача

Итоговая цель

Макропруденциальный

Микропруденцаильный

Повышение устойчивости

Повышение устойчивости

банковской системы в целом

поднадзорного института

Предотвращение банковских и

системных кризисов

Защита интересов вкладчиков

и кредиторов кредитных

организаций

Эндогенный, основанный на

Экзогенный, основанный на

Характеристика

внутренних тенденциях и

внешних факторах

исследуемого риска

финансовом поведении

воздействия, в том числе

поднадзорных субъектов

кризисных явлениях

Взаимозависимость и

связи между институтами

Учитываются при осуществлении Не учитываются в регуляторнорегулирования и надзора

надзорной деятельности

Направление контрольно-

В рамках системы в целом,

В рамках одного института,

надзорной деятельности

сверху-вниз

снизу-вверх

и рынками

6.

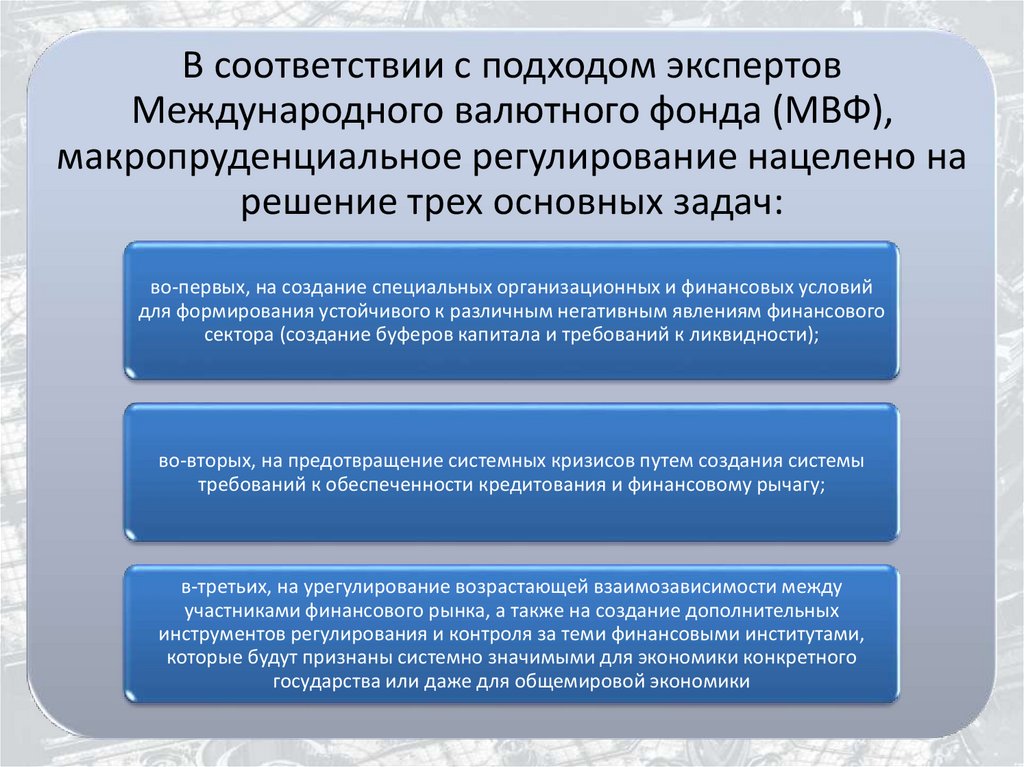

В соответствии с подходом экспертовМеждународного валютного фонда (МВФ),

макропруденциальное регулирование нацелено на

решение трех основных задач:

во-первых, на создание специальных организационных и финансовых условий

для формирования устойчивого к различным негативным явлениям финансового

сектора (создание буферов капитала и требований к ликвидности);

во-вторых, на предотвращение системных кризисов путем создания системы

требований к обеспеченности кредитования и финансовому рычагу;

в-третьих, на урегулирование возрастающей взаимозависимости между

участниками финансового рынка, а также на создание дополнительных

инструментов регулирования и контроля за теми финансовыми институтами,

которые будут признаны системно значимыми для экономики конкретного

государства или даже для общемировой экономики

7.

Базельский комитет по банковскомунадзору

Базельский комитет по

банковскому надзору был

создан при Банке

международных расчетов в

1974 году по инициативе G10

Разрабатывает стандарты

банковской деятельности:

Базель I (1988), Базель II (2004),

Базель 2.5 (2009), Базель III

(2010), Базель IV (2016), а также

«Основные принципы

эффективного надзора» 1997

года (Доработаны в 2006)

Базель-IV выделятся в

отдельный пакет стандартов

далеко не всеми ученым, а сам

Базельский комитет отвергает

концепцию его обозначения как

отдельных стандартов

8.

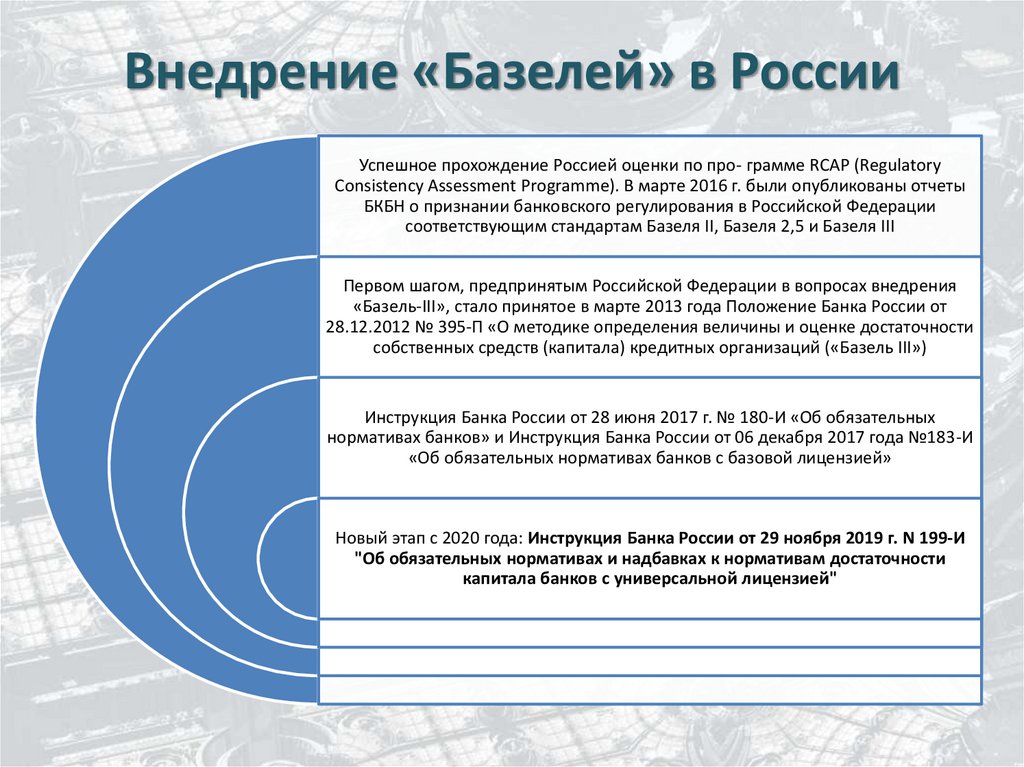

Внедрение «Базелей» в РоссииУспешное прохождение Россией оценки по про- грамме RCAP (Regulatory

Consistency Assessment Programme). В марте 2016 г. были опубликованы отчеты

БКБН о признании банковского регулирования в Российской Федерации

соответствующим стандартам Базеля II, Базеля 2,5 и Базеля III

Первом шагом, предпринятым Российской Федерации в вопросах внедрения

«Базель-III», стало принятое в марте 2013 года Положение Банка России от

28.12.2012 № 395-П «О методике определения величины и оценке достаточности

собственных средств (капитала) кредитных организаций («Базель III»)

Инструкция Банка России от 28 июня 2017 г. № 180-И «Об обязательных

нормативах банков» и Инструкция Банка России от 06 декабря 2017 года №183-И

«Об обязательных нормативах банков с базовой лицензией»

Новый этап с 2020 года: Инструкция Банка России от 29 ноября 2019 г. N 199-И

"Об обязательных нормативах и надбавках к нормативам достаточности

капитала банков с универсальной лицензией"

9.

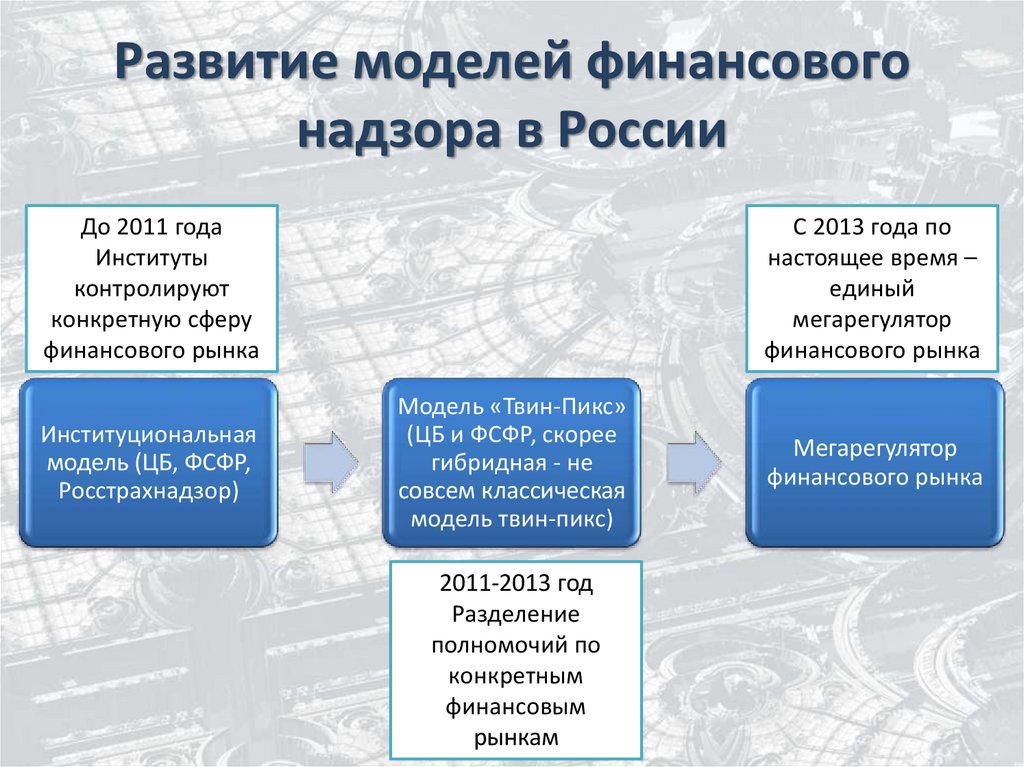

Развитие моделей финансовогонадзора в России

До 2011 года

Институты

контролируют

конкретную сферу

финансового рынка

Институциональная

модель (ЦБ, ФСФР,

Росстрахнадзор)

С 2013 года по

настоящее время –

единый

мегарегулятор

финансового рынка

Модель «Твин-Пикс»

(ЦБ и ФСФР, скорее

гибридная - не

совсем классическая

модель твин-пикс)

2011-2013 год

Разделение

полномочий по

конкретным

финансовым

рынкам

Мегарегулятор

финансового рынка

10.

Банковский надзорПо мнению Т.Э. Рождественской, банковский надзор

представляет собой вид публично-правовой

деятельности, реализуемой центральным банком и

(или) специальным уполномоченным органом,

нацеленной на поддержание стабильности и

развитие банковской системы страны и, как

следствие поддержание стабильности всей

финансовой системы и национальной денежной

единицы, а также на защиту интересов вкладчиков и

кредиторов

По мнению А.Г. Братко Банковский надзор - это

наблюдение Банка России (дистанционное и

контактное) за исполнением и

соблюдением кредитными

организациями законодательства, регулирующего

банковскую деятельность, установленных

им нормативных актов, в том числе финансовых

нормативов и правил бухгалтерского учета и

отчетности.

11.

Статистика надзорных мер, примененных Банком России за 2017 и 2018 гг.Отчетный период

Количество кредитных

организаций

2017 год

2018 год

561 (на 31.12.2017)

484 (на 31.12.2018)

небанковские

из них банки

кредитные

440 (291

517

44

организации

Штрафы за несоблюдение

резервных требований

унивсальные;

44

149 базовые)

42

29

234

275

601

549

484

480

Штрафы за нарушение

банковского законодательства, а

также непредставление

информации

Письменное информирование

(консультативный надзор)

Направленные требования

12.

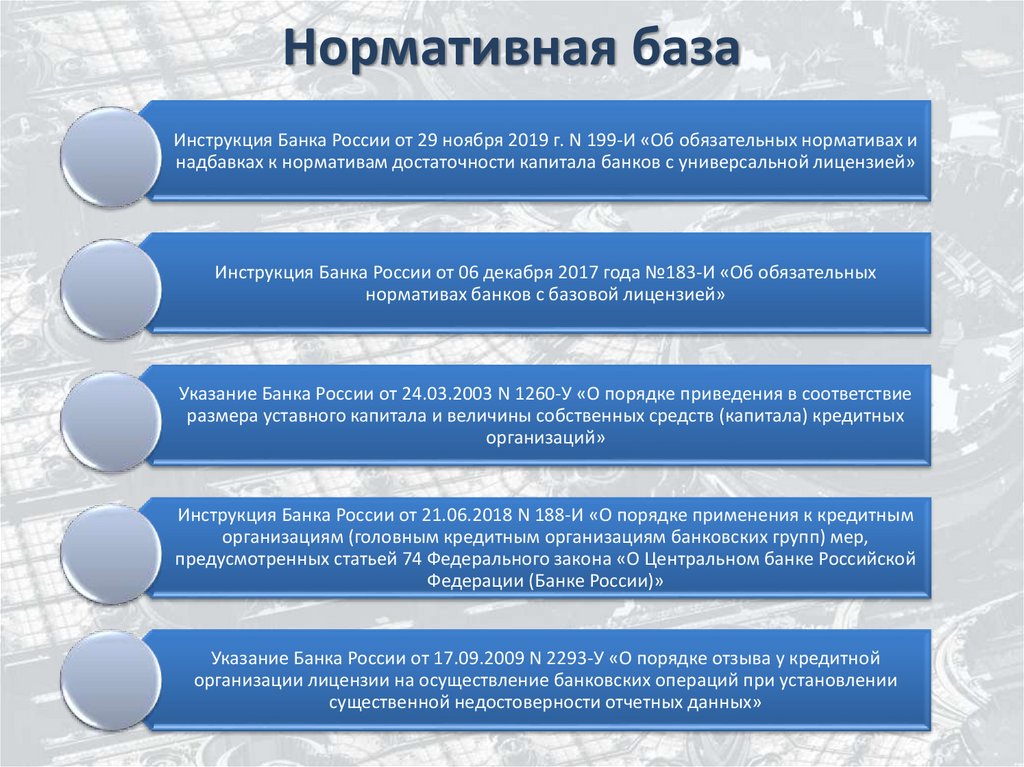

Нормативная базаИнструкция Банка России от 29 ноября 2019 г. N 199-И «Об обязательных нормативах и

надбавках к нормативам достаточности капитала банков с универсальной лицензией»

Инструкция Банка России от 06 декабря 2017 года №183-И «Об обязательных

нормативах банков с базовой лицензией»

Указание Банка России от 24.03.2003 N 1260-У «О порядке приведения в соответствие

размера уставного капитала и величины собственных средств (капитала) кредитных

организаций»

Инструкция Банка России от 21.06.2018 N 188-И «О порядке применения к кредитным

организациям (головным кредитным организациям банковских групп) мер,

предусмотренных статьей 74 Федерального закона «О Центральном банке Российской

Федерации (Банке России)»

Указание Банка России от 17.09.2009 N 2293-У «О порядке отзыва у кредитной

организации лицензии на осуществление банковских операций при установлении

существенной недостоверности отчетных данных»

13.

Основныенаправления

проведения

пруденциального

надзора:

анализ

деятельности

кредитных

организаций,

выявление

проблемных и

подверженных

рискам банков;

проверка

соблюдения

установленных

экономических

нормативов

деятельности

кредитных

организаций;

анализ

документов,

предоставляем

ых кредитной

организацией

для

регистрации и

получения

лицензий;

контроль за

качеством

руководящего

состава;

применение

мер

воздействия по

отношению к

нарушающим

пруденциальн

ые нормы

кредитным

организациям

14.

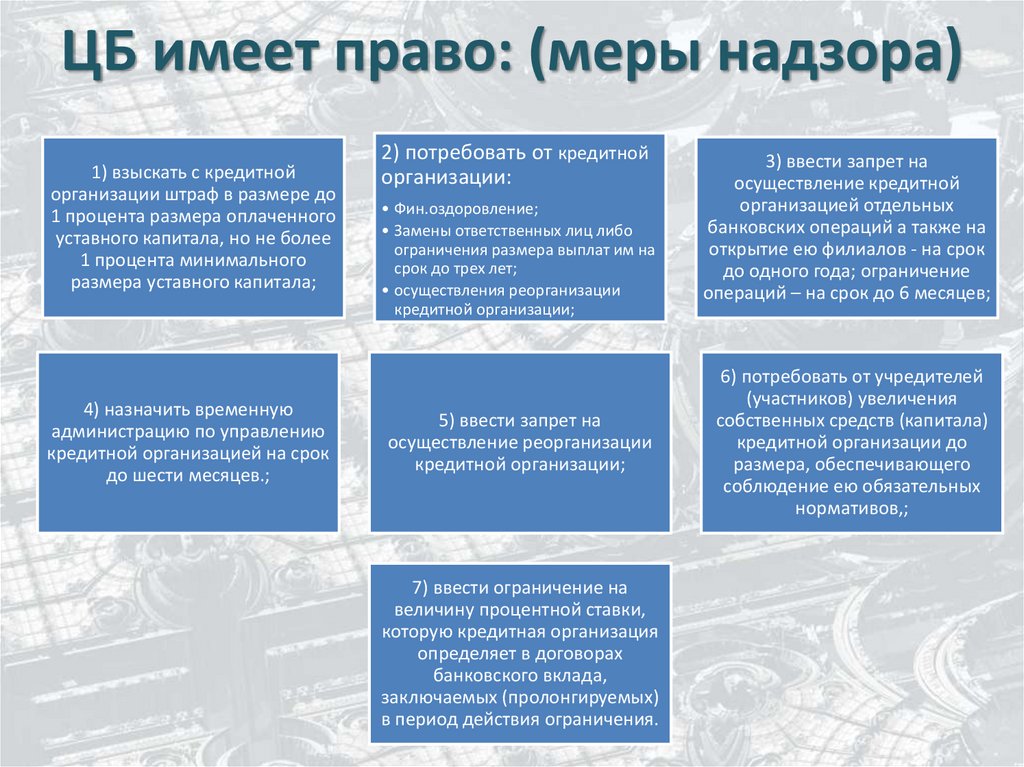

ЦБ имеет право: (меры надзора)1) взыскать с кредитной

организации штраф в размере до

1 процента размера оплаченного

уставного капитала, но не более

1 процента минимального

размера уставного капитала;

4) назначить временную

администрацию по управлению

кредитной организацией на срок

до шести месяцев.;

2) потребовать от кредитной

организации:

• Фин.оздоровление;

• Замены ответственных лиц либо

ограничения размера выплат им на

срок до трех лет;

• осуществления реорганизации

кредитной организации;

5) ввести запрет на

осуществление реорганизации

кредитной организации;

7) ввести ограничение на

величину процентной ставки,

которую кредитная организация

определяет в договорах

банковского вклада,

заключаемых (пролонгируемых)

в период действия ограничения.

3) ввести запрет на

осуществление кредитной

организацией отдельных

банковских операций а также на

открытие ею филиалов - на срок

до одного года; ограничение

операций – на срок до 6 месяцев;

6) потребовать от учредителей

(участников) увеличения

собственных средств (капитала)

кредитной организации до

размера, обеспечивающего

соблюдение ею обязательных

нормативов,;

15.

Санация кредитных организацийСтарый механизм

санации:

• Через АСВ и банкиагенты

• Кредиты от Банка

России (чаще всего,

невозвратные)

• Дальнейшие

проблемы у

санатора

Новый механизм

санации

• Фонд консолидации

банковского сектора

• Прямое

финансирование со

стороны ЦБ

• Дальнейшие

возможности для

реализации на

рынке

16.

Меры по предупреждению банкротстваприменяются в случае, если кредитная

организация:

• 1) не удовлетворяет неоднократно на протяжении

последних шести месяцев требования кредиторов и (или) не

исполняет обязанность по уплате обязательных платежей в

срок до трех дней;

• 2) однократно – в срок превышающий три дня;

• 3) допускает абсолютное снижение величины собственных

средств (капитала) по сравнению с их максимальной

величиной, достигнутой за последние двенадцать месяцев,

более чем на двадцать процентов при одновременном

нарушении одного из обязательных нормативов;

• 4) нарушает любой из нормативов

достаточности собственных средств (капитала) банка;

• 5) нарушает норматив текущей ликвидности кредитной

организации, установленный Банком России, в течение

последнего месяца более чем на десять процентов;

• 6) допускает уменьшение величины собственных средств

(капитала) по итогам отчетного месяца до уровня ниже

размера уставного капитала (после 2 лет работы)

17.

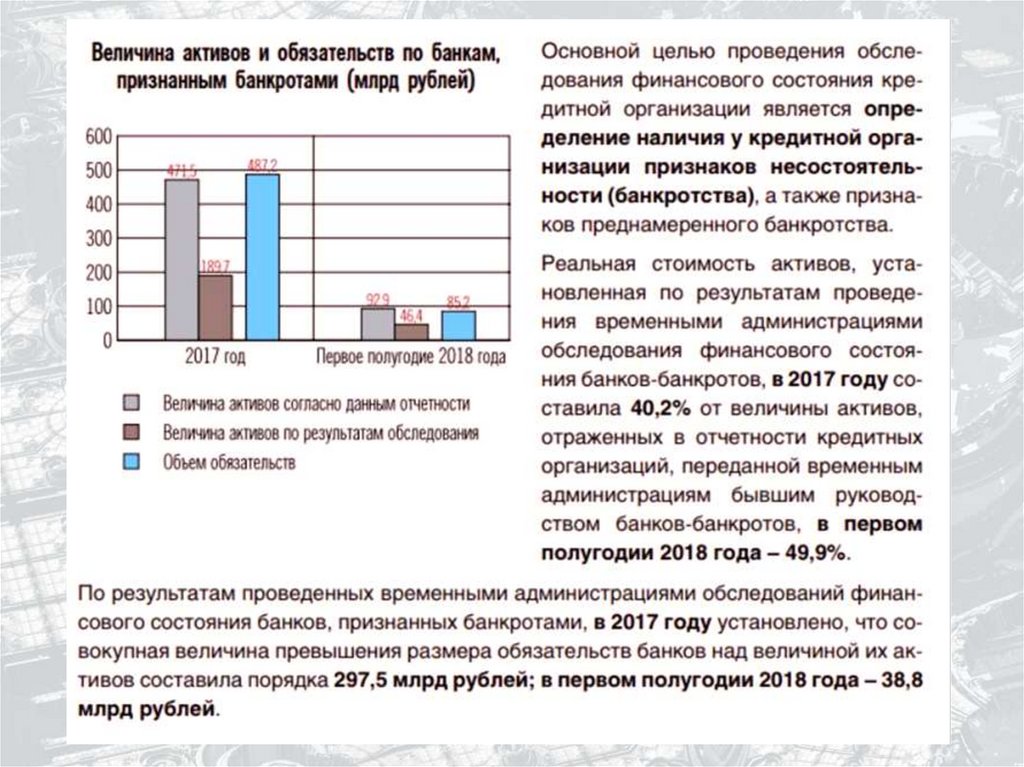

18.

Банк России обязан отозвать лицензию на осуществление банковскихопераций в случаях:

• 1) если значение всех нормативов достаточности собственных средств (капитала) кредитной

организации становится ниже двух процентов.

• 2) если размер собственных средств (капитала) кредитной организации ниже минимального

значения уставного капитала (в течении двух лет)

• 3) если кредитная организация не исполняет в срок требования Банка России о приведении в

соответствие величины уставного капитала и размера собственных средств (капитала);

• 4) если кредитная организация не способна удовлетворить требования кредиторов в течение

14 дней (не менее 1000 МРОТ).

• 5) если банк или НКО в течение четырех месяцев подряд допустил снижение размера

собственных средств (капитала) ниже минимального размера собственных средств

(капитала)

Сообщение об отзыве у кредитной организации лицензии на

осуществление банковских операций публикуется Банком России в

официальном издании Банка России "Вестник Банка России" в недельный

срок со дня принятия соответствующего решения

• После отзыва лицензии Банк России не позднее рабочего дня назначает в кредитную

организацию временную администрацию

19.

Банк России может отозвать лицензию в случаях:• 1) установления недостоверности сведений, на основании которых выдана

указанная лицензия;

• 2) задержки начала осуществления банковских операций, предусмотренных

этой лицензией, более чем на один год со дня ее выдачи;

• 3) установления фактов существенной недостоверности отчетных данных;

• 4) задержки более чем на 15 дней представления ежемесячной отчетности

(отчетной документации);

• 5) осуществления, в том числе однократного, банковских операций, не

предусмотренных указанной лицензией;

• 6) Неоднократное неисполнение норм банковской деятельности и 115-ФЗ;

неисполнение исполнительных листов и решений судов

• 7)наличия ходатайства временной администрации;

• 8) неоднократного непредставления в Банк России обновленных сведений

• 9) неисполнение кредитной организацией, являющейся управляющим

ипотечным покрытием, требований Федерального закона "Об ипотечных

ценных бумагах"

• 10) неоднократного нарушения в течение одного года закона об

инсайдерской информации.

20.

Спасибо за внимание!Подготовил:

Исмаилов Исмаил Шапурович

Старший преподаватель Департамента ПРЭД

Финансового университета при Правительстве РФ

ishismailov@fa.ru

8-967-167-77-66

finance

finance