Similar presentations:

Страхование в рыночной экономике (Тема 1)

1.

МИНИСТЕРСТВО НАУКИ И ВЫСШЕГО ОБРАЗОВАНИЯ РОССИЙСКОЙ ФЕДЕРАЦИИРоссийская академия народного хозяйства и государственной

службы при Президенте Российской Федерации

СЕВЕРО-ЗАПАДНЫЙ ИНСТИТУТ УПРАВЛЕНИЯ

ФАКУЛЬТЕТ ТАМОЖЕННОГО АДМИНИСТРИРОВАНИЯ И БЕЗОПАСНОСТИ

Кафедра безопасности

ДИСЦИПЛИНА

«СТРАХОВАНИЕ»

ТЕМА № 1: «СТРАХОВАНИЕ В РЫНОЧНОЙ ЭКОНОМИКЕ»

АВТОР: кандидат военных наук,

доцент ОТРЕШКО Зураб Алексеевич

(otresko-za@ranepa.ru

+79117562949)

СПб, 2021

2.

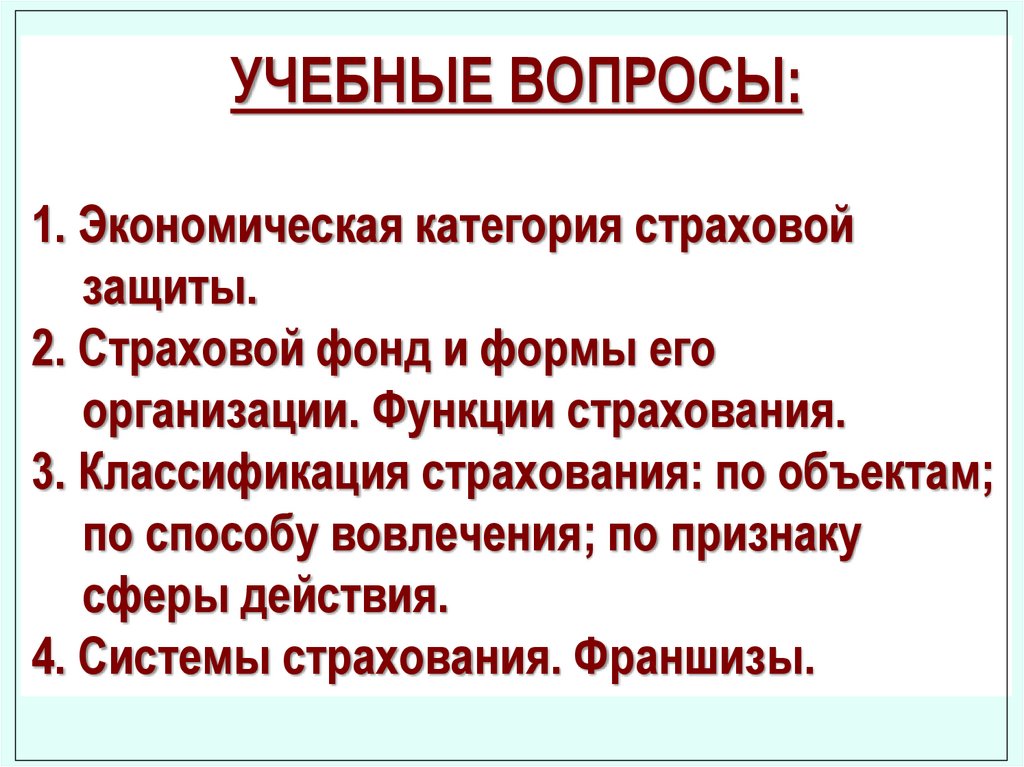

УЧЕБНЫЕ ВОПРОСЫ:1. Экономическая категория страховой

защиты.

2. Страховой фонд и формы его

организации. Функции страхования.

3. Классификация страхования: по объектам;

по способу вовлечения; по признаку

сферы действия.

4. Системы страхования. Франшизы.

3.

1.2.

3.

4.

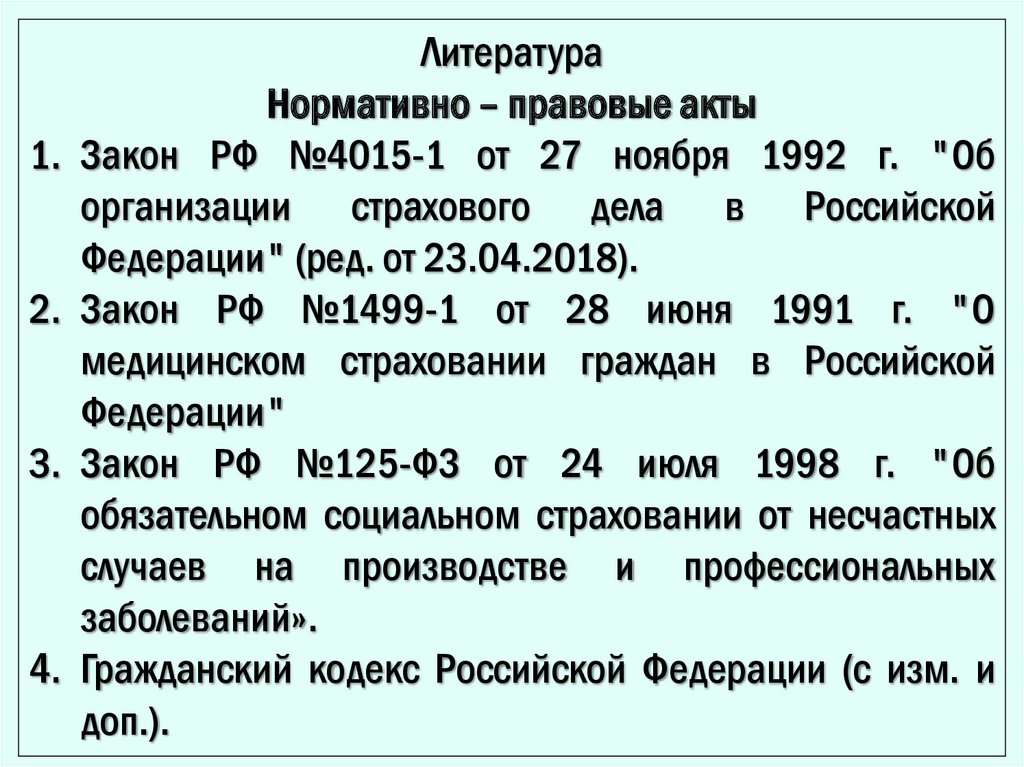

Литература

Нормативно – правовые акты

Закон РФ №4015-1 от 27 ноября 1992 г. "Об

организации страхового дела в Российской

Федерации" (ред. от 23.04.2018).

Закон РФ №1499-1 от 28 июня 1991 г. "О

медицинском страховании граждан в Российской

Федерации"

Закон РФ №125-ФЗ от 24 июля 1998 г. "Об

обязательном социальном страховании от несчастных

случаев на производстве и профессиональных

заболеваний».

Гражданский кодекс Российской Федерации (с изм. и

доп.).

4.

Рекомендуемая литератураОсновная

1. Шахов В.В. Страхование: - М.: Страховой полис,

ЮНИТИ, 2014. – 311 с.

2. Шахов В.В. Введение в страхование: - М.: Финансы

и статистика, 2013. – 288 с.

5.

Дополнительная1.Балабанов И.Т., Балабанов А.И. Страхование. – СПб.: Питер, 2004.

– 256 с.

2.Сплетухов Ю.А., Дюжиков Е.Ф. Страхование: - М.: ИНФРА – М,

2006. – 312 с.

3.Гинзбург А.И. Страхование. – СПб.: Питер, 2004. – 176 с.

4.Скамай Л.Г. Страхование. – М.: ИНФРА – М, 2004. – 160 с.

5.Гвозденко А.А. Основы страхования. - М.: Финансы и статистика,

2005. – 304 с.

6.Чернова Г.В. Основы экономики страховой организации по

рисковым видам страхования. – СПб.: Питер. 2005. – 240 с.

7.Шахов В.В., Медведев В.Г., Миллерман А.С. Теория и управление

рисками в страховании. – М.: Финансы и статистика, 2003. – 224

с.

8.Гурков И.М., Исаев И.В. Страхование грузов и ответственности

перевозчика. – СПб.: ВЫБОР, 2003. – 264 с.

6.

Журналы:Финансы

Страховое дело

Страховое ревю

Справочно-правовые системы и Интернет ресурсы

«Консультант плюс»

«Гарант»

Интернет ресурсы: http://

www. allinsurance. ru,

www. ingos. ru

www. iic. ru

www.reso.ru/main.htm.

7.

1 учебный вопрос:Экономическая категория

страховой защиты.

8.

Страхование возникло и развивалось, имея своим конечнымназначением удовлетворение разнообразных потребностей

человека через систему страховой защиты от случайных

опасностей. В страховании реализуются определенные

экономические отношения, складывающиеся между людьми в

процессе производства, обращения, обмена и потребления

материальных благ. Оно предоставляет всем хозяйствующим

субъектам и членам общества гарантии в возмещении ущерба.

Негативные проявления стихийного характера сил природы и

общества, связанные с материальными потерями, в первом

приближении воспринимаются людьми как случайные события,

однако их периодическое наступление доказывает, что они

имеют объективный, закономерный характер, связанный с

противоречиями экономических отношений и проблемами

техногенного характера.

9.

Процесс воспроизводства представляет собой конфликтноевзаимодействие и противоборство различных сил природного и

общественного характера. С одной стороны – противоречия

между человеком и природой, с другой – общественные

противоречия. В совокупности взаимодействия различных

противоречий в производстве и жизнедеятельности создают

объективные условия для проявления негативных последствий,

имеющих случайный характер. Возникает риск. Риск объективно

присущ различным стадиям общественного воспроизводства и

любым социально-экономическим отношениям.

Возмещение ущерба, вызываемого проявлением разрушительных

противоречий от взаимодействия сил природы и общества,

порождает

необходимость

установления

определенных

взаимоотношений между людьми по предупреждению,

преодолению и ограничению разрушительных последствий

стихийных бедствий.

10.

Эти объективные отношения людей дляобеспечения

непрерывного

и

бесперебойного

производственного

процесса,

для

поддержания

стабильности

и

устойчивости

достигнутого

уровня

жизни

в

совокупности

составляют

экономическую категорию страховой

защиты.

11.

Специфика этой экономической категорииопределяется следующими признаками:

• наличие страхового риска (и критерия его

оценки);

•случайный характер наступления стихийного

бедствия или иного проявления разрушительных

сил природы;

•объективная потребность возмещения ущерба;

•наличие перераспределительных отношений в

пространстве и во времени;

•замкнутая раскладка ущерба;

12.

•формирование страхового сообщества из числастрахователей и страховщиков;

•выражение ущерба в натуральной или

денежной форме;

•реализация мер по предупреждению и

преодолению последствий конкретного события;

•возвратность страховых платежей;

•самоокупаемость страховой деятельности.

13.

Осознаннаячеловеком

и

обществом в целом

необходимость страховой защиты формировала

страховые интересы, через которые стали

складываться определенные страховые отношения.

Содержание страховых отношений охватывало

образование и использование ресурсов страхового

фонда независимо от конкретной формы его

организации.

По мере развития общества эти отношения получили

гражданско-правовое закрепление, что в свою очередь

позволило регулировать их правовыми методами.

14.

Мощный импульс к организации страховой защиты далообщественное разделение труда, развитие ремесленного

производства и выделение торговли в самостоятельную

отрасль. Рост городов, развитие ремесленного производства,

торговли, особенно международной торговли, связанной с

повышенным риском и использованием денежных ссуд,

требовали надлежащего страхового обеспечения.

В этой связи кредит и страхование были тесно взаимосвязаны.

15.

Страхование имущества заемщика, передаваемого кредиторупод обеспечение ссуды (морские займы) вызвало к жизни

выделение из числа кредиторов, и в первую очередь

ростовщиков, особую группу профессионалов – страховщиков,

в руках которых сосредоточивались ресурсы страхового фонда.

В результате формируется научное знание о страховом риске и

его оценке, опирающееся на познание законов природы и

общества.

16.

Таким образом, под экономическую категорию страховойзащиты подводится научная база. Несмотря на

случайный характер наступления стихийного бедствия или

иного разрушительного события появилась возможность

их научного предвидения. Стало возможным с большой

степенью достоверности предсказывать возможную

величину ущерба в натуральной и денежной форме.

Благодаря научному предвидению страховщик мог

осознанно реализовывать меры по предупреждению

неблагоприятных последствий наступления страхового

риска.

Страхование превратилось в одну из конкретных форм

страховой защиты общественного производства и

организации страхового фонда.

17.

Если потребность в защите порождается страхом, аспособность к защите осознанием в силу этого страха

необходимости создания соответствующих натуральных или

денежных фондов, при помощи которых можно обеспечить

сохранность имущественных, личностных и прочих

интересов людей, то можно сказать, что в действие

вступила система страховой защиты.

Следовательно, страховую защиту можно определить как

осознанную потребность физических и юридических лиц в

создании

специальных

страховых

фондов

для

восстановления имущества, здоровья, трудоспособности и

личных доходов как самих участников создания этих

фондов, так и третьих лиц.

18.

2 учебный вопрос:Страховой фонд и формы его организации.

Функции страхования

19.

Материальнымвоплощением

экономической

категории страховой защиты служит страховой фонд,

который представляет собой совокупность выделенных

(зарезервированных)

натуральных

запасов

материальных благ.

Исторически первой организационной формой

материального воплощения экономической категории

страховой защиты был натуральный страховой фонд.

Новое качество страховой фонд получил в связи с

выделением из товарного обращения специфического

товара - денег.

20.

Появление денег освободило страховой фонд от массытехнических неудобств, связанных с натуральновещественным его содержанием, открыло перед ним

новые возможности. Прежде всего благодаря денежной

форме, в которой также стал создаваться страховой

фонд, его ресурсы могли быть быстро превращены в

любую потребительную стоимость, необходимую для

возмещения возникшего ущерба. Денежная форма

страхового фонда позволила ему превратиться из

элемента,

обслуживающего

внутриотраслевой

хозяйственный оборот, в средство воздействия и

гарантии развития межотраслевого хозяйственного

оборота.

21.

Осознанная человеком и обществом в целомнеобходимость страховой защиты формировала

страховые интересы, через которые стали

складываться определенные страховые отношения.

Содержание страховых отношений охватывало

образование и использование ресурсов страхового

фонда независимо от конкретной формы его

организации.

По мере развития общества эти отношения получили

гражданско-правовое закрепление, что в свою

очередь позволило регулировать их правовыми

методами.

22.

Общественная практика в течениедлительного периода времени выработала

три основные формы организации страхового

фонда:

1. Централизованные страховые (резервные)

фонды, создаваемые за счет бюджетных и других

государственных средств. Формирование данных

фондов осуществляется как в натуральной, так и в

денежной форме. Государственные страховые

(резервные) фонды находятся в распоряжении

правительства.

23.

2. Самострахование как система создания ииспользования страховых фондов хозяйствующими

субъектами и людьми.

Эти децентрализованные страховые фонды

создаются в натуральной и денежной форме. Эти

фонды предназначены для преодоления временных

затруднений

в

деятельности

конкретного

товаропроизводителя или человека. Основным

источником формирования децентрализованных

страховых фондов служат доходы предприятия или

отдельного человека.

24.

3. Собственно страхование как системасоздания

и

использования

фондов

страховых организаций за счет страховых

взносов заинтересованных в страховании

сторон.

Использование средств этих фондов

осуществляется

для

возмещения

возникшего ущерба в соответствии с

условиями и правилами страхования.

25.

Правиластрахования

документ,

разрабатываемый и утверждаемый страховой

компанией (страховщиком), либо объединением

страховщиков.

В правилах страхования и условиях страхования

содержатся основные положения договора

страхования, заключаемого путем вручения

страховщиком страхователю на основании его

письменного или устного заявления страхового

полиса (сертификата, квитанции), подписанного

страховщиком.

26.

Принятие этих документов страхователем означает егосогласие на заключение договора страхования на

предложенных страховщиком условиях.

Условия, содержащиеся в правилах страхования и не

включенные в текст договора страхования (страхового

полиса),

обязательны

для

страхователя

(выгодоприобретателя), если в договоре (страховом полисе)

прямо указывается на применение таких правил и сами

правила изложены в одном документе с договором

(страховым полисом) или на его оборотной стороне либо

приложены к нему. В последнем случае вручение

страхователю при заключении договора правил

страхования должно быть удостоверено записью в

договоре.

27.

Призаключении

договора

страхования

страхователь и страховщик могут договориться об

изменении или исключении отдельных положений

правил страхования и о дополнении правил.

Страхователь (выгодоприобретатель) вправе

ссылаться в защиту своих интересов на правила

страхования соответствующего вида, на которые

имеется ссылка в договоре страхования

(страховом полисе), даже если эти правила в силу

настоящей статьи для него необязательны.

28.

Документ установленного образца, выдаваемыйфедеральным

органом

страхового

надзора.

Удостоверяет право его владельца—страховой

компании, обществ

взаимного страхования,

страхового брокера на проведение страховой

деятельности на территории Российской Федерации.

Лицензия

содержит

следующие

реквизиты:

наименование и юридический адрес страховщика

(общества взаимного страхования, страхового

брокера), наименование отрасли, формы проведения

и вида страховой деятельности, номер Л.н.о.с.д. и дату

решения органа страхового надзора об её выдаче,

регистрационный номер по Государственному реестру

страховщиков,

подпись

руководителя

(его

заместителя) и гербовую печать Федеральной службы

страхового надзора (ФССН). В РФ данная лицензия не

имеет ограничений по сроку действия, если это

специально не предусмотрено при её выдаче ФССН

(например, временная лицензия). Лицензии выдаются

на проведение обязательного и добровольного

страхования, а также перестрахования (для

профессиональных перестраховщиков). Отказ в

выдаче лицензии может быть в установленном

порядке обжалован в арбитражном суде. Выдача

Л.н.о.с.д. — одна из форм государственного контроля

за страховой деятельностью и регулирования

страховых правоотношений в условиях рыночной

экономики.

29.

В настоящее время существенно изменяется соотношениемежду централизованными, децентрализованными фондами и

фондами специализированных страховых организаций. Сдвиг

происходит в сторону усиления роли страхования.

Таким образом, экономическая сущность страхования состоит в

создании денежных фондов за счет взносов заинтересованных

в страховании сторон и предназначенных для возмещения

ущерба у лиц, участвующих в формировании этих фондов.

Поскольку возможный ущерб (или страховой риск) носит

вероятностный характер, то происходит перераспределение

страхового фонда как в пространстве так и во времени. Можно

сказать, что возмещение ущерба у пострадавших лиц

происходит за счет взносов всех, кто участвовал в

формировании этих страховых фондов.

30.

Выделяют следующие функциистрахования,

выражающие общественное назначение этой

категории:

1. Рисковая функция, которая состоит в обеспечении

страховой защитой от различного рода рисков —

случайных событий, ведущих к потерям. В рамках

действия

этой

функции

происходит

перераспределение денежных ресурсов между всеми

участниками страхования. Данная функция отражает

основное назначение страхования — защиту от

рисков.

31.

2. Инвестиционная функция, которая состоит в том,что за счет временно свободных средств страховых

фондов

(страховых

резервов)

происходит

финансирование экономики. Вследствие того, что

страховые компании накапливают у себя большие

суммы денежных средств, которые предназначены

на возмещение ущерба, но до тех пор, пока не

наступил страховой случай, они могут быть

временно инвестированы в различные ценные

бумаги, недвижимость и по другим направлениям.

Объем инвестиций страховых компаний в

мире составляет около $21 трлн.(!!!)

32.

3. Предупредительная функция страхования состоит в том, чтоза счет части средств страхового фонда финансируются

мероприятия по уменьшению страхового риска. Например, за

счет части средств, собранных при страховании от огня,

финансируются противопожарные мероприятия, а также

мероприятия, направленные на уменьшение возможного

ущерба от пожара.

4. Сберегательная функция. В страховании жизни категория

страхования в наибольшей мере сближается с категорией

кредита, так как происходит накопление по договорам

страхования определенных страховых сумм. Сбережение

денежных сумм, например с помощью страхования на дожитие,

связано с потребностью в страховой защите достигнутого

семейного достатка. Тем самым страхование может иметь и

сберегательную функцию.

33.

5. Контрольная функция страхования заключенав

строго

целевом

формировании

и

использовании средств страхового фонда.

Данная функция вытекает из указанных выше и

проявляется одновременно с ними в

конкретных страховых отношениях, в условиях

страхования. В соответствии с контрольной

функцией на основании законодательных и

инструктивных документов осуществляется

финансовый страховой контроль за правильным

проведением страховых операций.

34.

Современноегосударство

категорию страхования в

страхования

и

широко

использует

форме социального

пенсионного обеспечения для

общественной страховой защиты граждан на случай

болезни, потери трудоспособности (в том числе по

возрасту), потери кормильца, наступления смерти.

Однако вопросы организации и деятельности

государственных фондов социального страхования,

пенсионных фондов регламентируются специальным

законодательством, отличным от законодательства,

регулирующего деятельность специализированных

страховых организаций, то есть собственно

страхования.

35.

3 учебный вопрос:Классификация страхования:

по объектам;

по способу вовлечения;

по признаку сферы действия.

36.

СТРАХОВАНИЕ - это особая сфера перераспределительныхотношений в области формирования и использования целевых

фондов денежных средств для защиты имущественных

интересов физических и юридических лиц и возмещения им

материального ущерба при наступлении неблагоприятных

явлений и событий.

В условиях рынка, наряду с традиционными

возможностями страхования по защите от

чрезвычайных явлений природного характера

(землетрясения, наводнения ит.п.) и технических

рисков (пожары, аварии и т.п.) резко возрастает

потребность предпринимателей в страховом

покрытии ущерба при нарушении финансовых и

кредитных обязательств, неплатежеспособности

37.

контрагентов и др. факторов, ведущих к потереприбыли. Большое значение имеет и страховая

защита жизни, здоровья и т.п. Взаимодействие

сторон, заинтересованных в заключении страховых

отношений происходит на страховом рынке. Обьектом

«купли-продажи» на этом рынке является страховая

услуга.

38.

Страховые услуги могут быть предоставлены на условиях обязательностиили добровольности. Соответственно форма проведения страхования

может быть обязательной или добровольной.

Обязательное страхование осуществляется в силу закона, исходя из

общественной целесообразности. При его проведении действует

неограниченная по времени

страховая ответственность по

установленным законом объектам страхования и кругу страхователей она

наступает автоматически.

К сфере обязательного страхования относятся:

·обязательное страхование имущества, принадлежащего гражданам

(жилые дома, строения и др.), гибель или повреждение которых

затрагивает не только личные, но и общественные интересы;

·государственное обязательное страхование пассажиров от несчастных

случаев на воздушном, железнодорожном, морском, автомобильном

транспорте;

·другие.

39.

Добровольное страхование осуществляется в силу закона надобровольной основе. Закон определяет общие условия, а

конкретные условия проведения страхования регулируются

страховщиком в договоре страхования. Эта форма

предоставляет возможность свободного выбора услуг на

страховом рынке.

Добровольное страхование имеет выборочный охват, кроме

того, для отдельных категорий лиц устанавливаются

ограничения для заключения договоров.

Набор видов страхования

страхового рынка

называется

ассортиментом

Виды страхования однородных объектов группируются в

отрасли, которые составляют основу классификации

страхования.

40.

Имущественное страхование защищаетинтересы

страхователя,

связанные

с

владением,

использованием, распоряжением имуществом и ТМЦ.

Традиционный виды страхования этого типа:

·сельскохозяйственное страхование (культур и

животных);

·страхование имущества граждан;

·страхование имущества предприятий различных форм

собственности.

В Росси перспективными видами страхования

считаются морское и авиационное страхование грузов,

страхование транспортных средств от всех рисков,

страхование от огневых рисков.

41.

Личноестрахование

- является формой

социальной защиты и укрепления материального

благосостояния населения.

Его объекты - жизнь, здоровье, трудоспособность

граждан.

Преобладающая доля операций по этому виду

страхования проводится на добровольной

основе.

Наиболее

распространено

смешанное

страхование жизни с широким объемом

ответственности

(потерей

здоровья

от

несчастного случая и т.п.). страхование детей.

42.

занимает медицинскоестрахование

граждан

(обязательное

медицинское страхование), проводимое в

обязательной форме - это отрасль

социального страхования.

Особое

место

Но существует и добровольное медицинское

страхование - это личное страхование, его

организацией и проведением занимаются

страховые медицинские компании

43.

Страхование ответственности - в отличии отимущественного и личного защищает интересы как

самого страхователя, т.к. ущерб за него возмещает

страховая организация, так и другие (третьих) лиц,

которым гарантируются выплаты за ущерб,

причиненный в следствии действия или

бездействия страхователя, независимо от его

имущественного положения. Т.е. страхование

ответственности

обеспечивает

защиту

экономических интересов возможных виновников

вреда и лиц, которым в конкретном страховом

случае причинен ущерб.

44.

В ТОМ ЧИСЛЕ:-Страхование

ответственности

заемщика

за

непогашение кредита. Заключается между страховой

компанией (страховщиком) и предприятиямизаемщиками (страхователями). Объект страхования ответственность заемщика перед банком, выдавшим

кредит.

-Страхование гражданской ответственности владельцев

транспортных средств проводится в установленном

законом порядке. Объект страхования - гражданская

ответственность владельцев автотранспортных средств

перед законом при наступлении ДТП перед

потерпевшим (третьим) лицом.

45.

-Страхование профессиональной ответственности (СПО)является видом страхования, предназначенным для страховой

защиты лиц определенной профессии против юридических

претензий, вытекающих из действующего

законодательства или судебных исков по возмещению

клиентам или третьим лицам материального ущерба,

причиненного

им

в

результате

непреднамеренных

профессиональных действий или халатности указанными

лицами.

Страховое покрытие в данном случае распространяется

исключительно на юридическую ответственность и не

относится к моральной ответственности. Основой для

возникновения юридической ответственности является

нарушение

договорных

обязательств

как

самим профессиональным лицом, так и лицами, действующими

от его имени.

46.

Во многих цивилизованных странах СПО, согласно действующимзаконодательствам, является обязательным для представителей ряда

профессий:

врачей (дантисты, окулисты, хирурги);

юристов (адвокаты, нотариусы, судьи);

фармацевтов;

страховых и биржевых брокеров (маклеров);

работников финансовых учреждений (аудиторы, бухгалтеры,

оказывающие услуги своим клиентам в подготовке балансов и

финансовых отчетов, и т. п.);

домовладельцев, владельцев частных отелей, казино, ресторанов,

спортивно-зрелищных заведений, частных владельцев домашних и диких

животных и др.

47.

В настоящее время особенно в зарубежной практикешироко применяется страхование экономических

рисков. В составе этого вида страхования выделяют

страхование от:

·коммерческих рисков;

·правовых рисков;

·политических рисков;

·технических рисков;

·рисков в финансово-кредитной сфере.

48.

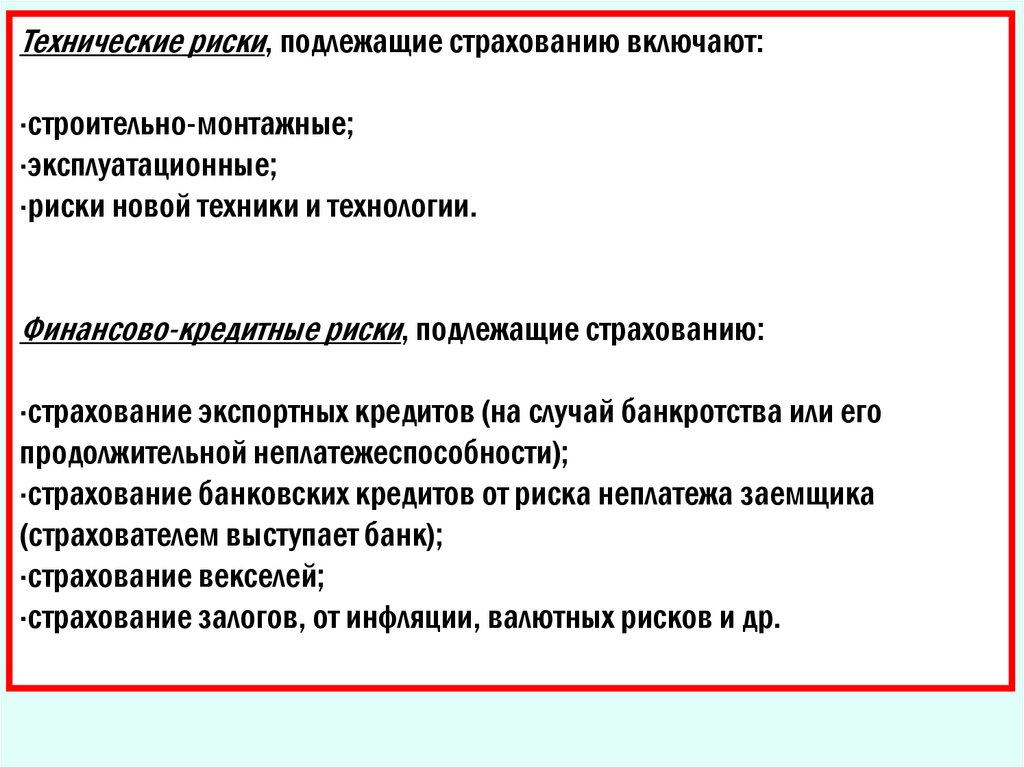

Технические риски, подлежащие страхованию включают:·строительно-монтажные;

·эксплуатационные;

·риски новой техники и технологии.

Финансово-кредитные риски, подлежащие страхованию:

·страхование экспортных кредитов (на случай банкротства или его

продолжительной неплатежеспособности);

·страхование банковских кредитов от риска неплатежа заемщика

(страхователем выступает банк);

·страхование векселей;

·страхование залогов, от инфляции, валютных рисков и др.

49.

4 учебный вопрос:Системы страхования. Франшизы.

50.

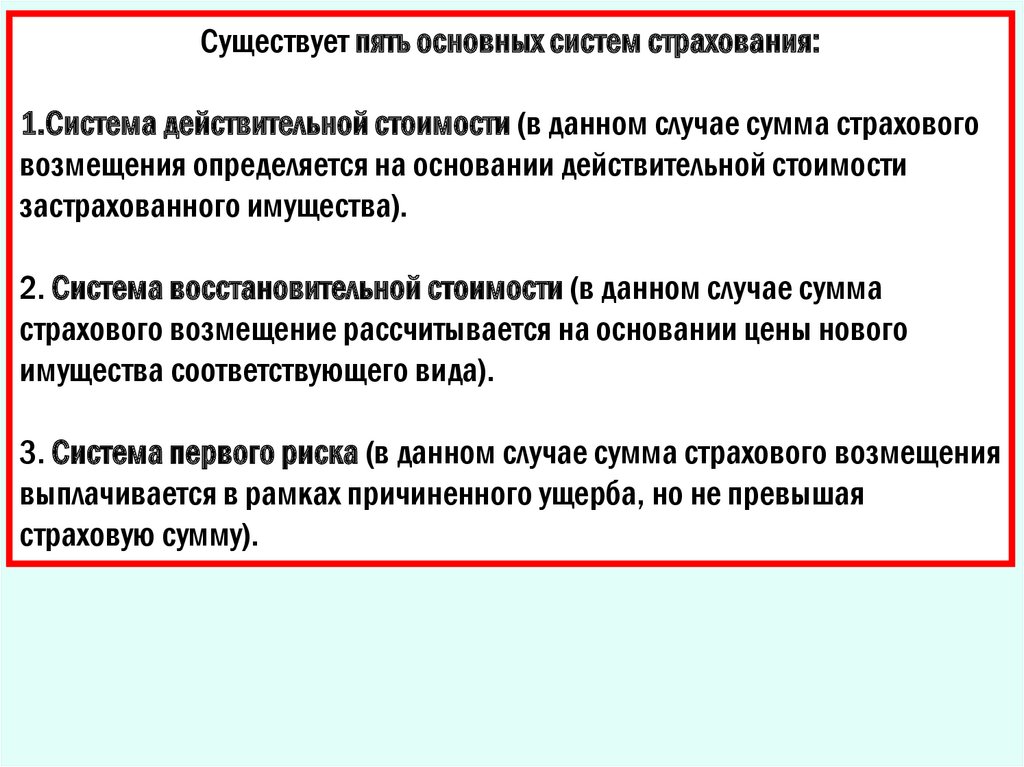

Существует пять основных систем страхования:1.Система действительной стоимости (в данном случае сумма страхового

возмещения определяется на основании действительной стоимости

застрахованного имущества).

2. Система восстановительной стоимости (в данном случае сумма

страхового возмещение рассчитывается на основании цены нового

имущества соответствующего вида).

3. Система первого риска (в данном случае сумма страхового возмещения

выплачивается в рамках причиненного ущерба, но не превышая

страховую сумму).

51.

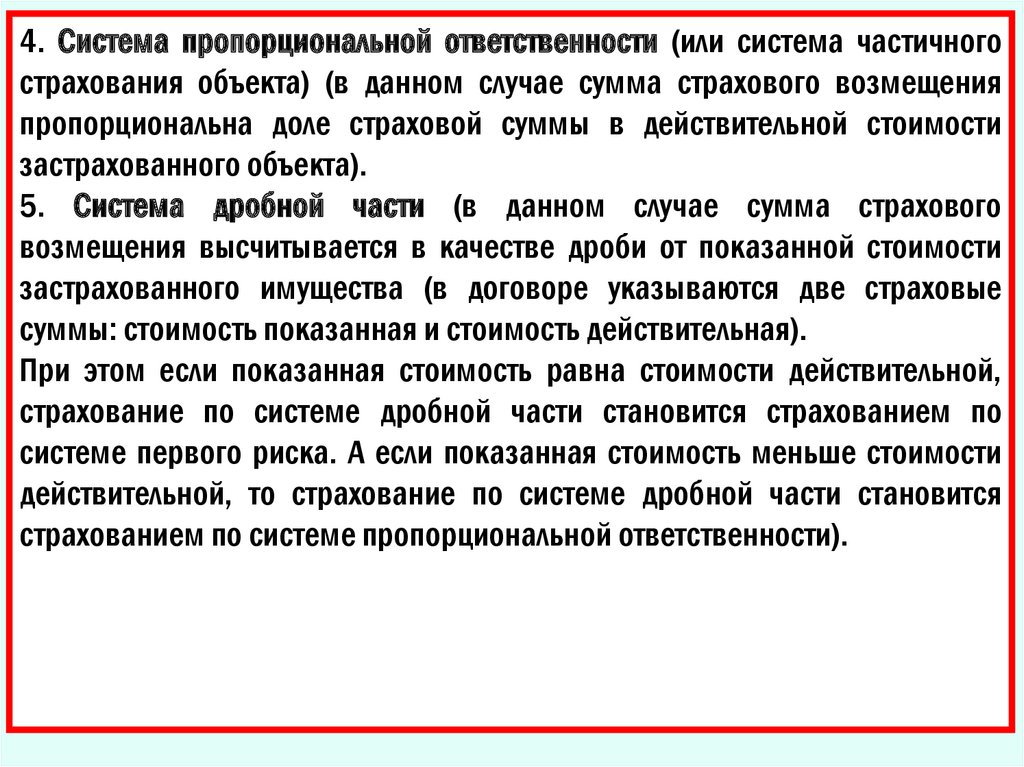

4. Система пропорциональной ответственности (или система частичногострахования объекта) (в данном случае сумма страхового возмещения

пропорциональна доле страховой суммы в действительной стоимости

застрахованного объекта).

5. Система дробной части (в данном случае сумма страхового

возмещения высчитывается в качестве дроби от показанной стоимости

застрахованного имущества (в договоре указываются две страховые

суммы: стоимость показанная и стоимость действительная).

При этом если показанная стоимость равна стоимости действительной,

страхование по системе дробной части становится страхованием по

системе первого риска. А если показанная стоимость меньше стоимости

действительной, то страхование по системе дробной части становится

страхованием по системе пропорциональной ответственности).

52.

Существует еще одна страховая система - франшиза(это личное участие страхователя в покрытии страхового ущерба).

1. Выгода страхователя от франшизы - он получает услуги страхования со

скидкой.

2. Выгода страховщика от франшизы - он перекладывает часть ущерба на

страхователя.

53.

Существует два вида франшизы:1. Безусловная (вычитаемая) франшиза (в данном случае страховое

возмещение вычисляется из размера ущерба с вычетом безусловной

франшизы. При страховании с безусловной франшизой в договоре

отмечается следующий пункт: “Свободно от первых … процентов».

2. Условная (невычитаемая) франшиза (в данном случае страховщик не

компенсирует материальный ущерб или убытки, если ущерб и убытки не

больше размера франшизы, и компенсирует ущерб целиком, если он

оказывается больше, чем франшиза. При заключении договора

страхования с условной франшизой в контракте отмечается следующий

пункт: “Свободно от … процентов».

54.

•Система страхования вкладов•Системы страхования ипотечных рисков в

России

law

law