Similar presentations:

Страхование: история, сущность, функции, классификация. Участники страхового рынка

1. Тема №1. Страхование: история, сущность, функции, классификация. Участники страхового рынка.

Страхование: история,сущность, функции, классификация.

Участники страхового рынка.

Тема №1.

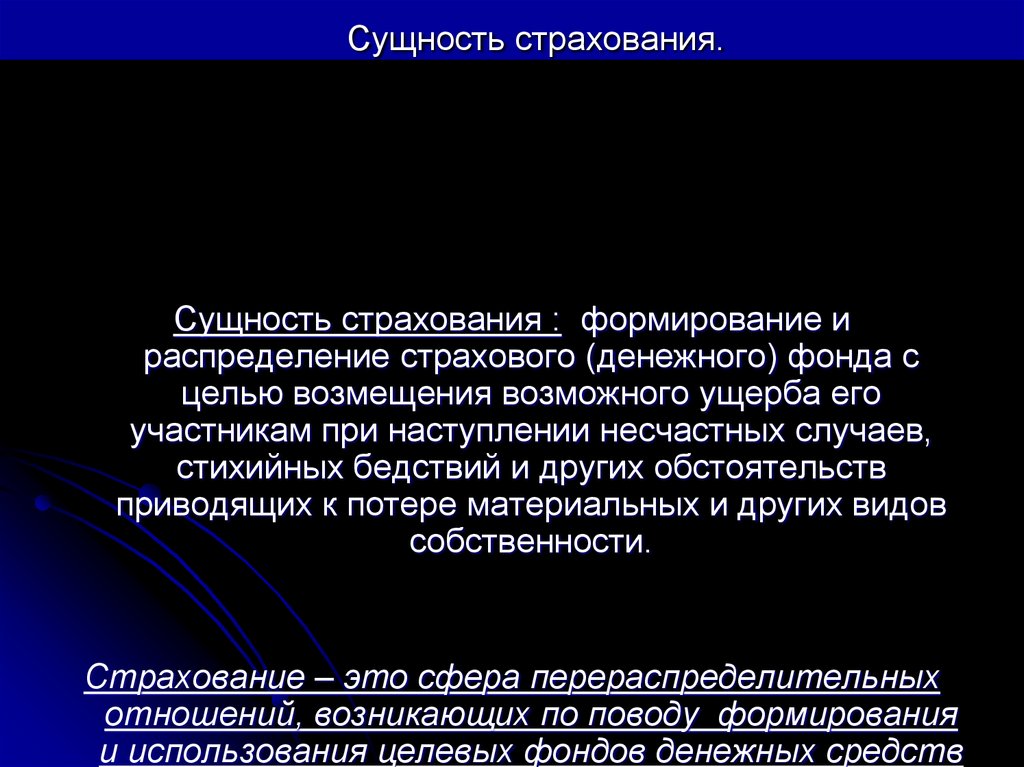

2. Сущность страхования.

Сущность страхования : формирование ираспределение страхового (денежного) фонда с

целью возмещения возможного ущерба его

участникам при наступлении несчастных случаев,

стихийных бедствий и других обстоятельств

приводящих к потере материальных и других видов

собственности.

Страхование – это сфера перераспределительных

отношений, возникающих по поводу формирования

и использования целевых фондов денежных средств

3. Основные черты страхования:

1. случайность и вероятность страховых случаев;2. замкнутая солидарность страховых случаев (распространяется

только на членов этого фонда);

3. временные и пространственные ограничения;

4. возвратность страховых взносов их плательщикам.

Специфика страхования как экономической категории

определяется следующими признаками:

1.

2.

3.

4.

Случайный характер наступления стихийного бедствия;

Выражение ущерба в натуральной или денежной форме;

Объективной потребностью в возмещении ущерба;

Реализацией мер по предупреждению и преодолению

последствий конкретного события.

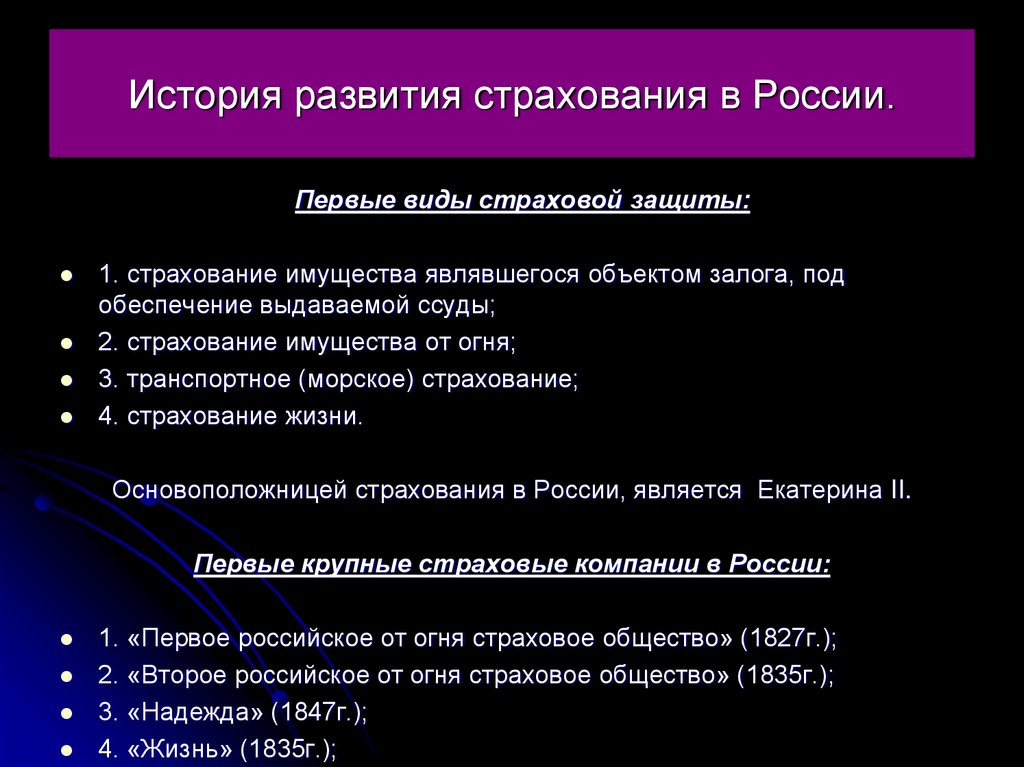

4. История развития страхования в России.

Первые виды страховой защиты:1. страхование имущества являвшегося объектом залога, под

обеспечение выдаваемой ссуды;

2. страхование имущества от огня;

3. транспортное (морское) страхование;

4. страхование жизни.

Основоположницей страхования в России, является Екатерина II.

Первые крупные страховые компании в России:

1. «Первое российское от огня страховое общество» (1827г.);

2. «Второе российское от огня страховое общество» (1835г.);

3. «Надежда» (1847г.);

4. «Жизнь» (1835г.);

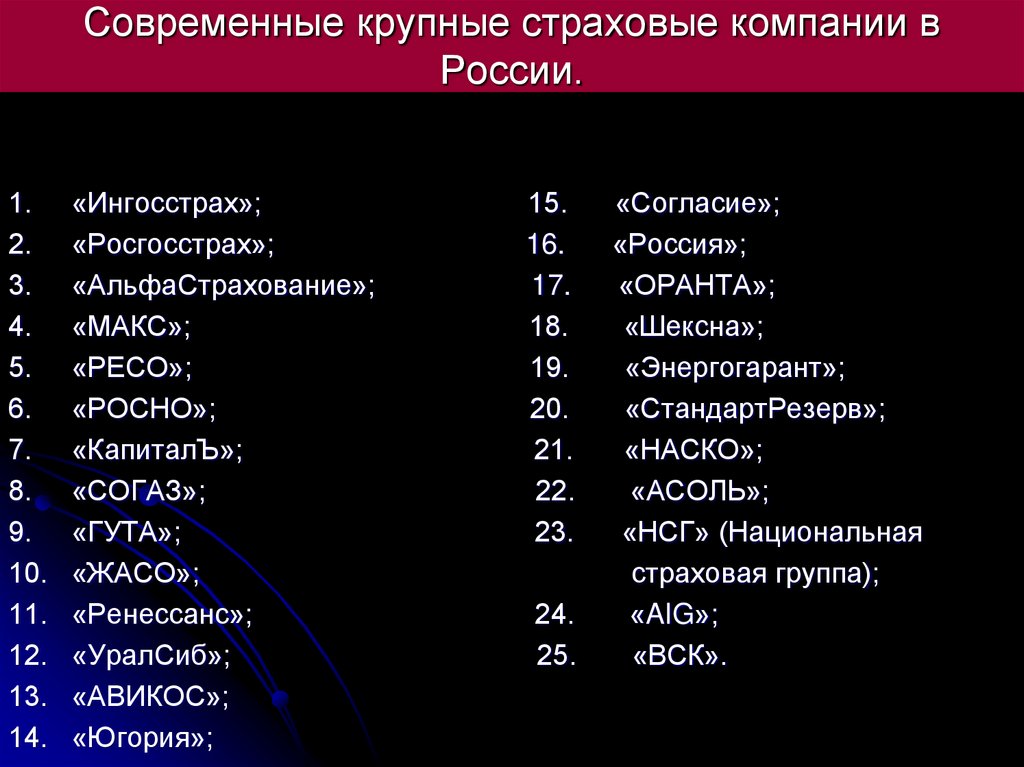

5. Современные крупные страховые компании в России.

1.2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

12.

13.

14.

«Ингосстрах»;

«Росгосстрах»;

«АльфаСтрахование»;

«МАКС»;

«РЕСО»;

«РОСНО»;

«КапиталЪ»;

«СОГАЗ»;

«ГУТА»;

«ЖАСО»;

«Ренессанс»;

«УралСиб»;

«АВИКОС»;

«Югория»;

15.

16.

17.

18.

19.

20.

21.

22.

23.

24.

25.

«Согласие»;

«Россия»;

«ОРАНТА»;

«Шексна»;

«Энергогарант»;

«СтандартРезерв»;

«НАСКО»;

«АСОЛЬ»;

«НСГ» (Национальная

страховая группа);

«AIG»;

«ВСК».

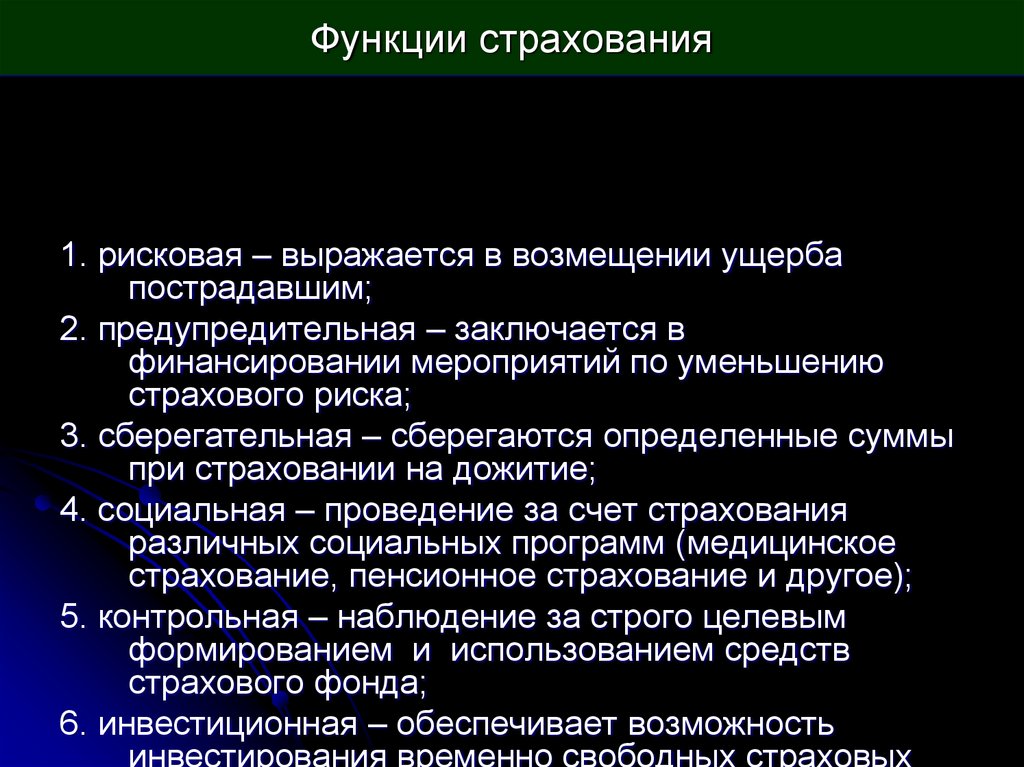

6. Функции страхования

1. рисковая – выражается в возмещении ущербапострадавшим;

2. предупредительная – заключается в

финансировании мероприятий по уменьшению

страхового риска;

3. сберегательная – сберегаются определенные суммы

при страховании на дожитие;

4. социальная – проведение за счет страхования

различных социальных программ (медицинское

страхование, пенсионное страхование и другое);

5. контрольная – наблюдение за строго целевым

формированием и использованием средств

страхового фонда;

6. инвестиционная – обеспечивает возможность

инвестирования временно свободных страховых

7. Страховой фонд и его формы

Страховые фонды – это специально формируемые вматериальной или денежной форме запасы, предназначенные

для возмещения потерь, возникающих в результате

воздействия неблагоприятных событий случайного характера.

Страховой фонд страны

Частные страховые фонды

фонды

Государственные страховые

- Страховой фонд финансово – кредитных

государственных страховых учреждений

организаций

- Страховой фонд страховых организаций

государственных

- Страховой фонд коммерческих организаций

внебюджетные

ущерба на

- Страховой фонд

- Страховой фонд

организаций

- Бюджетные и

фонды возмещения

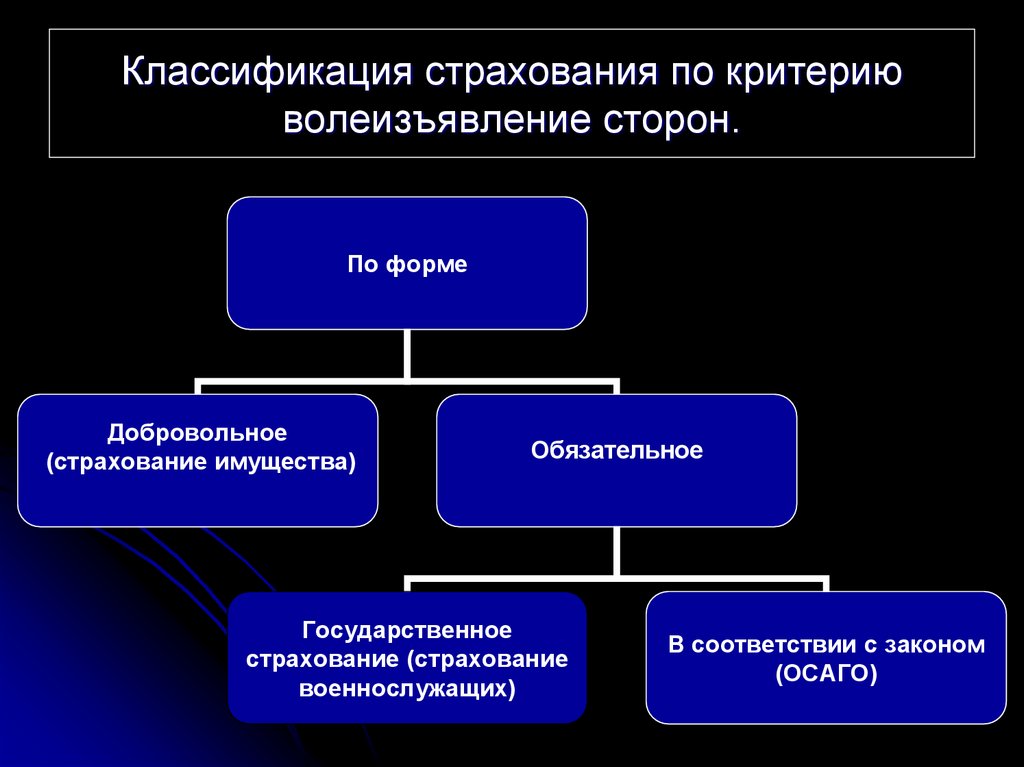

8. Классификация страхования по критерию волеизъявление сторон.

По формеДобровольное

(страхование имущества)

Обязательное

Государственное

страхование (страхование

военнослужащих)

В соответствии с законом

(ОСАГО)

9. Классификация страхования по критерию различие объектов страхования.

Объекты страхования – это интересы субъектов страхового рынка.По содержанию

Страхование

предпринима

тельских рисков

Страхование

ответственнос

ти

Имущественное

страхование

Личное

страхование

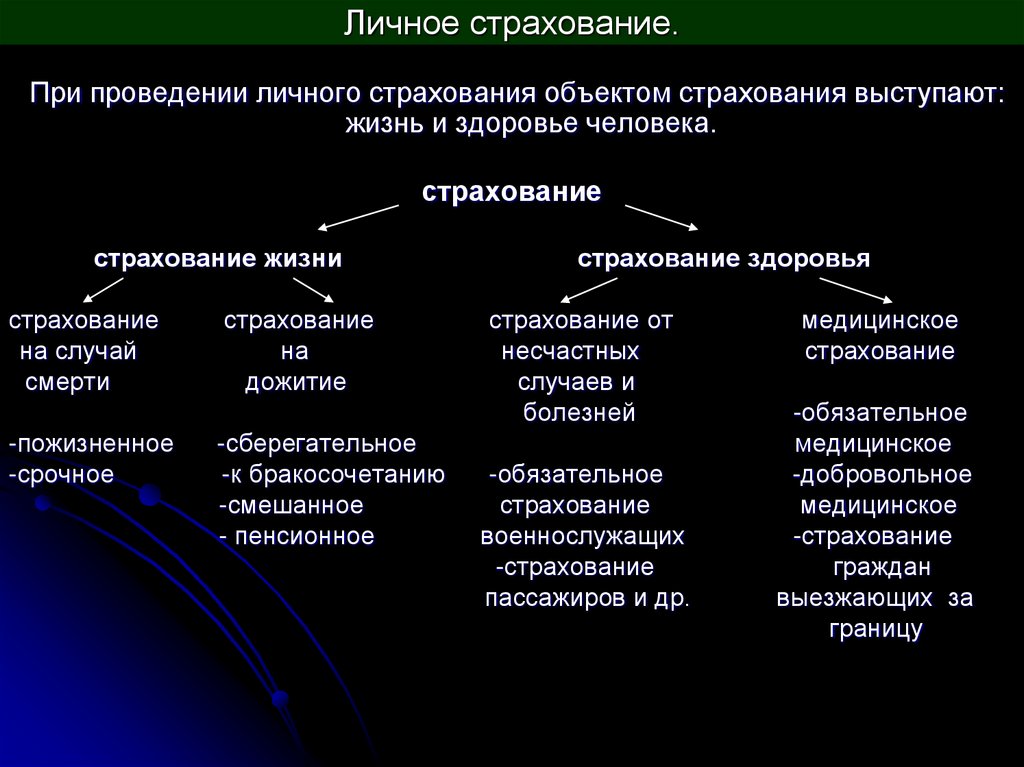

10. Личное страхование.

При проведении личного страхования объектом страхования выступают:жизнь и здоровье человека.

страхование

страхование жизни

страхование

на случай

смерти

-пожизненное

-срочное

страхование

на

дожитие

-сберегательное

-к бракосочетанию

-смешанное

- пенсионное

страхование здоровья

страхование от

несчастных

случаев и

болезней

-обязательное

страхование

военнослужащих

-страхование

пассажиров и др.

медицинское

страхование

-обязательное

медицинское

-добровольное

медицинское

-страхование

граждан

выезжающих за

границу

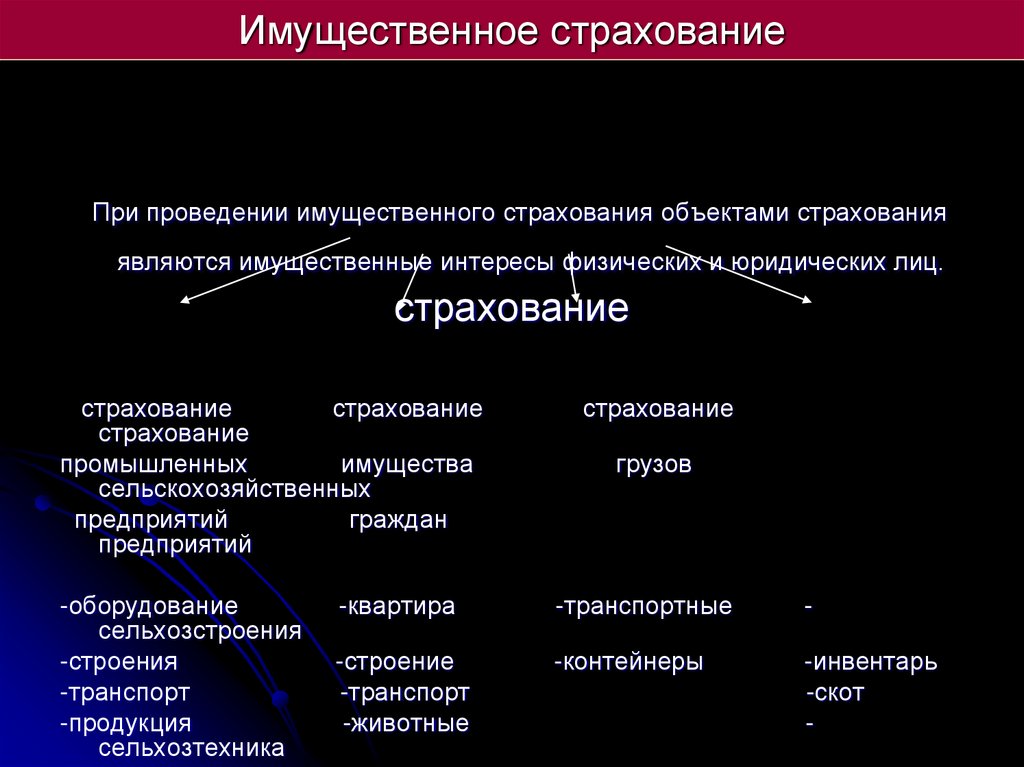

11. Имущественное страхование

При проведении имущественного страхования объектами страхованияявляются имущественные интересы физических и юридических лиц.

страхование

страхование

страхование

страхование

промышленных

имущества

сельскохозяйственных

предприятий

граждан

предприятий

-оборудование

сельхозстроения

-строения

-транспорт

-продукция

сельхозтехника

страхование

грузов

-квартира

-транспортные

-

-строение

-транспорт

-животные

-контейнеры

-инвентарь

-скот

-

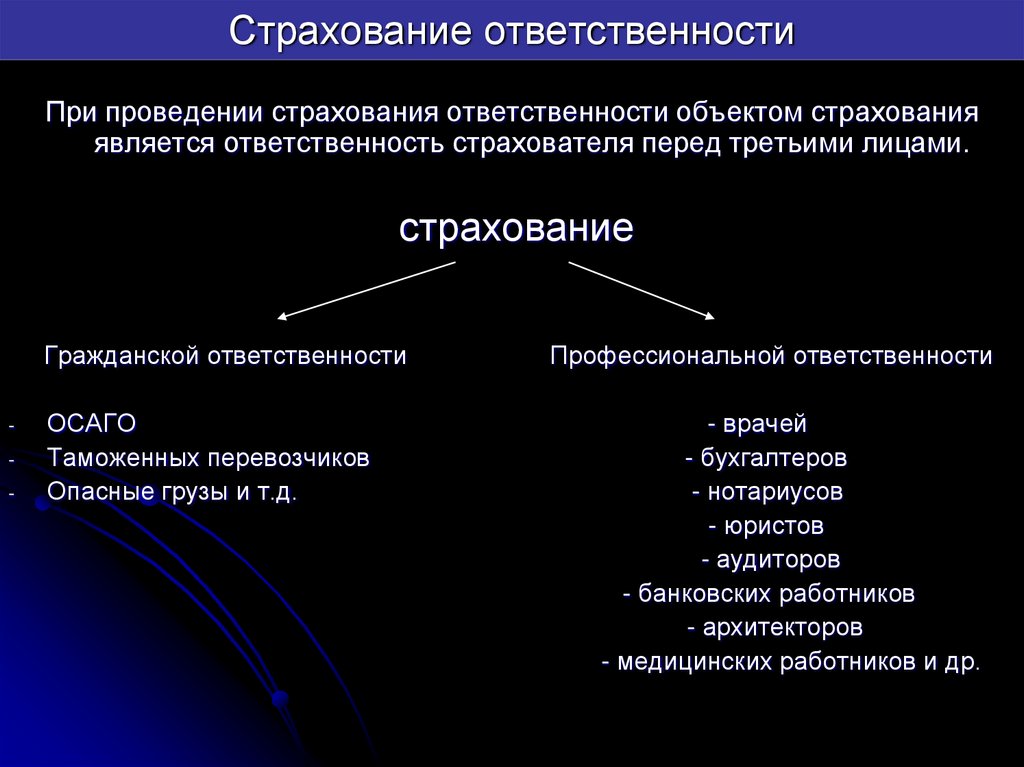

12. Страхование ответственности

При проведении страхования ответственности объектом страхованияявляется ответственность страхователя перед третьими лицами.

страхование

Гражданской ответственности

-

ОСАГО

Таможенных перевозчиков

Опасные грузы и т.д.

Профессиональной ответственности

- врачей

- бухгалтеров

- нотариусов

- юристов

- аудиторов

- банковских работников

- архитекторов

- медицинских работников и др.

13. Страхование предпринимательской деятельности

При проведении страхования предпринимательской деятельности,объектом страхования в основном выступает не получение или

недополучение дохода какой-либо коммерческой организацией или

частным предпринимателем.

страхование

страхование предпринимательских

финансовых

рисков

страхование

-страхование коммерческих рисков

кредита

-страхование простоя оборудования

уплаты

-риск непогашения

рисков

-риск несвоевременной

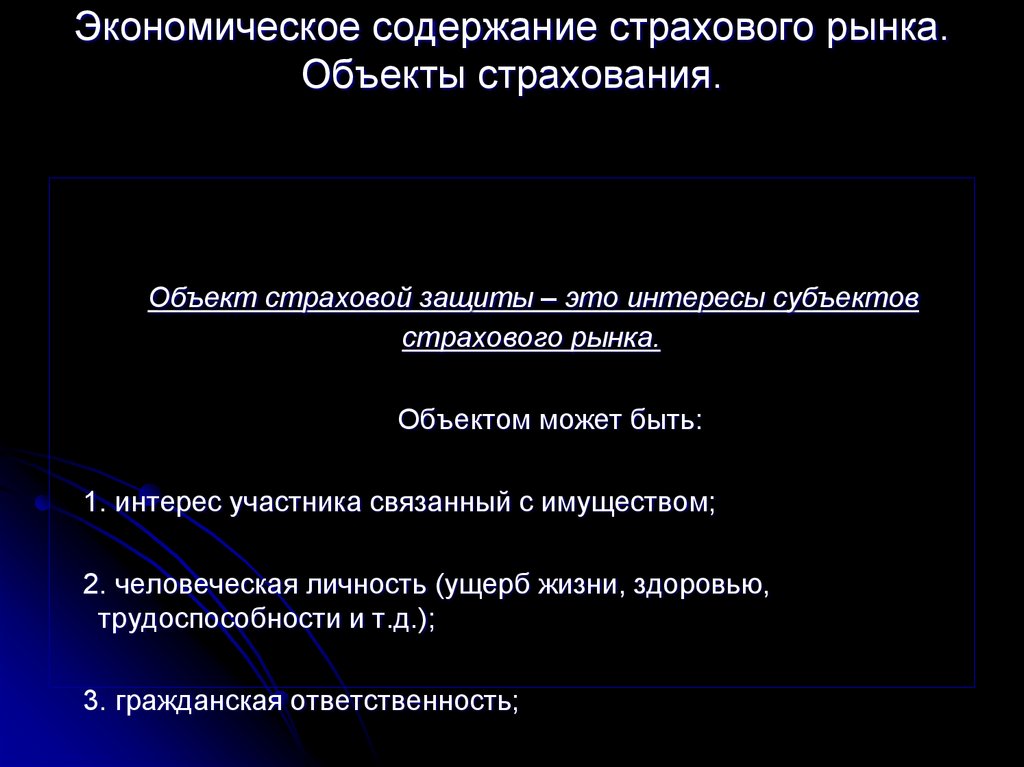

14. Экономическое содержание страхового рынка. Объекты страхования.

Объект страховой защиты – это интересы субъектовстрахового рынка.

Объектом может быть:

1. интерес участника связанный с имуществом;

2. человеческая личность (ущерб жизни, здоровью,

трудоспособности и т.д.);

3. гражданская ответственность;

15. Экономическое содержание страхового рынка. Субъекты страхования.

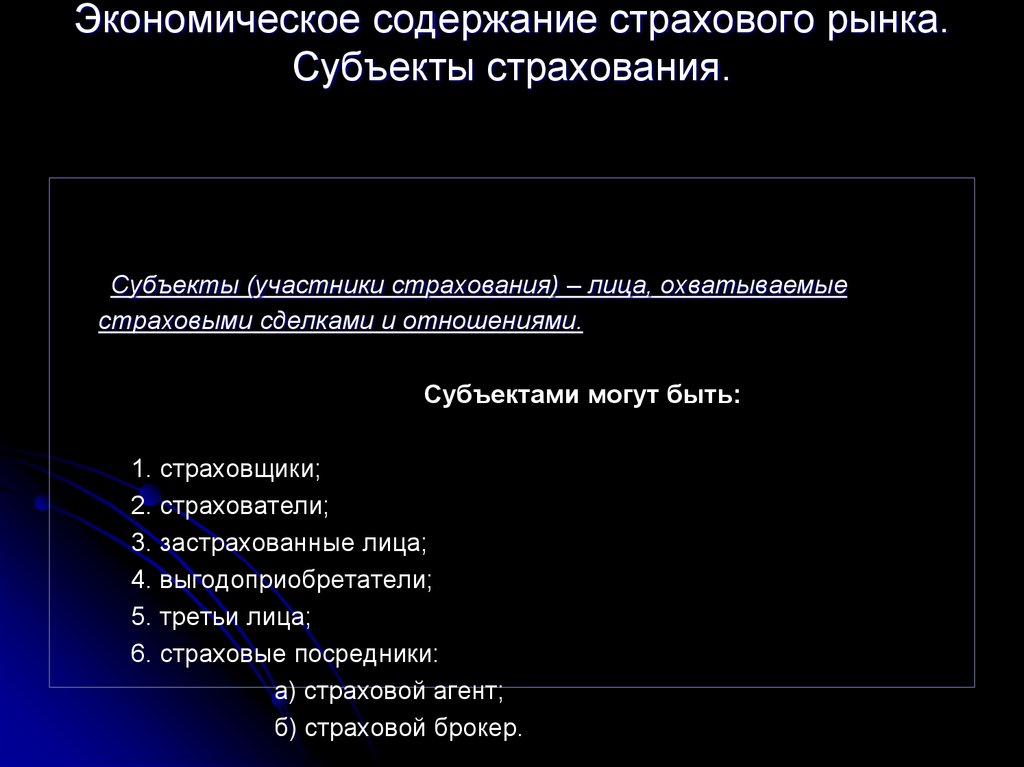

Субъекты (участники страхования) – лица, охватываемыестраховыми сделками и отношениями.

Субъектами могут быть:

1. страховщики;

2. страхователи;

3. застрахованные лица;

4. выгодоприобретатели;

5. третьи лица;

6. страховые посредники:

а) страховой агент;

б) страховой брокер.

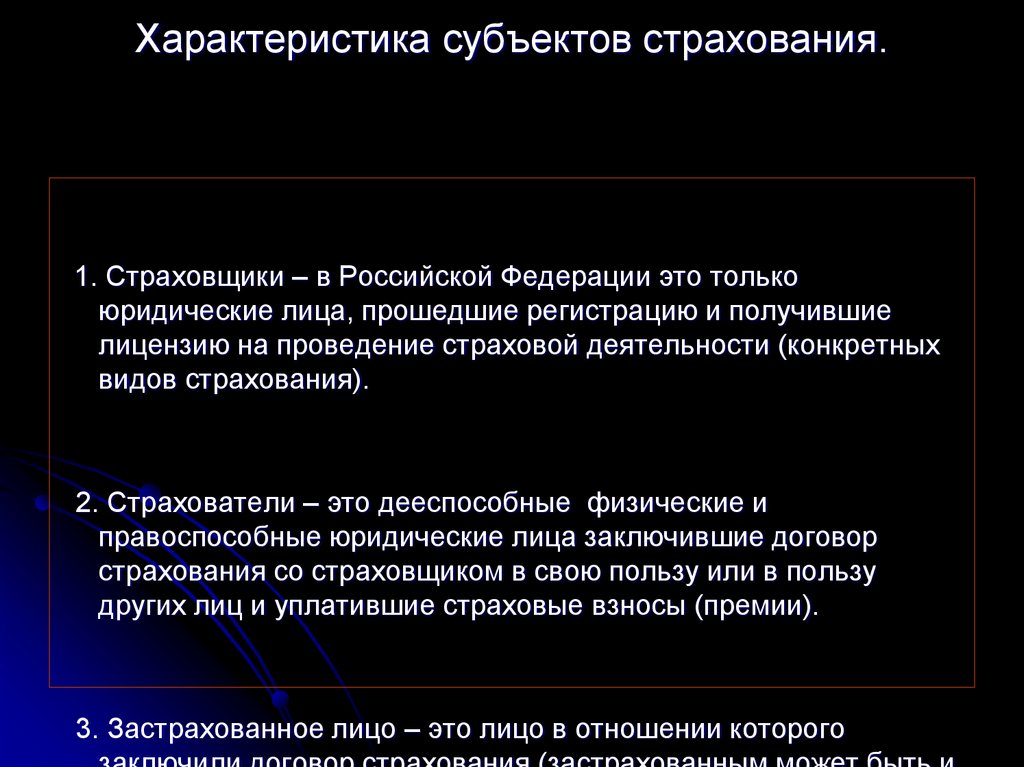

16. Характеристика субъектов страхования.

1. Страховщики – в Российской Федерации это толькоюридические лица, прошедшие регистрацию и получившие

лицензию на проведение страховой деятельности (конкретных

видов страхования).

2. Страхователи – это дееспособные физические и

правоспособные юридические лица заключившие договор

страхования со страховщиком в свою пользу или в пользу

других лиц и уплатившие страховые взносы (премии).

3. Застрахованное лицо – это лицо в отношении которого

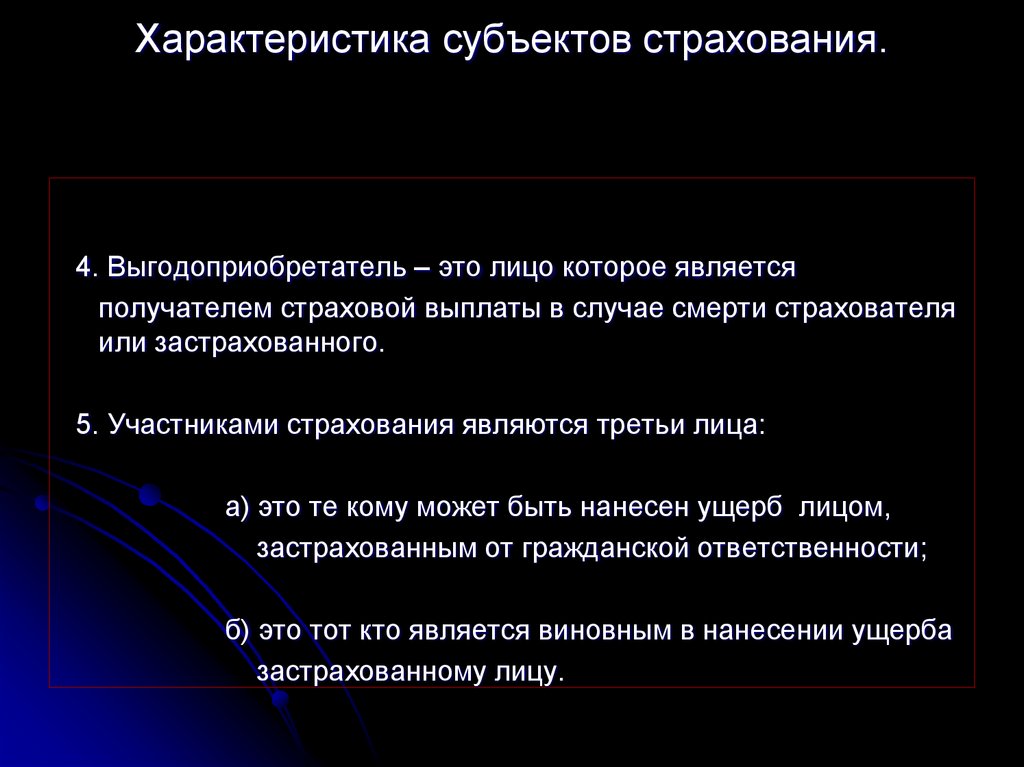

17. Характеристика субъектов страхования.

4. Выгодоприобретатель – это лицо которое являетсяполучателем страховой выплаты в случае смерти страхователя

или застрахованного.

5. Участниками страхования являются третьи лица:

а) это те кому может быть нанесен ущерб лицом,

застрахованным от гражданской ответственности;

б) это тот кто является виновным в нанесении ущерба

застрахованному лицу.

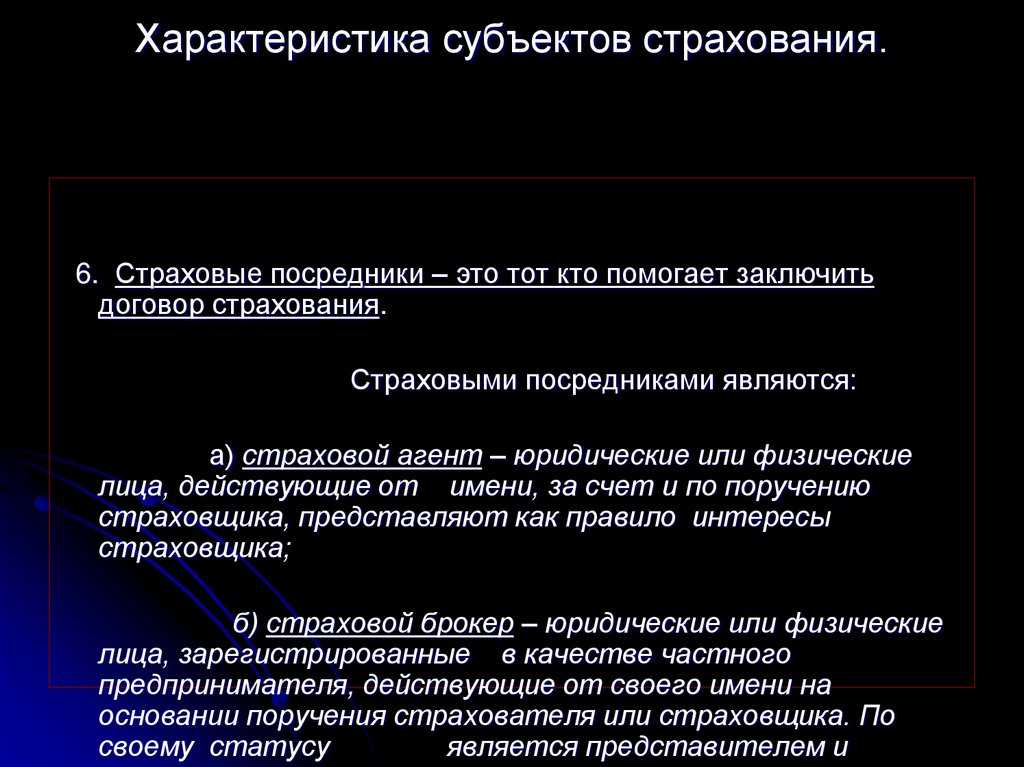

18. Характеристика субъектов страхования.

6. Страховые посредники – это тот кто помогает заключитьдоговор страхования.

Страховыми посредниками являются:

а) страховой агент – юридические или физические

лица, действующие от имени, за счет и по поручению

страховщика, представляют как правило интересы

страховщика;

б) страховой брокер – юридические или физические

лица, зарегистрированные в качестве частного

предпринимателя, действующие от своего имени на

основании поручения страхователя или страховщика. По

своему статусу

является представителем и

19. Сравнительная характеристика добровольного и обязательного страхования

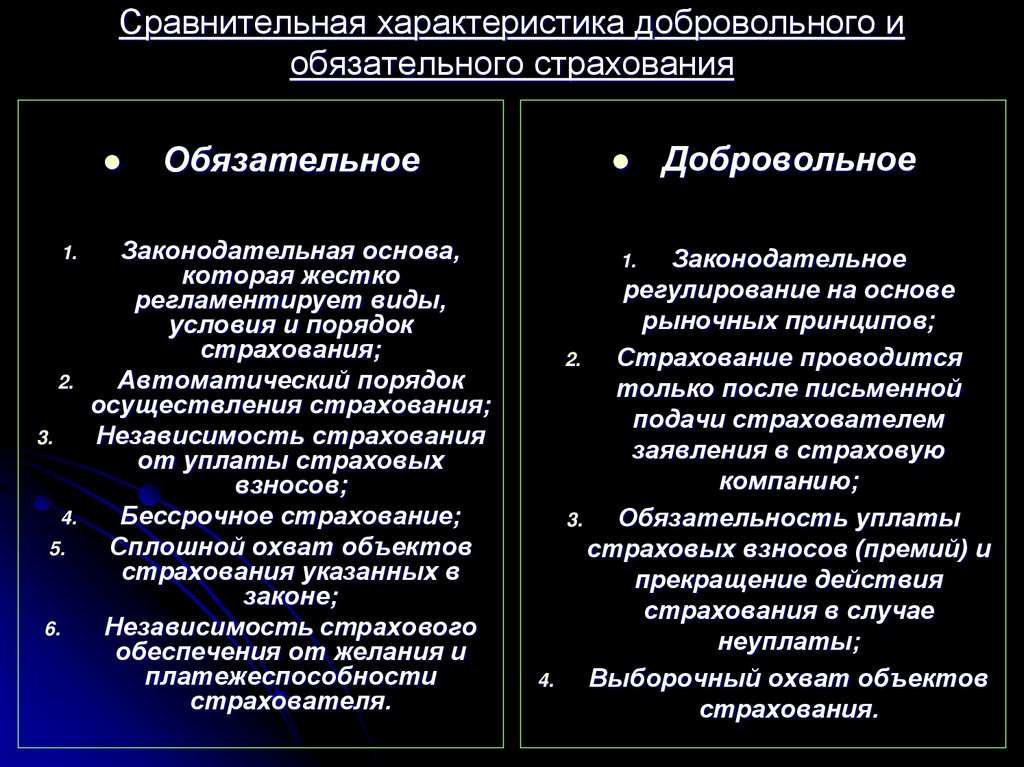

1.2.

3.

4.

5.

6.

Обязательное

Законодательная основа,

которая жестко

регламентирует виды,

условия и порядок

страхования;

Автоматический порядок

осуществления страхования;

Независимость страхования

от уплаты страховых

взносов;

Бессрочное страхование;

Сплошной охват объектов

страхования указанных в

законе;

Независимость страхового

обеспечения от желания и

платежеспособности

страхователя.

Законодательное

регулирование на основе

рыночных принципов;

2.

Страхование проводится

только после письменной

подачи страхователем

заявления в страховую

компанию;

3.

Обязательность уплаты

страховых взносов (премий) и

прекращение действия

страхования в случае

неуплаты;

Выборочный охват объектов

страхования.

1.

4.

Добровольное

law

law