Similar presentations:

Оценка недвижимости методом сравнительных продаж

1.

Оценка недвижимости методомсравнительных продаж

1.

Общая характеристика метода.

2.

Последовательность и этапы оценки объекта недвижимости сравнительным методом.

3.

Внесение поправок с учетом выявленных различий между объектом оценки и аналогом.

2.

1. Общая характеристика методаСущность метода прямого сравнительного анализа продаж состоит в том, что стоимость объекта

оценивается путем сравнения недавних продаж сопоставимых объектов с оцениваемым. Оценка дается

после осуществления соответствующих корректировок на различия между объектами. Данный метод

оценки недвижимости базируется на принципе замещения. Суть его уже указывалась в предыдущих

темах: осведомленный (информированный) покупатель не купит объект недвижимости, если его

стоимость будет превышать затраты на приобретение на рынке схожего объекта, обладающего такой же

полезностью. Предполагается, таким образом, что цены, по которым на рынке недвижимости состоялись

сделки купли-продажи объекта, схожего или аналогичного оцениваемому, отражают его рыночную

стоимость.

В общем, стоимость объекта недвижимости по методу сравнения продаж равна средневзвешенной

цене аналогичного объекта с учетом поправок на отличия от оцениваемого объекта:

Сстоимость объекта=Цанал.±∑Кпопр., где

Цанал. - продажная цена аналогичного объекта или же совокупности однородных аналогов;

∑Кпопр. - сумма поправочных корректировок.

3.

Определение поправочных коэффициентов и выведение их суммы (∑Кпопр.) требует высокойквалификации экспертов оценщиков.

При этом методе поправочные коэффициенты основываются на специфической информации для

каждого сегмента и объекта недвижимости. Например, для объекта на рынке жилья: жилая площадь,

соотношение жилой и нежилой площади, месторасположение, этажность, наличие бытовых условий,

телефона, антенн, престижность района, его экологическая чистота. Поправки к цене вносятся на

различия, которые имеются между оцениваемым и сопоставимым объектами. Окончательный вывод по

результатам сравнения дается после осуществления корректировки, учитывающей различия между

объектами.

Информация развитого рынка недвижимости и его сегментов необходима для использования при

всех подходах к оценке недвижимых объектов:

- о недавних сделках с аналогичными объектами - для сравнительного анализа продаж;

- о среднесрочных ставках арендной платы и коэффициенте капитализации - для доходного

подхода;

- о рыночных ценах на материалы и труд, о среднесрочной величине накладных расходов и

среднеотраслевой рентабельности для затратного подхода.

На отклонение фактической цены продажи объекта от рыночной стоимости может повлиять

осведомленность покупателя, условия сделки, мотивация участников, другие субъективные факторы.

4.

Из всех принципов оценки недвижимости при сравнительном подходе основополагающимявляется принцип замещения, наряду с использованием принципов спроса и предложения и вклада.

Если рынок развит, то предпочтение отдается рыночному принципу оценки. Для него характерны

как преимущества (простой и понятый, статистически обоснован, имеет методы корректировки,

обеспечивает данные для других подходов к оценке), так и недостатки (применим при развитом

активном рынке, основывается на прошлых сделках, не учитывая ожидания, требует многочисленных

корректировок, снижающих достоверность результатов, не всегда обеспечиваются сравнительные

данные). В сельском хозяйстве применение этого сугубо рыночного метода сдерживается не развитостью

рынка недвижимости и его инфраструктуры, отсутствие или недостаточным объемом информации,

многочисленными

специфическими

систематических рыночных рисков.

рисками

при

безусловном

проявлении

традиционных

5.

2. Последовательность и этапы оценки объекта сравнительнымметодом

Принято выделять следующие основные этапы оценки недвижимости сравнительным методом:

1. Изучение состояния и тенденций развития рынка недвижимости, в частности, того сегмента, в

который входит объект оценки.

2. Выявление тех объектов недвижимости, которые сопоставимы с оцениваемым и были проданы

недавно.

3. Сбор, систематизация и проверка информации по объектам недвижимости, принятыми в

качестве аналога для оцениваемого объекта, анализ информации и сравнение каждого объекта-аналога с

оцениваемым.

4. Внесение поправок к цене с учетом различий между оцениваемым и каждым сопоставимым

объектам.

5. Согласование скорректированных цен объектов-аналогов с учетом различий с оцениваемым и

выведение итоговой величины рыночной стоимости объекта.

Основа этого метода состоит в том, что в конкретном сегменте рынка по определенным критериям

выявляются объекты, наиболее сопоставимые с исследуемым, т.е. объекты-аналоги. Сопоставимость и

сходность рассматриваются не только для объектов, но и для субъектов рынка.

6.

Сходность объектов и субъектов в одном сегменте рынка недвижимости в следующем:Признаки сходства для объектов:

назначение использования;

качество;

местоположение;

передаваемые права вместе с недвижимостью.

Признаки сходства для субъектов:

платежеспособность;

возможность финансирования;

инвестиционная мотивация.

Перечисленные признаки сходства служат критерием для отбора на рынке сопоставимых объектов

(аналогов) по недавним продажам. Кроме того, одной из особенностей сделок на рынке недвижимости

является определенный срок предпродажной экспозиции объектов. Отклонения от этого срока

характеризует сделку как не типичную для данного сегмента рынка недвижимости. Как правило, это

проявляется на более развитых рынках недвижимых объектов. Например, для квартир на рынке жилья в

Москве типичный срок экспозиции 2-3 месяца.

Существенным признаком сравнения сопоставимых продаж является местоположение, на которое

делаются значительные поправки при оценке. Качество объекта определяется его физическими

характеристиками (размеры, внешний вид, используемые материалы, состояние изношенности).

Элементы сравнения при оценке - это характеристики собственности и сделок, которые определяют

факторы, влияющие на цену недвижимости.

7.

3. Внесение поправок с учетом выявленных различий междуобъектом оценки н аналогом

Объекты недвижимости различаются но размеру и числу входящих в них структурных единиц.

Приняты следующие единицы сравнения: для земли - цена 1 га, 1 сотки, 1 метра погонного, 1 м2; для

застроенных земельных участков - цена 1 м2 общей площади, 1 м чистой площади, подлежащей сдаче в

аренду, 1 м3.

В качестве экономической единицы сравнения может использоваться валовой рентный

мультипликатор.

Основное в методе сравнения продаж - это поправки. Они подразделяются на процентные и

стоимостные.

Процентные поправки вносятся умножением цены продажи объекта-аналога или его единицы

сравнения на коэффициент, который отражает степень (%) различий в характеристиках объекта-аналога и

оцениваемого объекта. Если оцениваемый объект лучше сопоставимого аналога, то в цене последнего

вносятся повышающий коэффициент. Если оцениваемый объект хуже сопоставимого аналога, то в цене

последнего вносится понижающий коэффициент.

8.

Процентные поправки делаются как правило на местоположение, износ объекта, время продажи.Они используются в случае, если сложно определить абсолютные значения, но рыночные данные

свидетельствуют о существовании процентных отличий. Используют два вида процентных поправок:

1. Независимая процентная поправка, когда каждая отличительная характеристика учитывается

независимо от других. Общая корректировка т процентную поправку рассчитывается суммированием

отдельных независимых поправок.

2. Кумулятивная процентная поправка, когда учет каждой корректируемой характеристики

производится с учетом наличия других отличительных характеристик. В этом случае для обшей

корректировки кумулятивные поправки перемножаются.

Стоимостные поправки подразделяются на поправки к единице сравнения (положительные, если

оцениваемый объект лучше сопоставимого), и поправки к цене проданного объекта-аналога.

9.

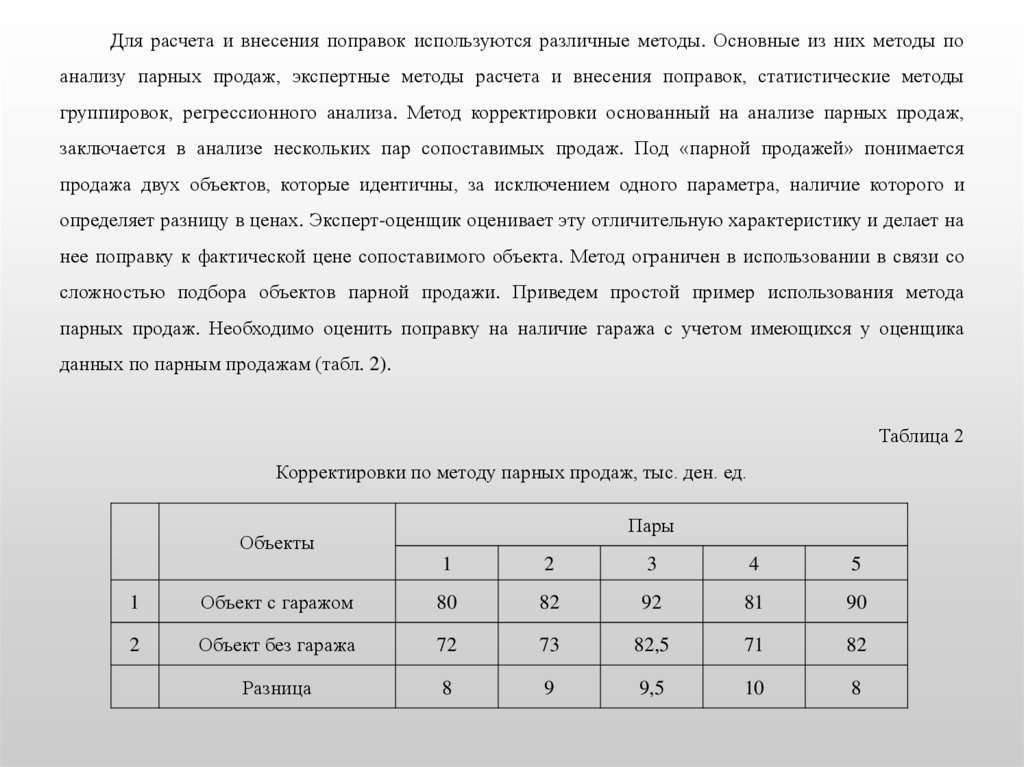

Для расчета и внесения поправок используются различные методы. Основные из них методы поанализу парных продаж, экспертные методы расчета и внесения поправок, статистические методы

группировок, регрессионного анализа. Метод корректировки основанный на анализе парных продаж,

заключается в анализе нескольких пар сопоставимых продаж. Под «парной продажей» понимается

продажа двух объектов, которые идентичны, за исключением одного параметра, наличие которого и

определяет разницу в ценах. Эксперт-оценщик оценивает эту отличительную характеристику и делает на

нее поправку к фактической цене сопоставимого объекта. Метод ограничен в использовании в связи со

сложностью подбора объектов парной продажи. Приведем простой пример использования метода

парных продаж. Необходимо оценить поправку на наличие гаража с учетом имеющихся у оценщика

данных по парным продажам (табл. 2).

Таблица 2

Корректировки по методу парных продаж, тыс. ден. ед.

Пары

Объекты

1

2

3

4

5

1

Объект с гаражом

80

82

92

81

90

2

Объект без гаража

72

73

82,5

71

82

Разница

8

9

9,5

10

8

10.

Методика расчета:1.Устанавливается разница по возрастанию - 8-8-9-9,5-10.

2.Определяется наиболее часто встречающее (модальное) значение - 8.

3.Определяется значение на середине ряда (медианное) - 9.

4.Выводится поправка на гараж - 8,9 тыс. ден. ед.

Методика используется как правило, при большом числе парных продаж.

Для применения метода регрессионного анализа основным условием является достаточное

количество данных, следовательно, развитый рынок конкретных объектов недвижимости.

При наличии рыночной информации о процентных различиях и невозможности достаточно

точного расчета стоимостных поправок метут использоваться экспертные методы внесения поправок.

Корректировка осуществляется по правилам: если сопоставимый объект превосходит в чем то

оцениваемый, то его фактическая цена должна быть уменьшена на величину вклада этого превосходства

и наоборот. Например, если объект лучше аналога на 10%, то цена этого сравниваемого аналогичного

объекта увеличивается на 10%. Если аналог лучше оцениваемого объекта на 10%, но цена аналога

уменьшается на 10%.

11.

Оценка объекта может выполнятся на основе соотношения дохода и цены продаж сиспользованием следующих единиц сравнения:

1.Валовой рентный мультипликатор (ВРМ).

2.Общий коэффициент капитализации.

Валовой рентный мультипликатор определяется отношением цены продажи или потенциальной

валовой выручки, а также действительной валовой выручки к доходу от этой недвижимости.

Действительная валовая выручка - это сумма полученная после того, как из потенциальной валовой

выручки вычитается процент недоиспользования объекта, безнадежные долги и прибавляются прочие

доходы.

Возможная

(вероятная)

цена

объекта,

оцениваемого

мультипликатора определяется по формуле:

Цоб.=Рд.ˣВРМ или Цоб.=Рд.ˣЦан.÷ПВД, где

Цоб.- вероятная цена оцениваемого объекта;

Рд. - рентный доход от оцениваемого объекта;

ВРМ - валовой рентный мультипликатор;

Цан. - цепа продажи сопоставимого объекта-аналога;

ПВД - потенциальный валовой доход.

методом

валового

рентного

12.

Последовательность этапов и порядок применения валового рентного мультипликатора дляобъекта недвижимости.

1) определить рыночный рентный доход оцениваемого объекта, то есть годовую арендную ставку

для него;

2) отношение валового (действительного) дохода к цене продажи по сопоставимым продажам, то

есть рассчитать оптимальный для данного сегмента рынка недвижимости валовой рентный

мультипликатор на основе рыночных данных последних продаж сопоставимых объектов (аналогов);

3) умножить рентный доход от оцениваемого объекта на ВРМ.

Это наиболее простой и понятный метод, но его недостатки в том, что он может применятся в

условиях развитого и активного рынка недвижимости, где регулярно продаются и покупаются объекты

на основе их валовой выручки. Кроме того, между оцениваемым и сравниваемым объектами должна

учитываться разница в рисках, в нормах возврата капитала, в чистых операционных доходах.

13.

Оценка объекта недвижимости на основе общего коэффициента капитализации выполняются втакой последовательности:

1) подбираются сопоставимые продажи в данном сегменте рынка недвижимости, в том числе по

степени риска и доходу;

2) определяется общий коэффициент капитализации (ОКК) отношением чистого операционного

дохода (ЧОД) сопоставимого объекта аналога к его продажной цене:

Ккап=ЧОДан÷ Цан, где

Ккап - коэффициент капитализации;

ЧОДан - чистый операционный доход объекта-аналога;

Цан - продажная цена объекта-аналога.

3) определяется вероятная цена продажи объекта оценки по формуле:

Цоб=ЧОДоб÷ Ккап, где

ЧОДоб - чистый операционный доход объекта оценки;

Ккап

аналогам.

- коэффициент капитализации, рассчитанный из рыночных данных по сопоставимым

14.

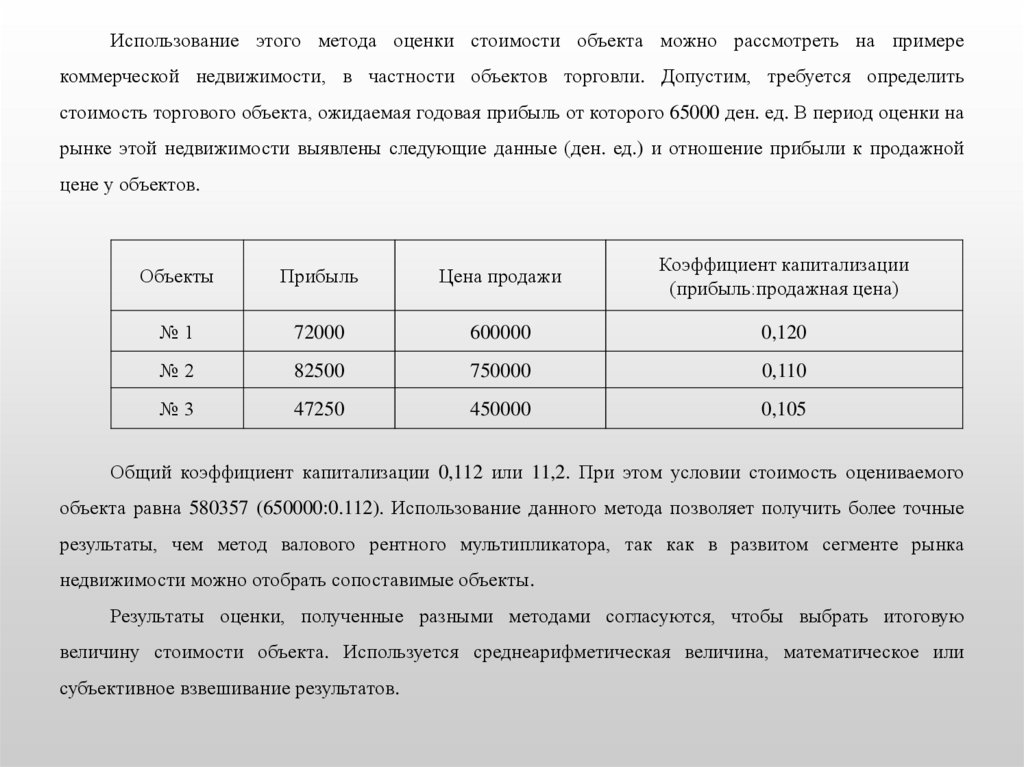

Использование этого метода оценки стоимости объекта можно рассмотреть на примерекоммерческой недвижимости, в частности объектов торговли. Допустим, требуется определить

стоимость торгового объекта, ожидаемая годовая прибыль от которого 65000 ден. ед. В период оценки на

рынке этой недвижимости выявлены следующие данные (ден. ед.) и отношение прибыли к продажной

цене у объектов.

Объекты

Прибыль

Цена продажи

Коэффициент капитализации

(прибыль:продажная цена)

№1

72000

600000

0,120

№2

82500

750000

0,110

№3

47250

450000

0,105

Общий коэффициент капитализации 0,112 или 11,2. При этом условии стоимость оцениваемого

объекта равна 580357 (650000:0.112). Использование данного метода позволяет получить более точные

результаты, чем метод валового рентного мультипликатора, так как в развитом сегменте рынка

недвижимости можно отобрать сопоставимые объекты.

Результаты оценки, полученные разными методами согласуются, чтобы выбрать итоговую

величину стоимости объекта. Используется среднеарифметическая величина, математическое или

субъективное взвешивание результатов.

15.

Контрольные вопросы1. В чем сущность метода прямого сравнительного анализа продаж?

2. Какая

общая формула

используется

для

определения

стоимости

методом прямого

сравнительного анализа продаж?

3. Что такое поправочные коэффициенты, используемые при оценке недвижимости по методу

сравнения продаж?

4. Какая рыночная информация необходима для оценки объектов недвижимости при разных

подходах к оценке?

5. Какова последовательность оценки объекта сравнительным методом?

6. По каким показателям определяется сопоставимость и сходность для объектов и субъектов

рынка?

7. Что принимается в качестве единиц сравнения при оценке недвижимости но методу сравнения

продаж?

8. Что такое процентные и стоимостные поправки?

9. Как используется корректировка стоимости объекта недвижимости по методу парных продаж?

10. Как используются экспертные методы внесения поправок при оценке объекта недвижимости?

11. Как определяется возможная (вероятная) цена методом валового рентного мультипликатора?

12. Как оценивается объект недвижимости на основе общего коэффициента капитализации?

13. Как согласуются результаты оценки, полученные разными методами для выбора итоговой

величины стоимости объекта?

finance

finance