Similar presentations:

Местные налоги и сборы

1.

2.

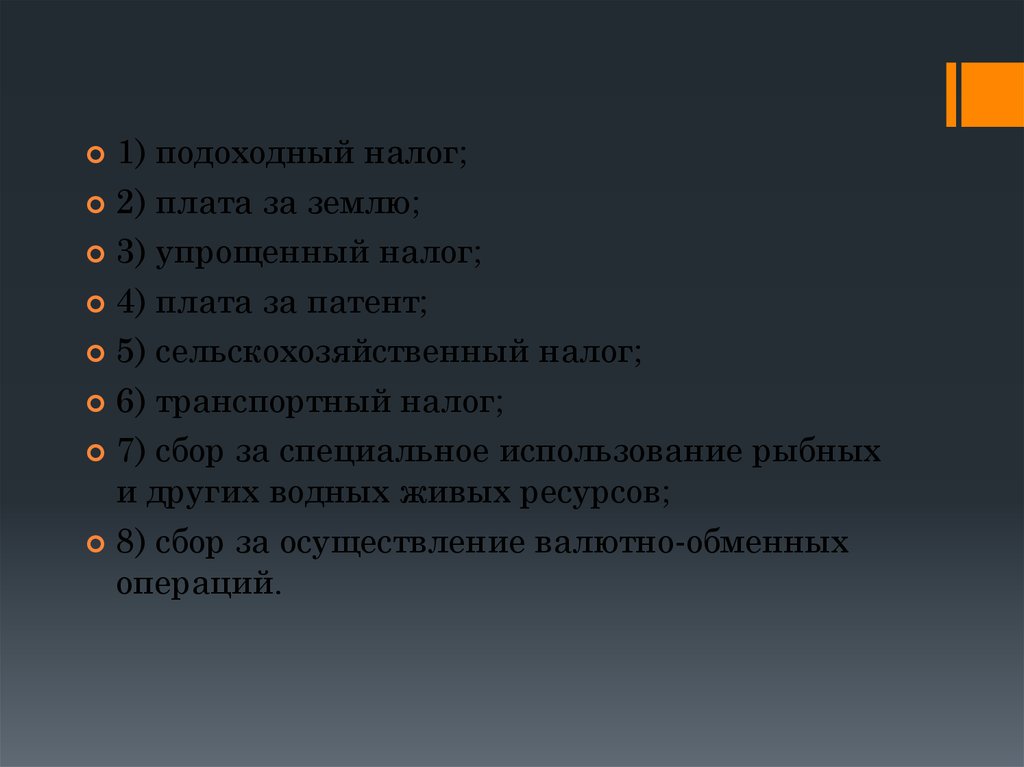

1) подоходный налог;2) плата за землю;

3) упрощенный налог;

4) плата за патент;

5) сельскохозяйственный налог;

6) транспортный налог;

7) сбор за специальное использование рыбных

и других водных живых ресурсов;

8) сбор за осуществление валютно-обменных

операций.

3.

Транспортный налогПлательщики

налога

объект

налого

обложения

база

налого

обложения

ставка

налога

порядок

исчисления

налога

лица, на которых в соответствии с законодательством зарегистрированы транспортные средства,

признаваемые объектом налогообложения. По транспортным средствам, зарегистрированным на физических

лиц, приобретенным и переданным ими на основании доверенности на право владения и распоряжения

транспортным средством налогоплательщиком является лицо, указанное в такой доверенности, как

доверитель.

автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на

пневматическом и гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера,

снегоходы, мотосани, моторные лодки, гидроциклы, несамоходные (буксируемые суда) и другие водные и

воздушные транспортные средства , зарегистрированные в установленном порядке

– как мощность двигателя транспортного средства в кубических сантиметрах; – как паспортная статическая

тяга реактивного двигателя (суммарная паспортная статическая тяга всех реактивных двигателей)

воздушного транспортного средства на взлетном режиме в земных условиях в килограммах силы;

– как валовая вместимость в регистровых тоннах; – как единица транспортного средства.

устанавливаются на год в зависимости от мощности двигателя, тяги реактивного двигателя или валовой

вместимости транспортных средств, категории транспортных средств из расчета 100 куб. см объема

цилиндров двигателя, с 1 кВт мощности двигателя или 100 см длины единицы транспортного средства.

Ставки налога определяются с учетом количества лет, прошедших с года выпуска транспортных средств, а

именно: транспортные средства до 5 лет – ставка налога составляет 100 процентов от ставки, от 5 до 10 лет –

80 процентов от ставки; от 10 до 15 лет –70 процентов от ставки; от 15 до 20 лет –60 процентов от ставки;

свыше 20 лет –50 процентов от ставки,

База Х ставку

налоговый

период

Календарный год для физ лиц , – календарный квартал для субъектов хозяйствования

Налоговая

отчетность

декларацию на текущий год по установленной форме, с разбивкой годовой суммы равными частями по

кварталам.

4.

Экологический налогПлательщики

налога

объект

налого

обложения

организации и физические лица, в том числе индивидуальные предприниматели, получающие в

установленном порядке разрешение на добычу объектов животного мира на территории Российской

Федерации;

получающие в установленном порядке разрешение на добычу (вылов) водных биологических ресурсов

во внутренних водах, в территориальном море, на континентальном шельфе.

объекты животного мира и объекты водных биологических ресурсов в соответствии с перечнем.

база

налого

обложения

Сумма сбора за пользование объектами животного мира определяется в отношении каждого объекта

животного мира как произведение соответствующего количества объектов животного мира и ставки

сбора, установленной для соответствующего объекта животного мира.

Сумма сбора за пользование объектами водных биологических ресурсов определяется в отношении

каждого объекта водных биологических ресурсов как произведение соответствующего количества

объектов водных биологических ресурсов и ставки сбора, установленной для соответствующего объекта

водных биологических ресурсов на дату начала срока действия разрешения.

ставка

налога

Устанавливается за одно животное в рублях по видам и за каждый объект водных биологических ресурсов, за

исключением морских млекопитающих: http://taxpravo.ru/faq/statya-140579-stavki_sborov

порядок

исчисления

налога

Уплачивают при получении разрешения на добычу объектов животного мира. А для водных биологических

ресурсов - в виде разового и регулярных взносов. Кроме того, единовременный сбор при получении

разрешения на добычу (вылов) водных биологических ресурсов определяется как доля исчисленной суммы

сбора, размер которой равен 10 процентам. Оставшаяся сумма сбора, определяемая как разность между

исчисленной суммой сбора и суммой разового взноса, уплачивается равными долями в виде регулярных

взносов в течение всего срока действия разрешения на добычу (вылов) водных биологических ресурсов

ежемесячно не позднее 20-го числа.

налоговый

период

Календарный месяц

Налоговая

отчетность

Сведения о полученных разрешениях на добычу

5.

http://www.nalog.ru/rn69/taxation/taxes/vbo/

6.

Сумма НДС = Налоговое обязательство – Налоговые вычетыв бюджет

за квартал

за квартал

Предприятие приобрело _____________шт. по цене ______ с НДС

за единицу, в отчетном квартале реализовало ___________шт.

по цене ___________ без НДС за единицу.

Предприятие является плательщиком НДС

по базовой ставке. Рассчитать сумму налога, подлежащего уплате

в бюджет.

7.

Образцы документовСЧЕТ-ФАКТУРА №

от

Приложение № 1

к Правилам ведения журналов учета

полученных и выставленных счетов-фактур,

книг покупок и книг продаж при расчетах

по налогу на добавленную стоимость

(в ред. Постановлений Правительства РФ от 15.03.2001 № 189,

от 27.07.2002 № 575, от 16.02.2004 № 84,

от 11.05.2006 № 283, от 26.05.2009 № 451)

(1)

Продавец

(2)

Адрес

(2а)

ИНН / КПП продавца

(2б)

Грузоотправитель и его адрес

(3)

Грузополучатель и его адрес

(4)

К платежно-расчетному документу №

от

(5)

Покупатель

(6)

Адрес

(6а)

ИНН / КПП покупателя

(6б)

Наименование товара

(описание выполненных работ,

оказанных услуг),

имущественного права

Единица

измерения

1

2

Цена (тариф)

Количество за единицу

измерения

3

Стоимость товаров

(работ, услуг),

имущественных

прав, всего без

налога

В том

числе

акциз

Налоговая

ставка

Сумма

налога

5

6

7

8

4

Стоимость товаров

(работ, услуг),

Страна

имущественных

происхождения

прав, всего с учетом

налога

9

10

11

Всего к оплате

Руководитель организации

Главный бухгалтер

(подпись)

(ф.и.о.)

(подпись)

(ф.и.о.)

Индивидуальный предприниматель

(подпись)

Примечание. Первый экземпляр - покупателю, второй экземпляр - продавцу.

(ф.и.о.)

Номер

таможенной

декларации

(реквизиты свидетельства о государственной регистрации

индивидуального предпринимателя)

8.

Приложение № 1к письму ФНС России

от 28.09.2011 № ЕД-4-3/15927@

КОРРЕКТИРОВОЧНЫЙ СЧЕТ-ФАКТУРА № 1 от «31.10.2011_»(1)

к СЧЕТУ-ФАКТУРЕ № 1234 от «10.10.2011»(1.1)

Продавец ООО «А»___________________________________________________

Адрес Москва, ул. Белова, 22_______________________________________

ИНН/КПП продавца хххххххххх / ххххххххх____________________________

Покупатель ООО «Б»_________________________________________________

Адрес Москва, ул. Северная, 135____________________________________

ИНН/КПП покупателя хххххххххх / ххххххххх _________________________

Наименование

товара

(описание

выполненных

работ,

оказанных

услуг),

имущественног

о права

1

Един

ица

измер

ения

2

Количество

до

измене

ния

после

измен

ения

3

3а

Цена (тариф)

Стоимость товаров (работ,

за единицу

услуг), имущественных прав,

измерения

всего без налога

до

после

до

после

разница

изме изме измене изменен

к

к

нени нени

ния

ия

умен допла

я

я

ьшен

те

ию

4

Бумага для

Кор. 100

100

400

копировальной

техники

Итого по корректировочному счету-фактуре

4а

5

5а

5б

5в

388

40 000

38 800

1 200

-

Х

Х

1 200

Руководитель организации ____Иванов______

(подпись)

В том числе

акциз

до

изм

ене

ния

пос

ле

изм

ене

ния

6

6а

-

-

Иванов А.А

(ф.и.о.)

-

(2)

(2а)

(2б)

(3)

(3a)

(3б)

Налогов

ая

ставка

разница

до

после

изменен изменен

ия

ия

к

умен

ьшен

ию

к

допла

те

6б

6в

7

-

18%

Х

Сумма

налога

Разница

к

уменьш

ению

к

допла

те

8б

8в

Стоимость

товаров

(работ, услуг), имущественных

прав, всего с учетом налога

до

после

разница

измен изменения

к

к

ения

умен допла

ьшен

те

ию

8

8а

7 200

6 984

216

-

47 200

Х

Х

216

-

Х

9

9а

9б

9в

45 784

1 416

-

Х

1 416

-

Главный бухгалтер__Семенова______

Семенова Н.К.

(подпись)

(ф.и.о.)

Индивидуальный предприниматель ______________________ ____________________________ ________________________

(подпись) (ф.и.о.)

(реквизиты свидетельства о государственной регистрац ии

Индивидуального предпринимателя)

Специалисты «Аудиторской компании «ФорсТайм»

9.

Приложение № 2к Правилам ведения журналов учета

полученных и выставленных счетов-фактур,

книг покупок и книг продаж при расчетах

по налогу на добавленную стоимость

(в ред. Постановлений Правительства РФ от 16.02.2004 № 84,

от 11.05.2006 № 283, от 26.05.2009 № 451)

КНИГА ПОКУПОК

Покупатель

Идентификационный номер и код причины постановки

на учет налогоплательщика-покупателя

Покупка за период с

№

п/п

(1)

по

Дата

принятия

Дата и

Дата

на учет

номер

оплаты

товаров

счетасчета(работ,

фактуры фактуры

услуг),

продавца продавца имущественных

прав

(2)

(3)

(4)

Наименование

продавца

Страна

происхождения

ИНН

КПП

товара.

продавца продавца

Номер

таможенной декларации

(5)

(5а)

(5б)

(6)

В том числе

Всего

покупок,

включая

НДС

покупки, облагаемые налогом по ставке

18 процентов

(8)

стоимость

покупок без

НДС

сумма

НДС

стоимость

покупок без

НДС

сумма

НДС

(8а)

(8б)

(9а)

(9б)

(7)

Всего

Главный бухгалтер

(подпись)

(ф.и.о.)

Индивидуальный предприниматель

(подпись)

10 процентов

(9)

(ф.и.о.)

Реквизиты свидетельства о государственной регистрации

индивидуального предпринимателя

* До завершения расчетов по товарам (работам, услугам), отгруженным (выполненным, оказанным) до 1 января 2004 г.

0

процентов

(10)

20 процентов *

(11)

стоимость

покупок без

НДС

сумма

НДС

(11а)

(11б)

покупки,

освобождаемые

от налога

(12)

10.

Приложение № 3к Правилам ведения журналов учета

полученных и выставленных счетов-фактур,

книг покупок и книг продаж при расчетах

по налогу на добавленную стоимость

(в ред. Постановлений Правительства РФ

от 16.02.2004 № 84, от 26.05.2009 № 451)

КНИГА ПРОДАЖ

Продавец

Идентификационный номер и код причины постановки

на учет налогоплательщика-продавца

Продажа за период с

по

В том числе

Дата и

номер

счетафактуры

продавца

Наименование покупателя

(1)

ИНН

покупателя

(2)

КПП

покупателя

(3)

(3а)

Дата

оплаты

счетафактуры

продавца

(3б)

продажи, облагаемые налогом по ставке

Всего продаж,

включая

НДС

(4)

18 процентов

(5)

стоимость

продаж без

НДС

сумма

НДС

стоимость

продаж без

НДС

сумма

НДС

(5а)

(5б)

(6а)

(6б)

Всего

Главный бухгалтер

(подпись)

(ф.и.о.)

Индивидуальный предприниматель

(подпись)

10 процентов

(6)

(ф.и.о.)

Реквизиты свидетельства о государственной

регистрации индивидуального предпринимателя

* До завершения расчетов по товарам (работам, услугам), отгруженным (выполненным, оказанным) до 1 января 2004 г.

0 процентов

(7)

20 процентов *

(8)

стоимость

продаж без

НДС

сумма

НДС

(8а)

(8б)

продажи,

освобождаемые

от налога

(9)

11.

12.

13.

Налог на доходы физических лицналога

физические лица, являющиеся налоговыми резидентами Российской Федерации, а также физические лица,

получающие доходы от источников в Российской Федерации, не являющиеся налоговыми резидентами

Российской Федерации.

Налоговыми резидентами признаются физические лица, фактически находящиеся в Российской

Федерации не менее 183 календарных дней в течение 12 следующих подряд месяцев.

объект

налогообложения

доход, полученный налогоплательщиками:

1) от источников в Российской Федерации и (или) от источников за пределами Российской Федерации - для

физических лиц, являющихся налоговыми резидентами Российской Федерации;

2) от источников в Российской Федерации - для физических лиц, не являющихся налоговыми резидентами

Российской Федерации.

база

налогообложения

Сума всех доходов в денежной и натуральной форме + доходы в виде материальной выгоды – налоговые

вычеты (стандартные, социальные, инвестиционные, профессиональные).

Плательщики

ставка

налога

порядок

исчисления

налога

Налоговый

период

Налоговая

отчетность

Базовая ставка 13 %. Есть повышенные 35 % (выигрыши и призы, процентные доходы по вкаладам сверх

установленной нормы и др.), 30 % (для нерезидентов, доходы по ценным бумагам), 9% (проценты по

облигациям с ипотечным покрытием).

Налоговый агент проводит расчет налога и перечисление в бюджет.

Дата фактического получения дохода определяется как день:

1) выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его

поручению на счета третьих лиц - при получении доходов в денежной форме;

2) передачи доходов в натуральной форме - при получении доходов в натуральной форме;

3) уплаты налогоплательщиком процентов по полученным заемным (кредитным) средствам, приобретения

товаров (работ, услуг), приобретения ценных бумаг - при получении доходов в виде материальной

выгоды.

Налоговым периодом признается календарный год.

Налоговая декларация

14.

http://www.nalog.ru/html/sites/www.new.nalog.ru/docs/nalogi/nd

fl/forms/3ndfl14.pdf

15.

Налог на добычу полезных ископаемыхПлательщики

налогов

признаются организации и индивидуальные предприниматели, признаваемые пользователями недр в

соответствии с законодательством Российской Федерации.

объект

налогообложения

полезные ископаемые, добытые из недр на территории Российской Федерации на участке недр (в том числе

из залежи углеводородного сырья); извлеченные из отходов (потерь) добывающего производства,

если такое извлечение подлежит отдельному лицензированию; добытые из недр за пределами территории

Российской Федерации, если эта добыча осуществляется на территориях, находящихся под юрисдикцией

Российской Федерации (а также арендуемых у иностранных государств или используемых на основании

международного договора) на участке недр, предоставленном налогоплательщику в пользование.

база

налогообложения

стоимость добытых полезных ископаемых (исходя из цен реализации без субсидий) или их количество

отдельно по каждому добытому полезному ископаемому.

ставка

налога

0% - при добыче в рамках нормативных потерь полезных ископаемых; попутного газа; подземных вод,

содержащих полезные ископаемые (промышленных вод), извлечение которых связано с разработкой

других видов полезных ископаемых; некондиционных ископаемых и др.;

От 3,8 % до 8% по видам ископаемых;

В фиксированной рублевой сумме для нефти, газа и продукции из них, антрацита и угля.

Применяются коефициенты понижения и повышения ставки в зависимости от сложности работ.

порядок

исчисления

налога

Налоговая база Х Ставку. Сумма налога, подлежащая уплате по итогу налогового периода, уплачивается не

позднее 25-го числа месяца, следующего за истекшим налоговым периодом.

налоговый

период

Календарный месяц.

податкова

звітність

Налоговая декларация. Обязанность представления налоговой декларации у налогоплательщиков

возникает начиная с того налогового периода, в котором начата фактическая добыча полезных ископаемых.

16.

ИНН0100 5011

Приложение № 1 к Приказу ФНС РФ от 07.04.2011 № ММВ-7-3/253@

КПП

Стр.

ИНН

001

КПП

0100 5028

Форма по КНД 1151054

Раздел 1. Сумма налога, подлежащая уплате в бюджет

Налоговая декларация

по налогу на добычу полезных ископаемых

Номер корректировки

Налоговый период (код)

Отчетный год

Представляется в налоговый орган (код)

по месту нахождения (учета) (код)

(налогоплательщик)

Код вида экономической деятельности по классификатору ОКВЭД

Форма

реорганизации

(ликвидация) (код)

ИНН/КПП реорганизованной

организации

.

.

/

Номер контактного телефона

На

страницах

с приложением подтверждающих документов или их копий на

Достоверность и полноту сведений, указанных

в настоящей декларации, подтверждаю:

листах

Заполняется работником налогового органа

Сведения о представлении декларации

1 - налогоплательщик,

2 - представ итель налогоплательщика

Показатели

Код

строки

Значения показателей

1

2

3

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Код бюджетной классификации

010

Код по ОКАТО

020

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Данная декларация представлена (код)

на

(фамилия, имя, отчеств о полностью)

Стр.

страницах

с приложением

подтверждающих

документов

или их копий на

Дата представления

декларации

листах

.

.

Зарегистрирована

за №

(Фамилия, И.О.)

(Подпись)

17.

Водный налогПлательщики

налога

объект

налогообложения

база

налогообложения

ставка

налога

порядок

исчисления

налога

- организации и физические лица, в том числе индивидуальные предприниматели, осуществляющие пользование

водными объектами, подлежащее лицензированию в соответствии с законодательством Российской Федерации.

1) забор воды из водных объектов;

2) использование акватории водных объектов, за исключением лесосплава в плотах и кошелях;

3) использование водных объектов без забора воды для целей гидроэнергетики;

4) использование водных объектов для целей сплава древесины в плотах и кошелях.

При заборе воды = объем воды, забранной из водного объекта за налоговый период на основании показаний

водоизмерительных приборов, отражаемых в журнале первичного учета использования воды.

При использовании акватории водных объектов, за исключением сплава древесины в плотах и кошелях, =

площадь предоставленного водного пространства исходя из данных, указанных в лицензии на водопользование

(договора на водопользование), данных по материалам технической и проектной документации.

При использовании водных объектов без забора воды для целей гидроэнергетики = количество произведенной за

налоговый период электроэнергии.

При использовании водных объектов для целей сплава древесины в плотах и кошелях = произведение объема

древесины, сплавляемой в плотах и кошелях за налоговый период, выраженного в тысячах кубических метров, и

расстояния сплава, выраженного в километрах, деленного на 100.

устанавливаются по видам бассейнов рек, озер, морей и экономическим районам в разных размерах.

Используется система повышающих коэффициентов до 2025 года с 1,15 до 4,65.

http://www.nalog.ru/html/sites/www.new.nalog.ru/docs/vodnnalog/zaborvoda2.pdf

Сумма налога исчисляется как произведение налоговой базы и соответствующей ей налоговой ставки,

умноженной на коэффициент. Уплачивается по местонахождению объекта налогообложения.

налоговый

период

Налоговый квартал

Налоговая

отчетность

Налоговая декларация по водному налогу

18.

19.

Государственная пошлинаПлательщики

налога

объект

налого

обложения

база

налого

обложения

ставка

налога

организации и физические лица, которые обращаются за совершением юридически значимых действий;

выступают ответчиками в судах общей юрисдикции, Верховном Суде Российской Федерации,

арбитражных судах или по делам, рассматриваемым мировыми судьями, и если при этом решение суда

принято не в их пользу и истец освобожден от уплаты государственной пошлины в соответствии с настоящей

главой.

Юридически значимое действие.

Установленная сума стоимости услуг по обеспечению юридически значимого действия, в частности: по

делам, рассматриваемым Верховным Судом Российской Федерации, судами общей юрисдикции, мировыми

судьями; за совершение нотариальных действий; за государственную регистрацию актов гражданского

состояния и другие юридически значимые действия: при подаче заявления о вынесении судебного

приказа; при подаче заявления имущественного и неимущественного характера; надзорной жалобы;

заявления о расторжении брака; об оспаривании нормативно-правовых актов; по делам особого

производства; при подаче апелляционной или кассационной жалобы; заявлений в третейский суд; о

взыскании алиментов и прочих.

Устанавливается в твердой сумме отдельно для юридических и физических лиц по видам юридически

значимых действий.

порядок

исчисления

налога

За каждый вид уплачивается свою пошлина по установленным ставкам и с повышающим коефициентом.

налоговый

период

Момент совершения юридически значимого действия.

Налоговая

отчетность

Сведения о полученных разрешениях на добычу

20.

21.

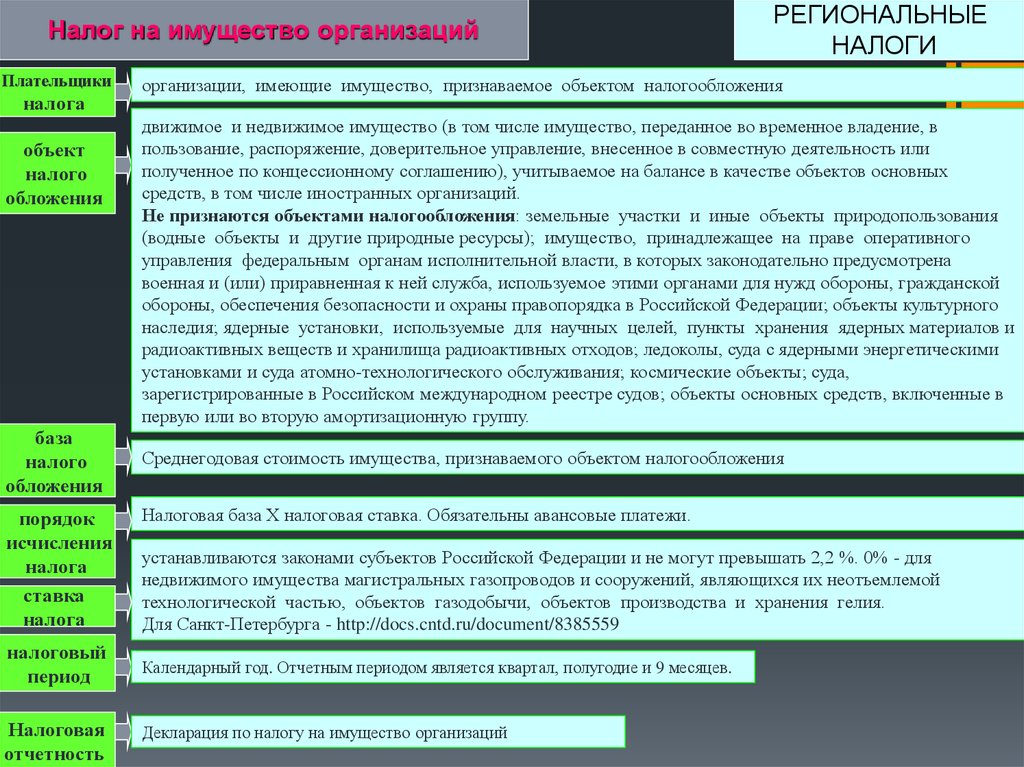

Налог на имущество организацийПлательщики

налога

объект

налого

обложения

база

налого

обложения

порядок

исчисления

налога

ставка

налога

налоговый

период

Налоговая

отчетность

РЕГИОНАЛЬНЫЕ

НАЛОГИ

организации, имеющие имущество, признаваемое объектом налогообложения

движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в

пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или

полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных

средств, в том числе иностранных организаций.

Не признаются объектами налогообложения: земельные участки и иные объекты природопользования

(водные объекты и другие природные ресурсы); имущество, принадлежащее на праве оперативного

управления федеральным органам исполнительной власти, в которых законодательно предусмотрена

военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской

обороны, обеспечения безопасности и охраны правопорядка в Российской Федерации; объекты культурного

наследия; ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и

радиоактивных веществ и хранилища радиоактивных отходов; ледоколы, суда с ядерными энергетическими

установками и суда атомно-технологического обслуживания; космические объекты; суда,

зарегистрированные в Российском международном реестре судов; объекты основных средств, включенные в

первую или во вторую амортизационную группу.

Среднегодовая стоимость имущества, признаваемого объектом налогообложения

Налоговая база Х налоговая ставка. Обязательны авансовые платежи.

устанавливаются законами субъектов Российской Федерации и не могут превышать 2,2 %. 0% - для

недвижимого имущества магистральных газопроводов и сооружений, являющихся их неотъемлемой

технологической частью, объектов газодобычи, объектов производства и хранения гелия.

Для Санкт-Петербурга - http://docs.cntd.ru/document/8385559

Календарный год. Отчетным периодом является квартал, полугодие и 9 месяцев.

Декларация по налогу на имущество организаций

22.

23.

Налог на игорный бизнесПлательщики

налога

объект

налого

обложения

база

налого

обложения

ставка

налога

порядок

исчисления

налога

налоговый

период

Налоговая

отчетность

организации, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса.

1) игровой стол; 2) игровой автомат; 3) процессинговый центр тотализатора;

4) процессинговый центр букмекерской конторы; 5) пункт приема ставок тотализатора;

6) пункт приема ставок букмекерской конторы.

По каждому из объектов налогообложения,налоговая база определяется отдельно как общее количество

соответствующих объектов налогообложения.

устанавливаются законами субъектов Российской Федерации в следующих пределах:

1) за один игровой стол - от 25 000 до 125 000 рублей; 2) за один игровой автомат - от 1 500 до 7 500 рублей;

3) за один процессинговый центр тотализатора - от 25 000 до 125 000 рублей; 4) за один процессинговый

центр букмекерской конторы - от 25 000 до 125 000 рублей; 5) за один пункт приема ставок тотализатора - от

5 000 до 7 000 рублей; 6) за один пункт приема ставок букмекерской конторы - от 5 000 до 7 000 рублей.

В случае, если ставки налогов не установлены законами субъектов Российской Федерации, ставки налогов

устанавливаются в следующих размерах: 1) за один игровой стол - 25 000 рублей; 2) за один игровой автомат

- 1 500 рублей; 3) за один процессинговый центр тотализатора - 25 000 рублей; 4) за один процессинговый

центр букмекерской конторы - 25 000 рублей; 5) за один пункт приема ставок тотализатора - 5 000 рублей;

6) за один пункт приема ставок букмекерской конторы - 5 000 рублей.

По Санкт-Петербургу http://www.klerk.ru/doc/284304/

Налоговая база Х ставку налога.

Календарный месяц

Декларация по налогу на игорный бизнес

24.

25.

Транспортный налогобъект

налого

обложения

база

налого

обложения

ставка

налога

порядок

исчисления

налога

налоговый

период

Налоговая

отчетность

Плательщики

налога

лица, на которых в соответствии с законодательством Российской

Федерации зарегистрированы транспортные средства, признаваемые

объектом налогообложения.

автомобили, мотоциклы, мотороллеры, автобусы и другие самоходные машины и механизмы на пневматическом и

гусеничном ходу, самолеты, вертолеты, теплоходы, яхты, парусные суда, катера, снегоходы, мотосани, моторные лодки,

гидроциклы, несамоходные (буксируемые суда) и другие водные и воздушные транспортные средства (за исключением:

весельные лодки, моторные лодки с двигателем мощностью не свыше 5 лошадиных сил; автомобили легковые, специально

оборудованные для использования инвалидами; промысловые морские и речные суда; пассажирские и грузовые морские,

речные и воздушные суда, основным видом деятельности которых является осуществление пассажирских и (или) грузовых

перевозок; тракторы, самоходные комбайны всех марок, специальные автомашины, зарегистрированные на с/х

товаропроизводителей и используемые при с/х работах; транспортные средства, принадлежащие на праве оперативного

управления федеральным органам исполнительной власти, где законодательно предусмотрена военная и (или) приравненная к

ней служба; транспортные средства, находящиеся в розыске, при условии подтверждения факта их угона; самолеты и

вертолеты санитарной авиации и медицинской службы; суда, зарегистрированные в Российском международном реестре судов;

морские стационарные и плавучие платформы, морские передвижные буровые установки и буровые суда.

1 ) мощность двигателя транспортного средства в лошадиных силах (для воздушных - тяга реактивного

двигателя); 2) валовая вместимость в регистровых тоннах в отношении водных несамоходных (буксируемых)

транспортных средств; 3) единица транспортного средства, для тех которые не имеют предудущих

характериктик.

Налоговые ставки устанавливаются законами субъектов Российской Федерации в зависимости от

мощности двигателя, тяги реактивного двигателя или валовой вместимости транспортного средства в

расчете на одну лошадиную силу мощности двигателя транспортного средства, один килограмм силы

тяги реактивного двигателя, одну регистровую тонну транспортного средства или одну единицу

транспортного средства. Устанавливаются в Кодексе рекомендуемые, но субъекты могут увеличить (снизить)

максимум в 10 раз. Для Санкт-Петербурга - http://zakon-auto.ru/info/tnalog/speterburg.php

Налоговая база Х налоговая ставка Х повышающий коэффициент (установлен Кодексом в зависимости от

стоимости автомобиля и срока службы). Устанавливаются авансовые платежи по налогу.

Календарный год. Организации платят налог в 1,2,3 квартал.

Налоговая декларация

26.

27.

МЕСТНЫЕНАЛОГИ

Земельный налог

Плательщики

налога

объект

налого

обложения

база

налого

обложения

ставка

налога

порядок

исчисления

налога

налоговый

период

организации и физические лица, обладающие земельными участками, признаваемыми объектом н/о на праве

собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения. В

отношении земельных участков, входящих в имущество, составляющее паевой инвестиционный фонд,

налогоплательщиками признаются управляющие компании. Не признаются налогоплательщиками организации и

физические лица в отношении земельных участков, находящихся у них на праве безвозмездного срочного

пользования или переданных им по договору аренды.

земельные участки, расположенные в пределах муниципального образования (городов федерального

значения Москвы, Санкт-Петербурга и Севастополя), на территории которого введен налог.

кадастровая стоимость земельных участков, признаваемых объектом налогообложения в соответствии с

земельным законодательством Российской Федерации.

устанавливаются нормативными правовыми актами представительных органов муниципальных образований

(законами городов федерального значения Москвы, Санкт-Петербурга и Севастополя) и не могут превышать:

1) 0,3 процента для участков с/х назначения или к землям, используемым для с/х производства; занятых

жилищным фондом и объектами инженерной инфраструктуры жилищно-коммунального комплекса (за

исключением доли в праве на земельный участок, приходящейся на объект, не относящийся к жилищному фонду и к

объектам инженерной инфраструктуры жилищно-коммунального комплекса) или приобретенных (предоставленных)

для жилищного строительства; приобретенных (предоставленных) для личного подсобного хозяйства, садоводства,

огородничества или животноводства, а также дачного хозяйства;

ограниченных в обороте в соответствии с законодательством РФ, предоставленных для обеспечения обороны,

безопасности и таможенных нужд;

2) 1,5 процента в отношении прочих земельных участков.

Допускается установление дифференцированных налоговых ставок в зависимости от категорий земель и (или)

разрешенного использования земельного участка

Налоговая база Х ставку налога. Могут быть установлена авансовые платежи. Налогоплательщики физические лица уплачивают налог на основании налогового уведомления, направленного налоговым

органом.

Календарный год. Отчетный период – 1,2,3 квартал.

Налоговая

отчетность

Декларация

28.

ИННКПП

0750 4013

ИНН

Приложение № 1 к Приказу ФНС РФ от 28.10.2011 № ММВ-7-11/696@

Стр.

001

Наименование соглашения о разделе продукции (для участков недр, предоставленных в пользование на условиях СРП)

Налоговая декларация по земельному налогу

Налоговый период (код)

Представляется в налоговый орган (код)

Отчетный год

по месту нахождения (учета) (код)

(налогоплательщик)

Код вида экономической деятельности по классификатору ОКВЭД

Форма реорганизации

(ликвидация) (код)

ИНН/КПП реорганизованной

организации

.

.

/

Номер контактного телефона

На

страницах

Стр.

Раздел 1. Сумма земельного налога, подлежащая уплате в бюджет

Форма по КНД 1153005

Номер корректировки

КПП

0750 4020

с приложением подтверждающих документов или их копий на

Достоверность и полноту сведений, указанных

в настоящей декларации, подтверждаю:

листах

Заполняется работником налогового органа

Показатели

Код

строки

Значения показателей

1

2

3

Код бюджетной классификации

010

Код ОКАТО

020

Исчисленная сумма налога, подлежащая уплате в

бюджет за налоговый период (руб.)

в т.ч. сумма авансовых платежей, подлежащая

уплате в бюджет за:

021

первый квартал (руб.)

023

второй квартал (руб.)

025

третий квартал (руб.)

027

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Сумма налога, исчисленная к уменьшению (руб.)

040

Код бюджетной классификации

010

Код ОКАТО

020

Исчисленная сумма налога, подлежащая уплате в

бюджет за налоговый период (руб.)

в т.ч. сумма авансовых платежей, подлежащая

уплате в бюджет за:

021

Сведения о представлении декларации

1 - налогоплательщик,

2 - представ итель налогоплательщика

Данная декларация представлена (код)

на

страницах

с приложением

подтверждающих документов

или их копий на

(фамилия, имя, отчеств о полностью)

Дата представления

декларации

листах

.

.

Зарегистрирована

за №

(Фамилия, И.О.)

(наименов ание организации - представ ителя налогоплательщика)

Подпись

Дата

М.П.

.

.

(Подпись)

первый квартал (руб.)

023

второй квартал (руб.)

025

третий квартал (руб.)

027

Сумма налога, подлежащая уплате в бюджет (руб.)

030

Сумма налога, исчисленная к уменьшению (руб.)

040

29.

Налог на имущество физических лицПлательщики

налога

объект

налого

обложения

база

налого

обложения

ставка

налога

порядок

исчисления

налога

налоговый

физические лица, обладающие правом собственности на имущество, признаваемое объектом

налогообложения

расположенное в пределах муниципального образования (города федерального значения Москвы, СанктПетербурга или Севастополя) следующее имущество: 1) жилой дом; 2) жилое помещение (квартира, комната); 3)

гараж, машино-место; 4) единый недвижимый комплекс; 5) объект незавершенного строительства; 6) иные здание,

строение, сооружение, помещение. Не признается объектом налогообложения имущество, входящее в состав

общего имущества многоквартирного дома.

Определяется исходя из кадастровой стоимости, указанной в государственном кадастре недвижимости по

состоянию на 1 января года или инвентаризационной при ее отсутствии. Налоговая база в отношении квартиры

определяется как ее кадастровая стоимость, уменьшенная на величину кадастровой стоимости 20 квадратных

метров общей площади этой квартиры. Налоговая база в отношении комнаты определяется как ее кадастровая

стоимость, уменьшенная на величину кадастровой стоимости 10 квадратных метров площади этой комнаты.

Налоговая база в отношении жилого дома определяется как его кадастровая стоимость, уменьшенная на величину

кадастровой стоимости 50 квадратных метров общей площади этого жилого дома. Налоговая база в отношении

единого недвижимого комплекса, в состав которого входит хотя бы одно жилое помещение (жилой дом),

определяется как его кадастровая стоимость, уменьшенная на один миллион рублей.

исходя из кадастровой стоимости объекта налогообложения налоговые ставки устанавливаются в размерах, не превышающих:

1) 0,1 процента в отношении: жилых домов, жилых помещений; объектов незавершенного строительства в случае, если проектируемым

назначением таких объектов является жилой дом; единых недвижимых комплексов, в состав которых входит хотя бы одно жилое помещение

(жилой дом); гаражей и машино-мест; хозяйственных строений или сооружений, площадь каждого из которых не превышает 50

квадратных метров и которые расположены на земельных участках, предоставленных для ведения личного подсобного, дачного

хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

2) 2 процентов в отношении объектов налогообложения, кадастровая стоимость каждого из которых превышает 300 миллионов

рублей; 3) 0,5 процента в отношении прочих объектов налогообложения.

Налоговые ставки могут быть уменьшены до нуля или увеличены, но не более чем в 3 раза нормативными правовыми актами

представительных органов муниципальных образований (законами городов федерального значения Москвы, Санкт-Петербурга и

Севастополя).

Налоговая база Х ставку налога.

Календарный год.

Налоговая

отчетность

Платежный документ (извещение) физического лица на уплату

налогов, сборов и иных платежей в бюджетную систему РФ

30.

Приложение 2Форма N ПД-4сб (налог)

(144 мм x 135 мм)

Лицевая сторона бланка платежного документа

ф. N ПД-4сб (налог)

┌─────────────────┬───────────────────────────────────────────────────────┐

│

│ СБЕРБАНК РОССИИ

Форма N ПД-4сб (налог)│

│

Извещение

│----------------│

│

│Основан в 1841 году

│

│

│

│

│

│_______________________________________________________│

│

│

(наименование получателя платежа)

│

│

│_______________________________________________________│

│

│

(ИНН налогового органа <*> и его сокращенное

│

│

│

наименование)

│

│

│КПП ______________ ___________________________________│

│

│

Код ОКАТО

│

│

│_______________________________________________________│

│

│

(номер счета получателя платежа)

│

│

│В _____________________________________________________│

│

│

(наименование банка)

│

│

│БИК: _______________ Статус ___________________________│

│

│Кор./счет: ____________________________________________│

│

│_______________________________________________________│

│

│

(наименование платежа)

│

│

Кассир

│КБК ___________________________________________________│

│

│<*> или иной государственный орган исполнительной

│

│

│власти

│

├─────────────────┼───────────────────────────────────────────────────────┤

│

│_______________________________________________________│

│

│

(наименование получателя платежа)

│

│

│_______________________________________________________│

│

│

(ИНН налогового органа <*> и его сокращенное

│

│

│

наименование)

│

│

│КПП ______________ ___________________________________│

│

│

Код ОКАТО

│

│

│_______________________________________________________│

│

│

(номер счета получателя платежа)

│

│

│В _____________________________________________________│

│

│

(наименование банка)

│

│

│БИК: _________________ Статус _________________________│

│

│Кор./счет: ____________________________________________│

│

Квитанция

│_______________________________________________________│

│

│

(наименование платежа)

│

│

Кассир

│КБК ___________________________________________________│

│

│<*> или иной государственный орган исполнительной

│

│

│власти

│

└─────────────────┴───────────────────────────────────────────────────────┘

Оборотная сторона бланка платежного документа ф. N ПД-4сб (налог)

┌─────────────────────────────────────────────────────┬───────────────────┐

│ ____________________________________________________│

│

│

(Ф.И.О. плательщика)

│

│

│ ____________________________________________________│

│

│

(адрес плательщика)

│

│

│ ИНН плательщика: ___________________________________│

│

│

│

│

│ N лицевого счета плательщика: ______________________│

│

│ Сумма _________________________________ руб. __ коп.│

│

│

│

│

│ Плательщик (подпись):

Дата: _______│

│

├─────────────────────────────────────────────────────┼───────────────────┤

│ ____________________________________________________│

│

│

(Ф.И.О. плательщика)

│

│

│ ____________________________________________________│

│

│

(адрес плательщика)

│

│

│ ИНН плательщика: ___________________________________│

│

│

│

│

│ N лицевого счета плательщика: ______________________│

│

│

│

│

│ Сумма _________________________________ руб. __ коп.│

│

│

│

│

│ Плательщик (подпись):

Дата: _______│

│

└─────────────────────────────────────────────────────┴───────────────────┘

Форма N ПД-4сб (налог) (144 мм x 180 мм)

┌────────────────┬────────────────────────────────────────────────────────┐

│

│ СБЕРБАНК РОССИИ

Форма N ПД-4сб (налог) │

│

│----------------│

│

│Основан в 1841 году

│

│

│

Статус плательщика ___ │

│

Извещение

│_________________________________________ КПП __________│

│

│

(наименование получателя платежа)

│

│

│_________________________ __________________ ___________│

│

│ИНН налогового органа <*> и его сокращенное (Код ОКАТО)│

│

│

наименование

│

│

│_________________________________ в ____________________│

│

│(номер счета получателя платежа)

(наименование банка)│

│

│БИК: _______________ Кор./сч.: _________________________│

│

│______________________ _________________________________│

│

│(наименование платежа) (код бюджетной классификации КБК)│

│

│Плательщик (Ф.И.О.) ____________________________________│

│

│Адрес плательщика: _____________________________________│

│

│ИНН плательщика ______________ N л/с плательщика _______│

│

Кассир

│Сумма: _________ руб. ____ коп. Статус _______

│

│

│

│

│

│Плательщик (подпись): __________ Дата: __ ______ 200_ г.│

│

│<*> или иной государственный орган исполнительной власти│

├────────────────┼────────────────────────────────────────────────────────┤

│

│_______________________________________ КПП ____________│

│

│

(наименование получателя платежа)

│

│

│_________________________ _________________ ____________│

│

│ИНН налогового органа <*> и его сокращенное (Код ОКАТО) │

│

│

наименование

│

│

│________________________________ в _____________________│

│

│(номер счета получателя платежа)

(наименование банка)│

│

│БИК: _______________ Кор./сч.: _________________________│

│

│______________________ _________________________________│

│

│(наименование платежа) (код бюджетной классификации КБК)│

│

│Плательщик (Ф.И.О.) ____________________________________│

│

│Адрес плательщика: _____________________________________│

│

Квитанция

│ИНН плательщика ___________ N л/с плательщика __________│

│

│Сумма: __________ руб. ____ коп. Статус ________

│

│

Кассир

│

│

│

│Плательщик (подпись): _________ Дата: __ _______ 200_ г.│

│

│<*> или иной государственный орган исполнительной власти│

└────────────────┴────────────────────────────────────────────────────────┘

31.

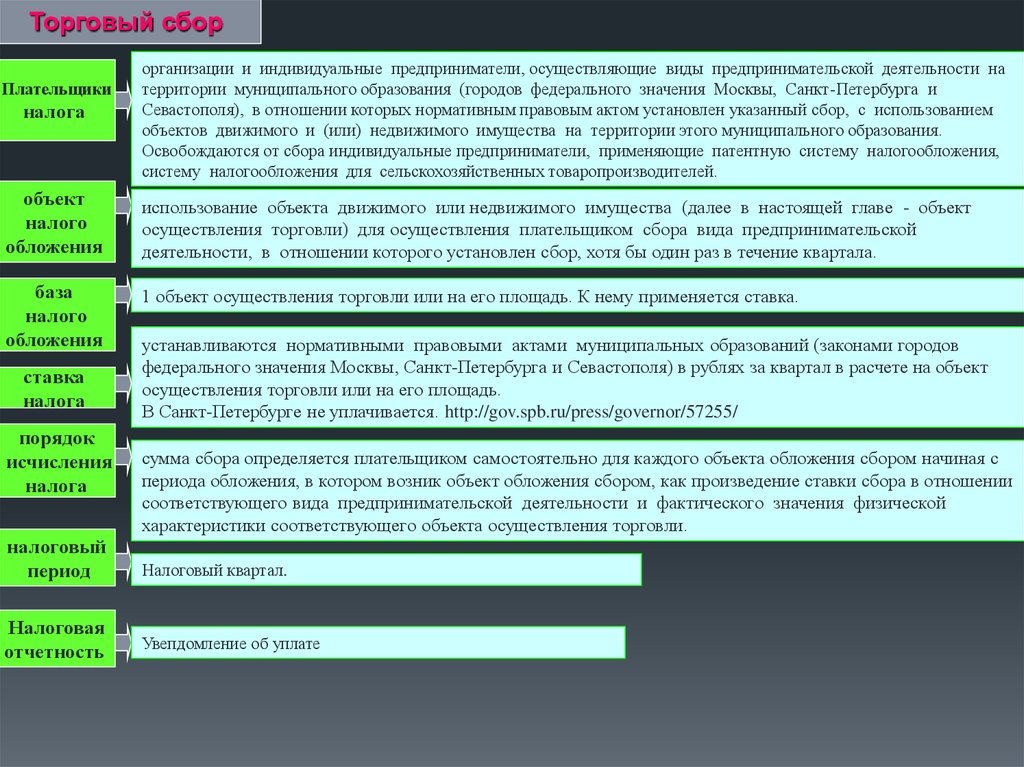

Торговый сборПлательщики

налога

объект

налого

обложения

база

налого

обложения

ставка

налога

порядок

исчисления

налога

налоговый

период

Налоговая

отчетность

организации и индивидуальные предприниматели, осуществляющие виды предпринимательской деятельности на

территории муниципального образования (городов федерального значения Москвы, Санкт-Петербурга и

Севастополя), в отношении которых нормативным правовым актом установлен указанный сбор, с использованием

объектов движимого и (или) недвижимого имущества на территории этого муниципального образования.

Освобождаются от сбора индивидуальные предприниматели, применяющие патентную систему налогообложения,

систему налогообложения для сельскохозяйственных товаропроизводителей.

использование объекта движимого или недвижимого имущества (далее в настоящей главе - объект

осуществления торговли) для осуществления плательщиком сбора вида предпринимательской

деятельности, в отношении которого установлен сбор, хотя бы один раз в течение квартала.

1 объект осуществления торговли или на его площадь. К нему применяется ставка.

устанавливаются нормативными правовыми актами муниципальных образований (законами городов

федерального значения Москвы, Санкт-Петербурга и Севастополя) в рублях за квартал в расчете на объект

осуществления торговли или на его площадь.

В Санкт-Петербурге не уплачивается. http://gov.spb.ru/press/governor/57255/

сумма сбора определяется плательщиком самостоятельно для каждого объекта обложения сбором начиная с

периода обложения, в котором возник объект обложения сбором, как произведение ставки сбора в отношении

соответствующего вида предпринимательской деятельности и фактического значения физической

характеристики соответствующего объекта осуществления торговли.

Налоговый квартал.

Увепдомление об уплате

32.

Налоговое регулирование - один из самых мобильных элементов налоговогомеханизма и сферы государственного управления.

Структуру налогового регулирования составляет система экономических

мер оперативного вмешательства в ход выполнения налоговых обязательств.

Методы налогового регулирования являются элементами налоговой

концепции, принятой парламентом страны, и имеют характер законодательной

нормы, обязательной для исполнения.

Налоговое регулирование - очень сложная конструкция налоговых

правоотношений, поскольку в них сталкиваются экономические интересы в той

точке соприкосновения, прогнозировать которую довольно трудно. Содержание

и цели налогового регулирования определены регулирующей функцией системы

налогообложения, следовательно, этот процесс объективно необходим, и его

результат зависит от адекватности методов оценки состояния реальной

экономики, используются.

Налоговое регулирование осуществляется через экономически

обоснованную систему льгот и представляет собой взаимообусловленный

комплекс налоговых преференций стратегического действия, что компенсирует

финансовые потери при выпуске новой и конкурентоспособной продукции,

модернизации технологических процессов укрепляющей основы малого и

среднего производственного бизнеса.

finance

finance