Similar presentations:

Федеральные налоги и сборы

1.

ФЕДЕРАЛЬНЫЕ НАЛОГИ И СБОРЫ2.

НАЛОГ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ3. Рассматриваемые вопросы:

1.Развитие системы налогообложения прибыли2.Налогоплательщики и объект налогообложения

3.Доходы и расходы

4.Налоговая база, налоговый период, налоговые ставки

4. 1. Развитие системы налогообложения прибыли

5. 1. Развитие системы налогообложения прибыли

2002 ГОДНОВЫЙ ПОРЯДОК ВЗИМАНИЯ НАЛОГА

2009 ГОД

ИНВЕСТИЦИОННАЯ ПРЕМИЯ

2012 ГОД

ВВЕДЕНИЕ НОВОГО РАЗДЕЛА В ЧАСТЬ ПЕРВУЮ

НК РФ

6.

Поступление налога на прибыль за 2006-2016 гг.Трлн. 3

руб.

2,51

2,5

2,60

2,36

2,77

2,37

2,27

2,17

2,07

2

1,77

1,67

1,5

1,26

1

0,5

0

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

7.

Удельный вес налога на прибыль в доходахфедерального бюджета за 2006-2016 гг.

10

%

8,17

8,49

8,2

8

6

4

3,6

3,07 3,01 2,92

2,71 2,84

2,67

3,23

2

0

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

8. 2. Налогоплательщики и объект налогообложения

9. Налогоплательщики и объект налогообложения

НАЛОГОПЛАТЕЛЬЩИКИорганизации, являющиеся участниками КГН

российские организации

иностранные организации

Доходы - расходы

осуществляющие свою

деятельность

в Российской Федерации

через постоянные

представительства

Доходы - расходы

получающие доходы

от источников

в Российской Федерации

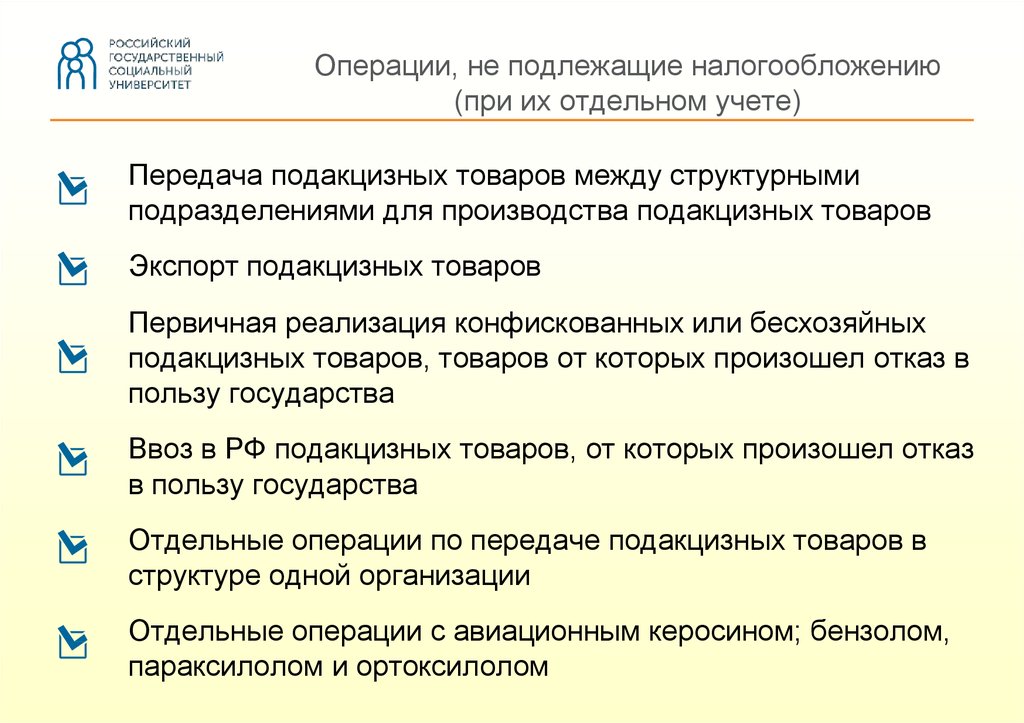

Часть прибыли

участника

Доходы

10. Налогоплательщики

НЕ ПРИЗНАЮТСЯ НАЛОГОПЛАТЕЛЬЩИКАМИпо доходам от

Чемпионата мира по футболу2018

Кубка конфедераций-2017

в течение 10 лет со дня получения

статуса участника проекта, если

выручка от реализации < 1

млрд.руб./год

11. 3. Доходы и расходы

12. Доходы и расходы

ДОХОДЫ (ст. 248 НК РФ)СВЯЗАННЫЕ

С ПРОИЗВОДСТВОМ

И РЕАЛИЗАЦИЕЙ

Без учета косвенных

налогов

РАСХОДЫ (ст. 252 НК РФ)

ВНЕРЕАЛИЗАЦИОННЫЕ

13. Доходы

ДоходыОт реализации

(ст. 249 НК РФ)

товаров, работ, услуг

имущественных прав

Внереализационные

(ст. 250 НК РФ)

•- от долевого участия

• курсовая разница

• штрафы и пени

• сдача имущества в аренду

• % по договорам займа

• доходы прошлых лет

• списание КЗ

• безвозмездное получение

им-ва и т.п.

14. Доходы

Доходы, не учитываемые при определении налоговой базы(ст. 251 НК)

•предоплата при методе начисления

•залог/задаток

•взносы в уставный капитал;

•имущество, поступившее комиссионеру по договору комиссии;

•по договорам займа/кредита;

•в виде имущества, полученного безвозмездно от

организации-соучредителя;

•иные виды доходов, предусмотренных законодательством.

15. Расходы

РАСХОДЫОбоснованные

- экономически оправданные затраты,

оценка которых выражена в денежной

форме.

Документально подтвержденные

- затраты, подтвержденные

документами, оформленными в

соответствии с законодательством РФ.

Направленные на получение

прибыли.

16. Расходы

РАСХОДЫ, СВЯЗАННЫЕС ПРОИЗВОДСТВОМ И РЕАЛИЗАЦИЕЙ

Ст. 253 НК РФ

материальные расходы

расходы на оплату труда

суммы начисленной амортизации

прочие расходы

17. Материальные расходы

Оценка МПЗСтоимость

единицы запасов

Средняя

стоимость

ФИФО

для

уникального сырья

(драгоценные камни)

Себестоимость

Количество

«первое поступление

–

первый отпуск»

18. Расходы на оплату труда

РАСХОДЫ НА ОПЛАТУ ТРУДАначисления в денежной и натуральной формах,

стимулирующие начисления и надбавки;

компенсационные начисления;

суммы взносов по договорам обязательного и добровольного

страхования (по нормативам);

премии и единовременные поощрительные начисления;

расходы, связанные с содержанием работников,

предусмотренные трудовыми контрактами или

коллективными договорами и т.п.

19. Амортизируемое имущество

{Амортизируемое имущество

Амортизируемое имущество (ст. 256 НК РФ) - имущество,

результаты интеллектуальной деятельности и иные объекты

интеллектуальной

собственности,

которые

находятся

у

налогоплательщика на праве собственности, и использующиеся для

извлечения дохода, стоимость, которых погашается путем

начисления амортизации.

ПЕРВОНАЧАЛЬНАЯ СТОИМОСТЬ

более 100 000 РУБ.

СРОК ПОЛЕЗНОГО ИСПОЛЬЗОВАНИЯ

более 12 месяцев

20. Амортизируемое имущество

{Амортизируемое имущество

Основные средства - имущество, используемое в качестве

средств труда для производства и реализации товаров (работ,

услуг) или для управления организацией первоначальной

стоимостью более 100 000 рублей.

Первоначальная стоимость - сумма расходов на приобретение,

сооружение, изготовление, доставку и доведение до состояния, в

котором оно пригодно для использования, за исключением НДС и

акцизов, кроме случаев, предусмотренных НК РФ

изменяется в случаях:

•достройки, дооборудования,

•реконструкции,

•модернизации,

•технического перевооружения,

•частичной ликвидации

21. Амортизируемое имущество

{Амортизируемое имущество

Нематериальные

активы

–

приобретенные/созданные

налогоплательщиком результаты интеллектуальной деятельности и иные

объекты интеллектуальной собственности, используемые в производстве

продукции (работ, услуг) или для управленческих нужд в течение

длительного времени (продолжительностью свыше 12 месяцев)

Первоначальная стоимость - сумма расходов на приобретение

(создание) и доведение до состояния, в котором они пригодны для

использования, за исключением НДС и акцизов, кроме случаев,

предусмотренных НК РФ

22. Амортизируемое имущество

Срок полезногоиспользования

Основные

средства (ОС)

Определяется самостоятельно

на дату ввода в эксплуатацию в

соответствии с классификацией

ОС, утвержденной

Постановлением

Правительства РФ

Нематериальные

активы (НМА)

Исходя из срока

действия/использования

согласно договорам

При невозможности – 10 лет,

но не более срока деятельности

Для

отдельных видов – самостоятельно,

но не менее 2 лет

23. Амортизация основных средств

АМОРТИЗАЦИОННЫЕ ГРУППЫАмортизационная

группа

Срок полезного

использования

Амортизационная

группа

Срок полезного

использования

Первая

1-2 года

Шестая

10-15 лет

Вторая

2-3 года

Седьмая

15-20 лет

Третья

3-5 лет

Восьмая

20-25 лет

Четвертая

5-7 лет

Девятая

25-30 лет

Пятая

7-10 лет

Десятая

свыше 30 лет

24. Амортизация основных средств

устанавливаетсясамостоятельно,

кроме ОС 8-10 групп

Метод начисления

амортизации

Линейный

Амортизация =

Первоначальная ст-ть * К

где К – норма амортизации

К = 1/n*100%

n – срок полезного

использования

ежемесячно за месяцем

ввода в эксплуатацию

Нелинейный

Амортизация = B × k/100

A – сумма амортизации (месяц)

B – суммарный баланс группы

k – норма амортизации

для группы

(п. 5 ст. 259.2 НК РФ)

25. Амортизируемое имущество - пример

ПЕРВОНАЧАЛЬНАЯ СТОИМОСТЬСРОК ПОЛЕЗНОГО ИСПОЛЬЗОВАНИЯ

160 000 РУБ.

40 мес.

26. Амортизируемое имущество - пример

ЛИНЕЙНЫЙ МЕТОДНорма амортизации:

K = 1/40 × 100% = 2,5%.

Сумма амортизации:

А = 160 000 × 2,5% = 4 000 руб.

27. Амортизируемое имущество - пример

НЕЛИНЕЙНЫЙ МЕТОДНорма амортизации по 3-ей группе равна 5,6%.

Амортизационные отчисления:

А1 = 160 000 × 5,6% = 8 960 руб.

А2 = (160 000 – 8 960) × 5,6% = 8 458 руб.

А3 = (151 040 – 8 458) × 5,6% = 7 985 руб.

и т.д.

28. Амортизируемое имущество

ПОВЫШАЮЩИЕ КОЭФИЦИЕНТЫдо

2

АМОРТИЗАЦИОННАЯ ПРЕМИЯ

до 3

в условиях агрессивной

среды/повышенной

сменности

сельскохоз. орг-ции

резидент особой

экономической зоны

ОС высокой энергетической

эф-ти

ОС 1-7 групп, созданных по

специальному

инвестиционному контракту

10%

(30%)

ОС по договору финансовой

аренды

ОС для осуществления научнотехнической деятельности

ОС для добычи

углеводородного сырья на

новом морском месторождении

29. Прочие расходы

ПРОЧИЕ РАСХОДЫна ремонт основных средств

на освоение природных ресурсов

на научные исследования

на обязательное и добровольное имущественное страхование

прочие расходы, связанные с производством и (или) реализацией

30. Внереализационные расходы

ВНЕРЕАЛИЗАЦИОННЫЕ РАСХОДЫна формирование резервов по сомнительным долгам

на формирование резерва по гарантийному ремонту и гарантийному

обслуживанию

на формирование резервов предстоящих расходов, направляемых на

цели, обеспечивающие социальную защиту инвалидов

на формирование резервов предстоящих расходов на НИОКР

на формирование резервов предстоящих расходов некоммерческих

организаций

на формирование резерва предстоящих расходов, связанных с

завершением деятельности по добыче углеводородного сырья

31. Особенности

ОСОБЕННОСТИ ОПРЕДЕЛЕНИЯДОХОДОВ И РАСХОДОВ

Особенности определения расходов при реализации

товаров или имущественных прав

Особенности признания доходов и расходов при

приобретении предприятия как имущественного комплекса

Особенности отнесения процентов по долговым

обязательствам к расходам

32. Расходы, не учитываемые в целях налогообложения

суммы распределяемого дохода (дивиденды и другие);пени, штрафы и иные санкции, перечисляемые в бюджет и

государственные внебюджетные фонды, и взимаемые государственными

организациями;

взнос в уставный капитал;

расходы по приобретению и созданию амортизируемого имущества;

авансы;

стоимость безвозмездно переданного имущества и другие расходы,

предусмотренные статьей 270 НК РФ

33. Доходы и расходы

МЕТОДЫ ОПРЕДЕЛЕНИЯДОХОДОВ И РАСХОДОВ

КАССОВЫЙ МЕТОД

Доход в день поступления

средств на счета

Расход после фактической

оплаты

Средняя ВР не более 1 млн.руб. в квартал

(за предыдущие 4 квартала)

МЕТОД НАЧИСЛЕНИЯ

Доход независимо от

фактического поступления

денежных средств

Расход независимо от

времени фактической

оплаты

Признаются по факту совершения операции

34. 4. Налоговая база, налоговый период, налоговые ставки

35. Налоговая база, налоговые ставки

{НАЛОГОВАЯ БАЗА = ДОХОД – РАСХОД

НАЛОГОВЫЕ СТАВКИ

{

20%

0%

10%

9%

20%

13%

15,25

%

30%

15%

36. Налоговый и отчетные периоды.

{Налоговый и отчетные периоды.

НАЛОГОВЫЙ ПЕРИОД — календарный год

ОТЧЕТНЫЕ ПЕРИОДЫ:

- квартал, полугодие и девять месяцев

- 1 месяц, 2 месяца, 3 месяца и т.п.

Сроки подачи декларации и

уплаты налога

за налоговый

период

за квартал,

полугодие,

9 месяцев

ежемесячная

отчетность

до 28 марта

следующего года

28 к.д. после

отчетного периода

не позднее 28 числа

следующего месяца

ежемесячные авансы

– до 28 числа текущего месяца

37.

НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ38. Рассматриваемые вопросы:

1. Общая характеристика НДС2. Налогоплательщики и объект налогообложения

3. Налоговая база, налоговые ставки

4. Налоговый период, порядок исчисления и уплаты

налога

5. Раздельный учет

6. Особенности исчисления НДС при экспорте

39. 1. Общая характеристика НДС

40. Общая характеристика НДС

НДСГлава 21 НК РФ (статьи 143-178)

Косвенный налог

{

налог на товары и услуги, оплачиваемые в цене товара

или включенные в тариф

НДС - налог на сумму прироста стоимости, исчисляемую в виде

разности между выручкой от реализации товаров (работ, услуг) и

суммой затрат на сырье, материалы, полуфабрикаты, полученных от

других производителей.

41.

Поступление НДС за 2006-2016 гг.5,00

Трлн.

руб.

4,57

4,23

3,93

4,00

3,54

3,54

1,91

3,25

1,79

1,75

3,00

2,5

2,26

2,00

1,51

2,13

1,66

1,67

1,50

2,05

1,17

0,87

1,13

0,87

0,59

1,00

1,39

0,92

1,00

1,18

1,33

2008

2009

2010

1,75

1,89

1,87

2011

2012

2013

2,18

2,45

2,66

2015

2016

0,00

2006

2007

НДС на ТРУ, реализуемые на территории РФ

2014

НДС на товары, ввозимые в РФ

42.

Удельный вес НДС в доходах федеральногобюджета за 2006-2016 гг.

40

%

34

29,1

30

24,1

28

30,1

31

28,6

27,4

27,2

27,1

2012

2013

2014

23

20

10

0

2006

2007

2008

2009

2010

2011

2015

2016

43. 2. Налогоплательщики и объект обложения

44. Налогоплательщики

НАЛОГОПЛАТЕЛЬЩИКИИндивидуальные

предприниматели

Организации

Лица, признаваемые

налогоплательщиками

в связи с перемещением товаров

через таможенную границу

45. Налогоплательщики

ОСВОБОЖДЕНИЕ ОТ ИСПОЛНЕНИЯОБЯЗАННОСТЕЙ НАЛОГОПЛАТЕЛЬЩИКА

{

Исключение

Кроме НДС при импорте

Выручка в квартал - меньше 2 млн. рублей.

Исключение –

подакцизные товары

Освобождение предоставляется на 12 месяцев при подаче в ИФНС:

•письменного уведомления,

•документов, подтверждающих право на освобождение

в течение 10 лет со дня получения

статуса участника проекта, если прибыль

не более 300 млн. рублей с начала года,

в котором размер выручки от реализации

превысил 1 млрд. рублей

46. Налогоплательщики

НЕ ПРИЗНАЮТСЯ НАЛОГОПЛАТЕЛЬЩИКАМИнациональные футбольные ассоциации,

производители медиаинформации FIFA,

поставщики товаров, работ, услуг FIFA

при осуществления операций,

связанных с проведением ЧМ-2018

47. Объект налогообложения

Объект налогообложения – п. 1 ст. 146 НК РФРеализация товаров (работ, услуг) на территории РФ,

их передача на безвозмездной основе приравнивается к реализации

Выполнение строительно-монтажных работ для собственного потребления

Ввоз товаров на территорию РФ

Передача товаров (работ, услуг) для собственных нужд, если расходы по

ним не принимаются к вычету по налогу на прибыль

Не признаются объектом налогообложения – п. 2 ст. 146 НК РФ

– Операции, связанные с обращением российской и иностранной валюты

– Передача ОС, НМА и/или иного имущества организации:

• ее правопреемнику в ходе реструктуризации,

• некоммерческим организациям для осуществления ими основной

деятельности

– Передача имущества инвестиционного характера

– Продажа земельных участков

– иные операции

48. Место реализации товаров, работ, услуг

Ст. 147 НК РФТОВАРЫ

находится на территории РФ,

не отгружается

и не транспортируется;

в момент начала отгрузки

или транспортировки находится на

территории РФ

Ст. 148 НК РФ

РАБОТЫ И УСЛУГИ

связаны с имуществом, находящимся

на территории РФ;

фактически оказываются на

территории РФ ;

по организации транспортировки по

территории Российской Федерации

49. Операции, не подлежащие налогообложению

В соответствии со ст.149 НК РФАренда, предоставляемая иностранным гражданам/организациям

Основные банковские и страховые услуги

Продажа ценных бумаг/производных финансовых инструментов

Реализация медицинских товаров/услуг

Услуги в сфере образования

Услуги по перевозке пассажиров

Некоторые прочие виды социально значимых услуг

50. Операции, не подлежащие налогообложению

Ввоз товаров на территорию РФ, не подлежащий налогообложению – ст. 150 НК РФТоваров, ввозимых в качестве безвозмездной помощи РФ

Медицинских товаров

Культурных ценностей

Печатных изданий

Технологического оборудования

Валюты

Прочих товаров в соответствии с НК РФ

51. 3. Налоговая база, налоговые ставки

52. Налоговая база

{Налоговая база определяется как стоимость

реализуемых товаров (работ, услуг), исчисленная

исходя из цен, указанных сторонами сделки, с

учетом акцизов (для подакцизных товаров) и без

включения в них налога.

Выручка от реализации товаров (работ, услуг) определяется

исходя из всех доходов налогоплательщика, полученных им

в денежной и (или) натуральной формах

53. Момент определения налоговой базы

Момент определения налоговой базы наиболее ранняя из дат:день отгрузки (передачи) товаров (работ, услуг),

имущественных прав;

день оплаты, частичной оплаты в счет

предстоящих поставок товаров (выполнения работ,

оказания услуг), передачи имущественных прав.

54. Налоговые ставки

Статья 164 НК РФНалоговые ставки

по НДС

Нулевая

0%

Пониженная

10%

Стандартная

18%

Экспорт

Международная перевозка

товаров

Транспортировка

трубопроводным

транспортом при экспорте

Товары, работы, услуги в

области космической деят-ти

Перевозки пассажиров

за границу

иные

Ряд основных

продовольственных товаров

Ряд товаров для детей

Периодические печатные

издания

Книжная продукция

Ряд медицинских товаров

Услуги по внутренним

воздушным перевозкам

пассажиров и багажа

Прочие

55. Расчетная ставка

получение суммы в виде страховых выплат, проценты по товарнымкредитам, финансовая помощь в результате реализации товаров;

поступление денежных средств в счет предстоящей отгрузки,

поставок;

передача имущественных прав;

удержание налога в качестве налогового агента;

реализация сельхозпродукции, закупленная ранее у физических лиц;

продажа приобретенных у физ. лиц (не признанных плательщиками

НДС) автомобилей;

при прочих условиях, закрепленных законодательно

Определяется по следующим формулам: 18/118 или 10/110

Специальная налоговая ставка - 15,25% - при реализации предприятия в целом как

имущественного комплекса.

56. 4. Налоговый период, порядок исчисления и уплаты налога

57. Налоговый период. Исчисление НДС

{НДС к вычету

Налоговый период. Исчисление НДС

НАЛОГОВЫЙ ПЕРИОД — квартал

НДС к уплате = НДС к начислению – НДС к вычету

Условия принятия к вычету НДС:

использование в облагаемой НДС

деятельности,

наличие счета-фактуры,

оприходование товаров, работ, услуг,

имущественных прав

По приобретенным товарам,

работам, услугам, имущ.правам

Уплаченные при импорте

товаров

По уплаченным авансам

Дополнительные

условия принятия:

Фактически уплачены

Подтверждение оплаты

Аванс предусмотрен договором

58. Счет-фактура

{Счет-фактура

Счет-фактура - документ, служащий основанием для

принятия покупателем предъявленных продавцом

товаров (работ, услуг), имущественных прав сумм

налога к вычету.

Предоставляется 5 дней с даты операции.

Может быть в бумажной или электронной форме

Регистрация счетов-фактур

Книга покупок

Книга продаж

Журнал полученных и выставленных

счетов-фактур

59. Исчисление НДС - пример

Книга покупок –НДС к вычету

Книга продаж – НДС к

начислению

300

+

54

100

+

18

Добавленная

стоимость - 200

36

НДС к уплате = НДС к начислению – НДС к вычету

Бюджет

Бюджет

60. Порядок возмещения НДС

По месту нахожденияналоговых органов

на основании:

Камеральная проверка

Возмещение НДС

в течение 3 месяцев

-анализа налоговой декларации,

- копий первичных документов,

-писем с пояснениями

в течение

7 дней

Возражения

налогоплательщика

рассмотрение

10 дней

Суд

в случае отказа

после рассмотрения

возражений

Отрицательное решение

Положительное решение –

сообщается в течение 7 дней

1

Зачет

против

налогов

2

Возврат

на р/с

61. Заявительный порядок возмещения НДС

Основания – ст. 176.1 НК РФ-налоговые платежи за последние три года > 7 млрд. руб. и со дня создания

организации прошло не менее 3 лет;

-имеется гарантия от уполномоченного банка,

налогоплательщик - резидент территории опережающего социально-экономического

развития, предоставивший договор поручительства управляющей компании,

- имеется поручительство (с 01.07.17)

Заявление

налогоплательщика

Проверка на предмет отсутствия задолженности

5 дней

в течение

5 дней

Если по завершении камеральной налоговой проверки – отказ в возврате НДС

Уплата

-перечисленной ранее суммы НДС;

- суммы пени по двойной ключевой ставке, установленной ЦБ РФ

62. Налоговая декларация. Уплата НДС.

Налоговая декларацияУплата НДС

{

{

Налоговая декларация. Уплата НДС.

•в электронной форме по телекоммуникационным

каналам связи,

•не позднее 25-го числа месяца, следующего за

истекшим налоговым периодом.

тремя равными частями не позднее 25 числа

каждого из трех месяцев, следующих за истекшим

налоговым периодом.

Пример.

Декларация за 1 квартал 2017 года.

Сумма к уплате – 54 рубля

Подается не позднее 25 апреля.

Платежи:

1 платеж – 18 руб. – не позднее 25 апреля

2 платеж – 18 руб. - не позднее 25 мая

3 платеж – 18 руб. - не позднее 26 июня (т.к. 25 июня – воскресенье)

63. 5. Раздельный учет

64. Раздельный учет

Раздельный учетОсуществление облагаемых и

необлагаемых операций

Есть товары, работы, услуги

по ставке НДС 0%

Есть экспорт

Распределение входящего НДС

К вычету

(налогооблагаемые операции)

В стоимость продукции

(необлагаемые операции)

Распределить по пропорции

65. 5. Раздельный учет

100 %70 %

30 %

Необлагаемая

выручка

Облагаемая

выручка

Прямые

Общие расходы

облагаемые

расходы

необлагаемые

расходы

100 руб.

70 руб.

Прямые

30 руб.

НДС к вычету

НДС включается

в себестоимость

к вычету

в себестоимость

66. 6. Особенности исчисления НДС при реализации товаров на экспорт

67. НДС по экспортным операциям

{Чтобы применить нулевую ставку налога и принять к вычету входящий НДС в

отношении экспортированных товаров, налогоплательщик обязан доказать

(подтвердить) факт экспорта.

В противном случае – начисление НДС с реализации по ставкам 10 и 18%

.

Документы для подтверждения экспорта

Договор с контрагентом

Таможенная декларация

с отметкой таможенного органа

Транспортные документы с отметками

таможни о пересечении границы

68. НДС по экспортным операциям

Пакет документов в течение 180 днейне собран

собран

Экспорт не подтвержден

Экспорт считается

подтвержденным на

последний день квартала,

когда собраны документы

Приравнивается к внутренней отгрузке

Необходимо начислить НДС на дату

отгрузки, подать уточненную декларацию

за это период и начислить пени

Входящий НДС по товарам, предназначенным для экспорта, можно принять

к вычету только по факту подтверждения/неподтверждения экспорта

69.

АКЦИЗЫ. ТАМОЖЕННЫЕ ПОШЛИНЫ70. Рассматриваемые вопросы:

1. Общая характеристика акцизов2. Плательщики акцизов. Подакцизные

товары. Объект налогообложения

3. Порядок исчисления акциза

4. Таможенные пошлины

71. 1. Общая характеристика акцизов

72. Общая характеристика акцизов

АкцизГлава 22 НК РФ (статьи 179-206.1)

Косвенный налог

{

Акциз – косвенный налог, включенный в цену товара в

соответствии с установленным законом перечнем

товаров, которые именуются подакцизными

73. Распределение доходов от уплаты акцизов по бюджетам бюджетной системы РФ

АкцизыФедеральный

бюджет

Бюджеты

субъектов РФ

спирт этиловый из

пищевого сырья

50%

спирт этиловый из

иного сырья

100%

алкогольная

продукция кроме

пива, вина и пр.

50%

Акцизы

Федеральный

бюджет

Бюджеты

субъектов РФ

50%

табачная

продукция

100%

–

–

автомобили и

мотоциклы

100%

–

50%

бензин и

дизельное

топливо

38,3%

61,7%

100%

–

алкогольная

продукция

включая пиво,

вина и пр.

–

100%

алкогольная

продукция менее

9%

–

100%

товары

ввозимые на

территорию

РФ

74.

Поступление акцизов за 2006-2016 гг., млрд. руб.1500

1356

Млрд. руб.

1250

1015

1000

1073 1068

837

750

651

471

500

270

314

350

347

250

0

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

75. 2. Плательщики акцизов. Подакцизные товары. Объект налогообложения

76. Плательщики акцизов

НАЛОГОПЛАТЕЛЬЩИКИИндивидуальные

предприниматели

Организации

Лица, признаваемые

налогоплательщиками

в связи с перемещением товаров

через таможенную границу

77. Плательщики акцизов

Свидетельства о регистрацииОрганизации, совершающей операции с денатурированным этиловым спиртом

Лица, совершающего операции с прямогонным бензином

Лица, совершающего операции с бензолом, параксилолом или ортоксилолом

{

Особенности исполнения обязанностей налогоплательщика в

рамках договора простого товарищества (договора о

совместной деятельности) - участники такого договора несут

солидарную ответственность по исполнению

обязанности по уплате всей суммы акциза

78. Подакцизные товары

Этиловый спиртСпиртосодержащая продукция

Алкогольная продукция

Табачная продукция, электронная система доставки

никотина, жидкости для нее

Легковые автомобили

Мотоциклы

Автомобильный бензин, дизельное топливо, моторные

масла, авиационный керосин

Прямогонный бензин, средние дистилляты, бензол,

параксилол, ортоксилол, природный газ

79. Объект налогообложения

Реализация лицами произведенных ими подакцизныхтоваров

Продажа лицами переданных им на основании решений

судов бесхозных подакцизных товаров

Передача лицами произведенных ими подакцизных товаров

из давальческого сырья собственнику этого сырья

Передача лицами произведенных ими подакцизных товаров

для собственных нужд

Передача подакцизных товаров в уставный капитал либо

участнику при его выходе из организации

Передача подакцизных товаров на давальческой основе на

переработку

Ввоз подакцизных товаров на территорию РФ и т.п.

80. Операции, не подлежащие налогообложению (при их отдельном учете)

Передача подакцизных товаров между структурнымиподразделениями для производства подакцизных товаров

Экспорт подакцизных товаров

Первичная реализация конфискованных или бесхозяйных

подакцизных товаров, товаров от которых произошел отказ в

пользу государства

Ввоз в РФ подакцизных товаров, от которых произошел отказ

в пользу государства

Отдельные операции по передаче подакцизных товаров в

структуре одной организации

Отдельные операции с авиационным керосином; бензолом,

параксилолом и ортоксилолом

81. Особенности освобождения при эскпорте подакцизных товаров

Освобождение – при выполнении 1 из условийБанковская гарантия

Сумма налогов, уплаченных экспортером за три

предшествующих года >10 млрд. руб.

Поручительство (с 01.07.17)

При невыполнении

Уплата акциза

Подтверждение экспорта

Возврат уплаченной суммы

82. 3. Порядок исчисления акциза

83. Налоговая база и ставки

{НАЛОГОВЫЕ СТАВКИ:

адвалорные;

твердые;

комбинированные

{

НАЛОГОВАЯ БАЗА определяется

отдельно по каждому виду товара:

как объем;

как стоимость;

как объем и стоимость

84. Налоговый период

{НАЛОГОВЫЙ ПЕРИОД — календарный месяц

Уплата акциза и подача декларации – не

позднее 25 числа месяца, следующего за

налоговым периодом

15,25 %

85. Исчисление акциза по твердой ставке

Сумма акциза=

Ставка * Налоговая база

Пример:

Организация в январе 2017 года реализовала произведенное ею

пиво с содержанием объемной доли этилового спирта 4% в

количестве 200 000 банок. Объем каждой банки составляет 0,5

литров.

1. Общий объем реализации = 200 000*0,5 = 100 000 литров.

2. Ставка акциза – 21 руб. за литр

3. Сумма акциза = 100 000 * 21 = 2 100 000 руб.

86. Исчисление акциза по комбинированной ставке

А=НБ*Cm + R*РмахА — сумма акциза;

НБ — налоговая база в натуральном выражении;

Cm — ставка налога в рублях за единицу продукции;

R — доля в процентах;

Рмax. — максимальная розничная цена подакцизных товаров.

87. Исчисление акциза по комбинированной ставке

Ставка акциза60 000 сигарет

(3 000 пачек по 20 штук)

1 562 рубля за 1 000 штук

14,5% от расчетной

стоимости

Максимальная розничная цена пачки 65 руб.

2 123 рубля за 1 000 штук

88. Исчисление акциза по комбинированной ставке

СПЕЦИФИЧЕСКАЯ60 000/1 000*1 562 = 93 720 руб.

АДВАЛОРНАЯ

МИНИМАЛЬНАЯ

60 000/1 000*2 123 = 127 380 руб.

65*3 000*14,5%=28 275 руб.

ОБЩАЯ

93 720 + 28 275 = 121 995 руб.

89. Особенности определения налоговой базы

Увеличение налоговой базы при реализацииподакцизных товаров

Особенности определения налоговой базы при

совершении операций с подакцизными товарами с

использованием различных налоговых ставок

Определение налоговой базы при ввозе подакцизных

товаров

на территорию Российской Федерации и иные

территории, находящиеся под ее юрисдикцией

90. Налоговые вычеты по акцизам

Сумма акциза к уплате=

Сумма исчисленных акцизов – Налоговые вычеты

Вычеты предоставляются на основании:

Счетов-фактур

Расчетных документов

Оприходовании подакцизных товаров

91. Авансовые платежи по акцизу

Уплачивают производители алкогольной продукцииНе позднее 15-го числа текущего налогового периода

исходя из общего объема этилового спирта

В дальнейшем подлежат вычету

Сумма превышения вычетов может быть зачтена

последующих периодах

Если по итогам налогового периода сумма налоговых

вычетов превышает сумму акциза, полученная разница

подлежит возмещению (зачету, возврату)

92. Место уплаты акциза

в общем случае - по месту производства таких товаровпри совершении операций с получением

(оприходованием) денатурированного этилового спирта

по месту оприходования приобретенного в

собственность этого подакцизного товара

при совершении операций с получением прямогонного

бензина уплата - по месту нахождения

налогоплательщика, приобретшего бензин в

собственность.

93. 4. Таможенные пошлины

94. Определение таможенной пошлины

{Таможенная пошлина — обязательный платеж,

взимаемый таможенными органами в связи с

перемещением товаров через таможенную

границу

Взимание – Федеральная таможенная служба

Виды ставок

Твердые

Адвалорные

Смешанные

95.

Поступление таможенных пошлинза 2006-2016 гг., трлн. руб.

5,00

4,64

Трлн. руб.

4,10 4,06

4,00

3,71

3,49

2,85

3,00

2,24 2,32

2,51

2,78

2,05

2,00

1,00

0,00

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

96. Евразийский экономический союз

Ставки таможенных пошлин в Таможенном СоюзеЕвразийского экономического союза:

Соглашение между Правительством РФ, Правительством

Республики Беларусь и Правительством Республики

Казахстан от 25.01.2008 «О едином таможенно-тарифном

регулировании»

Единый таможенный тариф Таможенного союза утверждён решением Совета ЕЭК № 54 от 16.07.2012.

97. Ввозные и вывозные таможенные пошлины

Таможенные пошлиныВвозные

Базовые

Вывозные

Преференциальные

При взаимной торговле участников Таможенного союза –

не применяются

98. Таможенная пошлина

Таможенная пошлина обладает всемиосновными налоговыми признаками:

обязательный характер

не представляет собой плату за оказанные услуги и

взыскивается без встречного удовлетворения

поступления необходимы для финансового

обеспечения деятельности государства

правовое регулирование носит односторонний

характер

представляет собой индивидуальный платеж,

взыскиваемый с организаций и физических лиц

взимается в форме отчуждения денежных средств

99. НАЛОГИ С ФИЗИЧЕСКИХ ЛИЦ

100.

Рассматриваемые вопросы:1. Общая характеристика НДФЛ

2. Плательщики налога и объект

обложения НДФЛ

3. Порядок исчисления и уплаты

НДФЛ.

100

101.

1. Общая характеристика НДФЛ101

102.

Общая характеристика НДФЛНалог на доходы физических лиц

Глава 23 НК РФ (статьи 207-232)

Федеральный налог

Прямой налог

НДФЛ подлежит зачислению :

в бюджеты субъектов РФ - 85%;

в бюджеты городских поселений - 10%,

в бюджеты сельских поселений – 2%;

в бюджеты муниципальных районов:

НДФЛ на территориях городских поселений 5%;

НДФЛ на территориях сельских поселений 13%;

НДФЛ на межселенных территориях - 15%;

в бюджеты городских округов – 15%;

102

103.

Поступление НДФЛ за 1998-2016 гг., млрд.руб.

3500

Млрд.руб.

3000

2500

2000

1500

1000

500

16

20

15

20

14

20

13

20

12

20

11

20

10

20

09

20

08

20

07

20

06

20

05

20

04

20

03

20

02

20

01

20

00

20

99

19

19

98

0

103

104.

2020

20

20

20

20

20

20

20

20

20

20

20

20

20

20

20

19

19

16

15

14

13

12

11

10

09

08

07

06

05

04

03

02

01

00

99

98

Доля НДФЛ в ВВП за 1998-2016 гг., %

5

%.

4,5

4

3,5

3

2,5

2

104

105.

2. Плательщики налога и объект обложенияНДФЛ

105

106.

Налогоплательщики и объектналогообложения

Налогоплательщики

Налоговые резиденты

Налоговые нерезиденты

находящиеся в РФ не менее 183 к.д.в

течение 12 следующих подряд месяцев

Доход от источников

за пределами РФ

Доход от источников

в РФ

Объект налогообложения

106

107.

ДоходыИсточники в РФ:

дивиденды и % от российской

организации/ИП или ин.организации в

связи с деятельностью ее

обособленного подразделения в РФ;

страховые выплаты от российской или

от иностранной организации в связи с

деятельностью ее обособленного

подразделения в РФ;

доходы от использования в РФ

авторских или смежных прав;

доходы от сдачи в аренду,

использования, реализации имущества

в РФ;

вознаграждение за выполнение

трудовых или иных обязанностей в РФ;

пенсии, пособия, стипендии в

соответствии с российским

законодательством;

иные доходы от деятельности в РФ.

Источники за пределами РФ

дивиденды и % от ин.организации;

страховые выплаты от ин. компании;

доходы от использования за

пределами РФ авторских или

смежных прав;

доходы от сдачи в аренду,

использования, реализации

имущества за пределами РФ;

вознаграждение за выполнение

трудовых или иных обязанностей за

пределами РФ;

пенсии, пособия, стипендии и иные

выплаты, полученные по

законодательству ин. государств;

суммы прибыли контролируемой107

иностранной компании;

108.

ДоходыДоходы

Облагаемые НДФЛ

Не облагаемые НДФЛ

в денежной форме

в натуральной форме

оплата труда в натуральной форме;

полученные безвозмездно от работодателя;

оплата работодателем товаров (работ, услуг)

в интересах налогоплательщика

в форме материальной выгоды

экономия на % за пользование заемными средствами;

экономия от приобретения товаров (работ, услуг)

по ценам ниже, обычной отпускной цены

108

109.

Доходы, не облагаемые НДФЛСтатья 217 НК РФ:

Выплаты и компенсации, предусмотренные российским

законодательством - государственные пособия, пенсии,

компенсационные выплаты, алименты и т.п.

Подарки ФЛ от ФЛ, за исключением недвижимого имущества,

транспортных средств, акций и ценных бумаг – они не

облагаются только, если подарены членами семьи и близкими

родственниками

Подарки от организаций до 4 000 рублей за год;

Наследуемое имущество

Взносы на софинансирование пенсии

Определенные виды выплат работодателей

Прочие доходы согласно НК

109

110.

Особенности освобождения доходов отпродажи недвижимости

Доходы освобождаются, если объект находился в собственности более

минимального предельного срока владения

3 года, если объект получен:

5 лет:

наследование или по договор дарения от

в иных случаях.

ФЛ-члена семьи /близкого родственника;

в результате приватизации;

в результате передачи имущества по

договору пожизненного содержания с

иждивением.

Если доходы от продажи < Кадастровая ст-ть*0,7, то для

налогообложения:

Доходы = Кадастровая стоимость * 0,7

Пример: Кадастровая стоимость – 10 млн.руб.

Цена продажи – 6 млн.руб.

Стоимость для целей налогообложения = 10 млн.руб. * 70% = 7 млн.руб.

110

111.

3. Порядок исчисления и уплаты НДФЛ111

112.

{{

Налоговый период, налоговые ставки

НАЛОГОВЫЙ ПЕРИОД — календарный год

НАЛОГОВЫЕ СТАВКИ:

нерезиденты

резиденты

13%

основная

35%

9%

30%

30%

основная

15%

13%

9%

112

113.

Порядок исчисления НДФЛПо ставке 13% (за исключением дивидендов):

НДФЛ = (Налоговая база – Налоговые вычеты)*13%

По остальным ставкам, а также по дивидендам:

НДФЛ = Налоговая база*Налоговая ставка

Вычеты

Стандартные

Социальные

Имущественные

Инвестиционные

Профессиональные

113

114.

Стандартные налоговые вычетыст. 218 НК РФ

На детей

Личные

3 000 руб./мес. – льготный

вычет (лицам, ликвидаторам

последствий на ЧАЭС,

инвалидам ВОВ и т.п.);

500 руб./мес. льготный вычет

(инвалидам, блокадникам,

героям СССР и РФ и др.).

до 18 лет

до 24 лет – учащихся очной формы

на 1-го и 2-го ребенка – по 1 400 руб./мес

на 3-го и последующих - по 3 000 руб./мес

на ребенка-инвалида - 12 000 руб. /мес.

Действует, пока доход ≤ 350 000 руб.

114

115.

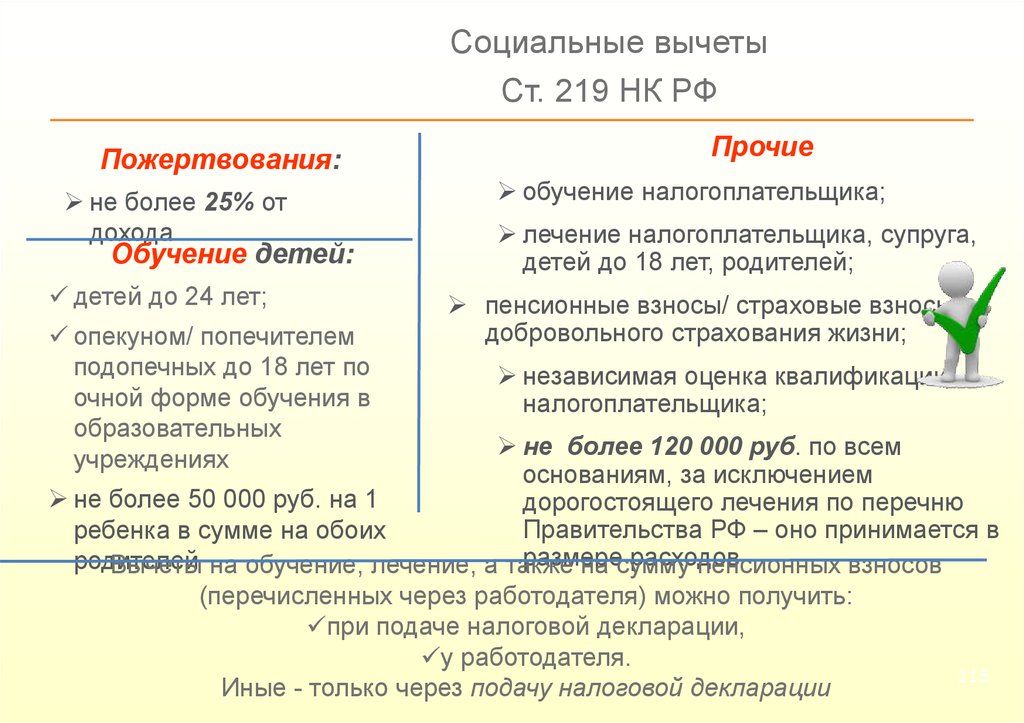

Социальные вычетыСт. 219 НК РФ

Пожертвования:

не более 25% от

дохода

Обучение детей:

детей до 24 лет;

опекуном/ попечителем

подопечных до 18 лет по

очной форме обучения в

образовательных

учреждениях

Прочие

обучение налогоплательщика;

лечение налогоплательщика, супруга,

детей до 18 лет, родителей;

пенсионные взносы/ страховые взносы

добровольного страхования жизни;

независимая оценка квалификации

налогоплательщика;

не более 120 000 руб. по всем

основаниям, за исключением

не более 50 000 руб. на 1

дорогостоящего лечения по перечню

Правительства РФ – оно принимается в

ребенка в сумме на обоих

размере

расходов

родителей

Вычеты на обучение, лечение, а также

на сумму

пенсионных взносов

(перечисленных через работодателя) можно получить:

при подаче налоговой декларации,

у работодателя.

115

Иные - только через подачу налоговой декларации

116.

Имущественные налоговые вычетыст. 220 НК РФ

При выкупе для гос.нужд

При покупке недвижимости

в размере стоимости выкупа

один раз в жизни

При продаже имущества

в размере расходов,

но не более 2 000 000 руб.

не более 1 000 000 руб. – при

продаже жилых домов,

квартир, комнат, дач, садовых

домиков или земельных

участков

% по ипотечному кредиту, но не

более 3 000 000 руб.

не более 250 000 руб. – при

продаже иного имущества

при подаче налоговой

декларации самостоятельно,

можно заменить

подтвержденными расходами

может переносится на

следующие налоговые периоды

через работодателя

116

117.

Инвестиционные налоговые вычетыстатья 219.1 НК РФ

Первый тип:

положительный

финансовый

результат от

реализации

ценных бумаг в

собственности

более 3 лет

Предельный размер:

Кцб * 3 000 000 руб.

i 3Vi i

n

К цб =

n

V

i 3 i

V – доходы от

реализации

n – количество лет

i – порядковый

номер года

Индивидуальный инвестиционный счет (ИИС)

Третий тип:

Второй тип:

в размере

денежных

средств,

внесенных на

ИИС, но не

более

400 000 за год

предоставляется

только при

подаче

декларации

в размере

положительного

финансового

результата,

полученного по

операциям на ИИС

возможно после

окончания договора

на ведение ИИС

сроком не менее 3

лет

налогоплательщик

не пользовался

инвестиционным 117

налоговым вычетом

118.

Профессиональные налоговые вычеты221 НК РФ

1. Индивидуальныест.

предприниматели:

фактически произведенные и подтвержденные документально

расходы

или 20% от суммы доходов

2. Физические лица, работающие по гражданско-правовым договорам:

фактически произведенные и подтвержденные документально

расходы

3. Физические лица, работающие по договорам авторского заказа

фактически произведенные и подтвержденные документально

расходы

или от 20% до 40% от суммы доходов

118

119.

Особенности исчисления и уплаты НДФЛНалоговый агент:

исчисляет ежемесячно

нарастающим итогом

удерживает НДФЛ из доходов

налогоплательщика при их

фактической выплате

перечисляет НДФЛ не позднее

дня, следующего за днем

выплаты налогоплательщику

дохода

предоставляет налоговую

декларацию не позднее 1 апреля

следующего года

Налогоплательщик:

при получении дохода, если

НДФЛ не удержан налоговым

агентом

представляют декларацию не

позднее 30 апреля следующего

года

уплачивают НДФЛ не позднее 15

июля следующего года

Международным договором РФ по

вопросам налогообложения может

быть предусмотрен зачет суммы

налога, уплаченного налоговым

резидентом РФ в иностранном

государстве с полученных им

доходов.

119

120.

Пример расчета НДФЛ и страховых взносовОклад работника - 100 000 руб. в месяц, имеет ребенка 5 лет.

Стандартный вычет - 1 400 руб. за месяца с января по март.

В 2016 году оплачено:

свое обучение - 46 000 руб.

лечение супруги - 110 000 руб.

Социальный вычет - 120 000 руб.

НДФЛ за год =

(100 000*12 мес. – 1 400*3 мес. – 120 000)*13% = 139 856 руб.

Страховые взносы за год:

ПФ = 876 000*22% + (1 200 000 – 876 000)*10% = 225 120 руб.

ФСС = 755 000*2,9% = 21 895 руб.

ФОМС = 1 200 000*5,1% = 61 200 руб.

120

121. СТРАХОВЫЕ ВЗНОСЫ. ГОСУДАРСТВЕННАЯ ПОШЛИНА

122.

Страховые взносы122

123.

Общая характеристика страховых взносовСтраховые взносы

Глава 34 НК РФ (статьи 419-432)

С 01.01.17 администрируются ФНС

ФНС распределяет взносы по фондам:

- Пенсионный фонд

- Фонд социального страхования

- Фонд обязательного медицинского страхования

123

124.

Поступление страховых взносовза 2006-2016 гг., трлн. руб.

8,00

Трлн.

руб.

6,00

5,66

4,69

3,53

4,00

2,00

1,44

1,98

2,28

2,31

6,04

5,04

4,10

2,48

0,00

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

124

125.

Плательщики страховых взносов1) Лица, производящие выплаты и иные вознаграждения

физическим лицам:

организации;

индивидуальные предприниматели;

физические лица, не являющиеся индивидуальными

предпринимателями;

2) Лица, не производящие выплаты физическим лицам

(ИП, адвокаты, нотариусы и т.п.)

125

126.

Объект обложенияВознаграждения в денежной и натуральной формах,

начисляемые в пользу физических лиц согласно:

трудовым договорам;

гражданско-правовым договорам, предметом которых

являются выполнение работ, оказание услуг;

договорам авторского заказа и лицензионным договорам

любого типа.

Не подлежат обложению страховыми взносами:

компенсации в соответствии с законодательством РФ;

компенсации расходов работников в связи с выполнением

трудовых обязанностей;

материальная помощь в определенных пределах;

и т.п.

126

127.

Особенности начисления взносов по договорамГПХ и авторским/лицензионным договорам

Гражданско-правовой договор:

База для начисления страховых взносов =

Сумма вознаграждения – Расходы на выполнение работ

Авторские/лицензионные договора:

База для начисления страховых взносов =

Сумма вознаграждения

– Расходы на выполнение работ (или Проф. Вычет – 20-40%)

На данные типы договоров

не начисляются взносы в ФСС РФ

127

128.

База, налоговые ставки, налоговый период{

{

{

РАСЧЕТНЫЙ ПЕРИОД — календарный год

ОТЧЕТНЫЕ ПЕРИОДЫ — первый квартал,

полугодие, 9 месяцев

БАЗА — определяется по истечении каждого

календарного месяца как сумма выплат и иных

вознаграждений, начисленных отдельно в отношении

каждого физического лица с начала расчетного

периода нарастающим итогом

УПЛАТА — каждый месяце не позднее 15 числа

следующего месяца

ОТЧЕТНОСТЬ — не позднее 30 дней после

окончания отчетного периода

128

129.

Тарифы страховых взносов 2017 годДо

22%

876 000 руб.

свыше

До

2,9%

5,1%

755 000 руб.

10%

свыше

0%

129

130.

Государственная пошлина130

131.

Общая характеристика налога на имуществоорганизаций

Государственная пошлина

Глава 25.3 НК РФ (статьи 333.16-333.42)

Федеральный сбор

Государственная пошлина – сбор, взимаемый

уполномоченными на то органами или должностными лицами

за совершение юридически значимых действий, в том числе

выдачу документов, их копий и дубликатов

131

132.

Поступление государственной пошлиныза 2006-2016 гг., млрд. руб.

150

138

Млрд

.

руб.

100

50

103

36

42

48

109

109

111

134

114

47

0

2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016

132

133.

Плательщики государственной пошлины иобъект обложения

{

{

{

Плательщики — организации и физические лица,

если они:

обращаются за совершением юридически

значимых действий;

выступают ответчиками в судах

Объекты — более 150 видов

НАЛОГОВЫЕ СТАВКИ –устанавливаются в зависимости от:

органов и организаций, совершающих юридически

значимые действия,

характера сделок или выдаваемых документов

133

134.

Примеры ставок государственной пошлины взависимости от цены иска

Цена иска

Размер ставки

До 20 тыс. руб.

4% цены иска,

но не менее 400 руб.

Свыше 20 тыс. руб.

до 100 тыс. руб.

800 руб. + 3% от суммы

свыше 20 тыс. руб.

Свыше 100 тыс. руб.

до 200 тыс. руб.

3200 руб. + 2% от суммы

свыше 100 тыс. руб.

Свыше 200 тыс. руб.

до 1 млн. руб.

5200 руб. + 1% от суммы

свыше 200 тыс. руб.

Свыше 1 млн. руб.

13 200 руб. + 0,5% от суммы свыше 1 млн.

руб.,

но не более 60 тыс. руб.

Исковое заявление неимущественного характера:

для физических лиц - 300 руб.,

для организаций – 6 000 руб.

134

135.

Льготы, порядок уплаты пошлины{

Льготы — обширный список, определен статьями

333.35-333.39 НК РФ

{

15,25 %

Уплата - по месту совершения юридически

значимого действия:

до его совершения,

ответчики в судах – в 10-дневный срок, можно

получить отсрочку/рассрочку

существуют основания для возврата пошлины

135

136. НАЛОГООБЛОЖЕНИЕ ОТДЕЛЬНЫХ ОТРАСЛЕЙ

137.

Рассматриваемые вопросы:1. Налог на добычу полезных ископаемых (НДПИ)

2. Система налогообложения при выполнении соглашений

о разделе продукции

3. Сборы за пользование объектами животного мира и за

пользование объектами водных биологических

ресурсов

4. Водный налог

137

138.

1. Налог на добычу полезных ископаемых138

139.

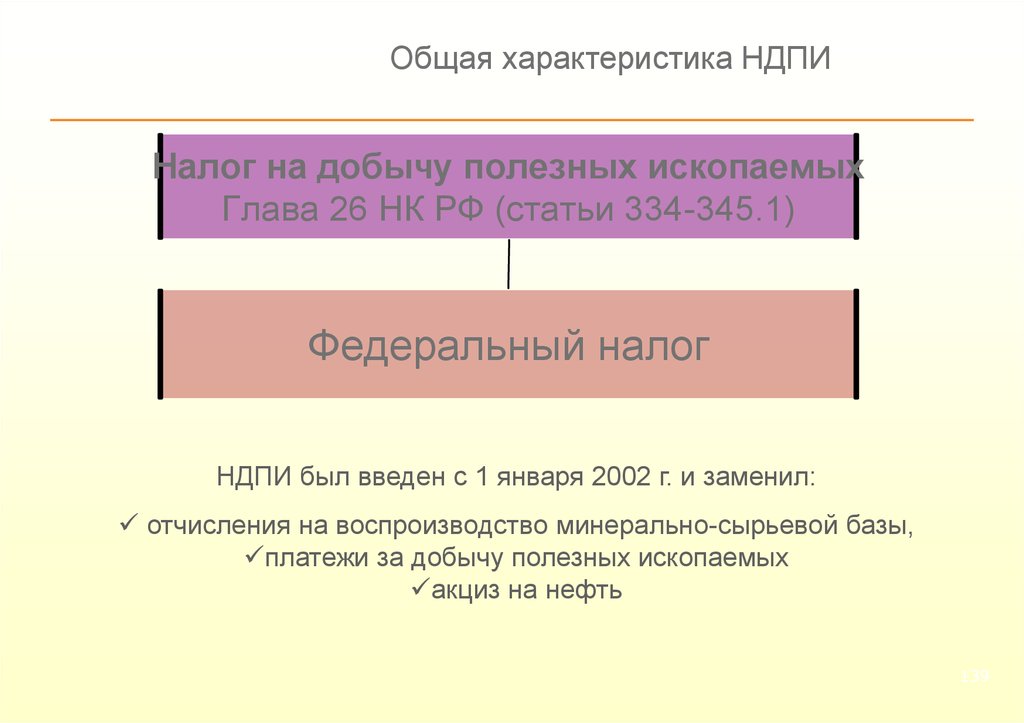

Общая характеристика НДПИНалог на добычу полезных ископаемых

Глава 26 НК РФ (статьи 334-345.1)

Федеральный налог

НДПИ был введен с 1 января 2002 г. и заменил:

отчисления на воспроизводство минерально-сырьевой базы,

платежи за добычу полезных ископаемых

акциз на нефть

139

140.

Распределение доходов от уплаты НДПИ побюджетам бюджетной системы РФ

НДПИ

Федеральный бюджет

Бюджеты субъектов РФ

100%

–

–

100%

–

100%

40%

60%

100%

–

на добычу полезных ископаемых в виде углеводородного сырья

на добычу полезных ископаемых в виде природных алмазов

на добычу общераспространенных полезных ископаемых

на добычу полезных ископаемых (кроме углеводородного сырья,

природных алмазов и общераспространенных полезных

ископаемых)

на добычу полезных ископаемых на континентальном шельфе

РФ, в исключительной экономической зоне РФ, за пределами

территории РФ

140

141.

Поступление НДПИ за 2002-2016 гг., трлн. руб.4,00

Трлн.

руб.

3,00

3,23

2,93

2,58

2,46

2,04

2,00

1,67

1,71

1,16 1,20

0,91

1,00

0,26 0,30

1,41

1,05

0,51

20

02

20

03

20

04

20

05

20

06

20

07

20

08

20

09

20

10

20

11

20

12

20

13

20

14

20

15

20

16

0,00

141

142.

НалогоплательщикиПОЛЬЗОВАТЕЛИ НЕДР

Индивидуальные

предприниматели

Организации

{

В течение 30 дней с момента

государственной регистрации

лицензии налогоплательщик встает на учет

в налоговый орган по месту нахождения

участка недр, предоставленного ему в

пользование

142

143.

Объект налогообложения{

Объект обложения НДПИ - полезные ископаемые:

добытые из недр на территории РФ, за ее

пределами, но под юрисдикцией РФ либо арендуемых

у иностранных государств или используемых на

основании договора,

извлеченные из отходов (потерь) добывающего

производства, если такое производство подлежит

отдельному лицензированию

Не признаются объектом налогообложения полезные ископаемые:

общераспространенные, добытые ИП для личного потребления,

геологические коллекционные материалы,

добытые при реконструкции/ремонте особо охраняемых геологических объектов

извлеченные из отвалов/отходов горнодобывающего производства,

дренажные подземные воды,

143

метан угольных пластов

144.

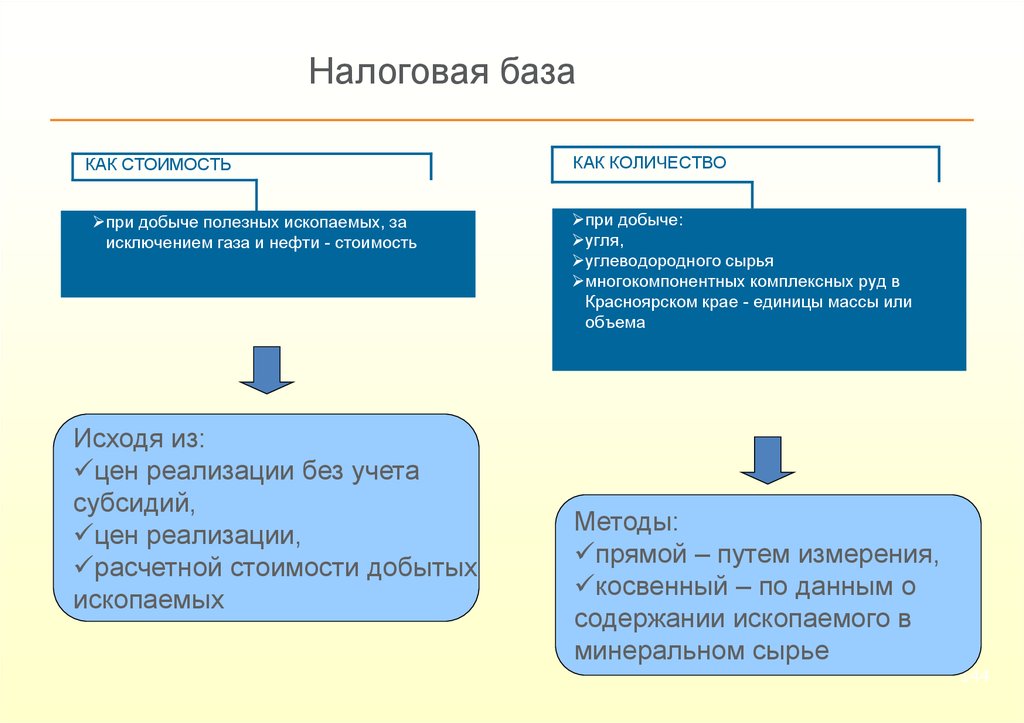

Налоговая базаКАК СТОИМОСТЬ

при добыче полезных ископаемых, за

исключением газа и нефти - стоимость

Исходя из:

цен реализации без учета

субсидий,

цен реализации,

расчетной стоимости добытых

ископаемых

КАК КОЛИЧЕСТВО

при добыче:

угля,

углеводородного сырья

многокомпонентных комплексных руд в

Красноярском крае - единицы массы или

объема

Методы:

прямой – путем измерения,

косвенный – по данным о

содержании ископаемого в

минеральном сырье

144

145.

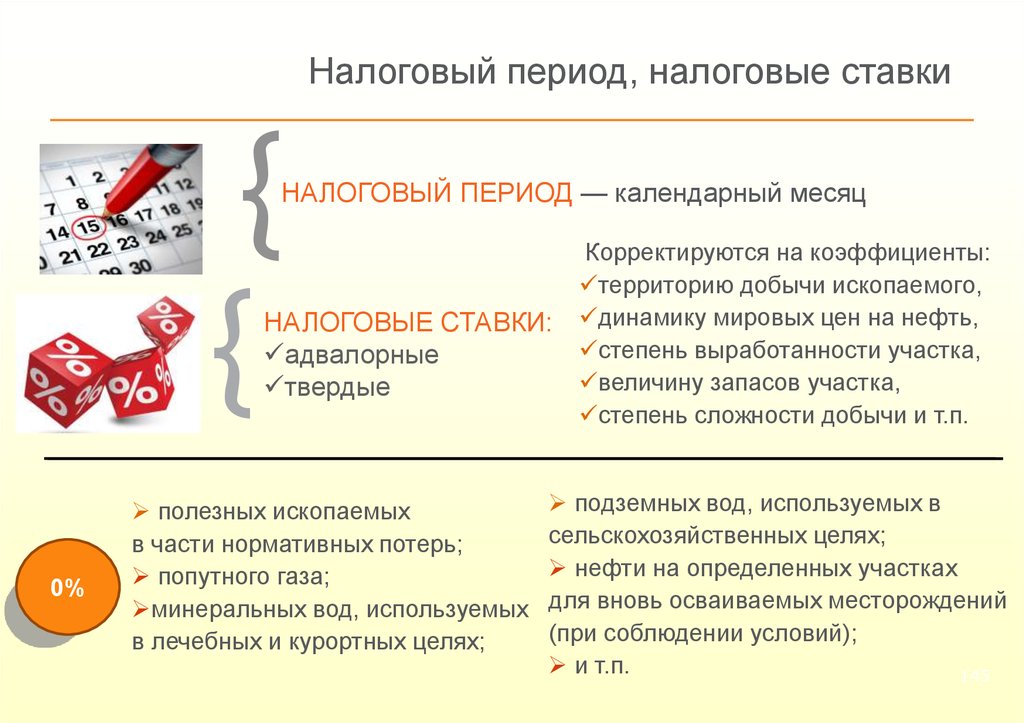

{{

Налоговый период, налоговые ставки

НАЛОГОВЫЙ ПЕРИОД — календарный месяц

НАЛОГОВЫЕ СТАВКИ:

адвалорные

твердые

0%

полезных ископаемых

в части нормативных потерь;

попутного газа;

минеральных вод, используемых

в лечебных и курортных целях;

Корректируются на коэффициенты:

территорию добычи ископаемого,

динамику мировых цен на нефть,

степень выработанности участка,

величину запасов участка,

степень сложности добычи и т.п.

подземных вод, используемых в

сельскохозяйственных целях;

нефти на определенных участках

для вновь осваиваемых месторождений

(при соблюдении условий);

и т.п.

145

146.

Порядок исчисления и уплаты налогаПо добытому углю

и углеводородному сырью

По общему правилу

Ставка*Налоговая база

соответствующая налоговой ставке

процентная доля налоговой базы

Уплата налога

не позднее 25 числа месяца, следующего за налоговым периодом

Подача декларации

не позднее последнего дня месяца,

следующего за истекшим налоговым периодом

146

finance

finance