Similar presentations:

Инвестиции в основной капитал

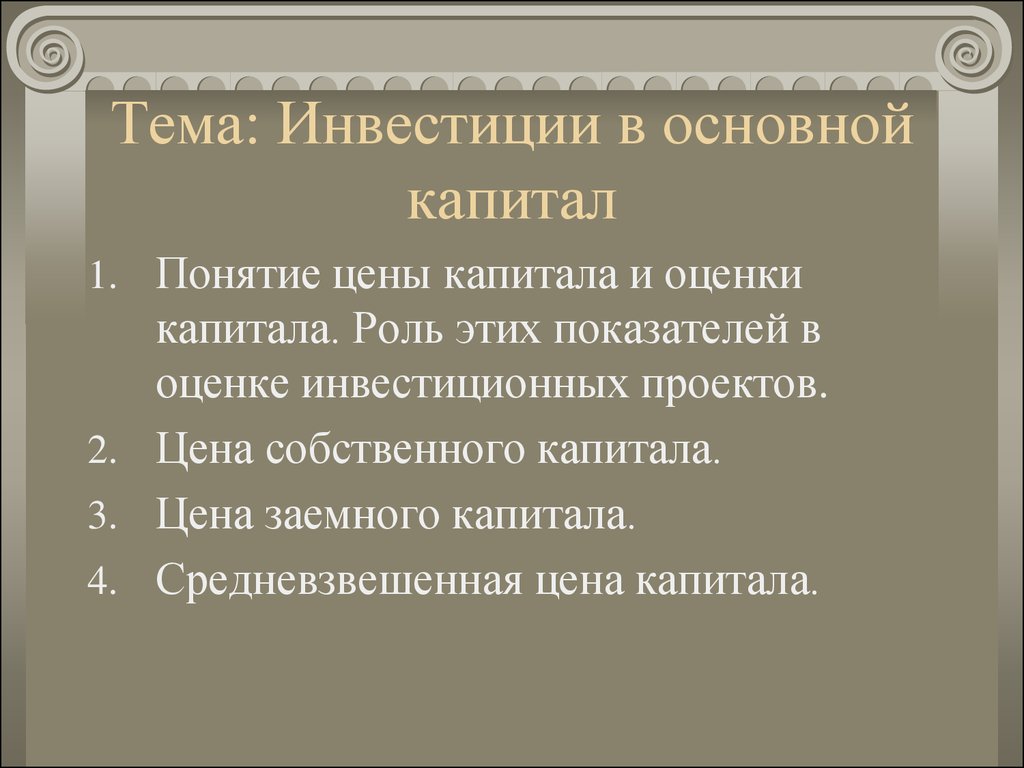

1. Тема: Инвестиции в основной капитал

1. Понятие цены капитала и оценкикапитала. Роль этих показателей в

оценке инвестиционных проектов.

2. Цена собственного капитала.

3. Цена заемного капитала.

4. Средневзвешенная цена капитала.

2. Капитальные вложения –это часть инвестиций, направляемая на воспроизводство основных фондов производственного и непроизводственного на

Капитальные вложения –это частьинвестиций, направляемая на

воспроизводство основных фондов

производственного и непроизводственного

назначения

Затраты на СМР

Затраты на приобретение различных видов

технологического и энергетического

оборудования

Капитальные работы и затраты на проектноисследовательскую деятельность

3. Индексы инвестиций в основной капитал

10090

100

93

80

70

60

59

53

50

41

40

30

29

20

23

21

22

22

25

30

10

0

1989

1991

1993

1995

1997

1999

2001

4. Структура капитальных вложений

ОтраслеваяТехнологическая

Воспроизводственная

Территориальная

По формам

собственности

По отраслям

экономики

Распределение

между затратами на

СМР, стоимостью

•Новое

оборудования и

строительство

инструментов и

Распределение

•Расширение

прочими по

экономическим

Распределение

•Реконструкция

районам по

вложений

•Техническое

предприятиям

перевооружение

разных форм

собственности

5. Структура инвестиций в основной капитал по отраслям экономики

ПромышленностьСельское и лесное хозяйство

14%

40%

Строительство

17%

Транспорт и связь

Торговля, общ. питание, МТС и

сбыт

Жилищное хозяйство

3%

20%

2% 4%

Строительство объектов науки,

культуры, образования и пр.

6. Технологическая структура инвестиций в основной капитал (в %)

Инвестиции восновной

капитал

Всего

В том числе на:

СМР

Обрудование,

инструменты,

инвентарь

Прочие

капитальные

работы и

затраты

1985

1990

1995

2000

2001

100

100

100

100

100

50

44

66

43

42

41

43

27

49

51

9

13

7

8

7

7. Воспроизводственная структура инвестиций в основной капитал

7,67,1

14,7

70,6

Техническое перевооружение и реконструкция

действующ их пердприятий

Строительство новых предприятий

Поддержание производственных мощ ностей

Строительство отдельных сооружений и др.

8. Структура инвестиций в основной капитал по формам собственности

6052,9

50

44,7

40,7

40

31

30

20

10,4

10

5,7

7,3

6,3

1,0

0

1995

2001

Государственная

Комунальная

Частная

Коллективная

Международных организаций и юр.лиц других государств

9. 2. Источниками формирования имущества предприятия могут быть:

Собственные финансовые ресурсы (собственныйкапитал), в т.ч. прибыль, полученная от реализации

продукции, работ, услуг

Амортизационные отчисления на полное

восстановление основных средств

Бюджетные ассигнования

Кредиты коммерческих банков и прочих юр.лиц

Благотворительные взносы, пожертвования

организаций, предприятий и граждан

Прочие источники, не запрещенные

законодательством

10.

Общая сумма средств, которую нужноуплатить за использование

определенного объема финансовых

ресурсов, выраженная в процентах к

этому объему, называется ценой

капитала (Cost of Capital).

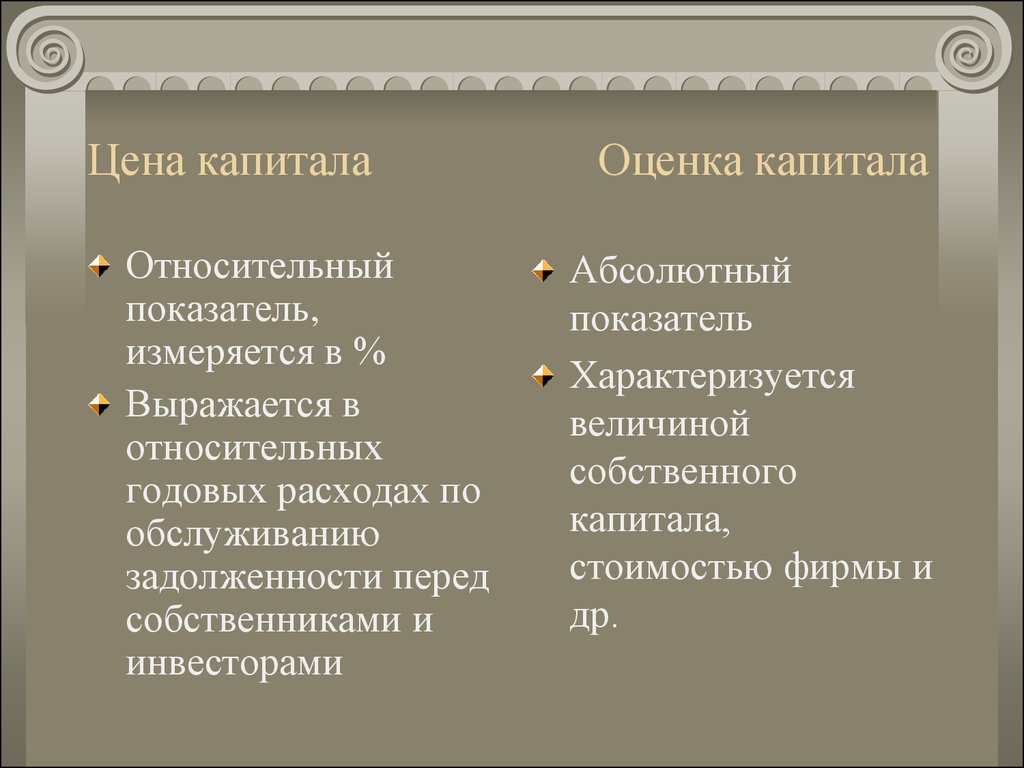

11. Цена капитала Оценка капитала

Цена капиталаОтносительный

показатель,

измеряется в %

Выражается в

относительных

годовых расходах по

обслуживанию

задолженности перед

собственниками и

инвесторами

Оценка капитала

Абсолютный

показатель

Характеризуется

величиной

собственного

капитала,

стоимостью фирмы и

др.

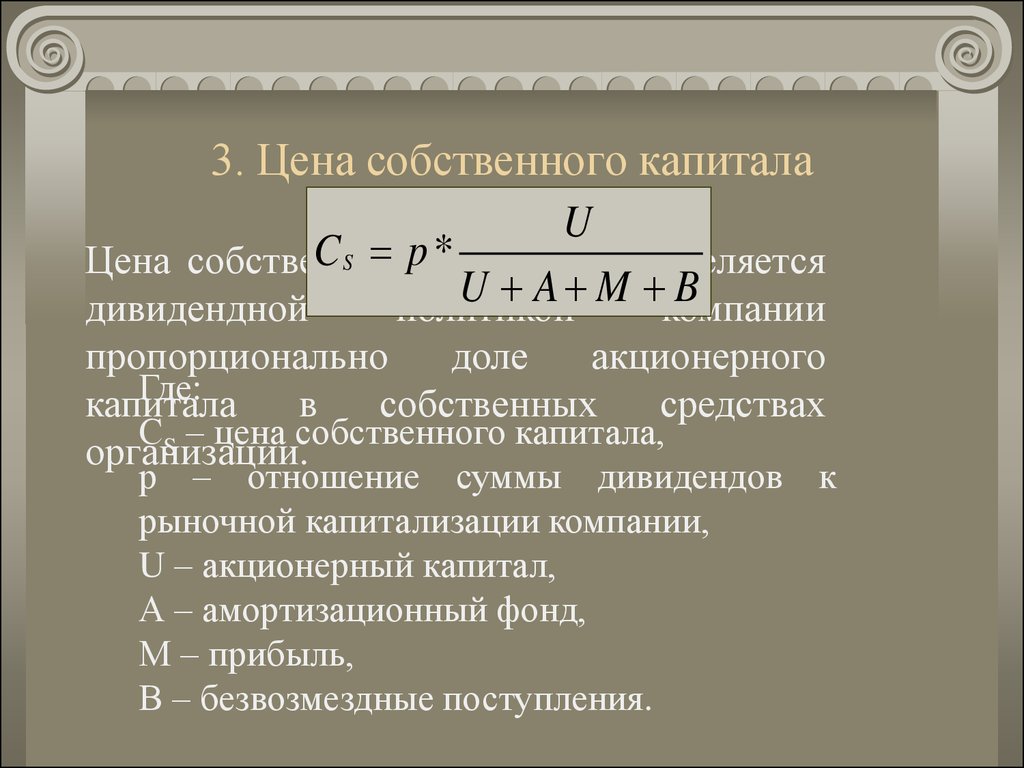

12. 3. Цена собственного капитала

UC S p капитала

*

Цена собственного

определяется

U

A

M

B

дивидендной

политикой

компании

пропорционально

доле

акционерного

Где:

капитала

в

собственных

средствах

СS – цена собственного капитала,

организации.

р – отношение суммы дивидендов к

рыночной капитализации компании,

U – акционерный капитал,

А – амортизационный фонд,

М – прибыль,

В – безвозмездные поступления.

13. Пример

Собственный капитал АО «Прогресс» имеетследующую структуру:

Финансовый источник

Акционерный капитал

Амортизационный фонд

Прибыль

Безвозмездные

поступления

Оценка составляющей

собственного капитала,

тыс.грн.

3000

600

1300

100

14. Пример

Рыночная капитализация компании составляет5000 тыс.грн. Дивиденды, выплаченные в

последнем отчетном периоде, составили 130

тыс.грн.

Для оценки цены собственного капитала

производятся следующие расчеты:

1. Отношение выплаченных дивидендов к

рыночной капитализации компании:

130

p

100 2,6%

5000

2. Цена собственного капитала

Cs

2,6 3000

1,56 %

3000 600 1300 100

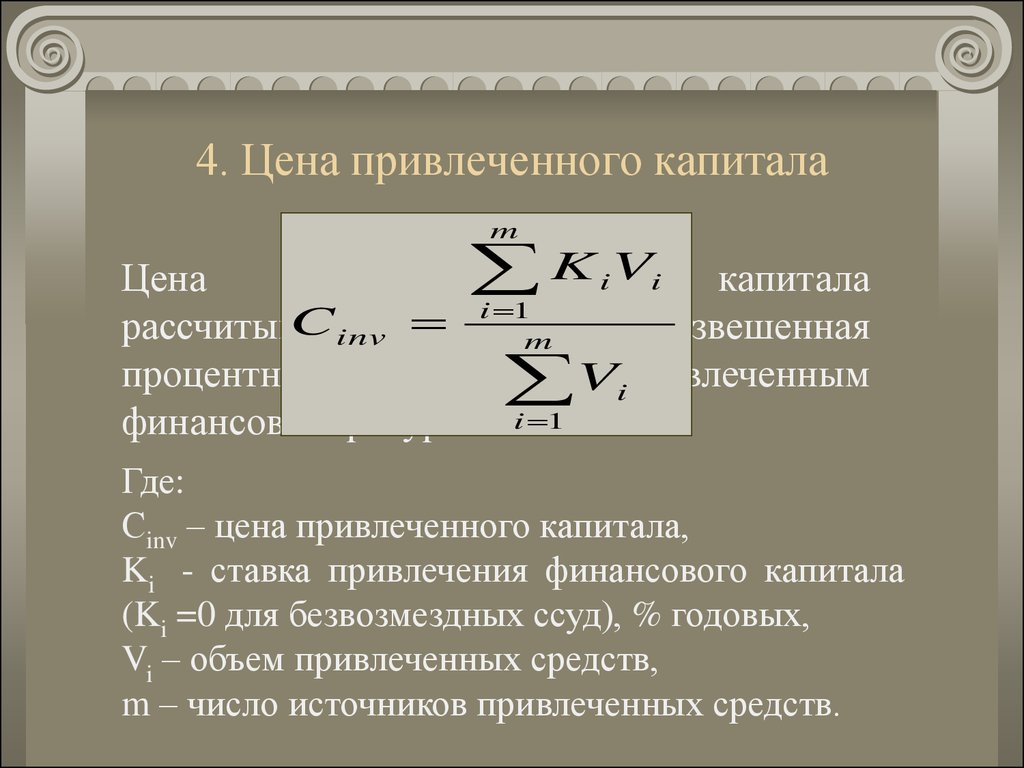

15. 4. Цена привлеченного капитала

mK iVi капитала

Цена

привлеченного

i 1

C

рассчитывается

как m средневзвешенная

inv

процентная ставка

по Viпривлеченным

финансовым ресурсам i 1

Где:

Сinv – цена привлеченного капитала,

Ki - ставка привлечения финансового капитала

(Ki =0 для безвозмездных ссуд), % годовых,

Vi – объем привлеченных средств,

m – число источников привлеченных средств.

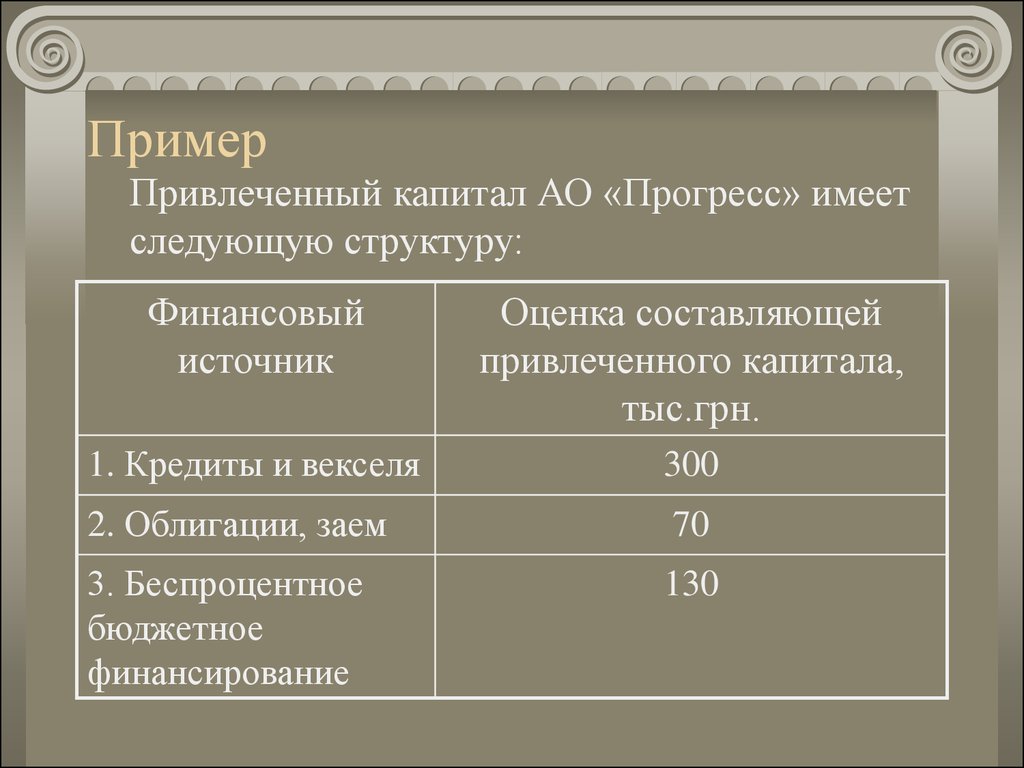

16. Пример

Привлеченный капитал АО «Прогресс» имеетследующую структуру:

Финансовый

источник

Оценка составляющей

привлеченного капитала,

тыс.грн.

1. Кредиты и векселя

300

2. Облигации, заем

70

3. Беспроцентное

бюджетное

финансирование

130

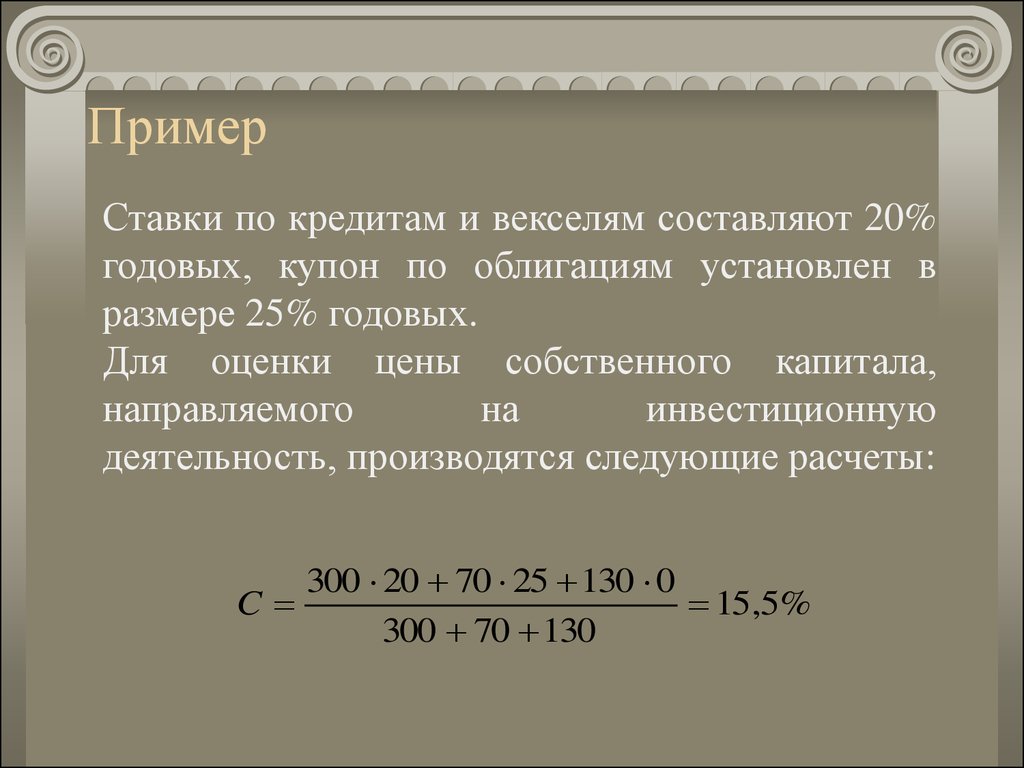

17. Пример

Ставки по кредитам и векселям составляют 20%годовых, купон по облигациям установлен в

размере 25% годовых.

Для оценки цены собственного капитала,

направляемого

на

инвестиционную

деятельность, производятся следующие расчеты:

C

300 20 70 25 130 0

15,5%

300 70 130

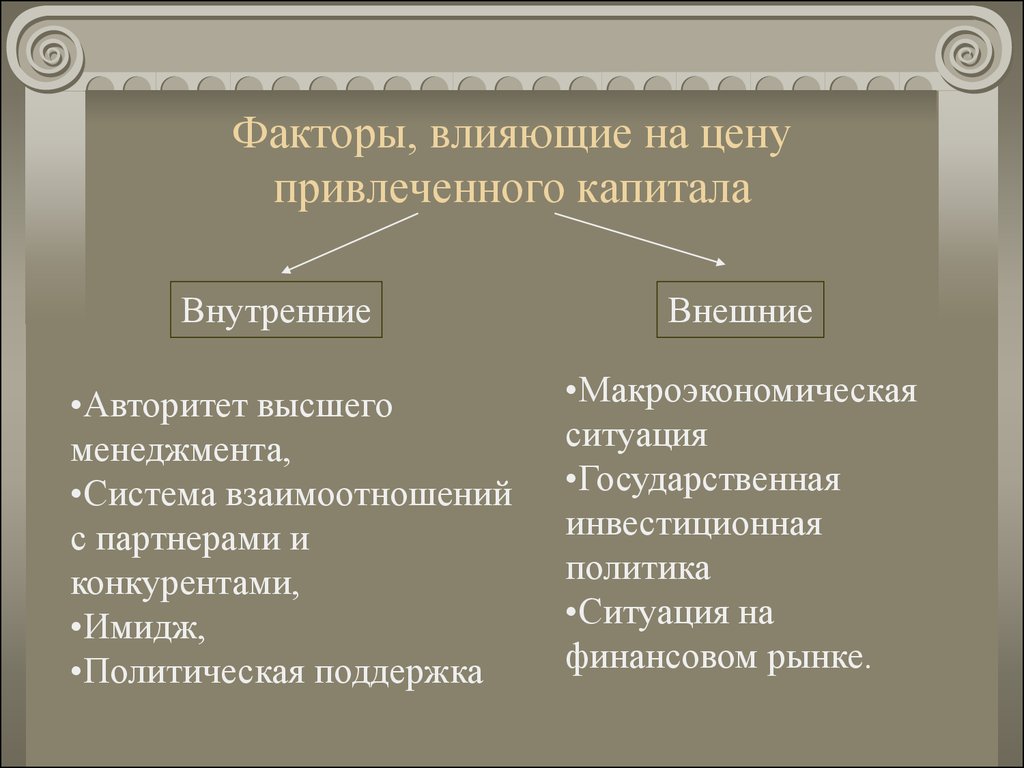

18. Факторы, влияющие на цену привлеченного капитала

Внутренние•Авторитет высшего

менеджмента,

•Система взаимоотношений

с партнерами и

конкурентами,

•Имидж,

•Политическая поддержка

Внешние

•Макроэкономическая

ситуация

•Государственная

инвестиционная

политика

•Ситуация на

финансовом рынке.

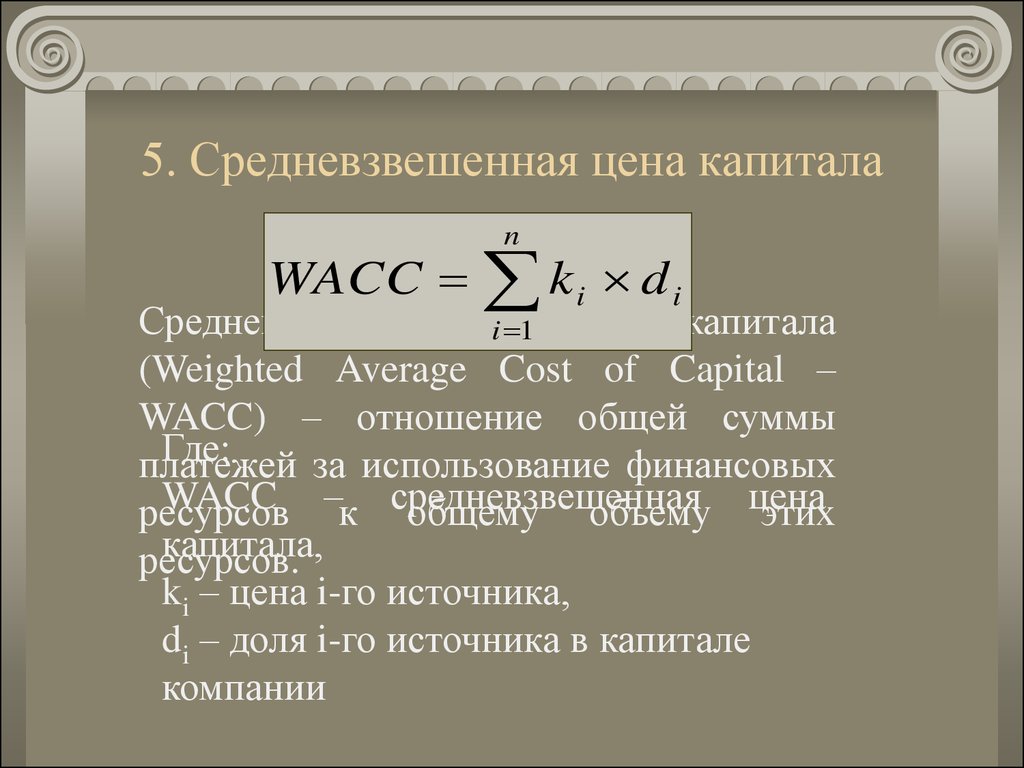

19. 5. Средневзвешенная цена капитала

nWACC k i d i

Средневзвешенная i 1цена

капитала

(Weighted Average Cost of Capital –

WACC) – отношение общей суммы

Где:

платежей

за использование финансовых

WACC –к средневзвешенная

ресурсов

общему объему цена

этих

капитала,

ресурсов.

ki – цена i-го источника,

di – доля i-го источника в капитале

компании

20. Пример

Капитал, направляемый на инвестиционнуюдеятельность

АО

«Прогресс»,

имеет

следующую структуру:

Источники

средств

Собственные

средства

Привлеченные

средства

Размер

средств,

тыс. грн.

5000

Цена источника,

%

500

15,5

1,56

21. Пример

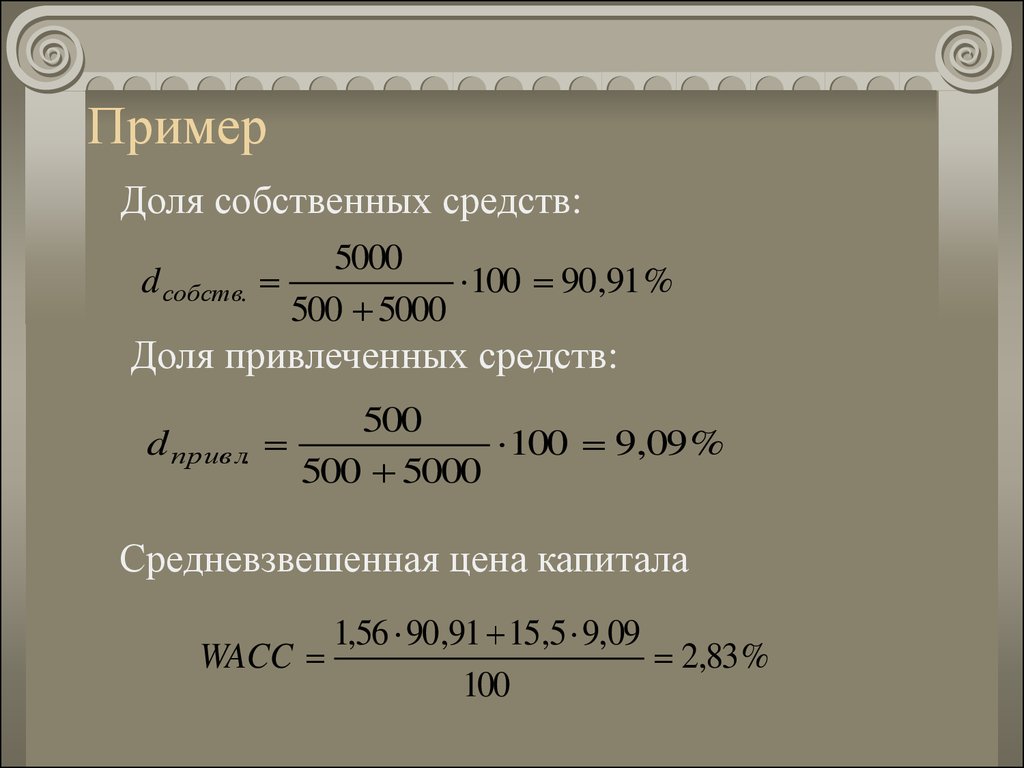

Доля собственных средств:d собств.

5000

100 90 ,91 %

500 5000

Доля привлеченных средств:

d прив л.

500

100 9,09 %

500 5000

Средневзвешенная цена капитала

1,56 90,91 15,5 9,09

WACC

2,83 %

100

22. Факторы, влияющие на WACC

цена собственного капитала;цена привлеченного капитала;

структура капитала.

economics

economics