Similar presentations:

Налог на профдоход. Основные моменты

1.

Налог на проф.доходОсновные моменты

2.

Антуфьева Наталья Геннадьевна• 14 лет ведения бизнеса,

предприниматель с высшим

экономическим образование

Эксперт в бухгалтерском,

управленческом, финансовом

учете

Автор семинаров и статей по

финансовой грамотности,

налогообложению

3.

Налоги для физических лиц• НДФЛ

• Налог на проф.доход

4.

В каких регионах действует?Специальный налоговый режим в виде налога на

профессиональный доход действует в период с

2019 по 2028 год (п. 1 и 2 ст. 1 Закона от 27.11.2018

№ 422-ФЗ).

5.

Регионы ввели налог длясамозанятых в 2020 году

Налог на профессиональный доход можно платить

в том субъекте РФ, власти которого приняли закон

о введении этого спецрежима на территории

региона

6.

Вологодская областьЗакон Вологодской области от 29.06.2020

№ 4728-ОЗ с 01.08.2020

7.

Плательщиком налога на профессиональный доходможет стать любой гражданин, в том числе

предприниматель, который работает на территории

субъекта РФ — участника эксперимента, а также

ведет деятельность, переведенную на спецрежим (п.

1 ст. 2, ст. 6 Закона от 27.11.2018 № 422-ФЗ).

8.

Кто вправе применять спецрежимПлатить налог на профессиональный доход вправе самозанятые физлица и ИП,

которые зарегистрировались как плательщики этого налога (п. 1 ст. 4 Закона от

27.11.2018 № 422-ФЗ).

Перейти на спецрежим могут россияне и иностранные граждане из стран —

участниц ЕАЭС.

Для этого нужно:

• вести бизнес на территории экспериментальных регионов;

• работать самостоятельно и не иметь в штате работников, которые оформлены

по трудовому договору;

• вести виды деятельности, которые позволяют перейти на уплату налога на

профессиональный доход;

• получать годовой доход не больше 2,4 млн руб., лимит действует в течение

2019–2028 годов.

9.

Плательщики налога на профессиональный доходвправе совмещать деятельность на этом спецрежиме

с работой по найму

Например, когда сдают жилье в аренду.

С зарплаты наниматель заплатит НДФЛ и

страховые взносы (подп. 8 п. 2 ст. 6 Закона от

27.11.2018 № 422-ФЗ).

Налогом на профессиональный доход будут облагаться доходы от

переведенных на этот спецрежим видов деятельности (п. 1 ст. 6

Закона от 27.11.2018 № 422-ФЗ, письма ФНС от 28.08.2019 № СД-43/17127 и от 25.01.2019 № СД-3-3/458).

10.

Учредители и участники организаций вправезарегистрироваться плательщиками налога на

профессиональный доход

Налогом на профессиональный доход можно

облагать только доходы, которые не связаны с

работой в качестве учредителя или участника.

Такой вывод следует из статьи 4 Закона от

27.11.2018 № 422-ФЗ.

11.

Обычным гражданам необязательнорегистрировать ИП, чтобы перейти на

уплату налога на профессиональный доход

Исключение — виды деятельности, вести которые

федеральные законы разрешают физлицам только

после регистрации в качестве индивидуального

предпринимателя (п. 6 ст. 2 Закона от 27.11.18 №

422-ФЗ).

Например: адвокатская деятельность

12.

Может ли ИП стать самозанятым?Да, может.

Любой предприниматель вправе встать на учет в

качестве плательщика налога на профессиональный

доход (ст. 5, п. 4 ст. 15 Закона от 27.11.2018 № 422-ФЗ).

При этом ликвидировать ИП не обязательно.

Зарегистрироваться как самозанятый можно через

мобильное приложение «Мой налог», личный кабинет

налогоплательщика или в банке.

13.

Если ИП применяет УСН, ЕСХН в течение месяцапосле постановки на учет в качестве самозанятого

он обязан направить в ИФНС уведомление о

прекращении применения указанных спецрежимов.

ИП, которые применяют ПСН, вправе встать на

учет в качестве самозанятого либо после окончания

действия патента, либо после уведомления им

ИФНС о прекращении такой деятельности

14.

Менять место деятельности можно не чащеодного раза в календарный год

Если прекратили деятельность на территории

выбранного региона, чтобы применять спецрежим,

нужно выбрать другой экспериментальный регион,

в котором ведете бизнес.

Выбрать другой регион нужно не позднее

окончания месяца, следующего за месяцем

прекращения деятельности (п. 4 и 5 ст. 2 Закона от

27.11.2018 № 422-ФЗ).

15.

Какие виды деятельности можноперевести?

Перейти на уплату налога на профессиональный

доход можно, если физлицо или ИП реализует

продукцию собственного производства, выполняет

работы или оказывает услуги.

Списка разрешенных видов деятельности в Законе

от 27.11.2018 № 422-ФЗ нет,

поименованы только запрещенные

16.

Самые распространенные виды деятельности, которыепереводятся на спецрежим самозанятых, ФНС

перечислила на сайте этого спецрежима npd.nalog.ru:

удаленная работа через электронные площадки;

оказание косметических услуг на дому;

сдача квартиры в аренду посуточно или на долгий срок;

услуги по перевозке пассажиров и грузов;

продажа продукции собственного производства;

фото- и видеосъемка на заказ;

проведение мероприятий и праздников;

юридические консультации и ведение бухгалтерии;

строительные работы и ремонт помещений.

Спецрежим разрешено использовать и при предоставлении займов (письмо

Минфина от 25.02.2019 № 03-11-11/12012).

17.

Доступные виды деятельности можно такжеувидеть в мобильном приложении «Мой

налог».

18.

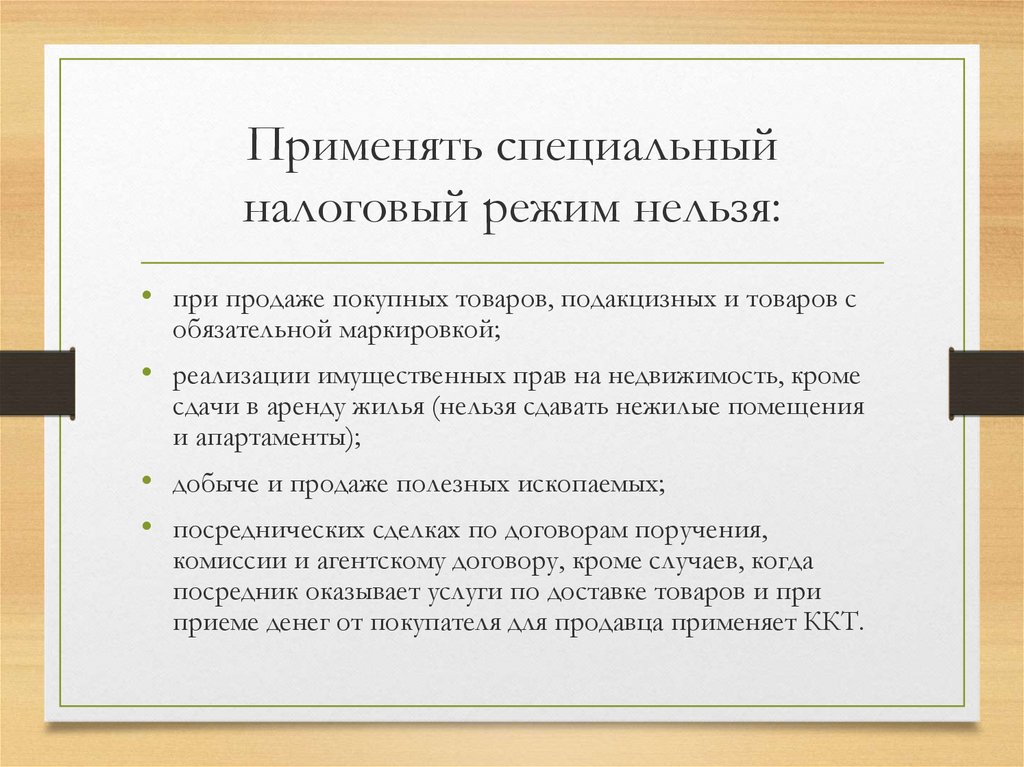

Применять специальныйналоговый режим нельзя:

• при продаже покупных товаров, подакцизных и товаров с

обязательной маркировкой;

• реализации имущественных прав на недвижимость, кроме

сдачи в аренду жилья (нельзя сдавать нежилые помещения

и апартаменты);

• добыче и продаже полезных ископаемых;

• посреднических сделках по договорам поручения,

комиссии и агентскому договору, кроме случаев, когда

посредник оказывает услуги по доставке товаров и при

приеме денег от покупателя для продавца применяет ККТ.

19.

Налог на профессиональный доход также не вправеплатить арбитражные управляющие, оценщики,

адвокаты, медиаторы, частные нотариусы,

участники договора простого товарищества и

доверительного управления имуществом с доходов

от своей профессиональной деятельности.

Об этом говорится в пункте 2 статьи 4 и пункте 2

статьи 6 Закона от 27.11.2018 № 422-ФЗ.

20.

Как стать плательщиком?Граждане и предприниматели на УСН, ЕСХН

вправе зарегистрироваться в качестве плательщика

налога на профессиональный доход с любой даты.

Датой постановки на учет в качестве плательщика

налога на профессиональный доход будет дата,

когда вы через мобильное приложение «Мой налог»

сформировали и направили в инспекцию заявление

о постановке на учет (п. 10 ст. 5 Закона от 27.11.18

№ 422-ФЗ).

21.

Обычным гражданам достаточно подать одно заявление.Если плательщиком налога на профессиональный доход

хочет стать индивидуальный предприниматель, ему надо

подать два документа:

• заявление о постановке на учет через мобильное

приложение «Мой налог»;

• уведомление о прекращении деятельности на других

спецрежимах, которое необходимо направить в

инспекцию.

22.

Заявление о постановке на учетЗаявление о регистрации плательщика налога на

профессиональный доход можно подать

самостоятельно.

Россияне могут это сделать через кабинет

налогоплательщика «Мой налог» на сайте npd.nalog.ru,

мобильное приложение «Мой налог» или банк.

Иностранцы из государства — члена ЕАЭС вправе

подать заявление только в кабинете налогоплательщика

«Мой налог» или через банк (п. 2–4 ст. 5 Закона от

27.11.2018 № 422-ФЗ).

23.

Кабинет «Мой налог» на сайте npd.nalog.ru или веб-кабинет самозанятых — не то жесамое, что личный кабинет налогоплательщика-физлица, куда приходят

уведомления по имущественным налогам и где можно подать декларацию о доходах

Это сервис для регистрации и работы плательщиков налога на профессиональный

доход, которым можно пользоваться на компьютере.

У веб-кабинета самозанятых такие же возможности, как у мобильного приложения.

Здесь можно зарегистрироваться плательщиком налога на профессиональный

доход, формировать и отправлять чеки клиентам, а также следить за доходами и

начислениями (письмо ФНС от 06.05.2019 № БС-3-3/4480).

Еще один вариант стать плательщиком налога на профессиональный доход —

подать заявление через банк, который помогает устанавливать контакты и заключать

сделки с использованием интернета.

Также стать плательщиком налога на профессиональный доход можно, если подать

заявление через сайт Госуслуг.

24.

Регистрация в кабинетеналогоплательщика «Мой налог»

Чтобы подать заявление через кабинет налогоплательщика «Мой налог»,

перейдите на страницу веб-кабинета на сайте npd.nalog.ru.

Нажмите кнопку «Зарегистрироваться», «Далее», отметьте галочки

согласия на обработку персональных данных и с правилами пользования

приложения, нажмите «Согласен».

Введите ИНН и пароль от личного кабинета налогоплательщика

физического лица.

Укажите номер мобильного телефона, на него придет СМС с кодом

подтверждения.

Выберите регион места ведения деятельности.

После ввода и подтверждения данных вы будете зарегистрированы как

плательщик налога на профессиональный доход. Дополнительные

документы не потребуются.

25.

26.

Регистрация через мобильноеприложение «Мой налог»

Для регистрации через мобильное приложение «Мой налог» россиянам нужен

паспорт, а также мобильное устройство или планшет, с помощью которого

паспорт можно отсканировать и сделать собственную фотографию.

Скачайте приложение «Мой налог» через App Store и Google Play.

Выберите способ подачи заявления — «регистрация по паспорту РФ».

Укажите номер мобильного телефона и код из СМС-подтверждения. Такая

проверка защищает от регистрации без вашего ведома. Выберите регион места

ведения деятельности.

Это может быть не тот регион, где вы живете и находитесь физически.

Сфотографируйте разворот паспорта с фотографией.

Паспортные данные должны автоматически попасть в заявлении на регистрацию

— проверьте их.

27.

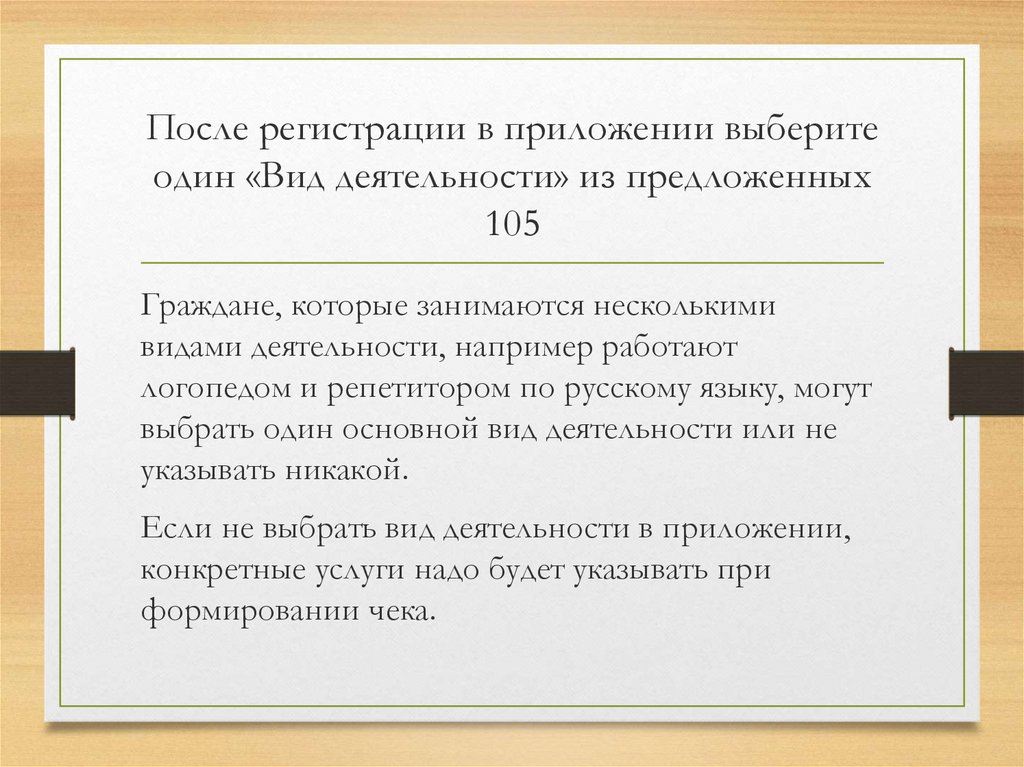

После регистрации в приложении выберитеодин «Вид деятельности» из предложенных

105

Граждане, которые занимаются несколькими

видами деятельности, например работают

логопедом и репетитором по русскому языку, могут

выбрать один основной вид деятельности или не

указывать никакой.

Если не выбрать вид деятельности в приложении,

конкретные услуги надо будет указывать при

формировании чека.

28.

Как определить и указать местодеятельности для регистрации

самозанятого?

Однозначного ответа на этот вопрос в

законодательстве нет.

В Законе от 27.11.2018 № 422-ФЗ нет четких

критериев, как определить место ведения бизнеса и

условия о регистрации в регионе эксперимента по

месту жительства или по месту пребывания.

29.

Из официальных разъяснений следует, что место ведениядеятельности — это регион, где находится гражданин, когда ведет

переведенный на спецрежим бизнес (письма Минфина от

06.09.2019 № 03-11-11/68809, от 29.05.2019 № 03-11-11/38994 и

ФНС от 14.03.2019 № АС-17-3/56).

Значит, местом деятельности должен быть тот субъект РФ, где

человек работает и находится физически.

Неважно, где гражданин зарегистрирован по месту жительства

или по месту пребывания — в регионе эксперимента или за его

пределами.

Главное — где он находится, когда продает товары, выполняет

работы, оказывает услуги.

30.

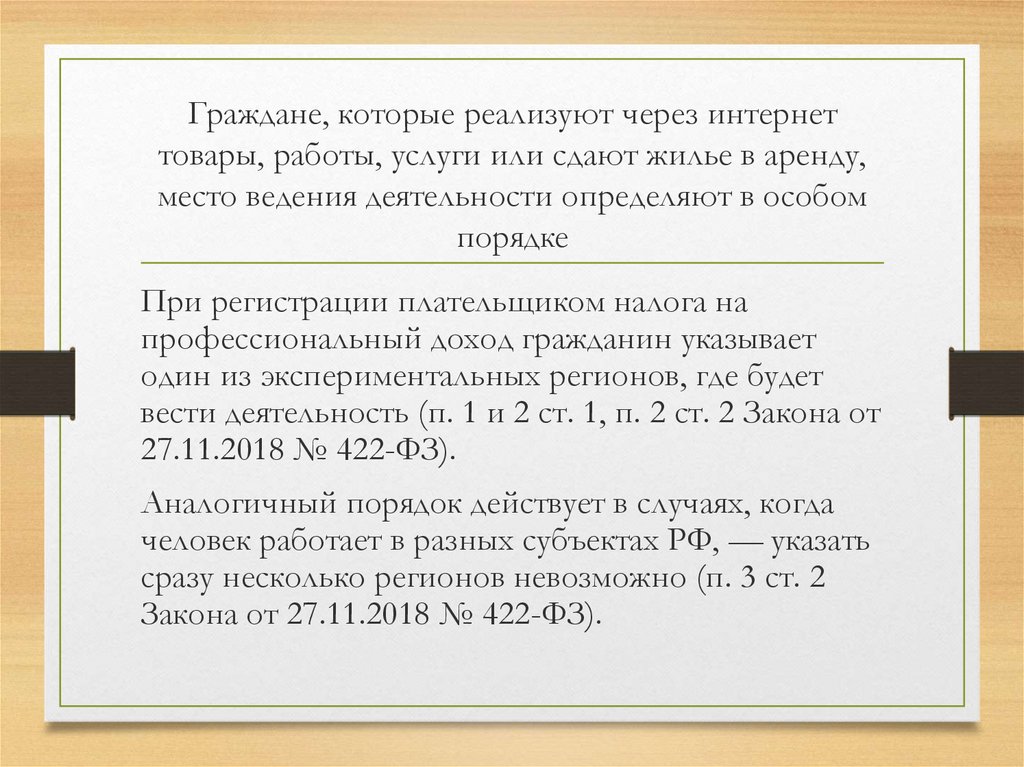

Граждане, которые реализуют через интернеттовары, работы, услуги или сдают жилье в аренду,

место ведения деятельности определяют в особом

порядке

При регистрации плательщиком налога на

профессиональный доход гражданин указывает

один из экспериментальных регионов, где будет

вести деятельность (п. 1 и 2 ст. 1, п. 2 ст. 2 Закона от

27.11.2018 № 422-ФЗ).

Аналогичный порядок действует в случаях, когда

человек работает в разных субъектах РФ, — указать

сразу несколько регионов невозможно (п. 3 ст. 2

Закона от 27.11.2018 № 422-ФЗ).

31.

Налог на профессиональный доход можно платить сдеятельности по всей России, если хотя бы один из регионов

деятельности — участник эксперимента (письма Минфина от

29.05.2019 № 03-11-11/38994, ФНС от 14.06.2019 № КЧ-173/159, от 14.03.2019 № АС-17-3/56, от 21.02.2019 № СД-43/3012, УФНС по Москве от 01.03.2019 № 20-14/032940).

Например, гражданин проводит семинары в Москве и других

российских городах, работает в такси одновременно в

Московской и Владимирской областях.

В каждом из этих случаев доходы, которые человек получил за

пределами экспериментальных регионов, можно облагать

налогом на профессиональный доход.

32.

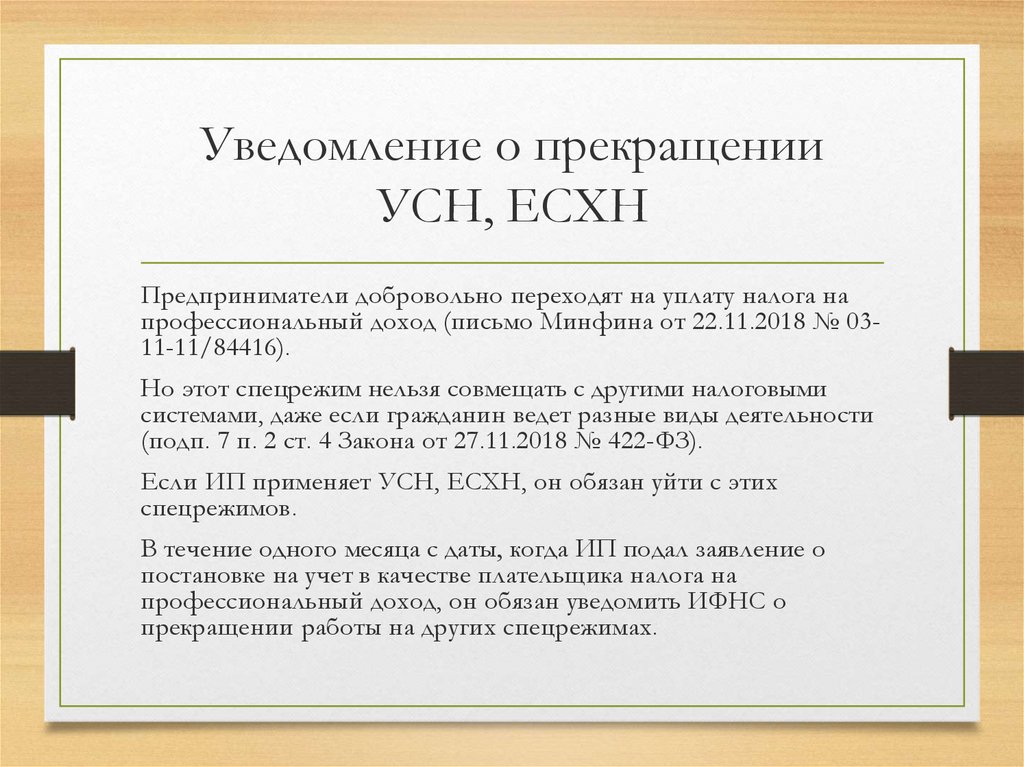

Уведомление о прекращенииУСН, ЕСХН

Предприниматели добровольно переходят на уплату налога на

профессиональный доход (письмо Минфина от 22.11.2018 № 0311-11/84416).

Но этот спецрежим нельзя совмещать с другими налоговыми

системами, даже если гражданин ведет разные виды деятельности

(подп. 7 п. 2 ст. 4 Закона от 27.11.2018 № 422-ФЗ).

Если ИП применяет УСН, ЕСХН, он обязан уйти с этих

спецрежимов.

В течение одного месяца с даты, когда ИП подал заявление о

постановке на учет в качестве плательщика налога на

профессиональный доход, он обязан уведомить ИФНС о

прекращении работы на других спецрежимах.

33.

Если нарушить срок уведомления, инспекторыаннулируют у ИП уведомление о постановке на

учет как плательщика налога на профессиональный

доход

34.

Предпринимателю не нужно разрешение инспекторов, чтобыперейти на налог на профессиональный доход с других

спецрежимов.

Достаточно представить уведомление в ИФНС по почте или

ТКС, в том числе через «Личный кабинет налогоплательщика

индивидуального предпринимателя».

Если предприниматель отправит уведомление в ИФНС, где не

стоит на учете, инспекторы обязаны переслать документ в

нужную ИФНС.

Об этом — письмо ФНС от 30.01.2019 № СД-4-3/1520.

35.

Через мобильное приложение «Мой налог»плательщик налога на профессиональный

налог может:

• формировать и отправлять клиентам чеки;

• аннулировать и исправлять данные в чеке;

• смотреть все выставленные чеки за любой период,

предварительную сумму налога, срок уплаты, сумму

задолженности;

• перечислять налог с помощью банковской карты или

оформлять квитанцию;

• подтверждать свои доходы при получении кредита

или оформлении пособий.

36.

Плательщики налога на профессиональный доход необязаны использовать ККТ (п. 2.2 ст. 2 Закона от

22.05.2003 № 54-ФЗ).

Но они должны оформлять чеки через мобильное

приложение «Мой налог», чтобы выдавать их

покупателям и передавать сведения о расчетах в

ИФНС (ст. 14 Закона от 27.11.2018 № 422-ФЗ, письма

Минфина от 02.07.2019 № 03-11-10/48609, от

29.05.2019 № 03-01-15/39165).

При желании можно выдавать покупателю кассовый

чек дополнительно к чеку из приложения «Мой налог»

(ст. 4 Закона от 27.11.2018 № 425-ФЗ

37.

Чтобы оформить чек черезприложение «Мой налог»

Нажмите на кнопку «Новая продажа» в разделе «Главная» и

заполните реквизиты:

• дата и время расчета (если чек формируется за прошедший

период);

• наименование товаров, работ, услуг (например,

«консультационные услуги»);

• стоимость;

• ИНН покупателя, если это организация или ИП;

• уникальный идентификационный номер чека, который

автоматически присваивается чеку в момент формирования.

38.

Кроме этого, приложение автоматическисформирует реквизиты:

наименование документа — кассовый чек;

фамилия, имя, отчество продавца полностью;

ИНН продавца;

система налогообложения — «Налог на

профессиональный доход»;

• QR-код.

Все обязательные реквизиты чека перечислены в пункте

6 статьи 14 Закона от 27.11.2018 № 422-ФЗ.

39.

Если в чеке несколько позиций, то на странице чека нажмите кнопку«Добавить» и добавьте товары, работы, услуги.

Сводный чек можно оформить, если покупатель оплатил в налоговом

периоде несколько покупок в безналичном порядке.

После того как внесете обязательные данные, нажмите кнопку «Выдать

чек».

Сформируйте чек в момент оплаты наличными или электронными

деньгами, в том числе через онлайн-банк, мобильный банк, с

помощью электронного кошелька.

При иных формах безналичных расчетов оформите и передайте чек

не позднее 9-го числа месяца, следующего за налоговым периодом (п.

3 ст. 14 Закона от 27.11.2018 № 422-ФЗ).

40.

Когда из-за проблем с телефоном или приложениемне удается своевременно выдать чек, зафиксировать

продажу можно позже, а в мобильном приложении

указать дату расчета, даже если она уже прошла.

Покупателю передают чек одним из трех способов.

Можно отправить чек на мобильный телефон или

электронную почту, чтобы покупатель получил ссылку

на чек на сайте ФНС. Можно распечатать чек и отдать

лично или показать клиенту экран приложения с QRкодом

41.

Чек с ошибкой можно аннулироватьпрямо в приложении

Если отменяете документ сразу после того, как оформили, нажмите на

кнопку «Аннулировать чек» на странице сформированного чека.

Появится предупреждение: «Вы действительно хотите аннулировать чек».

Потом появится сообщение «Выберите причину аннулирования чека» —

«Чек сформирован ошибочно» или «Возврат средств».

Это действие приведет к пересчету налога«. Выбираем «Аннулировать»

еще раз.

В разделе «Операции» можно увидеть все продажи за месяц и перейти к

конкретному чеку для его отмены или корректировки по описанному

выше алгоритму.

Когда аннулирован верный чек, его невозможно восстановить в

мобильном приложении. В этом случае вместо ошибочно

аннулированного чека сформируйте и направьте новый.

42.

Что делать, если клиент отказывается назвать номертелефона или адрес электронной почты для

направления кассового чека?

Предложите клиенту отсканировать QR-код на чеке.

Плательщик налога на профессиональный доход вправе

отправить чек клиентам не только на номер телефона

или адрес электронной почты.

Есть возможность передать чек покупателю в момент

продажи.

Для этого покажите клиенту экран смартфона, с

помощью своего мобильного устройства он сможет

считать QR-код, содержащийся на чеке (подп. 2 п. 5 ст.

14 Закона от 27.11.2018 № 422-ФЗ).

43.

Как проверяют чеки изприложения «Мой налог»?

Чек, который оформлен в мобильном приложении «Мой

налог», нельзя проверить через мобильное приложение

«Проверка кассового чека».

Мобильное приложение «Проверка кассового чека»

разработано только для проверки чеков, которые оформлены

с помощью ККТ.

А чек, который создал плательщик налога на

профессиональный доход в мобильном приложении «Мой

налог», через оператора электронной площадки или банк, не

является кассовым чеком, и QR-код в нем формируется не в

соответствии с требованиями законодательства о применении

ККТ (Закон от 22.05.2003 № 54-ФЗ).

44.

Какие налоги и взносы платить?Налог на профессиональный доход освобождает от

НДФЛ доходы, которые облагаются в рамках этого

спецрежима.

С остальных доходов физлица должны платить

НДФЛ.

На спецрежиме также не нужно платить

обязательные страховые взносы.

45.

Налог на профессиональныйдоход

Объект налогообложения у плательщиков налога на

профессиональный доход — доходы от реализации

товаров, работ, услуг, имущественных прав

46.

Не признаются объектом обложенияналогом на профессиональный доход:

• доходы по трудовым договорам;

• доходы по гражданско-правовым договорам на выполнение работ и

оказание услуг при условии, что исполнитель — в штате заказчика

или уволился меньше двух лет назад;

• доходы в натуральной форме;

• доходы от продажи недвижимости, транспорта, а также от бывшего в

употреблении для личных, домашних и иных подобных нужд

имущества;

• доходы от передачи имущественных прав на недвижимость, в том

числе по договору аренды. Исключение предусмотрено только для

аренды жилья;

• доходы от уступки и переуступки прав требований;

47.

доходы от реализации долей в уставном капитале организаций, паев в паевых фондах

кооперативов и паевых инвестиционных фондах, ценных бумаг и производных финансовых

инструментов;

доходы государственных и муниципальных служащих, за исключением доходов от сдачи в

аренду жилых помещений;

от деятельности в рамках договора простого товарищества (договора о совместной

деятельности) или договора доверительного управления имуществом;

доходы от арбитражного управления, от деятельности медиатора, оценочной деятельности,

деятельности нотариуса, занимающегося частной практикой, адвокатской деятельности.

Об этом говорится в пункте 2 статьи 6 Закона от 27.11.2018 № 422-ФЗ

48.

Ставка налога зависит откатегории покупателей.

С доходов от граждан — 4 процента

от организаций и предпринимателей — 6

процентов.

В течение 2019–2028 годов ставки не должны

меняться

49.

Налоговый период — месяц, ноесть несколько исключений

Первый налоговый период начинается с даты

постановки на учет в качестве плательщика налога

на профессиональный доход и заканчивается в

конце следующего месяца.

Например, при постановке на учет 2 декабря 2019

года первый налоговый период — со 2 декабря 2019

года по 31 января 2020 года.

Основание — пункты 1 и 2 статьи 9 Закона от

27.11.2018 № 422-ФЗ.

50.

Когда плательщик налога на профессиональный доходснимается с учета, налоговый период завершается в день

снятия с учета.

Если в течение одного месяца гражданин

регистрируется плательщиком налога на

профессиональный доход, а потом снимается с учета,

налоговый период — с даты постановки на учет до даты

снятия с учета.

Об этом говорится в пунктах 3 и 4 статьи 9 Закона от

27.11.2018 № 422-ФЗ.

51.

Налоговая базаСовокупная сумма доходов, которую инспекторы

посчитают нарастающим итогом с начала года кассовым

методом.

Когда доходы получили и от организаций или

предпринимателей, и от граждан, налоговую базу

посчитают отдельно для каждой ставки.

Если плательщик налога на профессиональный доход

возвращает деньги покупателю или заказчику,

налоговую базу уменьшат в периоде возврата.

52.

Считать налог на профессиональный доходбудет автоматизированная система

налоговых органов

Узнать сумму можно будет из уведомления, которое

поступит в приложение «Мой налог» не позже 12-го

числа следующего месяца.

Перечислить налог можно через приложение с

помощью банковской карты.

Другой вариант — сформировать в приложении

квитанцию на оплату.

53.

54.

Основной налоговый вычетНалоговая база уменьшается на налоговый вычет —

10 000 руб., но не единовременно.

Вычет определяется в зависимости от ставки налога.

Если ставка — 6 процентов, вычет составит 2

процента от налоговой базы, а если ставка — 4

процента: 1 процент, но не больше 10 000 руб.

55.

Дополнительный налоговыйвычет или «налоговый капитал»

«Налоговый капитал» – это дополнительный вычет по

налогу на профессиональный доход в сумме 12 130 руб.,

за счет которого можно снизить налог к уплате либо

погасить задолженность и пени.

Допвычет предоставят всем зарегистрированным

плательщикам налога на профессиональный доход, а

также тем, кто будет регистрироваться в 2020 году, но

только один раз.

Эта мера господдержки в связи с коронавирусом

предусмотрена статьей 21 Закона от 08.06.2020 № 166ФЗ

56.

Подавать заявление на получение и списаниеналогового капитала не нужно.

Посмотреть начисленный дополнительный

налоговый бонус можно в мобильном приложении

«Мой налог» с 1 июня 2020 года. Об этом сообщила

ФНС.

57.

Налоговый капитал в течение 2020 года будетавтоматически применяться для полной уплаты

налога на профессиональный доход за июль–

декабрь 2020 года.

Если у налогоплательщика есть задолженность,

налоговые органы сначала зачтут налоговый

капитал в счет погашения долга, а после погашения

– в счет уплаты налога за июль–декабрь 2020 года.

58.

Дополнительный вычетприбавляется к основному вычету

Это означает, что если у самозанятого есть

неиспользованный основной вычет на 1 июня 2020 года,

то к неиспользованному вычету будет добавлен новый

налоговый вычет.

До 1 июля 2020 года и после 2021 года основной вычет

будет уменьшать налог, как и раньше в зависимости от

ставки налога.

Неиспользованная в 2020 году часть дополнительного

вычета в 2021 году будет аннулирована.

59.

Если до окончания 2020 года будет использован весьдопвычет, то как и раньше, налог на профессиональный

доход уменьшится на остаток от вычета в размере 10 000 руб.,

предусмотренного статьей 12 Закона от 27.11.2018 № 422-ФЗ.

Однако по налогам, которые будут начислены самозанятым с

июля 2020 года, такой вычет не нужно ограничивать 1 или 2

процентами от налоговой базы в зависимости от ставки

налога на профессиональный доход.

Это ограничение отменили статьей 21 Закона от 08.06.2020

№ 166-ФЗ.

60.

Как налоговики спишут налог на профессиональный доход засчет

основного

и

дополнительного

вычетов.

Самозанятый гражданин оказывал услуги организациям

Иванов И.И. зарегистрировался плательщиком налога на

профессиональный доход в январе 2020 года. С января по

июнь Иванов получил по договорам оказания услуг от

организаций 100 000 руб. доходов. В июле доход от

организаций составил 90 000 руб.

Ставка налога на профессиональный доход – 6 процентов.

До июля 2020 года Иванов применял налоговый вычет – 2

процента, но не больше 10 000 руб. 1 июня 2020 года Иванов

получил дополнительный вычет в размере 12 130 руб.

Общая сумма вычетов за 2020 год – 22 130 руб (10 000 руб. +

12 130 руб.).

61.

Январь–июньИсчисленный налог без учета вычетов – 6000 руб.

(100 000 руб. × 6%).

Сумма вычета – 2 процента от 100 000 руб. составит

2000 руб. (100 000 руб. × 2%).

Налог к уплате – 4000 руб. (6000 руб. – 2000 руб.).

Остаток вычета – 8000 руб. (10 000 руб. – 2000 руб.).

Им можно будет воспользоваться после списания

допвычета.

62.

ИюльИсчисленный налог без учета вычетов – 5400 руб. (90

000 руб. × 6%).

С 1 июля 2020 года можно применить допвычет на

сумму 12 130 руб.

Таким образом вычет покрывает всю сумму налога –

5400 руб. Налог к уплате – 0. Остаток допвычета можно

использовать до конца 2020 года в сумме 6730 руб. (12

130 руб. – 5400 руб.).

При этом остаток основного вычета в размере 8000 руб.

будет использован после исчерпания допвычета

63.

Как налоговики спишут налог на профессиональный доход засчет основного и дополнительного вычетов. Самозанятый

гражданин оказывал услуги гражданам, организациям и ИП

Иванов И.И. зарегистрировался плательщиком налога

на профессиональный доход в январе 2020 года.

С января по июнь он получил за оказанные услуги:

• 20 000 руб. доходов от граждан;

• 50 000 руб. доходов от организаций и ИП.

За июль Иванов получил за оказанные услуги:

• 5 000 руб. доходов от граждан;

• 10 000 руб. доходов от организаций и ИП.

64.

С января по июньЗаказчики — граждане

• Сумма вычета — 1 процент от 20 000 руб. составит 200 руб. (20 000

руб. × 1%). Исчисленный налог — 800 руб. (20 000 руб. × 4%). Налог

к уплате по доходам от граждан — 600 руб. (800 руб. — 200 руб.).

Заказчики — организации и ИП

• Сумма вычета — 2 процента от 10 000 руб. составит 1000 руб. (50 000

руб. × 2%). Исчисленный налог — 3000 руб. (50 000 руб. × 6%).

Налог к уплате — 2000 руб. (3000 руб. — 1000 руб.).

Общая сумма налога к уплате — 2600 руб. (600 руб. + 2000 руб.). Остаток

вычета – 8800 руб. (10 000 руб. – (200 руб. + 1000 руб.)

65.

ИюльИсчисленный налог без учета вычетов по доходам от

граждан – 200 руб. (5 000 руб. × 4%). и по доходам от

организаций и ИП – 600 руб. (10 000 руб. × 6%). С 1

июля 2020 года можно применить допвычет на сумму 12

130 руб.

Таким образом вычет покрывает всю сумму налога – 800

руб. (200 руб. + 600 руб.) Налог к уплате – 0.

Остаток допвычета можно использовать до конца 2020

года в сумме 11 330 руб. (12 130 руб. – 800 руб.). При

этом остаток основного вычета в размере 8800 руб. будет

использован после исчерпания допвычета.

66.

Срок уплаты — не позднее 25-го числа месяца,следующего за истекшим налоговым периодом.

К примеру, 25 марта 2020 года граждане платят налог за

февраль 2020 года, а зарегистрированные в январе 2020 года

— за период с даты регистрации по 29 февраля 2020 года.

Если 25-е число выпадает на праздничный или выходной

день, срок уплаты переносится на первый рабочий день.

Такой порядок предусмотрен в пункте 7 статьи 6.1 НК и

распространяется на все налоги (не только налоги из НК).

Сумма к уплате до 100 руб. отдельно не перечисляется, а

добавится к платежу за следующий месяц

67.

Переплату по налогу можно зачесть в счет будущихплатежей по этому налогу или вернуть (п. 6 ст. 8

Закона от 27.11.2018 № 422-ФЗ).

Зачет в счет недоимки, пеней и штрафов

предусмотрен законом, но на практике пока

невозможен

68.

Обязан ли плательщик налога напрофессиональный доход учитывать в доходах

возмещение коммуналки по предоставленному в

аренду жилью

Учитывайте в доходах только ту компенсацию, которая входит в

арендную плату и не выделена отдельно.

Плательщик налога на профессиональный доход вправе сдавать в аренду

жилые помещения — дома, квартиры и их части (подп. 4 п. 2 ст. 6 Закона

от 27.11.2018 № 422-ФЗ, п. 1 ст. 16 ЖК).

По условиям договора аренды арендатор может компенсировать

коммунальные платежи владельцу жилого помещения.

Плата за коммунальные услуги состоит из двух частей.

Первая часть — обязательная, ее собственник оплачивает независимо от

того, живет кто-то в квартире или нет.

Вторая часть зависит от фактического потребления и определяется по

индивидуальным счетчикам. Например, плата за воду или свет.

69.

Если коммунальные платежи отдельно выделены в документах,арендатор оплачивает суммы сверх фиксированной арендной

платы или как ее непостоянную часть.

В этом случае при возмещении расходов у арендодателя не

возникает экономической выгоды. Следовательно, платить с

компенсации коммуналки налог на профессиональный доход не

нужно.

Стороны вправе прописать в договоре условие о том, что

коммунальные платежи полностью входят в арендную плату.

В этом случае всю сумму, которую получил самозанятый

гражданин, нужно включить в доход

70.

С той компенсации, которая не подпадает под налог напрофессиональный доход, не придется платить и

НДФЛ.

В этом случае у арендодателя не возникает

дополнительного дохода, и он выступает связующим

звеном между потребителем коммунальных услуг —

арендатором и ресурсоснабжающей организацией.

Аналогичные выводы — в письмах Минфина от

29.04.2019 № 03-04-07/31733 и от 29.05.2019 № 03-1109/40094, которое направлено ФНС инспекциям для

работы письмом от 13.06.2019 № СД-4-3/11446.

71.

НДФЛНалог на профессиональный доход заменит НДФЛ не по всем доходам.

С доходов, которые не признаются объектом налогообложения по налогу

на профессиональный доход, физлица должны будут заплатить НДФЛ.

Если плательщик налога на профессиональный доход получает доходы,

которые облагаются НДФЛ, он вправе претендовать на налоговые

вычеты по этому налогу.

Но есть дополнительные условия: гражданин должен быть налоговым

резидентом и получать доходы, по которым ставка НДФЛ — 13

процентов, кроме дивидендов (п. 3, 4 ст. 210 и ст. 214.1, 218, 219, 220, 221

НК).

В противном случае плательщик налога на профессиональный доход

вычеты по НДФЛ не получает. Например, не положен вычет на покупку

квартиры (письмо Минфина от 07.03.2019 № 03-11-11/15110).

72.

НДСПлательщики налога на профессиональный доход

освобождены от НДС, если не зарегистрированы

как ИП.

Предприниматели должны платить только НДС

при импорте (п. 9 ст. 2 Закона от 27.11.2018 № 422ФЗ).

73.

Страховые взносыОбязательные страховые взносы

Плательщики налога на профессиональный доход не

перечисляют обязательные страховые взносы (п. 11 ст. 2

Закона от 27.11.2018 № 422-ФЗ).

Часть налога на профессиональный доход поступит в ФОМС,

поэтому плательщики налога на профессиональный доход

будут застрахованы в системе медстрахования.

Но чтобы отработанные на спецрежиме периоды вошли в

стаж для пенсии, необходимо вступить в добровольные

правоотношения по обязательному пенсионному

страхованию и уплачивать страховые взносы в ПФР

74.

В какой пропорции будет распределяться суммауплаченного налога на профессиональный доход в

Фонд обязательного медицинского страхования и в

региональный бюджет?

Доходы от уплаты налога на профессиональный

доход зачисляется в фонд медицинского

страхования - по нормативу 37 процентов.

Соответственно 63 процента – налог в

региональный бюджет

75.

Плательщики налога на профессиональный доходна свое усмотрение определяют размер

добровольного платежа в ПФР.

Ограничена только максимальная сумма за год —

должно соблюдаться неравенство:

• Добровольный взнос в ПФР ≤ 8 МРОТ ×

тариф взноса × 12

76.

Периоды уплаты добровольных взносов вПФР засчитывают в страховой стаж.

Сколько дней, месяцев и лет включат в стаж,

зависит от суммы добровольного платежа в течение

каждого года и от того, когда плательщик налога на

профессиональный доход подал заявление о

добровольном вступлении в правоотношения по

обязательному пенсионному страхованию.

Больше одного года за расчетный период в стаж не

добавят.

77.

Добровольные взносы в ФССПлательщики налога на профессиональный доход не перечисляют обязательные

взносы на социальное страхование в ФСС (п. 11 ст. 2 Закона от 27.11.2018 № 422ФЗ).

Чтобы получать из соцстраха больничные, декретные и детские пособия, ИП –

плательщики налога на профдоход могут добровольно вступить в правоотношения

по обязательному социальному страхованию на случай временной

нетрудоспособности и в связи с материнством (п. 3 ст. 2 Закона от 29.12.2006 №

255-ФЗ, п. 1 Правил, утв. постановлением Правительства от 02.10.2009 № 790).

Самозанятые граждане без статуса ИП платить добровольные взносы в соцстрах не

вправе.

Законом такая возможность не предусмотрена.

Данный вывод подтверждает письмо ФСС от 28.02.2020 № 02-09-11/06-04-4346

78.

Могут ли самозанятые получитьбольничные, декретные и детские пособия

Ответ зависит от того, есть ли у самозанятого

работа по трудовому договору, платит ли он

добровольные взносы на соцстрахование как ИП.

79.

Плательщик налога на профессиональный доход, укоторого есть работа по трудовому договору наряду

предпринимательской деятельностью, получает

больничные, декретные и детские пособия в таком

же порядке, что и другие работники.

В этом случае ФСС выплачивает пособия по месту

работы.

80.

ИП, которые платят налог на профессиональный доходи являются добровольными страхователями в ФСС,

пособия получают в территориальном отделении

фонда.

Обязательное условие – должны быть уплачены взносы

за календарный год, предшествующему году в котором

наступил страховой случай.

Об этом сказано в пункте 3 статьи 2, пункте 6 статьи 4.5

Закона от 29.12.2006 № 255-ФЗ и письме ФСС от

28.02.2020 № 02-09-11/06-04-4346.

81.

Плательщик налога на профессиональный доход, укоторого нет работы по трудовому договору и

который не платит добровольные взносы в ФСС как

ИП, больничные и декретные пособия не получит.

Эти пособия не положены всем самозанятым

гражданам без статуса ИП, поскольку платить

добровольные взносы в ФСС они не вправе (п. 6 ст.

4.5 Закона от 29.12.2006 № 255-ФЗ, письмо ФСС от

28.02.2020 № 02-09-11/06-04-4346).

82.

Пособие за постановку на учет в ранние сроки беременности,единовременное пособие при рождении ребенка и пособие

по уходу до 1,5 лет получить можно (ст. 9, 11, 13 Закона от

19.05.1995 № 81-ФЗ, п. 19, 25, 39 Порядка, утв. приказом

Минздравсоцразвития от 23.12.2009 № 1012н).

Мать ребенка, зарегистрированная плательщиком налога на

профессиональный доход, должна для этого обратиться в

отделении соцзащиты по местожительству, если только отец

ребенка не работает по трудовому договору (п. 21, абз. 2 п. 27,

абз. 6 п. 42 Порядка, утв. приказом Минздравсоцразвития от

23.12.2009 № 1012н).

83.

Когда второй родитель работает по трудовому договору,пособие при рождении ребенка получает он через

своего нанимателя (п. 27 Порядка, утв. приказом

Минздравсоцразвития от 23.12.2009 № 1012н).

Если же он оформит отпуск по уходу за ребенком, то и

пособие до 1,5 лет будет получать на работе (ст. 13

Закона от 19.05.1995 № 81-ФЗ, п. 39 Порядка, утв.

приказом Минздравсоцразвития от 23.12.2009 № 1012н).

84.

Обязанности налогового агентаЗа предпринимателем — плательщиком налога на

профессиональный доход сохраняются все

обязанности налогового агента, которые

предусмотрены НК (п. 10 ст. 2 Закона от 27.11.2018

№ 422-ФЗ).

Для граждан не ИП таких требований нет.

85.

Какую отчетность сдаватьНалоговую декларацию по налогу на

профессиональный доход в инспекцию не

представляют (ст. 13 Закона от 27.11.18 № 422-ФЗ).

Данные о доходах ИФНС получит из мобильного

приложения «Мой налог».

86.

Как сняться с учетаЧтобы сняться с учета как плательщик налога на

профессиональный доход, гражданин или ИП

должен подать заявление через мобильное

приложение «Мой налог».

Порядок действий зависит от причины ухода со

спецрежима.

87.

Заявление о снятии с учета плательщиканалога на профессиональный доход

Самозанятый гражданин и ИП вправе в любой

момент сняться с учета как плательщик налога на

профессиональный доход по собственной

инициативе.

ИФНС снимет с учета в тот же день, когда подадите

заявление о снятии с учета через мобильное

приложение «Мой налог» (п. 13 ст. 5 Закона от

27.11.2018 № 422-ФЗ).

88.

89.

Чтобы сняться с учета через кабинетналогоплательщика «Мой налог» на сайте

npd.nalog.ru, с главной страницы перейдите во

вкладку «Настройки», затем в «Профиль» и нажмите

кнопку «Снять с учета».

90.

Если гражданин или ИП пересталсоответствовать критериям плательщика

налога на профессиональный доход

Он также обязан сняться с учета в качестве плательщика налога на

профессиональный доход.

Если инспекторы обнаружат, что плательщик налога на

профессиональный доход не соответствует обязательным условиям, они

снимут его с учета без заявления.

Уведомление об этом направят через приложение «Мой налог» (п. 15–17

ст. 5 Закона от 27.11.2018 № 422-ФЗ). Гражданин теряет право на

спецрежим со дня, когда нарушил условия применения спецрежима (п. 19

ст. 5 Закона от 27.11.2018 № 422-ФЗ).

Когда ИФНС снимет с учета плательщика налога на профессиональный

доход, она направит уведомление через мобильное приложение «Мой

налог», кабинет налогоплательщика налога на профессиональный налог

«Мой налог» или пришлет СМС на телефон.

91.

Повторно встать на учет в качестве плательщиканалога на профессиональный доход можно, если

нет недоимки по налогу, а также пеням и штрафам

по нему.

Основание — пункт 11 статьи 5 Закона от

27.11.2018 № 422-ФЗ.

92.

Если гражданин продолжает вестипредпринимательскую деятельность после того, как

был снят с учета как самозанятый, нужно

регистрировать ИП.

Аналогичный вывод — в письме ФНС от 19.04.2019

№ СД-4-3/7496.

93.

Уведомление от ИП о переходе наспецрежим

После потери права платить налог на профессиональный

доход ИП может перейти на УСН, ЕСХН или ЕНВД.

Уведомление о переходе на упрощенку или ЕСХН, заявление

о постановке на учет в качестве плательщика ЕНВД нужно

оформить и отправить инспекторам в 20-дневный срок.

Граждане не ИП в этот же срок вправе зарегистрироваться в

качестве предпринимателя и перейти на спецрежим.

Такой порядок предусмотрен в пункте 6 статьи 15 Закона от

27.11.2018 № 422-ФЗ.

94.

Если ИП добровольно отказался от уплаты налога напрофессиональный доход,перейти на упрощенку или

ЕСХН можно только с начала следующего года.

Возможность перейти на упрощенку и ЕСХН в

середине года в таком случае в Законе от 27.11.2018 №

422-ФЗ не предусмотрена.

В подтверждение тому — письмо Минфина от

11.03.2019 № 03-11-11/15272.

Доходы, которые ИП получит после отказа от статуса

самозанятого, облагаются НДФЛ.

95.

Меры господдержки как субъектамМСП

С 8 июня 2020 года самозанятых граждан будут включать в реестры МСП.

Это значит, что они имеют право на те же меры господдержки, как и

субъекты малого и среднего бизнеса.

Физлица, которые не являются ИП и применяют налог на

профессиональный доход, вправе обратиться:

• за финансовой, имущественной, информационной

консультационной и другой поддержкой, которая предусмотрена для

субъектов МСП статьями 17 - 21, 23, 25 Закона от 24.07.2007 № 209ФЗ;

• за поддержкой, предоставляемой АО "Корпорация "МСП" и её

дочерними обществами.

96.

Чтобы добавить карту черезличный кабинет «Мой налог»:

1. В главном меню выберите раздел «Настройки».

2. Выберите раздел «Платежная информация» и

нажмите «Добавить новую карту».

3. Введите номер банковской карты, срок действия,

CVC-код и нажмите «Продолжить».

97.

В обоих случаях в процессе привязки банковской картыс нее для проверки будут списаны и возвращены 1 руб. и

10 руб.

Чтобы провести операции, банк пришлет на мобильный

телефон сообщение с СМС-кодом.

После успешной привязки карты в мобильном

приложении «Мой налог» появится сообщение

«Регистрация завершена успешно».

.

98.

Может ли оказать услуги самозанятый изрегиона, где нет НПД?

Физлицу, которое регистрируется в качестве

самозанятого, необязательно жить в регионе, где

действует налог на профессиональный доход.

Главное, чтобы этот спецрежим был там, где

самозанятый будет оказывать услуги (п. 1 и 2 ст. 1, п.

2 ст. 2 Закона № 422-ФЗ, письмо Минфина от от

29.05.2019 № 03-11-11/38994).

99.

Как проверить статус самозанятого призаключении сделки?

Есть два способа удостовериться, что подрядчик —

самозанятый.

Во-первых, проверить его на сайте ФНС

(npd.nalog.ru/check-status).

Во-вторых, запросить у самозанятого справку,

которую он сам сформирует в приложении «Мой

налог» (письмо ФНС от 06.02.2020 № СД-4-3/1866).

100.

Какими документами подтвердить расходына оплату услуг самозанятого?

Чтобы учесть расходы, нужны договор и чек из приложения

«Мой налог».

Если платите наличными, чек исполнитель выставит в день

оплаты. Когда оплату перечисляете на карту или счет, чек

самозанятый вправе выдать не позднее 9-го числа месяца,

следующего за месяцем оплаты (п. 3 ст. 14 Закона № 422-ФЗ).

Но есть смысл установить в договоре, что чек самозанятый

выставляет в день безналичной оплаты.

Если чек составить на следующий месяц, у вас не будет

подтверждения, что компания не должна начислять взносы с

вознаграждения.

101.

Платить ли НДФЛ и взносы свознаграждения самозанятому за

консультационные услуги?

Компания не должна платить НДФЛ и взносы за

самозанятого.

Удержать НДФЛ и платить взносы с выплат

самозанятому придется, если он потеряет право на

спецрежим и при этом у него не будет статуса ИП.

Это возможно, если доходы за год превысят 2,4 млн руб.

Пропишите в договоре обязанность самозанятого

сообщить вам, если он превысил лимит.

102.

Как начислить вознаграждениесамозанятому в бухучете?

Вознаграждение самозанятому отразите по кредиту

счета 76 «Расчеты с разными дебиторами и

кредиторами» и дебету счетов 20, 25, 26, 44.

103.

Как проверить статус гражданина– самозанятый он или нет?

На сайте ФНС заработал сервис по проверке статуса

самозанятого гражданина. Сервис бесплатный. Для проверки

статуса самозанятого гражданина введите только ИНН

физлица или индивидуального предпринимателя и укажите

дату, на которую нужно проверить статус.

Сервис будет полезен организациям, которые уже работают

или планируют работать с самозанятыми гражданами.

Проверка поможет правильно считать налоги и взносы по

таким договорам.

Для проверки статуса запросите специальную справку у

самозанятого. Справку он формирует в приложении «Мой

налог» (письмо ФНС от 05.06.2019 № СД-4-3/10848

104.

На какой срок приостановилипроверки самозанятых?

Конкретного срока нет. До конца 2019 года

проверять не планируют.

Какой будет ситуация в 2020 году — неизвестно.

105.

От каких проверок освободилисамозанятых? Их не будут проверять даже

при регистрации?

Когда гражданин регистрируется в качестве самозанятого,

достоверность сведений, которые он ввел, проверяется

автоматически.

Так же, когда он пробивает чеки в приложении «Мой налог»,

автоматически проверяется годовая сумма дохода.

Если самозанятый превысит лимит в 2,4 млн руб., он не

сможет больше формировать чеки. ФНС приостановила

проверки, которые инициируют инспекторы.

В частности, временно не проверяют, выдает ли самозанятый

чеки.

106.

Будут ли проверять, как компаниинанимают самозанятых? Или такие

проверки тоже приостановили?

ФНС не планирует приостанавливать такие проверки.

Если компания заключит договор подряда с бывшими

работниками, их доходы не будут подпадать под налог

на профессиональный доход.

Такое условие действует в течение двух лет после

увольнения работника (ст. 6 Федерального закона от

27.11.2018 № 422-ФЗ. — Примеч. ред.).

Также компании не могут нанимать гражданина как

самозанятого, когда он фактически выполняет работу по

трудовому договору в этой компании. ФНС не

планирует приостанавливать такие проверки.

107.

В какой срок налоговый орган производитперерасчет налога после аннулирования

чека и направляет новую квитанцию на

уплату налога?

Расчет налога происходит ежемесячно в период с 10 по 12 число.

Каждый расчет налога учитывает аннулированные и созданные

прошедшим числом чеки.

При этом отдельное уведомление об уменьшении суммы налога к уплате,

в связи с аннулированием чека не формируется

Возможность оплатить налог появится не позднее 12-го числа месяца,

следующего за истекшим налоговым периодом.

Налоговый орган уведомит самозанятого налогоплательщика через

мобильное приложение о сумме налога, подлежащей уплате, с учётом

аннулированного в предыдущем периоде чека, с указанием реквизитов.

Соответственно, в указанной сумме уже будут учтены Ваши

корректировки дохода.

108.

В какой срок необходимо сформировать чек на полученнуюсумму профессионального дохода? Какой период можно

будет выбрать в приложении «Мой налог», если сразу не

сформировал чек? Если чек был сформирован не в момент

расчета с покупателем, предусмотрен ли какой-либо штраф

?

Чек должен быть сформирован «самозанятым» и передан

покупателю (заказчику) в момент расчета наличными

денежными средствами и (или) с использованием

электронных средств платежа.

При иных формах денежных расчетов в безналичном порядке

чек должен быть сформирован и передан покупателю

(заказчику) не позднее 9-го числа месяца, следующего за

налоговым периодом, в котором произведены расчеты.

В мобильном приложении «Мой налог» «самозанятый» может

указать фактическую дату осуществления расчета, даже если

такая дата уже прошла. и данный расчет будет включен в

сумму налога в следующем налоговом периоде.

109.

Нарушение налогоплательщиком установленныхФедеральным законом о настоящем эксперименте

порядка и (или) сроков передачи в налоговый орган

сведений о произведенном расчете, связанном с

получением дохода от реализации товаров (работ, услуг,

имущественных прав), влечет взыскание штрафа в

размере 20 процентов от суммы такого расчета.

Те же деяния, совершенные повторно в течение шести

месяцев, влекут взыскание штрафа в размере суммы

такого расчета.

110.

В каком порядке осуществляется зачет ивозврат сумм излишне уплаченного налога

на профессиональный доход?

Сумма излишне уплаченного налога подлежит зачету в счет предстоящих

платежей налогоплательщика, погашения недоимки, задолженности по

пеням и штрафам за налоговые правонарушения только по этому налогу.

Возврат сумм излишне уплаченного налога на профессиональный доход

осуществляется в порядке, предусмотренном статьей 78 Налогового

кодекса Российской Федерации.

Заявление на возврат/зачет излишне уплаченного налога может быть

подано в ИФНС следующим способом: - лично налогоплательщиком; его представителем по нотариальной доверенности; - почтой (с

уведомлением о вручении, описью вложения); - в электронной форме с

использованием интернет-сервиса «Личный кабинет налогоплательщика

для физических лиц», подписанное усиленной квалифицированной или

неквалифицированной электронной подписью налогоплательщика.

111.

Если подписали акт, но самозанятый еще неполучил деньги, с них все равно нужно

платить налог?

Нет.

Датой получения дохода признается тот день, когда

налогоплательщику налога на профессиональный доход

пришли деньги, а не тот, когда подписан акт.

Если налогоплательщик налога на профессиональный доход

отремонтировал клиенту квартиру и у него приняли работу,

но деньги задерживают или есть условие об отсрочке — налог

платить не надо.

Когда деньги фактически будут получены

налогоплательщиком налога на профессиональный доход,

тогда и следует отразить полученный доход.

112.

Если самозанятый налогоплательщиквернул деньги и аннулировал чек, какие

действия должен произвести заказчик?

При возврате суммы оплаты заказчику можно аннулировать

чек.

При аннулировании чека из-за неточных данных сумма

дохода налогоплательщика налога на профессиональный

доход тоже корректируется.

При этом налогоплательщику налога на профессиональный

доход может потребоваться указать причину аннулирования.

Если чек аннулирован, заказчик также вносит изменения в

суммы расходов, учитываемых при расчете налоговой базы.

Порядок корректировки зависит от применяемого заказчиком

режима налогообложения.

113.

Если самозанятый налогоплательщик укажетместо ведения деятельности неверно или

укажет один регион, а услугу окажет в

другом

Законом не запрещено ведение деятельности в

нескольких субъектах.

При этом при регистрации необходимо указать

один регион ведения деятельности из числа

входящих в территорию эксперимента по

установлению специального налогового режима

«Налог на профессиональный доход».

114.

Если самозанятый уже являетсяпенсионером, будет ли пересчитываться

пенсия при отчислении страховых взносов в

пенсионный фонд?

Да, будет, но с учетом ограничений, определенных

законодательством.

Максимальное значение индивидуального

пенсионного коэффициента при перерасчете

страховой пенсии, предусмотренном пунктом 3

части 2 статьи 18 Федерального закона от 28.12.2013

№ 400-ФЗ "О страховых пенсиях",

учитывается в размере - 3,0 ИПК.

115.

Если у меня есть задолженность как уфизического лица, повлияет ли это на

регистрацию в качестве плательщика налога

на профессиональный доход?

При осуществлении первичной постановки на учет

физического лица в качестве налогоплательщика налога

на профессиональный доход не установлено

ограничений в виде наличия у данного физического

лица задолженности по налогам и сборам.

Физическое лицо после снятия с учета в налоговом

органе в качестве налогоплательщика налога на

профессиональный доход вправе повторно встать на

учет в качестве налогоплательщика при отсутствии у

него недоимки по налогу на профессиональный доход,

задолженности по пеням и штрафам по такому налогу.

116.

Если я зарегистрировался вкачестве самозанятого могу ли я не

платить налог, так как нет дохода?

Да, закон не содержит запрета на такую

регистрацию.

Пока доход в рамках специального налогового

режима «Налог на профессиональный доход» не

будет получен и отражен – налог начисляться не

будет.

117.

Если я самозанятый и оказываю услуги илипродаю товары. Нужно ли оформлять

уголок потребителя?

В федеральном законе от 27.11.2018 № 422-ФЗ о настоящем эксперименте

отсутствуют требования о наличии или оформлении «Уголка потребителя».

При этом, если Вы индивидуальный предприниматель, то необходимо учесть, что

на территории Российской Федерации существует законодательство, в том числе

связанное со сферой услуг, например, - Закон РФ от 07.02.1992 № 2300-1 «О

защите прав потребителей», в котором сказано, что «Уголок потребителя» может

быть оформлен в виде информационного стенда либо содержаться в папке в виде

правовой информации в доступном для покупателя месте и обязателен для

изготовителей, продавцов товаров, исполнителей услуг, то есть «самозанятых».

Покупатель вправе потребовать предоставления необходимой и достоверной

информации об изготовителе (исполнителе, продавце), режиме Вашей работы и

реализуемых Вами товарах (работах, услугах).

118.

Есть ли возможность «привязать»расчетный счет в приложении

«Мой налог»?

Нет, в мобильном приложении «Мой налог»

возможность «привязать» расчетный счет продавца

отсутствует и не планируется в ближайшее время к

реализации.

119.

Как вывести деньги? На какуюкарту поступают деньги?

Мобильное приложение «Мой налог» - это не счёт,

деньги туда не зачисляются и там не хранятся.

Налогоплательщик налога на профессиональный

доход получает доход от покупателя на свои счета

или наличными, потом формируете чек, указывая

сумму дохода.

120.

Зачем мне вообще выходить из«тени» и становиться

самозанятым?

Помимо очевидной необходимости не нарушать закон,

можно привести еще несколько причин:

Не тратите деньги на штрафы и пени.

Не теряете время на судебные разбирательства. Спокойно и

уверенно развиваете бизнес – его не закроют и не

приостановят, а значит риски потери дохода будут меньше.

Вы сможете официально подтвердить свои доходы

(например, для целей кредитования).

Легальный статус - это Ваша репутация и гарантии Вашим

клиентам.

121.

Вопросы:1) Возможно ли использование расчётного счета ИП для

самозанятого?

2) Может ли самозанятый проходит сертификацию на

продукцию, которую изготавливает?

3) На данный момент не совсем понятен вопрос платежей.

Нужен ли отдельный счёт? Как учитывать наличные платежи

и формируется чек?Так же интересует ставка 4 и 6

4) Как самозанятому при прекращении деятельности снять

статус самозанятого (или снятся с учета) в ИФНС?

5) Можно ли уменьшить налогооблагаемую базу для

самозанятых на сумму аренды помещения?

finance

finance