Similar presentations:

Депозитные продукты и расчет дохода по вкладам

1.

ТемаДЕПОЗИТНЫЕ ПРОДУКТЫ

И РАСЧЕТ ДОХОДА ПО

ВКЛАДАМ

2.

ОбязательстваСобственный капитал (средства)

уставный капитал

резервный фонд

специальные фонды

нераспределённая прибыль

субординированный долг

Привлеченные

депозитные:

-до востребования;

-срочные;

прочие (кредиторская

задолженность)

заёмные

Межбанковские кредиты:

-от ЦБ РФ;

-от других отечественных

банков;

-на международном

финансовом рынке

Эмиссия долговых

обязательств

рынок коммерческих ценных

бумаг

3.

Депози́т (банковский вклад) -сумма денег, помещённая вкладчиком в банк на

определённый

или

неопределённый

срок.

Банк пускает эти деньги в оборот, а в обмен выплачивает вкладчику проценты. Депозит является

долгом

банка

перед

вкладчиком,

то

есть

подлежит

возврату.

Согласно ст.834 ГК РФ по договору банковского вклада (депозита) одна сторона (банк),

принявшая поступившую от другой стороны (вкладчика) или поступившую для нее денежную сумму

(вклад), обязуется возвратить сумму вклада и выплатить проценты на нее на условиях и в порядке,

предусмотренных договором.

4.

Внесение средств сопровождается оформлениемсертификата

5.

Основные и дополнительные параметры вкладаОсновные параметры вклада:

тип вклада;

валюта вклада;

срок вклада;

сумма вклада.

Дополнительные параметры :

возможность пролонгации вклада;

возможность частичного снятия или

дополнительного взноса;

график выплаты процентов.

6.

Типы и сроки вкладовСтатья 837 Гражданского Кодекса (ГК) Российской Федерации (РФ)

предусматривает два типа вкладов: до востребования и срочный.

Договор банковского вклада заключается на условиях выдачи вклада по

первому требованию (вклад до востребования) либо на условиях возврата

вклада по истечении определенного договором срока (срочный вклад).

Таким образом,

вклад до востребования – это депозит под проценты без указания срока

хранения,

срочный вклад – депозит под проценты, внесенный на определенный срок и

изымаемый полностью по истечении этого срока. При этом у вкладчика

сохраняется право изъятия срочного депозита в любой момент времени по

его желанию, но обычно в таких случаях со стороны банка

предусматриваются штрафные санкции.

7.

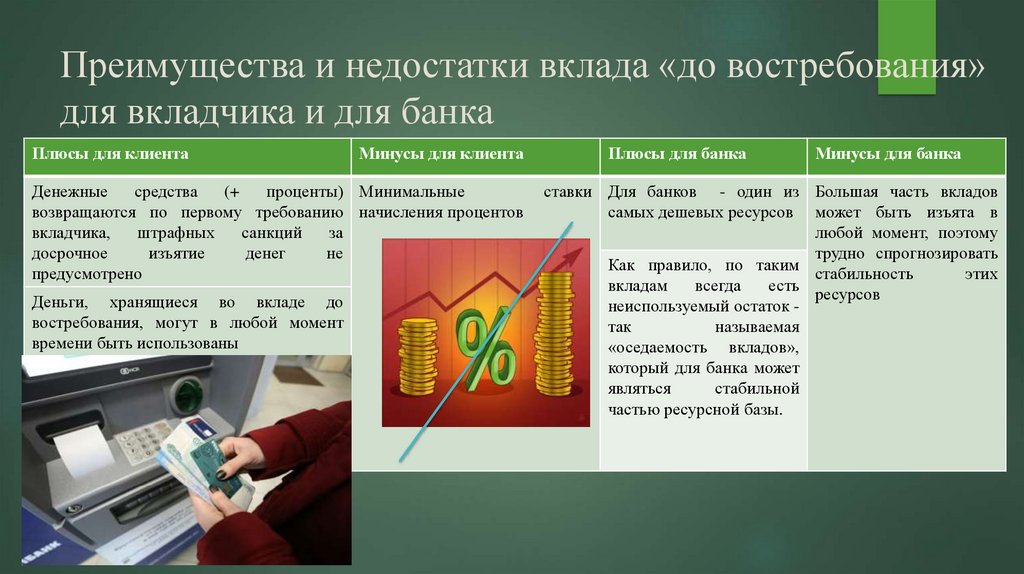

Преимущества и недостатки вклада «до востребования»для вкладчика и для банка

Плюсы для клиента

Минусы для клиента

Денежные

средства

(+

проценты) Минимальные

возвращаются по первому требованию начисления процентов

вкладчика,

штрафных

санкций

за

досрочное

изъятие

денег

не

предусмотрено

Деньги, хранящиеся во вкладе до

востребования, могут в любой момент

времени быть использованы

Плюсы для банка

Минусы для банка

ставки Для банков - один из Большая часть вкладов

самых дешевых ресурсов может быть изъята в

любой момент, поэтому

трудно спрогнозировать

Как правило, по таким стабильность

этих

вкладам

всегда

есть ресурсов

неиспользуемый остаток так

называемая

«оседаемость вкладов»,

который для банка может

являться

стабильной

частью ресурсной базы.

8.

Преимущества и недостатки срочного вклада для вкладчика и для банкаПлюсы для клиента

Минусы для клиента

Позволяет

сохранить

стоимость

денежных

средств

в

условиях

инфляции, а иногда и

получить доход, так как

ставки по этим вкладам

выше, чем по вкладам до

востребования.

Большинство во срочных

вкладов,

по

условиям

договоров,

не

предусматривают

частичных

снятий

и

пополнений.

Несмотря

на зафиксированный срок

вклада, вкладчик может

забрать свои деньги ранее

истечения срока договора

банковского вклада (ст.837

ГК РФ это позволяет).

Плюсы для банка

Самый

стабильный

источник

ресурсной

базы

банка,

что

позволяет

использовать

эти

средства в активных

операциях

с

соответствующими

При

досрочном сроками

расторжении

договора

вкладчик, как правило,

теряет большую часть

дохода в виде процентов.

Минусы для банка

Один из самых дорогих

источников

привлеченных

средств банка.

При досрочном расторжении

срочных вкладов (особенно,

когда это носит массовый

характер

в

период

экономической

нестабильности) банк может

испытывать

серьезные

проблемы с ликвидностью, и

быть вынужденным срочно

привлекать

средства

на

финансовых рынках.

9.

Сроки срочноговклада:

до 30 дней;

от 31 до 90 дней;

от 91 до 180 дней;

от 181 дня до 1

года;

от 1 года до 3 лет;

на срок свыше 3

лет.

10.

Система страхования вкладов11.

12.

Как выбрать депозит? Критерии!!!1.

Пополняемость

2.

Процентная ставка

3.

Частичное снятие без потери процентов

4.

Капитализация

5.

Валюта вклада

Не рекомендуется держать средства в одной

валюте.

13.

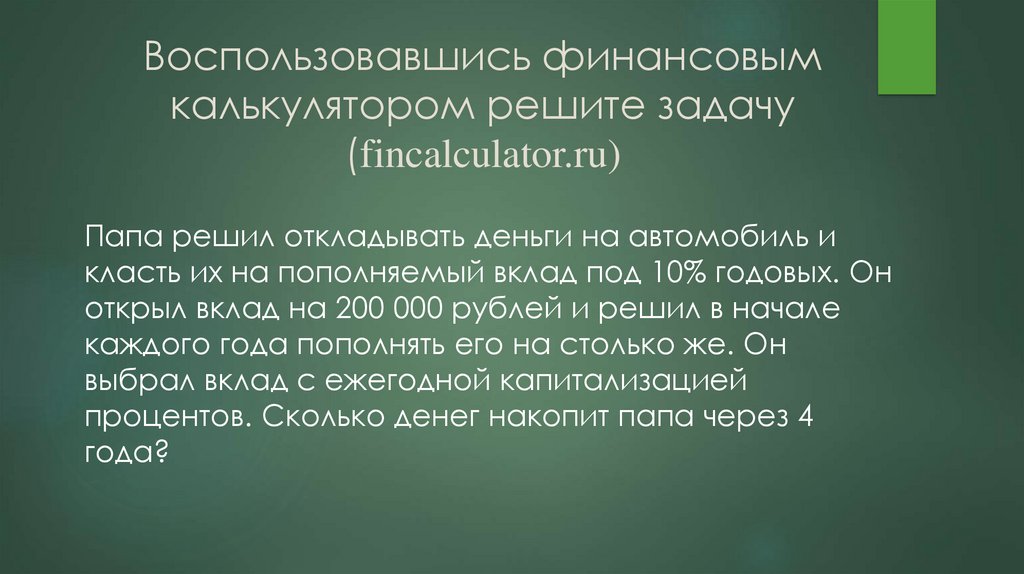

Воспользовавшись финансовымкалькулятором решите задачу

(fincalculator.ru)

Папа решил откладывать деньги на автомобиль и

класть их на пополняемый вклад под 10% годовых. Он

открыл вклад на 200 000 рублей и решил в начале

каждого года пополнять его на столько же. Он

выбрал вклад с ежегодной капитализацией

процентов. Сколько денег накопит папа через 4

года?

14.

15.

Ответьте на вопрос «Какие факторывлияют на % по банковскому

вкладу?»

16.

Как выбрать банк для вложения средствв депозиты? Критерии!!!

1. Рейтинг международного агентства (Standart &

Poor’s, Moody’s, Fitch Ratings.

2. Продолжите список…..

17.

Решите задачуРассчитайте

наращенную сумму с исходной

суммы в 1 млн. руб. при размещении ее в

банке на условиях начисления простых и

сложных процентов, если годовая процентная

ставка равна 8 %, периоды наращения

различны: 30 дней, 180 дней, 3 года, 20 лет.

Полагать год равным 360 дней. Обсудите

полученные результаты.

18.

Решение https://refdb.ru/look/3635446pall.htmlВид % / срок вклада

30 дней

Простые %

1006666,6

Сложные %

1006431

180 дней

3 года

20 лет

19.

1. Элементами банковской системы являются:А: Центральный эмиссионный банк

Б: небанковская кредитная организация

В: коммерческие банки

Г: казначейство

20.

2. К функциям Центрального банка РоссийскойФедерации относятся:

А: государственная регистрация банков

Б: реализация облигаций государственных

займов

В: кредитование физических лиц

Г: эмиссия денежных знаков

21.

3. Генеральная лицензия может быть выдана:А: любому банку

Б: банку, имеющему лицензии на

осуществление всех банковских операций

В: вновь созданному банку

Г: банку, выполняющему установленные

Банком России требования

22.

Кредитование Банком России коммерческих банков называется ###.Банковская система является частью ### системы страны.

### операции – это операции банков и иных кредитных учреждений по

привлечению денежных средств юридических и физических лиц

Фондовые операции коммерческого банка – это операции

### операции – это операции по привлечению средств банками с целью

формирования их ресурсной базы.

Чем больше срок депозита, тем ### процентные ставки по нему.

### депозиты являются наиболее стабильной частью привлекаемых ресурсов

банка.

При ### ставке начисление процентов осуществляется в конце периода

размещения средств. Базой для начисления процентов служит первоначально

размещенная сумма.

23.

4. Кредитные организации могут образовываться вследующих организационно-правовых формах:

А: акционерное общество

Б: общество с ограниченной ответственностью

В: общество с дополнительной ответственностью

Г: кооперативная форма

24.

5. К пассивным операциям коммерческого банкаотносятся:

А: привлечение средств на счета юридических лиц

Б: выдача кредитов

В: привлечение депозитов

Г: покупка ценных бумаг

Д: рассчетно-кассовое обслуживание клиентов

25.

6. Пассивные операции подразделяются на:А: формирование собственных средств

Б: привлечение заемных средств

В: выдачу кредитов

Г: размещение собственных средств

26.

7. Различают следующие депозиты:а: до востребования

б: срочные

в: сберегательные

г: краткосрочные

д: долгосрочные

27.

8. В зависимости от категории вкладчикадепозиты принято разделять на:

а: депозиты физических лиц

б: депозиты юридических лиц

в: расчетные счета

г: текущие счета

28.

9. По валюте вклада различают депозиты:а: в национальной валюте

б: в иностранной валюте

в: мультивалютные

29.

10. Срочные депозиты по срокам храненияподразделяются на депозиты со сроком:

а: до 30 дней

б: до 10 дней

в: от 31 до 90 дней

г: до5 дней

30.

11. Внесение банковского вклада удостоверяется:а: сберкнижкой

б: сберегательным и депозитным сертификатом

в: акцией

г: подписью главного бухгалтера

finance

finance