Similar presentations:

Загальний огляд змін у законодавстві щодо захисту прав споживачів

1.

ЗАГАЛЬНИЙ ОГЛЯД ЗМІН УЗАКОНОДАВСТВІ ЩОДО ЗАХИСТУ

ПРАВ СПОЖИВАЧІВ

ЗУ «Про внесення змін до деяких законодавчих

актів України щодо захисту прав споживачів

фінансових послуг» від 20.09.2019 № 122-IX

СФЕРА ДІЇ ТА ДАТА ВВЕДЕННЯ В ДІЮ

Закон № 122-IX набирає чинності з дня, наступного за днем

його опублікування, та вводиться в дію через три місяці з дня

набрання ним чинності

1) Опубліковано 18.10.2019 р.

2) Вводиться в дію 19.01.2020 р.

Застосовується до договорів про надання фінансових

послуг, укладених після введення його в дію.

2.

ОСНОВНІ ЗМІНИ:1) Встановлення повноважень державних органів щодо

захисту прав споживачів фінансових послуг та визначення

принципів захисту прав споживачів фінансових послуг.

2) Запровадження відповідальності фінансових установ за

порушення прав споживачів фінансових послуг.

3) Зміни до Закону України "Про споживче кредитування",

якими передбачається:

- Змінити поняття загальних витрат за споживчим кредитом

шляхом включення до нього усіх витрат споживача, включаючи

додаткові та супутні послуги третіх осіб.

- уточнення щодо укладення договору про споживчий

кредит у вигляді електронного документа та використання

електронного підпису до та під час підписання такого договору,

а також у разі внесення змін до нього.

4) Запровадження однакових правил для банків та

небанківських установ у сфері реклами фінансових послуг та

надання інформації про них

3.

ОРГАНИ, ЯКІ ЗДІЙСНЮЮТЬ ДЕРЖАВНЕРЕГУЛЮВАННЯ РИНКІВ ФІНАНСОВИХ ПОСЛУГ

НФП (НБУ) забезпечують реалізацію державної політики щодо захисту прав

споживачів фінансових послуг у межах своєї компетенції, визначеної законом,

у порядку, встановленому НПА таких органів, зокрема:

1) розглядають звернення споживачів фінансових послуг (у тому числі

щодо наявності в договорах умов, що обмежують права споживачів

фінансових послуг), роз’яснюють їм законодавство з питань захисту

прав споживачів фінансових послуг;

2) здійснюють контроль за дотриманням законодавства України про

рекламу (в частині реклами у сфері фінансових послуг);

3) за результатами розгляду справ про порушення прав споживачів

фінансових послуг застосовують до фінансових установ, та осіб, що

надають посередницькі послуги на ринках фінансових послуг, у тому

числі кредитних посередників, заходи впливу та накладають на

посадових осіб юридичної особи адміністративні стягнення;

4) перевіряють у фінансових установах додержання правил надання

фінансових послуг та законодавства про захист прав споживачів;

5) одержують безоплатно від фінансових установ, інформацію,

документи та їх копії (на паперових носіях або в електронній формі),

письмові пояснення з питань діяльності, які характеризують фінансові

послуги, які надаються цією установою, та щодо дотримання ними

законодавства про захист прав споживачів фінансових послуг;

6) узагальнюють практику застосування законодавства з питань захисту

прав споживачів фінансових послуг та публікують на своїх веб-сайтах

щоквартальні огляди;….

4.

ЗАКОНОДАВСТВОВідносини, що виникають у зв’язку із захистом прав споживачів фінансових послуг,

регулюються законодавством про захист прав споживачів з урахуванням особливостей,

передбачених Законом України «Про фінансові послуги та державне регулювання ринків

фінансових послуг».

ПРИНЦИПИ

ПОСЛУГ

ЗАХИСТУ

ПРАВ

СПОЖИВАЧІВ

ФІНАНСОВИХ

Захист прав споживачів фінансових послуг ґрунтується на таких

принципах:

1) забезпечення відповідального ставлення до всіх категорій

споживачів фінансових послуг;

2) забезпечення своєчасного надання повної, точної та достовірної

інформації про фінансові послуги, суб’єктів господарювання, які надають

фінансові послуги, та про їх фінансовий стан;

3) сприяння просвітницькій роботі з метою забезпечення обізнаності

споживачів фінансових послуг, отримання ними навичок, знань та

впевненості щодо розуміння ризиків, відповідальності та можливостей,

пов’язаних із користуванням фінансовими послугами;

4) забезпечення відповідальної ділової поведінки осіб, які надають

фінансові послуги, та їх уповноважених представників (осіб, що надають

посередницькі послуги на ринках фінансових послуг);

5) забезпечення захисту коштів та інших активів споживачів

фінансових послуг від шахрайства та зловживань;

6) забезпечення захисту персональних даних споживачів фінансових

послуг;

7) створення і впровадження механізму досудового вирішення

спорів щодо надання фінансових послуг;

8) сприяння конкуренції у сфері надання фінансових послуг.

5.

ДОГОВІР ПРО НАДАННЯ ФІНАНСОВИХ ПОСЛУГЗМІНИ ЩОДО ЗМІСТУ ДОГОВОРУ

Договір, якщо інше не передбачено законом, повинен містити:

3) відомості про клієнта, який отримує фінансову послугу: прізвище, ім’я, по

батькові, адреса проживання - для фізичної особи, найменування та

місцезнаходження - для юридичної особи.

ЗМІНИ ЩОДО ФОРМИ ДОГОВОРУ ПРО ФІНАНСОВІ ПОСЛУГИ

Договір про надання фінансових послуг укладається виключно в

письмовій формі:

1) у паперовому вигляді;

Примірник договору, укладеного у паперовому вигляді, а також додатки до

нього (за наявності) надаються особою, яка надає фінансові послуги,

клієнту одразу після його підписання, але до початку надання

клієнту фінансової послуги.

2) у вигляді електронного документа, створеного згідно з вимогами,

визначеними Законом України "Про електронні документи та

електронний документообіг";

Примірник договору, укладеного у вигляді електронного документа, та додатків

до нього (за наявності) вважається отриманим клієнтом, якщо договір за

домовленістю фінустанови, і клієнта або за вибором клієнта направлений на

електронну адресу клієнта чи направлений йому в інший спосіб, що дає змогу

встановити дату відправлення. Договір, укладений у вигляді електронного

документа, та додатки до нього (за наявності) повинні містити відомості про

клієнта, у тому числі зазначені ним контактні дані. Не застосовується до

договорів укладених в порядку, передбаченому Законом України "Про

електронну комерцію

3) в порядку, передбаченому Законом України "Про електронну

комерцію".

Договори укладаються відповідно до Закону України «Про фінансові

послуги та державне регулювання ринків фінансових посдуг», а також з

урахуванням особливостей та в порядку, визначеними Законом України

"Про електронну комерцію".

6.

ЗМІНИ ЩОДО ФОРМИ ДОГОВОРУ ПРО ФІНАНСОВІ ПОСЛУГИ(продовження)

Договір про надання фінансових послуг укладається виключно в письмовій формі:

4) шляхом приєднання клієнта до договору, який може бути наданий йому

для ознайомлення у вигляді електронного документа на власному веб-сайті

фінустанови, та/або (у разі надання фінансової послуги за допомогою

платіжного пристрою) на екрані платіжного пристрою, який використовує

особа, яка надає фінансові послуги;

У разі якщо договір укладається шляхом приєднання, договір складається з публічної

частини договору та індивідуальної частини договору, підписанням якої клієнт

приєднується до договору в цілому. Публічна частина договору про надання

фінансових послуг оприлюднюється та повинна бути доступною для ознайомлення

клієнтів на власному веб-сайті особи, яка надає фінансові послуги, і надається

клієнту за його вибором у спосіб, що дає змогу встановити дату надання, з

використанням контактних даних, зазначених клієнтом. Усі редакції публічної

частини договору повинні зберігатися на власному веб-сайті особи, яка

надає фінансові послуги, із зазначенням строку їх дії.

Індивідуальна частина договору укладається з клієнтом у письмовій формі (у

паперовому вигляді або у вигляді електронного документа) з обов’язковим

зазначенням у такому договорі умов, передбачених частиною першою статті 6 ЗУ

«Про фінансові послуги…». Якщо індивідуальна частина договору укладена в

паперовому вигляді, примірник індивідуальної частини та додатки до неї (за

наявності) надається клієнту одразу після його підписання, але до початку надання

клієнту фінансової послуги. Примірник індивідуальної частини договору, укладеної у

вигляді електронного документа, та додатки до неї (за наявності) вважається

отриманим клієнтом, якщо такий примірник за домовленістю особи, яка надає

фінансові послуги, і клієнта направлений клієнту на його електронну адресу або

направлений клієнту за його вибором в інший спосіб, що дає змогу встановити дату

відправлення. Примірник індивідуальної частини договору, укладеної у вигляді

електронного документа, та додатки до неї (за наявності) повинні містити відомості

про клієнта, у тому числі зазначені ним контактні дані.

Не застосовується до договорів, укладених в порядку, передбаченому

Законом України "Про електронну комерцію"

7.

Обов’язок доведення того, що примірник договору (змін додоговору) був переданий клієнту, покладається на особу, яка

надає фінансову послугу.

Будь-які

пропозиції

особи,

яка

надає

фінансову послугу, клієнту

про зміну

істотних

умов

договору

про

надання

фінансових послуг, у тому числі укладеного

шляхом

приєднання

споживача

фінансових

послуг до договору, повинні здійснюватися у

строки,

встановлені

договором,

шляхом

направлення клієнту повідомлення у спосіб, що

дає змогу встановити дату відправлення такого

повідомлення.

Умови договору про надання клієнту пропозицій

про зміну зазначених умов договору в інший

спосіб, ніж той, що дає змогу встановити дату

відправлення повідомлення клієнту, а також про

збільшення фіксованої процентної ставки за

договором без письмової згоди клієнта є

нікчемними.

8.

ОСОБЛИВОСТІ УКЛАДАННЯ ТА ВИКОНАННЯ ДОГОВОРІВ1) Законами про окремі види фінансових послуг може встановлюватися інший

порядок укладення договору між особою, яка надає фінансову послугу, та її

клієнтом.

2) Умови договору про надання фінансових послуг, що обмежують права

клієнта порівняно з правами, встановленими законом, є нікчемними.

3) У разі виникнення неоднозначного тлумачення прав та обов’язків сторони

за договором за участю споживача фінансових послуг такі права та обов’язки

тлумачаться на користь такого споживача.

4) Забороняється покладати на споживача фінансових послуг сплату будьяких платежів, відшкодувань, штрафних санкцій за реалізацію ним права

на відмову від договору, предметом якого є надання йому фінансової

послуги, чи за дострокове розірвання (ініціювання дострокового розірвання)

споживачем фінансових послуг такого договору, а також забороняється

стягувати такі платежі, відшкодування, штрафні санкції.

Забороняється покладати на споживача фінансових послуг сплату будьяких платежів, відшкодувань, штрафних санкцій за дострокове

виконання ним умов договору, предметом якого є надання йому фінансової

послуги, а також забороняється стягувати такі платежі, відшкодування та

штрафні санкції.

5. НФП (НБУ) має право визначити мінімальний обсяг інформації, яка

повинна надаватися клієнту щодо кожного виду фінансових послуг, якщо

такий мінімальний обсяг інформації не встановлений законом.

9.

РЕКЛАМАРЕКЛАМОЮ У СФЕРІ ФІНАНСОВИХ ПОСЛУГ ВИЗНАЄТЬСЯ

РЕКЛАМА:

фінансової установи, яка відповідно до закону має право надавати

фінансові послуги, та її діяльності;

фінансових послуг, що надаються або надання яких планується

фінансовими установами, які відповідно до закону мають право надавати

фінансові послуги.

1) Інформація у сфері фінансових послуг, яка відповідно до

законодавства підлягає обов’язковому розміщенню та оприлюдненню, не

вважається рекламою.

2) Додаткові вимоги до реклами споживчого кредиту визначаються

законом.

3) Рекламодавцями у сфері фінансових послуг можуть бути виключно

фінансові установи, а також особи, які виступають рекламодавцями за їх

замовленням.

4) Поширення у будь-якій формі та у будь-який спосіб фінансовими

установами (іншими особами від імені та/або за дорученням

фінансових установ) недобросовісної реклами про їх діяльність у

сфері фінансових послуг, фінансові послуги, які ними надаються,

умови отримання таких послуг забороняється.

5)

Недобросовісна

реклама

у

сфері

фінансових

послуг

забороняється.

10.

Реклама залучення коштів1) Реклама фінансових послуг, пов’язаних із залученням коштів

населення, або осіб, які надають такі послуги, дозволяється, за умови

внесення інформації про ФУ до державного реєстру фінансових

установ та наявності ліцензії на провадження діяльності з надання

відповідної фінансової послуги.

2) реклама повинна містити:

- номер за державним реєстром фінансових установ

- номер ліцензії, дату видачі та найменування органу, що видав

ліцензію.

Це положення не застосовується у випадках, коли дається тільки

реклама знака для товарів і послуг, найменування особи (без реклами

послуг).

11.

ДОБРОСОВІСНА РЕКЛАМА ФІНАНСОВИХ ПОСЛУГ :1) лише після

набуття особою, що їх надає, статусу фінансової установи та

одержання відповідної ліцензії.

2) якщо їх надання на території України не заборонено законом (наприклад надання

валютних споживчих кредитів заборонено);

3) не вважається недобросовісною рекламою відповідно до Закону України «Про

рекламу».

4) якщо містить інформацію про умови надання фінансових послуг

- не зазначається шрифтом, розмір якого на 50 і більше відсотків менший за розмір

шрифту, яким зазначена назва фінансової послуги, що рекламується;

- не

оголошується більш як на 25 відсотків швидше за оголошення назви

фінансової послуги, що рекламується;

- - не зазначається шрифтом, розмір якого на 50 і більше відсотків менший за

розмір шрифту, яким зазначене найменування фінансової установи, яка надає

фінансову послугу (у разі відсутності в рекламі назви фінансової послуги);

- - не зазначається шрифтом, розмір якого на 50 і більше відсотків менший за

розмір шрифту, яким зазначений знак для товарів і послуг (торговельна марка),

що використовується фінансовою установою, яка надає фінансову послугу (у разі

відсутності в рекламі назви фінансової послуги та найменування фінансової

установи);

- не зазначається у спосіб, який ускладнює її візуальне сприйняття;

- Перелік ознак, які можуть свідчити, що спосіб викладення інформації про умови

надання фінансових послуг ускладнює її візуальне сприйняття визначає

Нацкомфінпослуг (НБУ).

Якщо не відповідає вищенаведеним умовам тоді РЕКЛАМА НЕДОБРОСОВІСНА.

12.

Право клієнта на інформацію.РОЗКРИТТЯ ІНФОРМАЦІЇ

Фінансова установа зобов’язана розкривати клієнтам визначену

законодавством інформацію про умови та порядок її діяльності, що

розміщується у місці надання послуг клієнтам та/або на власному

веб-сайті фінансової установи.

Така інформація повинна, зокрема, включати:

1) перелік послуг, що надаються фінансовою установою, порядок та

умови їх надання;

2) вартість, ціну/тарифи, розмір плати (проценти) щодо фінансових

послуг залежно від виду фінансової послуги;

3) інформацію про механізми захисту прав споживачів фінансових послуг.

НАДАДННЯ ІНФОРМАЦІЇ НА ВИМОГУ КЛІЄНТА

На вимогу клієнта фінансова установа зобов’язана в порядку,

визначеному законодавством, надати таку інформацію:

1) відомості про фінансові показники діяльності фінансової установи та її

економічний стан, які підлягають обов’язковому оприлюдненню;

2) перелік керівників фінансової установи та її відокремлених підрозділів;

3) кількість акцій фінансової установи та розмір часток, які знаходяться

у власності членів її виконавчого органу, а також перелік осіб, частки

яких у статутному капіталі фінансової установи або належна їм

кількість акцій фінансової установи перевищують 5 відсотків;

4) іншу інформацію, право на отримання якої визначено законом.

13.

НАДАННЯ ІНФОРМАЦІЇ ПЕРЕД УКЛАДЕННЯМ ДОГОВОРУПеред укладенням договору про надання фінансових послуг фінансова

установа чи інший суб’єкт господарювання, що надає фінансові

послуги, зобов’язані повідомити клієнта у письмовій або електронній

формі, у тому числі шляхом надання клієнту доступу до такої

інформації на власному веб-сайті особи, яка надає фінансові послуги,

про:

1) особу, яка надає фінансові послуги:

а) найменування (для фізичної особи - підприємця: прізвище, ім’я

та (за наявності) по батькові), місцезнаходження, контактний

телефон і адреса електронної пошти особи, яка надає фінансові

послуги, адреса, за якою приймаються скарги споживачів фінансових

послуг;

б) найменування особи, яка надає посередницькі послуги (за

наявності);

в) відомості про державну реєстрацію особи, яка надає фінансові

послуги;

г)

інформацію

щодо

включення

фінансової

установи

до

відповідного державного реєстру фінансових установ або Державного

реєстру банків;

ґ) інформацію щодо наявності в особи, яка надає фінансові

послуги, права на надання відповідної фінансової послуги;

д) контактну інформацію органу, який здійснює державне

регулювання щодо діяльності особи, яка надає фінансові послуги;

14.

НАДАННЯ ІНФОРМАЦІЇ ПЕРЕД УКЛАДЕННЯМ ДОГОВОРУПеред укладенням договору про надання фінансових послуг фінансова

установа чи інший суб’єкт господарювання, що надає фінансові

послуги,

зобов’язані

повідомити

клієнта

у

письмовій

або

електронній формі, у тому числі шляхом надання клієнту доступу до

такої інформації на власному веб-сайті особи, яка надає фінансові

послуги, про:

2) фінансову послугу - загальну суму зборів, платежів та інших

витрат, які повинен сплатити клієнт, включно з податками, або

якщо конкретний розмір не може бути визначений - порядок

визначення таких витрат;

3) договір про надання фінансових послуг:

а) наявність у клієнта права на відмову від договору про

надання фінансових послуг;

б) строк, протягом якого клієнтом може бути використано право

на відмову від договору, а також інші умови використання права на

відмову від договору;

в) мінімальний строк дії договору (якщо застосовується);

г) наявність у клієнта права розірвати чи припинити договір,

права дострокового виконання договору, а також наслідки таких

дій;

ґ) порядок внесення змін та доповнень до договору;

д) неможливість збільшення фіксованої процентної ставки за

договором без письмової згоди споживача фінансової послуги;

4) механізми захисту прав споживачів фінансових послуг:

а) можливість та порядок позасудового розгляду скарг

споживачів фінансових послуг;

б) наявність гарантійних фондів чи компенсаційних схем, що

застосовуються відповідно до законодавства.

15.

СПОЖИВЕ КРЕДИТУВАННЯІНФОРМАЦІЯ, ЯКА НАДАЄТЬСЯ СПОЖИВАЧУ ДО

УКЛАДЕННЯ ДОГОВОРУ ПРО СПОЖИВЧИЙ КРЕДИТ

До укладення договору про споживчий кредит кредитодавець

надає споживачу інформацію, необхідну для порівняння різних

пропозицій кредитодавця з метою прийняття ним обґрунтованого

рішення про укладення відповідного договору, в тому числі з

урахуванням обрання певного типу кредиту.

Зазначена інформація безоплатно надається кредитодавцем

споживачу за спеціальною формою (паспорт споживчого

кредиту), встановленою у Додатку 1 до Закону, у письмовій формі

(у паперовому вигляді або у вигляді електронного документа,

створеного згідно з вимогами, визначеними Законом

України "Про електронні документи та електронний

документообіг", а також з урахуванням особливостей,

передбачених Законом України "Про електронну

комерцію") із зазначенням дати надання такої інформації та

терміну її актуальності.

16.

Інформація, що надається кредитодавцемспоживачу має містити відомості про:

….6) орієнтовну реальну річну процентну ставку та орієнтовну

загальну вартість кредиту для споживача на дату надання інформації

виходячи з обраних споживачем умов кредитування.

Якщо кредитодавець пропонує різні способи надання кредиту, надана

споживачу інформація має містити застереження про те, що використання

інших способів надання кредиту може мати наслідком застосування іншої

реальної річної процентної ставки.

7) необхідність укладення договорів щодо додаткових чи супутніх

послуг третіх осіб, які є обов’язковими для отримання кредиту, перелік

осіб, яких кредитодавець визначив для надання відповідних послуг (за

наявності) а також орієнтовна вартість таких послуг.

У разі відсутності у кредитодавця інформації про вартість

певної додаткової чи супутньої послуги, що надаватиметься

споживачу третьою особою та є обов’язковою для отримання

кредиту, орієнтовна вартість такої послуги визначається за

аналогічними, вже укладеними кредитодавцем договорами про

споживчий кредит за попередні три місяці, або у разі відсутності

таких договорів за середньою вартістю такої послуги, визначеною

кредитодавцем за результатами аналізу вартості послуг, що

пропонуються щонайменше трьома постачальниками на ринку

таких послуг

17.

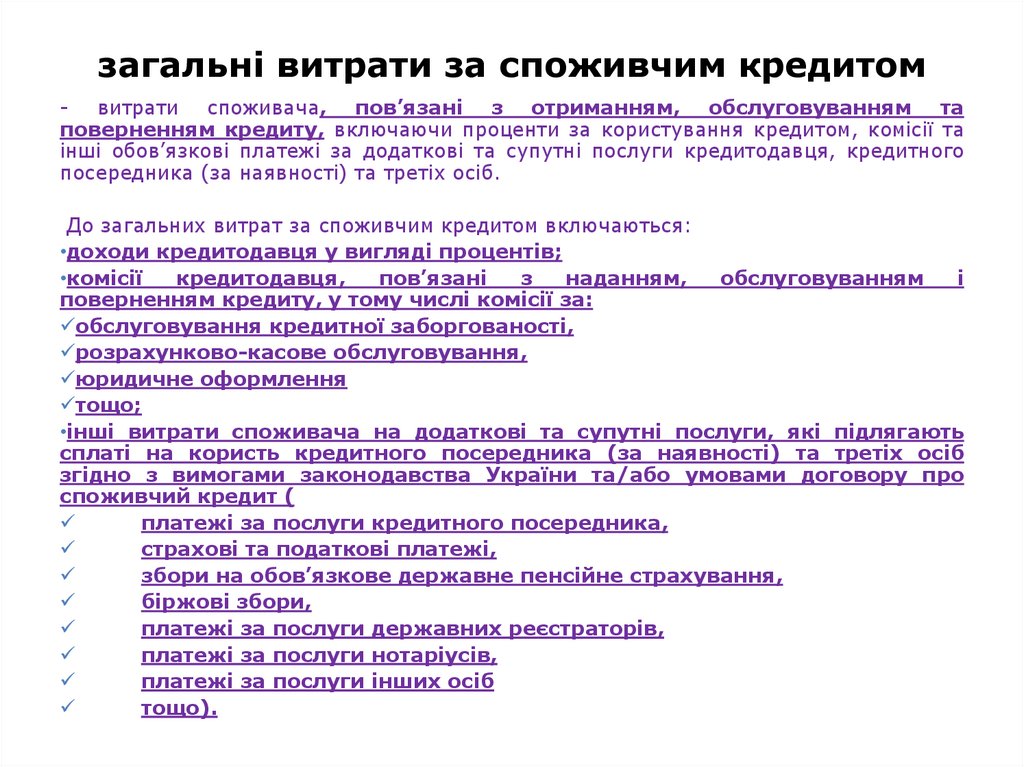

загальні витрати за споживчим кредитом- витрати споживача, пов’язані з отриманням, обслуговуванням та

поверненням кредиту, включаючи проценти за користування кредитом, комісії та

інші обов’язкові платежі за додаткові та супутні послуги кредитодавця, кредитного

посередника (за наявності) та третіх осіб.

До загальних витрат за споживчим кредитом включаються:

•доходи кредитодавця у вигляді процентів;

•комісії

кредитодавця,

пов’язані

з

наданням,

обслуговуванням

і

поверненням кредиту, у тому числі комісії за:

обслуговування кредитної заборгованості,

розрахунково-касове обслуговування,

юридичне оформлення

тощо;

•інші витрати споживача на додаткові та супутні послуги, які підлягають

сплаті на користь кредитного посередника (за наявності) та третіх осіб

згідно з вимогами законодавства України та/або умовами договору про

споживчий кредит (

платежі за послуги кредитного посередника,

страхові та податкові платежі,

збори на обов’язкове державне пенсійне страхування,

біржові збори,

платежі за послуги державних реєстраторів,

платежі за послуги нотаріусів,

платежі за послуги інших осіб

тощо).

18.

підтвердження про ознайомлення з інформацієюСпоживач

ознайомлення

зобов’язаний

з

надати

інформацією,

кредитодавцю

надання

якої

підтвердження

передбачено

про

частинами

другою та третьою статті 9 ЗУ «Про споживче кредитування», у письмовій

формі (у паперовому вигляді або у вигляді електронного документа,

створеного згідно з вимогами, визначеними Законом України "Про

електронні документи та електронний документообіг").

19.

ОЦІНКА КРЕДИТОСПРОМОЖНОСТІ СПОЖИВАЧАДо укладення договору про споживчий кредит кредитодавець

зобов’язаний, використовуючи свої професійні можливості,

оцінити кредитоспроможність споживача, враховуючи, зокрема,

строк, на який надається споживчий кредит, суму кредиту, а за

потреби - - доходи споживача мету отримання кредиту, а також

інформацію щодо виконання споживачем зобов’язань за

кредитними операціями, включаючи зобов’язання перед

іншими кредитодавцями. Оцінка кредитоспроможності

споживача здійснюється на підставі достатньої інформації,

отриманої від споживача, та, за необхідності, на основі

інформації, законно отриманої з інших джерел

20.

УМОВИ ДОГОВОРУ ПРО СПОЖИВЧИЙ КРЕДИТУ договорі про споживчий кредит зазначаються:

9) орієнтовна реальна річна процентна ставка та орієнтовна загальна

вартість кредиту для споживача на дату укладення договору про споживчий

кредит. У разі відсутності у кредитодавця інформації про вартість певної

додаткової або супутньої послуги, що надається споживачу третьою особою

під час укладення договору про споживчий кредит, орієнтовна вартість такої

послуги визначається за аналогічними, вже укладеними кредитодавцем

договорами про споживчий кредит за попередні три місяці, або у разі

відсутності таких договорів за середньою вартістю такої послуги, визначеною

кредитодавцем за результатами аналізу вартості послуг, що пропонуються

щонайменше трьома постачальниками на ринку таких послуг.

Усі припущення, використані для обчислення орієнтовної реальної річної

процентної ставки та/або орієнтовної загальної вартості кредиту, повинні бути

зазначені;

21.

ФОРМА ДОГОВОРУ ПРО СПОЖИВЧИЙ КРЕДИТ1. Договір про споживчий кредит, договори про надання додаткових та

супутніх послуг кредитодавцем і третіми особами та зміни до них

укладаються у письмовій формі (у паперовому вигляді або у вигляді

електронного

документа,

створеного

згідно

з

вимогами,

визначеними Законом України "Про електронні документи та

електронний

документообіг",

а

також

з

урахуванням

особливостей, передбачених Законом України "Про електронну

комерцію")"

Примірник договору про споживчий кредит, укладеного у

вигляді електронного документа та додатки до нього надаються

споживачу у спосіб, що дозволяє встановити особу, яка отримала

примірник договору та додатків до нього, зокрема шляхом направлення на

електронну адресу або іншим шляхом з використанням контактних даних,

зазначених споживачем під час укладення договору про споживчий

кредит.

2. У разі якщо зазначені у частині першій статті 13 ЗУ «Про

споживче кредитування» договори укладаються щодо фінансових

послуг, такі договори укладаються з урахуванням вимог та в

порядку, передбаченими статтею 6 Закону України "Про фінансові

послуги та державне регулювання ринків фінансових послуг."

22.

ПРАВО СПОЖИВАЧА НА ВІДМОВУ ВІДДОГОВОРУ ПРО СПОЖИВЧИЙ КРЕДИТ

Про намір відмовитися від договору про споживчий кредит споживач

повідомляє кредитодавця у письмовій формі (у паперовому вигляді або у

вигляді електронного документа, створеного згідно з вимогами,

визначеними Законом України "Про електронні документи та

електронний документообіг") до закінчення 14 календарних днів з дня

укладення договору.

Паспорт споживчого кредиту.

Інформація, яка надається споживачу до укладення договору про

споживчий кредит (Стандартизована форма).

1) Р.4. «4. Інформація щодо орієнтовної реальної річної процентної

ставки та орієнтовної загальної вартості кредиту для споживача»

2) Р.4 доповнено «Платежі за додаткові та супутні послуги третіх

осіб, обов’язкові для укладення договору/отримання кредиту»

3) Р.6 «Додаткова інформація» виключено Додаткові та супутні послуги

третіх осіб, обов’язкові для отримання кредиту:

23.

Порушення законодавства про захист прав споживачів.Відповідальність за порушення прав споживачів

Види порушень:

1) Ненадання, несвоєчасне надання споживачу фінансових послуг

інформації про умови надання фінансової послуги, яку він має намір

отримати,

2) Ненадання, несвоєчасне надання споживачу фінансових послуг іншої

інформації, обов’язковість надання якої споживачу фінансових послуг

передбачена законодавством,

3) Надання інформації про фінансову послугу, учасника ринку фінансових

послуг, що містить неповні, неточні або недостовірні відомості (дані).

САНКЦІЯ: ШТРАФ НА ПОСАДОВИХ ОСІБ ВІД 850 ГРН ДО СТА 1700 ГРН..

4) Вищенаведені дії, вчинені особою, яку протягом року було піддано

адміністративному стягненню за такі ж порушення.

САНКЦІЯ: ШТРАФ НА ПОСАДОВИХ ОСІБ, ВІД 1700 ДО 3400 ГРН.

24.

ПОРУШЕННЯ ЗАКОНОДАВСТВА ПРО ЗАХИСТПРАВ СПОЖИВАЧІВ (КПАП УКРАЇНИ)

Особи,

які

мають

право

складати

протоколи

про

адміністративні

правопорушення ( ст 255):

1) уповноважені на те посадові особи: органів внутрішніх справ (Національної поліції)

2) посадові особи, уповноважені на те виконавчими комітетами (а у населених пунктах,

де не створено виконавчих комітетів, - виконавчими органами, що виконують їх

повноваження) сільських, селищних, міських рад

Розгляд справи про адміністративні правопорушення, пов’язані з порушенням

законодавства про захист прав споживачів фінансових послуг здійснюють:

1) Адміністративні комісії ст. 218

2) Національний банк України ст. 234-3.

3) Центральний орган виконавчої влади, що реалізує державну політику у сфері

державного контролю за додержанням законодавства про захист прав споживачів ст.

244-4.

4) Національна комісія, що здійснює державне регулювання у сфері ринків фінансових

послуг ст. 244-16.

25.

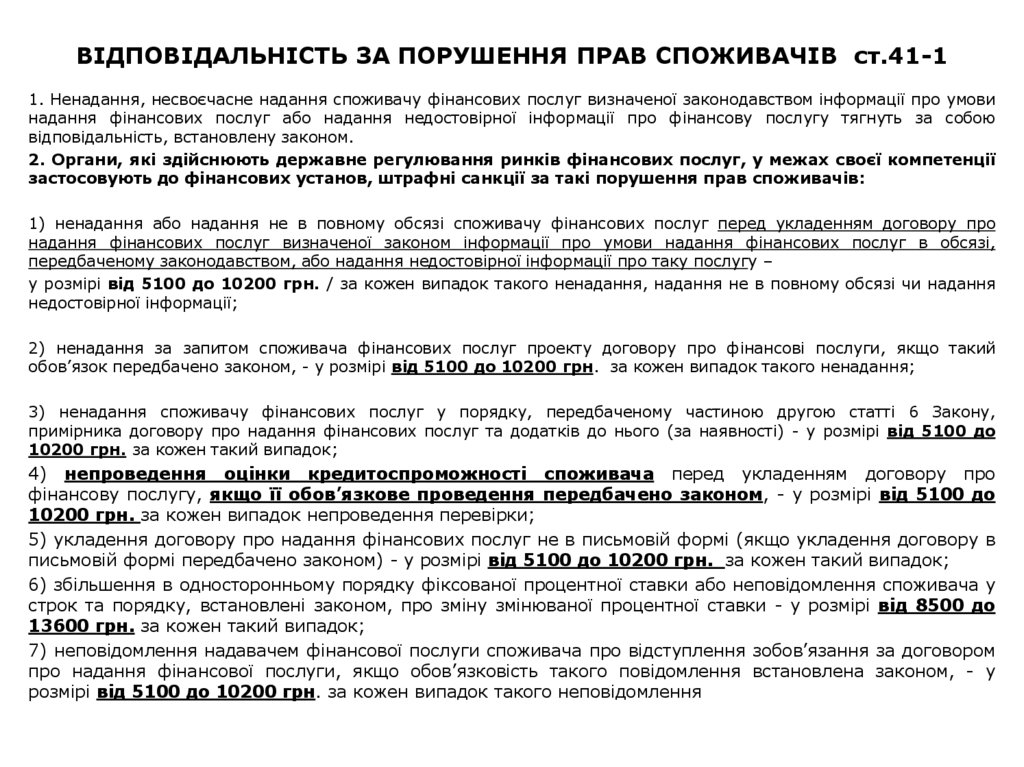

ВІДПОВІДАЛЬНІСТЬ ЗА ПОРУШЕННЯ ПРАВ СПОЖИВАЧІВ ст.41-11. Ненадання, несвоєчасне надання споживачу фінансових послуг визначеної законодавством інформації про умови

надання фінансових послуг або надання недостовірної інформації про фінансову послугу тягнуть за собою

відповідальність, встановлену законом.

2. Органи, які здійснюють державне регулювання ринків фінансових послуг, у межах своєї компетенції

застосовують до фінансових установ, штрафні санкції за такі порушення прав споживачів:

1) ненадання або надання не в повному обсязі споживачу фінансових послуг перед укладенням договору про

надання фінансових послуг визначеної законом інформації про умови надання фінансових послуг в обсязі,

передбаченому законодавством, або надання недостовірної інформації про таку послугу –

у розмірі від 5100 до 10200 грн. / за кожен випадок такого ненадання, надання не в повному обсязі чи надання

недостовірної інформації;

2) ненадання за запитом споживача фінансових послуг проекту договору про фінансові послуги, якщо такий

обов’язок передбачено законом, - у розмірі від 5100 до 10200 грн. за кожен випадок такого ненадання;

3) ненадання споживачу фінансових послуг у порядку, передбаченому частиною другою статті 6 Закону,

примірника договору про надання фінансових послуг та додатків до нього (за наявності) - у розмірі від 5100 до

10200 грн. за кожен такий випадок;

4) непроведення оцінки кредитоспроможності споживача перед укладенням договору про

фінансову послугу, якщо її обов’язкове проведення передбачено законом, - у розмірі від 5100 до

10200 грн. за кожен випадок непроведення перевірки;

5) укладення договору про надання фінансових послуг не в письмовій формі (якщо укладення договору в

письмовій формі передбачено законом) - у розмірі від 5100 до 10200 грн. за кожен такий випадок;

6) збільшення в односторонньому порядку фіксованої процентної ставки або неповідомлення споживача у

строк та порядку, встановлені законом, про зміну змінюваної процентної ставки - у розмірі від 8500 до

13600 грн. за кожен такий випадок;

7) неповідомлення надавачем фінансової послуги споживача про відступлення зобов’язання за договором

про надання фінансової послуги, якщо обов’язковість такого повідомлення встановлена законом, - у

розмірі від 5100 до 10200 грн. за кожен випадок такого неповідомлення

law

law