Similar presentations:

Основные категории: рынок, спрос, предложение. Тенденции развития фармацевтического рынка Украины

1. Основные категории: рынок, спрос, предложение. Тенденции развития фармацевтического рынка Украины

Барнатович Светлана Васильевнакандидат фармацевтических наук, доцент

©1 Proxima Research

2.

вид человеческой деятельности, направленный наудовлетворение запросов и пожеланий

потребителей посредством обмена

©2 Proxima Research

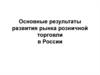

3. Составляющие комплекса маркетинга

©3 Proxima Research4.

Цель предпринимателя и стимулего деятельности

- получение собственной выгоды

путем максимального

удовлетворения потребности

покупателя, подкрепленной его

платежеспособностью

Изучение потребностей людей –

важнейшая задача маркетинга

©4 Proxima Research

5. Характеристика понятий: потребность, спрос, предложение

ПОТРЕБНОСТЬэто нужда в чем-либо,

объективно необходимом

для жизнедеятельности и

развития личности,

социальной группы,

общества в целом

©5 Proxima Research

6. Характеристика понятий:

2Спрос

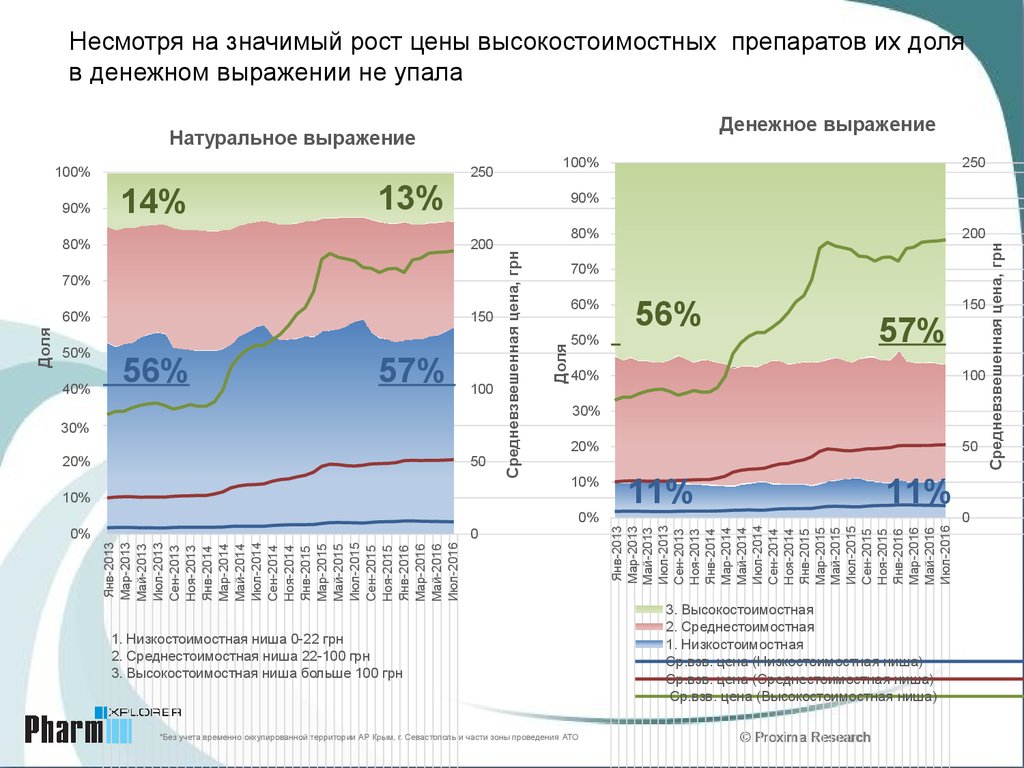

(англ. demand)

это общественная или личная

потребность в материальных

благах и услугах, в средствах

производства и предметах

потребления, обеспеченная

денежными средствами

Спрос – это потребность потребителя,

подкрепленная его покупательской способностью

6

или платежеспособная потребность

6

© Proxima Research

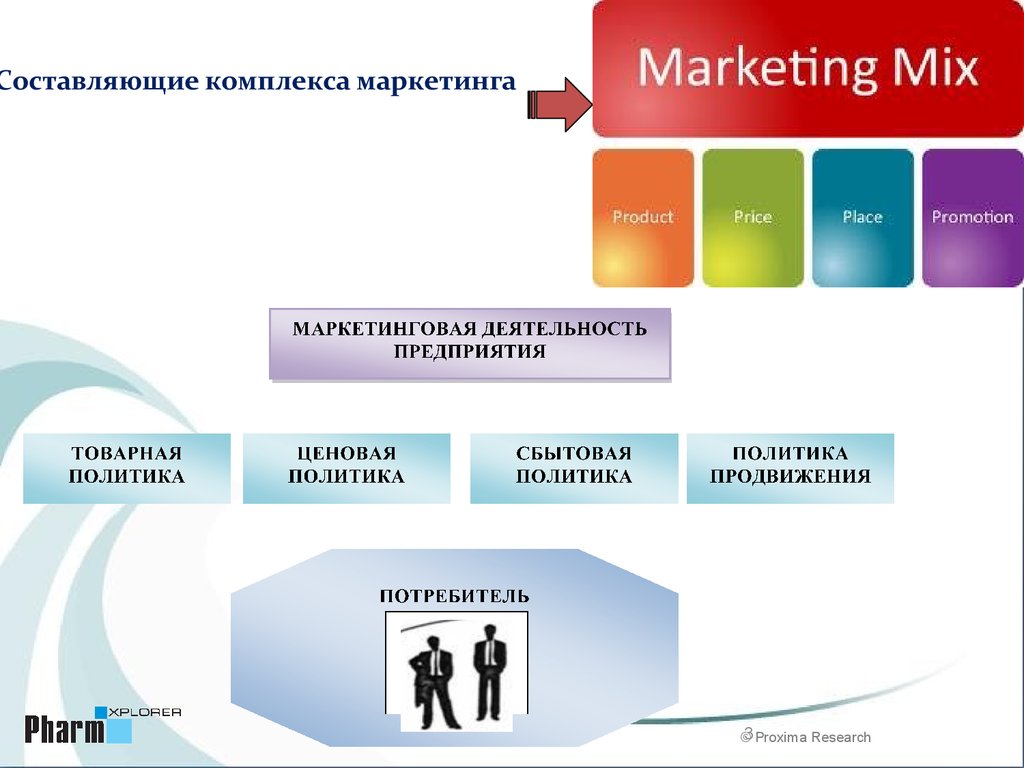

7. Спрос – величина определенная. Его можно изучить, подсчитать, прогнозировать и планировать

Величина спроса – количество товара, котороепокупатели готовы купить по данной цене в

определённое время и в определённом месте

7

©7 Proxima Research

8. Величина спроса на товар определяется влиянием таких факторов:

Зависимость объема спроса от определяющих его8

8

факторов называют функцией спроса

© Proxima Research

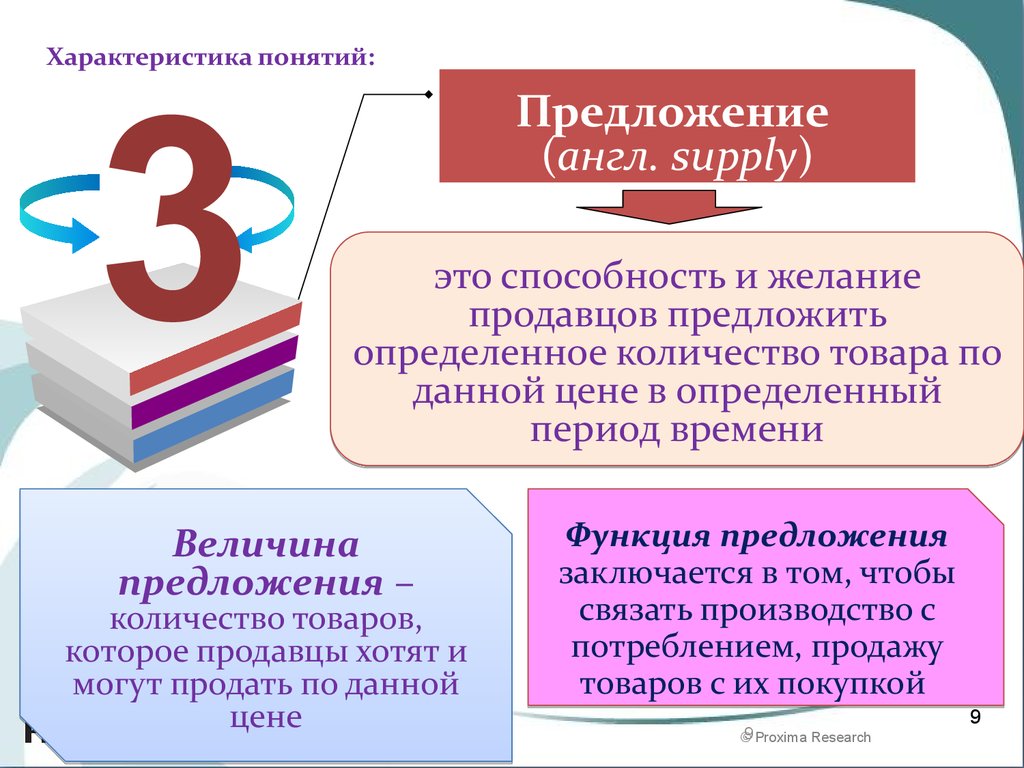

9. Характеристика понятий:

3Предложение

(англ. supply)

это способность и желание

продавцов предложить

определенное количество товара по

данной цене в определенный

период времени

Величина

предложения –

количество товаров,

которое продавцы хотят и

могут продать по данной

цене

Функция предложения

заключается в том, чтобы

связать производство с

потреблением, продажу

товаров с их покупкой

©9 Proxima Research

9

10. Основные объективные экономические законы рынка

закон спроса и предложенияИнструменты рынка — спрос

предложение

цена

©10

Proxima Research

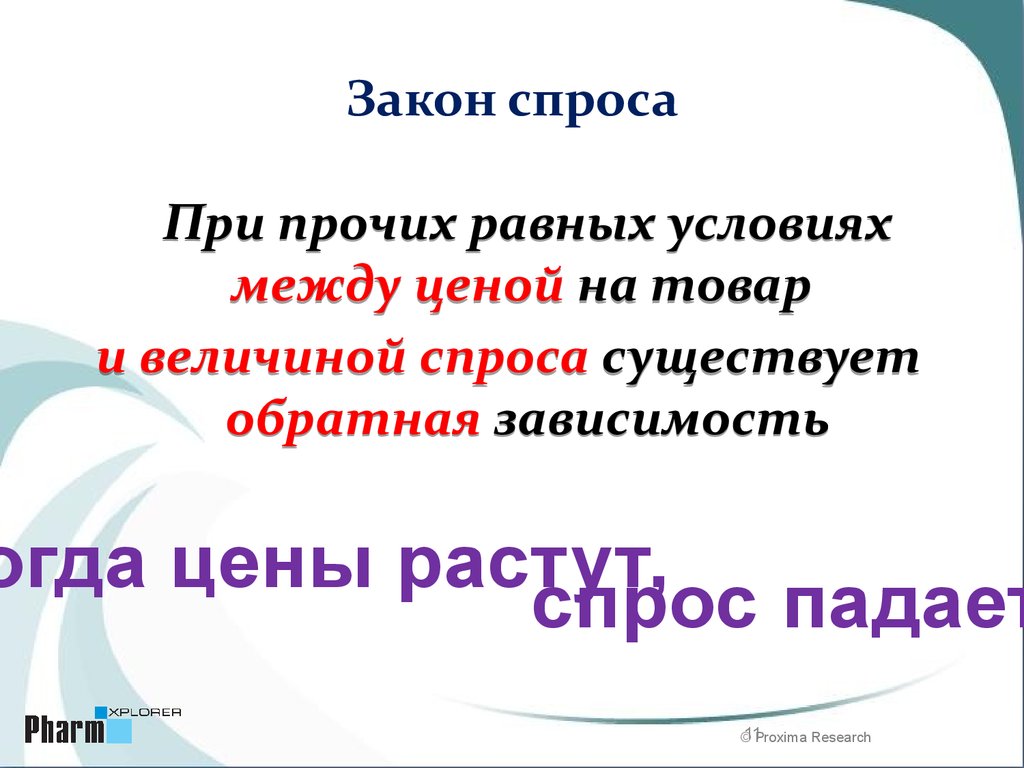

11. Закон спроса

При прочих равных условияхмежду ценой на товар

и величиной спроса существует

обратная зависимость

огда цены растут,

спрос падает

©11Proxima Research

12.

График зависимости спроса от цены(кривая спроса)

Изменение величины

спроса

Р

Изменение спроса

Р1

D1

Р2

D

D2

Q

Q1

P (price) – цена;

Q2

Q (quantity) – количество спроса, или объём

спроса; D (demand) – cпрос © Proxima

12 Research

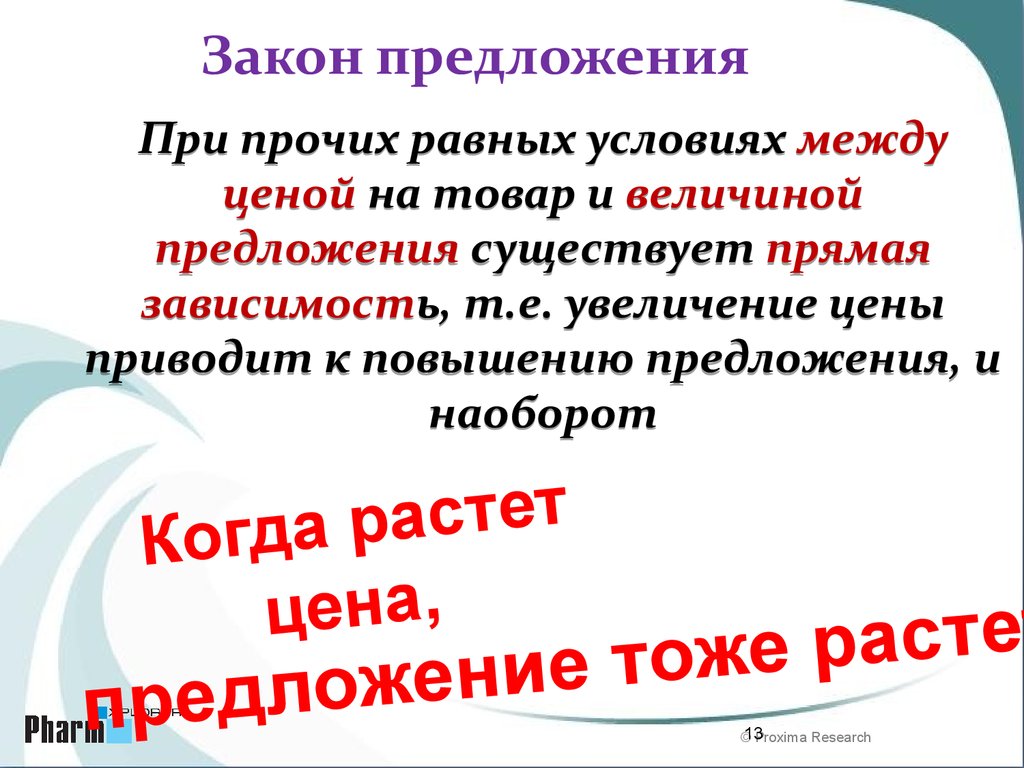

13. Закон предложения

При прочих равных условиях междуценой на товар и величиной

предложения существует прямая

зависимость, т.е. увеличение цены

приводит к повышению предложения, и

наоборот

т

е

т

с

а

р

Когда

цена,

т

е

т

с

а

р

е

ж

о

т

е

и

н

е

ж

о

л

пред

©13

Proxima Research

14.

График зависимости предложения отцены

Изменение величины

предложения

Р

Изменение

предложения

S2

S

S1

Р2

Р1

Q1

Q2

Q

P (price) – цена;

Q (quantity) – количество

предложения; S (supply) - предложение.

©14

Proxima Research

15. Механизм функционирования рынка основан на взаимодействии его основных элементов

Предложение состороны

производителей

Спрос,

предъявляемый

потребителями

ЦЕНА

Равновесная

цена

Равновесный объем

продаж

©15

Proxima Research

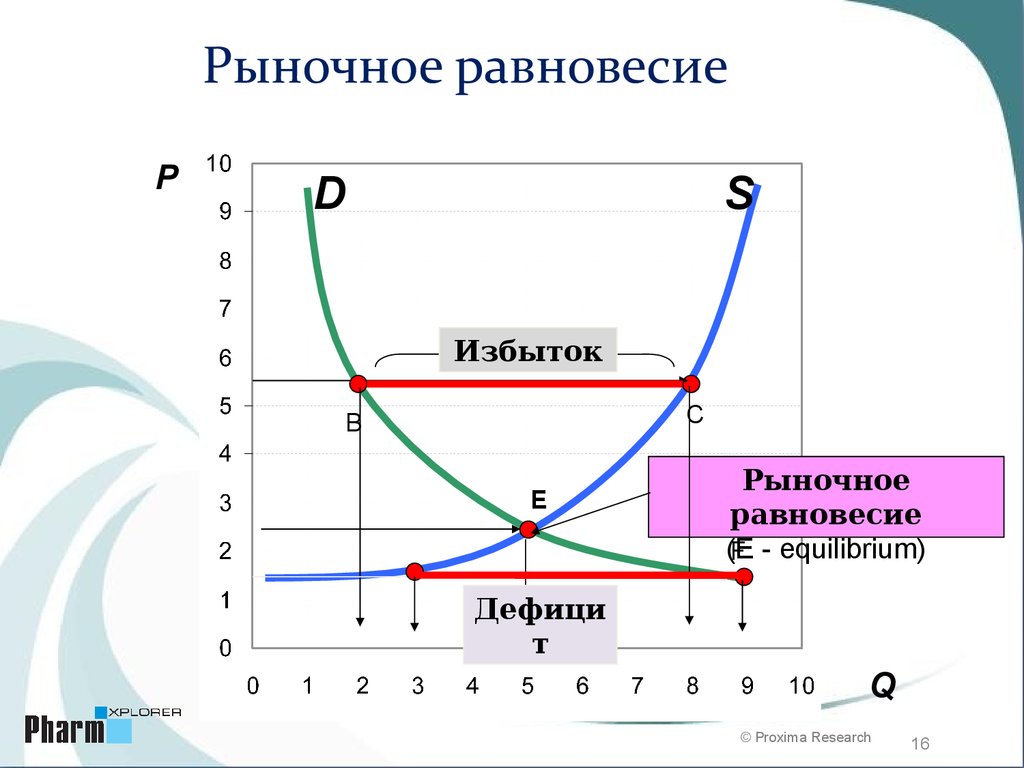

16. Рыночное равновесие

PD

S

Избыток

C

B

Е

Рыночное

равновесие

(Е

F - equilibrium)

Дефици

т

Q

© Proxima Research

16

17. Равновесие на рынке

Равновесная цена (Рe) цена, при которойобъем спроса равен

объему предложения

Равновесное

количество товаров

(Qe) - количество

товара, при котором

объем спроса равен

объему предложения

Qd = Qs

P

D

S

Pе

О

Покупатели

Qе

Q

Продавцы

©17

Proxima Research

18.

Ситуация на рынке, прикоторой объем спроса

превышает объем

предложения называется -

дефицит

Ситуация на рынке, при

которой объем

предложения превышает

объем спроса называется -

избыток

©18

Proxima Research

19.

Фармацевтический сектор УкраиныГосударственный

фармакопейный центр

Государственная служба

Украины по

лекарственным

средствам и контролю за

наркотиками

Государственный

экспертный центр МЗ

Украины

Отечественные

производители

Иностранные

фирмы

116

850

Аптеки

Дистрибьюторы

15757

537

НИИ

15

ВУЗы

49

Более 400 тыс. работников фармацевтической отрасли

© Proxima Research

20. Тенденции развития фармацевтического рынка Украины и Луганской области

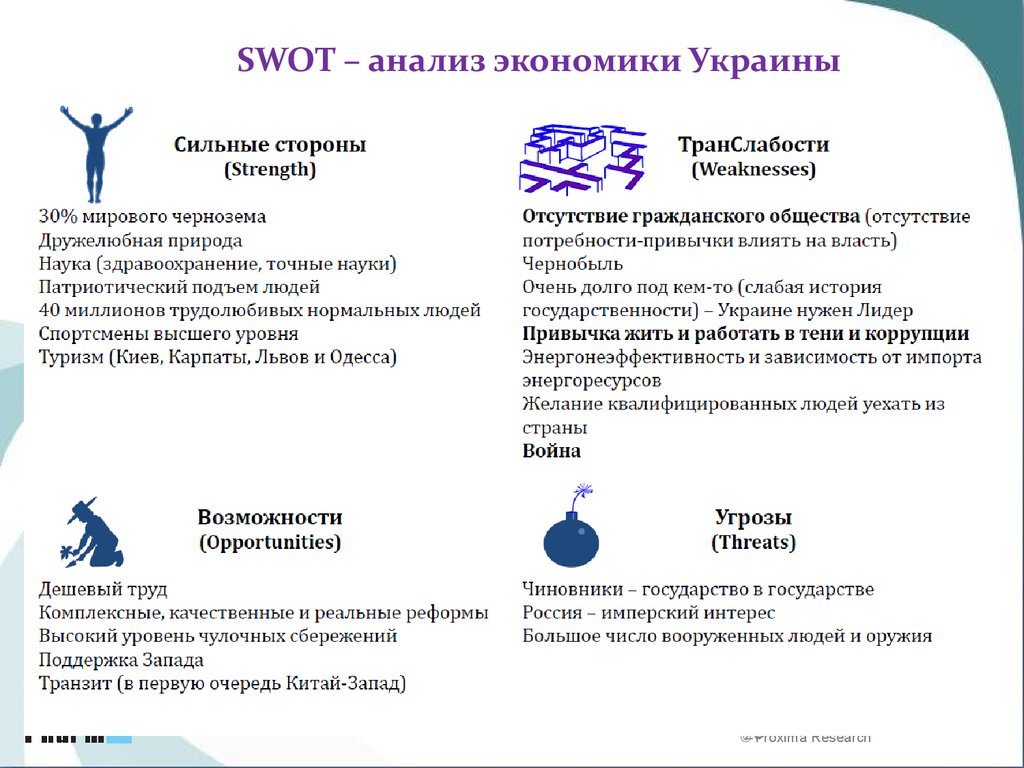

SWOT – анализ экономики УкраиныТенденции развития фармацевтического

рынка Украины и Луганской области

Барнатович Светлана Васильевна

кандидат фармацевтических наук, доцент

©20

Proxima Research

21.

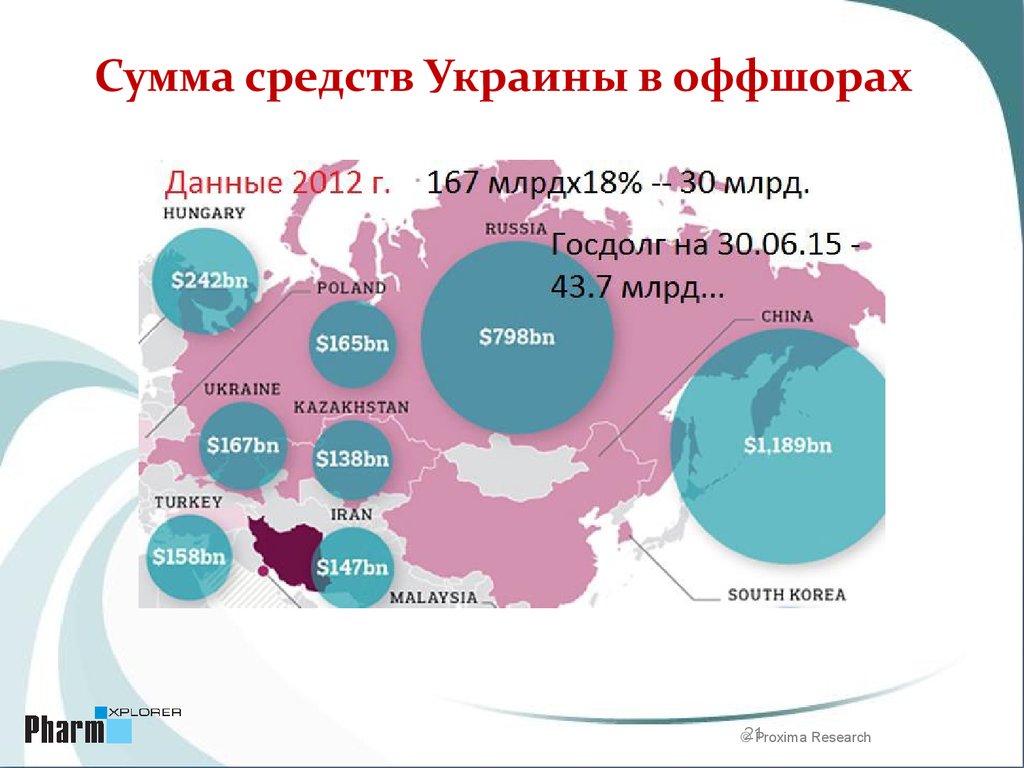

Сумма средств Украины в оффшорах©21

Proxima Research

22.

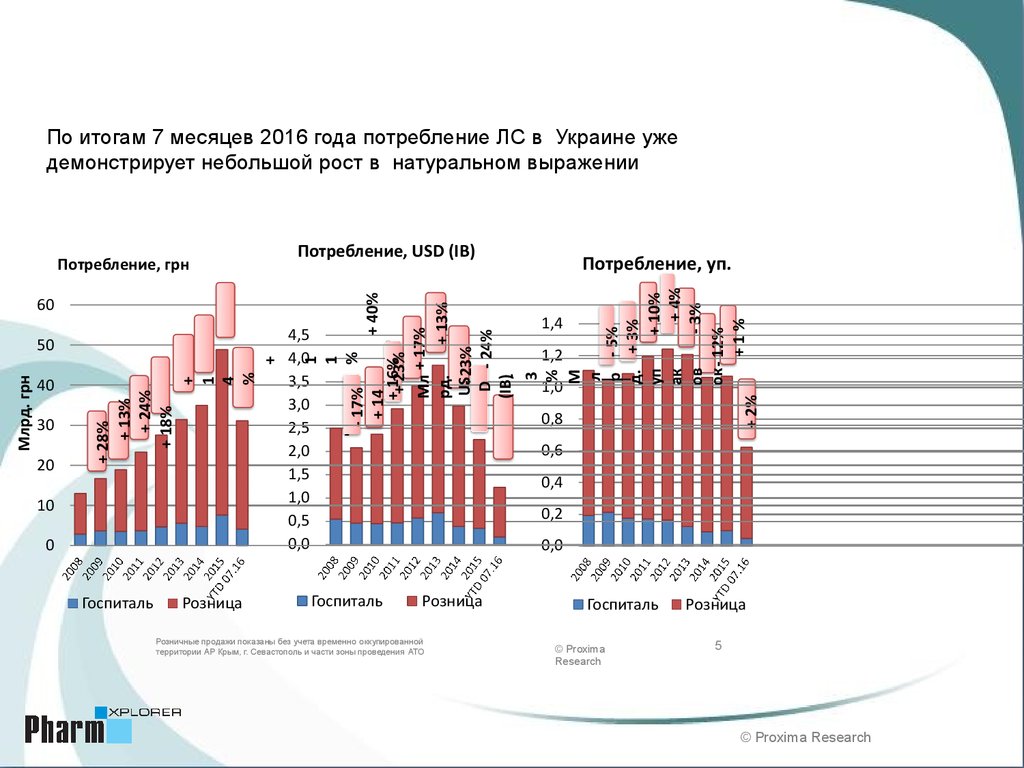

По итогам 7 месяцев 2016 года потребление ЛС в Украине ужедемонстрирует небольшой рост в натуральном выражении

Потребление, USD (IB)

60

30

20

+

1

4

%

40

+ 28%

+ 13%

+ 24%

+ 18%

Млрд. грн

10

0

Госпиталь

Розница

1,4

1,2

1

1

%

+

50

4,5

4,0

3,5

3,0

2,5

2,0

1,5

1,0

0,5

0,0

Потребление, уп.

- 17%

+ 40%

+ 14

++16%

23%

Мл + 17%

+ 13%

рд.

US

- 23%

D - 24%

(IB)3

%

М

л

р - 5%

д. + 3%

+ 10%

уп

+ 4%

ак

- 3%

ов

ок - 12%

+1%

+ 2%

Потребление, грн

1,0

0,8

0,6

0,4

0,2

0,0

Госпиталь

Розница

Розничные продажи показаны без учета временно оккупированной

территории АР Крым, г. Севастополь и части зоны проведения АТО

Госпиталь

© Proxima

Research

Розница

5

© Proxima Research

23.

Текущие показатели развития розничного рынка ЛС показывают,что «дно» уже пройдено, но до показателей 2013 г. в долларах и

упаковках нам еще нужно трудиться

Потребление, грн

Mln UAH

Потребление, USD (IB)

GR,%

GR YTD 08*

2016/2015

+18%

GR,%

k USD (IB)

GR YTD 08*

2016/2015

-1%

Потребление упаковок

k pcs

GR,%

GR YTD 08*

2016/2015

+4%

Розничные продажи показаны без учета временно оккупированной

территории АР Крым, г. Севастополь и части зоны проведения АТО

* Прирост рынка розничной реализации ЛС YTD Август (предварительный)

2016 года по отношению к такому же периоду прошлого года

© Proxima Research

24.

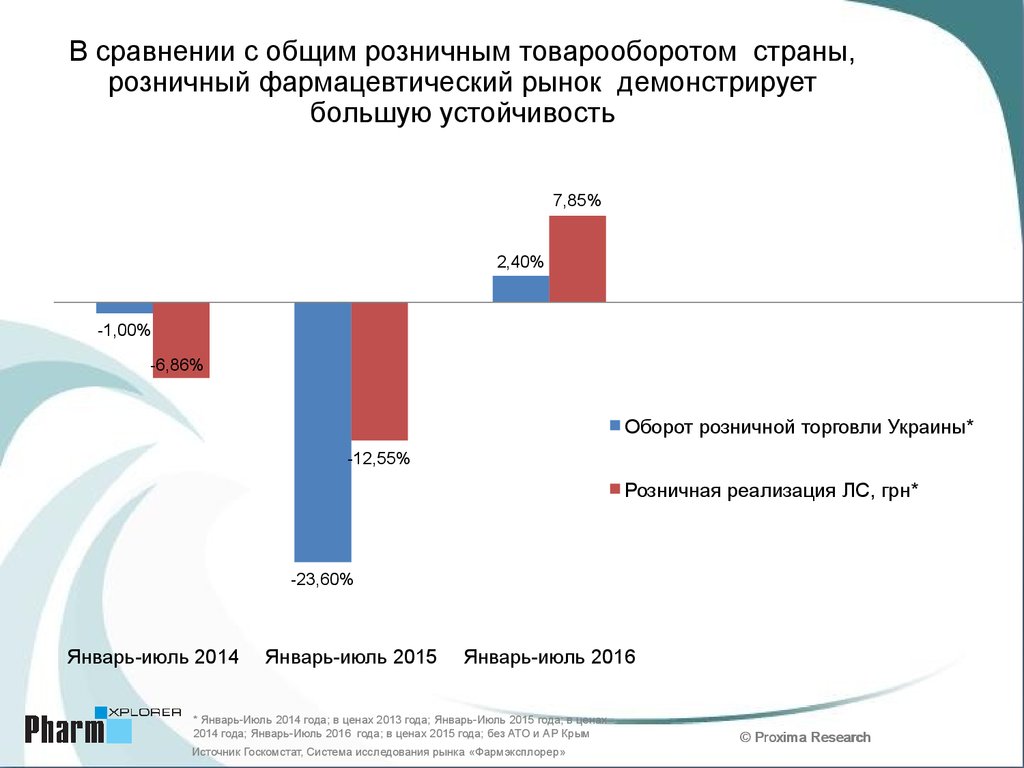

В сравнении с общим розничным товарооборотом страны,розничный фармацевтический рынок демонстрирует

большую устойчивость

7,85%

2,40%

-1,00%

-6,86%

Оборот розничной торговли Украины*

-12,55%

Розничная реализация ЛС, грн*

-23,60%

Январь-июль 2014

Январь-июль 2015

Январь-июль 2016

* Январь-Июль 2014 года; в ценах 2013 года; Январь-Июль 2015 года; в ценах

2014 года; Январь-Июль 2016 года; в ценах 2015 года; без АТО и АР Крым

Источник Госкомстат, Система исследования рынка «Фармэксплорер»

© Proxima Research

25.

Изменение доходовнаселения

Изменение средней

заработной платы

120,0

+ 11%

110,0

120,0

+ 15%

110,0

100,0

- 15%

90,0

Номинальный доход

Реальный доход

100,0

90,0

80,0

70,0

60,0

70,0

Номинальная заработная плата

Реальная заработная плата

50,0

40,0

2012Q1

2012Q2

2012Q3

2012Q4

2013Q1

2013Q2

2013Q3

2013Q4

2014Q1*

2014Q2*

2014Q3*

2014Q4*

2015Q1*

2015Q2*

2015Q3*

2015Q4*

2016Q1*

60,0

2012_01

2012_04

2012_07

2012_10

2013_01

2013_04

2013_07

2013_10

2014_01

2014_04

2014_07

2014_10

2015_01

2015_04

2015_07

2015_10

2016_01

2016_04

2016_07

80,0

+ 22%

140,0

130,0

Источник: НБУ, http://bank.gov.ua/. Начиная с 2014 года, данные приведены без

учета временно оккупированной территории АР Крым, г. Севастополя и зоны

проведения АТО

© Proxima Research

26.

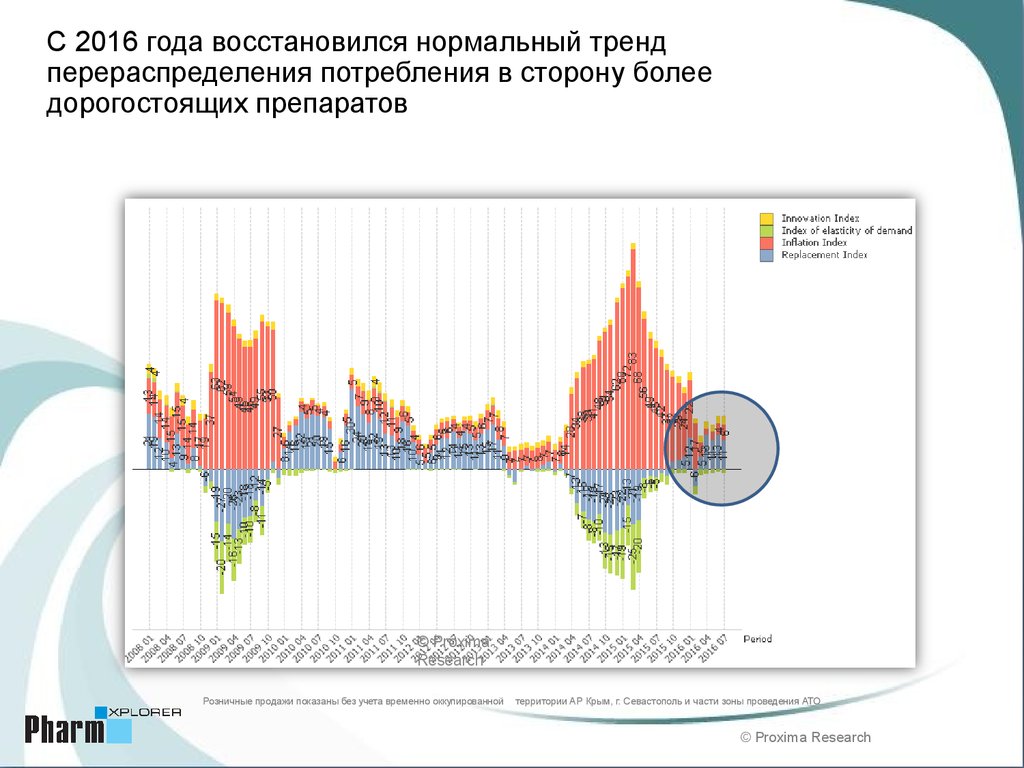

С 2016 года восстановился нормальный трендперераспределения потребления в сторону более

дорогостоящих препаратов

© Proxima

Research

Розничные продажи показаны без учета временно оккупированной

территории АР Крым, г. Севастополь и части зоны проведения АТО

© Proxima Research

27.

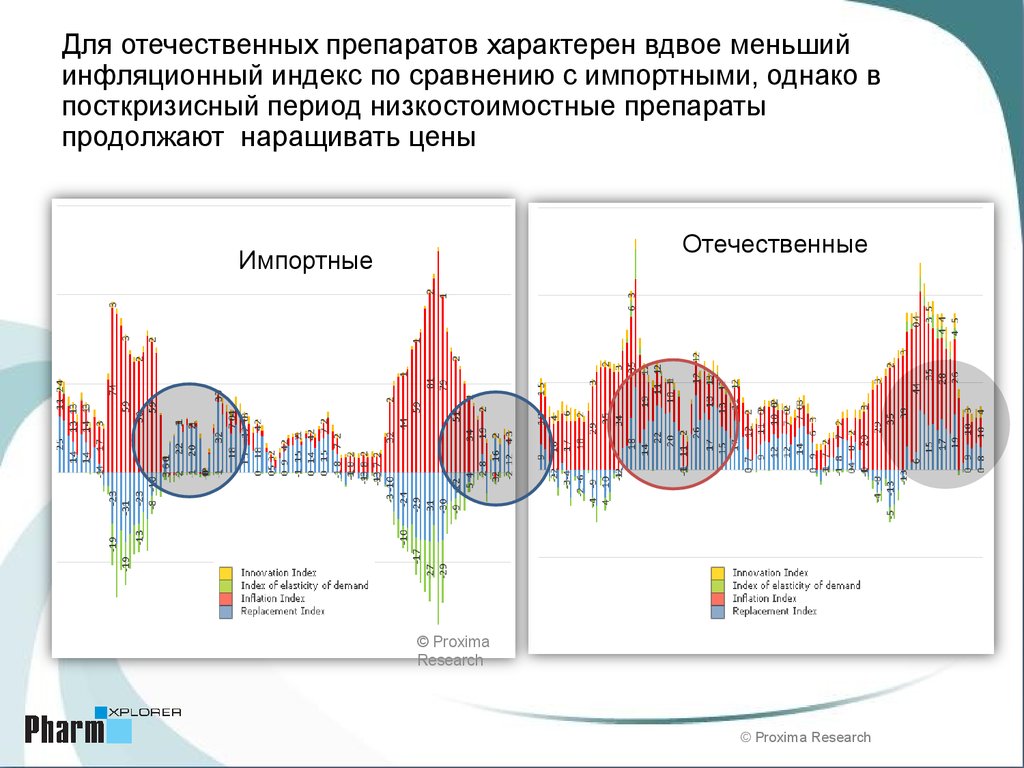

Для отечественных препаратов характерен вдвое меньшийинфляционный индекс по сравнению с импортными, однако в

посткризисный период низкостоимостные препараты

продолжают наращивать цены

Отечественные

Импортные

© Proxima

Research

© Proxima Research

28.

90%80%

Доли в упаковках

64%

Сентябрь

Январь

2014

Ноябрь

Март Май

Июль

© Proxima

Research

Январь

2015

Март Май

Июль

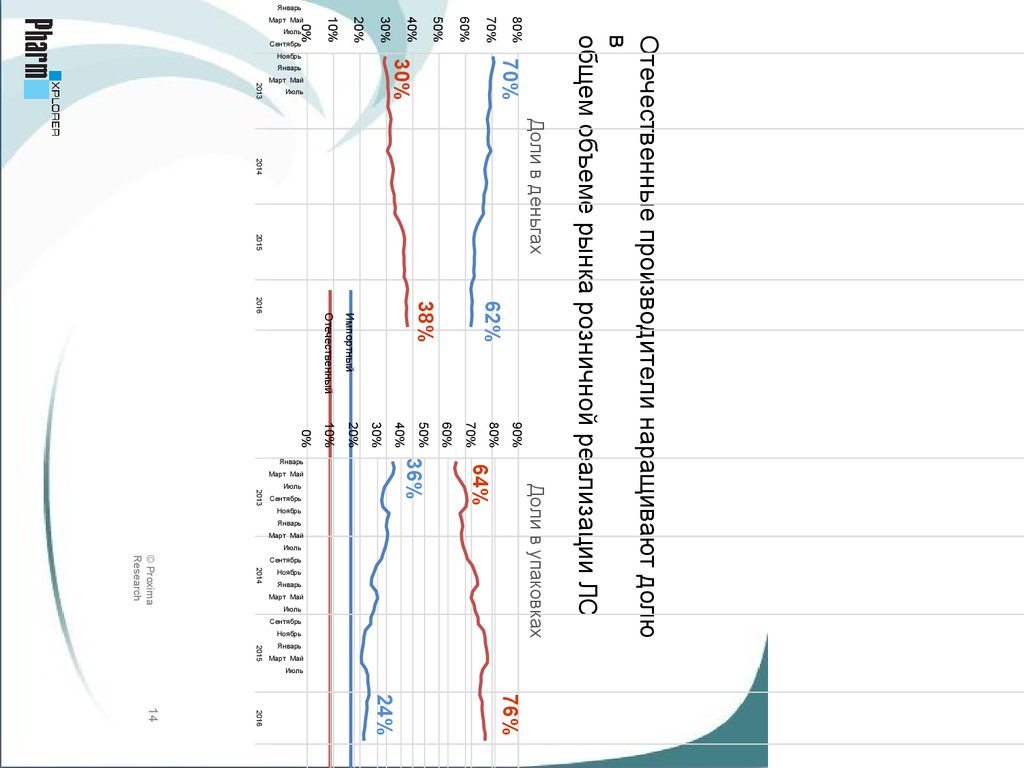

Отечественные производители наращивают долю

в

общем объеме рынка розничной реализации ЛС

Доли в деньгах

62%

70%

Ноябрь

60%

36%

2013

Июль

50%

20%

38%

40%

10%

30%

Импортный

0%

Отечественный

2016

Сентябрь

70%

2015

Январь

80%

2014

Март Май

70%

Январь

60%

Июль

2013

Март Май

50%

Июль

30%

Ноябрь

40%

30%

20%

Сентябрь

10%

0%

Март Май

Январь

Март Май

Январь

Июль

Сентябрь

Ноябрь

76%

24%

2016

14

29.

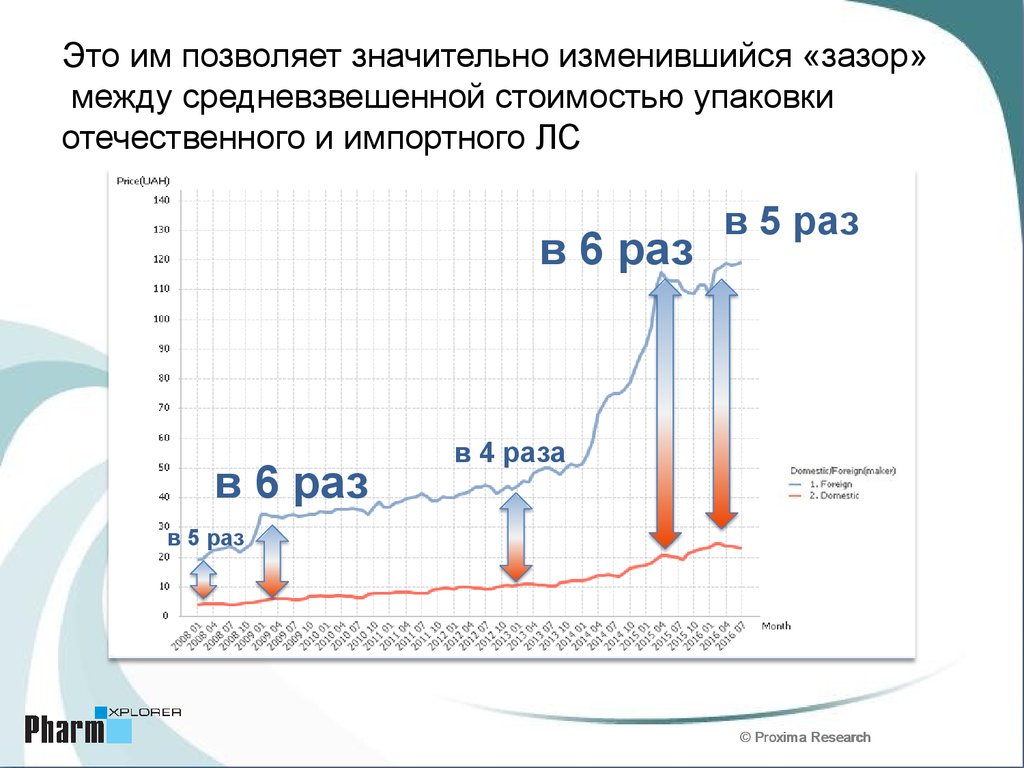

Это им позволяет значительно изменившийся «зазор»между средневзвешенной стоимостью упаковки

отечественного и импортного ЛС

в 6 раз

в 6 раз

в 5 раз

в 4 раза

в 5 раз

© Proxima Research

30.

Несмотря на значимый рост цены высокостоимостных препаратов их доляв денежном выражении не упала

Денежное выражение

Натуральное выражение

80%

90%

200

70%

50%

40%

150

56%

57%

100

30%

20%

50

10%

60%

50%

56%

57%

40%

150

100

30%

20%

10%

0%

0%

200

70%

0

Янв-2013

Мар-2013

Май-2013

Июл-2013

Сен-2013

Ноя-2013

Янв-2014

Мар-2014

Май-2014

Июл-2014

Сен-2014

Ноя-2014

Янв-2015

Мар-2015

Май-2015

Июл-2015

Сен-2015

Ноя-2015

Янв-2016

Мар-2016

Май-2016

Июл-2016

Доля

60%

80%

1. Низкостоимостная ниша 0-22 грн

2. Среднестоимостная ниша 22-100 грн

3. Высокостоимостная ниша больше 100 грн

*Без учета временно оккупированной территории АР Крым, г. Севастополь и части зоны проведения АТО

50

11%

11%

3. Высокостоимостная

2. Среднестоимостная

1. Низкостоимостная

Ср.взв. цена (Низкостоимостная ниша)

Ср.взв. цена (Среднестоимостная ниша)

Ср.взв. цена (Высокостоимостная ниша)

© Proxima Research

0

Средневзвешенная цена, грн

13%

250

Янв-2013

Мар-2013

Май-2013

Июл-2013

Сен-2013

Ноя-2013

Янв-2014

Мар-2014

Май-2014

Июл-2014

Сен-2014

Ноя-2014

Янв-2015

Мар-2015

Май-2015

Июл-2015

Сен-2015

Ноя-2015

Янв-2016

Мар-2016

Май-2016

Июл-2016

14%

Доля

90%

100%

250

Средневзвешенная цена, грн

100%

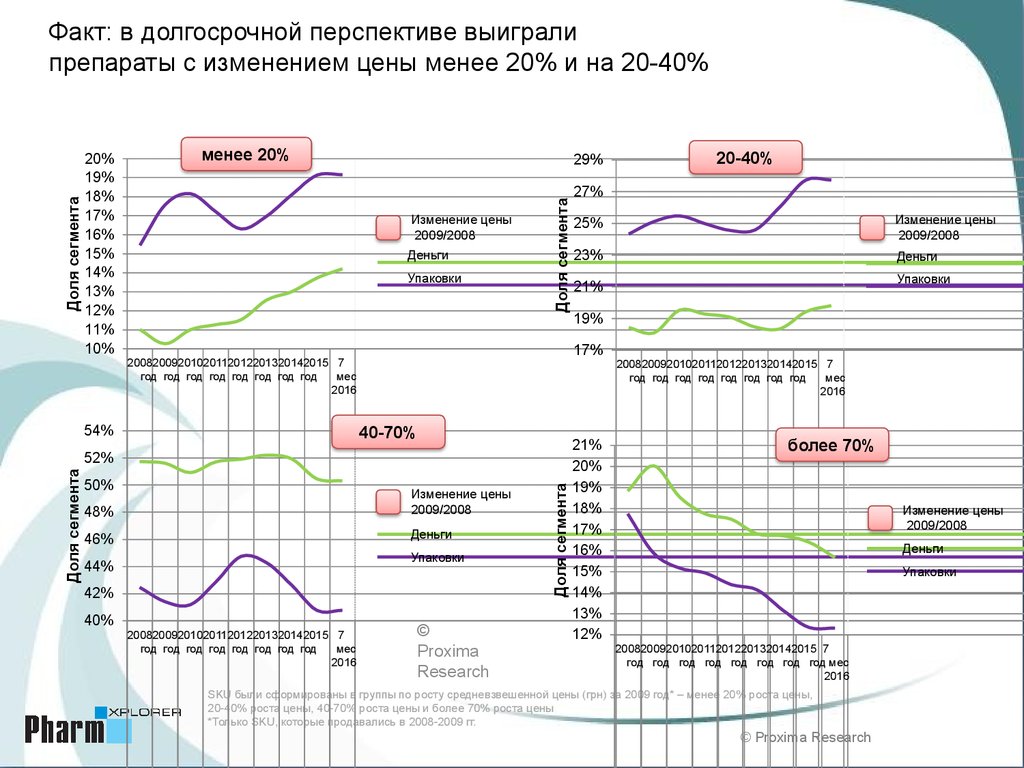

31.

20%19%

18%

17%

16%

15%

14%

13%

12%

11%

10%

менее 20%

29%

Изменение цены

2009/2008

Деньги

Упаковки

Доля сегмента

Доля сегмента

Факт: в долгосрочной перспективе выиграли

препараты с изменением цены менее 20% и на 20-40%

54%

40-70%

48%

Изменение цены

2009/2008

46%

Деньги

Упаковки

44%

42%

40%

20082009201020112012201320142015 7

год год год год год год год год

мес

2016

©

Proxima

Research

Доля сегмента

Доля сегмента

52%

50%

27%

25%

Изменение цены

2009/2008

23%

Деньги

21%

Упаковки

19%

17%

20082009201020112012201320142015 7

год год год год год год год год

мес

2016

20-40%

21%

20%

19%

18%

17%

16%

15%

14%

13%

12%

20082009201020112012201320142015 7

год год год год год год год год

мес

2016

более 70%

Изменение цены

2009/2008

Деньги

Упаковки

20082009201020112012201320142015 7

год год год год год год год год мес

2016

SKU были сформированы в группы по росту средневзвешенной цены (грн) за 2009 год* – менее 20% роста цены,

20-40% роста цены, 40-70% роста цены и более 70% роста цены

*Только SKU, которые продавались в 2008-2009 гг.

© Proxima Research

32.

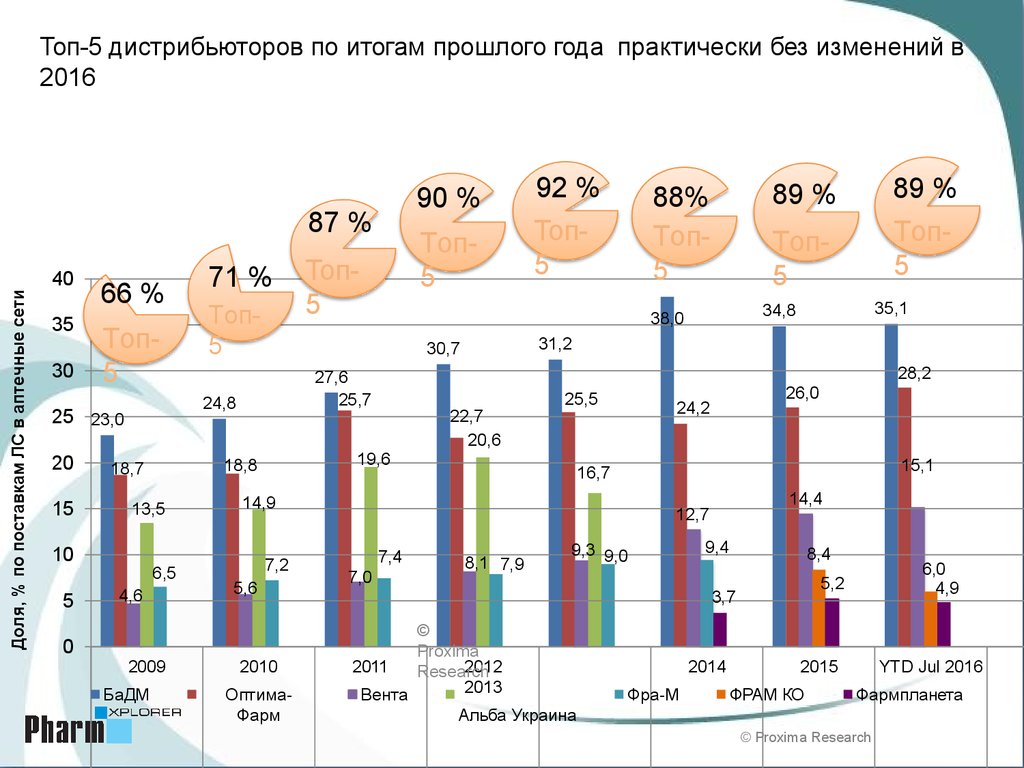

Топ-5 дистрибьюторов по итогам прошлого года практически без изменений в2016

90 %

Доля, % по поставкам ЛС в аптечные сети

87 %

40

35

30

66 %

Топ5

15

13,5

0

6,5

4,6

2009

БаДМ

Топ5

88%

Топ5

19,6

22,7

20,6

25,5

2010

ОптимаФарм

Топ5

35,1

26,0

24,2

15,1

16,7

14,4

12,7

7,4

7,0

Топ5

31,2

14,9

5,6

89 %

28,2

27,6

25,7

7,2

89 %

34,8

38,0

30,7

18,8

18,7

10

5

Топ5

24,8

25 23,0

20

71 %

Топ5

92 %

Топ5

8,1 7,9

9,3 9,0

9,4

8,4

3,7

©

Proxima

2011

2012

Research

2013

Вента

Альба Украина

2014

Фра-М

6,0

4,9

5,2

2015

ФРАМ КО

YTD Jul 2016

Фармпланета

© Proxima Research

33.

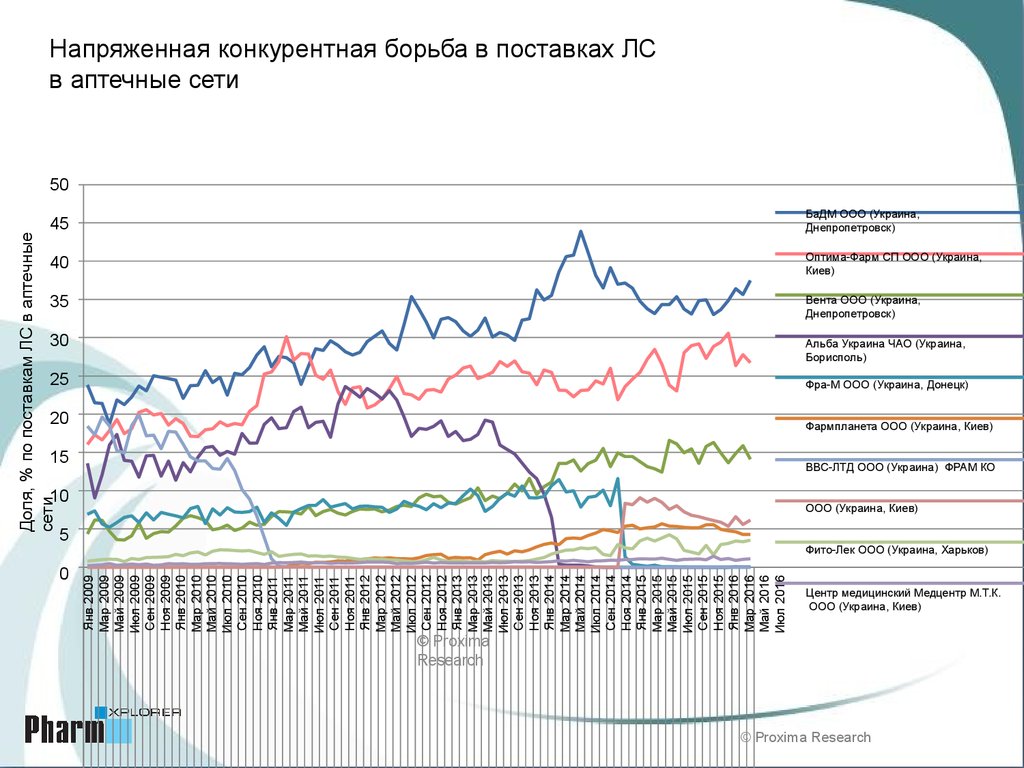

Напряженная конкурентная борьба в поставках ЛСв аптечные сети

50

БаДМ ООО (Украина,

Днепропетровск)

40

Оптима-Фарм СП ООО (Украина,

Киев)

35

Вента ООО (Украина,

Днепропетровск)

Доля, % по поставкам ЛС в аптечные

сети

45

30

Альба Украина ЧАО (Украина,

Борисполь)

25

Фра-М ООО (Украина, Донецк)

20

Фармпланета ООО (Украина, Киев)

15

ВВС-ЛТД ООО (Украина) ФРАМ КО

10

ООО (Украина, Киев)

5

Янв 2009

Мар 2009

Май 2009

Июл 2009

Сен 2009

Ноя 2009

Янв 2010

Мар 2010

Май 2010

Июл 2010

Сен 2010

Ноя 2010

Янв 2011

Мар 2011

Май 2011

Июл 2011

Сен 2011

Ноя 2011

Янв 2012

Мар 2012

Май 2012

Июл 2012

Сен 2012

Ноя 2012

Янв 2013

Мар 2013

Май 2013

Июл 2013

Сен 2013

Ноя 2013

Янв 2014

Мар 2014

Май 2014

Июл 2014

Сен 2014

Ноя 2014

Янв 2015

Мар 2015

Май 2015

Июл 2015

Сен 2015

Ноя 2015

Янв 2016

Мар 2016

Май 2016

Июл 2016

0

Фито-Лек ООО (Украина, Харьков)

Центр медицинский Медцентр М.Т.К.

ООО (Украина, Киев)

© Proxima

Research

© Proxima Research

34.

98%100%

96%

94%

92%

90%

88%

86%

84%

82%

80%

2015

10%

Доля групп дистрибьюторов в поставках ЛС в

аптечные сети

5%

2014

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

2013

Июль

Август

2016

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

© Proxima

Research

25

Эксклюзив/Производитель

Дистрибьюторы

за пределами Топ-5 Топ-5

дистрибьюторов

Результатом кризиса стал также рост доли

дистрибьюторских компаний, находящихся за

пределами Топ-5

Доля в рынке ЛС, %

35.

Рейтинг маркетирующих организаций по итогамсеми месяцев 2016 года

© Proxima

Research

© Proxima Research

36.

Млн. грн.27 %

26 %

2011

24 %

2012

21 %

2013

22 %

2014

Наценка

23 %

2015

21 %

2016

35

30

25

20

15

10

5

0

28

Наценка, %

Аптечная наценка также не растет. Маржинальный

доход аптечных предприятий в большей степени

зависит от роста рынка и взаимодействия с

производителем

800

700

600

500

400

300

200

100

0

2010

Маржа, млн грн.

© Proxima

Research

Январь

Февраль

Март

А прель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

А прель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

А прель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

А прель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

А прель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

А прель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

А прель

Май

Июнь

Июль

37.

Рейтинг аптечных сетей Контролируемой Украины*по итогам 1-го полугодия 2016 г.

№

Аптечная сеть

Доля, %

Аптека-Магнолия ООО (Украина, Запорожье)

Сириус-95 ООО (Украина, Киев)

Фармастор ООО (Украина, Киев)

Мед-Сервис групп ООО (Украина, Днепропетровск)

Гамма-55 ЧФ (Украина, Харьков)

Титан ООО (Украина, Харьков)

Фармация ПАО (Украина, Одесса)

ПОДОРОЖНИК МЕРЕЖА АПТЕК (Украина, Львов)

Волыньфарм Фирма ООО (Украина, Луцк)

РЕГИОНАЛЬНАЯ АПТЕЧНАЯ СЕТЬ РУАН ООО (Украина, Днепропетровск)

Сеть аптек D.S. (Украина, Львов)

Медпрепараты ООО ПКФ (Украина, Херсон)

3И ООО (Украина, Львов)

Конекс ЧП (Украина, Винница)

Галафарм ООО (Украина, Киев)

БаДМ ООО (Украина, Днепропетровск)

Арника ООО (Украина, Донецк)

18 АКС ЧП (Украина, Одесса)

19 Лики Украины Черниговское КП (Украина, Чернигов)

20 ОБЪЕДИНЕННАЯ ФАРМАЦЕВТИЧЕСКАЯ КОМПАНИЯ ООО (Украина, Киев)

1

2

3

4

5

6

7

8

9

10

11

12

13

14

15

16

17

* Без учета временно оккупированной территории

АР Крым, г. Севастополь и части зоны проведения АТО

11,39%

5,62%

2,95%

2,60%

2,47%

1,79%

1,62%

1,34%

1,33%

1,25%

1,22%

0,99%

0,94%

0,89%

0,80%

0,79%

0,69%

0,67%

0,66%

0,66%

© Proxima Research

38.

Жизнь подобна собачьей упряжке. Если не идешьвпереди, то всегда видишь одно и тоже.

Льюис Гриззард

© Proxima Research

marketing

marketing