Similar presentations:

Управление рисками в корпоративных финансах

1.

Тема. Управление рисками вкорпоративных финансах

Содержание лекции:

1. Сущность риска корпорации и его классификация

2. Виды финансового риска

3. Методы управления финансовыми рисками

4. Методы оценки финансовых рисков

5. Статистический и вероятностный подход к оценке

ожидаемой доходности и уровня риска финансового

портфеля

6. Принятие инвестиционного решения в зависимости

от отношения инвесторов к риску

Автор лекции: К.э.н., доц. Почитаев А.Ю.

2.

1. Сущность риска корпорации2

3.

Риск – это изменчивость доходности всравнении с ее ожидаемой величиной

Риск - это вероятность наступления

некоторого нежелательного события

Финансовый риск – это результат выбора

собственниками

или

менеджерами

предприятия альтернативного финансового

решения, направленного на достижение

желаемого целевого результата финансовой

деятельности

при

вероятности

возникновения экономического ущерба в

силу

неопределенности

условий

его

реализации

3

4.

2. Виды финансового риска4

5.

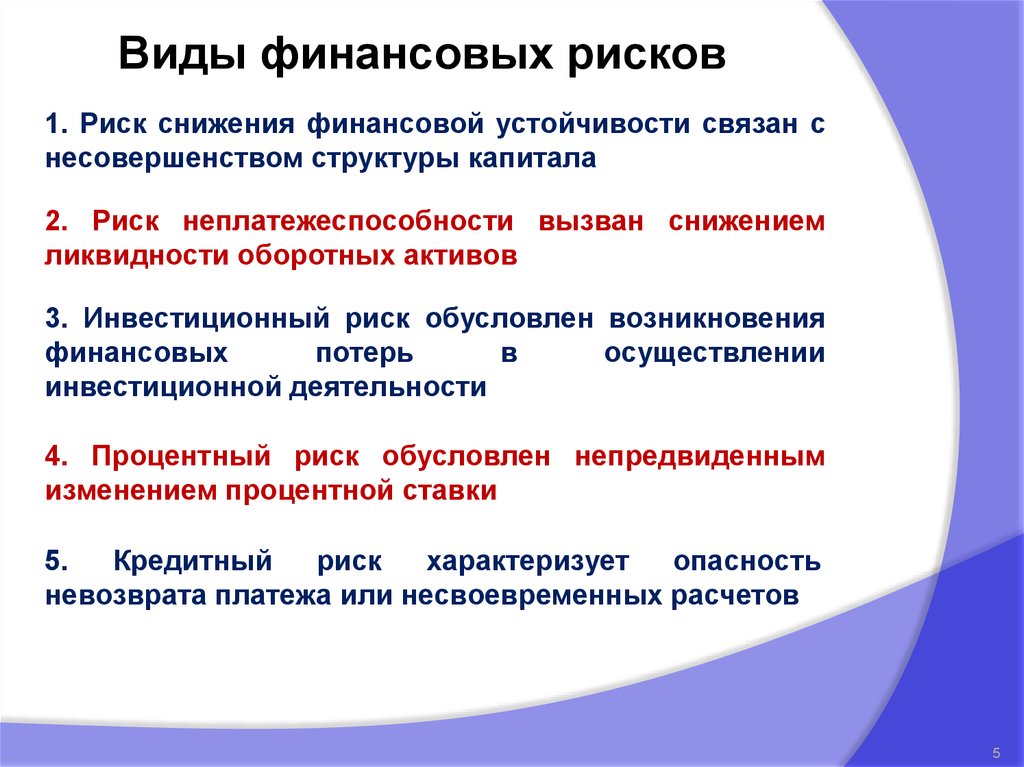

Виды финансовых рисков1. Риск снижения финансовой устойчивости связан с

несовершенством структуры капитала

2. Риск неплатежеспособности вызван снижением

ликвидности оборотных активов

3. Инвестиционный риск обусловлен возникновения

финансовых

потерь

в

осуществлении

инвестиционной деятельности

4. Процентный риск обусловлен непредвиденным

изменением процентной ставки

5.

Кредитный

риск

характеризует

опасность

невозврата платежа или несвоевременных расчетов

5

6.

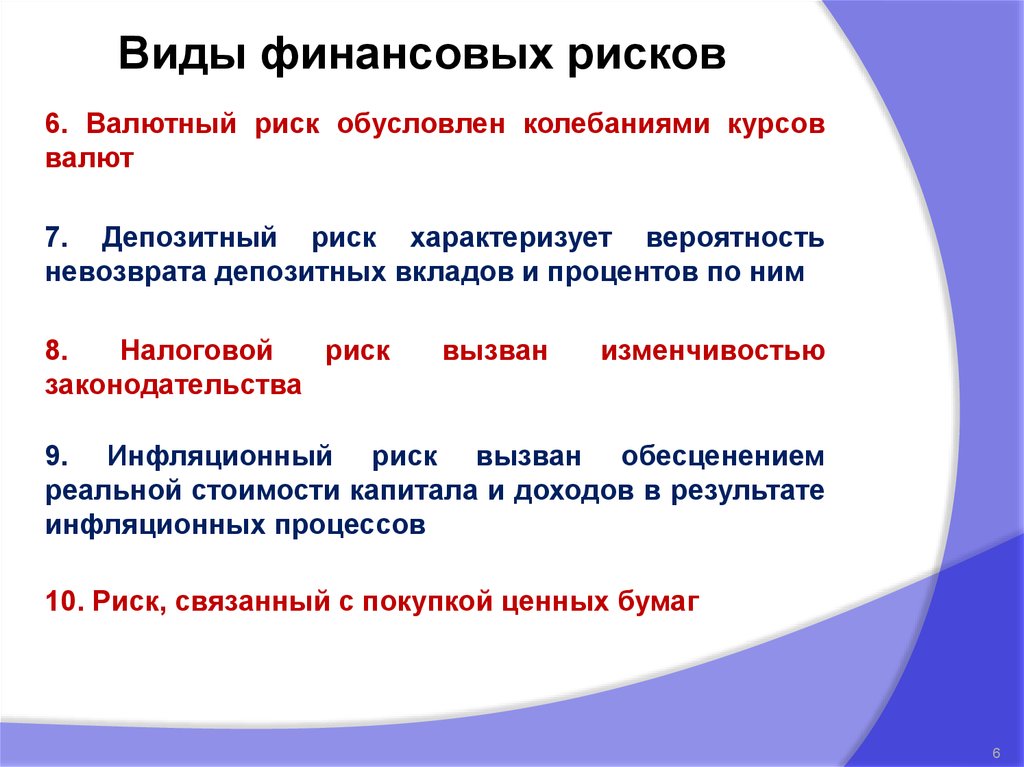

Виды финансовых рисков6. Валютный риск обусловлен колебаниями курсов

валют

7. Депозитный риск характеризует вероятность

невозврата депозитных вкладов и процентов по ним

8.

Налоговой

риск

законодательства

вызван

изменчивостью

9. Инфляционный риск вызван обесценением

реальной стоимости капитала и доходов в результате

инфляционных процессов

10. Риск, связанный с покупкой ценных бумаг

6

7.

3. Методы управленияфинансовыми рисками

7

8.

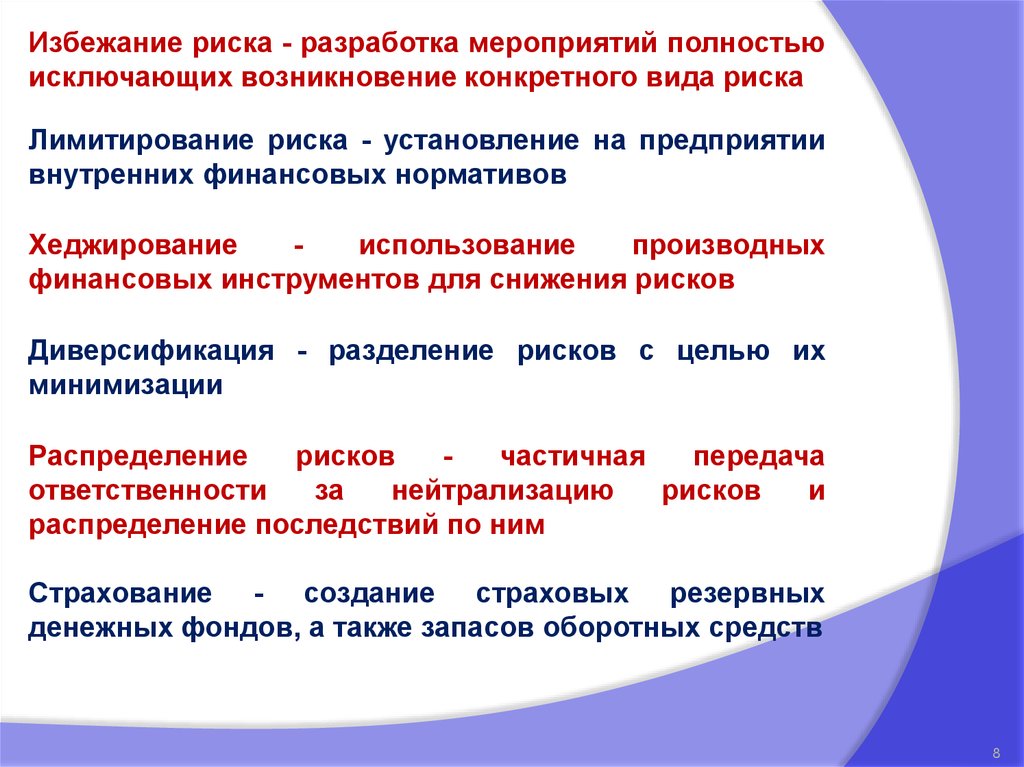

Избежание риска - разработка мероприятий полностьюисключающих возникновение конкретного вида риска

Лимитирование риска - установление на предприятии

внутренних финансовых нормативов

Хеджирование

использование

производных

финансовых инструментов для снижения рисков

Диверсификация - разделение рисков с целью их

минимизации

Распределение

рисков

частичная

передача

ответственности

за

нейтрализацию

рисков

и

распределение последствий по ним

Страхование - создание страховых резервных

денежных фондов, а также запасов оборотных средств

8

9.

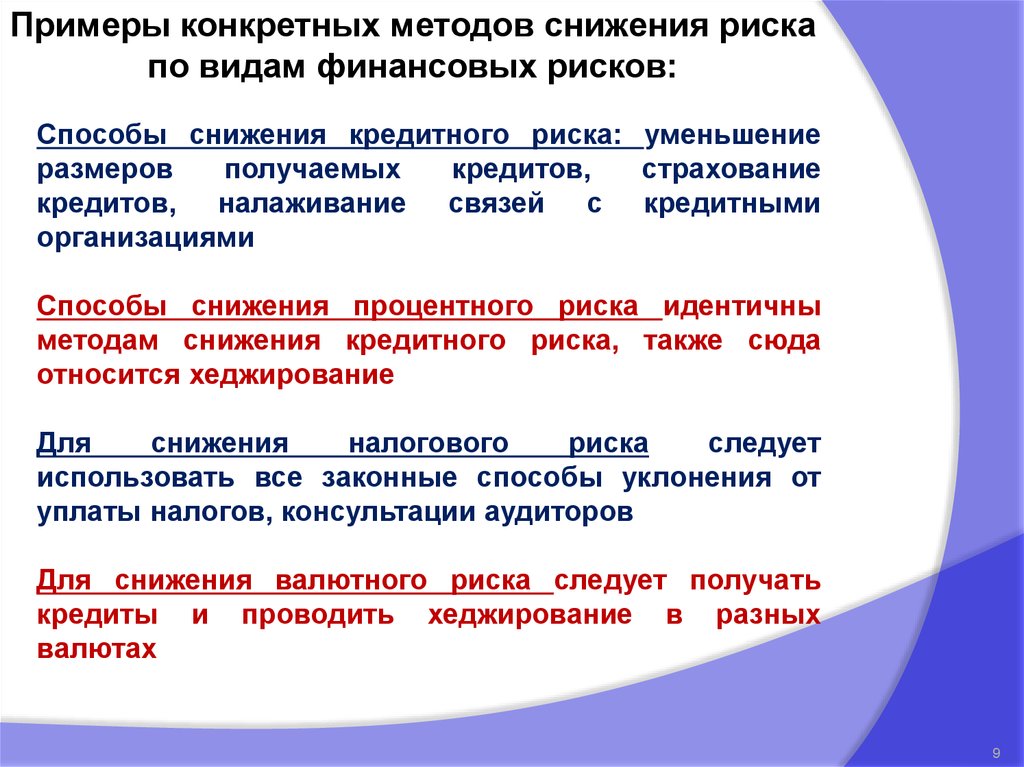

Примеры конкретных методов снижения рискапо видам финансовых рисков:

Способы снижения кредитного риска: уменьшение

размеров

получаемых

кредитов,

страхование

кредитов, налаживание связей с кредитными

организациями

Способы снижения процентного риска идентичны

методам снижения кредитного риска, также сюда

относится хеджирование

Для

снижения

налогового

риска

следует

использовать все законные способы уклонения от

уплаты налогов, консультации аудиторов

Для снижения валютного риска следует получать

кредиты и проводить хеджирование в разных

валютах

9

10.

4. Методы оценки финансовыхрисков

10

11.

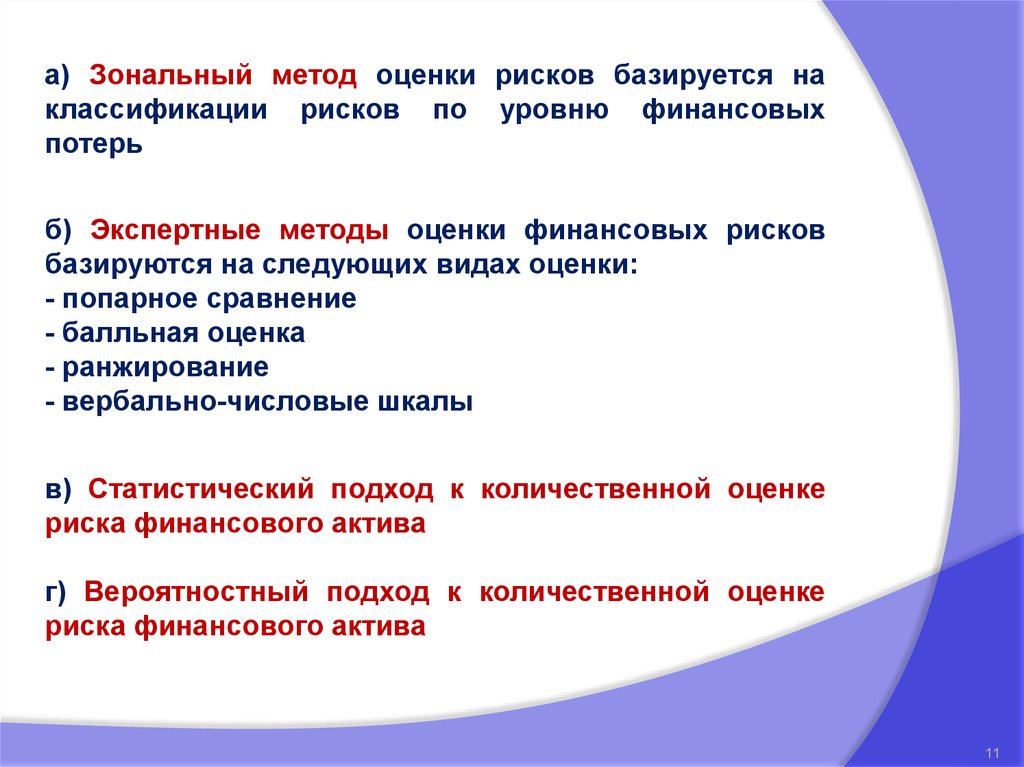

а) Зональный метод оценки рисков базируется наклассификации рисков по уровню финансовых

потерь

б) Экспертные методы оценки финансовых рисков

базируются на следующих видах оценки:

- попарное сравнение

- балльная оценка

- ранжирование

- вербально-числовые шкалы

в) Статистический подход к количественной оценке

риска финансового актива

г) Вероятностный подход к количественной оценке

риска финансового актива

11

12.

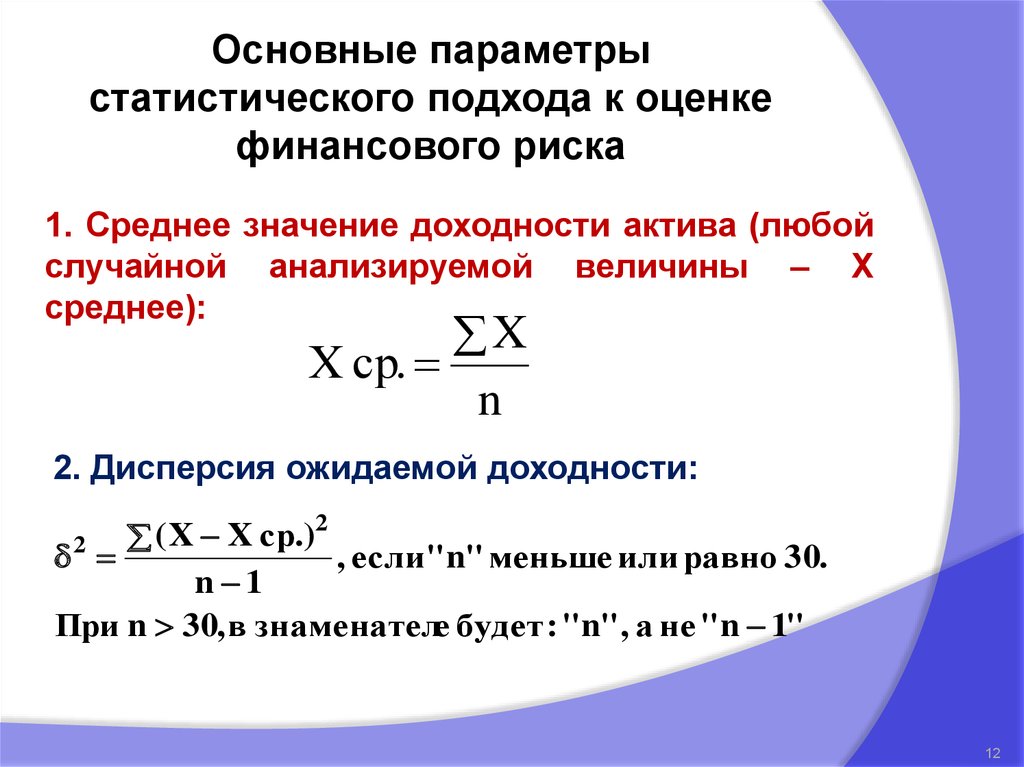

Основные параметрыстатистического подхода к оценке

финансового риска

1. Среднее значение доходности актива (любой

случайной анализируемой величины – Х

среднее):

X

Х ср.

n

2. Дисперсия ожидаемой доходности:

( X X ср.)

2

, если"n" меньше или равно 30.

n 1

При n 30, в знаменателе будет : "n" , а не "n 1"

2

12

13.

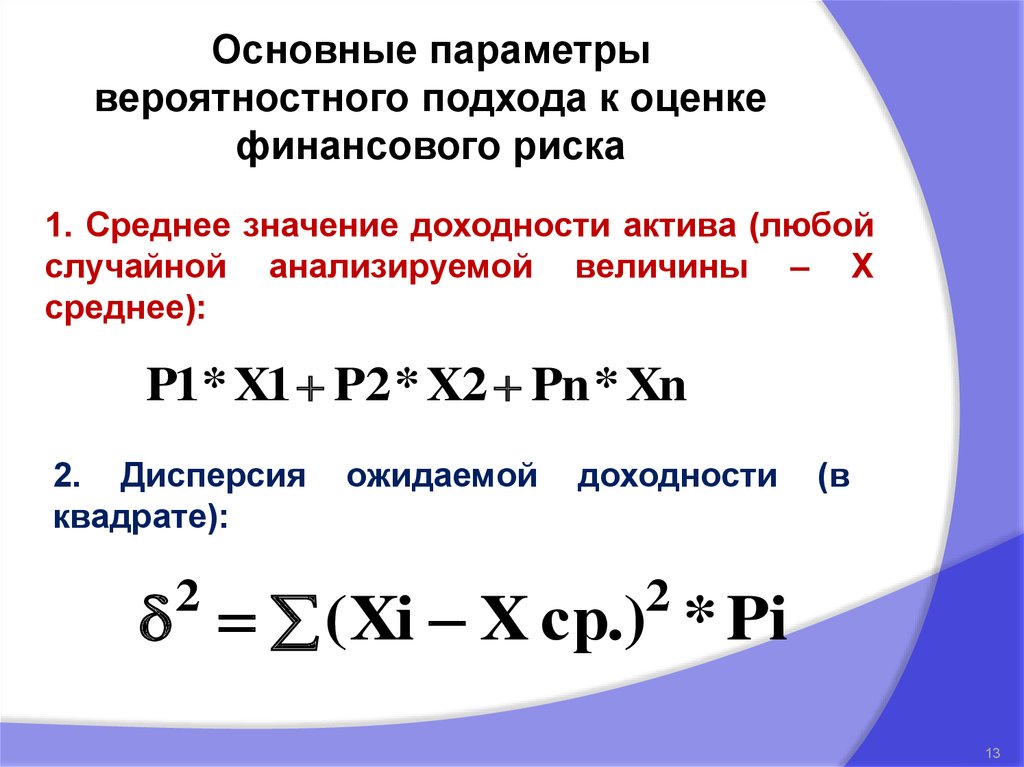

Основные параметрывероятностного подхода к оценке

финансового риска

1. Среднее значение доходности актива (любой

случайной анализируемой величины – Х

среднее):

P1 * X1 P2 * X2 Pn * Xn

2. Дисперсия

квадрате):

ожидаемой

доходности

(в

( Xi X ср.) * Pi

2

2

13

14.

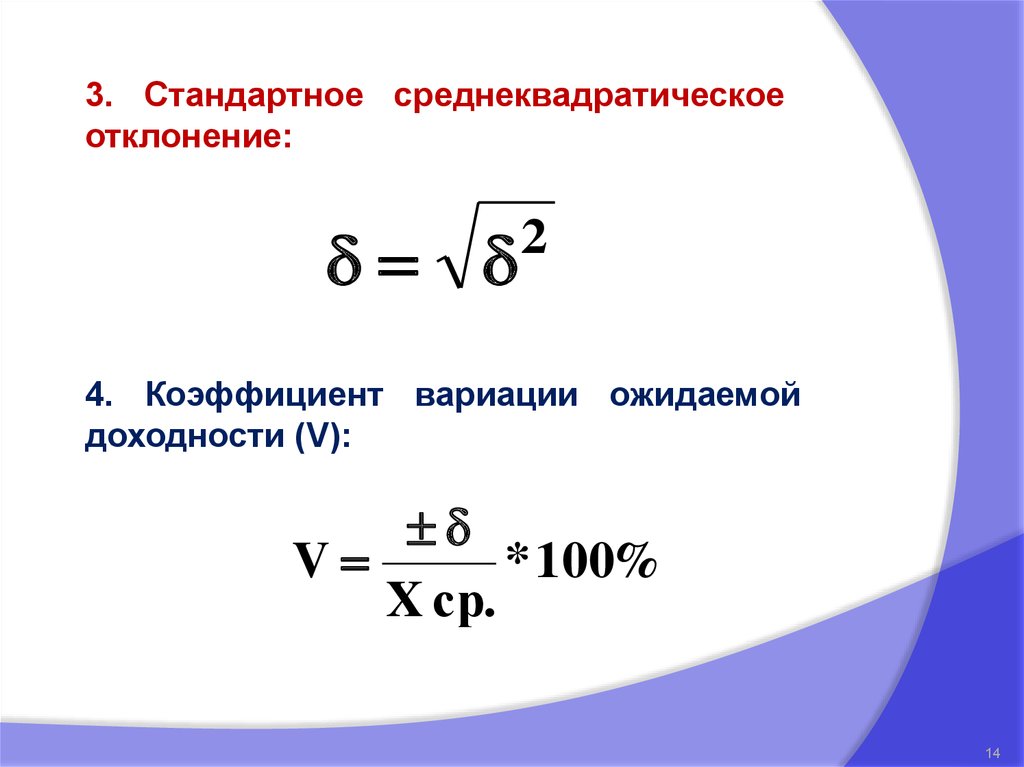

3. Стандартное среднеквадратическоеотклонение:

2

4. Коэффициент вариации ожидаемой

доходности (V):

V

* 100%

X ср.

14

15.

5. Статистический ивероятностный подход к оценке

ожидаемой доходности и уровня

риска финансового портфеля

15

16.

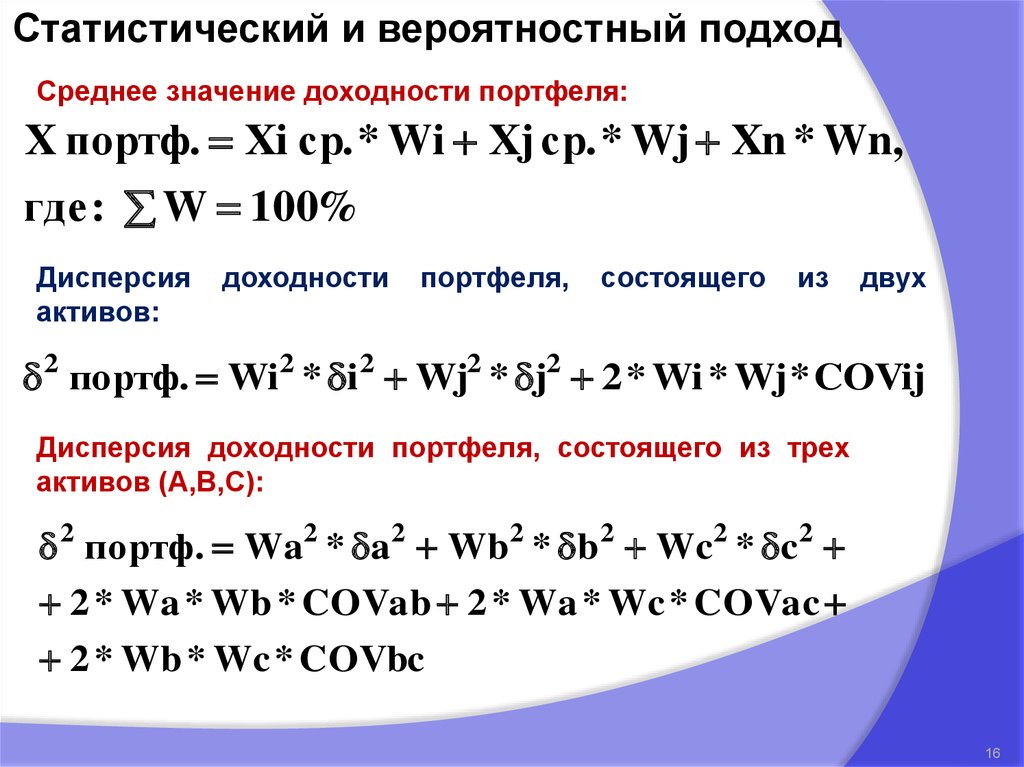

Статистический и вероятностный подходСреднее значение доходности портфеля:

X портф. Xi ср. * Wi Xj ср. * Wj Xn * Wn,

где : W 100%

Дисперсия

активов:

доходности

портфеля,

состоящего

из

двух

2 портф. Wi2 * i 2 Wj2 * j2 2 * Wi * Wj * COVij

Дисперсия доходности портфеля, состоящего из трех

активов (A,B,C):

2 портф. Wa2 * a 2 Wb2 * b 2 Wc2 * c 2

2 * Wa * Wb * COVab 2 * Wa * Wc * COVac

2 * Wb * Wc * COVbc

16

17.

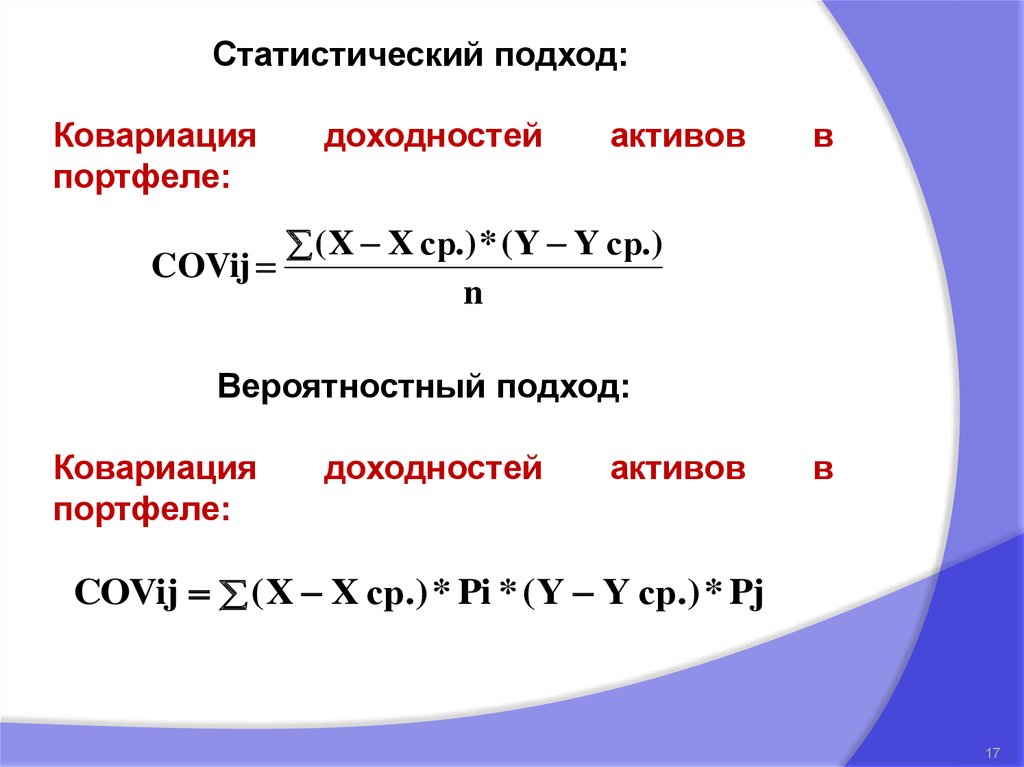

Статистический подход:Ковариация

портфеле:

доходностей

активов

в

( X X ср.) * ( Y Y ср.)

COVij

n

Вероятностный подход:

Ковариация

портфеле:

доходностей

активов

в

COVij ( X X ср.) * Pi * ( Y Y ср.) * Pj

17

18.

6. Принятие инвестиционногорешения в зависимости от

отношения инвесторов к риску

18

19.

Инвестор склонный к риску выбирает активили

портфель,

имеющий

наибольшую

среднюю доходность

Инвестор не склонный к риску выбирает

актив или портфель, имеющий наименьшее

значение

стандартного

среднеквадратического отклонения

Рациональный инвестор выбирает актив или

портфель, имеющий наименьшее значение

коэффициента вариации. Благодаря этому

достигается компромисс между риском и

доходностью

19

finance

finance management

management