Similar presentations:

Организационно-экономические основы осуществления дистанционного и контактного надзора. Лекция 5

1. Организационно-экономические основы осуществления дистанционного и контактного надзора

Лекция 52.

Банковский надзорДистанционный

(документарный)

Контактный

(инспектирование)

Банковский надзор будет

эффективным лишь в случае

одновременного

функционирования

дистанционного и контактного

надзора.

Согласно основополагающим

Базельским принципам:

«Система эффективного

банковского надзора должна

представлять собой

определенную форму как

выездных проверок, так и

проверок на основе отчетности»

3. 25 основополагающих принципов эффективного банковского надзора (Основополагающие базельские принципы) включают в себя следующие

группы1. Требования к четко определенным

обязанностям, функциям и целям для

каждого органа, вовлеченного в

осуществление банковского надзора.

2. Принципы в области лицензирования

3. Пруденциальные нормы и требования

4. Методы постоянного банковского надзора

5. Требования к информации

6. Официальные полномочия инспекторов

7. Принципы в области международных

банковских операций

4. Для банковского надзора необходима также соответствующая правовая основа, включая:

• требования, относящиеся к лицензированиюбанковских учреждений и к надзору над ними в

процессе функционирования;

• полномочия по проверке соблюдения законов,

равно как и вопросов надежности, безопасности и

устойчивости банков;

• правовую защиту для органов банковского надзора

и их сотрудников. Должны быть обеспечены

правовые условия для обмена информацией между

различными органами банковского надзора и

обеспечение конфиденциальности такой

информации.

Согласно основополагающим Базельским принципам

5. Дистанционный банковский надзор

это наблюдение за деятельностьюкредитных организаций на основе

представленных ею банковских и, в

частности, бухгалтерских документов

(балансы, отчеты о прибылях и убытках,

платежные документы и т.п.)

6. Задачи дистанционных проверок

0102

03

Выявлять

потенциальные

проблемы, в частности,

между инспекциями на

месте, проводить

корректирующие

действия до того, как

проблемы усугубятся

Выявлять тенденции,

характерные не

только для

конкретных

институтов, но и для

банковской системы в

целом

Дистанционные

проверки являются

ключевым

компонентом

планирования

инспекционных

проверок

Задачи дистанционных проверок

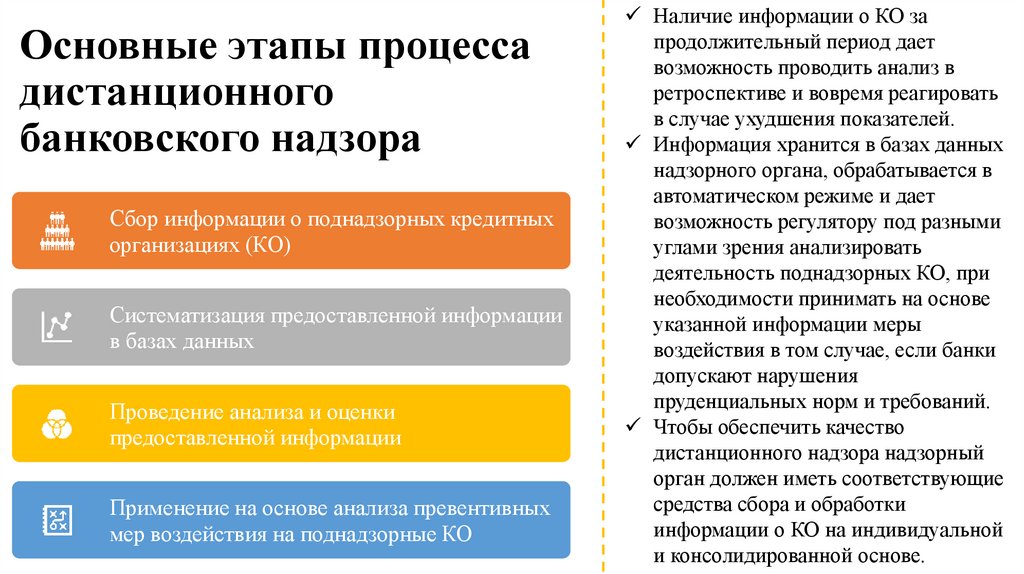

7. Основные этапы процесса дистанционного банковского надзора

Сбор информации о поднадзорных кредитныхорганизациях (КО)

Систематизация предоставленной информации

в базах данных

Проведение анализа и оценки

предоставленной информации

Применение на основе анализа превентивных

мер воздействия на поднадзорные КО

Наличие информации о КО за

продолжительный период дает

возможность проводить анализ в

ретроспективе и вовремя реагировать

в случае ухудшения показателей.

Информация хранится в базах данных

надзорного органа, обрабатывается в

автоматическом режиме и дает

возможность регулятору под разными

углами зрения анализировать

деятельность поднадзорных КО, при

необходимости принимать на основе

указанной информации меры

воздействия в том случае, если банки

допускают нарушения

пруденциальных норм и требований.

Чтобы обеспечить качество

дистанционного надзора надзорный

орган должен иметь соответствующие

средства сбора и обработки

информации о КО на индивидуальной

и консолидированной основе.

8. Периодичность проведения проверок КО и перечень проверяемых в рамках проверки КО структурных подразделений КО, а также перечень

(Инструкция Банка России N147-И)Периодичность

проведения проверок

КО и перечень

проверяемых в рамках

проверки КО

структурных

подразделений КО, а

также перечень

направлений

деятельности,

подлежащих проверке,

определяются с учетом

оценки:

финансового состояния КО и перспектив

деятельности КО, в том числе подверженности КО

рискам, качества управления КО, включая оценку

системы управления рисками и состояния

внутреннего контроля;

достоверности учета (отчетности) КО (ее

филиала);

результатов предыдущих проверок КО (ее

филиала).

9. Информация, предоставляемая КО в надзорный орган:

Инструкция Банка России от 5 декабря 2013 г. N 147-И "О порядке проведенияпроверок кредитных организаций (их филиалов) уполномоченными

представителями Центрального банка Российской Федерации (Банка России)"

Информация,

предоставляемая

КО в надзорный

орган:

1.

Учредительные и иные документы, связанные с государственной

регистрацией КО и получением лицензии на осуществление

банковских операций;

2.

Внутренние документы КО (ее филиала) (инструкции, положения,

регламенты);

3.

Материалы службы внутреннего контроля и (или) внутреннего аудита

КО (ее филиала),

4.

Документы аналитического и синтетического учета КО (ее филиала),

5.

Информация об имуществе, обязательствах КО и их движении

6.

Учетно-операционная информация КО (ее филиала)

7.

Проектная и (или) рабочая документация на используемые

автоматизированные банковские и (или) информационные системы;

8.

Бухгалтерская, статистическая и финансовая отчетность КО (ее

филиала);

9.

Объяснительные записки, справки, письменные и устные

разъяснения руководителя КО (ее филиала) и работников КО (ее

филиала);

10.

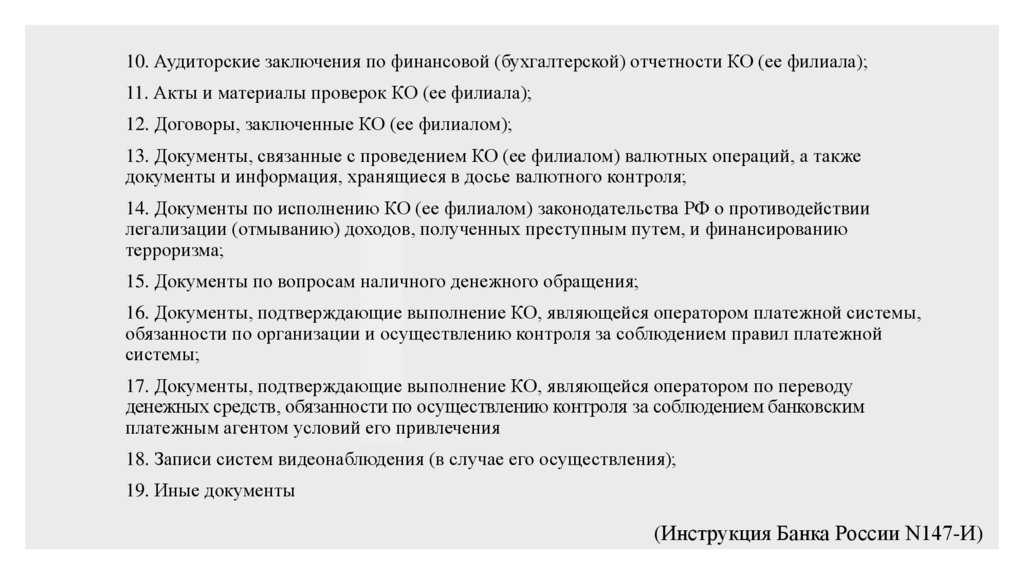

10. Аудиторские заключения по финансовой (бухгалтерской) отчетности КО (ее филиала);11. Акты и материалы проверок КО (ее филиала);

12. Договоры, заключенные КО (ее филиалом);

13. Документы, связанные с проведением КО (ее филиалом) валютных операций, а также

документы и информация, хранящиеся в досье валютного контроля;

14. Документы по исполнению КО (ее филиалом) законодательства РФ о противодействии

легализации (отмыванию) доходов, полученных преступным путем, и финансированию

терроризма;

15. Документы по вопросам наличного денежного обращения;

16. Документы, подтверждающие выполнение КО, являющейся оператором платежной системы,

обязанности по организации и осуществлению контроля за соблюдением правил платежной

системы;

17. Документы, подтверждающие выполнение КО, являющейся оператором по переводу

денежных средств, обязанности по осуществлению контроля за соблюдением банковским

платежным агентом условий его привлечения

18. Записи систем видеонаблюдения (в случае его осуществления);

19. Иные документы

(Инструкция Банка России N147-И)

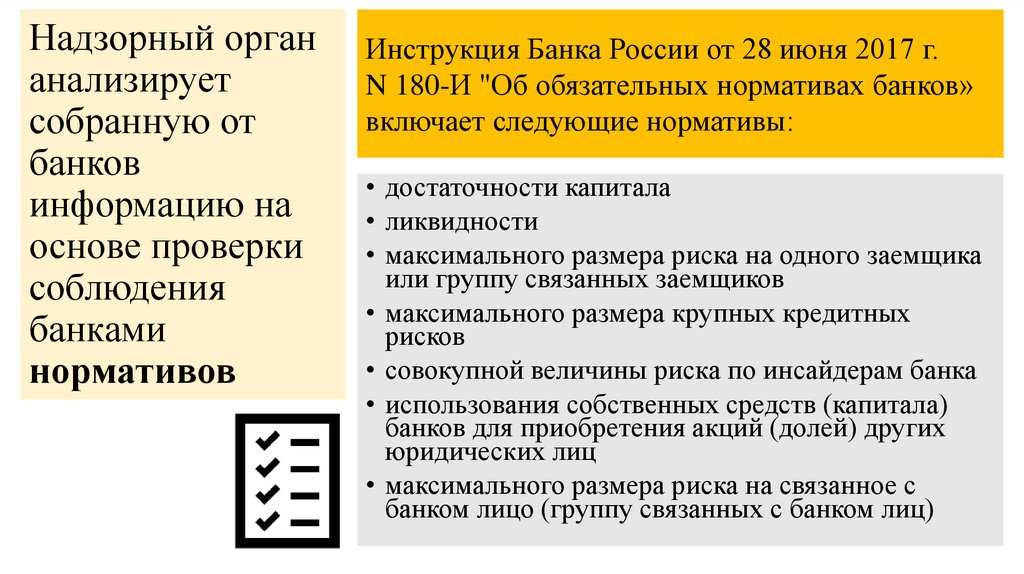

11. Надзорный орган анализирует собранную от банков информацию на основе проверки соблюдения банками нормативов

Инструкция Банка России от 28 июня 2017 г.N 180-И "Об обязательных нормативах банков»

включает следующие нормативы:

• достаточности капитала

• ликвидности

• максимального размера риска на одного заемщика

или группу связанных заемщиков

• максимального размера крупных кредитных

рисков

• совокупной величины риска по инсайдерам банка

• использования собственных средств (капитала)

банков для приобретения акций (долей) других

юридических лиц

• максимального размера риска на связанное с

банком лицо (группу связанных с банком лиц)

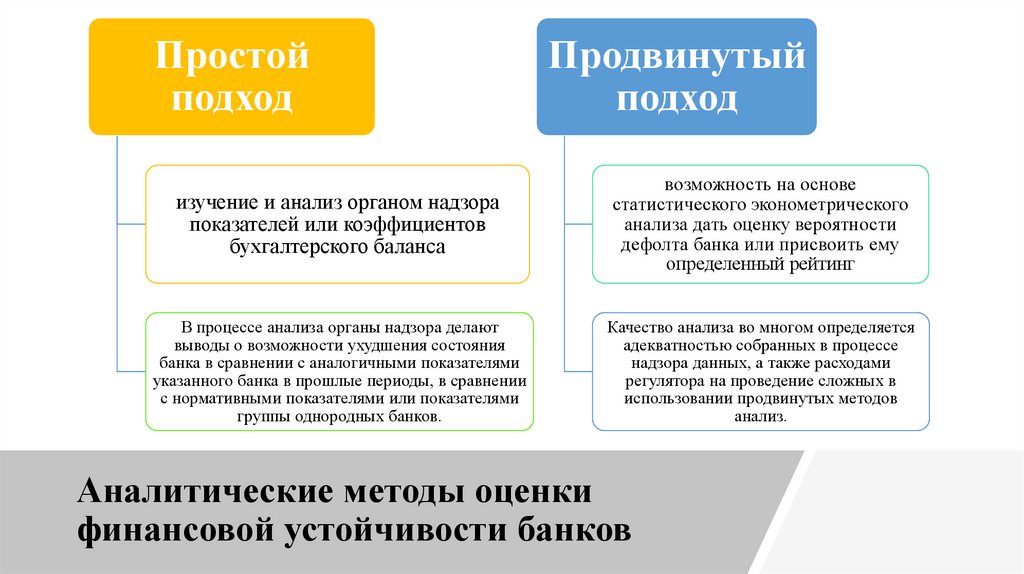

12. Аналитические методы оценки финансовой устойчивости банков

Простойподход

Продвинутый

подход

изучение и анализ органом надзора

показателей или коэффициентов

бухгалтерского баланса

возможность на основе

статистического эконометрического

анализа дать оценку вероятности

дефолта банка или присвоить ему

определенный рейтинг

В процессе анализа органы надзора делают

выводы о возможности ухудшения состояния

банка в сравнении с аналогичными показателями

указанного банка в прошлые периоды, в сравнении

с нормативными показателями или показателями

группы однородных банков.

Качество анализа во многом определяется

адекватностью собранных в процессе

надзора данных, а также расходами

регулятора на проведение сложных в

использовании продвинутых методов

анализ.

Аналитические методы оценки

финансовой устойчивости банков

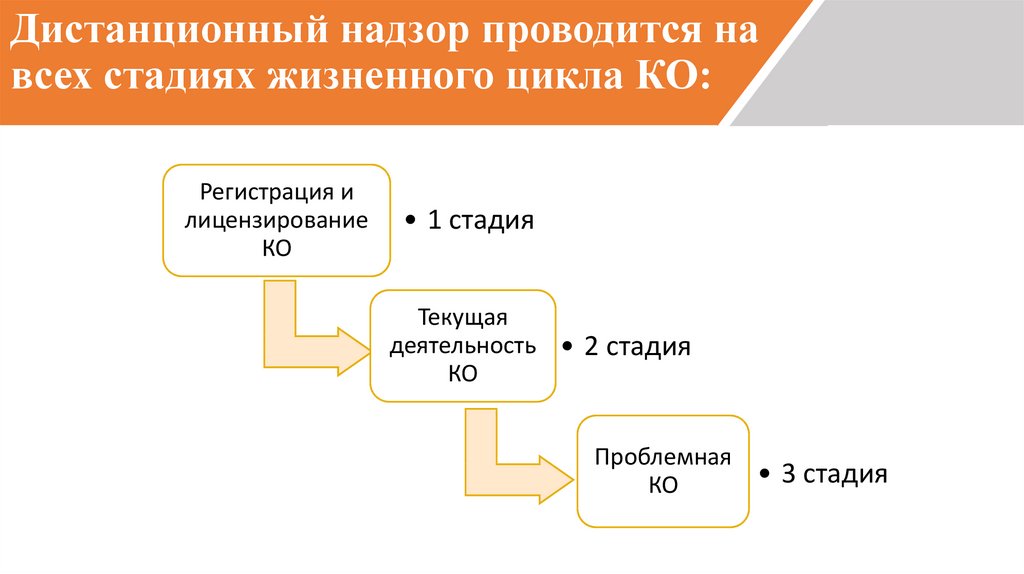

13. Дистанционный надзор проводится на всех стадиях жизненного цикла КО:

Регистрация илицензирование

КО

• 1 стадия

Текущая

деятельность • 2 стадия

КО

Проблемная

• 3 стадия

КО

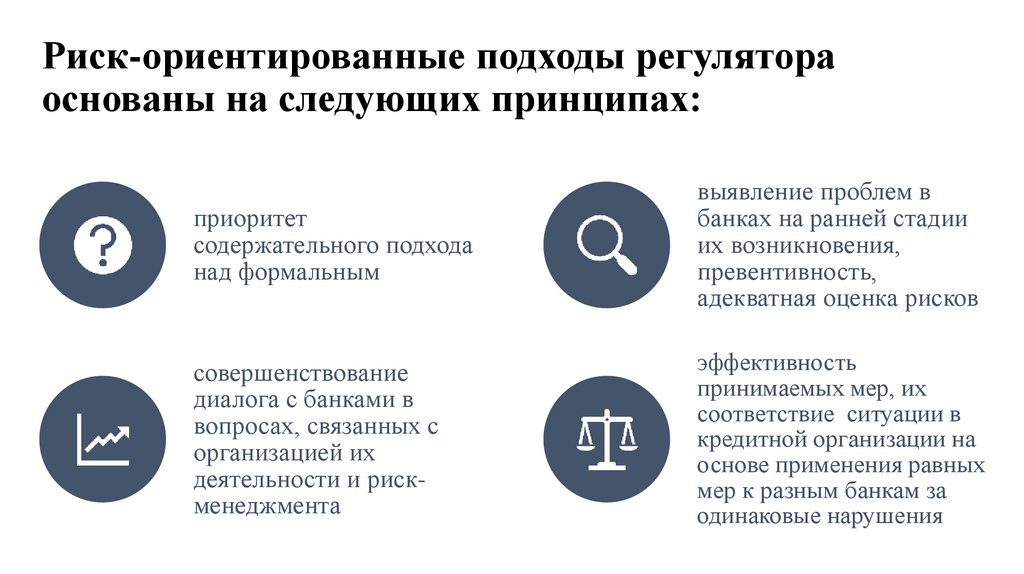

14. Риск-ориентированные подходы регулятора основаны на следующих принципах:

приоритетсодержательного подхода

над формальным

выявление проблем в

банках на ранней стадии

их возникновения,

превентивность,

адекватная оценка рисков

совершенствование

диалога с банками в

вопросах, связанных с

организацией их

деятельности и рискменеджмента

эффективность

принимаемых мер, их

соответствие ситуации в

кредитной организации на

основе применения равных

мер к разным банкам за

одинаковые нарушения

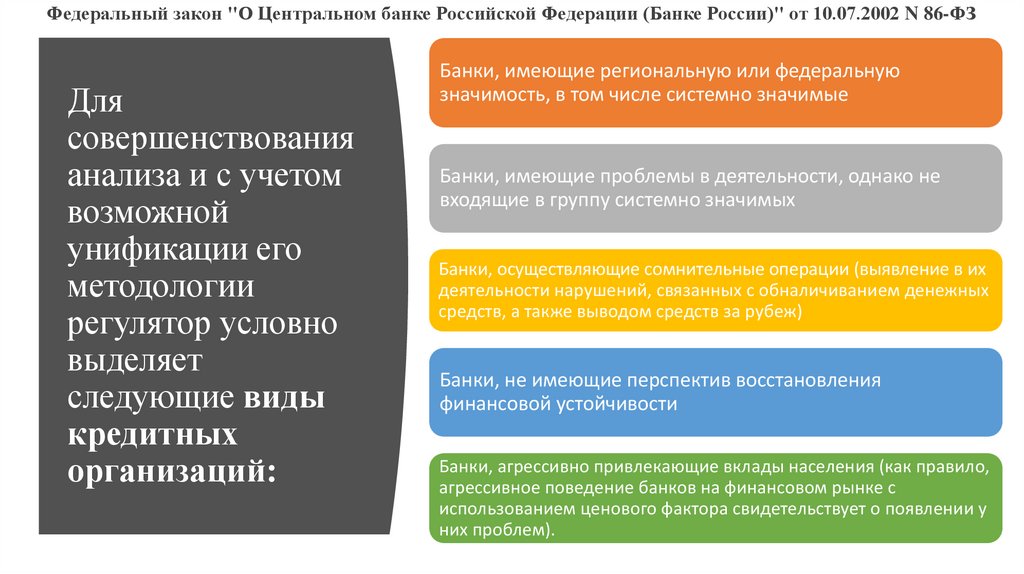

15. Для совершенствования анализа и с учетом возможной унификации его методологии регулятор условно выделяет следующие виды

Федеральный закон "О Центральном банке Российской Федерации (Банке России)" от 10.07.2002 N 86-ФЗДля

совершенствования

анализа и с учетом

возможной

унификации его

методологии

регулятор условно

выделяет

следующие виды

кредитных

организаций:

Банки, имеющие региональную или федеральную

значимость, в том числе системно значимые

Банки, имеющие проблемы в деятельности, однако не

входящие в группу системно значимых

Банки, осуществляющие сомнительные операции (выявление в их

деятельности нарушений, связанных с обналичиванием денежных

средств, а также выводом средств за рубеж)

Банки, не имеющие перспектив восстановления

финансовой устойчивости

Банки, агрессивно привлекающие вклады населения (как правило,

агрессивное поведение банков на финансовом рынке с

использованием ценового фактора свидетельствует о появлении у

них проблем).

16. В процессе дистанционного надзора важное значение имеет практика консолидированного надзора за банковскими группами

Федеральный закон N 86-ФЗВ процессе дистанционного надзора важное

значение имеет практика консолидированного

надзора за банковскими группами

Банк России как мегарегулятор имеет возможность получения

информации о деятельности банков, банковских групп и конгломератов

не только от самих банков, но и от их клиентов–участников

финансового рынка, поднадзорных Банку России, например, от

микрофинансовых организаций.

Особое место в практике консолидированного надзора занимает

надзор за деятельностью финансовых групп, в которых головной

организацией выступает один из системно значимых банков. Учитывая

высокие риски в функционировании таких банков, а также

возможность мультипликативного увеличения рисков в деятельности

подобных финансовых групп, регулятор создает отдельные надзорные

группы для анализа и оценки их деятельности.

В рамках реализации контактного надзора Банк России проводит

инспекционные проверки КО и проверки кураторов.

17. Контактный надзор (инспектирование кредитных организаций)

это проверки деятельностикредитных организаций,

проводимые представителями

Банка России непосредственно в

кредитной организации.

18. Инспекторские проверки дают в руки надзорных органов средство проверки или оценки целого ряда аспектов, в т.ч.:

точностиполучаемых от

банка отчетов;

качества кредитного

портфеля и

адекватности

резервов под

возможные убытки по

ссудам;

проблем, выявленных

в ходе

пруденциального

надзора и

предыдущих

инспекций;

всех операций и

положения банка;

адекватности систем

управления рисками

банка и процедур

внутреннего

контроля;

компетентности

руководства;

адекватности

систем

бухгалтерского

учета и управления;

выполнения банками

законов, правил и

условий,

содержащихся в

банковской лицензии.

Инструкция ЦБ РФ от 25

февраля 2014 г. № 149-И "Об

организации инспекционной

деятельности Центрального

банка Российской Федерации

(Банка России)"

19. Инструкция ЦБ РФ от 25 февраля 2014 г. № 149-И "Об организации инспекционной деятельности Центрального банка Российской

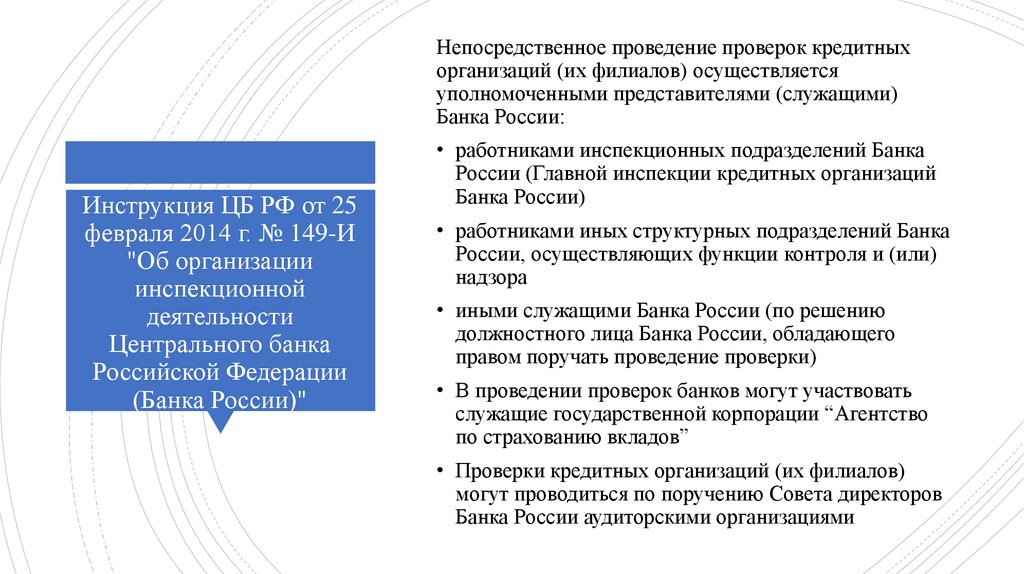

Непосредственное проведение проверок кредитныхорганизаций (их филиалов) осуществляется

уполномоченными представителями (служащими)

Банка России:

Инструкция ЦБ РФ от 25

февраля 2014 г. № 149-И

"Об организации

инспекционной

деятельности

Центрального банка

Российской Федерации

(Банка России)"

• работниками инспекционных подразделений Банка

России (Главной инспекции кредитных организаций

Банка России)

• работниками иных структурных подразделений Банка

России, осуществляющих функции контроля и (или)

надзора

• иными служащими Банка России (по решению

должностного лица Банка России, обладающего

правом поручать проведение проверки)

• В проведении проверок банков могут участвовать

служащие государственной корпорации “Агентство

по страхованию вкладов”

• Проверки кредитных организаций (их филиалов)

могут проводиться по поручению Совета директоров

Банка России аудиторскими организациями

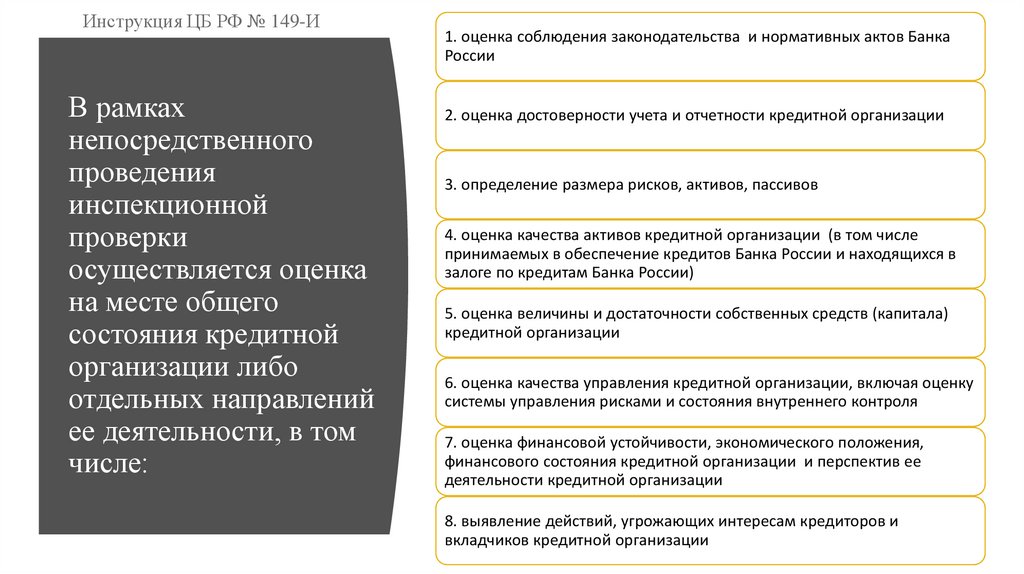

20. В рамках непосредственного проведения инспекционной проверки осуществляется оценка на месте общего состояния кредитной

Инструкция ЦБ РФ № 149-ИВ рамках

непосредственного

проведения

инспекционной

проверки

осуществляется оценка

на месте общего

состояния кредитной

организации либо

отдельных направлений

ее деятельности, в том

числе:

1. оценка соблюдения законодательства и нормативных актов Банка

России

2. оценка достоверности учета и отчетности кредитной организации

3. определение размера рисков, активов, пассивов

4. оценка качества активов кредитной организации (в том числе

принимаемых в обеспечение кредитов Банка России и находящихся в

залоге по кредитам Банка России)

5. оценка величины и достаточности собственных средств (капитала)

кредитной организации

6. оценка качества управления кредитной организации, включая оценку

системы управления рисками и состояния внутреннего контроля

7. оценка финансовой устойчивости, экономического положения,

финансового состояния кредитной организации и перспектив ее

деятельности кредитной организации

8. выявление действий, угрожающих интересам кредиторов и

вкладчиков кредитной организации

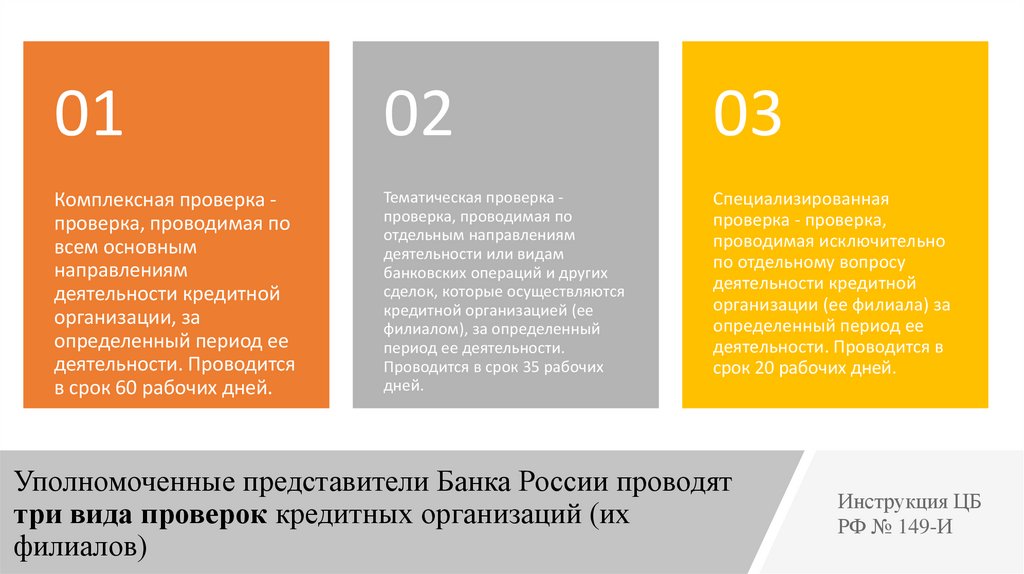

21. Уполномоченные представители Банка России проводят три вида проверок кредитных организаций (их филиалов)

0102

03

Комплексная проверка проверка, проводимая по

всем основным

направлениям

деятельности кредитной

организации, за

определенный период ее

деятельности. Проводится

в срок 60 рабочих дней.

Тематическая проверка проверка, проводимая по

отдельным направлениям

деятельности или видам

банковских операций и других

сделок, которые осуществляются

кредитной организацией (ее

филиалом), за определенный

период ее деятельности.

Проводится в срок 35 рабочих

дней.

Специализированная

проверка - проверка,

проводимая исключительно

по отдельному вопросу

деятельности кредитной

организации (ее филиала) за

определенный период ее

деятельности. Проводится в

срок 20 рабочих дней.

Уполномоченные представители Банка России проводят

три вида проверок кредитных организаций (их

филиалов)

Инструкция ЦБ

РФ № 149-И

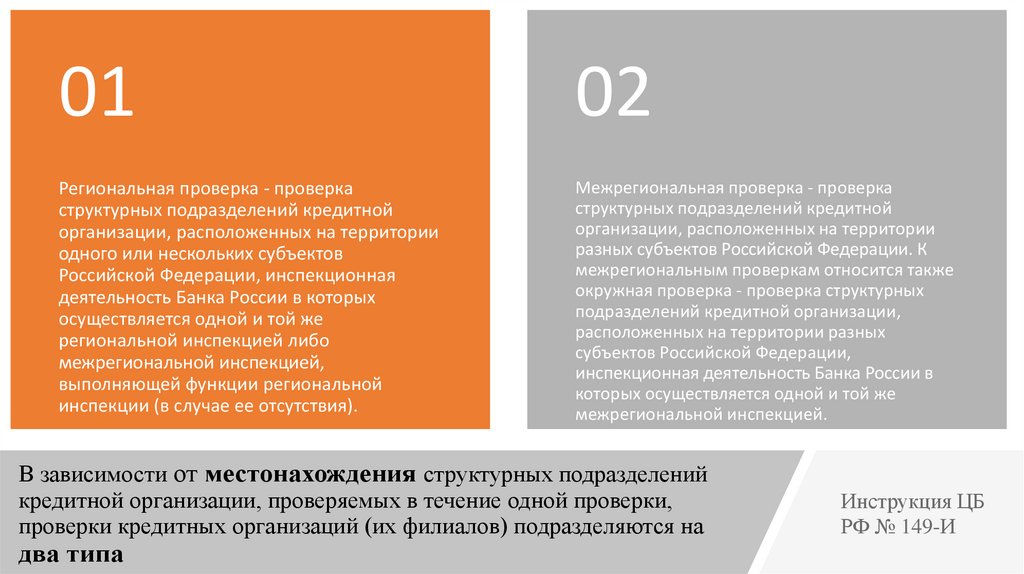

22. В зависимости от местонахождения структурных подразделений кредитной организации, проверяемых в течение одной проверки,

0102

Региональная проверка - проверка

структурных подразделений кредитной

организации, расположенных на территории

одного или нескольких субъектов

Российской Федерации, инспекционная

деятельность Банка России в которых

осуществляется одной и той же

региональной инспекцией либо

межрегиональной инспекцией,

выполняющей функции региональной

инспекции (в случае ее отсутствия).

Межрегиональная проверка - проверка

структурных подразделений кредитной

организации, расположенных на территории

разных субъектов Российской Федерации. К

межрегиональным проверкам относится также

окружная проверка - проверка структурных

подразделений кредитной организации,

расположенных на территории разных

субъектов Российской Федерации,

инспекционная деятельность Банка России в

которых осуществляется одной и той же

межрегиональной инспекцией.

В зависимости от местонахождения структурных подразделений

кредитной организации, проверяемых в течение одной проверки,

проверки кредитных организаций (их филиалов) подразделяются на

два типа

Инструкция ЦБ

РФ № 149-И

23. Плановые проверки

Инструкция ЦБ РФ № 149-ИПлановые проверки

• Проверки кредитных организаций (их филиалов) проводятся в соответствии

со Сводным годовым планом проверок кредитных организаций (их

филиалов), составляемым на очередной календарный год

• Сводный план устанавливает обязательный для исполнения структурными

подразделениями Банка России перечень проверок кредитных организаций

(их филиалов), упорядоченный по срокам их проведения (с указанием вида и

типа проверок кредитных организаций (их филиалов).

• Главная инспекция разрабатывает и доводит до структурных подразделений

Банка России рекомендации по составлению и представлению предложений

о проведении проверок кредитных организаций (их филиалов) для

включения в проект Сводного плана

24. Внеплановые проверки

Инструкция ЦБ РФ № 149-ИОснованиями для проведения внеплановых проверок кредитных организаций (их филиалов) являются:

• наличие данных о нарушениях кредитными организациями (их филиалами) законодательства РФ и

нормативных актов Банка России

• изменение финансовой устойчивости, экономического положения, финансового состояния кредитных

организаций и перспектив деятельности кредитных организаций, в том числе подверженности кредитных

организаций рискам

• выявление фактов, свидетельствующих о возможной недостоверности учета (отчетности) кредитных

организаций (их филиалов), а также задержка представления в Банк России отчетности кредитных организаций

(их филиалов) более чем на 15 дней

• необходимость проверки выполнения кредитными организациями принятых на себя обязательств, в том числе

обязательств по выполнению планов мер по финансовому оздоровлению кредитных организаций

• обращения кредитных организаций в Банк России с ходатайством о предоставлении отсрочки формирования

обязательных резервов, депонируемых в Банке России

• обращения федеральных органов государственной власти РФ, органов государственной власти субъектов РФ и

правоохранительных органов в случаях, предусмотренных законодательством Российской Федерации

• обращения центральных банков и (или) иных органов надзора иностранных государств, в функции которых

входит банковский надзор и (или) надзор и наблюдение в национальных платежных системах иностранных

государств

• иные причины, обусловившие необходимость проведения проверок кредитных организаций (их филиалов)

25. Повторные проверки

Инструкция ЦБ РФ № 149-ИБанк России не вправе проводить более одной проверки кредитной

организации (ее филиала) по одним и тем же проверяемым вопросам за один и

тот же отчетный период деятельности кредитной организации (ее филиала), за

исключением случаев, если такая проверка проводится:

• в связи с реорганизацией или ликвидацией кредитной организации;

• по мотивированному решению Совета директоров Банка России. Такое

решение Совета директоров Банка России может приниматься в порядке

контроля за деятельностью территориального учреждения Банка России,

проводившего проверку, либо на основании ходатайства соответствующего

структурного подразделения Банка России в целях оценки финансового

состояния кредитной организации и качества активов и пассивов кредитной

организации.

26. Организация проведения проверки кредитной организации (ее филиала)

Инструкция ЦБ РФ № 149-ИОрганизация проведения проверки кредитной

организации (ее филиала)

Руководитель рабочей группы на основании поручения на проведение

проверки и задания на проведение проверки должен организовать:

• предпроверочную подготовку (до выхода на место);

• проведение проверки кредитной организации (ее филиала) и

своевременное информирование должностного лица Банка России,

подписавшего поручение на проведение проверки, о ходе и

результатах проверки кредитной организации (ее филиала).

• Положения методических рекомендаций, используемые при

организации и проведении проверок кредитных организаций (их

филиалов), применяются в объеме, обеспечивающем достижение

целей проверки кредитной организации (ее филиала), исходя из

задания на проведение проверки.

27. С даты получения поручения на проведение проверки и задания на проведение проверки руководитель рабочей группы организует

формированиепаспорта проверки

кредитной организации

(ее филиала),

содержащего:

1.

2.

3.

4.

5.

6.

7.

8.

9.

10.

11.

Инструкция ЦБ РФ № 149-И

Распоряжение, поручение и задание на проведение проверки

экземпляр акта проверки или сводного акта проверки

докладная записка о результатах проверки

индивидуальные задания членам рабочей группы и индивидуальные отчеты

членов рабочей группы о результатах проверки кредитной организации (ее

филиала)

экземпляр протокола совещания с представителями кредитной организации

акт о противодействии проведению проверки кредитной организации (ее

филиала), копия служебной записки руководителя рабочей группы с

предложениями об отсрочке начала проверки либо о приостановлении и (или)

прекращении проверки кредитной организации (ее филиала), копия

уведомления об отсрочке начала проверки кредитной организации (ее

филиала), уведомления о приостановлении проверки кредитной организации

(ее филиала);

экземпляр протокола приема-передачи акта проверки

сведения о направлении акта проверки (копии акта проверки) в структурное

подразделение Банка России, осуществляющее надзор за деятельностью

кредитной организации (ее филиала), и в структурное подразделение Банка

России, направившее предложение о проведении проверки

экземпляры информационных сообщений о предоставлении информации в

единую информационную базу данных Банка России “Принятые меры”

экземпляры информационных сообщений, в том числе о начале проверки,

завершении проверки и о результатах проверки кредитной организации (ее

филиала), направленных в установленном порядке в Главную инспекцию

Иные документы по решению должностного лица Банка России, подписавшего

поручение на проведение проверки, руководителя инспекционного или иного

структурного подразделения Банка России, проводившего проверку, а также по

усмотрению руководителя рабочей группы

28. Руководитель рабочей группы организует составление и оформление акта проверки, содержащего:

• сведения о документах, предоставленных (не предоставленных) кредитнойорганизацией

• о проведении осмотра предмета залога и ознакомления с деятельностью

заемщика

• о достоверности учета (отчетности) кредитной организации

• о выявленных фактах нарушений и недостатков в деятельности кредитной

организации, не устраненных к моменту их выявления

• об устранении кредитной организацией на дату завершения проверки

фактов выявленных нарушений и недостатков.

• В аналитической части акта также отражаются выводы рабочей группы по

результатам проверки и иная надзорная информация, необходимая для

определения размера рисков, активов, пассивов кредитной организации,

величины и достаточности собственных средств (капитала) кредитной

организации, а также оценки качества управления кредитной организации,

включая оценку системы управления рисками и состояния внутреннего

контроля, финансового состояния кредитной организации и перспектив

деятельности кредитной организации.

Инструкция ЦБ РФ № 149-И

29. Куратор кредитной организации

Инструкция ЦБ РФ № 149-ИКуратор

кредитной

организации

• Руководитель рабочей группы

взаимодействует с куратором и

уполномоченным представителем по

вопросам предпроверочной

подготовки, организации и

проведения проверки кредитной

организации (ее филиала), а также по

вопросам рассмотрения ее

результатов

• Куратор ведет досье закрепленной за

ним кредитной организации

30. Досье кредитной организации представляет собой комплекс информации о деятельности закрепленной за куратором кредитной

"Положение о кураторах кредитных организаций» N301-ПДосье кредитной организации представляет собой комплекс

информации о деятельности закрепленной за куратором

кредитной организации, включающий:

• сведения о государственной регистрации и полученных лицензиях на осуществление банковских операций;

• информацию о структуре собственности, включая информацию об аффилированных лицах;

• информацию об управлении (о структуре органов управления, системе внутреннего контроля и так далее);

• внутренние документы, получаемые от закрепленной за куратором кредитной организации при реализации

Банком России функций в области надзора;

• заключения (аналитические записки) об экономическом положении;

• прогнозы о тенденциях развития;

• сведения о присвоенных классификационных группах, выбранных режимах надзора, в том числе

индивидуальные программы надзора;

• сведения о примененных мерах воздействия;

• сведения о выполнении требований и рекомендаций Банка России.

• куратор вправе включать в досье также иные документы (сведения), полученные им в ходе исполнения

возложенных на него обязанностей, например, отчетность, аудиторские заключения по отчетности, сведения

средств массовой информации, информацию рейтинговых агентств, иных внешних источников.

finance

finance