Similar presentations:

Деньги Средство, а не цель

1. Деньги Средство, а не цель

Зачем?Сколько?

Откуда?

Где?

2. План занятия:

1. Что такое деньги и откуда их брать2. Как учитывать деньги в личной жизни

- личные финансовые ожидания

- личный финансовый план

- личный бюджет

3. Как связать личные финансы и финансы

предприятия

3.

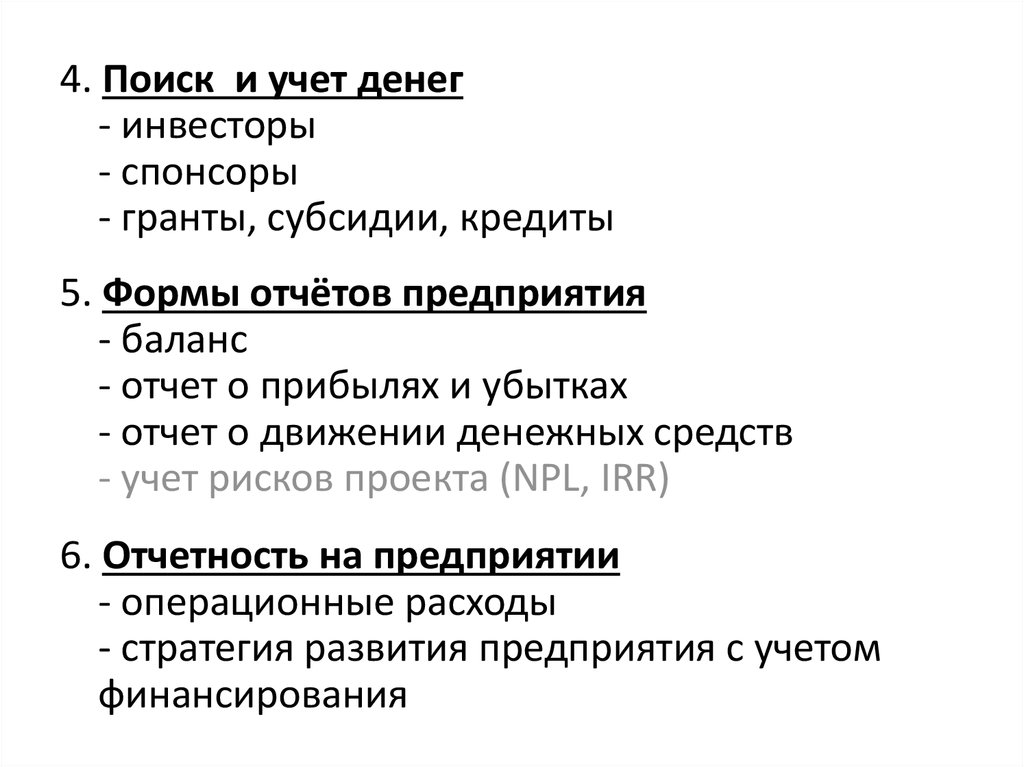

4. Поиск и учет денег- инвесторы

- спонсоры

- гранты, субсидии, кредиты

5. Формы отчётов предприятия

- баланс

- отчет о прибылях и убытках

- отчет о движении денежных средств

- учет рисков проекта (NPL, IRR)

6. Отчетность на предприятии

- операционные расходы

- стратегия развития предприятия с учетом

финансирования

4. 4. Источники финансирования: Платные Vs. Бесплатные

• Бесплатные источники финансирования нетребуют регулярных выплат и возврата

инвестиций.

• Однако само по себе привлечение

бесплатного финансирования, как правило,

является дорогостоящим процессом.

• Кроме того, бесплатные источники

финансирования лишают организацию

гибкости финансовой деятельности.

• И обладают низким уровнем доступности.

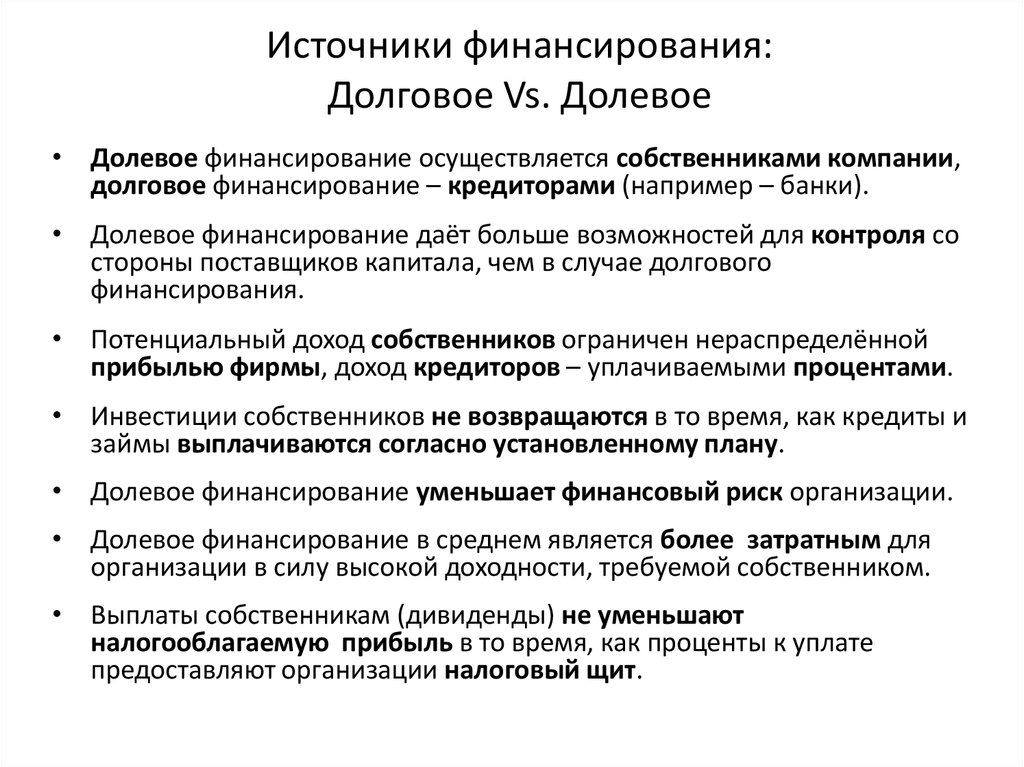

5. Источники финансирования: Долговое Vs. Долевое

• Долевое финансирование осуществляется собственниками компании,долговое финансирование – кредиторами (например – банки).

• Долевое финансирование даёт больше возможностей для контроля со

стороны поставщиков капитала, чем в случае долгового

финансирования.

• Потенциальный доход собственников ограничен нераспределённой

прибылью фирмы, доход кредиторов – уплачиваемыми процентами.

• Инвестиции собственников не возвращаются в то время, как кредиты и

займы выплачиваются согласно установленному плану.

• Долевое финансирование уменьшает финансовый риск организации.

• Долевое финансирование в среднем является более затратным для

организации в силу высокой доходности, требуемой собственником.

• Выплаты собственникам (дивиденды) не уменьшают

налогооблагаемую прибыль в то время, как проценты к уплате

предоставляют организации налоговый щит.

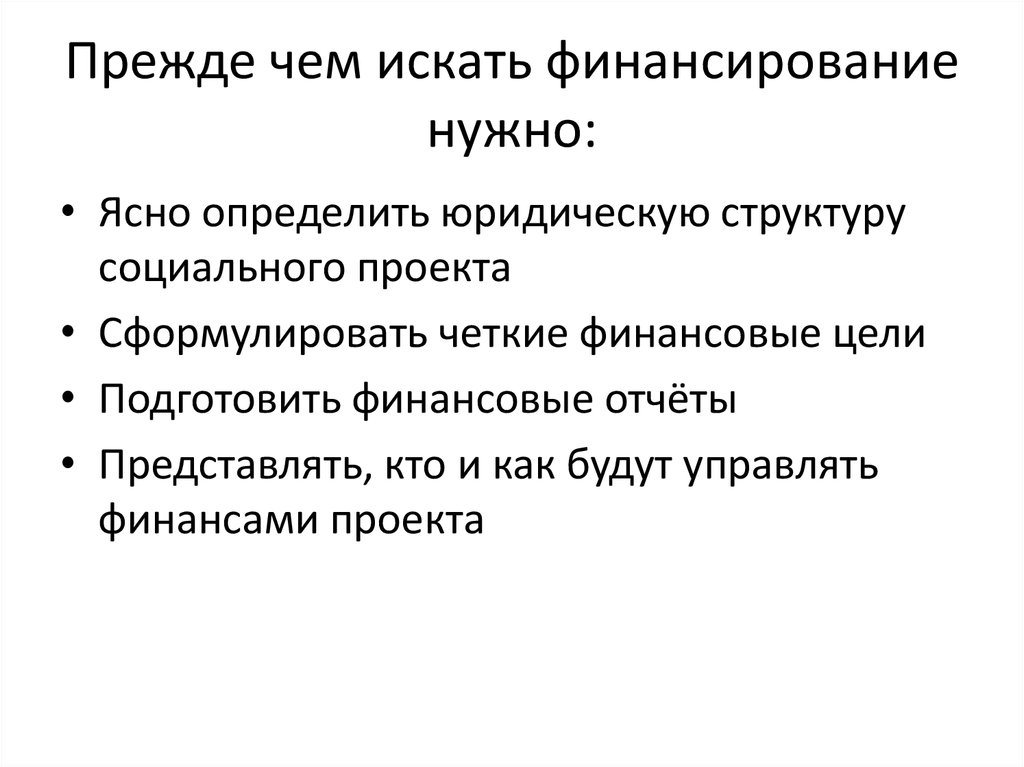

6. Прежде чем искать финансирование нужно:

• Ясно определить юридическую структурусоциального проекта

• Сформулировать четкие финансовые цели

• Подготовить финансовые отчёты

• Представлять, кто и как будут управлять

финансами проекта

7.

8.

• БАЛАНССколько стоит ваша Фирма

• Отчёт о движении денежных

средств (ОДДС)

Что мы заработали

• Отчёт о Прибыли и Убытках

(Profit and Loss Statement (P&L))

Что сейчас в кассе

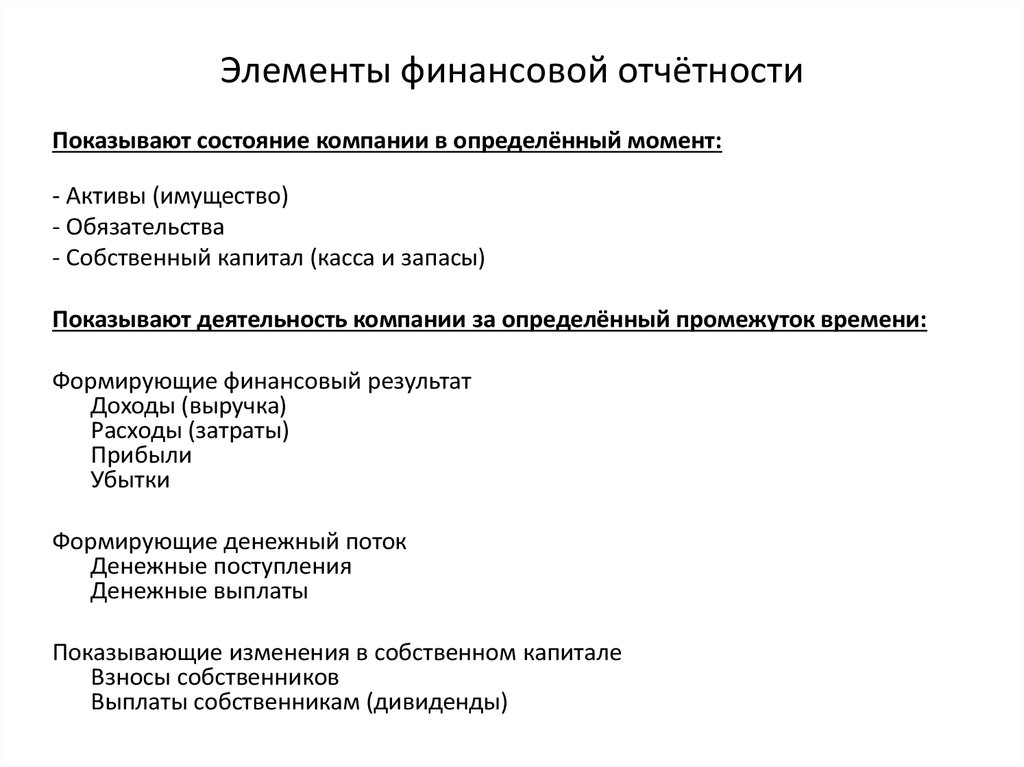

9. Элементы финансовой отчётности

Показывают состояние компании в определённый момент:- Активы (имущество)

- Обязательства

- Собственный капитал (касса и запасы)

Показывают деятельность компании за определённый промежуток времени:

Формирующие финансовый результат

Доходы (выручка)

Расходы (затраты)

Прибыли

Убытки

Формирующие денежный поток

Денежные поступления

Денежные выплаты

Показывающие изменения в собственном капитале

Взносы собственников

Выплаты собственникам (дивиденды)

10. Три формы отчётности

Баланс на 01.01.2013Уставной

капитал

Нераспределё

нная прибыль

(Целевое

финансирование)

Кредиты

Краткосрочные

обязательства

(з/п,

кредиторка)

Амортизация

ОС

Баланс на 01.03.2013

L&P

Результат –

прибыль текущего

года

ОДДС

Результат – чистый

денежный поток за

период

Уставной

капитал

Нераспределён

ная прибыль

(Целевое

финансирование)

Кредиты

Краткосрочные

обязательства

(з/п,

кредиторка)

Амортизация

ОС

11.

Как составить отчет о движении денежных средств (ОДДС)Этот отчет демонстрирует движение денежных средств через банковские счета и

кассу предприятия.

Отчет имеет три раздела:

1.

Операционный;

Отражаются движения денежных средств в рамках основной деятельности компании

2.

Инвестиционный;

отражаются движения денежных средств с целью их долгосрочного вложения в

другие бизнес-направления или закупки основных средств

3.

Финансовый.

отражаются операции по привлечению денежных средств, выплат в погашение и

обслуживание займов, а так же вложения и изъятия собственников предприятия.

Для проверки правильности составленного отчета необходимо проверить остатки

денежных средств на начало и конец отчетного периода

12.

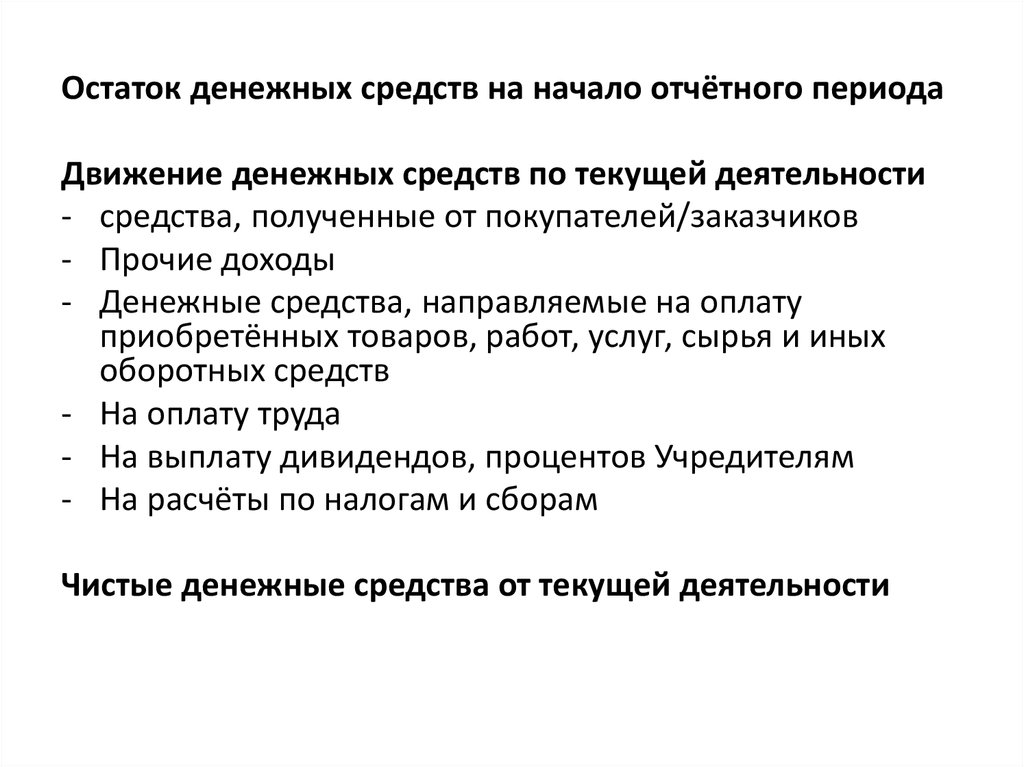

Остаток денежных средств на начало отчётного периодаДвижение денежных средств по текущей деятельности

- средства, полученные от покупателей/заказчиков

- Прочие доходы

- Денежные средства, направляемые на оплату

приобретённых товаров, работ, услуг, сырья и иных

оборотных средств

- На оплату труда

- На выплату дивидендов, процентов Учредителям

- На расчёты по налогам и сборам

Чистые денежные средства от текущей деятельности

13. Пример ОДДС

14.

Для оперативного управления своими деньгами для васгораздо более интересным является операционный план

(на день, неделю или месяц) и отчет о его исполнении. В

котором указываются ожидаемые платежи и факты

оплаты. Какой-то утвержденной формы операционного

плана не существует, каждая фирма придумывает его

сама. Как правило это просто таблица состоящая из двух

блоков:

1. Ожидаемые поступления за планируемый период (день,

неделя, месяц);

2. Ожидаемые расходы за планируемый период (день,

неделя, месяц).

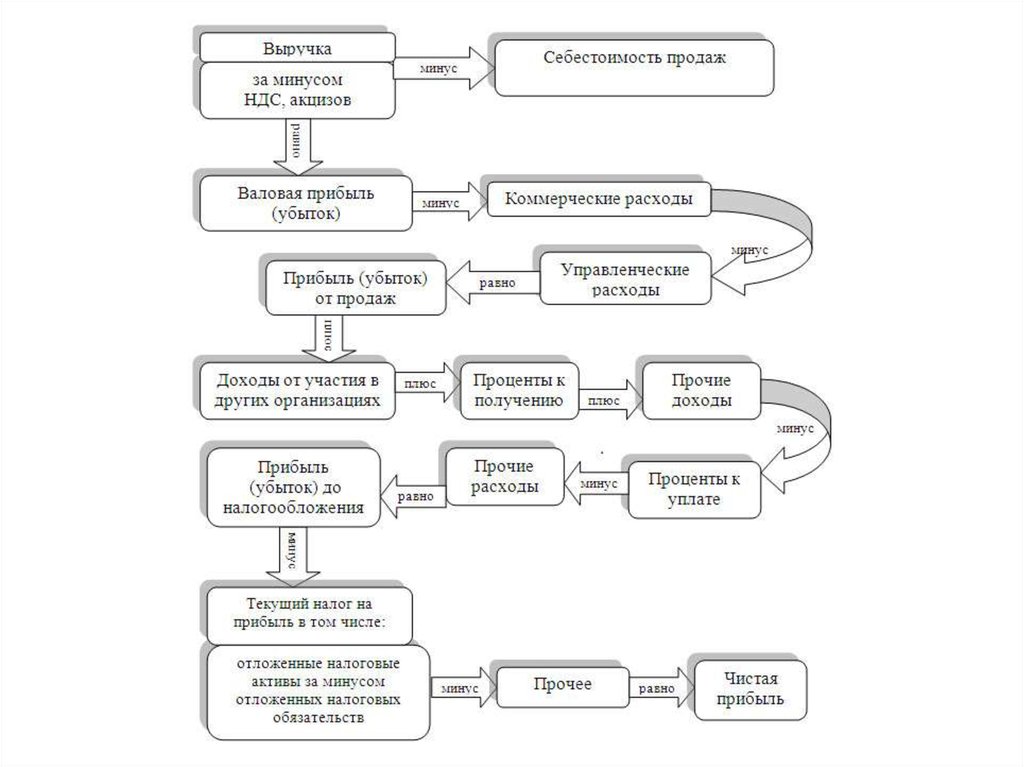

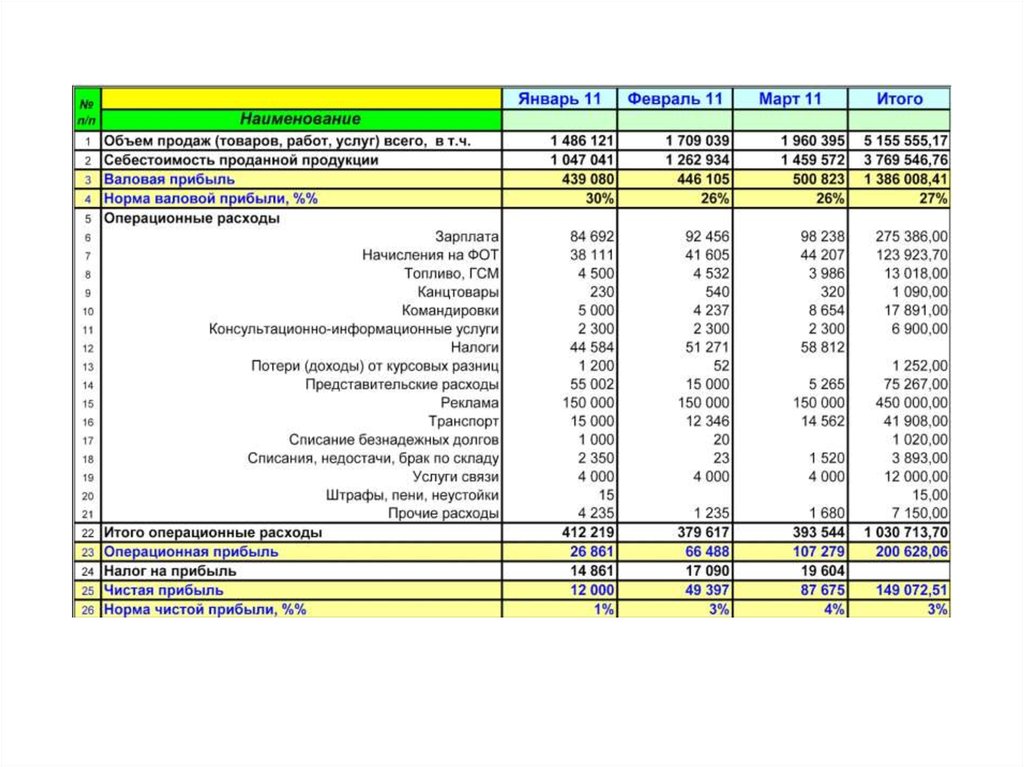

15. P&L

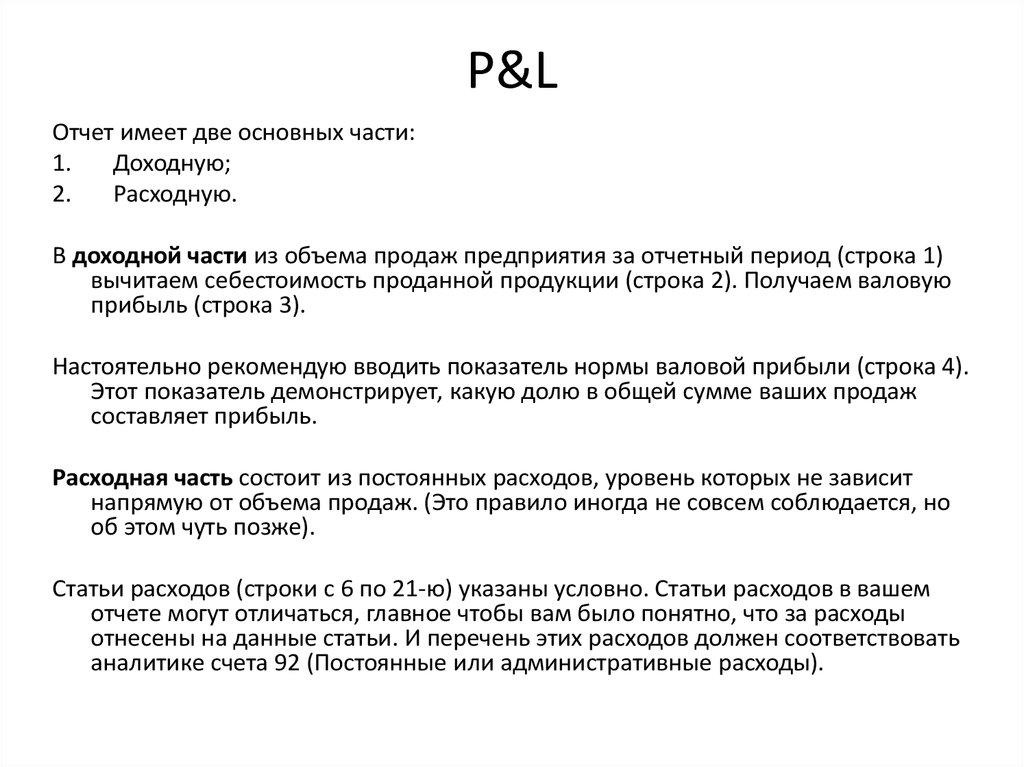

P&LОтчет имеет две основных части:

1.

Доходную;

2.

Расходную.

В доходной части из объема продаж предприятия за отчетный период (строка 1)

вычитаем себестоимость проданной продукции (строка 2). Получаем валовую

прибыль (строка 3).

Настоятельно рекомендую вводить показатель нормы валовой прибыли (строка 4).

Этот показатель демонстрирует, какую долю в общей сумме ваших продаж

составляет прибыль.

Расходная часть состоит из постоянных расходов, уровень которых не зависит

напрямую от объема продаж. (Это правило иногда не совсем соблюдается, но

об этом чуть позже).

Статьи расходов (строки с 6 по 21-ю) указаны условно. Статьи расходов в вашем

отчете могут отличаться, главное чтобы вам было понятно, что за расходы

отнесены на данные статьи. И перечень этих расходов должен соответствовать

аналитике счета 92 (Постоянные или административные расходы).

16.

ПродажиПеременные затраты

сырье и материалы

сдельная оплата труда

отчисления с ФОТ

Итого переменные затраты

Валовая прибыль

Постоянные затраты

повременная оплата труда

отчисления с ФОТ

налоги (за исключением налога на

прибыль)

прочие текущие затраты

А

B

С=А-В

амортизация

Итого постоянные затраты

Чистая прибыль до уплаты

процентов по займам и налогов

D

Е=С- D

Проценты по займам

Чистая прибыль до уплаты налогов

F

G=E-F

Налог на прибыль (или единый

налог)

Чистая прибыль после уплаты

налогов

H

I=G-H

17.

18. Баланс

Главный отчет предприятия за отчетный период и основной результат функционирования системыуправленческого учета за тот же время.

Баланс выполняет три функции:

1.

Проверочная.

Если ваш баланс сошелся (то есть актив баланса равен пассиву), то значит все операции внесены

верно и нет арифметических ошибок и ошибок по невнимательности (например: товар на

клиента отгружен, но его задолженность не увеличена). То есть сведенный баланс гарантирует

отсутствие ошибок при внесении информации. Правильность вносимой информации баланс

гарантировать не может.

2.

Информационная.

В правильно сведенном балансе находится информация обо всем имуществе вашего предприятия, а

так же обо всех его долгах. Форм баланса может быть великое множество, но они будут

примерно одинаковы, ибо придумать что-то новаторское просто невозможно.

3.

Аналитическая.

Только благодаря балансу можно использовать весь арсенал аналитических инструментов. Как

правило, используются два способа анализа:

- Анализ динамики изменения статей.

- Анализ финансовых показателей.

19.

Для управленческого анализа используется классическаяформа из пяти разделов:

·

два в активе:

- Необоротные средства;

- Оборотные средства.

·

три в пассиве:

- Собственный капитал;

- Долгосрочные обязательства;

- Краткосрочные обязательства.

Разделы расположены по мере увеличения ликвидности

сверху вниз.

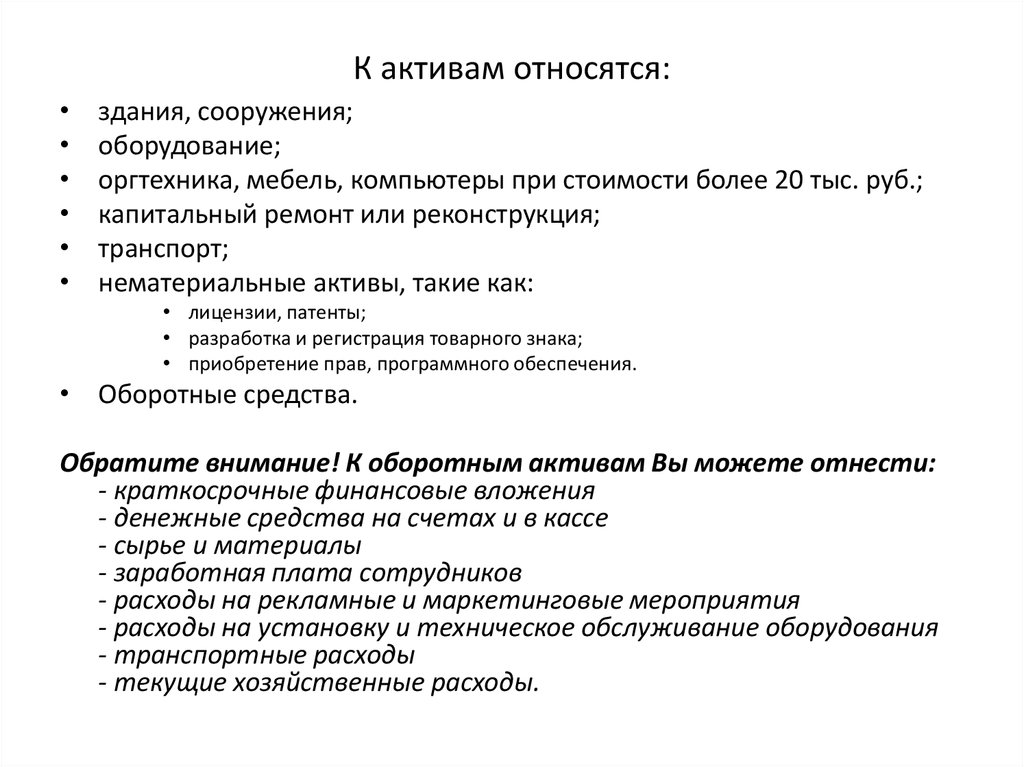

20. К активам относятся:

здания, сооружения;

оборудование;

оргтехника, мебель, компьютеры при стоимости более 20 тыс. руб.;

капитальный ремонт или реконструкция;

транспорт;

нематериальные активы, такие как:

• лицензии, патенты;

• разработка и регистрация товарного знака;

• приобретение прав, программного обеспечения.

• Оборотные средства.

Обратите внимание! К оборотным активам Вы можете отнести:

- краткосрочные финансовые вложения

- денежные средства на счетах и в кассе

- сырье и материалы

- заработная плата сотрудников

- расходы на рекламные и маркетинговые мероприятия

- расходы на установку и техническое обслуживание оборудования

- транспортные расходы

- текущие хозяйственные расходы.

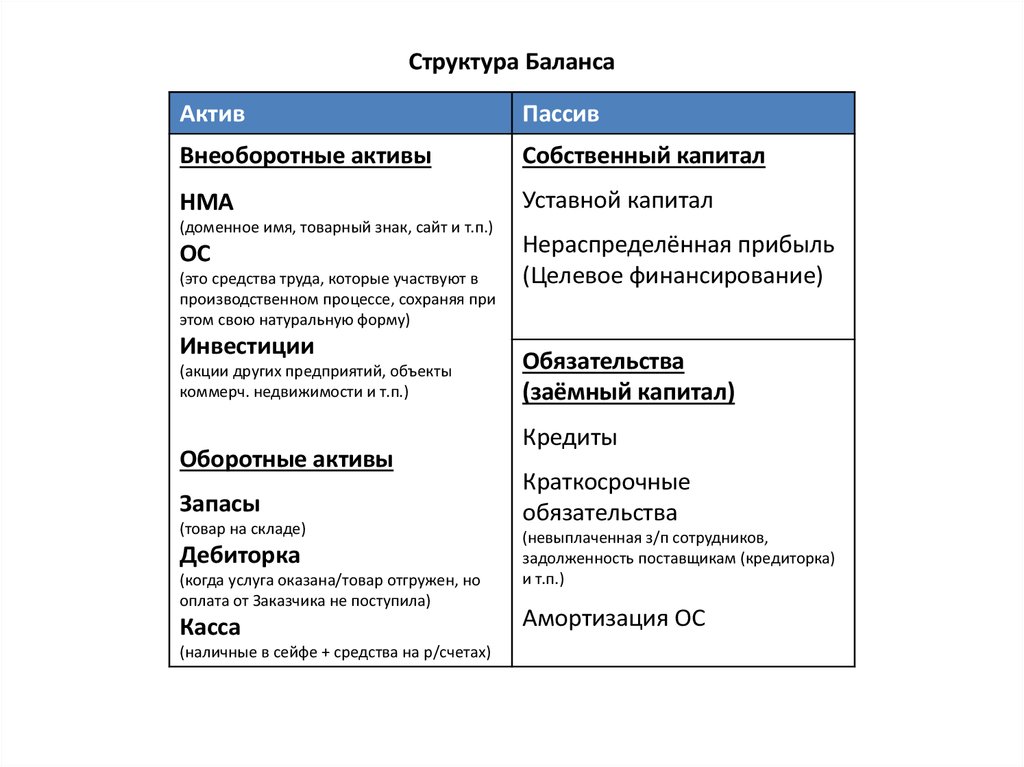

21. Структура Баланса

АктивПассив

Внеоборотные активы

Собственный капитал

НМА

Уставной капитал

(доменное имя, товарный знак, сайт и т.п.)

ОС

(это средства труда, которые участвуют в

производственном процессе, сохраняя при

этом свою натуральную форму)

Инвестиции

(акции других предприятий, объекты

коммерч. недвижимости и т.п.)

Оборотные активы

Запасы

(товар на складе)

Дебиторка

(когда услуга оказана/товар отгружен, но

оплата от Заказчика не поступила)

Касса

(наличные в сейфе + средства на р/счетах)

Нераспределённая прибыль

(Целевое финансирование)

Обязательства

(заёмный капитал)

Кредиты

Краткосрочные

обязательства

(невыплаченная з/п сотрудников,

задолженность поставщикам (кредиторка)

и т.п.)

Амортизация ОС

22. Баланс на дату:

Баланс на дату:23. Баланс в динамике:

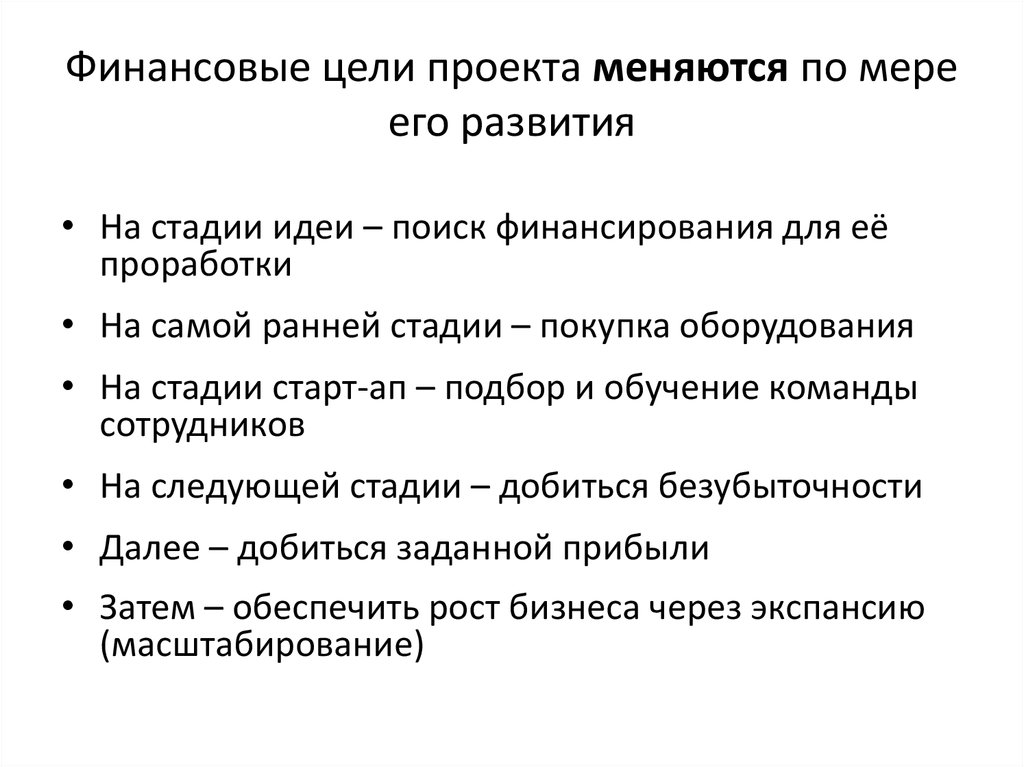

24. Финансовые цели проекта меняются по мере его развития

• На стадии идеи – поиск финансирования для еёпроработки

• На самой ранней стадии – покупка оборудования

• На стадии старт-ап – подбор и обучение команды

сотрудников

• На следующей стадии – добиться безубыточности

• Далее – добиться заданной прибыли

• Затем – обеспечить рост бизнеса через экспансию

(масштабирование)

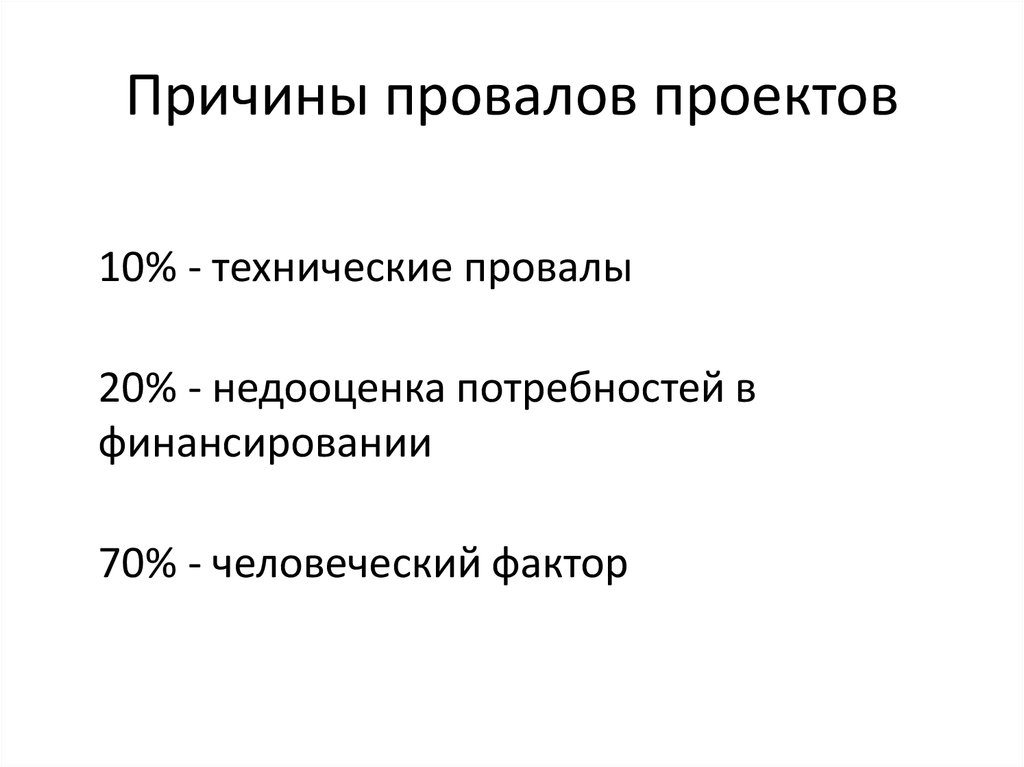

25. Причины провалов проектов

10% - технические провалы20% - недооценка потребностей в

финансировании

70% - человеческий фактор

finance

finance