Similar presentations:

Денежный рынок. Денежно-кредитная система

1. . Денежный рынок. Денежно-кредитная система

1.Денежно-кредитная система и ее структура.2.Центральный банк и его функции. Коммерческие банки, их

функции.

3.Кредит и его формы.

4.Специализированные кредитно-финансовые организации.

5.Денежно-кредитная система Республики Беларусь.

2. Денежно-кредитная система – это совокупность кредитно-финансовых учреждений, выполняющих специфические функции по аккумуляции и

распределению денежныхсредств.

Кредитная система развитых

стран состоит из

центрального, коммерческих

банков,

специализированных

кредитно-финансовых

учреждений.

Главная задача центральных банков —

управление эмиссионной, кредитной и

расчетной деятельностью.

Их основными функциями являются

разработка и реализация денежнокредитной политики;

эмиссия и изъятие из обращения денег

(центральные банки наделены

монопольным правом выпуска банкнот);

хранение золотовалютных резервов

страны;

выполнение кредитных и расчетных

операций для правительства;

оказание разнообразных услуг

коммерческим банкам и другим

кредитно-финансовым учреждениям

(хранение обязательных резервов,

предоставление ссуд и т д.).

3.

Функции коммерческих банковКоммерческие банки

являются основой кредитной

системы. Современные банки

организованы, как правило, в

форме акционерного

предприятия.

прием и хранение депозитов

вкладчиков;

выдача средств со счетов и

выполнение перечислений;

размещение аккумулированных

денежных средств путем выдачи

ссуд, покупки ценных бумаг и т

д.

группы:

пассивные (привлечение

средств),

активные (размещение средств)

посреднические (выполнение

операций по поручению

клиентов).

4. К специализированным кредитив финансовым институтам относят

сберегательные учреждения,страховые компании,

пенсионные фонды,

инвестиционные,

лизинговые компании

5. Сберегательные учреждения представлены взаимно-сберегательными банками, ссудно-сберегательными ассоциациями и кредитными

Сберегательные учрежденияпредставлены взаимносберегательными банками,

ссудно-сберегательными

ассоциациями и

кредитными союзами.

Кредитные союзы представляют

собой кооперативы,

организованные группой

частных лиц, профсоюзами,

религиозными организациями и

т.д. Их капитал формируется

путем продажи особого рода

акций, по которым

выплачивается процент.

Пенсионные фонды

аккумулируют средства,

предназначенные для

пенсионного обеспечения,

которые отчисляются

предпринимателями и

наемными работниками

6. Инвестиционные компании (фонды) специализируются на привлечении свободных денежных средств путем выпуска собственных акций

(чаще -небольшогономинала).

Лизинговыми называются компании,

которые предоставляют в долгосрочную

аренду технические средства; сложное

оборудование, суда, самолеты и т.д. Этот

способ финансирования инвестиций имеет

сходство с кредитом, предоставляемым на

покупку оборудования.

Система экономических

отношений, возникающих

в процессе

предоставления денежных

или материальных средств

во временное пользование

на условиях возвратности

и, как правило, платности,

называется кредитом. .

7.

По составу кредиторов и

заемщиков выделяют

следующие основные формы

кредита:

банковский,

коммерческий,

государственный,

потребительский,

международный,

лизинг-кредит.

Банковский кредит выполняет

следующие основные функции:

перераспределительную

(посредством кредита денежные,

материальные ресурсы

перераспределяются на условиях

последующего возврата между

предприятиями, отраслями,

регионами страны);

замещения наличных денег

кредитными деньгами и операциями

(безналичный расчет).

Эти функции определяют роль

кредита в процессе воспроизводства.

Он ускоряет развитие производства,

повышает его эффективность,

обеспечивает непрерывность.

8.

Коммерческий кредит— это кредит,

предоставляемый

хозяйствующими

субъектами друг другу

в товарной форме путем

отсрочки платежа.

Государственный кредит

имеет место, когда

заемщиком выступает

государство, а

кредиторами — банки,

население, предприятия.

9.

Потребительскийкредит в основном

связан с

предоставлением

населению ссуд на

приобретение товаров

длительного

пользования.

Международный кредит

представляет собой кредит,

выдаваемый государствами,

международными

кредитно-финансовыми

институтами, частными

фирмами в процессе

международного

экономического

сотрудничества.

10. Лизинг-кредит — это предоставление в долгосрочную аренду машин и оборудования, транспортных средств и т.д. при сохранении права

собственности на них за арендодателем.Он делится на финансовый и оперативный. При финансовом кредите

технические средства предоставляются на весь срок их амортизации,

при оперативном — срок соглашения короче срока службы средств

производства.

11. Цели денежно-кредитной политики.

Цели денежнокредитнойполитики.

а) экономический рост; б)

полная занятость;

в) стабильность цен;

г) устойчивый платежный

баланс.

Инструменты денежнокредитной политики

включают:

а) лимиты кредитования;

прямое регулирование ставки

процента;

б) изменение нормы

обязательных резервов;

в) изменение учетной ставки

(ставки рефинансирования);

г) операции на открытом

рынке.

12. Обязательные резервы — это часть суммы депозитов, которую коммерческие банки должны хранить в виде беспроцентных вкладов в

Центральном банке(формы хранения могут

различаться по странам).

избыточные резервы некоторые суммы сверх

обязательных резервов,

например, для непредвиденных

случаев увеличения потребности

в ликвидных средствах..

изменение учетной ставки

(или ставки

рефинансирования), по

которой Центральный банк

выдает кредиты коммерческим

банкам. Если учетная ставка

повышается, то объем

заимствований у Центрального

банка сокращается, а

следовательно, уменьшаются и

операции коммерческих банков

по предоставлению ссуд

13.

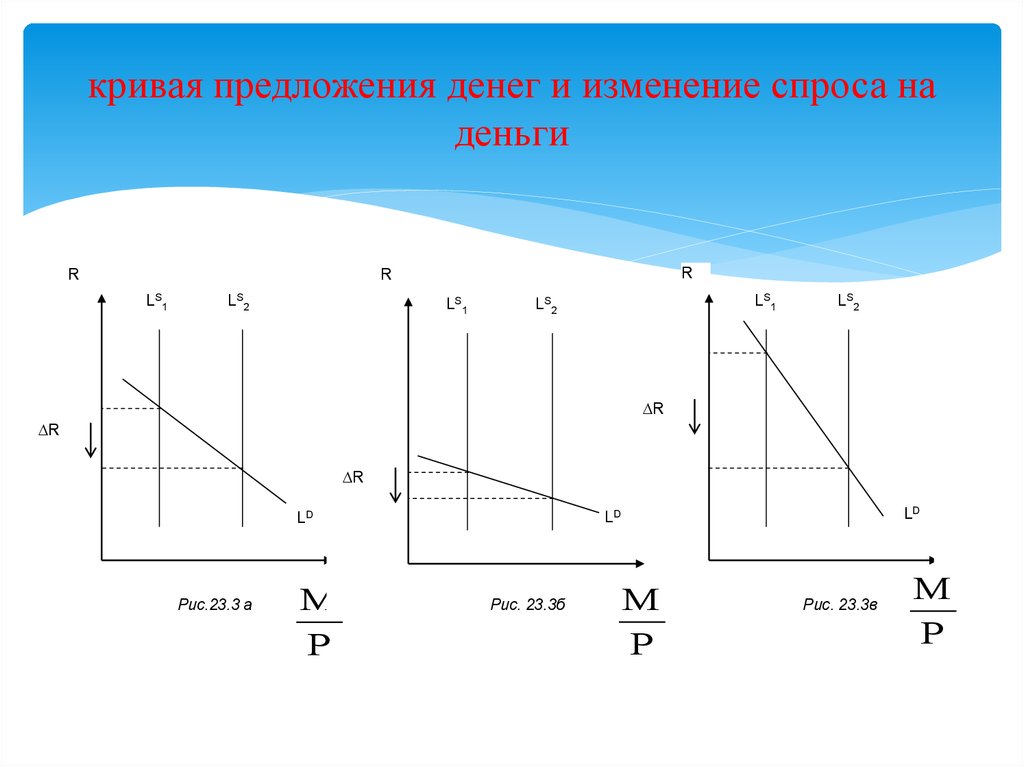

14. кривая предложения денег и изменение спроса на деньги

RR

R

LS1

LS2

LS1

LS1

LS2

LS2

R

R

R

Рис.23.3 а

М

Р

LD

LD

LD

Рис. 23.3б

М

Р

Рис. 23.3в

М

Р

finance

finance