Similar presentations:

НДФЛ. Субъект налогообложения

1.

2. Методика изучения

1. Правовая основа2. Характеристика

3. Обязательные элементы и их

особенности

4. Льготы

3. Субъект налогообложения

1) физические лица - налоговые резиденты Российской Федерации;2) физические лица, получающие доходы от источников в

Российской Федерации, не являющиеся налоговыми резидентами

Российской Федерации.

4. Исключения

При этом независимо от фактического времени нахождения вРоссийской Федерации налоговыми резидентами Российской

Федерации признаются:

• - российские военнослужащие, проходящие службу за границей;

• - сотрудники органов государственной власти и органов местного

самоуправления, командированные на работу за пределы

Российской Федерации.

5. ОБЪЕКТ НАЛОГООБЛОЖЕНИЯ - доход, полученный налогоплательщиками

• Для резидентов• Для нерезидентов

• от источников в Российской • от источников в Российской

Федерации

и

(или)

от

Федерации

источников за пределами

Российской Федерации

6. Доход – ст. 41 НК РФ

доходом признается экономическая выгода вденежной или натуральной форме,

учитываемая в случае возможности ее оценки

и в той мере, в которой такую выгоду можно

оценить.

7. Принцип презумпции облагаемости

Ст. 217Доходы, не подлежащие налогообложению (освобождаемые от

налогообложения)

Перечень закрытый

8. Налоговая база

В видематериальной

выгоды

В денежной

форме

В натуральной

форме

1

2

3

9. Налоговая база

Материальнаявыгода

Экономия на

процентах

по заемным

средствам

Получение дохода

от взаимозависимых лиц

Реализация ценных

бумаг

по льготным ценам

10. Ставки

9% - доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года, а также по доходам учредителей доверительного управления ипотечным

покрытием, полученным на основании приобретения ипотечных сертификатов участия,

выданных управляющим ипотечным покрытием до 1 января 2007 года.

13% - дивиденды резидентов (с 01.01.2015)

15% - дивиденды нерезидентов от российских компаний (с 01.01.2008г.)

30% - доходы нерезидентов кроме дивидендов и тех, которые облагаются по

13% или в виде авансового платежа

35% 1. стоимость выигрышей и призов стоимостью больше 4000 руб. в год на одного человека, выдаваемых на

конкурсах, играх и других мероприятиях, проводимых для рекламы товаров (работ, услуг);

2.

проценты по вкладам в банках, превышающие сумму, рассчитанную из действующей ставки

рефинансирования ЦБ РФ, увеличенной на 5% по рублевым вкладам и 9% годовых по вкладам в

иностранной валюте;

3.

доход (материальная выгода) по займу, полученному на льготных условиях (меньше 2/3).

4.

Плата за использование денежных средств членов кредитного потребительского кооператива (пайщиков),

а также процентов за использование сельскохозяйственным кредитным потребительским кооперативом

средств, привлекаемых в форме займов от членов сельскохозяйственного кредитного потребительского

кооператива или ассоциированных членов сельскохозяйственного кредитного потребительского

кооператива

11.

Ставка обычная вразмере 13%

применяется ко всем

остальным доходам

12. Налоговый и отчетный периоды

• Налоговый период по налогу на доходы физических лиц равенкалендарному году.

• Отчетный период: для ИП – календарный год, для налоговых

агентов – квартал (6-НДФЛ).

13. Порядок исчисления налога

фирмы и предприниматели(налоговые агенты) с

доходов своих работников

и других лиц, которым они

выплачивают доходы;

Предприниматели со своих

доходов.

14.

• Если удержать налог с выплаченных доходовневозможно, то налоговые агенты должны

сообщить об этом в налоговую инспекцию в

течение двух месяцев после окончания

налогового

периода и указать сумму

задолженности по налогу (2-НДФЛ).

• Уплата налога за счет средств налоговых агентов

не допускается.

• Возможна уплата налога за счет третьих лиц - с

30.11.2016 г.

15. Вычеты (основные виды)

Налоговые вычетыподразделяются на:

- стандартные;

- социальные;

- имущественные;

- профессиональные.

16. Стандартные вычеты

С 2012 года3000 руб.

500 руб.

1400 руб.

На работников

(до 280 000 руб.)

3000 руб.

На детей

(до 280 000 руб.)

Для единственных родителей удваиваются

17. Стандартные вычеты С 01.01.2016 г. предельный размер составляет 350 000 рублей

18. Стандартный вычет на ребенка-инвалида

Для родителя, его мужа (жены) илиусыновителя такого ребенка с 2016 года

ежемесячный вычет составляет 12 тыс. руб., а

для приемного родителя, его мужа (жены),

опекуна или попечителя - 6 тыс. руб.

Документ:

Федеральный закон от 23.11.2015 №

317-Ф

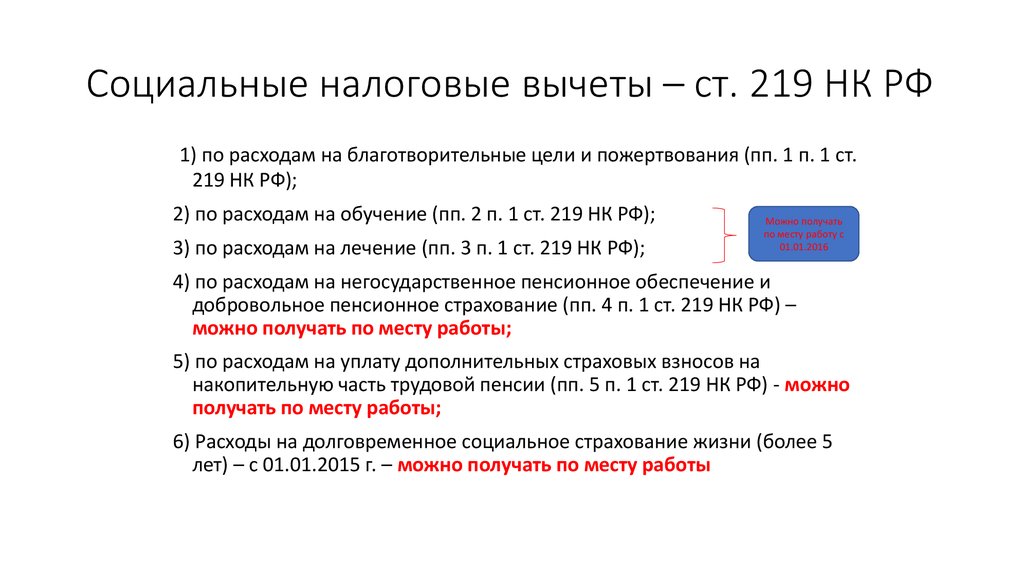

19. Социальные налоговые вычеты – ст. 219 НК РФ

1) по расходам на благотворительные цели и пожертвования (пп. 1 п. 1 ст.219 НК РФ);

2) по расходам на обучение (пп. 2 п. 1 ст. 219 НК РФ);

3) по расходам на лечение (пп. 3 п. 1 ст. 219 НК РФ);

Можно получать

по месту работу с

01.01.2016

4) по расходам на негосударственное пенсионное обеспечение и

добровольное пенсионное страхование (пп. 4 п. 1 ст. 219 НК РФ) –

можно получать по месту работы;

5) по расходам на уплату дополнительных страховых взносов на

накопительную часть трудовой пенсии (пп. 5 п. 1 ст. 219 НК РФ) - можно

получать по месту работы;

6) Расходы на долговременное социальное страхование жизни (более 5

лет) – с 01.01.2015 г. – можно получать по месту работы

20. Имущественные налоговые вычеты

•В случае продажи имущества;•В случае приобретения или

строительства жилья

21. Профессиональные налоговые вычеты

• Предприниматели имеют право уменьшить свой доход,облагаемый налогом, на сумму расходов, связанных с его

получением.

• Если предприниматель не может документально подтвердить

свои расходы, то вычет предоставляется в размере 20% от

общей суммы полученных доходов.

22. Налог по ставке 13%

Общая сумма доходов –сумма доходов, облагаемых по специальным ставкам –

сумма доходов, не облагаемых НДФЛ –

налоговые вычеты

• х 13% (обычная)

23. Заполнить прочерки

В марте работнику фирмы были начислены:- заработная плата за февраль в сумме 44800 руб.;

- премия в сумме 22500 руб.;

- материальная помощь в связи со смертью члена семьи в сумме

6000 руб.

Работнику были начислены и выплачены дивиденды по итогам

деятельности фирмы за год - 56 000 руб.

У работника один несовершеннолетний ребенок

Общая сумма доходов работника составит:

________________________________________

• Сумма налога, исчисленная по обычной ставке 13%, составит:

________________________________________________.

Всего НДФЛ : _____________________________________

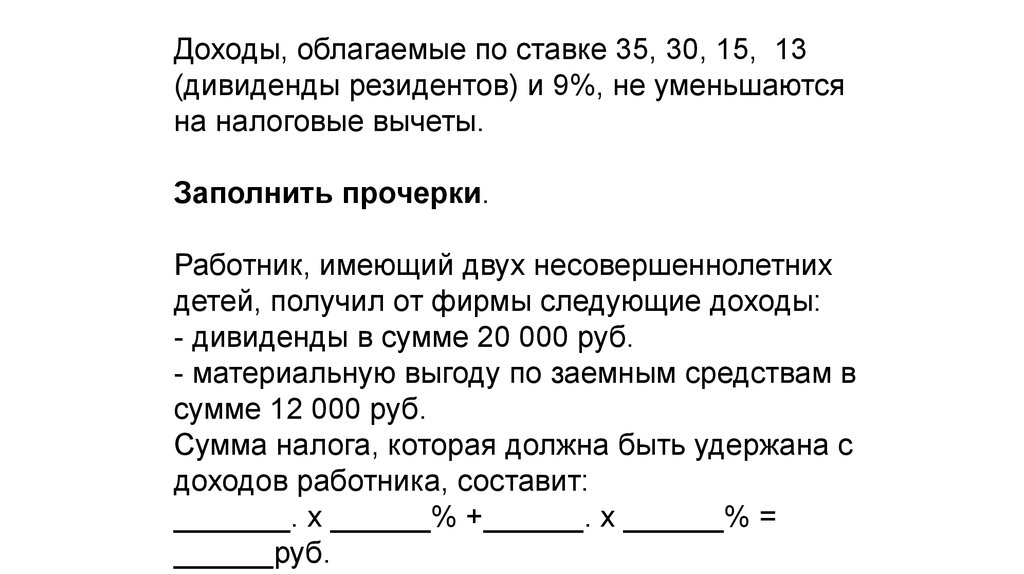

24.

Доходы, облагаемые по ставке 35, 30, 15, 13(дивиденды резидентов) и 9%, не уменьшаются

на налоговые вычеты.

Заполнить прочерки.

Работник, имеющий двух несовершеннолетних

детей, получил от фирмы следующие доходы:

- дивиденды в сумме 20 000 руб.

- материальную выгоду по заемным средствам в

сумме 12 000 руб.

Сумма налога, которая должна быть удержана с

доходов работника, составит:

_______. x ______% +______. x ______% =

______руб.

25. Сроки уплаты

• Сумма налога, удержанная с доходов, должна быть перечислена вбюджет не позднее следующего дня, в котором были получены

наличные денежные средства на выплату дохода, или дня, в

котором сумма дохода была перечислена на банковский счет

человека.

26. Порядок декларирования

• Обязаны подавать декларации1. Индивидуальные предприниматели

Предприниматели в течение года должны уплачивать авансовые

платежи по налогу. Сумму авансовых платежей рассчитывает

налоговая инспекция. Для этого доход предпринимателя,

полученный за предыдущий год, умножается на ставку налога.

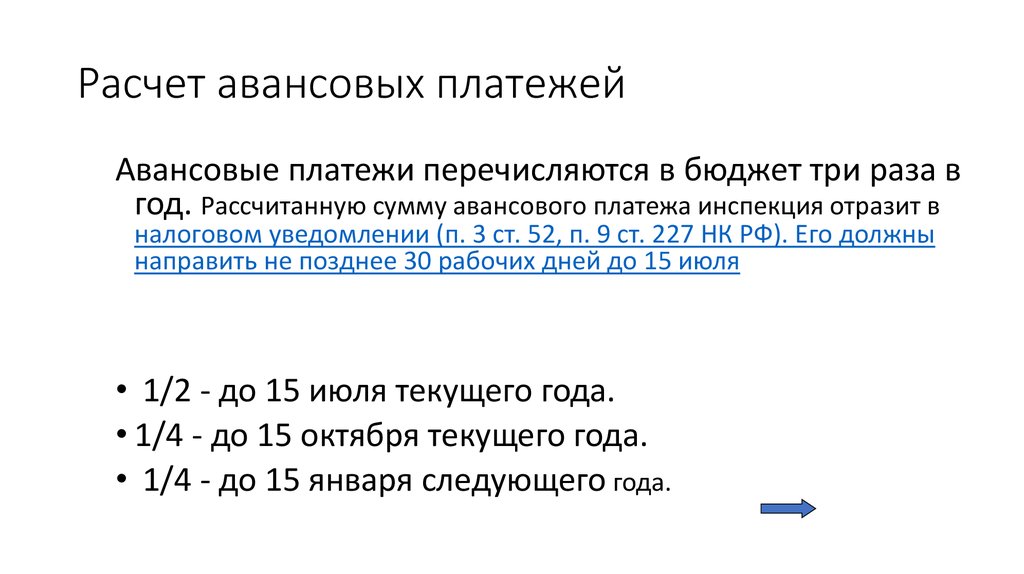

27. Расчет авансовых платежей

Авансовые платежи перечисляются в бюджет три раза вгод. Рассчитанную сумму авансового платежа инспекция отразит в

налоговом уведомлении (п. 3 ст. 52, п. 9 ст. 227 НК РФ). Его должны

направить не позднее 30 рабочих дней до 15 июля

• 1/2 - до 15 июля текущего года.

• 1/4 - до 15 октября текущего года.

• 1/4 - до 15 января следующего года.

28.

Если сумма налога, рассчитанная по итогам года,превышает сумму авансовых платежей, то

разницу необходимо доплатить до 15 июля

следующего года.

• Если авансовые платежи будут больше суммы

налога, которую надо уплатить по итогам года,

то можно:

- зачесть сумму переплаты в счет предстоящих

платежей по налогу;

- вернуть сумму переплаты.

29. Порядок декларирования

2. Резиденты, получившие доходы за рубежом3. Лица, у которых налог не был удержан налоговым агентом

4.Лица, получившие доходы не от налоговых агентов (в том

числе при продаже имущества)

5. Лица, получающие выигрыши, выплачиваемые

организаторами лотерей, тотализаторов и других

основанных на риске игр (в том числе с использованием

игровых автоматов)

6. лица, получающие доходы в виде вознаграждения,

выплачиваемого им как наследникам (правопреемникам)

авторов произведений науки, литературы, искусства, а

также авторов изобретений,

7. лица, получающие доходы в денежной и натуральной

формах в порядке дарения (если удерживается налог)

30.

Налоговая декларацияпредставляется не позднее

30 апреля года, следующего

за истекшим налоговым

периодом.

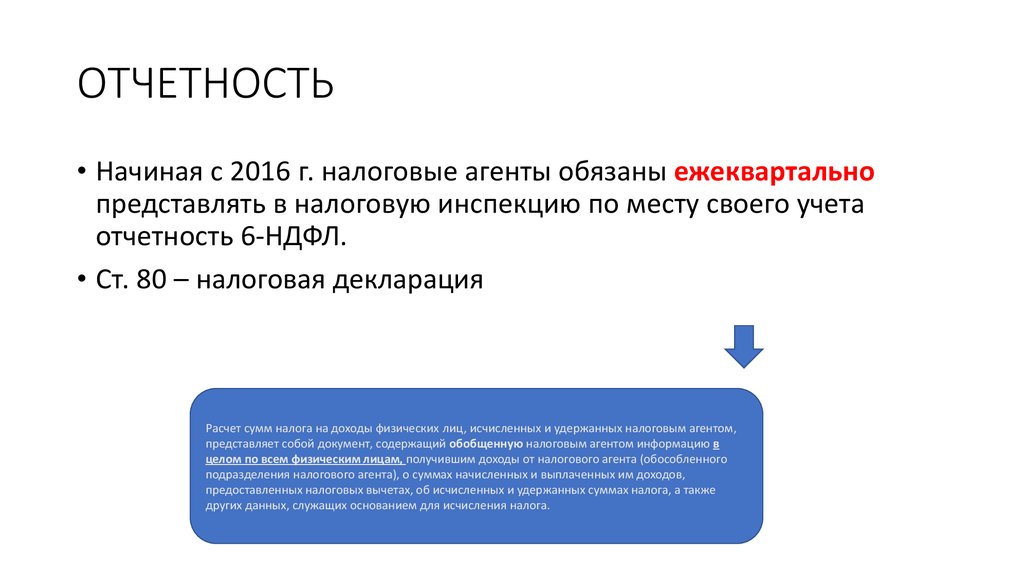

31. ОТЧЕТНОСТЬ

• Начиная с 2016 г. налоговые агенты обязаны ежеквартальнопредставлять в налоговую инспекцию по месту своего учета

отчетность 6-НДФЛ.

• Ст. 80 – налоговая декларация

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом,

представляет собой документ, содержащий обобщенную налоговым агентом информацию в

целом по всем физическим лицам, получившим доходы от налогового агента (обособленного

подразделения налогового агента), о суммах начисленных и выплаченных им доходов,

предоставленных налоговых вычетах, об исчисленных и удержанных суммах налога, а также

других данных, служащих основанием для исчисления налога.

32. Сроки расчета – ст. 230 НК РФ

• Сроки представления расчета за I квартал, полугодие, девятьмесяцев - не позднее последнего дня месяца, следующего за

соответствующим периодом

не позднее

30 апреля,

31 июля

31 октября

По итогам года - не позднее 1 апреля года, следующего за налоговым периодом. За

2017 год – до 2 апреля 2018 года

Сдавать – в электронном виде. Исключение - организации, в которых численность физлиц, получивших доходы в налоговом периоде, составляет менее 25 человек.

33. Обязанности налоговых агентов

• Налоговые агенты представляют в налоговый орган по месту своегоучета сведения о доходах физических лиц этого налогового периода и

суммах начисленных и удержанных в этом налоговом периоде налогов

(2-НДФЛ) ежегодно:

С признаком 2

• за 2017 г. - 01.03.2018

• за 2018 г. - 01.03.2019

С признаком 1

• за 2017 г. - 02.04.2018

• за 2018 г. - 01.04.2019

34.

ЗадачаРаботнику начислена заработная плата

• за январь - 132 000 рублей;

• за февраль – 136 000 рублей;

• за март – 140 000 рублей;

• за апрель - 144 000 рублей.

• Кроме этого, ему начислены в апреле дивиденды в

размере 40 000 рублей и в марте выдана материальная

помощь на приобретение мебели в размере 30 000

рублей.

• Рассчитать НДФЛ за каждый из месяцев, рассчитать

сумму, которую работник получит «на руки» и отразить

операции в учете.

Примечание:

1.У работника двое несовершеннолетних детей

finance

finance