Similar presentations:

Налогообложение во внешнеэкономической деятельности. НДС и акцизы во внешнеэкономической деятельности

1.

НАЛОГООБЛОЖЕНИЕ ВО ВНЕШНЕЭКОНОМИЧЕСКОЙДЕЯТЕЛЬНОСТИ

НДС И АКЦИЗЫ ВО

ВНЕШНЕЭКОНОМИЧЕСКОЙ

ДЕЯТЕЛЬНОСТИ

2. Особенности применения НДС и акцизов в сфере ВЭД

Механизм исчисления и уплаты НДС и акцизовопределяется ТК ТС (разд. II «Таможенные

платежи» и ч. II НК РФ (гл. 21 «Налог на

добавленную стоимость» и гл. 22 «Акцизы»).

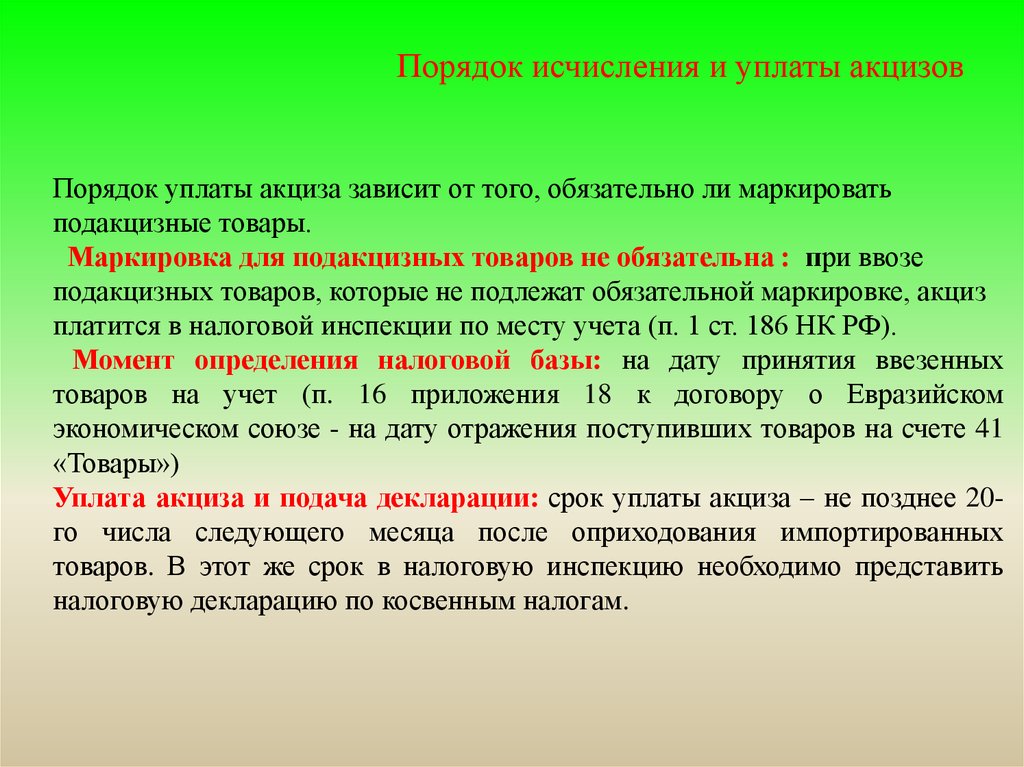

3. Порядок исчисления и уплаты акцизов

Акцизом облагается ввоз в Россию (импорт) подакцизныхтоваров, кроме авиационного керосина, бензола, параксилола и

ортоксилола (подп. 13 п. 1 ст. 182, п. 17–18 ст. 183 НК РФ). В

бюджет акциз перечисляют в составе общих таможенных

платежей (подп. 4 п. 1 ст. 70 Таможенного кодекса Таможенного

союза.

Акциз при ввозе импортных подакцизных товаров платят на

таможне (ст. 205 НК РФ, ст. 84 Таможенного кодекса

Таможенного союза).

Исключение – ввоз подакцизных товаров, которые не подлежат

обязательной маркировке, на территорию Таможенного союза.

4. Порядок исчисления и уплаты акцизов

Импортируемыйтовар

облагается

акцизом

по

твердым

(специфическим) ставкам:

Сумма акциза = Объем (количество) импортированных подакцизных

товаров в натуральном выражении х ставка акциза

Импортируемые товары облагаются акцизом по комбинированным

ставкам: акциз нужно рассчитать дважды. Первый раз – как сумму

величин, рассчитанных исходя из твердой ставки и адвалорной ставки

(сумма акциза № 1). Второй раз – исходя из суммы акциза,

рассчитанной по твердой ставке (сумма акциза № 2):

Сумма акциза №1 = сумма акциза, рассчитанная по специфической

составляющей + сумма акциза, рассчитанная по адвалорной

составляющей комбинированной ставки (установленной в

процентах к стоимости, исчисленной в максимальных розничных

ценах)

5. Порядок исчисления и уплаты акцизов

Порядок уплаты акциза зависит от того, обязательно ли маркироватьподакцизные товары.

Маркировка для подакцизных товаров не обязательна : при ввозе

подакцизных товаров, которые не подлежат обязательной маркировке, акциз

платится в налоговой инспекции по месту учета (п. 1 ст. 186 НК РФ).

Момент определения налоговой базы: на дату принятия ввезенных

товаров на учет (п. 16 приложения 18 к договору о Евразийском

экономическом союзе - на дату отражения поступивших товаров на счете 41

«Товары»)

Уплата акциза и подача декларации: срок уплаты акциза – не позднее 20го числа следующего месяца после оприходования импортированных

товаров. В этот же срок в налоговую инспекцию необходимо представить

налоговую декларацию по косвенным налогам.

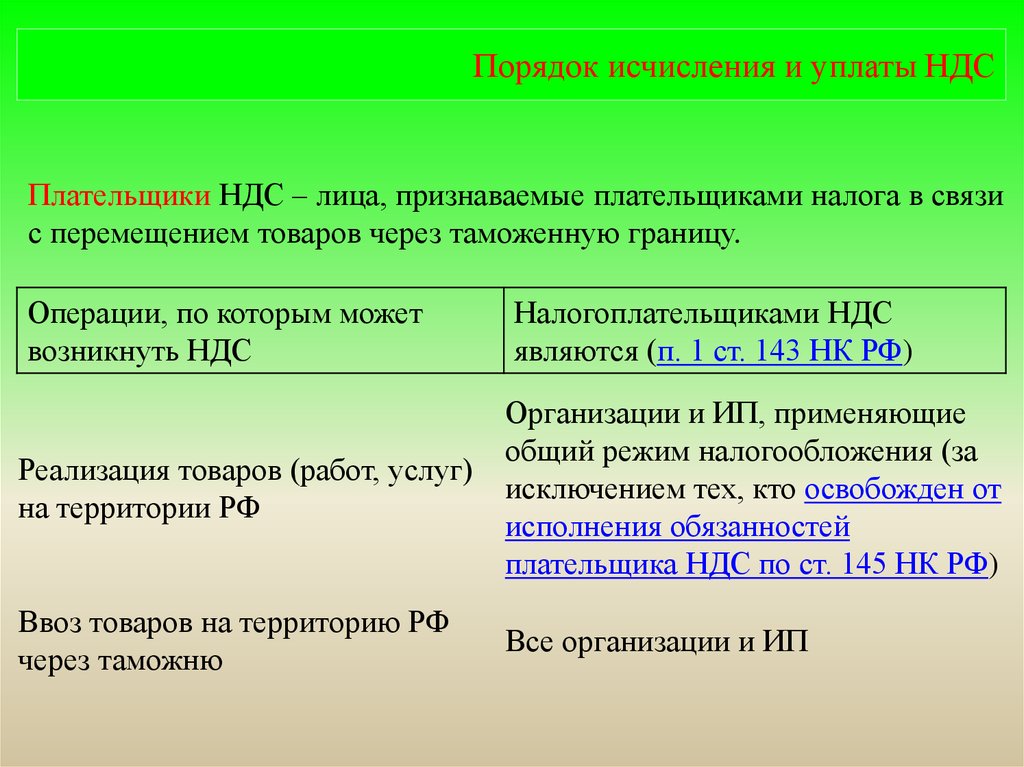

6. Порядок исчисления и уплаты НДС

Плательщики НДС – лица, признаваемые плательщиками налога в связис перемещением товаров через таможенную границу.

Операции, по которым может

возникнуть НДС

Налогоплательщиками НДС

являются (п. 1 ст. 143 НК РФ)

Реализация товаров (работ, услуг)

на территории РФ

Организации и ИП, применяющие

общий режим налогообложения (за

исключением тех, кто освобожден от

исполнения обязанностей

плательщика НДС по ст. 145 НК РФ)

Ввоз товаров на территорию РФ

через таможню

Все организации и ИП

7. Порядок исчисления и уплаты НДС

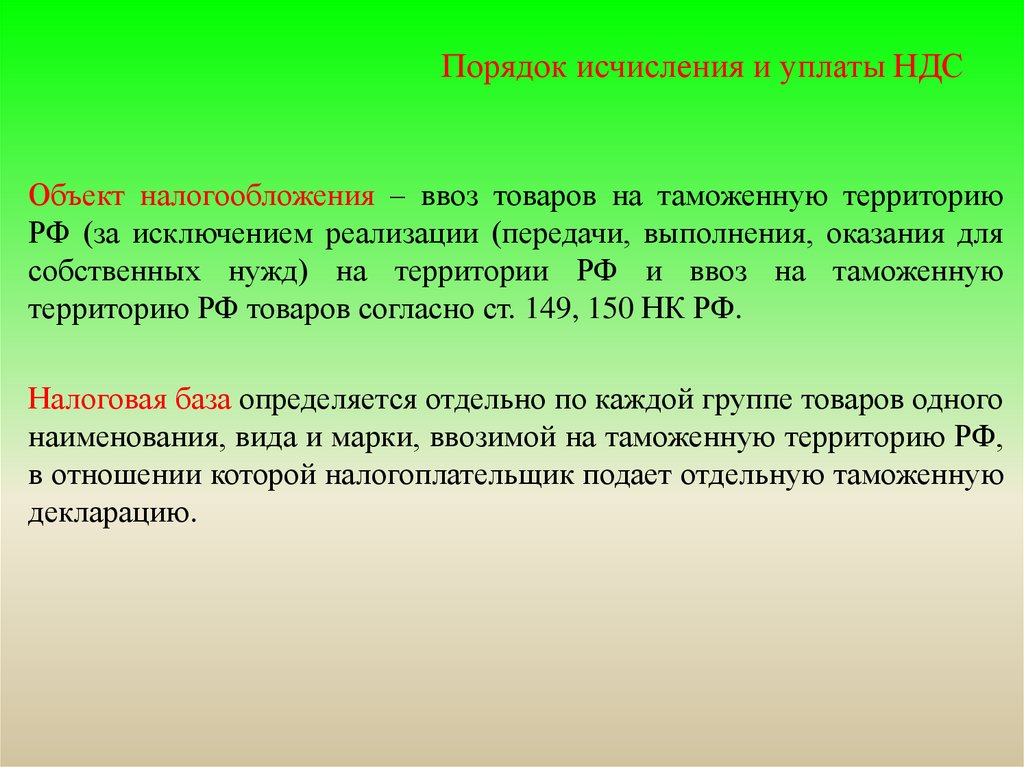

Объект налогообложения – ввоз товаров на таможенную территориюРФ (за исключением реализации (передачи, выполнения, оказания для

собственных нужд) на территории РФ и ввоз на таможенную

территорию РФ товаров согласно ст. 149, 150 НК РФ.

Налоговая база определяется отдельно по каждой группе товаров одного

наименования, вида и марки, ввозимой на таможенную территорию РФ,

в отношении которой налогоплательщик подает отдельную таможенную

декларацию.

8. Исчисление и уплата НДС

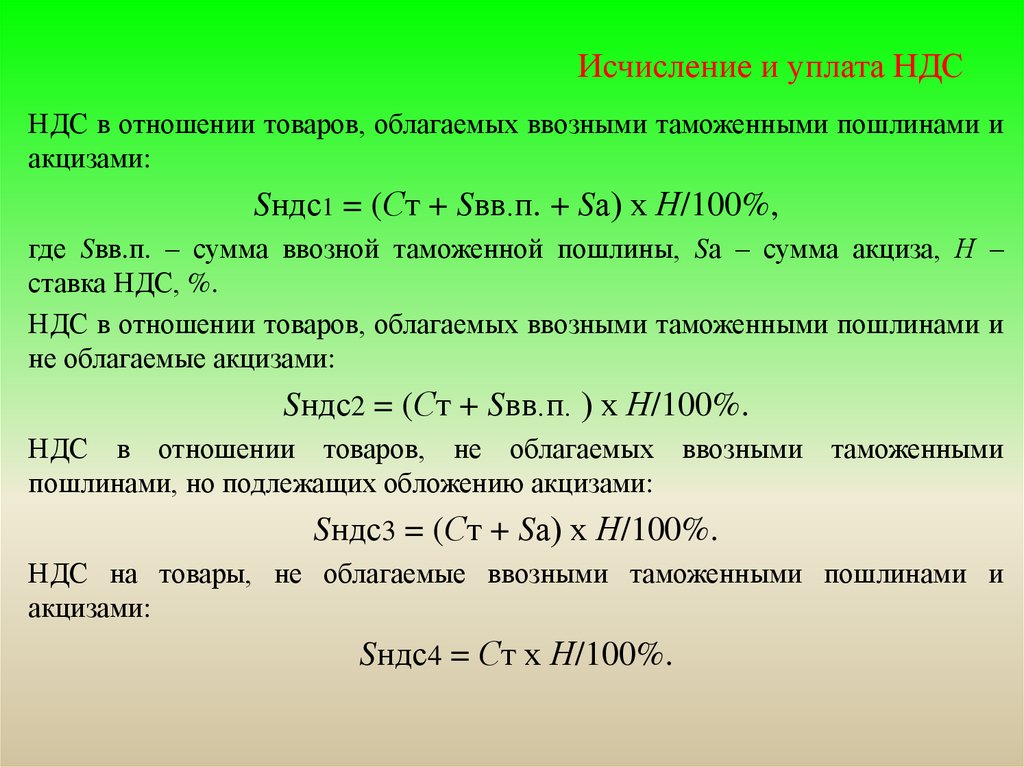

НДС в отношении товаров, облагаемых ввозными таможенными пошлинами иакцизами:

Sндс1 = (Ст + Sвв.п. + Sа) х Н/100%,

где Sвв.п. – сумма ввозной таможенной пошлины, Sа – сумма акциза, Н –

ставка НДС, %.

НДС в отношении товаров, облагаемых ввозными таможенными пошлинами и

не облагаемые акцизами:

Sндс2 = (Ст + Sвв.п. ) х Н/100%.

НДС в отношении товаров, не облагаемых

пошлинами, но подлежащих обложению акцизами:

ввозными таможенными

Sндс3 = (Ст + Sа) х Н/100%.

НДС на товары, не облагаемые ввозными таможенными пошлинами и

акцизами:

Sндс4 = Ст х Н/100%.

9. Порядок и сроки уплаты НДС

При ввозе товаров на таможенную территорию НДС уплачиваетсятаможенному органу одновременно с уплатой других

таможенных платежей, т.е. до или в момент принятия ГТД

В отношении товаров, пересылаемых в международных почтовых

отправлениях, НДС уплачивается государственному предприятию

связи, которое перечисляет уплаченные суммы налога на счета

таможенных органов РФ.

Пересчет инвалюты в валюту РФ при уплате НДС производится

по курсу ЦБ, действующему на день принятия таможенной

декларации таможенным органом.

10. НДС при импорте товаров из стран ЕАЭС

НДС при импорте товаров из стран ЕАЭСОрганизации и ИП должны перечислить импортный НДС в ИФНС, а также

представить соответствующую декларацию.

Сумма импортного НДС = Налоговая база х Ставка НДС

Налоговая база = Стоимость приобретенных товаров, увеличенная

на сумму акциза (если приобретаются подакцизные товары)

Налоговая база определяется на дату принятия импортированных товаров на

учет

11. Вычет по импортируемым товарам

НДС, уплаченный российским налогоплательщиком, можнопринять к вычету.

Ст.171 п.2 НК РФ: вычетам подлежат суммы налога, уплаченные

налогоплательщиком при ввозе товаров на таможенную

территорию РФ в режимах (процедурах) выпуска для внутреннего

потребления, временного ввоза и переработки вне таможенной

территории либо при ввозе товаров, перемещаемых через

таможенную границу без таможенного контроля и таможенного

оформления в отношении (глава 21 НК РФ, за исключением

товаров п.2 ст.170 НК РФ), а также товаров (работ, услуг),

приобретаемых для перепродажи.

12. Порядок применения налоговых вычетов (ст.172 НК РФ)

- Оформление счетов-фактур, подтверждающих фактполучения, выставления НДС по товарам (работам,

услугам);

- Ведение четырех налоговых регистров: книга счетовфактур полученных, книга счетов-фактур выданных,

книга покупок и книга продаж.

13. Условия для принятия НДС к вычету

14. Случаи, когда НДС, уплаченный на таможне, к вычету не принимается, а включается в стоимость приобретенных ценностей

П.2 ст.170 и п.5 ст.172 НК РФ: ввоз товаров,используемых для операций, не подлежащих или

освобожденных от налогообложения; ввоз товаров,

используемых для операций, местом реализации

которых не признается территория РФ; ввоз товаров

лицами, не являющимися плательщиками НДС либо

освобожденными

от

исполнения

обязанностей

налогоплательщика; ввоз товаров для осуществления

операций, не признаваемых реализацией в соответствии

с п.2 ст.146

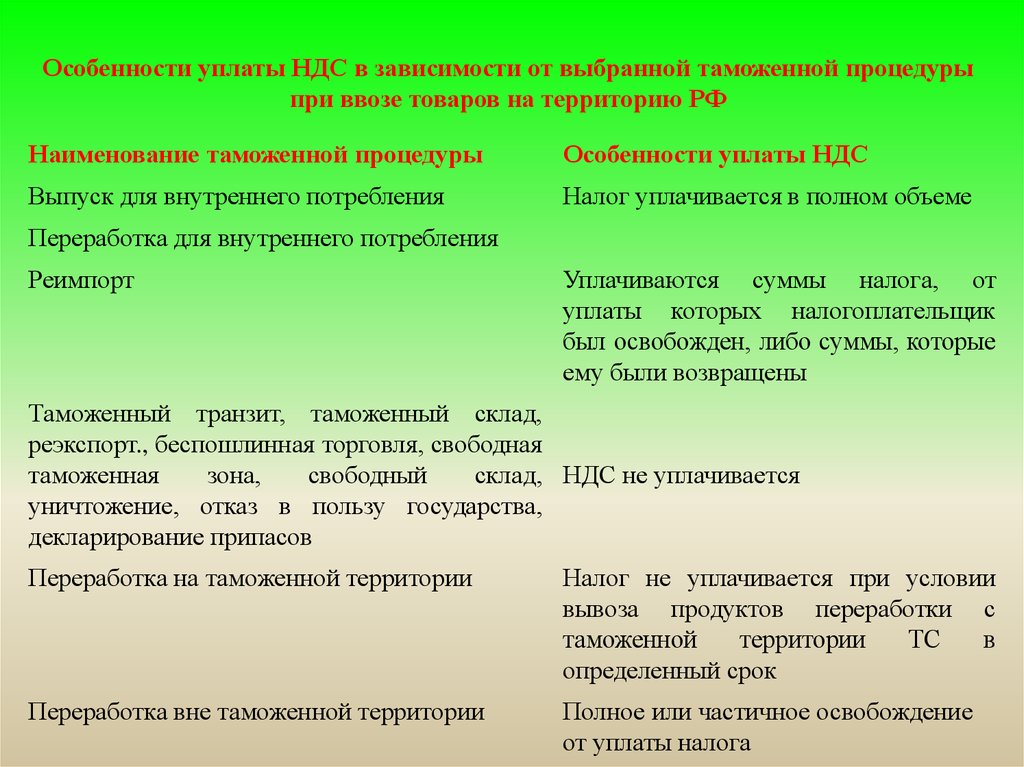

15. Особенности уплаты НДС в зависимости от выбранной таможенной процедуры при ввозе товаров на территорию РФ

Наименование таможенной процедурыОсобенности уплаты НДС

Выпуск для внутреннего потребления

Налог уплачивается в полном объеме

Переработка для внутреннего потребления

Реимпорт

Уплачиваются суммы налога, от

уплаты которых налогоплательщик

был освобожден, либо суммы, которые

ему были возвращены

Таможенный транзит, таможенный склад,

реэкспорт., беспошлинная торговля, свободная

таможенная

зона,

свободный

склад, НДС не уплачивается

уничтожение, отказ в пользу государства,

декларирование припасов

Переработка на таможенной территории

Налог не уплачивается при условии

вывоза продуктов переработки с

таможенной

территории

ТС

в

определенный срок

Переработка вне таможенной территории

Полное или частичное освобождение

от уплаты налога

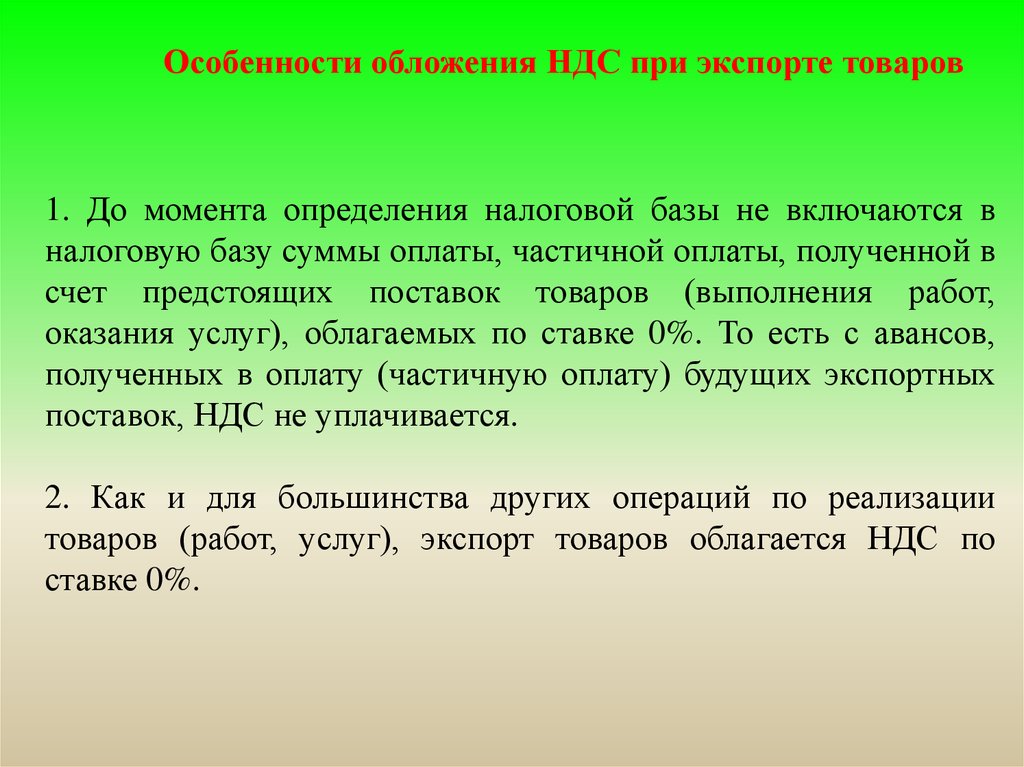

16. Особенности обложения НДС при экспорте товаров

1. До момента определения налоговой базы не включаются вналоговую базу суммы оплаты, частичной оплаты, полученной в

счет предстоящих поставок товаров (выполнения работ,

оказания услуг), облагаемых по ставке 0%. То есть с авансов,

полученных в оплату (частичную оплату) будущих экспортных

поставок, НДС не уплачивается.

2. Как и для большинства других операций по реализации

товаров (работ, услуг), экспорт товаров облагается НДС по

ставке 0%.

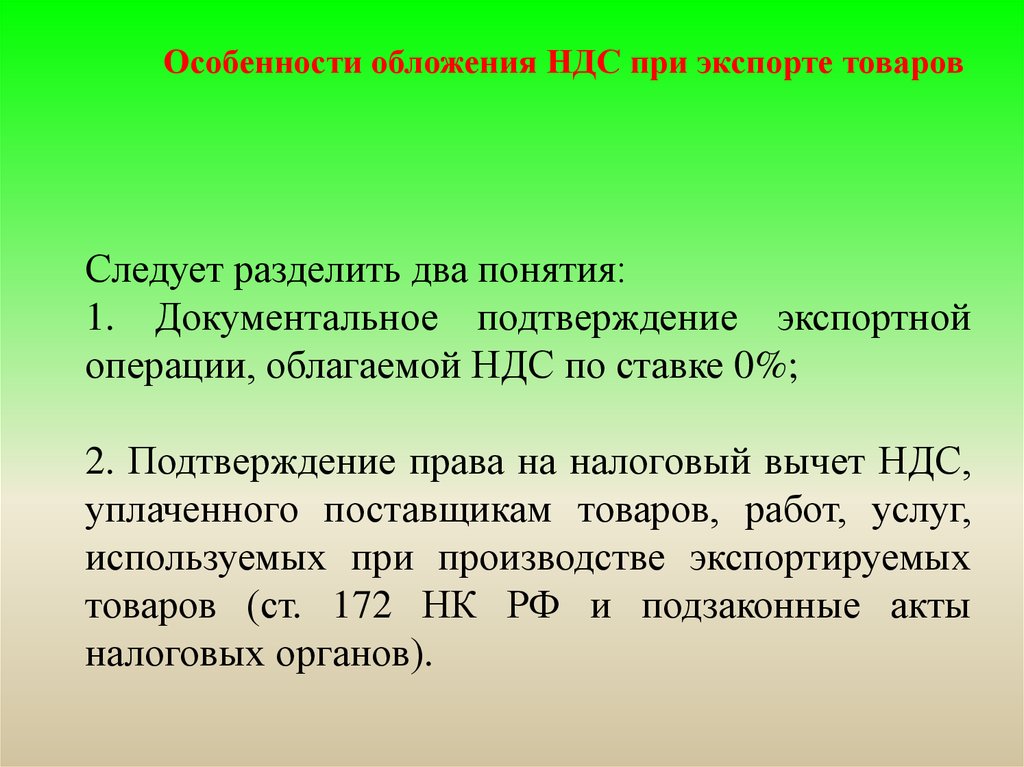

17. Особенности обложения НДС при экспорте товаров

Следует разделить два понятия:1. Документальное подтверждение экспортной

операции, облагаемой НДС по ставке 0%;

2. Подтверждение права на налоговый вычет НДС,

уплаченного поставщикам товаров, работ, услуг,

используемых при производстве экспортируемых

товаров (ст. 172 НК РФ и подзаконные акты

налоговых органов).

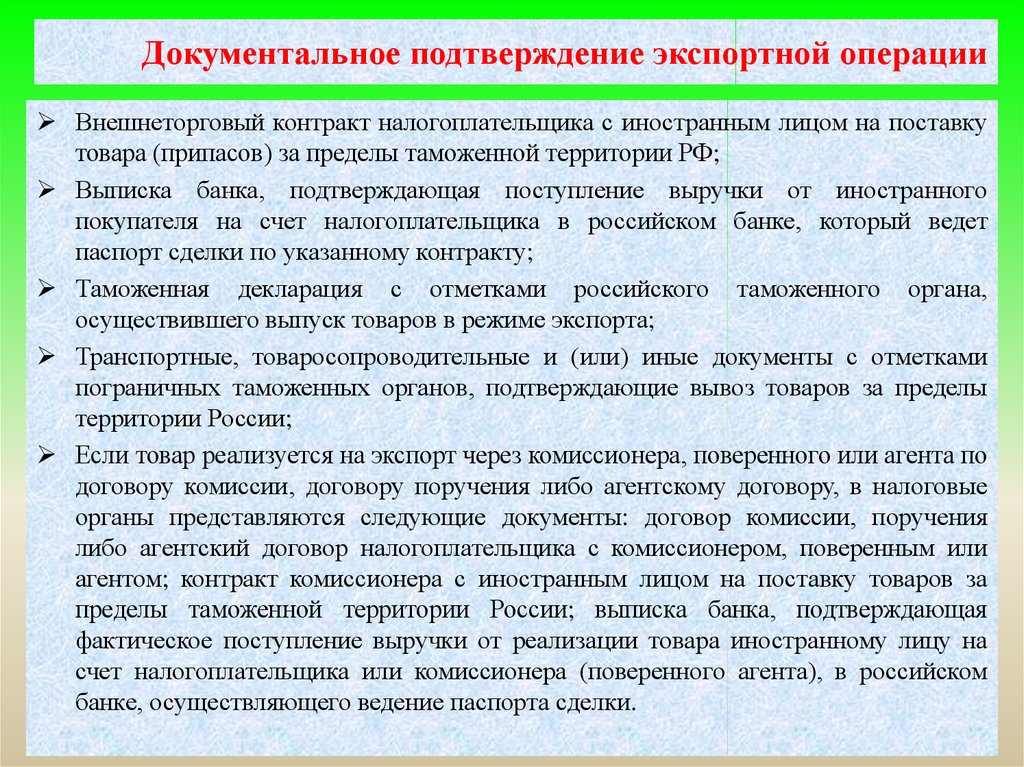

18. Документальное подтверждение экспортной операции

Внешнеторговый контракт налогоплательщика с иностранным лицом на поставкутовара (припасов) за пределы таможенной территории РФ;

Выписка банка, подтверждающая поступление выручки от иностранного

покупателя на счет налогоплательщика в российском банке, который ведет

паспорт сделки по указанному контракту;

Таможенная декларация с отметками российского таможенного органа,

осуществившего выпуск товаров в режиме экспорта;

Транспортные, товаросопроводительные и (или) иные документы с отметками

пограничных таможенных органов, подтверждающие вывоз товаров за пределы

территории России;

Если товар реализуется на экспорт через комиссионера, поверенного или агента по

договору комиссии, договору поручения либо агентскому договору, в налоговые

органы представляются следующие документы: договор комиссии, поручения

либо агентский договор налогоплательщика с комиссионером, поверенным или

агентом; контракт комиссионера с иностранным лицом на поставку товаров за

пределы таможенной территории России; выписка банка, подтверждающая

фактическое поступление выручки от реализации товара иностранному лицу на

счет налогоплательщика или комиссионера (поверенного агента), в российском

банке, осуществляющего ведение паспорта сделки.

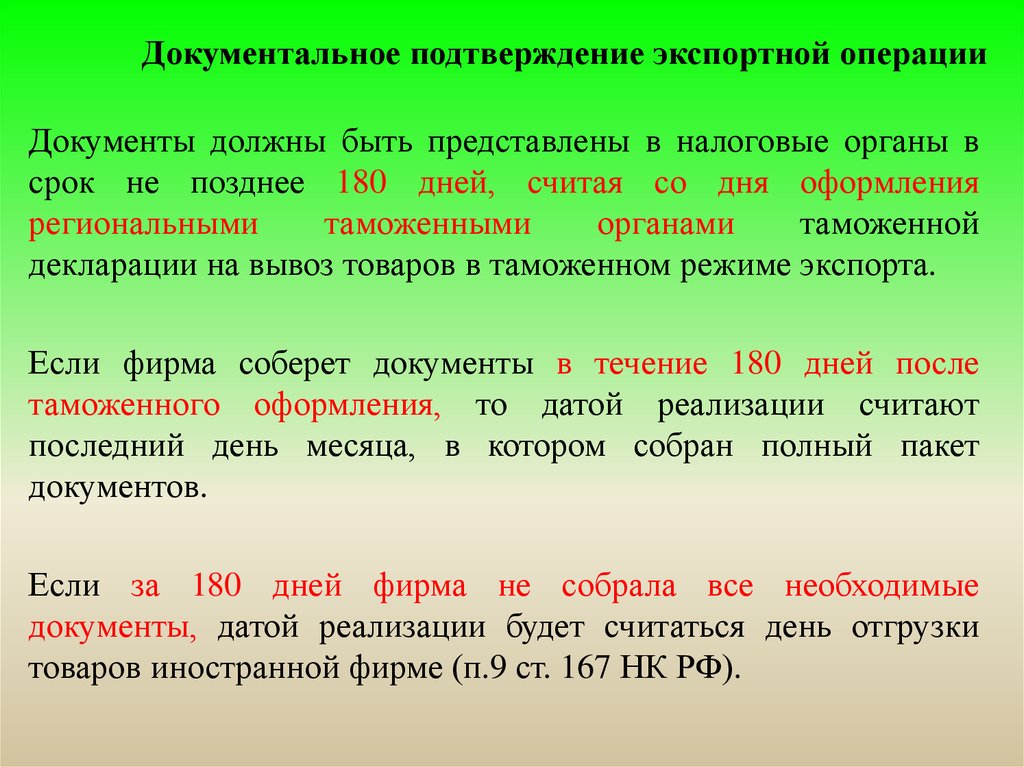

19. Документальное подтверждение экспортной операции

Документы должны быть представлены в налоговые органы всрок не позднее 180 дней, считая со дня оформления

региональными

таможенными

органами

таможенной

декларации на вывоз товаров в таможенном режиме экспорта.

Если фирма соберет документы в течение 180 дней после

таможенного оформления, то датой реализации считают

последний день месяца, в котором собран полный пакет

документов.

Если за 180 дней фирма не собрала все необходимые

документы, датой реализации будет считаться день отгрузки

товаров иностранной фирме (п.9 ст. 167 НК РФ).

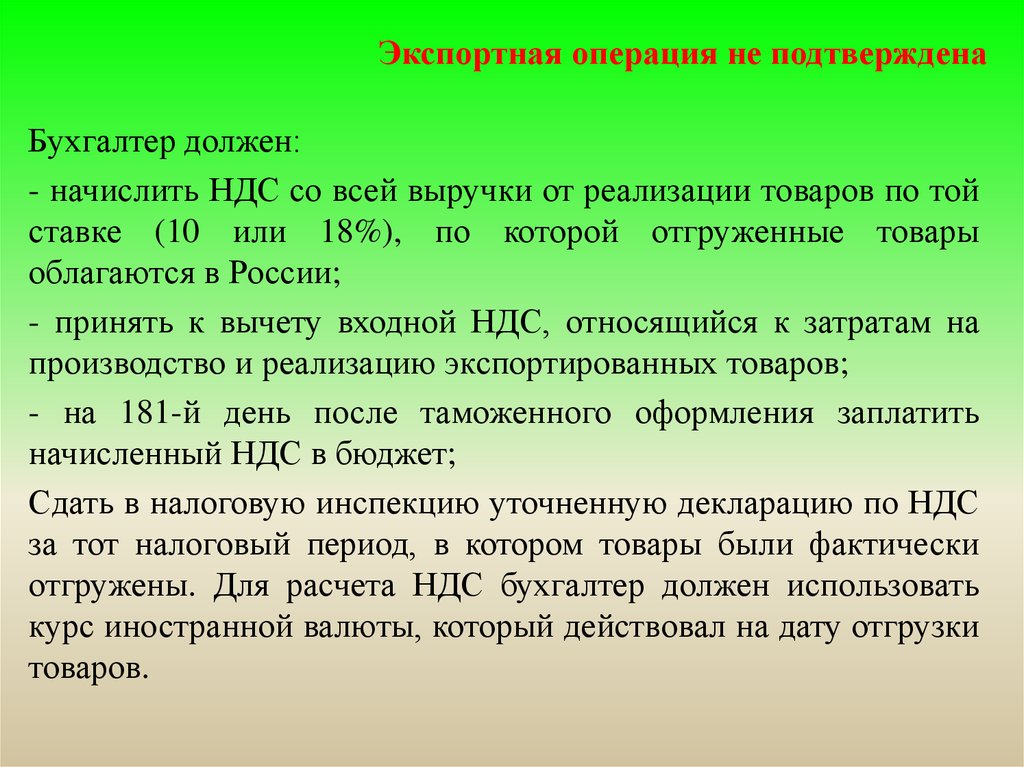

20. Экспортная операция не подтверждена

Бухгалтер должен:- начислить НДС со всей выручки от реализации товаров по той

ставке (10 или 18%), по которой отгруженные товары

облагаются в России;

- принять к вычету входной НДС, относящийся к затратам на

производство и реализацию экспортированных товаров;

- на 181-й день после таможенного оформления заплатить

начисленный НДС в бюджет;

Сдать в налоговую инспекцию уточненную декларацию по НДС

за тот налоговый период, в котором товары были фактически

отгружены. Для расчета НДС бухгалтер должен использовать

курс иностранной валюты, который действовал на дату отгрузки

товаров.

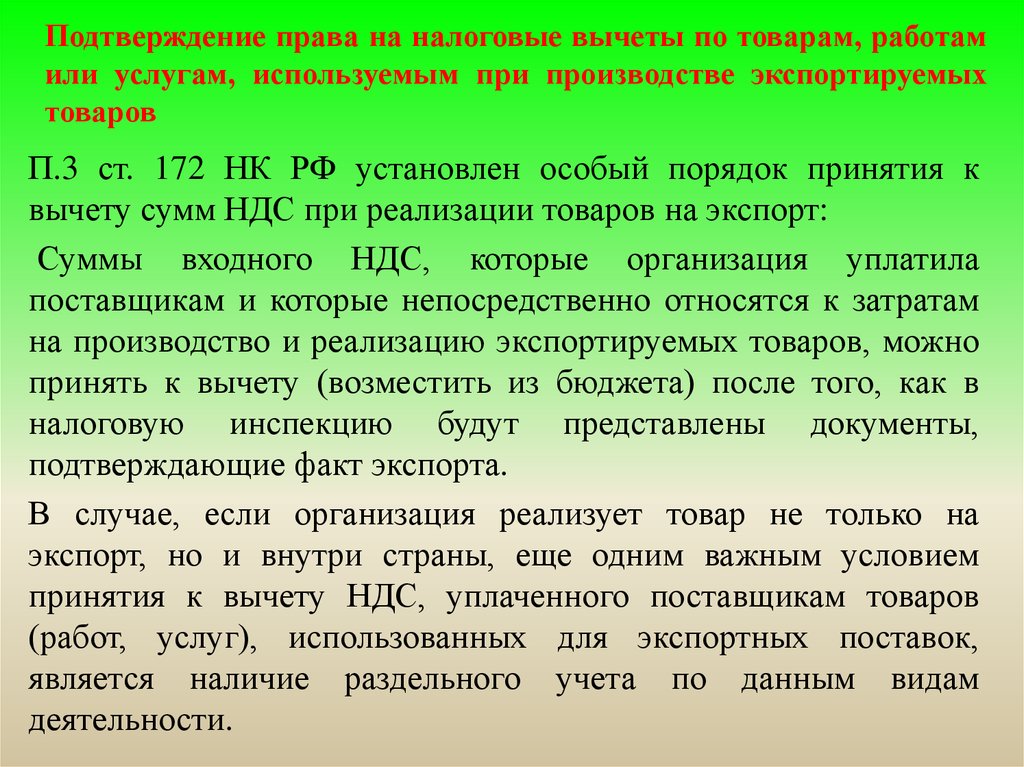

21. Подтверждение права на налоговые вычеты по товарам, работам или услугам, используемым при производстве экспортируемых товаров

П.3 ст. 172 НК РФ установлен особый порядок принятия квычету сумм НДС при реализации товаров на экспорт:

Суммы входного НДС, которые организация уплатила

поставщикам и которые непосредственно относятся к затратам

на производство и реализацию экспортируемых товаров, можно

принять к вычету (возместить из бюджета) после того, как в

налоговую инспекцию будут представлены документы,

подтверждающие факт экспорта.

В случае, если организация реализует товар не только на

экспорт, но и внутри страны, еще одним важным условием

принятия к вычету НДС, уплаченного поставщикам товаров

(работ, услуг), использованных для экспортных поставок,

является наличие раздельного учета по данным видам

деятельности.

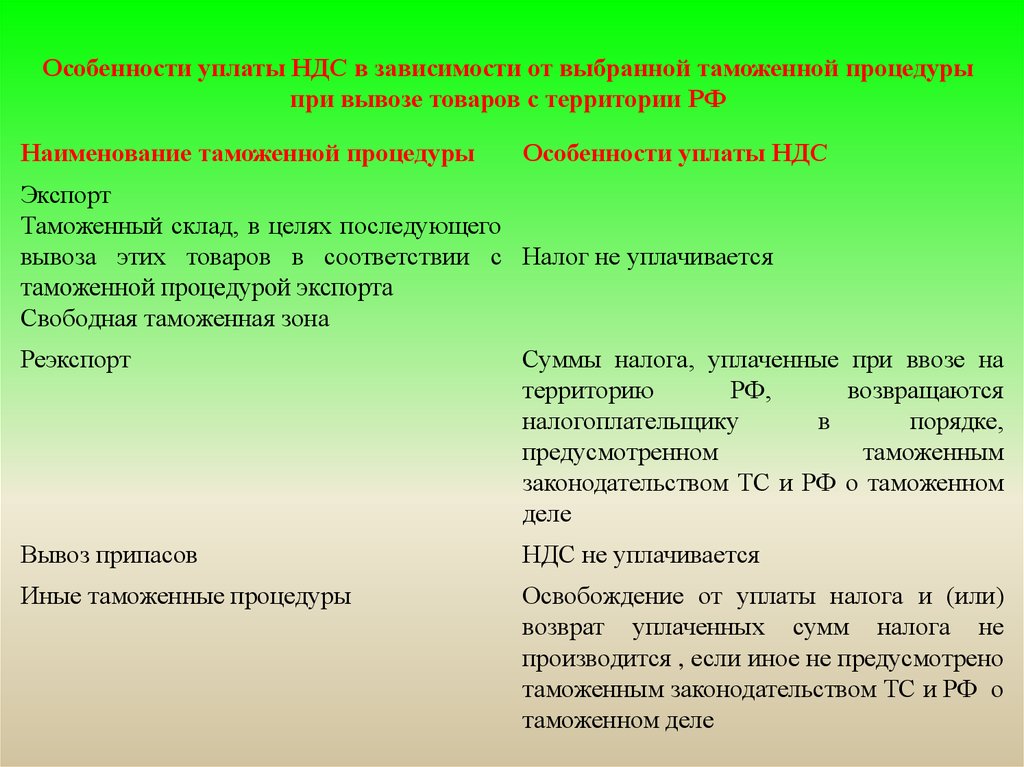

22. Особенности уплаты НДС в зависимости от выбранной таможенной процедуры при вывозе товаров с территории РФ

Наименование таможенной процедурыОсобенности уплаты НДС

Экспорт

Таможенный склад, в целях последующего

вывоза этих товаров в соответствии с Налог не уплачивается

таможенной процедурой экспорта

Свободная таможенная зона

Реэкспорт

Суммы налога, уплаченные при ввозе на

территорию

РФ,

возвращаются

налогоплательщику

в

порядке,

предусмотренном

таможенным

законодательством ТС и РФ о таможенном

деле

Вывоз припасов

НДС не уплачивается

Иные таможенные процедуры

Освобождение от уплаты налога и (или)

возврат уплаченных сумм налога не

производится , если иное не предусмотрено

таможенным законодательством ТС и РФ о

таможенном деле

finance

finance