Similar presentations:

Сотрудничество государств в сфере налогообложения

1. Тема 5

• Сотрудничество государств в сференалогообложения

2. 1 учебный вопрос

• Формы и направления сотрудничествагосударств в сфере налогообложения

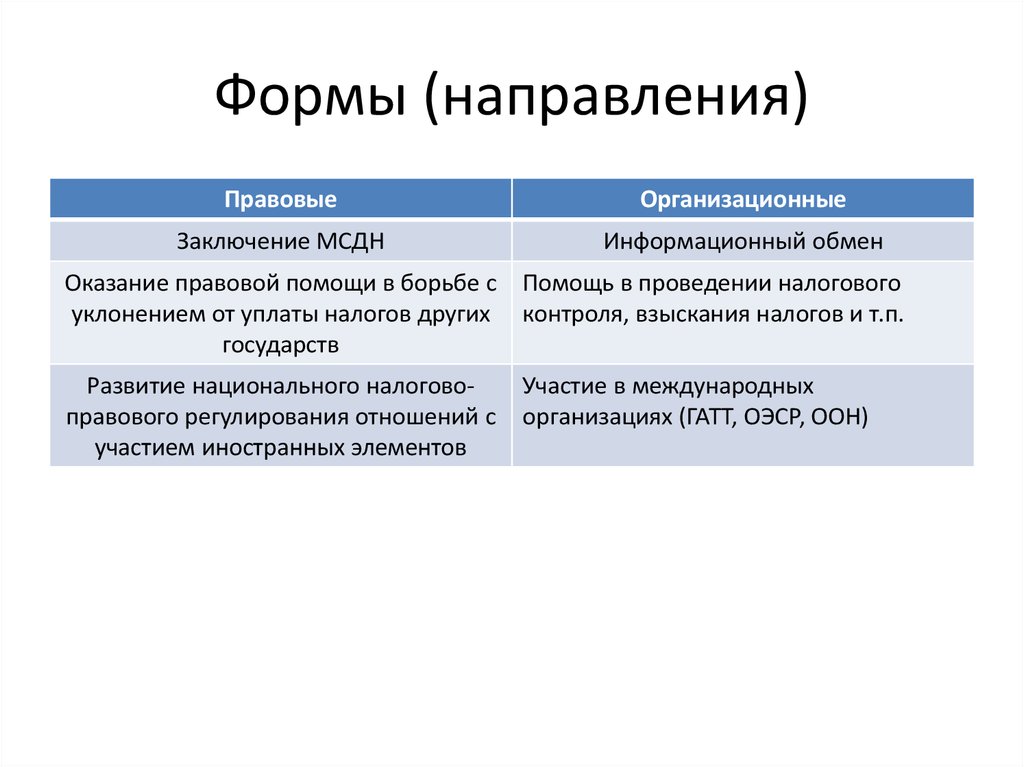

3. Формы (направления)

ПравовыеОрганизационные

Заключение МСДН

Информационный обмен

Оказание правовой помощи в борьбе с Помощь в проведении налогового

уклонением от уплаты налогов других контроля, взыскания налогов и т.п.

государств

Развитие национального налоговоправового регулирования отношений с

участием иностранных элементов

Участие в международных

организациях (ГАТТ, ОЭСР, ООН)

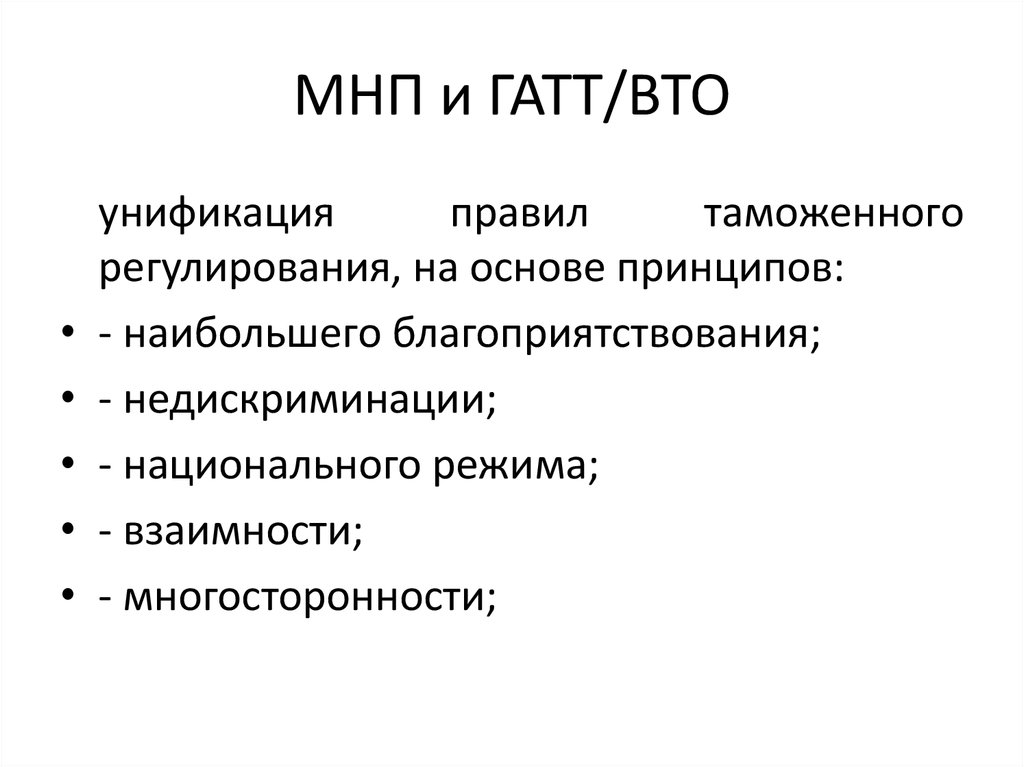

4. МНП и ГАТТ/ВТО

унификация

правил

таможенного

регулирования, на основе принципов:

- наибольшего благоприятствования;

- недискриминации;

- национального режима;

- взаимности;

- многосторонности;

5.

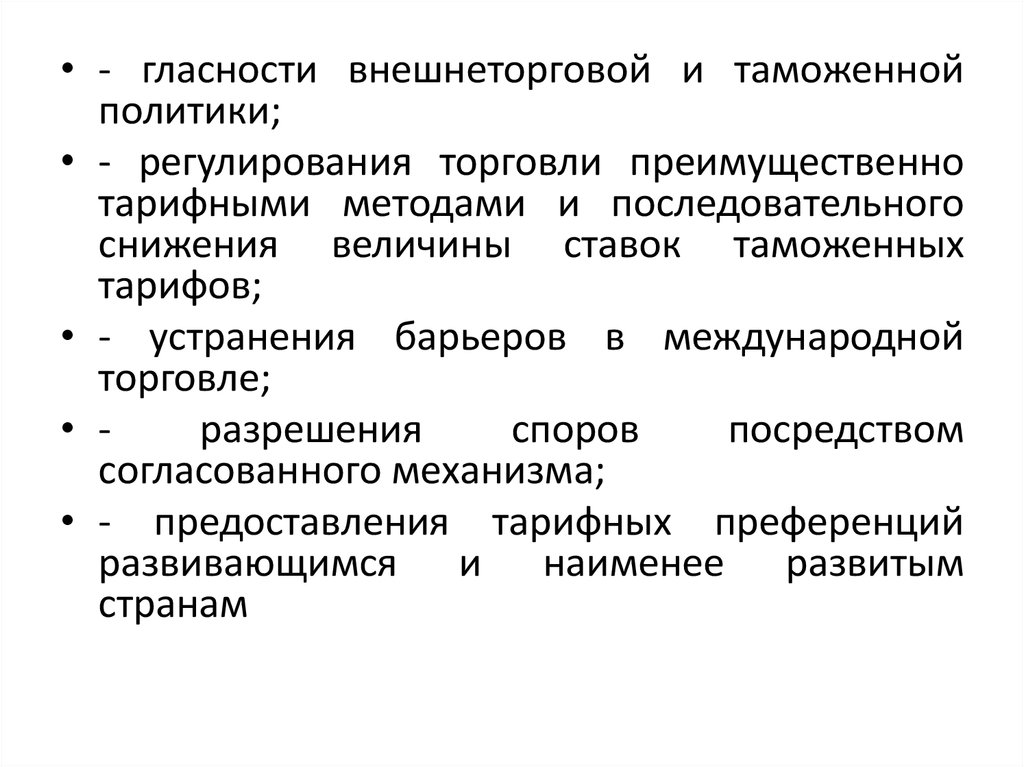

• - гласности внешнеторговой и таможеннойполитики;

• - регулирования торговли преимущественно

тарифными методами и последовательного

снижения величины ставок таможенных

тарифов;

• - устранения барьеров в международной

торговле;

• разрешения

споров

посредством

согласованного механизма;

• - предоставления тарифных преференций

развивающимся и наименее развитым

странам

6. ОЭСР

• Типовая конвенция ОЭСР в отношенииналогов на доходы и капитал

• Типовая конвенция ОЭСР об устранении

двойного налогообложения наследств и

дарений

7. Типовая конвенция ОЭСР

• проектдвустороннего

налогового

соглашения, основной целью которого

является

регулирование

межгосударственных

отношений,

связанных с решением проблем устранения

многократного налогообложения доходов и

капитала

(имущества),

а

также

административного и информационного

сотрудничества

и

предотвращения

дискриминации в налоговой сфере.

8. Сравнительная характеристика

• Типовая налоговаяконвенция ООН

возникновение

потенциального

налогооблагаемого

дохода

становится

возможным благодаря

экономике

принимающих

инвестиции стран

(принцип

источника

дохода)

• Типовая налоговая

конвенция ОЭСР

• преимущественное

право

на

налогообложение

доходов от инвестиций

в

силу

их

экономической связи с

данными государствами

принадлежит

последним.

• (принцип резиденства)

9. 2 учебный вопрос

• Противодействие государствнедобросовестной налоговой конкуренции.

10. Доклад ОЭСР 2009

• - "белый список" - юрисдикции, которые вдостаточной

степени

имплементировали

международные налоговые стандарты;

• - "серый список" - юрисдикции, которые взяли

на себя обязательства по принятию

международных налоговых стандартов, но

пока еще не в достаточной мере их

имплементировали;

• - "черный список" - юрисдикции, которые не

взяли на себя обязательства по принятию

международных налоговых стандартов

11. Средства ННК

• - широкие гарантии конфиденциальностиисточников, владельцев и дальнейших

бенифициаров привлеченных финансовых

средств, включая отказ от информационного

обмена

с

налоговыми

и

иными

компетентными органами других стран;

• - низкое налогообложение определенных

видов компаний, например, принадлежащих

нерезидентам

и

(или)

обладающих

специальным статусом "нерезидентных";

12.

• упрощенныеусловия

регистрации

юридических

лиц

и

иных

структур,

принадлежащих нерезидентам, а также

специфические правила их деятельности,

например, отсутствие требований к получению

прибыли,

достаточность

номинального

существования компании, свободные условия

распределения

прибыли,

отсутствие

административных и валютных ограничений;

• - минимальные требования к налоговой и

финансовой отчетности;

• - отказ от преследований за налоговые

правонарушения в иностранных государствах.

13. Формы сотрудничества

• 1) на международном уровне осуществляетсяанализ

недобросовестной

налоговой

конкуренции и ее последствий.

• 2) взаимодействие государств в изучении

проблемы

налоговой

конкуренции

и

согласование

принципов

ее

решения

оказывают влияние на их внутреннее

законодательство, а также двусторонние

отношения, в том числе и с офшорными

юрисдикциями

14.

• 3) многосторонний диалог по вопросамналоговой

конкуренции

позволяет

выработать

компромиссные

формы

взаимодействия

государств

и

конструктивно содействовать проведению

реформ налоговых правил в офшорных

юрисдикциях.

• 4) соответствие национальных правил

антиофшорного

регулирования

установленным стандартам, а также

постоянный мониторинг этих правил.

15.

• взаимодействие государств по устранениюнаносящей ущерб налоговой конкуренции

носит комплексный характер и развивается

в

тесной

связи

с

решением

"сопутствующих" проблем - уклонением от

уплаты

налогов,

финансированием

незаконной деятельности, легализацией

денежных

средств,

полученных

противоправными способами.

16. Правовые инструменты

1) правила налогообложения КИК

2)трансфертное ценообразование

3)правила тонкой капитализации

4) информационно-административное

взаимодействие

17. Правила трансфертного ценообразования

• Трансфертноеценообразование

используется в основном для минимизации

налогообложения путем сокрытия его

объекта или уменьшения налоговой базы,

включая перевод последней на участника

сделки, статус которого обеспечивает

выгодные условия уплаты налогов.

18. Принцип вытянутой руки the arm's length principle

• независимые контрагенты находятся другот друга на определенном расстоянии

(вытянутой руки) и применяют цены,

сформированные под влиянием рыночных

факторов.

• создание равного налогового режима для

ТНК и самостоятельных независимых

предприятий.

19. Приравнивание к рынку

1) метод сопоставимых рыночных цен;

2) метод цены последующей реализации;

3) затратный метод;

4) метод сопоставимой рентабельности;

5) метод распределения прибыли

20. Правила тонкой капитализации против

• замещения финансирования дочернихорганизаций через участие в капитале, что

подразумевает распределение получаемой

прибыли с помощью облагаемых налогом

дивидендов,

финансированием

при

помощи предоставления заемных средств и

последующем распределении прибыли

через уплату относимых на расходы

процентов.

21. Национальные правила

• определенный процент принимают зараспределенную

прибыль,

либо

конкретный капитал рассматривается как

вклад в акционерный капитал, а не как

заем

22. 3 учебный вопрос

• Низконалоговые юрисдикции как субъектыМНП

23. Низконалоговые юрисдикции -

Низконалоговые юрисдикции • юрисдикциис

нулевым

либо

номинальным налогообложением, так и

юрисдикции, получающие значительные

доходы от взимаемых налогов, но

предлагающие

преференциальное

обложение, в частности, с целью привлечь

инвестиции из других стран.

24. 1 группа

• Страныс

"нормальным"

(ставки

подоходных налогов находятся в границах

20 - 40%) уровнем налогов, налоговая

система которых имеет встроенные

дискретные (скрытые) режимы льготного

налогообложения,

но

только

для

резидентов

25. 2 группа

• Страны с "нормальным" уровнем налогов иобщедоступными режимами льготного

налогообложения.

26. 3 группа

• Страны с низким либо нулевым уровнемналогообложения

27.

• Оффшорные зоныПриказ Минфина России от 13.11.2007 N

108н

(ред. от 02.10.2014)

28.

• Национальным правом предусмотреныособые правила регулирований отношений,

связанных с хозяйственными операциями с

участием лиц-резидентов оффшорных

юрисдикций

economics

economics