Similar presentations:

Порядок образования резервов на возможные потери по кредитам

1. Презентация дипломного проекта на тему: «Порядок образования резервов на возможные потери по кредитам.»

Студентка:Сасанчин Юлия.

Научный руководитель:

Евсюкова Р.Д., доцент

2.

В современных условиях развитияэкономики ресурсы банка являются

одним из главных источников ее

финансирования.

Банк

привлекает

средства с целью их использования на

основе проведения активных операций,

таких

как

кредитование

и

инвестирование. Кредитные операции

являются самими доходными, но в то же

время самыми рискованными.

Для управления кредитным риском

коммерческие банки обязаны

формировать резервы на возможные

потери по кредитам.

В экономической литературе данный

вопрос недостаточно исследован,

поэтому возникает необходимость их

дальнейшей разработки.

3.

кредитныйКредитный портфель —

это отношения между

банком и его

контрагентами по поводу

возвратного движения

стоимости, имеющими

форму требований

кредитного характера.

С практической точки зрения кредитный портфель нужно

рассматривать как совокупность выданных, но не погашенных

кредитов на определенную дату, и включает:

• совокупность активов банка в виде ссуд,

• финансовый лизинг, факторинг,

• межбанковские кредиты,

• и прочие требования кредитного характера,

которые выданы, но не погашены на эту

определенную дату.

4.

КредитныйСтруктура кредитного портфеля

портфель является по банковскому сектору:

самым важным

• по категориям дебиторов;

портфелем

• по обеспеченности;

коммерческих

• по отраслям;

банков, т.к.

• по валютам;

является самым

• по срокам;

доходным.

кредитный

5.

Кредитному портфелю уделяется большое внимание для егооценки и управления им. Также от кредитного портфеля зависит

уровень ликвидности коммерческих банков. Чем больше кредитов

классифицируется в рискованные категории, тем ниже ликвидность.

Кредитный портфель должен способствовать наибольшей

прибыли при допустимой степени ликвидности.

Кредитный риск – это риск невозврата банку

кредита и всех платежей по нему заемщиком

(дебитором).

6.

ПроцессЗаявка о

предоставлении

кредита

Оценка заявки

Утверждение

Факторы риска кредитной деятельности банка

Возможный риск.

Заявитель не соответствует критериям и

ненадежен.

Используемые процедуры не позволяют выявить

имеющиеся проблемы.

Нарушаются ограничения полномочий по

утверждению кредит.

Неправильное оформлении.

Заемщик не использует сумму по целевому

назначению.

Не удается выявить проблемы заемщика.

Оформление

Использование

кредита

Отслеживание

(мониторинг)

Платежи

Нарушаются условия платежа (по датам и суммам).

Взыскание

Проблемы с возвратом

просроченных

средств банка.

7.

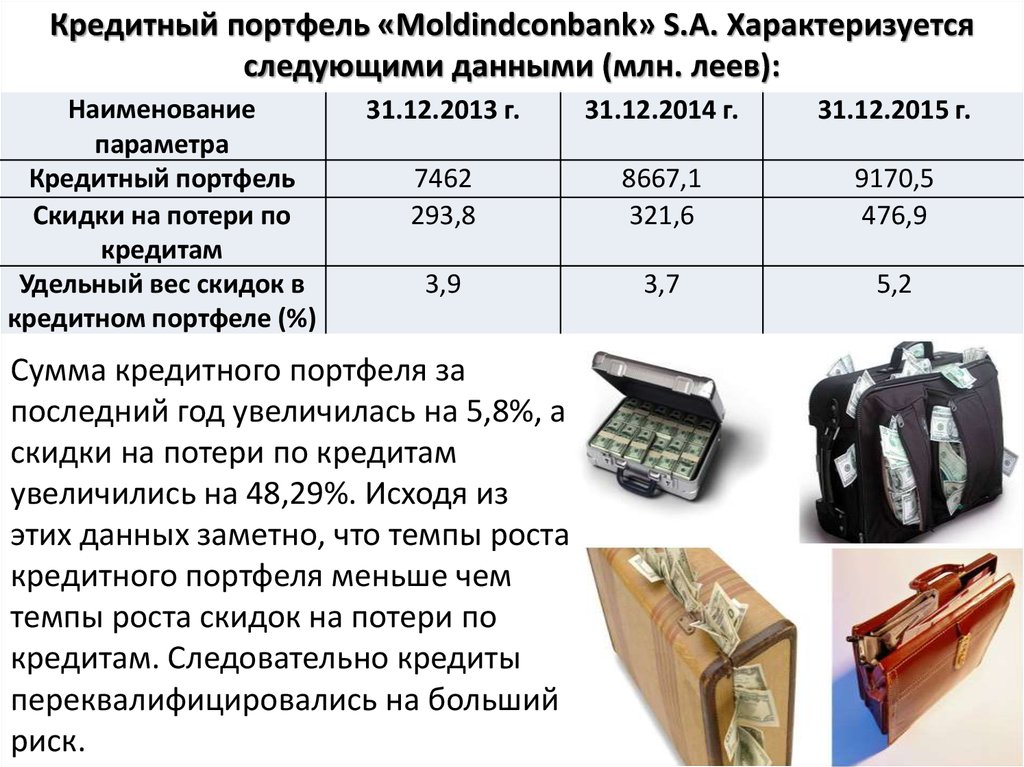

Кредитный портфель «Moldindconbank» S.A. Характеризуетсяследующими данными (млн. леев):

Наименование

параметра

Кредитный портфель

Скидки на потери по

кредитам

Удельный вес скидок в

кредитном портфеле (%)

31.12.2013 г.

31.12.2014 г.

31.12.2015 г.

7462

293,8

8667,1

321,6

9170,5

476,9

3,9

3,7

5,2

Сумма кредитного портфеля за

последний год увеличилась на 5,8%, а

скидки на потери по кредитам

увеличились на 48,29%. Исходя из

этих данных заметно, что темпы роста

кредитного портфеля меньше чем

темпы роста скидок на потери по

кредитам. Следовательно кредиты

переквалифицировались на больший

риск.

8.

• Одним из инструментов управления рискамиявляется формирование резервов на возможные

потери по кредитам (скидки) на основании НБМ

характеризуются по след. категориям:

• Стандартные - 2%

• Под надзором - 5%

• Субстандартные - 30%

• Сомнительные (проблематичные) - 60%

• Безнадежные (потери) - 100%

9.

В «Moldindconbank»S.A.кредитный портфель

характеризуется

дополнительной

категорией риска :

Обеспечение – 0% - A+;

Однако она не

приемлема кредитам.

10.

Показа№

тели

По

«Moldinconbank»

S.A.

2013

2014

2015

В целом по

банковской

системе

2013

2014

2015

Уд. вес

кредитного

портфеля

«Moldinconb

ank» в общей

сумме

банковской

системы (%)

2013 2014 2015

1

MDL

4 331

5 161

5 345 24 834 24 573 22 100

17,4

21

24,2

2

USD

1 538

1 707

2 071

21,7

26,8

30,9

7 084

6 360

6 692

1 646 1 980 2 101 10 199 9 868 9 396 16,1 20,1 22,4

3 EUR

Удельный вес кредитного портфеля в леях «Moldinconbank» S.A. в

общей сумме банковской системы за последний год увеличился на

3,18% . Данный показатель кредит. портфеля в USD за последний год

вырос на 4,1%. И удельный вес кред. портфеля в EUR повысился на

2,3%.

11.

Уд. вес кредитногопортфеля

По

В

целом

по «Moldinconbank»

в

сумме

№ Показатели «Moldinconbank банковской системе общей

банковской системы

» S.A.

(%)

2013 2014 2015 2013

1

2

3

4

Юридически 6 820

е

лица

резиденты

Юридически 0

е

лица

нерезиденты

Физические 755

лица

резиденты

Физические 1

лица

нерезиденты

2013

2014

2015

7742 8 344 37 053 34 586 31 792 18,4

22,4

26,2

3

0,9

0

1 143 1 172 4 877 5 906 6 010 15,5

19,4

19,5

0

3,1

2,5

0

0

239

7

2014

337

13

2015

377

8

0

8,6

12.

Удельный вес кредитного портфеля юридическихлиц резидентов «Moldinconbank» S.A. в общей

сумме банковской системы по сравнению с 2014 г.

увеличился на 3,9%, этот показатель кред.

портфеля юридических лиц не резидентов

уменьшился на 0,9%. Удел. вес кредитного

портфеля физических лиц резидентов увел. на 4%.

Этот показатель кредит. портфеля физических лиц

не резидентов снизился на 0,6%.

13.

Кредитный портфель «Moldindconbank» S.A. из года в годувеличивается как по отдельным признакам, так и в

целом, даже при том же уровне кредитного риска.

Увеличение кредитного портфеля обуславливает

увеличение скидок на возможные потери по кредитам.

14.

Очень важно следить запереходом кредита из

одной категории риска в

другую и своевременно

начислять необходимый

процент скидок в резерв

на возможные потери по

ссудам. Необходимо всеми

возможными способами

контролировать и

предотвращать

возникновение большого

риска. Стремиться

поддерживать кредиты в

стандартной категории

риска.

15.

Рекомендации для банка

«Moldindconbank» S.A.:

создать курсы для повышения

квалификации сотрудников, в особенности

работников кредитного отдела;

усилить контроль над сотрудниками банка,

которые выдают кредиты;

сотрудникам необходимо тщательно

изучать кредитное дело каждого клиента и

его платежеспособность;

следить за своевременностью выплаты

кредита и процентов по нему, а также за

изменениями его платежеспособности во

время пользования кредитом;

скрупулёзно изучать ликвидность залога,

предоставляемого плательщиком.

16. Спасибо за внимание!

СПАСИБО ЗА ВНИМАНИЕ!Спасибо за внимание!

finance

finance