Similar presentations:

Фармрынок Украины 2018-2019. Фаза роста

1. Фармрынок Украины 2018-2019 Фаза роста

Double digit growth!Сергей Ищенко

Директор «Proxima research»

© Proxima Research

1

2. Основные игроки фармацевтического рынка Украины заметно активизировались

ДистрибьюторПроизводитель

Государство

Реформа

Реимбурсация

E-health

PR вокруг

«международников»

Потребитель

• Рост номинальных

доходов

• Демографический

кризис

• Рост вложений в

промоцию HCP

• Увеличение

рекламных

расходов CC

• Вывод новых SKU

• Диджитализация

HCP, CC, PhC

• Лидеры все те же

• Относительная

стабильность курса

валют

• В ожидании новостей…

Ритейл

Гонка «дискаунтеров»

Консолидация

Низкая маржинальность

Развитие сервисных

объединений для работы с

производителем

© Proxima Research

2

3. Несмотря на государственные программы реимбурсации, развитие фармацевтического рынка Украины полностью зависит от

благосостояния потребителяРозница

1738

млн. Долл.

США

Госпиталь

252

млн. Долл.

США

Розница

743

млн.

упаковок

Денежное выражение ($)

YTD август 2018 г.

Розничные продажи показаны без учета временно оккупированной

территории АР Крым, г. Севастополь и части зоны проведения АТО

80

млн.

упаковок

10 %

13 %

87 %

Госпиталь

90 %

Натуральное выражение (уп)

YTD август 2018 г.

© Proxima Research

3

4. Государство

ВВП +3%© Proxima Research

4

5. Обещания 2019 для страны... (Бюджетная резолюция)

Основные цели 2019+17,7%

Оборона

• ВВП +3%

• Инфляция 7,4%

• Уменьшение долговой

Дороги

+13%

Образование

нагрузки с 60% до 52%

Здравоохранение

от ВВП

• Рост минимальной ЗП

+12% до 4174 грн

2019 год

2018 год

+17,4%

+11,5%

+5,2%

Социальные

0

100

200

300

400

Млрд. грн

© Proxima Research

5

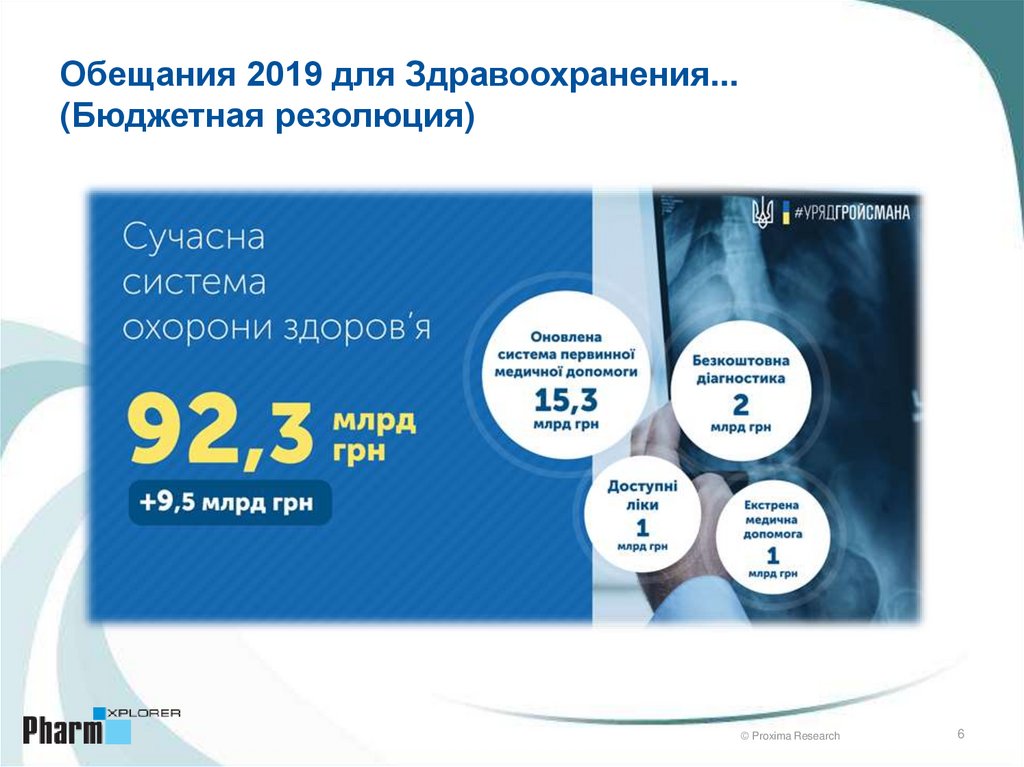

6. Обещания 2019 для Здравоохранения... (Бюджетная резолюция)

© Proxima Research6

7. Потребитель

MS ~ 87%© Proxima Research

7

8. Рост доходов населения в национальной валюте – основная надежда рынка 2019

Изменение доходов населения130,0

+ 25%

120,0

Изменение средней заработной

платы

160,0

140,0

+ 25%

+10%

110,0

120,0

+ 15%

100,0

100,0

90,0

80,0

80,0

Номинальный доход

Реальная заработная плата

Реальный доход

40,0

2018Q1*

2017Q3*

2017Q1*

2016Q3*

2016Q1*

2015Q3*

2015Q1*

2014Q3*

2014Q1*

2013Q3

2013Q1

2012Q3

2012Q1

60,0

2012_01

2012_06

2012_11

2013_04

2013_09

2014_02

2014_07

2014_12

2015_05

2015_10

2016_03

2016_08

2017_01

2017_06

2017_11

2018_04

70,0

Номинальная заработная плата

60,0

Источник: Укрстат. НБУ, http://bank.gov.ua/. Начиная с 2014 года, данные приведены без учета временно

оккупированной территории АР Крым, г. Севастополя и зоны проведения АТО

© Proxima Research

8

9. Однако демография и статистика населения Украины все также не утешительна

Миграция*Рождаемость / смертность

700

650

Страна

698

665

663

662

Россия

3 272 304

3 309 525

-37 221

Польша

221 307

145 106

76 201

Беларусь

227 042

258 781

-31 739

Чехия

138 000

7 473

130 527

Германия

212 000

64 015

147 985

Израиль

Италия

137 472

231 632

3 789

311

133 683

231 321

Казахстан

346 445

234 238

112 207

США

347 759

2 765

344 994

Кол-во рожденных, тыс. чел.

Узбекистан

123 355

231 674

-108 319

Кол-во умерших, тыс. чел.

Всего

5 995 314

5 362 652

632 662

632

600

550

500

498

503

521

595

584

504

574

466

450

412

400

397

364

2017

2016

2015

2014

2013

2012

2011

350

2010

2017 год

Приехали, Разница,

Уехали, чел

чел

чел

* Источник: http://www.ukrstat.gov.ua/operativ/operativ2007/ds/nas_rik/nas_u/nas_rik_u.html

http://www.worldbank.org/en/topic/migrationremittancesdiasporaissues/brief/migration-remittances-data

© Proxima Research

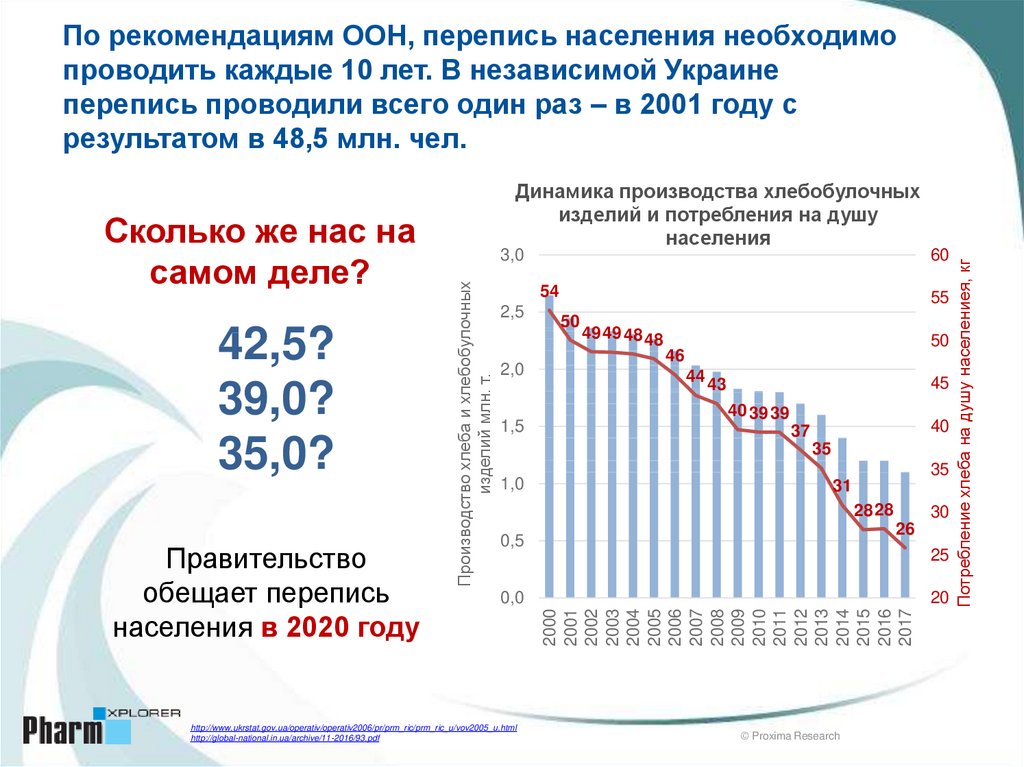

10. По рекомендациям ООН, перепись населения необходимо проводить каждые 10 лет. В независимой Украине перепись проводили всего

Правительствообещает перепись

населения в 2020 году

54

2,5

2,0

1,5

60

55

50

49 49 48 48

50

46

44 43

45

40 39 39

40

37

35

1,0

35

31

28 28

30

26

0,5

25

0,0

http://www.ukrstat.gov.ua/operativ/operativ2006/pr/prm_ric/prm_ric_u/vov2005_u.html

http://global-national.in.ua/archive/11-2016/93.pdf

20

2000

2001

2002

2003

2004

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

42,5?

39,0?

35,0?

3,0

Производство хлеба и хлебобулочных

изделий млн. т.

Сколько же нас на

самом деле?

Динамика производства хлебобулочных

изделий и потребления на душу

населения

© Proxima Research

Потребление хлеба на душу населениея, кг

По рекомендациям ООН, перепись населения необходимо

проводить каждые 10 лет. В независимой Украине

перепись проводили всего один раз – в 2001 году с

результатом в 48,5 млн. чел.

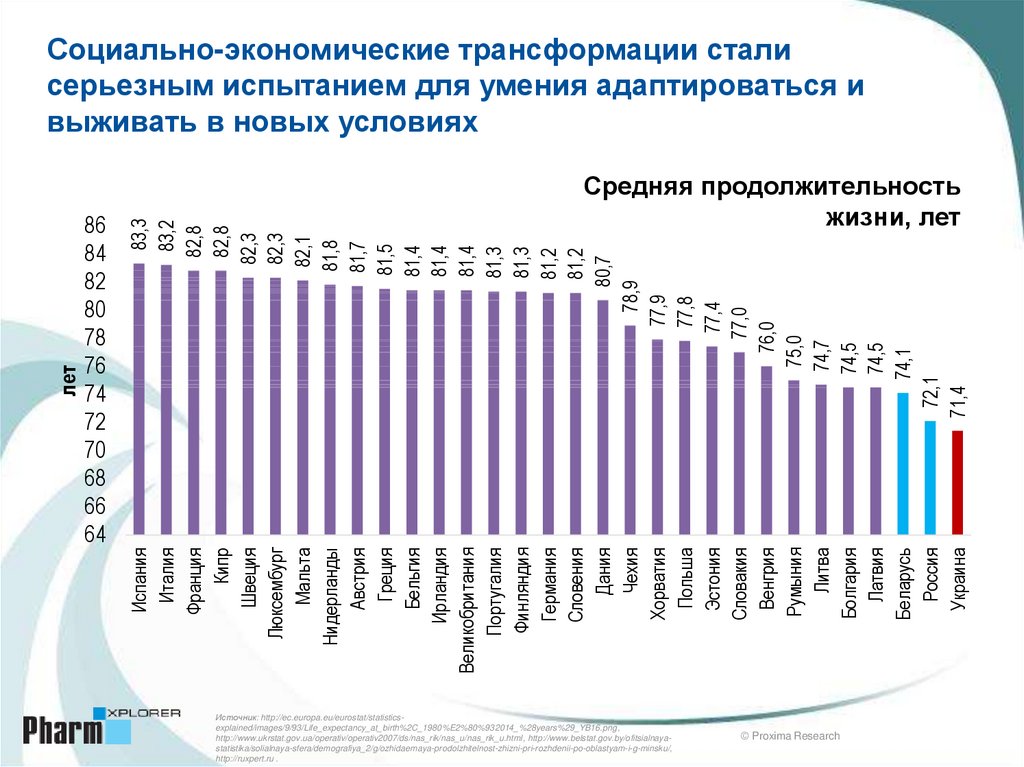

11. Социально-экономические трансформации стали серьезным испытанием для умения адаптироваться и выживать в новых условиях

83,383,2

82,8

82,8

82,3

82,3

82,1

81,8

81,7

81,5

81,4

81,4

81,4

81,3

81,3

81,2

81,2

80,7

78,9

77,9

77,8

77,4

77,0

76,0

75,0

74,7

74,5

74,5

74,1

72,1

71,4

86

84

82

80

78

76

74

72

70

68

66

64

Средняя продолжительность

жизни, лет

Испания

Италия

Франция

Кипр

Швеция

Люксембург

Мальта

Нидерланды

Австрия

Греция

Бельгия

Ирландия

Великобритания

Португалия

Финляндия

Германия

Словения

Дания

Чехия

Хорватия

Польша

Эстония

Словакия

Венгрия

Румыния

Литва

Болгария

Латвия

Беларусь

Россия

Украина

лет

Социально-экономические трансформации стали

серьезным испытанием для умения адаптироваться и

выживать в новых условиях

Источник: http://ec.europa.eu/eurostat/statisticsexplained/images/9/93/Life_expectancy_at_birth%2C_1980%E2%80%932014_%28years%29_YB16.png,

http://www.ukrstat.gov.ua/operativ/operativ2007/ds/nas_rik/nas_u/nas_rik_u.html, http://www.belstat.gov.by/ofitsialnayastatistika/solialnaya-sfera/demografiya_2/g/ozhidaemaya-prodolzhitelnost-zhizni-pri-rozhdenii-po-oblastyam-i-g-minsku/,

http://ruxpert.ru .

© Proxima Research

12. Домохозяйства вынуждены тратить на здравоохранение все больше. Акценты государства нынче другие

3,73,5 3,5 3,6

3,5

2,8

2,5 2,5 2,5

4,0 4,1

3,8

3,1 3,2 3,2

4,1 4,2

3,4 3,4

4,2

3,6 3,6

2,7

3,8

3,6 3,7

3,2

3,4 3,6

Доля расходов бюджета на

здравоохранение, % ВВП

Источник: http://www.ukrstat.gov.ua/,

http://cost.ua/ru/budget/expenditure/

© Proxima Research

2018

2017

2016

2015

2014

2013

2012

2011

2010

2009

2008

2007

2006

2005

Расходы домохозяйств на

здравоохранение, % всех расходов

2004

4,5

4

3,5

3

2,5

2

1,5

1

0,5

0

12

13. Фармацевтический рынок

GR YTD 07.18 +26%© Proxima Research

13

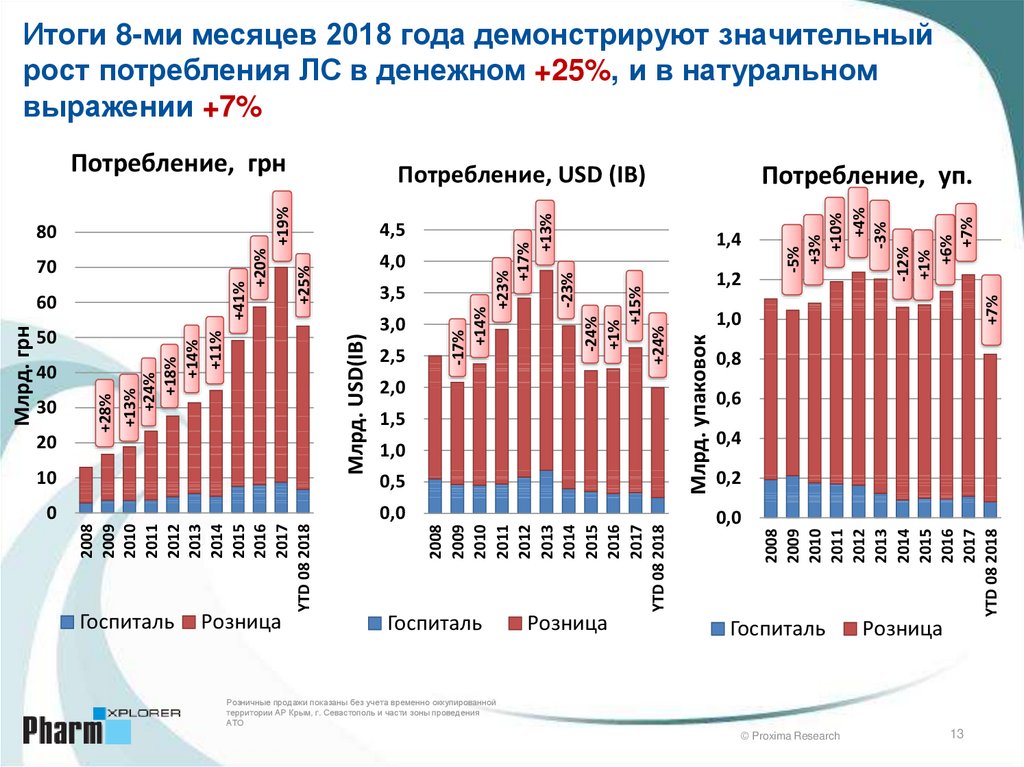

14. Итоги 8-ми месяцев 2018 года демонстрируют значительный рост потребления ЛС в денежном +25%, и в натуральном выражении +7%

0Госпиталь

Розница

2,0

1,5

1,0

0,5

0,0

Госпиталь

Розница

+7%

1,2

1,0

0,8

0,6

0,4

0,2

0,0

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

YTD 08 2018

10

2,5

1,4

Млрд. упаковок

20

3,0

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

YTD 08 2018

30

3,5

Млрд. USD(IB)

40

+28%

+13%

+24%

+18%

+14%

+11%

50

2008

2009

2010

2011

2012

2013

2014

2015

2016

2017

YTD 08 2018

Млрд. грн

60

4,0

+25%

70

4,5

-17%

+14%

+23%

+17%

+13%

-23%

-24%

+1%

+15%

+24%

+19%

+41%

+20%

80

Потребление, уп.

Потребление, USD (IB)

-5%

+3%

+10%

+4%

-3%

-12%

+1%

+6%

+7%

Потребление, грн

Госпиталь

Розница

Розничные продажи показаны без учета временно оккупированной

территории АР Крым, г. Севастополь и части зоны проведения

АТО

© Proxima Research

13

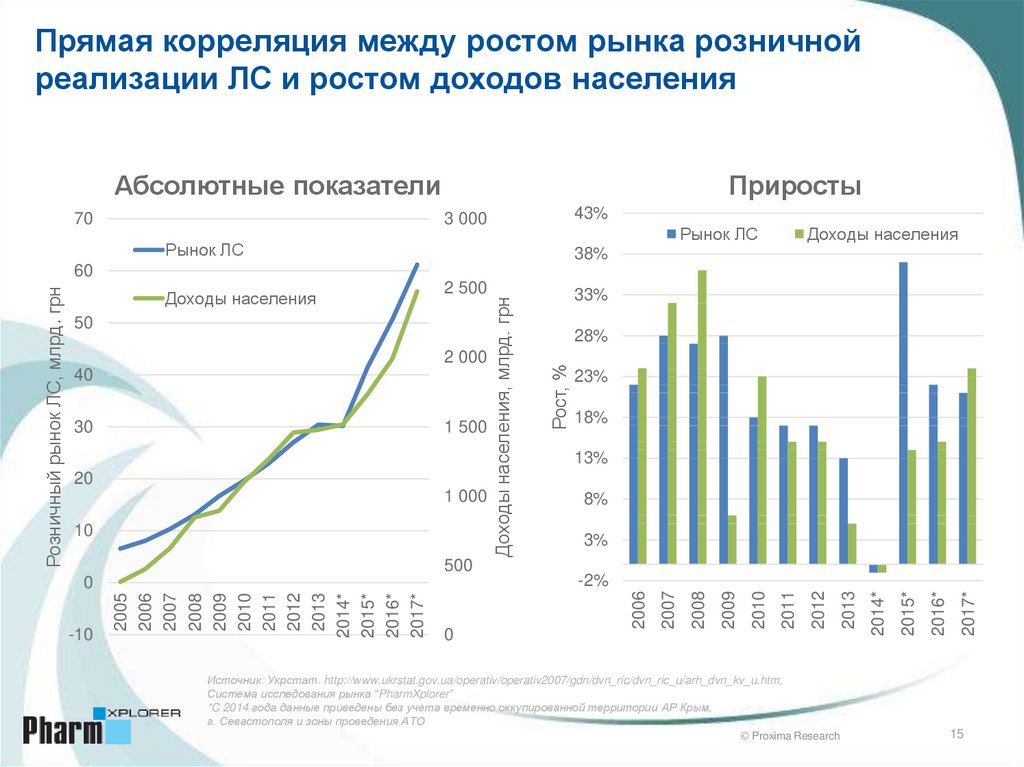

15. Прямая корреляция между ростом рынка розничной реализации ЛС и ростом доходов населения

Абсолютные показатели70

Приросты

43%

3 000

Рынок ЛС

Рынок ЛС

Доходы населения

38%

2017*

2016*

0

2015*

-10

-2%

2014*

500

0

3%

2013

10

8%

2012

1 000

13%

2011

20

18%

2010

1 500

2009

30

23%

2008

40

28%

2007

2 000

2006

50

33%

Рост, %

2 500

Доходы населения, млрд. грн

Доходы населения

2005

2006

2007

2008

2009

2010

2011

2012

2013

2014*

2015*

2016*

2017*

Розничный рынок ЛС, млрд. грн

60

Источник: Укрстат. http://www.ukrstat.gov.ua/operativ/operativ2007/gdn/dvn_ric/dvn_ric_u/arh_dvn_kv_u.htm,

Система исследования рынка “PharmXplorer”

*C 2014 года данные приведены без учета временно оккупированной территории АР Крым,

г. Севастополя и зоны проведения АТО

© Proxima Research

15

16. Госпитальное потребление

MS ~ 13%© Proxima Research

16

17. Структура госпитальных поставок в разрезе исполнителей

Денежное выражениеНатуральное выражение

10 000

140

9 000

7

1 330

6 000

4 000

11

100

26

806

872

823

3 410

3 189

3

5

20

80

4

17

17

5

14

25

60

1 660

757

1 000

4

2 781

1 526

3 000

2 000

1 684

Млн. уп

Млн. грн

924

7 000

5 000

120

11

8 000

5 388

5 566

534

5 196

88

87

75

61

2 787

2 345

40

0

73

62

20

0

2013

2014

Месный бюджет

2015

2016

2017

YTD

Aug

2018

Закупки МОЗ через международные организации

2013

2014

2015

2016

Государственный бюджет

2017

YTD

Aug

2018

Прямые закупки МОЗ

© Proxima Research

17

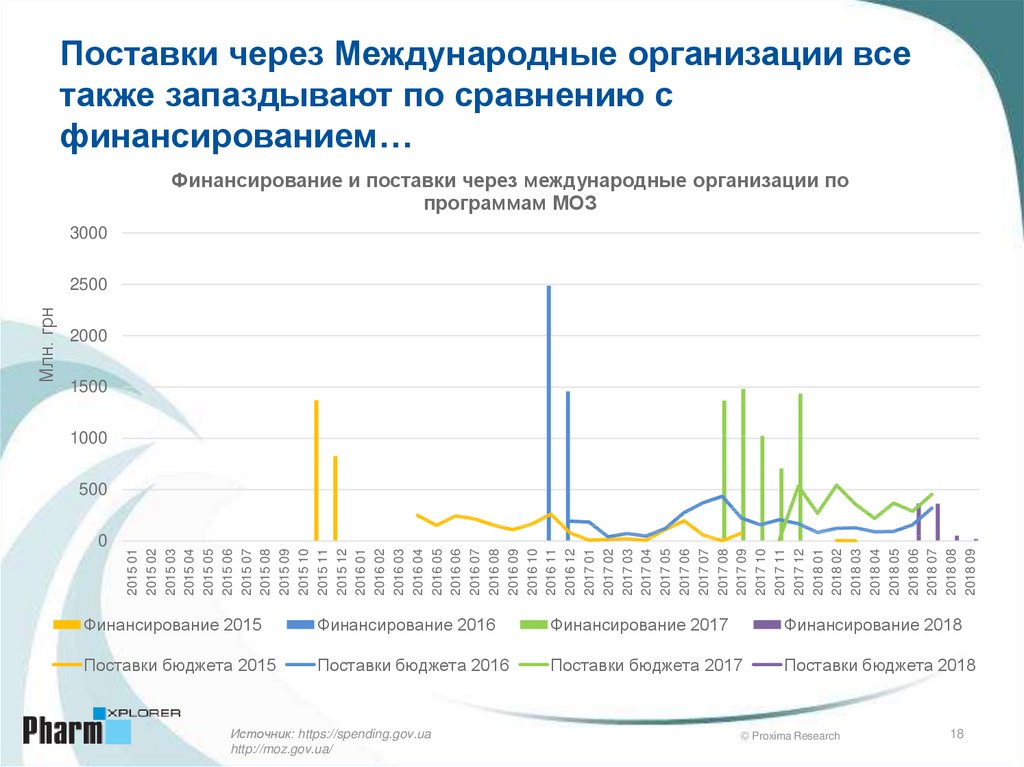

18. Поставки через Международные организации все также запаздывают по сравнению с финансированием…

Финансирование и поставки через международные организации попрограммам МОЗ

3000

2000

1500

1000

500

0

2015 01

2015 02

2015 03

2015 04

2015 05

2015 06

2015 07

2015 08

2015 09

2015 10

2015 11

2015 12

2016 01

2016 02

2016 03

2016 04

2016 05

2016 06

2016 07

2016 08

2016 09

2016 10

2016 11

2016 12

2017 01

2017 02

2017 03

2017 04

2017 05

2017 06

2017 07

2017 08

2017 09

2017 10

2017 11

2017 12

2018 01

2018 02

2018 03

2018 04

2018 05

2018 06

2018 07

2018 08

2018 09

Млн. грн

2500

Финансирование 2015

Финансирование 2016

Финансирование 2017

Финансирование 2018

Поставки бюджета 2015

Поставки бюджета 2016

Поставки бюджета 2017

Поставки бюджета 2018

Источник: https://spending.gov.ua

http://moz.gov.ua/

© Proxima Research

18

19. Национальный перечень занимает 25% в структуре потребления ЛС в денежном и 33% в натуральном выражении…

По меступроизводства

40%

40%

30%

20%

21%

10%

0%

10%

Импортный

Отечественный

0%

Госпиталь

Перечень

Прочие ЛС

Розница

Перечень

Прочие ЛС

32%

Перечень

Прочие ЛС

*Система исследования рынка «Фармэксплорер»

По данным розничного и госпитального потребления ЛС в денежном віражении YTD июль 2018 года

92%

27%

20%

79%

23%

30%

54%

© Proxima Research

8%

50%

73%

Традиционные

50%

77%

21%

60%

Оригинальные

79%

60%

68%

70%

Генерические генерики

70%

80%

46%

73%

80%

27%

90%

Брендированые генерики

90%

100%

90%

80%

70%

60%

50%

40%

30%

20%

10%

0%

53%

100%

47%

100%

По классификации

эффективности

Биологические

По каналам

потребления

19

20. Динамика изменения структуры тендеров в разрезе Национального перечня

Млн грн450

400

350

2000

1600

1400

300

72%

1800

52%48%

1200

250

1000

200

28%

800

150

600

100

400

200

50

0

0

YTD aug 17

янв

фев

мар

апр

май

июн

июл

авг

сен

окт

ноя

дек

янв

фев

мар

апр

май

июн

июл

авг

сен

окт

ноя

дек

янв

фев

мар

апр

май

июн

июл

авг

Млн грн

Денежное выражение, млн грн.

2016

2017

Перечень

2018

Перечень

YTD aug 18

Прочие ЛС

Прочие ЛС

*Система исследования рынка «Фармэксплорер»

По данным акцептированных тендеров, за исключением акцептов МОЗ по централизованным программам

© Proxima Research

20

21. Розничное потребление

MS ~ 87%© Proxima Research

21

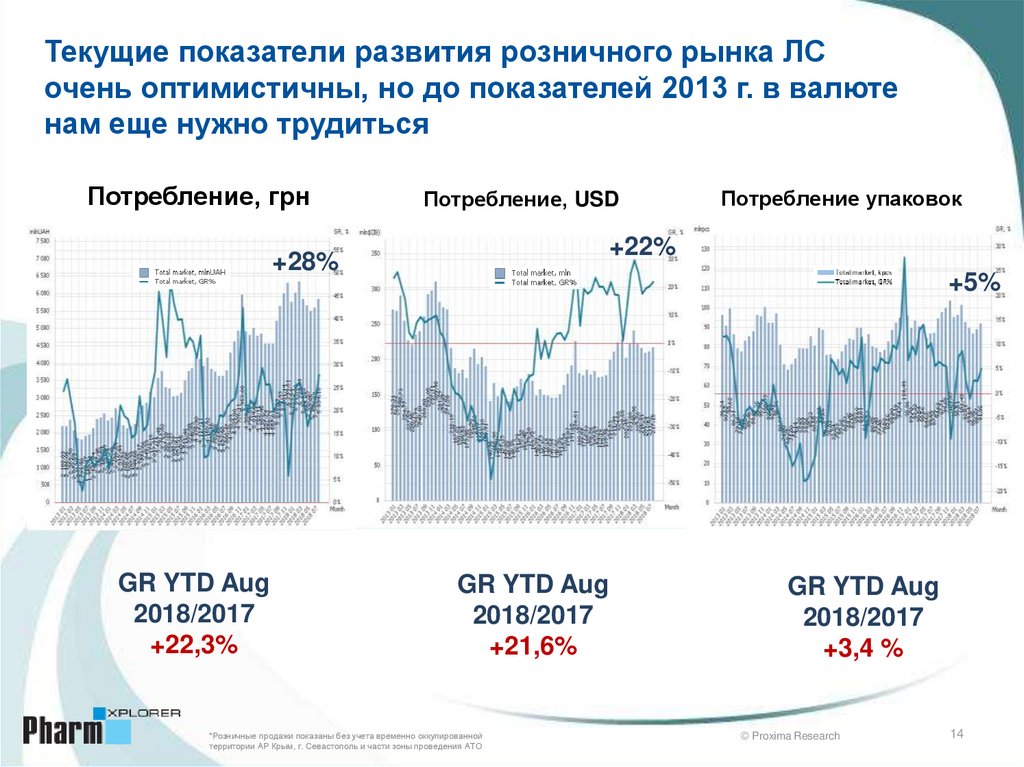

22. Текущие показатели развития розничного рынка ЛС очень оптимистичны, но до показателей 2013 г. в валюте нам еще нужно трудиться

Потребление, грнПотребление, USD

+22%

+28%

GR YTD Aug

2018/2017

+22,3%

Потребление упаковок

+5%

GR YTD Aug

2018/2017

+21,6%

*Розничные продажи показаны без учета временно оккупированной

территории АР Крым, г. Севастополь и части зоны проведения АТО

GR YTD Aug

2018/2017

+3,4 %

© Proxima Research

14

23. Прирост розничного рынка ЛС в августе 2018 в паритете обусловлен инфляцией и физическим ростом упаковок с перераспределением

потребления в сторону более дорогихИнфляция в стране (ИПЦ)

2,4%

Индекс

инновации

Индекс

11,4% инфляции

180

Инфляция в Здравоохранении

170

Инфляция в рынке медикаментов

160

150

Индекс

замещения и 140

13,7% физического

роста

130

Индекс

0,6%

эластичности 120

Источник Госкомстат, Система исследования рынка «Фармэксплорер»

© Proxima Research

23

июл.18

мар.18

май.18

янв.18

сен.17

ноя.17

май.17

июл.17

янв.17

мар.17

сен.16

ноя.16

май.16

июл.16

янв.16

мар.16

сен.15

ноя.15

май.15

июл.15

100

янв.15

110

мар.15

Август 2018

24. В категориях аптечной корзины устойчивый тренд в сторону роста доли диетических добавок, грн

120%12%

100%

80%

60%

40%

7,6%

10%

4,8%

8%

3,9%

6%

83,7 %

4%

4,8%

20%

2%

0%

2018 Q2

0%

3,0%

Medical commodities, MS%

Food supplement, MS%

Cosmetics, MS%

Cosmetics, MS%

Food supplement, MS%

Drugs, MS%

Medical commodities, MS%

Источник: Система исследования рынка «Фармэксплорер»

© Proxima Research

24

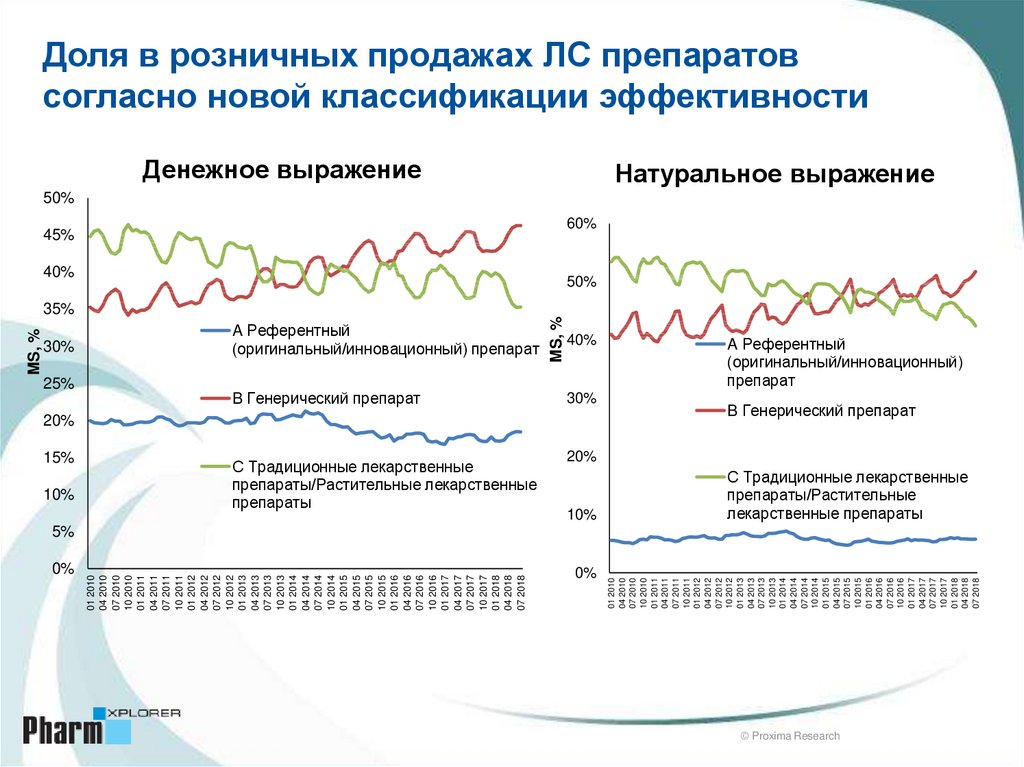

25. Доля в розничных продажах ЛС препаратов согласно новой классификации эффективности

35%25%

15%

10%

0%

A Референтный

(оригинальный/инновационный) препарат

MS, %

Денежное выражение

45%

40%

40%

20%

B Генерический препарат

30%

C Традиционные лекарственные

препараты/Растительные лекарственные

препараты

20%

10%

0%

01 2010

04 2010

07 2010

10 2010

01 2011

04 2011

07 2011

10 2011

01 2012

04 2012

07 2012

10 2012

01 2013

04 2013

07 2013

10 2013

01 2014

04 2014

07 2014

10 2014

01 2015

04 2015

07 2015

10 2015

01 2016

04 2016

07 2016

10 2016

01 2017

04 2017

07 2017

10 2017

01 2018

04 2018

07 2018

30%

01 2010

04 2010

07 2010

10 2010

01 2011

04 2011

07 2011

10 2011

01 2012

04 2012

07 2012

10 2012

01 2013

04 2013

07 2013

10 2013

01 2014

04 2014

07 2014

10 2014

01 2015

04 2015

07 2015

10 2015

01 2016

04 2016

07 2016

10 2016

01 2017

04 2017

07 2017

10 2017

01 2018

04 2018

07 2018

MS, %

Доля в розничных продажах ЛС препаратов

согласно новой классификации эффективности

50%

Натуральное выражение

60%

50%

A Референтный

(оригинальный/инновационный)

препарат

B Генерический препарат

C Традиционные лекарственные

препараты/Растительные

лекарственные препараты

5%

© Proxima Research

26. Производители

© Proxima Research26

27. Рейтинг маркетирующих организаций лекарственных средств и диетических добавок

Total market GR% YTD aug 18 = +23,1%Розничные продажи Лекарственных средств и Диетических добавок показаны без учета

временно оккупированной территории АР Крым, г. Севастополь и части зоны проведения АТО.

YTD август 2018

Промо 25 городов

© Proxima Research

20

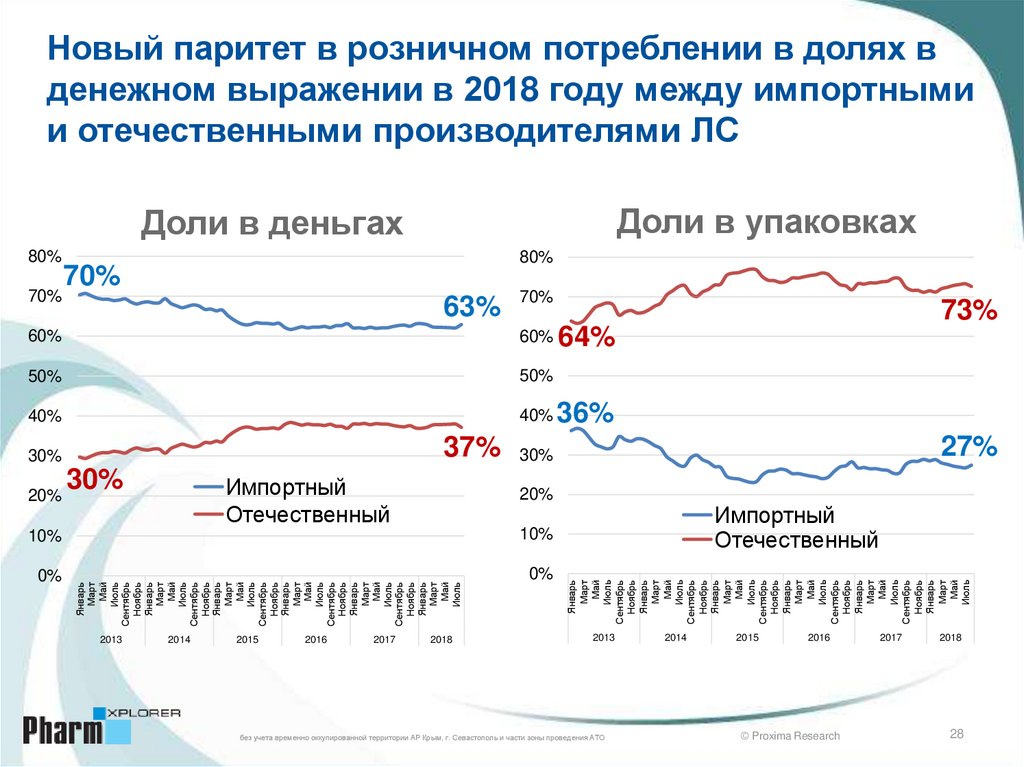

28. Новый паритет в розничном потреблении в долях в денежном выражении в 2018 году между импортными и отечественными

производителями ЛСДоли в упаковках

Доли в деньгах

70%

80%

70%

63%

70%

60%

60%

50%

50%

40%

40%

37%

30%

20%

30%

Импортный

Отечественный

0%

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

0%

2015

2016

2017

36%

27%

20%

10%

2014

64%

30%

10%

2013

73%

2018

Импортный

Отечественный

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

Сентябрь

Ноябрь

Январь

Март

Май

Июль

80%

2013

без учета временно оккупированной территории АР Крым, г. Севастополь и части зоны проведения АТО

2014

2015

2016

© Proxima Research

2017

2018

28

29. Рост вложений в рекламу на TV

Млн грнTV

3 000

GR,%

Млн грн

80%

8

Не специализированная

GR,%

пресса

300%

70%

7

250%

Радио

Млн грн

GR,%

45

2500%

40

2 500

2000%

60%

2 000

6

200%

5

150%

4

100%

50%

30

40%

1 500

+26%

1000%

20

3

50%

20%

15

2

0%

0%

1

-50%

5

-10%

0

-100%

0

10%

1500%

25

30%

1 000

35

500%

-20%

10

500

0%

GR, %

GR YTD Jul

2018/2017

+50,6%

Пресса

GR, %

GR YTD Jul

2018/2017

-15,2%

Радио

GR, %

GR YTD Jul

2018/2017

+1,0%

© Proxima Research

29

2018 07

2018 04

2018 01

2017 10

2017 07

2017 04

2017 01

2016 10

2016 07

2016 04

2016 01

2015 10

2015 07

2015 04

-500%

2015 01

2018 07

2018 04

2018 01

2017 10

2017 07

2017 04

2017 01

2016 10

2016 07

2016 04

2016 01

2015 10

2015 07

2015 04

2015 01

2015 04

2015 07

2015 10

2016 01

2016 04

2016 07

2016 10

2017 01

2017 04

2017 07

2017 10

2018 01

2018 04

2018 07

Грн

2015 01

-56%

0

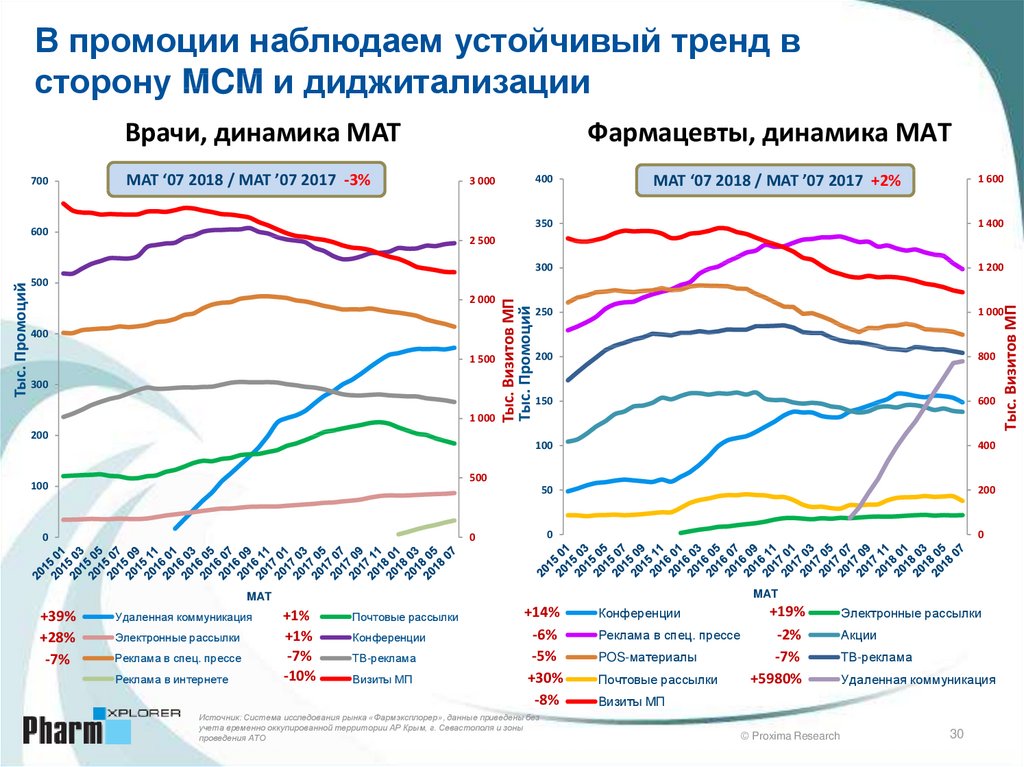

30. В промоции наблюдаем устойчивый тренд в сторону MCM и диджитализации

Врачи, динамика MAT700

MAT ‘07 2018 / MAT ’07 2017 -3%

400

3 000

MAT ‘07 2018 / MAT ’07 2017 +2%

1 600

350

1 400

300

1 200

250

1 000

200

800

150

600

100

400

50

200

2 500

2 000

400

1 500

300

1 000

200

500

100

0

0

0

0

MAT

MAT

+39%

+28%

-7%

Удаленная коммуникация

Электронные рассылки

Реклама в спец. прессе

Реклама в интернете

+1%

+1%

-7%

-10%

Почтовые рассылки

Конференции

ТВ-реклама

Визиты МП

+14%

-6%

-5%

+30%

-8%

Источник: Система исследования рынка «Фармэксплорер», данные приведены без

учета временно оккупированной территории АР Крым, г. Севастополя и зоны

проведения АТО

+19%

-2%

Реклама в спец. прессе

-7%

POS-материалы

+5980%

Почтовые рассылки

Конференции

Электронные рассылки

Акции

ТВ-реклама

Удаленная коммуникация

Визиты МП

© Proxima Research

30

Тыс. Визитов МП

500

Тыс. Визитов МП

Тыс. Промоций

Тыс. Промоций

600

Фармацевты, динамика MAT

31. Реимбурсация

1 млрд грн© Proxima Research

31

32. Максимальный рост потребления в DDD отмечается для препаратов применяемых при сердечно-сосудистых заболеваниях и сахарном

диабете 2-го типа120

16

Сердечно-сосудистые заболевания

Бронхиальная астма

+36,4% 14

+71,3%

12

100

Сахарный диабет ІІ типа

Млн. DDD

140

+25,2% 10

80

8

+90,4%

60

6

40

20

4

+11,2%

+20,6%

2

0

0

янв 16

фев 16

мар 16

апр 16

май 16

июн 16

июл 16

авг 16

сен 16

окт 16

ноя 16

дек 16

янв 17

фев 17

мар 17

апр 17

май 17

июн 17

июл 17

авг 17

сен 17

окт 17

ноя 17

дек 17

янв 18

фев 18

мар 18

апр 18

май 18

июн 18

июл 18

авг.18

Млн. DDD

Помесячная динамика аптечных продаж лекарственных средств в млн. DDD, стоимость которых

возмещается государством, в разрезе нозологий, за период Январь 2016 – Август 2018.

© Proxima Research

32

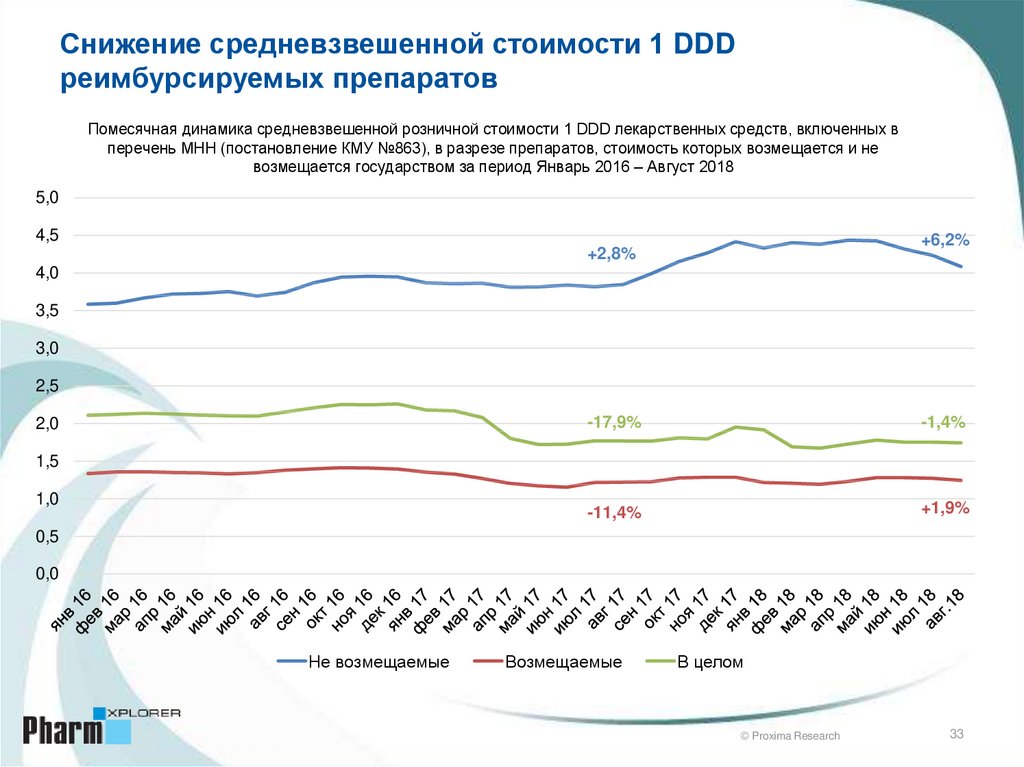

33. Снижение средневзвешенной стоимости 1 DDD реимбурсируемых препаратов

Помесячная динамика средневзвешенной розничной стоимости 1 DDD лекарственных средств, включенных вперечень МНН (постановление КМУ №863), в разрезе препаратов, стоимость которых возмещается и не

возмещается государством за период Январь 2016 – Август 2018

5,0

4,5

+6,2%

+2,8%

4,0

3,5

3,0

2,5

2,0

-17,9%

-1,4%

-11,4%

+1,9%

1,5

1,0

0,5

0,0

Не возмещаемые

Возмещаемые

В целом

© Proxima Research

33

34. Розничная реализация Топ-10 МНН, участвующих в программе реимбурсации, заметно выросла

Деньги30

1,6

Упаковки

ЭНАЛАПРИЛ

КЛОПИДОГРЕЛ

25

1,4

ГЛИКЛАЗИД

САЛЬБУТАМОЛ

15

ЭНАЛАПРИЛ

СИМВАСТАТИН

10

Млн. упаковок

Млн. грн

БИСОПРОЛОЛ

АМЛОДИПИН

1,2

МЕТФОРМИН

20

БИСОПРОЛОЛ

МЕТФОРМИН

1,0

КЛОПИДОГРЕЛ

0,8

СПИРОНОЛАКТОН

ГЛИКЛАЗИД

0,6

САЛЬБУТАМОЛ

БУДЕСОНИД

0,4

ФУРОСЕМИД

СПИРОНОЛАКТОН

КАРВЕДИЛОЛ

2014 01

2014 04

2014 07

2014 10

2015 01

2015 04

2015 07

2015 10

2016 01

2016 04

2016 07

2016 10

2017 01

2017 04

2017 07

2017 10

2018 01

2018 04

2018 07

0

*данные приведены без учета временно оккупированной территории

АР Крым, г. Севастополя и зоны проведения АТО

0,2

КАРВЕДИЛОЛ

0,0

2014 01

2014 04

2014 07

2014 10

2015 01

2015 04

2015 07

2015 10

2016 01

2016 04

2016 07

2016 10

2017 01

2017 04

2017 07

2017 10

2018 01

2018 04

2018 07

5

© Proxima Research

31

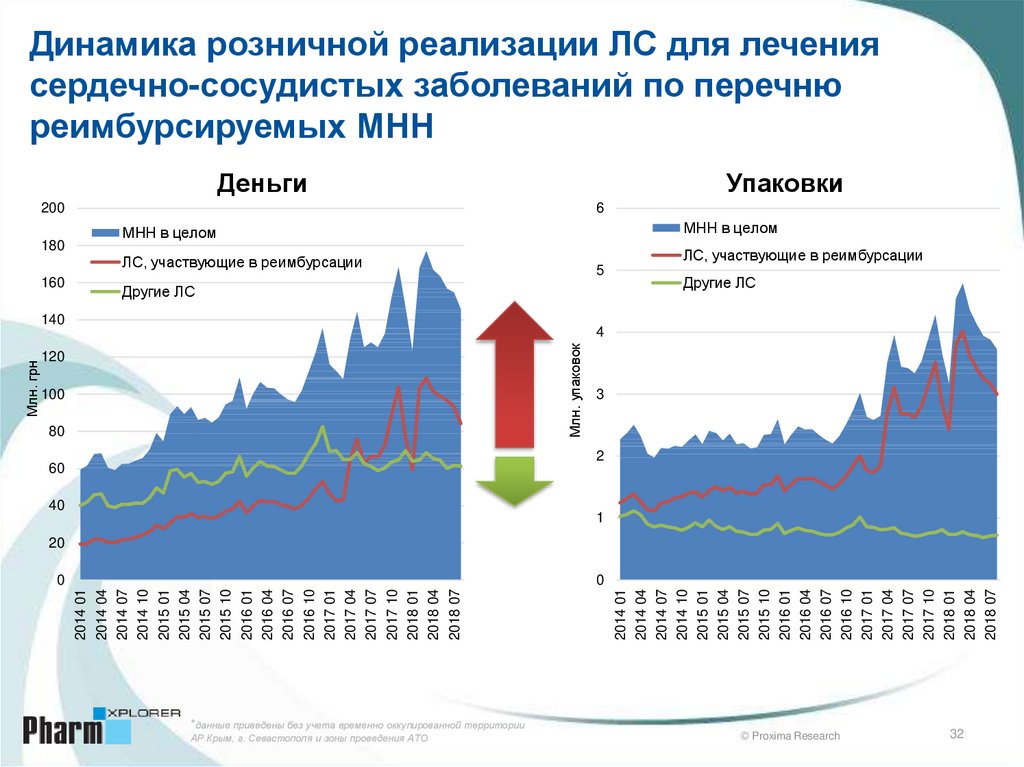

35. Динамика розничной реализации ЛС для лечения сердечно-сосудистых заболеваний по перечню реимбурсируемых МНН

УпаковкиДеньги

200

180

6

МНН в целом

МНН в целом

ЛС, участвующие в реимбурсации

ЛС, участвующие в реимбурсации

160

5

Другие ЛС

Млн. упаковок

4

120

100

80

3

2

60

40

1

20

0

*данные приведены без учета временно оккупированной территории

АР Крым, г. Севастополя и зоны проведения АТО

2014 01

2014 04

2014 07

2014 10

2015 01

2015 04

2015 07

2015 10

2016 01

2016 04

2016 07

2016 10

2017 01

2017 04

2017 07

2017 10

2018 01

2018 04

2018 07

0

2014 01

2014 04

2014 07

2014 10

2015 01

2015 04

2015 07

2015 10

2016 01

2016 04

2016 07

2016 10

2017 01

2017 04

2017 07

2017 10

2018 01

2018 04

2018 07

Млн. грн

140

Другие ЛС

© Proxima Research

32

36. Всего было потрачено на реимбурсацию за период апрель 2017 – август 2018: 1 234 444 тыс. грн

160 000607,27 млн грн

за 8 мес 2018

627,17 млн грн в 2017 140 247

140 000

120 000

thous. UAH

108 522

100 000

94 615 92 892

90 823 90 144

85 969

80 000

81 951

73 722 74 183

70 432

60 997

57 373

60 000

50 683

47 816

40 000

20 000

8 943

5 133

0

Источник: treasury.gov.ua

© Proxima Research

36

37. Дистрибьюция

Топ-3 ~ 84%© Proxima Research

37

38. Напряженная конкурентная борьба в поставках ЛС в аптечные сети

Доля, % по поставкам ЛС в аптечные сети0

Апр 2011

Апр 2012

Апр 2013

Окт 2013

Апр 2015

Окт 2016

Окт 2017

Июл 2018

31%

Апр 2018

3%10%

3%

14%

38%

Янв 2018

2017

Июл 2017

Апр 2017

Янв 2017

26%

Апр 2016

2015

Июл 2016

14%

Янв 2016

12%

5%

7%

35%

Окт 2015

Июл 2015

26%

Окт 2014

2013

Янв 2015

17%

Июл 2014

31%

Апр 2014

8%

9%

Янв 2014

9%

Июл 2013

26%

Окт 2012

2011

Янв 2013

28%

Июл 2012

17%

Окт 2011

20%

Янв 2012

13%

7%

7%

Июл 2011

19%

Окт 2010

2009

Янв 2011

23%

Июл 2010

Апр 2010

7%

13%

Янв 2010

21%

Окт 2009

Июл 2009

Апр 2009

Янв 2009

Напряженная конкурентная борьба в поставках ЛС

в аптечные сети

YTD 08.2018

2%11%

3%

13%

37%

34%

50

45

БаДМ

40

Оптима-Фарм

35

Вента

30

Альба Украина ЧАО

25

Фра-М

20

Фармпланета

15

Фито-Лек

10

ФРАМ КО

5

ВВС-ЛТД

© Proxima Research

Центр медицинский

Медцентр М.Т.К.

Прочие

38

39.

Аптечные сетиТоп-3 ~ 24%

© Proxima Research

39

40. Общее количество аптечных точек в Украине в последнее время существенно не меняется

20 464 точек*25 000

20 000

Аптечный пункт

15 000

Аптечный киоск

10 000

Аптека

01.09.18*

01.01.18*

01.01.17*

01.01.16*

01.01.15

01.01.14

01.01.13

01.01.12

01.01.11

01.01.10

01.01.09

0

01.01.08

5 000

*Без учета временно оккупированной территории АР Крым, г. Севастополь и части зоны проведения АТО

© Proxima Research

40

41. Консолидация Топ-100 аптечных сетей неуклонно нарастает…

Топ-100 аптечных сетей,поквартально

90%

80%

80%

70%

70%

60%

60%

40%

30%

20%

100 аптечных

предприятий

77% рынка

10%

77%

50%

40%

30%

20%

10%

0%

0%

67% 68% 72%

74%

2014 Q1

2014 Q2

2014 Q3

2014 Q4

2015 Q1

2015 Q2

2015 Q3

2015 Q4

2016 Q1

2016 Q2

2016 Q3

2016 Q4

2017 Q1

2017 Q2

2017 Q3

2017 Q4

2018 Q1

2018 Q2

50%

Доля в товарообороте, %*

90%

1

64

127

190

253

316

379

442

505

568

631

694

757

820

883

946

Доля в товарообороте, %*

100%

Кол-во аптечных предприятий

*Данные по итогам 1-го полугодия 2018 г. без учета части

частных предпринимателей. Без АТО и АР Крым

© Proxima Research

41

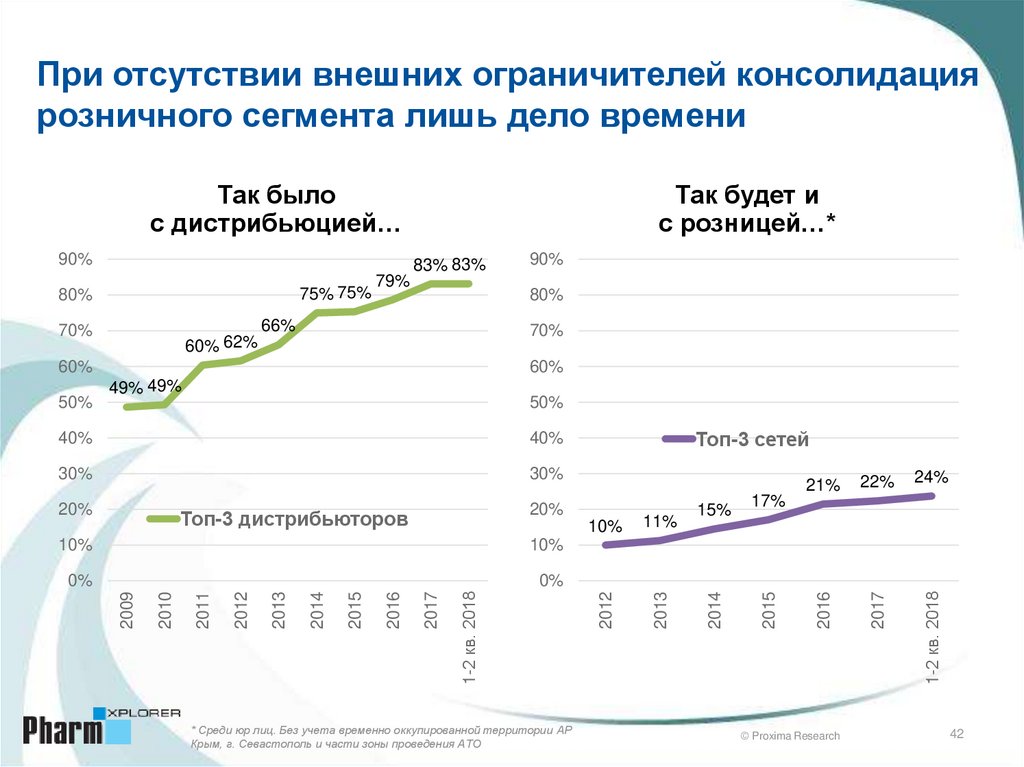

42. При отсутствии внешних ограничителей консолидация розничного сегмента лишь дело времени

Так былос дистрибьюцией…

90%

75% 75%

80%

79%

Так будет и

с розницей…*

83% 83%

80%

66%

70%

70%

60% 62%

60%

60%

49% 49%

50%

Топ-3 дистрибьюторов

1-2 кв. 2018

2017

2016

2015

2014

2013

2012

0%

2011

0%

2010

10%

2009

10%

* Среди юр лиц. Без учета временно оккупированной территории АР

Крым, г. Севастополь и части зоны проведения АТО

10%

11%

15%

17%

24%

1-2 кв. 2018

20%

22%

2017

20%

21%

2016

30%

2015

30%

Топ-3 сетей

2014

40%

2013

40%

2012

50%

90%

© Proxima Research

42

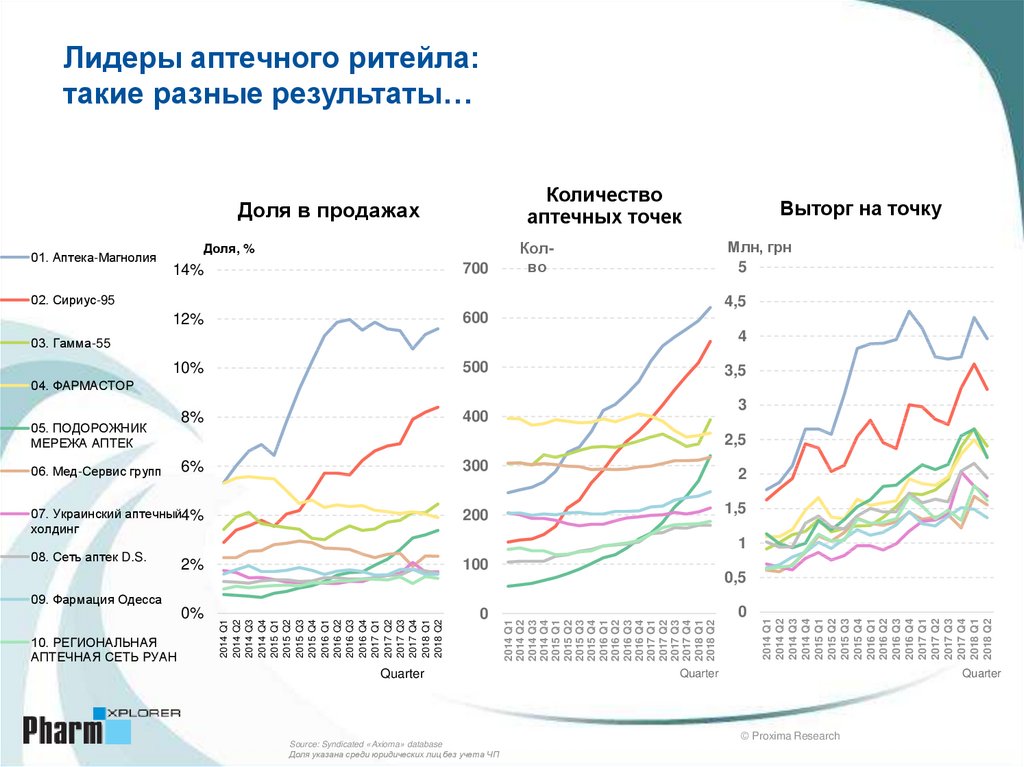

43. Лидеры аптечного ритейла: такие разные результаты…

Количествоаптечных точек

Доля в продажах

Доля, %

14%

700

12%

600

Млн, грн

5

Колво

02. Сириус-95

4,5

4

03. Гамма-55

10%

500

8%

400

3,5

04. ФАРМАСТОР

05. ПОДОРОЖНИК

МЕРЕЖА АПТЕК

2,5

6%

300

07. Украинский аптечный4%

холдинг

200

06. Мед-Сервис групп

08. Сеть аптек D.S.

3

2

1,5

1

2%

100

0%

0

0,5

Quarter

Source: Syndicated «Axioma» database

Доля указана среди юридических лиц без учета ЧП

2014 Q1

2014 Q2

2014 Q3

2014 Q4

2015 Q1

2015 Q2

2015 Q3

2015 Q4

2016 Q1

2016 Q2

2016 Q3

2016 Q4

2017 Q1

2017 Q2

2017 Q3

2017 Q4

2018 Q1

2018 Q2

10. РЕГИОНАЛЬНАЯ

АПТЕЧНАЯ СЕТЬ РУАН

2014 Q1

2014 Q2

2014 Q3

2014 Q4

2015 Q1

2015 Q2

2015 Q3

2015 Q4

2016 Q1

2016 Q2

2016 Q3

2016 Q4

2017 Q1

2017 Q2

2017 Q3

2017 Q4

2018 Q1

2018 Q2

09. Фармация Одесса

0

2014 Q1

2014 Q2

2014 Q3

2014 Q4

2015 Q1

2015 Q2

2015 Q3

2015 Q4

2016 Q1

2016 Q2

2016 Q3

2016 Q4

2017 Q1

2017 Q2

2017 Q3

2017 Q4

2018 Q1

2018 Q2

01. Аптека-Магнолия

Выторг на точку

Quarter

Quarter

© Proxima Research

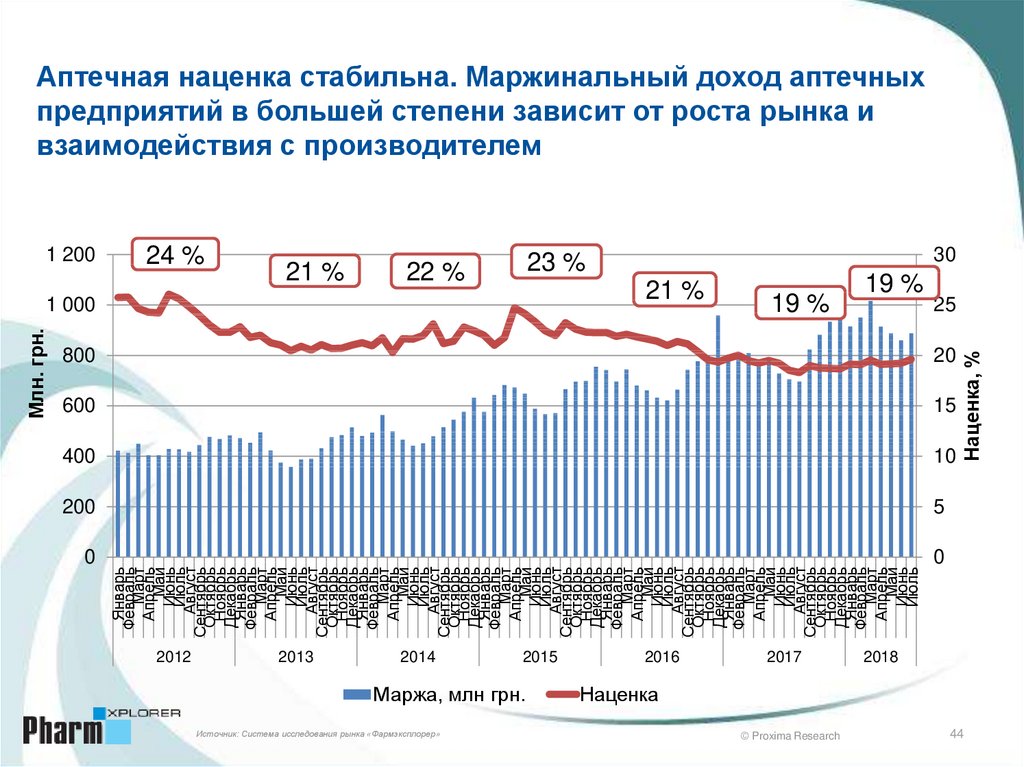

44.

Млн. грн.24 %

2012

21 %

2013

22 %

2014

Источник: Система исследования рынка «Фармэксплорер»

23 %

1 000

21 %

2015

Маржа, млн грн.

2016

19 %

2017

© Proxima Research

19 %

800

20

600

15

400

10

200

5

0

0

Наценка, %

1 200

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Август

Сентябрь

Октябрь

Ноябрь

Декабрь

Январь

Февраль

Март

Апрель

Май

Июнь

Июль

Аптечная наценка стабильна. Маржинальный доход аптечных

предприятий в большей степени зависит от роста рынка и

взаимодействия с производителем

30

25

2018

Наценка

44

45.

Прогнозы© Proxima Research

45

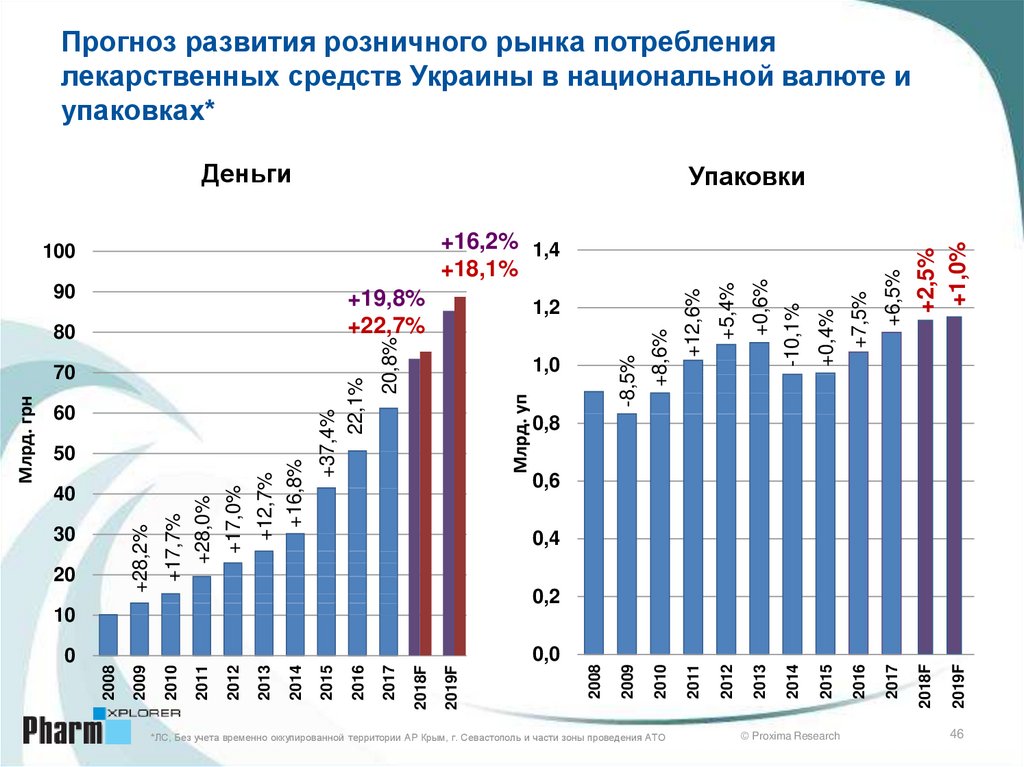

46. Прогноз развития розничного рынка потребления лекарственных средств Украины в национальной валюте и упаковках*

Деньги+2,5%

+1,0%

+6,5%

+0,4%

2015

+7,5%

-10,1%

2014

Млрд. уп

+8,6%

20,8%

+5,4%

20

1,0

2012

30

+17,0%

+28,2%

40

+17,7%

+28,0%

50

+12,7%

+16,8%

60

0,8

0,6

0,4

0,2

*ЛС, Без учета временно оккупированной территории АР Крым, г. Севастополь и части зоны проведения АТО

© Proxima Research

2019F

2018F

2017

2016

2013

2010

2009

2019F

2018F

2017

2016

2015

2014

2013

2012

2011

2010

0,0

2009

0

2008

10

2008

Млрд. грн

70

+37,4%

22,1%

80

1,2

+12,6%

+19,8%

+22,7%

-8,5%

90

2011

+16,2% 1,4

+18,1%

100

+0,6%

Упаковки

46

47.

В сравнении© Proxima Research

47

48. В первом полугодии 2018 рост рынка Украины значительно выше фармацевтических рынков «соседей»

12%31%

10,5 млрд $

GR +2%

1,5 млрд $

GR +27%

88%

69%

Розница

Розница

Госпиталь

33%

67%

Розница

Госпиталь

0,8 млн $

GR +7%

Госпиталь

Рынок лекарственных средств Sale Out+Hospital, 1-е полугодие 2017-2018 г.г.

Источник: Система исследования рынка «PharmXplorer»

* - даные по Казахстану показаны за 1 квартал 2018 г.г.

22%

0,6 млрд $

GR +13%

78%

Розница

Госпиталь

© Proxima Research

14

49. Сравнение с ближайшими соседями. Потребление лекарственных средств Per capita, USD

160USD, per capita

111

120

100

80

66

60

55

126

118

94

68

65

Беларусь

Украина

102

92

74

75

Россия

Retail

136

140

103

85

87

86

86

80

68

40

85

47

48

2015

2016

57

20

0

2010

2011

2012

2013

2014

60

Hospital

USD, per capita

50

40

44

10

47

46

Беларусь

36

27

28

29

21

19

15

10

Россия

44

37

30

20

2017

10

13

15

9

Украина

28

24

27

21

8

7

8

2015

2016

2017

0

2010

2011

2012

2013

2014

Категория ЛС, Retail+ LLO+ Hospital

Население России в 2014-2016 годах без Крыма и Севастополя

Население Украины в 2014-2016 годах из расчета 42,5 млн жителей

© Proxima Research

50. В Украине на одну аптеку/пункт приходится 2080 жителей. Это много или мало?

Количество жителей, имеющихдоступ к одной аптеке

(Восточная Европа)

4 000

3 780

Количество жителей, имеющих

доступ к одной аптеке (СНГ)

4 000

3 500

3 500

3 043

3 000

2 500

2 987

3 000

2 616

2 111

2 500

1 688

2 000

2 000

1 500

1 500

1 000

1 000

500

500

0

0

*Источник по странам Европы: http://smd.net.ua/files/162_ukrainemarketresults_y2017_smd_rus.pdf

2 693

2 178

2 081

© Proxima Research

1 778

50

51. Динамика прироста ВВП по 4-м странам (Россия, Украина, Беларусь, Казахстан)

10,08,0

GDP growth (annual %)

6,0

7,8

4,5

4,0

5,5

5,5

5,3

4,2

3,7

1,7

2,0

0,0

0,2

1,8

1,0

0,0

2,3

1,7

2,5

2,4

1,5

0,7

- 2,0

- 2,8

- 4,0

- 3,8

Россия

- 0,2

Украина

- 2,5

Беларусь

- 6,0

- 6,6

- 8,0

- 10,0

- 9,8

- 12,0

2010

2011

2012

2013

2014

Источник: http://databank.worldbank.org/data/reports.aspx?source=world-development-indicators#

2015

2016

2017

© Proxima Research

51

52. Динамика расходов государства на здравоохранение в % от ВВП по 4-м странам (Россия, Украина, Беларусь, Казахстан)

4,54,0

Domestic general government health

expenditure (% of GDP)

4,0

3,5

3,0

3,4

3,2

3,7

3,7

3,6

3,5

3,5

3,7

3,4

3,2

3,8

3,8

3,5

3,3

3,5

3,4

3,2

2,9

2,5

3,3

3,3

2,8

2,5

2,6

Россия

Украина

2,0

Беларусь

1,5

1,0

0,5

0,0

2010

2011

2012

2013

2014

2015

Источник до 2015г: http://databank.worldbank.org/data/reports.aspx?source=world-development-indicators

Источник 2016-2017г: Служба статистики Украины, Служба государственной статистики РФ,

Статистический комитет Республики Беларусь

2016

2017

© Proxima Research

52

53. Динамика прироста ВВП по 4-м странам (Россия, Украина, Беларусь, Казахстан)

10,08,0

GDP growth (annual %)

6,0

7,8

7,3

4,5

4,0

7,4

5,5

5,5

5,3

4,2

6,0

4,8

1,7

2,0

4,2

3,7

0,0

0,2

1,8

1,0

0,0

1,7

1,2

1,1

0,7

- 2,8

- 2,0

2,3

4,0

2,5

2,4

1,5

Украина

- 0,2

Беларусь

- 2,5

- 4,0

Россия

Казахстан

- 3,8

- 6,0

- 6,6

- 8,0

- 10,0

- 9,8

- 12,0

2010

2011

2012

2013

2014

Источник: http://databank.worldbank.org/data/reports.aspx?source=world-development-indicators#

2015

2016

2017

© Proxima Research

53

54. Динамика расходов государства на здравоохранение в % от ВВП по 4-м странам (Россия, Украина, Беларусь, Казахстан)

4,54,0

Domestic general government health

expenditure (% of GDP)

4,0

3,5

3,4

3,2

3,7

3,0

3,2

2,5

2,8

3,7

3,6

3,8

3,8

3,5

3,5

3,7

3,4

3,5

3,3

3,5

3,4

3,2

2,9

2,5

2,0

2,3

3,3

Россия

2,8

2,6

2,4

3,3

2,3

2,5

2,6

Украина

Беларусь

Казахстан

1,5

1,0

0,5

0,0

2010

2011

2012

2013

2014

2015

Источник до 2015г: http://databank.worldbank.org/data/reports.aspx?source=world-development-indicators

Источник 2016-2017г: Служба статистики Украины, Служба государственной статистики РФ,

Статистический комитет Республики Беларусь

2016

2017

© Proxima Research

54

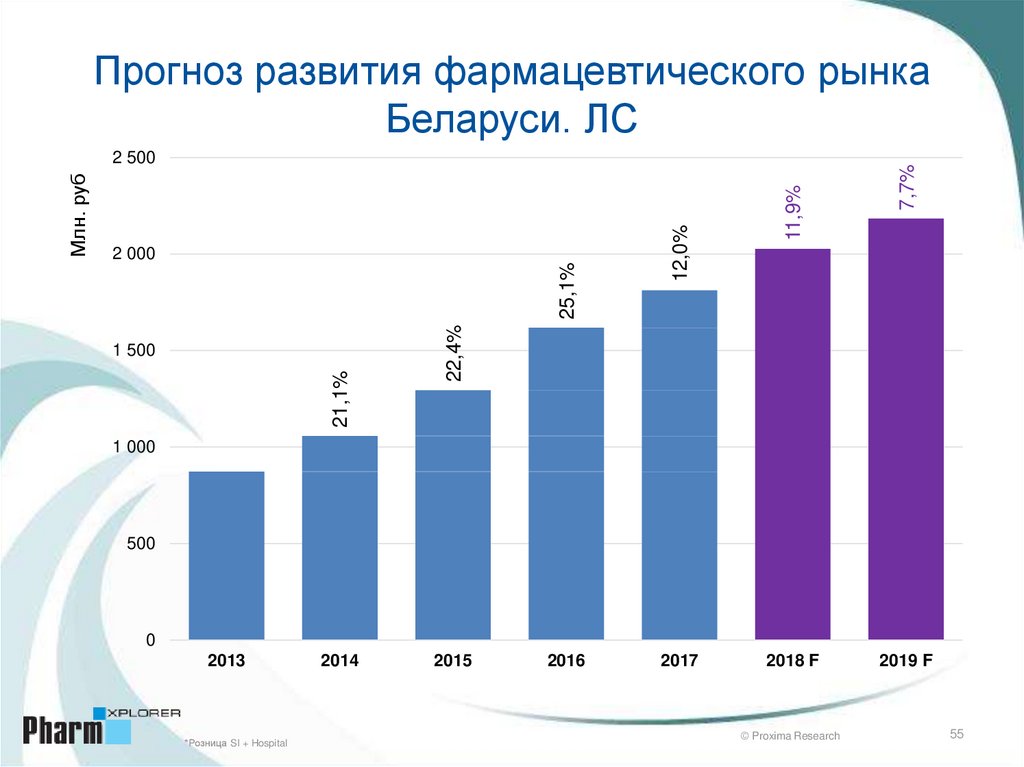

55. Прогноз развития фармацевтического рынка Беларуси. ЛС

1 50011,9%

12,0%

22,4%

25,1%

2 000

21,1%

Млн. руб

2 500

7,7%

Прогноз развития фармацевтического рынка

Беларуси. ЛС

1 000

500

0

2013

*Розница SI + Hospital

2014

2015

2016

2017

2018 F

© Proxima Research

2019 F

55

56. Cтруктура потребления по странам, Топ-10 INN*

РоссияMS

$,%

Украина

MS

$,%

XYLOMETAZOLINUM

1,56%

DICLOFENACUM

1,23%

IBUPROFENUM

1,12%

IBUPROFENUM

1,20%

BISOPROLOLUM

0,97%

CEFTRIAXONUM

1,13%

NIMESULIDUM

0,94%

NIMESULIDUM

1,10%

EMOXYPINUM*

0,81%

DIOSMINUM+HESPERIDI

0,79%

NUM

ACIDUM

ACETYLSALICYLICUM*

0,95%

XYLOMETAZOLINUM

0,85%

Беларусь

MS

$,%

AMOXICILLINUM+ACIDU

1,33%

M CLAVULANICUM

AMOXICILLINUM

MS

$,%

Казахстан

CEFTRIAXONUM

1,57%

ACIDUM

URSODEOXYCHOLICUM

1,17%

INTERFERONUM ALFA

1,16%

AZITHROMYCINUM

1,14%

IBUPROFENUM

1,14%

AMOXICILLINUM

1,05%

DICLOFENACUM

1,02%

AMBROXOLUM

1,00%

1,19%

INSULINUM HUMANUM

1,17%

LISINOPRILUM

1,12%

MOXONIDINUM

0,99%

DICLOFENACUM

0,94%

DICLOFENACUM

0,76%

INSULINUM HUMANUM 0,78%

LOSARTANUM

0,93%

SILDENAFILUM

0,68%

EMOXYPINUM*

0,77%

IBUPROFENUM

0,92%

RIVAROXABANUM

0,65%

ARGININUM

0,76%

GLICLAZIDUM

0,89%

XYLOMETAZOLINUM

0,98%

ROSUVASTATINUM

0,65%

MELDONIUM

0,72%

METFORMINUM

0,87%

ACIDUM

ACETYLSALICYLICUM*

0,95%

*Розница, ЛС за YTD августа 2018 г.

© Proxima Research

56

57. Cтруктура потребления по странам, Топ-10 ATC (3)*

MS$,%

Россия

M01A ANTIINFLAMMATORY

AND ANTIRHEUMATIC

PRODUCTS, NON-STEROIDS

R01A DECONGENSTANS AND

OTHER NASAL PREPARATIONS

FOR TOPICAL USE

N02B OTHER ANALGESICS AND

ANTIPYRETICS

5,01%

3,76%

3,15%

MS

$,%

Беларусь

MS

$,%

M01A ANTIINFLAMMATORY

AND ANTIRHEUMATIC

PRODUCTS, NON-STEROIDS

6,65%

M01A ANTIINFLAMMATORY

AND ANTIRHEUMATIC

PRODUCTS, NON-STEROIDS

5,63%

N02B OTHER ANALGESICS AND

ANTIPYRETICS

3,72%

N02B OTHER ANALGESICS

AND ANTIPYRETICS

3,28%

R01A DECONGENSTANS AND

OTHER NASAL PREPARATIONS

FOR TOPICAL USE

2,71%

C09A ACE INHIBITORS, PLAIN

3,19%

C01E OTHER CARDIAC

PREPARATIONS

2,68%

2,55%

Украина

B01A ANTITHROMBOTIC

AGENTS

3,04%

J01D OTHER BETA-LACTAM

ANTIBACTERIALS

L03A IMMUNOSTIMULANTS

2,82%

2,47%

J05A DIRECT ACTING

ANTIVIRALS

B01A ANTITHROMBOTIC

AGENTS

2,69%

G04B UROLOGICALS

2,25%

N06B PSYCHOSTIMULANTS,

AGENTS USED FOR ADHD AND

NOOTROPICS

2,30%

R05C EXPECTORANTS, EXCL.

COMBINATIONS WITH COUGH

SUPRESSANTS

2,05%

R05C EXPECTORANTS, EXCL.

COMBINATIONS WITH COUGH

SUPRESSANTS

2,15%

M02A TOPICAL PRODUCTS FOR

JOINT AND MUSCULAR PAIN

1,82%

R02A THROAT PREPARATIONS

2,14%

R02A THROAT PREPARATIONS

1,77%

C09B ACE INHIBITORS,

COMBINATIONS

1,89%

*Розница, ЛС за YTD августа 2018 г.

R01A DECONGENSTANS AND

OTHER NASAL PREPARATIONS 2,81%

FOR TOPICAL USE

J01C BETA-LACTAM

2,57%

ANTIBACTERIALS, PENICILLINS

A10B BLOOD GLUCOSE

LOWERING DRUGS, EXCL.

INSULINS

2,20%

C01E OTHER CARDIAC

PREPARATIONS

2,15%

J05A DIRECT ACTING

ANTIVIRALS

B01A ANTITHROMBOTIC

AGENTS

2,04%

1,98%

R02A THROAT PREPARATIONS 1,83%

MS

$,%

Казахстан

M01A ANTIINFLAMMATORY

AND ANTIRHEUMATIC

PRODUCTS, NON-STEROIDS

5,37%

N02B OTHER ANALGESICS AND

ANTIPYRETICS

3,40%

R05C EXPECTORANTS, EXCL.

COMBINATIONS WITH COUGH

SUPRESSANTS

3,19%

L03A IMMUNOSTIMULANTS

2,88%

J01D OTHER BETA-LACTAM

ANTIBACTERIALS

2,86%

G04B UROLOGICALS

2,72%

R01A DECONGENSTANS AND

OTHER NASAL PREPARATIONS

FOR TOPICAL USE

2,58%

J01C BETA-LACTAM

ANTIBACTERIALS, PENICILLINS

2,36%

N06B PSYCHOSTIMULANTS,

AGENTS USED FOR ADHD AND

NOOTROPICS

2,24%

B01A ANTITHROMBOTIC

AGENTS

2,11%

© Proxima Research

57

58.

Спасибо за внимание!PROXIMA RESEARCH

RUSSIA

PROXIMA RESEARCH

UKRAINE

PROXIMA RESEARCH

BELORUSSIA

PROXIMA RESEARCH

KAZAKHSTAN

Telephone :+7 495 662 2430

123610, Moscow

Krasnopresnenskaya nab,, 12

Telephone : +38 044 585 9710

02140, Kiev

Bazhana Ave 10-a

Telephone : + 37 529 657 6850

220035, Minsk,

st. Timiryazeva 67, pom. 312

Telephone : +7 705 554 2720

050012 Almaty

st. Zhambyl, 111, of. 27

© Proxima Research

business

business