Similar presentations:

Корпоративное венчурные фонды, как новый субъект отношений в сфере интеллектуальной собственности

1. Корпоративное венчурные фонды как новый субъект отношений в сфере интеллектуальной собственности

КОРПОРАТИВНОЕ ВЕНЧУРНЫЕФОНДЫ КАК НОВЫЙ СУБЪЕКТ

ОТНОШЕНИЙ В СФЕРЕ

ИНТЕЛЛЕКТУАЛЬНОЙ

СОБСТВЕННОСТИ

МОСКВА

2013

2. Корпоративный венчурный фонд – в чем особенность?

КОРПОРАТИВНЫЙ ВЕНЧУРНЫЙ ФОНД – ВЧЕМ ОСОБЕННОСТЬ?

Корпоративные венчурные инвестиции – один из инструментов развития

корпораций, поиска новых технологий, продуктов и рынков. Как правило, они

связаны с вложениями корпоративных фондов во внешние проекты. В этом,

кстати, заключается отличие КВФ от иных инструментов внутрикорпоративного

предпринимательства, когда компания поддерживает внутренние проекты и

инициативы.

Частные

венчурные фонды

Корпоративные

венчурные фонды

Прибыльность

вложений

Прибыльность вложений +

стратегические цели компанииучредителя

3. Практика квф в мире

ПРАКТИКА КВФ В МИРЕКоличество КВФ

(за последние 3 года)

182

Общее количество

КВФ в мире

900-1000

Тенденции

появления

Китай,

Индия,

Бразилия

Корпоративный

венчурный капитал

(от

всего

объема

венчурного капитала)

9-11%

Кол-во

высокотехнолог-х

компаний,

профинансированных

через КВФ

16%

Согласно

исследованию,

проведенному

Клубом

директоров

по

науке

и

инновациям, объем средств в

КВФ может составить 34 млрд

рублей

4. А что в россии?..

А ЧТО В РОССИИ?..Сфера IT

Заявили о своем

намерении

создать КВФ

Заявляемый объем КВФ, которые могут быть созданы

российскими компаниями, - 34

млрд рублей

5. В россии нет рынка M&A высокотехнологичных компаний…

В РОССИИ НЕТ РЫНКА M&AВЫСОКОТЕХНОЛОГИЧНЫХ КОМПАНИЙ…

в 2012 году в России было зафиксировано 12 «выходов» на общую сумму $372

млн, притом что единственным значимым «выходом» в 2011 году было IPO

Яндекса, привлекшего $1,3 млрд. Это много или мало? По данным

DowJonesVentureSource, в мире в 2012 году зафиксировано 483 «экзита» в виде

сделок M&A, выкупов и IPO на общую сумму $51,5 млрд. То есть, доля России

в этих сделках менее 1%.

+

=

Если не создать рынок M&A высокотехнологичных компаний

в России, то никакого рынка инноваций не будет уже через

три года (ко времени закрытия частных венчурных фондов).

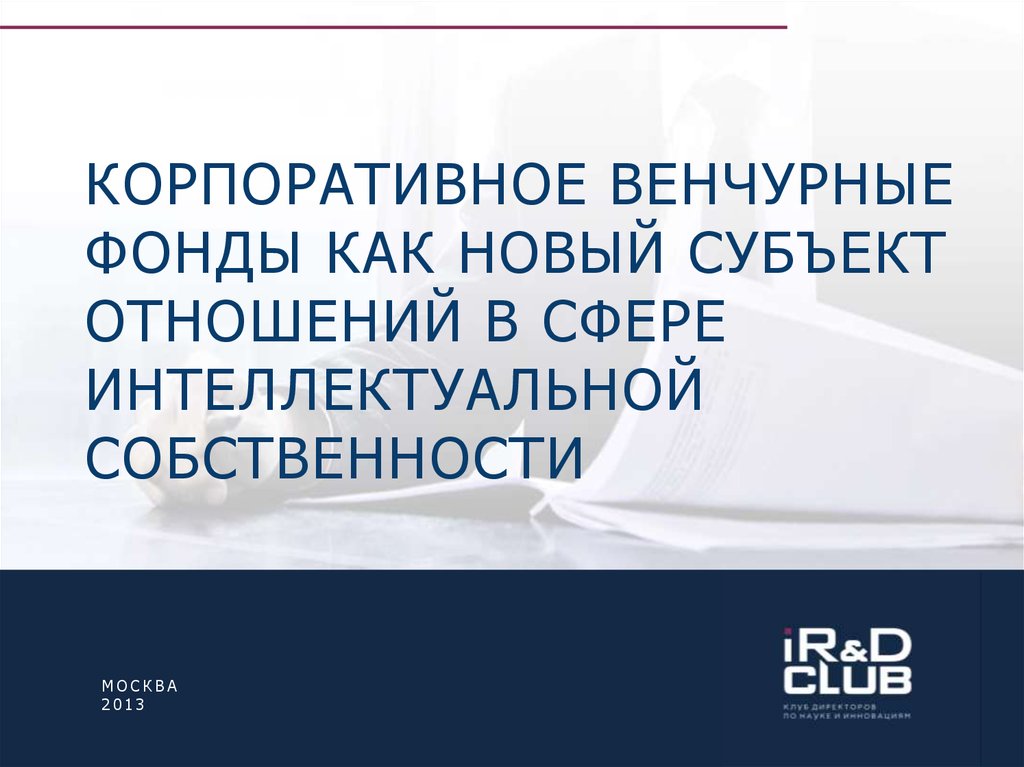

6. Выгоды от создания квф vs препятствия и ограничения появления

ВЫГОДЫ ОТ СОЗДАНИЯ КВФ VSПРЕПЯТСТВИЯ И ОГРАНИЧЕНИЯ ПОЯВЛЕНИЯ

Поиск новых

технологий; выход на

новые рынки

Анализ конкурентов,

прогноз развития,

экспертиза и

процедура принятия

решений

Точка входа внешних

проектов

Развитие рынка M&A

высокотехнологичных

компаний

Структурный характер

российской экономики

Отсутствие механизма

стимулирования

госкомпаний к вложениям

в рисковые проекты

Неопределенность

правовых вопросов

Уровень развития системы

управления инновациями в

компаниях

Отсутствие необходимой

информации и

специалистов

7. Первый московский корпоративный венчурный саммит

ПЕРВЫЙ МОСКОВСКИЙ КОРПОРАТИВНЫЙВЕНЧУРНЫЙ САММИТ

5 ДЕКАБРЯ

EVENT-ХОЛЛ

«ИНФОПРОСТРАНСТВО»

1-й Зачатьевский переулок, д.4

CORPORATEVENTURESUMMIT.RU

+7 (968) 793-4-793

Саммит посвящен перспективам развития в России инвестирования в

высокотехнологичные компании через корпоративные венчурные фонды (КВФ). По

оценкам экспертов в ближайшие три года рынок корпоративных венчурных

инвестиций в России может составить порядка 17 млрд. рублей.

Ведущие мировые эксперты, представители государственной власти и топменеджеры российских и зарубежных компаний встретятся на одной площадке и

обсудят актуальные вопросы развития корпоративных венчурных фондов.

8.

СПАСИБО ЗА ВНИМАНИЕ!ВЛАДИМИР КОСТЕЕВ

ИСПОЛНИТЕЛЬНЫЙ ДИРЕКТОР КЛУБА ДИРЕКТОРОВ ПО НАУКЕ И ИННОВАЦИЯМ

+7 (916) 645-05-00

VK@IRDCLUB.RU

IRDCLUB.RU

FA C E B O O K . C O M / I R D C L U B

finance

finance