Similar presentations:

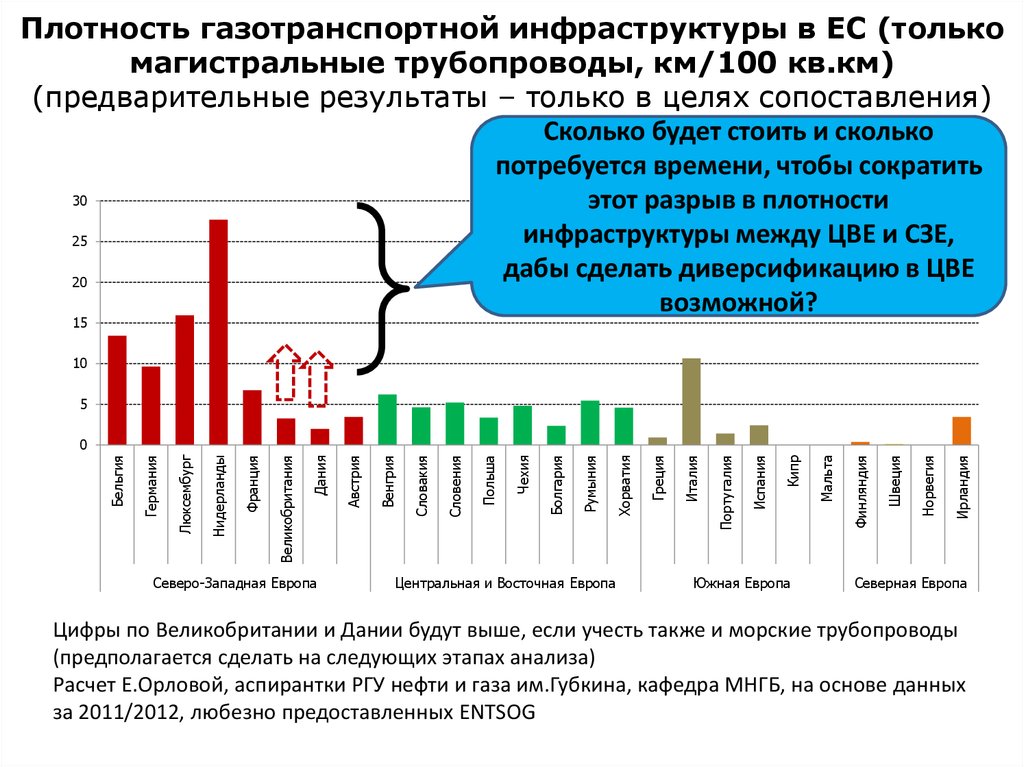

Плотность газотранспортной инфраструктуры в ЕС (только магистральные трубопроводы, км/100 кв.км)

1. Лекция 11-12: 20 апреля 2016 г.

2. Плотность газотранспортной инфраструктуры в ЕС (только магистральные трубопроводы, км/100 кв.км) (предварительные результаты –

только в целях сопоставления)Сколько будет стоить и сколько

потребуется времени, чтобы сократить

30

этот разрыв в плотности

инфраструктуры между ЦВЕ и СЗЕ,

25

дабы сделать диверсификацию в ЦВЕ

20

возможной?

15

10

5

Северо-Западная Европа

Центральная и Восточная Европа

Южная Европа

Ирландия

Норвегия

Швеция

Финляндия

Мальта

Кипр

Испания

Португалия

Италия

Греция

Хорватия

Румыния

Болгария

Чехия

Польша

Словения

Словакия

Венгрия

Австрия

Дания

Великобритания

Франция

Нидерланды

Люксембург

Германия

Бельгия

0

Северная Европа

Цифры по Великобритании и Дании будут выше, если учесть также и морские трубопроводы

(предполагается сделать на следующих этапах анализа)

Расчет Е.Орловой, аспирантки РГУ нефти и газа им.Губкина, кафедра МНГБ, на основе данных

за 2011/2012, любезно предоставленных ENTSOG

3. Плотность газовой инфраструктуры (км/100кв.км)* в СЗЕ (Бельгия, Нидерланды, Франция) и ЦВЕ: разрыв измеряется десятилетиями

4,0Historically/retroactively extrapolated data

TTF / 20

Factual data

Gas infrastructure density ratio

3,5

3,0

Zee / 4.5

К=0,59-0,61

Бельгия-1978 vs

Польша-2012

2,5

PEGs / 2

2,0

1,5

1,0

0,5

К=0,23-0,24

Бельгия-1970 vs

Словения и Румыния2012

0,0

К=0,06

Франция-1970 vs

Болгария-2012

К=0,98-0,99

Бельгия-1986 vs

Венгрия,Чехия-2012

Хаб/Черн

К=0,7-0,72

Бельгия-1980 vs

Словакия-2012

К=0,37

Бельгия-1973 vs

Хорватия -2012

Бельгия

Нидерланды

Франция

Минимальный

уровень черн для

отнесения газового

рынка к ликвидному:

15 – общепринятая

бизнес практика,

8 – ЦМРГ ЕС

* Магистральные и соединительные трубопроводы;

Расчет Е.Орловой, аспирантки РГУ нефти и газа им.Губкина, кафедра МНГБ, на основе данных за

2011/2012, любезно предоставленных ENTSOG, Eurogas

Черн (июль 2013): ICIS Heren European Gas Hub Report October 2013

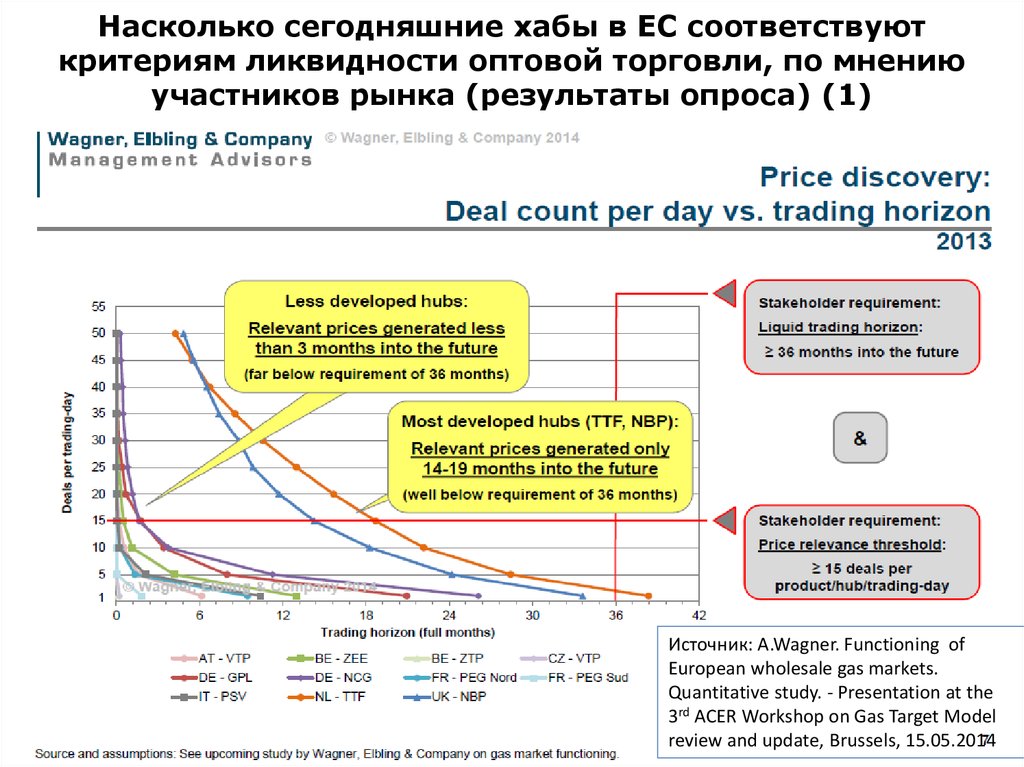

4. Насколько сегодняшние хабы в ЕС соответствуют критериям ликвидности оптовой торговли, по мнению участников рынка (результаты

опроса) (1)Источник: A.Wagner. Functioning of

European wholesale gas markets.

Quantitative study. - Presentation at the

3rd ACER Workshop on Gas Target Model

review and update, Brussels, 15.05.2014

5. Насколько сегодняшние хабы в ЕС соответствуют критериям ликвидности оптовой торговли, по мнению участников рынка (результаты

опроса) (2)Источник: A.Wagner. Functioning of

European wholesale gas markets.

Quantitative study. - Presentation at the

3rd ACER Workshop on Gas Target Model

review and update, Brussels, 15.05.2014

6. 16. Третий энергетический пакет ЕС (газ) - и Россия

6А.Конопляник, лекции РГУНиГ, магистры 1 год, 09.2015-05.2016

7.

Контрактная структура трансграничной цепи газоснабженияРоссия-ЕС – и «серая зона» применения Третьего Энергопакета

ЕС для российских ДСЭГК

Граница «старого» ЕС-15

2004/07 => …

Граница «нового» ЕС-27

«Новый» ЕС-27

Мелкие и средние

Крупные конечные

конечные Третий Энергопакет

потребители:

потребители:

- электростанции

ЕС

=

реформа

сектора

- домашние

- энергоемкие

хозяйства оптовой

промышленные

торговли

- коммерческие

потребители

газом внутри

ЕС …

потребители

Розничные трейдеры

СНГ

Оптовые торговцы

… НО оказывает

(импортеры):

непосредственное влияние

- ВИК

- Неинтегрированные

на действующие российские

компании-оптовые

ДСЭГК, поскольку их пункты

трейдеры

Россия

Компаниипроизводители:

- Газпром

- Нефтяные ВИК

- Неинтегрированные

компании

сдачи-приемки внутри ЕС

Пункты сдачи-приемки газа при

поставках из РФ в ЕС по ДСЭГК

ДСК

ДСК

ДСЭГК

Поставки

Поставки

Экспортные Поставки

Добыча

НО … новые

(розничные)

(оптовые)

(Газпром = Производитель и монопольный экспортер)

(Газпром и

другие

Зоны риска для транспортных

возможности для

производители)

контрактов российского газа

производителей

«Вектор угроз» - часто

«Вектор возможностей» (прямой доступ к

обсуждается

конечным

ДСК = торговые контрактыредко упоминается

ДСК = контракты производителей (ДСЭГК)

потребителям) –

Цель Еврокомиссии – торговые ДСК внутри ЕС, непосредственно

если правильно

затронуты Третьим Энергопакетом (реформа сектора оптовой

написаны

торговли), однако побочные эффекты для ДСЭГК производителей

(«серая зона» применения Третьего Энергопакета ЕС для российских

подзаконные

ДСЭГК) – проблема «контрактного несоответствия» и др.

акты

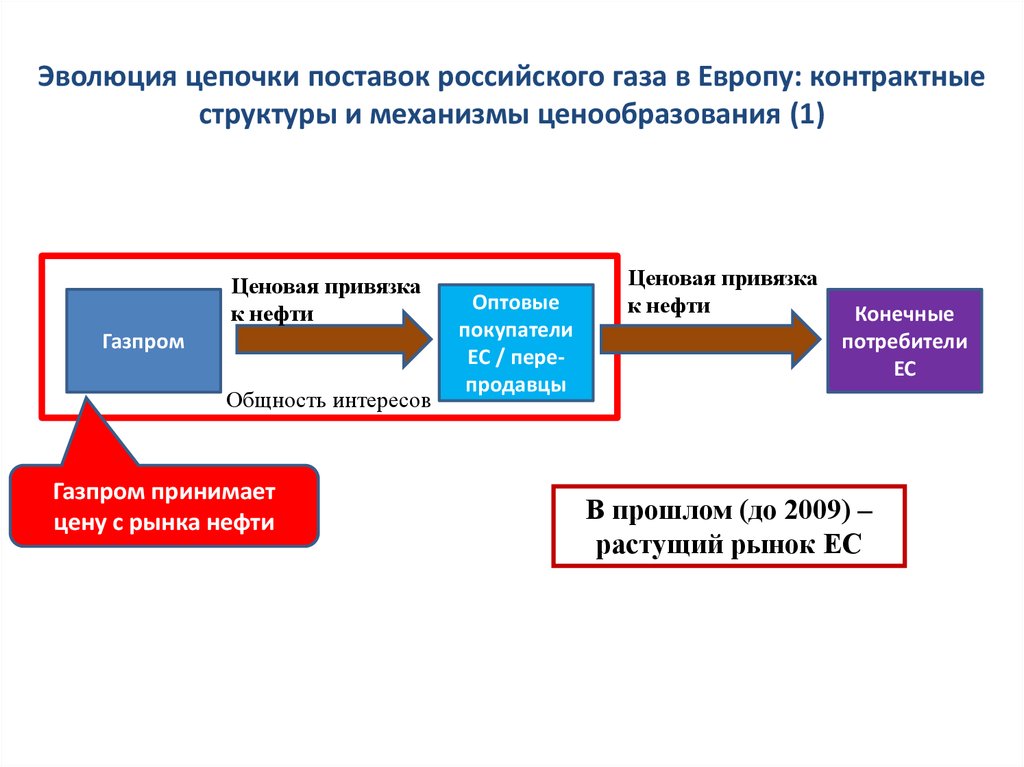

8. Эволюция цепочки поставок российского газа в Европу: контрактные структуры и механизмы ценообразования (1)

Ценовая привязкак нефти

Газпром

Общность интересов

Газпром принимает

цену с рынка нефти

Оптовые

покупатели

ЕС / перепродавцы

Ценовая привязка

к нефти

Конечные

потребители

ЕС

В прошлом (до 2009) –

растущий рынок ЕС

9. Эволюция цепочки поставок российского газа в Европу: контрактные структуры и механизмы ценообразования (2)

В настоящем (после 2009) – избытокпредложения в секторе СЗЕ на рынке

ЕС с неясными перспективами

стагнирующего рынка ЕС

Газпром принимает

цену с рынка нефти

Ценовая привязка

к нефти

Газпром

Запрос на ценовую привязку к

хабам и там, где они считаются

ликвидными, и (под угрозой

арбитража) там, где их еще нет

Оптовые

покупатели

ЕС / перепродавцы

Запрос на

ценовую

привязку к

хабам там, где

они считаются

ликвидными

Ценовая

привязка к хабам

Общность интересов

Конечные

потребители

ЕС

Хабы ЕС

Покупатели вне-ЕС

(напр. реверсные

поставки в СНГ)

10. Эволюция цепочки поставок российского газа в Европу: контрактные структуры и механизмы ценообразования (3)

Ценоваяпривязка к

хабам

Газпром

Традиционные

контрактные

механизмы

обеспечения

гибкости для

покупателя

Оптовые

покупатели

ЕС / перепродавцы

Газпром принимает цену, устанавливаемую

покупателями газа на рынке с избытком

предложения, не допущенный до участия на рынке

и до формирования цены=> кошмар для

экспортера => неприемлемый сценарий

Ценовая

привязка к хабам

Конечные

потребители

ЕС

Общность интересов

В будущем неприемлемая

контрактная схема при

любом сценарии спросапредложения

11. Предлагаемая гибкая и адаптивная контрактная структура экспорта российского газа (управление портфелем поставок в рамках

Эволюция цепочки поставок российского газа в Европу: контрактныеструктуры и механизмы ценообразования (4)

Ценовая привязка к нефти

и/или иная индексация

Газпром

Газпром как

один из

игроков,

формирующ

их цену на

спотовом

рынке ЕС

Ценовая привязка

Оптовые

к хабам

покупатели ЕС

Конечные

/ перепотребители

продавцы

ЕС (поставки)

Хабы ЕС

(торговля)

Oil

Роль DG

COMP?

ПХГ

Прямые поставки конечным потребителям ЕС

Предлагаемая гибкая и адаптивная контрактная

структура экспорта российского газа (управление

портфелем поставок в рамках концепции «Выбирать,

как продавать»)

Общность

интересов

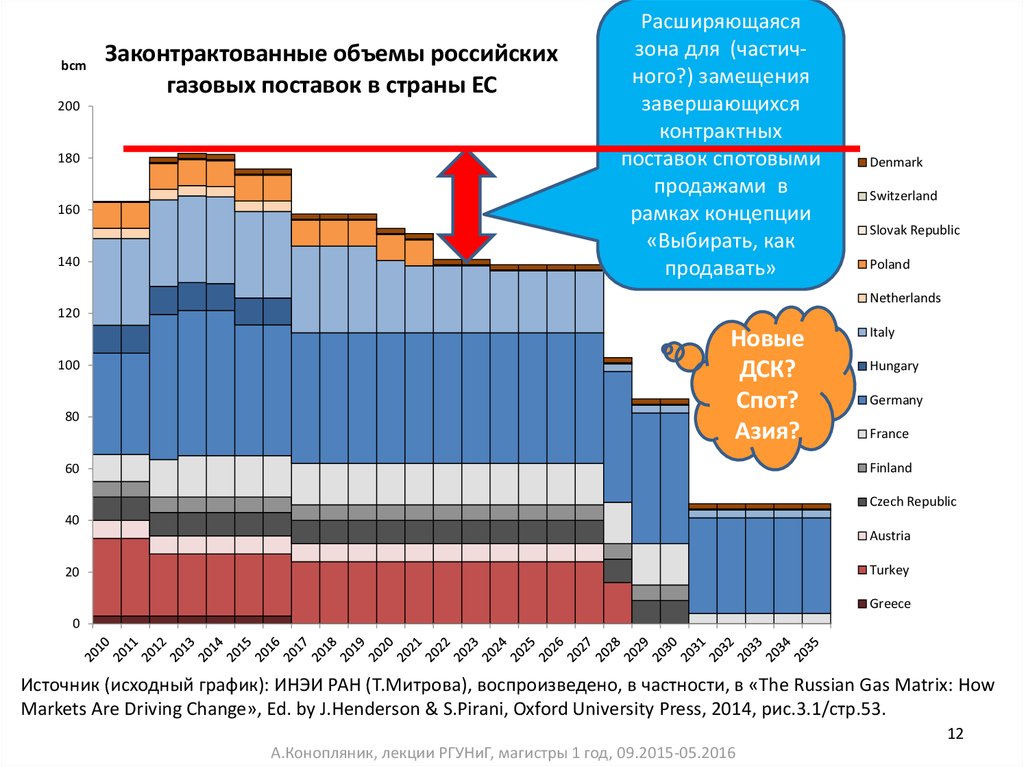

12.

bcm200

180

160

140

Законтрактованные объемы российских

газовых поставок в страны ЕС

Расширяющаяся

зона для (частичного?) замещения

завершающихся

контрактных

поставок спотовыми

продажами в

рамках концепции

«Выбирать, как

продавать»

Denmark

Switzerland

Slovak Republic

Poland

Netherlands

120

100

80

Новые

ДСК?

Спот?

Азия?

Italy

Hungary

Germany

France

Finland

60

Czech Republic

40

Austria

Turkey

20

Greece

0

Источник (исходный график): ИНЭИ РАН (Т.Митрова), воспроизведено, в частности, в «The Russian Gas Matrix: How

Markets Are Driving Change», Ed. by J.Henderson & S.Pirani, Oxford University Press, 2014, рис.3.1/стр.53.

12

А.Конопляник, лекции РГУНиГ, магистры 1 год, 09.2015-05.2016

13. 17. Россия и Украина (газ)

14. Новые риски, новые вызовы, новые ответные меры, «точки невозврата»: Украина (1)

• Украина: Евро-интеграция или СНГ-интеграция => эта «точканевозврата» была пройдена в 2004 г. => Евро-интеграция –

фактический вектор развития Украины в сфере энергетики с тех

пор =>

• С весны 2004 г. => Призывы Украины разделить контракты на

поставку (экспорт на Украину) и на транзит через Украину и

перейти на «Европейские формулы» в российско-украинской

газовой торговле:

– Ожидания Украины: получить более высокие транзитные тарифы

– Фактические приобретения Украины: более высокие импортные цены

на газ

• С 2006/2009: несогласие Украины с формулой ценообразования и

уровнем цены на ее основе в результате перехода к «Европейским

формулам» => транзитные кризисы янв.’2006 и янв.’2009 явились

результатом, помимо прочего, несогласия Украины с

«Европейскими формулами» в контракте

• Ожидание дальнейших рисков, связанных с поставками из России

=> поиск множественных поставщиков => избежать монополии

России как единственного поставщика =>

15. Новые риски, новые вызовы, новые ответные меры, «точки невозврата»: Украина (2)

• Украина: экономические и правовые предпосылки для уменьшениязависимости от поставок газа из России:

– Экономические: Высокая импортная цена и нежелание Газпрома/России

смягчить ценовую политику (сохранение/отказ от пересмотра модели

ценообразования (нефтяная индексация) – но односторонние скидки с цены)

стимулируют Украину к поиску:

• альтернативы российскому газу (на стороне предложения): внутренняя добыча – на

суше/на море, сланцевый газ, импорт СПГ, реверс мощностей, ПХГ и

• уйти от российского газа (на стороне спроса): замена газа углем, ядерной эл.эн.,

экономия энергии, повышение энергоэффективности

– Правовые: политика Евро-интеграции, членство в Договоре об

Энергетическом Сообществе => применение на территории Украины

европейского энергетического законодательства (Второго => Третьего

энергопакетов ЕС) => юридическая обязанность Украины обеспечи(ва)ть

альтернативные поставки, интерконнекторы, физический реверс мощностей,

ОДТС, раздел НАК Нафтогаз Украины => НО: новые и дополнительные риски

для транзита через Украину (как для РФ, так и для ЕС), в т.ч.: попытка

смены модели транзитных поставок через Украину (закон 1416-а + «О

санкциях») => переходный период (контрактное vs публичное право)

– Неправовые: нарушение контрактных обязательств: (i) неплатежи за

фактически поставленный газ, (ii) невыборка контрактных объемов

• «Точка невозврата» почти достигнута? Или еще нет (?) – это только

фактор времени, поскольку тенденция к уходу от российского газа носит

на Украине необратимый характер?

16. Украина: пункты пограничных переходов с обязанностью иметь физические реверсные мощности ГТС (в соотв. с ДЭС)

Источник карты:ENTSOG System

Development map

2012.

http://www.gie.eu/dow

nload/maps/ENTSOG_S

YSDEV_MAP2012.pdf

17. Реверсные поставки газа на Украину: конфликт контрактного и публичного права

• Контрактно-правовые обязательства Украины в рамках контракта напоставку 2009-2019 (с 01.01.2009):

– Встречные об-ва «бери-и/или-плати (TOP)» (52 млрд.куб.м/год => 80%TOP =>

41.6 млрд.куб.м/год)

• Публично-правовые обязательства Украины (с 03.12.2013):

– Украина присоединилась к Договору об Энергетическом Сообществе с

01.02.2011 => обязательство применять энергетическое зак-во ЕС на

территории Украины (с 2015), вкл. Регулирование 994/2010 (в т.ч. Ст.6.5 о

реверсных мощностях на пунктах перехода границы – “не позже 03.12.2013”)

• Конфликт между двумя правовыми обязательствами для Украины с

разными датами их вступления в силу => в результате прямые

экономические потери для суверенного собственника

невозобн.энергоресурса (РФ) и его экономич.агента (Газпрома):

– Реверсные поставки с Запада для замещения контрактных объемов поставок

с Востока; но оба потока поставок де факто одного и того же (российского)

происхождения,

– Более низкий, чем контрактный (TOP), уровень отбора российского газа

Украиной препятствует окупаемости совершенных ранее инвестиций

Газпрома в добычу для обеспечения гарантированных поставок контрактных

объемов на Украину (об-во TOP имеет обоюдный характер)

• Доминируют более ранние обязательства (Pacta sund servanda)

17

А.Конопляник, лекции РГУНиГ, магистры 1 год, 09.2015-05.2016

18. 18. Россия: диверсификация маршрутов поставок в ЕС («один рынок – две трубы»)

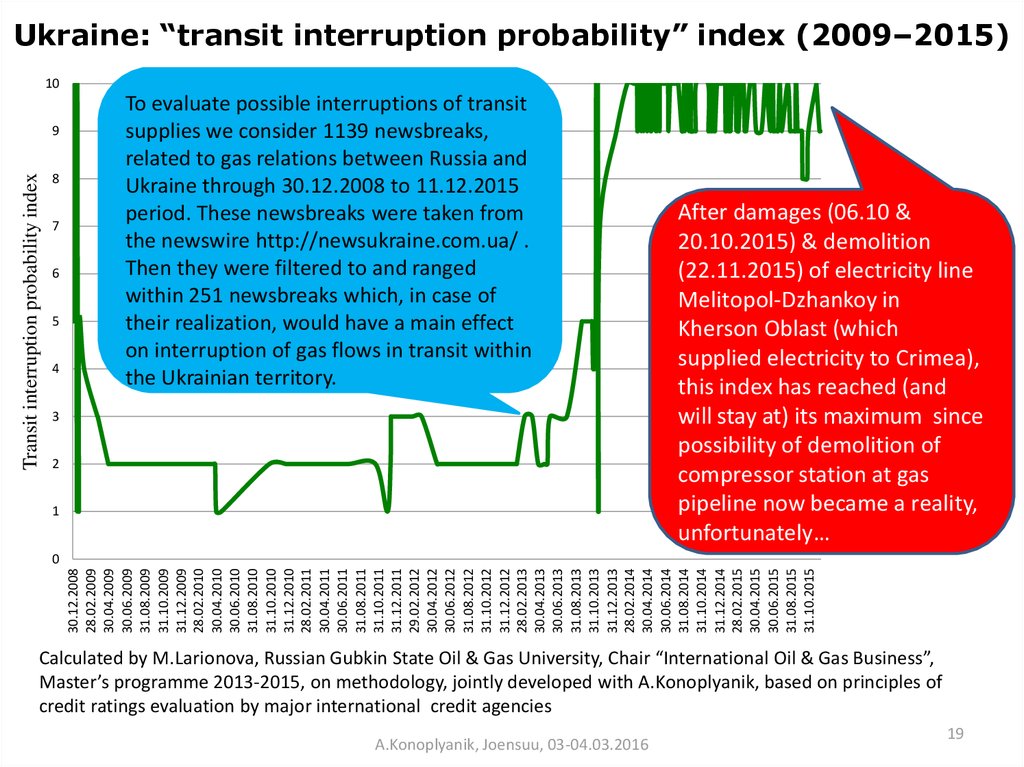

19. Ukraine: “transit interruption probability” index (2009–2015)

10Transit interruption probability index

9

8

7

6

5

4

To evaluate possible interruptions of transit

supplies we consider 1139 newsbreaks,

related to gas relations between Russia and

Ukraine through 30.12.2008 to 11.12.2015

period. These newsbreaks were taken from

the newswire http://newsukraine.com.ua/ .

Then they were filtered to and ranged

within 251 newsbreaks which, in case of

their realization, would have a main effect

on interruption of gas flows in transit within

the Ukrainian territory.

3

2

1

After damages (06.10 &

20.10.2015) & demolition

(22.11.2015) of electricity line

Melitopol-Dzhankoy in

Kherson Oblast (which

supplied electricity to Crimea),

this index has reached (and

will stay at) its maximum since

possibility of demolition of

compressor station at gas

pipeline now became a reality,

unfortunately…

30.12.2008

28.02.2009

30.04.2009

30.06.2009

31.08.2009

31.10.2009

31.12.2009

28.02.2010

30.04.2010

30.06.2010

31.08.2010

31.10.2010

31.12.2010

28.02.2011

30.04.2011

30.06.2011

31.08.2011

31.10.2011

31.12.2011

29.02.2012

30.04.2012

30.06.2012

31.08.2012

31.10.2012

31.12.2012

28.02.2013

30.04.2013

30.06.2013

31.08.2013

31.10.2013

31.12.2013

28.02.2014

30.04.2014

30.06.2014

31.08.2014

31.10.2014

31.12.2014

28.02.2015

30.04.2015

30.06.2015

31.08.2015

31.10.2015

0

Calculated by M.Larionova, Russian Gubkin State Oil & Gas University, Chair “International Oil & Gas Business”,

Master’s programme 2013-2015, on methodology, jointly developed with A.Konoplyanik, based on principles of

credit ratings evaluation by major international credit agencies

A.Konoplyanik, Joensuu, 03-04.03.2016

19

20.

До01.12.2014

Nordstream

Greifswald

Mallnow

OPAL

St. Katarina

Gazelle

Waidhaus

1

Baumgarten

2

Tarvisio

Узкие места на украинском маршруте в Южную Европу

(обоснование, в том числе, для смены пункта сдачиприемки газа для «Южного потока»):

- 1 Транзитные кризисы в Украине (янв.2006/2009)

- 2 Аукционы на трубопр. ТАГ (дек.2005/май 2008)

South

Stream

onshore

1

South

Stream

offshore

А.Конопляник, Корпоративный ин-т ОАО Газпром, семинар 30.03-06.04.2015

Украинские и обходные трубопроводы в рамках

концепции «две трубы на каждый рынок»

Северный поток-OPAL-Gazelle

Ямал-Европа

Украинская ГТС и связ. с ней трубопроводы

Южный поток

21.

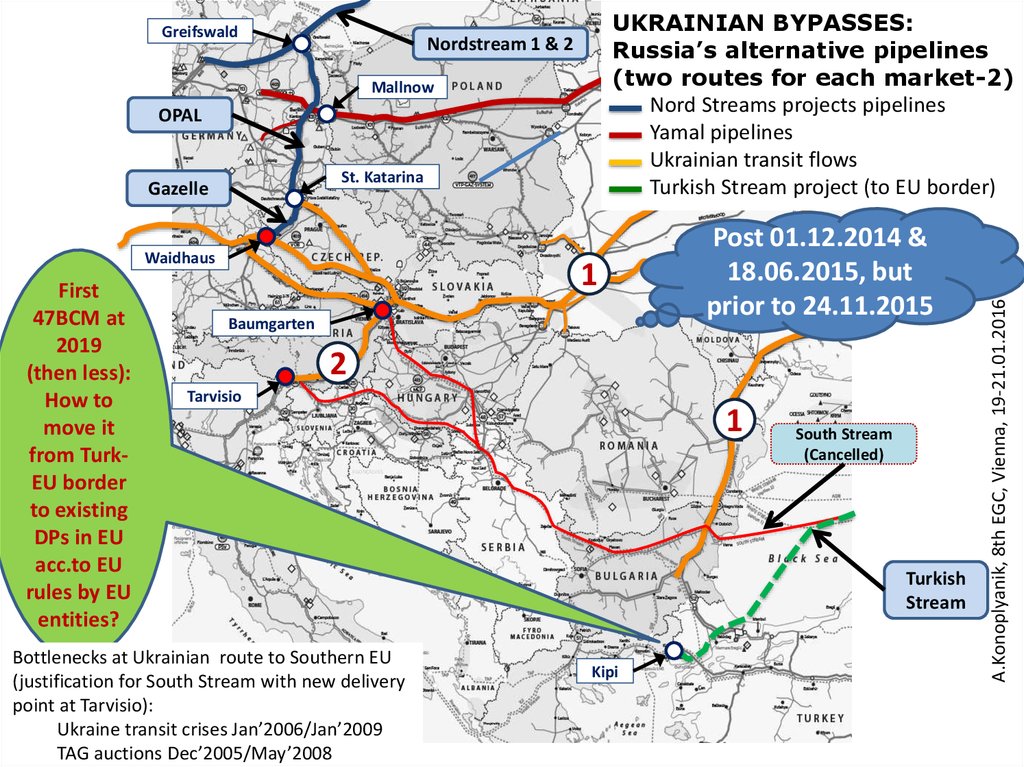

UKRAINIAN BYPASSES:Russia’s alternative pipelines

(two routes for each market-2)

Nord Streams projects pipelines

Yamal pipelines

Ukrainian transit flows

Turkish Stream project (to EU border)

Nordstream 1 & 2

Mallnow

OPAL

St. Katarina

Gazelle

Waidhaus

First

47BCM at

2019

(then less):

How to

move it

from TurkEU border

to existing

DPs in EU

acc.to EU

rules by EU

entities?

1

Baumgarten

Post 01.12.2014 &

18.06.2015, but

prior to 24.11.2015

2

Tarvisio

1

South Stream

(Cancelled)

FGONÇALVES

Bottlenecks at Ukrainian route to Southern EU

(justification for South Stream with new delivery

point at Tarvisio):

1 Ukraine transit crises Jan’2006/Jan’2009

2 TAG auctions Dec’2005/May’2008

Turkish

Stream

Kipi

A.Konoplyanik, 8th EGC, Vienna, 19-21.01.2016

Greifswald

22.

Russian gas supply ring for Europe? (proposal fordiscussion/consideration/evaluation)

Nordstreams 1 & 2

First South Stream, then

Turkish Stream, then …

?

Hub in Baumgarten

UGS in Western Ukraine

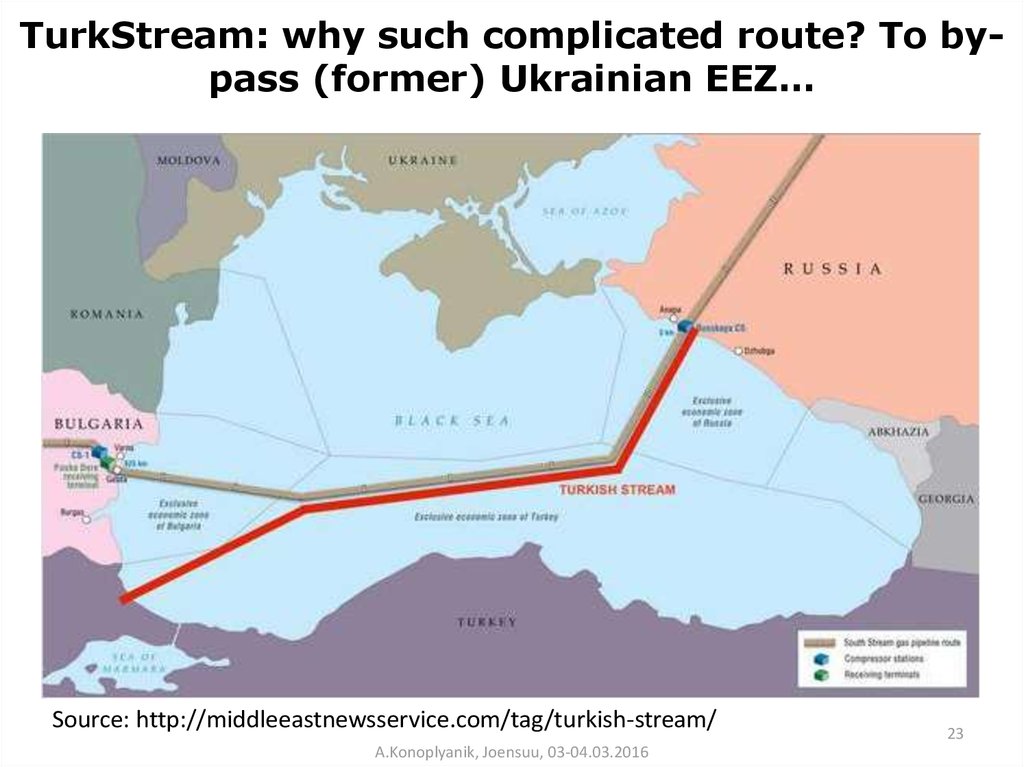

23. TurkStream: why such complicated route? To by-pass (former) Ukrainian EEZ…

TurkStream: why such complicated route? To bypass (former) Ukrainian EEZ…Source: http://middleeastnewsservice.com/tag/turkish-stream/

A.Konoplyanik, Joensuu, 03-04.03.2016

23

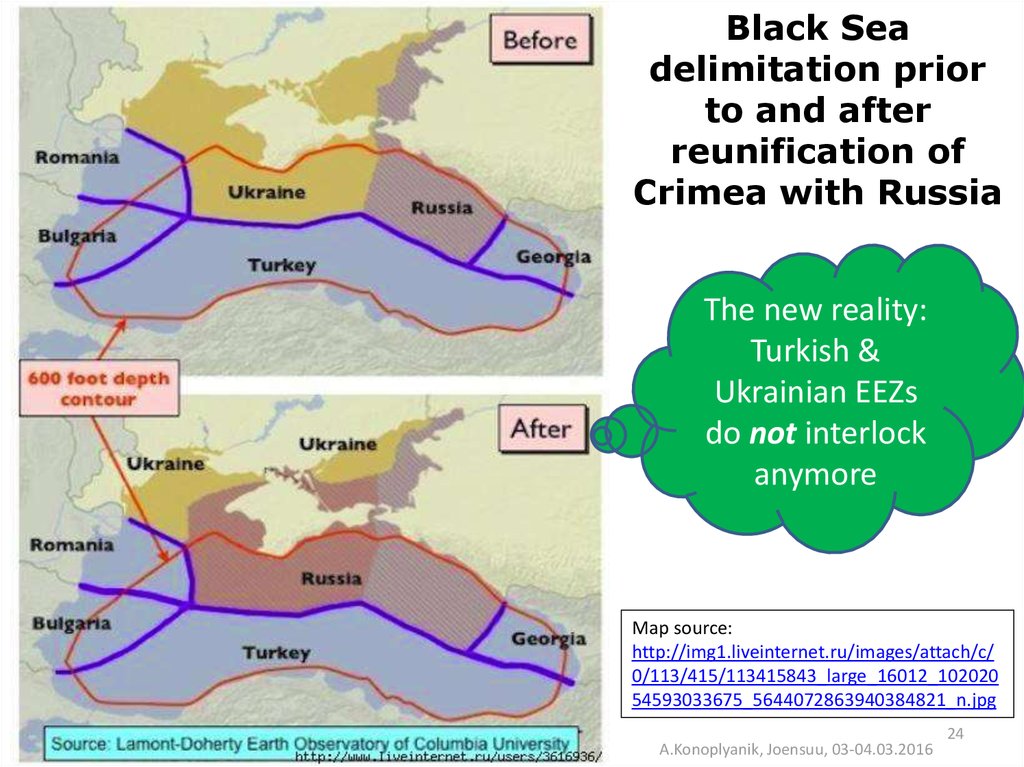

24. Black Sea delimitation prior to and after reunification of Crimea with Russia

The new reality:Turkish &

Ukrainian EEZs

do not interlock

anymore

Map source:

http://img1.liveinternet.ru/images/attach/c/

0/113/415/113415843_large_16012_102020

54593033675_5644072863940384821_n.jpg

A.Konoplyanik, Joensuu, 03-04.03.2016

24

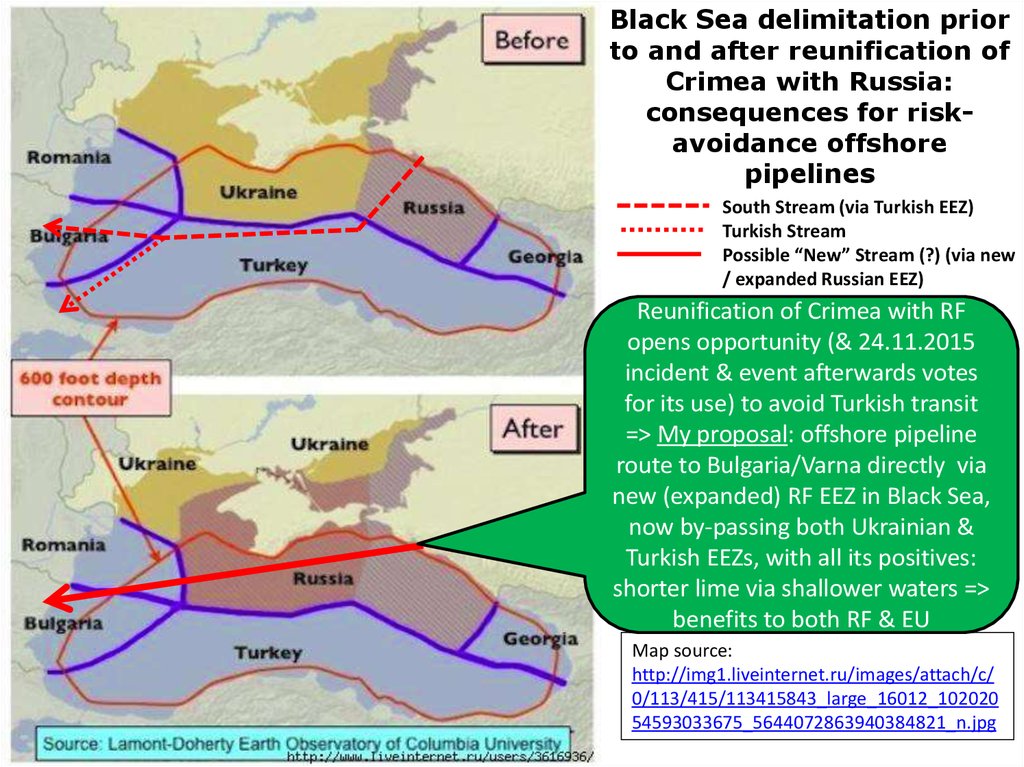

25. Black Sea delimitation prior to and after reunification of Crimea with Russia: consequences for risk-avoidance offshore

Black Sea delimitation priorto and after reunification of

Crimea with Russia:

consequences for riskavoidance offshore

pipelines

South Stream (via Turkish EEZ)

Turkish Stream

Possible “New” Stream (?) (via new

/ expanded Russian EEZ)

Reunification of Crimea with RF

opens opportunity (& 24.11.2015

incident & event afterwards votes

for its use) to avoid Turkish transit

=> My proposal: offshore pipeline

route to Bulgaria/Varna directly via

new (expanded) RF EEZ in Black Sea,

now by-passing both Ukrainian &

Turkish EEZs, with all its positives:

shorter lime via shallower waters =>

benefits to both RF & EU

Map source:

http://img1.liveinternet.ru/images/attach/c/

0/113/415/113415843_large_16012_102020

54593033675_5644072863940384821_n.jpg

26. Black Sea: map of water depths & offshore routes

Black Sea: map of water depths & offshore routesMap source:

http://www.perekop.info

/black-sea-history/

South Stream (via Turkish EEZ)

Turkish Stream

Possible “New” Stream (?) (via new/expanded Russian EEZ)

26

A.Konoplyanik, Joensuu, 03-04.03.2016

27. ITGI Pipeline at website of Edison

Source: http://www.edison.it/en/itgi-pipeline (as of 27.02.2016)A.Konoplyanik, Joensuu, 03-04.03.2016

27

28. ITGI Pipeline at website of Edison - & what can go further

ITGI Pipeline at website of Edison - & what cango further

My proposal of new offshore route directly to Varna bypassing (between) Ukrainian & Turkey EEZs in Black sea

Source of original map: http://www.edison.it/en/itgi-pipeline (as of 27.02.2016)

A.Konoplyanik, Joensuu, 03-04.03.2016

28

29. 19. Россия: диверсификация как общая концепция в Евразии

29А.Конопляник, лекции РГУНиГ, магистры 1 год, 09.2015-05.2016

30. Рынки для российского газа: европейский и внутрироссийский (в прошлом/настоящем), те же плюс азиатский (в будущем) (*)

Западная Сибирь(Надым-ПурТазовский + Ямал)

Восточная Сибирь:

суша (Чаянда,

Ковыкта и др.)

Сахалин:

шельф

Источник оригинальной карты: http://www.gazprom.ru/about/production/projects/pipelines/ykv/

(*) со сменой модели выхода на экспортные рынки: от госплановской

«один рынок – одна труба» к современной «один рынок – две

трубы/способа доставки»

Ресурсные базы

Трубопроводные поставки

А.Конопляник, лекции РГУНиГ, магистры 1 год, 09.2015-05.2016

30

поставки СПГ

31. 20. Рынок газа: влияние падения цен на нефть в 2014 г.

31А.Конопляник, лекции РГУНиГ, магистры 1 год, 09.2015-05.2016

32. Как формируется цена на СПГ на рынке в АТР

Системы формирования цен нагаз/CПГ в международной торговле

(1) Европа

- Индексация к ценам

нефтепродуктов (мазут/газойль) c

дисконтом (Гронингенская формула =

нет-бэк от стоимости замещения у

конечного потребителя/«на горелке»,

с 1962 г. по настоящее время)

- Индексация к ценам газовых

хабов в Европе (с 2009 г. по

настоящее время )

(2) АТР

- Индексация к цене сырой нефти в

АТР (JCC, с 1970-х гг. по настоящее

время)

- Индексация к цене на Генри Хаб

США (с 2016 г., поставки СПГ из

США)

Источник : Цена Энергии (Секретариат

Энергетической Хартии, 2007); The Pricing of

Internationally Traded Gas (OIES, 2012)

Формула СПГ контрактов для

международной торговли в АТР

• Р(СПГ/СИФ) = А(%) * JCC(СИФ) + B

- Коэффициент “B” = константа

- Коэффициент “А” для СПГ контрактов

(”slope” = наклон контрактной кривой):

- 17.2% (Нефтяной паритет СПГ по

калорийности)

- Привязка к нефтяному паритету по

калорийности с дисконтом => “A” меньше

17.2%, чтобы СПГ был конкурентоспособным

против JCC

Почему JCC?

Япония = первый импортер СПГ в Азии (с

1969 г.): сырая нефть БСВ (тяжелая

высокосернистая аравийская нефть) как

основное топливо для производства

электроэнергии в Японии в 70-х годах =>

прямая конкуренция СПГ и сырой нефти в

Японии в секторе производства

32

А.Конопляник-Дж.Сун,

СПГ Россия

электроэнергии

=> привязка

к 2016,

JCC

Москва, 16-18.03.2016

33.

Коэффициент “А” для СПГ контрактов в Япониии Корее – в целом по среднегодовым объемам

импорта в 2010 – 2014 гг. (цена СИФ)

16

Коэффициент “A” в

2010-2014 гг. колеблется

в пределах:

14

12

10

• Япония – 13%-15%

8

6

• Корея – 11%-15%

4

2

0

2010

2011

2012

2013

2014

Источник: Авторы по данным

Таможенной статистики Японии и

Кореи

Коэффициент "А" в Корее (%)

Коэффициент "A" в Японии

(%)

А.Конопляник-Дж.Сун, СПГ Россия 2016,

Москва, 16-18.03.2016

33

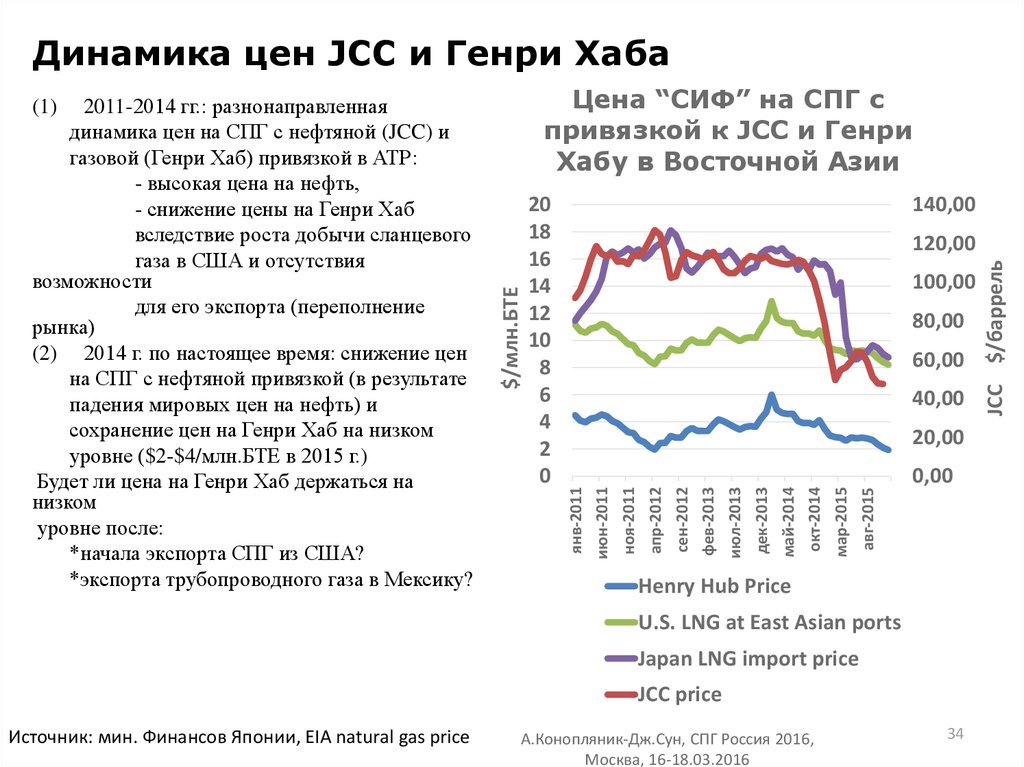

34. Динамика цен JCC и Генри Хаба

Цена “СИФ” на СПГ спривязкой к JCC и Генри

Хабу в Восточной Азии

140,00

100,00

80,00

60,00

40,00

авг-2015

мар-2015

окт-2014

май-2014

дек-2013

июл-2013

фев-2013

сен-2012

апр-2012

ноя-2011

20,00

0,00

Henry Hub Price

U.S. LNG at East Asian ports

Japan LNG import price

JCC price

Источник: мин. Финансов Японии, EIA natural gas price

А.Конопляник-Дж.Сун, СПГ Россия 2016,

Москва, 16-18.03.2016

34

JCС $/баррель

120,00

июн-2011

$/млн.БТЕ

20

18

16

14

12

10

8

6

4

2

0

янв-2011

2011-2014 гг.: разнонаправленная

динамика цен на СПГ с нефтяной (JCC) и

газовой (Генри Хаб) привязкой в АТР:

- высокая цена на нефть,

- снижение цены на Генри Хаб

вследствие роста добычи сланцевого

газа в США и отсутствия

возможности

для его экспорта (переполнение

рынка)

(2) 2014 г. по настоящее время: снижение цен

на СПГ с нефтяной привязкой (в результате

падения мировых цен на нефть) и

сохранение цен на Генри Хаб на низком

уровне ($2-$4/млн.БТЕ в 2015 г.)

Будет ли цена на Генри Хаб держаться на

низком

уровне после:

*начала экспорта СПГ из США?

*экспорта трубопроводного газа в Мексику?

(1)

35. Зоны конкурентоспособности СПГ с привязкой к JCC и к Генри Хабу в Азии

• При ценегаза на Генри Хаб

JCC $/баррель

$2/млн.БТЕ (минимальное значение:

апрель 2012, начало 2016 г.), СПГ с

140

нефтяной привязкой

120

конкурентоспособен в Азии при цене

100 Зона конкурентоспособности СПГ США

JCC < $50/баррель (сегодня)

• При цене газа на Генри Хаб

80

$6/млн.БТЕ (максимальное значение:

60

начало 2014 г.), СПГ с нефтяной

40

привязкой был бы

Зона конкурентоспособности СПГ с

конкурентоспособен в Азии при цене

20 нефтяной привязкой

JCC < $80/баррель (середина 20100

конец 2014 гг.)

HH$2

HH$3

HH$4

HH$5

HH$6

• При цене JCC выше $100/баррель,

Цена на Генри Хаб $/млн.БТЕ

СПГ США становится

конкурентоспособен, если цена на

Зона конкурентоспособности СПГ индексированного к

Генри Хаб превышает $6/млн.БТЕ, но

Генри Хабу

вернутся ли цены на нефть на уровень

Цена на нефть при которой цены на СПГ с привязкой к

$100/баррель и выше?

JCC и Генри Хаб равны (Коэффициент контрактов СПГ

13%-16%)

Источник: Авторы

А.Конопляник-Дж.Сун, СПГ Россия 2016,

Москва, 16-18.03.2016

35

36. Сравнение цены американского СПГ и российского трубопроводного газа в Европе

Natural Gas, Russian Natural Gas14,00

border price in Germany,

US$/MMBTU (МВФ)

Цена на СПГ США в Европе при 12,00

HH$2/mmbtu(Фрахтовые ставки

$0.5/mmbtu, Platts)

Цена на СПГ США в Европе при 10,00

HH$3/mmbtu(Фрахтовые ставки

$0.5/mmbtu, Platts)

8,00

Цена на СПГ США в Европе при

HH$2/mmbtu(Фрахтовые ставки

$1.6/mmbtu, МЭА)

6,00

Цена на СПГ США в Европе при

HH$3/mmbtu(Фрахтовые ставки

4,00

$1.6/mmbtu, МЭА)

Brent (EIA)

140

120

80

60

40

2,00

20

0

2010M1

2010M5

2010M9

2011M1

2011M5

2011M9

2012M1

2012M5

2012M9

2013M1

2013M5

2013M9

2014M1

2014M5

2014M9

2015M1

2015M5

2015M9

2016M1

- При стоимости

(1) сжижения в США $3/млн.БТЕ

(2) регазификации СПГ США 0,00

в Европе $0.9/млн.БТЕ (МЭА)

$/barrel

$/mmbtu

100

Источник: МЭА, Commodity price(МBФ),

EIA, Авторы

А.Конопляник-Дж.Сун, СПГ Россия 2016,

Москва, 16-18.03.2016

36

industry

industry