Similar presentations:

Задачи, цели и организация финансового управления. (Тема 1.1)

1.

В. ДихтярФИНАНСОВЫЙ МЕНЕДЖМЕНТ

(для магистров)

Раздел 1.

Анализ и планирование в системе финансового

менеджмента

Тема 1.1.

Задачи, цели и организация финансового управления

Москва 2018

2. Содержание

1)Система Ḿ

2)

F и FḾ

3)

Понятие и сущность FḾ

4)

F-рынки

5)

Цикл движения денежных средств

6)

Функции FḾ

7)

FḾ как наука

1) F – финансы; Ḿ - менеджмент; FḾ - финансовый менеджмент

2

3. Система менеджмента (ŠḾ)

≡ Þ воздействия субъекта(Ḿ) на Ô(Ḿ) с помощьюобщих функций:

анализ

планирование

организация

учет

контроль

регулирование

FŠ ŠḾ

1) Š-система; Þ-процесс; Ô-объект

3

4. 3 сферы финансов

1. Ӎ и μС = (μ ценных бумаг и F-учреждения)2. Инвестиционные решения:

индивидуальные + инвестиционные учреждения

→ Ś для портфеля инвестиций

3. FḾ (бизнес-финансы): F-решения

Менеджер должен иметь знания о всех сферах

бизнеса

2) Ӎ-деньги; μ-рынок; C-капитал; μС- рынки капитала

4

5. Finance 3 areas

1. Ӎ + μС: μŚ and F-institutions2. Ĩ: Ř (individual + institutional ĩ) → Ś for ПĨ

3. FM (≡ "Ђ-F"): Ř(Ф)

ḿ must have a Ž of all areas

5

6. Ӎ и μc

Ф ↔ F-организации:• банки, страховые компании, паевые Ĩ-фонды..

• методы оценки + факторы:

o или %-ставок

o регулирование (F-институты)

F-инструменты (ипотечные Ḱ, депозитные сертификаты ..)

1) Ф-фирма; Ĩ-инвестиции; Ḱ-кредит

6

7. Ӎ + μc

Ф ↔F-institutions:• В, insurance-Ф, mutual funds, ВĨ

• valuation techniques + factors:

o interest rates

o regulations (F-institutions)

o {F-instruments (mortgages, certificates of deposit..) }

7

8. Ђ-управление

Ḿ (F-учреждения)бухгалтерский учет

Ṁ

персонал

ИС

FḾ

+ умение вести переговоры (устно и письменно)

+ умение работать с людьми

+ способность организовать работу других

1) Ђ-бизнес; Ṁ-маркетинг; ИС-информационные системы

8

9. Ђ-administration

Ḿ (F-institution)accounting

marketing

ν

IS

FM

+ ability to communicate (orally and in writing)

+ "people skills"

+ ability to get others to do their jobs well

9

10. Ĩ-решенния (ŘĨ)

брокерские конторы, продажа, аналитики ценных бумаг

управление портфелем Ĩ : банки, паевые Ĩ-фонды, страховые

компании

F-консалтинг: частные Ĩ, пенсионные фонды

банковские Ĩ : новых С

F-планирование: долгосрочные цели и проекты

3 основные f:

• продажа

• анализ Ś

• оптимальное сочетание Ś для вкладчиков

1) Ř-решения; С-капитал; f-функция; Ś – ценные бумаги

10

11. Investments ŘĨ

a brokerage house, sales, a security analyst

Ḿ(ПĨ ): B, mutual funds, insurance-Ф

F-consulting: individual ĩ or pension funds

BĨ : Ђ new C

F-planners : long-term Ģ and Ŋ

3 main functions:

sales

analyzing individual Ś

optimal mix of Ś for ξ

11

12. FḾ

Все виды Ђ: банки, F-институты, компании(сферы: индустриальная, продажи, сервис и др.)

Правительственные организации (школы, департаменты..)

Решения по выпуску или сокращению Ś

Ответственность за:

условия по Ḱ

переучет и инвентаризацию

Ḿ анализ слияний

доходы: Ђ ↔ дивиденды

3) Ḿ-менеджмент

12

13. FM

all types of Ђ: B, F-institutions, Ф(service, industrial,retail ..)

governmental operations (schools, departments.. )

Ř .. expansions.. Ś to issue

Responsibility for

Ќ terms

inventory the Ф should carry

Ӎ to keep

merger analysis

Ý: Ђ ↔ dividends

13

14. Знание всех трех сфер

• сотрудник банковского Ḱ-ния: насколько хорошоведется Ђ в настоящее время

• аналитики Ś и брокеры: дать умный совет

• корпоративный Fḿ: что думают банкиры:

как инвесторы оценивают производительность Ф

как это влияет на цену акций

1) ḿ-менеджер

14

15. Ž of all three areas

• B-lending officer: how well a Ђ is being operated• Ś analysts and stockbrokers: to give intelligent advice

• corporate F-ḿ :

• what their bankers are thinking about

• how ĩ judge a Ф's performance and thus determine its

ҏ(stock)

15

16. Понятие и сущность FḾ

Необходимость F-инженерии в деятельности:юристов

бухгалтеров

макроэкономистов

специалистов по налогообложению

+ в математическом моделировании

+ лидер идеи и замыслы

1)

16

17. XXI век

Фокус на максимизации стоимостиТенденции:

1. ↑ глобализации Ђ

2. ↑ использования IT

возможности: ↑ π и ↓↑ ρ

эти тенденции также приводят к ↑ ϒ и новым ρ..

1) IT-информационные технологии; π-прибыль; ρ-риск; ϒ-конкуренция

17

18. XXI century

The focus: max ωTwo trends:

1. ↑ Ğ of Ђ

2. ↑ use of IT

Opportunities: ↑ π; ↓↑ ρ

these trends are also leading to γ and ╧ ρ..

18

19. 4 фактора глобализации Ђ (1-2)

1. ↑ транспорта и средств связи, ↓ расходов потранспортировке

улучшение условий международной торговли

2. ↑ роли и влияния клиентов (↓ ω, ↑ Q продукции)

↓ барьеров, ↑ ω местных Ф

1) ω – стоимость; Q-качество

19

20. 4 фактора глобализации Ђ (3-4)

3. Более продвинутые технологии↑ ω (разработки новой продукции)

4. Внешняя среда: мультинациональные Ф

сдвиг производства для ↓ цены ↑ ϒ Ф если все

операции ограничены одной целью

выживание: Ф производят и продают по всему миру

1) ω – стоимость; Q-качество

20

21. 4 factors have led to the increased Ğ(Ђ)

1. ↑ transportation and communications, ↓ shipping costsinternational trade more feasible

2. ↑ political clout of ξ (↓ ω, ↑ Q(ḣ)) ↓ barriers to protect

inefficient, ↑ ω domestic Ф

3. τ more advanced ↑ ω (developing ╧ ḣ)

4. U: multinational Ф shift production to↓ ҏ

↓ γ (Ф) - if operations are restricted to one Ĉ

survival: Ф produce and sell globally

21

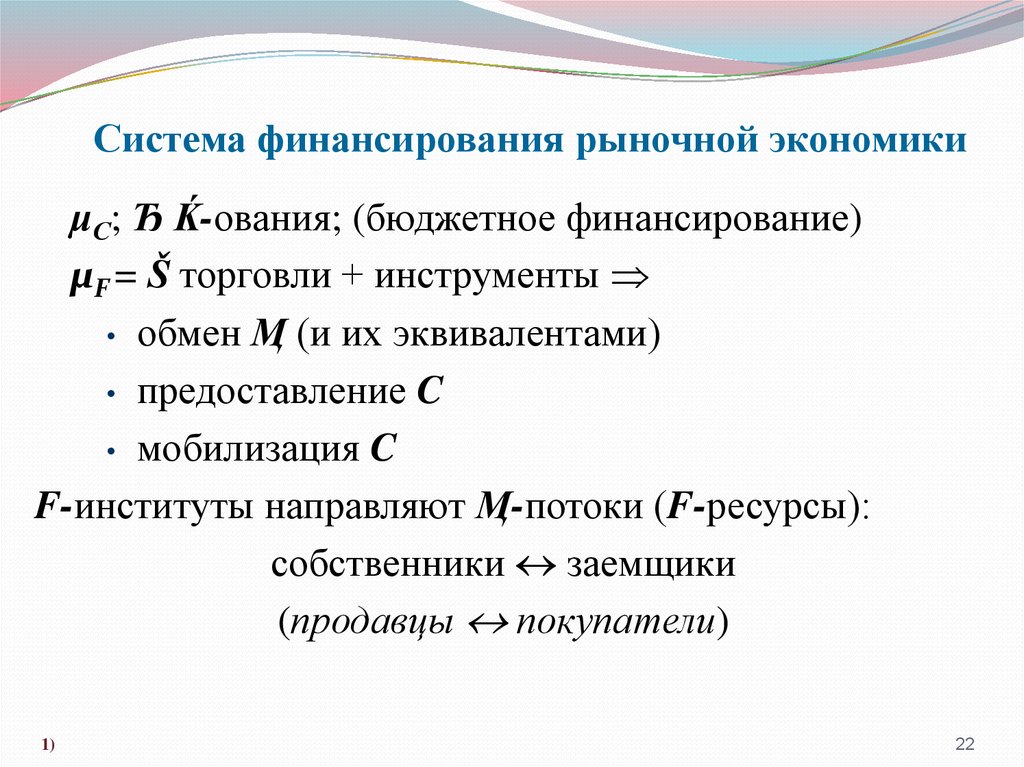

22. Система финансирования рыночной экономики

μС; Ђ Ḱ-ования; (бюджетное финансирование)μF = Š торговли + инструменты

• обмен Ӎ (и их эквивалентами)

• предоставление C

• мобилизация C

F-институты направляют Ӎ-потоки (F-ресурсы):

собственники заемщики

(продавцы покупатели)

1)

22

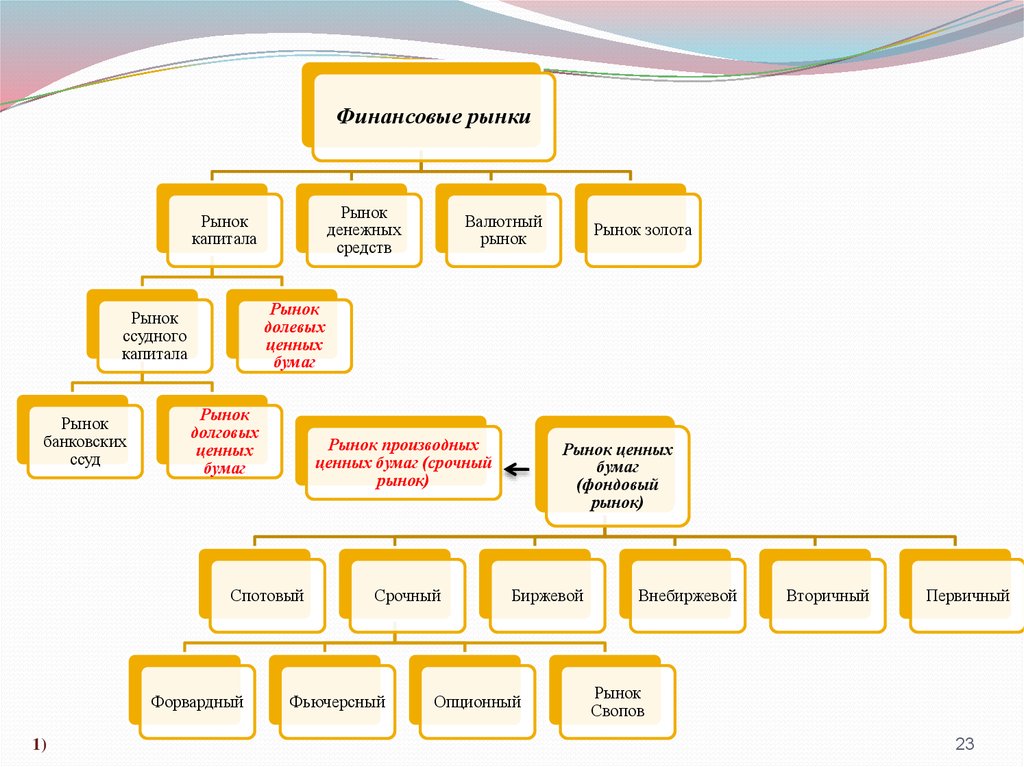

23.

Финансовые рынкиРынок

денежных

средств

Рынок

капитала

Рынок

долговых

ценных

бумаг

Рынок производных

ценных бумаг (срочный

рынок)

Спотовый

Форвардный

1)

Рынок золота

Рынок

долевых

ценных

бумаг

Рынок

ссудного

капитала

Рынок

банковских

ссуд

Валютный

рынок

Срочный

Фьючерсный

Рынок ценных

бумаг

(фондовый

рынок)

Биржевой

Опционный

Внебиржевой

Вторичный

Первичный

Рынок

Свопов

23

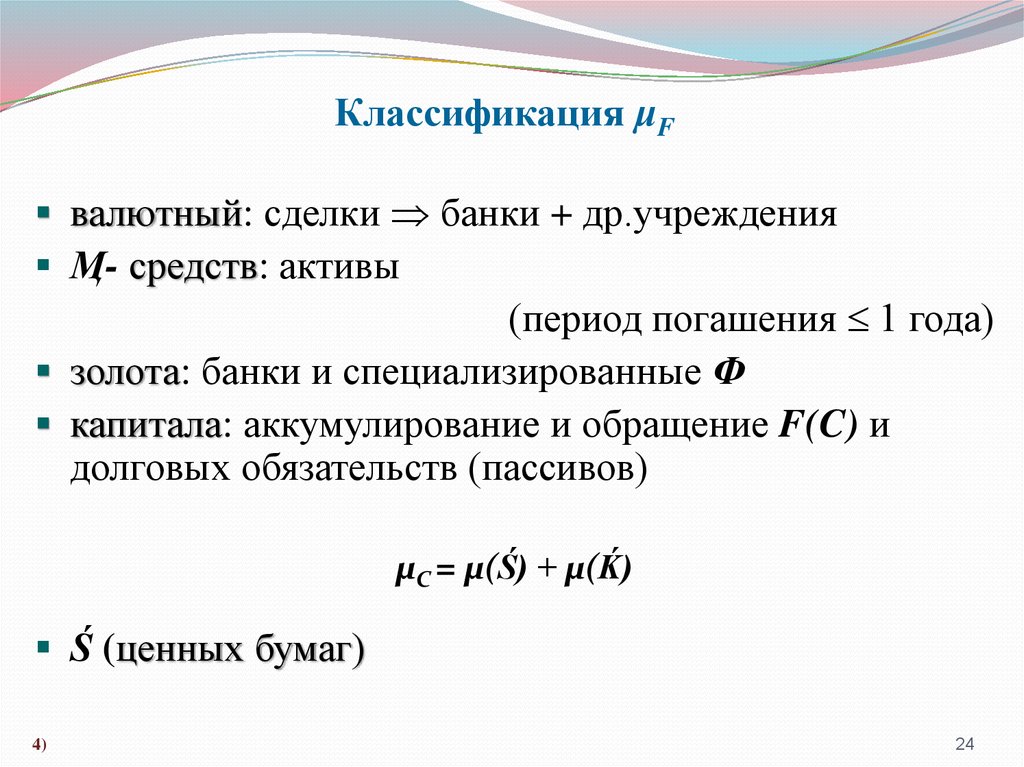

24. Классификация μF

валютный: сделки банки + др.учрежденияӍ- средств: активы

(период погашения 1 года)

золота: банки и специализированные Ф

капитала: аккумулирование и обращение F(C) и

долговых обязательств (пассивов)

μС = μ(Ś) + μ(Ḱ)

Ś (ценных бумаг)

4)

24

25. μ(Ś)

Первичныйвыпуск + первичное размещение:

Ś(Ф) → ŘF Ф

Вторичный

обращение: Ś → Ӎ + доходы

Биржевой

порядок торгов (эмитенты, инвесторы,

посредники)

Ś, не котируемые на фондовых биржах

контракты на поставку активов (базисных) в

будущем

Внебиржевой

Срочный

Спотовый

4)

активы Ӎ непосредственно во время

сделки

25

26. Интерес μ(Ś) для Fḿ

• сделки с Ś(Ф)• Ś(Ф) = индикатор успешности деятельности Ф

• источник дополнительного F-рования Ф

4) ḿ-менеджер

26

27. Финансовое управление

концепции, правила, методы выработки и принятия ŘĨ и ŘF1. ŘĨ : куда вложить Ӎ

Активы реальные все, что принадлежит и является

условием деятельности Ф

2. ŘF : где взять Ӎ , чтобы приобрести активы, приносящие π

F-активы совокупные обязательства Ф

3. Деятельность Ф Š Ӎ-потоков {V +i , V -j}

(в виде собственного и заемного C )

1)

27

28. Правила

1.2.

3.

4.

5.

1)

F-активы имеют стоимость лишь тогда, когда они

соответствуют реальным активам

F(Ф) и деятельность Ф тесно связаны между

собой: F-структуру Ф формирует деятельность Ф

π Ӎ-поток

Аритмия в цикле движения Ӎ-средств

F- неустойчивость

F- управление базируется на концепции ω(Ф)

28

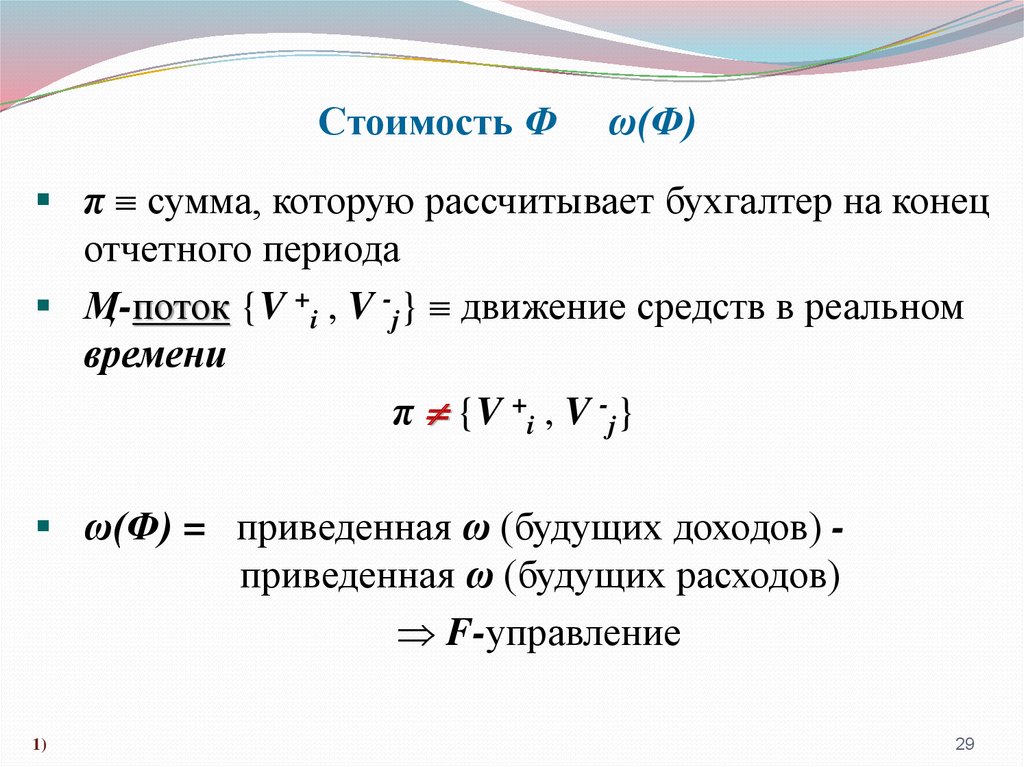

29. Стоимость Ф ω(Ф)

π сумма, которую рассчитывает бухгалтер на конецотчетного периода

Ӎ-поток {V +i , V -j} движение средств в реальном

времени

π {V +i , V -j}

ω(Ф) = приведенная ω (будущих доходов) приведенная ω (будущих расходов)

F-управление

1)

29

30. Цикл движения денежных средств

1)30

31. Цели F-управления

выживание Ф в условиях γ-борьбыизбежание банкротства и крупных F-неудач

лидерство в борьбе с Ψ

max стоимости Ф и max стоимость активов

устойчивые темпы экономического потенциала Ф

объемов производства и реализации

Max(π) и min убытков

обеспечение рентабельной деятельности

платежеспособность

1)

31

32. Традиционные f(FM)

1. F-планирование: разработка бюджетов, составлениеĨ-проектов, Ђ -планирование

2. Учет и контроль: организация Ӎ-средств Ф,

отчетность, контроль исполнения FŘ

3. Ценообразование: цена продукции, C, издержек

1)

32

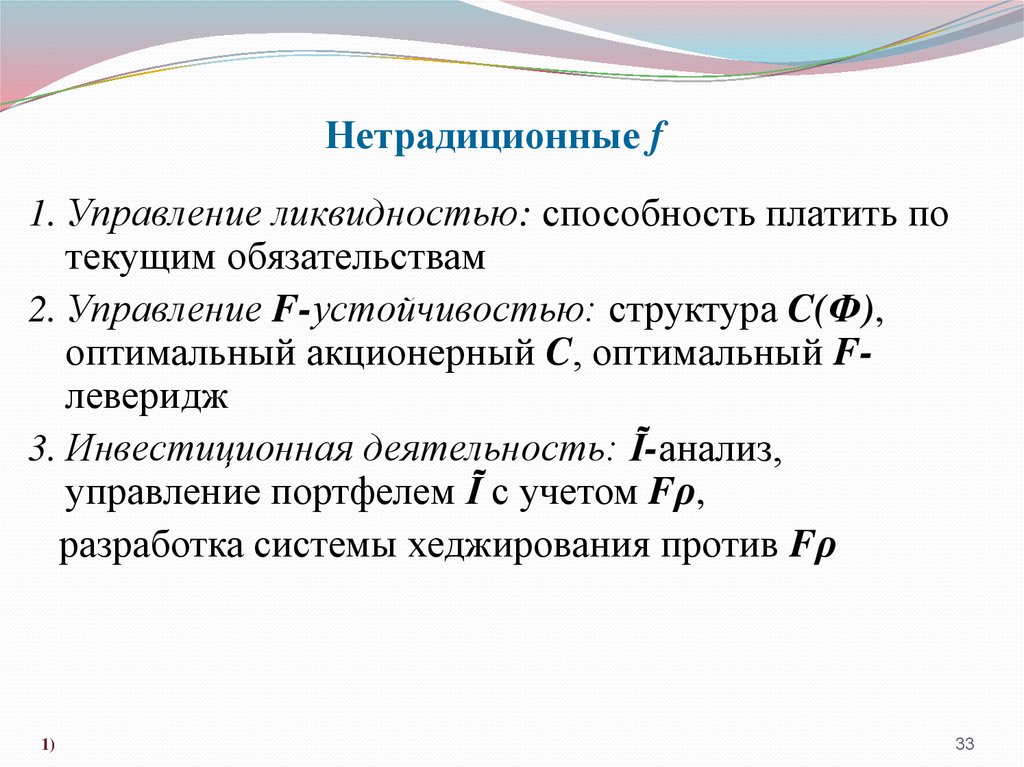

33.

Нетрадиционные f1. Управление ликвидностью: способность платить по

текущим обязательствам

2. Управление F-устойчивостью: структура C(Ф),

оптимальный акционерный C, оптимальный Fлеверидж

3. Инвестиционная деятельность: Ĩ-анализ,

управление портфелем Ĩ с учетом Fρ,

разработка системы хеджирования против Fρ

1)

33

34.

Специальные f1. Управление акционерным С: несколько форм

(объявленный, обращающийся, уставный, ..),

сложная структура: нераспределенная π,

эмиссионный доход, уставный C, ..

2. Дивидендная политика: Ř о выплате, определение

уровня дивидендов и форм выплаты

3. Управление ценными бумагами Ф: Ř об эмиссии,

выбор объекта эмиссии (акции или облигации),

организация первичного размещения, проведение

операций на μ

1)

34

35. Организационная схема FM

F-директор (казначей, гл. бухгалтер)• формирование стратегии Ф, F-потребностей

• долгосрочное планирование и подготовка бюджетов

• распределение чистого дохода, определение нормы

капитализации π и выработка дивидендной политики

5)

35

36.

Функции Fḿ• оценка Ĩ-проектов и формирование портфеля Ĩ

• определение структуры C, формирование политики

привлечения займов, эмиссионной политики и

выбор F-инструментов

• участие в реструктуризации Ф, разработка мер

слияния, присоединения и поглощения,

реорганизации АО

6)

36

37. Выводы

1. Выделяются три области F: Ӎ-средств и μС, Ĩ,управление F(Ф).

2. Основные тенденции воздействия на сферу F в XXI

веке: глобализация Ђ и широкое внедрение IT.

3. F-рынки разделяются на валютный, Ӎ-средств, золота,

C, Ś.

4. F- управление Ф базируется на концепции ω(Ф).

1)

37

38. Дополнение

Разобрать следующие четыре слайда ипрокомментировать с точки зрения туризма.

Привести примеры.

1)

38

39. FḾ ≡ Š(FḾ)

Отношения, возникающие на Ф по поводу привлечения ииспользования F-ресурсов;

Деятельность по оптимизации F-модели Ф;

Деятельность по оптимизации баланса Ф.

оптимизация ≡ ведение хозяйственных операций:

имущественное и F-положение субъекта хозяйствования,

достигнутые им результаты удовлетворяют интересам его

собственника с позиции текущего момента, так и

складывающейся перспективы.

наилучшей F-моделью Ф является бухгалтерский баланс.

6)

39

40. FḾ как наука (Ṡ)

FḾ об Ḿ и F хозяйствующего ᵱ предполагаетобособление данного ᵱ в контексте окружающей U,

идентификацию связей и Ŗ, возникающих в Þ его f.

F потоки с позиций макроуровня подчиняются

определенной логике, а грамотное Ḿ ими предполагает Ž

некоторых объективно существующих принципов.

7) Ṡ-наука; ᵱ-субъект; U-среда; Ŗ-отношения; Ū-позиция; Ž-знания; Ô-объект

40

41. Ḿ - синтез Ṡ и искусства

₣ субъективности играет существенную роль припринятии ḾŘ, в том числе и Ř(F-характера).

FḾ Ṗ-направлен и служит мостиком

между Ṫ- построениями в отношении

μC, Š , Þ и общих принципов Ḿ и их Ṗ-реализацией.

1) ₣-фактор; Ṗ-практика; Ṫ -теория

41

42.

Эта сторона F Ḿ задается его тесной связью сбухгалтерским учетом как с позиции Ĭ-обеспечения

Ą(Fḿ), так и с позиции совпадения ÔĄ представителей

этих двух направлений, каковыми являются F-потоки и

операции с ними, приводящие к ∆ в активах и пассивах

(обязательствах) Ф.

В рамках общей ṪḾ определяются методологические

принципы ŠḾ как Þ воздейстивия ᵱḾ на ÔḾ с помощью

общих f Ḿ (Ḁ, Ṕ, организация, учет, ₠, регулирование).

1) Ĭ-информация; Ą-деятельность; ∆-изменения; Ḁ-анализ; Ṕ-планирование, ₠-контроль

42

finance

finance management

management