Similar presentations:

Форфейтинговое финансирование

1.

2.

В международной практике форфейтинговое финансированиеявляется одним из юридически отработанных способов

рефинансирования внешнеторгового коммерческого кредита.

В РФ законодательно понятие форфейтинга не закреплено.

Согласно унифицированным правилам форфейтинга:

Форфейтинг - это продажа экспортером права требования

платежа от импортера форфейтеру без права регрессного

требования.

Дебиторская задолженность – основной объект форфейтинга.

Инструментами форфейтинга выступают простые и переводные

векселя, документарные аккредитивы, различные виды платежных

гарантий. В России - в основном документарные аккредитивы.

3.

Инициировать сделку может как экспортер, так и импортер, но чащевсего инициатором выступает либо экспортер, либо его банк. Переговоры с

форфейтером начинаются до заключения основного договора о поставках.

Инициатор предоставляет форфейтеру (банку) краткое описание будущей

сделки, данные о нужном объеме финансирования, валюте сделки, ее

сроках. На основании полученных сведений банк проводит кредитный

анализ и оценивает возможные риски, а по результатам оценки формирует

твердую цену покупаемых обязательств.

При согласии импортера на стоимость услуги форфейтера заключается

форфейтинговое соглашение и основной договор о поставке.

После того как экспортер фактически передал товары импортеру и

предоставил форфейтеру подтверждение такой передачи, форфейтинговая

сделка принимает юридическую силу, а форфейтер за вычетом принятого

дисконта выплачивает экспортеру номинальную сумму договора поставки.

4.

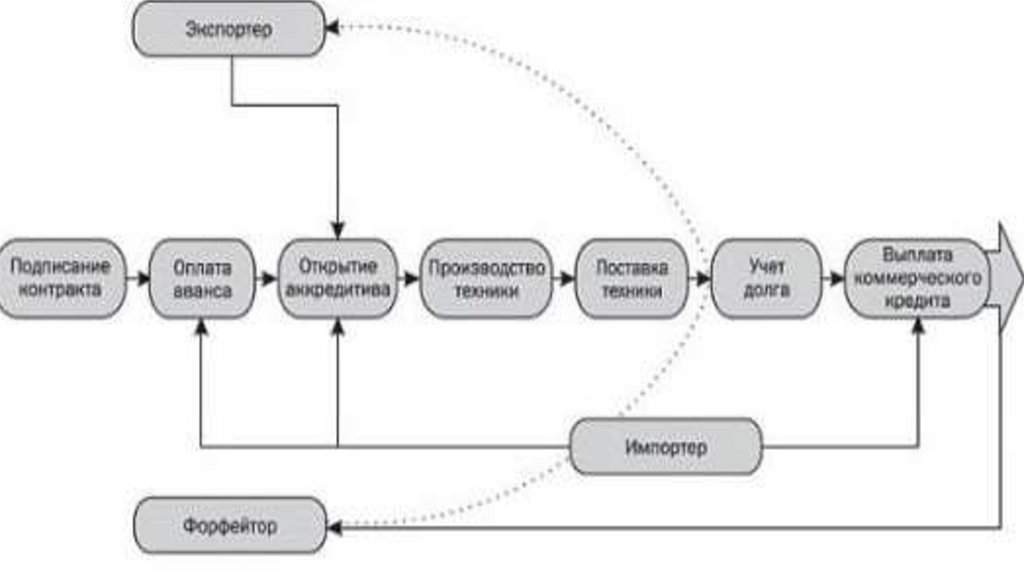

Схема форфейтинга5.

6.

Схема экспортного факторинга без регресса(ПАО "Промсвязьбанк")

1. Поставка товара на условиях отсрочки

платежа до 180 календарных дней

2. Оплата экспортером вознаграждения

за факторинг

3. Финансирование экспортера в размере

до 100% от суммы поставки

4. Оплата импортером поставленного

товара на факторинговый счет

экспорт-фактора

5. В случае неисполнения обязательства

по оплате поставки импортером (п.4.)

импорт-фактор исполняет данное

обязательство в течение 90 дней.

7.

Преимущества форфейтингаДля экспортера:

1. Точный расчет цены поставки

2. Перенос большой части риска на форфейтера

3. Денежные средства сразу после поставки товаров (услуг)

4. Высокая скорость сделки

5. Конфиденциальность сделки

Для импортера:

1. Среднесрочный (или долгосрочный) кредит

2. Гибкий график платежей, в том числе возможность предоставления льготного

периода

3. Высокая скорость оформления документов по сделке

Для форфейтера (банка):

1. Более высокий доход, чем обычное кредитование

2. Возможность реализации долговых обязательств на вторичном рынке (частями

или полностью)

8.

Недостатки форфейтингаДля экспортера - высокая стоимость услуг форфейтера

Для импортера:

1. Риск получения некондиционной продукции

2. Риск неисполнения или неточного исполнения контрагентом условий

внешнеторгового соглашения

Для форфейтера (банка):

1. Большая часть коммерческих рисков по сделке

2. Отсутствие права регресса

3. Ответственность за точность оценки кредитоспособности всех

участников сделки

9.

Стоимость форфейтингаДля импортера затраты на форфейтинг связаны с покупкой гарантии в

указанном форфейтером банке. В случае если форфейтер не настаивает на

предоставлении гарантии, он может потребовать, чтобы импортер уплатил ему

определенную сумму в качестве компенсации за дополнительный риск.

Обычно такая компенсация платится раз в год: либо в начале года (если сделка

носит продолжительный характер), либо в момент подписания гарантийного

письма, аваля векселя. В ряде случаев компенсация взимается как доля от

номинала каждого векселя отдельно и уплачивается по истечении срока его

обращения.

Затраты экспортера состоят из трех частей: ставки дисконта, комиссии за

опцион и комиссии за обязательство. Ставка дисконта включает учетный процент и

премию за риск форфейтера. Ее величина определяется с учетом политических,

валютных, процентных и других рисков, комиссии за опцион и операционных

расходов банка. Обычно она составляет от 0,5 до 5 % от суммы форфетируемых

обязательств.

10.

Форфейтинг в РоссииСдерживающие факторы:

1. Ведение паспортов внешних сделок

2. Федеральный закон № 173-ФЗ «О валютном регулировании и

валютном контроле»

3. Высокие риски

4. Высокая величина дисконта

5. Отсутствие отчетности, составленной по МСФО

6. Специальное разрешение ЦБ

11.

Форфейтинг в РоссииОсновные представители

Основные представители:

1. Зарубежные - LondonForfaitingCompany и WestLB Vostok

2. Российские - "Промсвязьбанк»

В роли посредников - Внешэкономбанк и ВТБ24

finance

finance