Similar presentations:

Денежная эмиссия и выпуск денег в хозяйственный оборот

1.

Раздел «Деньги»Тема: 6 Денежная эмиссия и выпуск

денег в хозяйственный оборот.

2. Понятие денежной эмиссии и ее формы

Эмиссия наличных денег – это такой выпуск их в обращение, который

приводит к увеличению массы наличных денег, находящихся в

обращении.

3. Формы денежной эмиссии

Денежную эмиссию обуславливают следующие факторы:

1) возрастание и расширение товарной массы; рост производства,

вызванный увеличением числа субъектов рыночной сферы и др.,

вызывающие рост товарного предложения;

2) рост цен, не связанный с изменением свойств и (или) качества

товаров и услуг;

3) снижение скорости обращения денег.

Эти и другие факторы формируют условия, при которых денежная

эмиссия становится неоднородной и, соответственно, различают

различные ее формы:

организованная или неорганизованная, т. е. стихийная;

банкротная;

регулирующая.

4. Цель эмиссии

Цель эмиссии безналичных денег – удовлетворить дополнительные

потребности предприятий в оборотных средствах. Коммерческие банки

делают это путем предоставления кредита. Но банки предоставляют

кредит в пределах имеющихся у них ресурсов, а в хозяйствах может

возникать и дополнительная потребность в оборотных средствах. В

связи с ростом цен или ростом производства возникает, кроме того,

дополнительная потребность населения и хозяйств в деньгах. Поэтому

существует механизм эмиссии безналичных денег, удовлетворяющий эту

возникающую потребность.

5.

Отличие эмиссии от выпуска денегЭмиссия денег

Под эмиссией понимается такой

выпуск денег в оборот, который

приводит к общему увеличению

денежной массы, находящейся в

обороте. Существует эмиссия

безналичных и наличных денег.

Выпуск денег

Выпуск денег в оборот происходит

постоянно. Безналичные деньги

выпускаются в оборот, когда

коммерческие банки выдают ссуду

своим клиентам. Наличные деньги

выпускаются в оборот, когда банки в

процессе осуществления кассовых

операций выдают их клиентам из

своих операционных касс. Однако

клиенты одновременно погашают

банковские ссуды и сдают наличные

деньги в операционные кассы банка.

При этом общее количество денег в

обороте не увеличивается.

6. Эмиссия безналичных и наличных денег

В условиях рыночной экономии эмиссионная функция разделяется:

- эмиссия безналичных денег производится системой коммерческих банков;

- эмиссия наличных денег - государственным центральным банком.

Эмиссия безналичных денег является первичной, так как прежде чем наличные деньги

появятся в обороте, они должны отражаться в виде записей на депозитных счетах

коммерческих банков.

7. Цель эмиссии безналичных денег в оборот

Цель эмиссии безналичных денег в оборот удовлетворить дополнительную потребность предприятийв оборотных

средствах, эта цель достигается путем предоставления предприятиям со стороны

коммерческих банков кредитов.

8. Сущность и механизм банковской мультипликации и ее роль в регулировании денежного оборота.

Банковский мультипликатор — это процесс увеличения денег на депозитных счетах

коммерческого банка при их движении от одного коммерческого банка к другому.

Механизм банковскою мультипликатора может быть задействован не только в случае

предоставления банковских кредитов , но и тогда, когда центральный банк покупает у

коммерческих банков ценные бумаги или валюту. В результате этого уменьшаются

ресурсы банков, вложенные в активные операции, и увеличиваются свободные резервы

этих банков, используемые для кредитных операций, т.е. включается механизм

банковской мультипликации. Включить этот механизм центральный банк может и тогда,

когда он уменьшает норму отчислений обязательных резервов. В этом случае также

увеличивается свободный резерв коммерческих банков, что приводит к увеличению

кредитования и включению банковского мультипликатора.

Управление механизмом банковского мультипликатора, а следовательно, эмиссией

безналичных денег осуществляется исключительно центральным банком, в то время

как эмиссия производится системой коммерческих банков. Таким образом, центральный

банк выполняет свою функцию денежно-кредитного регулирования путем расширения

или сжатия эмиссионных возможностей коммерческих банков.

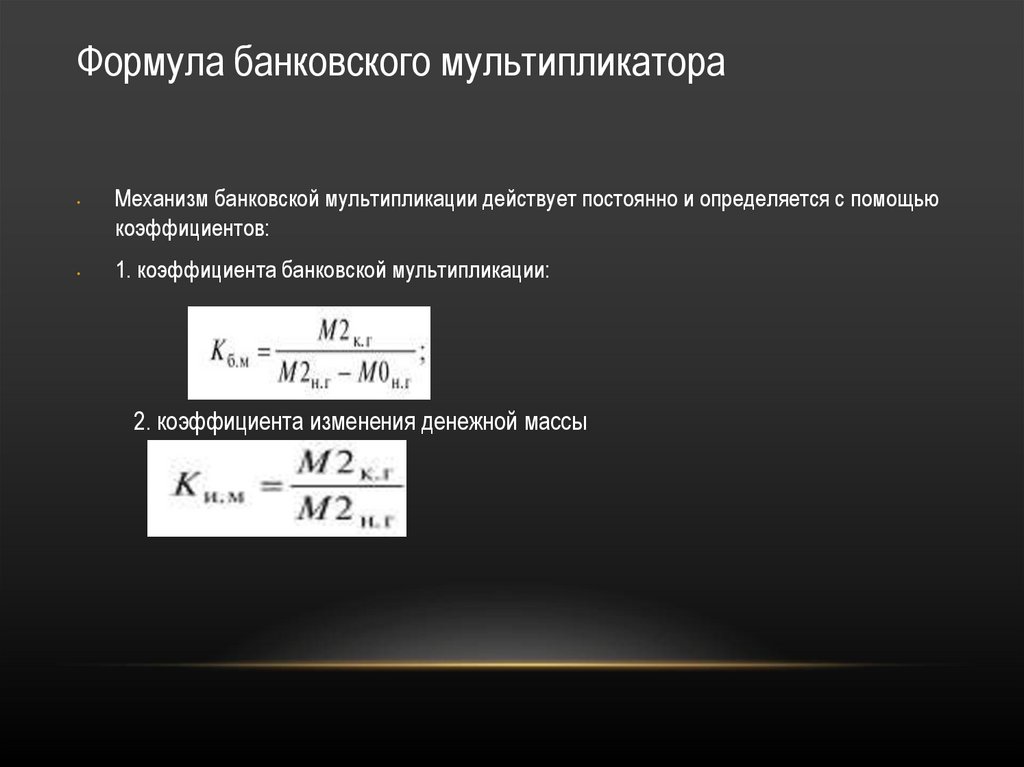

9. Формула банковского мультипликатора

Механизм банковской мультипликации действует постоянно и определяется с помощью

коэффициентов:

1. коэффициента банковской мультипликации:

2. коэффициента изменения денежной массы

10. Формула банковского мультипликатора

М2н.г. — денежная масса на начало года;

М2к.г. — денежная масса на конец года;

М0н.г. — наличные деньги на начало года.

11. Налично-денежная эмиссия и роль ЦБ РФ в эмиссии наличных денег

Для организации и регулирования денежного обращения Банк России выполняя

возложенные на него законом функции (ст. 34 Федерального закона «О Центральном

банке»):

• прогнозирование и организация производства, перевозка и хранение бани нот и

монеты, создание их резервных фондов;

• установление правил хранения, перевозки и инкассации наличных денег для

кредитных организаций;

• установление признаков платежеспособности банкнот и монеты Банка России, порядка

уничтожения поврежденных банкнот и монеты, а также их замены;

• определение порядка ведения кассовых операций.

Исходя из целей деятельности и функций Банка России формируются принципы

организации эмиссионных операций, которые фактически являются принципами

организации наличного денежного обращения (ст. 27—33 Закона о Центральном банке).

12. Принципы организации наличного денежного обращения (организации эмиссионных операций)

1. Принцип номинала(ст. 27 Закона о Центральном банке).

Официальной денежной единицей (валютой) РФ является рубль. Один рубль состоит из

100 копеек.

Введение на территории РФ других денежных единиц и выпуск денежных суррогатов

запрещаются.

2. Принцип необязательности обеспечения(фидуциарная1 эмиссия) (ст. 28 Закона «О

Центральном банке РФ (Банке России)»).

Официальное соотношение между рублем и золотом или другими драгоценными

металлами не устанавливается.

3. Принцип монополии и уникальности(ст. 29 Закона «О Центральном банке РФ

(Банке России)»).

Эмиссия наличных денег (банкнот и монеты), организация их обращения и изъятия из

обращения на территории РФ осуществляется исключительно Банком России.

Банкноты (банковские билеты) и монета Банка России являются единственным

законным средством наличного платежа на территории РФ. Их подделка и незаконное

изготовление преследуются по закону.

13. Особенности налично-денежной эмиссии в России

4. Принцип безусловной обязательности(ст. 30 Закона «О Центральном банке РФ

(Банке России)»).

Банкноты и монета Банка России являются безусловными обязательствами Банка

России и обеспечиваются всеми его активами.

Банкноты и монета Банка России обязательны к приему по нарицательной стоимости

при осуществлении всех видов платежей для зачисления на счета, во вклады и для

перевода на всей территории РФ.

5. Принцип неограниченной обмениваемости(ст. 31—32 Закона «О Центральном

банке РФ (Банке России)»).

Банкноты и монета Банка России не могут быть объявлены недействительными

(утратившими силу законного средства платежа), если не установлен достаточно

продолжительный срок их обмена на банкноты и монету нового образца. Не допускаются какие-либо ограничения в отношении сумм или субъектов обмена.

При обмене банкнот и монеты Банка Россиина денежные знаки нового образца срок

изъятия банкнот и монеты из обращения не может быть менее одного года, но не

должен превышать пяти лет.

Банк России без ограничений обменивает ветхие и поврежденные банкноты в

14. Особенности налично-денежной эмиссии в России

На протяжении длительного времени эмиссионные операции в нашей стране

осуществлял Госбанк СССР через систему кассовых и кредитных планов, а также

баланса доходов и расходов населения. Правительство устанавливало предельный

размер выпуска денег в обращение как сальдо поступлений и выдачи наличных денег

по кассовому плану.

В современных условиях произошел отказ от разделения кассового и денежнокредитного планирования и переход к анализу и прогнозированию состояния денежного

обращения по денежным параметрам (агрегатам), которые дают представление о

динамике совокупного денежного оборота и необходимости выпуска денег в обращение.

15. Особенности налично-денежной эмиссии в России

В России центральный банк (им является Центральный банк Российской Федерации —

Банк России) использует экономико-математические модели функций спроса и

предложения денег и дает оценку оптимальной на данном этапе емкости совокупного

денежного оборота и потенциального предложения денег. Плановые показатели

лимитов по объему выпуска наличных денег в обращение отдельно не

устанавливаются. Центральный банк при осуществлении эмиссионных операций

исходит из потребностей хозяйственного оборота и государства.

Функции центрального банка определяют характер организации эмиссионных операций,

а именно Банк России:

■ монопольно проводит эмиссию наличных денег;

■ прогнозирует и организует производство, перевозку и хранение банкнот и монет;

■ создает резервные фонды банкнот и монет;

■ устанавливает правила хранения, перевозки, инкассации денег для кредитных

организаций;

16. Литература

1. Сборник семинара по обмену опытом работы Министерства финансов РТ и

Департамента финансов Правительства г. Москвы

2. Банковское дело: Учебник / Под ред. О.И. Лаврушина. - М.: КНОРУС, 2008-2009 стр

22-56

3. Финансы, денежное обращение и кредит: Учебник / Под ред. М.В. Романовского, О.В.

Врублевской. - М.: Юрайт - Издат, 2007.

4. Иохин В.Я. Экономическая теория. - М.: Экономистъ, 2009 г

5. http://www.cbr.r

finance

finance