Similar presentations:

Налогообложение благотворительной деятельности в РК и за рубежом

1. Налогообложение благотворительной деятельности в РК и за рубежом

Подготовил: студент 4госпециальности информатика

Мухаметов Тимур

2. благотворительность – социально-полезная деятельность, основанная на оказании благотворительной помощи и удовлетворении

– социально-полезная деятельность,основанная на оказании благотворительной помощи и

удовлетворении гуманных потребностей, осуществляемая

добровольно, безвозмездно либо на льготных условиях в виде

филантропической, спонсорской и меценатской деятельности, а

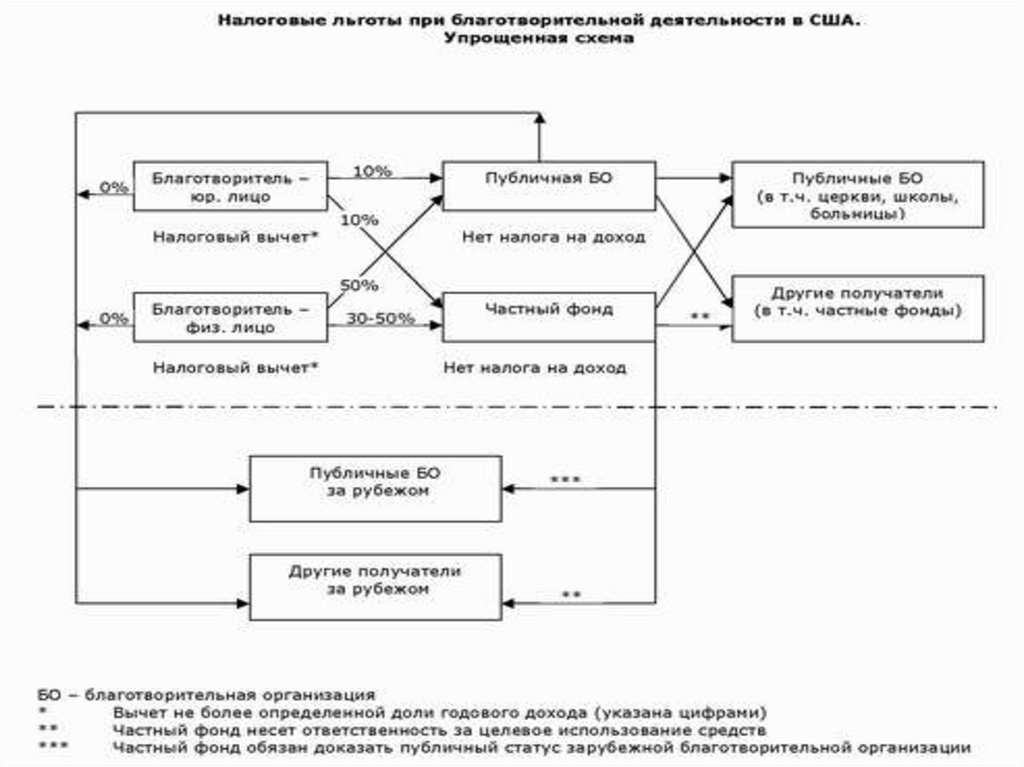

также оказания поддержки малой родине;

БЛАГОТВОРИТЕЛЬНОСТЬ

3.

НАЛОГООБЛОЖЕНИЕ Сбор, взимаемый центральным правительством или местными органами власти с физических лиц и

корпоративных организаций для финансирования расходов государства, а

также в качестве средства проведения фискальной/бюджетной политики.

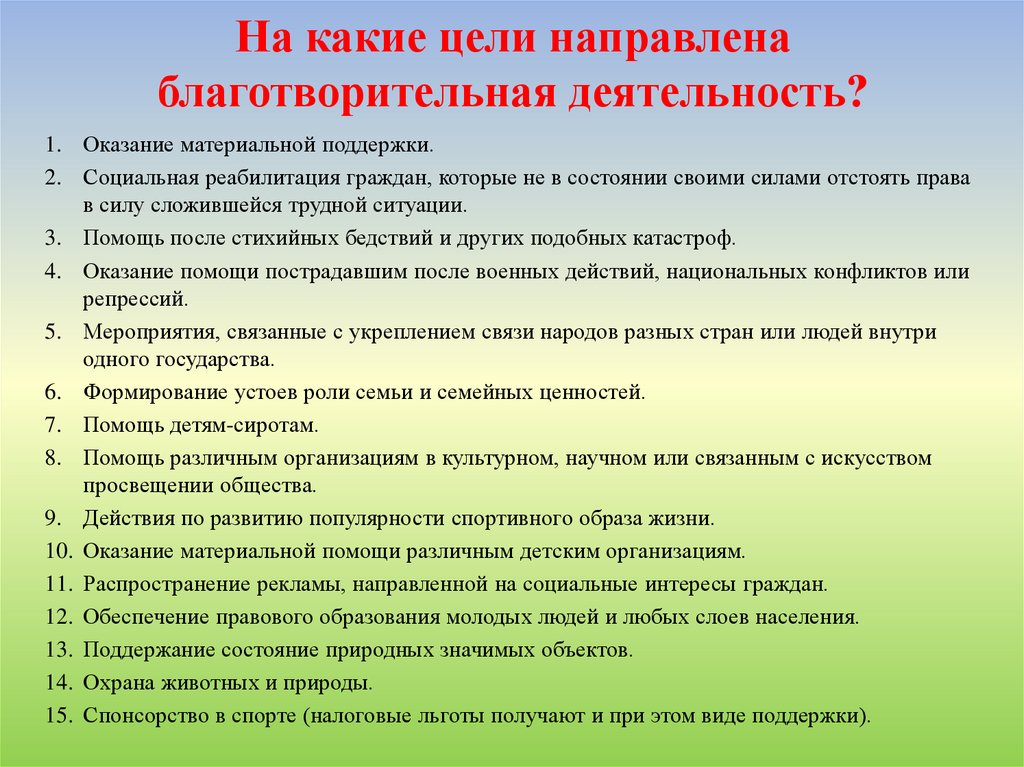

4. На какие цели направлена благотворительная деятельность?

1. Оказание материальной поддержки.2. Социальная реабилитация граждан, которые не в состоянии своими силами отстоять права

в силу сложившейся трудной ситуации.

3. Помощь после стихийных бедствий и других подобных катастроф.

4. Оказание помощи пострадавшим после военных действий, национальных конфликтов или

репрессий.

5. Мероприятия, связанные с укреплением связи народов разных стран или людей внутри

одного государства.

6. Формирование устоев роли семьи и семейных ценностей.

7. Помощь детям-сиротам.

8. Помощь различным организациям в культурном, научном или связанным с искусством

просвещении общества.

9. Действия по развитию популярности спортивного образа жизни.

10. Оказание материальной помощи различным детским организациям.

11. Распространение рекламы, направленной на социальные интересы граждан.

12. Обеспечение правового образования молодых людей и любых слоев населения.

13. Поддержание состояние природных значимых объектов.

14. Охрана животных и природы.

15. Спонсорство в спорте (налоговые льготы получают и при этом виде поддержки).

5. Статья 3. Принципы благотворительности

1. Благотворители и пользователи принимают участие в благотворительности на основепринципов законности, равноправия, добровольности и гласности.

Принцип законности заключается в соблюдении правового режима,

устанавливающего реальное действие права, при котором все лица строго соблюдают

правовые нормы, закрепленные в Конституции Республики Казахстан, настоящем

Законе и иных нормативных правовых актах Республики Казахстан.

Принцип равноправия заключается в соблюдении правового режима,

обеспечивающего равные права благотворителей, пользователей перед законом и судом

независимо от происхождения, социального, должностного и имущественного

положения, пола, расы, национальности, языка, отношения к религии, убеждений,

места жительства или любых иных обстоятельств.

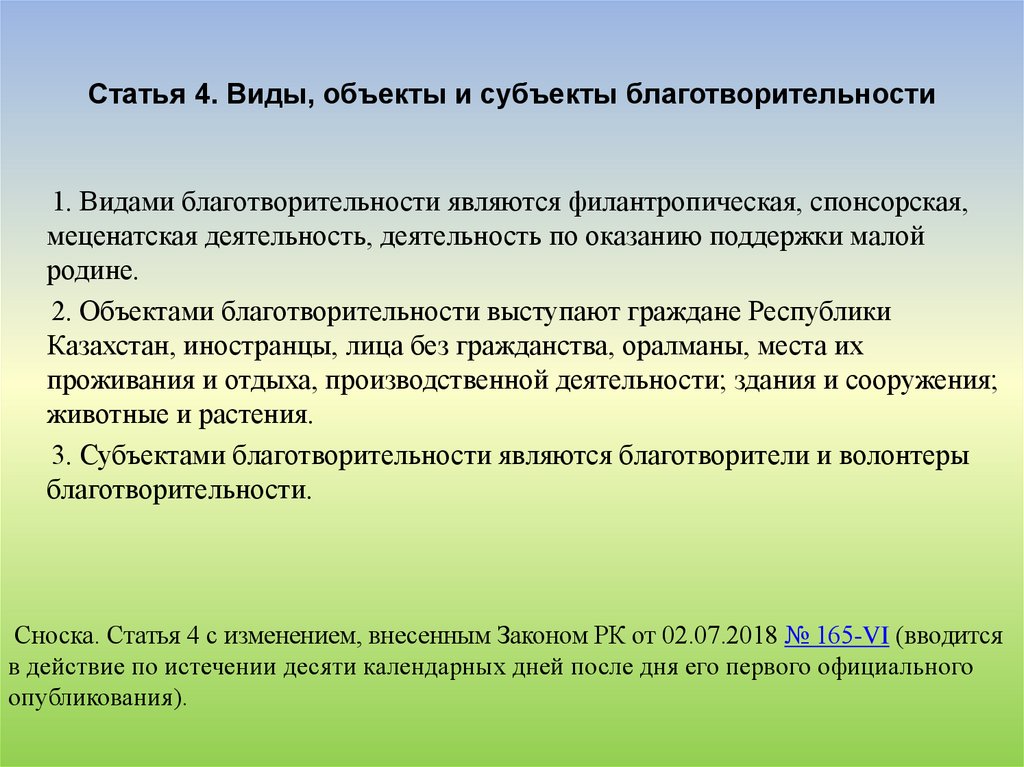

6. Статья 4. Виды, объекты и субъекты благотворительности

1. Видами благотворительности являются филантропическая, спонсорская,меценатская деятельность, деятельность по оказанию поддержки малой

родине.

2. Объектами благотворительности выступают граждане Республики

Казахстан, иностранцы, лица без гражданства, оралманы, места их

проживания и отдыха, производственной деятельности; здания и сооружения;

животные и растения.

3. Субъектами благотворительности являются благотворители и волонтеры

благотворительности.

Сноска. Статья 4 с изменением, внесенным Законом РК от 02.07.2018 № 165-VI (вводится

в действие по истечении десяти календарных дней после дня его первого официального

опубликования).

7.

Президентом РК подписан закон РК от 16 ноября 2015 года № 402-V «Облаготворительности», в котором следует обратить внимание на ряд

положений, касающихся налогоплательщиков.

Законом установлены два участника благотворительной деятельности:

благотворитель и благотворительная организация.

Установлены три категории благотворителей: спонсор, меценат и

филантроп, которыми могут быть как юридические, так и физические

лица.

Подпунктом 11 статьи 1 закона определено, что благотворительная

организация - это некоммерческая организация, созданная для

осуществления благотворительности в соответствии с настоящим законом,

законами Республики Казахстан, международными договорами Республики

Казахстан.

8.

Статьей 10 закона установлено, что благотворитель, осуществляющийблаготворительность, пользуется налоговыми льготами, предусмотренными

налоговым законодательством Республики Казахстан.

В первую очередь, льгота касается уменьшения налогооблагаемого дохода для

юридических лиц.

Согласно закону РК от 16 ноября 2015 года № 403-V «статья 133 1-1, согласно

которому налогоплательщики, за исключением налогоплательщиков, находящихся

на мониторинге, имеют право уменьшать налогооблагаемый доход в размере

общей суммы, не превышающей 4% от налогооблагаемого дохода на:

сумму превышения фактически понесенных расходов над подлежащими

получению (полученными) доходами при эксплуатации объектов социальной

сферы, предусмотренных пунктом 2 статьи 97Налогового кодекса;

стоимость безвозмездно переданного имущества, получателем которого

является:

некоммерческая организация;

организация, осуществляющая деятельность в социальной сфере;

юридическое лицо, определенное абзацем вторым пункта 1 статьи 1353 Налогового кодекса;

9.

Таким образом, согласно закону РК от 16 ноября 2015 года № 403-Vдействие подпункта 1 пункта 1 статьи 133 Налогового кодекса будет

распространяться только на крупных налогоплательщиков, состоящих на

мониторинге.

Что касается благотворительной организации, то учитывая, что она

является некоммерческой организацией, на нее распространяются все

положения Налогового кодекса относительно налогообложения

некоммерческих организаций, а именно, действия статьи 134 и статьи

252Налогового кодекса. Вместе с тем, статьей 12 Закона «О

благотворительной деятельности» четко определены доходы и расходы

такой организации. При несоблюдении положений статьи 12 Закона

доходы такой организации будут облагаться в общеустановленном

порядке.

10.

Под благотворительными для целей налогообложенияпонимаются выплаты не в пользу физических лиц, а

непременно в адрес благотворительных трастов или

организаций (о смысле этого термина чуть позже), и, кроме

того, в адрес государственных органов и организаций, а

также организаций ветеранов войны и ряда других (Sec.

170(c)). При этом выплаты некоторым видам организаций,

таким как церкви, школы и больницы (считающиеся

заведомо благотворительными, см. ниже), автоматически

попадают под льготу.

11.

Имеются налоговые льготы при благотворительности.Осуществляя благотворительную деятельность, можно

вернуть обратно часть денежных средств, что были

пожертвованы. Этого добиваются посредством вычета. Если

человек работает официально и занимается

благотворительной деятельностью, то он возвращает себе

часть суммы в размере 13%.

12.

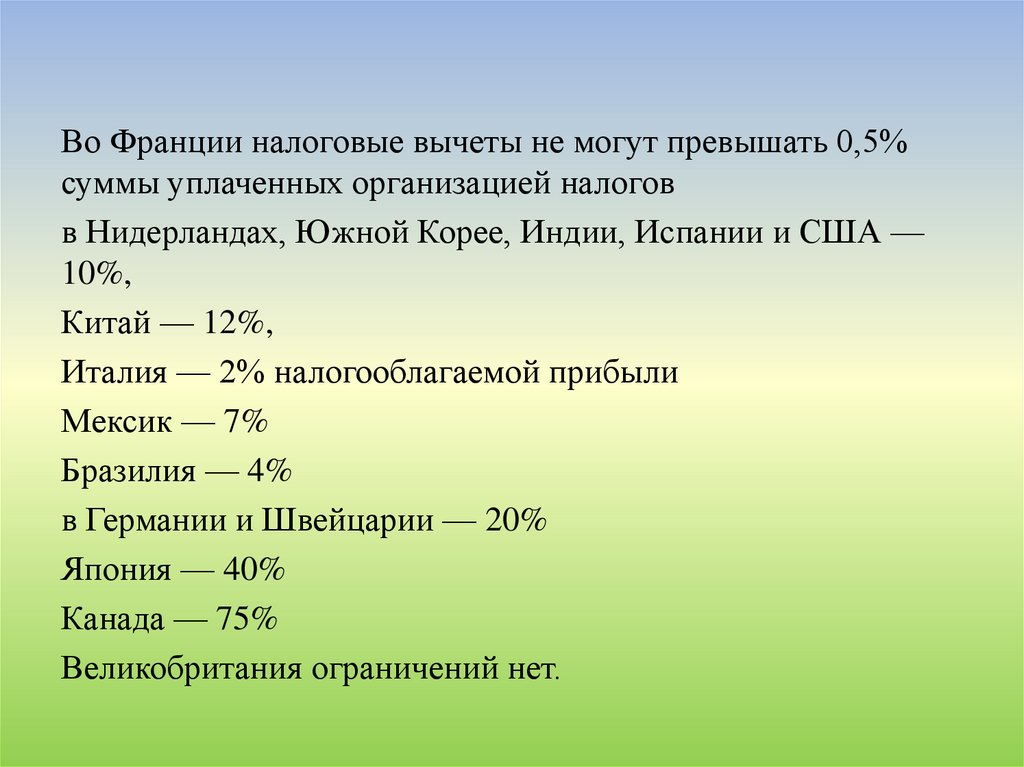

Во Франции налоговые вычеты не могут превышать 0,5%суммы уплаченных организацией налогов

в Нидерландах, Южной Корее, Индии, Испании и США —

10%,

Китай — 12%,

Италия — 2% налогооблагаемой прибыли

Мексик — 7%

Бразилия — 4%

в Германии и Швейцарии — 20%

Япония — 40%

Канада — 75%

Великобритания ограничений нет.

finance

finance