Similar presentations:

Антикризисное управление

1. АНТИКРИЗИСНОЕ УПРАВЛЕНИЕ

2. 1.2. Антикризисное управление как особый тип управления

«Антикризисное управление - совокупность форм и методовреализации антикризисных процедур применительно к

конкретному предприятию-задолжнику».

«Антикризисное управление - это управление, в котором

поставлено определенным образом предвидение опасности

кризиса, анализ его симптомов, мер по снижению

отрицательных последствий кризиса и использования его

факторов для последующего развития».

Антикризисное управление – это комплексное, системное

управление в котором на первый план выдвигается задачи

профилактики кризиса, разработки мер по снижению его

отрицательных последствий и использования его факторов

для последующего развития организации, отрасли или

национальной экономики.

3.

Основные принципы антикризисногоуправления по Короткову Э.М.:

• кризисы можно прогнозировать, ускорять,

отодвигать и смягчать;

• кризисные процессы могут быть

управляемыми;

• к кризисам необходимо готовиться (создание

антикризисных групп, ресурсов).

4.

Основные принципы антикризисного управленияпо Грязновой А.Г.:

Ранняя диагностика кризисных явлений в деятельности

предприятия. возникновение кризиса на предприятии несет угрозу

самому его существованию и связано с ощутимыми

экономическими, социальными и финансовыми потерями,.

Своевременность реагирования на кризисные явления.

Кризисное явление имеет тенденцию к расширению с каждым

новым хозяйственным циклом и порождает новые сопутствующие

ему проявления.

Адекватность реагирования менеджмента на степень реальной

угрозы

кризиса

социально-экономическому

развитию

предприятия. Система механизмов по нейтрализации угрозы

банкротства связана с финансовыми затратами или потерями. При

этом уровень этих затрат должен быть адекватен уровню угрозы

банкротства предприятия.

Полная мобилизация и реализация собственных возможностей

выхода предприятия (организации) из кризисного состояния. В

борьбе с угрозой наступления несостоятельности (банкротства)

предприятие должно рассчитывать преимущественно на свои

финансовые возможности.

5.

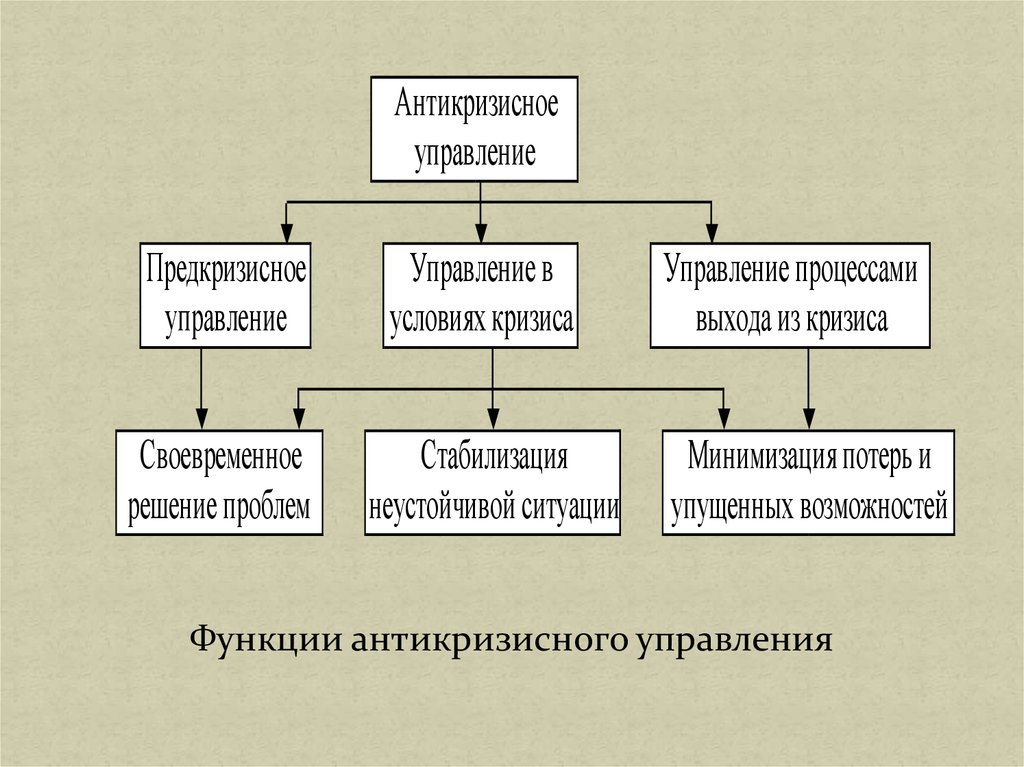

Антикризисноеуправление

Предкризисное

управление

Управление в

условиях кризиса

Своевременное

решение проблем

Стабилизация

неустойчивой ситуации

Управление процессами

выхода из кризиса

Минимизация потерь и

упущенных возможностей

Функции антикризисного управления

6. 2.1 Понятие кризиса в развитии социально-экономических систем

«Кризис (от греч. krisis - решение, переломный момент) глубокое расстройство, резкий перелом, период обостренияпротиворечий в процессе развития какой-либо сферы

человеческой деятельности».

1. Кризис – это смена повышательной тенденции на

понижательную (на философском уровне).

2. Цикличная схема развития системы (циклы Кондратьева,

циклы Кузнеца).

3. Кризис - это смена организационных форм комплекса

(системы), перелом в ходе его развития. Имеются два типа

кризисов:

- соединительные

- разделительные.

7.

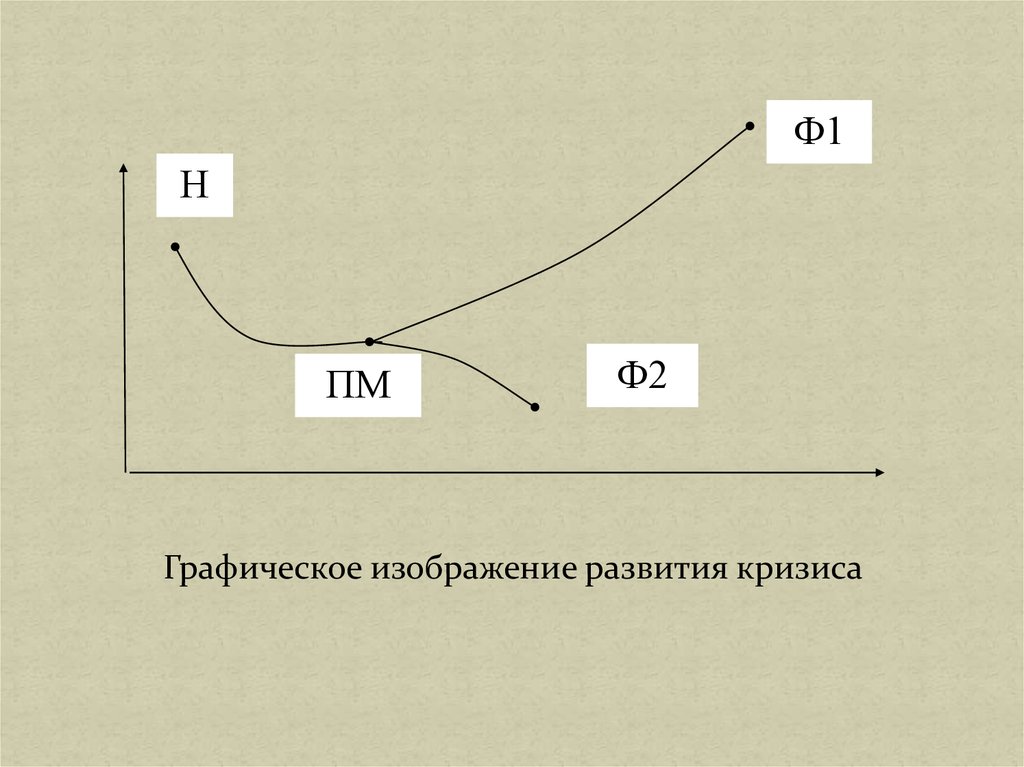

Ф1Н

ПМ

Ф2

Графическое изображение развития кризиса

8.

Признаки кризиса по Винеру и Каану:Кризисы – это часто переломный пункт в развивающейся системе.

Кризисы часто образуют ситуацию, при которой значение имеет

срочность действий.

3. Они угрожают ценам и ценностям.

4. Их последствия носят тяжёлый характер для достижения успеха.

5. Они состоят из событий, которые создают новые условия для

достижения успеха.

6. Они привносят неопределённость в оценку ситуации и в

разработку необходимых альтернатив для преодоления кризиса.

7. Кризисы снижают контроль над событиями и их влиянием.

8. Они снижают время на реакцию до минимума, вызывая стресс и

страх у участников.

9. Имеющиеся в распоряжении участников кризиса информация как

правило не достаточна.

10. Они вызывают нехватку времени.

11. Они меняют отношения межу участниками.

12. Как правило, повышают эмоциональное напряжение.

1.

2.

9.

Концепции восприятия кризиса.1. Отношение к кризису – ориентированное на

сохранение.

2. Отношение к кризису - ориентированное на

новое.

10.

Критерий классификацииТипы кризисов

По виду

Объективные, субъективные

Масштаб проявления

Общие, частные

Характер, структура

отношений

Экономические, социальные,

политические, организационные

Причинам возникновения

Природные, Экологические,

Общественные

Экологические

Характеру

взаимоотношений человека

с природой

По степени воздействия на Психологические

человека

По степени воздействия на Системно-трансформационный

компоненты системы

По уровню прозрачности и Скрытый, явный, предсказуемый,

предсказуемости

случайный

По характеру последствий

Разрушительный,

оздоровительный, ослабляющий

11. 2.3. Человеческий фактор и кризисы

Человеческий факторвключает:

интеллектуальный,

психологический,

нравственный,

профессиональный

физический потенциалы.

является

значимым,

он

12.

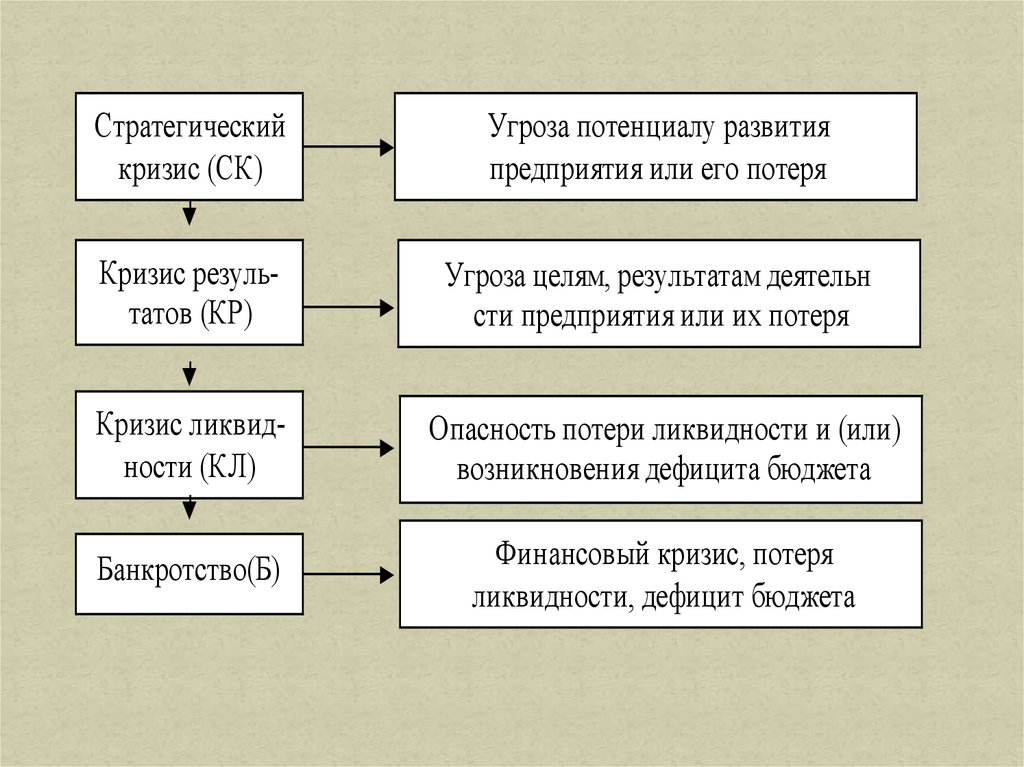

Стратегическийкризис (СК)

Угроза потенциалу развития

предприятия или его потеря

Кризис результатов (КР)

Угроза целям, результатам деятельн

сти предприятия или их потеря

Кризис ликвидности (КЛ)

Опасность потери ликвидности и (или)

возникновения дефицита бюджета

Банкротство(Б)

Финансовый кризис, потеря

ликвидности, дефицит бюджета

13. 2.5 Сущность и содержание социально-политического кризиса

Социально-политическийкризис

–

это

расстройство всей политической системы общества, его

государственных властных структур, резкое снижение

эффективности управления социально-политическими

процессами, обострение выше обычного недовольства

властью со стороны ведущих политических сил страны.

14.

Содержание социально-политического кризисахарактеризуется:

Во-первых, возникновением острых политических

конфликтов между различными ветвями власти.

Во-вторых, ухудшением отношений между федеральной

центральной властью и некоторыми органами власти

субъектов федерации.

В-третьих, ростом числа банкротств предприятий во

всех отраслях национальной экономики.

Траектории развертывания социально-политического

кризиса.

Вертикальное развертывание кризиса.

Горизонтальная составляющая

15.

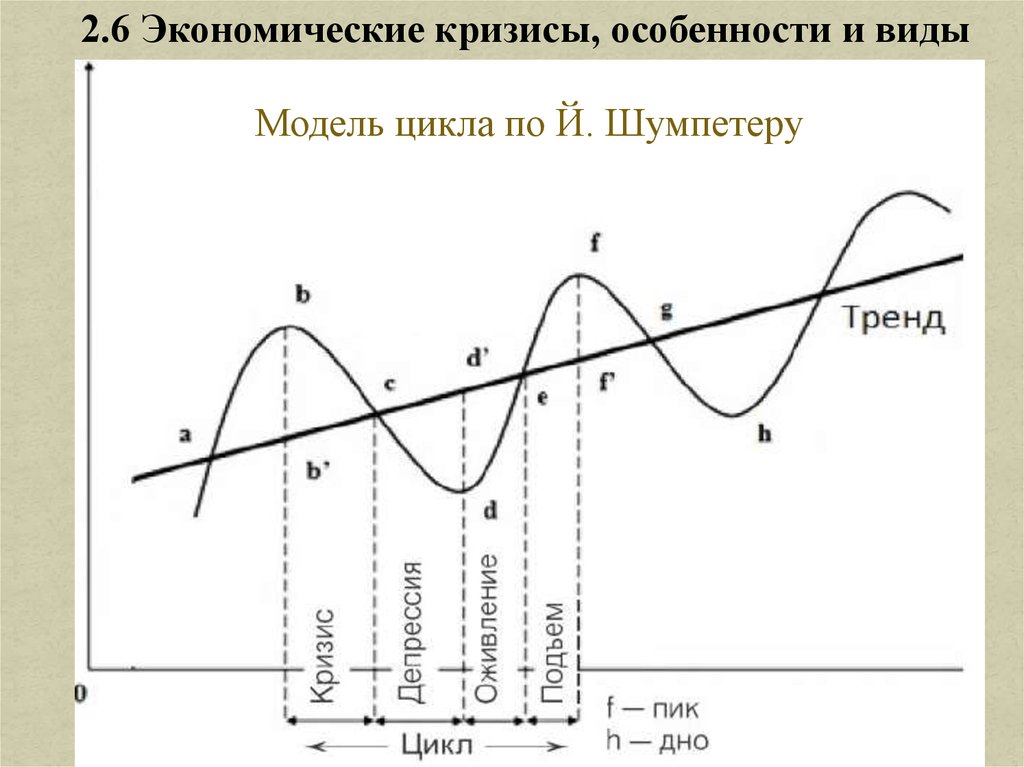

2.6 Экономические кризисы, особенности и видыМодель цикла по Й. Шумпетеру

16.

По структуре кризиса выделяются два крайних структурногенетических типа:катастрофический начинается внезапно и взрывоподобно.

Описывающая их -циклограмма метрично-зубчатая, с резким пиком

и спадающая с разной скоростью до предкатастрофического

состояния;

колебательный или синусоидальный тип, отличающийся

симметричной циклограммой, а последовательность таких циклов

выражается синусоидой.

17.

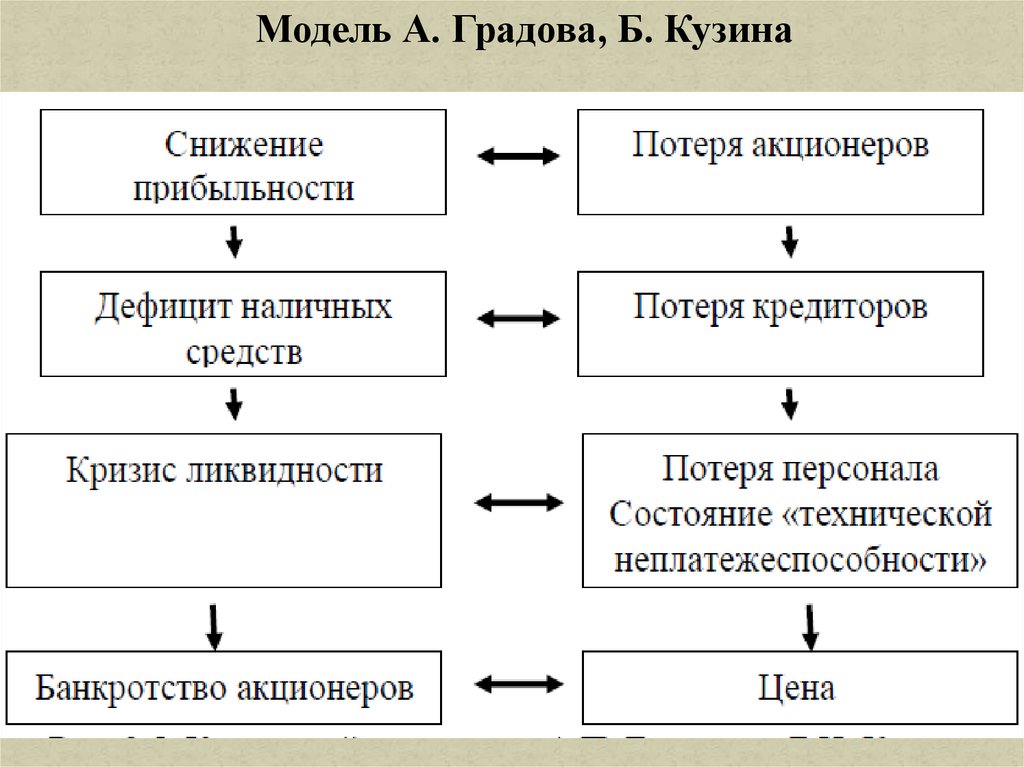

Модель А. Градова, Б. Кузина18.

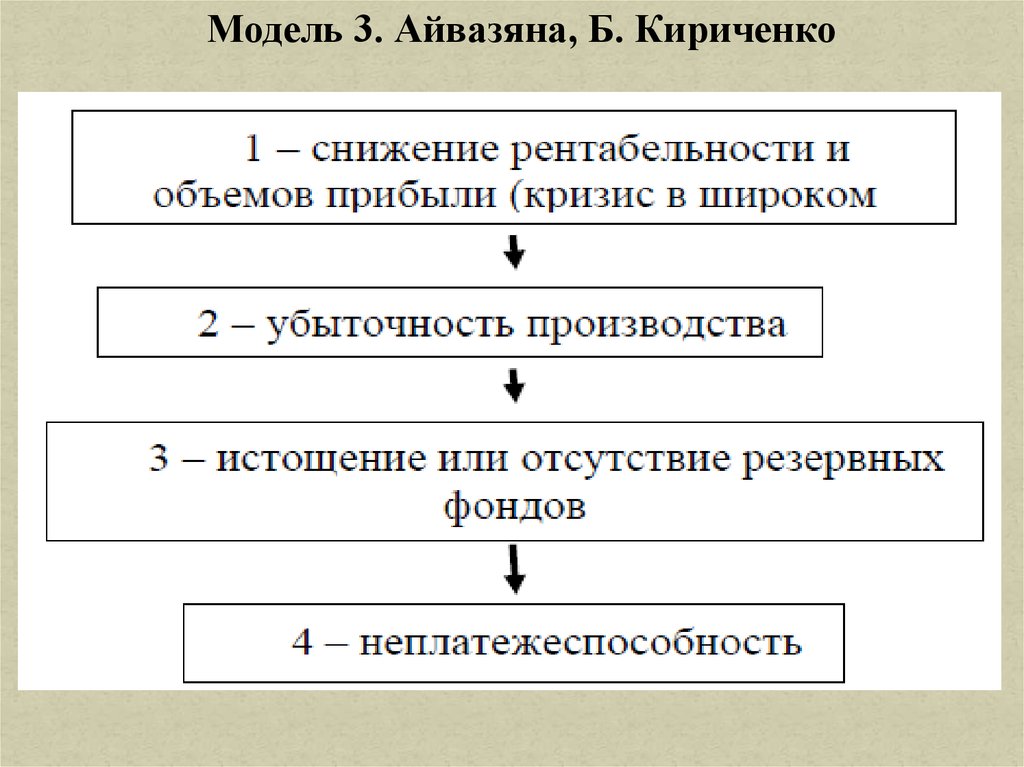

Модель 3. Айвазяна, Б. Кириченко19.

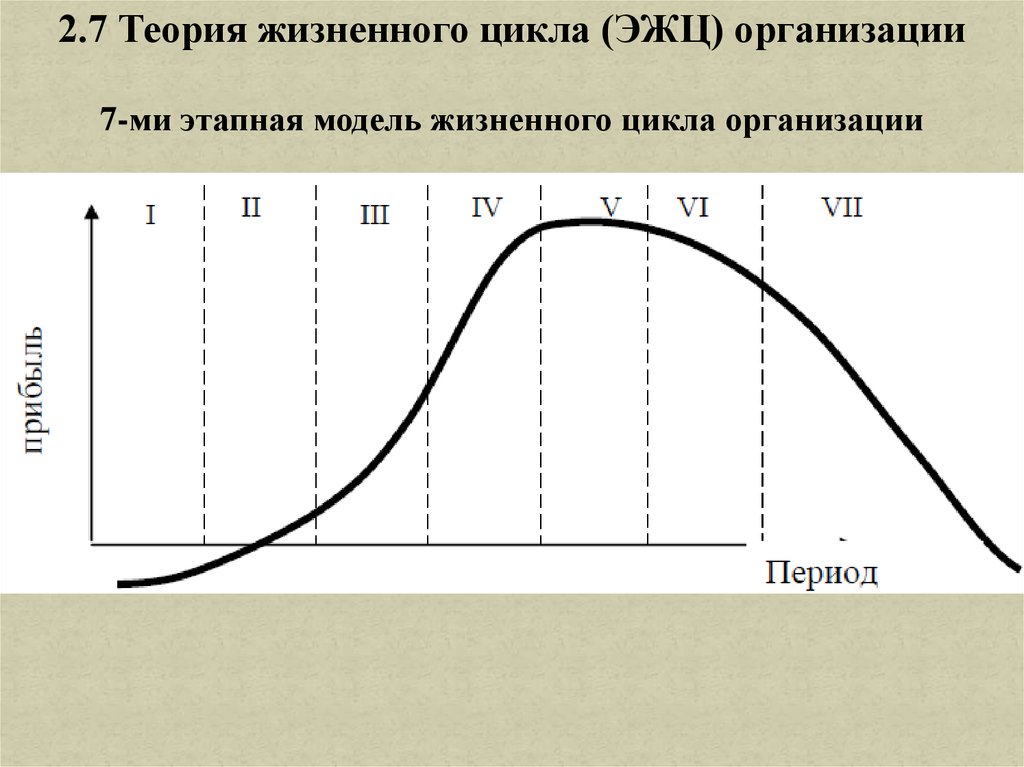

2.7 Теория жизненного цикла (ЭЖЦ) организации7-ми этапная модель жизненного цикла организации

20. Стадии жизненного цикла по И. Адизесу [Adizes]:

21.

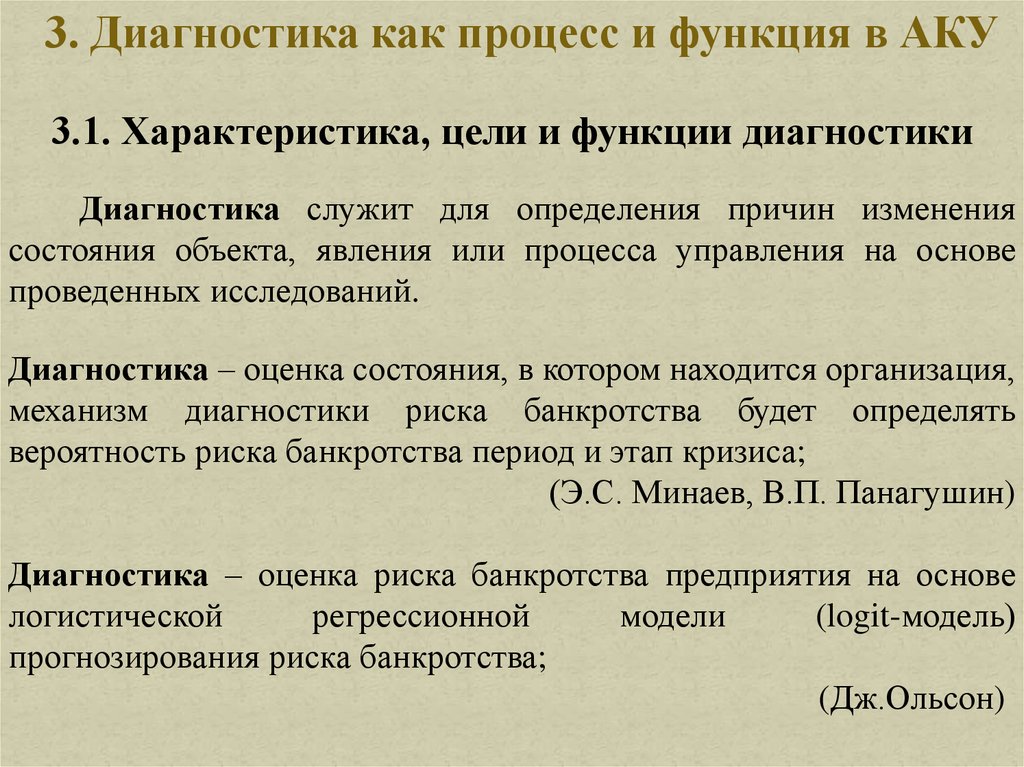

3. Диагностика как процесс и функция в АКУ3.1. Характеристика, цели и функции диагностики

Диагностика служит для определения причин изменения

состояния объекта, явления или процесса управления на основе

проведенных исследований.

Диагностика – оценка состояния, в котором находится организация,

механизм диагностики риска банкротства будет определять

вероятность риска банкротства период и этап кризиса;

(Э.С. Минаев, В.П. Панагушин)

Диагностика – оценка риска банкротства предприятия на основе

логистической

регрессионной

модели

(logit-модель)

прогнозирования риска банкротства;

(Дж.Ольсон)

22.

Диагностика – прогнозирование возможного банкротства какспециальный вид экономического анализа;

(В.В. Ковалев)

Диагностика – процесс распознавания отклонений в показателях

хозяйственной деятельности предприятий от средних, основанных

на всестороннем и систематическом изучении общих тенденций

развития экономики;

(Н.В. Гаврилова)

Диагностика

–

отдельное

направление

анализа

платежеспособности и ликвидности предприятия для оценки

близости предприятия к банкротству;

(О.В. Ефимова)

Диагностика – комплексный превентивный инструмент для

решения сложных проблем в определении начала кризисных

процессов на предприятии, а также как основу для определения

соответствующих управленческих мероприятий;

(В.Ю. Жданов)

23.

24.

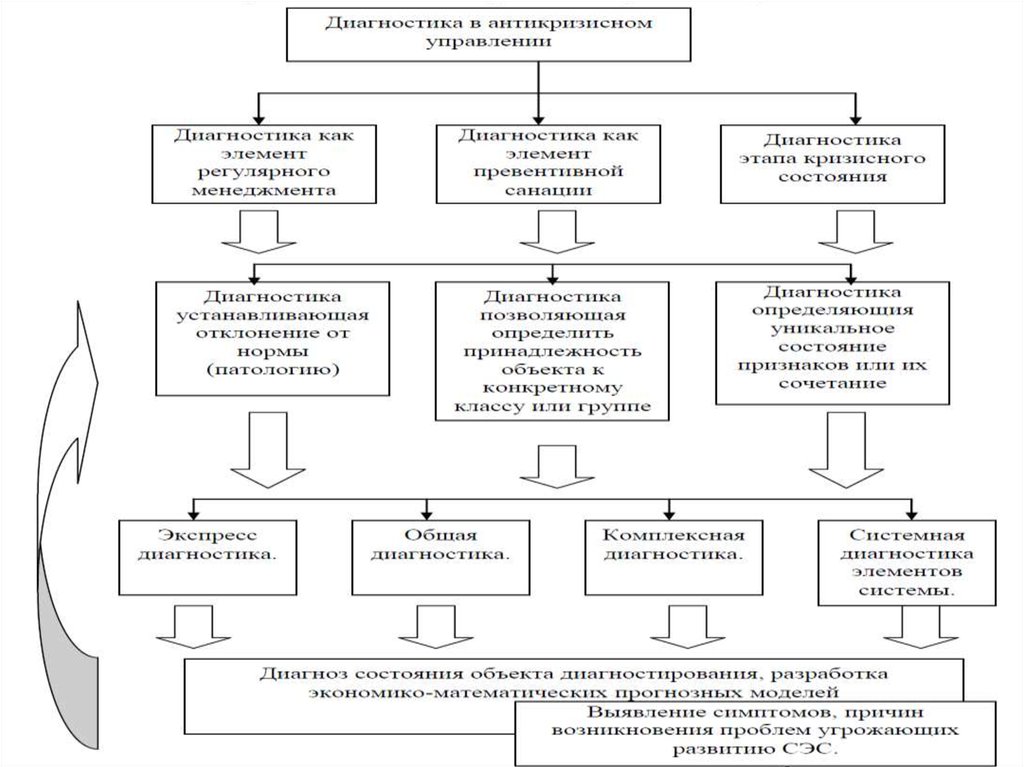

Разработка модели антикризисного управления на основерешения задач:

• распознавание признаков «болезни»;

• устранение причин «болезни», препятствующих

оздоровлению СЭС;

• реорганизации органзационной структуры и

корпоративной культуры СЭС в процессе адаптации.

25.

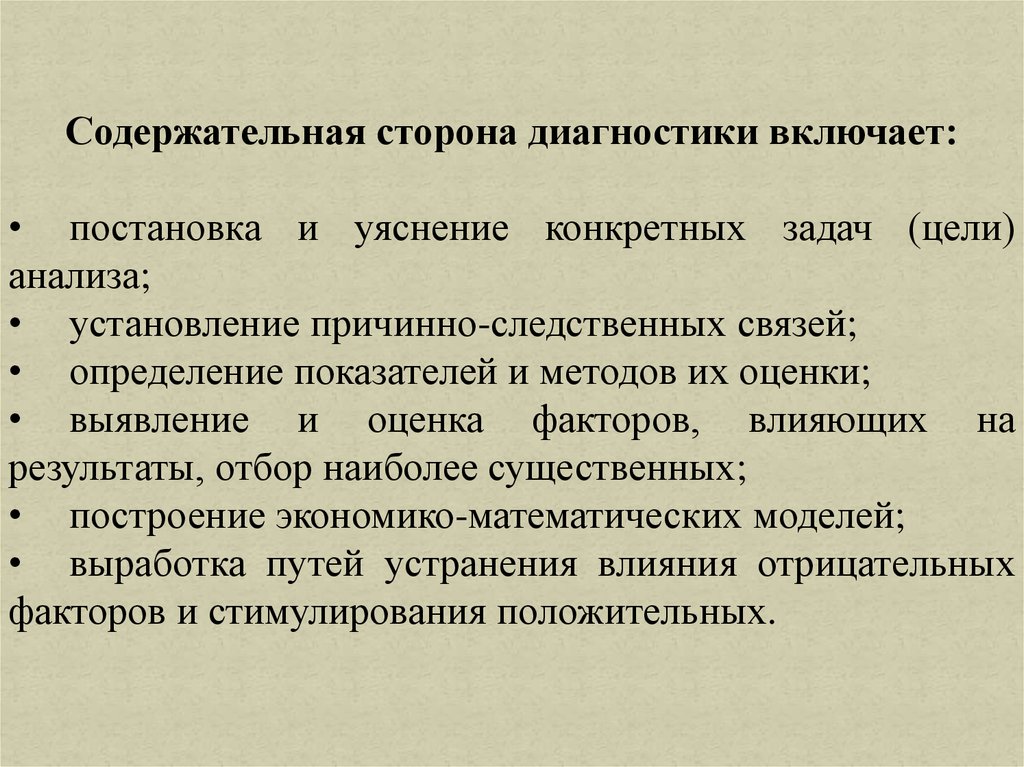

Содержательная сторона диагностики включает:• постановка и уяснение конкретных задач (цели)

анализа;

• установление причинно-следственных связей;

• определение показателей и методов их оценки;

• выявление и оценка факторов, влияющих на

результаты, отбор наиболее существенных;

• построение экономико-математических моделей;

• выработка путей устранения влияния отрицательных

факторов и стимулирования положительных.

26.

Многоконтурная модель диагностики27.

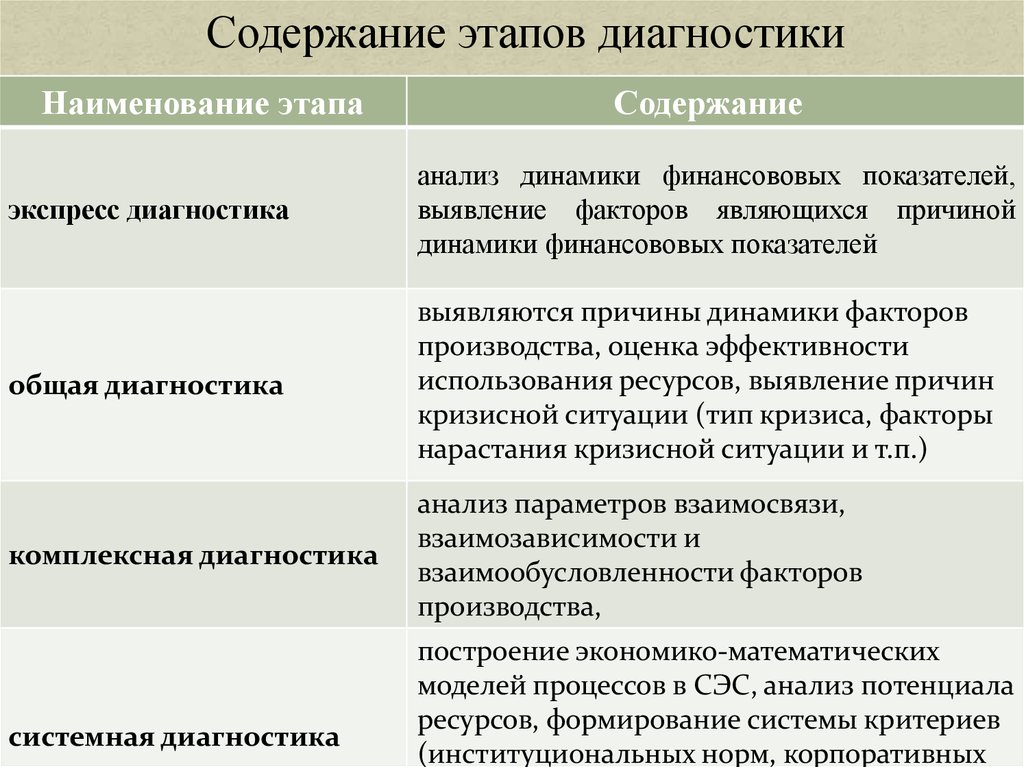

Содержание этапов диагностикиНаименование этапа

Содержание

экспресс диагностика

анализ динамики финансововых показателей,

выявление факторов являющихся причиной

динамики финансововых показателей

общая диагностика

выявляются причины динамики факторов

производства, оценка эффективности

использования ресурсов, выявление причин

кризисной ситуации (тип кризиса, факторы

нарастания кризисной ситуации и т.п.)

комплексная диагностика

анализ параметров взаимосвязи,

взаимозависимости и

взаимообусловленности факторов

производства,

системная диагностика

построение экономико-математических

моделей процессов в СЭС, анализ потенциала

ресурсов, формирование системы критериев

(институциональных норм, корпоративных

28.

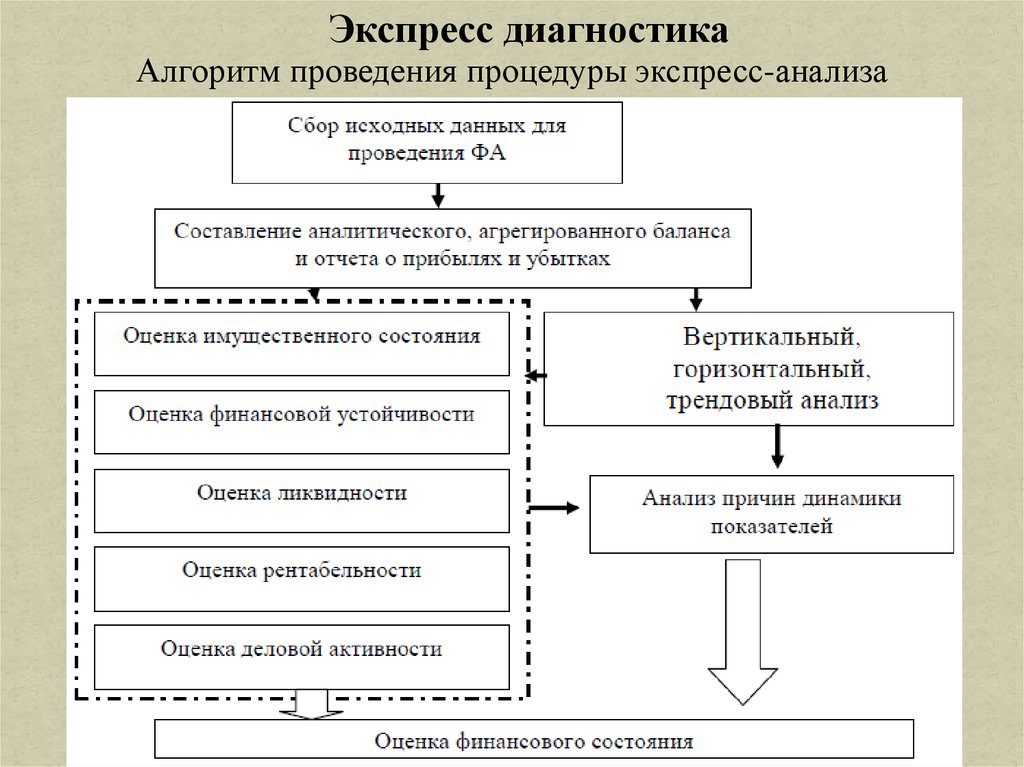

Экспресс диагностикаАлгоритм проведения процедуры экспресс-анализа

29.

30.

Процедура экспресс-анализа :оценку динамики выручки и себестоимости

реализации продукции (услуг), выполнения условий

“золотого правила экономики” (прибыль должна

возрастать более высокими темпами, чем объемы

реализации и имущества предприятия соответственно:

Тп > Тв > Та > 100%, (3.1) );

анализ динамики показателей изменения активов

(стоимость и структура имущества предприятия,

мобильных средств, собственного и заемного капитала;

расчет и анализ финансовых коэффициентов,

которые традиционно делятся на четыре группы:

ликвидности

и

платежеспособности;

финансовой

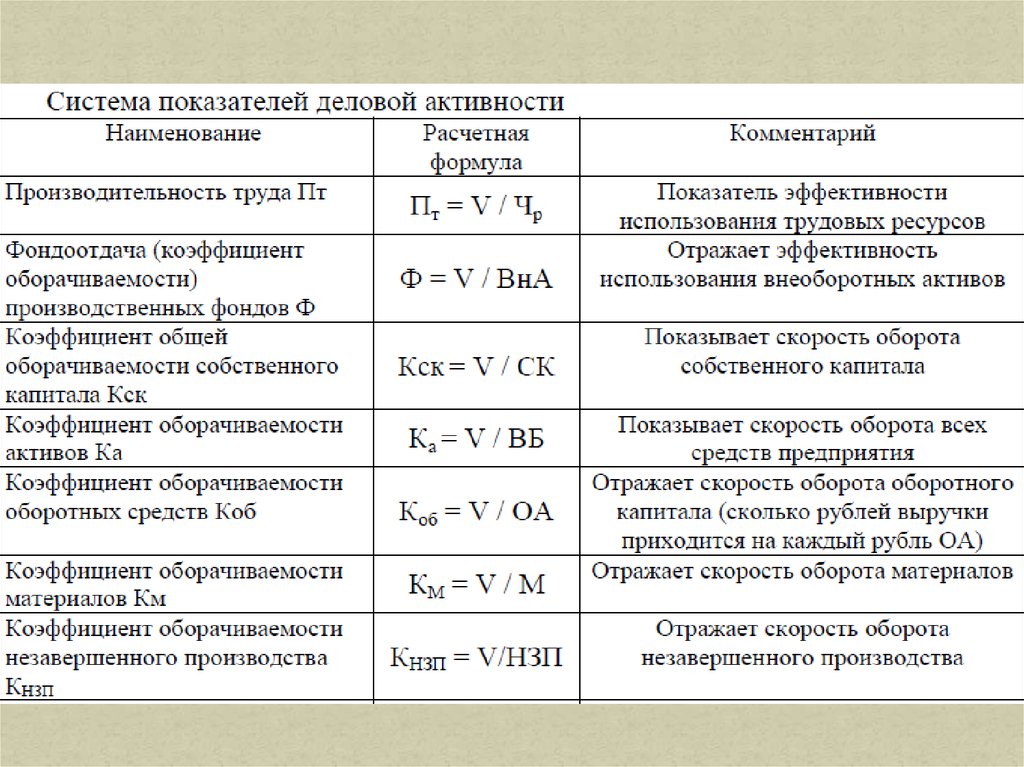

устойчивости; рентабельности; деловой активности.

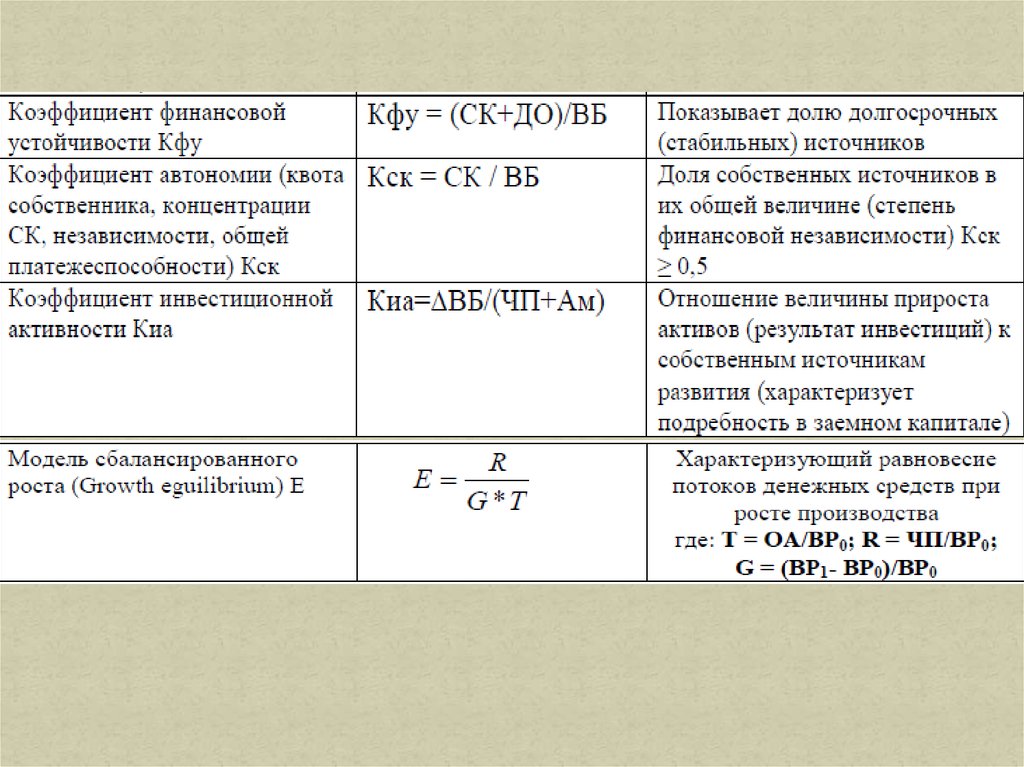

31.

32.

33.

34.

35.

36.

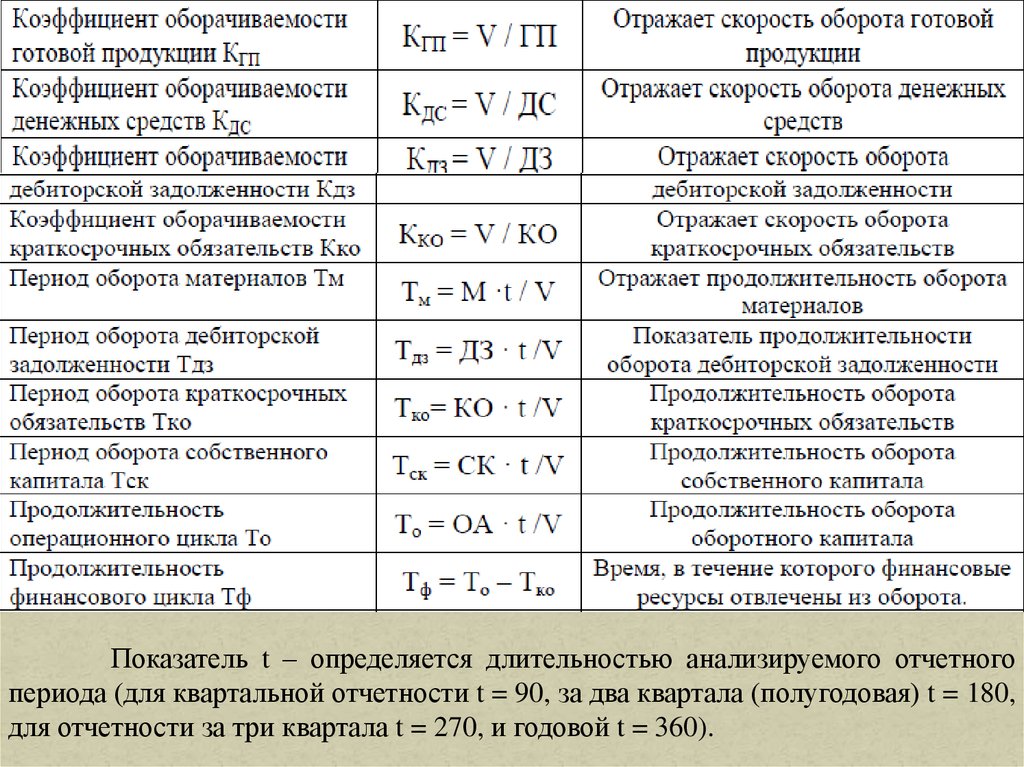

Показатель t – определяется длительностью анализируемого отчетногопериода (для квартальной отчетности t = 90, за два квартала (полугодовая) t = 180,

для отчетности за три квартала t = 270, и годовой t = 360).

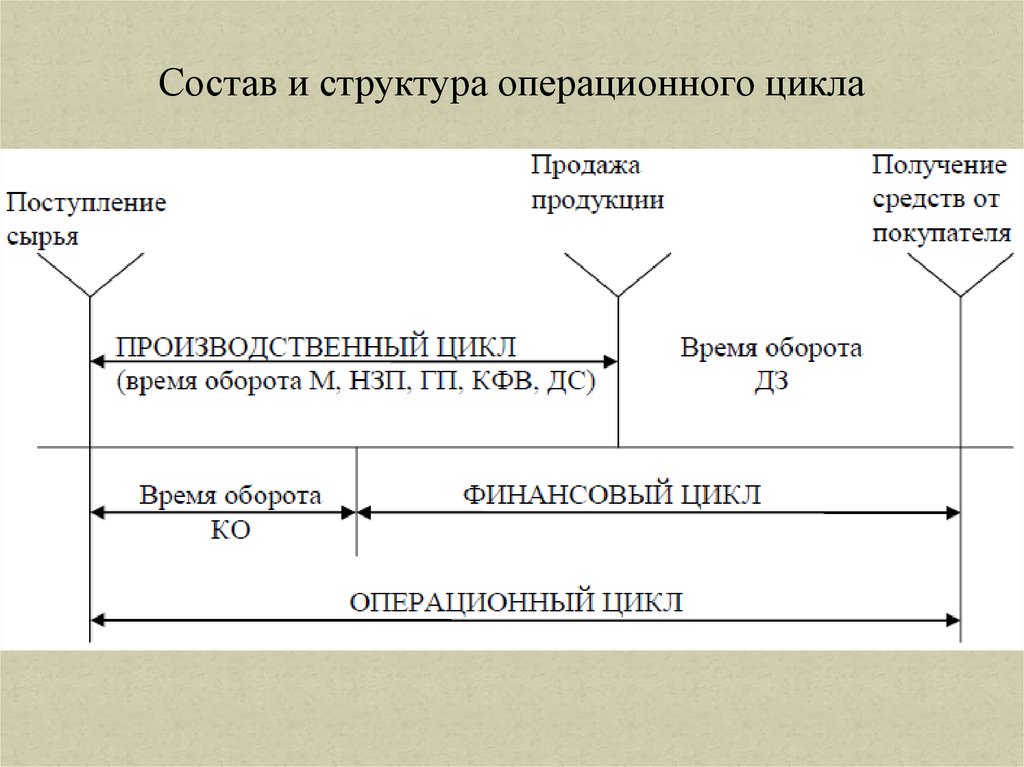

37.

Состав и структура операционного цикла38.

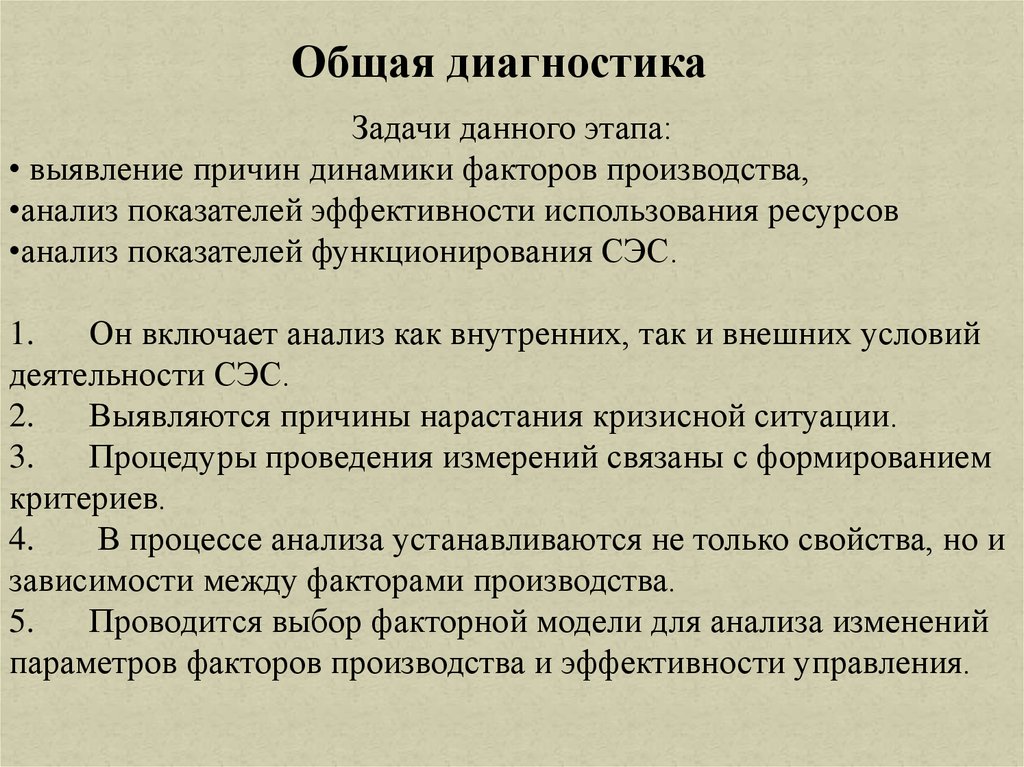

Общая диагностикаЗадачи данного этапа:

• выявление причин динамики факторов производства,

•анализ показателей эффективности использования ресурсов

•анализ показателей функционирования СЭС.

1.

Он включает анализ как внутренних, так и внешних условий

деятельности СЭС.

2.

Выявляются причины нарастания кризисной ситуации.

3.

Процедуры проведения измерений связаны с формированием

критериев.

4.

В процессе анализа устанавливаются не только свойства, но и

зависимости между факторами производства.

5.

Проводится выбор факторной модели для анализа изменений

параметров факторов производства и эффективности управления.

39.

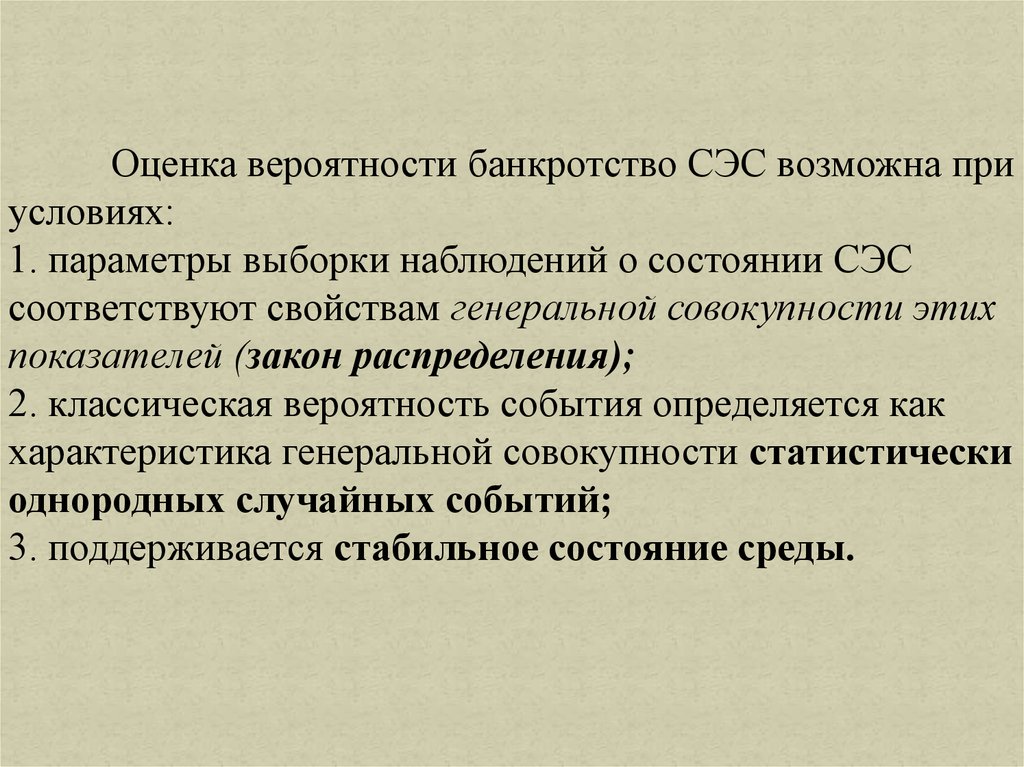

Оценка вероятности банкротство СЭС возможна приусловиях:

1. параметры выборки наблюдений о состоянии СЭС

соответствуют свойствам генеральной совокупности этих

показателей (закон распределения);

2. классическая вероятность события определяется как

характеристика генеральной совокупности статистически

однородных случайных событий;

3. поддерживается стабильное состояние среды.

40.

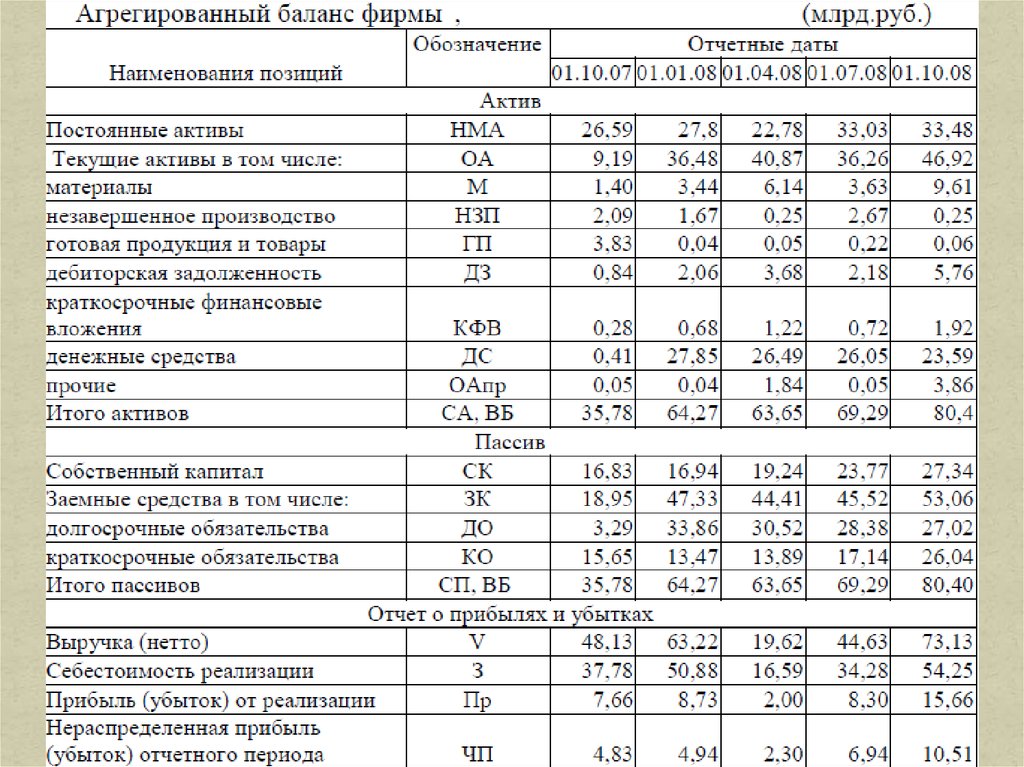

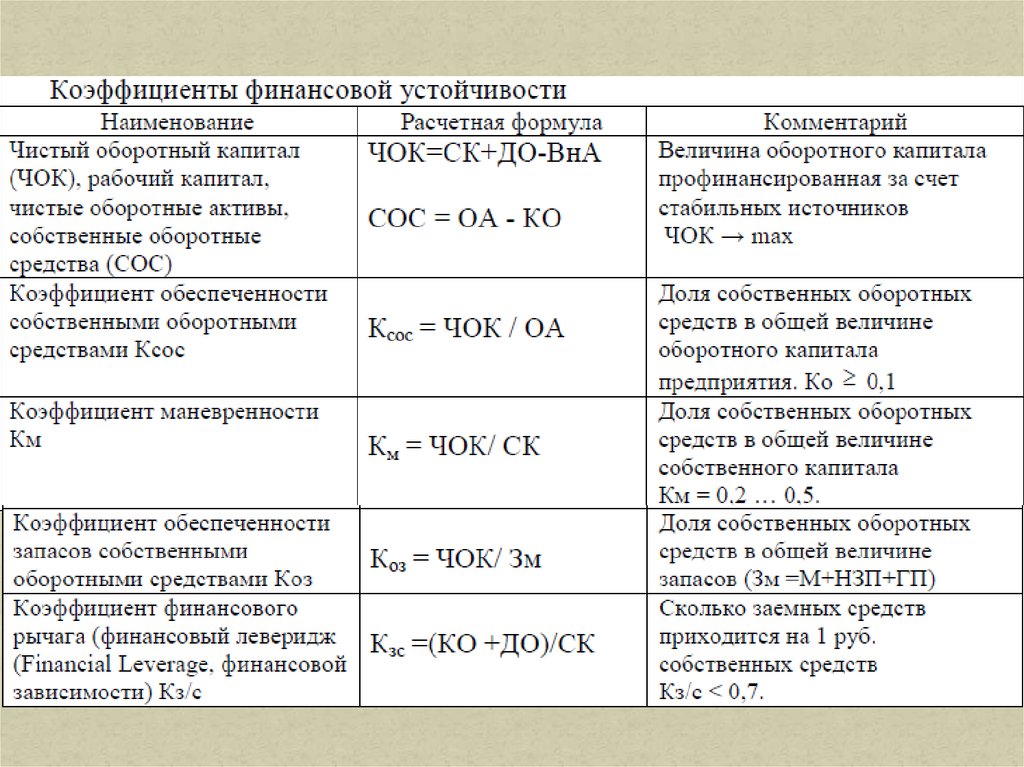

«Методические указания по проведению анализафинансового состояния организаций» :

1. Коэффициент текущей ликвидности:

Ктл= ОА / КО > 2

где Ктл – коэффициент текущей ликвидности, ОА –

оборотные активы, КО – краткосрочные обязательства.

2. Оценка обеспеченности собственными оборотными

средствами:

Ксос = ЧОК / ОА > 0,1

где Ксос – коэффициент обеспеченности собственными

оборотными средствами, ЧОК – чистый оборотный

капитал ЧОК=(СК+ДО-ВнА), ОА – оборотные активы.

41.

Коэффициент восстановления платежеспособности:где КТЛФ – фактическое значение коэф. общей

ликвидности в конце отчётного периода,

КТЛН –значение коэф. общей ликвидности на начало

отчётного периода,

КТЛ-норм – нормированное значение коэффициента текущей

ликвидности (равное 2,0),

6 – длительность периода восстановления

платежеспособности в месяцах,

Т – длительность отчётного периода в месяцах.

42.

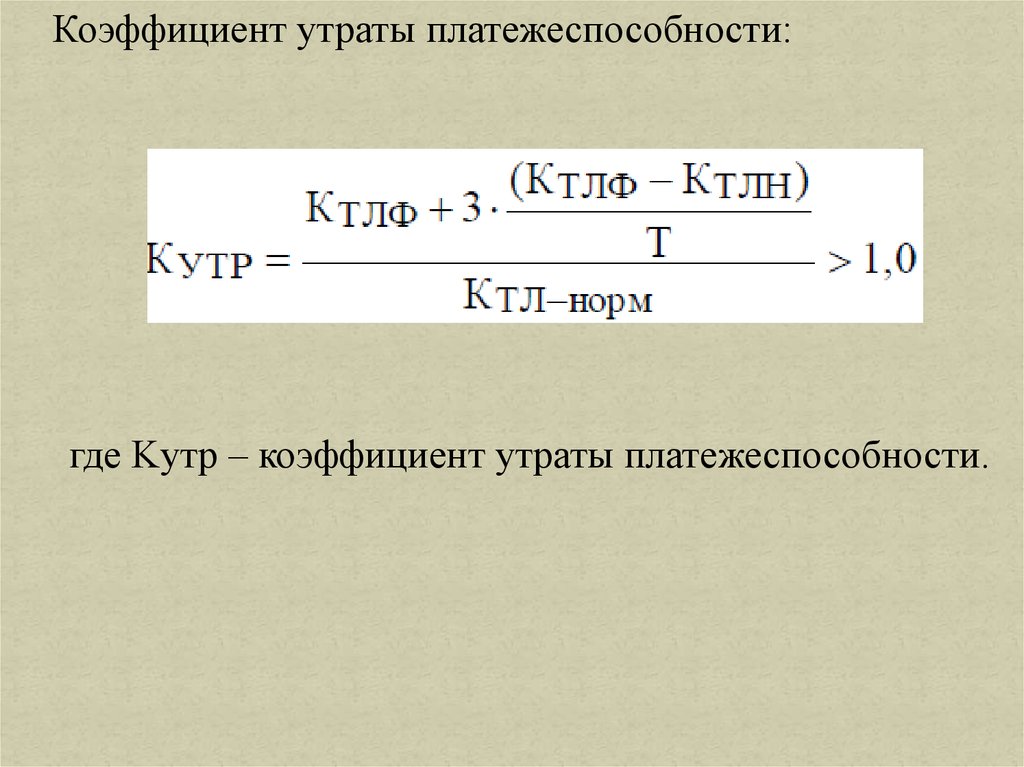

Коэффициент утраты платежеспособности:где Kутр – коэффициент утраты платежеспособности.

43.

Двухфакторная модель Альтмана(Z Score Bankruptcy Model).

В рамках американской практики выявлены весовые

значения коэффициентов:

где если:

Z > 0,3, то вероятность банкротства велика;

0,3 <Z< 0,3, то вероятность банкротства средняя;

Z < - 0,3, то вероятность банкротства мала;

Z = 0, то вероятность банкротства равна 0,5.

44.

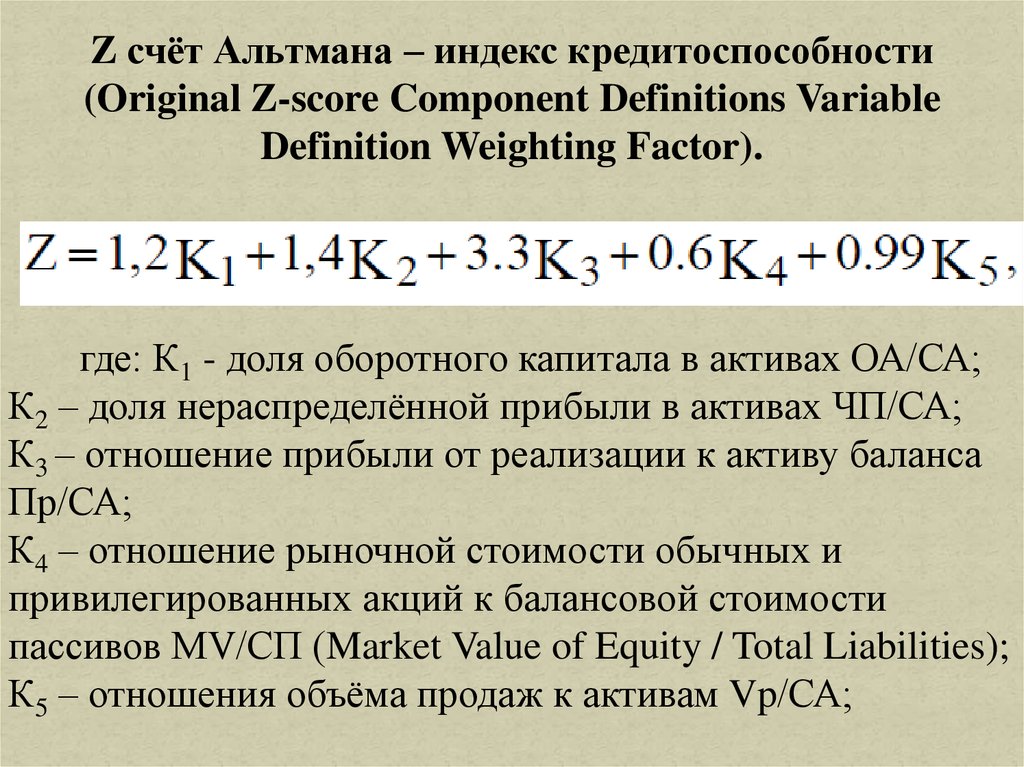

Z счёт Альтмана – индекс кредитоспособности(Original Z-score Component Definitions Variable

Definition Weighting Factor).

где: К1 - доля оборотного капитала в активах ОА/СА;

К2 – доля нераспределённой прибыли в активах ЧП/СА;

К3 – отношение прибыли от реализации к активу баланса

Пр/СА;

К4 – отношение рыночной стоимости обычных и

привилегированных акций к балансовой стоимости

пассивов MV/СП (Market Value of Equity / Total Liabilities);

К5 – отношения объёма продаж к активам Vp/СА;

45.

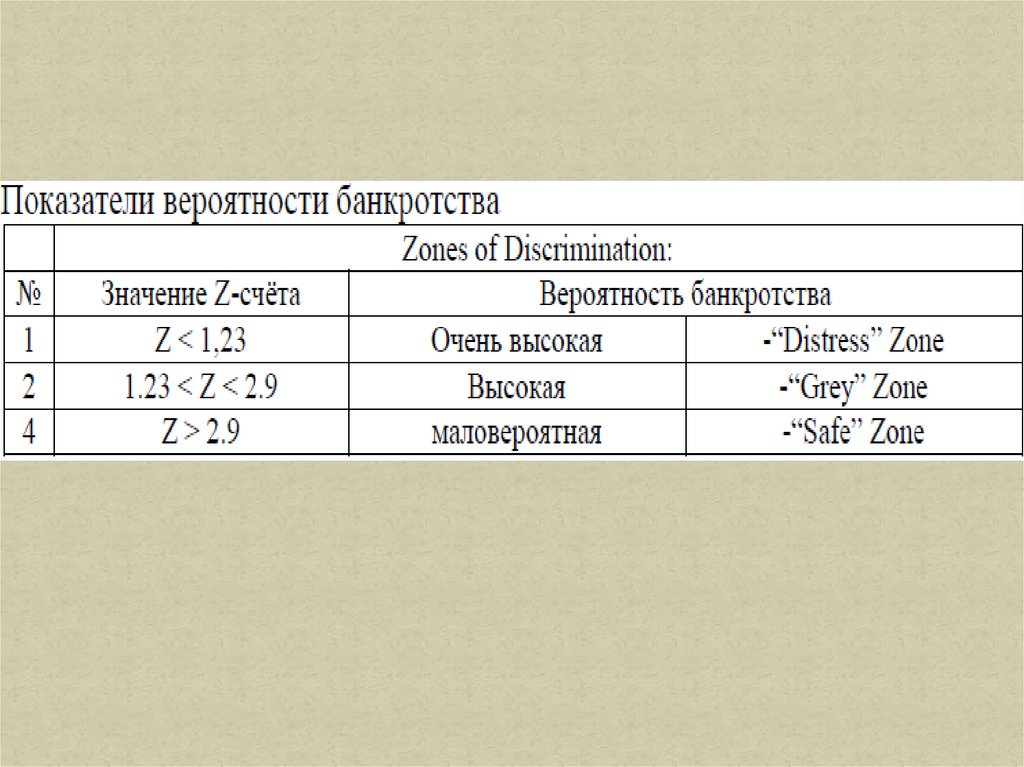

46.

Модифицированныйвариант

формулы

Альтмана (ZIE) – для промышленных компаний, акции

которых не котируются на бирже

где:

T1 = ЧОК/СА;

T2 = ЧП/СА;

T3 = Пр/СА;

T4 = СК/СП;

T5 = Vp/СА.

47.

48.

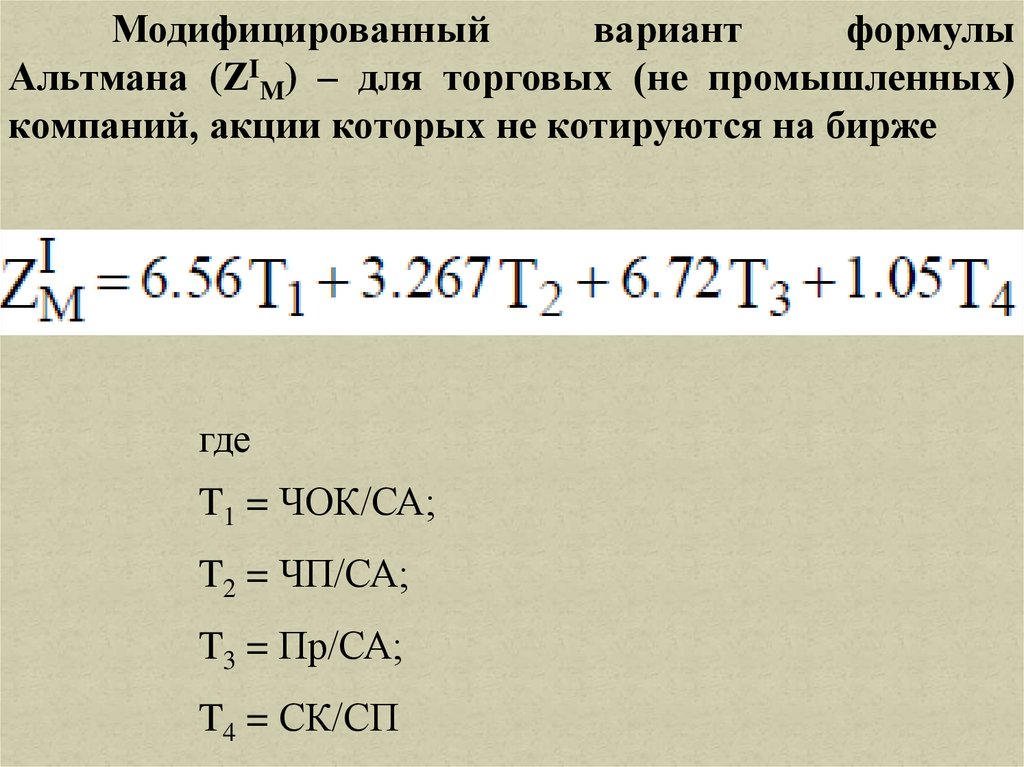

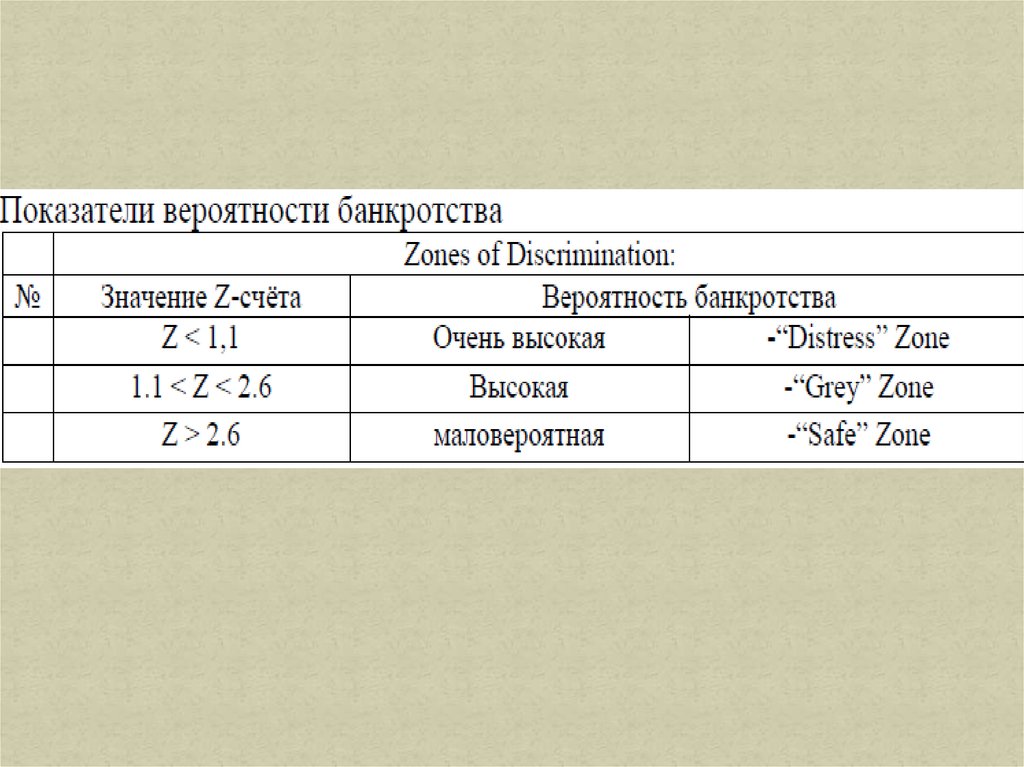

Модифицированныйвариант

формулы

Альтмана (ZIM) – для торговых (не промышленных)

компаний, акции которых не котируются на бирже

где

T1 = ЧОК/СА;

T2 = ЧП/СА;

T3 = Пр/СА;

T4 = СК/СП

49.

50.

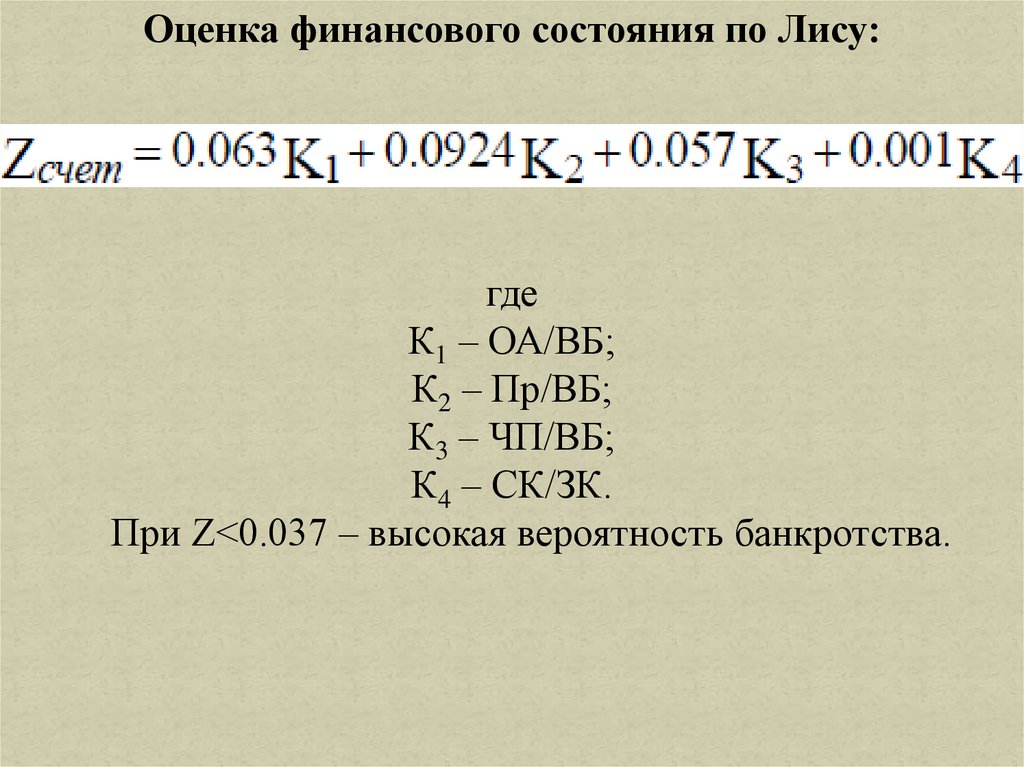

Оценка финансового состояния по Лису:где

К1 – ОА/ВБ;

К2 – Пр/ВБ;

К3 – ЧП/ВБ;

К4 – СК/ЗК.

При Z<0.037 – высокая вероятность банкротства.

51.

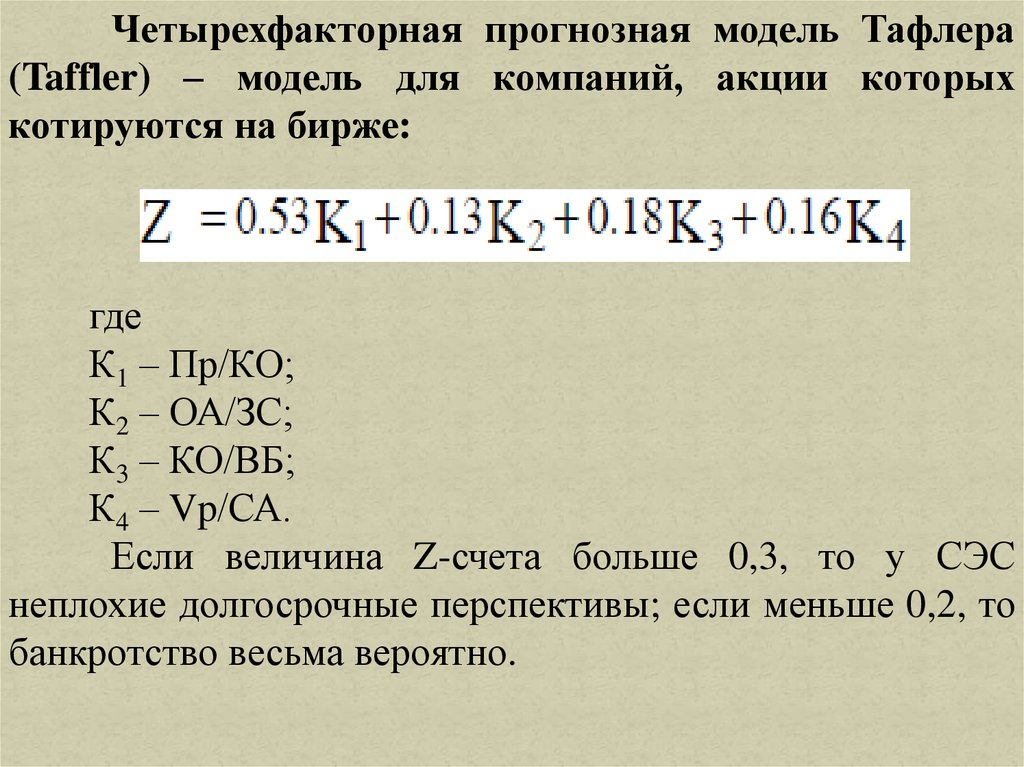

Четырехфакторная прогнозная модель Тафлера(Taffler) – модель для компаний, акции которых

котируются на бирже:

где

К1 – Пр/КО;

К2 – ОА/ЗС;

К3 – КО/ВБ;

К4 – Vp/СА.

Если величина Z-счета больше 0,3, то у СЭС

неплохие долгосрочные перспективы; если меньше 0,2, то

банкротство весьма вероятно.

52.

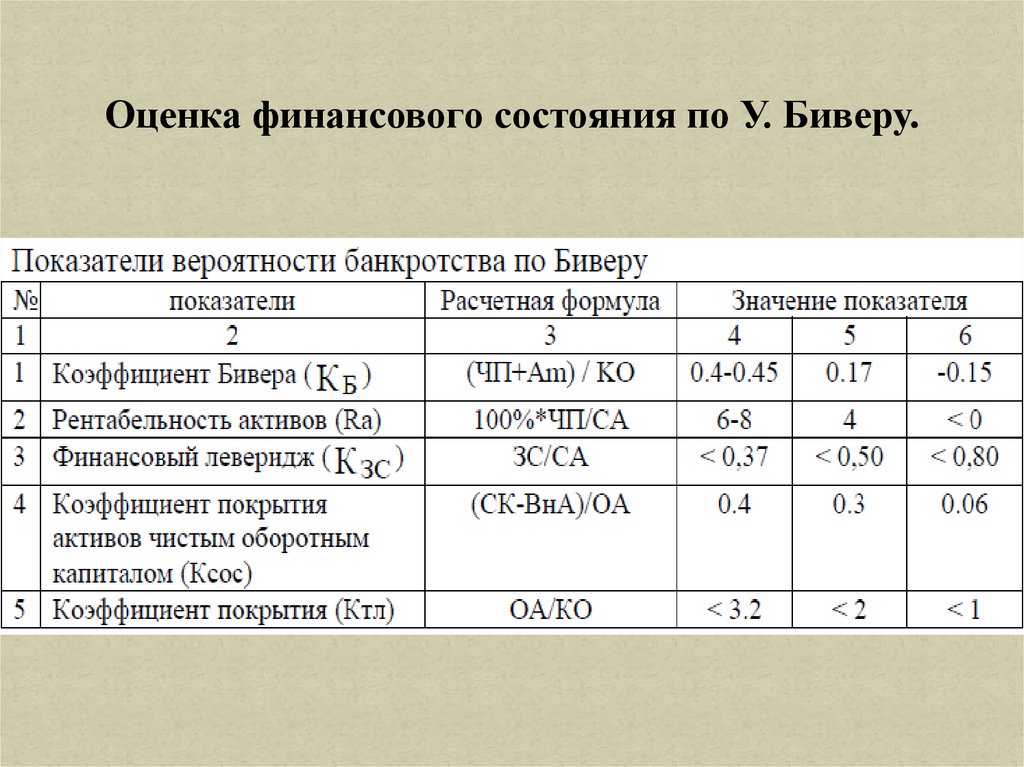

Оценка финансового состояния по У. Биверу.53.

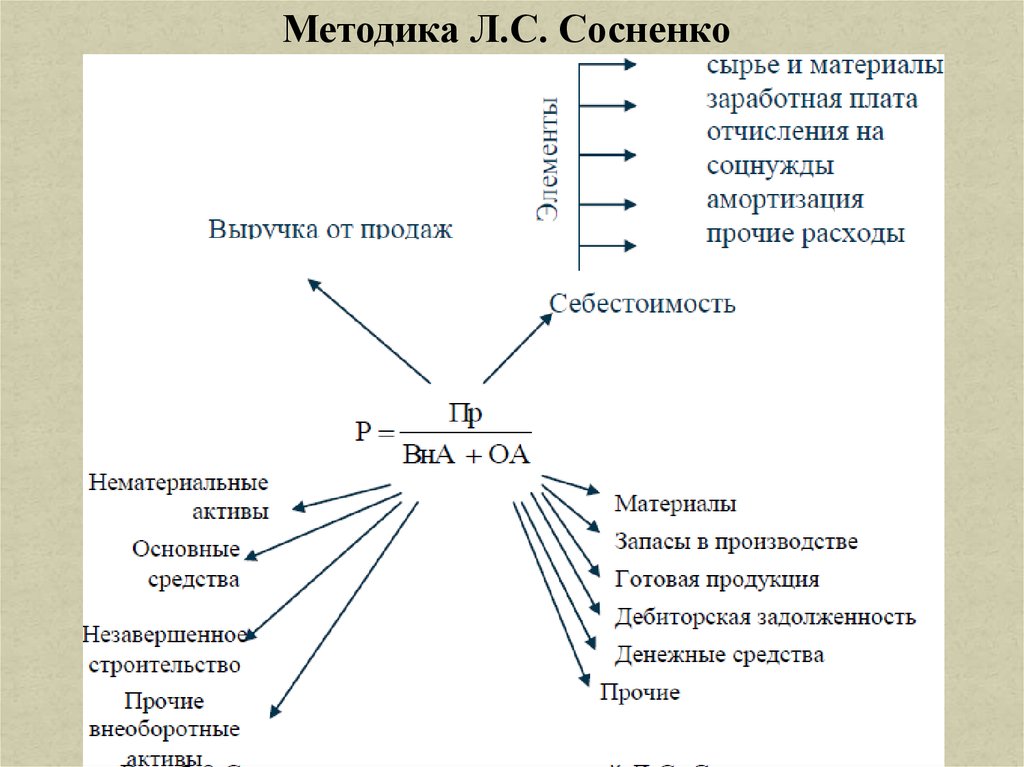

Методика Л.С. Сосненко54.

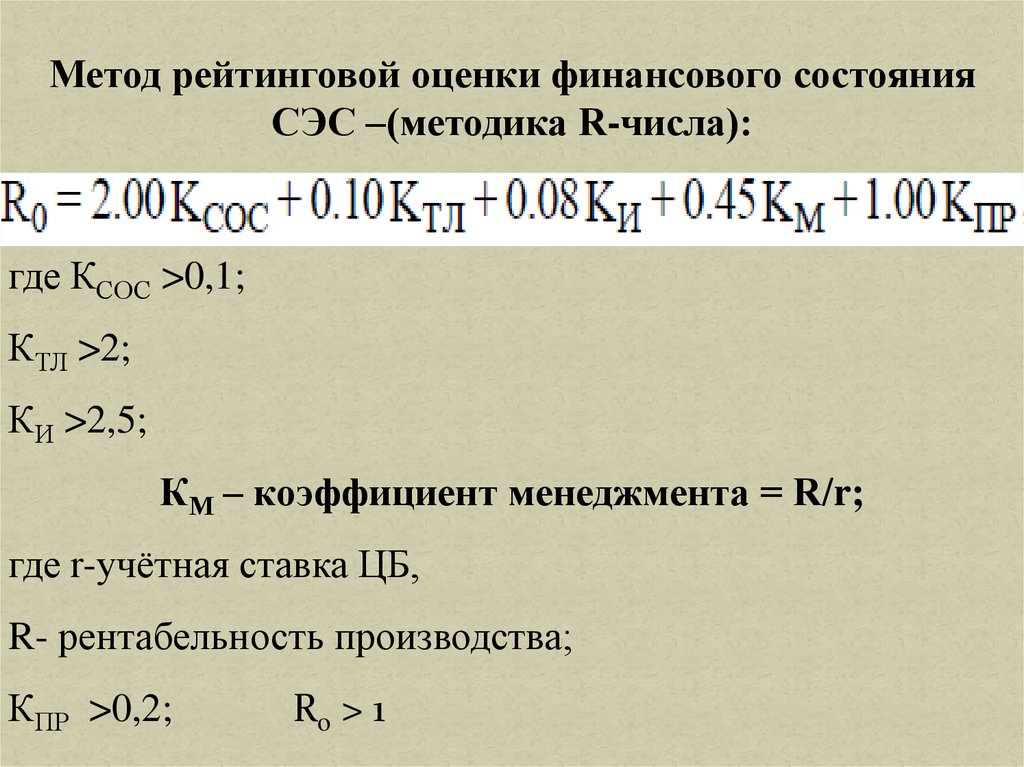

Метод рейтинговой оценки финансового состоянияСЭС –(методика R-числа):

где КСОС >0,1;

КТЛ >2;

КИ >2,5;

КМ – коэффициент менеджмента = R/r;

где r-учётная ставка ЦБ,

R- рентабельность производства;

КПР >0,2;

Ro > 1

55.

Четырехфакторная модель прогноза рискабанкротства – R модель для региональных торговых

предприятий.

где К1 – оборотный капитал / активы;

К2 – чистая прибыль / собственный капитал;

К3 – выручка от реализации / активы;

К4 – чистая прибыль / интегральные затраты.

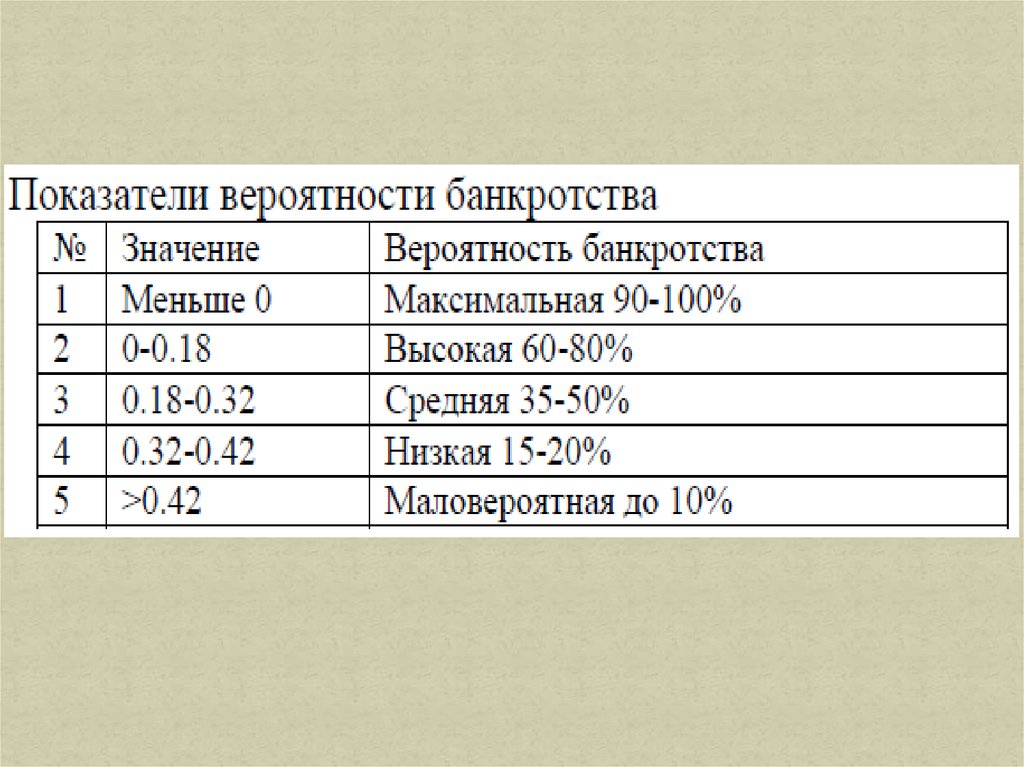

56.

57.

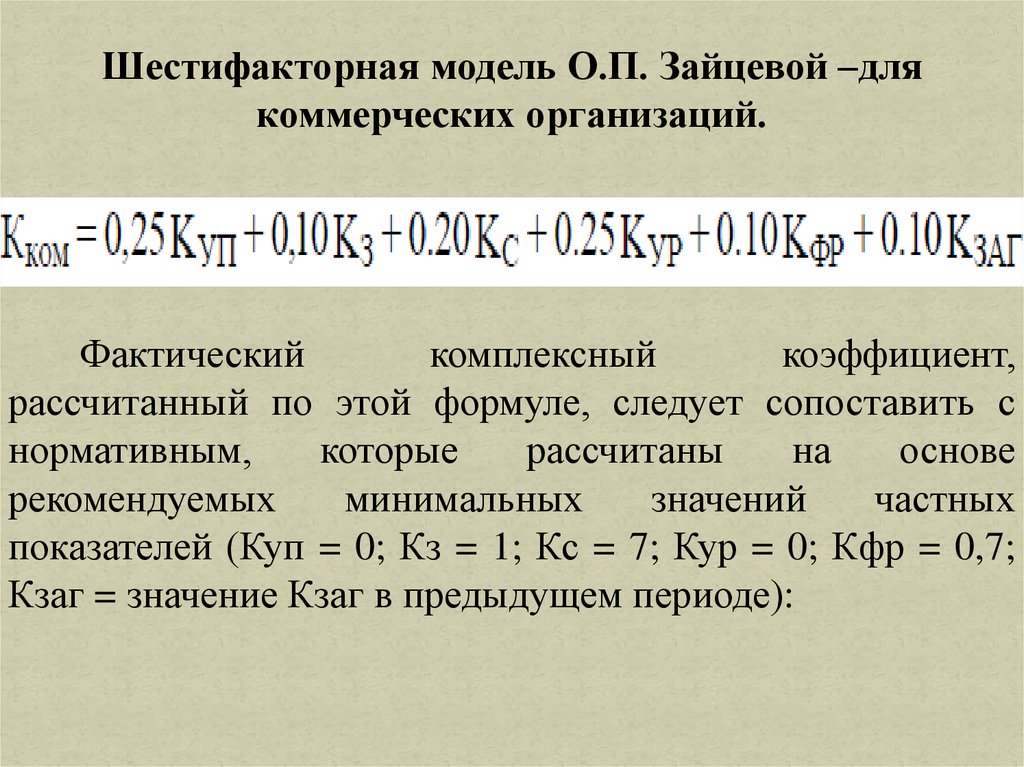

Шестифакторная модель О.П. Зайцевой –длякоммерческих организаций.

Фактический

комплексный

коэффициент,

рассчитанный по этой формуле, следует сопоставить с

нормативным,

которые

рассчитаны

на

основе

рекомендуемых

минимальных

значений

частных

показателей (Куп = 0; Кз = 1; Кс = 7; Кур = 0; Кфр = 0,7;

Кзаг = значение Кзаг в предыдущем периоде):

58.

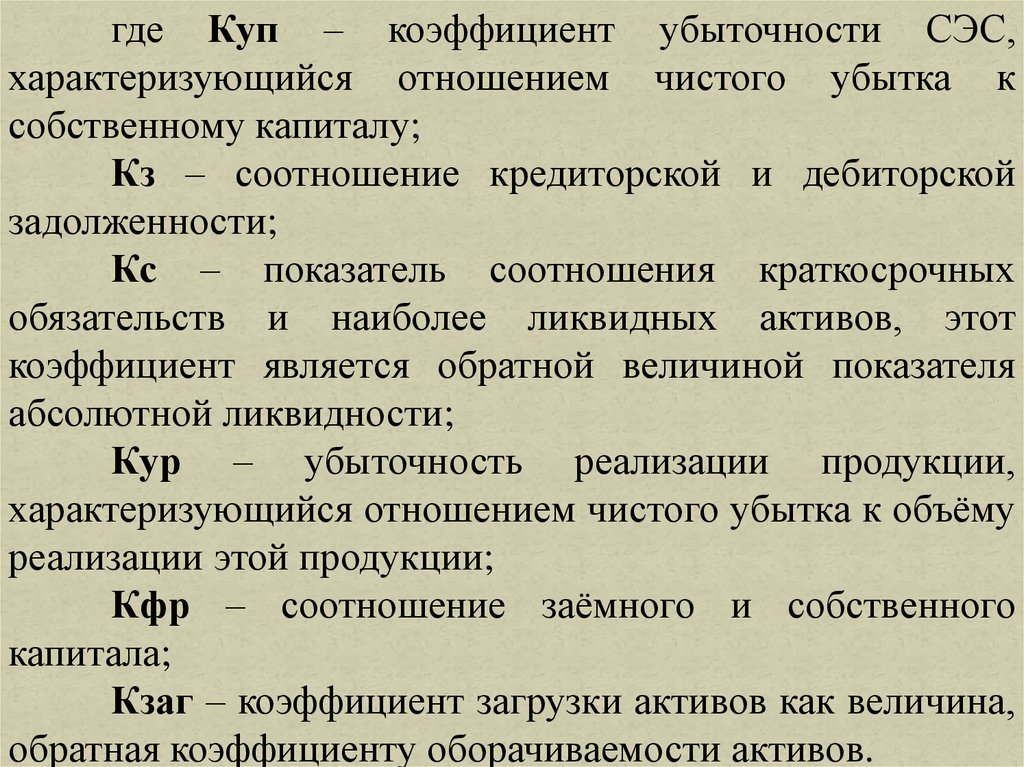

где Куп – коэффициент убыточности СЭС,характеризующийся отношением чистого убытка к

собственному капиталу;

Кз – соотношение кредиторской и дебиторской

задолженности;

Кс – показатель соотношения краткосрочных

обязательств и наиболее ликвидных активов, этот

коэффициент является обратной величиной показателя

абсолютной ликвидности;

Кур – убыточность реализации продукции,

характеризующийся отношением чистого убытка к объёму

реализации этой продукции;

Кфр – соотношение заёмного и собственного

капитала;

Кзаг – коэффициент загрузки активов как величина,

обратная коэффициенту оборачиваемости активов.

59.

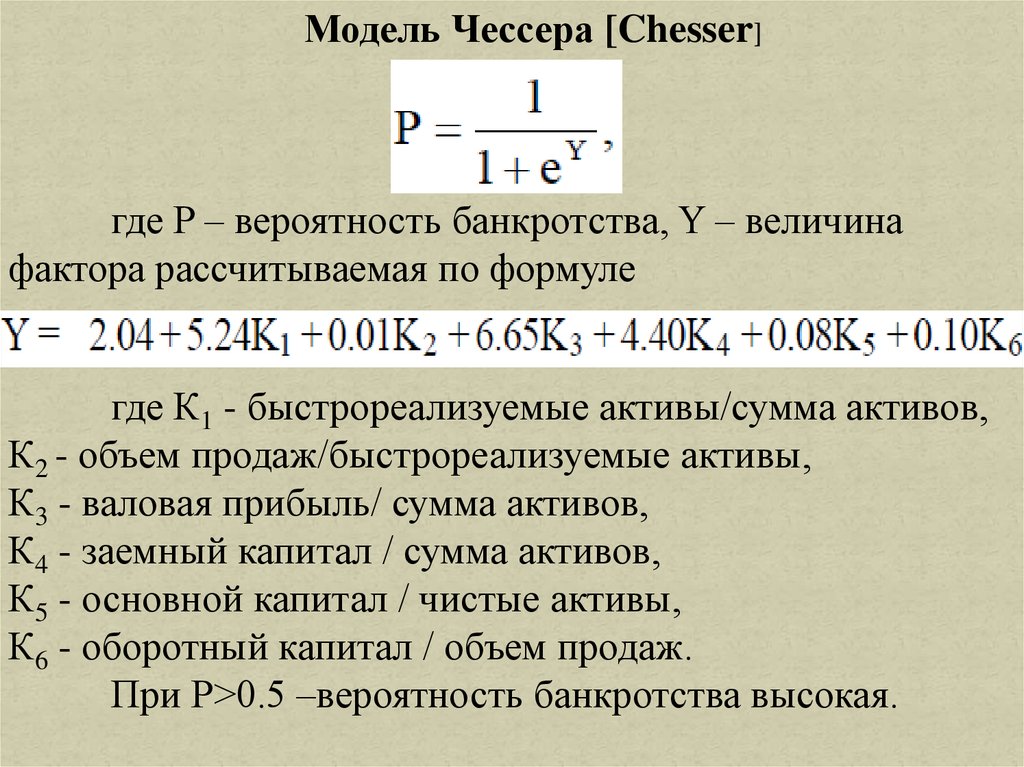

Модель Чессера [Chesser]где P – вероятность банкротства, Y – величина

фактора рассчитываемая по формуле

где К1 - быстрореализуемые активы/сумма активов,

К2 - объем продаж/быстрореализуемые активы,

К3 - валовая прибыль/ сумма активов,

К4 - заемный капитал / сумма активов,

К5 - основной капитал / чистые активы,

К6 - оборотный капитал / объем продаж.

При P>0.5 –вероятность банкротства высокая.

60.

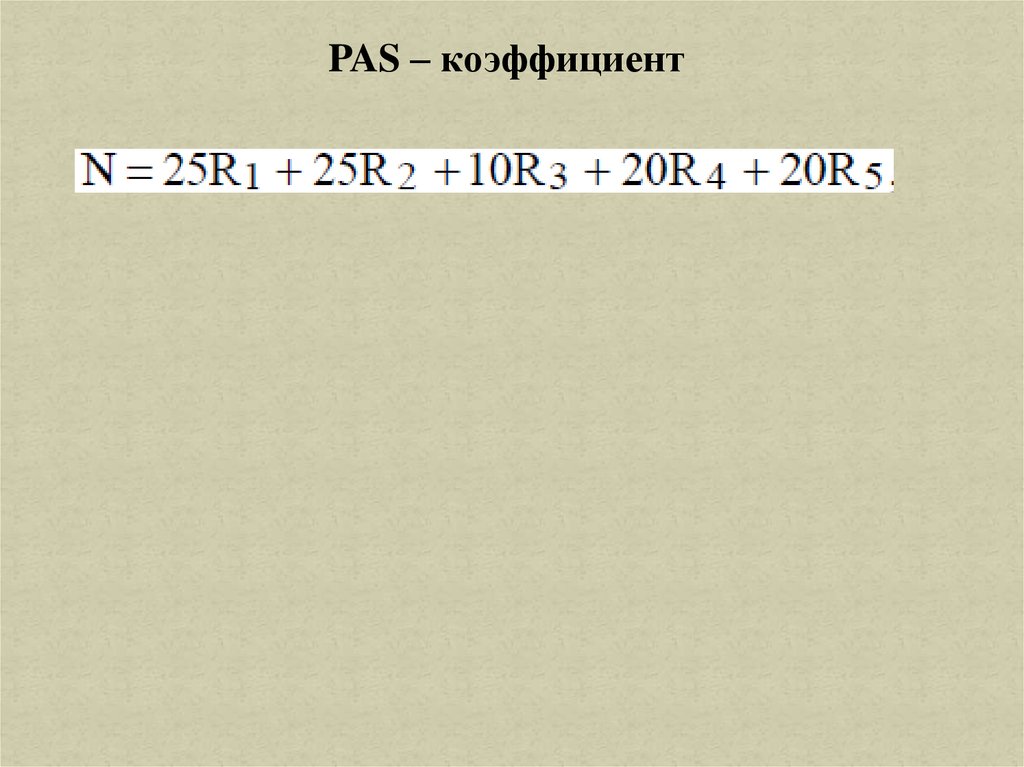

PAS – коэффициент61.

Нечетко-множественный анализ (матричный метод)рейтинговой оценки финансового положения СЭС

Менеджменту СЭС часто не достаточно простой

количественной оценкой финансовых показателей, а

необходима экономическая интерпретация этих значений.

Разные показатели могут изменяться разнонаправлено и в

процессе мониторинга финансового сотояния желательно

"свернуть" наборы исследуемых финансовых показателей

в комплексный.

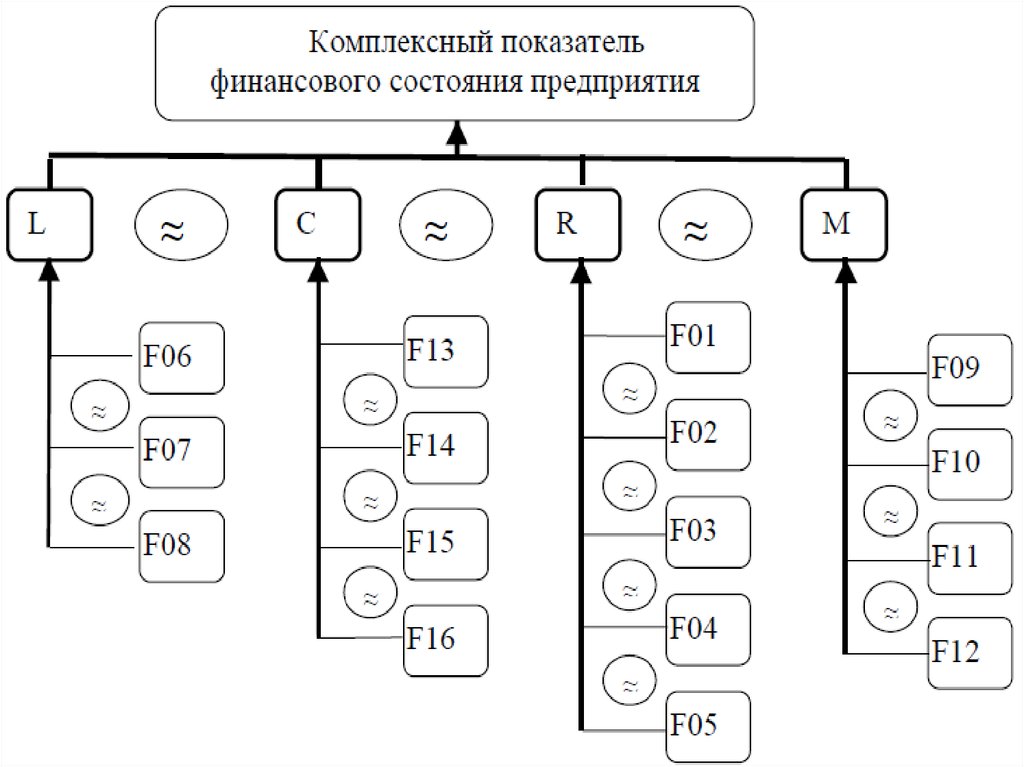

62.

63.

Этапы матричного анализа состоянияпромышленного:

1 этап. Подбор исходных данных.

Общепринятые группы факторов (R, L, M, C):

– рентабельности (R);

– ликвидности и платежеспособности (L);

– деловой активности (M);

– финансовой устойчивости (C).

64.

65.

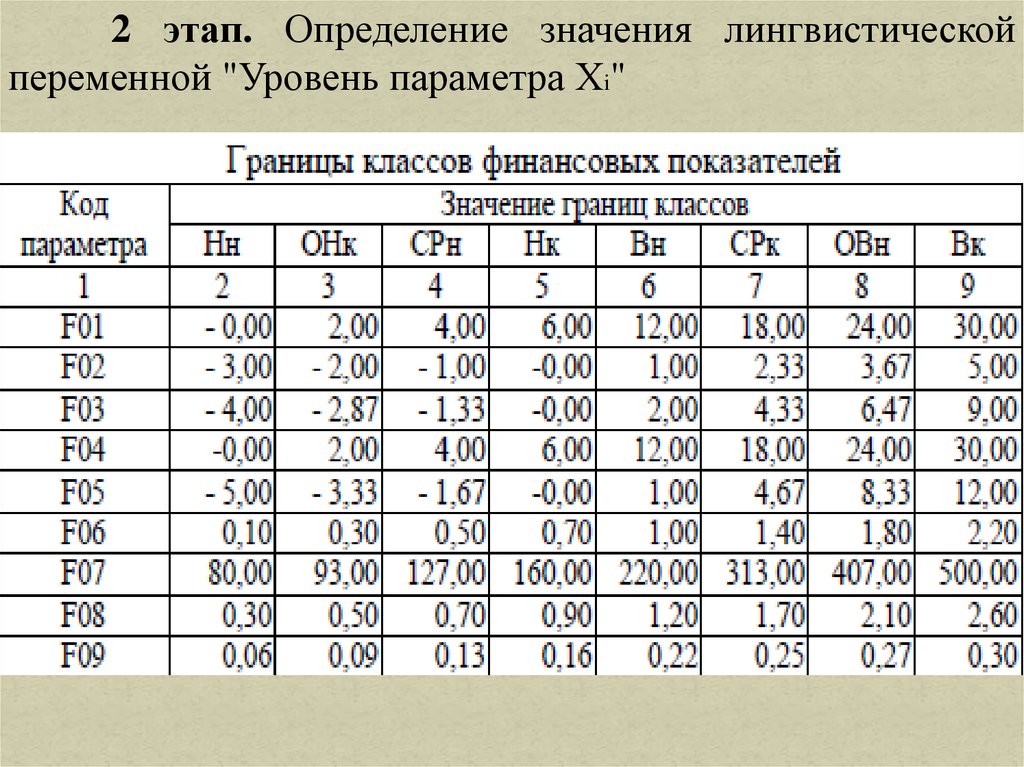

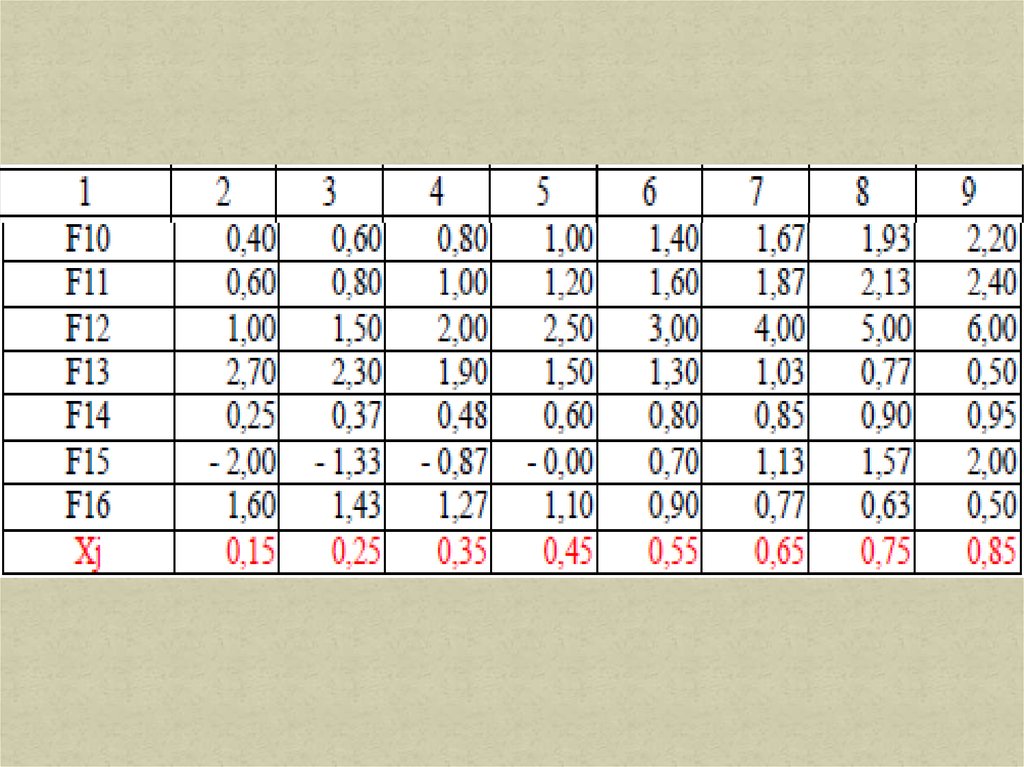

2 этап. Определение значения лингвистическойпеременной "Уровень параметра Хi"

66.

67.

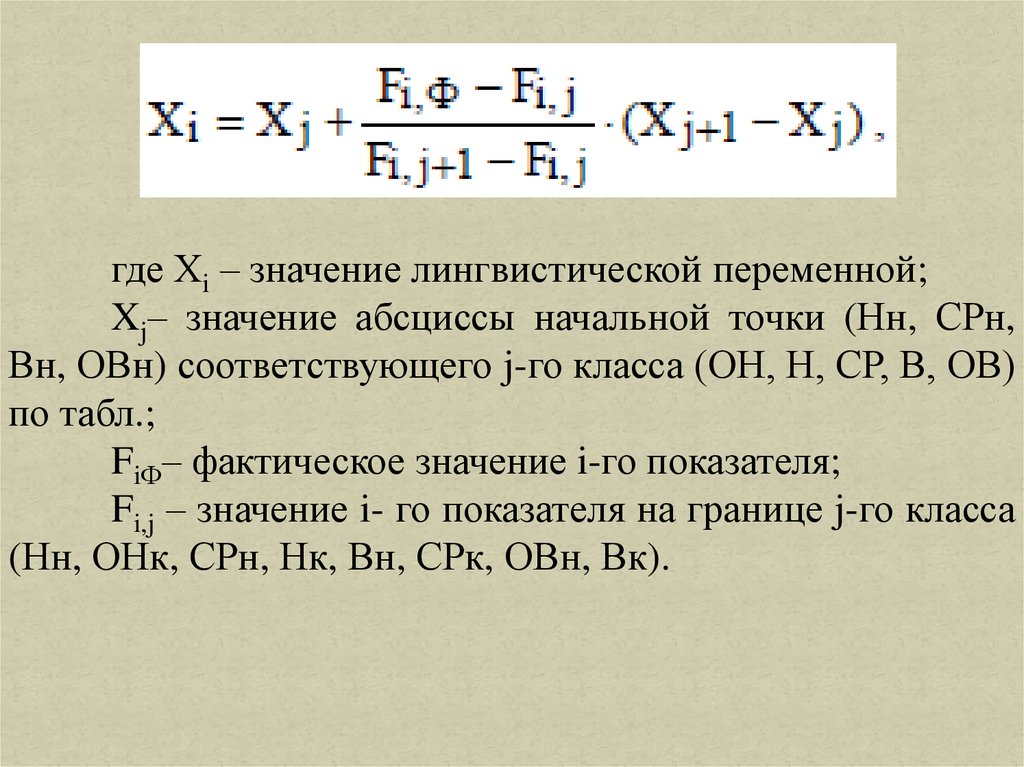

где Хi – значение лингвистической переменной;Xj– значение абсциссы начальной точки (Нн, СРн,

Вн, ОВн) соответствующего j-го класса (ОН, Н, СР, В, ОВ)

по табл.;

FiФ– фактическое значение i-го показателя;

Fi,j – значение i- го показателя на границе j-го класса

(Нн, ОНк, СРн, Нк, Вн, СРк, ОВн, Вк).

68.

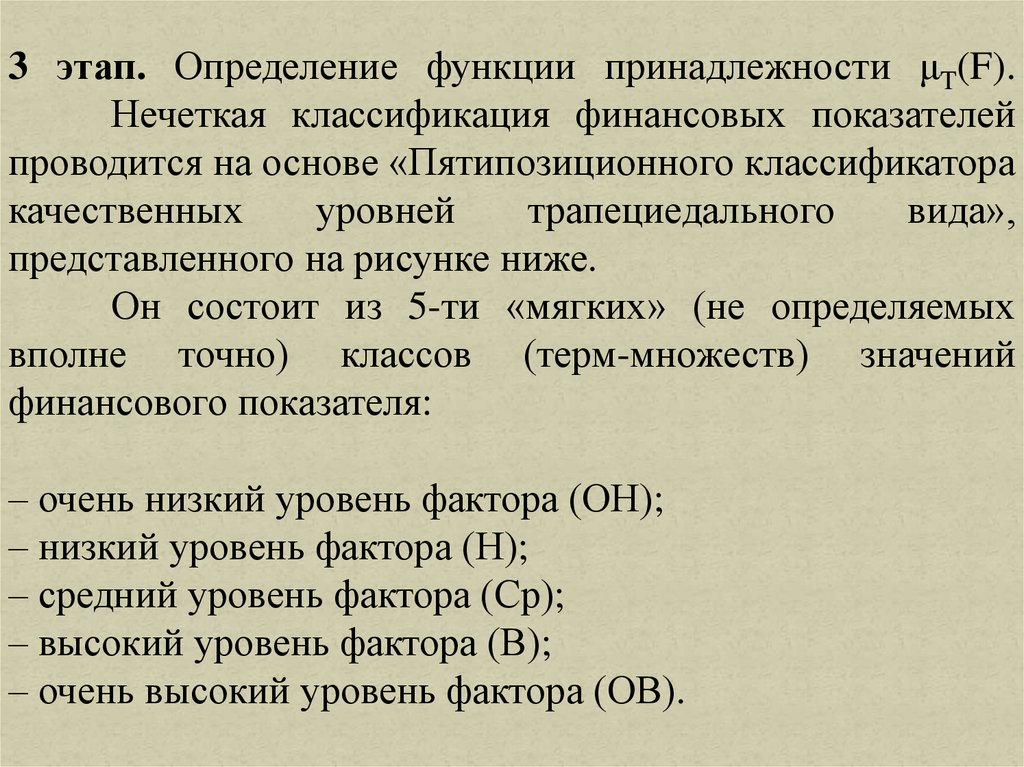

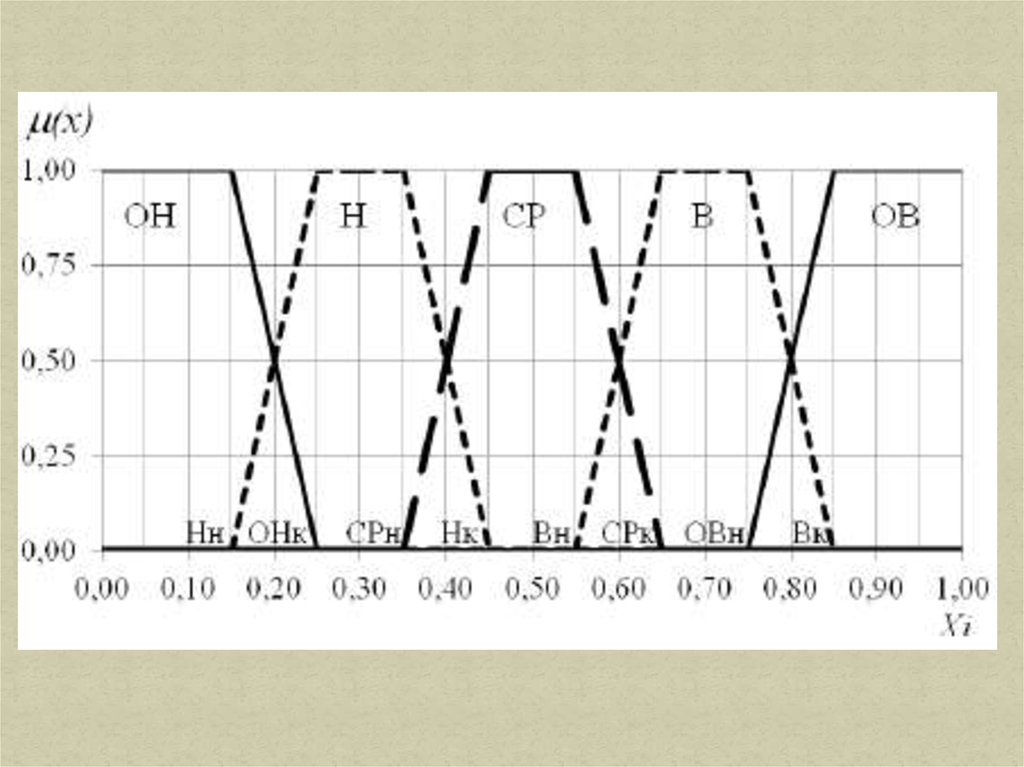

3 этап. Определение функции принадлежности μT(F).Нечеткая классификация финансовых показателей

проводится на основе «Пятипозиционного классификатора

качественных

уровней

трапециедального

вида»,

представленного на рисунке ниже.

Он состоит из 5-ти «мягких» (не определяемых

вполне точно) классов (терм-множеств) значений

финансового показателя:

– очень низкий уровень фактора (ОН);

– низкий уровень фактора (Н);

– средний уровень фактора (Ср);

– высокий уровень фактора (В);

– очень высокий уровень фактора (ОВ).

69.

70.

71.

72.

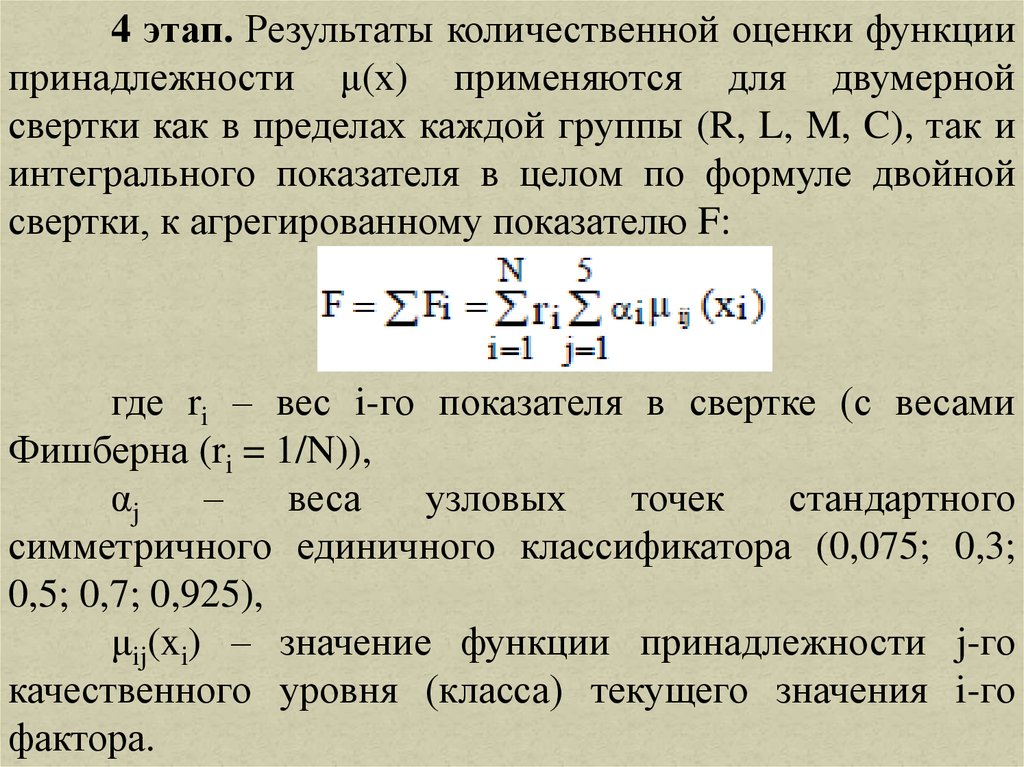

4 этап. Результаты количественной оценки функциипринадлежности μ(х) применяются для двумерной

свертки как в пределах каждой группы (R, L, M, C), так и

интегрального показателя в целом по формуле двойной

свертки, к агрегированному показателю F:

где ri – вес i-го показателя в свертке (с весами

Фишберна (ri = 1/N)),

αj

–

веса

узловых

точек

стандартного

симметричного единичного классификатора (0,075; 0,3;

0,5; 0,7; 0,925),

μij(xi) – значение функции принадлежности j-го

качественного уровня (класса) текущего значения i-го

фактора.

73.

74.

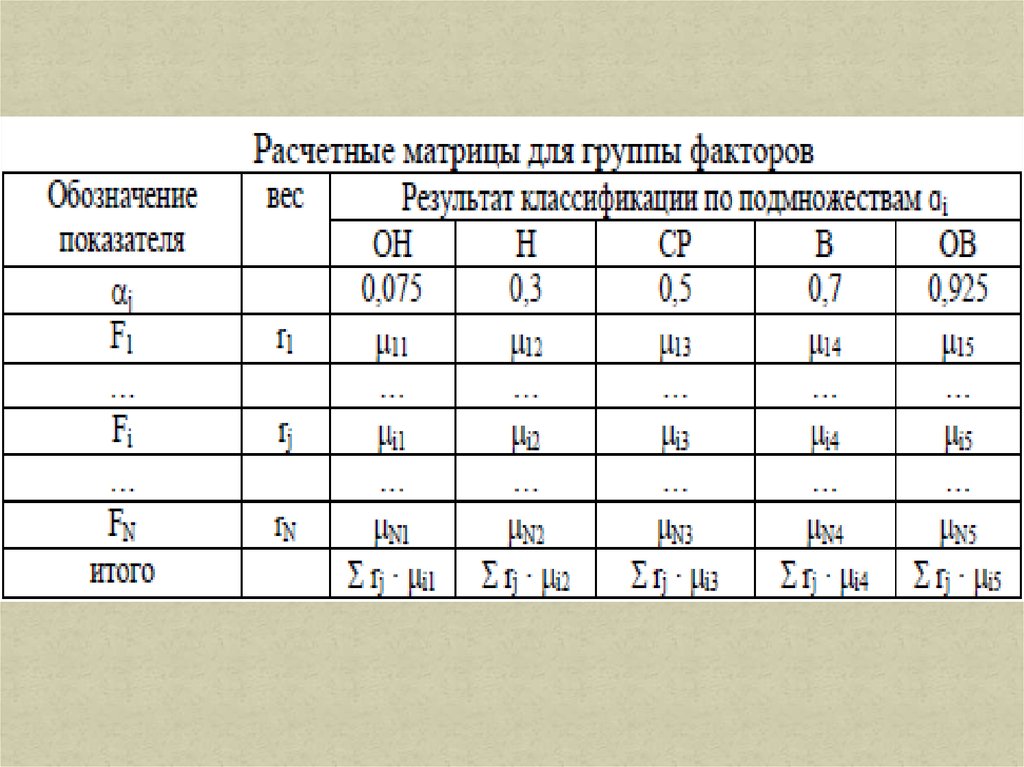

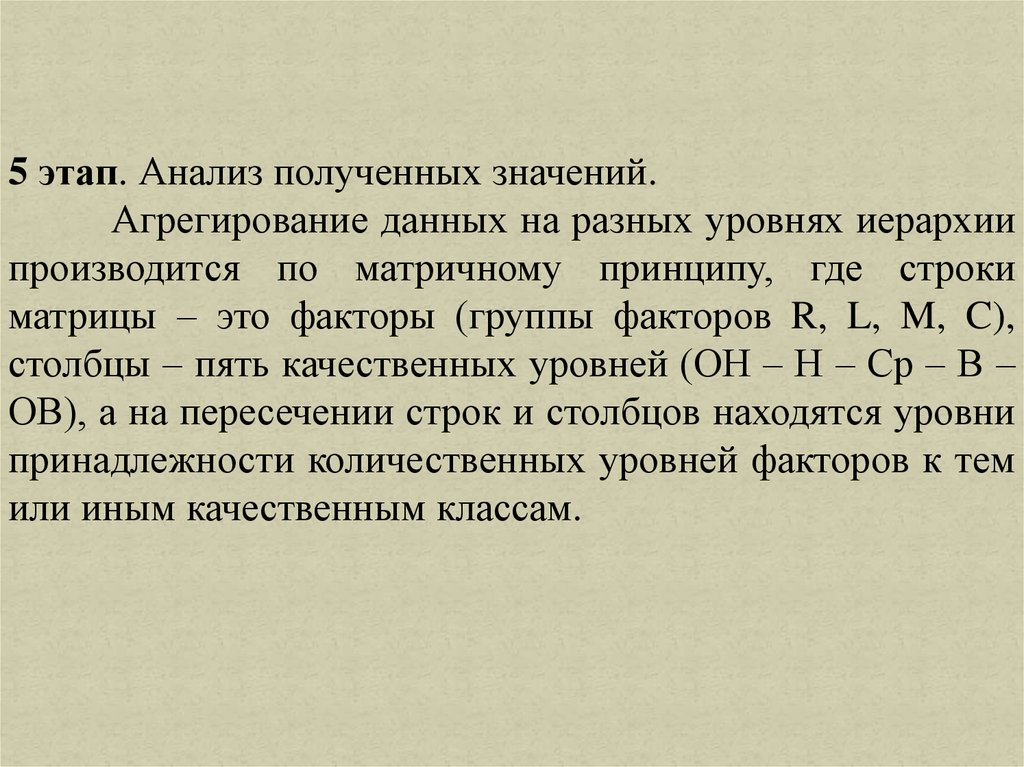

5 этап. Анализ полученных значений.Агрегирование данных на разных уровнях иерархии

производится по матричному принципу, где строки

матрицы – это факторы (группы факторов R, L, M, C),

столбцы – пять качественных уровней (ОН – Н – Ср – В –

ОВ), а на пересечении строк и столбцов находятся уровни

принадлежности количественных уровней факторов к тем

или иным качественным классам.

75.

Предлагаемый метод анализа риска банкротствапозволяет анализировать финансовое состояние СЭС

настраиваясь

на

особенности

отрасли,

самого

предприятия, его экономической и управленческой

специфики.

76.

Комплексная диагностикаКомплексная диагностика включает в себя основные

элементы анализа:

• изменения структуры капитала;

• процесса финансового оборота

• состояния и движения основных средств

(эффективности использования производственных

ресурсов)

• состояния оборотных активов

• комплексный экономический анализ

• конкурентоспособность продукции

• функций управления (эффективности управления)

• потенциала развития СЭС

77.

Анализ изменения структуры капитала СЭСа) платежеспособная СЭС;

б) неплатежеспособная СЭС

Проявление неплатежеспособности СЭС

Ки= СК / ВнА

78.

79.

Анализ состояния и движения основных средств80.

Состояние и движение основных средств СЭСхарактеризуют следующие показатели:

коэффициент износа основных средств - отношение

начисленного износа к первоначальной стоимости

основных средств;

коэффициент обновления основных средств;

коэффициент выбытия основных средств;

коэффициент

интенсивного

использования

оборудования

(отношение

фактического

выпуска

продукции за 1 ч работы к максимально возможной

(проектной, плановой) производительности;

коэффициент

экстенсивного

использования

оборудования (отношение фактически отработанного

времени к нормативу отработанного времени (плану)).

81.

Анализ состояния оборотных активов82.

Анализ оборотных активов так же включает в себя:• анализ динамики стоимости и структуры оборотных

активов;

• анализ ликвидности оборотных активов;

• анализ обеспеченности производственного процесса

(покрытия запасов);

• анализ эффективности использования оборотных

средств.

83.

84.

Анализ конкурентоспособности продукцииЭтапы анализа конкурентоспособности продукции

включают в себя:

а) анализ рыночной ситуации и выбор наиболее

конкурентоспособной продукции в качестве базы для

сравнения;

б) определение перечня сравниваемых параметров;

в) определение значимости (удельного веса) каждого

параметра;

г) определение сводного (группового) параметрического

индекса и определение интегрального показателя

конкурентоспособности.

85.

Классификация сравниваемых параметров.К техническим параметрам относятся:

• показатели, характеризующие качество товара;

• производительность;

• надежность, безопасность, ремонтопригодность и т. д.;

• нормативные показатели, характеризующие

соответствие стандартам, патентную чистоту и т.д.

К экономическим параметрам относятся:

• отпускная цена;

• себестоимость продукции;

• затраты на эксплуатацию;

• затраты на установку,

• консультирование и т. д.

86.

К маркетинговым параметрам относятся:• имидж СЭС (торговая марка);

• реклама;

• организация технического (гарантийного)

обслуживания;

• условия платежа, сроки поставки и т. д.

• для определения значимости выбранных параметров

используются экспертные методы.

87.

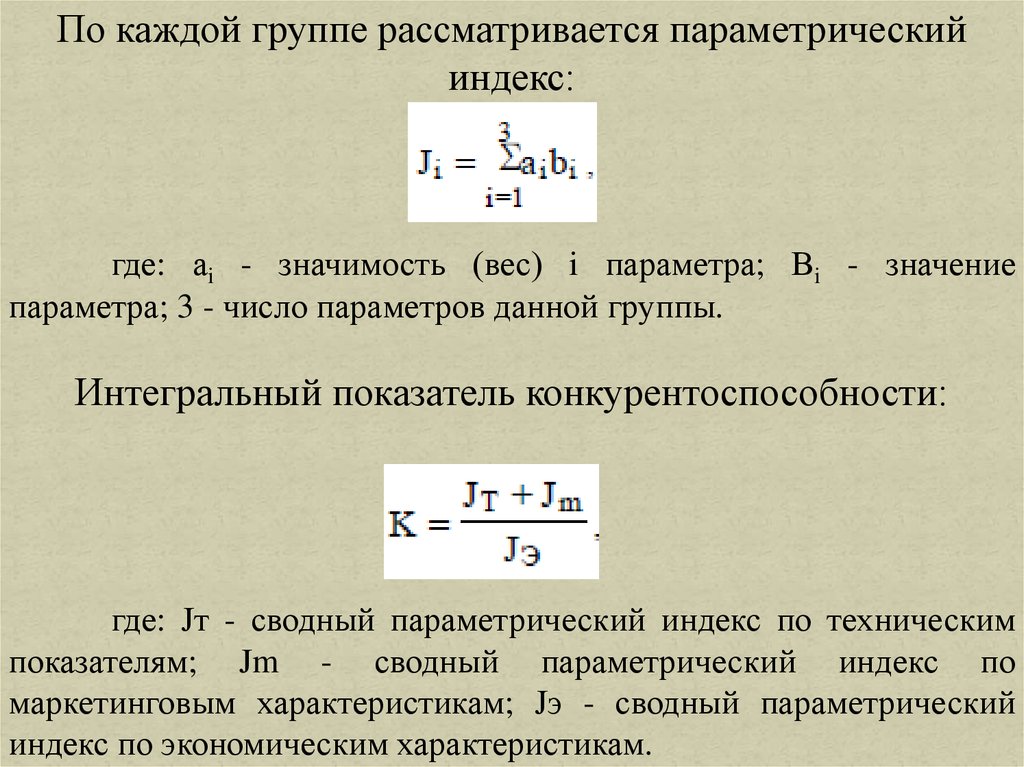

По каждой группе рассматривается параметрическийиндекс:

где: аi - значимость (вес) i параметра; Вi - значение

параметра; 3 - число параметров данной группы.

Интегральный показатель конкурентоспособности:

где: Jт - сводный параметрический индекс по техническим

показателям; Jm - сводный параметрический индекс по

маркетинговым характеристикам; Jэ - сводный параметрический

индекс по экономическим характеристикам.

88.

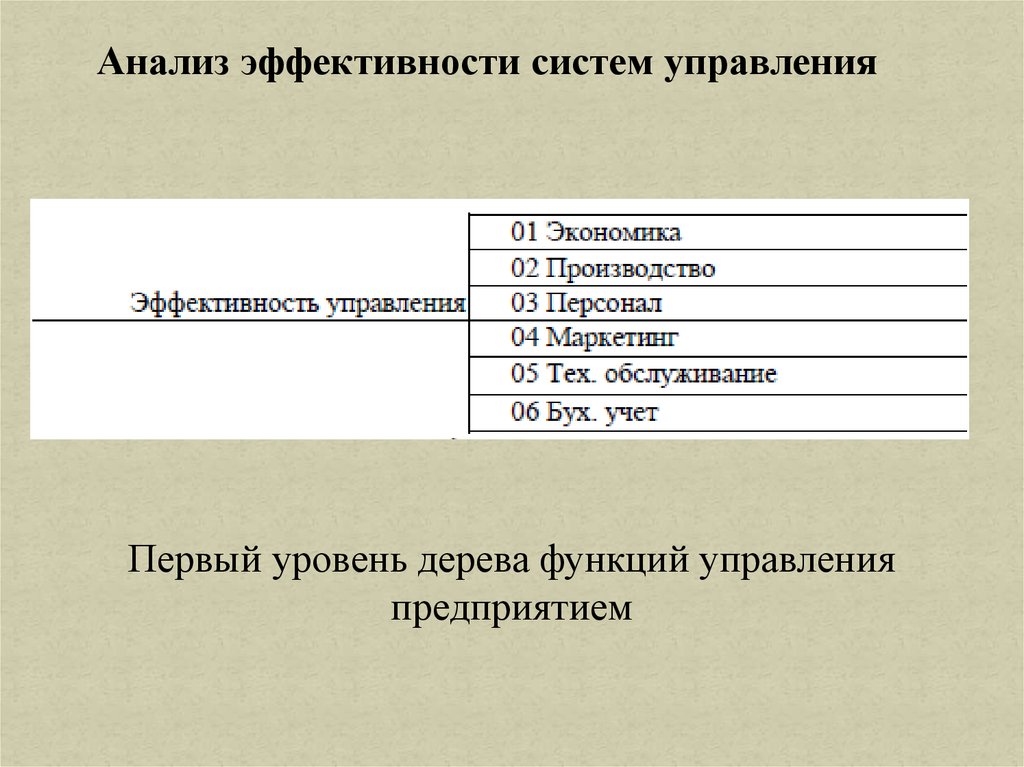

Анализ эффективности систем управленияПервый уровень дерева функций управления

предприятием

89.

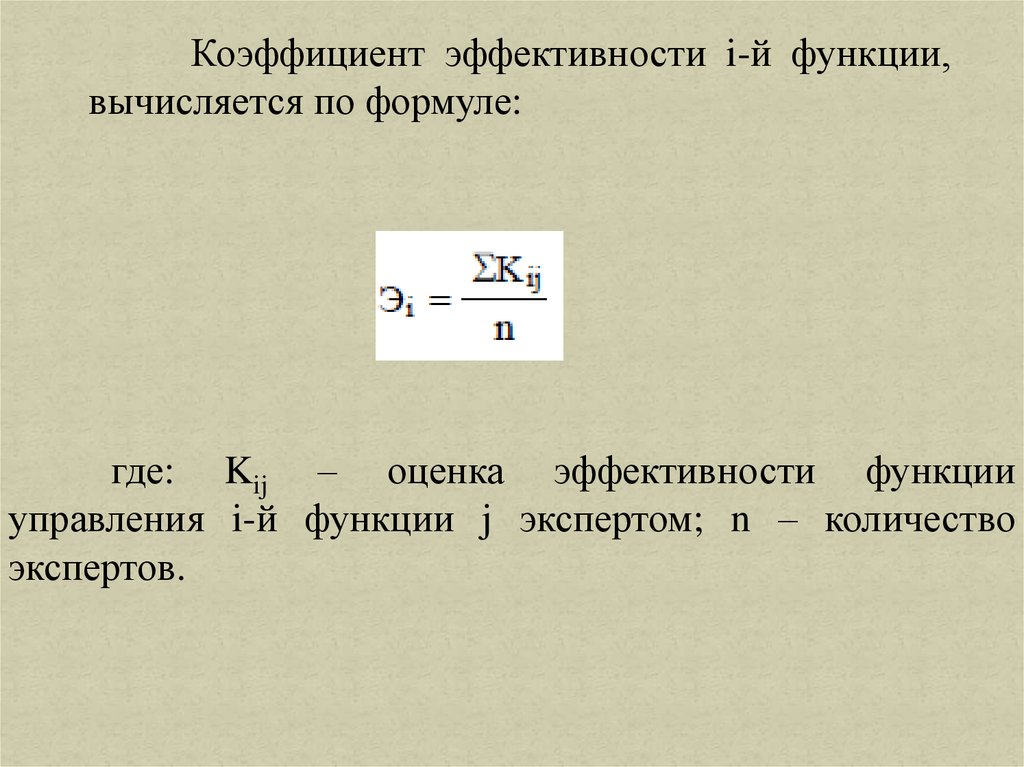

Коэффициент эффективности i-й функции,вычисляется по формуле:

где: Kij – оценка эффективности функции

управления i-й функции j экспертом; n – количество

экспертов.

90.

квалиметрический срез диагностики системы управления91.

Системная диагностикаНа этом этапе на основе системного подхода

проводится:

• анализ внешней и внутренней среды и причинноследственных связей различных бизнес-процессов;

• экономико-математическое моделирование причинноследственных связей;

• анализ потенциала развития и формулирование

прогнозных моделей;

• оценка достоверности текущего финансового учета и

отчетности;

• формирование инстуциональной базы для выявления

закономерностей развития СЭС и прогнозирования

финансово-экономического состояния.

![Стадии жизненного цикла по И. Адизесу [Adizes]: Стадии жизненного цикла по И. Адизесу [Adizes]:](https://cf2.ppt-online.org/files2/slide/7/75RS0uLg3H8WzOJ6B1FEomlMCAyKsacn4UfxXTihpZ/slide-19.jpg)

finance

finance