Similar presentations:

Закон о развитии малого и среднего предпринимательства в РФ

1.

О РАЗВИТИИ МАЛОГО И СРЕДНЕГОПРЕДПРИНИМАТЕЛЬСТВА

В РОССИЙСКОЙ ФЕДЕРАЦИИ

24 июля 2007 года N 209-ФЗ

• Организационно-правовая форма:

- коммерческая организация (кроме ГУП, МУП)

- потребительский кооператив

- а также индивидуальные предприниматели (ИП),

• Ограничения по доле участия для юридических лиц:

-Доля участия других компаний с 30 июня 2015 максимум 49 процентов

(ранее 25%)

• Ограничения за предшествующий год по средней численности

работников и по объему выручки (без НДС)

2.

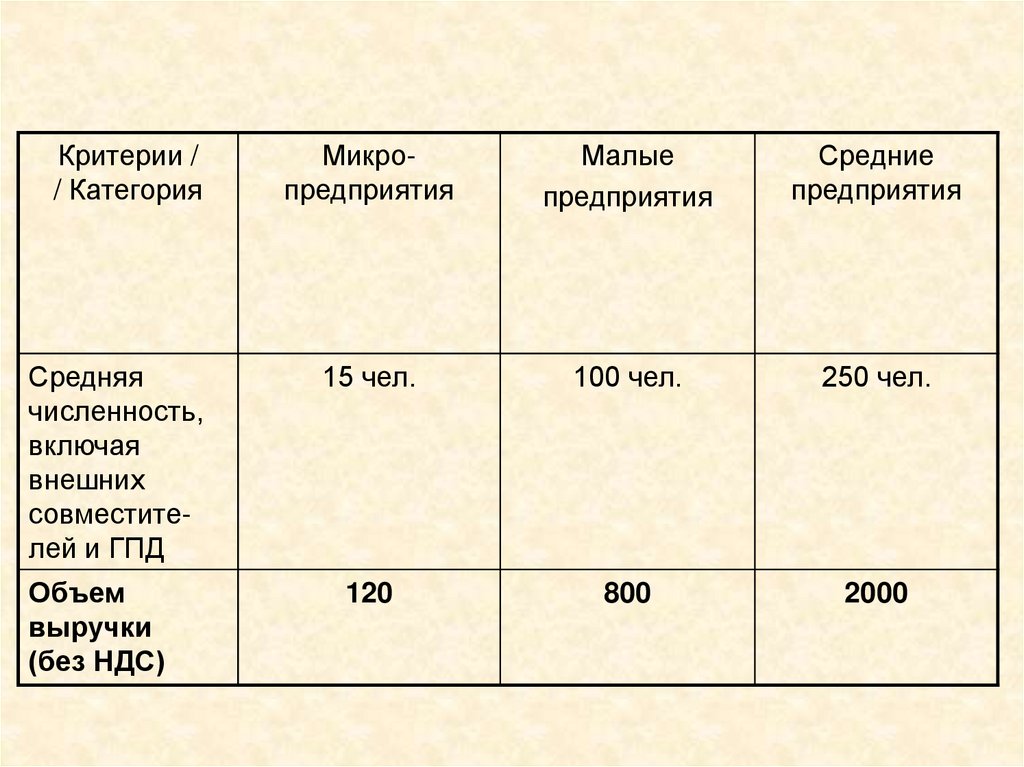

Критерии // Категория

Средняя

численность,

включая

внешних

совместителей и ГПД

Объем

выручки

(без НДС)

Микропредприятия

Малые

предприятия

Средние

предприятия

15 чел.

100 чел.

250 чел.

120

800

2000

3.

Категория субъекта МСП изменяется в случае, если предельныепоказатели выше или ниже установленных законом критериев (средней

численности или объема выручки без НДС) в течение 2-х календарных

лет, следующих один за другими

ЕДИНЫЙ РЕЕСТР СУБЪЕКТОВ МАЛОГО ПРЕДПРИНИМАТЕЛЬСТВА

https://rmsp.nalog.ru/

ИП

3287893

ЮЛ 2634658

Микро 3259379

Микро 2389141

Малые 28191

Малые 226797

Средние 323

Средние 18720

На 10.08.2018

4.

Льготы для малого предприятия1. Малые компании вправе не устанавливать лимит наличных в кассе

(п. 2 Указания Банка России от 11 марта 2014 г. № 3210-У).

2.Региональные власти

могут устанавливать льготы по налогу

на имущество, снижать ставка по УСН с объектом «доходы минус расходы».

А с 2016 года снижать ставки УСН с любым объектом налогообложения, а

также ставки ЕНВД для малого бизнеса.

3. Есть возможность вести упрощенный бухучет и сдавать сокращенную

бухотчетность

4. Есть возможность заключать срочные трудовые договоры с работниками

на период до пяти лет.

Ограничения: 1)численность не более 35 человек, в розничной торговле и

бытовом обслуживании - 20 человек

2) согласие сотрудника

В общем случае заключить срочный трудовой договор можно только в двух

ситуациях (ст. 58 ТК РФ) невозможно заключить бессрочный или с согласия

пенсионера.

5.

5.Проверки малого бизнесаВыездные неналоговые проверки в малых компаниях должны проходить

по сокращенным срокам. Проверять малое предприятие любые

контролирующие организации вправе не более 50 часов в год,

а микропредприятия — максимум 15 часов в год

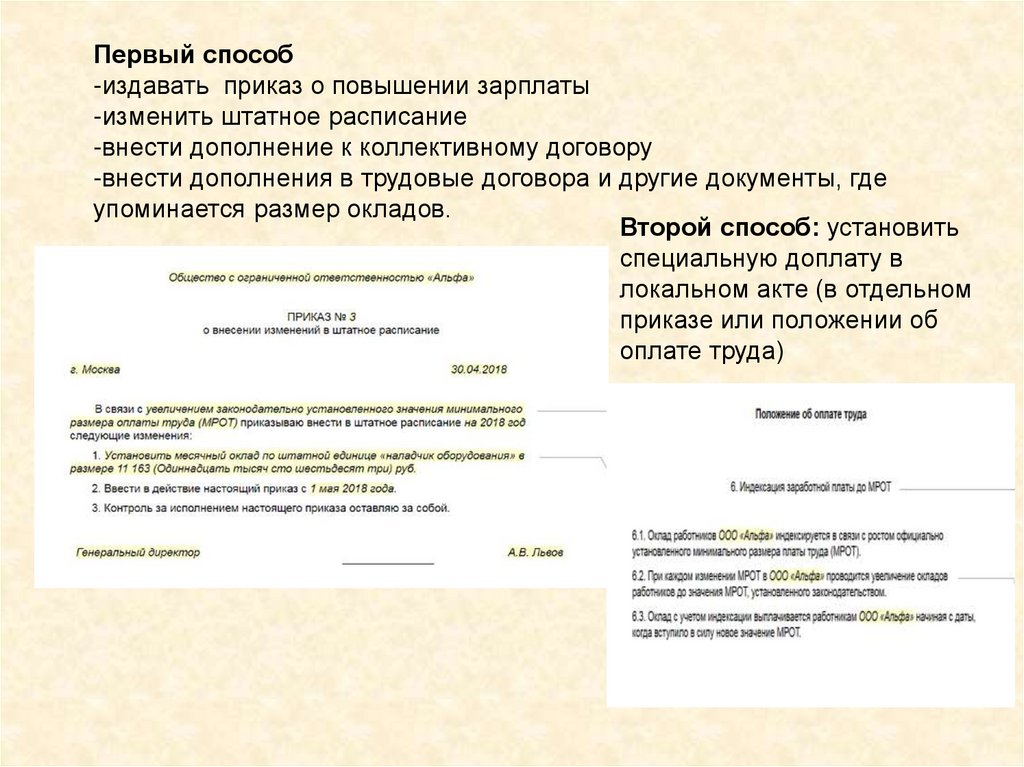

ст. 13 Федерального закона от 26 декабря 2008 г. № 294-ФЗ

На

внеплановые

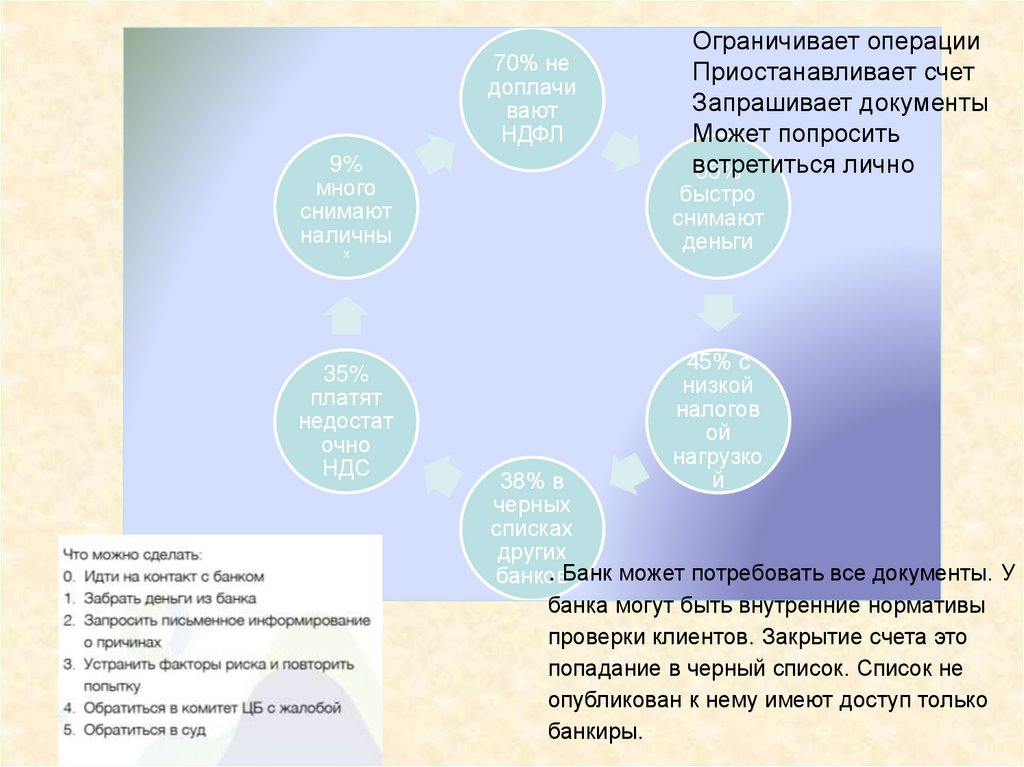

проверки

правило

о

сокращенных

сроках

не распространяется. Для таких ревизий действует общее ограничение —

20 рабочих дней на каждую

(ч. 1 ст. 13 Закона № 294-ФЗ).

С 1 января 2016 года по 31 декабря 2018 года у малого бизнеса надзорные

каникулы. В этот период запрещены практически все плановые неналоговые

проверки малых предприятий. Например, которые проводят пожарники,

санэпидемнадзор. Перестанут проверять, есть ли у компании лицензии.

Приостановят проверки в области образования, строительства, розничной

продажи алкоголя

(Федеральный закон от 13 июля 2015 г. № 246-ФЗ).

6.

6. Привилегии при участии в госзакупках. Заказчики в 2016 году должнызакупать у малого бизнеса товаров, работ и услуг в объеме не менее 15

процентов от годового объема закупок заказчика

(ч. 1 ст. 30 Закона от 05.04.2013 № 44-ФЗ).

7.

ПМБ – юридическое лицоОСБУ + ОСНО

ОСБУ + УСН

УСБУ + ОСНО

УСБУ + УСН

ПМБ – не юридическое лицо - ИП

БУ + ОСНО, УСН

БУ + ОСНО, УСН

8.

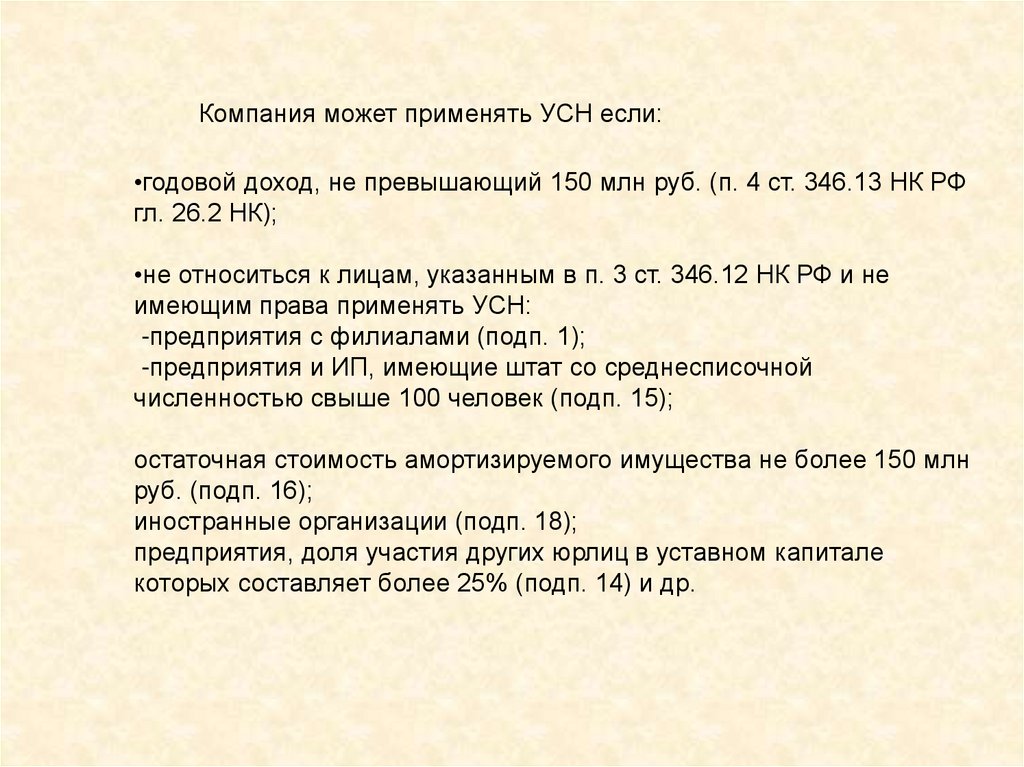

Компания может применять УСН если:•годовой доход, не превышающий 150 млн руб. (п. 4 ст. 346.13 НК РФ

гл. 26.2 НК);

•не относиться к лицам, указанным в п. 3 ст. 346.12 НК РФ и не

имеющим права применять УСН:

-предприятия с филиалами (подп. 1);

-предприятия и ИП, имеющие штат со среднесписочной

численностью свыше 100 человек (подп. 15);

остаточная стоимость амортизируемого имущества не более 150 млн

руб. (подп. 16);

иностранные организации (подп. 18);

предприятия, доля участия других юрлиц в уставном капитале

которых составляет более 25% (подп. 14) и др.

9.

Условия перехода на УСНДоходы за 9 месяцев года, предшествующего переходу

2017 г. – 112,5 млн. руб. за 2017 год -150 млн. руб

Средняя численность работников за налоговый период не должна

превышать 100 чел.

Остаточная стоимость основных средств на 1. 10.2017 г. не должна

превышать 150 млн. руб.

10.

УСНДоходы

Доходы расходы

ЕНВД

Патенты

11.

Упрощенная система бухгалтерского учета ифинансовой отчетности

МОГУТ ПРИМЕНЯТЬ

1) субъекты малого предпринимательства;

2) некоммерческие организации;

3) организации, получившие статус участников проекта по

"Сколково".

За исключением:

1) организаций, подлежащих обязательному аудиту;

2) ЖСК; 3)КПК, 4)микрофинансовые организации;

5) организации государственного сектора; 6) политические партии

7) коллегии адвокатов; 8) адвокатские бюро; 9) юридические консультации;

10) адвокатские палаты; 11) нотариальные палаты;

ФЗ -344 от 4.11. 2014 г.

Утратили право на упрощенный учет:

(АО, ООО с ЦБ,

любая организация если: выручка превысила 400 млн, а не 800.;

или сумма активов более 60 млн.).

12.

При упрощенном учете1. В рабочем плане счетов могут применяться:

а) счет 10

б) счет 20

в) счет 41

г) счет 51

д) счет 76

е) счет 80

ж)счет 99

(вместо 07, 10, 11);

(вместо 20, 23, 25 , 26, 28, 29), 44

(вместо счетов 41,43 );

(вместо счетов 51, 52, 55, 57);

(вместо счетов 62 , 71 , 73, 75 , 76 , 79 );

(вместо счетов 80, 82, 83);

(вместо счетов 90 , 91, 99 ).

2. Могут вести бухгалтерский учет без использования регистров

бухгалтерского

учета

имущества

(простая

форма)

или

с

использованием таких регистров.

3. Могут применять кассовый метод учета доходов и расходов.

4. Могут не производить переоценку основных средств

5. Учет может вести руководитель

Информации МФ РФ ПЗ-3/2015

13.

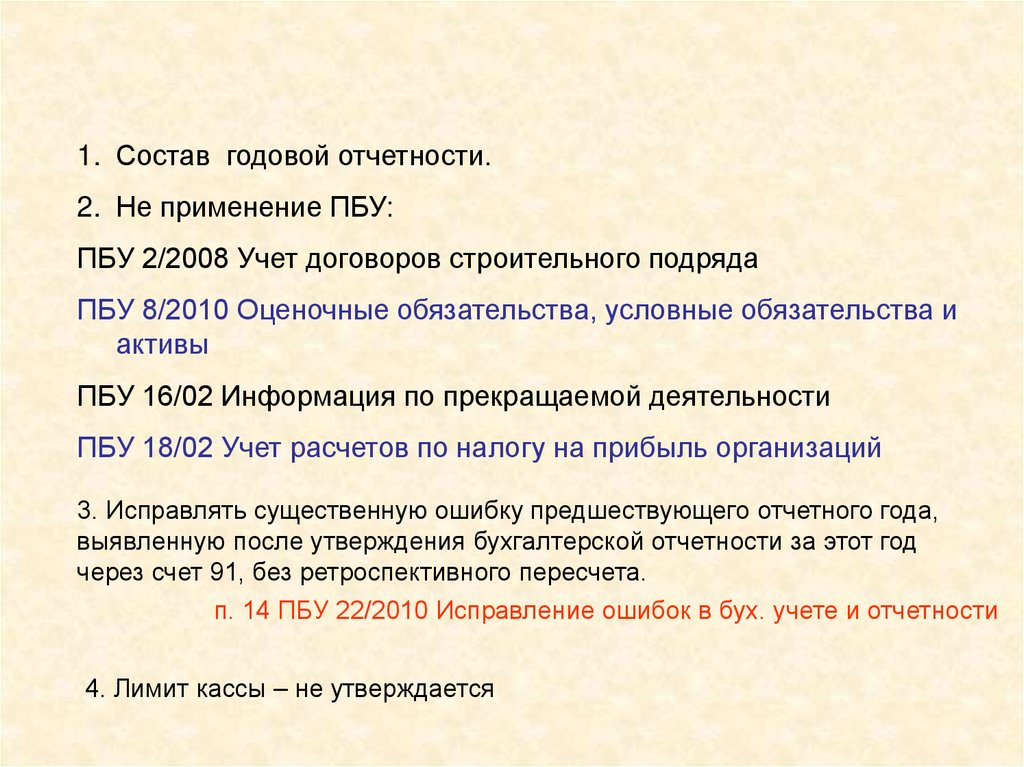

1. Состав годовой отчетности.2. Не применение ПБУ:

ПБУ 2/2008 Учет договоров строительного подряда

ПБУ 8/2010 Оценочные обязательства, условные обязательства и

активы

ПБУ 16/02 Информация по прекращаемой деятельности

ПБУ 18/02 Учет расчетов по налогу на прибыль организаций

3. Исправлять существенную ошибку предшествующего отчетного года,

выявленную после утверждения бухгалтерской отчетности за этот год

через счет 91, без ретроспективного пересчета.

п. 14 ПБУ 22/2010 Исправление ошибок в бух. учете и отчетности

4. Лимит кассы – не утверждается

14.

Нормативное регулирование бухгалтерского учетаФедеральный закон "О бухгалтерском учете" от 06.12.2011 N 402-ФЗ

(последняя редакция)

Положения по бухгалтерскому учету (ПБУ 1-24)

Федеральные стандарты бухгалтерского учета ФСБУ

Отраслевые стандарты

Методические указания , рекомендации

Учетная политика предприятия

15.

Приоритетыгосударственной политики в сфере

бухгалтерского учета на ближайшее

время

-Повышение статуса бухгалтерской

профессии

-Разработка Федеральных

стандартов

-Внедрение МСФО

-Развитие электронного

документооборота

16.

№№

Наименование

Дата

обязательно

го

применения

1.

Запасы

2019

2019

2

Основные средства

2018

2020

3

Незавершенные капитальные вложения

2020

4

Дебиторская и кредиторская задолженности

(включая дол

2020

5

Документы и документооборот в

бухгалтерском учете

2018

2020

6

Бухгалтерская отчетность

2018

2020

7

Нематериальные активы

2018

2019

8

Аренда

2019

2020

9

Доходы

2019

2020

10

Расходы

2019

2020

11

Финансовые активы и обязательства

инструменты

2019

2021

12

Участие в зависимых организациях и

совместная деятельность

2019

2021

17.

13Добыча полезных ископаемых

14

Реорганизация юридических лиц

2019

15

Вознаграждения работникам

2020

16

План счетов бухгалтерского учета

2020

17

Некоммерческая деятельность

2021

2020

2.1

Изменения в нормативные правовые акты по бухгалтерскому

учету (в части введения упрощенных способов ведения

бухгалтерского учета для отдельных категорий экономических

субъектов)

2017

2.2

Изменения в ПБУ 1/2008 «Учетная политика организации»

2018

2.3

Изменения в ПБУ 3/2006 «Учет активов и обязательств,

стоимость которых выражена в иностранной валюте»

2019

2.4

Изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль

организаций»

2019

2.5

Изменения в ПБУ 13/2000 «Учет государственной помощи»

2020

2.6

Изменения в ПБУ 16/02 «Информация по прекращаемой

деятельности»

2020

18.

ПЕРЕХОД НА МСФОЕсли по конкретному вопросу ведения учета в ФСБУ не установлены

способы ведения учета, то организация разрабатывает соответствующий

способ используя последовательно следующие документы:

а) международные стандарты финансовой отчетности;

б) положения федеральных и (или) отраслевых стандартов бухгалтерского

учета по аналогичным и (или) связанным вопросам;

в) рекомендации в области бухгалтерского учета.

Изменения в Положение по бухгалтерскому учету «Учетная

политика организации» ПБУ 1/2008 с 2017 г.

Пример. По лизингу или аренде российских федеральных стандартов бухучета нет. Зато

сейчас действует МСФО (IFRS) 16 «Аренда». Укажите в учетной политике, что применяете его.

Организация, которая вправе применять упрощенные способы

бухгалтерского учета, в случае отсутствия в ФСБУ способов ведения учета

по конкретному вопросу вправе формировать учетную политику,

руководствуясь исключительно требованием рациональности.

Пример. Некоммерческая организация, которая применяет упрощенные способы, вправе вести

бухучет без применения двойной записи. Об этом есть информация Минфина России от

24 декабря 2015 № ПЗ-1/2015 «Об особенностях формирования бухгалтерской отчетности

некоммерческих организаций».

19.

СТРУКТУРА РЫНКА ЭДОНефтегазовая

промышленность

Машиностроение

10

5

10

Транспорт

11

Сервисные услуги

40

11

13

Фарминдустрия

Розничная

торговля(ритейл)

Прочие

20.

ЭДО1. Контролирующие органы

-сдача отчетности

-с 1 января 2017 года пояснения к электронным декларациям по НДС

только в электронном виде

Подп. «а» п. 6 ст. 1 Закона от 1 мая 2016 № 130-ФЗ

- с июня 2017 года принимать от организаций по телекоммуникационным каналам связи сканы любых документов, созданных

изначально на бумаге.

приказ ФНС от 18.01.2017 №ММВ-7-6/16

21.

Регистрируют и

применя

ют ККТ

Осуществляют

обработку

фискальных

данных

Данные чека с ФП

Продавец

Оператор фискальных

данных

2

Подтверждение о получении

чека и проверка ФП

Расчет

Проверяют

чеки и

направляют

жалобы в

ФНС

Чек

Информационн

ый обмен

1

Проверка чека, сообщения

о нарушениях

3

Осуществляет

автоматизирова

нный контроль

ФНС России

Покупатель

4

Сообщения о результатах

проверки чека

22.

3. Медицинские организации, ФСС, страхователи,застрахованные

4.ВЗАИМОДЕЙСТВИЯ С РОССТАТОМ

5. ЭДО между контрагентами

23. «Прямой» механизм выплаты пособий. Взаимодействие субъектов страхования и медицинских организаций.

Электронный реестрсведений для расчета

и

сведения о

нетрудоспособности

ЛН

Страхователь

(работодатель)

Фонд

социального

страхования

Медицинская

организация

Осуществление страховых выплат производится Фондом

на основе сведений о страховом случае,

зафиксированных в листке нетрудоспособности и сведений

от страхователя для расчета

Васильева

Застрахованный

24.

С 1 июля 2017 года наравне с бумажными действуютэлектронные больничные. Заполнить такие больничные можно в

личном кабинете на сайте

cabinets.fss.ru

Сервис Росстата по формированию перечня

представляемых респондентом форм

http://formstat.info

http://statreg.gks.ru

websbor.gks.ru/online/#!/gs/statistic-codes.

сведения в ЛесЕГАИС

Согласно части 1 статьи 50.5 Лесного кодекса, передавать данные в

единую государственную информационную систему учета древесины и

сделок с ней (ЛесЕГАИС) должны организации и ИП, совершающие

сделки с древесиной. Под сделками понимается купля-продажа

древесины, в том числе ее импорт и экспорт.

Перечень утв. постановлением Правительства от 13.06.14 № 1047-р).

в него вошли также пиломатериалы, шпалы, хлысты и брус

25.

сведения в ЛесЕГАИССогласно части 1 статьи 50.5 Лесного кодекса, передавать данные в

единую государственную информационную систему учета древесины и

сделок с ней (ЛесЕГАИС) должны организации и ИП, совершающие

сделки с древесиной. Под сделками понимается купля-продажа

древесины, в том числе ее импорт и экспорт.

Перечень утв. постановлением Правительства от 13.06.14 № 1047-р).

В него вошли также пиломатериалы, шпалы, хлысты и брус.

участники сделки по купле-продаже древесины обязаны:

зарегистрироваться в системе ЛесЕГАИС

заказать электронную подпись

подать декларацию в течение 5 рабочих дней с даты

заключения договора

по каждой декларации раз в месяц передавать отчеты.

26.

несвоевременное представление декларацийдля должностных лиц — от 5 000 до 20 000 рублей;

для ИП — от 7 000 до 25 000;

для организаций — от 100 000 до 200 000 рублей.

Транспортировка древесины без правильно оформленного

сопроводительного документа

для должностных лиц и ИП — от 30 000 до 50 000 рублей;

для организаций — от 500 000 до 700 000 рублей.

конфискация древесины и транспортного средства

Если договор заключен до 1 июля 2017 года, а поставка после

декларацию надо подавать

27.

ФНС России разработаны форматы:-для оформления операций передачи ценностей

(товарная накладная, акт приемки сдачи работ, УПД);

-позволяющие вносить в документы исправления;

-учитывать случаи корректировок данных

оформленных ранее документов (универсальный

корректировочный документ).

Готовится к передаче в Минюст

-формат акта о расхождениях

Далее в планах форматы документа о расчете заработной

платы, документа об итогах инвентаризации и т.д.

28.

Цель закона о бухгалтерском учете - установление единых требованийк бухгалтерскому учету, в том числе бухгалтерской (финансовой)

отчетности, а также создание правового механизма регулирования

бухгалтерского учета – п.1 ст. 1 закона 402-ФЗ

Бухгалтерский

учет

формирование

документированной

систематизированной информации об объектах учета в соответствии с

требованиями и составление на ее основе бухгалтерской (финансовой)

отчетности.

Объекты бухгалтерского учета - ст. 5 закона 402-ФЗ:

•факты хозяйственной жизни;

•активы;

•обязательства;

•источники финансирования его деятельности;

•доходы;

•расходы;

•иные объекты, если это установлено федеральными стандартами.

Факт хозяйственной жизни - сделка, событие, операция, которые

оказывают или способны оказать влияние на финансовое положение

экономического субъекта, финансовый результат его деятельности и

(или) движение денежных средств

29.

Требования к бухгалтерскому учёту-полезность (уместна, существенна, надежна, сравнима)

-своевременности

-осмотрительности

-приоритета содержания перед формой

-непротиворечивости

-рациональности

Допущения, принятые в качестве основ организации бухгалтерского учета.

Допущения

–

фундаментальные,

базовые

принципы

(концепции),

предполагающие определенные условия, создаваемые компанией при

постановке бухгалтерского учета, которые не должны меняться

1. Имущественная обособленность

2.Непрерывность деятельности организации

3.Последовательность применения учётной политики

4.Временная определенность фактов хозяйственной деятельности

30.

• ОСНОВНЫЕ ТРЕБОВАНИЯ N 402-ФЗ-

-

Все экономические субъекты должны вести БУ (ст.6)

Учет ведется непрерывно (ст.6)

Руководитель организует ведение бухгалтерского учета и хранение

финансовых документов (ст.7)

ИП , если ведет учет сам организует ведение и хранение документов

(ст.7)

Руководитель

МП - может вести учет сам

кредитной организации –возложить на гл. бухгалтера

прочие- возложить на гл. бухгалтера или иное лицо, заключить договор

на ведение учета (ст.7)

- Профессиональные требования к главным бухгалтерам АО, фонды,

страховых компаний

- Обязательность составления учетной политики (ст.8)

- Требования к первичным документам (ст.9)

-Требование к регистрам (ст.10)

-проведение инвентаризации

-внутренний контроль

31.

УЧЕТНАЯ ПОЛИТИКАПБУ 1/94

Положение по бухгалтерскому учету Учетная политика

организации ПБУ 1/2008

(приказ Министерства финансов Российской Федерации

от 6 октября 2008 г. № 106н)

Изменения, внесены приказом Минфина

России от 28.04.17 № 69н

32.

Отсутствие важных положений учетнойполитики трактуют как грубое нарушение

правил учета.

за это предусмотрен штраф - 10 000 руб. (30

000 руб., если нарушение заметят в

нескольких периодах). Ст. 120 НК

Для должностного лица – от 2000 до 3000

руб. (ст. 15.11 КоАП РФ).

33.

Формирует учетную политику — главныйбухгалтер

или

иное

лицо,

на

которое

в соответствии с законодательством Российской

Федерации возложено ведение бухгалтерского

учета организации (п. 4 ПБУ 1/2008).

Утверждает учетную политику — руководитель

организации (п. 4 и п. 8 ПБУ 1/2008).

34.

Дополнения учетной политики- увеличениееё объема, если появляются факты хозяйственной

деятельности, которых раньше не было. Поэтому они

могут вноситься в учетную политику в течение года.

Изменения, меняют выбранный метод учета и

вноситься могут только с начала года.

1)изменении требований, установленных законодательством

Российской Федерации о бухгалтерском учете, федеральными и (или)

отраслевыми стандартами;

2)разработке или выборе нового способа ведения бухгалтерского

учета, применение которого приводит к повышению качества

информации об объекте бухгалтерского учета;

3)существенном изменении условий деятельности экономического

субъекта

35.

УП должна включать в себя, в частности:- рабочий план счетов (внимание счетам затрат)

- формы первичных документов; (утвердить все или с соответствии с

1С)

- регистры бухучета; (оборотно-сальдовая, карточка счета)

- формы документов для внутренней бухгалтерской

отчетности (если организация планирует ее составлять. налоговые

регистры);

- порядок проведения инвентаризации;

- методы оценки активов и обязательств;

- порядок

документооборота,

технологию

обработки

учетной информации;

- порядок контроля за хозяйственными операциями;

- использованием программного обеспечения

- список сотрудников, которым производится выдача

наличных денежных средств на хозяйственные нужды.

- срок сдачи отчетов по подотчетным суммам

- другие элементы и принципы, влияющие на организацию

бухучета.

36.

Бухгалтерская отчетность- формирование промежуточной отчетности

- перечень форм бухгалтерской отчетности

- критерии существенности для отражения показателей;

- детализацию показателей по статьям отчетов;

- содержание пояснений к бухгалтерскому балансу и отчету

о прибылях и убытках

Право подписи первичных документов и счетов-фактур

-список сотрудников, уполномоченных подписывать документы

37.

Для малых предприятий1. Состав годовой отчетности.

2. Не применение ПБУ:

ПБУ 2/2008 Учет договоров строительного подряда

ПБУ 8/2010 Оценочные обязательства, условные обязательства и

активы

ПБУ 16/02 Информация по прекращаемой деятельности

ПБУ 18/02 Учет расчетов по налогу на прибыль организаций

3. Исправлять существенную ошибку предшествующего отчетного года,

выявленную после утверждения бухгалтерской отчетности за этот год

через счет 91, без ретроспективного пересчета.

п. 14 ПБУ 22/2010 Исправление ошибок в бух. учете и отчетности

4. Лимит кассы – не утверждается

38.

Учет материально-производственных запасов- единицу учета МПЗ(номенклатурный номер, партия и т. п.)

- оценка поступающих МПЗ

- метод оценки материалов, списываемых в производство

Учет активов и обязательств, стоимость которых

выражена в иностранной валюте

- прописать дату определения курсовой разницы:

а) на дату совершения операции, а также на отчетную дату;

б) на дату совершения операции, а также на отчетную дату и по мере

изменения курсов иностранных валют

39.

Элементами финансовой отчетности являются:Активы – ресурсы, контролируемые организацией, использование

которых, возможно, вызовет в будущем приток экономической

выгоды.

Обязательства – существующая на отчетную дату задолженность

организации,

погашение

которой

вызывает

уменьшение

экономической выгоды в виде оттока ресурсов.

Капитал – доля в активах организации, остающаяся после вычета

всех ее обязательств.

Доходы – увеличение экономических выгод в течение отчетного

периода в форме притока или увеличения активов или уменьшения

обязательств, что выражается в увеличении капитала, не

связанного с вкладами участников акционерного общества.

Расходы - уменьшение экономической выгоды в отчетном периоде

в форме оттока, или использования активов, или возникновения

обязательств, которые ведут к уменьшению собственного капитала.

40.

Объекты учетаАктивы

Обязательства

Внеоборотные

Долгосрочные

Оборотные

Краткосрочные

Капитал

41.

Активы — это ресурсы, контролируемые компанией в результатепрошлых событий, от которых компания ожидает экономической

выгоды в будущем

1.Актив приводит к получению вероятных будущих экономических

выгод, т.е. к увеличению будущих чистых денежных потоков;

2.Организация контролирует выгоду от использования актива;

3.Сделка или событие, послужившее возникновением права или

контроля над получаемыми выгодами уже произошли.

1.Информации об отдельных видах активов, обобщение

информации о наличии и движении которых напрямую не

регулируется соответствующим нормативным правовым актом

по бухгалтерскому учету (инвестиции в произведения

искусства, ювелирные изделия, слитки драгоценных металлов,

картины и пр.). Если приобретены с целью получения дохода

то это – активы.

Письмо МФ от 27 января 2012 г. № 07-02-18/01

42.

Как разделить активы и расходы1.Есть ли основания считать, что понесенный в отчетном периоде расход

относится только к отчетному периоду, т.е. не будет использоваться в

будущих периодах.

2.Имеет ли организация в результате совершения факта хозяйственной

деятельности контроль над тем, что она получила в результате операции?

3.Можно ли утверждать, что ценность будет приносить экономические

выгоды в будущем?

4.Тем ли способом могут генерироваться денежные потоки, который

характерен для признания ценности активом?

Операции не являющиеся активами:

1.Организационный расходы

2.Подготовка и освоение новых производств

3.Затраты в отсутствие операций по выпуску

4.Страховые платежи в пользу третьих лиц

5.Обучение персонала

6.Вступление в систему оптового рынка.

7.Расходы на сертификацию конкретной партии

продукции.

(Расходы на сертификацию выпускаемого вида

продукции – актив)

8.Принятые

от

сторонних

организаций услуг по рекламе

9. Мероприятия по охране труда.

Аттестация рабочих мест.

10.Книги

11.Расходы

на

ремонт

основных средств

12.Часть начислены отпускных

приходящиеся на дни отпуска

в следующем месяце.

43.

Деление активов на долгосрочные и краткосрочныеи оборотные и внеоборотные

Долгосрочные те, которые подлежат погашению более чем через

12 месяцев после отчетной даты. Если до погашения остается менее 12

месяцев долгосрочные переводятся в краткосрочные, но внеоборотными

они стать не должны.

За основу деления на внеоборотные и оборотные можно взять

производственный цикл.

Оборотные активы могут быть и долгосрочными и

краткосрочными

Монитарные долгосрочные активы подлежат дисконтированию, а

краткосрочные нет

В МСФО внеоборотные активы не ограничены сроком

службы

44.

Внеоборотные активыОсновные

средства

Нематериальные

активы

45.

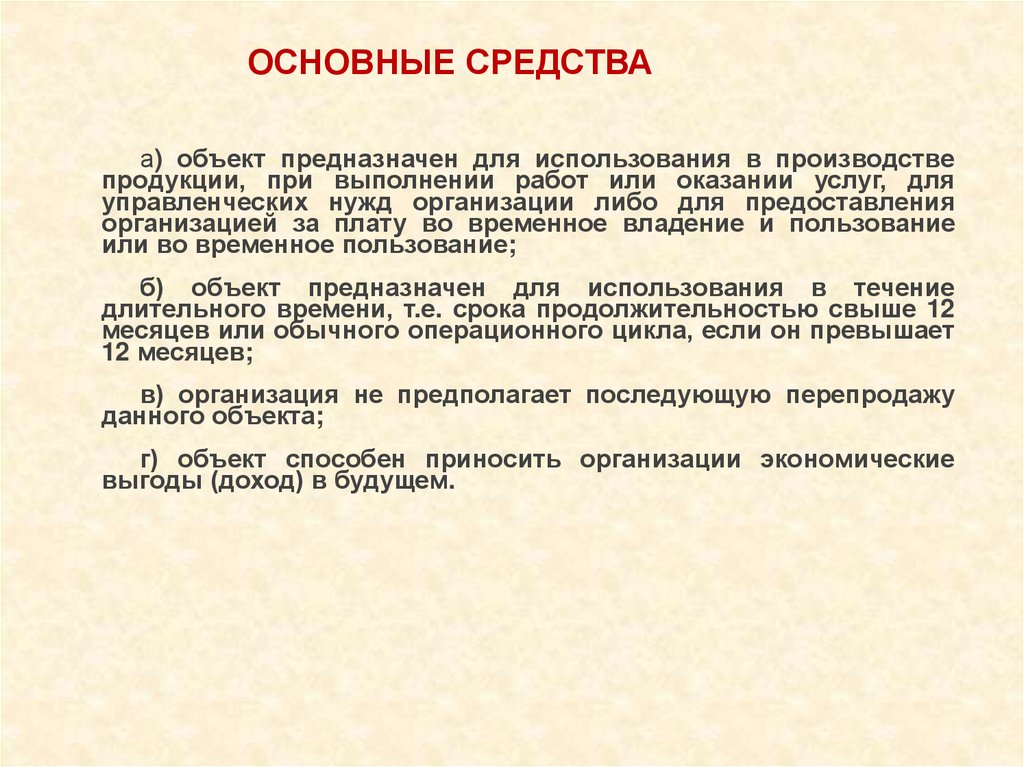

ОСНОВНЫЕ СРЕДСТВАа) объект предназначен для использования в производстве

продукции, при выполнении работ или оказании услуг, для

управленческих нужд организации либо для предоставления

организацией за плату во временное владение и пользование

или во временное пользование;

б) объект предназначен для использования в течение

длительного времени, т.е. срока продолжительностью свыше 12

месяцев или обычного операционного цикла, если он превышает

12 месяцев;

в) организация не предполагает последующую перепродажу

данного объекта;

г) объект способен приносить организации экономические

выгоды (доход) в будущем.

46.

Выделение инвентарных объектовВ БУ выделяют не инвентарные объекты, а объекты учета основных

средств с точки зрения амортизации, т.е. от срока полезного

использования. Если у единого объекта есть части которые служат разные

сроки, то это будет разные объекты учета.

В НУ инвентарные объекты выделяются с точки зрения

функционирования объекта. Учитывая что объект не может работать в

разокомплектованном виде, то требуется один срок амортизации и

единый объект.

47.

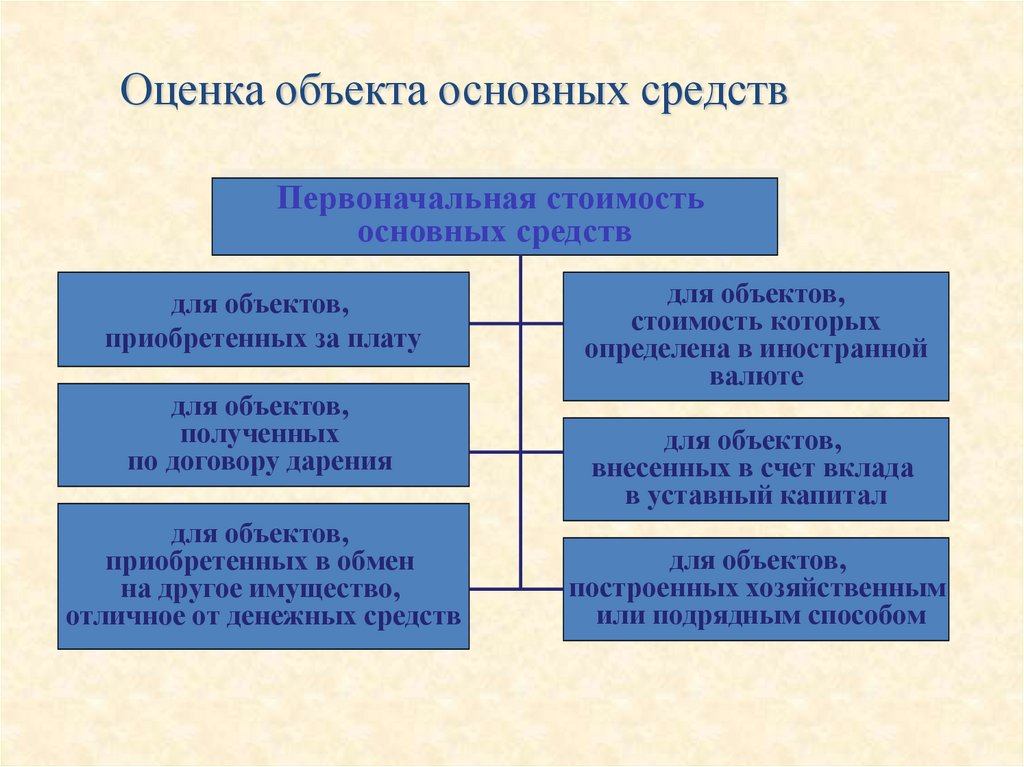

Оценка объекта основных средствПервоначальная стоимость

основных средств

для объектов,

приобретенных за плату

для объектов,

полученных

по договору дарения

для объектов,

приобретенных в обмен

на другое имущество,

отличное от денежных средств

для объектов,

стоимость которых

определена в иностранной

валюте

для объектов,

внесенных в счет вклада

в уставный капитал

для объектов,

построенных хозяйственным

или подрядным способом

48.

Фактическими затратами являются:- суммы, уплачиваемые в соответствии с договором поставщику, а

также суммы, уплачиваемые за доставку объекта и приведение его в

состояние, пригодное для использования;

суммы, уплачиваемые организациям за осуществление работ по

договору строительного подряда и иным договорам;

суммы, уплачиваемые

консультационные услуги,

средств;

организациям за информационные и

связанные с приобретением основных

таможенные пошлины и таможенные сборы;

невозмещаемые налоги, государственная пошлина, уплачиваемые в

связи с приобретением объекта основных средств;

вознаграждения, уплачиваемые посреднической организации, через

которую приобретен объект основных средств;

иные затраты,

Ликвидационная стоимость – расчетная сумма, которую

организация получила бы от выбытия ОС (включая стоимость

материальных ценностей, остающихся от выбытия) после

вычета предполагаемых затрат на выбытие, как если бы

основное средство уже достигло конца срока полезного

использования и состояния, характерного для конца срока

полезного использования.

49.

3. Дополнительно включаются-затраты на их демонтаж и ликвидацию и восстановление

окружающей среды на занимаемом земельном участке.

Параллельно в учете признается соответствующее оценочное

обязательство (резерв). Указанные затраты оцениваются расчетным

путем на момент принятия объекта к учету и впоследствии

корректируются при изменении величины резерва.

50.

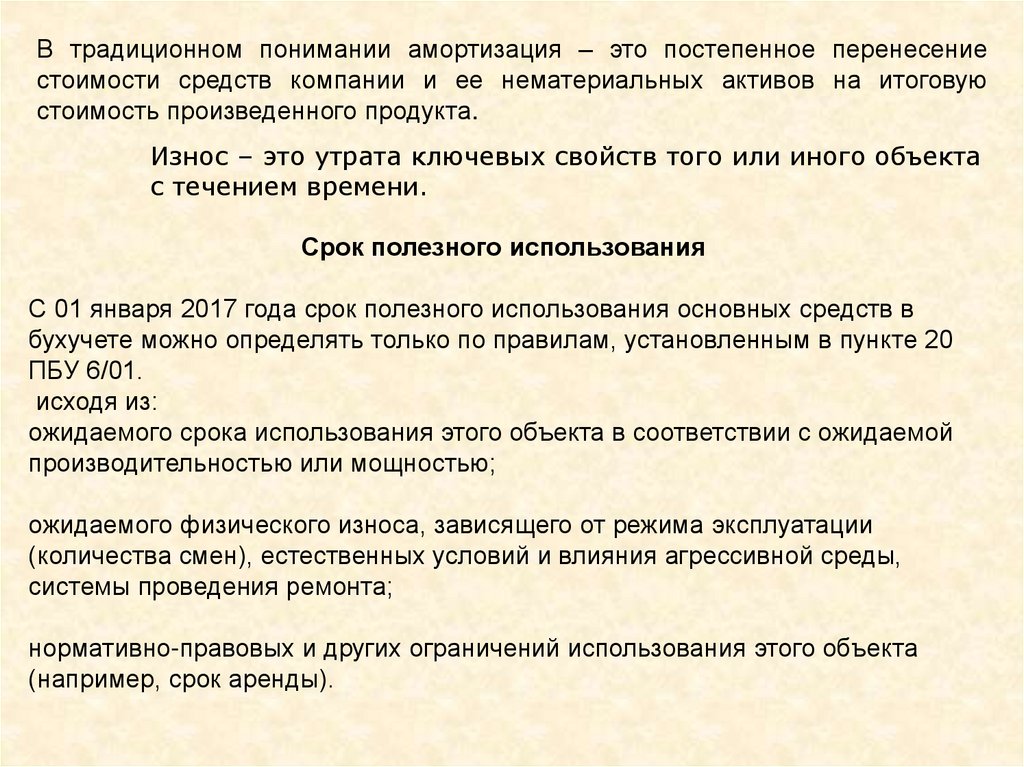

В традиционном понимании амортизация – это постепенное перенесениестоимости средств компании и ее нематериальных активов на итоговую

стоимость произведенного продукта.

Износ – это утрата ключевых свойств того или иного объекта

с течением времени.

Срок полезного использования

С 01 января 2017 года срок полезного использования основных средств в

бухучете можно определять только по правилам, установленным в пункте 20

ПБУ 6/01.

исходя из:

ожидаемого срока использования этого объекта в соответствии с ожидаемой

производительностью или мощностью;

ожидаемого физического износа, зависящего от режима эксплуатации

(количества смен), естественных условий и влияния агрессивной среды,

системы проведения ремонта;

нормативно-правовых и других ограничений использования этого объекта

(например, срок аренды).

51.

Пример: Линейный способначисления амортизации

Сумма ежегодных Первоначальная

амортизационных = стоимость - = 10000

отчислений

Срок службы

5

Пример:Способ уменьшаемого остатка

Сумма ежегодных

Остаточная

амортизационных = стоимость - = 10000 = 2000

отчислений

Срок службы

5

Второй год 8000/5=1600 Третий год 6400/5=1280

четвертый5120/5=1024 пятый4096/5=819,2

52. ПРИМЕР:Способ начисления амортизации по сумме чисел лет срока полезного использования

ПериодПервоначальная Годовая сумма

амортизации

стоимость

Накопленная

амортизация

Остаточная

стоимость

(9000 х 5/15)

= 3000

(9000 х 4/15)

= 2400

3000

7000

5400

4600

Конец 1-го

года

9000

Конец 2-го

года

9000

Конец 3-го

года

9000

(9000 X 3/15)

= 1800

7200

2800

Конец 4-го

года

9000

(9000 х 2/15)

= 1200

8400

1600

Конец 5-го

года

9000

(9000 х 1/15)

= 600

9000

1000

53. ПРИМЕР:Способ списания стоимости объекта пропорционально объему продукции

ПериодДата

приобретения

Конец 1-го

года

Конец 2-го

года

Конец 3-го

года

Конец 4-го

года

Конец 5-го

года

Первонача Пробег,

льная

км

стоимость

Годовая

сумма

амортизации

Накопленная

амортизация

Остаточная

стоимость

10000

-

-

-

10000

10000

20000

2000

2000

8000

10000

30000

3000

5000

5000

10000

10000

1000

6000

4000

10000

20000

2000

8000

2000

10000

10000

1000

9000

1000

Первоначальная стоимость /плановый выпуск

за весь срок * фактический выпуск за отчетный

период

54.

Переоценка основных средствДоведение стоимости основных средств до рыночной

Увеличивается первоначальная стоимость основного средства,

амортизация, добавочный капитал

55.

Обесценениепроект ПБУ предусматривает проведение теста на обесценение и

последующее отражение обесценения в бухгалтерской

отчетности

Признаки обесценения

Внешние признаки:

-значительное снижение рыночной стоимости актива;

-существенные изменения в экономических, рыночных и юридических условиях работы

компании;

-существенные изменения в технологических процессах производства;

- рыночные процентные ставки или иные рыночные нормы прибыли на инвестиции повысились и

данный рост будет иметь существенные неблагоприятные последствия для ставки

дисконтирования, используемой при расчете ценности использования и возмещаемой стоимости

актива.

Внутренние признаки:

-моральный и физический износ;

-компания предполагает ликвидировать актив;

-компания предполагает провести реструктуризацию;

-изменились показатели внутренней отчетности, которые доказывают, что текущие или будущие

результаты использования актива хуже, чем ожидаемые изначально.

56.

Инновационный подход к отражению основных средствСитуация 1. Организация приобретает автомобиль за 1200000, срок

использования 5 лет, начисляем амортизацию 1200000/60=20000 в месяц

Через пять автомобиль продан за 400000

Ситуация 2. Через год приняло решение продать автомобиль через два

года. Цена возможной реализации 900000

-организация должна пересмотреть срок полезного использования и в

течение следующего года полностью списать автомобиль

ПБУ 21/08

1. Организация может предположить что через 5 лет продаст автомобиль за

400000, следовательно начислять амортизацию не от 1200000, а от

800000. По истечению 5 лет остаточная стоимость будет близка к нулю.

2. Организация первый год начисляет амортизацию 240000, а через год

пересмотрела два оценочных значения. Амортизируемая стоимость

снизилась до 300000 (1200000-900000) а оставшийся срок полезного

использования 1 год. За второй год эксплуатации сумма амортизации

60000

Рекомендации БМЦ Р 56/2015КпР

57.

Проверку активов на обесценение можно представить в виде схемы:58.

Расчет ценности использования актива59.

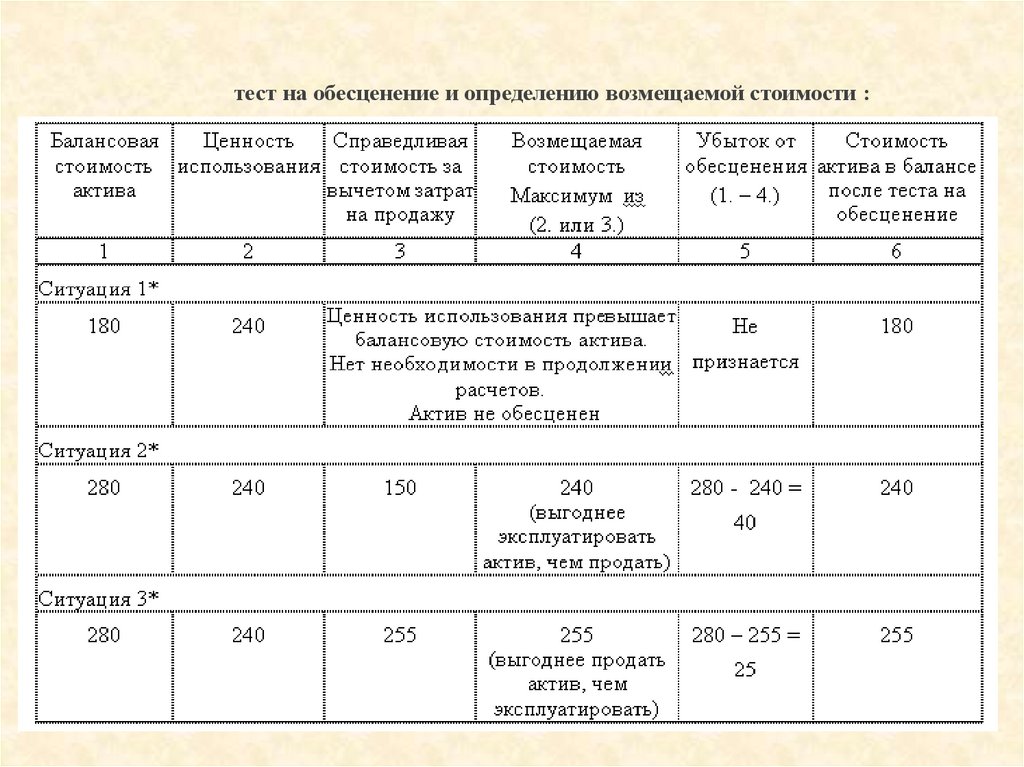

тест на обесценение и определению возмещаемой стоимости :60.

С 20 июня 2016 г. внесены изменения в 6/01 « Учет основныхсредств» для упрощенных способов учета.

Приказ Минфина России от 16 мая 2016 г. № 64

1.Амортизацию можно начислять не реже одного раза в год

2.В первоначальную стоимость основных средств включаются

суммы уплаченные поставщику плюс расходы на монтаж

ПРИМЕР 2. ООО «СУ-11» - малое предприятие, построило здание склада подрядным

способом.

Затраты составили:

— на аренду земли под строительство — 300 000 руб.;

— на оплату договора строительного подряда — 10 000 000 руб.;

— на госрегистрацию права собственности — 22 000 руб.

Упрощенный способ (п. 8.1 ПБУ 6/01)

Обычный способ (п. 8 ПБУ 6/01)

Дт 20 Кт 60 — 300 000 руб.

Дт 08 Кт 60 — 300 000 руб.

Дт 08 Кт 60 -10 000 000 руб.

Дт 08 Кт 60 — 10 000 000 руб.

Дт 20 Кт 60 — 22 000 руб.

Дт 08 Кт 60 — 22 000 руб.

Дт 01 Кт 08 — 10 000 000 руб.

Дт 01 Кт 08 — 10 322 000 руб.

61.

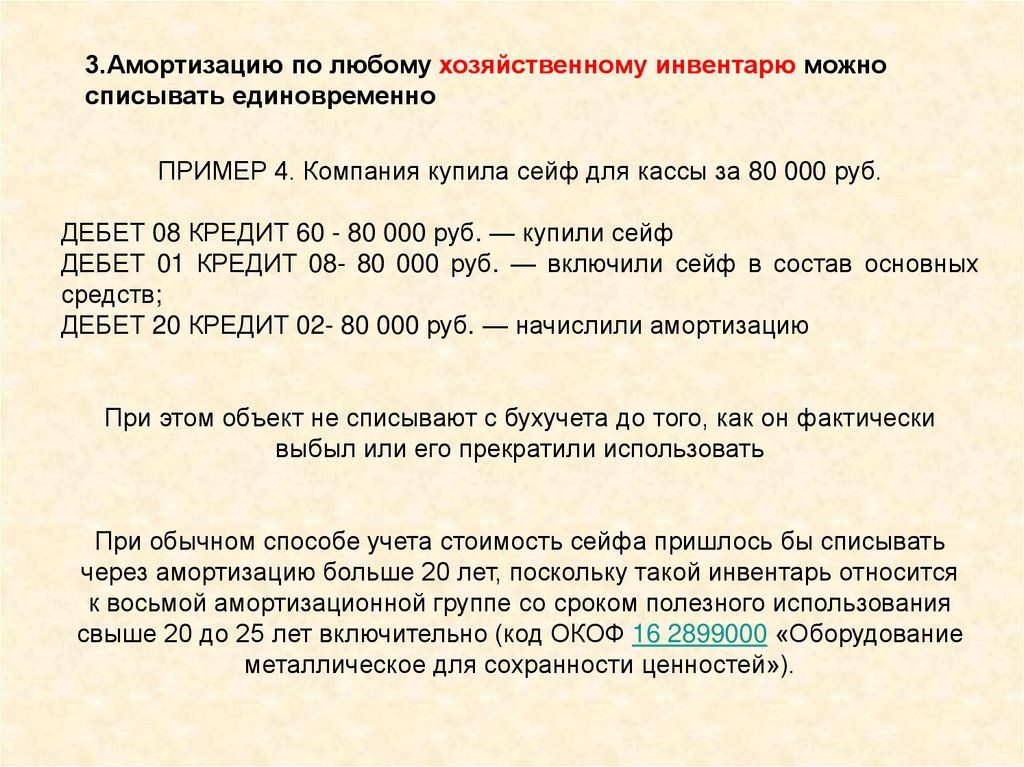

3.Амортизацию по любому хозяйственному инвентарю можносписывать единовременно

ПРИМЕР 4. Компания купила сейф для кассы за 80 000 руб.

ДЕБЕТ 08 КРЕДИТ 60 - 80 000 руб. — купили сейф

ДЕБЕТ 01 КРЕДИТ 08- 80 000 руб. — включили сейф в состав основных

средств;

ДЕБЕТ 20 КРЕДИТ 02- 80 000 руб. — начислили амортизацию

При этом объект не списывают с бухучета до того, как он фактически

выбыл или его прекратили использовать

При обычном способе учета стоимость сейфа пришлось бы списывать

через амортизацию больше 20 лет, поскольку такой инвентарь относится

к восьмой амортизационной группе со сроком полезного использования

свыше 20 до 25 лет включительно (код ОКОФ 16 2899000 «Оборудование

металлическое для сохранности ценностей»).

62.

Стоимостной границы отнесения объектов к основным средствам вдальнейшем не будет. Организация сама будет устанавливать

лимит.

Сейчас 40.0 тыс. рублей. В НУ – 100,0 тыс. руб.

63.

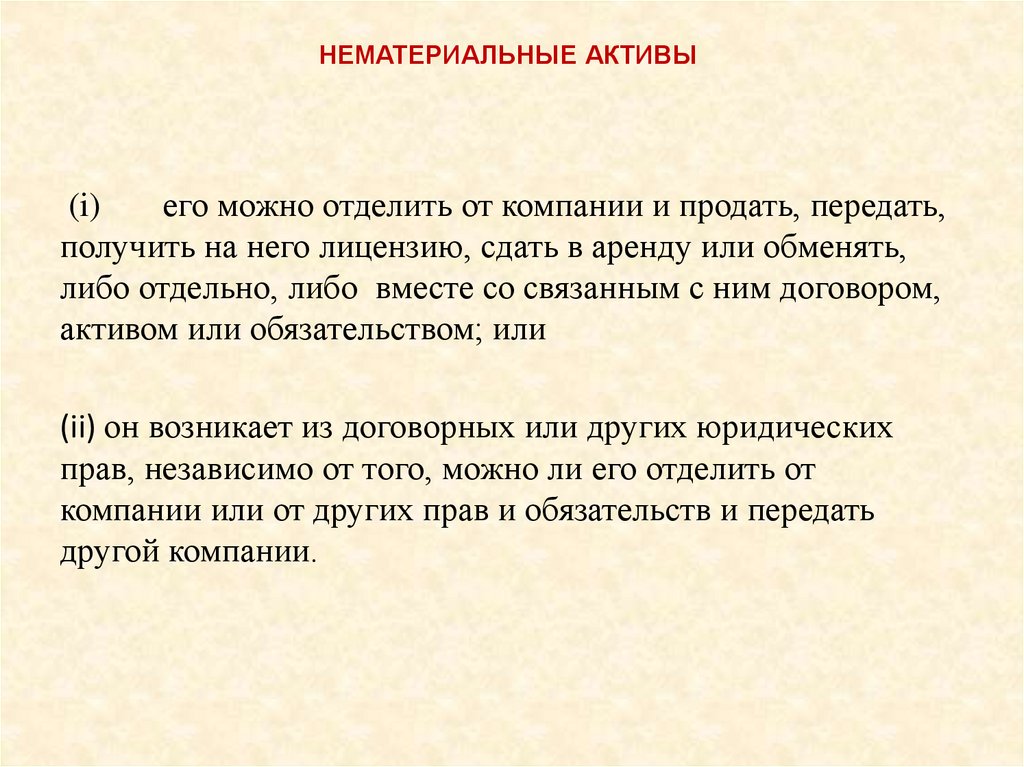

НЕМАТЕРИАЛЬНЫЕ АКТИВЫ(i)

его можно отделить от компании и продать, передать,

получить на него лицензию, сдать в аренду или обменять,

либо отдельно, либо вместе со связанным с ним договором,

активом или обязательством; или

(ii) он возникает из договорных или других юридических

прав, независимо от того, можно ли его отделить от

компании или от других прав и обязательств и передать

другой компании.

64.

Схема признания нематериального актива65.

66.

67.

Оборотныеактивы

Запасы

материалы

Незавершенн

ое

производство

Готовая

продукция

товары

Дебиторская

задолженность

Денежные

средства

68.

С 20 июня2016 г.

внесены изменения в 5/01 « Учет

материально-производственных запасов» для

упрощенных

способов учета.

ПРИМЕР 1. Как списать материалы по-новому

ООО «Мастер»-малая компания, занимается отделочными работами, существенных

остатков МПЗ нет. 20 августа купила материалы на сумму 130 000 руб., в том числе:

— краску — на 100 000 руб.;

— растворитель — на 20 000 руб.;

— кисти, валики, перчатки — на 10 000 руб.

Доставка — 3000 руб.

Бухгалтер применил упрощенный способ: счет 10 не использовал и списал материалы

в расходы по цене поставщика сразу при принятии к учету, не дожидаясь отпуска

в производство.

20 августа:

ДЕБЕТ 20 КРЕДИТ 60-130 000 руб. - приобрели стройматериалы (в разрезе аналитики);

ДЕБЕТ 20 КРЕДИТ 60 - 3000 руб. — списали расходы на доставку.

Так могут списывать все материалы микропредприятия и компании, у которых не бывает

существенных остатков МПЗ. А также малые компании материалы для управленческих

нужд (например, канцтовары).

Уровень существенности остатков необходимо установить в учетной

политике. Например, в процентах от суммы оборотных активов баланса

69.

РЕЗЕРВЫбаланс

Под

снижение

стоимости

ТМЦ (14)

Условные

обязательства

Оценочные

обязательства

пояснени

я

МП – 14 и 59 могут не создавать

Под

обесцениван

ие

финансовых

вложений

(59)

По

сомнительной

дебиторской

задолженност

и (63)

1. Есть информация о рыночной стоимости – условие резерв создается только

если обесценивание приводит к уменьшению цены реализации.

2. Есть информация об истечении срока годности (краска, цемент) -100%

запаса.

3. Есть информация о нарушении условий хранения(подсохли, подморозились

отсырели (деревянные рамы, доски) – по пониженной стоимости

4. Не востребованные ТМЦ ( рассматриваем причины: запчасти ждут

поломки, строительные материалы накапливаются для строительства –

обесценивания нет

70.

Резерв по сомнительной дебиторскойзадолженности (63)

Создается по каждой дебиторской задолженности на всю сумму.

Грубейшая ошибка ограничивать требованиями налогового кодекса

(нельзя срочные, однородные требования а срок еще не наступил).

ограничивать не 10% от реализации, не встречной кредиторской).

Получили займ на 5 лет, НК требует не резервировать на встречную. У

нас сомнительная дебиторская задолженность которая через 3 года

станет безнадежной и зачесть ее не возможно так как срок еще не

наступил (зачету подлежат

Д51 К 66 -100 Д 62 К 90 -100

В БУ резерв создается, в НУ - нет

Отзыв лицензии у банка Д 76 К 51. т.к организация перестает быть

банковской.

Резерв может быть создан сразу.

52 переоценивается на эту дату и больше не переоценивается.

71.

СОБСТВЕННЫЙ КАПИТАЛ72.

Статья прочие не может быть более 25 %ОСНОВНЫЕ и ПРОЧИЕ

90

Постоянно, регулярно,

никогда не закончится

91

Разово, не системно, не

характерно для бизнеса

Налог на имущество, страхование, охрана, содержание

автодорог, складов на 26 относить не корректно.

Если оказывают услуги и ведут только 26 счет, то в ф.2 он во

второй строке, а не в управленческих расходах

Реклама

44 , а не 26

73.

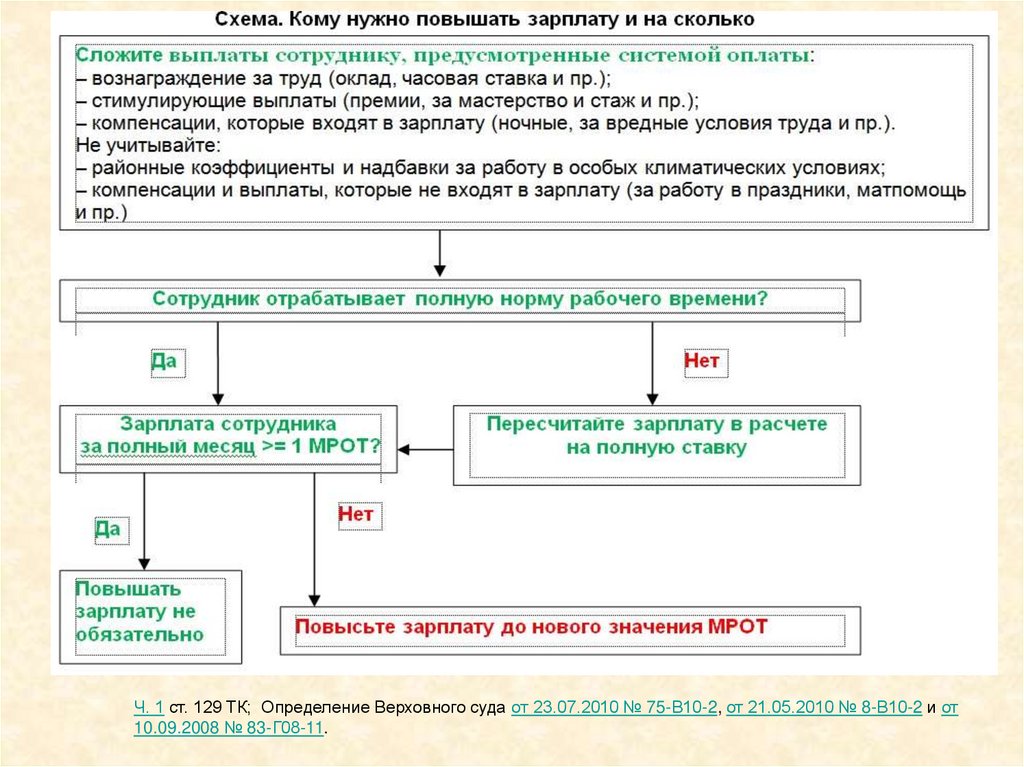

С 1 января 2018 года минимальный размер оплаты труда вырос с 7800 руб. до9489 руб.

С 1 мая 2018 года МРОТ увеличен до прожиточного минимума за II квартал

2017 года и составляет 11 163 руб.

Федеральный МРОТ учитывайте при расчете зарплаты, отпускных,

командировочных и других выплат, которые начисляете из среднего

заработка. Также МРОТ влияет на три пособия: больничное, по

беременности и родам, по уходу за ребенком до 1,5 лет.

С 1 января 2018 года МРОТ в Тульской области

для работников внебюджетного сектора

13 520 рублей

для работников государственных и муниципальных учреждений

11 440 рублей.

Региональное соглашение о минимальном размере

оплаты труда в Тульской области от 22.12 2017 г.

74.

Ч. 1 ст. 129 ТК; Определение Верховного суда от 23.07.2010 № 75-В10-2, от 21.05.2010 № 8-В10-2 и от10.09.2008 № 83-Г08-11.

75.

Первый способ-издавать приказ о повышении зарплаты

-изменить штатное расписание

-внести дополнение к коллективному договору

-внести дополнения в трудовые договора и другие документы, где

упоминается размер окладов.

Второй способ: установить

специальную доплату в

локальном акте (в отдельном

приказе или положении об

оплате труда)

76.

Новые лимиты такие— 1 021 000 руб. для пенсионных взносов.

— 815 000 руб. для социальных взносов

Для медицинских взносов и платежей на травматизм предельной

базы выплат по-прежнему нет

(постановление Правительства от 15.11.2017 № 1378):

Максимальный заработок, который можно учесть при расчете

пособий в 2018, за 2016 год— 718 000 руб.

за 2017 год — 755 000 руб.

Взносы ИП не зависят от МРОТ

В 2018 году - 32 385 руб.:

— пенсионные взносы — 26 545 руб. (при поступлениях свыше

300 000 руб., то дополнительно 1 процент от дохода сверх этой

суммы)

— медицинские взносы — 5840 руб.

Платежи за 2017 год надо перечислить не позже 2 июля

2018 года (1 июля — выходной)

(абз. 2 п. 2 ст. 432 НК)

77.

78.

1. Платежи не по бизнесу2. Снятие более 30% недельного оборота

3. С даты создания юридического лица менее 2 лет

4. Получение денег с транзитных организаций

5. Деньги не задерживаются: компания транзитная

6. Быстрое и регулярное снятие наличных

7. Снятие наличных приближается к лимиту

8. Деньги сняли вечером и утром следующего дня

9. Приход с НДС, расход без НДС

10. Налоговая нагрузка

Банк может (ст. 7 115-ФЗ)

1. Отказать в открытии счета

2. Отказать в проведении операций

3. Расторгнуть договор банковского

счета

4. Приостановить операции по счету

клиента

5. Требовать любые документы и

пояснения

по операциям

6. Встречаться с клиентом «для беседы»

79.

70% недоплачи

вают

НДФЛ

9%

много

снимают

наличны

х

35%

платят

недостат

очно

НДС

Ограничивает операции

Приостанавливает счет

Запрашивает документы

Может попросить

встретиться

лично

55%

быстро

снимают

деньги

45% с

низкой

налогов

ой

нагрузко

й

38% в

черных

списках

других

. Банк может потребовать все документы. У

банков

банка могут быть внутренние нормативы

проверки клиентов. Закрытие счета это

попадание в черный список. Список не

опубликован к нему имеют доступ только

банкиры.

80.

Критерии налоговой проверки:1.

Налоговая нагрузка налогоплательщика

2. Убыток в течение 2 и более лет

3. Вычет НДС более 85-90%

4. Темп роста доходов меньше темпа роста расходов

5. Среднемесячная зарплата на одного работника

6. Приближение к предельным показателям

7. Расходы ИП не должны превышать 83% дохода

8. Деятельность на основе договоров с перекупщикам

9. Непредоставление пояснений

10.Неоднократная миграция между налоговыми

11.Отклонение рентабельности более 10% от отрасли

12.Ведение деятельности с высоким налоговым риском

- необоснованная налоговая выгода

81.

82.

Налоговая становится высокотехнологичнойБудет единый банк данных где можно отследить каждый

рубль.

83.

отчетностьФТС

отчетность

ЦБ

ИФНС

ФСБ

Сбор информации,

формирование

СТОПлистов ,

рассылка по банкам

БАНК

компании

Обмен

данными о

клиентах

РКЦ

БАНК

2

БАНК

3

Контрагент

2

компания

БАНК

1

Контрагент

1

ФСФН

Контрагент

3

МВД

84. Рекомендации для налогового планирования

1. Отнеситесь внимательно к оформлению документов

АС Северо-Западного округа (постановление от 15.09.16 № Ф077183/2016) отметил идентичность по содержанию и общий

шаблон договоров как один из признаков искусственно созданного

документооборота. При этом компания подписала договор с одним

из контрагентов еще до регистрации того в качестве юридического

лица. Дополнительными факторами были отсутствие у контрагентов

ресурсов и неуплата налогов в бюджет.

Аналогичные претензии были у инспекции по операции круговой

перепродажи вагонов (постановление АС Северо-Западного округа

от 10.02.15 № А56-3709/2014).

85.

2. Обеспечьте себя достаточным количеством оргтехники и

средствами связи (принтеры и сим-карты)

Постоянно встречающаяся ошибка в схемах — общие контактные

номера. (Постановление АС Дальневосточного округа от 23.05.16

№ Ф03-1921/2016). У всех участников схемы в банковских

документах стоял одинаковый номер телефона.

У участников схем, в которых разбирался АС Западно-Сибирского

округа (постановление от 17.02.17 № Ф04-6761/2016), общий номер

телефона значился даже в отчетности.

Экономия на технических средствах помогает налоговикам найти

принтер, который печатал документы. В деле, рассмотренном АС

Северо-Западного округа (постановление от 16.02.17 № А6617494/2015), эксперт подтвердил, что вся документация участников

схем (более 10 компаний) изготовлена на одном принтере.

86.

3. Проверяйте контрагентов на сайте ФНС.

Выборка судебных дел выявила людей, которые контролировали

такое количество компаний: 195 (постановление АС Московского

округа от 19.07.16 № Ф05-9160/ 2016); 131 (постановление АС

Уральского округа от 06.09.16 № Ф09-8169/16); 100 (постановление АС

Уральского округа от 18.10.16 № Ф09-8703/16) и т.д.

Налоговики решают, 5 или 10 зарегистрированных организаций

делает адрес массовым (п. 1.2.1 приложения 2 к приказу ФНС

России от 29.12.06 № САЭ-3-09/911@), но есть контрагенты с

юрадресом, по которому прописаны компании, количеством: 250

(постановление АС Московского округа от 09.03.17 № Ф05-11061/

2016); 209 (постановление АС Северо-Западного округа от 27.01.17 №

Ф07-12799/2016) и т.д.

87.

4. Не заключайте сделки с взаимозависимыми лицами на

нерыночных условия.

Один участник - учредитель нескольких компаний, которые будут

проводить друг с другом сделки.

Отсутствие других контрагентов у взаимозависимых лиц поможет

налоговикам доказать схему. АС Западно-Сибирского округа

(постановление от 30.11.16 № Ф04-5315/2016) в подобном случае

согласился, что компания формально по притворным сделкам

передала часть дохода контрагентам, применяющим спецрежимы.

АС Поволжского округа также поддержал выводы инспекции

о формальном документообороте с работниками компании.

По совокупности факторов суд признал завышение расходов

по налогу на прибыль через выплату вознаграждений работникам

(постановление АС Поволжского округа от 17.05.16 № Ф06-7435/2016).

88.

5. Не следует допускать совпадений в решениях (регистрация ИП,

смена адреса, сделки с одним имуществом).

Налоговики расценивают такие совпадения как согласованность

действий участников.

В деле, рассмотренном АС Северо-Западного округа (постановление

от 16.02.17 № А66-17494/2015), компания регистрировала однодневки

на собственный адрес. Потом они в один день снялись

с регистрационного учета и дисциплинированно переехали на новый

адрес, но тоже только номинально. Никаких следов этих фирм

инспекция по новому адресу не обнаружила.

Так же регистрация и прекращение деятельности в один день

связанных общими сделками с проверяемым лицом компаний убедили

в согласованности АС Уральского округа (постановление от 22.12.16

№ Ф09-9935/16). В данном деле налоговая выгода возникла за счет

включения однодневок в цепочку приобретения оборудования, а также

в результате круговой перепродажи товаров.

89.

6. Не следует забывать о логистике.

АС Западно-Сибирского округа (постановление от 08.02.16 № Ф0454/2015) не поверил, что за один день можно перевести на грузовом

автомобиле товар более чем на 3000 км — из г. Новосибирска

в Московскую область, еще и с заездом в г. Кемерово. К тому же ГИБДД

сообщило, что у перевозчика есть только автомобиль, но нет к нему

прицепа. Перевозку на 3400 км из г. Москвы в г. Абакан за день счел

невозможной и АС Восточно-Сибирского округа (постановление

от 08.04.16 № Ф02-915/2016). АС Поволжского округа тоже не поверил

в однодневную перевозку, хотя груз транспортировали всего на 1000 км

из г. Мытищи Московской области в г. Волгоград (постановление

от 15.02.17 № Ф06-17071/2016).

АС Северо-Западного округа изучал возможность перевозки за день 68

тонн металла на одном седельном тягаче (постановление от 15.01.16

№ А56-36436/2014) и согласился, что это невозможно. Тем более что

у перевозчика нет пропуска в район порта.

90.

7. Важно соблюдать режим рабочего времени.

Например, в деле, рассмотренном АС Уральского округа, свидетели

подсказали инспекторам, что экскаватор использовать 24 часа в сутки

невозможно. Но именно такой режим выходил из представленных

компанией документов. Эти же свидетели уверили инспекцию, что

не работали с проверяемой компанией и ничего не подписывали

(постановление от 11.07.16 № Ф09-7067/16). Усомнился в 24-часовой

работе водителей АС Центрального округа (постановление от 01.09.16

№ Ф10-2899/2016).

Судя по представленным компанией документам, вновь

зарегистрированный контрагент за один день договорился

о выполнении работ и выполнил их. Об этом свидетельствовали 20

счетов-фактур, акты о приемке выполненных работ, справки

о стоимости выполненных работ. Инспекция и суд в это не поверили

(постановление АС Уральского округа от 20.12.16 № Ф09-11253/16).

Однодневные строительно-монтажные работы стали причиной спора

и в деле, рассмотренном АС Дальневосточного округа (постановление

от 19.07.16 № Ф03-2623/2016).

91.

8. Контрагенты должны иметь возможность исполнения взятых на

себя обязательств.

АС Поволжского округа не поверил, что кадровое агентство выполнило

строительно-монтажные работы (постановление от 15.02.17 № Ф0617071/2016).

А в другом деле суд критически отнесся к доказательствам выполнения

работ контрагентом компании (постановление от 28.07.16 № Ф0611039/2016). Компания не смогла подтвердить передачу результатов

работ ни курьерской службой, ни по электронной почте. К тому же даты

на актах указывали на то, что весь объем исполнитель провел за день.

Суд не нашел оснований для признания расхода в виде стоимости

работ.

В качестве арендодателя компания выбрала общества, которые

не могли предоставить ей машины с экипажем из-за того, что не имели

их. При этом компания реально выполнила работы, для которых была

необходима техника. Но тем не менее АС Северо-Западного округа

(постановление от 09.12.16 № Ф07-10521/2016) решил, что факт

выполнения работ не обосновывает неподтвержденные расходы.

92.

9. Внимательно относитесь к оформлению первичной

документации.

две взаимозависимые компании вспомнили, что они обе забыли

отразить продажу имущества на 236 млн рублей. Но, по мнению

инспекции, продажи не было вообще, сделку оформили для увеличения

суммы вычетов НДС (постановление АС Северо-Кавказского округа

от 29.01.16 № Ф08-10333/2015).

К такому же выводу пришла инспекция, анализируя документы

о приобретении картриджей. Она выяснила, что компания приобрела

товар с почти или полностью истекшим сроком годности, если судить

по датам его ввоза в ГТД. Иные обстоятельства позволили сделать

вывод о фиктивности сделки. АС Северо-Западного округа это решение

поддержал (постановление от 29.01.16 № А56-69499/2013).

АС Центрального округа рассмотрел дело (постановление от 01.09.16

№ Ф10-2899/2016), в котором, как оказалось, количество

приобретенного и перевезенного компанией щебня превышало

количество и реализованного, и остатка. Учитывая, что поставщики

были однодневками, инспекция и суд признали налоговую выгоду

необоснованной.

93.

10. При дроблении бизнеса налоговая выгода не должна быть

единственной целью.

В деле, рассмотренном АС Волго-Вятского округа (постановление

от 12.08.16 № Ф01-3092/2016), о разделении территории, на которой

торговали компании на вмененке, не знали даже работники. Они

считали, что работают в одной компании, использовали одни

помещения, оборудование и прочее имущество, у них было общее

руководство.

Аналогичная ситуация сложилась у двух компаний, поделивших

торговый зал условно красной полосой, начерченной на полу.

На офисных помещениях (бухгалтерия, операторская) отсутствовали

вывески, свидетельствующие об их принадлежности к конкретной

организации. В компаниях работали одни и те же люди. Кассы,

отделения для хранения сумок и корзин тоже были общими.

Инспекция также не захотела делить площадь и доходы и доказала, что

у компаний нет права на применение спецрежима (постановление

АС Восточно-Сибирского округа от 07.02.17 № Ф02-7217/2016).

94.

95.

96.

Отсутствиештатного

расписания

Разные оклады

по одноименным

должностям.

локальный

нормативный акт,

фиксирующий

разделение труда

ст. 22 и ст. 132 ТК

РФ

Договор ГПХ

вместо трудовых

отношений

30 000

до 50 000 руб.

30 000

до 50 000 руб.

Письмо

Роструда

от 27.04.2011

№ 1111-6-1.

50 000

до 100 000 руб.

В трудовых

договорах

заработной платы

в иностранной

валюте.

статьи 131 ТК

РФ выплата ЗП

в валюте РФ

30 000

до 50 000 руб.

Заработная плата

меньше МРОТ

на уровне субъекта

РФ

Ст. 133.1 ТК РФ

30 000

до 50 000 руб.

Письмо Роструда

от 20.11.2015

№ 2631-6-1

97.

НесвоевременнаСт.136 ТК РФ

я выплата

заработной

(

платы

30 000

до 50 000 руб.

необходимо

Зарплата

учитывать,

за первую

фактически

половину месяца отработанное

(аванс) менее

работником

тарифной ставки время

за отработанное (фактически

время

выполненную

им работу).

30 000

до 50 000 руб.

Невыдача

расчетных

листков

30 000

до 50 000 руб.

Ст.136 ТК РФ —

при выплате

Письмао

Минтруда

России

от 03.02.2016

№ 14-1/10/В660 и Роструда

от 08.09.2006

№ 1557-6

98.

Не предоставление отпуска

более двух лет

подряд.

Ст.114 ТК

кодекса РФ).

30 000

до 50 000 руб.

Отсутствует

табель учета

рабочего

времени.

Ст.91 ТК РФ

30 000

до 50 000 руб.

Выходные,

сверхурочные,

ночные

не оплаченные

в повышенном

размере

ст. 153,154 ТК

30 000

до 50 000 руб.

Не проведена

спец оценка

условий труда

Закона № 426ФЗ

60 000

до 80 000 руб.

99.

Не включениев трудовой договор

условий труда

на рабочем месте

ст. 209 ТК

30 000 до 50 000 руб.

Допуск к работе без

инструктажа по ТБ

ст. 214, 225 ТК РФ.

110 000 до 130 000 руб.

Не оборудовано место

для приема пищи

ст. 223 ТК

Если до 10 человек

место площадью

6 кв.с установкой стола

для приема пищи.

30 000 до 50 000 руб.

100.

Примерынарушений

Бухгалтер

разгласил

зарплату,

премию,

вознаграждение

по договору;

передал данные

должников в

юридическую

фирму, чтобы

составить

исковые

заявления;

разместил

копию заявления

в качестве

образца

Вид

нарушени

я

Обработка

персональ

ных

данных:

без

письменно

го

согласия

Админ

истрат

ивный

штраф

Другие виды ответстве

нности бухгалтера

Советы бухгалтеру,

чтобы избежать

нарушений

ЮЛ

15 000

до

75 000

ГБ

10 000

до

20 000

.

1.Дисциплинарная

замечание, выговор,

увольнение ( ТК РФ).

2.Материальная

ответственность:

возмещение

морального вреда

человеку (ГК РФ)

3.Возмещение ущерба

работодателю, если

заплатили штраф

(ст. 238 ТК РФ).

Уголовная

ответственность

(ст. 137 УК РФ)

1. согласие на обработку

2. пропишите правила

сбора, передачи и

хранения персональных

данных в специальном

положении.

3. заявление о согласии,

если выдача расчетных

листков в электронной

форме. Направлять

только на адрес почты,

указанный в заявлении

101.

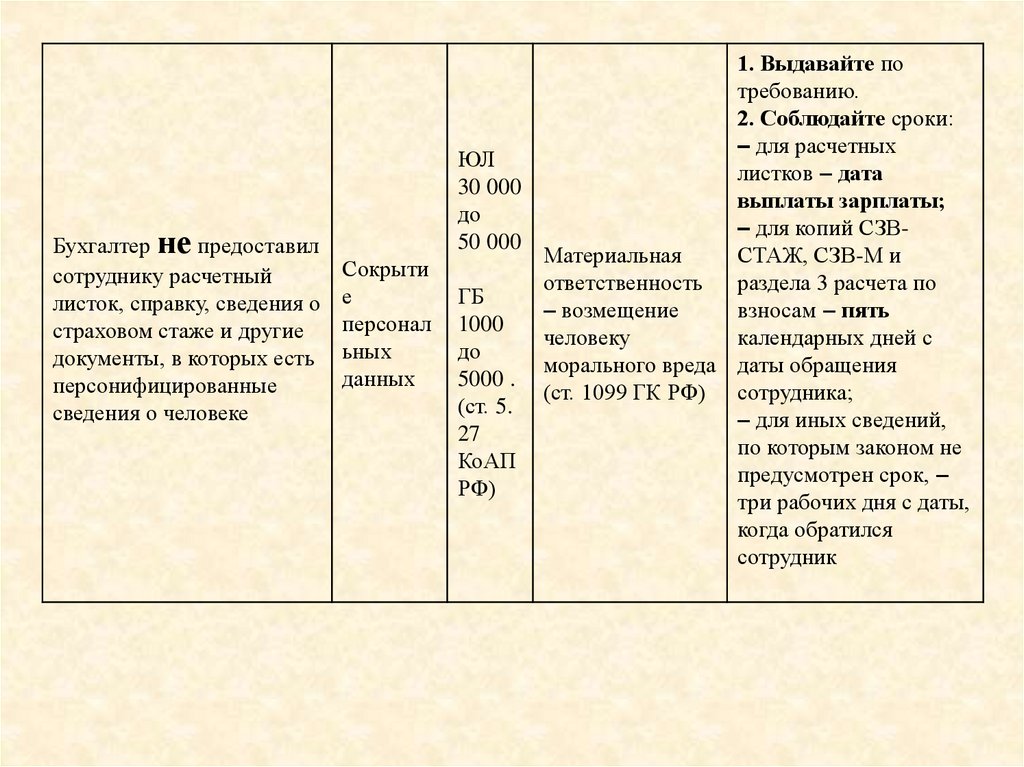

Бухгалтер не предоставилсотруднику расчетный

листок, справку, сведения о

страховом стаже и другие

документы, в которых есть

персонифицированные

сведения о человеке

Сокрыти

е

персонал

ьных

данных

1. Выдавайте по

требованию.

2. Соблюдайте сроки:

– для расчетных

ЮЛ

листков – дата

30 000

выплаты зарплаты;

до

– для копий СЗВ50 000

Материальная

СТАЖ, СЗВ-М и

ответственность

раздела 3 расчета по

ГБ

– возмещение

взносам – пять

1000

человеку

календарных дней с

до

морального вреда даты обращения

5000 .

(ст. 1099 ГК РФ) сотрудника;

(ст. 5.

– для иных сведений,

27

по которым законом не

КоАП

предусмотрен срок, –

РФ)

три рабочих дня с даты,

когда обратился

сотрудник

102.

Бухгалтер отказалсяпринять новые

данные

Небрежно работает с

документами:

-оставил на столе

-вынес с рабочего

места -потерял эти

документы

Невыполнение

требования

уточнить

данные

Несоблюд

ение

условий

хранения

ЮЛ

25 000 до

45 000

ГБ 4000 до

10 000 руб.

ЮЛ

25 000

до

50 000

ГЛ

4000

до

10 000 р

уб.

Дисциплинарная

ответственность

Материальная

ответственность

Дисциплинарная

ответственность –

Материальная

ответственность:

Уголовная

ответственность

(ст. 137 УК РФ)

Вносите в

базу

изменения

сразу

1.Регламентируйте

порядок работы с

2. Утвердите

регламент

допуска сотрудников к

обработке

персональных

данных.

3. Храните

документы в

сейфе

103.

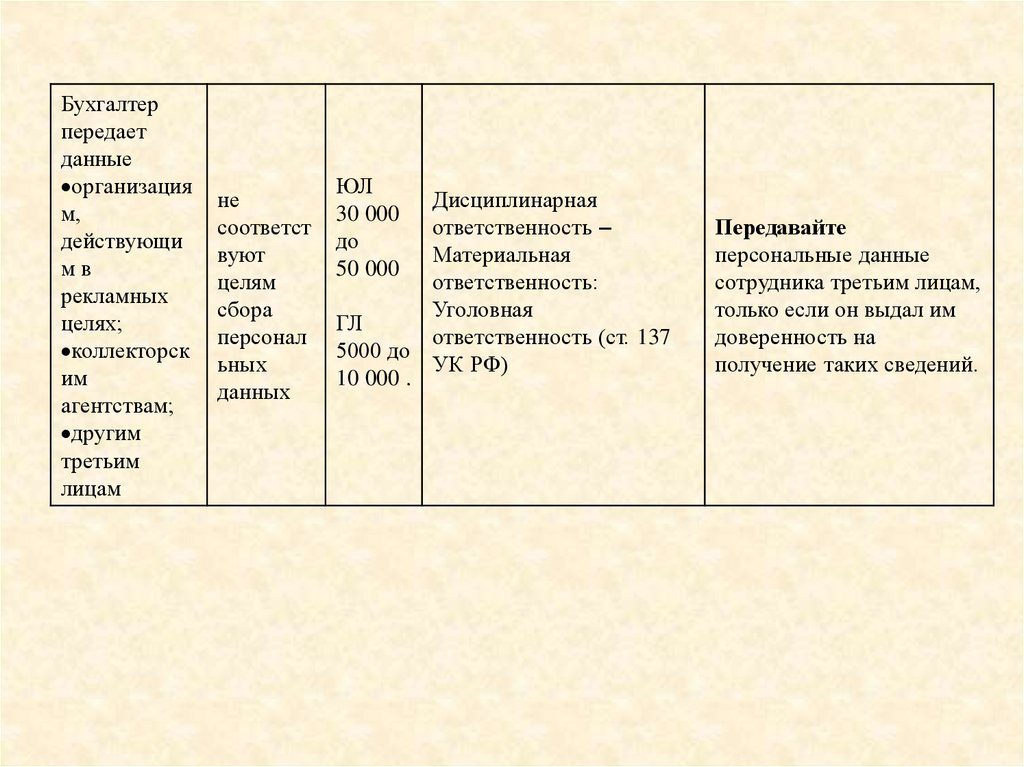

Бухгалтерпередает

данные

организация

м,

действующи

мв

рекламных

целях;

коллекторск

им

агентствам;

другим

третьим

лицам

не

соответст

вуют

целям

сбора

персонал

ьных

данных

ЮЛ

30 000

до

50 000

Дисциплинарная

ответственность –

Материальная

ответственность:

Уголовная

ГЛ

ответственность (ст. 137

5000 до

УК РФ)

10 000 .

Передавайте

персональные данные

сотрудника третьим лицам,

только если он выдал им

доверенность на

получение таких сведений.

104.

Изменен порядок заверения копий документов ГОСТ Р 7.0.97-2016приказ Росстандарта от 25 мая 2017 г. № 435-ст

Новые правила вступят в силу через год — 1 июля 2018 года

По новому ГОСТу на копии, которую компания делает для себя, надо

поставить отметку «Верно». Рядом должны быть должность сотрудника,

который отвечает за заверение документов, его подпись и расшифровка,

дата заверения копии. Так можно заверять копии, которые, например, один

отдел делает для другого.

Если копию отдаете в другую организацию, то дополнительно укажите

место, где храните оригинал. Пример: «Подлинник документа находится

в ООО “Альфа” по адресу: г. Москва, Новослободская ул., д. 6, оф. 14а

в деле № 145 за 2016 год». Надпись заверьте печатью, если компания не

отказалась от ее использования.

105.

По новому ГОСТу Р 7.0.97 - 2016С 1 июля 2018 года-обязательно

-оформлять кадровые документы можно любым из шрифтов:

Times New Roman, Arial, Verdana либо Calibri.

- отметка об электронной подписи

«Документ подписан электронной подписью.

Сертификат1а111233455 Владелец Иванов И.В. Действителен с

1.01.2016 по 31.01 2017»

Руководителю

Федерального

архивного агентства

Фамилия И.О.

г-ну Фамилия И.О.

г-же Фамилия И.О.

Заголовок к тексту - краткое содержание

документа.

с предлогом "О" ("Об") и отвечает на

вопрос "о чем?"):

- приказ (о чем?) о создании

аттестационной комиссии;

Федеральное

архивное

агентство

от первого лица множественного числа

("просим направить...", "представляем

на рассмотрение...");

- от третьего лица единственного числа

("министерство не возражает...",

"общество считает возможным...");

106.

РАСПОЛОЖЕНИЕ РЕКВИЗИТОВ НАТИТУЛЬНОМ ЛИСТЕ ДОКУМЕНТА

Наименование организации

Гриф согласования документа

документа

Гриф утверждения

Наименование вида документа

Заголовок к тексту

Место составления (издания) документа - год издания документа

finance

finance law

law