Similar presentations:

Разработка управленческого решения в условиях неопределённости и риска

1. Разработка управленческого решения в условиях неопределённости и риска

2.

Риск – это возможная опасность потерь,вытекающая из специфики тех или иных

явлений природы и видов деятельности

человеческого общества. Это историческая и

экономическая категория.

3.

Принятие решений в условиях риска означает выборварианта решения в условиях, когда каждое действие

приводит к одному из множества возможных частных

исходов, причем каждый исход имеет вычисляемую

или экспертно определяемую вероятность появления.

4.

Как историческая категория риск представляет собойосознанную человеком возможную опасность.

Как экономическая категория риск представляет

собой событие, которое может произойти или не

произойти.

В случае совершения такого события возможны три

экономических результата:

• отрицательный;

• нулевой;

• положительный.

5.

Неопределенность – это неполнота илинедостоверность информации об условиях

реализации решения, наличие фактора случайности

или противодействия.

6.

Принятие решения в условиях неопределенностиозначает выбор варианта решения, когда наше

действие имеет несколько возможных исходов, но

их вероятности не известны.

7. Способы оценки степени риска

Степень риска – это вероятность наступленияслучая потерь, а также размер возможного ущерба

от него.

Неопределенность хозяйственной ситуации

обусловливается:

• отсутствием полной информации,

• случайностью,

• противодействием.

8.

При большом количестве наблюдений заслучайностями, можно выявить некоторые

закономерности. Математический аппарат для их

исследования дает теория вероятности.

9.

Случайные события проявляются с определеннойчастотой.

Частота – отношение числа появлений события к

общему числу наблюдений.

Частота обычно обладает статистической

устойчивостью.

Частоты группируются около некоторого числа. Это

число – вероятность наступления события.

Вероятность дает случайным событиям

количественную характеристику. При этом снижается

неопределенность и степень риска.

10.

Вероятность – это возможность полученияопределенного результата.

Вероятность наступления события может быть

определена с помощью:

• объективного метода, основанного на вычислении

частоты наступления события;

• субъективного метода, основанного на

предположениях: суждениях экспертов, личном

опыте, мнении финансового консультанта и т.п.

11.

Величина риска (степень риска) измеряется двумякритериями:

• среднее ожидаемое значение;

• изменчивость (колеблемость) возможного

результата.

Среднее ожидаемое значение – это

средневзвешенное для всех возможных результатов,

где вероятность каждого результата используется в

качестве веса соответствующего значения.

Изменчивость возможного результата – степень

отклонения ожидаемого значения от средней

величины.

Для оценки изменчивости используют дисперсию и

среднее квадратическое отклонение.

12.

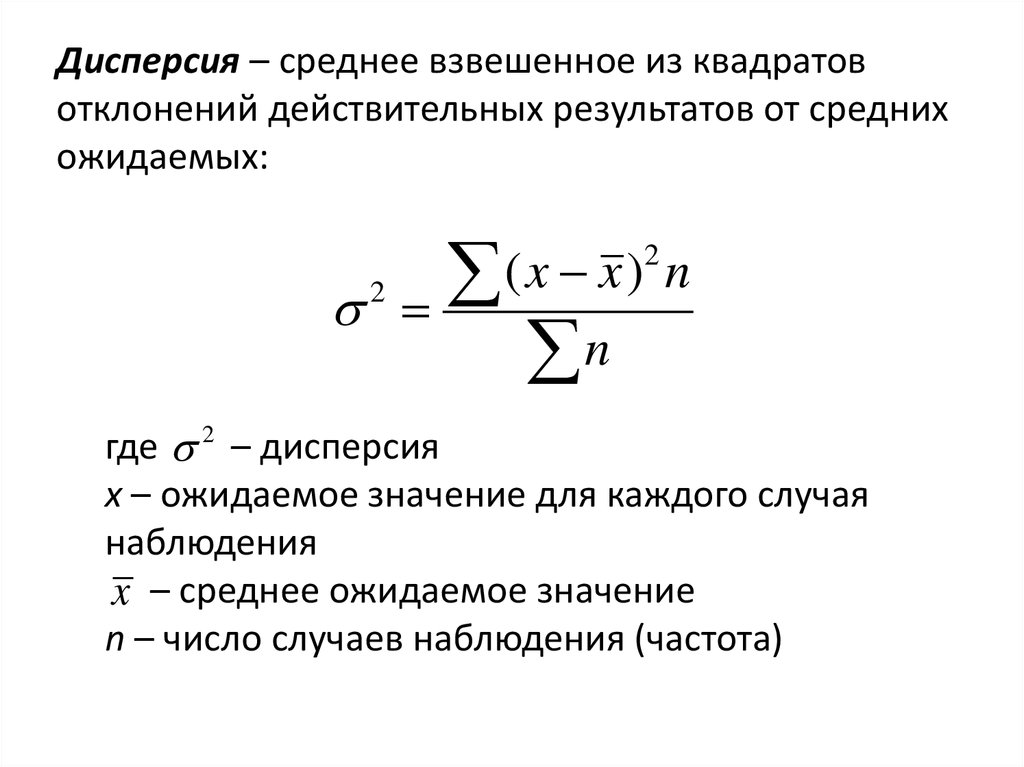

Дисперсия – среднее взвешенное из квадратовотклонений действительных результатов от средних

ожидаемых:

(x x) n

n

2

2

где 2 – дисперсия

х – ожидаемое значение для каждого случая

наблюдения

x – среднее ожидаемое значение

n – число cлучаев наблюдения (частота)

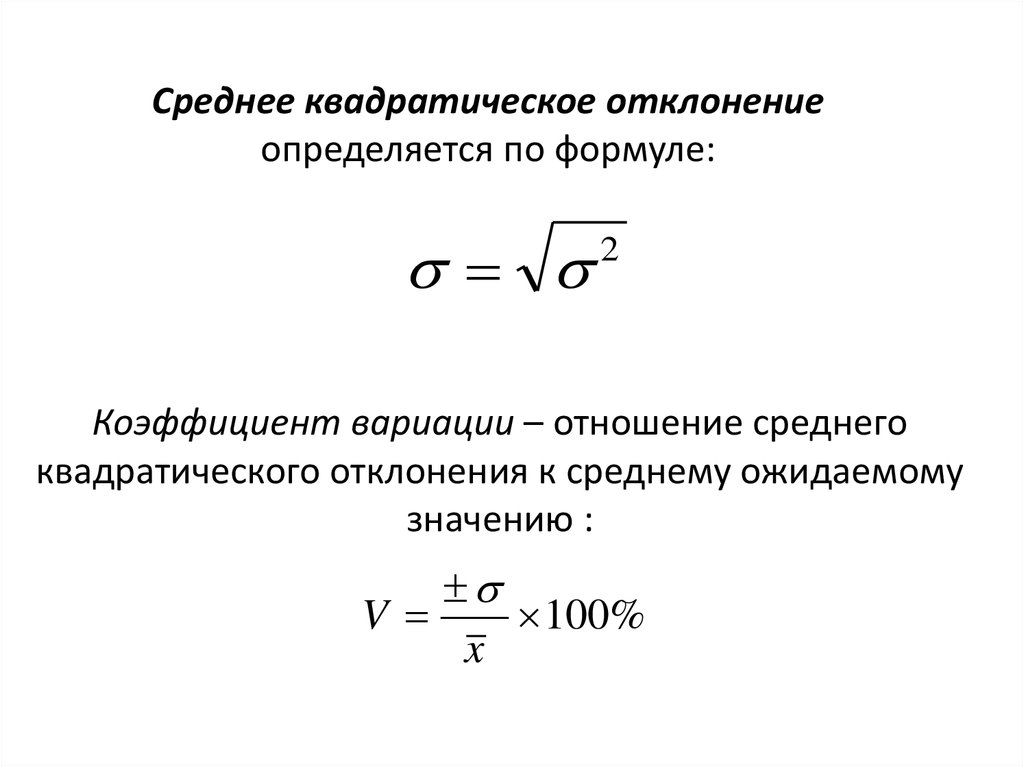

13.

Среднее квадратическое отклонениеопределяется по формуле:

2

Коэффициент вариации – отношение среднего

квадратического отклонения к среднему ожидаемому

значению :

V

100%

x

14.

Чем больше коэффициент вариации , тем сильнееколеблемость. Установлена следующая качественная

оценка различных значений коэффициента вариации:

• до 10 % – слабая колеблемость;

• 10-25 % – умеренная колеблемость;

• свыше 25 % – высокая колеблемость.

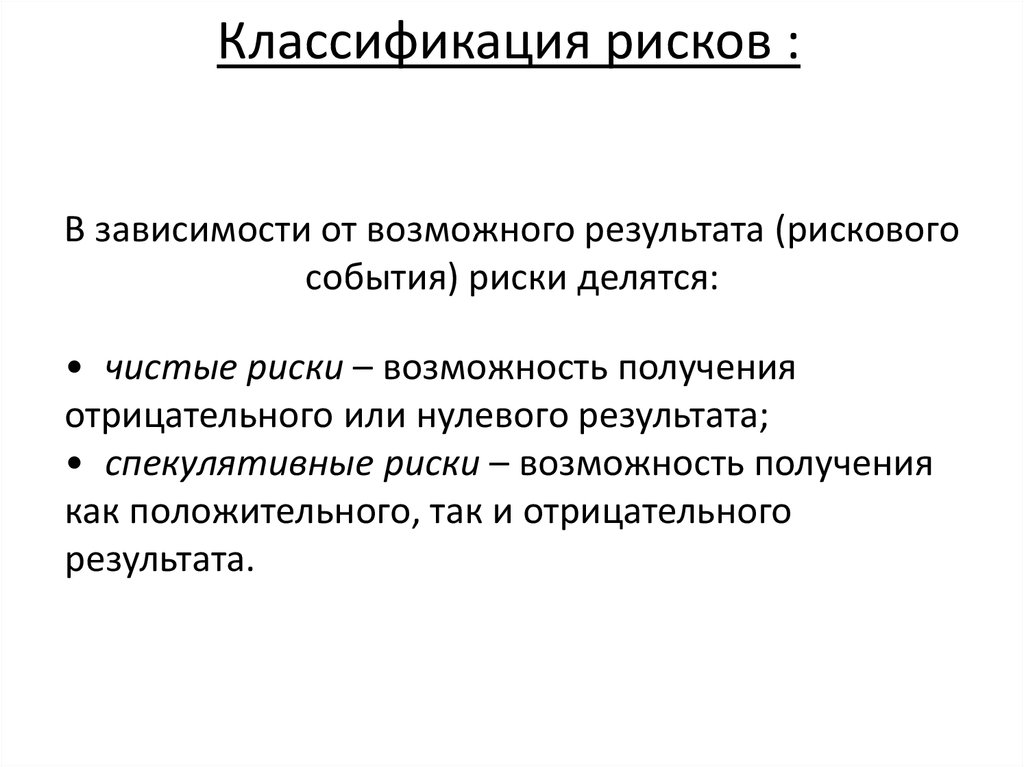

15. Классификация рисков :

В зависимости от возможного результата (рисковогособытия) риски делятся:

• чистые риски – возможность получения

отрицательного или нулевого результата;

• спекулятивные риски – возможность получения

как положительного, так и отрицательного

результата.

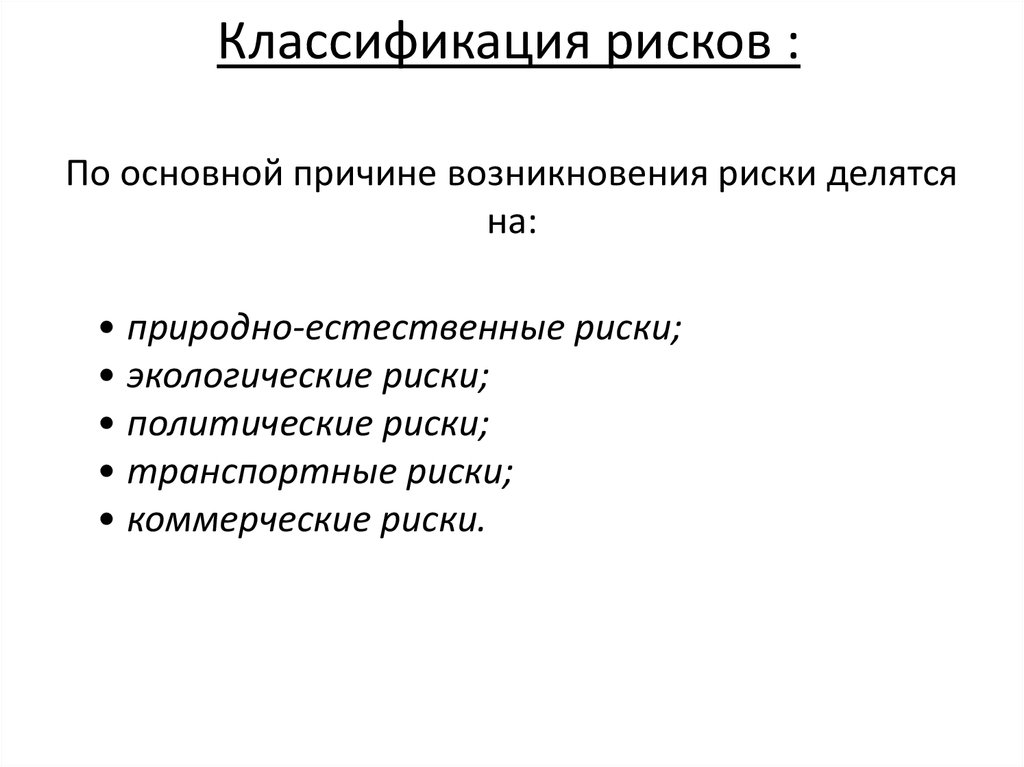

16. Классификация рисков :

По основной причине возникновения риски делятсяна:

• природно-естественные риски;

• экологические риски;

• политические риски;

• транспортные риски;

• коммерческие риски.

17. Классификация рисков :

По структурному признаку коммерческие рискиделятся на :

• имущественные риски;

• производственные риски;

• торговые;

• финансовые.

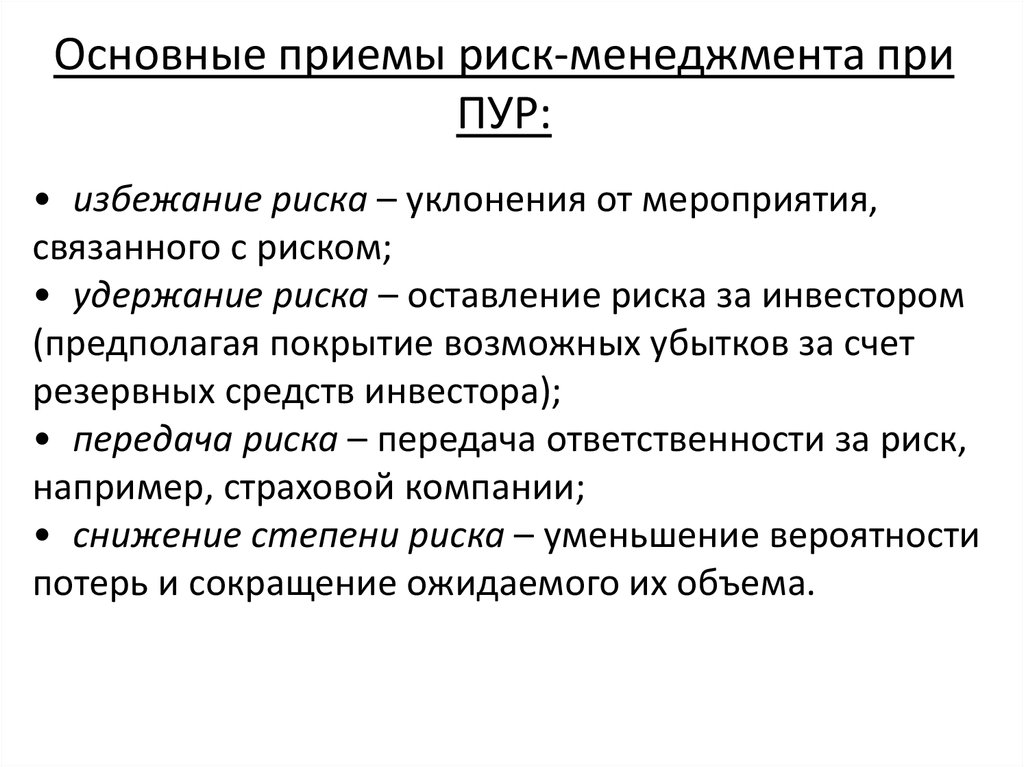

18. Основные приемы риск-менеджмента при ПУР:

• избежание риска – уклонения от мероприятия,связанного с риском;

• удержание риска – оставление риска за инвестором

(предполагая покрытие возможных убытков за счет

резервных средств инвестора);

• передача риска – передача ответственности за риск,

например, страховой компании;

• снижение степени риска – уменьшение вероятности

потерь и сокращение ожидаемого их объема.

19. Наиболее распространенные приемы для снижения степени риска:

• диверсификация;• получение дополнительной информации о

ситуации принятия решения;

• лимитирование за счет установления предельных

сумм расходов, продажи, кредита;

• самострахование за счет создания натуральных и

денежных резервных (страховых) фондов;

• страхование.

management

management