Similar presentations:

Управление личными финансами. Сбережения и инвестиции семьи

1. Управление личными финансами

2. Сбережения и инвестиции семьи

3. Сбережения (1)

– денежные расходы семьи, при которыхмомент оплаты и момент потребления

(приобретения) товара, работы или

услуги не совпадают во времени

4. Нетто-сбережения (2)

– это прирост активов семьи в течениерассматриваемого периода. Сумма всех

покупок различных активов семьи минус

продажи активов (это зачисление и снятие

на различные сберегательные счета,

покупка и продажа ценных бумаг, взносы

на личное страхование жизни, покупка и

продажа

нефинансовых

активов

–

недвижимости, права участия в бизнесе и

т.д.). Новые кредиты вычитаются, а

погашенные долги добавляются к неттосбережениям.

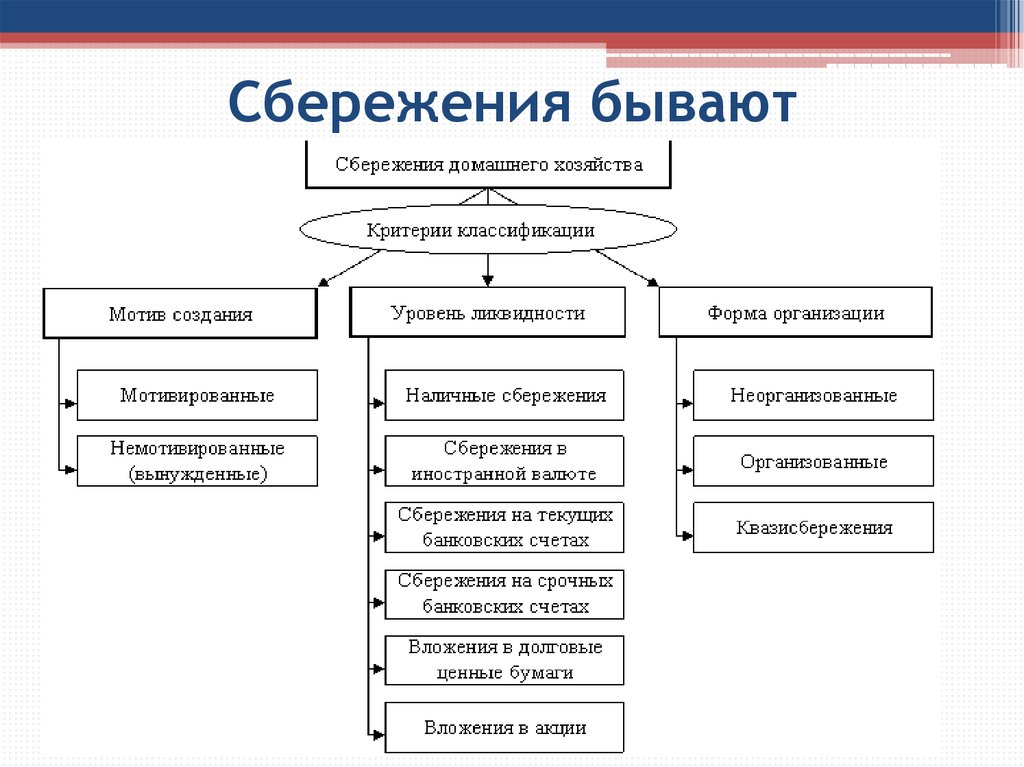

5. Сбережения бывают

6. Мотивированные сбережения

сбережения,обусловленные

определенным мотивом накопления,

или, иначе говоря, целевые сбережения

7. Немотивированные сбережения

такая форма сбережений не можетформироваться

с

какой-либо

конкретной мотивацией, так как не

может быть объяснена побуждениями

домашних хозяйств

8. Формы осуществления сбережений

1. несвязанная форма2. связанная форма

9. Классификация сбережений населения в зависимости от мотивов их образования

мотивированныезащитные

немотивированные

вынужденные

страховые

сбережения из-за превышения

платежеспособных возможностей

по сравнению с уровнем

потребностей

сбережения, причины образования

которых не всегда могут быть

четко осознаны

спекулятивные

сбережения, осуществляемые ради

самого процесса сбережения

чисто целевые сбережения

спонтанные

10. Правило

оптимально следует сберегать от 10 до20% текущего дохода!

11. факт

Сберегать следует по принципу: заплатив первую очередь сам себе!

От каждой суммы денежного дохода

следует сразу откладывать и сберегать

10-20%.

Эти

средства

необходимо

долгосрочно инвестировать, поскольку

именно это позволит сформировать за

25-30 лет капитал, способный в будущем

генерировать доходы как минимум в

50% от текущего уровня.

12. Сбережения должны осуществляться регулярно

1. регулярность действия формируетустойчивую

привычку

его

совершения;

2. регулярность

осуществления

сбережений

при

условии

регулярности инвестирования этих

сбережений сглаживает воздействие

волатильности

на

их

итоговую

доходность

13. Функции сбережений

1.2.

3.

4.

защитная функция

страховая функция

спекулятивная функция

инвестиционная функция

14. Кредит (суда, займ, долг)

являются формой контрактных(договорных) сбережений

15. Учитывая временную ценность денег, для сохранения и приумножения покупательной способности сбережений необходимо их вкладывать

вприносящие доход активы, то

есть инвестировать.

16. Инвестиции

1.вложения капитала с целью

получения прибыли ; вложение

денег с целью экономической

выгоды

2. вложения сбережений в любые

активы, с целью извлечения

дохода

17.

Инвестировать–

это

значит

расстаться с деньгами сегодня, что

бы завтра получить их большую

сумму

Уильям Шарп

18. Частных инвесторов разделяют на

1.2.

3.

4.

5.

Предпринимателей

Совладельцев

Энтузиастов

Управленцев

профессионалов

19. Классификация инвестиций

Видыинвестиций

По объекту

Реальные

По целям

Реальные

Спекулятивные

Портфельные

Финансовые

Нефинансовые

Прямые

Интеллектуальные

По срокам

Краткосрочные

Среднесрочные

Долгосрочные

По форме

собственности

Частные

Смешанные

Иностранные

Государственные

20. Волатильность

изменчивость, от англ. Volatility —статистический

финансовый

показатель,

характеризующий

тенденцию изменчивости цены

21. Инвестиция или спекуляция?

-фактор времени-уровень риска

-тщательность

анализа

фактов,

перспектив,

безопасности

вложенных средств и достаточном

доходе

22. Инвестиции характеризуются двумя взаимосвязанными параметрами

1. риском2. прибыльностью (доходностью)

23. Активы

объекты вложения средств24. Пассивы

источники поступления средств, втом числе, долги и обязательства

семьи

25. Зарплата = бедность, активы = богатство

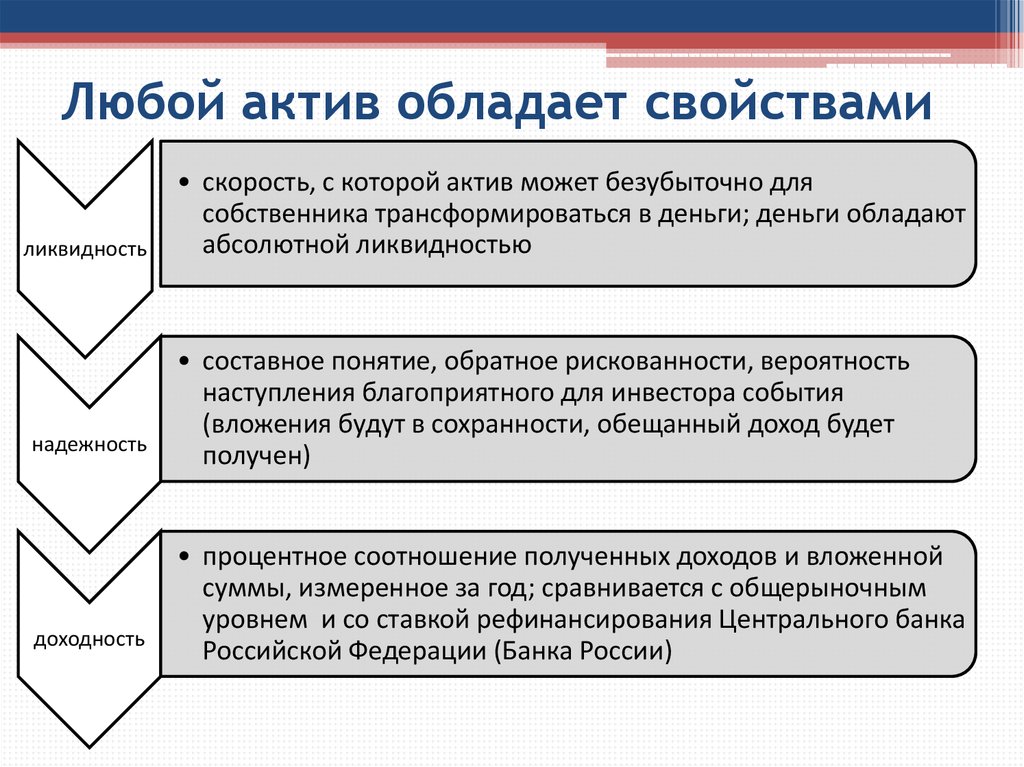

26. Любой актив обладает свойствами

ликвидностьнадежность

доходность

• скорость, с которой актив может безубыточно для

собственника трансформироваться в деньги; деньги обладают

абсолютной ликвидностью

• составное понятие, обратное рискованности, вероятность

наступления благоприятного для инвестора события

(вложения будут в сохранности, обещанный доход будет

получен)

• процентное соотношение полученных доходов и вложенной

суммы, измеренное за год; сравнивается с общерыночным

уровнем и со ставкой рефинансирования Центрального банка

Российской Федерации (Банка России)

27. факт

В долгосрочной перспективе ни одининвестиционный

актив

не

может

обладать всеми тремя перечисленными

характеристики на высоком уровне, т.е.

не может одновременно быть высоко

ликвидным,

надежным

и

высокодоходным!

При выборе актива всегда

приходится жертвовать каким-либо

качеством.

28. Правило

за любым активом необходимоухаживать, как то: налаживать

процессы, вносить средства для

дальнейшего развития,

оптимизировать расходы,

ремонтировать!

29. Доход от вложения сбережений можно получать несколькими способами

1) вложив средства в ценные активы, имеющиеуже сегодня высокую стоимость, цена которых со

временем будет возрастать; как правило, речь идет о

накопительном

портфеле

семьи,

сокровища

которого переходят из одного поколения в другое, –

недвижимости и накопленных семьей ценностях в

форме:

-антиквариата как совокупности старинных

картин, книг и других предметов;

-драгоценных металлов (монет и слитков) и

драгоценных камней;

-высококачественных

ювелирных

украшениях,

имеющих в том числе художественную ценность;

-коллекциях (ценные коллекции создаются не менее

чем за три поколения людей).

30. Доход от вложения сбережений можно получать несколькими способами

2) вложив средства в совокупностьактивов, способных генерировать

дополнительный доход; речь идет об

инвестиционном портфеле семьи, чаще

всего состоящем из совокупности ценных

бумаг.

31. Понятие ценной бумаги для личных финансов семьи отличается от общеупотребительного понимания ценной бумаги экономистами!

32. Ценные бумаги семьи

1.2.

денежные документы, удостоверяющие

права собственности или отношения

займа

владельца

документа

по

отношению к лицу, выпустившему

такой документ (к эмитенту)

документы

имущественного

содержания, с которыми какое-либо

право связано так, что оно без этих

документов

не

может

быть

ни

осуществлено, ни передано другому

лицу

33. В зависимости от выраженных на бумаге прав бывают ценные бумаги, закрепляющие

-право собственности-долговые обязательства

-право залога на товары

- право и собственности и залога

34. Все ценные бумаги семьи можно поделить на две группы

1) ценныебумаги

как

потребительский товар

2)

2) ценные бумаги как рыночный

товар

35. На доходность инвестиций влияют факторы

1. сумма вложений2. процентная ставка

3. горизонт вложения (время)

36. Наибольшее влияние имеет время – чем раньше начать инвестировать, тем больших результатов можно добиться с меньшими суммами

вложений именьшими процентами!

37. Лекция окончена!

Благодарю завнимание!

finance

finance