Similar presentations:

Доклад изменения в налогах

1. Налоговое законодательство – 2016: что изменилось

2. - порядок формирования налоговой базы; - ставки налога; - порядок и сроки исчисления и уплаты сумм налога и авансовых платежей по налогу; - по

Основные направления изменений:- порядок формирования налоговой базы;

- ставки налога;

- порядок и сроки исчисления и уплаты сумм

налога и авансовых платежей по налогу;

- порядок предоставления отчетности;

- санкции

3.

Порядок формирования налоговой базыНалог на прибыль организаций

Налог на имущество организаций

Налог на доходы физических лиц

Упрощенная система налогообложения

Взносы во внебюджетные фонды

4.

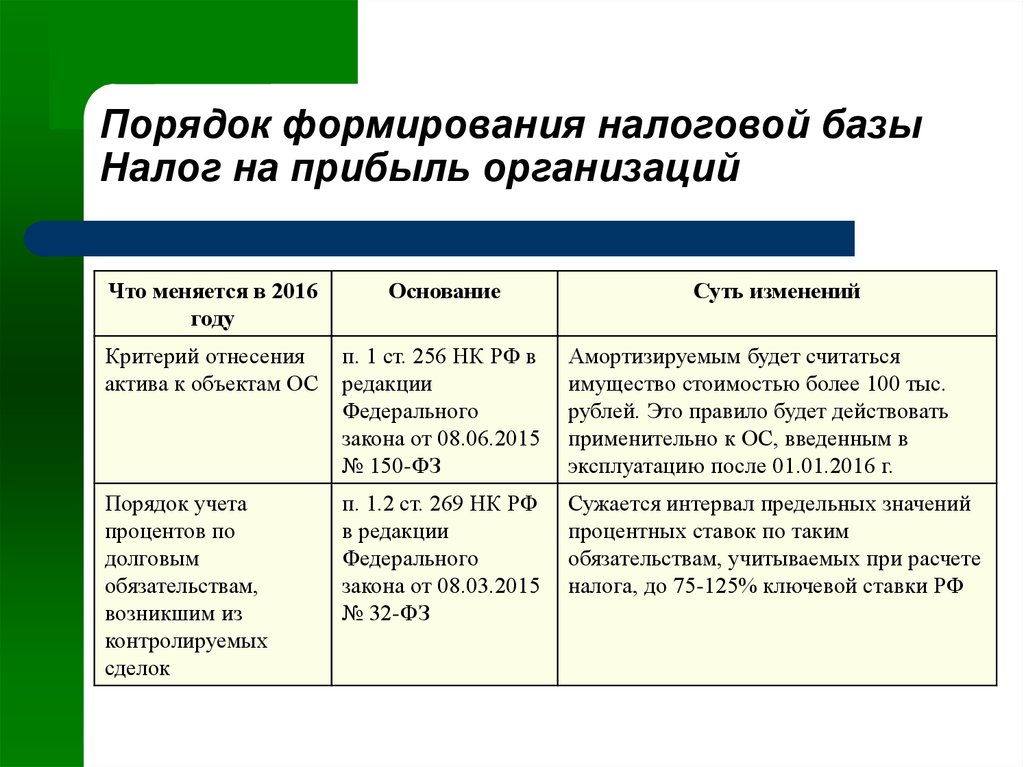

Порядок формирования налоговой базыНалог на прибыль организаций

Что меняется в 2016

году

Основание

Суть изменений

Критерий отнесения

актива к объектам ОС

п. 1 ст. 256 НК РФ в

редакции

Федерального

закона от 08.06.2015

№ 150-ФЗ

Амортизируемым будет считаться

имущество стоимостью более 100 тыс.

рублей. Это правило будет действовать

применительно к ОС, введенным в

эксплуатацию после 01.01.2016 г.

Порядок учета

процентов по

долговым

обязательствам,

возникшим из

контролируемых

сделок

п. 1.2 ст. 269 НК РФ

в редакции

Федерального

закона от 08.03.2015

№ 32-ФЗ

Сужается интервал предельных значений

процентных ставок по таким

обязательствам, учитываемых при расчете

налога, до 75-125% ключевой ставки РФ

5.

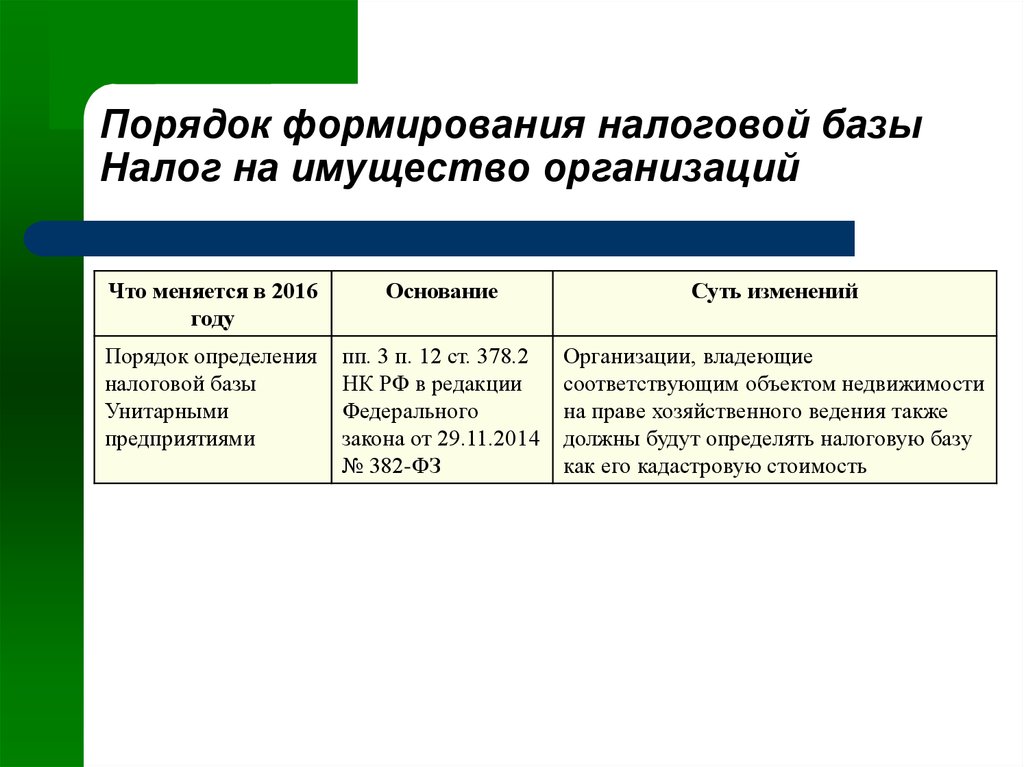

Порядок формирования налоговой базыНалог на имущество организаций

Что меняется в 2016

году

Основание

Суть изменений

Порядок определения

налоговой базы

Унитарными

предприятиями

пп. 3 п. 12 ст. 378.2

НК РФ в редакции

Федерального

закона от 29.11.2014

№ 382-ФЗ

Организации, владеющие

соответствующим объектом недвижимости

на праве хозяйственного ведения также

должны будут определять налоговую базу

как его кадастровую стоимость

6.

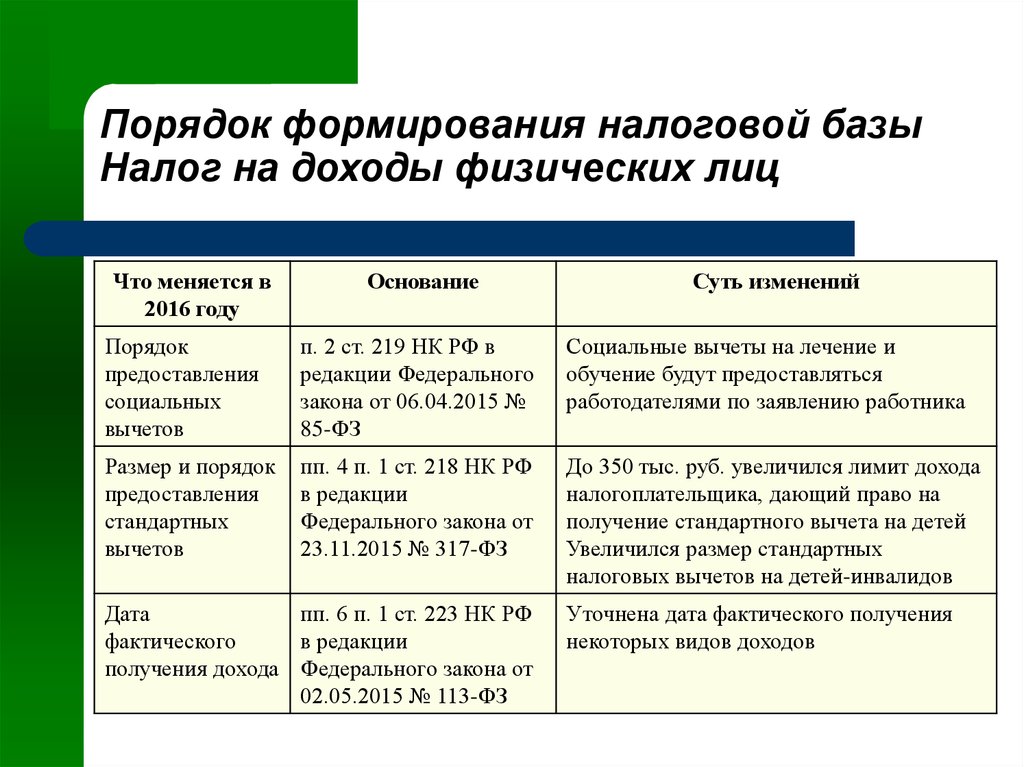

Порядок формирования налоговой базыНалог на доходы физических лиц

Что меняется в

2016 году

Основание

Суть изменений

Порядок

предоставления

социальных

вычетов

п. 2 ст. 219 НК РФ в

редакции Федерального

закона от 06.04.2015 №

85-ФЗ

Социальные вычеты на лечение и

обучение будут предоставляться

работодателями по заявлению работника

Размер и порядок

предоставления

стандартных

вычетов

пп. 4 п. 1 ст. 218 НК РФ

в редакции

Федерального закона от

23.11.2015 № 317-ФЗ

До 350 тыс. руб. увеличился лимит дохода

налогоплательщика, дающий право на

получение стандартного вычета на детей

Увеличился размер стандартных

налоговых вычетов на детей-инвалидов

Дата

пп. 6 п. 1 ст. 223 НК РФ

фактического

в редакции

получения дохода Федерального закона от

02.05.2015 № 113-ФЗ

Уточнена дата фактического получения

некоторых видов доходов

7.

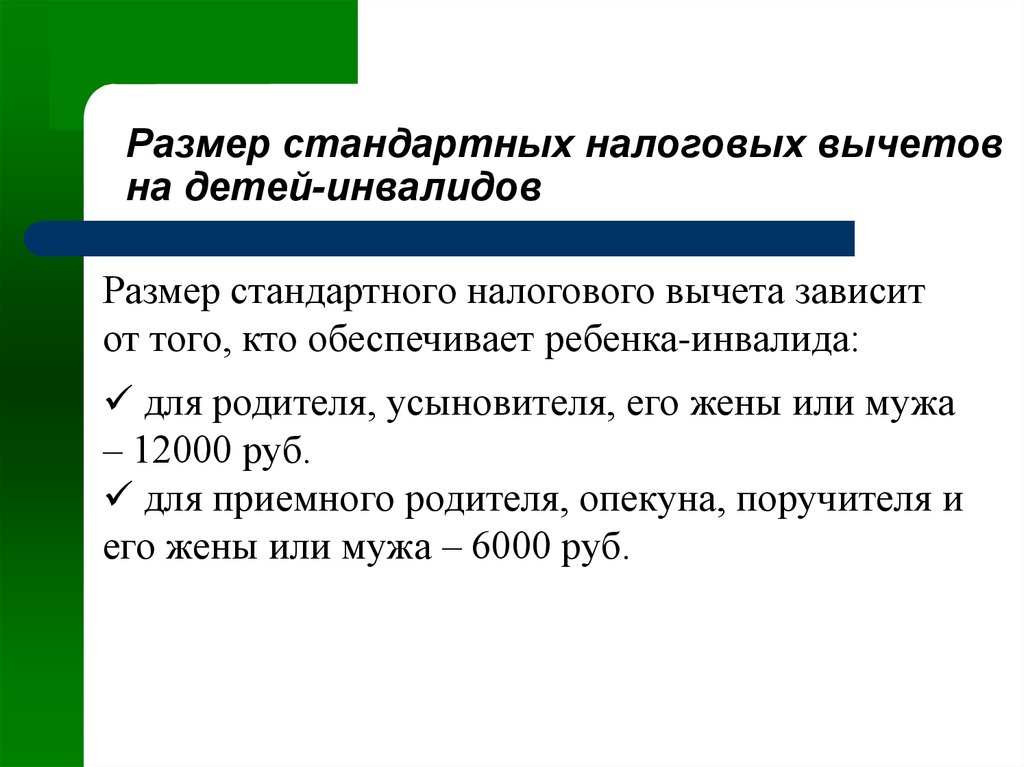

Размер стандартных налоговых вычетовна детей-инвалидов

Размер стандартного налогового вычета зависит

от того, кто обеспечивает ребенка-инвалида:

для родителя, усыновителя, его жены или мужа

– 12000 руб.

для приемного родителя, опекуна, поручителя и

его жены или мужа – 6000 руб.

8.

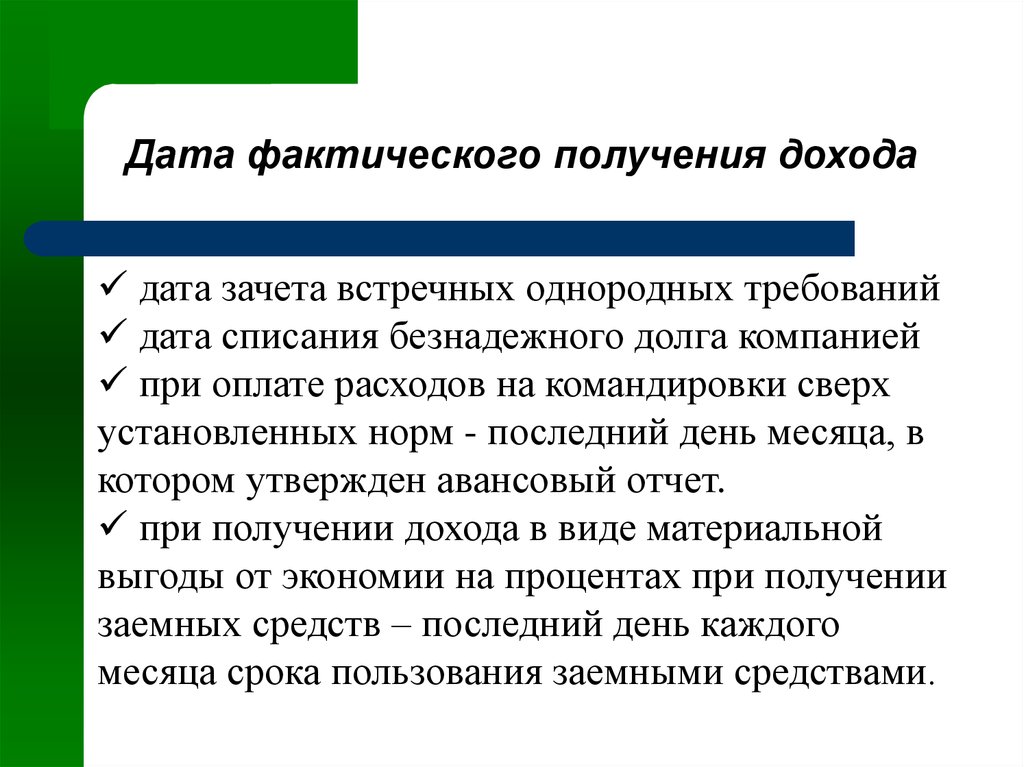

Дата фактического получения доходадата зачета встречных однородных требований

дата списания безнадежного долга компанией

при оплате расходов на командировки сверх

установленных норм - последний день месяца, в

котором утвержден авансовый отчет.

при получении дохода в виде материальной

выгоды от экономии на процентах при получении

заемных средств – последний день каждого

месяца срока пользования заемными средствами.

9.

Порядок формирования налоговой базыУпрощенная система налогообложения

Что меняется в 2016

году

Перечень доходов и

расходов,

учитываемых при

исчислении единого

налога

Основание

п. 1 ст. 346.15 и п. 22

ст. 346.16 НК РФ в

редакции

Федерального закона

от 06.04.2015 № 84ФЗ

Суть изменений

Предъявленный покупателям НДС не

включается в состав доходов. При этом

указанный НДС нельзя также учесть в

составе расходов

10.

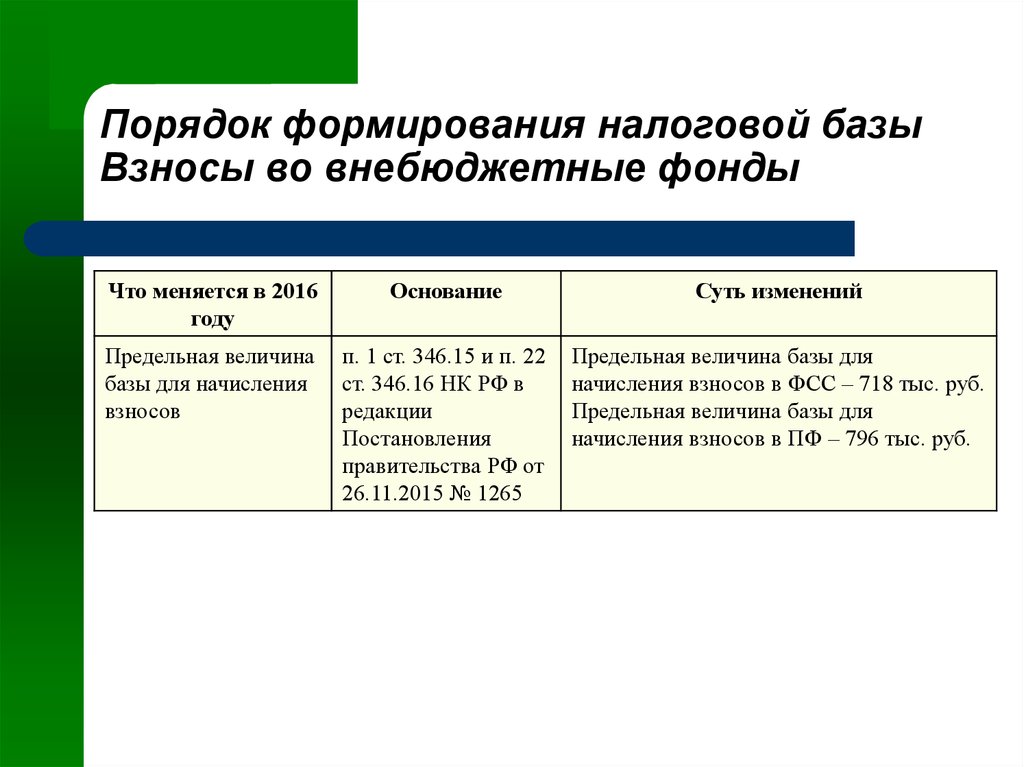

Порядок формирования налоговой базыВзносы во внебюджетные фонды

Что меняется в 2016

году

Основание

Суть изменений

Предельная величина

базы для начисления

взносов

п. 1 ст. 346.15 и п. 22

ст. 346.16 НК РФ в

редакции

Постановления

правительства РФ от

26.11.2015 № 1265

Предельная величина базы для

начисления взносов в ФСС – 718 тыс. руб.

Предельная величина базы для

начисления взносов в ПФ – 796 тыс. руб.

11.

Ставки налоговАкцизы

Упрощенная система налогообложения

Водный налог

Взносы на страхование от НС и ПЗ

12.

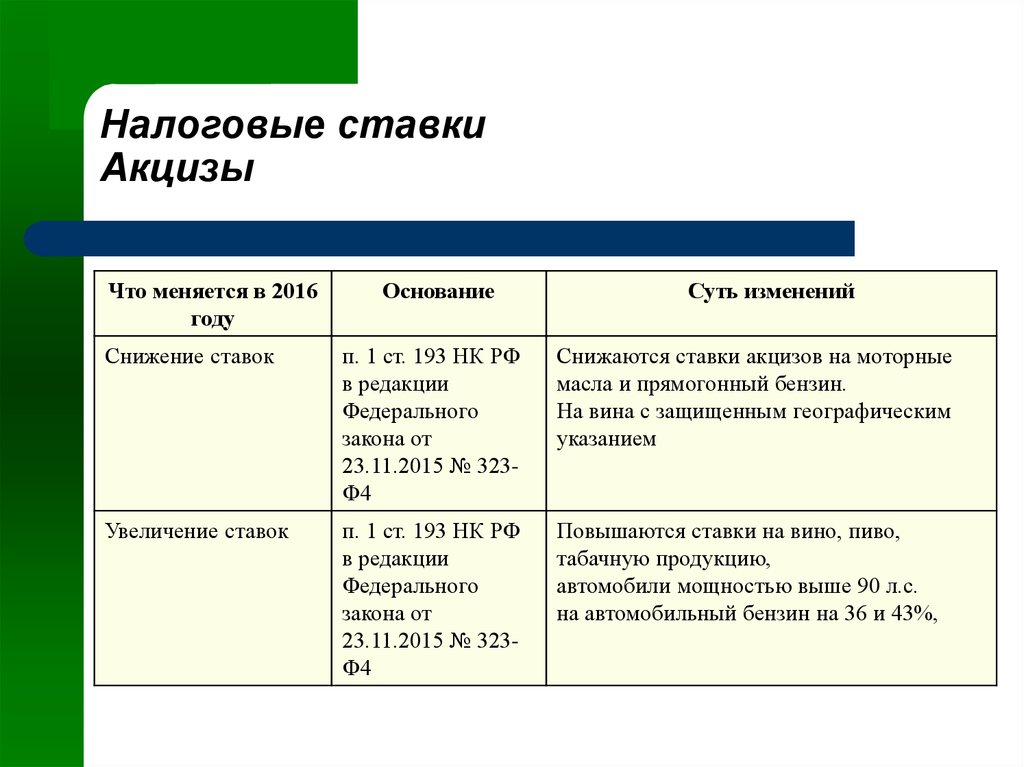

Налоговые ставкиАкцизы

Что меняется в 2016

году

Основание

Суть изменений

Снижение ставок

п. 1 ст. 193 НК РФ

в редакции

Федерального

закона от

23.11.2015 № 323Ф4

Снижаются ставки акцизов на моторные

масла и прямогонный бензин.

На вина с защищенным географическим

указанием

Увеличение ставок

п. 1 ст. 193 НК РФ

в редакции

Федерального

закона от

23.11.2015 № 323Ф4

Повышаются ставки на вино, пиво,

табачную продукцию,

автомобили мощностью выше 90 л.с.

на автомобильный бензин на 36 и 43%,

13.

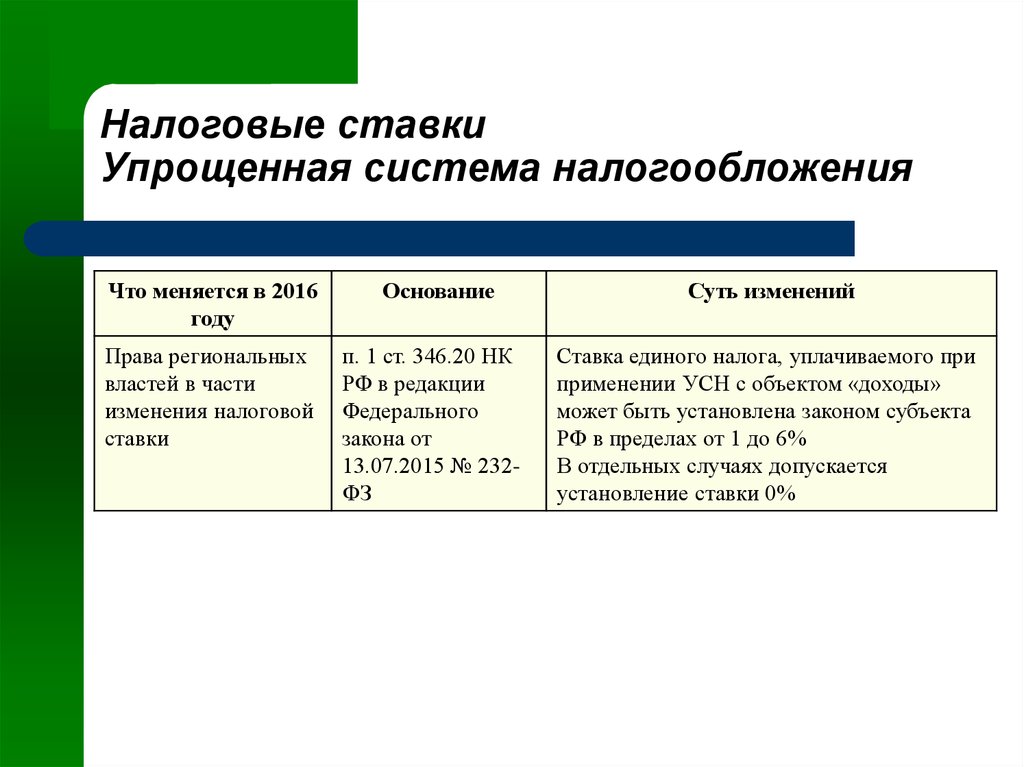

Налоговые ставкиУпрощенная система налогообложения

Что меняется в 2016

году

Права региональных

властей в части

изменения налоговой

ставки

Основание

п. 1 ст. 346.20 НК

РФ в редакции

Федерального

закона от

13.07.2015 № 232ФЗ

Суть изменений

Ставка единого налога, уплачиваемого при

применении УСН с объектом «доходы»

может быть установлена законом субъекта

РФ в пределах от 1 до 6%

В отдельных случаях допускается

установление ставки 0%

14.

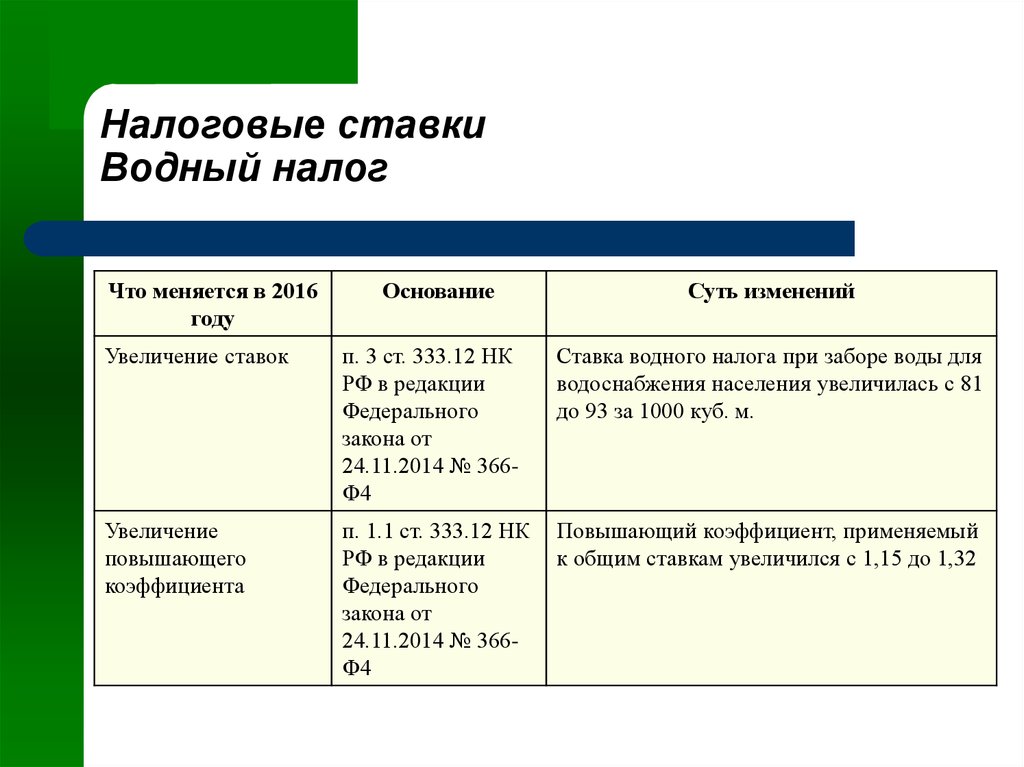

Налоговые ставкиВодный налог

Что меняется в 2016

году

Основание

Суть изменений

Увеличение ставок

п. 3 ст. 333.12 НК

РФ в редакции

Федерального

закона от

24.11.2014 № 366Ф4

Ставка водного налога при заборе воды для

водоснабжения населения увеличилась с 81

до 93 за 1000 куб. м.

Увеличение

повышающего

коэффициента

п. 1.1 ст. 333.12 НК

РФ в редакции

Федерального

закона от

24.11.2014 № 366Ф4

Повышающий коэффициент, применяемый

к общим ставкам увеличился с 1,15 до 1,32

15.

Налоговые ставкиВзносы на страхование от НС и ПЗ

Что меняется в 2016

году

Порядок определения

тарифа при

осуществлении

деятельности по

предоставлению

труда работников

(персонала)

Основание

п. 2.1 ст. 22

Федерального

закона от

24.07.1998 № 125ФЗ в редакции

Федерального

закона от

05.05.2014 № 116ФЗ

Суть изменений

При расчете сумм взносов страхователь

должен руководствоваться сведениями об

основном виде деятельности

принимающей стороны

16.

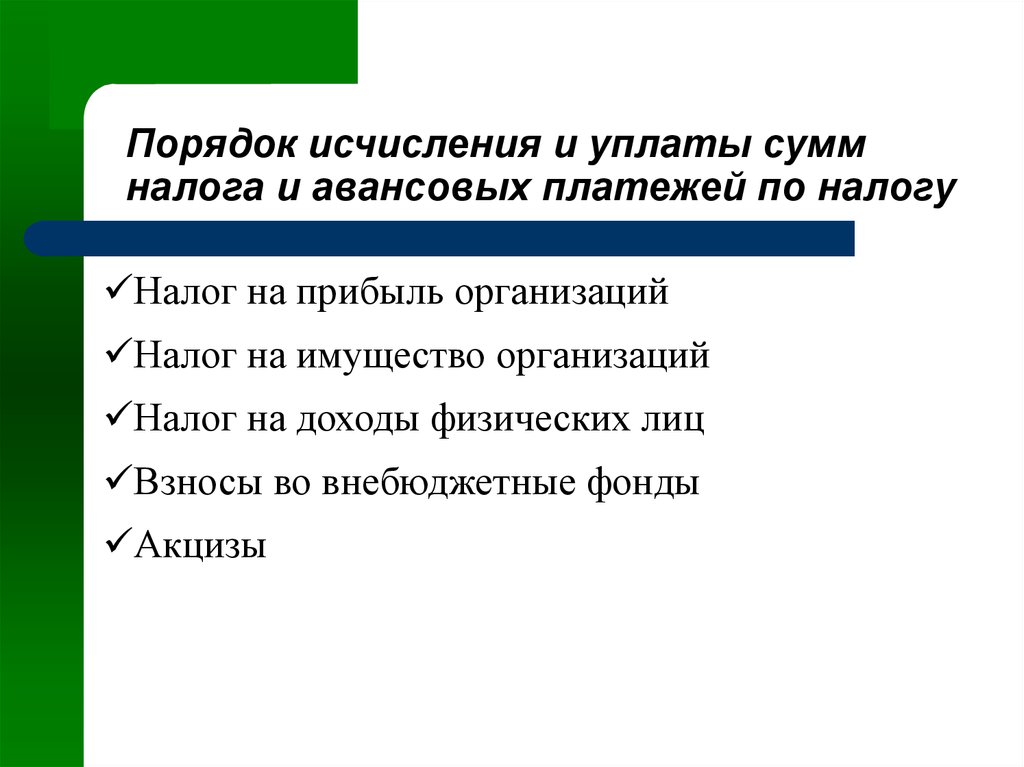

Порядок исчисления и уплаты суммналога и авансовых платежей по налогу

Налог на прибыль организаций

Налог на имущество организаций

Налог на доходы физических лиц

Взносы во внебюджетные фонды

Акцизы

17.

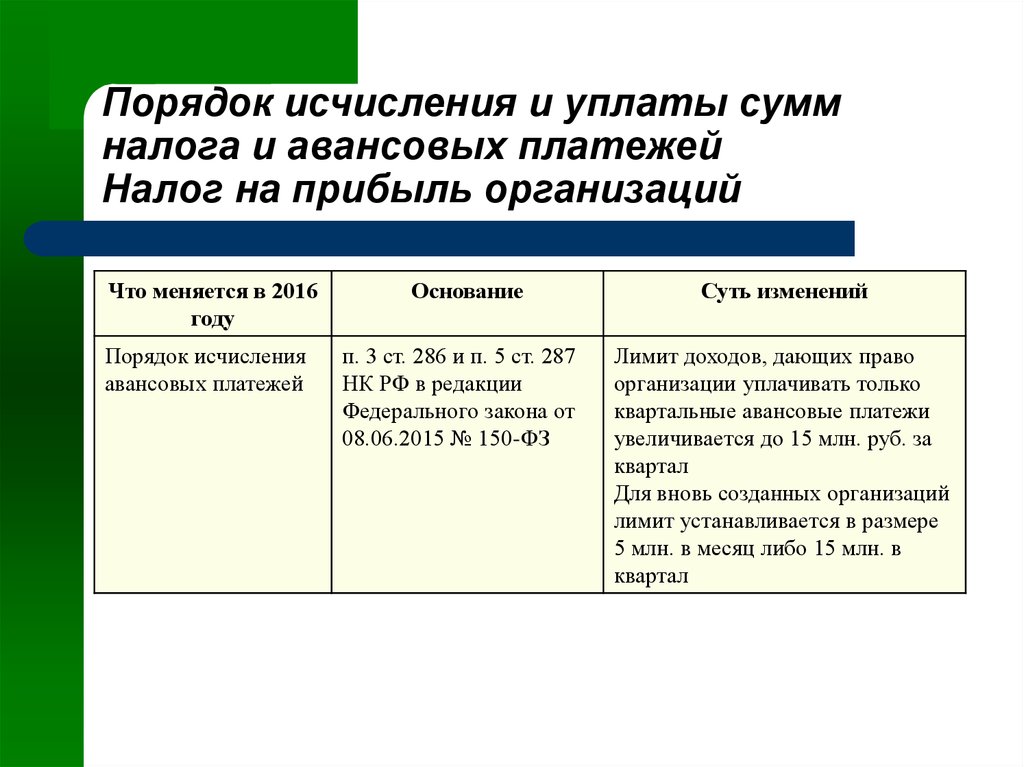

Порядок исчисления и уплаты суммналога и авансовых платежей

Налог на прибыль организаций

Что меняется в 2016

году

Порядок исчисления

авансовых платежей

Основание

п. 3 ст. 286 и п. 5 ст. 287

НК РФ в редакции

Федерального закона от

08.06.2015 № 150-ФЗ

Суть изменений

Лимит доходов, дающих право

организации уплачивать только

квартальные авансовые платежи

увеличивается до 15 млн. руб. за

квартал

Для вновь созданных организаций

лимит устанавливается в размере

5 млн. в месяц либо 15 млн. в

квартал

18.

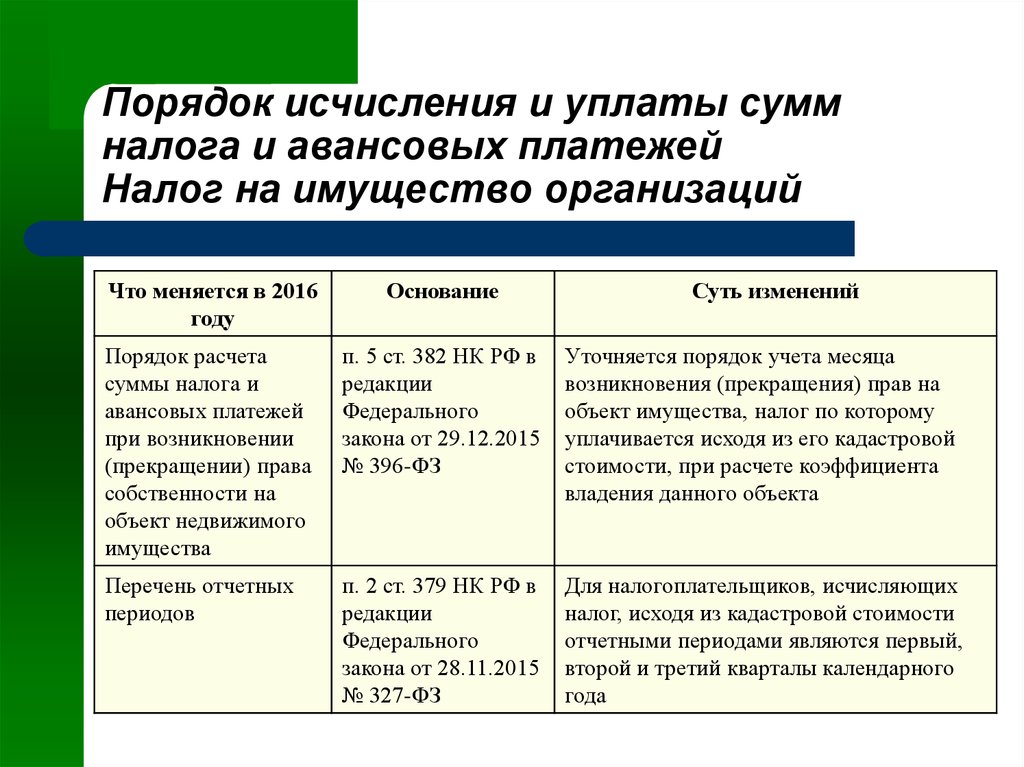

Порядок исчисления и уплаты суммналога и авансовых платежей

Налог на имущество организаций

Что меняется в 2016

году

Основание

Суть изменений

Порядок расчета

суммы налога и

авансовых платежей

при возникновении

(прекращении) права

собственности на

объект недвижимого

имущества

п. 5 ст. 382 НК РФ в

редакции

Федерального

закона от 29.12.2015

№ 396-ФЗ

Уточняется порядок учета месяца

возникновения (прекращения) прав на

объект имущества, налог по которому

уплачивается исходя из его кадастровой

стоимости, при расчете коэффициента

владения данного объекта

Перечень отчетных

периодов

п. 2 ст. 379 НК РФ в

редакции

Федерального

закона от 28.11.2015

№ 327-ФЗ

Для налогоплательщиков, исчисляющих

налог, исходя из кадастровой стоимости

отчетными периодами являются первый,

второй и третий кварталы календарного

года

19.

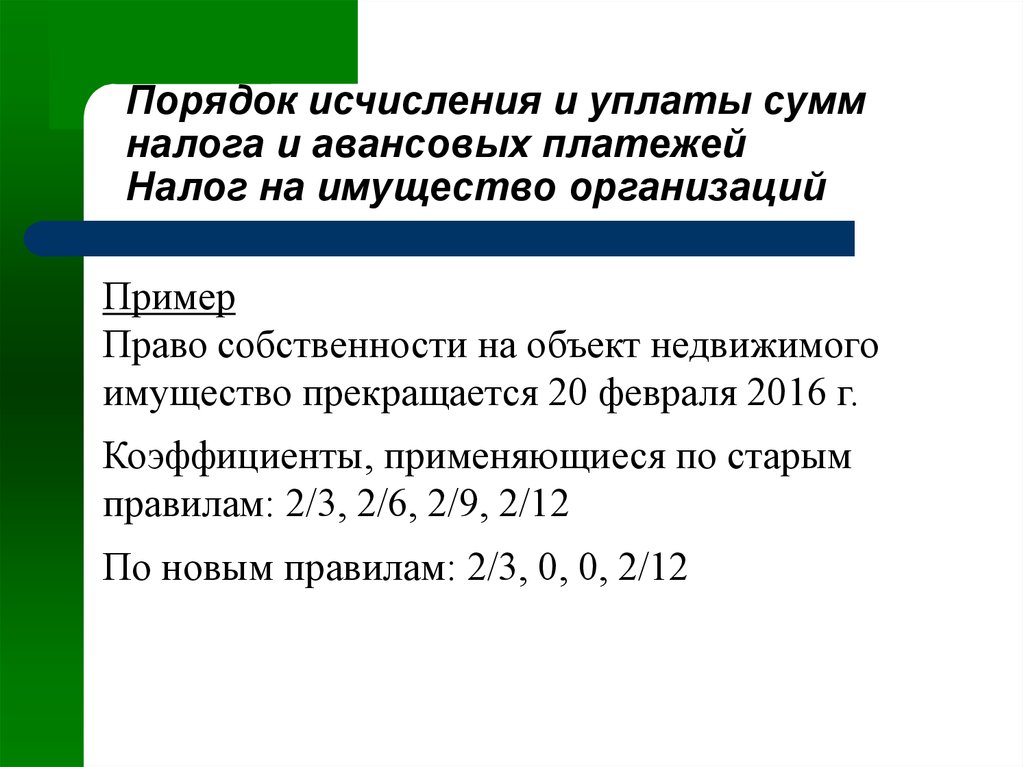

Порядок исчисления и уплаты суммналога и авансовых платежей

Налог на имущество организаций

Пример

Право собственности на объект недвижимого

имущество прекращается 20 февраля 2016 г.

Коэффициенты, применяющиеся по старым

правилам: 2/3, 2/6, 2/9, 2/12

По новым правилам: 2/3, 0, 0, 2/12

20.

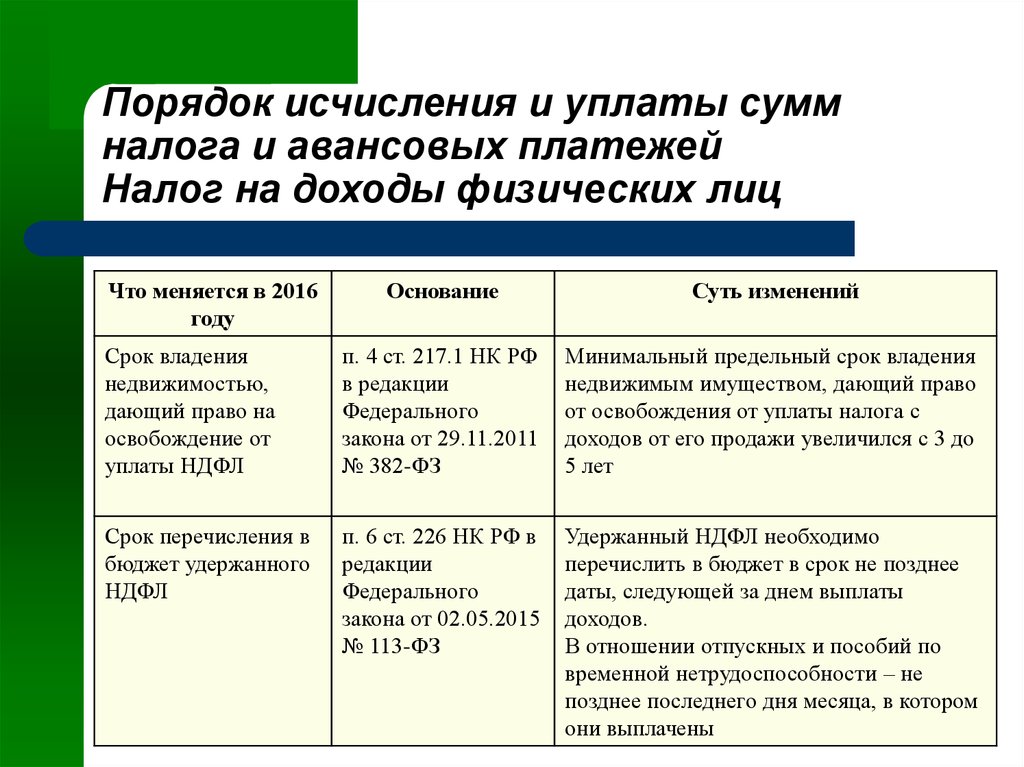

Порядок исчисления и уплаты суммналога и авансовых платежей

Налог на доходы физических лиц

Что меняется в 2016

году

Основание

Суть изменений

Срок владения

недвижимостью,

дающий право на

освобождение от

уплаты НДФЛ

п. 4 ст. 217.1 НК РФ

в редакции

Федерального

закона от 29.11.2011

№ 382-ФЗ

Минимальный предельный срок владения

недвижимым имуществом, дающий право

от освобождения от уплаты налога с

доходов от его продажи увеличился с 3 до

5 лет

Срок перечисления в

бюджет удержанного

НДФЛ

п. 6 ст. 226 НК РФ в

редакции

Федерального

закона от 02.05.2015

№ 113-ФЗ

Удержанный НДФЛ необходимо

перечислить в бюджет в срок не позднее

даты, следующей за днем выплаты

доходов.

В отношении отпускных и пособий по

временной нетрудоспособности – не

позднее последнего дня месяца, в котором

они выплачены

21.

Порядок исчисления и уплаты суммналога и авансовых платежей

Взносы во внебюджетные фонды

Что меняется в 2016

году

КБК

Основание

Приказ Минфина от

01.07.2013 № 65н в

редакции Приказа

Минфина от

08.06.2015 № 90н

Суть изменений

Поменялись КБК для уплаты пеней и

процентов по взносам в ФСС, а также

взносов в ПФ по дополнительным

тарифам в отношении работников,

имеющих право на досрочную пенсию

22.

Порядок исчисления и уплаты суммналога и авансовых платежей

Акцизы

Что меняется в 2016

году

КБК

Основание

Приказ Минфина

от 01.07.2013 №

65н в редакции

Федерального

закона от

29.11.2014 № 382ФЗ

Суть изменений

В связи с установлением

дифференцированных ставок по некоторым

видам подакцизных товаров введен ряд

новых КБК

23.

Порядок предоставления отчетностиНалог на доходы физических лиц

Взносы во внебюджетные фонды

24.

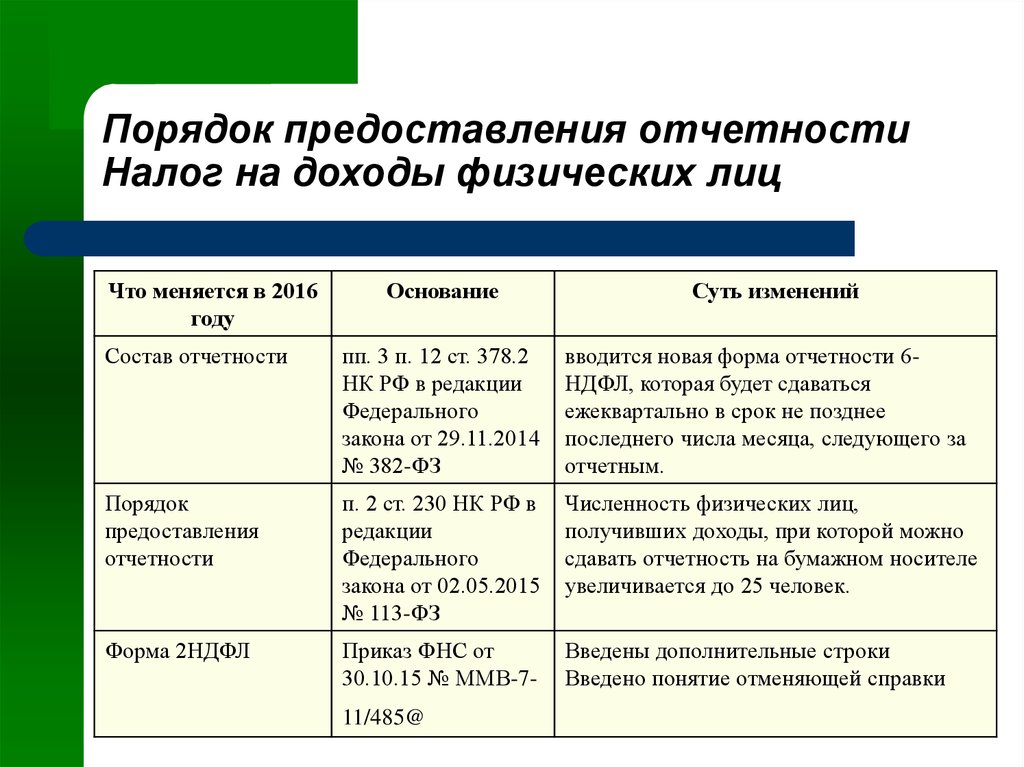

Порядок предоставления отчетностиНалог на доходы физических лиц

Что меняется в 2016

году

Основание

Суть изменений

Состав отчетности

пп. 3 п. 12 ст. 378.2

НК РФ в редакции

Федерального

закона от 29.11.2014

№ 382-ФЗ

вводится новая форма отчетности 6НДФЛ, которая будет сдаваться

ежеквартально в срок не позднее

последнего числа месяца, следующего за

отчетным.

Порядок

предоставления

отчетности

п. 2 ст. 230 НК РФ в

редакции

Федерального

закона от 02.05.2015

№ 113-ФЗ

Численность физических лиц,

получивших доходы, при которой можно

сдавать отчетность на бумажном носителе

увеличивается до 25 человек.

Форма 2НДФЛ

Приказ ФНС от

30.10.15 № ММВ-7-

Введены дополнительные строки

Введено понятие отменяющей справки

11/485@

25.

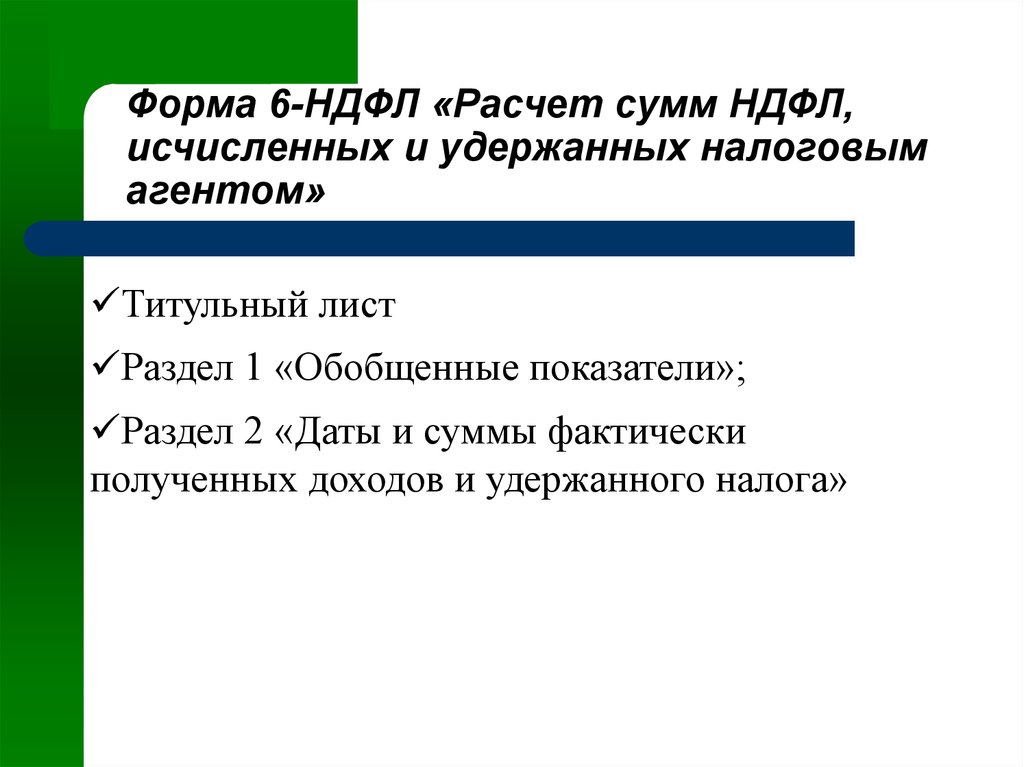

Форма 6-НДФЛ «Расчет сумм НДФЛ,исчисленных и удержанных налоговым

агентом»

Титульный лист

Раздел 1 «Обобщенные показатели»;

Раздел 2 «Даты и суммы фактически

полученных доходов и удержанного налога»

26.

Форма 6-НДФЛРаздел 1

Отдельно для каждой ставки налога с выделением

сумм, относящихся к доходам в виде дивидендов:

- сумма начисленного дохода

- сумма налоговых вычетов

- сумма исчисленного налога

В совокупности по всем ставкам:

- количество получателей дохода

- суммы удержанного, не удержанного и

возвращенного налоговым агентом налога

27.

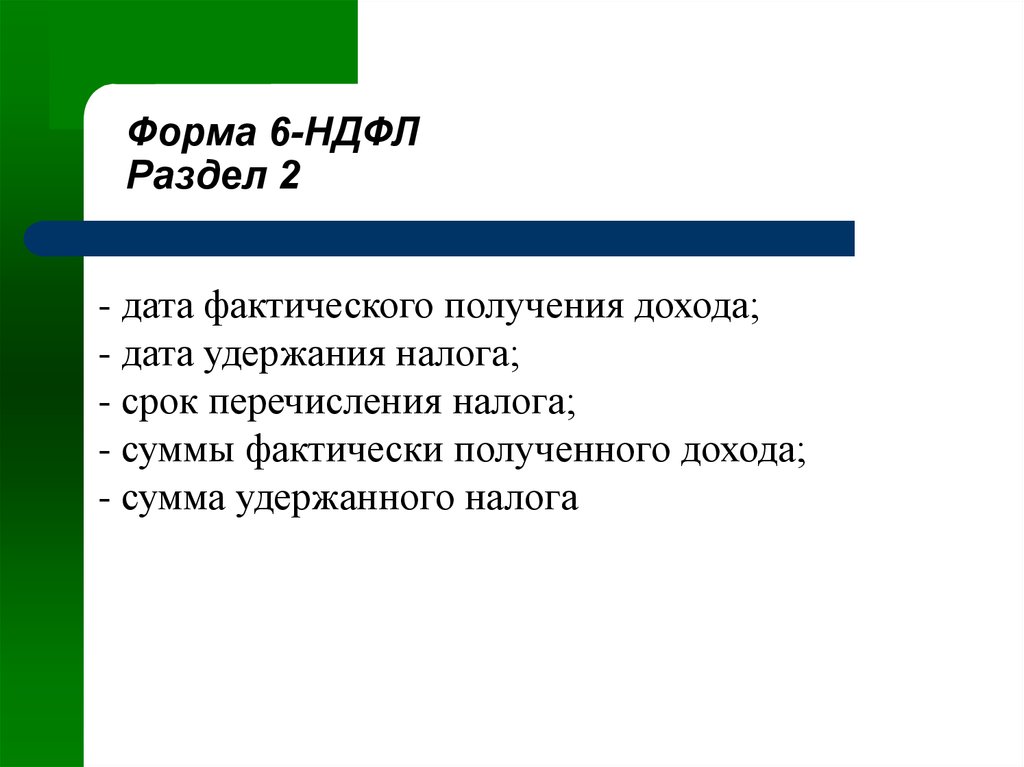

Форма 6-НДФЛРаздел 2

- дата фактического получения дохода;

- дата удержания налога;

- срок перечисления налога;

- суммы фактически полученного дохода;

- сумма удержанного налога

28.

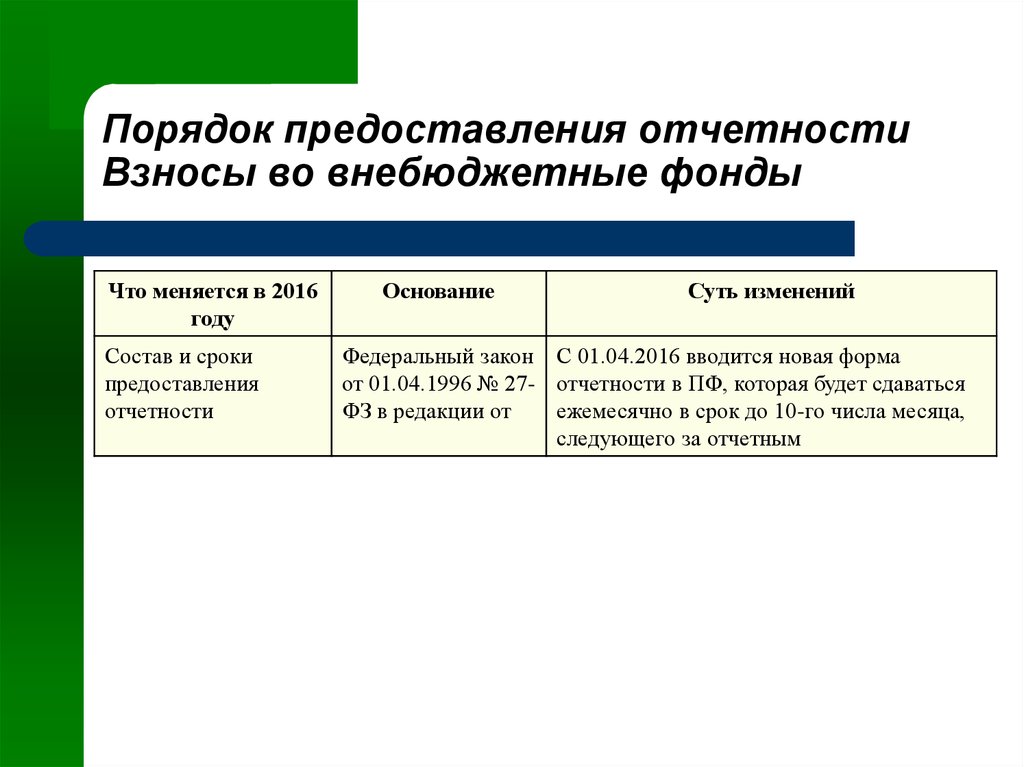

Порядок предоставления отчетностиВзносы во внебюджетные фонды

Что меняется в 2016

году

Состав и сроки

предоставления

отчетности

Основание

Суть изменений

Федеральный закон С 01.04.2016 вводится новая форма

от 01.04.1996 № 27- отчетности в ПФ, которая будет сдаваться

ФЗ в редакции от

ежемесячно в срок до 10-го числа месяца,

следующего за отчетным

29.

СанкцииНалог на доходы физических лиц

Налоговые агенты

30.

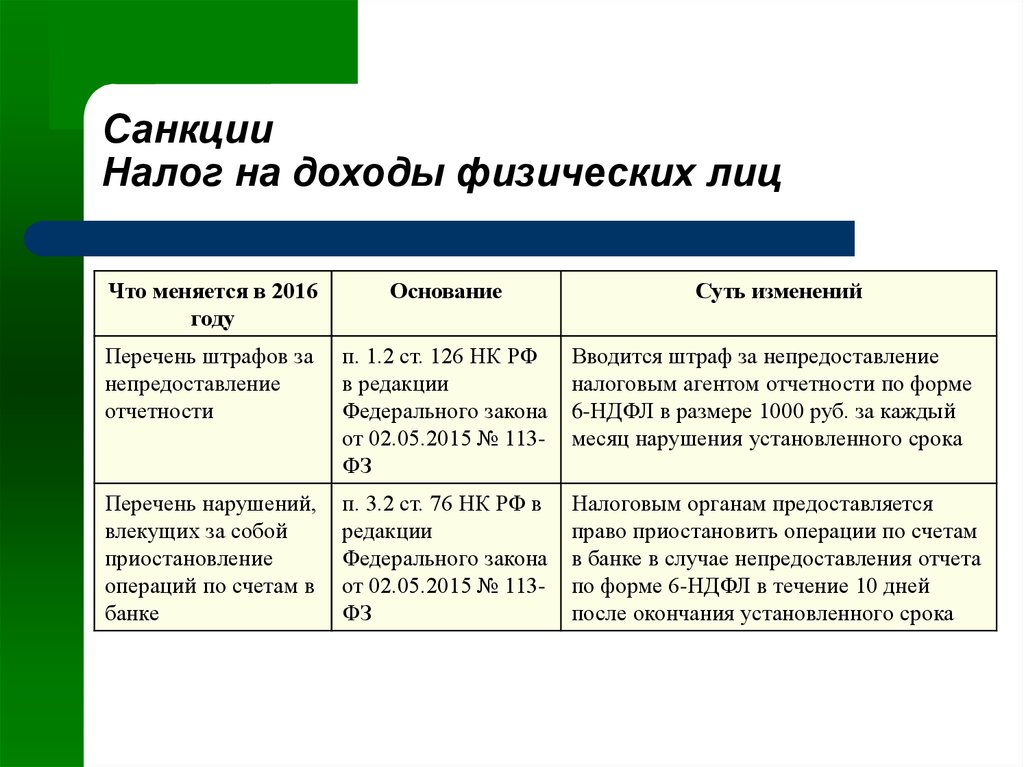

СанкцииНалог на доходы физических лиц

Что меняется в 2016

году

Основание

Суть изменений

Перечень штрафов за

непредоставление

отчетности

п. 1.2 ст. 126 НК РФ

в редакции

Федерального закона

от 02.05.2015 № 113ФЗ

Вводится штраф за непредоставление

налоговым агентом отчетности по форме

6-НДФЛ в размере 1000 руб. за каждый

месяц нарушения установленного срока

Перечень нарушений,

влекущих за собой

приостановление

операций по счетам в

банке

п. 3.2 ст. 76 НК РФ в

редакции

Федерального закона

от 02.05.2015 № 113ФЗ

Налоговым органам предоставляется

право приостановить операции по счетам

в банке в случае непредоставления отчета

по форме 6-НДФЛ в течение 10 дней

после окончания установленного срока

31.

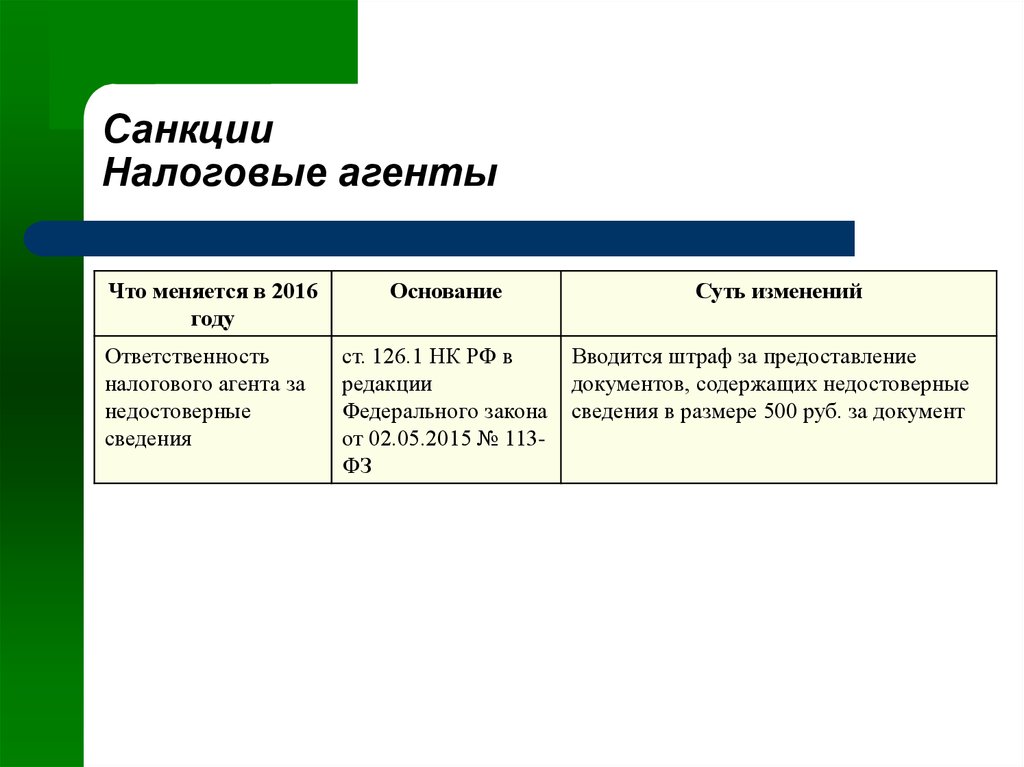

СанкцииНалоговые агенты

Что меняется в 2016

году

Ответственность

налогового агента за

недостоверные

сведения

Основание

ст. 126.1 НК РФ в

редакции

Федерального закона

от 02.05.2015 № 113ФЗ

Суть изменений

Вводится штраф за предоставление

документов, содержащих недостоверные

сведения в размере 500 руб. за документ

32.

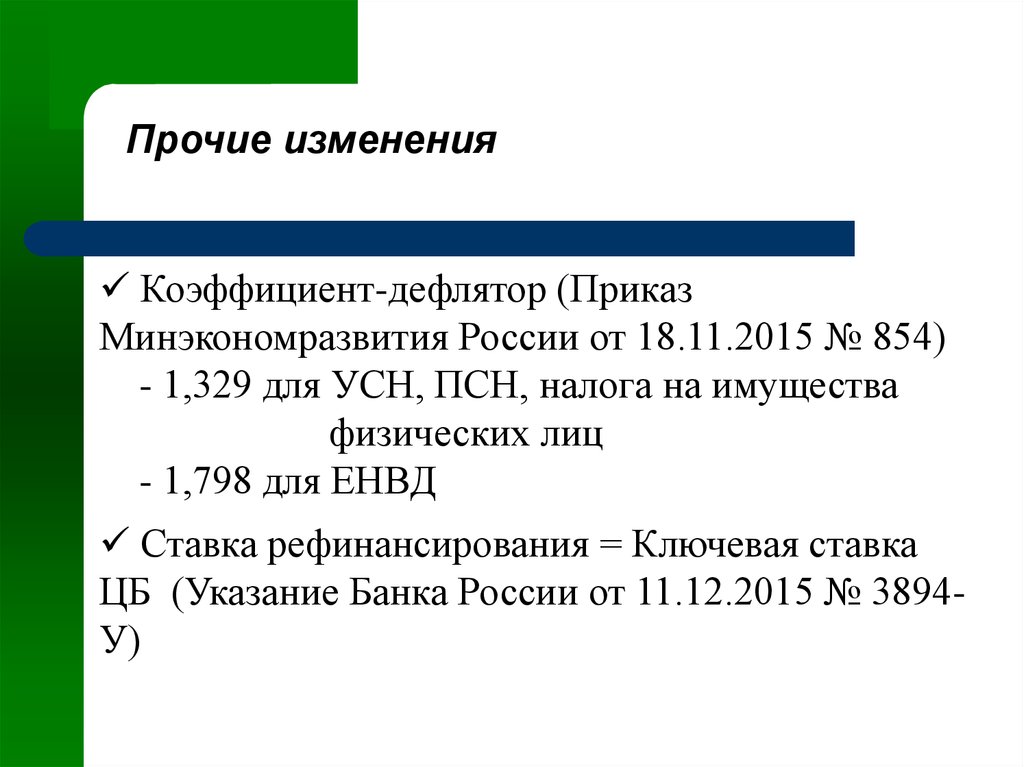

Прочие измененияКоэффициент-дефлятор (Приказ

Минэкономразвития России от 18.11.2015 № 854)

- 1,329 для УСН, ПСН, налога на имущества

физических лиц

- 1,798 для ЕНВД

Ставка рефинансирования = Ключевая ставка

ЦБ (Указание Банка России от 11.12.2015 № 3894У)

economics

economics finance

finance