Bilanzierungs und bewertungs grundsätze

1. Bilanzierungs- und Bewertungs- grundsätze

www.uni-graz.at/iuc/EUwww.wiwi.uni-frankfurt.de/Professoren/Ewert/EU

Wagenhofer/Ewert 2007.

Alle Rechte vorbehalten.

Bilanzierungsund Bewertungsgrundsätze

4.1

2. Ziele

Analyse und Diskussion von dreicharakteristischen und aktuell diskutierten

Bilanzierungs- und Bewertungskonzepten

Entscheidungsnützlichkeit (decision usefulness)

und Anreiznützlichkeit (stewardship)

Vorsichtsprinzip: Ausprägungen, Gründe und

Wirkungen

Fair Values als spezifische Zeitwerte:

Entscheidungsnützlichkeit und anreizorientierter

Performancemessung

4.2

3. Entscheidungsnützlichkeit und Anreiznützlichkeit

Internationale Standardsetzer fokussieren aufEntscheidungsnützlichkeit (decision usefulness)

Rechnungslegung ursprünglich zur

Rechenschaftslegung (stewardship)

IASB und FASB gehen davon aus, dass diese Funktion in der

Entscheidungsnützlichkeit ausreichend abgebildet wird

Schließt Entscheidungsnützlichkeit auch andere

Zwecke mit ein, wie die Bereitstellung von

Information zur Steuerung von Managern?

Entscheidungsnützlichkeit führt typischerweise zu anderer

Präferenzreihung von Informationssystemen als

Verhaltenssteuerung

4.3

4. Entscheidungsnützlichkeit und Anreiznützlichkeit

Aktuell viele Bestrebungen zur Harmonisierungvon internem und externem Rechnungswesen

Kostengünstiger

Man verspricht sich von einer entscheidungsnützlichen

Bilanzierung zugleich Vorteile für die interne Steuerung

Besonders pointiert bei wertorientierter Steuerung

Interne Performancegrößen werden an „Value Relevance“

gemessen

Kriterium: Korrelation mit Marktpreis bzw Marktrendite

Probleme

Zweckmäßige interne Performancegrößen ergeben sich

grundsätzlich aus Prinzipal-Agenten-Betrachtungen

Führt dies zwingend zur gleichen Beurteilung wie nach der

Entscheidungsnützlichkeit?

4.4

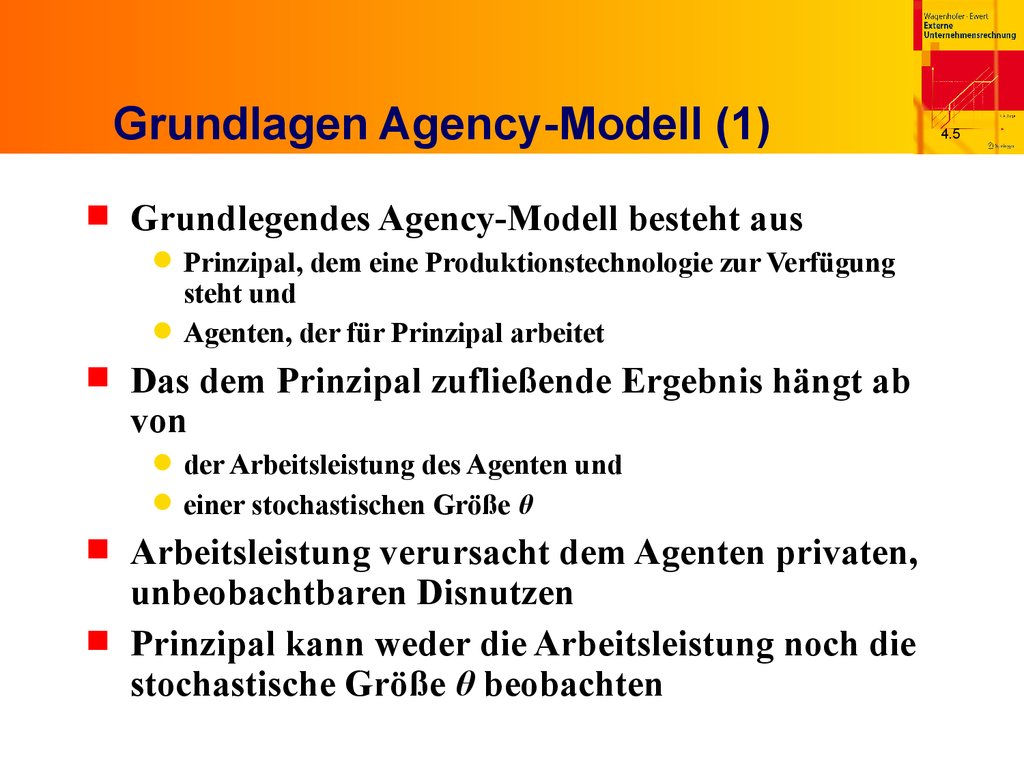

5. Grundlagen Agency-Modell (1)

Grundlegendes Agency-Modell besteht ausPrinzipal, dem eine Produktionstechnologie zur Verfügung

steht und

Agenten, der für Prinzipal arbeitet

Das dem Prinzipal zufließende Ergebnis hängt ab

von

der Arbeitsleistung des Agenten und

einer stochastischen Größe θ

Arbeitsleistung verursacht dem Agenten privaten,

unbeobachtbaren Disnutzen

Prinzipal kann weder die Arbeitsleistung noch die

stochastische Größe θ beobachten

4.5

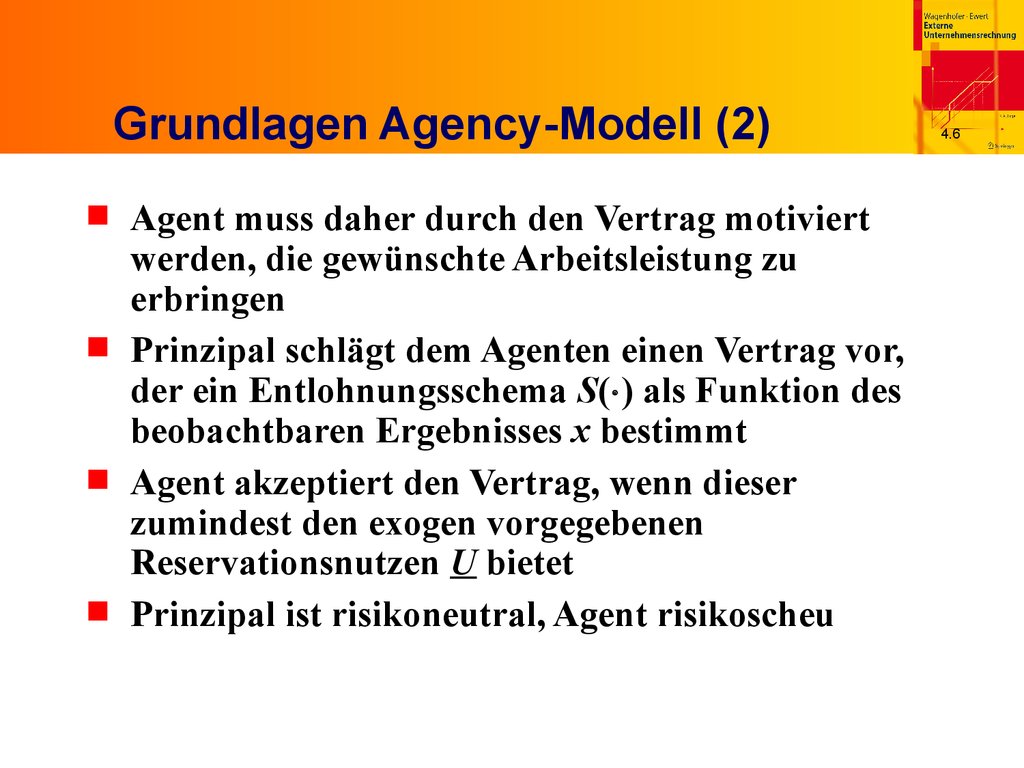

6. Grundlagen Agency-Modell (2)

Agent muss daher durch den Vertrag motiviertwerden, die gewünschte Arbeitsleistung zu

erbringen

Prinzipal schlägt dem Agenten einen Vertrag vor,

der ein Entlohnungsschema S( ) als Funktion des

beobachtbaren Ergebnisses x bestimmt

Agent akzeptiert den Vertrag, wenn dieser

zumindest den exogen vorgegebenen

Reservationsnutzen U bietet

Prinzipal ist risikoneutral, Agent risikoscheu

4.6

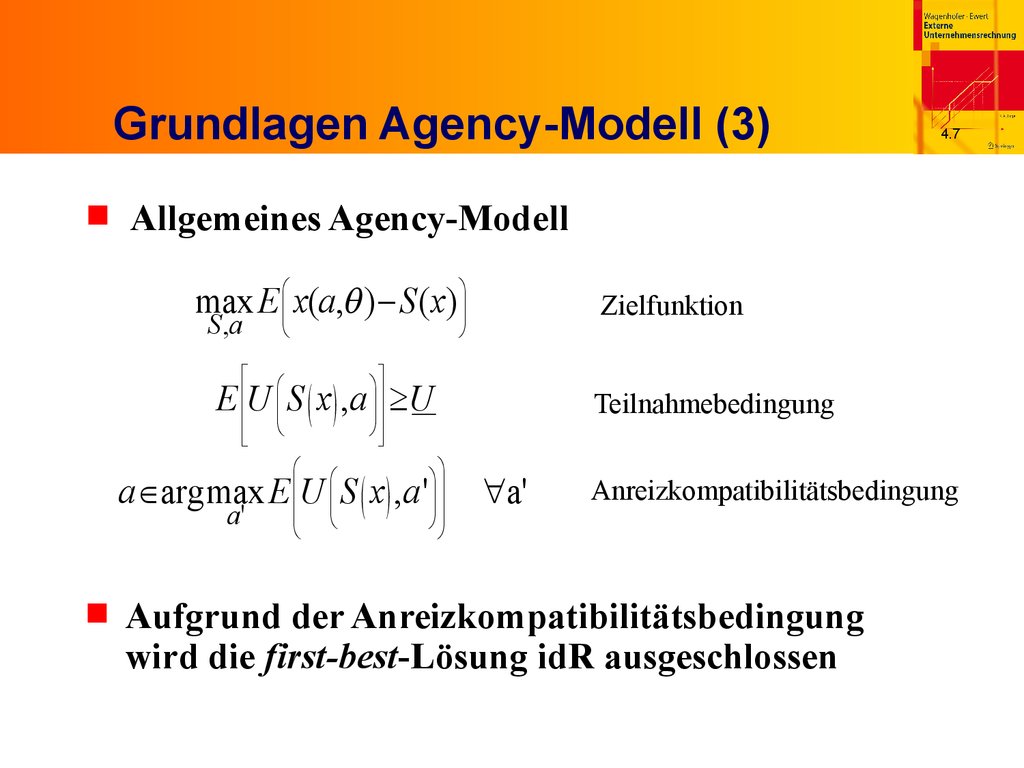

7. Grundlagen Agency-Modell (3)

Allgemeines Agency-Modellmax E æçç x(a,q ) - S ( x) ö÷÷

S ,a

é

ê

ê

êë

è

Zielfunktion

ø

ö ùú

÷

÷ú

ø úû

E U S ( x ) , a ³U

æ

ç

ç

è

æ

ç

ç

ç

è

aÎargmax E U S ( x ) , a '

a'

4.7

æ

ç

ç

è

ö ö÷

÷÷

÷÷

øø

Teilnahmebedingung

"a'

Anreizkompatibilitätsbedingung

Aufgrund der Anreizkompatibilitätsbedingung

wird die first-best-Lösung idR ausgeschlossen

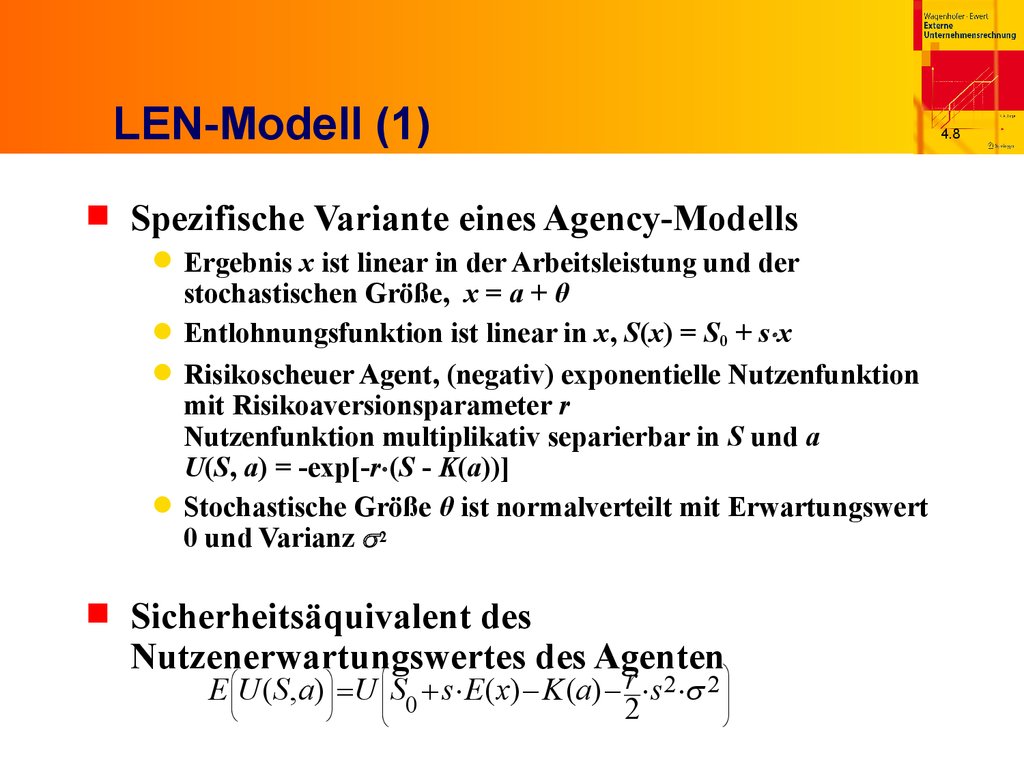

8. LEN-Modell (1)

Spezifische Variante eines Agency-ModellsErgebnis x ist linear in der Arbeitsleistung und der

stochastischen Größe, x = a + θ

Entlohnungsfunktion ist linear in x, S(x) = S0 + s x

Risikoscheuer Agent, (negativ) exponentielle Nutzenfunktion

mit Risikoaversionsparameter r

Nutzenfunktion multiplikativ separierbar in S und a

U(S, a) = -exp[-r (S - K(a))]

Stochastische Größe θ ist normalverteilt mit Erwartungswert

0 und Varianz 2

Sicherheitsäquivalent des

Nutzenerwartungswertes

des Agentenö

æ

æ

ö

E ççU (S , a) ÷÷ =U çç S0 + s E( x) - K (a) - r s2 2 ÷÷

2

è

ø

è

ø

4.8

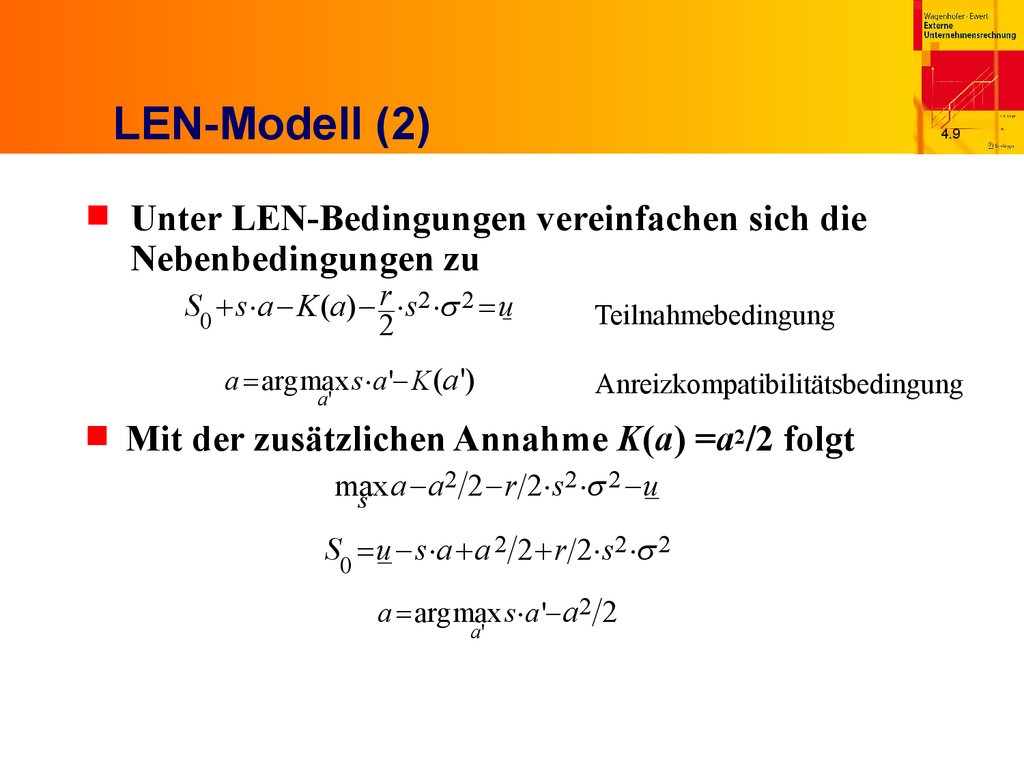

9. LEN-Modell (2)

4.9Unter LEN-Bedingungen vereinfachen sich die

Nebenbedingungen zu

S0 + s a - K (a) - r s2 2 = u

2

a = argmax s a '- K (a ')

a'

Teilnahmebedingung

Anreizkompatibilitätsbedingung

Mit der zusätzlichen Annahme K(a) =a2/2 folgt

2 2 - r 2 s2 2 - u

max

a

a

s

S0 = u - s a + a 2 2 + r 2 s2 2

a = argmax s a '- a2 2

a'

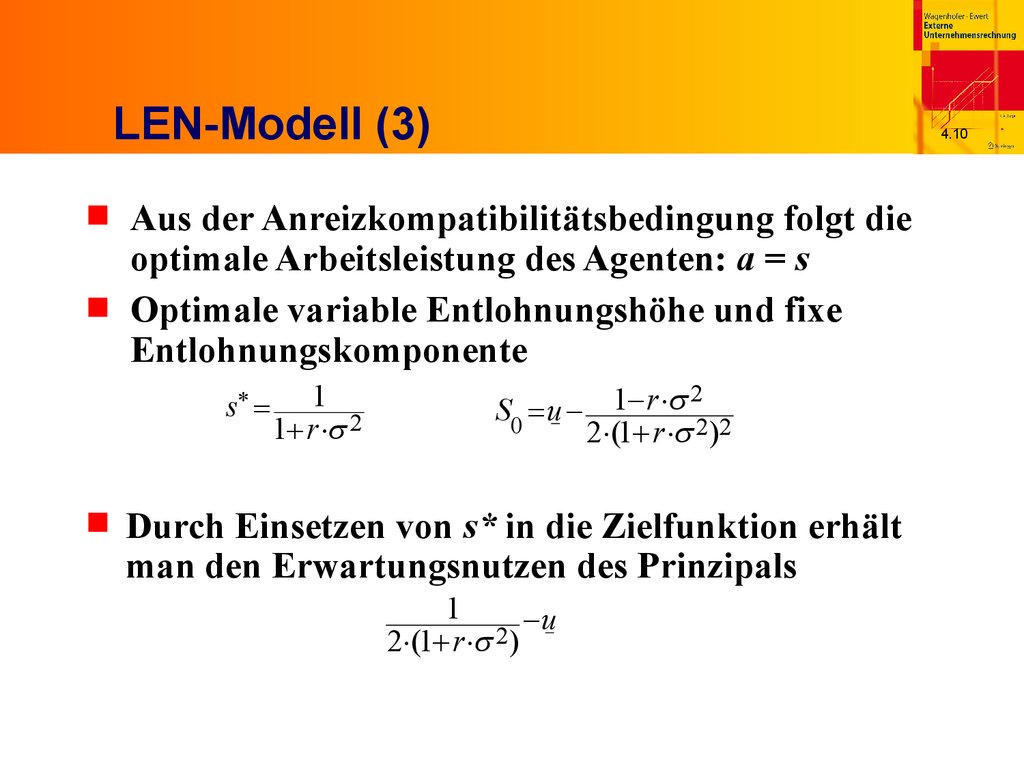

10. LEN-Modell (3)

Aus der Anreizkompatibilitätsbedingung folgt dieoptimale Arbeitsleistung des Agenten: a = s

Optimale variable Entlohnungshöhe und fixe

Entlohnungskomponente

s* =

4.10

1

1+ r 2

2

S0 = u - 1- r 2 2

2 (1+ r )

Durch Einsetzen von s* in die Zielfunktion erhält

man den Erwartungsnutzen des Prinzipals

1

-u

2

2 (1+ r )

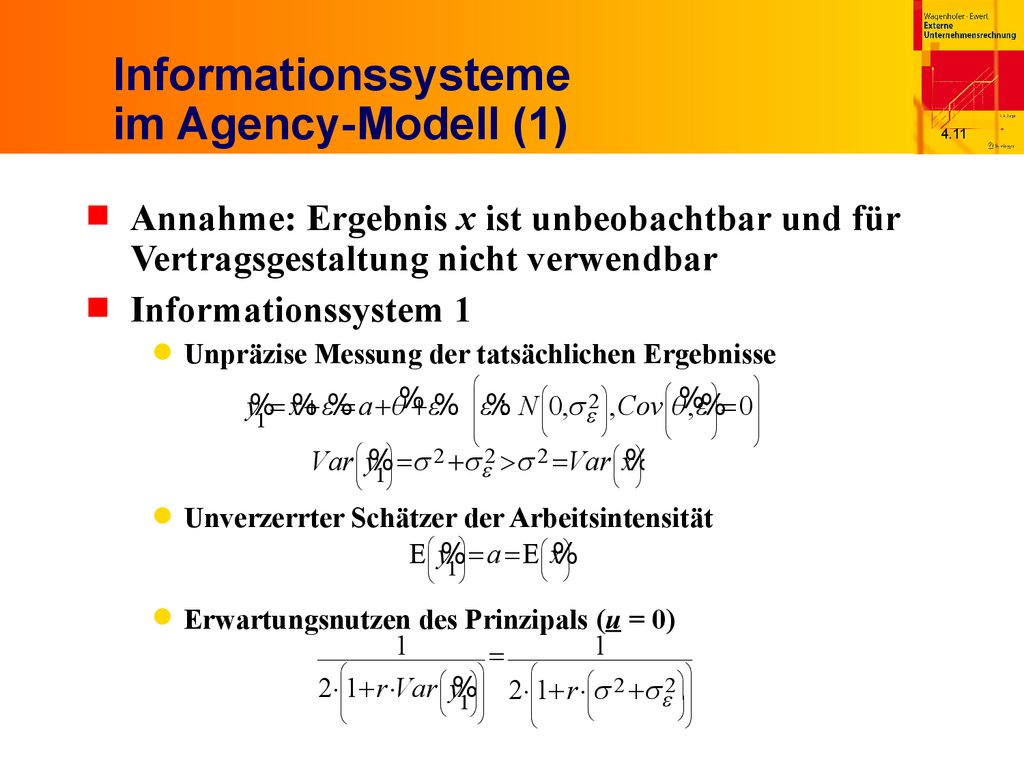

11. Informationssysteme im Agency-Modell (1)

4.11Annahme: Ergebnis x ist unbeobachtbar und für

Vertragsgestaltung nicht verwendbar

Informationssystem 1

Unpräzise Messung der tatsächlichen Ergebnisse

æ

ö

æ

ö

æ

ö

ç

2

%

%

ç

÷ = 0 ÷÷

ç

÷

%

%

%

%

y%

=

x

+

e

=

a

+

q

+

e

e

:

N

0,

,

Cov

q

,

e

%

ç

e÷

ç

ç

÷

1

ç

è

è

ø

ö

æ ö

2

2

2

Var æçç y%

%

÷ = + e > =Var ç x

÷

1÷

è

è

ø

è

ø

ø

Unverzerrter Schätzer der Arbeitsintensität

ö

æ ö

E æçç y%

%

÷ = a =E ç x

÷

÷

1

è

è

ø

ø

Erwartungsnutzen des Prinzipals (u = 0)

1

1

= æ

æ

ö

æ

ö÷

æ

ö ö÷

ç

ç

2

2

2 ç1+ r Var çç y%

÷

ç

÷

1 ÷ ÷ 2 ç1+ r ç + e ÷ ÷

ç

è

è

ø ÷ø

ç

è

è

ø ÷ø

÷

ø

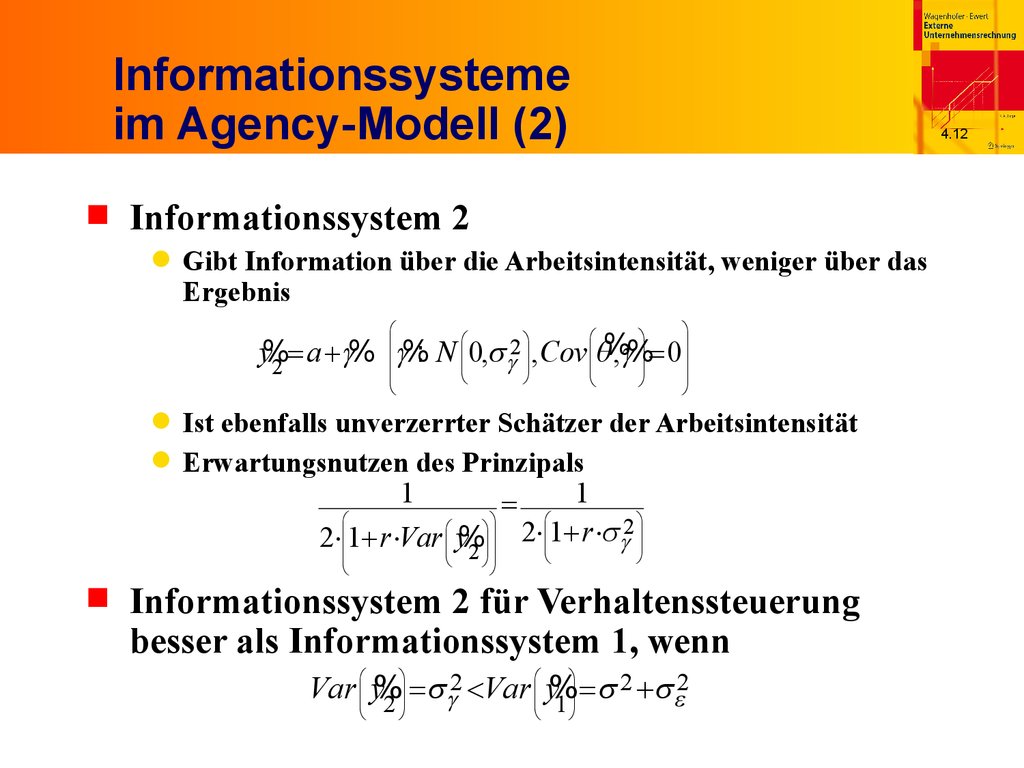

12. Informationssysteme im Agency-Modell (2)

4.12Informationssystem 2

Gibt Information über die Arbeitsintensität, weniger über das

Ergebnis

æ

ç

ç

ç

è

æ

ç

ç

è

ö

÷

÷

ø

y%

= a + g% g%: N 0, , Cov q%

,g%= 0

2

æ

ç

ç

è

2 ö÷

g÷

ø

ö

÷

÷

÷

ø

Ist ebenfalls unverzerrter Schätzer der Arbeitsintensität

Erwartungsnutzen des Prinzipals

1

1

=

æ

æ

æ

ö ö÷

2 ö÷

ç

ç

2

1

+

r

2 1+ r Var ç y%÷

g÷

ç

ç

ç

è

ç

è

2 ÷ø ÷÷

è

ø

ø

Informationssystem 2 für Verhaltenssteuerung

besser als Informationssystem 1, wenn

ö

æ

ö

Var æçç y%

%

÷ = g2 <Var ç y

÷ = 2 + e2

÷

ç

2

1÷

è

ø

è

ø

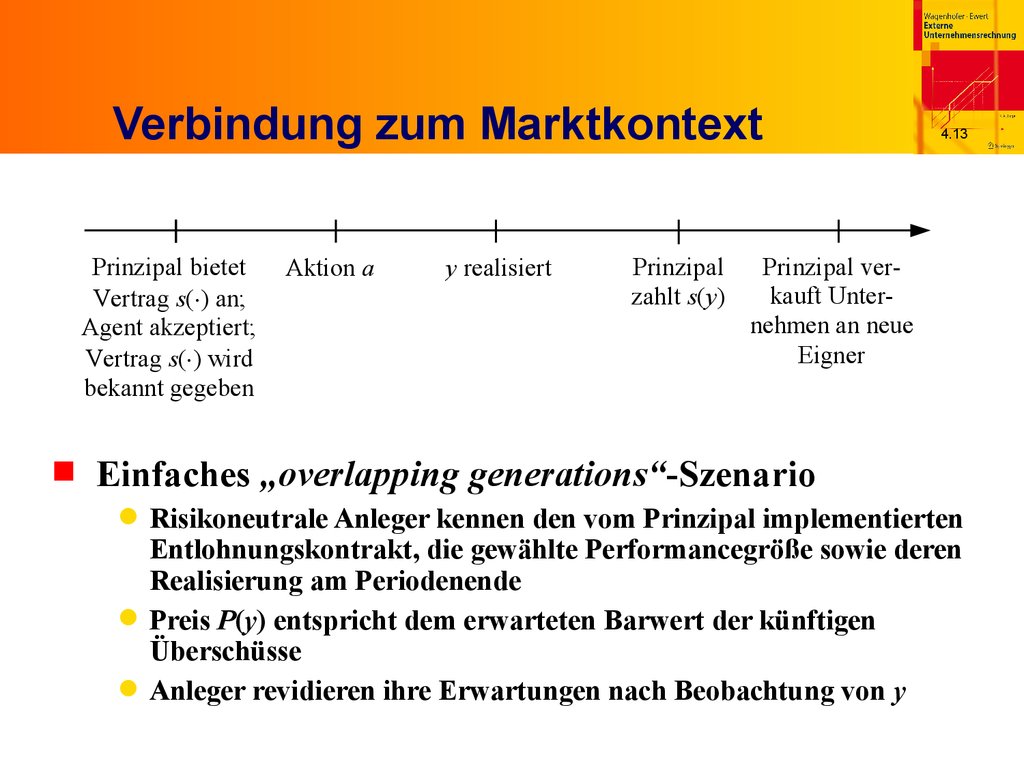

13. Verbindung zum Marktkontext

Prinzipal bietetVertrag s( ) an;

Agent akzeptiert;

Vertrag s( ) wird

bekannt gegeben

Aktion a

y realisiert

Prinzipal

zahlt s(y)

4.13

Prinzipal verkauft Unternehmen an neue

Eigner

Einfaches „overlapping generations“-Szenario

Risikoneutrale Anleger kennen den vom Prinzipal implementierten

Entlohnungskontrakt, die gewählte Performancegröße sowie deren

Realisierung am Periodenende

Preis P(y) entspricht dem erwarteten Barwert der künftigen

Überschüsse

Anleger revidieren ihre Erwartungen nach Beobachtung von y

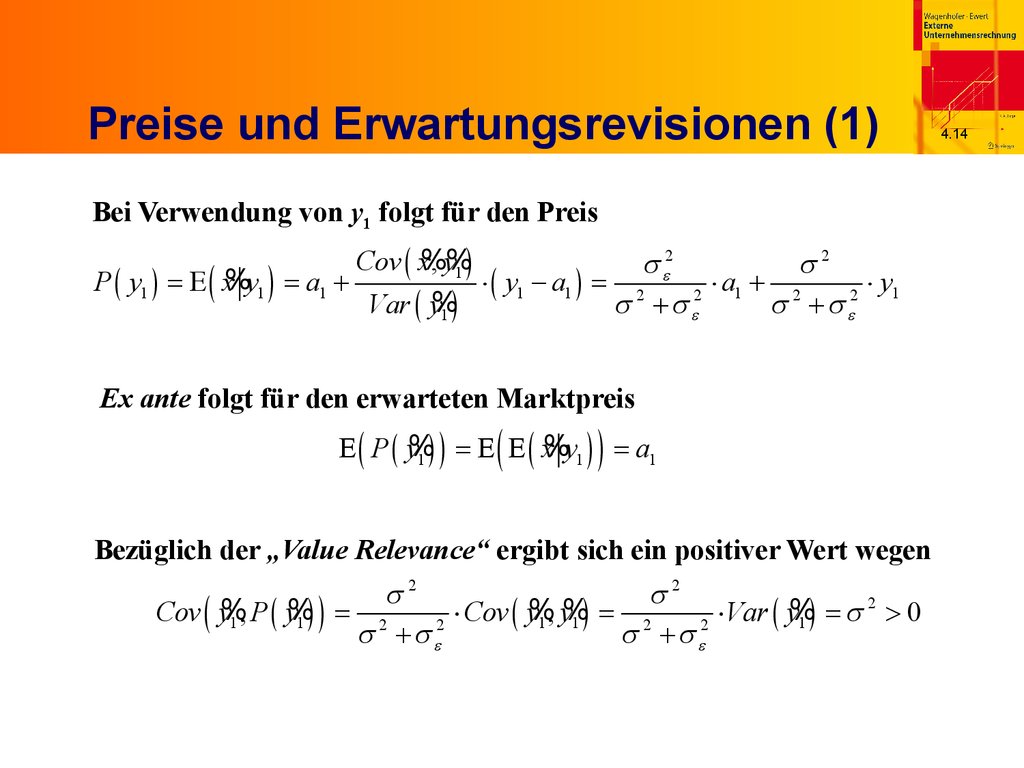

14. Preise und Erwartungsrevisionen (1)

Bei Verwendung von y1 folgt für den PreisCov ( x%%

, y1 )

e2

2

P ( y1 ) = E ( x%y1 ) = a1 +

( y1 - a1 ) = 2

a1 + 2

y1

2

2

%

Var ( y1 )

+ e

+ e

Ex ante folgt für den erwarteten Marktpreis

(

)

%

E ( P ( y%

1 ) ) = E E ( x y1 ) = a1

Bezüglich der „Value Relevance“ ergibt sich ein positiver Wert wegen

2

2

2

%

%

%

%

Cov ( y%

,

P

y

=

Cov

y

,

y

=

Var

y

=

>0

(

)

(

)

(

)

)

1

1

1

1

1

2

2

2

2

+ e

+ e

4.14

15. Preise und Erwartungsrevisionen (2)

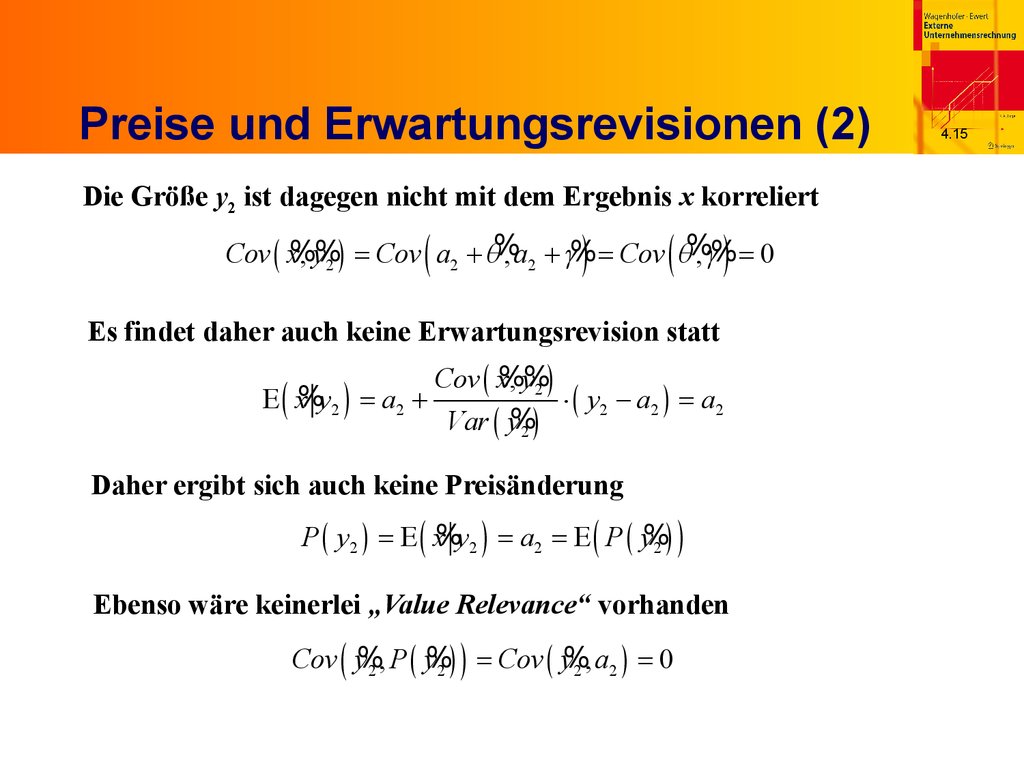

Die Größe y2 ist dagegen nicht mit dem Ergebnis x korreliert(

)

(

)

Cov ( x%%

, y2 ) = Cov a2 + q%

, a2 + g% = Cov q%

, g% = 0

Es findet daher auch keine Erwartungsrevision statt

E ( x%y2 )

Cov ( x%%

, y2 )

= a2 +

( y2 - a2 ) = a2

Var ( y%

2)

Daher ergibt sich auch keine Preisänderung

P ( y2 ) = E ( x%y2 ) = a2 = E ( P ( y%

2))

Ebenso wäre keinerlei „Value Relevance“ vorhanden

%

%

Cov ( y%

2 , P ( y2 ) ) = Cov ( y2 , a2 ) = 0

4.15

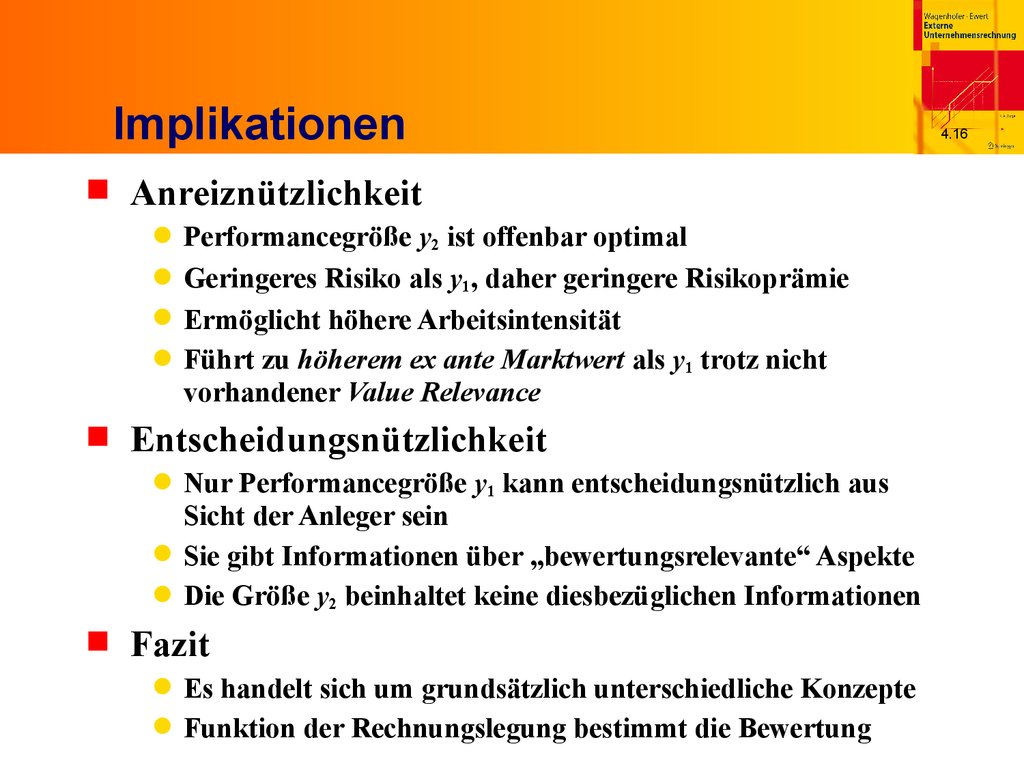

16. Implikationen

AnreiznützlichkeitPerformancegröße y2 ist offenbar optimal

Geringeres Risiko als y1, daher geringere Risikoprämie

Ermöglicht höhere Arbeitsintensität

Führt zu höherem ex ante Marktwert als y1 trotz nicht

vorhandener Value Relevance

Entscheidungsnützlichkeit

Nur Performancegröße y1 kann entscheidungsnützlich aus

Sicht der Anleger sein

Sie gibt Informationen über „bewertungsrelevante“ Aspekte

Die Größe y2 beinhaltet keine diesbezüglichen Informationen

Fazit

Es handelt sich um grundsätzlich unterschiedliche Konzepte

Funktion der Rechnungslegung bestimmt die Bewertung

4.16

17. Folgerungen für Standardsetter

Präzisierung der Funktion der RechnungslegungBeachtung des Mehrpersonenkontextes

Distributionseffekte verhindern Standards, die einmütig als

optimal gelten können (ggf sogar Informationsablehnung)

Abschätzen der Verteilungswirkungen erfordert Kenntnisse

der individuellen Entscheidungsprobleme

Diese sind realiter kaum zu erheben

Man agiert faktisch „im Nebel“

Umgekehrt kann mit geeigneter Argumentation fast alles

begründet werden

Ausweg: Typisierung der Anlegerprobleme

Problem: In welche konkrete Richtung?

Ergänzung durch empirische Forschung zur

Abschätzung der Kapitalmarktkonsequenzen

4.17

18. Vorsichtsprinzip

Vorsichtsprinzip ist wesentlicher Grundsatz derRechnungslegung

Lange Tradition

Effekt: Buchwert des Nettovermögens

(Eigenkapital) im Verhältnis zum Marktwert

systematisch zu niedrig ausgewiesen

Bewusste Verzerrung der Informationen in der

Rechnungslegung

Aber: Standardsetter betrachten neutrale Rechnungslegung

als geeigneter für die Entscheidungsnützlichkeit

4.18

19. Unbedingte und bedingte Vorsicht

Vorsicht führt zu systematischer Unterbewertungvon Vermögenswerten (Überbewertung von

Schulden)

Unbedingte Vorsicht (ex ante Vorsicht)

Wird durch Bilanzierungs- und Bewertungsregeln erzeugt,

die unabhängig vom Eintreffen nachfolgender wertrelevanter Informationen eine Unterbewertung von

Vermögenswerten bewirken

Bedingte Vorsicht (ex post Vorsicht)

Führt zu einer asymmetrischen Abschreibung von

Vermögenswerten bei Eintritt hinreichend ungünstiger

Ereignisse

4.19

20. Beispiel (1)

Ein Unternehmen erwirbt eine Maschine um 100,die eine geschätzte Nutzungsdauer von acht

Jahren aufweist. Es schreibt die Maschine linear

über acht Jahre ab.

Am Ende des dritten Nutzungsjahres erhält das

Unternehmen eine der beiden folgenden

Informationen:

Die Maschine läuft hervorragend und wird zwei Jahre länger

als geplant genutzt werden können.

Die Maschine erfüllt ihre Erwartungen nicht; ihr

Nutzungswert beträgt nur 40 und die restliche

Nutzungsdauer drei Jahre.

4.20

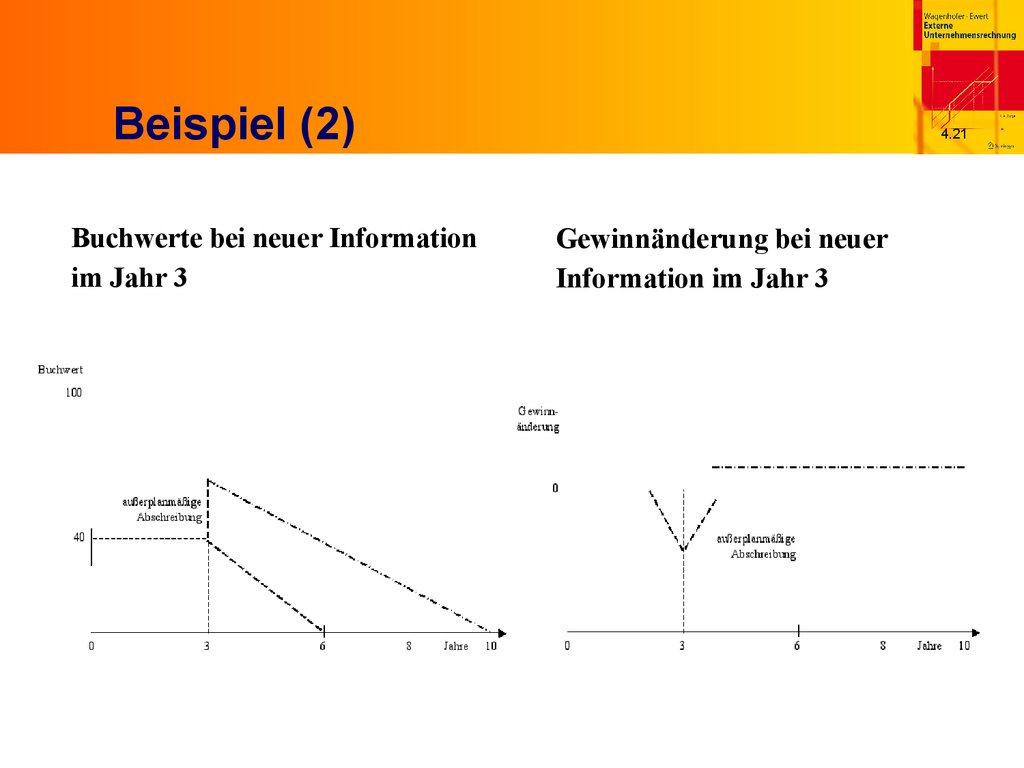

21. Beispiel (2)

Buchwerte bei neuer Informationim Jahr 3

4.21

Gewinnänderung bei neuer

Information im Jahr 3

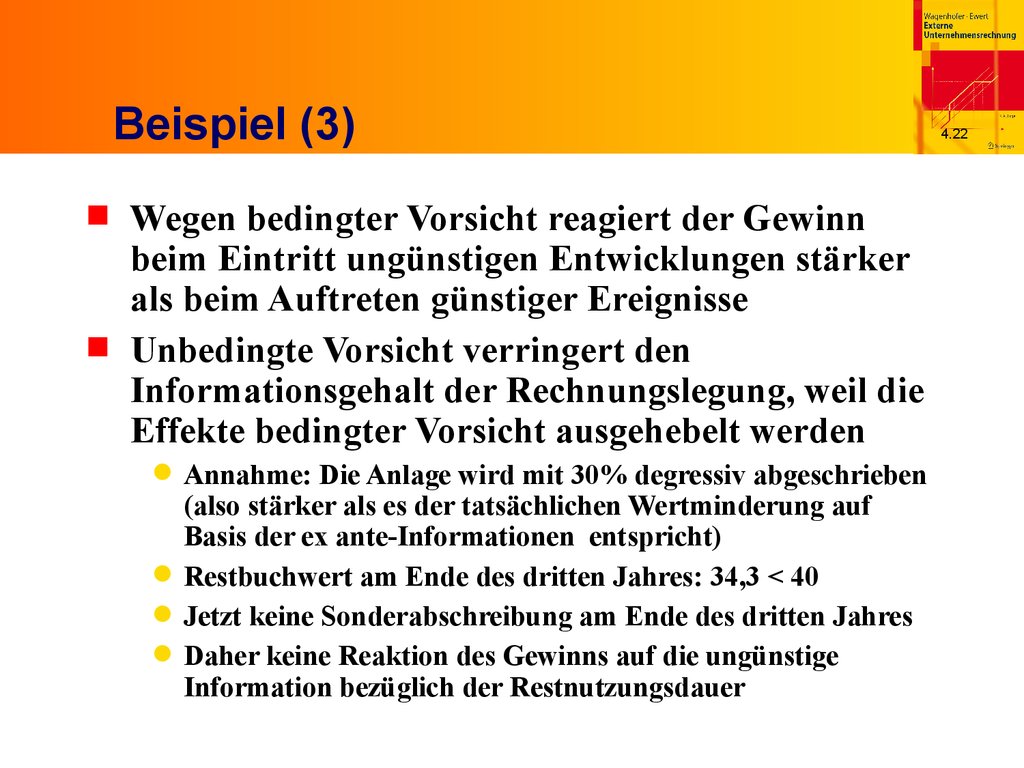

22. Beispiel (3)

Wegen bedingter Vorsicht reagiert der Gewinnbeim Eintritt ungünstigen Entwicklungen stärker

als beim Auftreten günstiger Ereignisse

Unbedingte Vorsicht verringert den

Informationsgehalt der Rechnungslegung, weil die

Effekte bedingter Vorsicht ausgehebelt werden

Annahme: Die Anlage wird mit 30% degressiv abgeschrieben

(also stärker als es der tatsächlichen Wertminderung auf

Basis der ex ante-Informationen entspricht)

Restbuchwert am Ende des dritten Jahres: 34,3 < 40

Jetzt keine Sonderabschreibung am Ende des dritten Jahres

Daher keine Reaktion des Gewinns auf die ungünstige

Information bezüglich der Restnutzungsdauer

4.22

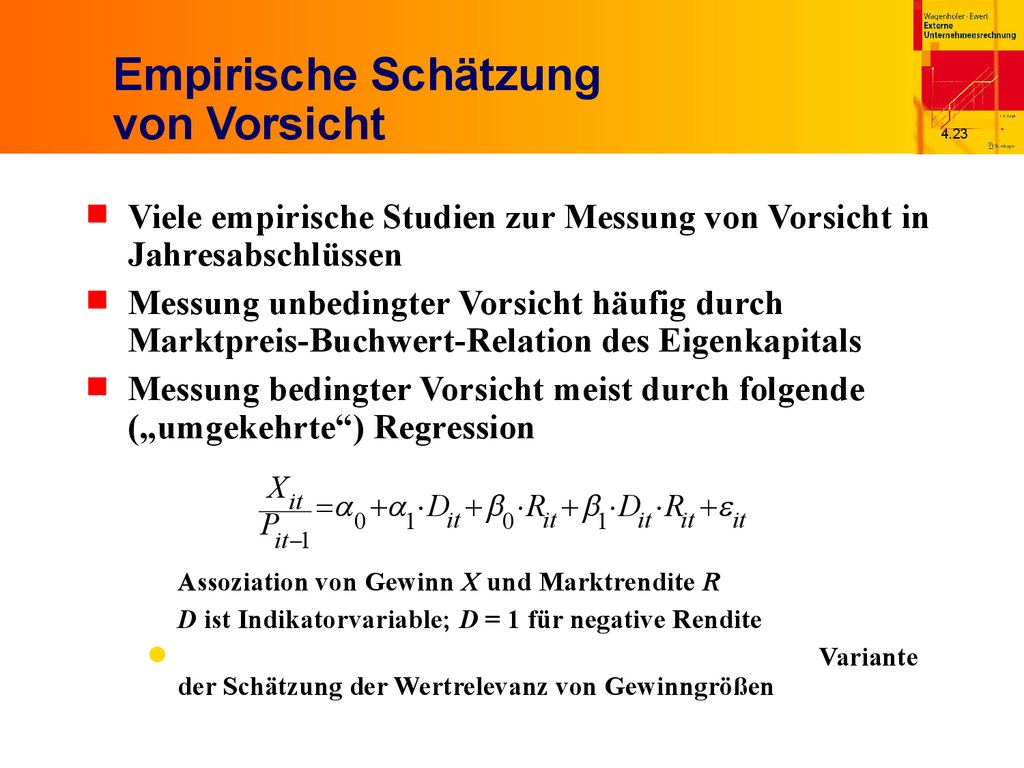

23. Empirische Schätzung von Vorsicht

4.23Viele empirische Studien zur Messung von Vorsicht in

Jahresabschlüssen

Messung unbedingter Vorsicht häufig durch

Marktpreis-Buchwert-Relation des Eigenkapitals

Messung bedingter Vorsicht meist durch folgende

(„umgekehrte“) Regression

X it

=a0 +a1 Dit + b0 Rit + b1 Dit Rit + eit

Pit -1

Assoziation von Gewinn X und Marktrendite R

D ist Indikatorvariable; D = 1 für negative Rendite

der Schätzung der Wertrelevanz von Gewinngrößen

Variante

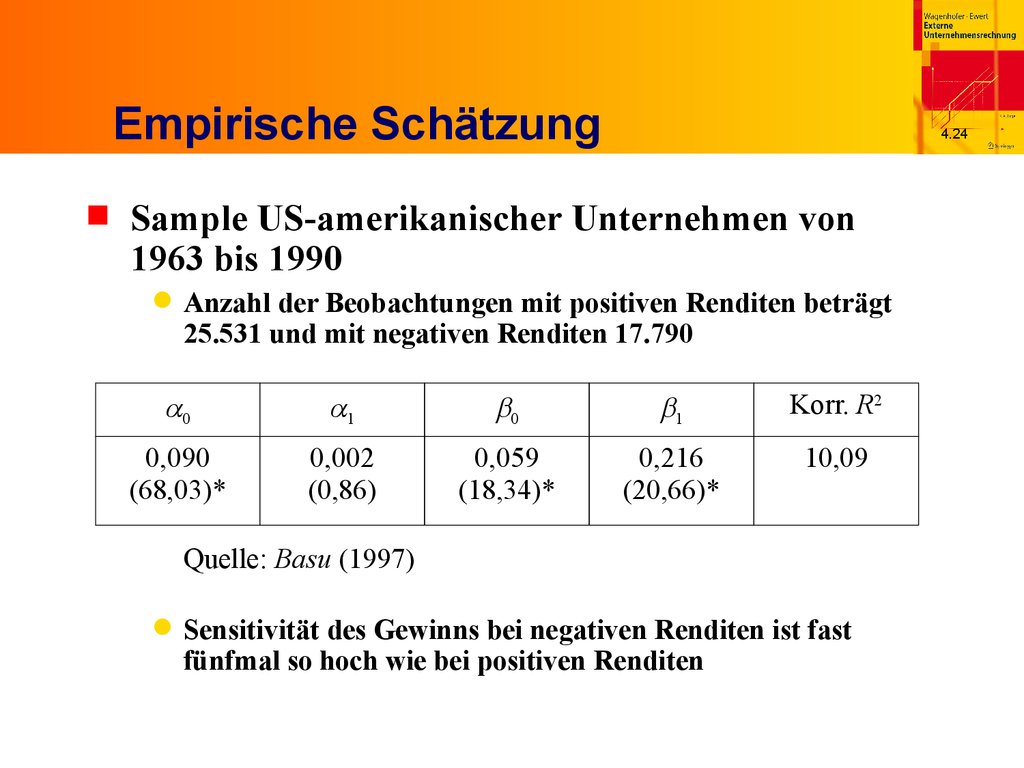

24. Empirische Schätzung

4.24Sample US-amerikanischer Unternehmen von

1963 bis 1990

Anzahl der Beobachtungen mit positiven Renditen beträgt

25.531 und mit negativen Renditen 17.790

a0

a1

b0

b1

Korr. R2

0,090

(68,03)*

0,002

(0,86)

0,059

(18,34)*

0,216

(20,66)*

10,09

Quelle: Basu (1997)

Sensitivität des Gewinns bei negativen Renditen ist fast

fünfmal so hoch wie bei positiven Renditen

25. Gründe für Vorsicht

Vorsichtsprinzip vermindert Informationsgehaltder Rechnungslegung

Aber charakteristische Eigenschaft von

Rechnungslegungssystemen

Mögliche Vorteile gegenüber neutraler

Rechnungslegung

Historisch vor allem Verbindung mit Gläubigerschutz

Begrenzung des Spielraums des Managements, zu günstige

Zahlen auszuweisen

Asymmetrische Verlustfunktion von Beteiligten, zB

Wirtschaftsprüfer, Regulatoren

Vorteil bei Maßgeblichkeit für Steuerbemessung

Bessere Anreizwirkungen ...

4.25

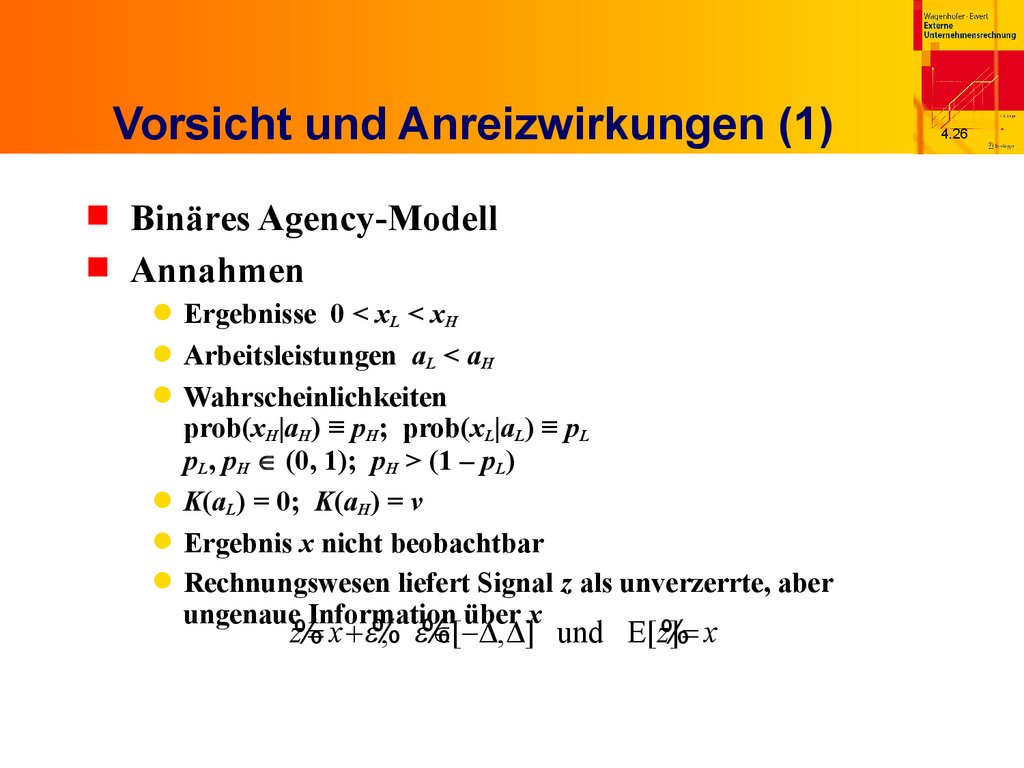

26. Vorsicht und Anreizwirkungen (1)

Binäres Agency-ModellAnnahmen

Ergebnisse 0 < xL < xH

Arbeitsleistungen aL < aH

Wahrscheinlichkeiten

prob(xH|aH) ≡ pH; prob(xL|aL) ≡ pL

pL, pH Î (0, 1); pH > (1 – pL)

K(aL) = 0; K(aH) = v

Ergebnis x nicht beobachtbar

Rechnungswesen liefert Signal z als unverzerrte, aber

ungenaue Information über x

z%= x + e%

, e%

Î[-D, D] und E[z%

]= x

4.26

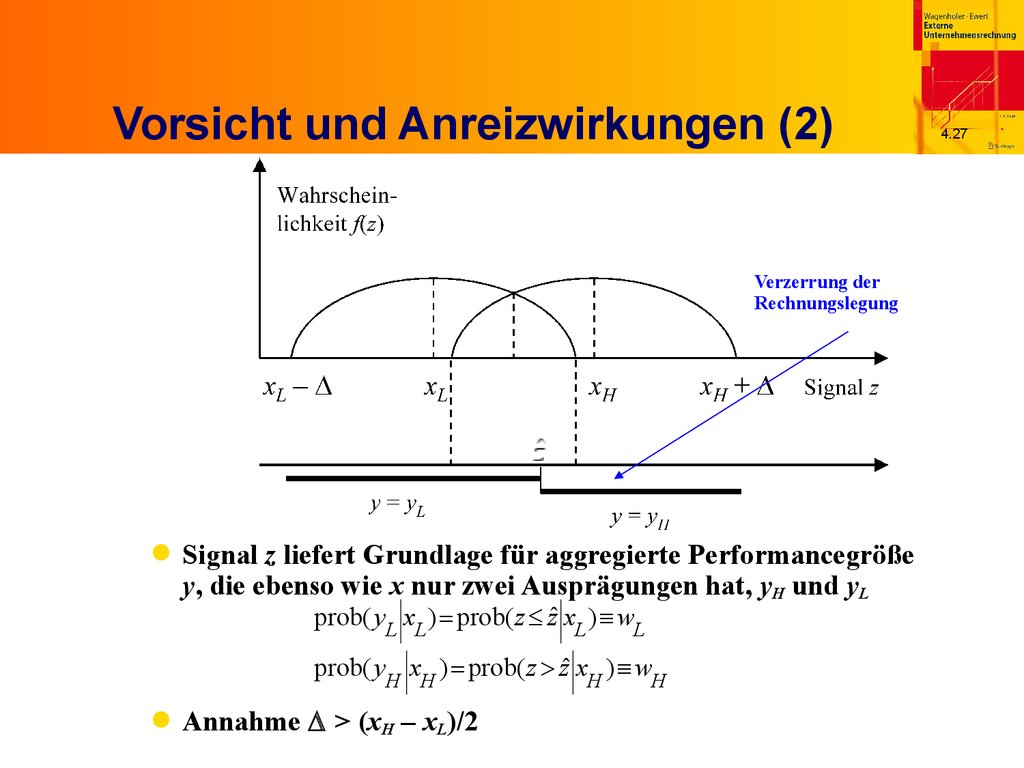

27. Vorsicht und Anreizwirkungen (2)

Verzerrung derRechnungslegung

Signal z liefert Grundlage für aggregierte Performancegröße

y, die ebenso wie x nur zwei Ausprägungen hat, yH und yL

prob( yL xL ) = prob( z £ zˆ xL ) º wL

prob( yH xH ) = prob( z > zˆ xH ) º wH

Annahme D > (xH – xL)/2

4.27

28. Vorsicht und Anreizwirkungen (3)

AnnahmenPrinzipal und Agent sind risikoneutral

Agent hat beschränkte Haftung, dh seine Entlohnung muss

mindestens s = 0 betragen

Reservationsnutzen des Agenten U = 0

Annahme: Prinzipal möchte hohe Arbeitsleistung aH

motivieren

Erwartetes Bruttoergebnis (1- pH ) xL + pH xH

Entlohnung kann nur auf y abstellen

s(yL) = sL bzw s(yH) = sH

Keine Manipulation (Bilanzpolitik) des Agenten möglich

4.28

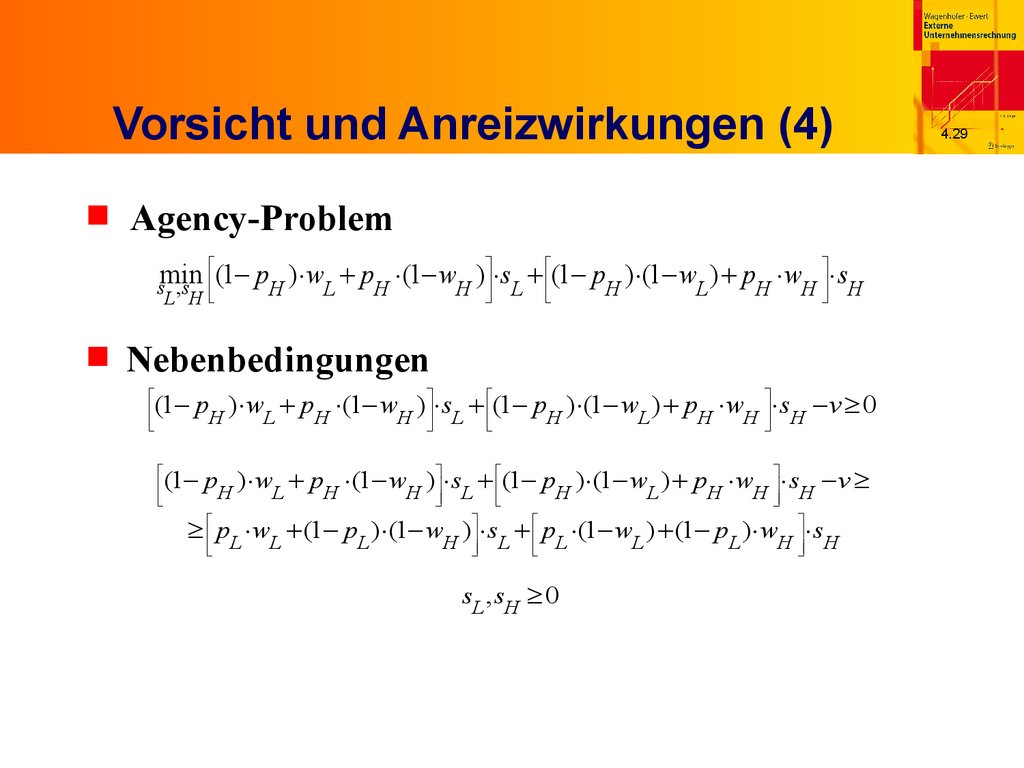

29. Vorsicht und Anreizwirkungen (4)

Agency-Problemé

ù

é

ù

min

ê(1- p ) w + p (1- w )ú s + ê(1- p ) (1- w ) + p w ú s

s ,s

H

L

H

H

L

H

L

H H H

L H êë

úû

êë

úû

Nebenbedingungen

é

ê

ëê

(1- pH ) wL + pH (1- wH )ùú sL + éê(1- pH ) (1- wL ) + pH wH ùú sH - v ³ 0

ûú

é

ê

ëê

ëê

ûú

(1- pH ) wL + pH (1- wH )ùú sL + éê(1- pH ) (1- wL ) + pH wH ùú sH - v ³

ûú

ëê

ûú

³ éê pL wL + (1- pL ) (1- wH )ùú sL + éê pL (1- wL ) + (1- pL ) wH ùú sH

ëê

ûú

ëê

sL, sH ³ 0

ûú

4.29

30. Vorsicht und Anreizwirkungen (5)

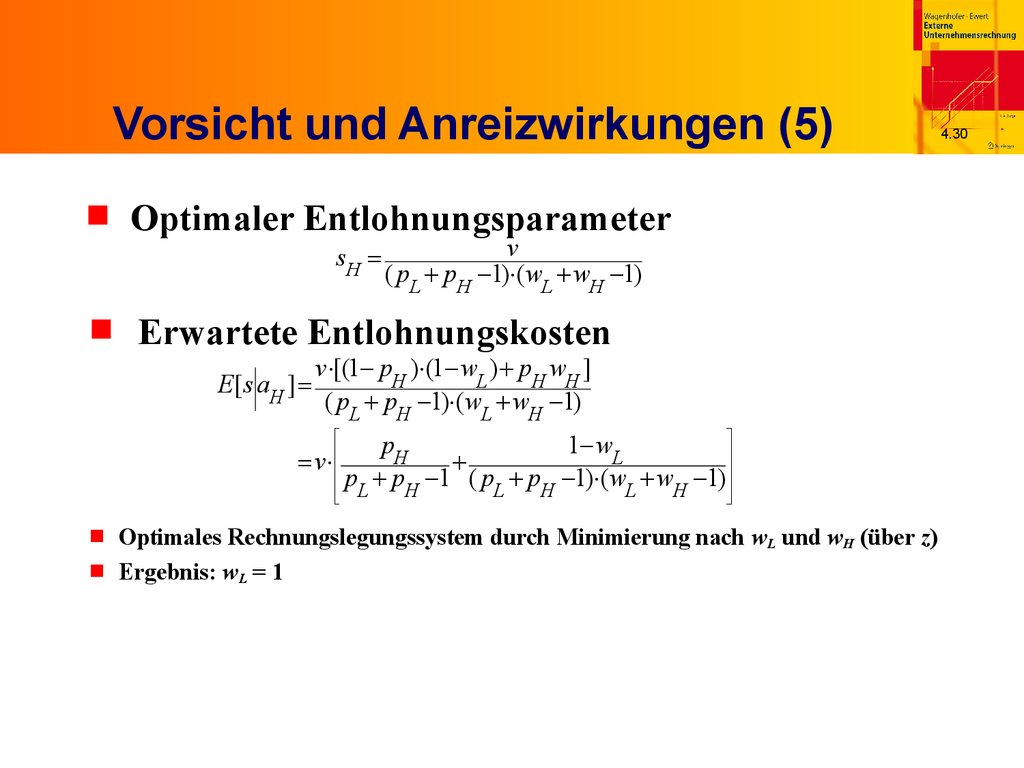

Optimaler EntlohnungsparametersH =

v

( pL + pH -1) (wL + wH -1)

Erwartete Entlohnungskosten

E[s aH ] =

v [(1- pH ) (1- wL ) + pH wH ]

( pL + pH -1) (wL + wH -1)

é

ê

ê

ê

ê

ë

ù

pH

1- wL

ú

ú

= v

+

pL + pH -1 ( pL + pH -1) (wL + wH -1) úú

û

Optimales Rechnungslegungssystem durch Minimierung nach wL und wH (über z)

Ergebnis: wL = 1

4.30

31. Vorsicht und Anreizwirkungen (6)

Interpretation: Maximale Vorsicht derRechnungslegung optimal

Ergebnis zeigt: Vorsichtige Rechnungslegung kann

erwünschte Eigenschaft in Anreizkontext sein

Hier: Ausgleich von beschränkter Haftung des

Agenten durch Verzerrung der Rechnungslegung

im optimalen Vertrag

Informationsgehalt schlechter Signale kann nicht vollständig

genutzt werden

Daher Steigerung des Informationsgehalts guter Signale

durch Vorsicht

4.31

32. Bewertung zu Anschaffungswerten oder Zeitwerten (1)

Bewertungskonzept in Rechnungslegung immerwieder problematisiert

Bilanztheorien haben lange Historie und Tradition

Tendenz internationaler Rechnungslegung weg

von Anschaffungswerten hin zu Zeitwerten

Entscheidungsnützlichkeit umfasst typischerweise Relevanz

und Verlässlichkeit von Informationen

Informationen ist relevant, wenn sie in der Lage sind,

Erwartungen von Anlegern über die Vermögens-, Ertragsund Finanzlage eines Unternehmens zu verändern

Unter diesem Blickwinkel schneidet eine Rechnungslegung

auf der Basis von Anschaffungswerten eher ungünstig ab

4.32

33. Bewertung zu Anschaffungswerten oder Zeitwerten (2)

Zeitwert hängt von vielen Faktoren bzwAnnahmen ab

Man könnte den Wert ansetzen, den man heute für den

Erwerb des gleichen Gutes zahlen müsste

(Wiederbeschaffungspreis)

Man könnte andererseits den Preis ansetzen, der heute für

den Verkauf des Gutes am Markt erzielbar wäre

(Liquidationswert bzw exit-Preis)

Der Zeitwert eines Gutes könnte als Barwert der künftig

erzielbaren Überschüsse auf Basis der aktuellen Erwartungen

aufgefasst werden (unternehmensindividueller Nutzungswert,

value in use)

Der Zeitwert könnte an den Schaden anknüpfen, der dem

Unternehmen entstünde, wenn es über einen Vermögenswert

nicht mehr verfügt (deprival value)

4.33

34. Bewertung zu Anschaffungswerten oder Zeitwerten (3)

Diese Vorstellungen konvergieren, wennvollständige und vollkommene Märkte ohne

Transaktionskosten bei symmetrischer

Informationsverteilung zwischen allen

Marktteilnehmern und freiem Marktzugang

bestehen

Dann benötigt man aber keine Rechnungslegung

Worüber sollte sie noch „entscheidungsnützliche“

Informationen liefern?

Unter realistischen Bedingungen (bei denen

Rechnungslegung nützlich ist) können sich die

obigen Zeitwertkonzepte deutlich unterscheiden

4.34

35. Fair Value als spezifischer Zeitwert

Fair Value gemäß SFAS 157.5„the price that would be received to sell an asset or

paid to transfer a liability in an orderly transaction

between market participants at the measurement

date“

Exit-Preis

Fiktiver Marktpreis

Notwendigkeit von Schätzungen und Annahmen

auch wenn Markttransaktionen vorkommen: zB Zeit,

Vergleichbarkeit ihres Zustandekommens

Diese sollen auf Markterwartungen basieren, nicht auf

unternehmensspezifischen Annahmen

Unterschied zum Nutzungswert (value in use)

4.35

36. Fair Values Annahmen nach SFAS 157 (1)

Festlegungen nach SFAS 157Abgrenzung der Bewertungseinheit (unit of account)

Preisermittlung aus Sicht einer gewöhnlichen Transaktion

zwischen Marktteilnehmern am Bewertungsstichtag

Der relevante Markt für die „gewöhnliche“ Transaktion ist

der „hauptsächliche“ Markt (principal market) dieses Gutes

Die Marktteilnehmer müssen unabhängig voneinander sein

Die Fair Value-Bewertung geht von der besten Nutzung des

Gegenstandes aus

4.36

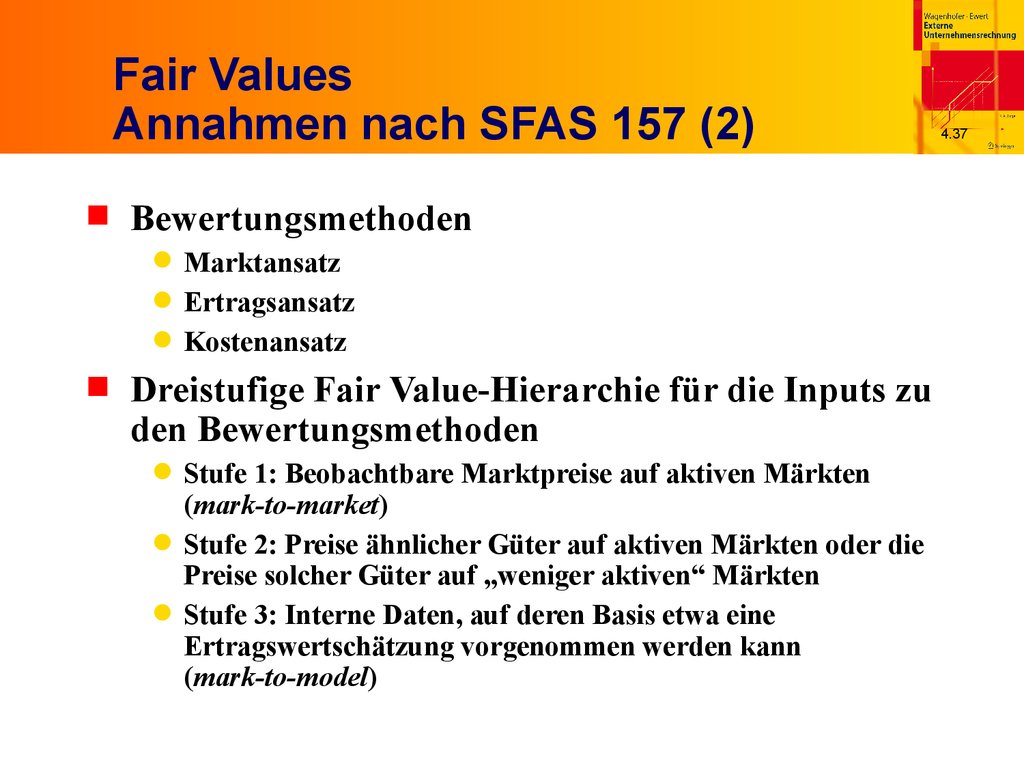

37. Fair Values Annahmen nach SFAS 157 (2)

BewertungsmethodenMarktansatz

Ertragsansatz

Kostenansatz

Dreistufige Fair Value-Hierarchie für die Inputs zu

den Bewertungsmethoden

Stufe 1: Beobachtbare Marktpreise auf aktiven Märkten

(mark-to-market)

Stufe 2: Preise ähnlicher Güter auf aktiven Märkten oder die

Preise solcher Güter auf „weniger aktiven“ Märkten

Stufe 3: Interne Daten, auf deren Basis etwa eine

Ertragswertschätzung vorgenommen werden kann

(mark-to-model)

4.37

38. Fair Values und Verhaltenssteuerung (1)

Harmonisierung von internem und externemRechnungswesen erfordert, dass Erfolgsgrößen

der externen Rechnungslegung für die

anreizorientierte Performancemessung verwendet

werden

Eignen sich Fair Values dafür?

Analyse in einem Agency-Modell in LEN-Version

4.38

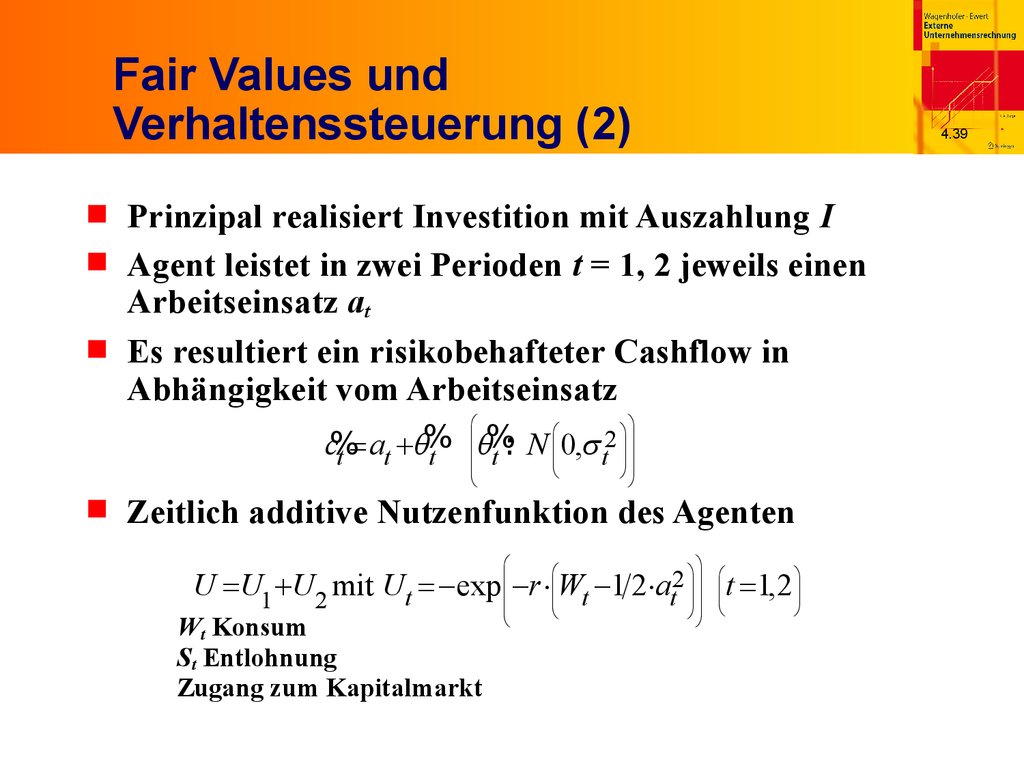

39. Fair Values und Verhaltenssteuerung (2)

4.39Prinzipal realisiert Investition mit Auszahlung I

Agent leistet in zwei Perioden t = 1, 2 jeweils einen

Arbeitseinsatz at

Es resultiert ein risikobehafteter Cashflow in

Abhängigkeit vom Arbeitseinsatz

æ

ö

% ççq%: N æç 0, 2 ö÷ ÷÷

c%

=

a

+

q

t

t

t

t

t ÷

ç

ç

è

è

ø ÷ø

Zeitlich additive Nutzenfunktion des Agenten

U =U1 +U 2 mit Ut = - exp

Wt Konsum

St Entlohnung

Zugang zum Kapitalmarkt

æ

ç

ç

ç

è

æ

ç

ç

è

ö

ö

-r Wt -1 2 at2 ÷÷ ÷÷

÷

øø

æ

çç

è

t =1,2 ö÷÷

ø

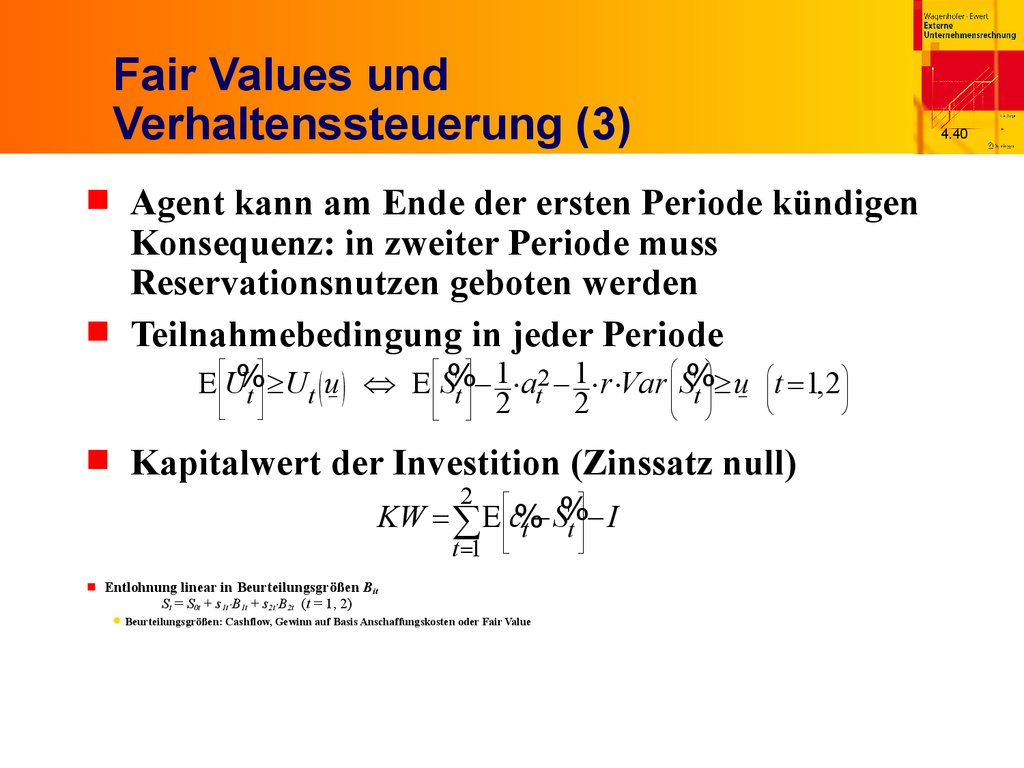

40. Fair Values und Verhaltenssteuerung (3)

Agent kann am Ende der ersten Periode kündigenKonsequenz: in zweiter Periode muss

Reservationsnutzen geboten werden

Teilnahmebedingung in jeder Periode

é

ù

æ

ö

ù

1

1

2

%

%

%

ç

ê

ú

ú

E Ut ú ³Ut ( u ) Û E ê St ú - at - r Var ç St ÷÷ ³ u æçç t =1,2 ö÷÷

2

è

ø

û

ë

û 2

è

ø

é

ê

ê

ë

Kapitalwert der Investition (Zinssatz null)

2

é

%ùú - I

KW = å E êêc%

S

t

tú

t =1

ë

Entlohnung linear in Beurteilungsgrößen Bit

St = S0t + s1t B1t + s2t B2t (t = 1, 2)

Beurteilungsgrößen: Cashflow, Gewinn auf Basis Anschaffungskosten oder Fair Value

û

4.40

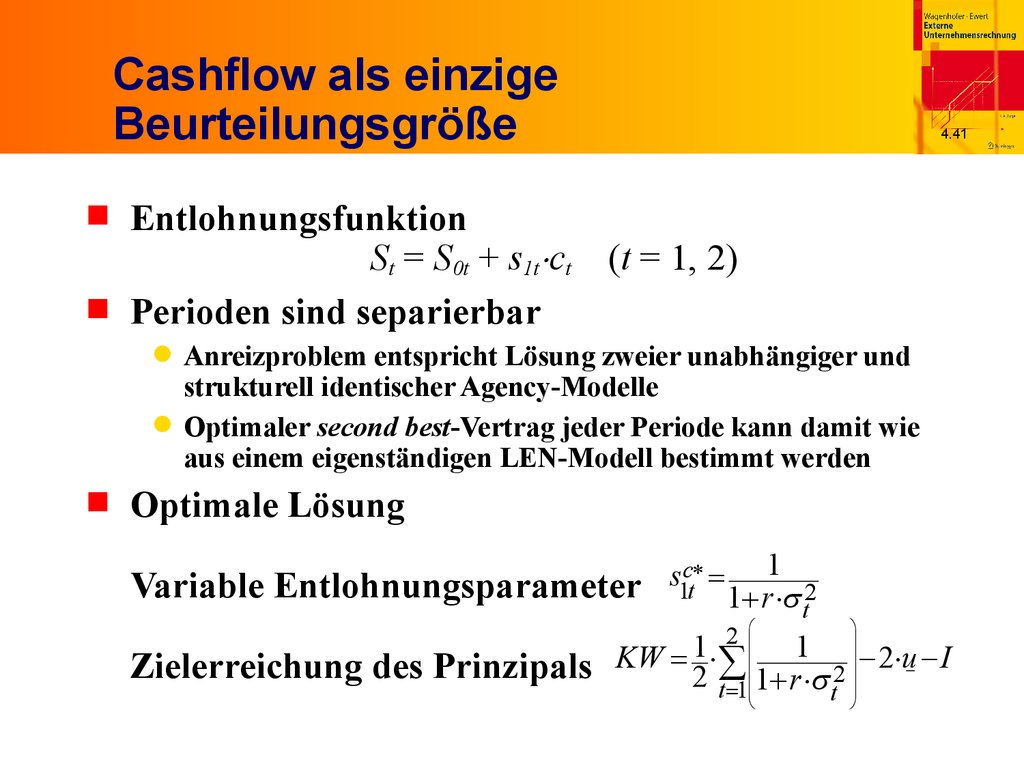

41. Cashflow als einzige Beurteilungsgröße

4.41Entlohnungsfunktion

St = S0t + s1t ct (t = 1, 2)

Perioden sind separierbar

Anreizproblem entspricht Lösung zweier unabhängiger und

strukturell identischer Agency-Modelle

Optimaler second best-Vertrag jeder Periode kann damit wie

aus einem eigenständigen LEN-Modell bestimmt werden

Optimale Lösung

1

c* =

s

Variable Entlohnungsparameter 1t 1+ r 2

t

æ

ç

ç

ç

t =1çè

2

ö

÷

÷

2÷

t ÷ø

1

1

KW

=

- 2 u - I

å

Zielerreichung des Prinzipals

2 1+ r

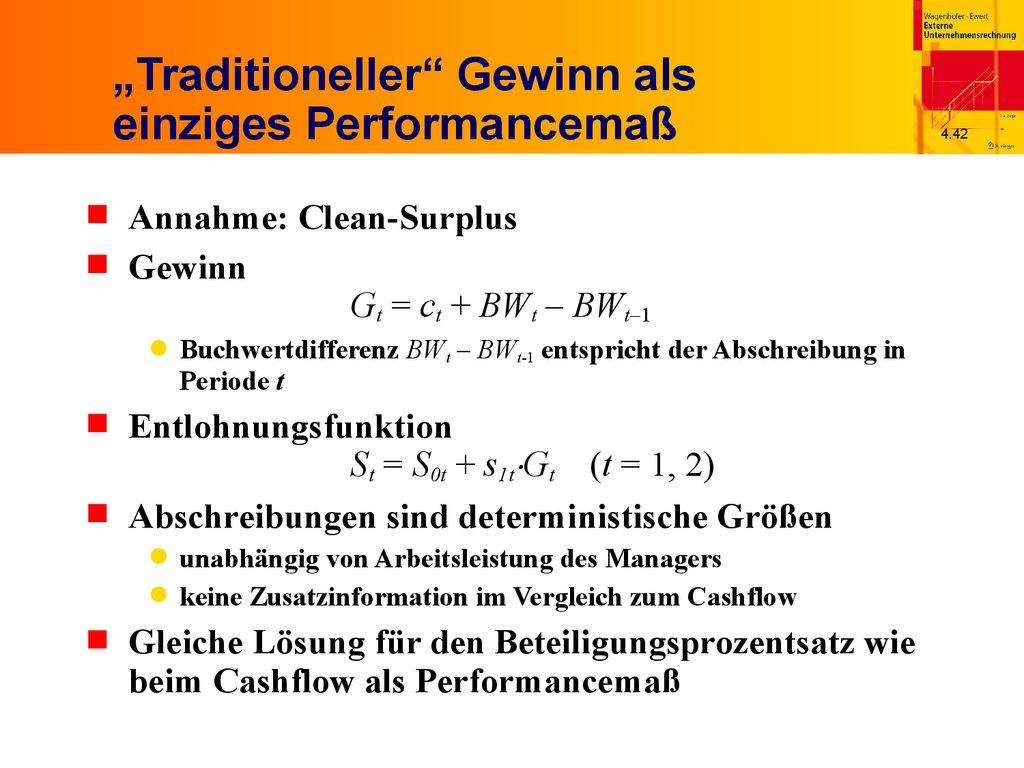

42. „Traditioneller“ Gewinn als einziges Performancemaß

Annahme: Clean-SurplusGewinn

Gt = ct + BWt – BWt-1

Buchwertdifferenz BWt – BWt-1 entspricht der Abschreibung in

Periode t

Entlohnungsfunktion

St = S0t + s1t Gt (t = 1, 2)

Abschreibungen sind deterministische Größen

unabhängig von Arbeitsleistung des Managers

keine Zusatzinformation im Vergleich zum Cashflow

Gleiche Lösung für den Beteiligungsprozentsatz wie

beim Cashflow als Performancemaß

4.42

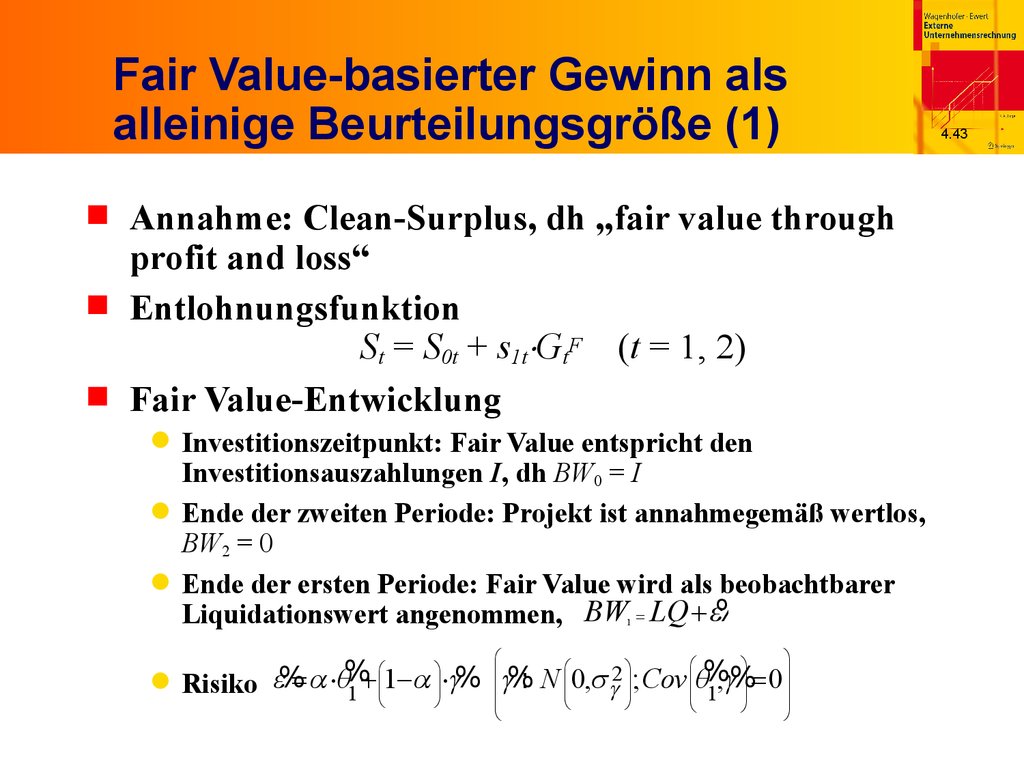

43. Fair Value-basierter Gewinn als alleinige Beurteilungsgröße (1)

Annahme: Clean-Surplus, dh „fair value throughprofit and loss“

Entlohnungsfunktion

St = S0t + s1t GtF (t = 1, 2)

Fair Value-Entwicklung

Investitionszeitpunkt: Fair Value entspricht den

Investitionsauszahlungen I, dh BW0 = I

Ende der zweiten Periode: Projekt ist annahmegemäß wertlos,

BW2 = 0

Ende der ersten Periode: Fair Value wird als beobachtbarer

Liquidationswert angenommen, BW = LQ + e%

1

æ

ö

æ

ö

æ

ö

æ

ö

ç

2

%

%

ç

÷ = 0 ÷÷

ç

÷

%

%

%

%

e

=

a

q

+

1

a

g

g

:

N

0,

;

Cov

q

,

g

çç

÷÷

Risiko

ç

g÷

ç

ç 1 ÷

1 è

ø

ç

÷

è

è

ø

è

ø

ø

4.43

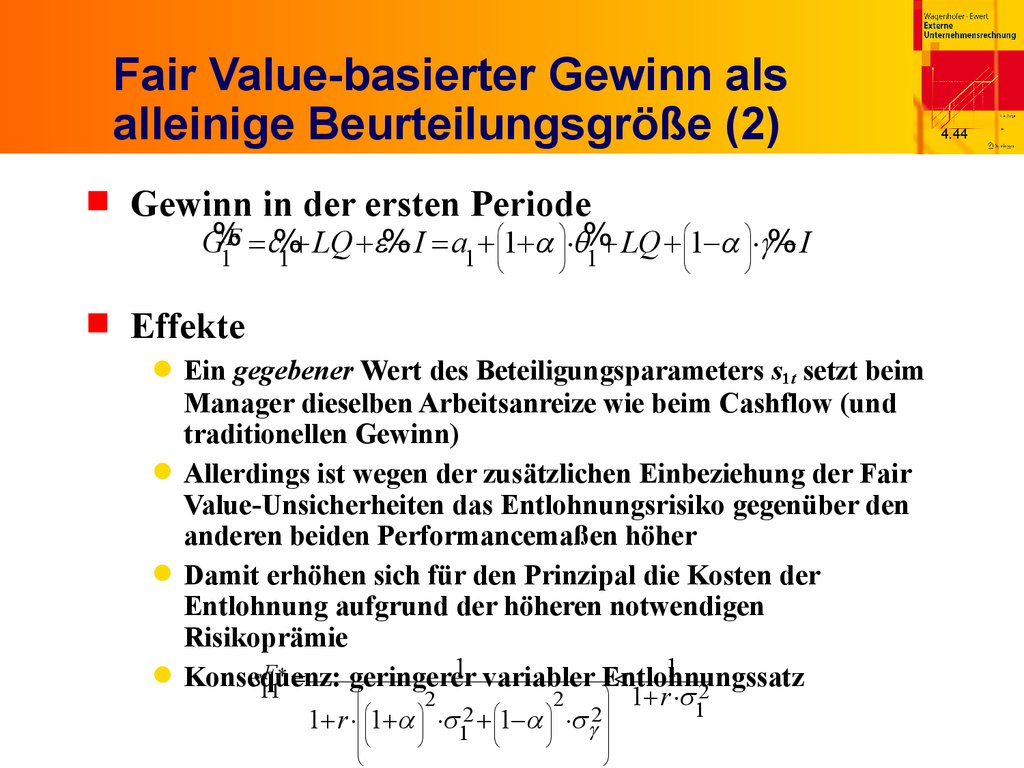

44. Fair Value-basierter Gewinn als alleinige Beurteilungsgröße (2)

Gewinn in der ersten Periodeæ

ö

æ

ö

F = c%+ LQ + e%

G%

I

=

a

+

+

LQ

+

-I

çç1+ a ÷÷ q%

çç1-a ÷÷ g%

1

1

1

1

è

ø

è

ø

Effekte

Ein gegebener Wert des Beteiligungsparameters s1t setzt beim

Manager dieselben Arbeitsanreize wie beim Cashflow (und

traditionellen Gewinn)

Allerdings ist wegen der zusätzlichen Einbeziehung der Fair

Value-Unsicherheiten das Entlohnungsrisiko gegenüber den

anderen beiden Performancemaßen höher

Damit erhöhen sich für den Prinzipal die Kosten der

Entlohnung aufgrund der höheren notwendigen

Risikoprämie

1 variabler Entlohnungssatz

1

F* =

Konsequenz:

s11

<

geringerer

æ

ö

2

2

2

çæ

÷ 1+ r 1

ö

æ

ö

1+ r çç çç1+a ÷÷ 12 + çç1-a ÷÷ g2 ÷÷

ç

è

è

ø

è

ø

÷

ø

4.44

45. Fair Value-basierter Gewinn als alleinige Beurteilungsgröße (3)

Lösung des Problems für die zweite Periodeunterscheidet sich dagegen nicht von der Lösung

für den Cashflow (und traditionellen Gewinn)

Gesamte Zielerreichung ist daher wegen des

höheren Risikos in der ersten Periode niedriger

Gewinn auf Basis von Fair Values „belastet“ die

Performancegröße also mit weiteren, aus Sicht des Managers

unkontrollierbaren Risiken und verletzt somit das Prinzip der

„Controllability“

4.45

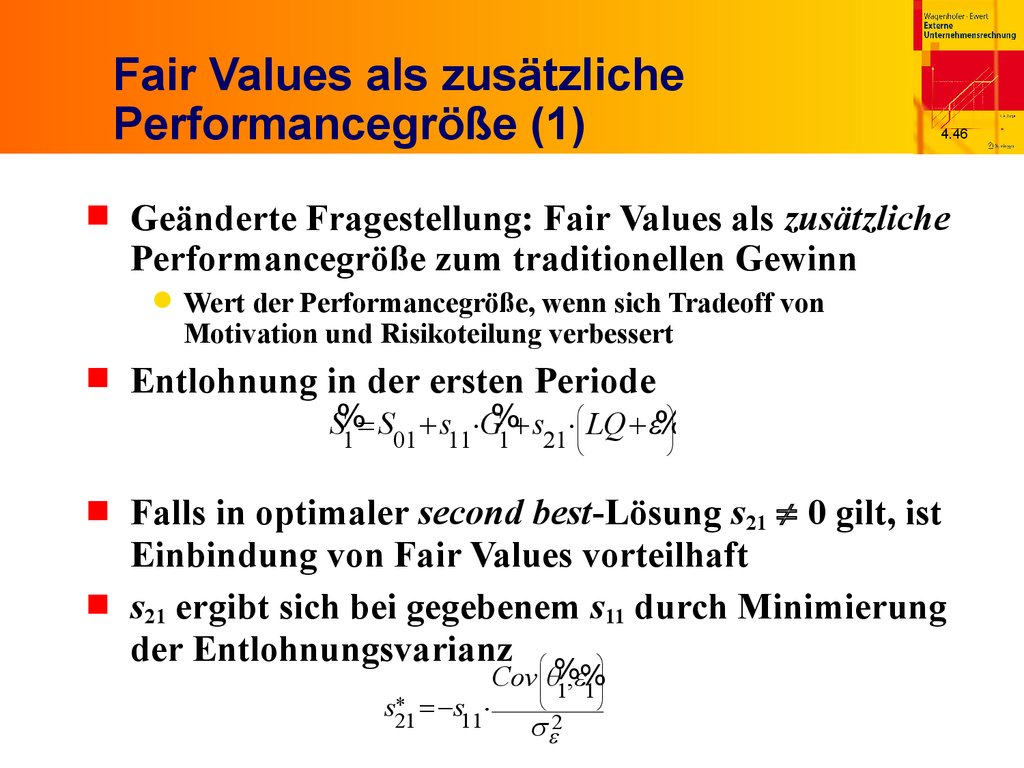

46. Fair Values als zusätzliche Performancegröße (1)

4.46Geänderte Fragestellung: Fair Values als zusätzliche

Performancegröße zum traditionellen Gewinn

Wert der Performancegröße, wenn sich Tradeoff von

Motivation und Risikoteilung verbessert

Entlohnung in der ersten Periode

ö

%+ s æç LQ + e%

S%

=

S

+

s

G

÷÷

1

01 11 1 21 ç

è

ø

Falls in optimaler second best-Lösung s21 0 gilt, ist

Einbindung von Fair Values vorteilhaft

s21 ergibt sich bei gegebenem s11 durch Minimierung

der Entlohnungsvarianz æ ö

* =-s

s21

11

Cov ççq%

,e%÷

1 1÷

è

e2

ø

47. Fair Values als zusätzliche Performancegröße (2)

ErgebnisFair Values sind genau dann im optimalen Anreizsystem

enthalten, wenn die exit-Preisrisiken nicht völlig unabhängig

von den operativen Risiken der ersten Periode sind

Eine geeignete Einbindung der Fair Values kann

Entlohnungsrisiko bei gegebener Arbeitsleistung

reduzieren, sofern sich zumindest ein Teil der

operativen Risiken auch in den exit-Preisrisiken

widerspiegelt

Verwendung von Fair Values kann vorteilhaft sein

oder auch nicht – dies hängt also von den genauen

Einsatzbedingungen ab

4.47

finance

finance