Similar presentations:

Развитие страхования жизни в ООО «Страховая компания «Росгосстрах – Жизнь»

1.

федеральное государственное бюджетное образовательное учреждениевысшего образования

«Вологодский государственный университет»

Экономический факультет

Кафедра финансов и кредита

ВЫПУСКНАЯ КВАЛИФИКАЦИОННАЯ РАБОТА

Развитие страхования жизни в

ООО «Страховая компания «Росгосстрах – Жизнь»

Руководитель ВКР

Студент

Вологда

2016 г.

С. В. Аксютина

С. С. Кожина

2.

Слайд 2Цель работы – разработка практических рекомендаций

по развитию страхования жизни в ООО «Страховая компания

«Росгосстрах – Жизнь».

Объект исследования – ООО «Страховая компания

«Росгосстрах – Жизнь» (ООО «СК «РГС – Жизнь»)

3.

Слайд 3Динамика активов ООО «Страховая компания

«Росгосстрах – Жизнь» за 2012-2015 гг. (на конец года), млрд. руб.

40

35

30

25

39,28

20

31,81

15

10

21,87

14,49

5

0

2012

2013

2014

2015

Активы

4.

Слайд 4Динамика пассивов ООО «Страховая компания

«Росгосстрах – Жизнь» за 2012-2015 гг. (на конец года), млрд. руб.

40

35

30

25

34,76

20

28,62

15

10

19,61

13,29

5

0

1,2

2012

2,27

2013

3,19

2014

4,52

2015

Обязательства

Капитал и резервы

5.

Слайд 5Динамика доходов, расходов и финансового результата

ООО «Страховая компания «Росгосстрах – Жизнь»

за 2012-2015 гг. (на конец года), млрд. руб.

100

87,71

90

80

74,67

70

61,85

60

50

40

50,02

69,72

73,73

Доходы

Расходы

Прибыль

58,89

48,76

30

20

10

13,98

1,26

2,96

4,95

2012

2013

2014

0

2015

6.

Слайд 6Динамика коэффициентов финансовой устойчивости и

ликвидности ООО «Страховая компания «Росгосстрах – Жизнь»

за 2012-2015 гг.

Название показателя

Коэффициент автономии

Коэффициент соотношения заемных

и собственных средств страховщика

Коэффициент абсолютной

ликвидности

Коэффициент текущей ликвидности

Коэффициент дебиторской

задолженности

Коэффициент кредиторской

задолженности

Коэффициент маневренности

собственного капитала

Соотношение страховых резервов и

собственного капитала

Норматив

Годы

Изменение

2012

2013

2014

2015

2015/2012

0,5 – 0,6

0,08

0,10

0,10

0,12

0,04

1

11,08

8,65

8,97

7,69

-3,4

0,05 – 0,1

0,91

1,00

0,95

0,99

0,08

1,4 – 2

1,09

1,11

1,11

1,13

0,04

0,43 – 0,5

1,05

0,50

1,13

0,92

-0,1

0,4 – 0,45

0,12

0,14

0,19

0,03

-0,1

0,1 – 0,2

0,98

0,99

0,99

0,99

0,01

-

7,44

5,72

6,09

6,80

-0,64

7.

Слайд 7Динамика коэффициентов рентабельности и деловой активности

ООО «Страховая компания «Росгосстрах – Жизнь»

за 2012-2015 гг., %

Годы

Название показателя

Изменение

2015/2012

2012

2013

2014

2015

Общая рентабельность капитала

3,37

5,18

5,83

12,85

9,48

Рентабельность собственного капитала

40,73

49,97

58,15

111,70

70,97

Рентабельность инвестируемого капитала

5,00

3,48

2,39

11,33

6,33

Рентабельность страховой деятельности

15,07

26,13

34,00

58,56

43,49

Рентабельность страхования жизни

19,39

12,85

9,56

19,27

-0,12

Общая оборачиваемость активов

3,45

2,83

2,35

2,23

-1,22

8.

Слайд 8Динамика основных показателей по страхованию жизни в

ООО «Страховая компания «Росгосстрах – Жизнь»

за 2012-2015 гг., млрд. руб.

25

20,18

20

15

Страховые премии

Страховые выплаты

12,04

10

7,84

5,72

4,3

5

1,09

1,8

2,24

0

2012

2013

2014

2015

9.

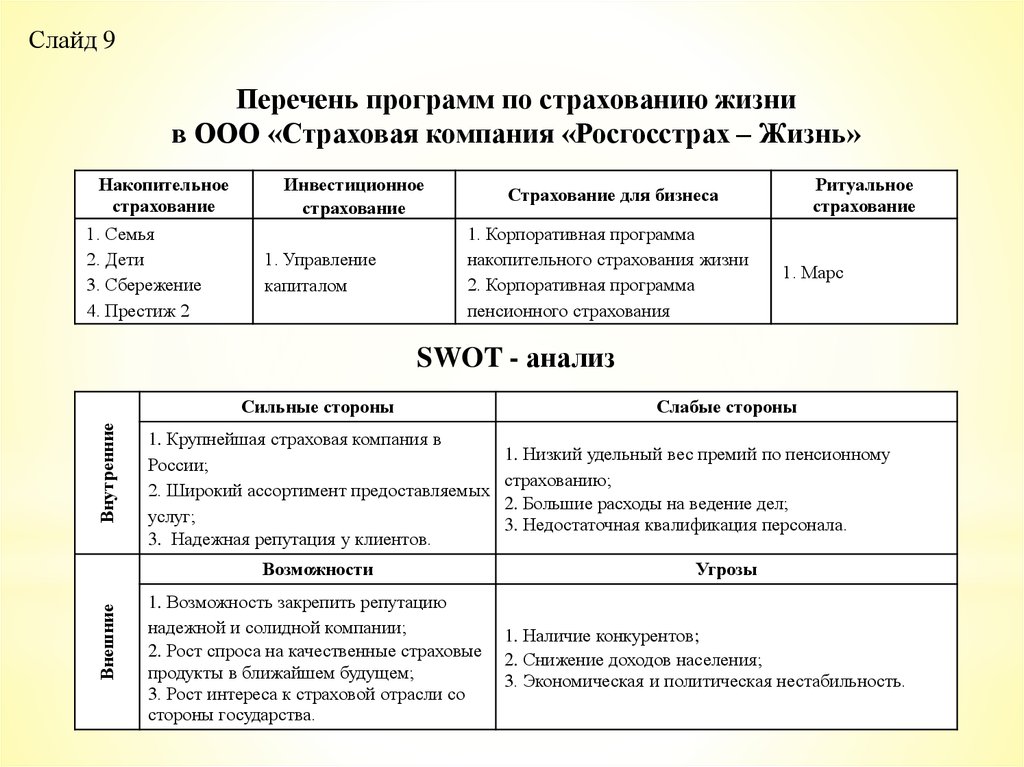

Слайд 9Перечень программ по страхованию жизни

в ООО «Страховая компания «Росгосстрах – Жизнь»

Накопительное

страхование

1. Семья

2. Дети

3. Сбережение

4. Престиж 2

Инвестиционное

страхование

1. Управление

капиталом

Ритуальное

страхование

Страхование для бизнеса

1. Корпоративная программа

накопительного страхования жизни

2. Корпоративная программа

пенсионного страхования

1. Марс

SWOT - анализ

Внутренние

Сильные стороны

1. Крупнейшая страховая компания в

России;

2. Широкий ассортимент предоставляемых

услуг;

3. Надежная репутация у клиентов.

Внешние

Возможности

1. Возможность закрепить репутацию

надежной и солидной компании;

2. Рост спроса на качественные страховые

продукты в ближайшем будущем;

3. Рост интереса к страховой отрасли со

стороны государства.

Слабые стороны

1. Низкий удельный вес премий по пенсионному

страхованию;

2. Большие расходы на ведение дел;

3. Недостаточная квалификация персонала.

Угрозы

1. Наличие конкурентов;

2. Снижение доходов населения;

3. Экономическая и политическая нестабильность.

10.

Слайд 10Сравнительная характеристика накопительного страхования

жизни с банковским вкладом

Показатели

Функция

Первоначальный

вклад

Срок вложения

Доходность

Накопительное страхование жизни

Защита и накопление

Возможность оплачивать небольшие суммы в

качестве страховых взносов в течение всего

периода их уплаты.

Долгосрочные: до 40 лет.

В среднем 7-10,5%.

Банковский вклад

Только накопление

Необходимость внесения

сразу всей суммы.

Краткосрочные: от 1

месяца до 3 лет.

Средняя ставка – 8,34%.

Выплаты

Гарантия выплаты независимо от страхового

случая (дожитие, установление I или II

(нерабочие) степени нетрудоспособности и

выплата наследникам в случае наступления

смерти).

Сохранение и преумножение

только тех средств, которые

вносятся на счет.

Получение

выплаты

Выгодоприобретатель (указанный в договоре

страхования) в течение 15 дней.

Только законный наследник

по истечении 6 месяцев.

11.

Слайд 11Обеспечение роста продаж страхового продукта «Сбережение»

Преимущества:

- отнесение к базовому страховому риску получение I или II степени

нетрудоспособности по любой причине (включая несчастный случай);

- отнесение к дополнительным рискам смертельно опасные

заболевания, хирургические операции;

- введение опции «Освобождение от уплаты страховых взносов»;

- снижение нижней границы возраста застрахованного до 14 лет.

Предполагаемый экономический эффект: улучшение финансового

положения ООО «Страховая компания «Росгосстрах – Жизнь», рост

количества страхователей, рост сборов страховых премий.

12.

Слайд 12Введение страхового продукта «Защита от разводов»

Основание:

Показатель

Коэффициент разводов, %

2011 г.

50,86

2012 г.

53,07

2013 г.

54,51

2014 г.

56,59

Основные положения программы:

1. Развод родителей до окончания срока страхования.

Страховые риски

2. Смерть одного из родителей по любой причине до окончания срока

страхования.

2. Смерть обоих родителей по любой причине до окончания срока страхования.

Застрахованный

Страхователь

На момент начала срока действия страхового полиса возраст не может быть

менее 1 года и не более 18 лет.

К моменту окончания срока действия страхового полиса возраст не может

превышать 23 лет.

Дееспособное физическое лицо, осуществляющее плату по договору

страхования.

Срок страхования

От 5 до 21 года.

Страховая сумма

Устанавливается страховщиком в рублях по согласованию со страхователем.

Страховая

выплата

В случае развода родителей до окончания срока страхования.

В случае смерти одного из родителей до окончания срока страхования.

13.

Слайд 13Активизация маркетинговой концепции управления страховой

деятельности

Преимущества:

- реализация на рынке нового полиса;

- привлечение новых клиентов;

- установление более тесных отношений с приоритетными клиентами;

- интерес к новому продукту;

- укрепление доверия к ООО «Страховая компания «Росгосстрах –

Жизнь» со стороны страхователей.

finance

finance