Similar presentations:

Единый налог на вмененный доход

1.

2.

Единый налог на вмененный доход – этоспециальный налоговый режим. Он является

добровольным. То есть компания при желании

может перейти на вмененку. Тогда вместо

налога на прибыль, НДС и ряда других, она

будет платить только ЕНВД.

Правда, есть условия, при которых компания не

сможет применять спецрежим. Допустим, он

вообще не введен в регионе. В частности,

таким регионом является Москва. Значит,

московские компании не могут при всем

желании перейти на вмененку.

3.

Система в виде ЕНВД действует только в тех городахи районах, где она введена нормативными правовыми

актами местных представительных органов. В частности,

ЕНВД может быть введен решением городской думы,

муниципального совета, собрания представителей

муниципального района и пр. В местностях, где такие

документы не приняты, «вмененка» не действует.

Узнать, введена ли система ЕНВД в вашем районе

или городе, можно в своей налоговой инспекции.

4.

При исчислении и уплате ЕНВД размер реально полученногодохода значения не имеет, налогоплательщики руководствуются

размером вмененного им дохода, который установлен Налоговым

кодексом РФ.

ЕНВД применяется в отношении отдельных видов

предпринимательской деятельности (п.2 ст.346.26 НК РФ):

розничная торговля;

общественное питание;

бытовые, ветеринарные услуги;

услуги по ремонту, техническому обслуживанию и мойке

автомототранспортных средств;

распространение и (или) размещение рекламы;

услуги по передаче во временное пользование торговых мест,

земельных участков;

услуги по временному размещению и проживанию;

услуги по перевозке пассажиров и грузов автотранспортом;

услуги стоянок.

5.

Правила начисления и уплаты ЕНВДзакреплены в главе 26.3 Налогового

кодекса. Причем положения данной

главы едины для всех городов и

районов России. Это означает, что

муниципальные власти могут решить,

вводить или не вводить

единый налог на вмененный доход.

Но вводя ЕНВД, они не вправе

отступать от требований

главы 26.3 НК РФ.

6.

При этом глава о «вмененке» допускает существованиеместных особенностей в рамках общих правил. Так,

в Налоговом кодексе приведен полный перечень видов

деятельности, подпадающих под ЕНВД, а районная или

городская дума по своему усмотрению может ввести

единый налог только для некоторых из перечисленных

в НК РФ видов бизнеса. Другими словами, данный список

можно сократить, но не расширить. Еще одна местная

особенность — это значение корректирующего

коэффициента К2 (он участвует в расчете суммы единого

налога). Согласно Налоговому кодексу значение К2

варьируется от 0,005 до 1. А конкретную же цифру

утверждают муниципальные власти.

7.

Российские организации и индивидуальные предприниматели,изъявившие желание перейти на «вмененку»

и которые соответствуют определенным критериям

и занимаются видами деятельности, подпадающими

под ЕНВД, в местностях, где введен этот налог.

8.

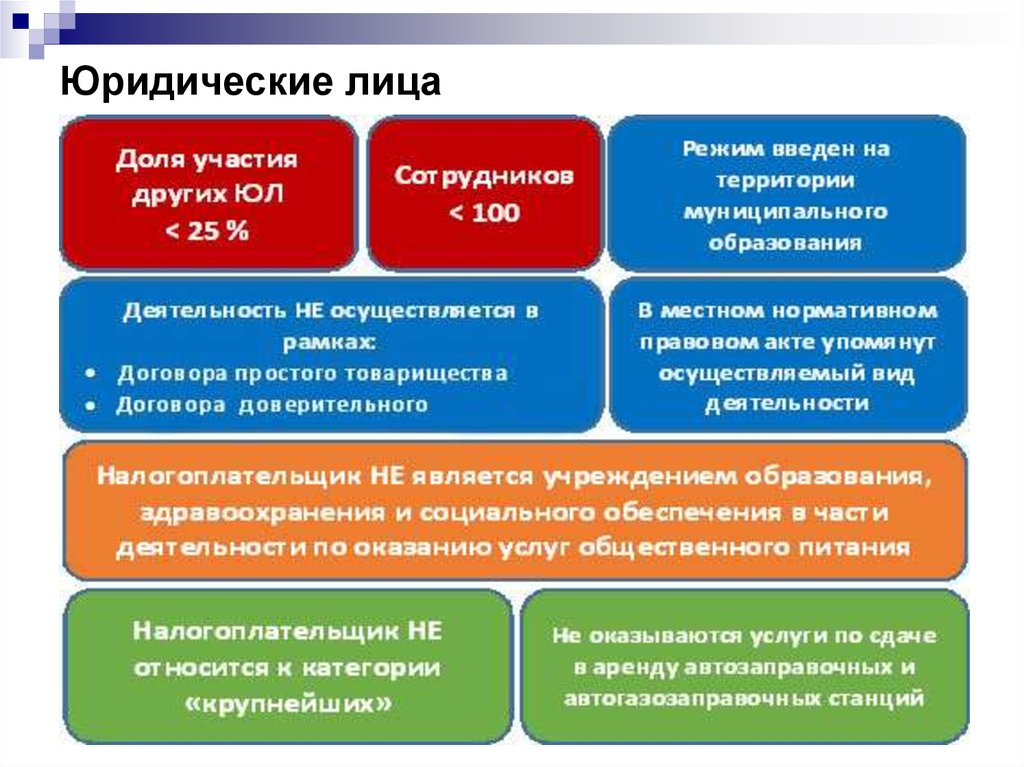

Критериев, позволяющих переходить на ЕНВД, несколько..Во-первых, среднесписочная численность персонала

в предыдущем году не должна превышать 100 человек.

Во-вторых, у организаций доля участия других

юридических лиц не должна превышать 25 процентов.

В-третьих, компании и ИП не должны состоять в простом

товариществе и быть налогоплательщиками единого

сельхозналога.

В-четвертых, на «вмененку» не могут перейти

арендодатели, сдающие во временное пользование

автозаправочные станции.

9. Юридические лица

10. Индивидуальные предприниматели

11.

В 2012 году и ранее переход на «вмененку» был обязательным.Начиная с 2013 года перейти на ЕНВД

можно только по собственному желанию.

12.

Перейти на «вмененку» можно в любой момент,а вот отказаться от нее — только с января следующего года.

Помимо добровольного возможен и принудительный уход

с ЕНВД. Это случается, если перестают соблюдаться

перечисленные выше условия. В такой ситуации

организации и предприниматели обязаны

перейти на общую систему налогообложения.

13.

Правила перехода зависят от причин,по которым невозможно применять ЕНВД.

Так, при превышении лимита по численности

работников или по доле участия других компаний,

налогоплательщик обязан пересчитать налоги

задним числом с начала квартала, в котором

произошло превышение. При нарушении

других критериев переход на общую систему

налогообложения происходит со следующего квартала.

14.

В общем случае организации, перешедшие на уплату ЕНВД,освобождаются от налога на прибыль и налога на имущество.

Индивидуальные предприниматели — от НДФЛ.

Кроме того, и те и другие не платят налог на добавленную

стоимость (за исключением НДС при импорте).

Данное освобождение распространяется только

на доходы от видов деятельности,

переведенных на «вмененку».

Если налогоплательщик одновременно занимается и другими

видами деятельности,

то доходы от них облагаются налогами по иным системам.

15.

«Вмененка» не освобождает от обязанности соблюдатькассовую дисциплину. Это означает, что «вмененщики»

обязаны вести кассовую книгу, заполнять приходные и

расходные ордера и пр. Что касается

контрольно-кассовой техники, то в настоящее время

плательщики ЕНВД вправе отказаться от ее применения.

Вместо чеков ККТ они должны по просьбе покупателя

выдать иной документ, подтверждающий прием

наличности (например, товарный чек или квитанцию).

Если же «вмененщик» хочет использовать кассовый

аппарат, он может это делать.

16.

Компании, перешедшие наЕНВД, должны в полной мере вести бухучет. То

есть оформлять бухгалтерские регистры, составлять

БУХГАЛТЕРСКУЮ ОТЧЕТНОСТЬ .

Предприниматели, применяющие «вмененку»,

от ведения бухгалтерского учета освобождены.

17.

Все плательщики ЕНВД обязаны зарегистрироваться в этомкачестве в налоговой инспекции. Причем в одних случаях

налогоплательщики должны встать на учет по своему

местонахождению (месту жительства ИП), в других случаях —

по месту ведения деятельности.

В частности, зарегистрироваться в ИФНС по адресу

предприятия (ИП — по месту жительства) должны те, кто

занимается: автотранспортными услугами по перевозке

пассажиров и грузов, развозной и разносной розничной

торговлей или размещает рекламу на автотранспортных

средствах.

18.

Все остальные плательщики ЕНВД обязаны встать на учетпо месту ведения деятельности. Если налогоплательщик

одновременно действует на территориях, подведомственных

разным инспекциям, то зарегистрироваться необходимо в

той ИФНС, на чьей территории ведется деятельность,

указанная первой в заявлении о постановке на учет.

Заявление о постановке на учет нужно заполнить на бланке

установленной формы и предоставить в инспекцию в

течение пяти дней с даты начала применения «вмененки».

В ответ налоговики выдадут свидетельство о постановке

на учет.

19.

Снятие с учета также происходит наосновании заявления. Его нужно

предоставить в течение пяти дней с даты

прекращения деятельности, в отношении

которой применялась «вмененка». Если

причиной перехода на другой режим является

несоблюдение критериев по численности и

доле участия других компаний, то заявление

о снятии с учета нужно подать не позднее

пяти дней после окончания месяца, в котором

критерии нарушены. При добровольном уходе

с «вмененки» заявление нужно предоставить

не позднее пяти дней с момента такого ухода,

то есть не позднее 5-го рабочего дня

следующего года.

20.

Объектом налогообложения признаетсявмененный доход

Величина вмененного дохода определяется

как произведение базовой доходности и величины

физического показателя по данному виду деятельности.

21. Порядок расчета налога (1)

Порядок расчета налога1.

(1)

Определяется базовая доходность с учетом

корректировки

БД=БД0 *К1*К2, где

(1)

БД –базовая доходность

К1- коэффициент– дефлятор

К2- коэффициент предпринимательской деятельности

Значение К1 ежегодно устанавливается Минэкономразвития.

В 2015 -2016 г.г. К1 равен 1,798.

Значение К2 устанавливается законами муниципальных (региональных)

органов власти в пределах от 0,005 до 1

БД0 - базовая доходность в месяц –установлена налоговым кодексом

(ст.346.29)

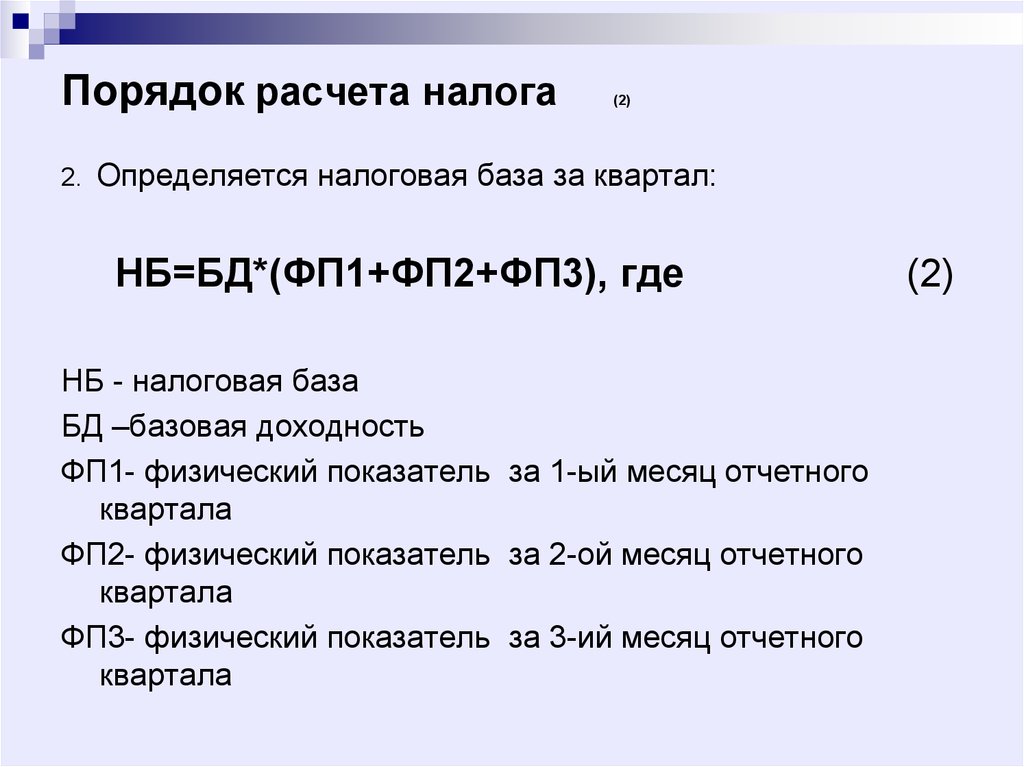

22. Порядок расчета налога (2)

Порядок расчета налога2.

(2)

Определяется налоговая база за квартал:

НБ=БД*(ФП1+ФП2+ФП3), где

НБ - налоговая база

БД –базовая доходность

ФП1- физический показатель за 1-ый месяц отчетного

квартала

ФП2- физический показатель за 2-ой месяц отчетного

квартала

ФП3- физический показатель за 3-ий месяц отчетного

квартала

(2)

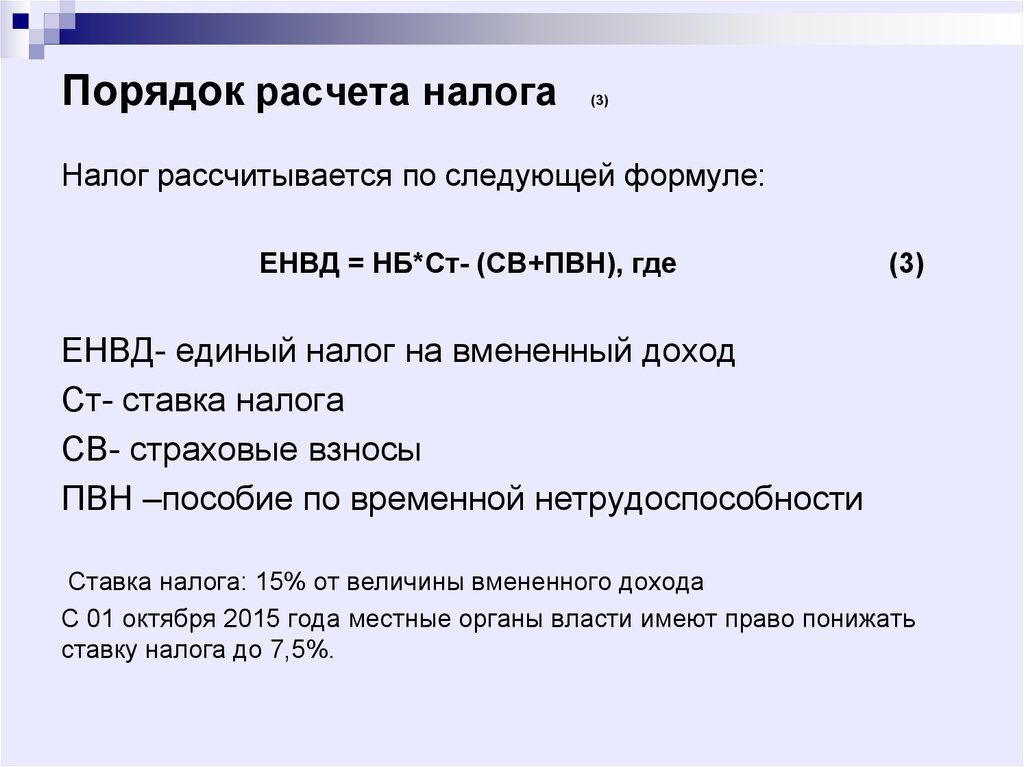

23. Порядок расчета налога (3)

Налог рассчитывается по следующей формуле:ЕНВД = НБ*Ст- (СВ+ПВН), где

(3)

ЕНВД- единый налог на вмененный доход

Ст- ставка налога

СВ- страховые взносы

ПВН –пособие по временной нетрудоспособности

Ставка налога: 15% от величины вмененного дохода

С 01 октября 2015 года местные органы власти имеют право понижать

ставку налога до 7,5%.

24.

ПримерДля оказания автотранспортных услуг по перевозке

пассажиров физическим показателем является

количество посадочных мест, а базовая доходность

составляет 1 500 руб. в месяц.

Допустим, количество мест равно десяти.

Значит, налоговая база за месяц составляет

15 000 руб. (1 500 руб. х 10 мест).

25.

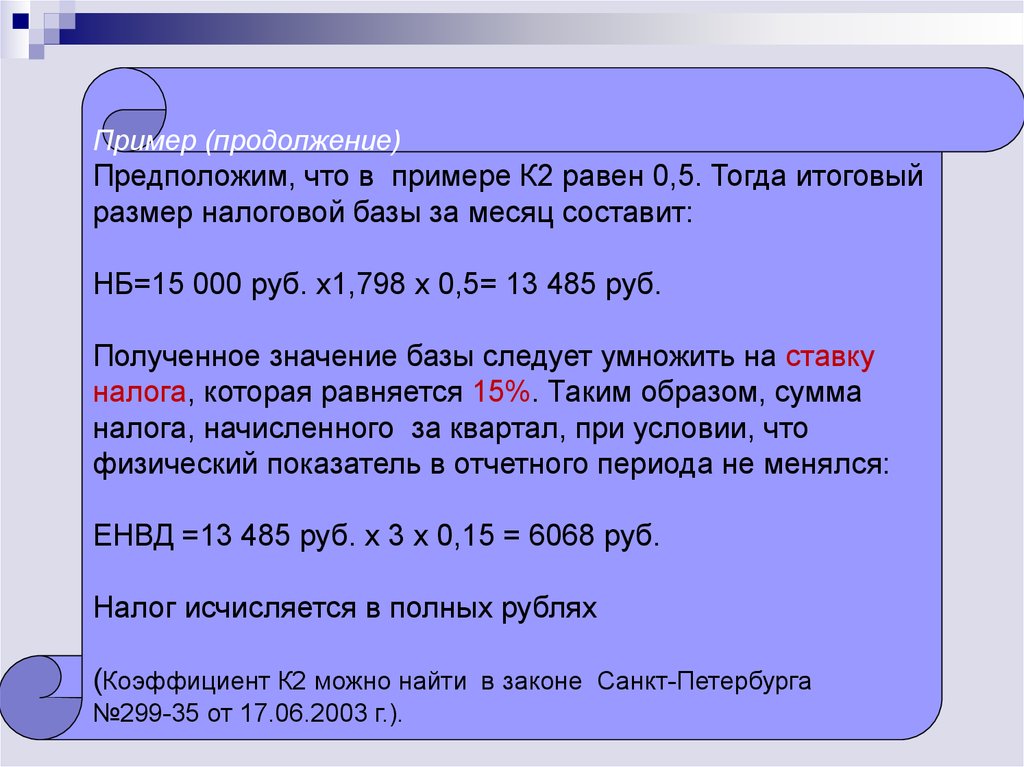

Пример (продолжение)Предположим, что в примере К2 равен 0,5. Тогда итоговый

размер налоговой базы за месяц составит:

НБ=15 000 руб. х1,798 х 0,5= 13 485 руб.

Полученное значение базы следует умножить на ставку

налога, которая равняется 15%. Таким образом, сумма

налога, начисленного за квартал, при условии, что

физический показатель в отчетного периода не менялся:

ЕНВД =13 485 руб. х 3 х 0,15 = 6068 руб.

Налог исчисляется в полных рублях

(Коэффициент К2 можно найти в законе Санкт-Петербурга

№299-35 от 17.06.2003 г.).

26.

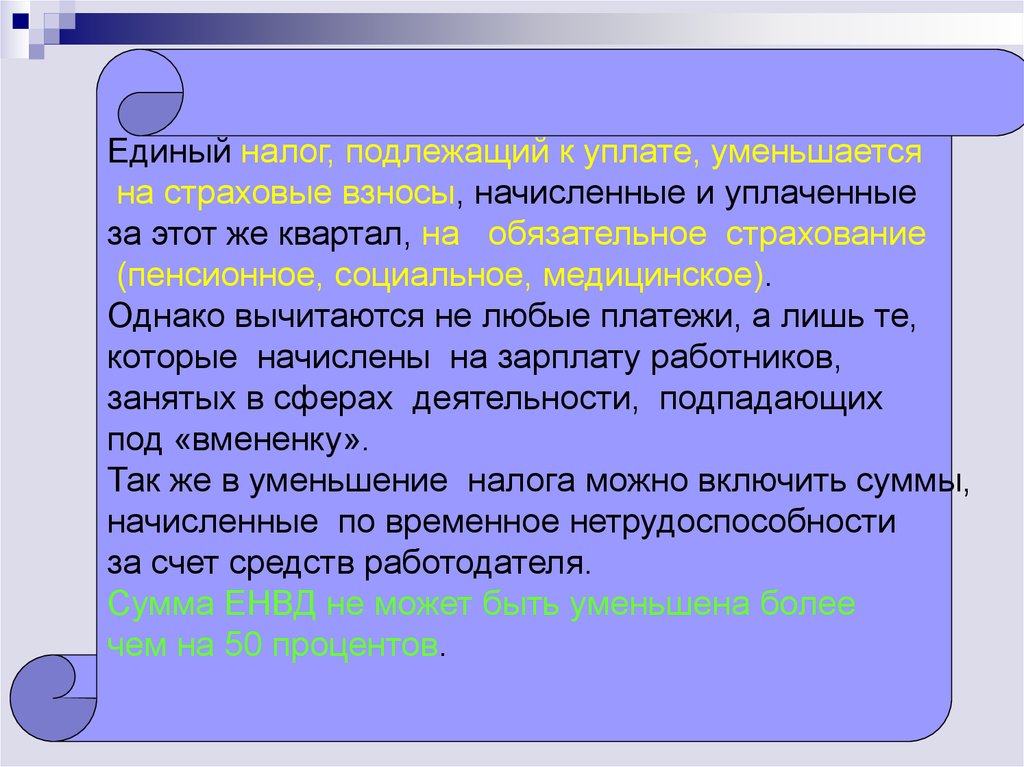

Единый налог, подлежащий к уплате, уменьшаетсяна страховые взносы, начисленные и уплаченные

за этот же квартал, на обязательное страхование

(пенсионное, социальное, медицинское).

Однако вычитаются не любые платежи, а лишь те,

которые начислены на зарплату работников,

занятых в сферах деятельности, подпадающих

под «вмененку».

Так же в уменьшение налога можно включить суммы,

начисленные по временное нетрудоспособности

за счет средств работодателя.

Сумма ЕНВД не может быть уменьшена более

чем на 50 процентов.

27.

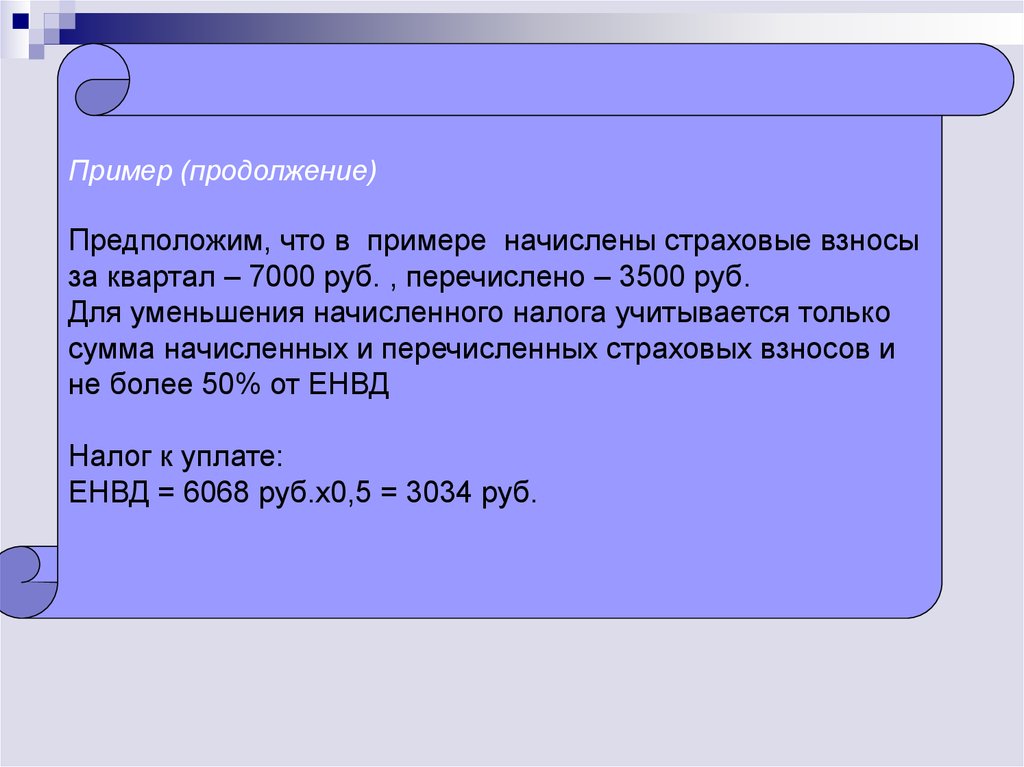

Пример (продолжение)Предположим, что в примере начислены страховые взносы

за квартал – 7000 руб. , перечислено – 3500 руб.

Для уменьшения начисленного налога учитывается только

сумма начисленных и перечисленных страховых взносов и

не более 50% от ЕНВД

Налог к уплате:

ЕНВД = 6068 руб.х0,5 = 3034 руб.

28.

Платить налог нужно по окончании налогового периода, тоесть один раз в квартал. Перечислить деньги следует не

позднее 25-го числа первого месяца следующего квартала.

В платежке необходимо просуммировать налог, начисленный

за каждый из трех месяцев квартала. Если мы платим налог

ЕНВД за третий квартал, то в платежном поручении

будет стоять сумма налога, начисленная

за июль, август и сентябрь.

29.

Также налог уменьшается нафиксированные платежи, сделанные

предпринимателями, которые платят

взносы «за себя». В отношении таких

платежей 50-ти процентное

ограничение не применяется. Это

значит, что ИП вправе уменьшить

сумму «вмененного» налога на

полную величину уплаченных

взносов.

Кроме того, сумма ЕНВД,

подлежащая уплате, уменьшается на

величину пособий по временной

нетрудоспособности работников.

30.

Индивидуальные предприниматели,у которых есть наемные работники,

вправе уменьшить сумму

исчисленного единого налога

на вмененный доход только на 50%.

31.

Отчитываться по ЕНВД нужно один раз в квартал. Сдатьналоговую декларацию необходимо не позднее 20-го числа

первого месяца следующего квартала.

Уплатить налог в бюджет по итогам квартала надо до 25-го числа

месяца, следующего за отчетным кварталом.

32.

Если по одним видамдеятельности

налогоплательщик начисляет

ЕНВД, а по другим применяет

иные системы

налогообложения, то ему

следует вести раздельный учет

имущества, обязательств и

хозяйственных операций.

33.

Специальный налоговый режим в виде ЕНВД существует вплотьдо 31 декабря 2020 года включительно. Начиная с января 2021

года положения главы 26.3 Налогового кодекса применяться

не будут. Это предусмотрено Федеральным законом от 02.06.16

№ 178-ФЗ.

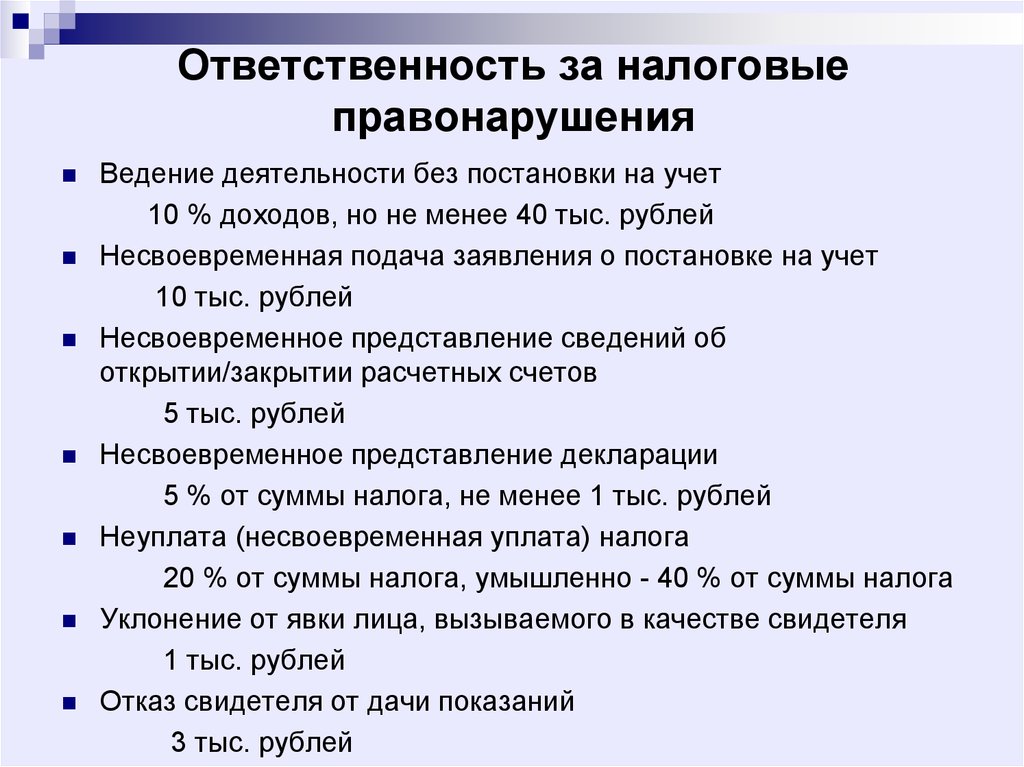

34. Ответственность за налоговые правонарушения

Ведение деятельности без постановки на учет10 % доходов, но не менее 40 тыс. рублей

Несвоевременная подача заявления о постановке на учет

10 тыс. рублей

Несвоевременное представление сведений об

открытии/закрытии расчетных счетов

5 тыс. рублей

Несвоевременное представление декларации

5 % от суммы налога, не менее 1 тыс. рублей

Неуплата (несвоевременная уплата) налога

20 % от суммы налога, умышленно - 40 % от суммы налога

Уклонение от явки лица, вызываемого в качестве свидетеля

1 тыс. рублей

Отказ свидетеля от дачи показаний

3 тыс. рублей

35. СПИСОК ЛИТЕРАТУРНЫХ ИСТОЧНИКОВ

Налоговый кодекс РФ, главы 16, 26.3Федеральный закон от 29 июня 2012 г. N 97-ФЗ "О

внесении изменений в часть первую и часть вторую

Налогового кодекса Российской Федерации и статью 26

Федерального закона "О банках и банковской

деятельности" (с изменениями и дополнениями)

Закон Нижнетагильского от 24.11.2005 N 77 (ред. от

30.06.2017)"О введении на территории Нижнетагильского

городского округа системы налогообложения в виде

единого налога на вмененный доход для отдельных

видов деятельности"

http://www.nalog.ru/rn66/taxation/taxes/envd/ Официальный сайт ФНС России

http://www.buhonline.ru/pub/beginner/2010/10/3841 Справочно-информационная система «Бухгалтерия

Онлайн»

law

law