Similar presentations:

Введение в фундаментальный анализ бизнеса и теорию инвестиций

1. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

Введение вфундаментальный

анализ бизнеса

и теорию

инвестиций

2.

Причины движения рынкаПоследствия движения рынка

Фундаментальный анализ

Технический анализ

Цель

Переоценка / недооценка

Момент входа / выхода на рынок

Постулаты

Любая ценная бумага имеет

внутренне присущую ей ценность

Постулаты:

Стоимость может быть

количественно оценена как

дисконтированная стоимость

будущих поступлений,

генерируемых этой бумагой

Анализ общей ситуации на рынке,

инвестиционной и дивидендной

политики компании,

инвестиционных возможностей …

Оценка

бизнеса

Оценка

акций

1. Рынок учитывает все.

Гипотеза «Эффективности рынка»

2. Движение цен подчинено тенденциям.

3. История повторяется.

Для определения текущей

внутренней стоимости

конкретной ценной бумаги

достаточно знать лишь динамику

ее цены в прошлом.

Анализ статистики цен,

построение долго-, средне- и

краткосрочных трендов и на их

основе определение, соответствует

ли текущая цена актива его

внутренней стоимости.

3.

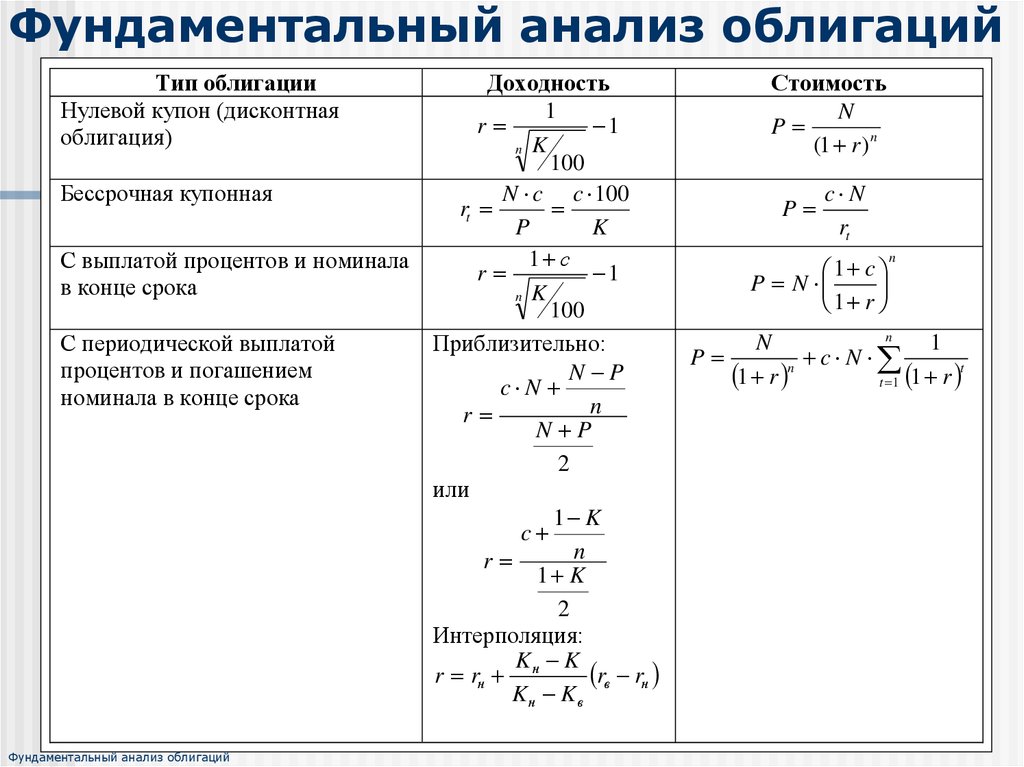

Типы и временные периоды графиковЛинейный - Lain charts

Японские свечи - Candlestick,

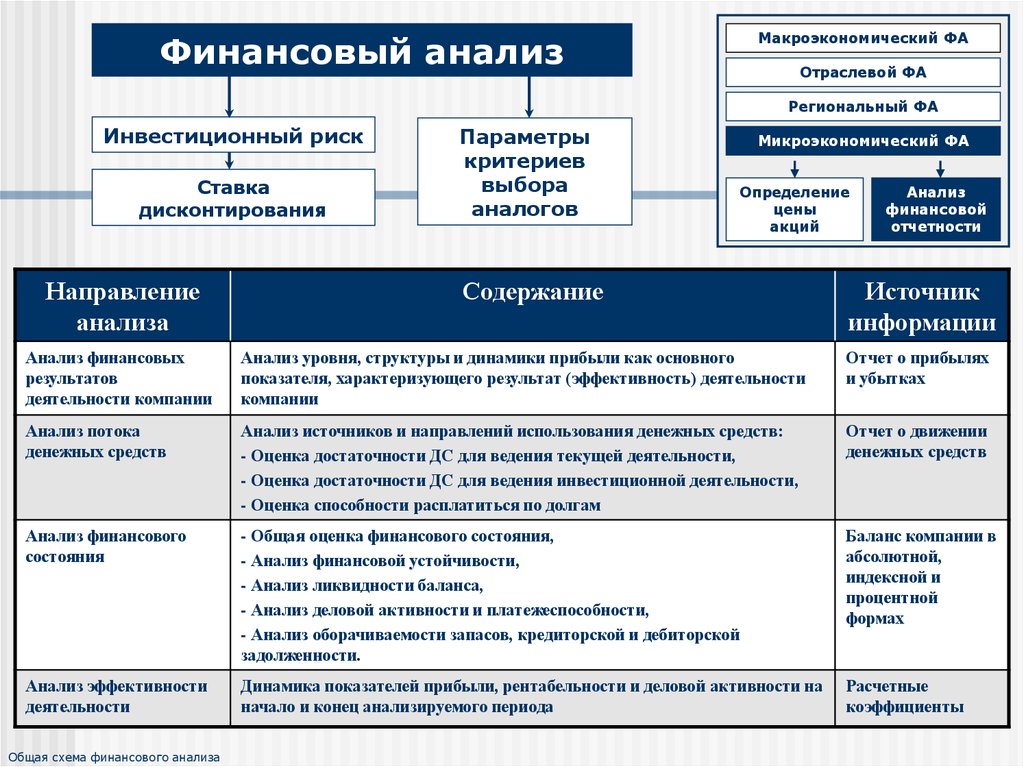

Japanese

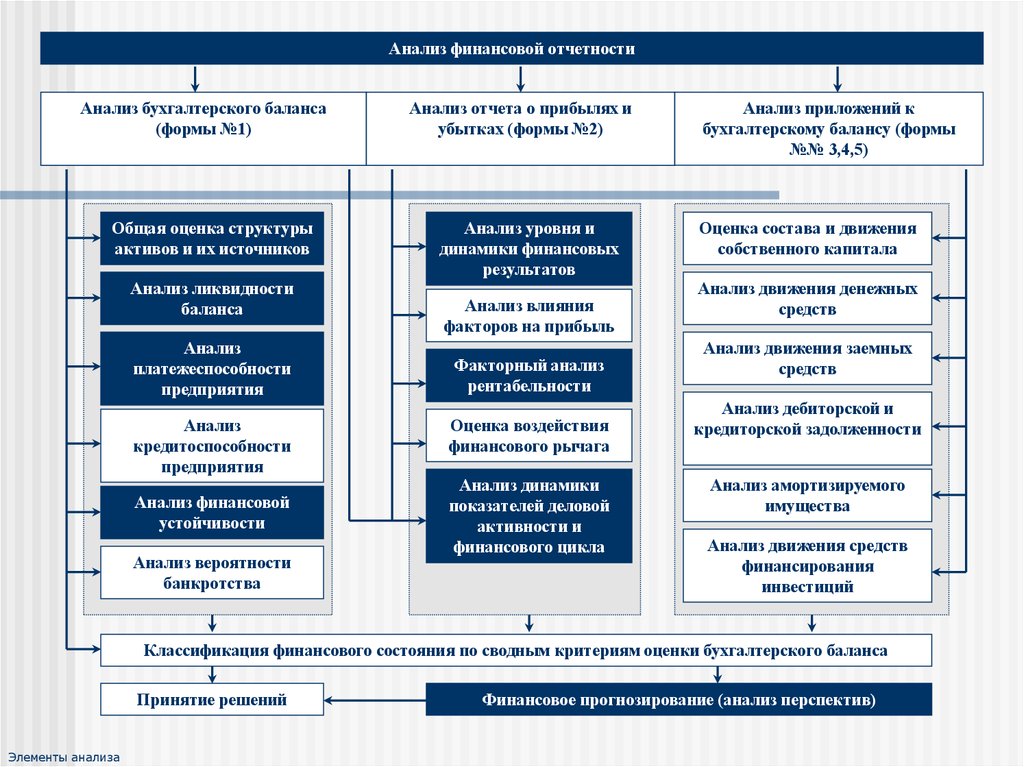

Cтолбиковый - Bar charts

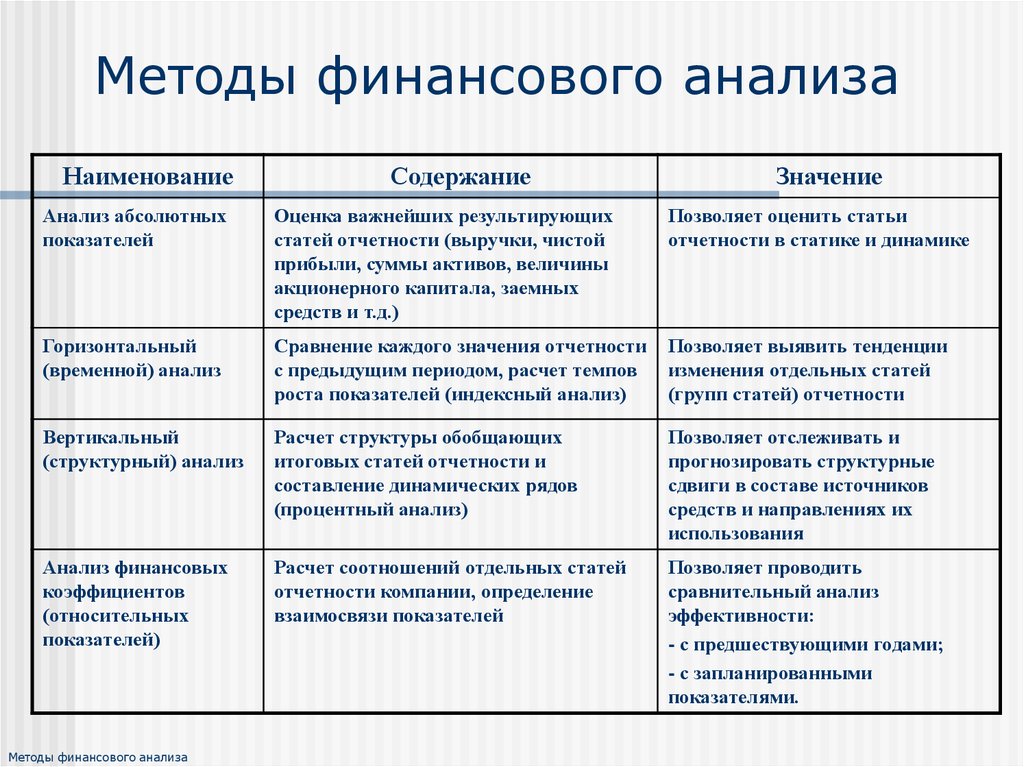

Пункто-цифровой - Point and Figure

Японские свечи

Крестики-нолики

4.

Наклонные линии поддержки и сопротивления5.

Использование комбинаций скользящихсредних

Красная n=5

Желтая n=10

Зеленая n=25

6. ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

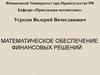

Фундаментальный анализ – направление в анализе ценных бумаг, котороестремиться определить их истинные стоимости, исходя из изучения связанных

с ними экономических факторов. Истинные стоимости сравниваются с

текущими ценами с целью определения величин отклонения.

Политические события:

Факторы:

1. Политические

2. Экономические

3. Слухи

Смена правительства

Действия центральных банков

Отставка президента

Наблюдение за уровнем

инфляции

Войны, локальные

конфликты

Экономические последствия

политических решений

Слухи:

Ожидание изменения

учётной ставки

Выход экономических

данных как слухи

ФУНДАМЕНТАЛЬНЫЙ АНАЛИЗ

Экономические события:

Аварии, Катастрофы.

Террористические акты.

Регулирование денежной массы

с помощью учётных ставок

Стабилизация валютных курсов

с помощью интервенций

Наблюдение за внешним

коммерческим торговым

балансом страны

Встречи ЕЭС и стран большой

семёрки

Стихийные бедствия

7.

18.07.2008ФМС выдает

визу Роберту

Дадли на 30

дней

05-08.08.08

Обострение

отношений Ю.Осетии

и Грузии

25.07.2008

Выступление

Путина по

«Мечел»

19.08.2008

Ю.Осетия включена

в бюджетную

систему России

26.08.2008

Признание Абхазии

и Ю.Осетии

10.09.2008

ТУ160 в Венесуэле

2-6.10.08.

Резкое падение цен

на нефть (-13%)

24.10.08

Падение цен на нефть из-за

решения ОПЕК о сокращении

добычи нефти на 1,5 млн.

баррелей в сутки с 01.11

DJIA

03.09.2008

Очередное осложнение

отношений между

Грузией и Россией

16.09.08

Банкротство Lehman

Brothers и снижение

рейтингов компании AIG

11-12.11.08

Объявление ЦБ РФ о

предстоящей

девальвации рубля

RTSI

8. ФА

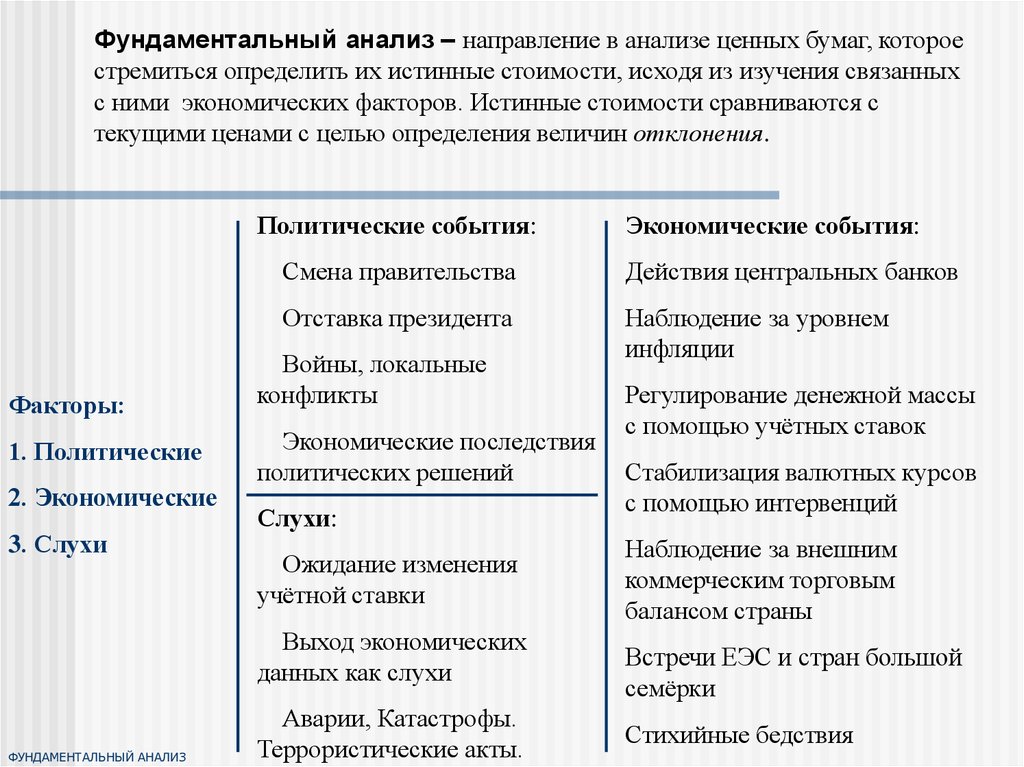

Фундаментальный анализ – анализ фундаментальныхфакторов экономики, определяющих условия протекания

экономических и в том числе инвестиционных процессов.

Фундаментальный анализ

Макроэкономический

Отраслевой

Региональный

Микроэкономический

Определение

цены

акций

ФА

Анализ

финансовой

отчетности

Общие тенденции развития экономики

(ВВП, инфляция ..)

Инвестиционная привлекательность отрасли

(рост объемов производства, рост цен на

факторы производства, рентабельность,

скорость оборота капитала, уровень

производственного и финансового рычага)

Горизонтальный анализ (динамических

коэффициентов); Вертикальный анализ

(структурных коэффициентов);

Мультипликативные факторные модели;

Факторный анализ; Сравнительный анализ;

Индексный анализ; Анализ финансовых

показателей

9. Основные положения фундаментального анализа

Фундаменталисты считают, что любая ценная бумага имеет внутренне присущую ей ценность,которая может быть количественно оценена как дисконтированная стоимость будущих

поступлений, генерируемых этой бумагой, т.е. нужно двигаться от будущего к настоящему. Все

зависит от того, насколько точно удается предсказать эти поступления, а это можно сделать,

анализируя общую ситуацию на рынке, инвестиционную и дивидендную политику компании,

инвестиционные возможности и т.п.

Основные положения оценки акций методами фундаментального анализа:

1. Метод капитализации дохода утверждает, что внутренняя стоимость любого

актива равна сумме дисконтированных платежей, которые инвестор ожидает

получить в результате владения этим активом.

2. Модели дисконтирования дивиденда являются частным случаем применения

метода капитализации дохода для оценки обыкновенных акций.

3. Для использования моделей дисконтирования дивидендов инвестор должен явно

или неявно сделать прогноз всех будущих дивидендов, ожидаемых по ценной

бумаге.

4. Как правило, инвестор делает упрощающие предположения относительно

динамики дивидендов по акции. Например, дивиденды по обыкновенным акциям

могут оставаться неизменными или возрастать с постоянным темпом. Более сложные

предположения допускают изменение темпа роста во времени.

Основные положения фундаментального анализа

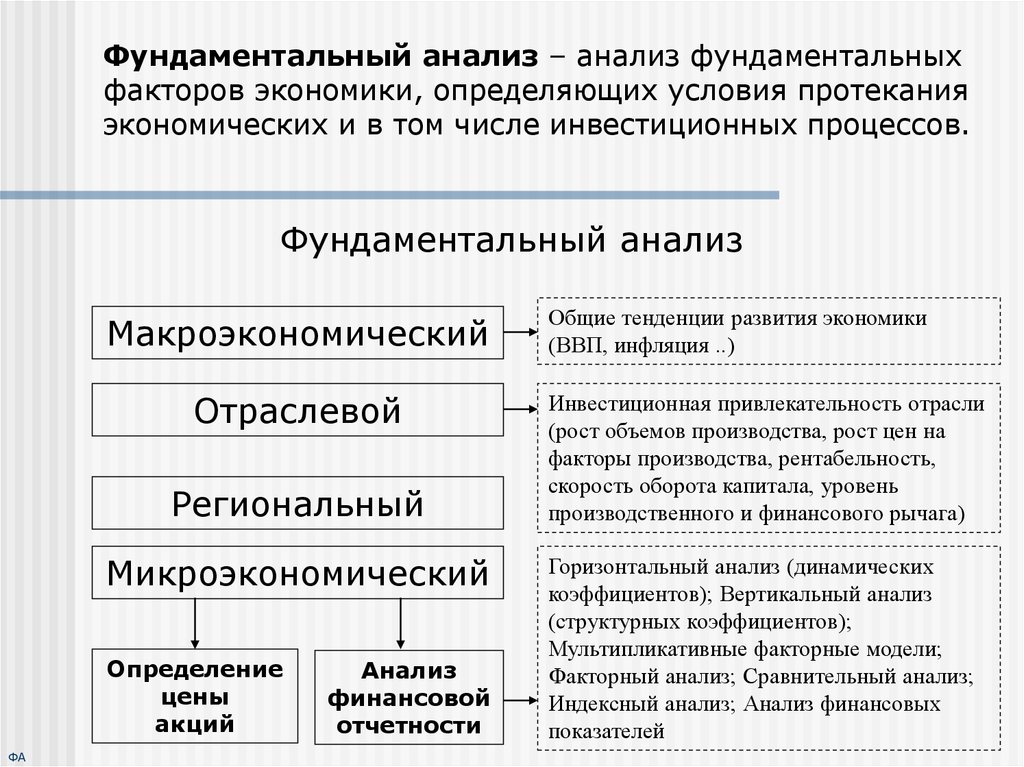

10. Основные положения фундаментального анализа 2

Основные положенияфундаментального анализа

Основные положения оценки акций методами фундаментального анализа:

5. Вместо моделей дисконтирования дивидендов многие аналитики пользуются более

простым методом оценки бумаг, который состоит в оценке “нормального” соотношения

“цена – доход” и в сравнении его с реальным соотношением “цена – доход” для той или

иной акции.

6. Темп роста доходов и уровня дивидендов фирмы зависит от удерживаемой доли доходов

и средней доходности капитала по новым инвестициям.

7. Существуют два способа определения неверно оцененных ценных бумаг с помощью

моделей дисконтирования дивидендов. Во-первых, дисконтированное значение ожидаемых

дивидендов можно сравнить с текущим курсом акции. Во-вторых, ставку дисконтирования,

которая уравнивает текущий курс акции и приведенную стоимость прогнозируемых

дивидендов, можно сравнить с требуемой ставкой доходности по акциям с аналогичным

уровнем риска.

8. Ставка доходности, на которую может рассчитывать аналитик (в случае, когда его

прогноз размера дивидендов отличается от общего мнения инвесторов), зависит от

скорости сходимости прогнозов других инвесторов и прогнозов аналитика.

Основные положения фундаментального анализа 2

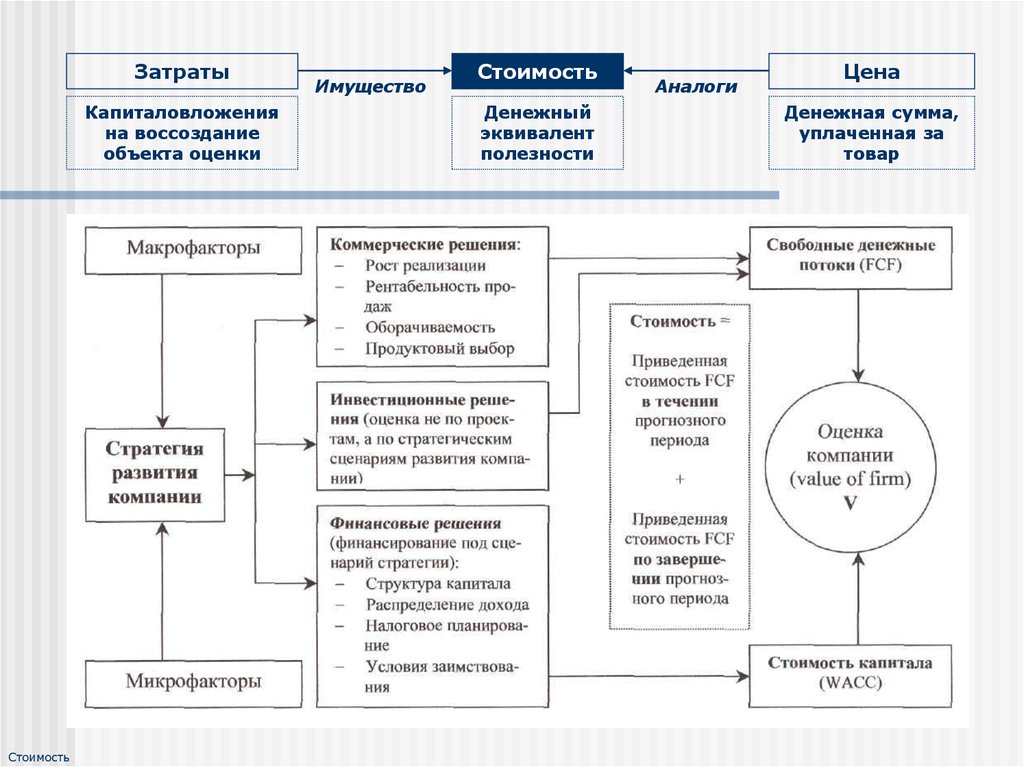

11. Стоимость

ЗатратыКапиталовложения

на воссоздание

объекта оценки

Стоимость

Имущество

Стоимость

Денежный

эквивалент

полезности

Аналоги

Цена

Денежная сумма,

уплаченная за

товар

12. Проблемы оценки стоимости компании методом DCF

СТОИМОСТЬ=

Текущая стоимость всех будущих доходов, генерируемых компанией

дата оценки стоимости

Длительность прогнозного периода

время

Денежный поток (доходы)

Дивиденды

Реверсия

(выручка от

перепродажи)

n

CFt

CFt 1

1

V

t

n

i g 1 i

t 1 1 i

СТОИМОСТЬ

Проблемы

Ставка дисконтирования

Темп роста доходов в постпрогнозном периоде

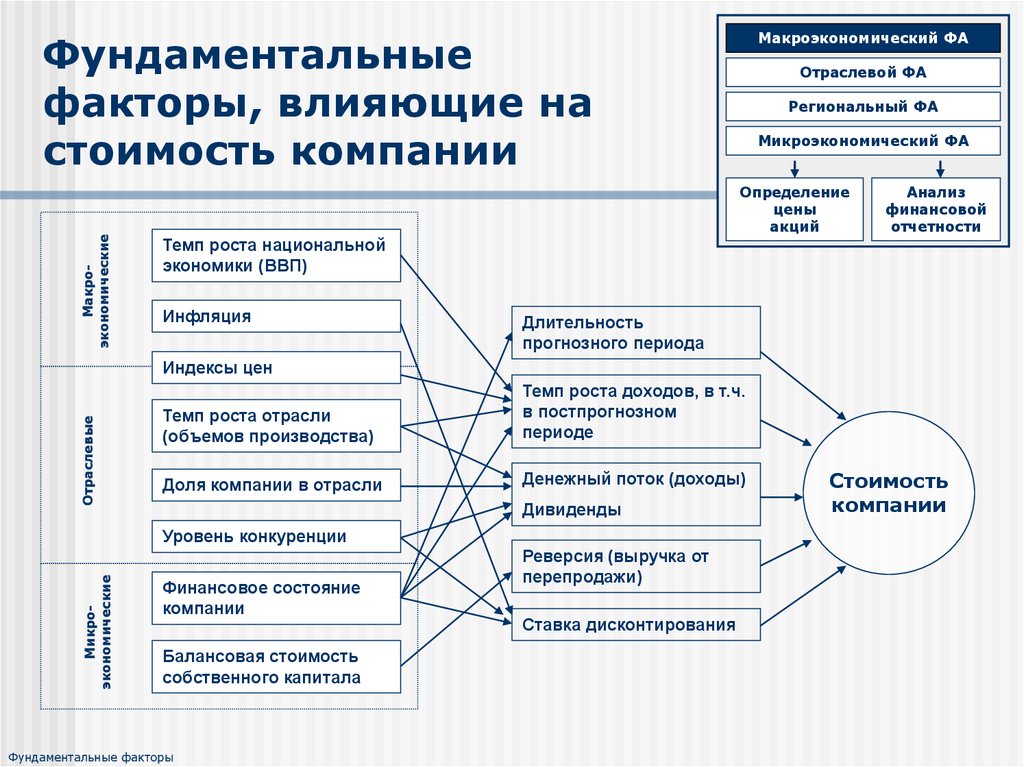

13. Фундаментальные факторы, влияющие на стоимость компании

МакроэкономическиеФундаментальные

факторы, влияющие на

стоимость компании

Макроэкономический ФА

Отраслевой ФА

Региональный ФА

Микроэкономический ФА

Определение

цены

акций

Анализ

финансовой

отчетности

Темп роста национальной

экономики (ВВП)

Инфляция

Длительность

прогнозного периода

Отраслевые

Индексы цен

Темп роста отрасли

(объемов производства)

Темп роста доходов, в т.ч.

в постпрогнозном

периоде

Доля компании в отрасли

Денежный поток (доходы)

Дивиденды

Микроэкономические

Уровень конкуренции

Финансовое состояние

компании

Балансовая стоимость

собственного капитала

Фундаментальные факторы

Реверсия (выручка от

перепродажи)

Ставка дисконтирования

Стоимость

компании

14. Факторы

Фундаментальные факторы являются ключевымимакроэкономическими показателями состояния национальной

экономики, действующими в среднесрочной перспективе,

воздействующими на участников фондового рынка.

Фундаментальные макроэкономические факторы:

Экономические показатели (ВВП, ВНП)

Индикаторы промышленного сектора (объем промышленного

производства, индексы деловой активности – делового оптимизма)

Капитализация

Показатели строительства (динамика цен, объемы строительства)

Инфляционные показатели (индекс потребительских цен, индекс цен

производителей)

Показатели международной торговли (платежный баланс, торговый баланс)

Показатели денежной сферы и кредитно-денежной политики (золото-валютные

резервы, баланс денежной сферы по денежным агрегатам)

Показатели финансовой политики (государственный долг, бюджетный дефицит,

темпы роста налоговых платежей, государственные расходы)

Показатели занятости (уровень заработной платы, распределение

численности населения по размерам дохода, структура и использование

доходов населения, уровень и динамика безработицы)

Индикаторы потребительского спроса (объемы розничной торговли,

индексы настроения потребителей)

Показатели фондового рынка (фондовые индексы)

Факторы

Фундаментальная

(внутренняя)

стоимость

Микроэкономические

фундаментальные

факторы

15. Фондовые индексы

Состояние рынка ценных бумаг, тенденцию его развития и возможные(прогнозируемые) изменения в будущем можно отслеживать с

помощью фондовых индексов.

Индексы бывают индивидуальные и групповые. К групповым

можно отнести индекс «Потребительской корзины», измеряющий

изменение стоимости набора необходимых для жизни товаров и услуг.

С помощью этого индекса измеряют динамику «стоимости жизни»

или темпы инфляции.

Если измерить индексы акций группы ведущих компаний отрасли,

страны, мира, то можно получить обобщенный и довольно чуткий

индикатор, сигнализирующий о состоянии деловой активности

отрасли, страны или мира.

Фондовые индексы

16. Фондовые индексы 2

Каждый индекс имеет следующие характеристики.1. Список индекса, т.е. наименование компаний-эмитентов, чьи акции учитываются при

расчете индекса. Критерии отбора таких компаний следующие:

- репрезентативность (колебания курса акций компании должны соответствовать колебаниям

цен всего рынка ценных бумаг или того сектора экономики, представителями которого

являются компании-эмитенты);

- надежность и представительность компании — эмитента акций;

- для России важным критерием отбора эмитентов в список индекса является количество

(частота) сделок с его акциями;

2. Метод усреднения курса акций компаний, входящих в список индекса, при расчете

индекса:

- арифметическое среднее. Сумма курсов акций компаний-эмитентов, входящих в список

индекса, делится на количество этих компаний. Здесь на величину средней курсовой

стоимости акции наибольшее влияние оказывают самые дорогие или самые дешевые акции;

- средневзвешенное значение.

Фондовые индексы 2

17. Фондовые индексы 3

Работать со всеми индексами сразу или с несколькими индексами сложно, да и бессмысленно.Для работы надо выбрать один индекс. Выбор индекса определяется факторами:

торговой площадкой, на которой вы собираетесь торговать. Если вы работаете в РТС, то

соответственно работаете с индексом РТС, если на ММВБ — с индексом ММВБ, если на

внебиржевом рынке — с индексом АК&М;

типом проводимых вами операций. Для краткосрочных спекулятивных операций

целесообразно использовать индексы РТС и особенно ММВБ, потому что они рассчитываются в

режиме реального времени. А вот индекс АК&М здесь совершенно не подходит, ибо информация

для его расчета отражает цены спроса и предложения, а не цены реальных сделок. Зато этот

индекс лучше работает на перспективу и более точно отражает общую ситуацию на рынке акций,

ибо строится на основе информации, поступающей со всех его сегментов (отраслей), а не только

с сегмента наиболее ликвидных акций, как для индекса РТС;

соответствием списка индекса акциям тех отраслей, с которыми вы собираетесь

работать. Если вы хотите торговать только «голубыми фишками», то лучшего индекса, чем

индекс РТС, не придумать. Если хотите работать с акциями какой-то конкретной отрасли, то надо

выбрать индекс, у которого есть отраслевой вариант. А если такого нет, то надо смотреть, в

списке какого индекса наилучшим образом представлены предприятия интересующей вас

отрасли;

общей характеристикой индекса. При прочих равных условиях индекс, строящийся на ценах

сделок, лучше (точнее), чем на ценах спроса и предложения. Индекс, рассчитываемый в режиме

реального времени, привлекательней индексов, рассчитываемых на базе прошлой информации.

Индекс, список которого включает большее число компаний, полнее отражает ситуацию на

рынке акций.

Фондовые индексы 3

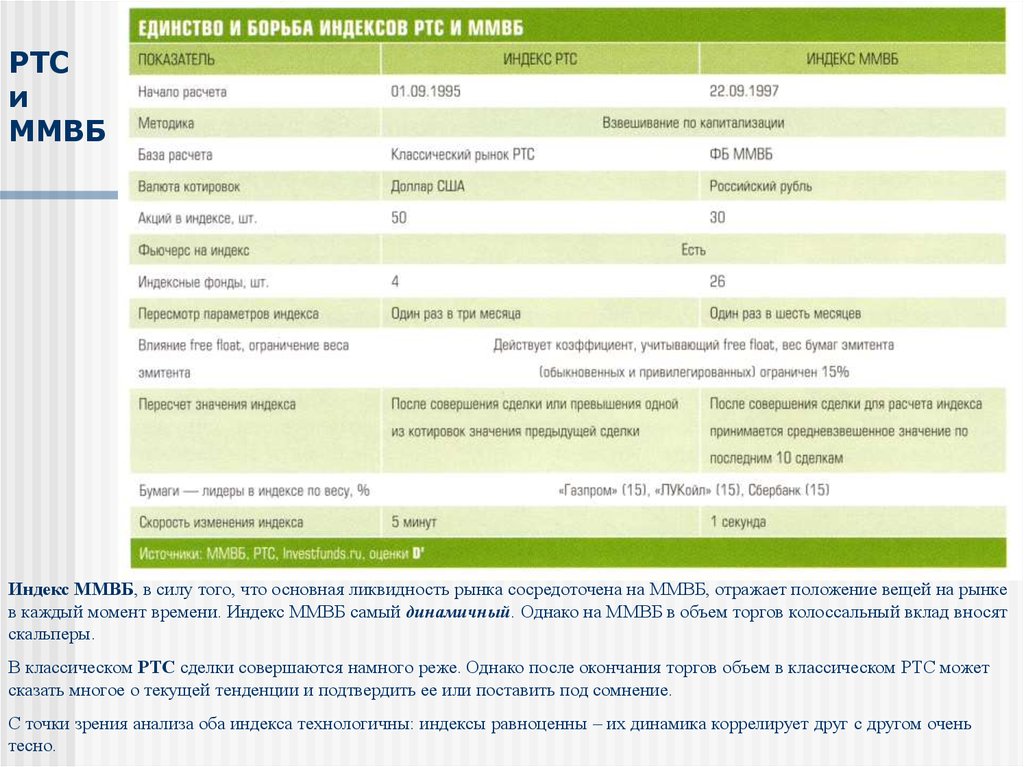

18. РТС и ММВБ

Индекс ММВБ, в силу того, что основная ликвидность рынка сосредоточена на ММВБ, отражает положение вещей на рынкев каждый момент времени. Индекс ММВБ самый динамичный. Однако на ММВБ в объем торгов колоссальный вклад вносят

скальперы.

В классическом РТС сделки совершаются намного реже. Однако после окончания торгов объем в классическом РТС может

сказать многое о текущей тенденции и подтвердить ее или поставить под сомнение.

С точки зрения анализа оба индекса технологичны: индексы равноценны – их динамика коррелирует друг с другом очень

тесно.

19.

20.

Динамика индекса РТС21. Отраслевой анализ

Макроэкономический ФАОтраслевой ФА

Цель – оценка инвестиционной

привлекательности отрасли, в которую

предполагается осуществлять инвестиции.

Темпы роста цен на

факторы производства

Рентабельность

производства и активов

Скорость оборота

капитала

Наличие изобретений и

законченных НИОКР

Уровни

производственного и

финансового рычагов

Прогноз прибыли

Определение риска

инвестирования

Расчет ставки

дисконтирования

Отраслевой анализ

Микроэкономический ФА

Определение

цены

акций

Параметры привлекательности отрасли:

Темпы роста объемов

производства

Региональный ФА

Анализ

финансовой

отчетности

Эффект производственного (операционного) рычага:

Затраты,

Выручка

Выручка,

Прибыль

Затраты,

Выручка,

Прибыль

ТКОП

Выручка

Валовые

затраты

Валовые

затраты

Постоянные затраты

Объем производства

Объем производства

Q орт

Максимальная

стоимость

Увеличение

денежного потока

Структура

капитала не

влияет на

стоимость

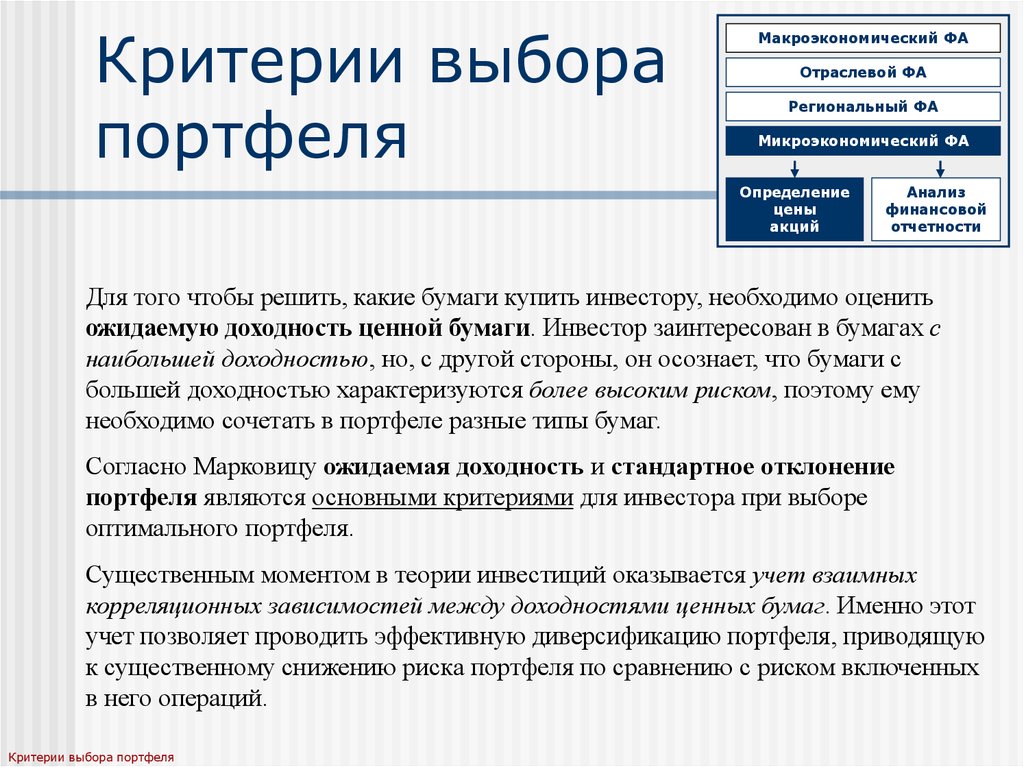

22. Критерии выбора портфеля

Макроэкономический ФАОтраслевой ФА

Региональный ФА

Микроэкономический ФА

Определение

цены

акций

Анализ

финансовой

отчетности

Для того чтобы решить, какие бумаги купить инвестору, необходимо оценить

ожидаемую доходность ценной бумаги. Инвестор заинтересован в бумагах с

наибольшей доходностью, но, с другой стороны, он осознает, что бумаги с

большей доходностью характеризуются более высоким риском, поэтому ему

необходимо сочетать в портфеле разные типы бумаг.

Согласно Марковицу ожидаемая доходность и стандартное отклонение

портфеля являются основными критериями для инвестора при выборе

оптимального портфеля.

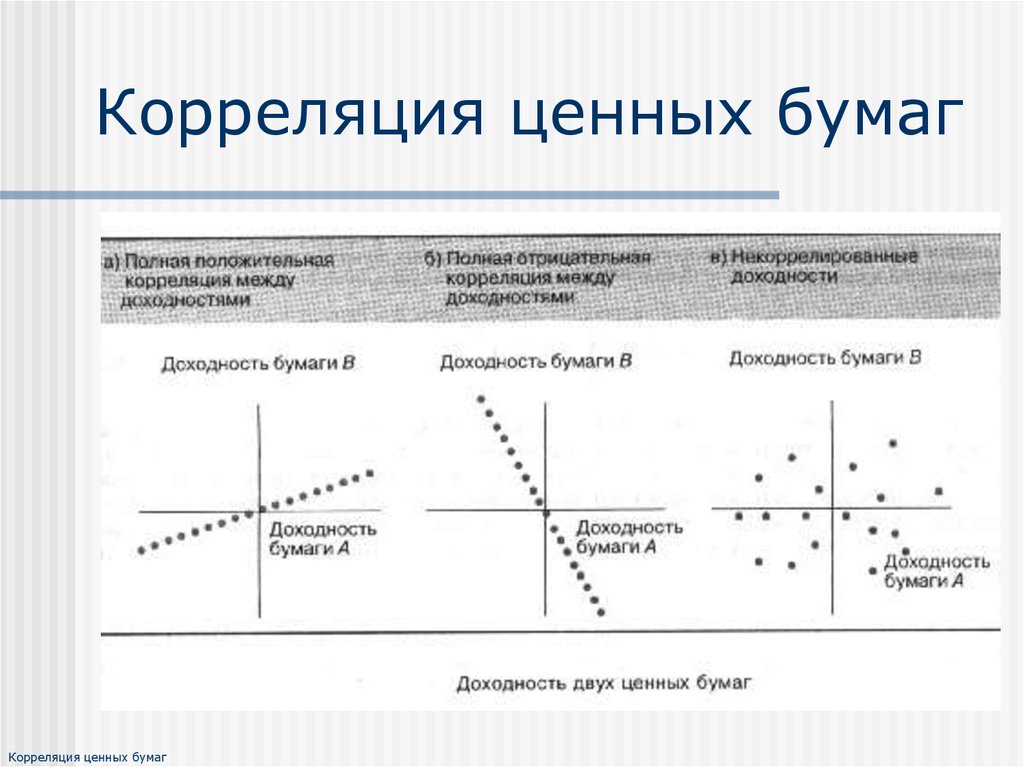

Существенным моментом в теории инвестиций оказывается учет взаимных

корреляционных зависимостей между доходностями ценных бумаг. Именно этот

учет позволяет проводить эффективную диверсификацию портфеля, приводящую

к существенному снижению риска портфеля по сравнению с риском включенных

в него операций.

Критерии выбора портфеля

23. Корреляция ценных бумаг

Корреляция ценных бумаг24. Риск

Финансовый риск – это вероятность возникновения убытков илинедополучения доходов по сравнению с прогнозируемым

вариантом.

Функционированию и развитию многих экономических процессов

присущи элементы неопределенности. Это обуславливает появление

ситуаций, не имеющих однозначного исхода (решения). Если

существует возможность качественно и количественно определять

степень вероятности того или иного варианта, то это будет ситуация

риска.

Отсюда следует, что рискованная (рисковая) ситуация связана со

статистическими процессами и ей сопутствуют три условия:

1)

наличие неопределенности;

2)

необходимость выбора альтернативы;

3)

возможность

оценить

выбираемых альтернатив.

Риск

вероятность

осуществления

25. Классификация рисков

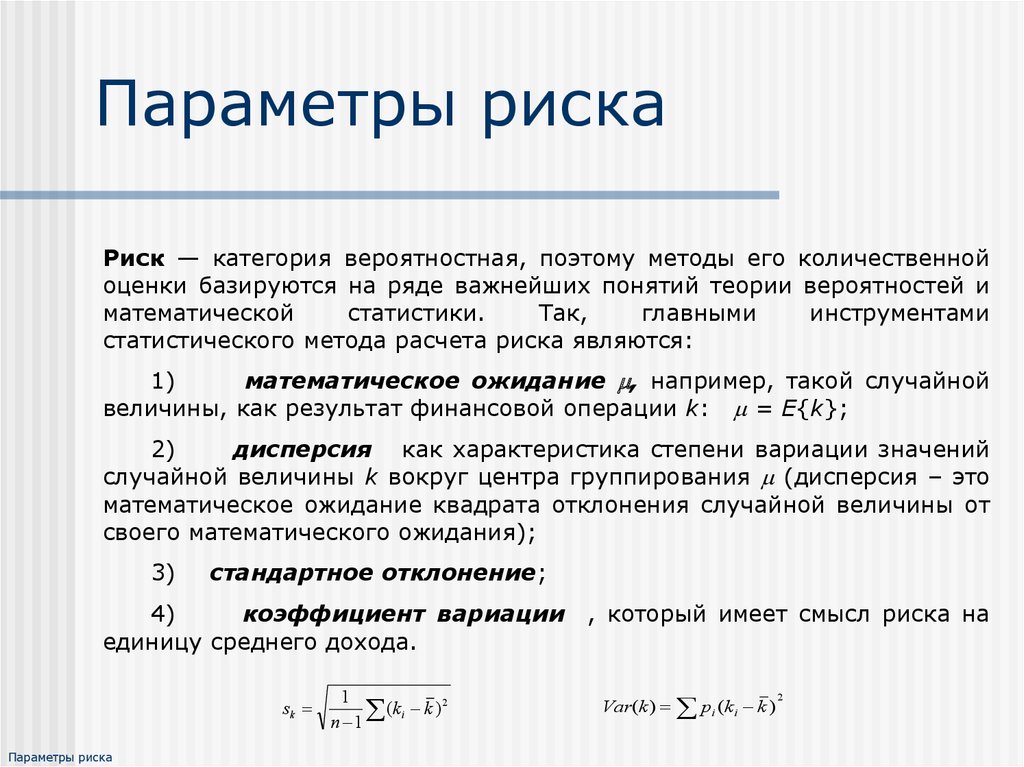

Классификация рисков26. Параметры риска

Риск — категория вероятностная, поэтому методы его количественнойоценки базируются на ряде важнейших понятий теории вероятностей и

математической

статистики.

Так,

главными

инструментами

статистического метода расчета риска являются:

1)

математическое ожидание , например, такой случайной

величины, как результат финансовой операции k: = Е{k};

2)

дисперсия как характеристика степени вариации значений

случайной величины k вокруг центра группирования (дисперсия – это

математическое ожидание квадрата отклонения случайной величины от

своего математического ожидания);

3)

стандартное отклонение;

4)

коэффициент вариации , который имеет смысл риска на

единицу среднего дохода.

sk

Параметры риска

1

(k i k ) 2

n 1

Var (k ) pi (ki k )

2

27. Диверсификация

Дляописания

эффекта

диверсификации

сравнивается

стандартное отклонение портфеля и стандартное отклонение

составляющих его ценных бумаг.

Разница и есть основной момент теории инвестиционного

портфеля — эффект диверсификации. Стандартное отклонение

портфеля ниже, чем средневзвешенное отклонение

доходностей отдельных бумаг.

Для портфеля, состоящего из N ценных бумаг, используются

обобщенные формулы расчета:

— для ожидаемой доходности

N

Rp wi Ri

i 1

— для стандартного отклонения,

Диверсификация

p

N

N

w w

i 1 j 1

i

j

ij

28. Систематический и несистематический риск

Систематический и несистематический риск29.

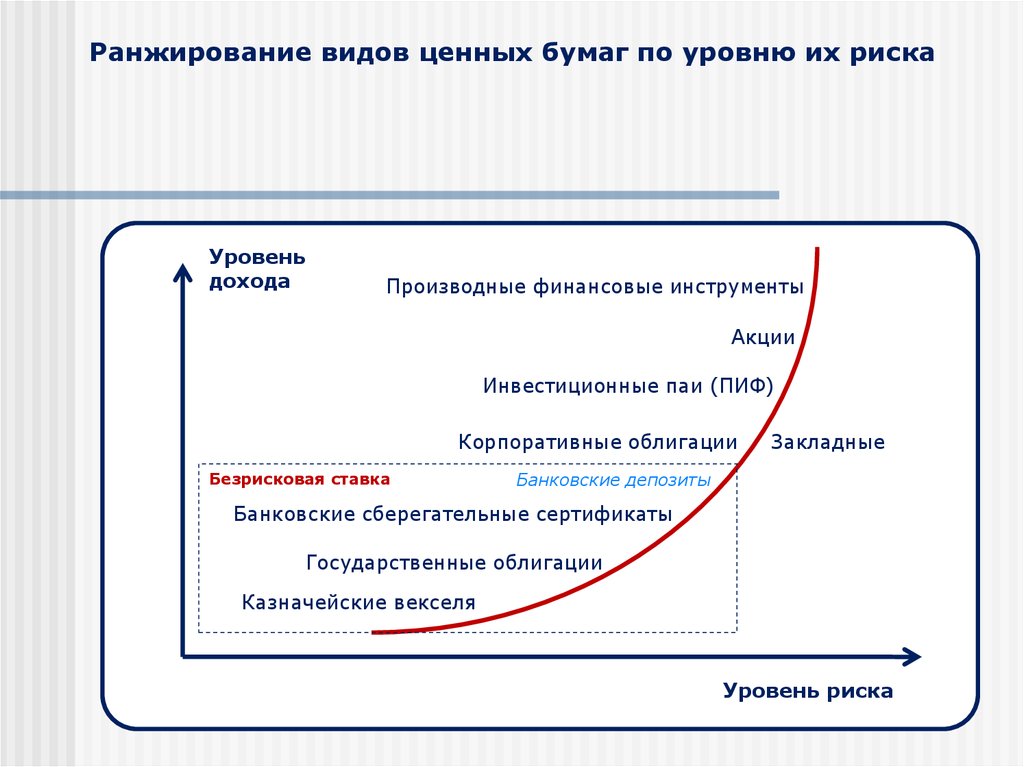

Ранжирование видов ценных бумаг по уровню их рискаУровень

дохода

Производные финансовые инструменты

Акции

Инвестиционные паи (ПИФ)

Корпоративные облигации

Безрисковая ставка

Закладные

Банковские депозиты

Банковские сберегательные сертификаты

Государственные облигации

Казначейские векселя

Уровень риска

30. Портфель ценных бумаг

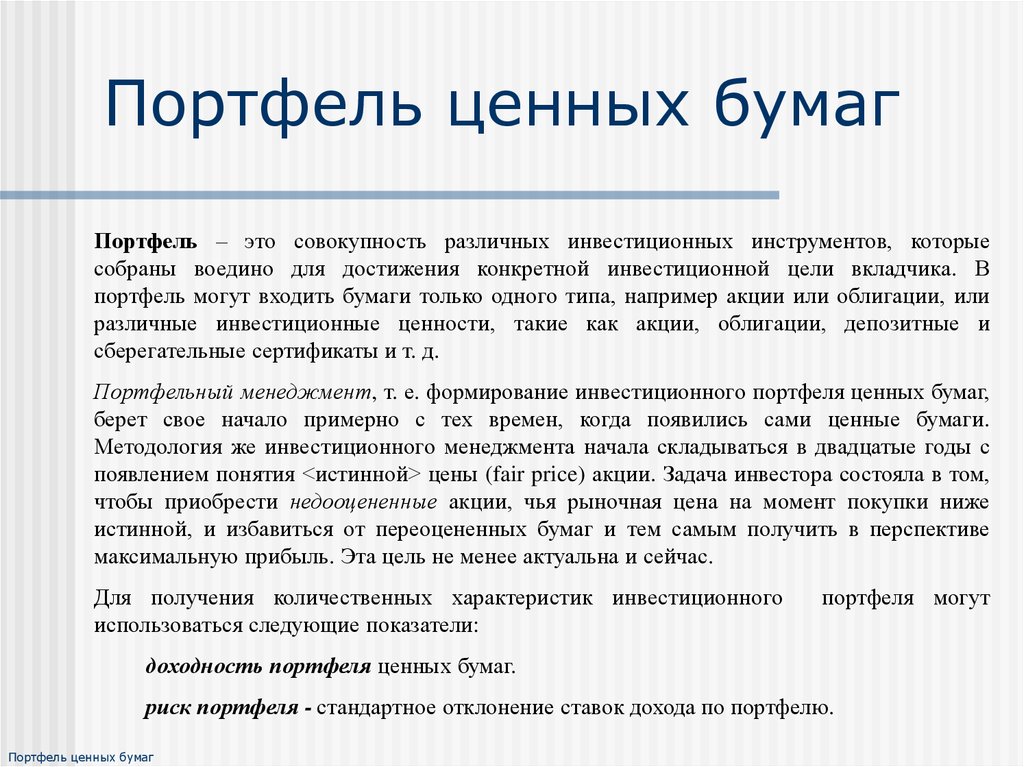

Портфель – это совокупность различных инвестиционных инструментов, которыесобраны воедино для достижения конкретной инвестиционной цели вкладчика. В

портфель могут входить бумаги только одного типа, например акции или облигации, или

различные инвестиционные ценности, такие как акции, облигации, депозитные и

сберегательные сертификаты и т. д.

Портфельный менеджмент, т. е. формирование инвестиционного портфеля ценных бумаг,

берет свое начало примерно с тех времен, когда появились сами ценные бумаги.

Методология же инвестиционного менеджмента начала складываться в двадцатые годы с

появлением понятия <истинной> цены (fair price) акции. Задача инвестора состояла в том,

чтобы приобрести недооцененные акции, чья рыночная цена на момент покупки ниже

истинной, и избавиться от переоцененных бумаг и тем самым получить в перспективе

максимальную прибыль. Эта цель не менее актуальна и сейчас.

Для получения количественных характеристик инвестиционного

использоваться следующие показатели:

портфеля могут

доходность портфеля ценных бумаг.

риск портфеля - стандартное отклонение ставок дохода по портфелю.

Портфель ценных бумаг

31. Выбор оптимального портфеля

Дляосуществления

выбора

оптимального портфеля Марковиц

сформулировал критерии отбора,

которые называются теоремой об

эффективном множестве.

Она

гласит,

что

портфели,

удовлетворяющие следующим двум

критериям, являются эффективными:

1)

портфель

характеризуется

максимальной

доходностью

при

заданном уровне риска;

2)

портфель

характеризуется

минимальным риском при заданном

уровне доходности.

Выбор оптимального портфеля

32. Постулаты САРМ

1. Основными факторами оценки инвестиционных портфелей являются ожидаемаядоходность и стандартное отклонение за период владения портфелем.

2. Предпосылка о ненасыщаемости: при выборе между двумя равными портфелями среди

прочих равных инвестор всегда предпочтет портфель с большей доходностью.

3. Предпосылка об избегании риска. Среди прочих равных инвестор всегда выберет

портфель с наименьшим стандартным отклонением.

4. Все активы совершенно ликвидны и бесконечно делимы, т. е. всегда могут быть

проданы по рыночной цене, причем инвестор может покупать лишь часть акций.

5.

Инвестор может осуществлять кредитование и заимствование по безрисковой

процентной ставке.

6. Трансакционные издержки и налоги бесконечно малы.

7. Инвестиционный период одинаков для всех инвесторов.

8. Безрисковая процентная ставка равна для всех инвесторов.

9. Информация мгновенно доступна всем инвесторам.

10. Ожидания инвесторов однородны, т. е. они одинаково оценивают ожидаемые

доходности, стандартные отклонения и ковариации ценных бумаг.

Постулаты САРМ

33. САРМ

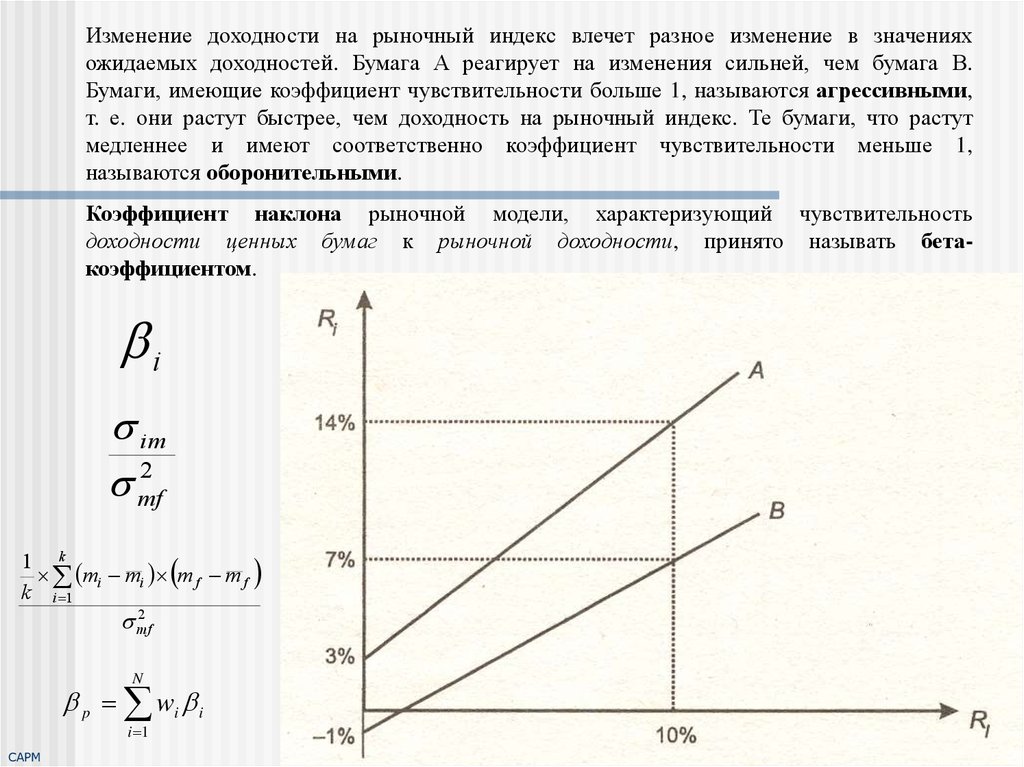

Изменение доходности на рыночный индекс влечет разное изменение в значенияхожидаемых доходностей. Бумага А реагирует на изменения сильней, чем бумага В.

Бумаги, имеющие коэффициент чувствительности больше 1, называются агрессивными,

т. е. они растут быстрее, чем доходность на рыночный индекс. Те бумаги, что растут

медленнее и имеют соответственно коэффициент чувствительности меньше 1,

называются оборонительными.

Коэффициент наклона рыночной модели, характеризующий чувствительность

доходности ценных бумаг к рыночной доходности, принято называть бетакоэффициентом.

i

im

2

mf

1 k

mi mi m f m f

k i 1

2

mf

N

p wi i

i 1

САРМ

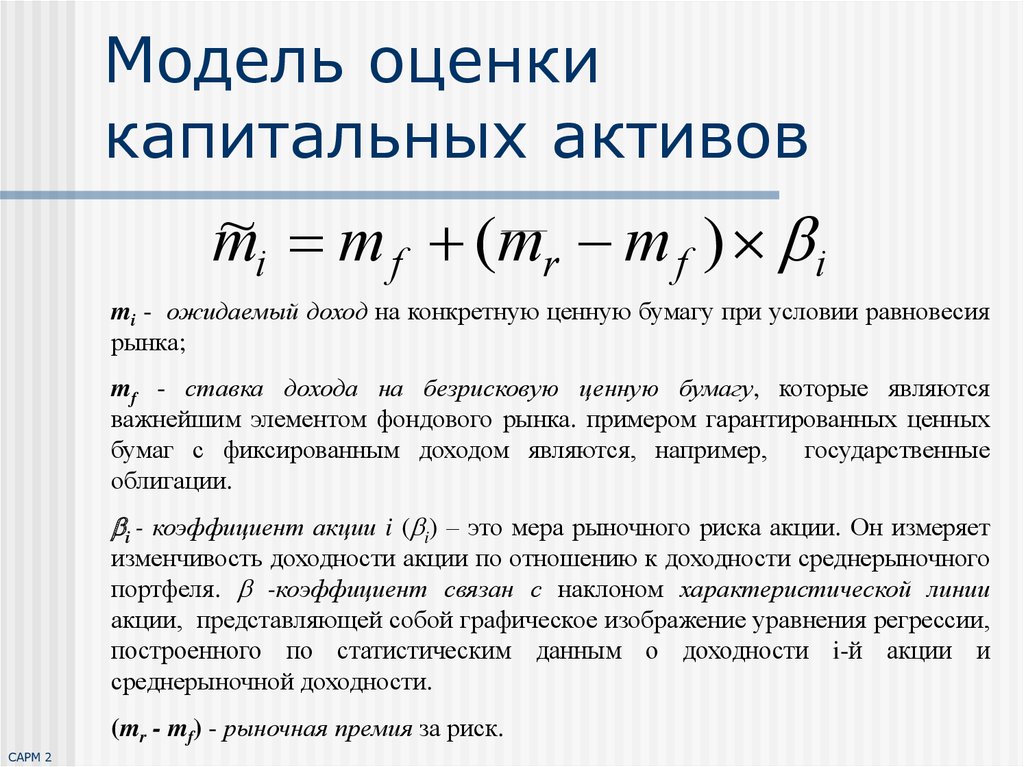

34. САРМ 2

Модель оценкикапитальных активов

~ m (m m )

m

i

f

r

f

i

mi - ожидаемый доход на конкретную ценную бумагу при условии равновесия

рынка;

mf - ставка дохода на безрисковую ценную бумагу, которые являются

важнейшим элементом фондового рынка. примером гарантированных ценных

бумаг с фиксированным доходом являются, например, государственные

облигации.

i - коэффициент акции i ( i) – это мера рыночного риска акции. Он измеряет

изменчивость доходности акции по отношению к доходности среднерыночного

портфеля. -коэффициент связан с наклоном характеристической линии

акции, представляющей собой графическое изображение уравнения регрессии,

построенного по статистическим данным о доходности i-й акции и

среднерыночной доходности.

(mr - mf) - рыночная премия за риск.

САРМ 2

35. Рыночная линия ценной бумаги

недооценкапереоценка

Рыночная линия ценной бумаги

36. САРМ/АРТ

САРМ представляет собой однофакторную модель. Это означает, что рискявляется функцией одного фактора – - коэффициента, выражающего

зависимость между доходностью ценной бумаги и доходностью рынка.

На самом деле, зависимость между риском и доходностью более сложная. В

этом случае можно предположить, что требуемая доходность акции будет

функцией более чем одного фактора. Более того, не исключено, что зависимость

между риском и доходностью является многофакторной.

Стивен Росс предложил метод, названный теорией арбитражного

ценообразования (Arbitrage Pricing Theory, АРТ). Концепция АРТ

предусматривает возможность включения любого количества факторов риска,

так что требуемая доходность может быть функцией трех, четырех ил даже

большего числа факторов.

Можно выделить несколько факторов, оказывающих влияние на

все сферы экономики:

- Темпы прироста валового внутреннего продукта.

- Уровень процентных ставок.

- Уровень инфляции.

- Уровень цен на нефть.

САРМ/АРТ

37. Многофакторные модели

Наибольшей известностью пользуется многофакторная модель BARRA,которая была разработана в 1970-х г. Барром Розенбергом и с тех пор постоянно

усовершенствуется. При этом кроме рыночных показателей при разработке

BARRA учитывались финансовые показатели (в частности, данные баланса)

компаний. Новая версия BARRA, так называемая Е2, использует 68 различных

фундаментальных и промышленных факторов. Хотя первоначально BARRA

предназначалась для оценки американских компаний, практика показала, что

она с успехом может применяться и в других странах.

Другой разновидностью многофакторных моделей является модель

арбитражного ценообразования АРТ Стефана Росса (1976). АРТ является

двухуровневой моделью. Сначала определяются чувствительности к заранее

выбранным факторам, а затем строится многофакторная модель, в которой роль

факторов играют доходности по портфелям, имеющим единичную

чувствительность к одному из факторов и нулевую чувствительность ко всем

остальным.

Многофакторные модели

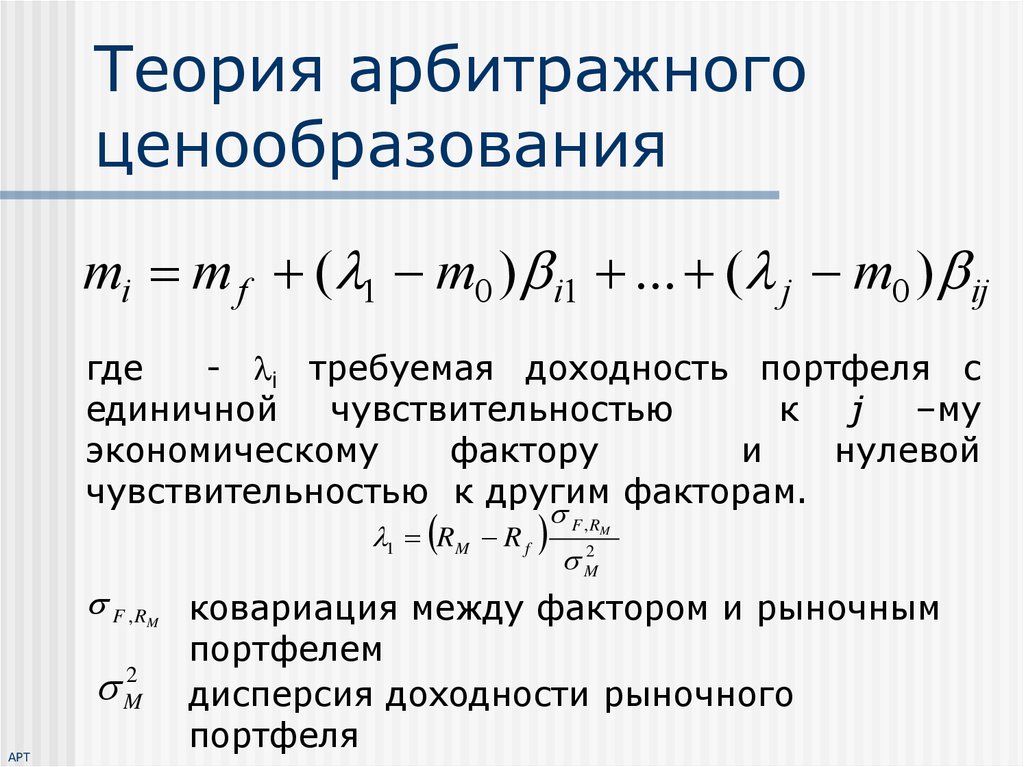

38. АРТ

Теория арбитражногоценообразования

mi m f ( 1 m0 ) i1 ... ( j m0 ) ij

где

- i требуемая доходность портфеля с

единичной

чувствительностью

к

j

–му

экономическому

фактору

и

нулевой

чувствительностью к другим факторам.

1 RM R f

F ,R

M2

АРТ

M

F ,R

M

M2

ковариация между фактором и рыночным

портфелем

дисперсия доходности рыночного

портфеля

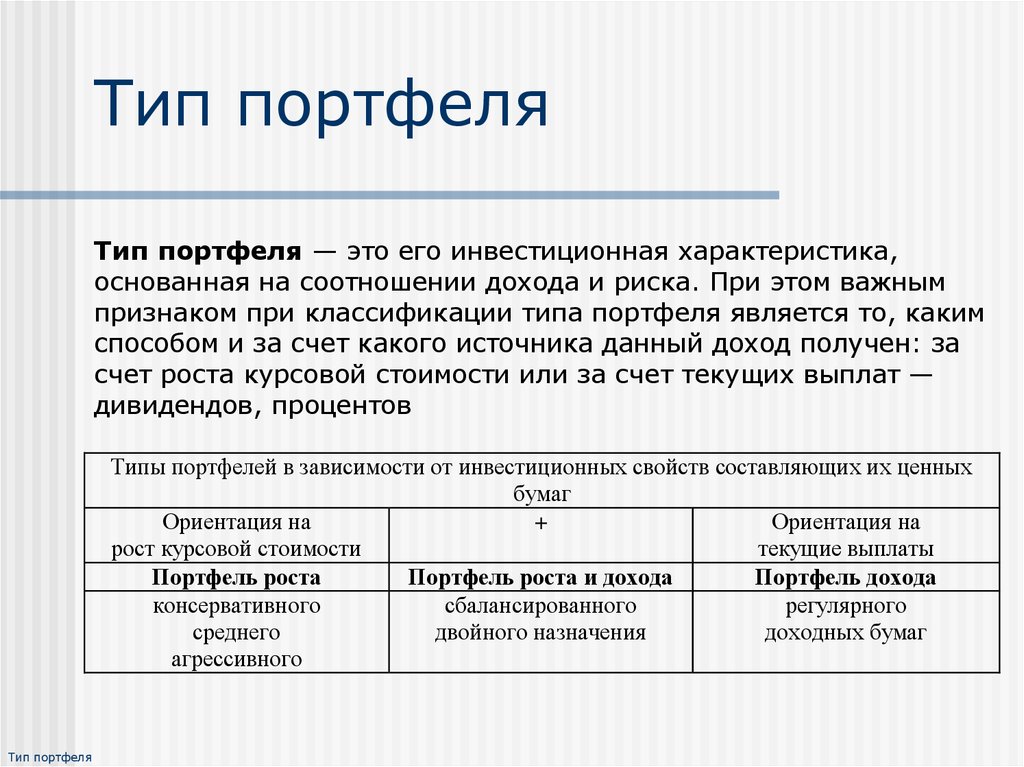

39. Тип портфеля

Тип портфеля — это его инвестиционная характеристика,основанная на соотношении дохода и риска. При этом важным

признаком при классификации типа портфеля является то, каким

способом и за счет какого источника данный доход получен: за

счет роста курсовой стоимости или за счет текущих выплат —

дивидендов, процентов

Типы портфелей в зависимости от инвестиционных свойств составляющих их ценных

бумаг

Ориентация на

+

Ориентация на

рост курсовой стоимости

текущие выплаты

Портфель роста

Портфель роста и дохода

Портфель дохода

консервативного

сбалансированного

регулярного

среднего

двойного назначения

доходных бумаг

агрессивного

Тип портфеля

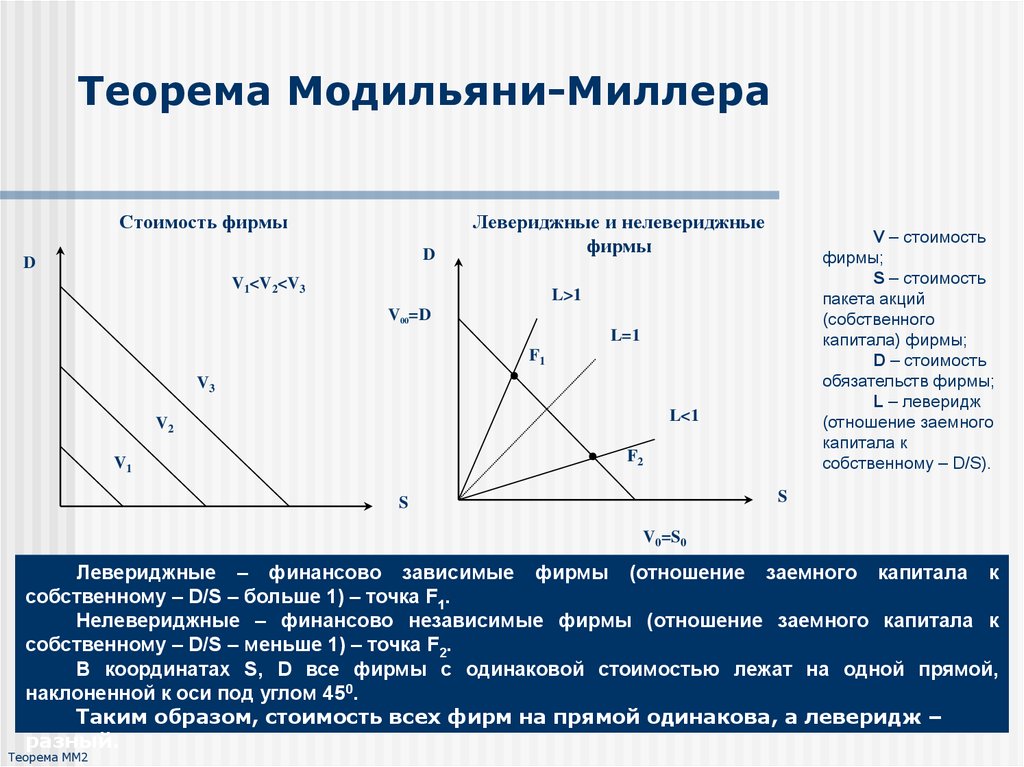

40. Теорема ММ

Теорема Модильяни-МиллераОсновой оценки стоимости компании является рыночная стоимость по доходному

подходу.

Рациональный инвестор принимает во внимание только будущую прибыльность

компании, но не размер и структуру её долга.

Рыночная стоимость любой фирмы не зависит от структуры ее капитала и

определяется исключительно ее доходами.

Модильяни и Миллер сформулировали две теоремы:

1) Теорема инвариантности –

- во-первых, выбор между финансированием фирмы за счет привлечения акционерного

капитала или путем банковского кредита не влияет ни на рыночную оценку фирмы

(выражаемую в курсе ее акций), ни на величину средних капитальных затрат;

во-вторых, ожидаемая прибыль от акций фирмы (и следовательно стоимость

акционерного капитала) увеличивается в линейной зависимости от пропорции между

обязательствами фирмы и отношением между ценными бумагами с фиксированным и

нефиксированным доходом в капитале предприятия.

Последнее отношение называется эффектом выравнивания. Формулировка теоремы –

рыночная стоимость фирмы не зависит от структуры ее капитала и определяется нормой

капитализации дохода в фирмах ее класса.

2) Вторая теорема – следствие первой. При тех же допущениях политика дивидендных

выплат, проводимая фирмой, также как и структура капитала, не влияет на ее рыночную

оценку.

Теорема

ММ

41. Теорема ММ2

Теорема Модильяни-МиллераСтоимость фирмы

D

D

Левериджные и нелевериджные

фирмы

V1<V2<V3

V – стоимость

фирмы;

S – стоимость

пакета акций

(собственного

капитала) фирмы;

D – стоимость

обязательств фирмы;

L – леверидж

(отношение заемного

капитала к

собственному – D/S).

L>1

V00=D

L=1

F1

V3

L<1

V2

F2

V1

S

S

V0=S0

Левериджные – финансово зависимые фирмы (отношение заемного капитала к

собственному – D/S – больше 1) – точка F1.

Нелевериджные – финансово независимые фирмы (отношение заемного капитала к

собственному – D/S – меньше 1) – точка F2.

В координатах S, D все фирмы с одинаковой стоимостью лежат на одной прямой,

наклоненной к оси под углом 450.

Таким образом, стоимость всех фирм на прямой одинакова, а леверидж –

разный.

Теорема ММ2

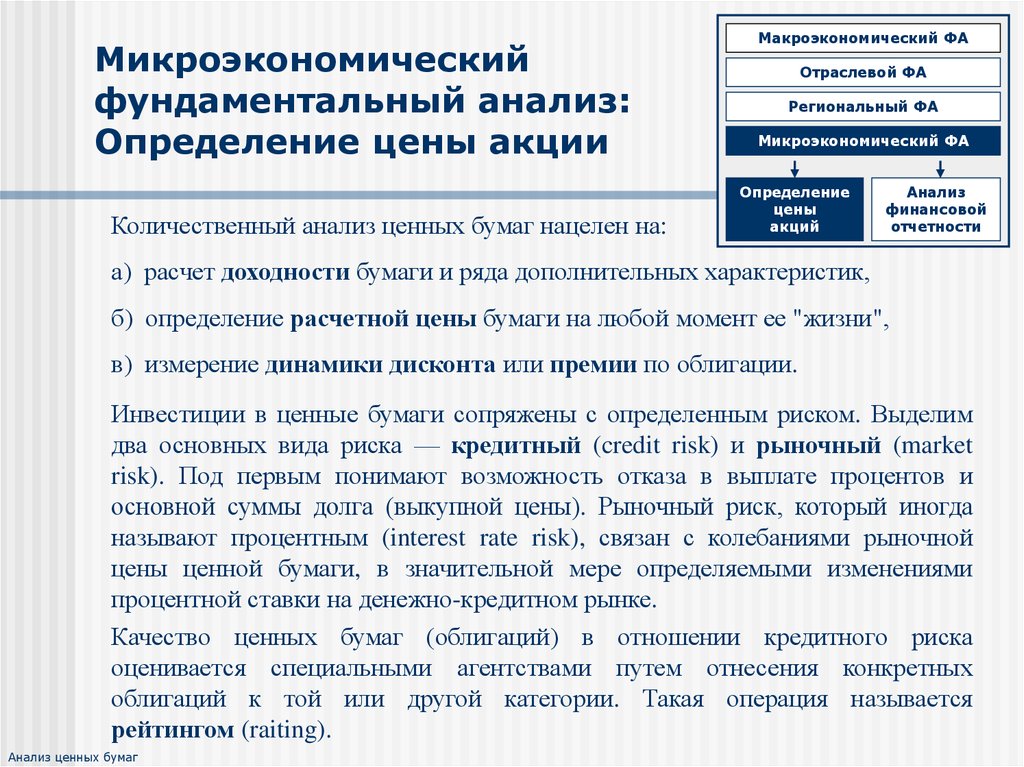

42. Анализ ценных бумаг

Микроэкономическийфундаментальный анализ:

Определение цены акции

Количественный анализ ценных бумаг нацелен на:

Макроэкономический ФА

Отраслевой ФА

Региональный ФА

Микроэкономический ФА

Определение

цены

акций

Анализ

финансовой

отчетности

а) расчет доходности бумаги и ряда дополнительных характеристик,

б) определение расчетной цены бумаги на любой момент ее "жизни",

в) измерение динамики дисконта или премии по облигации.

Инвестиции в ценные бумаги сопряжены с определенным риском. Выделим

два основных вида риска — кредитный (credit risk) и рыночный (market

risk). Под первым понимают возможность отказа в выплате процентов и

основной суммы долга (выкупной цены). Рыночный риск, который иногда

называют процентным (interest rate risk), связан с колебаниями рыночной

цены ценной бумаги, в значительной мере определяемыми изменениями

процентной ставки на денежно-кредитном рынке.

Качество ценных бумаг (облигаций) в отношении кредитного риска

оценивается специальными агентствами путем отнесения конкретных

облигаций к той или другой категории. Такая операция называется

рейтингом (raiting).

Анализ ценных бумаг

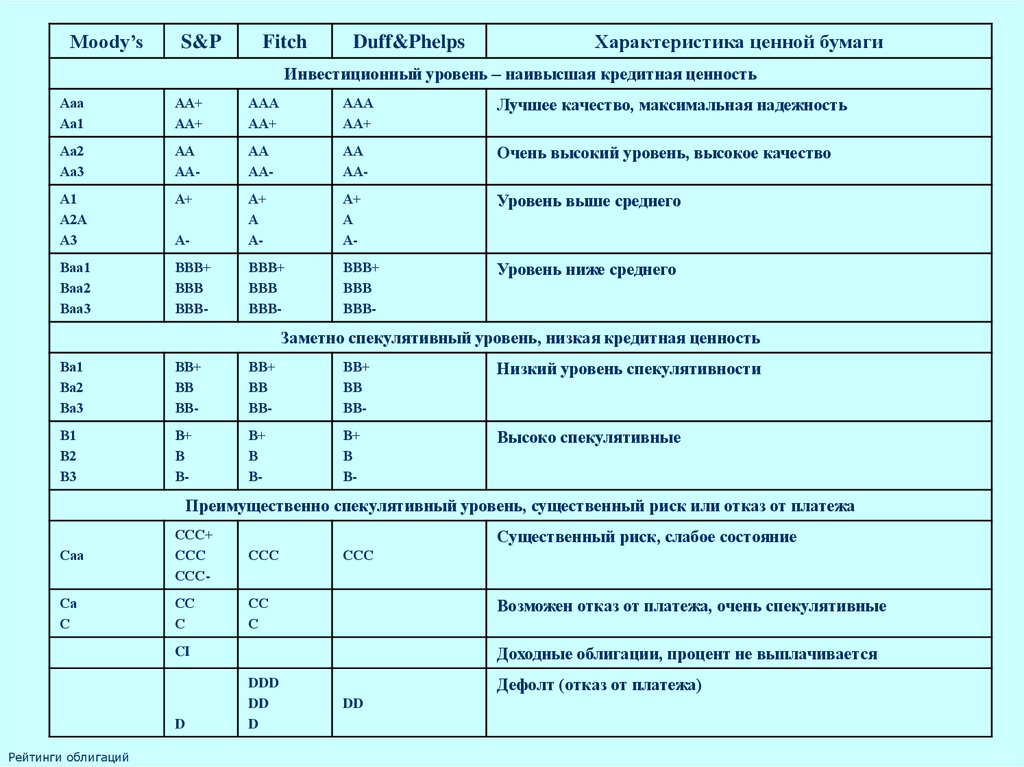

43. Рейтинги облигаций

Moody’sS&P

Fitch

Duff&Phelps

Характеристика ценной бумаги

Инвестиционный уровень – наивысшая кредитная ценность

Ааа

Аа1

АА+

АА+

ААА

АА+

ААА

АА+

Лучшее качество, максимальная надежность

Аа2

Аа3

АА

АА-

АА

АА-

АА

АА-

Очень высокий уровень, высокое качество

А1

А2А

А3

А+

А+

А

А-

Уровень выше среднего

А-

А+

А

А-

Ваа1

Ваа2

Ваа3

ВВВ+

ВВВ

ВВВ-

ВВВ+

ВВВ

ВВВ-

ВВВ+

ВВВ

ВВВ-

Уровень ниже среднего

Заметно спекулятивный уровень, низкая кредитная ценность

Ва1

Ва2

Ва3

ВВ+

ВВ

ВВ-

ВВ+

ВВ

ВВ-

ВВ+

ВВ

ВВ-

Низкий уровень спекулятивности

В1

В2

В3

В+

В

В-

В+

В

В-

В+

В

В-

Высоко спекулятивные

Преимущественно спекулятивный уровень, существенный риск или отказ от платежа

Саа

ССС+

ССС

ССС-

ССС

Са

С

СС

С

СС

С

Существенный риск, слабое состояние

ССС

Возможен отказ от платежа, очень спекулятивные

Доходные облигации, процент не выплачивается

CI

D

Рейтинги облигаций

DDD

DD

D

Дефолт (отказ от платежа)

DD

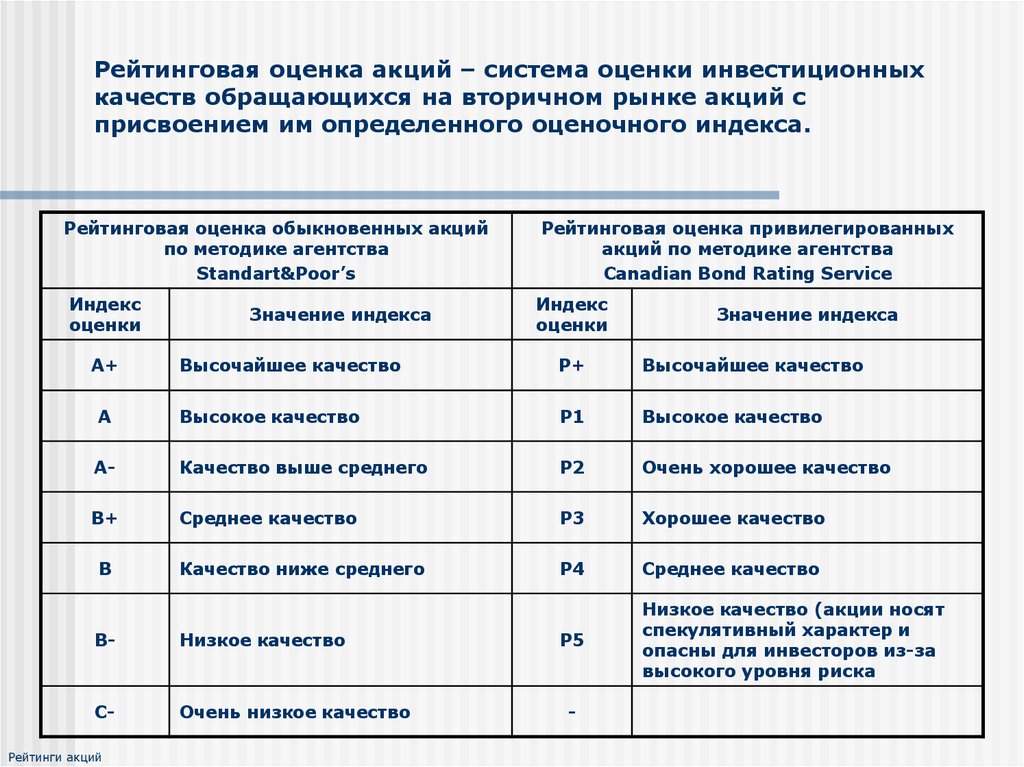

44. Рейтинги акций

Рейтинговая оценка акций – система оценки инвестиционныхкачеств обращающихся на вторичном рынке акций с

присвоением им определенного оценочного индекса.

Рейтинговая оценка обыкновенных акций

по методике агентства

Standart&Poor’s

Рейтинговая оценка привилегированных

акций по методике агентства

Canadian Bond Rating Service

Индекс

оценки

Индекс

оценки

А+

Значение индекса

Значение индекса

Высочайшее качество

Р+

Высочайшее качество

А

Высокое качество

Р1

Высокое качество

А-

Качество выше среднего

Р2

Очень хорошее качество

В+

Среднее качество

Р3

Хорошее качество

Качество ниже среднего

Р4

Среднее качество

Р5

Низкое качество (акции носят

спекулятивный характер и

опасны для инвесторов из-за

высокого уровня риска

В

В-

Низкое качество

С-

Очень низкое качество

Рейтинги акций

-

45. Матрица перехода кредитного рейтинга

(вероятность миграции в другую категорию рейтинга в течение года, %)Методика Standart&Poors

Рейтинг

Риск

Ставка дисконтирования

Кредитный рейтинг через один год

Текущий кредитный рейтинг

ААА

АА

А

ВВВ

ВВ

В

ССС

Дефолт

ААА

87,74

10,93

0,45

0,63

0,12

0,10

0,02

0,02

АА

0,84

88,23

7,47

2,16

1,11

0,13

0,05

0,02

А

0,27

1,59

89,05 7,40

1,48

0,13

0,06

0,03

ВВВ

1,84

1,89

5,00 84,21

6,51

0,32

0,16

0,07

ВВ

0,08

2,91

3,29

5,53

74,68

8,05

4,14

1,32

В

0,21

0,36

9,25

8,29

2,31

63,89

10,13

5,58

ССС

0,06

0,25

1,85

2,06

12,34

24,86

39,97

18,6

Матрица перехода кредитного рейтинга

46. Фундаментальный анализ акций

D – величина дивидендов,V – стоимость акции,

k – ставка дисконтирования,

y – доходность,

g – темп прироста дивидендов

Микроэкономический

фундаментальный анализ:

Определение цены акции

Модель роста

дивидендов

Доходность

Нулевого

роста

Постоянного

роста

Стоимость

D0

D

V 0

t

t 1 1 k

k

или

t

D0 1 g

V

t

t 1 1 k

V

D

y

V

y

D0 (1 g )

D

g 1 g

V

V

t

1 g

D0

t

t 1 1 k

V

D0

1 g

D1

k g k g

T

Dt

DT 1

( y g )(1 y ) T

t 1 1 y

V

Переменного

роста

Фундаментальный анализ акций

Интерполяция:

V V

yв y н

y yн н

Vн Vв

T

Dt

DT 1

t

k g 1 k T

t 1 1 k

V VT VT

47. Фундаментальный анализ облигаций

Тип облигацииНулевой купон (дисконтная

облигация)

Доходность

1

r

1

n K

100

Бессрочная купонная

N c c 100

rt

P

K

1 с

С выплатой процентов и номинала

r

1

в конце срока

K

n

100

С периодической выплатой

Приблизительно:

процентов и погашением

N P

c

N

номинала в конце срока

n

r

N P

2

или

1 K

c

n

r

1 K

2

Интерполяция:

K K

rв rн

r rн н

Kн Kв

Фундаментальный анализ облигаций

Стоимость

N

P

(1 r ) n

P

c N

rt

1 c

P N

1 r

n

n

N

1

P

c

N

t

1 r n

t 1 1 r

48. Фундаментальный анализ облигаций 2

Фундаментальный анализ облигацийПоказатель

Средний арифметический

срок платежей (T)

Дюрация (D)

T

c N t j c N

Расчет

j

c N n N

t CF (1 r )

D

CF (1 r )

t

t

t

Модифицированная

дюрация (Dm)

Изменение цены

облигации ( P)

Удельный вес (wt)

дисконтированного платежа

в дисконтированной

стоимости всего потока в

конкретный момент

времени t

Выпуклость (W)

Изменение цены облигации

( P)

Фундаментальный анализ облигаций 2

t

P

D r

P

1 r

t CFt

n N

t

(1 r ) n

t 1 (1 r )

D n

CFt

N

t

(1 r ) n

t 1 (1 r )

n

или

P

Dm r

P

n

CFt

(1 r ) t

wt

PV

n

CFt

N

PV

t

(1 r ) n

t 1 (1 r )

t (t 1) CF (1 r )

W

c(n 1)

1

2

T

1

c

n

D

Dm

1 r

D twt

t 1

t

t

P (1 r ) 2

P

D r

0 .5 W ( r ) 2

P

1 r

n

W wt (t D ) 2

t 1

P

Dm r 0.5 W ( r ) 2

P

49. Общая схема финансового анализа

Макроэкономический ФАФинансовый анализ

Отраслевой ФА

Региональный ФА

Инвестиционный риск

Ставка

дисконтирования

Направление

анализа

Параметры

критериев

выбора

аналогов

Микроэкономический ФА

Определение

цены

акций

Содержание

Анализ

финансовой

отчетности

Источник

информации

Анализ финансовых

результатов

деятельности компании

Анализ уровня, структуры и динамики прибыли как основного

показателя, характеризующего результат (эффективность) деятельности

компании

Отчет о прибылях

и убытках

Анализ потока

денежных средств

Анализ источников и направлений использования денежных средств:

- Оценка достаточности ДС для ведения текущей деятельности,

- Оценка достаточности ДС для ведения инвестиционной деятельности,

- Оценка способности расплатиться по долгам

Отчет о движении

денежных средств

Анализ финансового

состояния

- Общая оценка финансового состояния,

- Анализ финансовой устойчивости,

- Анализ ликвидности баланса,

- Анализ деловой активности и платежеспособности,

- Анализ оборачиваемости запасов, кредиторской и дебиторской

задолженности.

Баланс компании в

абсолютной,

индексной и

процентной

формах

Анализ эффективности

деятельности

Динамика показателей прибыли, рентабельности и деловой активности на

начало и конец анализируемого периода

Расчетные

коэффициенты

Общая схема финансового анализа

50. Элементы анализа

Анализ финансовой отчетностиАнализ бухгалтерского баланса

(формы №1)

Общая оценка структуры

активов и их источников

Анализ ликвидности

баланса

Анализ

платежеспособности

предприятия

Анализ

кредитоспособности

предприятия

Анализ финансовой

устойчивости

Анализ вероятности

банкротства

Анализ отчета о прибылях и

убытках (формы №2)

Анализ уровня и

динамики финансовых

результатов

Анализ влияния

факторов на прибыль

Факторный анализ

рентабельности

Оценка воздействия

финансового рычага

Анализ динамики

показателей деловой

активности и

финансового цикла

Анализ приложений к

бухгалтерскому балансу (формы

№№ 3,4,5)

Оценка состава и движения

собственного капитала

Анализ движения денежных

средств

Анализ движения заемных

средств

Анализ дебиторской и

кредиторской задолженности

Анализ амортизируемого

имущества

Анализ движения средств

финансирования

инвестиций

Классификация финансового состояния по сводным критериям оценки бухгалтерского баланса

Принятие решений

Элементы анализа

Финансовое прогнозирование (анализ перспектив)

51. Методы финансового анализа

НаименованиеСодержание

Значение

Анализ абсолютных

показателей

Оценка важнейших результирующих

статей отчетности (выручки, чистой

прибыли, суммы активов, величины

акционерного капитала, заемных

средств и т.д.)

Позволяет оценить статьи

отчетности в статике и динамике

Горизонтальный

(временной) анализ

Сравнение каждого значения отчетности

с предыдущим периодом, расчет темпов

роста показателей (индексный анализ)

Позволяет выявить тенденции

изменения отдельных статей

(групп статей) отчетности

Вертикальный

(структурный) анализ

Расчет структуры обобщающих

итоговых статей отчетности и

составление динамических рядов

(процентный анализ)

Позволяет отслеживать и

прогнозировать структурные

сдвиги в составе источников

средств и направлениях их

использования

Анализ финансовых

коэффициентов

(относительных

показателей)

Расчет соотношений отдельных статей

отчетности компании, определение

взаимосвязи показателей

Позволяет проводить

сравнительный анализ

эффективности:

- с предшествующими годами;

- с запланированными

показателями.

Методы финансового анализа

52. Финансовый анализ

Финансовый анализ53. Виды анализа

Виды анализа54. Баланс

Финансовый анализБаланс

55. Отчет о прибыли

Финансовый анализОтчет о прибыли

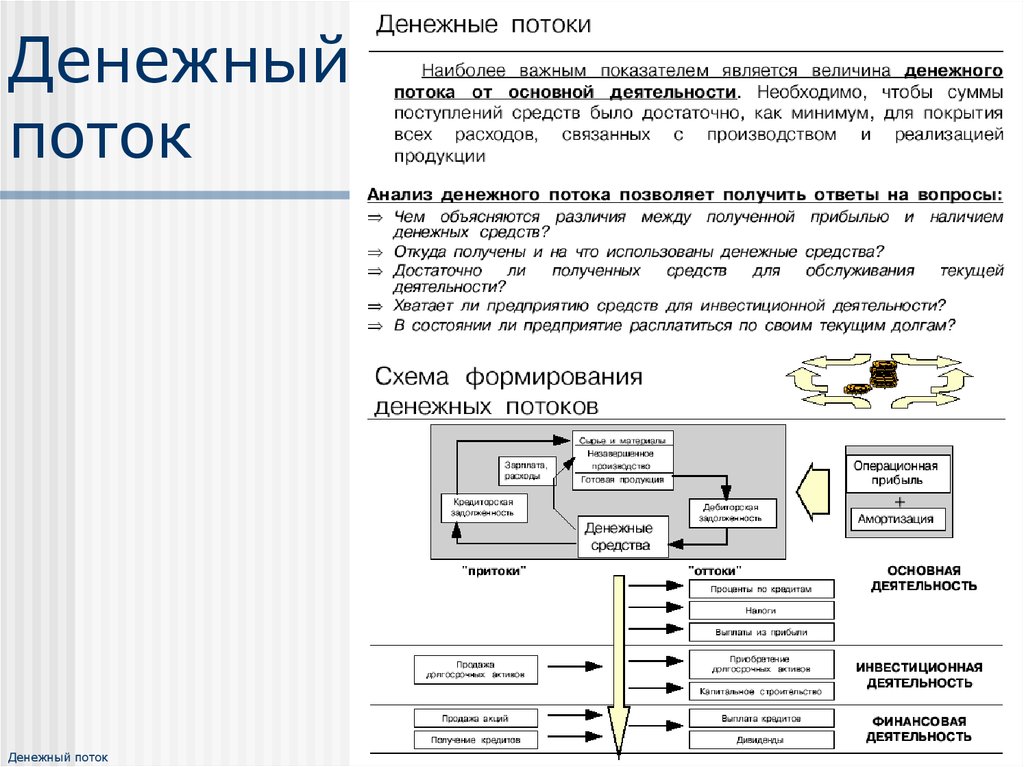

56. Анализ отчетности

Финансовый анализ57. Денежный поток

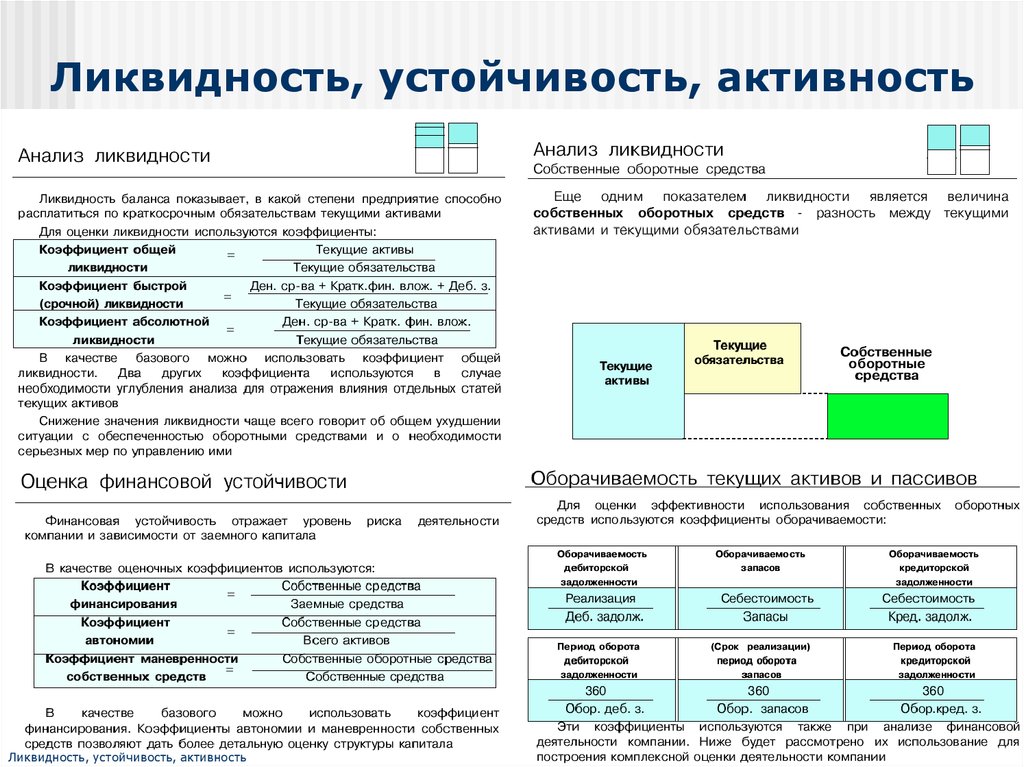

Денежный поток58. Ликвидность, устойчивость, активность

Ликвидность, устойчивость, активность59. Финансовый цикл

Финансовый цикл60. Рентабельность

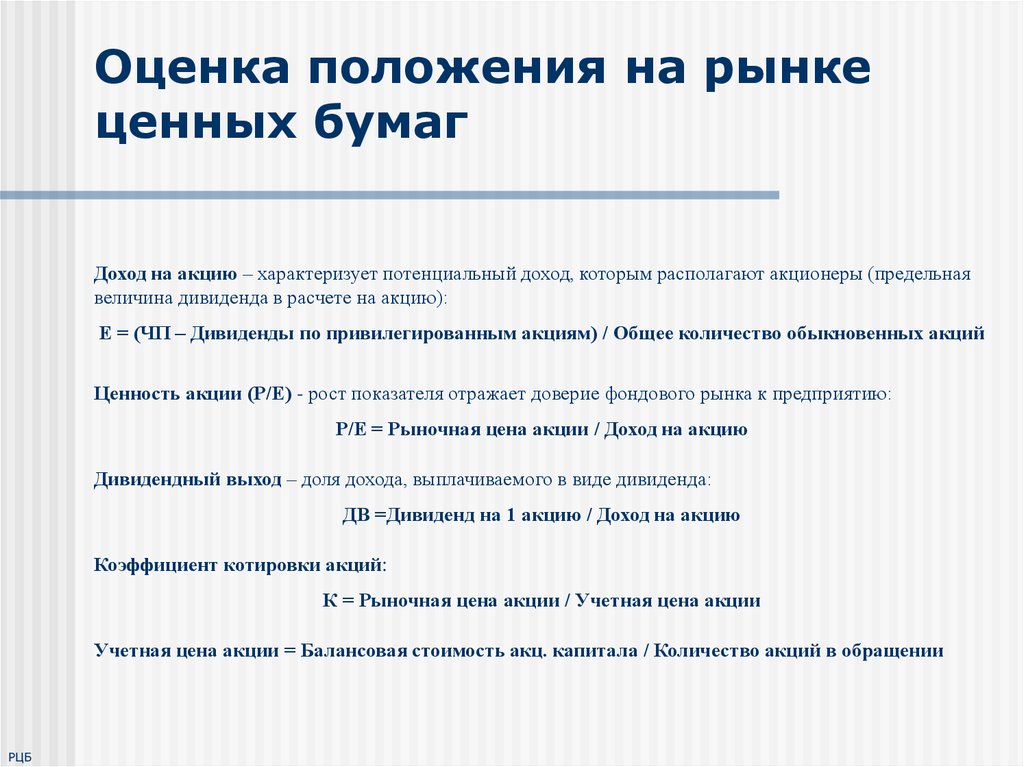

Рентабельность61. РЦБ

Оценка положения на рынкеценных бумаг

Доход на акцию – характеризует потенциальный доход, которым располагают акционеры (предельная

величина дивиденда в расчете на акцию):

Е = (ЧП – Дивиденды по привилегированным акциям) / Общее количество обыкновенных акций

Ценность акции (Р/Е) - рост показателя отражает доверие фондового рынка к предприятию:

Р/Е = Рыночная цена акции / Доход на акцию

Дивидендный выход – доля дохода, выплачиваемого в виде дивиденда:

ДВ =Дивиденд на 1 акцию / Доход на акцию

Коэффициент котировки акций:

К = Рыночная цена акции / Учетная цена акции

Учетная цена акции = Балансовая стоимость акц. капитала / Количество акций в обращении

РЦБ

62. Диагностика

Финансовый анализДиагностика

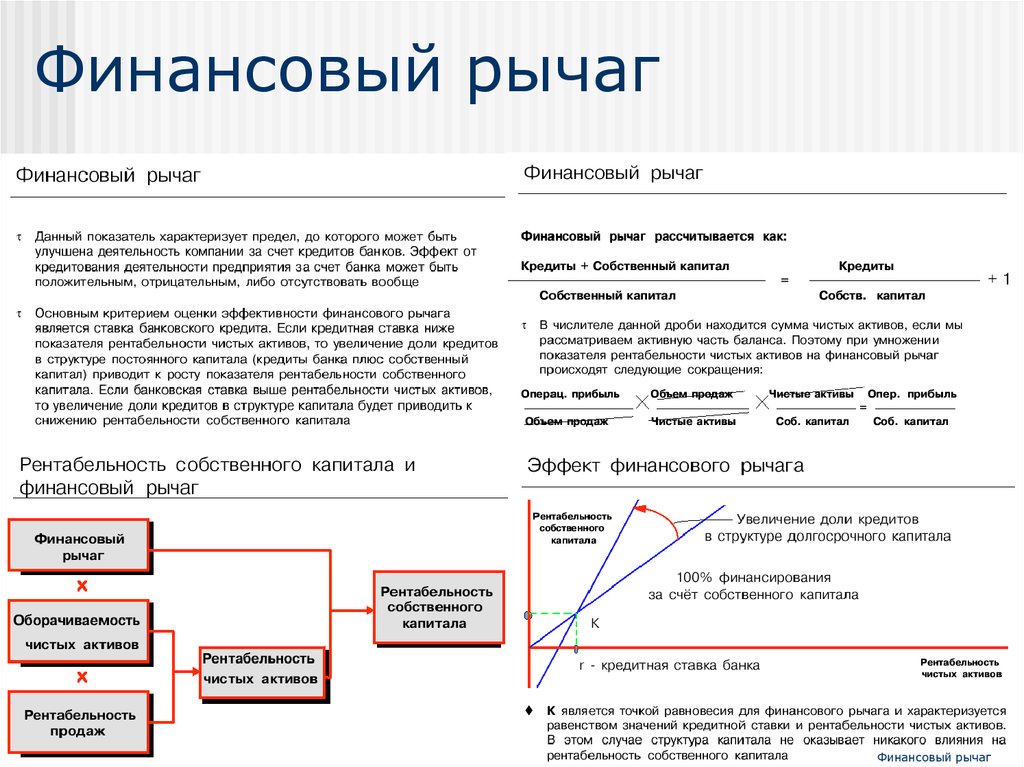

63. Финансовый рычаг

Финансовый рычаг64. ЭФР

Финансовый рычагКривые

дифференциалов

ЭФР

65. Финансовый рычаг 2

66. Реинвестирование

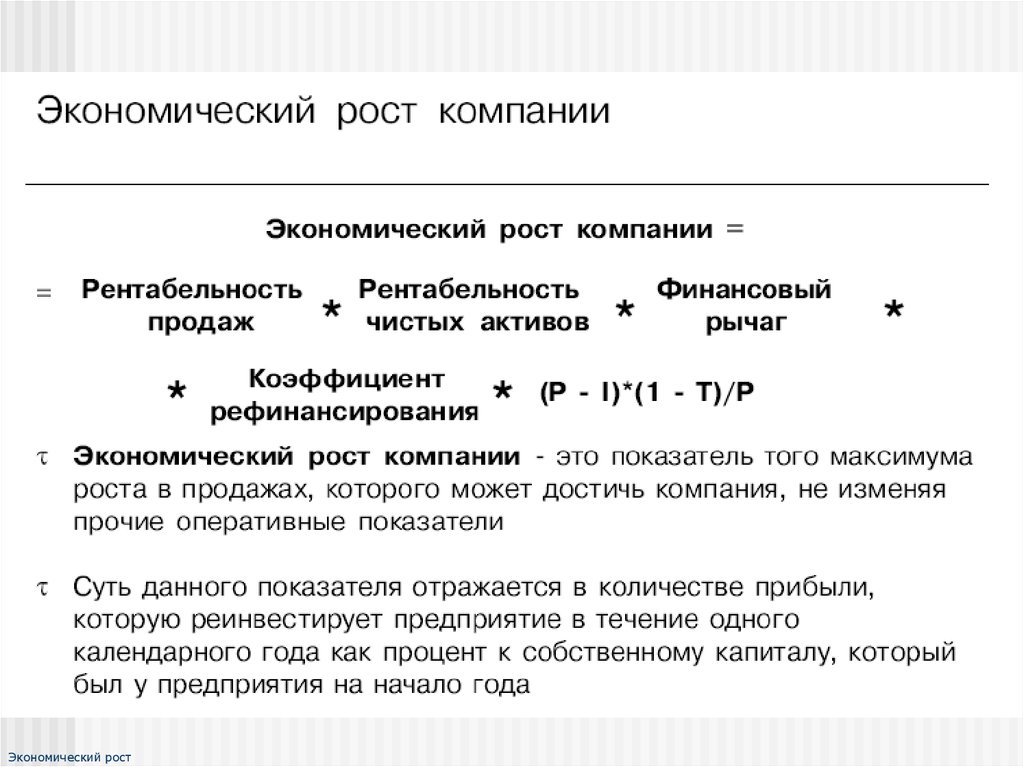

Реинвестирование67. Экономический рост

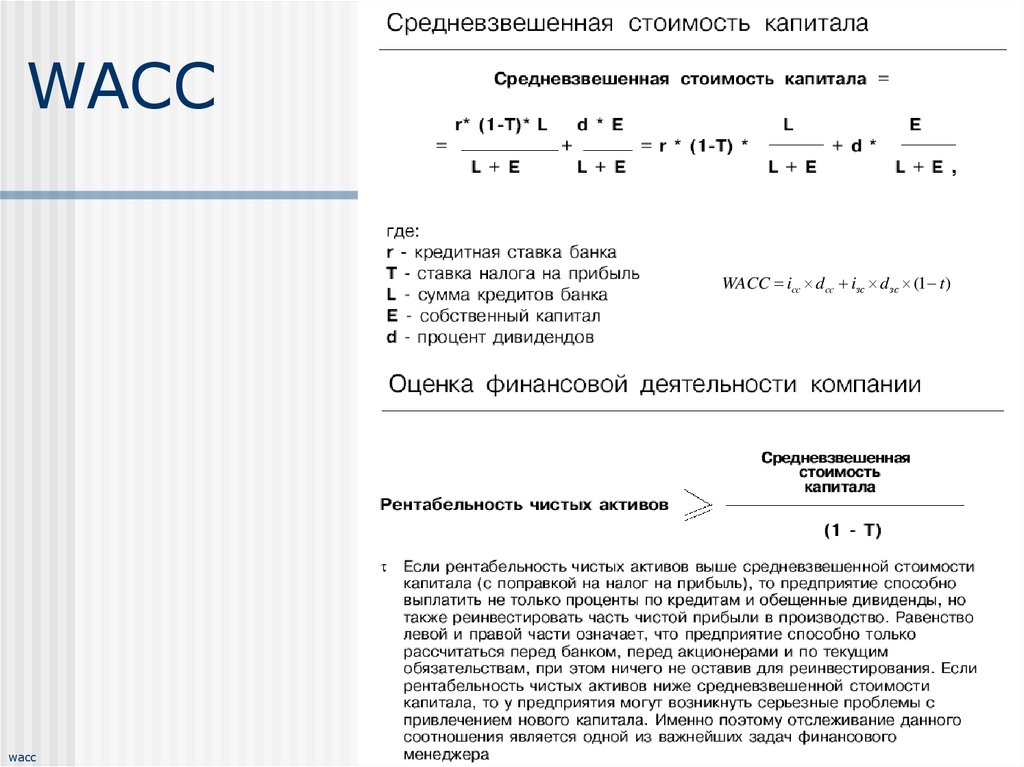

68. wacc

WACCWACC icc dcc iзс d зс (1 t )

wacc

finance

finance