Similar presentations:

Понятие, классификация и особенности функционирования внеоборотных активов корпорации

1. Тема 1. Понятие, классификация и особенности функционирования внеоборотных активов корпорации

2.

Вопрос 1.1. Понятие и составвнеоборотных активов

3.

Имущественный комплекс любого предприятия состоитиз оборотных и внеоборотных активов.

Оборотные непосредственно создают прибыль.

Внеоборотные – создают условия для формирования

этой прибыли.

Внеоборотные активы характеризуют совокупность

имущественных ценностей предприятия, многократно

участвующих в процессе хозяйственной

деятельности и переносящих на продукцию

использованную стоимость частями.

4.

5.

6. НМА

Нематериальные активы – это условная стоимостьпромышленной и интеллектуальной собственности и другие

имущественные права, на которые распространяется право

собственности предприятия. НА используются в течение

длительного периода (свыше 1 года) и приносят доход.

К нематериальным активам могут быть отнесены следующие

объекты - объекты интеллектуальной собственности

(исключительное право на результаты интеллектуальной

деятельности):

исключительное право патентообладателя на изобретение,

промышленный образец, полезная модель;

• исключительное авторское право на программы для ЭВМ, базы

данных;

• имущественное право автора или иного правообладателя на

топологии интегральных микросхем;

• исключительное право владельца на товарный знак и знак

обслуживания, наименование места происхождения товаров;

• исключительное право патентообладателя на селекционные

достижения.

7. Результаты исследований и разработок

По этой статье показывают затраты фирмы на завершенные НИОКР(научно-исследовательские, опытно-конструкторские и технологические

работы), давшие положительный результат, но не относящиеся к НМА.

В него включают:

- стоимость материально-производственных запасов, работ и услуг

сторонних организаций и физических лиц, используемых при

выполнении НИОКР;

- затраты на заработную плату и страховые взносы в ПФР, ФФОМС и

ФСС, начисленные с нее;

- стоимость спецоборудования и специальной оснастки,

предназначенных для использования в качестве объектов испытаний и

исследований;

- - амортизацию объектов основных средств и нематериальных активов,

используемых при выполнении работ;

- затраты на содержание и эксплуатацию научно-исследовательского

оборудования, установок и сооружений, других объектов основных

средств и иного имущества;

- общехозяйственные расходы в случае, если они непосредственно

связаны с выполнением НИОКР;

- другие затраты, непосредственно связанные с выполнением НИОКР,

включая расходы по проведению испытаний.

8.

Нематериальные

поисковые

активы

По строке 1130 отражаются затраты на поиск, оценку

месторождений полезных ископаемых и разведку полезных

ископаемых на определенном участке недр. К нематериальным

поисковым активам, как правило, относятся:

а) право на выполнение работ по поиску, оценке месторождений

полезных ископаемых и (или) разведке полезных ископаемых,

подтвержденное наличием соответствующей лицензии;

б) информация, полученная в результате топографических,

геологических и геофизических исследований;

в) результаты разведочного бурения;

г) результаты отбора образцов;

д) иная геологическая информация о недрах;

е) оценка коммерческой целесообразности добычи.

Материальн

ые

поисковые

активы

По строке 1140 отражаются затраты на поиск, оценку

месторождений полезных ископаемых и разведку полезных

ископаемых на определенном участке недр

К материальным поисковым активам, как правило, относятся

используемые в процессе поиска, оценки месторождений

полезных ископаемых и разведки полезных ископаемых:

а) сооружения (система трубопроводов и т.д.);

б) оборудование (специализированные буровые установки,

насосные агрегаты, резервуары и т.д.);

в) транспортные средства.

9. Доходные вложения в материальные ценности

- По этой строке баланса указываютимущество, которое предназначено для

сдачи в аренду, лизинг или прокат. В

бухгалтерском учете такие

материальные ценности отражают по

первоначальной стоимости. В балансе

указывают их остаточную стоимость

10. Финансовые вложения

По строке 1240 отражается информация о финансовых вложениях организации, срокобращения (погашения) которых превышает 12 месяцев.

К финансовым вложениям относятся:

государственные и муниципальные ценные бумаги;

ценные бумаги других организаций, в том числе долговые ценные бумаги, в которых дата и

стоимость погашения определена (облигации, векселя);

вклады в уставные (складочные) капиталы других организаций (в том числе дочерних и

зависимых хозяйственных обществ);

предоставленные другим организациям займы;

депозитные вклады в кредитных организациях;

дебиторская задолженность, приобретенная на основании уступки права требования;

прочие аналогичные вложения.

К финансовым вложениям организации не относятся:

собственные акции, выкупленные акционерным обществом у акционеров для последующей

перепродажи или аннулирования;

векселя, выданные организацией-векселедателем организации-продавцу при расчетах за

проданные товары, продукцию, выполненные работы, оказанные услуги;

вложения организации в недвижимое и иное имущество, имеющее материальновещественную форму, предоставляемые организацией за плату во временное пользование

(временное владение и пользование) с целью получения дохода;

драгоценные металлы, ювелирные изделия, произведения искусства и иные аналогичные

ценности, приобретенные не для осуществления обычных видов деятельности.

11. Отложенные налоговые активы

Отложенный налоговый актив - часть отложенного налога на прибыль, которая должнапривести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за

отчетным или в последующих отчетных периодах.

Отложенный налоговый актив формируется тогда, когда возникают вычитаемые временные

разницы (расходы в бухгалтерском учете больше, чем в налоговом учете).

Вычитаемые временные разницы образуются в результате:

·применения разных способов расчета амортизации для целей бухгалтерского учета и целей

определения налога на прибыль;

·применения разных способов признания коммерческих и управленческих расходов в

себестоимости проданных продукции, товаров, работ, услуг в отчетном периоде для целей

бухгалтерского учета и целей налогообложения;

·излишне уплаченного налога, сумма которого не возвращена в организацию, а принята к зачету

при формировании налогооблагаемой прибыли в следующем за отчетным или в

последующих отчетных периодах;

·убытка, перенесенного на будущее, не использованного для уменьшения налога на прибыль в

отчетном периоде, но который будет принят в целях налогообложения в последующих

отчетных периодах, если иное не предусмотрено законодательством Российской

Федерации о налогах и сборах;

·применения, в случае продажи объектов основных средств, разных правил признания для

целей бухгалтерского учета и целей налогообложения остаточной стоимости объектов

основных средств и расходов, связанных с их продажей;

·наличия кредиторской задолженности за приобретенные товары (работы, услуги) при

использовании кассового метода определения доходов и расходов в целях

налогообложения, а в целях бухгалтерского учета - исходя из допущения временной

определенности фактов хозяйственной деятельности;

·прочих аналогичных различий.

12. Вопрос 1.2. Основные средства

Основные средства - это материальновещественные ценности (средстватруда), которые многократно участвуют

в производственном процессе, не

изменяют своей натуральновещественной формы и переносят свою

стоимость на готовую продукцию по

частям по мере износа.

13.

К основным средствам относятся: здания,сооружения, рабочие и силовые

машины и оборудование,

измерительные и регулирующие

приборы и устройства, вычислительная

техника, транспортные средства,

инструмент, производственный и

хозяйственный инвентарь и

принадлежности, рабочий,

продуктивный и племенной скот,

многолетние насаждения,

внутрихозяйственные дороги и прочие

соответствующие объекты.

14.

Актив принимается организацией к бухгалтерскому учету вкачестве основных средств, если одновременно

выполняются следующие условия:

а) объект предназначен для использования в производстве

продукции, при выполнении работ или оказании услуг, для

управленческих нужд организации либо для предоставления

организацией за плату во временное владение и

пользование или во временное пользование;

б) объект предназначен для использования в течение

длительного времени, т.е. срока продолжительностью

свыше 12 месяцев или обычного операционного цикла, если

он превышает 12 месяцев;

в) организация не предполагает последующую перепродажу

данного объекта;

г) объект способен приносить организации экономические

выгоды (доход) в будущем.

15. Амортизация основных средств

Стоимость объектов основных средствпогашается посредством начисления

амортизации. Амортизация - процесс

постепенного переноса стоимости

основных средств на производимую

продукцию (работы, услуги).

16. Амортизация не начисляется по:

Амортизация не начисляется по:объектам основных средств, потребительские свойства которых с

течением времени не изменяются (земельные участки; объекты

природопользования; объекты, отнесенные к музейным предметам и

музейным коллекциям, и др).

объектам жилищного фонда (если они не используются для получения

дохода)

объектам внешнего благоустройства и другим аналогичным объектам

дорожного хозяйства

продуктивному скоту

многолетним насаждениям, не достигшим эксплуатационного возраста

объектам основных средств, которые законсервированы и не

используются в производстве продукции, при выполнении работ или

оказании услуг, для управленческих нужд организации либо для

предоставления за плату во временное владение и пользование или во

временное пользование

17. Способы начисления амортизации:

Для целей бухгалтерскогоучета

1.линейный способ;

2.способ уменьшаемого

остатка;

3.способ списания стоимости

по сумме чисел лет срока

полезного использования;

4.способ списания стоимости

пропорционально объему

продукции (работ);

Для целей налогового учета

1.линейный

2.нелинейный.

18. Линейный способ

K = (1/n) x 100%,где K - норма амортизации в процентах к

первоначальной (восстановительной)

стоимости объекта амортизируемого

имущества;

n - срок полезного использования данного

объекта амортизируемого имущества,

выраженный в месяцах.

19. Нелинейный способ

K = (2/n) x 100%,где K - норма амортизации в процентах к

остаточной стоимости, применяемая к

данному объекту амортизируемого

имущества;

n - срок полезного использования данного

объекта амортизируемого имущества,

выраженный в месяцах.

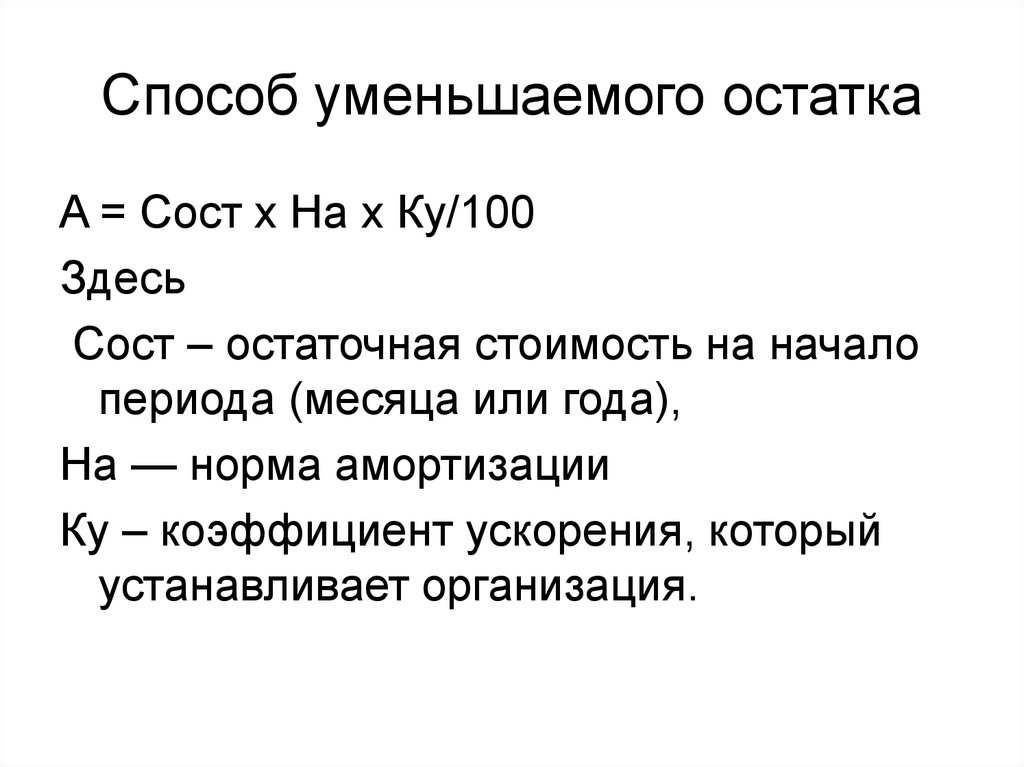

20. Способ уменьшаемого остатка

A = Сост х На х Ку/100Здесь

Сост – остаточная стоимость на начало

периода (месяца или года),

На — норма амортизации

Ку – коэффициент ускорения, который

устанавливает организация.

21. способ списания стоимости по сумме чисел лет срока полезного использования

А = ПС ОС * число лет, оставшихся доконца срока полезного использования /

сумма чисел лет срока полезного

использования

22. способ списания стоимости пропорционально объему продукции (работ)

А = Фактический объем продукции * ПС /Предполагаемый объем продукции за

весь срок полезного использования

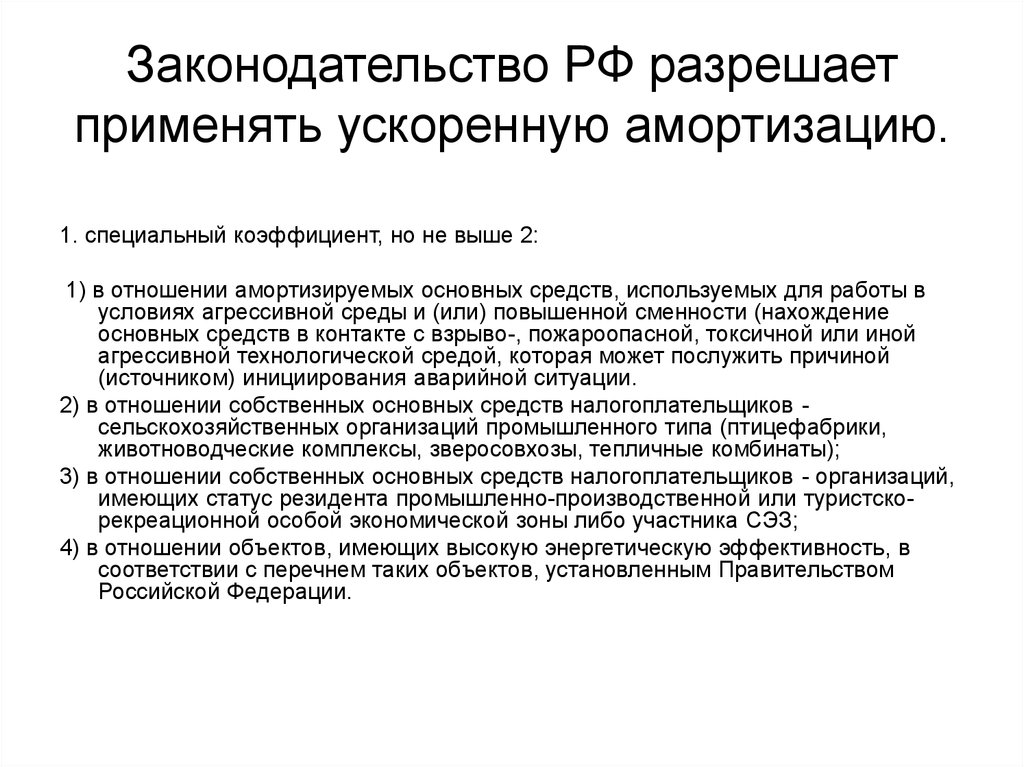

23. Законодательство РФ разрешает применять ускоренную амортизацию.

1. специальный коэффициент, но не выше 2:1) в отношении амортизируемых основных средств, используемых для работы в

условиях агрессивной среды и (или) повышенной сменности (нахождение

основных средств в контакте с взрыво-, пожароопасной, токсичной или иной

агрессивной технологической средой, которая может послужить причиной

(источником) инициирования аварийной ситуации.

2) в отношении собственных основных средств налогоплательщиков сельскохозяйственных организаций промышленного типа (птицефабрики,

животноводческие комплексы, зверосовхозы, тепличные комбинаты);

3) в отношении собственных основных средств налогоплательщиков - организаций,

имеющих статус резидента промышленно-производственной или туристскорекреационной особой экономической зоны либо участника СЭЗ;

4) в отношении объектов, имеющих высокую энергетическую эффективность, в

соответствии с перечнем таких объектов, установленным Правительством

Российской Федерации.

24.

2. специальный коэффициент, но не выше 3:1) в отношении основных средств, являющихся

предметом договора финансовой аренды (договора

лизинга), если они учитываются у

налогоплательщика

2) в отношении основных средств, используемых

только для осуществления научно-технической

деятельности;

3) в отношении основных средств, используемых

налогоплательщиками исключительно при

осуществлении деятельности, связанной с добычей

углеводородного сырья на новом морском

месторождении углеводородного сырья.

25. Показатели состояния основных средств

Наименованиепоказателя

Расчетная формула

Характеристика показателя

Коэффициент

износа

основных

средств (Ки)

Ки = Иф/Фп

Отражает долю износа (утраченной

стоимости) основных средств в их

первоначальной стоимости

Коэффициент

годности

основных

средств (Кг)

Кг = 1 - Ки

Отражает

долю

остаточной

(несамортизированной)

стоимости

основных средств в их первоначальной

стоимости

Коэффициент

обновления

основных

средств

(Кобн)

Кобн = ∑Фвв/ Фк

Характеризует долю стоимости вновь

введенных

в

эксплуатацию

за

расчетный период ОС в их общей

стоимости на конец периода. В

определенной мере отражает степень

обновления ОС

Коэффициент

выбытия

основных

средств

(Квыб)

Квыб = ∑Фвыб / Фн

Отражает долю стоимости выведенных из

эксплуатации за расчетный период ОС

в их общей стоимости. Также отражает

процесс обновления ОС

finance

finance