Similar presentations:

Повышение эффективности экспортной деятельности промышленного предприятия на примере ОАО «Щекиноазот»

1.

Повышение эффективности экспортнойдеятельности промышленного предприятия

на примере ОАО «Щекиноазот»

Полячкова Дарья

с т уд е н т к а 4 к у р с а о ч н о й ф о р м ы о б у ч е н и я

с п е ц и а л ь н о с т и М и р о в а я Э ко н о м и к а

Тул ь с ко г о ф и л и а л а Ф Г Б ОУ В П О « Р Э У и м . Г. В . П л е х а н о в а »

Н ау ч н ы й р у к о в о д и т е л ь :

к а н д и д а т э ко н о м и ч е с к и х н ау к , д о ц е н т

Ксенофонтова Оксана Викторовна

2.

Цели и задачи ВКРЦель: поиск путей повышения эффективности экспортной деятельности ОАО

«Щекиноазот» посредством разработки предложений по выходу на новые рынки сбыта.

Задачи:

отразить особенности экспортной деятельности производственного предприятия в

условиях рыночной экономики;

провести анализ текущей ситуации на рынке химической продукции;

выявить факторы, определяющие эффективность функционирования системы

экспортной деятельности;

дать организационно-экономическую характеристику ОАО «Щекиноазот»;

провести анализ экспортной деятельности предприятия;

определить вклад в развитие региона;

разработать рекомендации по повышению эффективности экспортной деятельности и

выходу на новые рынки сбыта.

3.

Тенденции развития химическойпромышленности в России

Внешнеторговый оборот, экспорт и импорт Российской Федерации

12500

10000

7500

5000

2500

112

108

109,5

110,6

106,8

105,4

106

104

104,1

102

100

100,1

98

96

2010

2011

2012

2013

2014

2015

Экспорт

Импорт

дек.15

ноя.15

окт.15

сен.15

авг.15

июл.15

июн.15

май.15

апр.15

мар.15

фев.15

янв.15

дек.14

ноя.14

окт.14

сен.14

Внешнеторговый оборот

Индекс химического производства за 2010-2015 гг., %

110

авг.14

июл.14

июн.14

май.14

апр.14

мар.14

фев.14

янв.14

0

4.

Тенденции развития химическойпромышленности в России

Объем отгруженных товаров химической отрасли,

трлн. руб.

2,5

2

1,5

1,94

1,88

2,03

2013

2014

2015

1,81

1,42

1

0,5

0

2011

2012

22

20

18

16

14

12

10

8

6

4

2

0

Доля в объеме производства химической продукции, %

5. О компании ОАО «Щекиноазот» – одно из крупнейших российских предприятии химической промышленности Показатели 2015 440 млн $

объем продаж3 500 сотрудников

1000 клиентов

Клиенты

Компании нефтехимической,

деревообрабатывающей, строительной,

автомобильной и текстильной промышленностей

Рынки

Компания присутствует на рынках

Европы, Азии, Америки;

представительства в Европе, Азии,

Украине

Продукты

Метанол, капролактам, серная

кислота, сульфат аммония,

аммиак, КФК-85, углекислота

6.

Финансовый анализДинамика финансовых результатов

18000000

Выручка

14000000

Себестоимость

12000000

10000000

Чистая

прибыль

(убыток)

8000000

6000000

4000000

2000000

Динамика показателей прибыли

0

2013

2014

2015

Сумма, млн. руб.

Сумма, млн. руб.

16000000

2500000

Прибыльот

продаж

2000000

1500000

Прибыль до

налогообложения

1000000

Чистая прибыль

500000

0

2013

2014

2015

7.

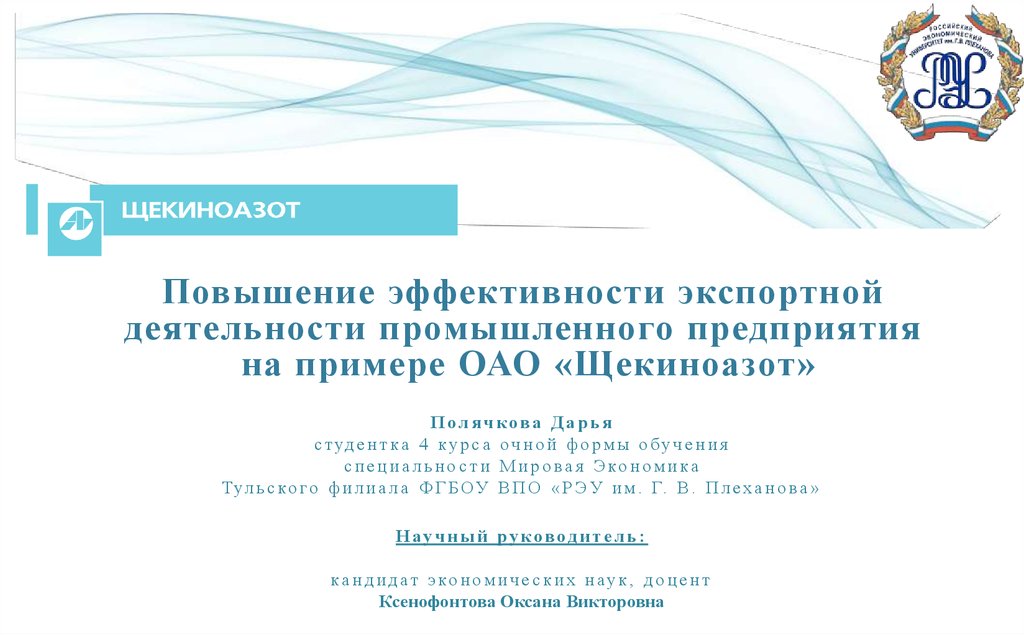

Анализ экспортной деятельностиДинамика реализации метанола за 2013-2015 гг.

2%

3%

15%

80%

Внутренний рынок

2015 г.

2014 г.

2013 г.

Экспорт (Европа)

Экспорт (Украина, Казахстан)

Доля в совокупной выручке:

2013 г.

39,4%

2014 г.

38,6%

2015 г.

34,6%

Экспорт (Америка)

8.

Анализ экспортной деятельностиДинамика реализации капролактама за 2013-2015 гг.

140000

120000

Объем, ед.

100000

Циклогексан

80000

60000

Сульфат

аммония

40000

20000

0

2013

2014

2015

Доля в совокупной выручке:

2013 г.

33,5%

2014 г.

33,2%

2015 г.

33,3%

9.

Анализ экспортной деятельностиДинамика реализации КФК за 2013-2015 гг.

26%

40%

34%

Внутренний рынок

Экспорт (Украина, Казахстан, Европа)

2013

2014

2015

Доля в совокупной выручке:

2013 г.

6,9%

2014 г.

8,6%

2015 г.

9,9%

10.

Роль в экономике Тульскогорегиона

ИНВЕСТИЦИИ

882

2015

2010

Первомайская ТЭЦ

32,5 млн €

2005-2014

2008

Производство

КФК и формалина

240 млн руб.

млн $

2007

2009

2011

2017

Установка

по производству

метанола и

аммиака

270 млн€

Строительство установки

грануляции сульфата

аммония мощностью 160

тыс. тонн в год

Строительство установки

по производству серной

кислоты мощностью 200

тыс. т/год

2012

Водородная

установка

35,9 млн €

млн $

440

2016

производство диметилового

эфира 99,99% 21,24 млн €

2005-2018

2006

2018

2014

2013

Расширение производства

фенолформальдегидных

смол 4 млн €

Модернизация

производства

капролактама

40 млн $

Производство Производство

формалина 52%

метанола

235 млн руб.

М-450

6,5 млрд руб.

Производство

фенол-формальдегидных

смол 9 млн $

Производство спанбонда

7 млн $

Проект по производству

нитей FDY 12 млн $

2005

80% ПРИВЛЕЧЕННЫХ ИНВЕСТИЦИЙ

ПРЕДОСТАВЛЕНЫ СТРАТЕГИЧЕСКИМИ ПАРТНЕРАМИ

11.

Маркетинговое исследованиерынка метанола

Баланс спроса и предложения метанола в России, тонны

4000

3500

3000

2500

2000

1500

1000

500

0

1990 1991 1992 1993 1994 1995 1996 1997 1998 1999 2000 2001 2002 2003 2004 2005 2006 2007 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018

Объемы потребления

Объемы производства

Объемы экспорта

Таблица 1 - Тенденции роста спроса на метанол, млн. т. в год

2014

2019

Мир

63

96

Основной рост в Китае

Европа

8

9

Будет зависеть от роста ВВП

США

8

11

Китай

33 (+6,5%)

60

Низкие цены на газ привлекают новые

проекты по производству метанола

Основной рост в топливном сегменте: МТО,

добавка в бензин, МТБЭ

12.

Выход на новые рынки сбытапродукции

Таблица 2 – Выбытие мощностей по метанолу в Восточной Европе

Наименование

производителя

MSK, Сербия

Мощности

(тыс. тн/год)

Комментарии

200

Производство остановлено в 2011 году

Nafta Petrochem,

Словения

165

Производство остановлено, предприятие перешло на

покупку метанола для производства смол у сторонних

производителей

Doljchim,

Румыния

240

Производство остановлено в 2011 году

Viromet,

Румыния

200

Производство остановлено в 2013 году

Grodno Azot,

Беларусь

80

Функционирует, производство метанола убыточно

SSME Azot,

Украина

190

Производство остановлено в 2013 году

ИТОГО

1 075

13.

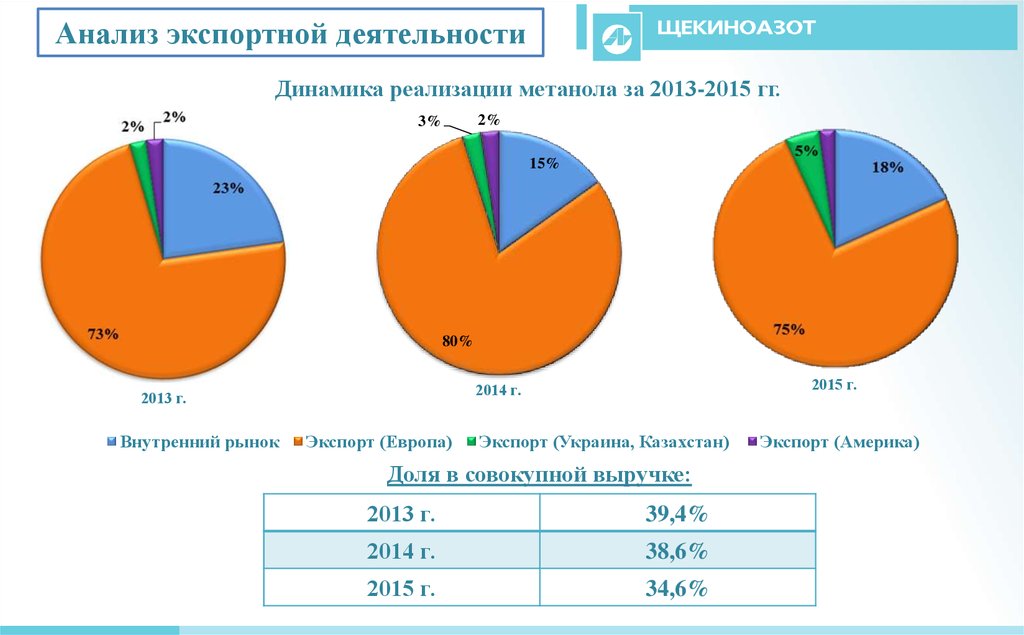

Выход на новые рынки сбытапродукции

Таблица 3 – SWOT анализ ОАО «Щекиноазот» на рынке метанола

S

Сильные стороны

W

Слабые стороны

Наличие широкого ассортимента высококачественной

Ограниченные возможности влияния на закупочные цены

продукции по конкурентоспособным ценам

сырья, материалов и полуфабрикатов

Гибкость имеющихся технологий

Частично устаревшее оборудование

Надежные связи с поставщиками

Трудоемкость производственного процесса

Выгодное географическое расположение

Относительно высокие объемы выбросов веществ в

окружающую среду

Значительные объемы инвестиций в производственные

процессы

O

Возможности

Приобретение нового оборудования

T

Угрозы

Неплатежеспособность клиентов

Наращивание объемов производства и возможность

Выход на рынок конкурентов с более низкими

расширения ассортимента

издержками

Господдержка отечественных товаропроизводителей

Нестабильность экономической ситуации в стране

Выход на новые сегменты рынка

Импорозамещение

Высокая стоимость привлекаемых кредитов

14.

Логистические преимуществаМноголетний опыт организации

доставки метанола в разные

страны мира;

Наличие долгосрочных

контрактов с терминалами

перевалки метанола;

Наличие арендованного парка

европейских цистерн, а также

собственный подвижной парк;

Конкурентная ставка

экспортного транзита;

Таблица 4 – Тарифы на метанол в 2015 г., долл.

ОАО

«Щекиноазот»

Станция

назначения

Чоп – эксп.

(Словакия)

Мотиска 2 –

эксп. (Польша)

Вадул-Сирет –

эксп.

(Румыния)

ОАО

«Метафракс»

ОАО

«Тольяттиазот»

Томск

ст. Казначеевка ст. Углеуральская ст. Химзаводская ст. Копылово

МСК

СВРД

КБШ

3 - СИБ

82,54

134,37

126,56

139,93

82,54

130,41

122,6

135,96

82,54

135,35

127,54

140,91

Выгодное географическое

расположение относительно

каналов сбыта;

Прямые отправительские

маршруты, согласованные с ОАО

«РЖД».

15.

Спасибоза

внимание!

economics

economics