Similar presentations:

Мировая валютно-финансовая система

1. Мировая валютно-финансовая система

это подсистема, составляющая частьмировой

экономической

системы,

представляющая

собой

механизм

взаимодействия

субъектов

мировой

экономической

системы

посредством

международных валютно-кредитных и

финансовых отношений

2. Структура мировой валютно-финансовой системы

• Мировая валютная система.• Международная кредитная система.

• Международная фондовая система.

• Система международных расчетов.

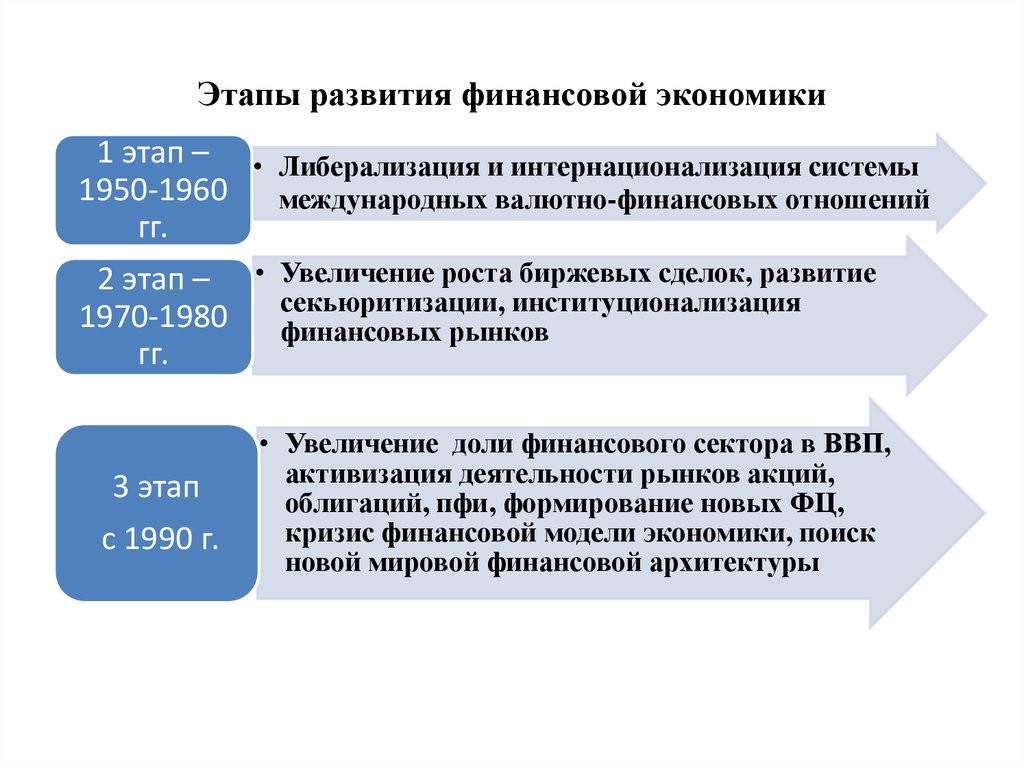

3. Этапы развития финансовой экономики

1 этап – • Либерализация и интернационализация системы1950-1960 международных валютно-финансовых отношений

гг.

2 этап – • Увеличение роста биржевых сделок, развитие

секьюритизации, институционализация

1970-1980

финансовых рынков

гг.

3 этап

с 1990 г.

• Увеличение доли финансового сектора в ВВП,

активизация деятельности рынков акций,

облигаций, пфи, формирование новых ФЦ,

кризис финансовой модели экономики, поиск

новой мировой финансовой архитектуры

4.

Тенденции докризисногофункционирования МВФС

• значительное увеличение роли, масштабности и сложности

финансового сектора;

• чрезмерное использование заемных ресурсов экономическими

агентами (домохозяйствами и институтами финансового рынка);

• мягкое

денежно-кредитное

доступность финансовых ресурсов;

регулирование

и

широкая

• повсеместное распространение сложных финансовых продуктов и

финансовых инноваций;

рост уровня взаимозависимости участников рынка;

неадекватность правил регулирования достаточности капитала;

5.

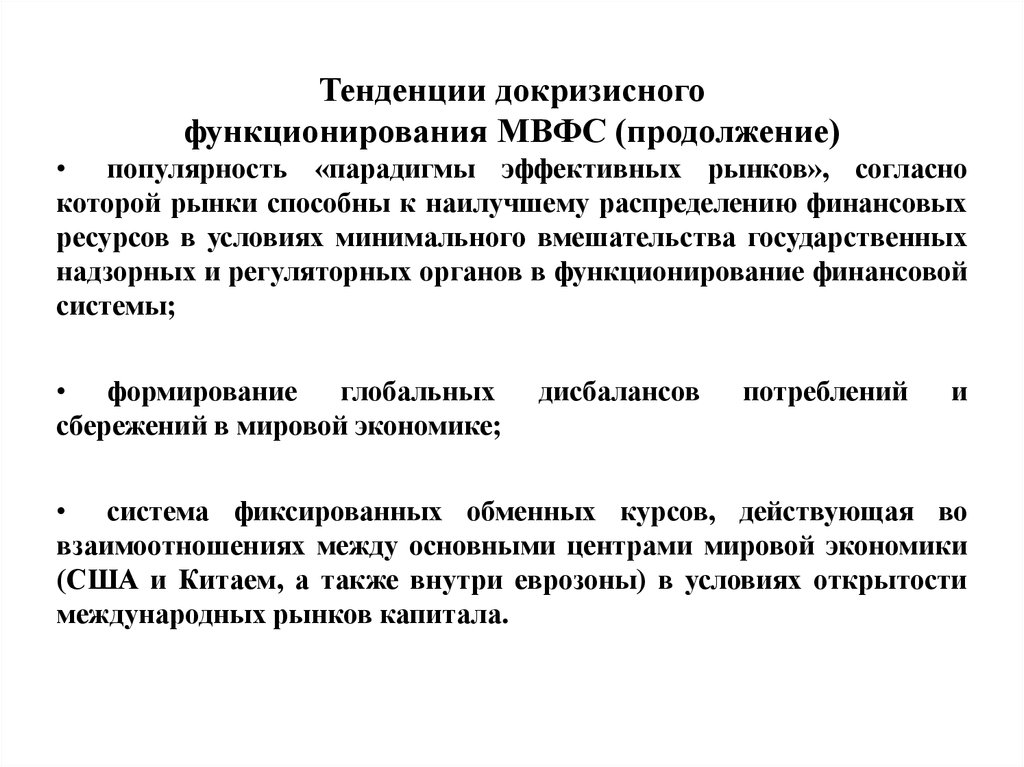

Тенденции докризисногофункционирования МВФС (продолжение)

• популярность «парадигмы эффективных рынков», согласно

которой рынки способны к наилучшему распределению финансовых

ресурсов в условиях минимального вмешательства государственных

надзорных и регуляторных органов в функционирование финансовой

системы;

• формирование

глобальных

сбережений в мировой экономике;

дисбалансов

потреблений

и

• система фиксированных обменных курсов, действующая во

взаимоотношениях между основными центрами мировой экономики

(США и Китаем, а также внутри еврозоны) в условиях открытости

международных рынков капитала.

6.

Факторы повышения уровня системного риска в МВФСПроцикличность, сложность и непрозрачность торговли

финансовыми инструментами

Рост масштабов внебиржевого рынка деривативов

Взаимозависимость финансовых институтов

Увеличение роли системно значимых финансовых

институтов

Изменение структуры финансового посредничества

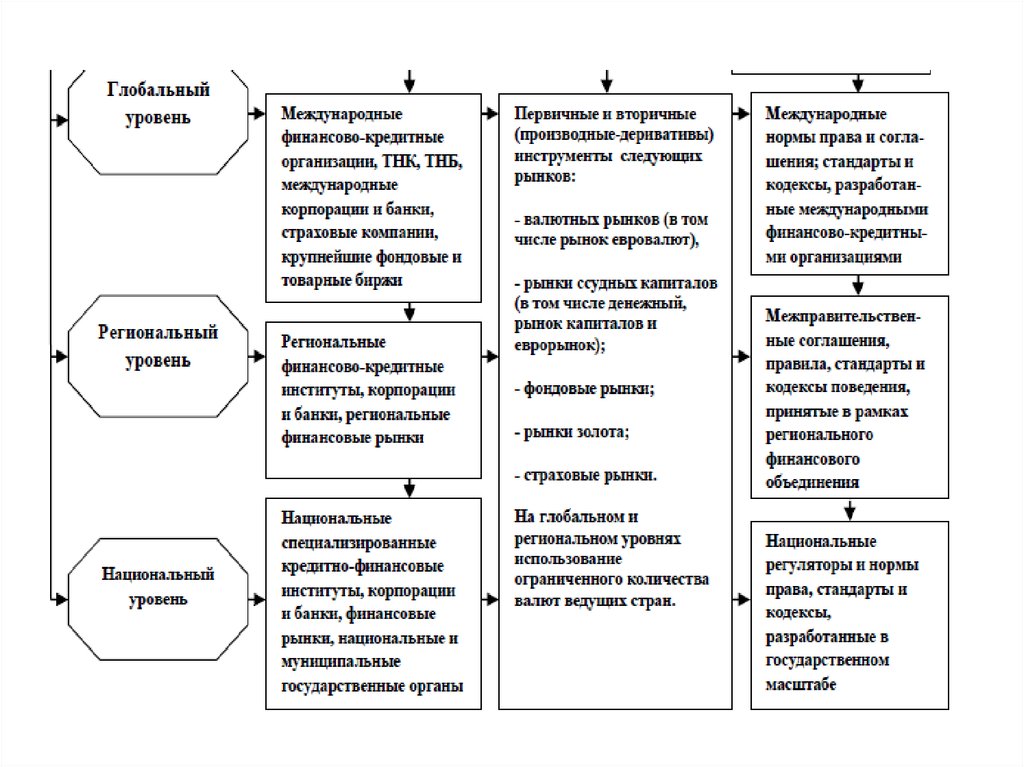

7. Основные элементы финансовой глобализации

8. Мировая финансовая архитектура в условиях глобализации

9.

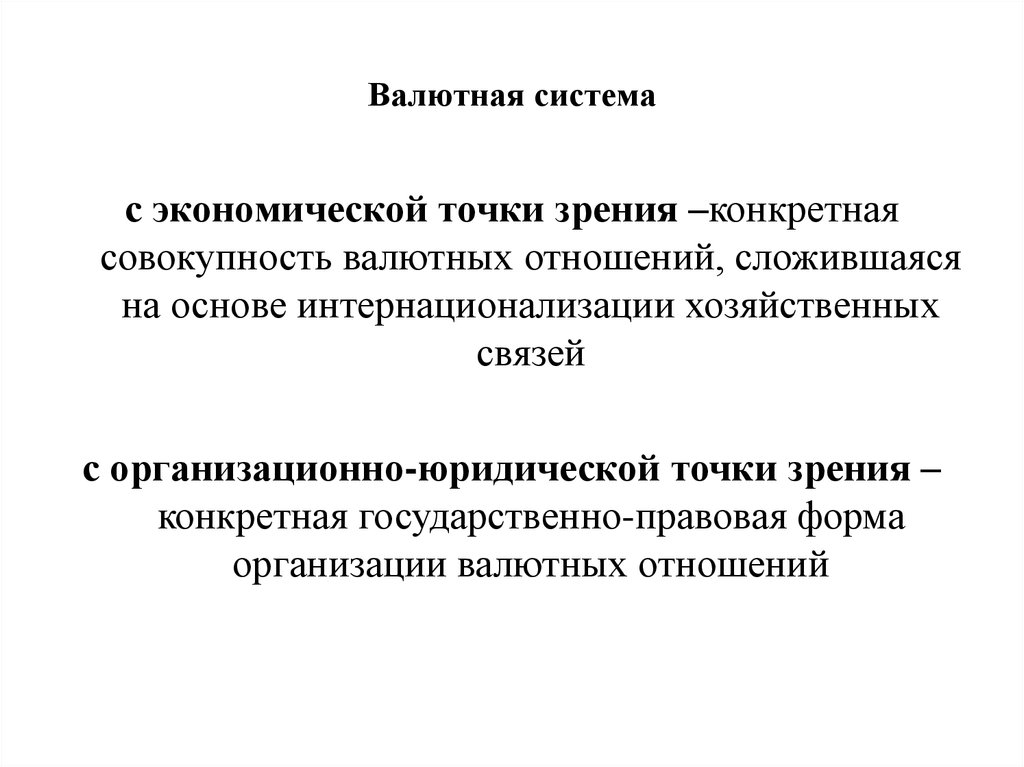

10. Валютная система

с экономической точки зрения –конкретнаясовокупность валютных отношений, сложившаяся

на основе интернационализации хозяйственных

связей

с организационно-юридической точки зрения –

конкретная государственно-правовая форма

организации валютных отношений

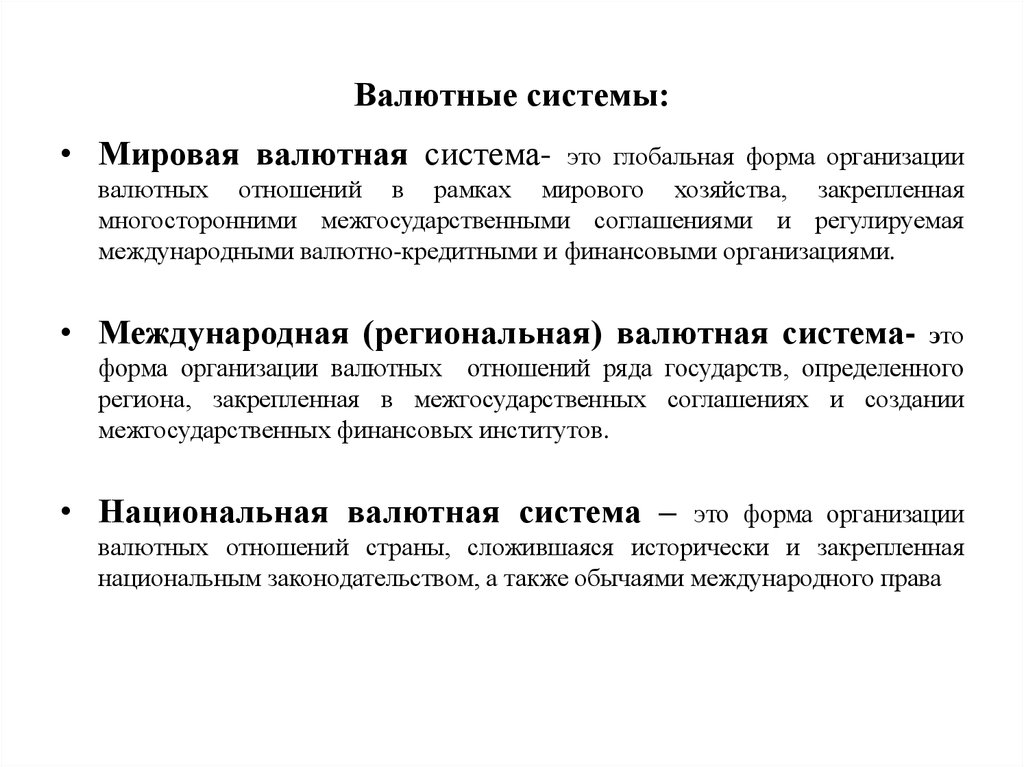

11. Валютные системы:

• Мировая валютная система-это глобальная форма организации

валютных отношений в рамках мирового хозяйства, закрепленная

многосторонними межгосударственными соглашениями и регулируемая

международными валютно-кредитными и финансовыми организациями.

• Международная (региональная) валютная система-

это

форма организации валютных отношений ряда государств, определенного

региона, закрепленная в межгосударственных соглашениях и создании

межгосударственных финансовых институтов.

• Национальная валютная система –

это форма организации

валютных отношений страны, сложившаяся исторически и закрепленная

национальным законодательством, а также обычаями международного права

12. ОСНОВНЫЕ СТРУКТУРНЫЕ ЭЛЕМЕНТЫ ВАЛЮТНОЙ СИСТЕМЫ

НАЦИОНАЛЬНАЯМИРОВАЯ

Национальная валюта

Резервные валюты, международные

счетные денежные единицы

Степень конвертируемости

национальной валюты

Условия взаимной

конвертируемости валют

Режим курса национальной валюты Регламентация режимов валютных

курсов

Международная валютная

ликвидность страны

Межгосударственное

регулирование международной

валютной ликвидности

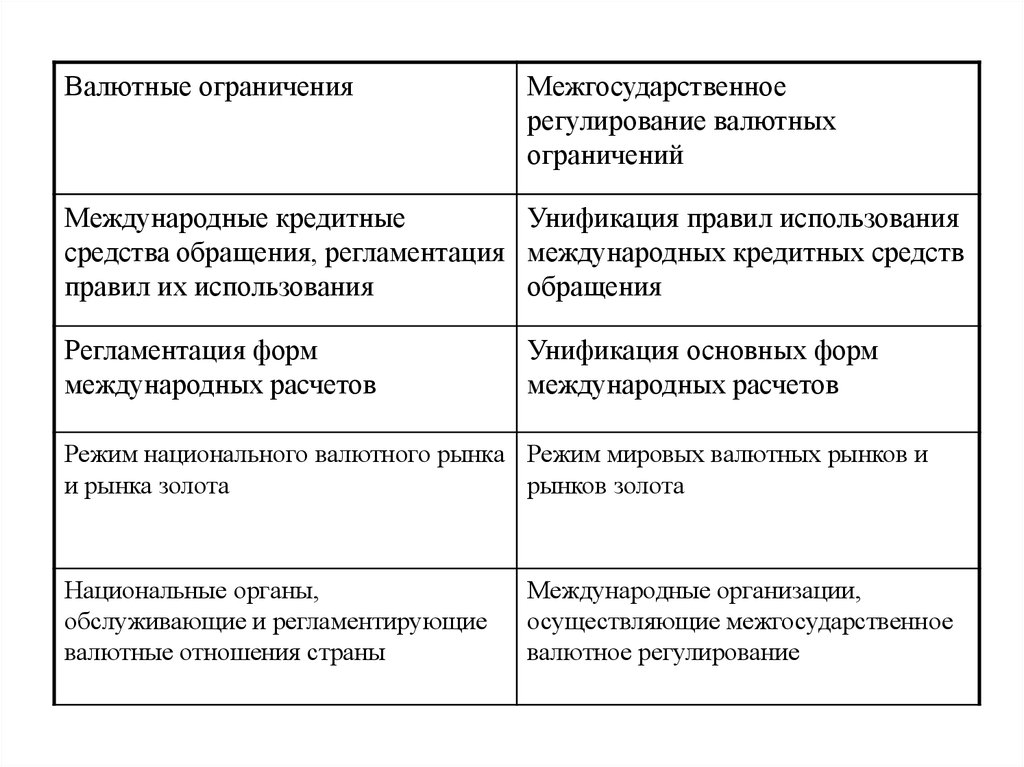

13. .

Валютные ограничения.

Межгосударственное

регулирование валютных

ограничений

Международные кредитные

Унификация правил использования

средства обращения, регламентация международных кредитных средств

правил их использования

обращения

Регламентация форм

международных расчетов

Унификация основных форм

международных расчетов

Режим национального валютного рынка Режим мировых валютных рынков и

и рынка золота

рынков золота

Национальные органы,

обслуживающие и регламентирующие

валютные отношения страны

Международные организации,

осуществляющие межгосударственное

валютное регулирование

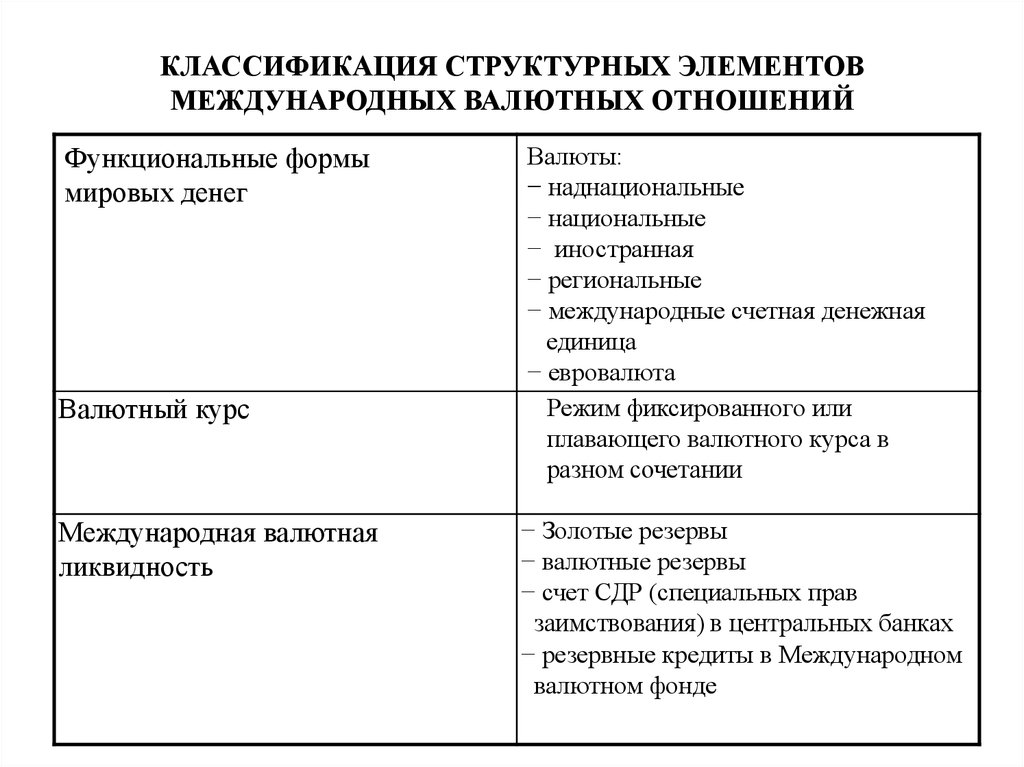

14. КЛАССИФИКАЦИЯ СТРУКТУРНЫХ ЭЛЕМЕНТОВ МЕЖДУНАРОДНЫХ ВАЛЮТНЫХ ОТНОШЕНИЙ

Функциональные формымировых денег

Валютный курс

Международная валютная

ликвидность

Валюты:

− наднациональные

− национальные

− иностранная

− региональные

− международные счетная денежная

единица

− евровалюта

Режим фиксированного или

плавающего валютного курса в

разном сочетании

− Золотые резервы

− валютные резервы

− счет СДР (специальных прав

заимствования) в центральных банках

− резервные кредиты в Международном

валютном фонде

15.

Международные кредитныесредства обращения

-Чек,

- вексель (обычный и тратта)

Валютные рынки и рынки

золота

− Мировые

− национальные

− региональные

Валютное регулирование

и валютный контроль

− Валютная либерализация

− валютное регулирование

− валютный надзор и контроль

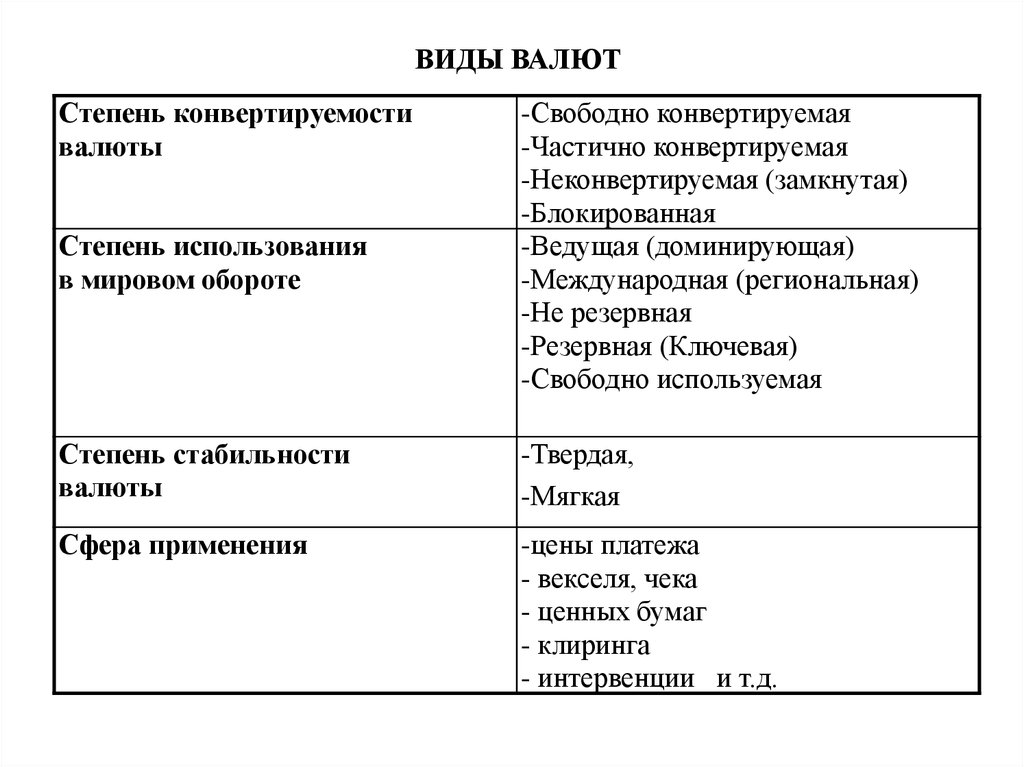

16. ВИДЫ ВАЛЮТ

Степень конвертируемостивалюты

Степень использования

в мировом обороте

-Свободно конвертируемая

-Частично конвертируемая

-Неконвертируемая (замкнутая)

-Блокированная

-Ведущая (доминирующая)

-Международная (региональная)

-Не резервная

-Резервная (Ключевая)

-Свободно используемая

Степень стабильности

валюты

-Твердая,

-Мягкая

Сфера применения

-цены платежа

- векселя, чека

- ценных бумаг

- клиринга

- интервенции и т.д.

17.

Использование доллара в 2015 году(зоны доллара оттенки зеленого; евро оттенки синего)

18. ФИКСИРОВАННЫЙ ВАЛЮТНЫЙ КУРС

унифицированная система валютных курсов на основеофициальных, согласованных странами- членами МВФ

валютных паритетов, выраженных в золоте и долларах

США.

Рыночные курсы национальных валют

поддерживаются на уровне ± 2,25% колебаний по

отношению к паритету

19.

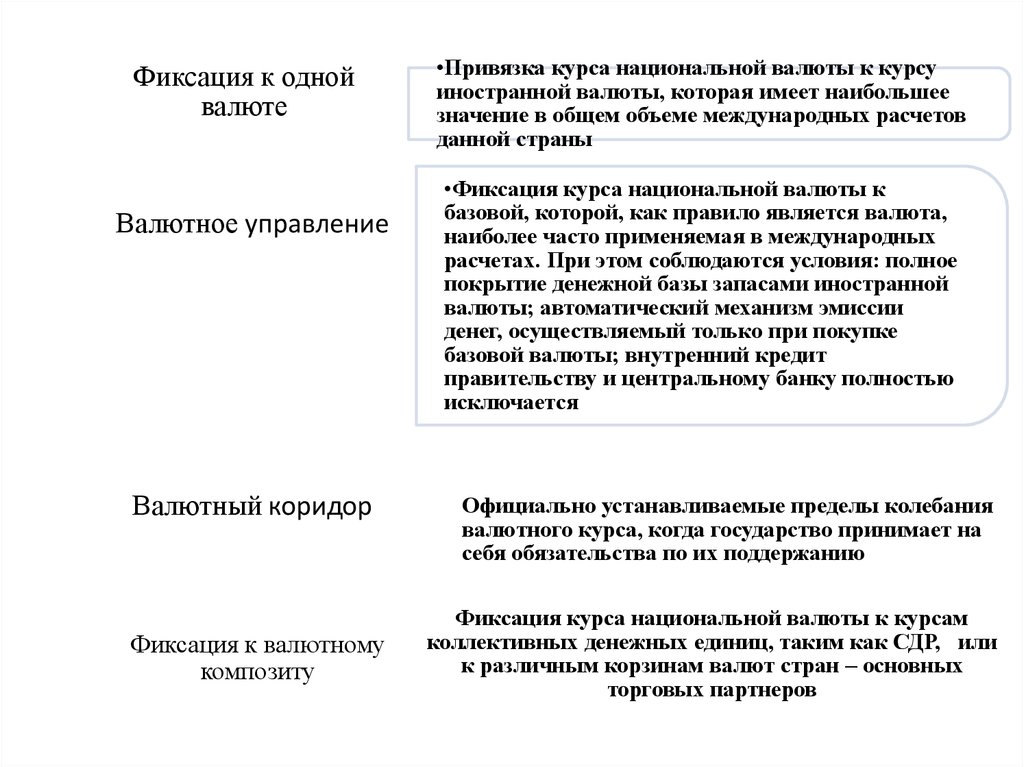

Фиксация к однойвалюте

Валютное управление

Валютный коридор

Фиксация к валютному

композиту

•Привязка курса национальной валюты к курсу

иностранной валюты, которая имеет наибольшее

значение в общем объеме международных расчетов

данной страны

•Фиксация курса национальной валюты к

базовой, которой, как правило является валюта,

наиболее часто применяемая в международных

расчетах. При этом соблюдаются условия: полное

покрытие денежной базы запасами иностранной

валюты; автоматический механизм эмиссии

денег, осуществляемый только при покупке

базовой валюты; внутренний кредит

правительству и центральному банку полностью

исключается

Официально устанавливаемые пределы колебания

валютного курса, когда государство принимает на

себя обязательства по их поддержанию

Фиксация курса национальной валюты к курсам

коллективных денежных единиц, таким как СДР, или

к различным корзинам валют стран – основных

торговых партнеров

20. ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС – механизм установления и поддержания курса национальной валюты, при котором он свободно изменяется в

ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС –МЕХАНИЗМ УСТАНОВЛЕНИЯ И ПОДДЕРЖАНИЯ КУРСА НАЦИОНАЛЬНОЙ

ВАЛЮТЫ,

ПРИ КОТОРОМ ОН СВОБОДНО ИЗМЕНЯЕТСЯ В РЕЗУЛЬТАТЕ ВЗАИМОДЕЙСТВИЯ

СПРОСА И ПРЕДЛОЖЕНИЯ НА ВАЛЮТНОМ РЫНКЕ

- НЕЗАВИСИМО ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС

- УПРАВЛЯЕМО ПЛАВАЮЩИЙ ВАЛЮТНЫЙ КУРС

- КОРРЕКТИРУЕМЫЙ ВАЛЮТНЫЙ КУРС

БОЛЬШИНСТВО СТРАН, ОСУЩЕСТВЛЯЮЩИХ ПОЛИТИКУ СВОБОДНОГО

ПЛАВАНИЯ СВОИХ ВАЛЮТ, ПРИДЕРЖИВАЮТСЯ ТЕМ НЕ МЕНЕЕ ПОЛИТИКИ

УПРАВЛЯЕМОГО ПЛАВАНИЯ , В РАМКАХ КОТОРОГО ЦЕНТРАЛЬНЫЕ БАНКИ

СТРАН ПЕРИОДИЧЕСКИ ВМЕШИВАЮТСЯ В РАБОТУ ВАЛЮТНОГО РЫНКА С

ЦЕЛЬЮ ПОДДЕРЖАНИЯ КУРСА СОБСТВЕННОЙ ВАЛЮТЫ ПРИ СИЛЬНЫХ

КОЛЕБАНИЯХ В ОПРЕДЕЛЕННЫЙ МОМЕНТ ВРЕМЕНИ

21. СМЕШАННЫЙ ВАЛЮТНЫЙ КУРС – сочетает в себе элементы фиксированного и плавающего валютных курсов. Примером являются курсы

СМЕШАННЫЙ ВАЛЮТНЫЙ КУРС –СОЧЕТАЕТ В СЕБЕ ЭЛЕМЕНТЫ ФИКСИРОВАННОГО И ПЛАВАЮЩЕГО

ВАЛЮТНЫХ КУРСОВ.

ПРИМЕРОМ ЯВЛЯЮТСЯ КУРСЫ НАЦИОНАЛЬНЫХ

ВАЛЮТ СТРАН ЕВРОПЕЙСКОГО ВАЛЮТНОГО СОЮЗА

(1979-1999 ГГ.), КОТОРЫЕ БЫЛИ ФИКСИРОВАНЫ К 1 ЭКЮ, А ЧЕРЕЗ НЕГО,

СООТВЕТСТВЕННО, ЖЕСТКО ПРИВЯЗЫВАЛИСЬ ДРУГ К ДРУГУ, НО ПО

ОТНОШЕНИЮ К ВАЛЮТАМ СТРАН, НЕ ВХОДЯЩИХ В ЕВС, НАХОДИЛИСЬ В

СВОБОДНОМ ПЛАВАНИИ

БОЛЬШИНСТВО СТРАН, ОСУЩЕСТВЛЯЮЩИХ ПОЛИТИКУ СВОБОДНОГО

ПЛАВАНИЯ СВОИХ ВАЛЮТ, ПРИДЕРЖИВАЮТСЯ ТЕМ НЕ МЕНЕЕ ПОЛИТИКИ

УПРАВЛЯЕМОГО ПЛАВАНИЯ , В РАМКАХ КОТОРОГО ЦЕНТРАЛЬНЫЕ БАНКИ

СТРАН ПЕРИОДИЧЕСКИ ВМЕШИВАЮТСЯ В РАБОТУ ВАЛЮТНОГО РЫНКА С

ЦЕЛЬЮ ПОДДЕРЖАНИЯ КУРСА СОБСТВЕННОЙ ВАЛЮТЫ ПРИ СИЛЬНЫХ

КОЛЕБАНИЯХ В ОПРЕДЕЛЕННЫЙ МОМЕНТ ВРЕМЕНИ

22. ПО УЧЕТУ ИНФЛЯЦИИ РАЗЛИЧАЮТ

Номинальныйвалютный курс

Реальный

валютный курс

•Показывает обменный курс валют, действующий в

настоящий момент времени на валютном рынке

страны

•Выделяют номинальный эффективный валютный

курс-индекс валютного курса, рассчитанный как

соотношение между национальной валютой и

валютами других стран, взвешенный в соответствии

с удельным весом этих валют в валютных операциях

данной страны

•Это номинальный валютный курс,

скорректированный с учетом инфляции в странах.

Для оценки уровня инфляции используют индексы

цен, отражающие степень изменения общего

уровня цен в стране. Чаще всего применяется индекс

потребительских цен, который лучше всего отражает

уровень инфляции в стане.

•Выделяют реальный эффективный валютный курс номинальный эффективный валютный курс с

поправкой на изменение уровня цен или других

издержек производства, характеризующий динамику

реального валютного курса данной страны к

валютам стран – основных торговых партнеров.

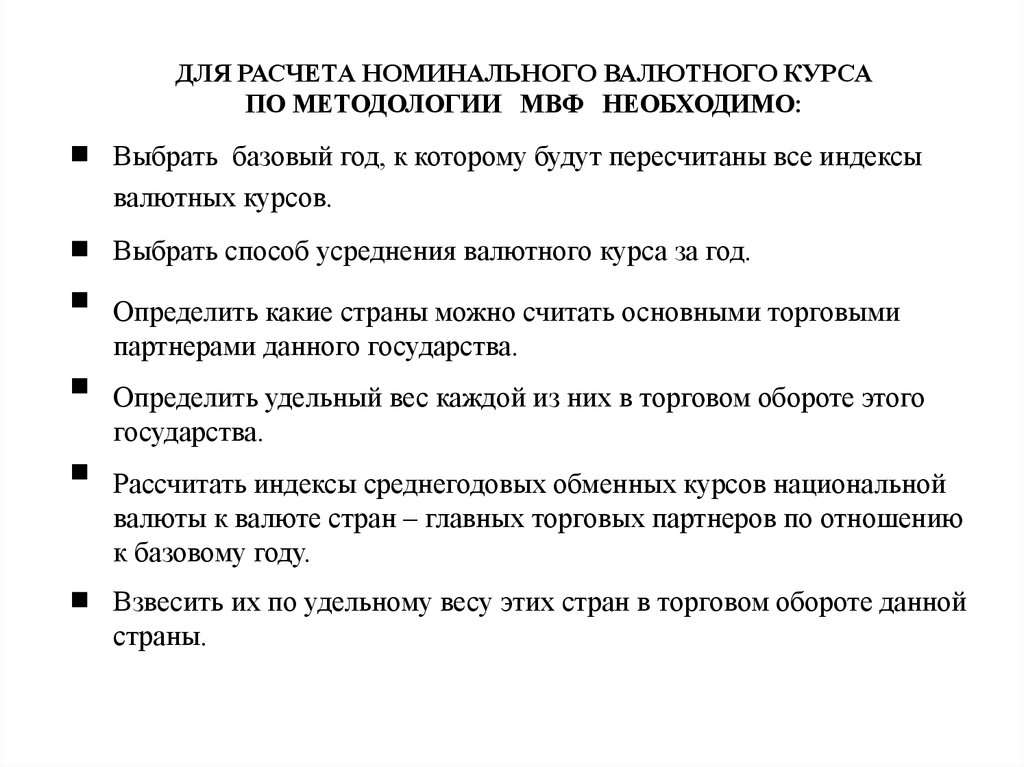

23. ДЛЯ РАСЧЕТА НОМИНАЛЬНОГО ВАЛЮТНОГО КУРСА ПО МЕТОДОЛОГИИ МВФ НЕОБХОДИМО:

Выбрать базовый год, к которому будут пересчитаны все индексывалютных курсов.

Выбрать способ усреднения валютного курса за год.

Определить какие страны можно считать основными торговыми

партнерами данного государства.

Определить удельный вес каждой из них в торговом обороте этого

государства.

Рассчитать индексы среднегодовых обменных курсов национальной

валюты к валюте стран – главных торговых партнеров по отношению

к базовому году.

Взвесить их по удельному весу этих стран в торговом обороте данной

страны.

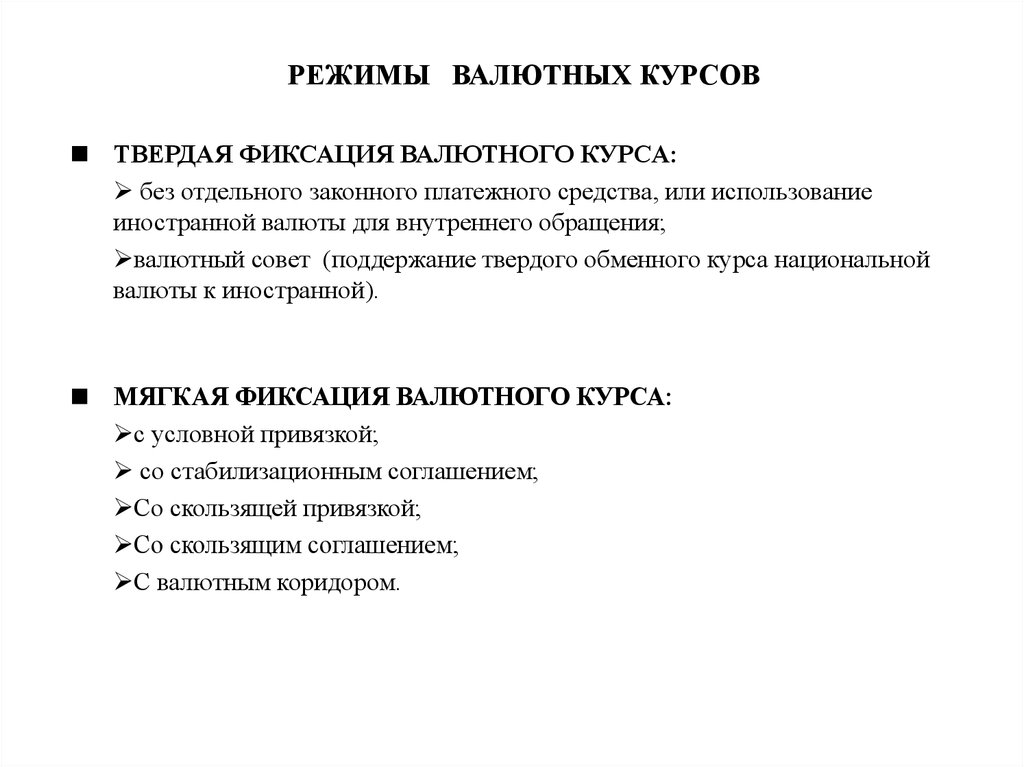

24. РЕЖИМЫ ВАЛЮТНЫХ КУРСОВ

ТВЕРДАЯ ФИКСАЦИЯ ВАЛЮТНОГО КУРСА:без отдельного законного платежного средства, или использование

иностранной валюты для внутреннего обращения;

валютный совет (поддержание твердого обменного курса национальной

валюты к иностранной).

МЯГКАЯ ФИКСАЦИЯ ВАЛЮТНОГО КУРСА:

с условной привязкой;

со стабилизационным соглашением;

Со скользящей привязкой;

Со скользящим соглашением;

С валютным коридором.

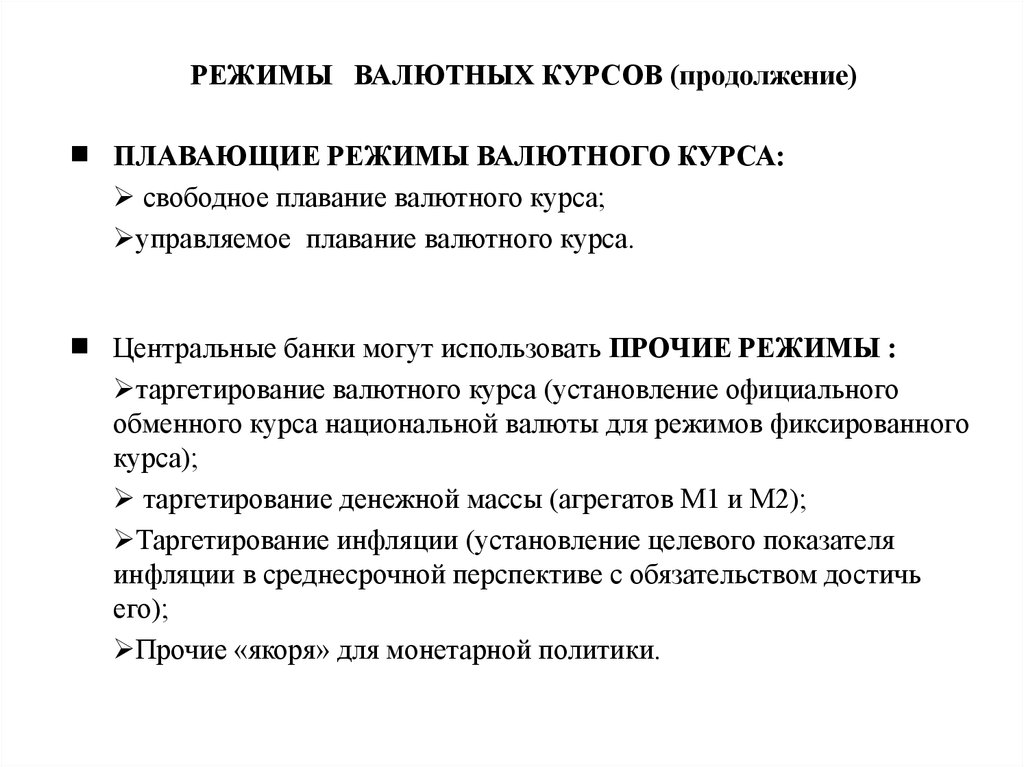

25. РЕЖИМЫ ВАЛЮТНЫХ КУРСОВ (продолжение)

ПЛАВАЮЩИЕ РЕЖИМЫ ВАЛЮТНОГО КУРСА:свободное плавание валютного курса;

управляемое плавание валютного курса.

Центральные банки могут использовать ПРОЧИЕ РЕЖИМЫ :

таргетирование валютного курса (установление официального

обменного курса национальной валюты для режимов фиксированного

курса);

таргетирование денежной массы (агрегатов М1 и М2);

Таргетирование инфляции (установление целевого показателя

инфляции в среднесрочной перспективе с обязательством достичь

его);

Прочие «якоря» для монетарной политики.

26.

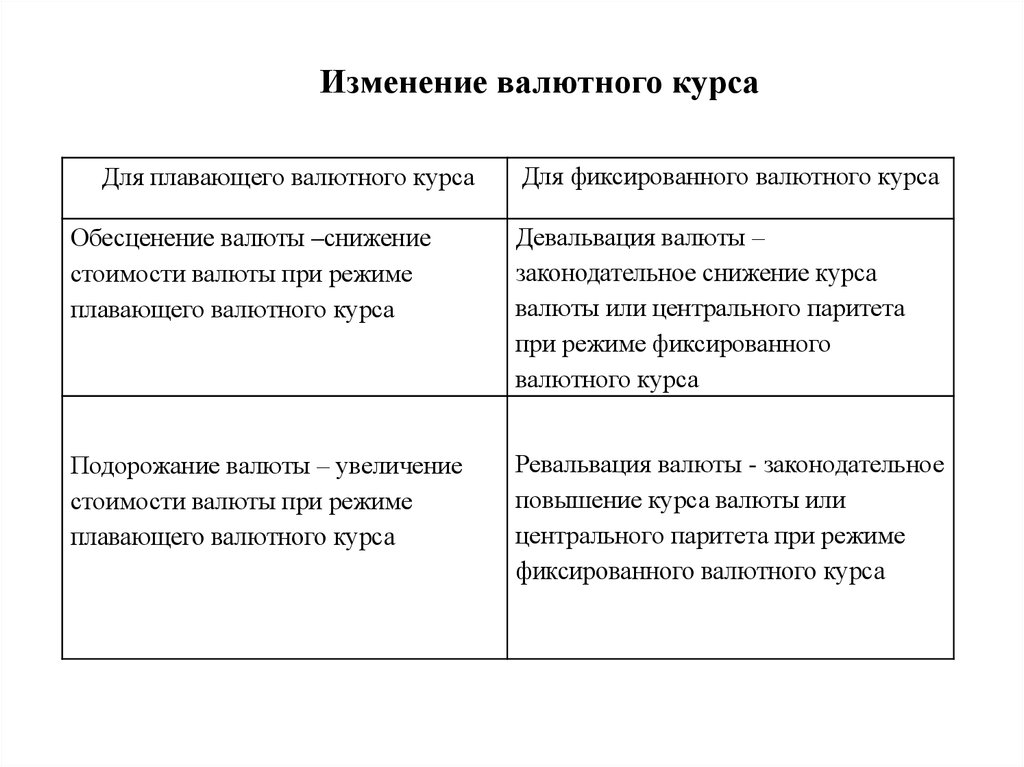

Изменение валютного курсаДля плавающего валютного курса

Для фиксированного валютного курса

Обесценение валюты –снижение

стоимости валюты при режиме

плавающего валютного курса

Девальвация валюты –

законодательное снижение курса

валюты или центрального паритета

при режиме фиксированного

валютного курса

Подорожание валюты – увеличение

стоимости валюты при режиме

плавающего валютного курса

Ревальвация валюты - законодательное

повышение курса валюты или

центрального паритета при режиме

фиксированного валютного курса

27.

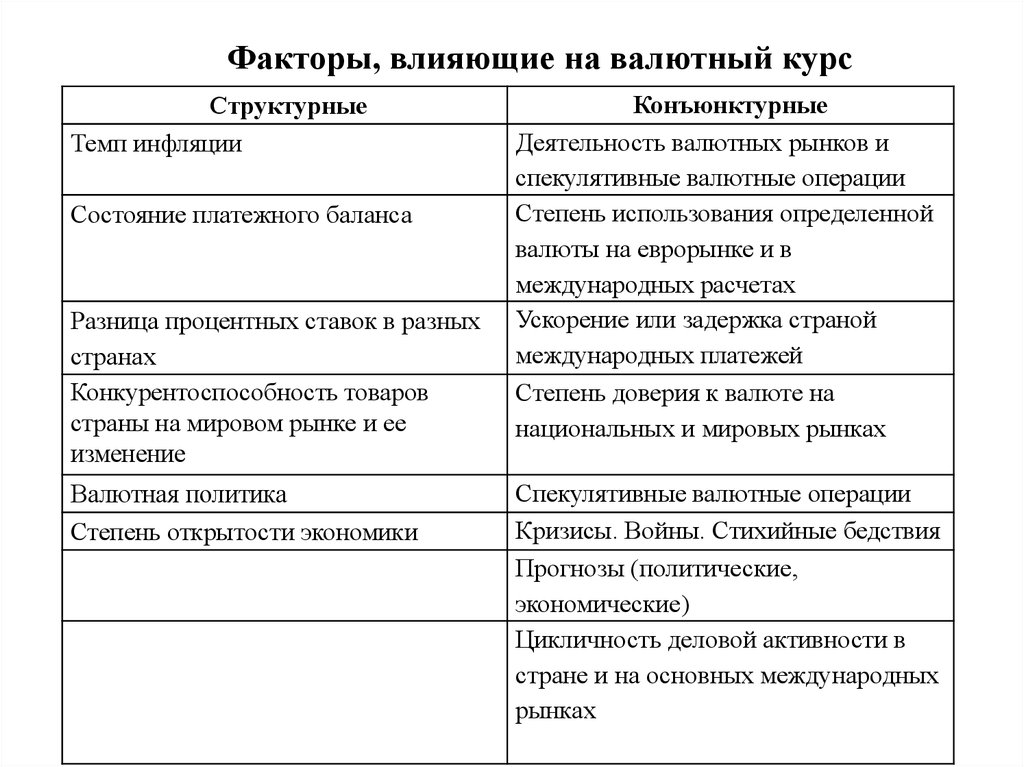

Факторы, влияющие на валютный курсСтруктурные

Темп инфляции

Состояние платежного баланса

Разница процентных ставок в разных

странах

Конкурентоспособность товаров

страны на мировом рынке и ее

изменение

Валютная политика

Степень открытости экономики

Конъюнктурные

Деятельность валютных рынков и

спекулятивные валютные операции

Степень использования определенной

валюты на еврорынке и в

международных расчетах

Ускорение или задержка страной

международных платежей

Степень доверия к валюте на

национальных и мировых рынках

Спекулятивные валютные операции

Кризисы. Войны. Стихийные бедствия

Прогнозы (политические,

экономические)

Цикличность деловой активности в

стране и на основных международных

рынках

28.

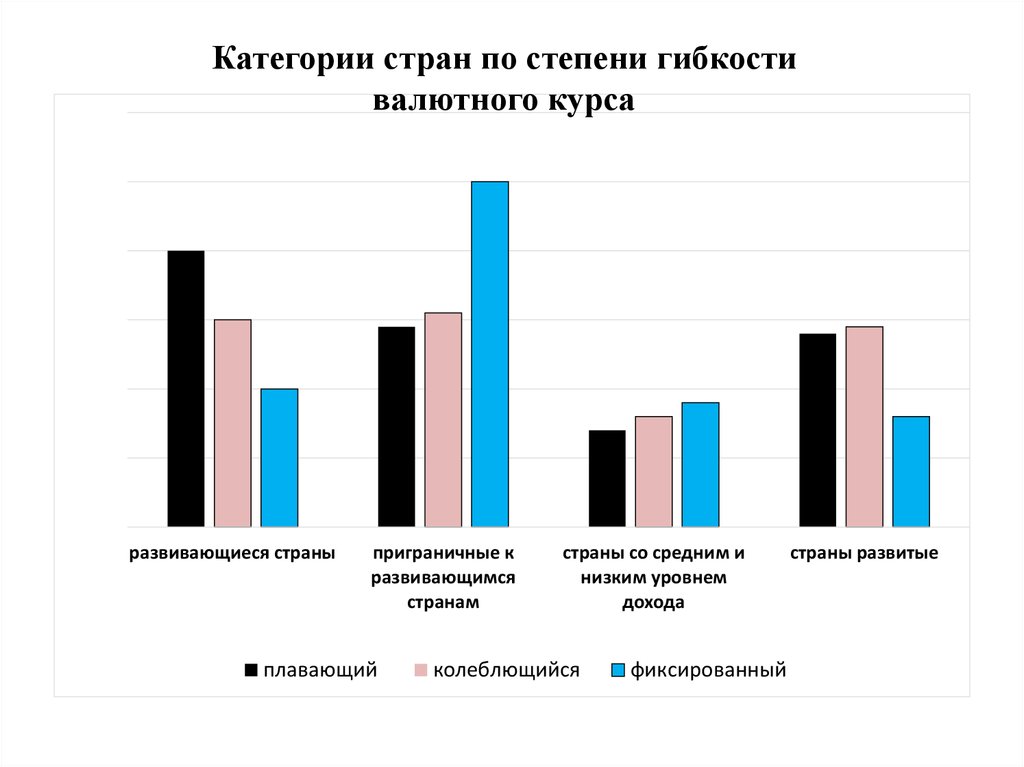

Категории стран по степени гибкостивалютного курса

развивающиеся страны

приграничные к

развивающимся

странам

плавающий

страны со средним и

низким уровнем

дохода

колеблющийся

фиксированный

страны развитые

29.

Теории валютного курсаТеории, основанные на связи

валютного курса с частными

макроэкономическими

показателями

Фундаментальные теории

валютного курса, рассматривающие

совокупность макроэкономических

показателей страны

1.Теория единой цены

1.Теория макроэкономического

равновесия

2.Теория паритета покупательной

способности

3.Теория процентных ставок

4.Теория ОПЗ

5.Денежная теория

6.Общая теория валютного курса

2.Теория платежного баланса

30. Теория единой цены

Е = Pf/ PdPf - цена продукта на внешнем рынке, выраженная

в иностранной валюте.

Pd - цена продукта на внутреннем рынке, выраженная

в национальной валюте.

31.

Теория паритета покупательнойспособности

Теория абсолютного ППС

Теория относительного ППС

e= Pf /Pd,

et+1/et= (Pd t+1 /Pf t+1) /

(Pdt /Pft)

для прямой котировки

для обратной котировки

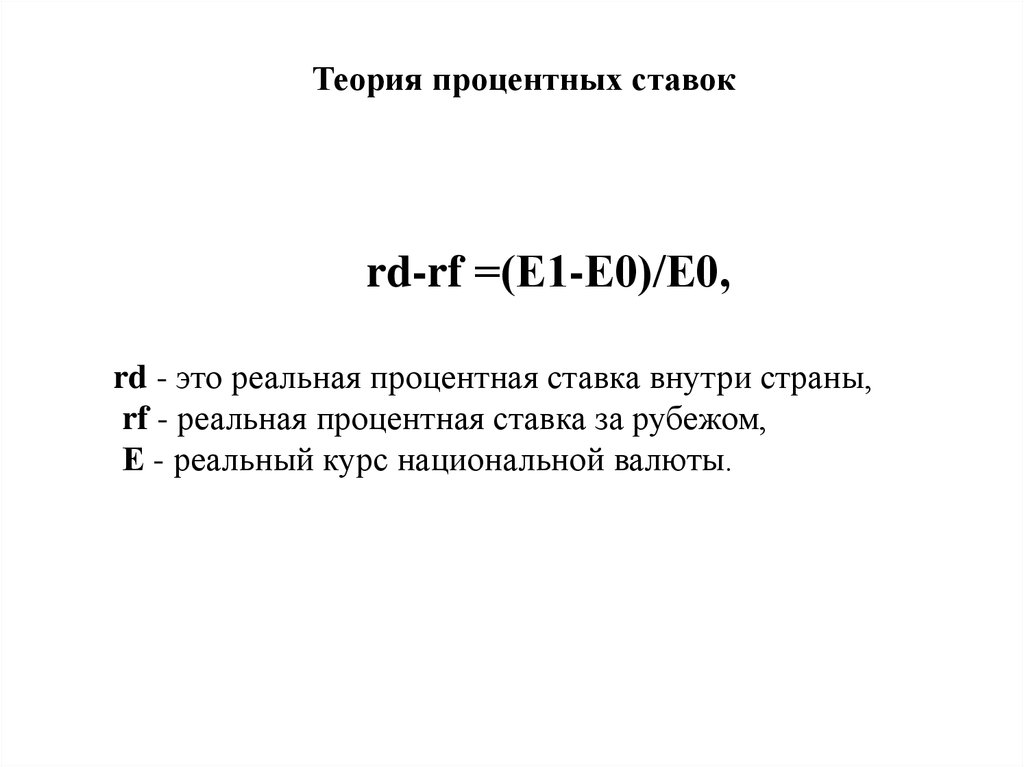

32. Теория процентных ставок

rd-rf =(Е1-Е0)/Е0,rd - это реальная процентная ставка внутри страны,

rf - реальная процентная ставка за рубежом,

Е - реальный курс национальной валюты.

finance

finance