Similar presentations:

Учет основных средств

1. Раздел 4 Учет основных средств

2.

Тема 4.1 Организация учетаосновных средств

1. Понятие и задачи учета основных средств

2. Классификация и оценка основных средств

3. Синтетический учет поступления

основных средств

3.

Имущество1. Средства в сфере производства

1. Средства труда

НМА

Основные

средства

2. Предметы труда

Сырье

НЗП

Материалы

2. Средства в сфере обращения

Товары

Готовая

продукция

Денежные

средства

Дебиторская

задолженность

4.

1.Понятие и задачи учета основных средствОсновные средства – это часть имущества,

используемая в качестве средств труда при

производстве продукции, выполнении работ или

оказании услуг либо для управления организацией в

течения периода, превышающего 12 месяцев или

обычный операционный цикл, если он превышает 12

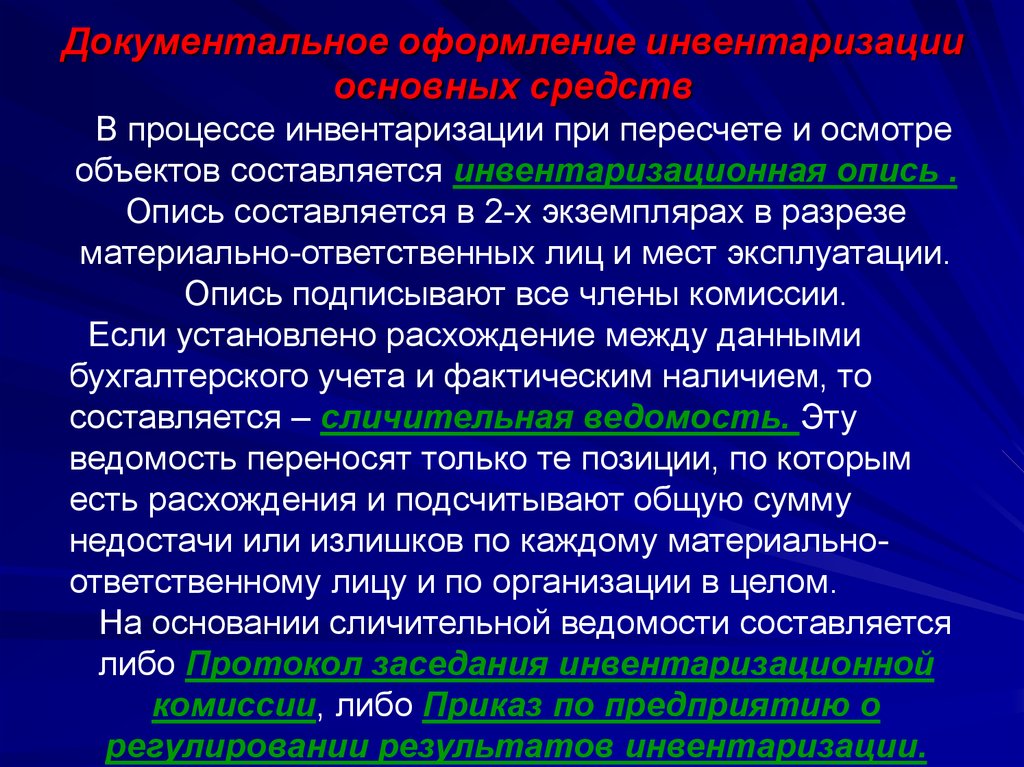

месяцев.

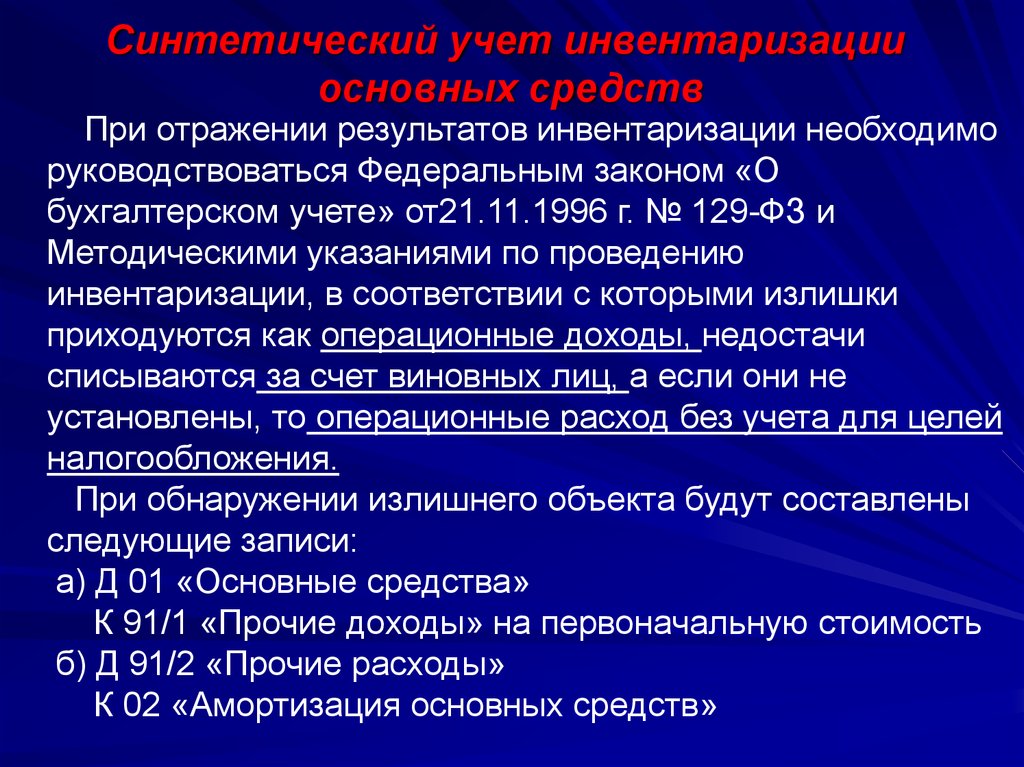

Нормативное регулирование бухгалтерского учета

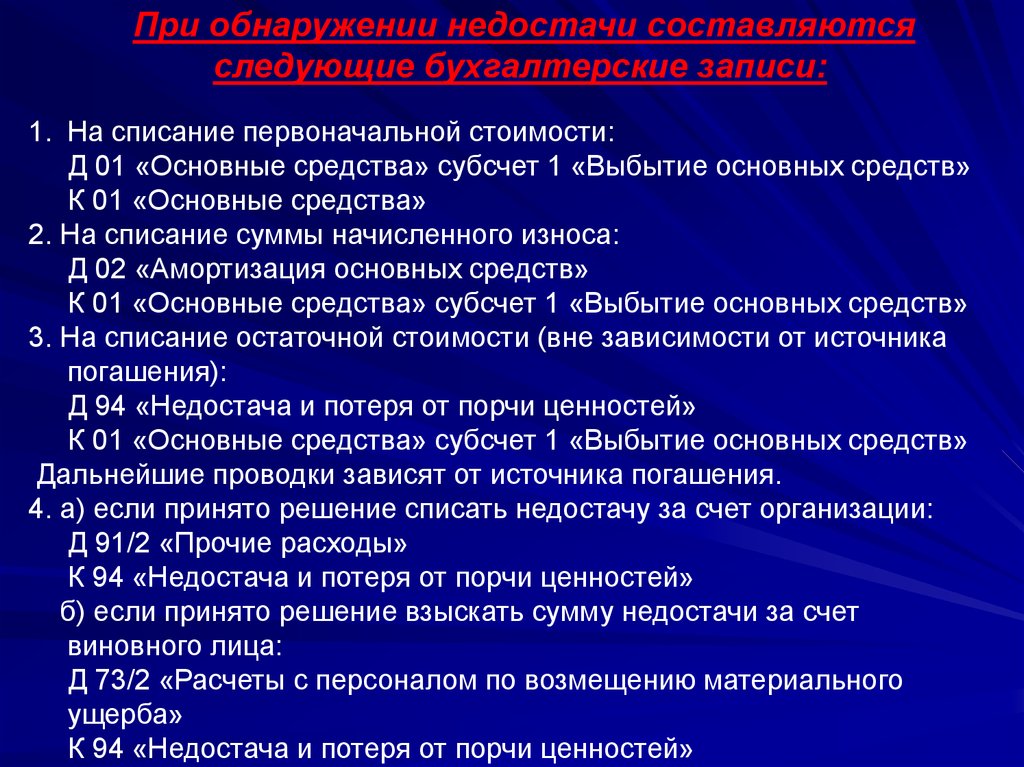

основных средств осуществляется Положением по

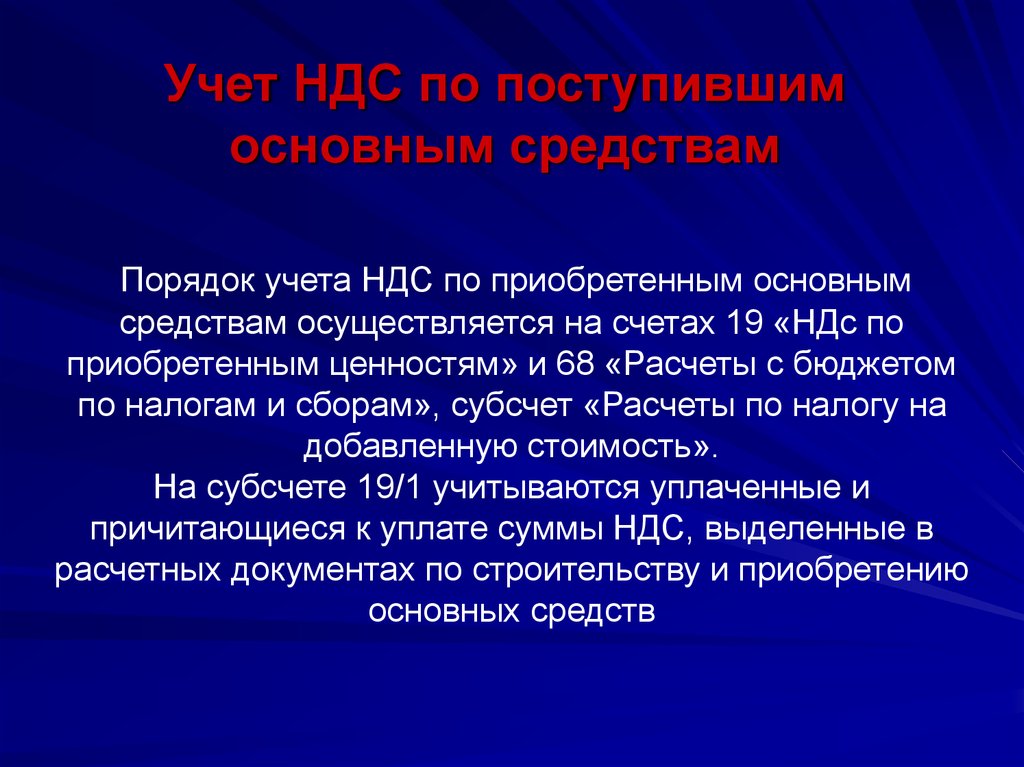

бухгалтерскому учету «Учет основных средств»

(ПБУ 6/01), утвержденным приказом Минфина РФ от

30.03.2001 года № 26-н.

5. Особенности основных средств:

Участвуют в производственномпроцессе многократно;

Переносят свою стоимость на

изготавливаемый продукт частями

посредством начисления амортизации;

Не меняют своей натуральновещественной формы.

6. Для принятия к бухгалтерскому учету активов в качестве основных средств необходимо выполнение следующих условий:

Использование их в производстве продукции,при выполнении работ или оказании услуг

либо для управленческих нужд организации;

Использование в течение длительного

времени (дольше 12 месяцев);

Организацией не предполагается

последующая перепродажа данных активов;

Способность приносить организации

экономические выгоды (доход)

7. Не включаются в состав основных средств:

Машины, оборудования и иныеаналогичные предметы, числящиеся на

складах в качестве готовой продукции

или товара

Предметы, сданные в монтаж или

предназначенные для монтажа;

Капитальные и финансовые вложения;

Предметы, которые эксплуатируются

меньше 12 месяцев.

8. Определяющее значение для отнесения объектов к основным средствам имеет срок полезного использования. Срок полезного использования – эт

Определяющее значение для отнесения объектов к основнымсредствам имеет срок полезного использования.

Срок полезного использования – это период, в течение которого

эксплуатация объекта основных средств приносит организации

доход.

Срок полезного использования объекта основных средств

определяется в соответствии с пунктом 20 ПБУ 6/01 «Учет

основных средств» исходя из:

Ожидаемого срока использования этого объекта в

соответствии с ожидаемой производительностью или

мощностью;

Ожидаемого физического износа, зависящего от режима

эксплуатации, естественных условий и влияния агрессивной

среды, системы проведения ремонта;

Нормативно-правовых и других ограничений использования

этого объекта.

9. Основными задачами бухгалтерского учета основных средств являются:

Правильное документальное оформление исвоевременное отражение в учетных регистрах

поступления основных средств, их внутреннего

перемещения и выбытия;

Правильное исчисление и отражение в учете суммы

амортизации основных средств;

Точное определение результатов при ликвидации

основных средств;

Контроль за затратами на ремонт основных средств;

Контроль за сохранностью и эффективностью

использования основных средств.

10.

2. Классификация и оценка основных средствКлассификация основных средств играет важную роль

для организации аналитического учета основных

средств. В организациях применяется единая типовая

классификация основных средств, в соответствии с

которой основные средства группируются по

следующим признакам:

1. По назначению;

2. По степени использования;

3. По принадлежности;

4. В соответствии с общероссийским классификатором;

11.

1. По назначению:- производственные;

- непроизводственные.

2. По степени использования:

- в эксплуатации;

- в запасе (резерве);

- в стадии достройки, реконструкции и частичной ликвидации

- на консервации.

3. По принадлежности:

- объекты основных средств, принадлежащие организации на

праве собственности (в том числе сданные в аренду);

- объекты основных средств, находящиеся у организации в

оперативном управлении или хозяйственном ведении;

- объекты основных средств, полученные организацией в

аренду.

12. 4. В соответствии с общероссийским классификатором:

Здания;Сооружения;

Машины и оборудования;

Вычислительная техника;

Передаточные устройства;

Транспортные средства;

Инструменты;

Производственный и хозяйственный инвентарь;

Рабочий и продуктивный скот;

Многолетние насаждения

13.

Чтобы принять основные средства на учет, необходимо провести ихсоответствующую оценку. Основные средства оцениваются по

первоначальной, остаточной и восстановительной стоимости.

В бухгалтерском учете основные средства отражаются, как правило, по

первоначальной стоимости.

Первоначальная стоимость объектов, приобретенных за плату – это сумма

фактических затрат организации на приобретение, сооружение и

изготовление, за исключением НДС и других возмещаемых налогов.

Остаточная стоимость – это первоначальная стоимость основных средств

за минусом начисленной амортизации. В бухгалтерском балансе основные

средства отражаются по остаточной стоимости.

ОС = ПС – А.

С течением времени первоначальная стоимость основных средств

отклоняется от стоимости аналогичных основных средств, приобретаемых

или возводимых в современных условиях. Для устранения этого

отклонения необходимо периодически переоценивать основные средства и

определять восстановительную стоимость.

Восстановительная стоимость - это стоимость воспроизводства основных

средств в современных условиях. Определяется по стоимости аналогичных

объектов исходя из действующих цен на момент переоценки.

14.

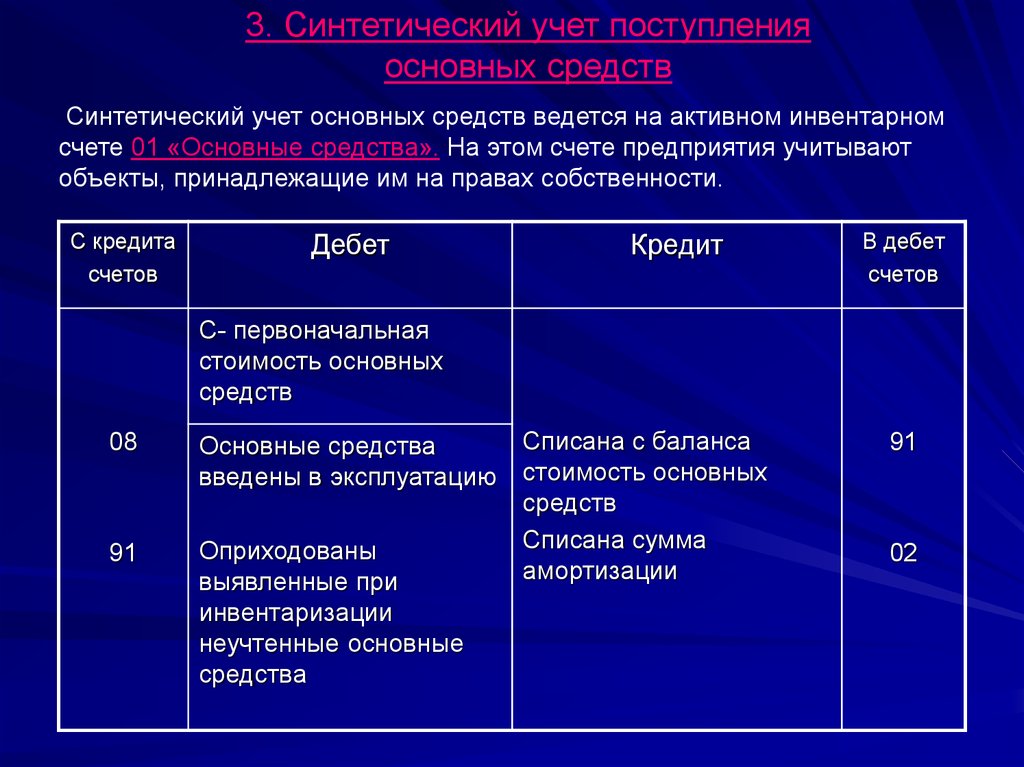

3. Синтетический учет поступленияосновных средств

Синтетический учет основных средств ведется на активном инвентарном

счете 01 «Основные средства». На этом счете предприятия учитывают

объекты, принадлежащие им на правах собственности.

С кредита

счетов

Дебет

Кредит

В дебет

счетов

С- первоначальная

стоимость основных

средств

08

Основные средства

введены в эксплуатацию

91

Оприходованы

выявленные при

инвентаризации

неучтенные основные

средства

Списана с баланса

стоимость основных

средств

Списана сумма

амортизации

91

02

15. Учет поступления основных средств

Объекты основных средств могут поступать напредприятие по следующим направлениям:

1. Приобретение за безналичный и наличный расчет;

2. Капитальное строительство;

3. Получение в виде пая в уставный капитал;

4. Получение в аренду;

5. Безвозмездное поступление от юридических или

физических лиц по договору дарения;

6. Обнаружение излишков при инвентаризации;

7. Внутреннее перемещен из одного структурного

подразделения в другое.

16.

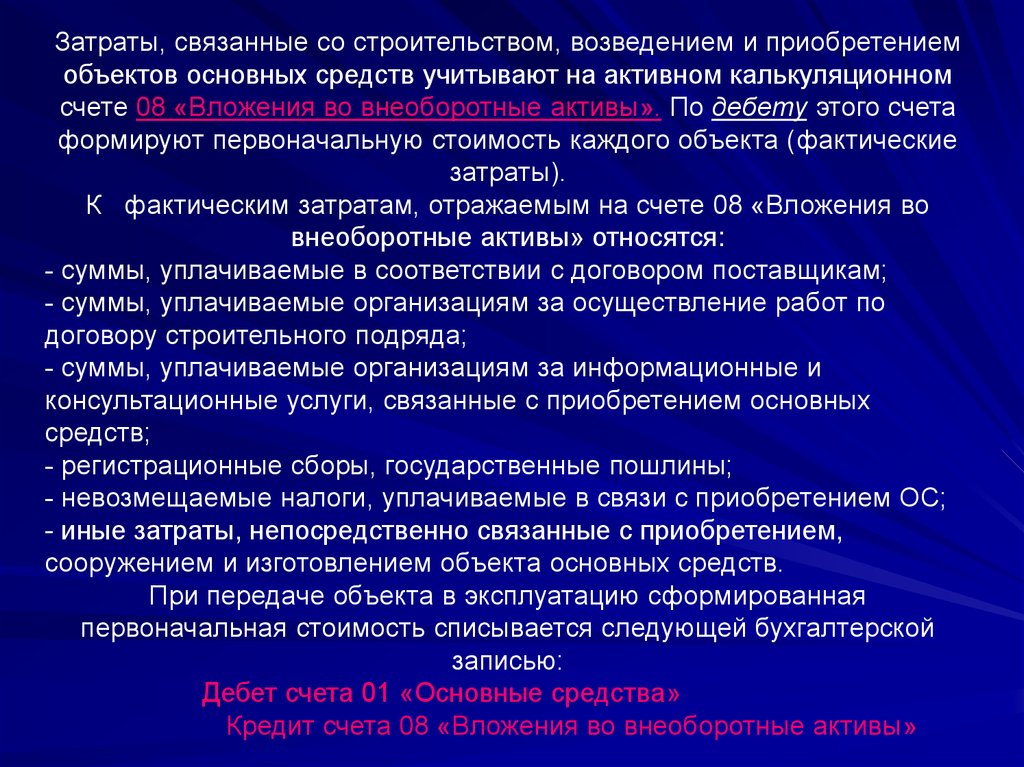

Затраты, связанные со строительством, возведением и приобретениемобъектов основных средств учитывают на активном калькуляционном

счете 08 «Вложения во внеоборотные активы». По дебету этого счета

формируют первоначальную стоимость каждого объекта (фактические

затраты).

К фактическим затратам, отражаемым на счете 08 «Вложения во

внеоборотные активы» относятся:

- суммы, уплачиваемые в соответствии с договором поставщикам;

- суммы, уплачиваемые организациям за осуществление работ по

договору строительного подряда;

- суммы, уплачиваемые организациям за информационные и

консультационные услуги, связанные с приобретением основных

средств;

- регистрационные сборы, государственные пошлины;

- невозмещаемые налоги, уплачиваемые в связи с приобретением ОС;

- иные затраты, непосредственно связанные с приобретением,

сооружением и изготовлением объекта основных средств.

При передаче объекта в эксплуатацию сформированная

первоначальная стоимость списывается следующей бухгалтерской

записью:

Дебет счета 01 «Основные средства»

Кредит счета 08 «Вложения во внеоборотные активы»

17.

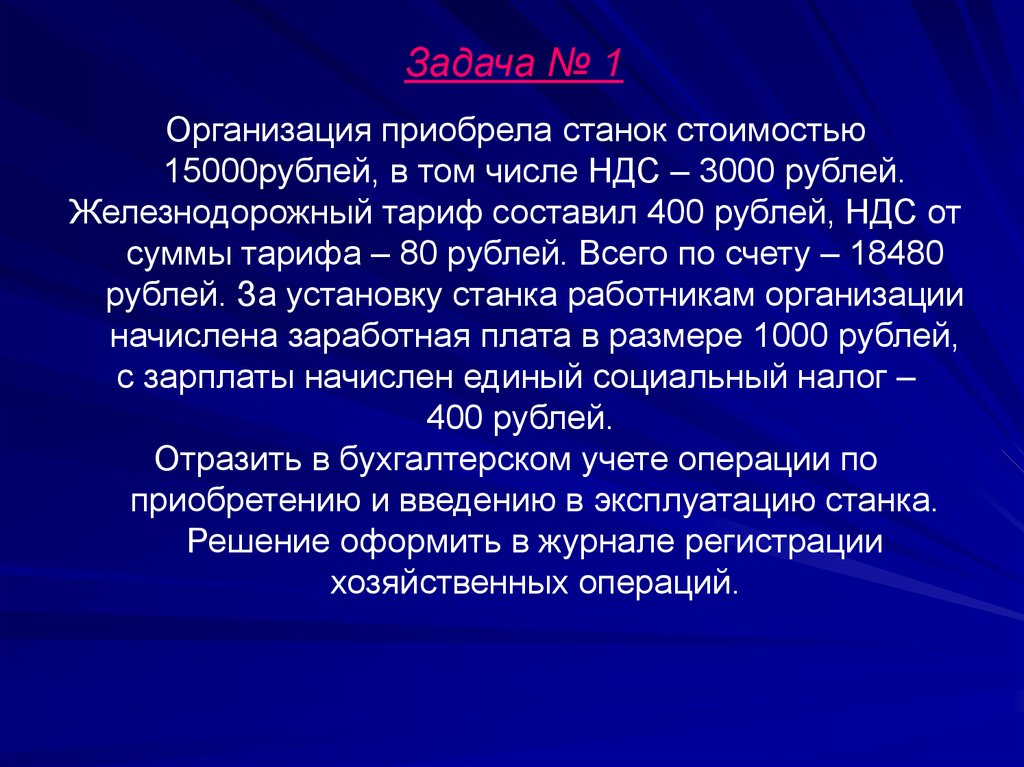

Задача № 1Организация приобрела станок стоимостью

15000рублей, в том числе НДС – 3000 рублей.

Железнодорожный тариф составил 400 рублей, НДС от

суммы тарифа – 80 рублей. Всего по счету – 18480

рублей. За установку станка работникам организации

начислена заработная плата в размере 1000 рублей,

с зарплаты начислен единый социальный налог –

400 рублей.

Отразить в бухгалтерском учете операции по

приобретению и введению в эксплуатацию станка.

Решение оформить в журнале регистрации

хозяйственных операций.

18.

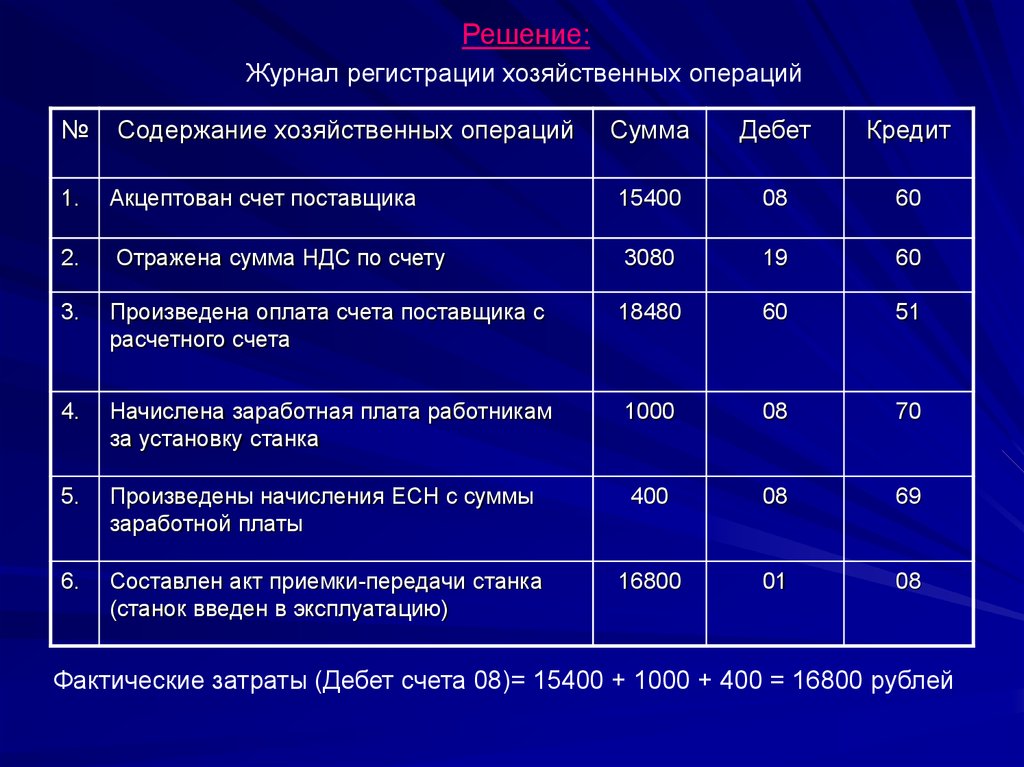

Решение:Журнал регистрации хозяйственных операций

№

Содержание хозяйственных операций

Сумма

Дебет

Кредит

1.

Акцептован счет поставщика

15400

08

60

2.

Отражена сумма НДС по счету

3080

19

60

3.

Произведена оплата счета поставщика с

расчетного счета

18480

60

51

4.

Начислена заработная плата работникам

за установку станка

1000

08

70

5.

Произведены начисления ЕСН с суммы

заработной платы

400

08

69

6.

Составлен акт приемки-передачи станка

(станок введен в эксплуатацию)

16800

01

08

Фактические затраты (Дебет счета 08)= 15400 + 1000 + 400 = 16800 рублей

19.

ЗАДАЧА № 2ОАО «Аэлита» приобрела объект недвижимости

согласно договору купли-продажи по стоимости 600000

рублей, в том числе НДС 100000 рублей. Стоимость

услуг посреднической организации составила 12000

рублей. Плата за регистрацию права на объект

составила 5000 рублей. Организация оплатила

стоимость объекта, услуг посреднической организации и

регистрации права на объект. Объект введен в

эксплуатацию.

Отразить в бухгалтерском учете операции по

приобретению и введению в эксплуатацию объекта.

Решение оформить в журнале регистрации

хозяйственных операций.

20.

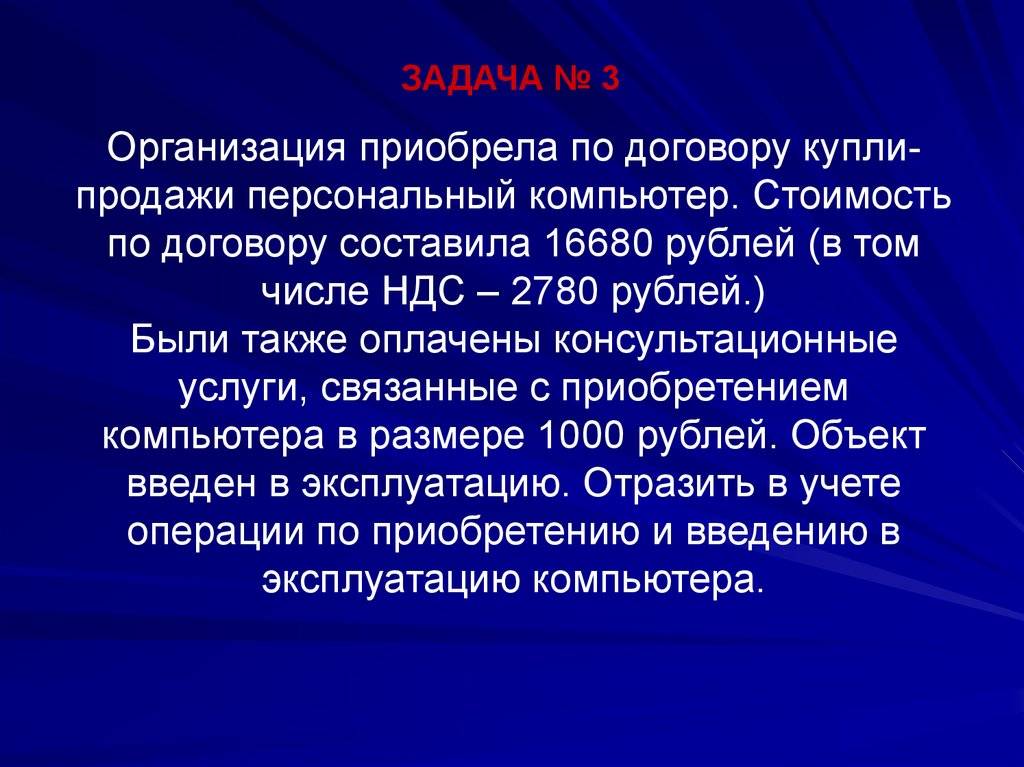

ЗАДАЧА № 3Организация приобрела по договору куплипродажи персональный компьютер. Стоимость

по договору составила 16680 рублей (в том

числе НДС – 2780 рублей.)

Были также оплачены консультационные

услуги, связанные с приобретением

компьютера в размере 1000 рублей. Объект

введен в эксплуатацию. Отразить в учете

операции по приобретению и введению в

эксплуатацию компьютера.

21.

Тема 4.2. Учет амортизацииосновных средств

4.2.1. Понятие амортизации,

амортизационных отчислений

4.2.2. Способы начисления

амортизации основных средств

4.2.3. Синтетический учет амортизации

основных средств

22.

4.2.1. Понятие амортизации и амортизационных отчисленийСтоимость оборотных средств переносится на стоимость

выпускаемой продукции посредством начисления амортизации.

Амортизация – это постепенное перенесение стоимости

основных средств в процессе их эксплуатации на стоимость

готовой продукции, работ и услуг.

Не начисляется амортизация на следующие виды объектов:

-Потребительские свойства которых не изменяются с течением

времени;

- сельскохозяйственный и продуктивный скот;

- многолетние насаждения, не достигшие возраста

эксплуатации;

- произведения искусства;

- объекты, полученные безвозмездные;

- объекты, находящиеся на консервации;

- объекты, находящиеся в процессе восстановления

(капитальный ремонт, модернизация, реконструкция) при

условии, что срок его превышает 12 календарных месяцев.

23.

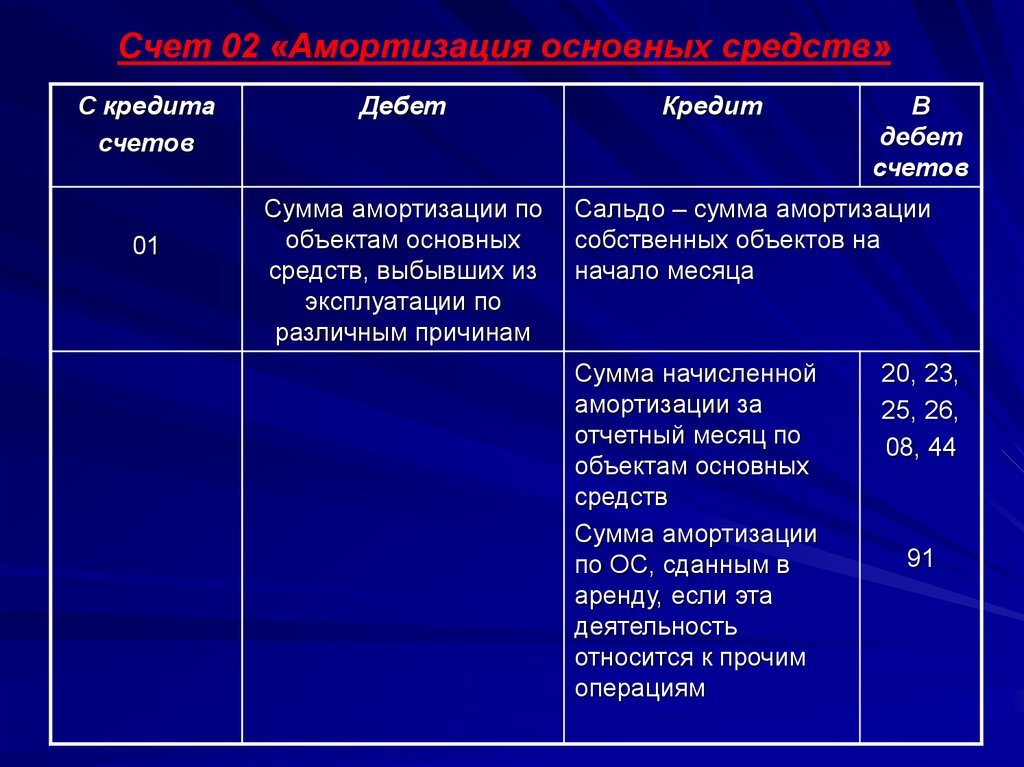

Счет 02 «Амортизация основных средств»С кредита

счетов

01

Дебет

Сумма амортизации по

объектам основных

средств, выбывших из

эксплуатации по

различным причинам

Кредит

В

дебет

счетов

Сальдо – сумма амортизации

собственных объектов на

начало месяца

Сумма начисленной

амортизации за

отчетный месяц по

объектам основных

средств

Сумма амортизации

по ОС, сданным в

аренду, если эта

деятельность

относится к прочим

операциям

20, 23,

25, 26,

08, 44

91

24.

Основным принципомначисления амортизации

является прямое погашение

стоимости в течение срока

полезного использования.

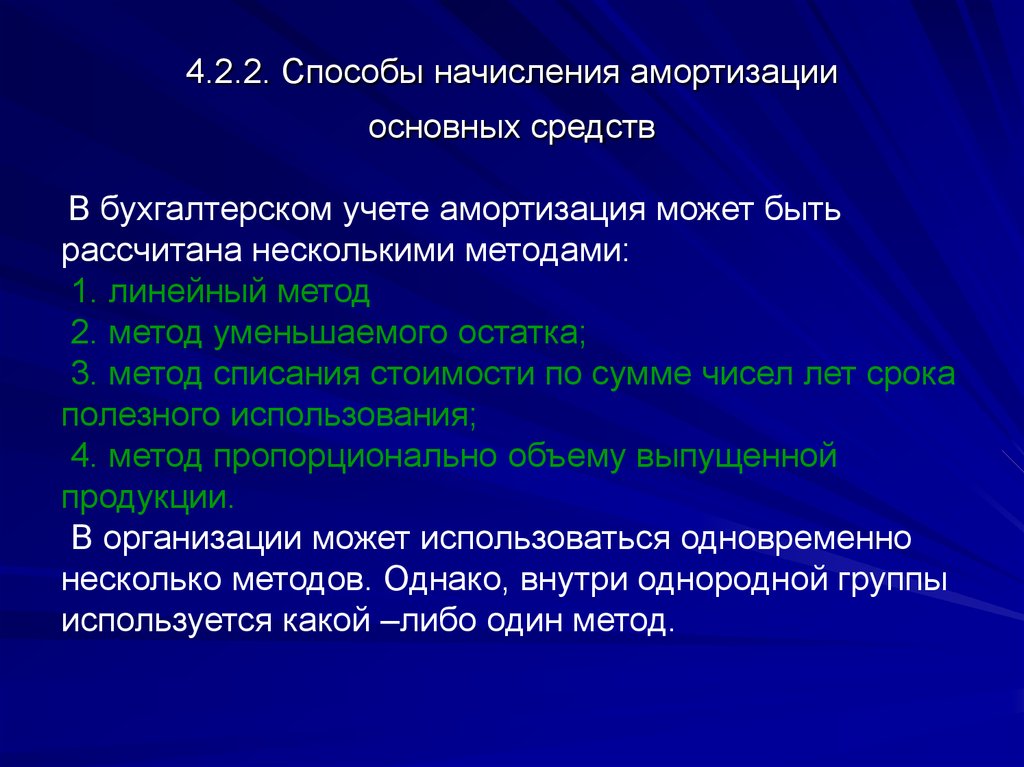

25. 4.2.2. Способы начисления амортизации основных средств

В бухгалтерском учете амортизация может бытьрассчитана несколькими методами:

1. линейный метод

2. метод уменьшаемого остатка;

3. метод списания стоимости по сумме чисел лет срока

полезного использования;

4. метод пропорционально объему выпущенной

продукции.

В организации может использоваться одновременно

несколько методов. Однако, внутри однородной группы

используется какой –либо один метод.

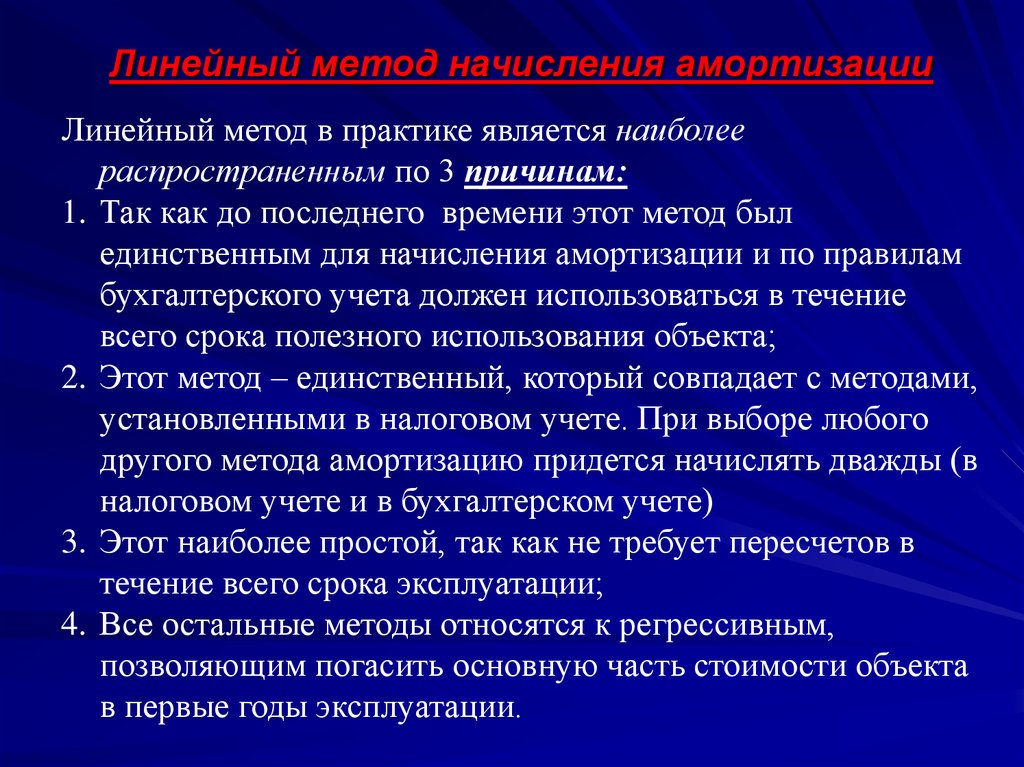

26. Линейный метод начисления амортизации

Линейный метод в практике является наиболеераспространенным по 3 причинам:

1. Так как до последнего времени этот метод был

единственным для начисления амортизации и по правилам

бухгалтерского учета должен использоваться в течение

всего срока полезного использования объекта;

2. Этот метод – единственный, который совпадает с методами,

установленными в налоговом учете. При выборе любого

другого метода амортизацию придется начислять дважды (в

налоговом учете и в бухгалтерском учете)

3. Этот наиболее простой, так как не требует пересчетов в

течение всего срока эксплуатации;

4. Все остальные методы относятся к регрессивным,

позволяющим погасить основную часть стоимости объекта

в первые годы эксплуатации.

27.

Сумма амортизации при линейном методерассчитывается исход из первоначальной стоимости

объектов основных средств и нормы амортизации,

исчисленной с учетом срока полезного использования

объекта.

Основной принцип линейного метода – равномерное

перенесение первоначальной стоимости.

ПРИМЕР:

Первоначальная стоимость объекта – 120000 рублей.

Срок

службы определен в 10 лет.

Рассчитаем годовую норму амортизации:

На = 100 % : 10 лет = 10

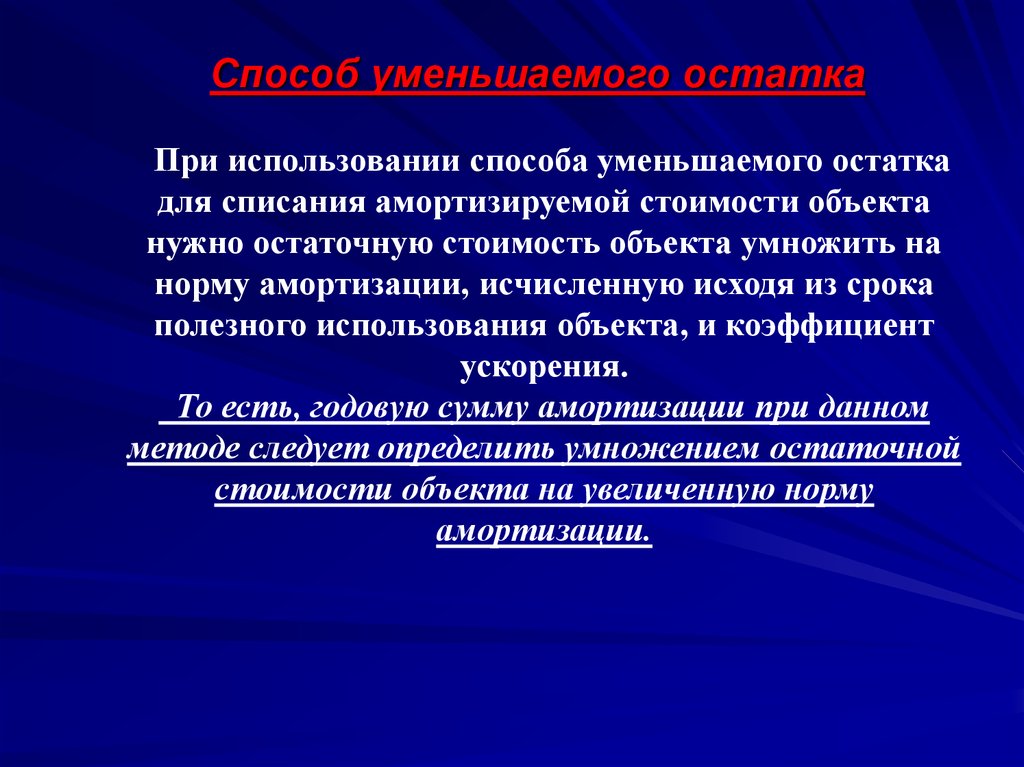

28. Способ уменьшаемого остатка

При использовании способа уменьшаемого остаткадля списания амортизируемой стоимости объекта

нужно остаточную стоимость объекта умножить на

норму амортизации, исчисленную исходя из срока

полезного использования объекта, и коэффициент

ускорения.

То есть, годовую сумму амортизации при данном

методе следует определить умножением остаточной

стоимости объекта на увеличенную норму

амортизации.

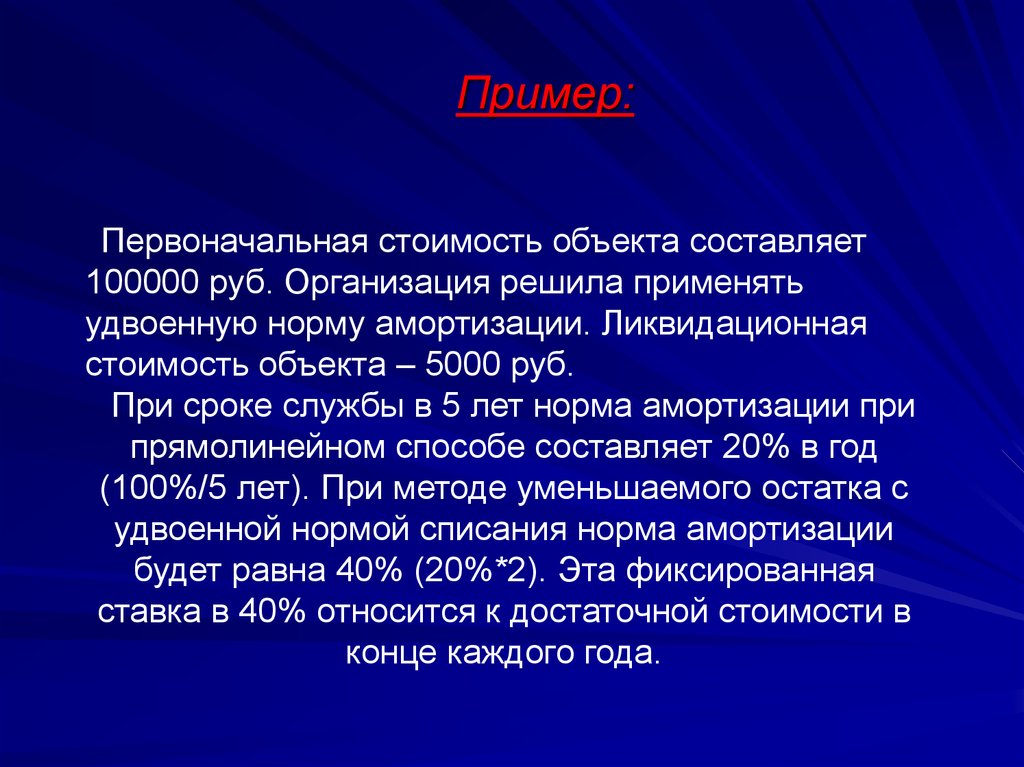

29. Пример:

Первоначальная стоимость объекта составляет100000 руб. Организация решила применять

удвоенную норму амортизации. Ликвидационная

стоимость объекта – 5000 руб.

При сроке службы в 5 лет норма амортизации при

прямолинейном способе составляет 20% в год

(100%/5 лет). При методе уменьшаемого остатка с

удвоенной нормой списания норма амортизации

будет равна 40% (20%*2). Эта фиксированная

ставка в 40% относится к достаточной стоимости в

конце каждого года.

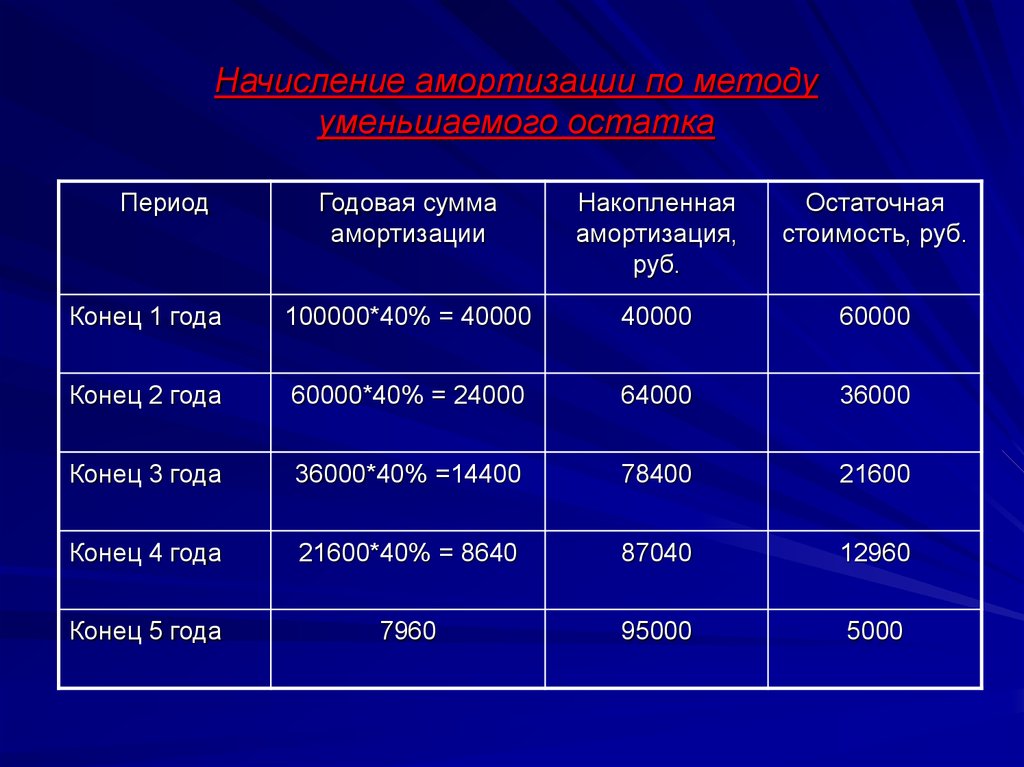

30. Начисление амортизации по методу уменьшаемого остатка

ПериодГодовая сумма

амортизации

Накопленная

амортизация,

руб.

Остаточная

стоимость, руб.

Конец 1 года

100000*40% = 40000

40000

60000

Конец 2 года

60000*40% = 24000

64000

36000

Конец 3 года

36000*40% =14400

78400

21600

Конец 4 года

21600*40% = 8640

87040

12960

Конец 5 года

7960

95000

5000

31. Способ списания стоимости по сумме чисел лет срока полезного использования

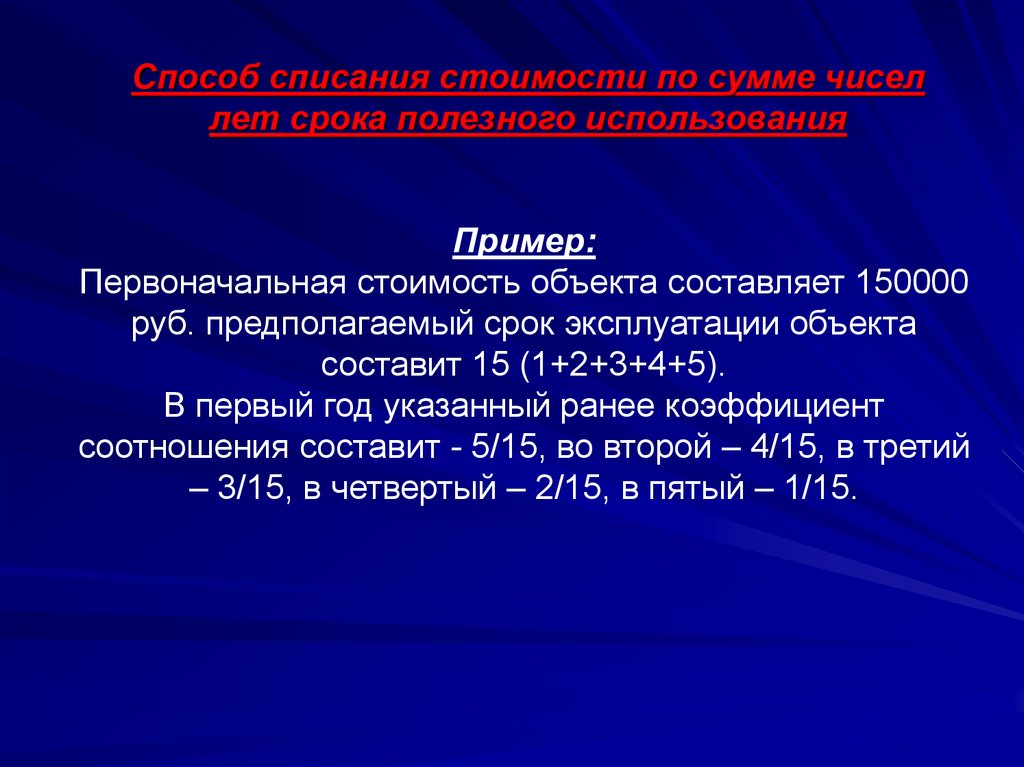

Пример:Первоначальная стоимость объекта составляет 150000

руб. предполагаемый срок эксплуатации объекта

составит 15 (1+2+3+4+5).

В первый год указанный ранее коэффициент

соотношения составит - 5/15, во второй – 4/15, в третий

– 3/15, в четвертый – 2/15, в пятый – 1/15.

32. Начисление амортизации по методу суммы чисел лет срока полезного использования

ПериодГодовая сумма

амортизации

Накопленная

амортизация,

руб.

Остаточная

стоимость,

руб.

Конец 1 года

150000*5/15 = 50000

50000

100000

Конец 2 года

150000*4/15 = 40000

90000

60000

Конец 3 года

150000*3/15 = 30000

120000

30000

Конец 4 года

150000*2/15 = 20000

140000

10000

Конец 5 года

150000*1/15 = 10000

150000

-

33. Инвентаризация основных средств

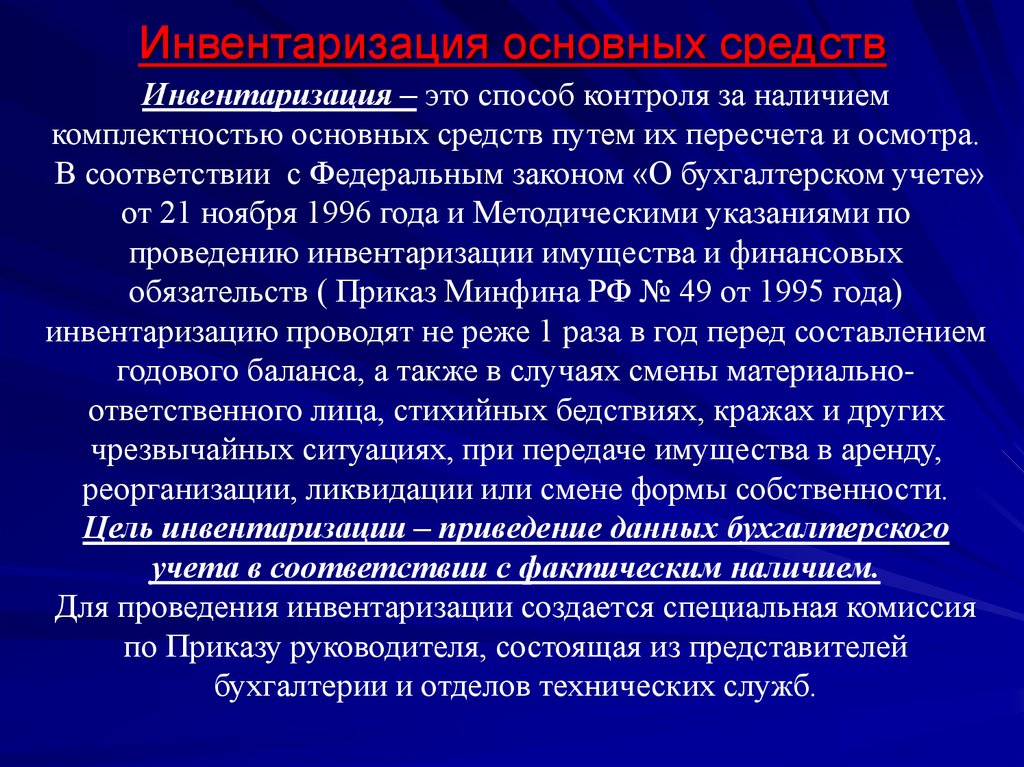

Инвентаризация – это способ контроля за наличиемкомплектностью основных средств путем их пересчета и осмотра.

В соответствии с Федеральным законом «О бухгалтерском учете»

от 21 ноября 1996 года и Методическими указаниями по

проведению инвентаризации имущества и финансовых

обязательств ( Приказ Минфина РФ № 49 от 1995 года)

инвентаризацию проводят не реже 1 раза в год перед составлением

годового баланса, а также в случаях смены материальноответственного лица, стихийных бедствиях, кражах и других

чрезвычайных ситуациях, при передаче имущества в аренду,

реорганизации, ликвидации или смене формы собственности.

Цель инвентаризации – приведение данных бухгалтерского

учета в соответствии с фактическим наличием.

Для проведения инвентаризации создается специальная комиссия

по Приказу руководителя, состоящая из представителей

бухгалтерии и отделов технических служб.

34. Документальное оформление инвентаризации основных средств

В процессе инвентаризации при пересчете и осмотреобъектов составляется инвентаризационная опись .

Опись составляется в 2-х экземплярах в разрезе

материально-ответственных лиц и мест эксплуатации.

Опись подписывают все члены комиссии.

Если установлено расхождение между данными

бухгалтерского учета и фактическим наличием, то

составляется – сличительная ведомость. Эту

ведомость переносят только те позиции, по которым

есть расхождения и подсчитывают общую сумму

недостачи или излишков по каждому материальноответственному лицу и по организации в целом.

На основании сличительной ведомости составляется

либо Протокол заседания инвентаризационной

комиссии, либо Приказ по предприятию о

регулировании результатов инвентаризации.

35. Синтетический учет инвентаризации основных средств

При отражении результатов инвентаризации необходиморуководствоваться Федеральным законом «О

бухгалтерском учете» от21.11.1996 г. № 129-ФЗ и

Методическими указаниями по проведению

инвентаризации, в соответствии с которыми излишки

приходуются как операционные доходы, недостачи

списываются за счет виновных лиц, а если они не

установлены, то операционные расход без учета для целей

налогообложения.

При обнаружении излишнего объекта будут составлены

следующие записи:

а) Д 01 «Основные средства»

К 91/1 «Прочие доходы» на первоначальную стоимость

б) Д 91/2 «Прочие расходы»

К 02 «Амортизация основных средств»

36.

При обнаружении недостачи составляютсяследующие бухгалтерские записи:

1. На списание первоначальной стоимости:

Д 01 «Основные средства» субсчет 1 «Выбытие основных средств»

К 01 «Основные средства»

2. На списание суммы начисленного износа:

Д 02 «Амортизация основных средств»

К 01 «Основные средства» субсчет 1 «Выбытие основных средств»

3. На списание остаточной стоимости (вне зависимости от источника

погашения):

Д 94 «Недостача и потеря от порчи ценностей»

К 01 «Основные средства» субсчет 1 «Выбытие основных средств»

Дальнейшие проводки зависят от источника погашения.

4. а) если принято решение списать недостачу за счет организации:

Д 91/2 «Прочие расходы»

К 94 «Недостача и потеря от порчи ценностей»

б) если принято решение взыскать сумму недостачи за счет

виновного лица:

Д 73/2 «Расчеты с персоналом по возмещению материального

ущерба»

К 94 «Недостача и потеря от порчи ценностей»

37. Учет НДС по поступившим основным средствам

Порядок учета НДС по приобретенным основнымсредствам осуществляется на счетах 19 «НДс по

приобретенным ценностям» и 68 «Расчеты с бюджетом

по налогам и сборам», субсчет «Расчеты по налогу на

добавленную стоимость».

На субсчете 19/1 учитываются уплаченные и

причитающиеся к уплате суммы НДС, выделенные в

расчетных документах по строительству и приобретению

основных средств

finance

finance