Similar presentations:

Теоретические основы налогообложения

1. Теоретические основы налогообложения

Налоги и налогообложениеТеоретические

основы

налогообложения

к.э.н., доцент Кежун Л.А.

2. Вопросы для обсуждения:

Налоги и налогообложениеВопросы для обсуждения:

1. Экономическое содержание

налогообложения.

2. Элементы налога.

3. Принципы налогообложения.

2

к.э.н., доцент Кежун Л.А.

3. Экономическая сущность налогообложения:

Налоги и налогообложениеЭкономическая сущность

налогообложения:

изъятие в пользу общества

определенной доли валового

внутреннего продукта (ВВП) в виде

обязательного взноса

3

к.э.н., доцент Кежун Л.А.

4. Экономическое содержание налога на макроэкономическом уровне:

Налоги и налогообложениеЭкономическое содержание

налога на

макроэкономическом уровне:

доля производственного ВВП,

перераспределяемого государством

с целью реализации своих функций

4

к.э.н., доцент Кежун Л.А.

5. Экономическое содержание налога на микроэкономическом уровне:

Налоги и налогообложениеЭкономическое содержание

налога на микроэкономическом

уровне:

принудительно отчуждаемая часть

дохода, полученного субъектами

хозяйствования при осуществлении

своей деятельности

5

к.э.н., доцент Кежун Л.А.

6. Налог (п.1 ст.8 НК РФ):

Налоги и налогообложениеНалог (п.1 ст.8 НК РФ):

обязательный, индивидуально

безвозмездный платеж, взимаемый с

организаций и физических лиц в форме

отчуждения принадлежащих им на праве

собственности, хозяйственного ведения

или оперативного управления денежных

средств в целях финансового

обеспечения деятельности государства и

муниципальных образований.

6

к.э.н., доцент Кежун Л.А.

7. Принципы, на которых основан налог:

Налоги и налогообложениеПринципы, на которых

основан налог:

обязательность уплаты;

индивидуальность определения

величины налога;

безвозмездность уплачиваемых

сумм;

отчуждение доли денежных средств,

что сопровождается сменой формы

собственности.

7

к.э.н., доцент Кежун Л.А.

8. Сбор (п. 2 ст. 8 НК РФ)

Налоги и налогообложениеСбор (п. 2 ст. 8 НК РФ)

Обязательный взнос, взимаемый с

организаций и физических лиц, уплата

которого является одним из условий

совершения в отношении плательщиков

сборов государственными органами,

органами местного самоуправления, иными

уполномоченными органами и

должностными лицами юридически

значимых действий, включая

предоставление определенных прав или

выдачу разрешений (лицензий).

8

к.э.н., доцент Кежун Л.А.

9. Отличие сбора от налога:

Налоги и налогообложениеОтличие сбора от налога:

отсутствие требования

безвозмездности уплаты;

нерегулярный характер уплаты;

уплата до начала

функционирования субъекта в

качестве участника экономического

процесса, а не по результатам

хозяйственной деятельности.

9

к.э.н., доцент Кежун Л.А.

10. Функции налогообложения:

Налоги и налогообложениеФункции налогообложения:

фискальная;

экономическая;

контрольная.

10

к.э.н., доцент Кежун Л.А.

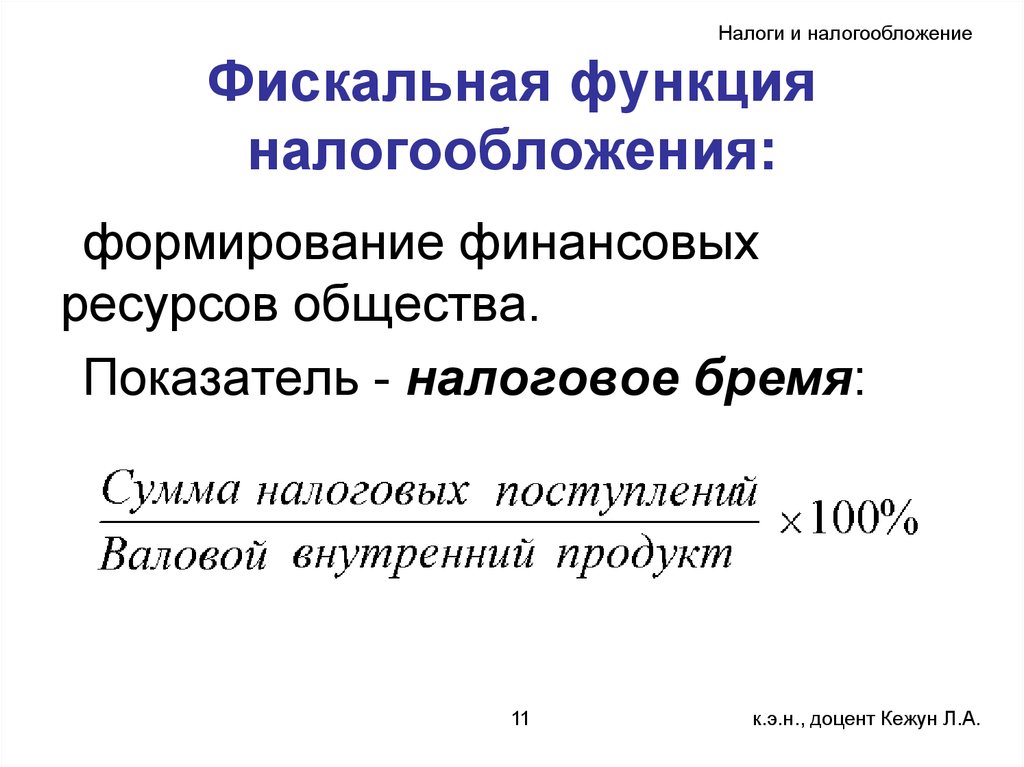

11. Фискальная функция налогообложения:

Налоги и налогообложениеФискальная функция

налогообложения:

формирование финансовых

ресурсов общества.

Показатель - налоговое бремя:

11

к.э.н., доцент Кежун Л.А.

12. Экономическая функция налогообложения включает в себя ряд подфункций:

Налоги и налогообложениеЭкономическая функция

налогообложения

включает в себя ряд подфункций:

налоговое регулирование;

распределительная подфункция;

стимулирующая подфункция;

социальная подфункция;

воспроизводственная подфункция.

12

к.э.н., доцент Кежун Л.А.

13. Контрольная функция:

Налоги и налогообложениеКонтрольная функция:

позволяет оперативно оценивать

эффективность каждого отдельного

налогового канала и фискального

«пресса» в целом.

13

к.э.н., доцент Кежун Л.А.

14. Налог считается установленным в том случае, когда определены налогоплательщики и элементы налогообложения, а именно:

Налоги и налогообложениеНалог считается установленным в том

случае, когда определены

налогоплательщики и элементы

налогообложения, а именно:

объект налогообложения;

налоговая база;

налоговый период;

налоговая ставка;

порядок исчисления налога;

порядок и сроки уплаты налога.

(п.1 ст.17 НК РФ)

14

к.э.н., доцент Кежун Л.А.

15. При установлении сборов определяются их плательщики и элементы обложения применительно к конкретным сборам

Налоги и налогообложениеПри установлении сборов

определяются их плательщики и

элементы обложения применительно

к конкретным сборам

(п.2 ст.17 НК РФ)

15

к.э.н., доцент Кежун Л.А.

16. Налогоплательщики и плательщики сборов (ст. 19 НК РФ):

Налоги и налогообложениеНалогоплательщики и

плательщики сборов

(ст. 19 НК РФ):

признаются организации и

физические лица, на которых в

соответствии с настоящим Кодексом

возложена обязанность уплачивать

соответственно налоги и (или)

сборы.

16

к.э.н., доцент Кежун Л.А.

17. Налогоплательщики и плательщики сборов: резиденты

Налоги и налогообложениеНалогоплательщики и

плательщики сборов:

резиденты

отвечают перед отечественным

законодательством по всей сумме и

видам доходов.

17

к.э.н., доцент Кежун Л.А.

18. Налогоплательщики и плательщики сборов: нерезиденты

Налоги и налогообложениеНалогоплательщики и

плательщики сборов:

нерезиденты

уплачивают налоги только от

дохода, полученного на территории

данной страны.

18

к.э.н., доцент Кежун Л.А.

19. Взаимозависимые лица (ст. 20 НК РФ):

Налоги и налогообложениеВзаимозависимые лица

(ст. 20 НК РФ):

признаются физические лица и

(или) организации, отношения между

которыми могут оказывать влияние

на условия или экономические

результаты их деятельности или

деятельности представляемых ими

лиц.

19

к.э.н., доцент Кежун Л.А.

20. Налоговые агенты (ст. 24 НК РФ):

Налоги и налогообложениеНалоговые агенты

(ст. 24 НК РФ):

признаются лица, на которых

возложены обязанности по

исчислению, удержанию у

налогоплательщика и перечислению

налогов в бюджетную систему

Российской Федерации.

20

к.э.н., доцент Кежун Л.А.

21. Объект налогообложения (ст. 38 НК РФ):

Налоги и налогообложениеОбъект налогообложения

(ст. 38 НК РФ):

реализация товаров (работ, услуг),

имущество, прибыль, доход, расход или

иное обстоятельство, имеющее

стоимостную, количественную или

физическую характеристику, с наличием

которого законодательство о налогах и

сборах связывает возникновение у

налогоплательщика обязанности по

уплате налога.

21

к.э.н., доцент Кежун Л.А.

22. Налоговая база (п.1 ст. 53 НК РФ):

Налоги и налогообложениеНалоговая база

(п.1 ст. 53 НК РФ):

представляет собой стоимостную,

физическую и иную характеристики

объекта налогообложения.

Порядок определения по каждому

виду налога устанавливается

отдельно.

22

к.э.н., доцент Кежун Л.А.

23. Налоговый период (ст. 55 НК РФ):

Налоги и налогообложениеНалоговый период

(ст. 55 НК РФ):

календарный год или иной период

времени применительно к отдельным

налогам, по окончании которого

определяется налоговая база и

исчисляется сумма налога, подлежащая

уплате.

Налоговый период может состоять из

одного или нескольких отчетных

периодов.

23

к.э.н., доцент Кежун Л.А.

24. Налоговая ставка (п.1 ст. 53 НК РФ):

Налоги и налогообложениеНалоговая ставка

(п.1 ст. 53 НК РФ):

представляет собой величину

налоговых начислений на единицу

измерения налоговой базы.

По региональным и местным

налогам устанавливаются

соответственно законами субъектов

РФ, нормативными правовыми

актами представительных органов

муниципальных образований в

пределах, установленных НК РФ.

24

к.э.н., доцент Кежун Л.А.

25. Виды налоговых ставок:

Налоги и налогообложениеВиды налоговых ставок:

твердые, или специфические – на

каждую единицу налогообложения

определён фиксированный размер налога

независимо от полученного плательщиком

размера дохода;

процентные, или долевые,

адвалорные – устанавливаются в виде

доли от объекта налогообложения;

комбинированные - устанавливаются в

виде фиксированного платежа и доли от

объекта налогообложения.

25

к.э.н., доцент Кежун Л.А.

26. Виды процентных налоговых ставок:

Налоги и налогообложениеВиды процентных налоговых

ставок:

пропорциональные – устанавливаются

в виде единого фиксированного процента

к объекту обложения независимо от его

величины;

прогрессивные – процент изъятия

возрастает по мере роста величины

объекта обложения;

регрессивные – процент изъятия

уменьшается по мере роста облагаемой

базы.

26

к.э.н., доцент Кежун Л.А.

27. Порядок исчисления налога (ст. 52 НК РФ):

Налоги и налогообложениеПорядок исчисления налога

(ст. 52 НК РФ):

устанавливается конкретно по каждому

виду налога.

налогоплательщик самостоятельно

исчисляет сумму налога, подлежащую

уплате за налоговый период, исходя из

налоговой базы, налоговой ставки и

налоговых льгот.

обязанность по исчислению может быть

возложена на налоговый орган или

налогового агента.

27

к.э.н., доцент Кежун Л.А.

28. Порядок уплаты налогов и сборов (ст. 58 НК РФ):

Налоги и налогообложениеПорядок уплаты налогов и

сборов (ст. 58 НК РФ):

уплата налога производится разовой уплатой

всей суммы налога либо в ином порядке,

предусмотренном настоящим Кодексом и

другими актами законодательства о налогах и

сборах;

подлежащая уплате сумма налога

уплачивается налогоплательщиком или

налоговым агентом в установленные сроки;

уплата налога производится в наличной и

безналичной форме.

28

к.э.н., доцент Кежун Л.А.

29. Сроки уплаты налогов и сборов (ст. 57 НК РФ):

Налоги и налогообложениеСроки уплаты налогов и

сборов (ст. 57 НК РФ):

определяются календарной датой или

истечением периода времени, исчисляемого

годами, кварталами, месяцами, а также

указание на событие, которое должно

наступить или произойти, либо действие,

которое должно быть совершено;

в случае, когда расчёт налоговой базы

производится налоговым органом, обязанность

по уплате налога возникает не ранее даты

получения налогового уведомления.

29

к.э.н., доцент Кежун Л.А.

30. Основные способы уплаты налога:

Налоги и налогообложениеОсновные способы уплаты

налога:

по декларации;

у источника дохода;

кадастровый.

30

к.э.н., доцент Кежун Л.А.

31. Основные способы уплаты налога: по декларации

Налоги и налогообложениеОсновные способы уплаты

налога: по декларации

Плательщик сначала получает

доход, а потом исчисляет и

уплачивает в бюджет налог. В

установленный срок плательщик

направляет в контролирующий орган

налоговую декларацию.

31

к.э.н., доцент Кежун Л.А.

32. Основные способы уплаты налога: по декларации

Налоги и налогообложениеОсновные способы уплаты

налога: по декларации

Налоговая декларация – письменное

заявление или заявление, составленное в

электронном виде и переданное по

телекоммуникационным каналам связи с

применением электронной цифровой подписи,

налогоплательщика об объектах

налогообложения, о полученных доходах и

произведенных расходах, об источниках

доходов, о налоговой базе, налоговых льготах,

об исчисленной сумме налога и (или) о других

данных, служащих основанием для исчисления и

уплаты налога

32

к.э.н., доцент Кежун Л.А.

(п.1 ст. 80).

33. Основные способы уплаты налога: у источника дохода

Налоги и налогообложениеОсновные способы уплаты

налога: у источника дохода

Плательщик получает причитающиеся

ему средства за вычетом суммы налога,

рассчитанного и удержанного налоговым

агентом.

Таким образом уплачивается налог на

доходы физических лиц.

33

к.э.н., доцент Кежун Л.А.

34. Основные способы уплаты налога: кадастровый

Налоги и налогообложениеОсновные способы уплаты

налога: кадастровый

Предполагает составление реестра,

который содержит перечень типичных

объектов (земель, домов и т.п.),

классифицируемых по внешним

признакам, и устанавливает среднюю

доходность объекта обложения.

При этом величина уплаченного налога

не связана с реальной доходностью

облагаемого объекта, и момент уплаты

налога не связан с моментом получения

дохода.

34

к.э.н., доцент Кежун Л.А.

35. Налоговые льготы - преференции, предоставляемые отдельным налогоплательщикам:

Налоги и налогообложениеНалоговые льготы преференции, предоставляемые

отдельным налогоплательщикам:

необлагаемый минимум – сумма, на которую

уменьшается налоговая база;

налоговые изъятия – объекты, изымаемые

из налогооблагаемых;

дифференциация налоговой ставки –

снижение налоговой ставки по отдельным

основаниям;

налоговые каникулы – освобождение от

уплаты налога на определённый период.

35

к.э.н., доцент Кежун Л.А.

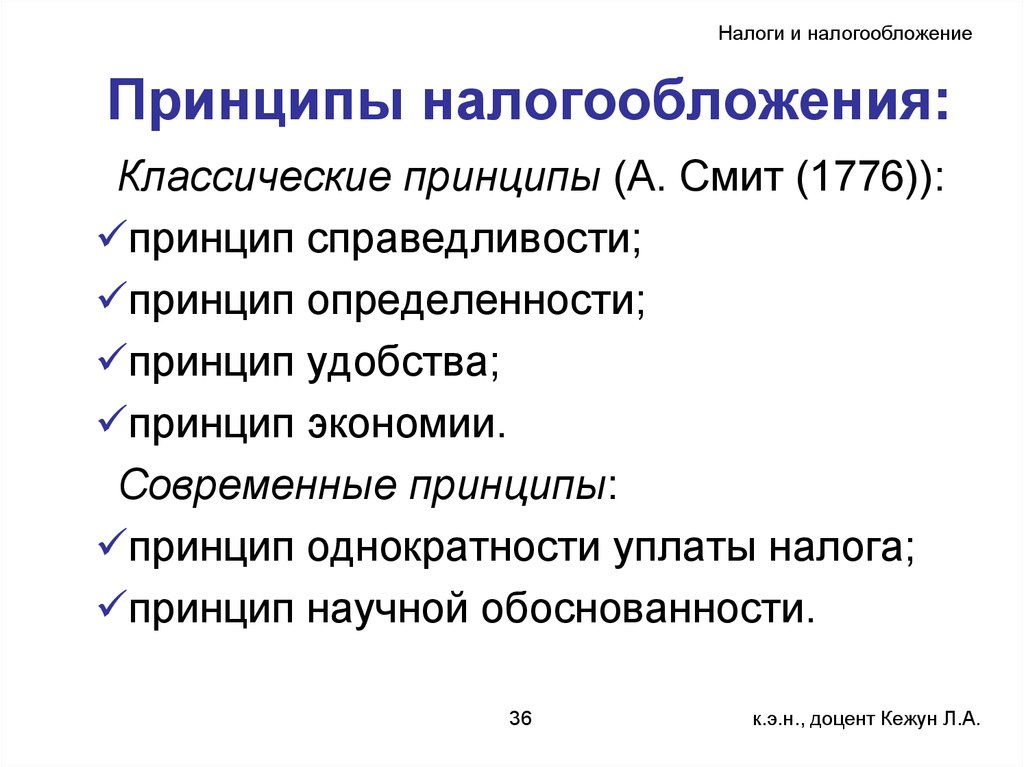

36. Принципы налогообложения:

Налоги и налогообложениеПринципы налогообложения:

Классические принципы (А. Смит (1776)):

принцип справедливости;

принцип определенности;

принцип удобства;

принцип экономии.

Современные принципы:

принцип однократности уплаты налога;

принцип научной обоснованности.

36

к.э.н., доцент Кежун Л.А.

finance

finance