Similar presentations:

Региональные налоги РФ. Тема 5

1. Тема 5 Региональные налоги РФ

Министерство образования и науки Российской ФедерацииВладивостокский

государственный

университет

экономики и сервиса

Тема 5

Региональные налоги

РФ

доцент кафедры

«Экономика»

В.А. Водопьянова

Аттестат профессионального

бухгалтера №230006

2. Региональные налоги

1.Налог на имущество организаций

2.

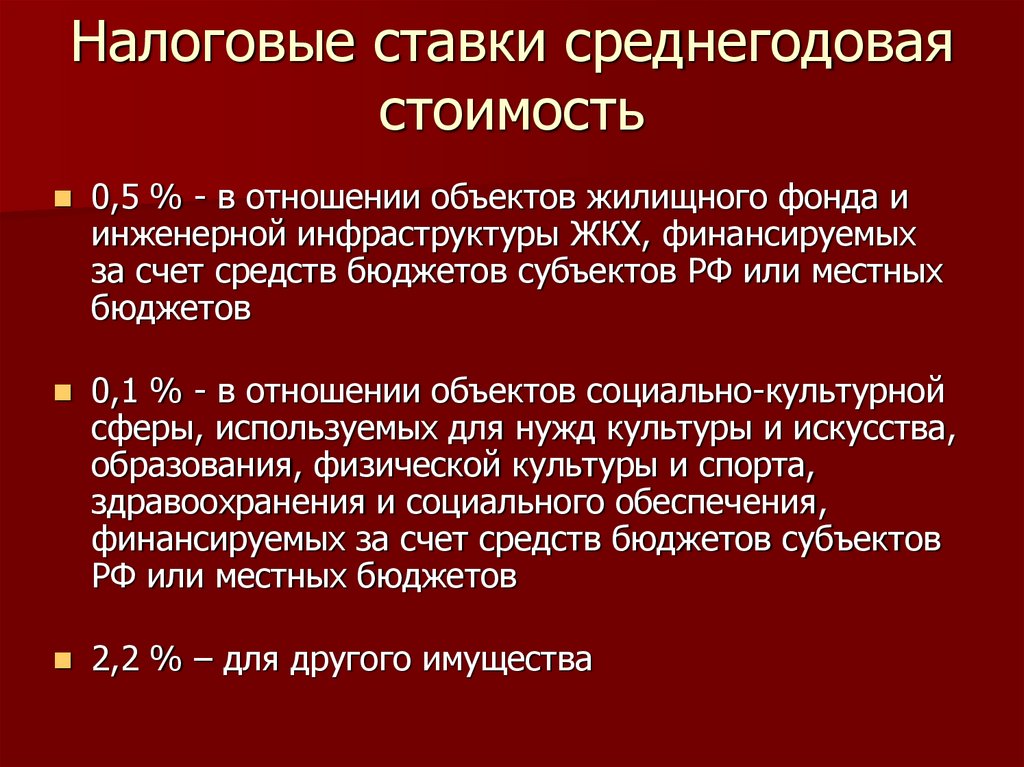

Транспортный налог

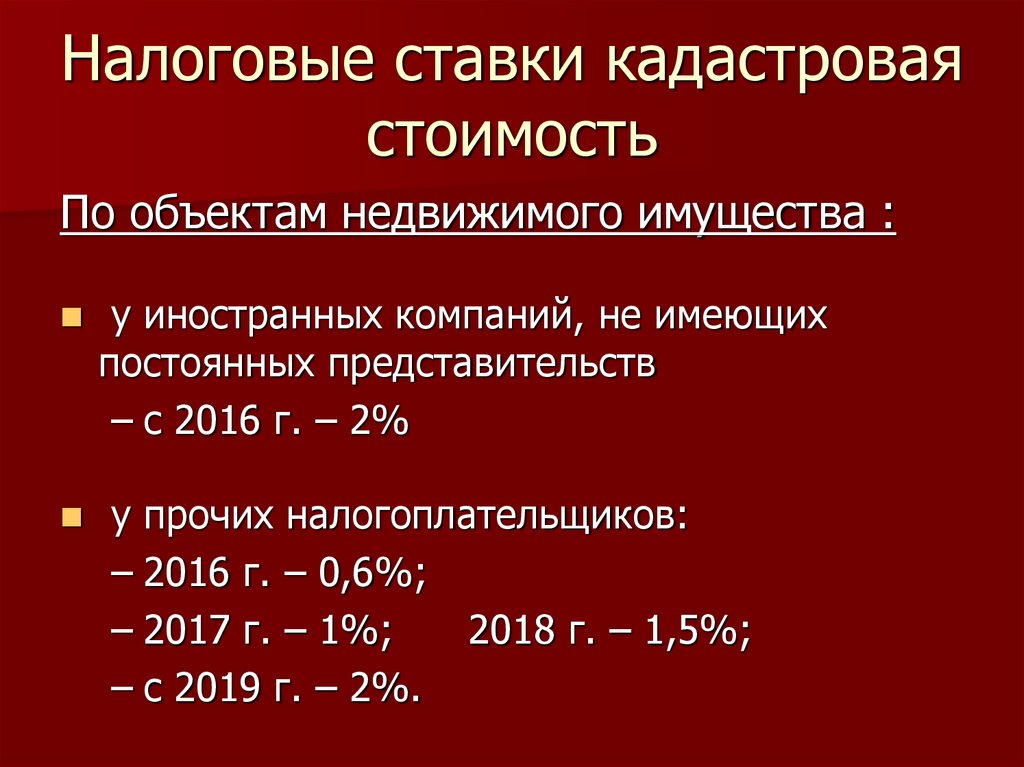

3. 1. Налог на имущество организаций

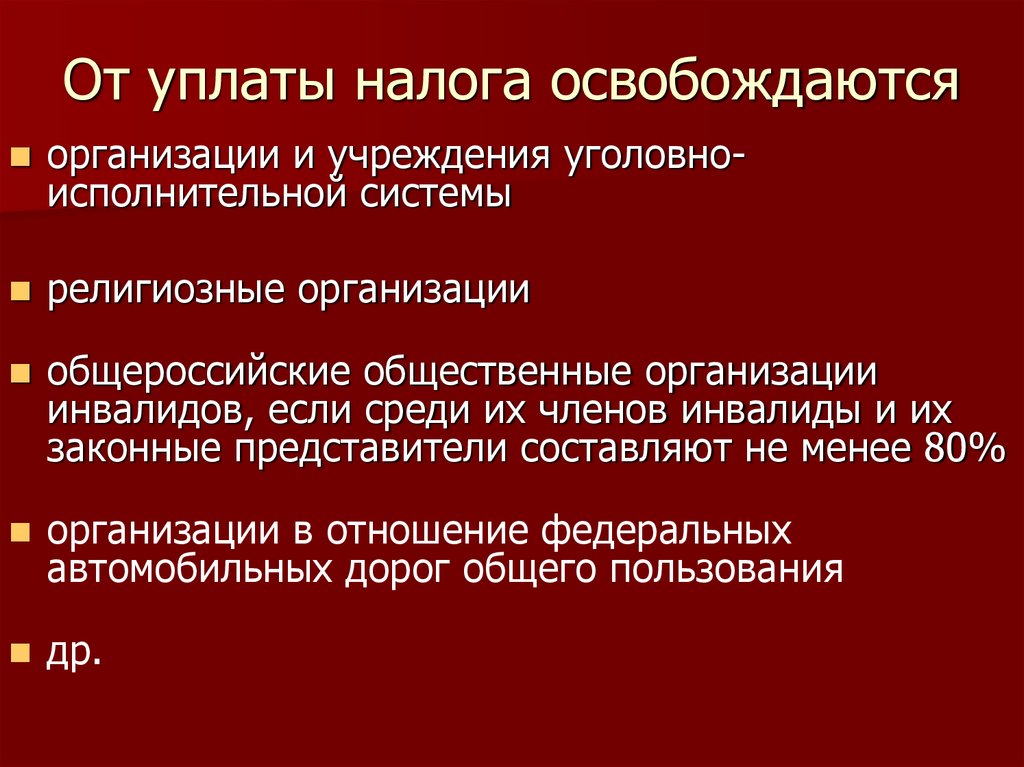

4. Регламентирующие документы

30глава НК РФ «Налог на имущество

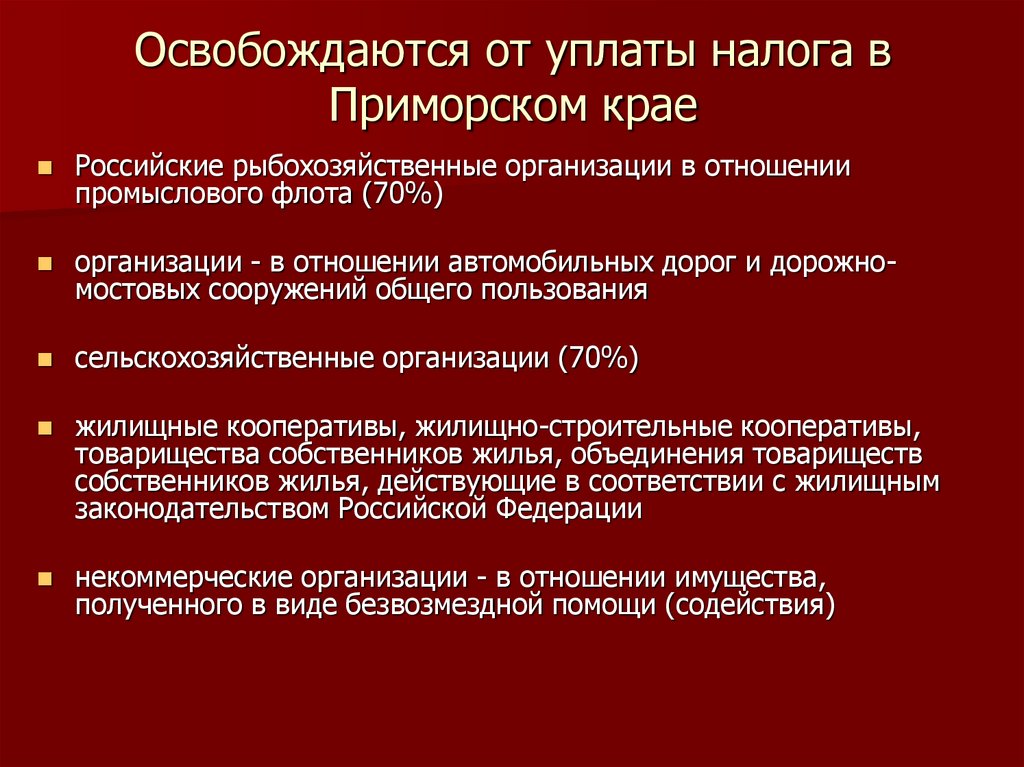

организаций»

региональный закон о налоге

5. Законодательные органы субъектов РФ вправе

устанавливать ставку налога (не более 2,2%)устанавливать дифференцированные ставки в

зависимости от категории

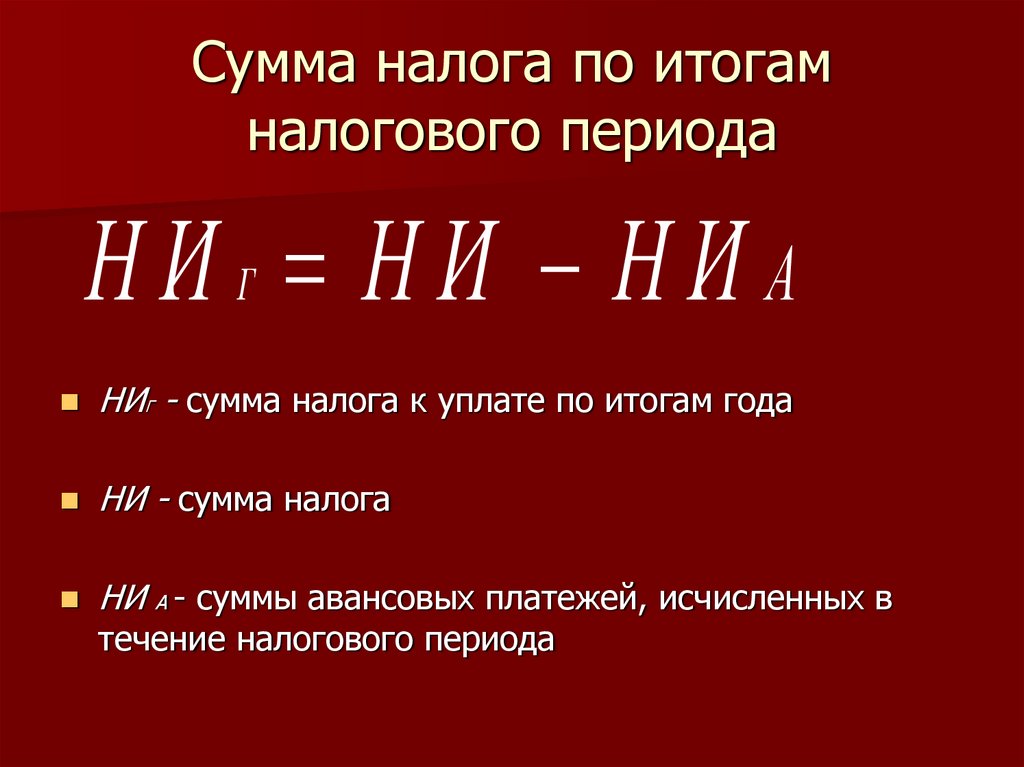

налогоплательщиков, по видам имущества

определять сроки уплаты налога

не устанавливать отчетные периоды по

налогу

6. Налог на имущество организаций

В Приморском крае налог введенЗаконом Приморского края

от 28.11.2003 N 82-КЗ

«О налоге на имущество организаций»

7. Налогоплательщики

российские организациииностранные организации,

осуществляющие деятельность в России

через постоянные представительства

иностранные организации, не имеющие

постоянного представительства в

России

8. Освобождены от уплаты налога

В полном объеме:– плательщики единого

сельскохозяйственного налога;

– организации, применяющие систему

налогообложения при выполнении СРП.

Частично (с 2015 г.):

– организации, применяющие УСН;

– плательщики ЕНВД.

9. Объект налогообложения

для российских организаций– движимое и недвижимое имущество,

учитываемое на балансе в качестве

объектов основных средств, не

зависимо от того находятся эти

объекты на территории РФ или за ее

пределами

10. Объект налогообложения

для иностранных организаций,осуществляющих деятельность в РФ

через постоянные представительства

– движимое и недвижимое имущество,

относящееся к объектам основных средств.

11. Объект налогообложения

для иностранных организаций, неимеющих постоянного

представительства в России

– недвижимое имущество,

принадлежащее на праве

собственности, находящееся на

территории РФ

12. Не признаются объектами налогообложения

земельные участкииные объекты природопользования

основные средства, включенные в 1 или

во 2 амортизационную группу (срок

полезного использования 1-3 лет).

13. Налоговая база

определяется налогоплательщикамисамостоятельно

для организаций осуществляющих

деятельность на территории РФ –

среднегодовая или кадастровая

стоимость имущества

для организаций не осуществляющих

деятельность на территории РФ –

кадастровая стоимость

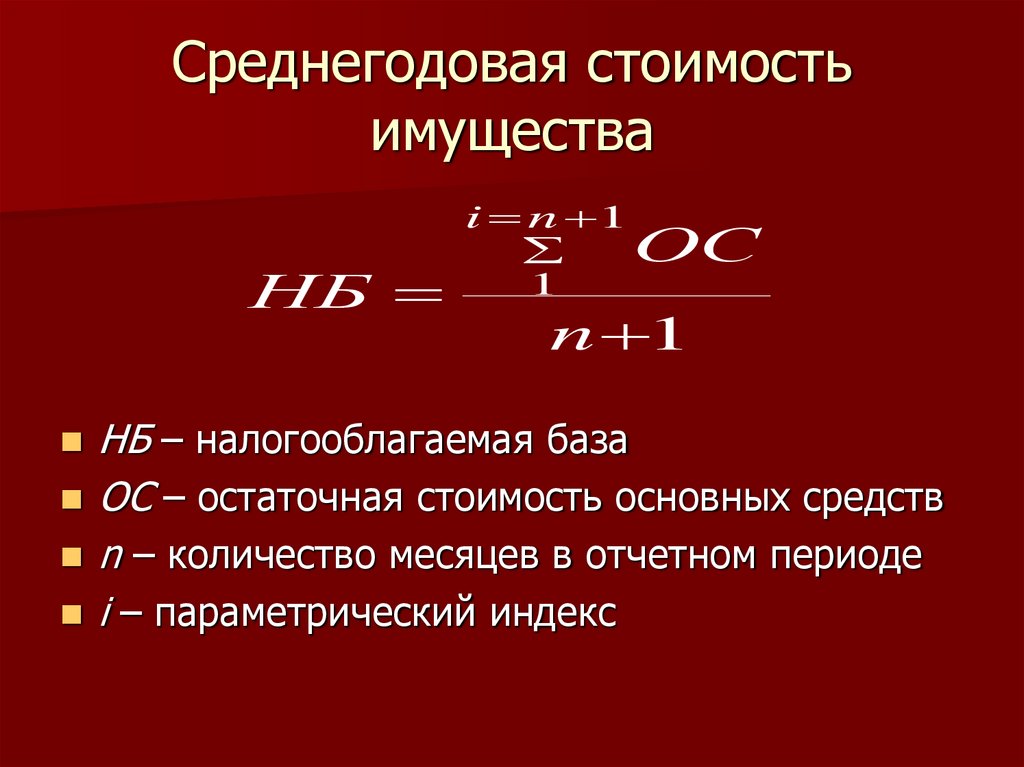

14. Среднегодовая стоимость имущества

НБi n 1

ОС

1

n 1

НБ – налогооблагаемая база

ОС – остаточная стоимость основных средств

n – количество месяцев в отчетном периоде

i – параметрический индекс

15. Кадастровая стоимость имущества определяется:

в отношении административно-деловыхи торговых центров;

по состоянию на 1 января года

налогового периода;

налоговая база уменьшается на 20%

кадастровой стоимости каждого объекта

недвижимого имущества.

16. Налоговая база определяется отдельно в отношении имущества:

подлежащего налогообложению по местонахождениюорганизации;

каждого обособленного подразделения, имеющего

отдельный баланс;

недвижимого имущества, находящегося вне

местонахождения организации или обособленного

подразделения;

облагаемого по разным налоговым ставкам;

с разными налоговыми базами.

17. Налоговый период

Налоговый период – календарный годОтчетный период

– первый квартал

– полугодие

– девять месяцев

18. Налоговые ставки среднегодовая стоимость

0,5 % - в отношении объектов жилищного фонда иинженерной инфраструктуры ЖКХ, финансируемых

за счет средств бюджетов субъектов РФ или местных

бюджетов

0,1 % - в отношении объектов социально-культурной

сферы, используемых для нужд культуры и искусства,

образования, физической культуры и спорта,

здравоохранения и социального обеспечения,

финансируемых за счет средств бюджетов субъектов

РФ или местных бюджетов

2,2 % – для другого имущества

19. Налоговые ставки кадастровая стоимость

По объектам недвижимого имущества :у иностранных компаний, не имеющих

постоянных представительств

– с 2016 г. – 2%

у прочих налогоплательщиков:

– 2016 г. – 0,6%;

– 2017 г. – 1%;

2018 г. – 1,5%;

– с 2019 г. – 2%.

20. От уплаты налога освобождаются

организации и учреждения уголовно-исполнительной системы

религиозные организации

общероссийские общественные организации

инвалидов, если среди их членов инвалиды и их

законные представители составляют не менее 80%

организации в отношение федеральных

автомобильных дорог общего пользования

др.

21. Льготы на виды имущества

движимое имущество, принятое с 1 января 2013 годана учет в качестве основных средств

имущество специализированных протезно-

ортопедических предприятий

имущество коллегий адвокатов, адвокатских бюро и

юридических консультаций

имущество государственных научных центров

имущество, учитываемого на балансе организации

резидентов особой экономической зоны,

расположенного на территории данной особой

экономической зоны, в течение пяти лет с момента

постановки на учет указанного имущества;

22. Освобождаются от уплаты налога в Приморском крае

Российские рыбохозяйственные организации в отношениипромыслового флота (70%)

организации - в отношении автомобильных дорог и дорожномостовых сооружений общего пользования

сельскохозяйственные организации (70%)

жилищные кооперативы, жилищно-строительные кооперативы,

товарищества собственников жилья, объединения товариществ

собственников жилья, действующие в соответствии с жилищным

законодательством Российской Федерации

некоммерческие организации - в отношении имущества,

полученного в виде безвозмездной помощи (содействия)

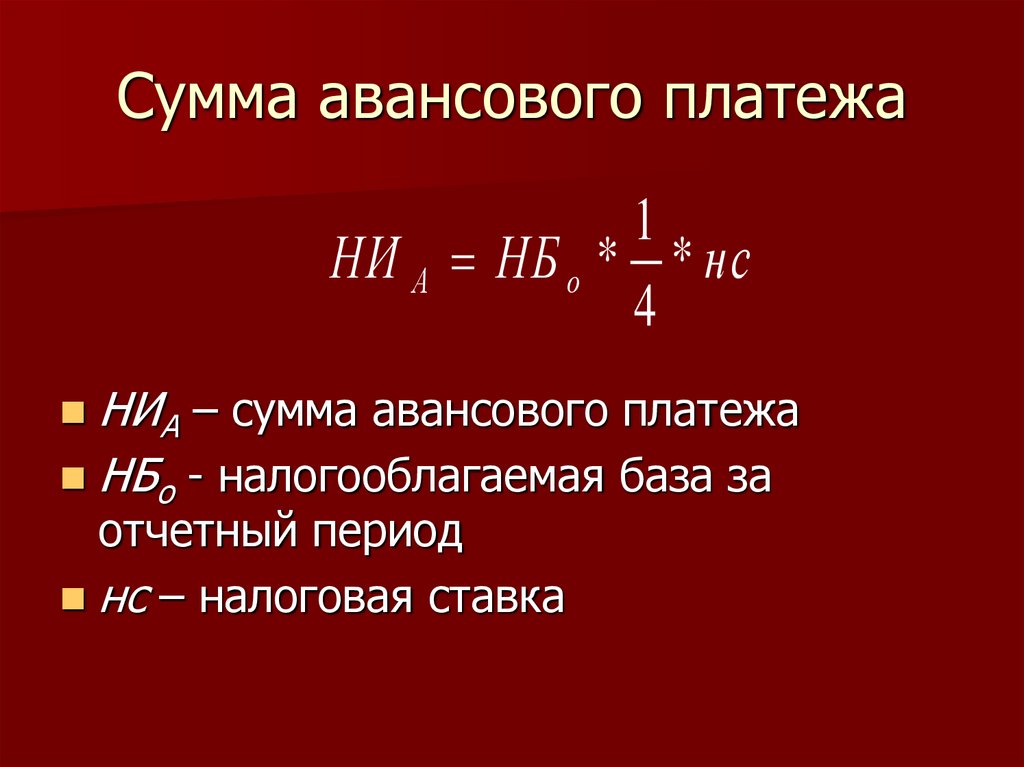

23. Сумма авансового платежа

1НИ А НБ о * * нс

4

НИА – сумма авансового платежа

НБо - налогооблагаемая база за

отчетный период

нс – налоговая ставка

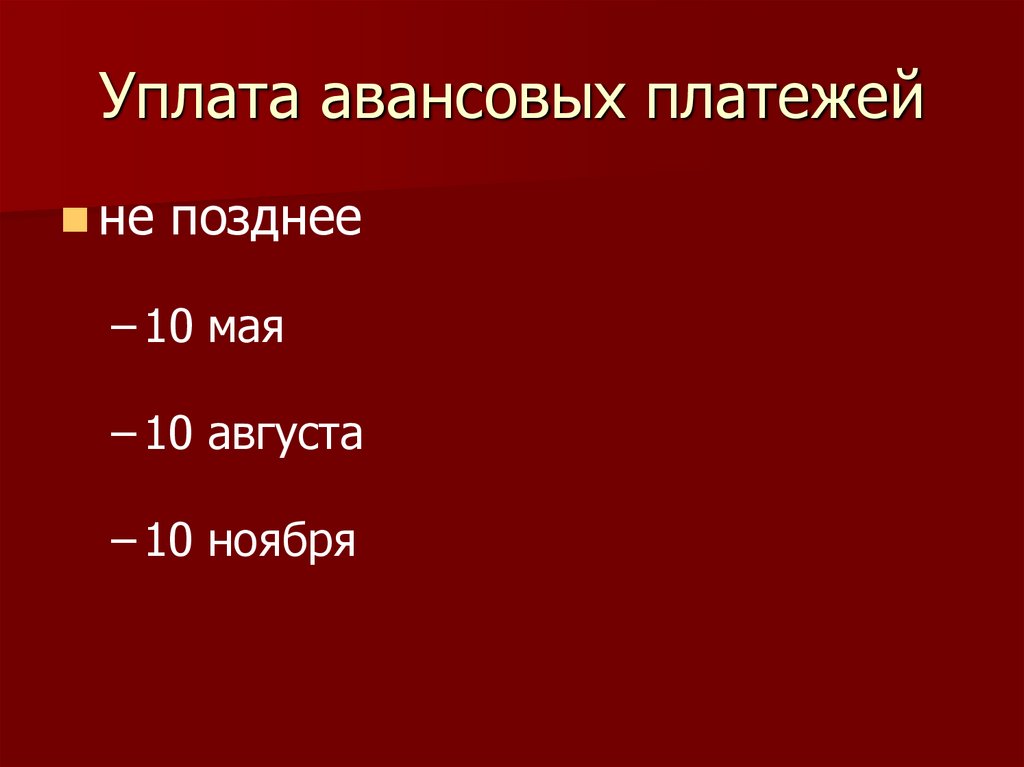

24. Уплата авансовых платежей

не позднее– 10 мая

– 10 августа

– 10 ноября

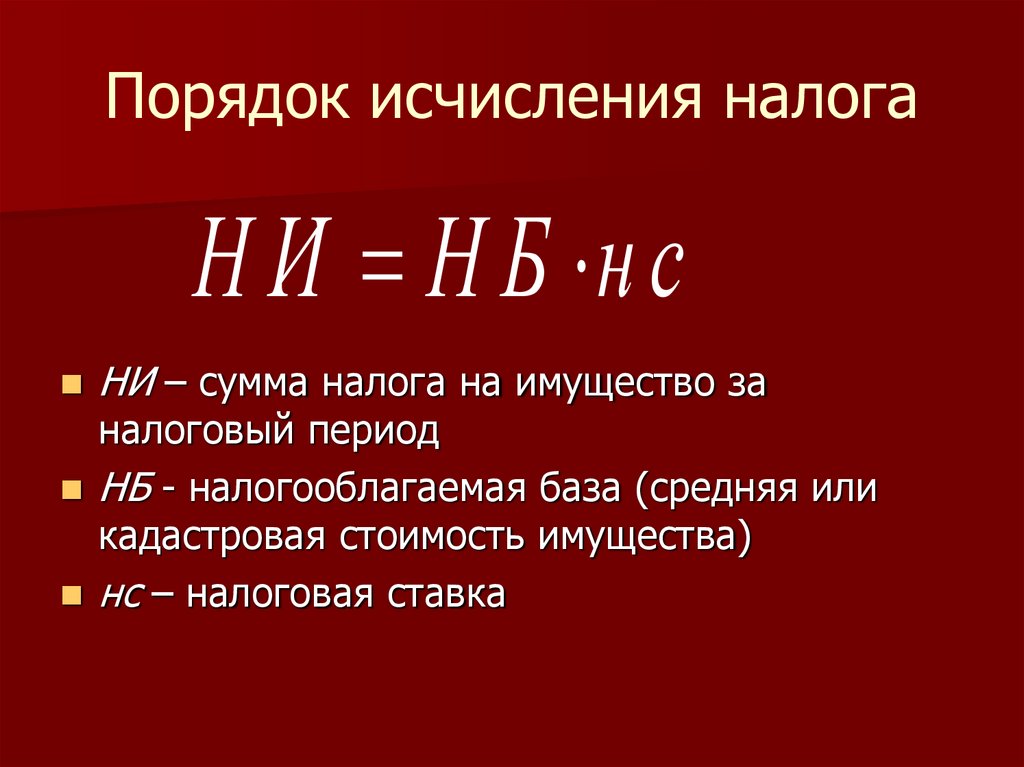

25. Порядок исчисления налога

Н И Н Б н сНИ – сумма налога на имущество за

налоговый период

НБ - налогооблагаемая база (средняя или

кадастровая стоимость имущества)

нс – налоговая ставка

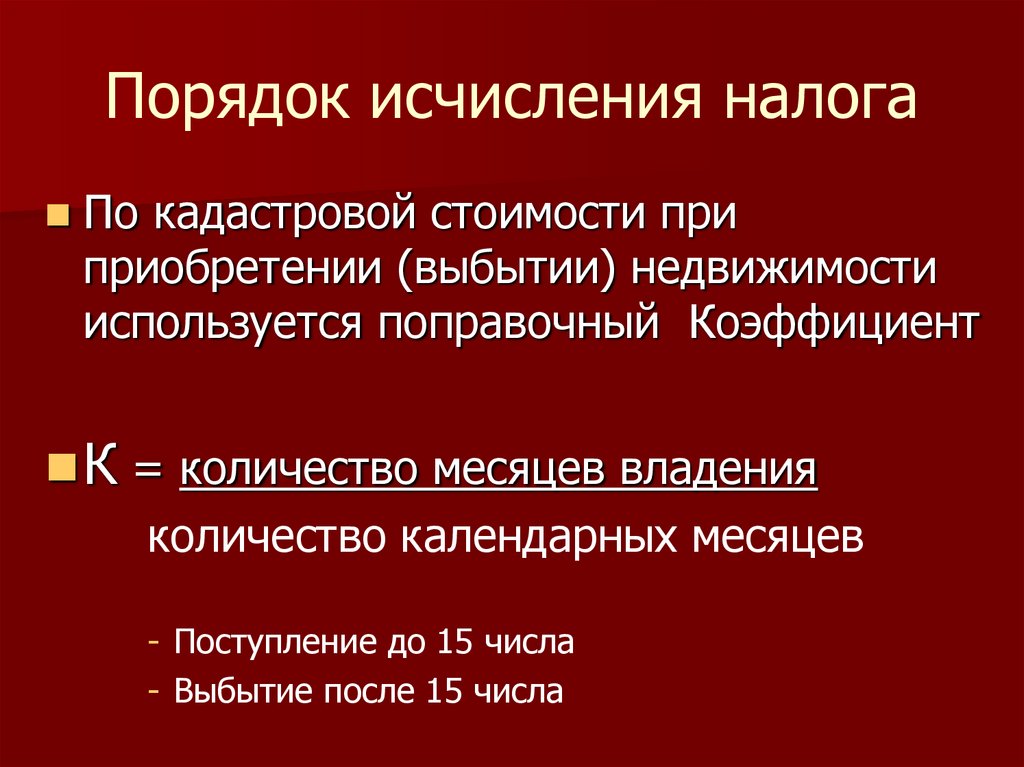

26. Порядок исчисления налога

По кадастровой стоимости приприобретении (выбытии) недвижимости

используется поправочный Коэффициент

К = количество месяцев владения

количество календарных месяцев

- Поступление до 15 числа

- Выбытие после 15 числа

27. Сумма налога по итогам налогового периода

НИ НИ НИАГ

НИГ - сумма налога к уплате по итогам года

НИ - сумма налога

НИ А - суммы авансовых платежей, исчисленных в

течение налогового периода

28. Уплата налога

не позднее 15 апреля года,следующего за истекшим

налоговым периодом

29. Налоговая декларация

налоговые расчеты по авансовымплатежам

– не позднее 30 календарных дней с даты

окончания отчетного периода

налоговая декларация по итогам

налогового периода

– не позднее 30 марта года, следующего за

истекшим налоговым периодом

30. 2. Транспортный налог

31. Регламентирующие документы:

Глава 28 «Транспортный налог» НК РФЗакон Приморского края № 24-КЗ от 28

ноября 2002 г. «О транспортном

налоге»

32. Налогоплательщики

лица, на которых в соответствии сзаконодательством РФ

зарегистрированы транспортные

средства

33. Объект налогообложения

автомобилимотоциклы

мотороллеры

автобусы

другие самоходные машины и механизмы на

пневматическом и гусеничном ходу

самолеты

вертолеты

теплоходы

34. Объект налогообложения

яхтыпарусные суда

катера

снегоходы

мотосани

моторные лодки

гидроциклы

несамоходные (буксируемые суда)

другие водные и воздушные транспортные

средства

35. Не являются объектом налогообложения

весельные и моторные лодки с двигателеммощностью не свыше 5 лс.

автомобили легковые, специально оборудованные

для использования инвалидами, и автомобили

легковые с мощностью двигателя до 100 лс. (до 73,55

кВт)

промысловые морские и речные суда

пассажирские и грузовые морские, речные и

воздушные суда, находящиеся в собственности

организаций и ИП – перевозчиков

36. Не являются объектом налогообложения

тракторы, самоходные комбайны всех марок,специальные автомашины сельхозпроизводителей.

транспортные средства федеральных органов

исполнительной власти (военная служба)

транспортные средства, находящиеся в розыске, при

условии подтверждения факта их угона (кражи)

документом, выдаваемым уполномоченным органом

37. Не являются объектом налогообложения

самолеты и вертолеты санитарной авиации имедицинской службы

суда, зарегистрированные в Российском

международном реестре судов

морские стационарные и плавучие платформы,

морские передвижные буровые установки и буровые

суда

38. Налоговая база

в отношении транспортных средств,имеющих двигатели:

– мощность двигателя транспортного

средства в лошадиных силах

39. Налоговая база

в отношении воздушных транспортныхсредств, для которых определяется тяга

реактивного двигателя:

– паспортная статическая тяга реактивного

двигателя воздушного транспортного

средства на взлетном режиме в земных

условиях в килограммах силы

40. Налоговая база

в отношении других водных ивоздушных транспортных средств:

– единица транспортного средства

41. Налоговый период

Налоговый период– календарный год

Отчетный период только для

юридических лиц

– I квартал

– II квартал

– III квартал

42. Налоговые ставки в рублях:

с каждой лошадиной силыс каждой регистровой тонны валовой

вместимости

с единицы транспортного средства

43. Налоговые ставки

могут быть увеличены (уменьшены) законамисубъектов РФ не более чем в 10 раз

допускается установление

дифференцированных налоговых ставок:

по категориям транспортных средств

с учетом количества лет, прошедших с года

выпуска транспортных средств

с учетом экологического класса

44. Налоговые ставки

В Приморском крае дифференцированыв отношении автомобилей легковых,

грузовых и автобусов:

– до 3- лет включительно

– выше 3-х лет до 10 лет включительно

– свыше 10-ти лет

45. Налоговые ставки

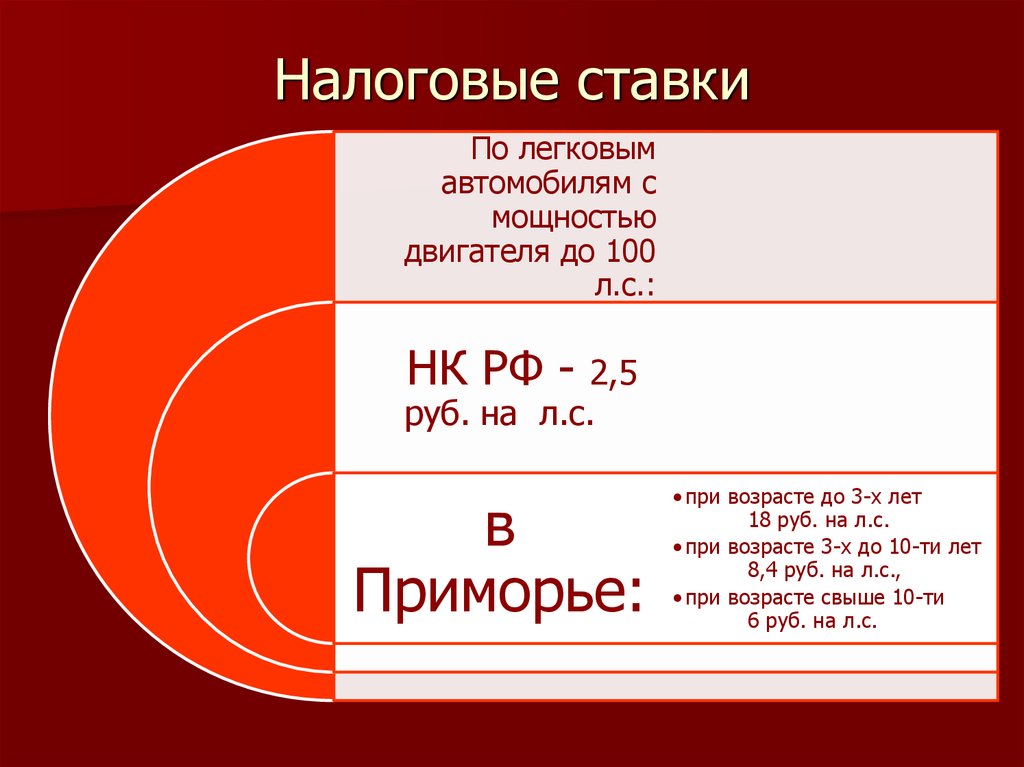

По легковымавтомобилям с

мощностью

двигателя до 100

л.с.:

НК РФ - 2,5

руб. на л.с.

в

Приморье:

• при возрасте до 3-х лет

18 руб. на л.с.

• при возрасте 3-х до 10-ти лет

8,4 руб. на л.с.,

• при возрасте свыше 10-ти

6 руб. на л.с.

46. Налоговые льготы для ФЛ

В отношении 1 легкового (грузового) автомобилямощностью не свыше 150 л.с. или одного мотоцикла

(мотороллера):

– Для инвалидов I и II группы;

– Для Героев Советского Союза, Героев Социалистического Труда,

Героев РФ, граждан, награжденных орденом Славы трех

степеней;

– Для категории граждан, подвергшихся воздействию радиации

вследствие Чернобыльской катастрофы.

47. Порядок исчисления налога

Организации исчисляют сумму транспортногоналога (авансовых платежей) самостоятельно

Налоговые органы исчисляют сумму налога,

подлежащую уплате физическими лицами

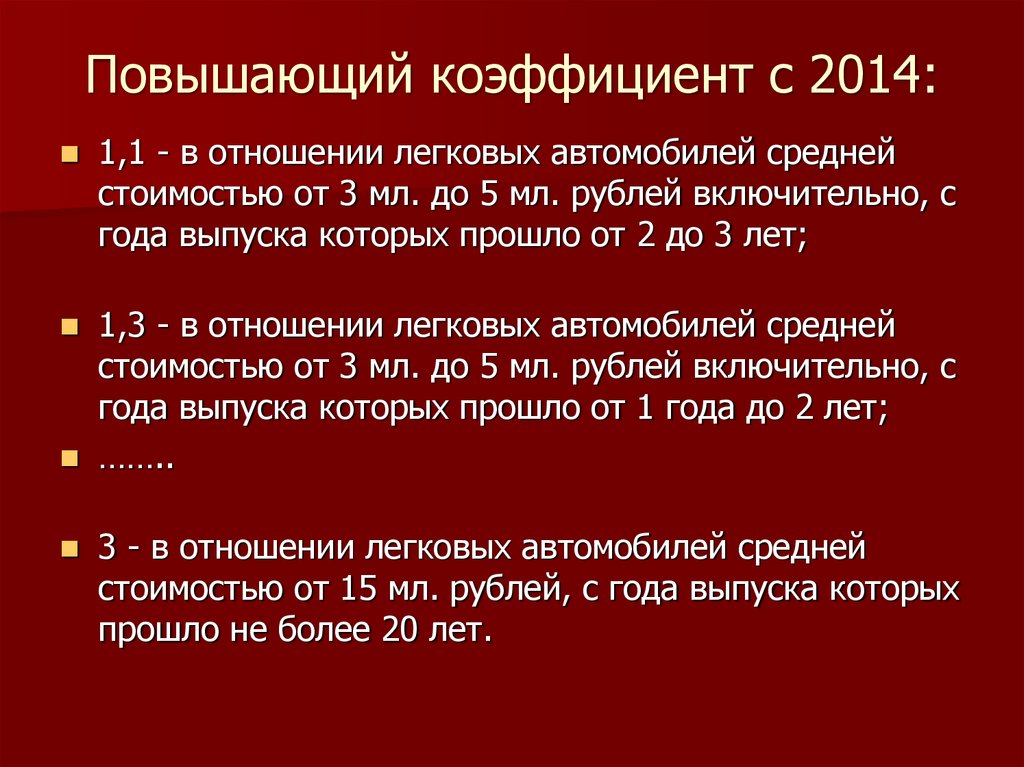

48. Повышающий коэффициент с 2014:

1,1 - в отношении легковых автомобилей среднейстоимостью от 3 мл. до 5 мл. рублей включительно, с

года выпуска которых прошло от 2 до 3 лет;

1,3 - в отношении легковых автомобилей средней

стоимостью от 3 мл. до 5 мл. рублей включительно, с

года выпуска которых прошло от 1 года до 2 лет;

……..

3 - в отношении легковых автомобилей средней

стоимостью от 15 мл. рублей, с года выпуска которых

прошло не более 20 лет.

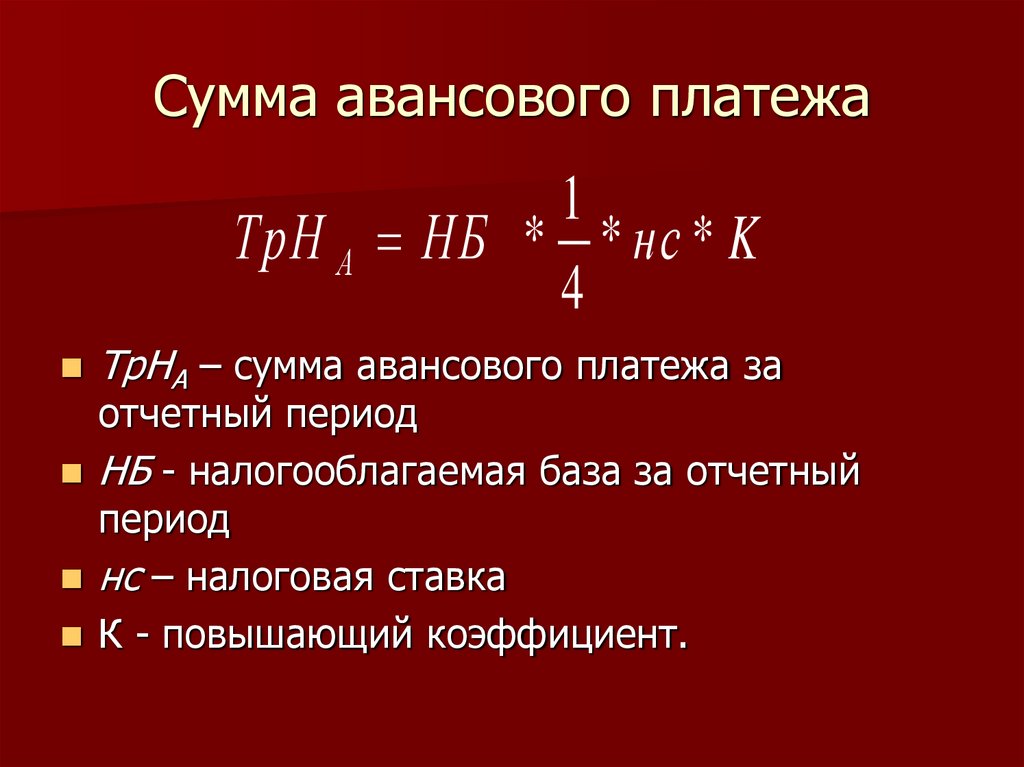

49. Сумма авансового платежа

1ТрН А НБ * * нс * K

4

ТрНА – сумма авансового платежа за

отчетный период

НБ - налогооблагаемая база за отчетный

период

нс – налоговая ставка

К - повышающий коэффициент.

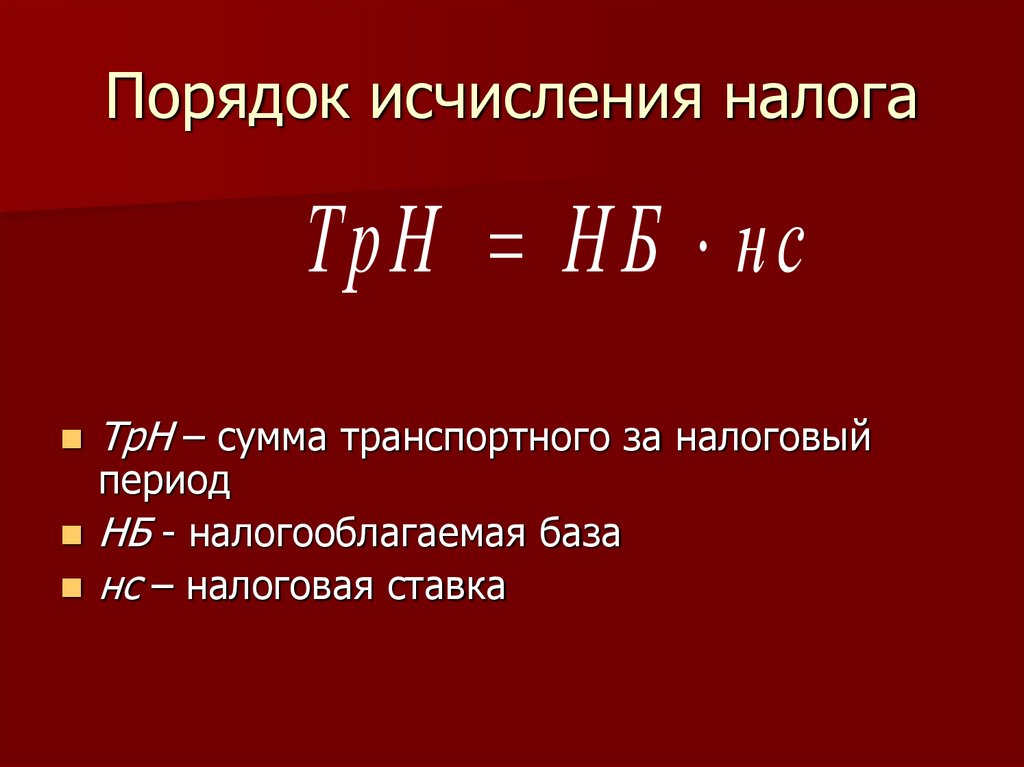

50. Порядок исчисления налога

ТрН Н Б нсТрН – сумма транспортного за налоговый

период

НБ - налогооблагаемая база

нс – налоговая ставка

51. Коэффициент для расчета налога

kмф

мк

k – коэффициент для расчета налога (авансовых

платежей)

мф – число полных месяцев, в течение которых

данное транспортное средство было

зарегистрировано на налогоплательщика

мк - число календарных месяцев в налоговом

(отчетном) периоде

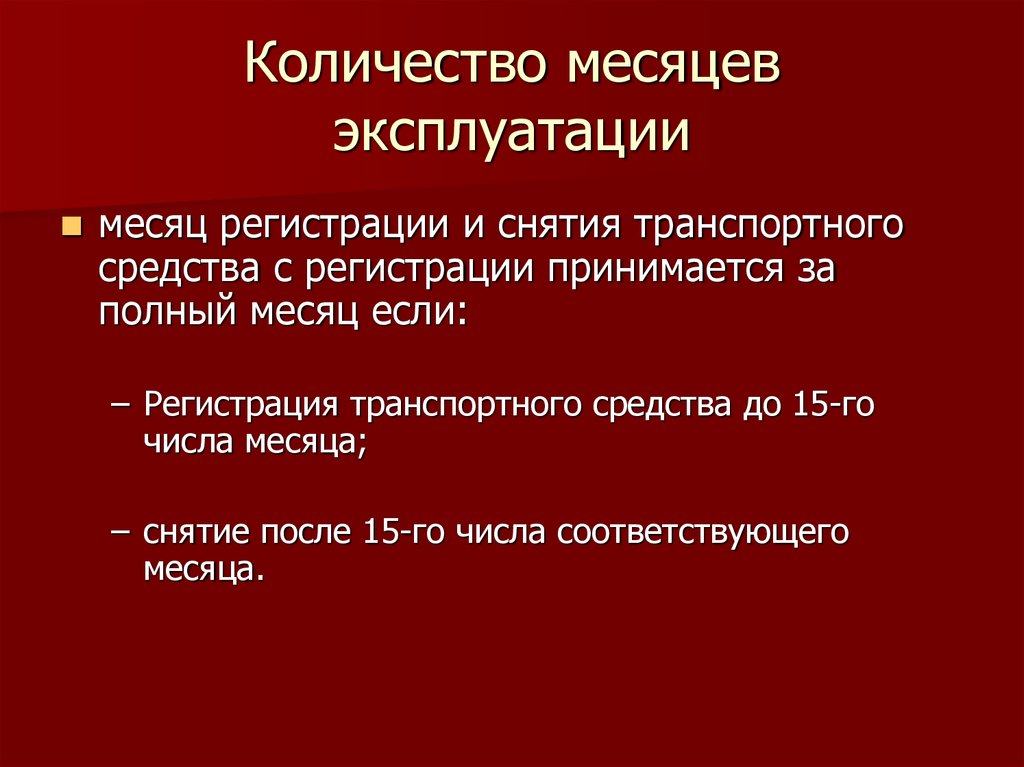

52. Количество месяцев эксплуатации

месяц регистрации и снятия транспортногосредства с регистрации принимается за

полный месяц если:

– Регистрация транспортного средства до 15-го

числа месяца;

– снятие после 15-го числа соответствующего

месяца.

53. Уплата транспортного налога организациями

Авансовые платежи - не позднеепоследнего числа месяца, следующего

за истекшим отчетным периодом

Налог по окончании налогового

периода - не позднее 1 марта

следующего года

54. Уплата налога физическими лицами

Налоговое уведомление вручается не позднее1 сентября года, следующего за истекшим

налоговым периодом

уплата транспортного налога не позднее 1

декабря года

55. Отчетность по транспортному налогу (организации)

Промежуточная:– одновременно с уплатой авансовых

платежей

Налоговая декларация:

– не позднее 1 февраля года, следующего за

истекшим налоговым периодом

finance

finance