Similar presentations:

Региональные и местные налоги

1.

РегиональныеЦифровая и3D-медицина

местные налоги

Заголовок

Результаты в области компьютерной графики и геометрического

моделирования

Подзаголовок презентации

2.

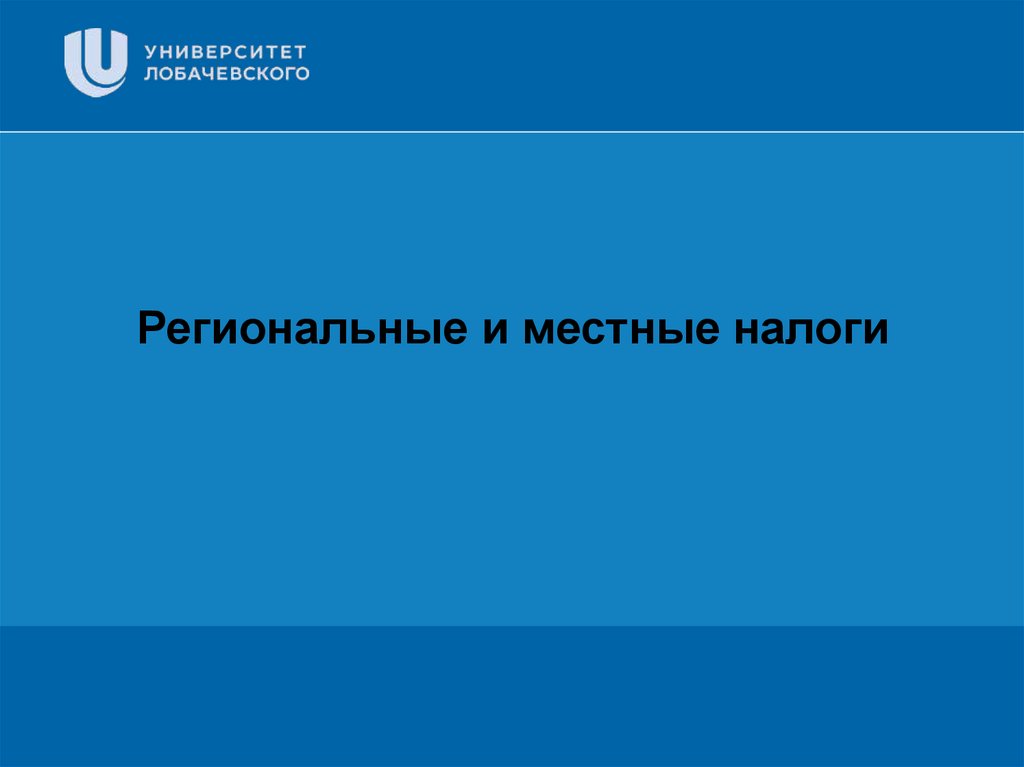

ХарактеристикаРегиональные налоги

Местные налоги

Кем устанавливаются

НК РФ и региональными

органами власти

НК РФ и местными

органами власти

Какие элементы

вправе изменять

регионы и

муниципалитеты

-налоговые ставки (в интервалах НК РФ)

-расширять перечень льгот

Цифровая 3D-медицина

Заголовок

Виды налогов

- транспортный

- земельный

Результаты в области

геометрического

- на компьютерной

игорный бизнесграфики -ина

имущество ф.л.

моделирования

- на имущество юр.л.

-торговый сбор

Подзаголовок презентации

3.

РЕГИОНАЛЬНЫЕ НАЛОГИЗаголовок

Подзаголовок презентации

4.

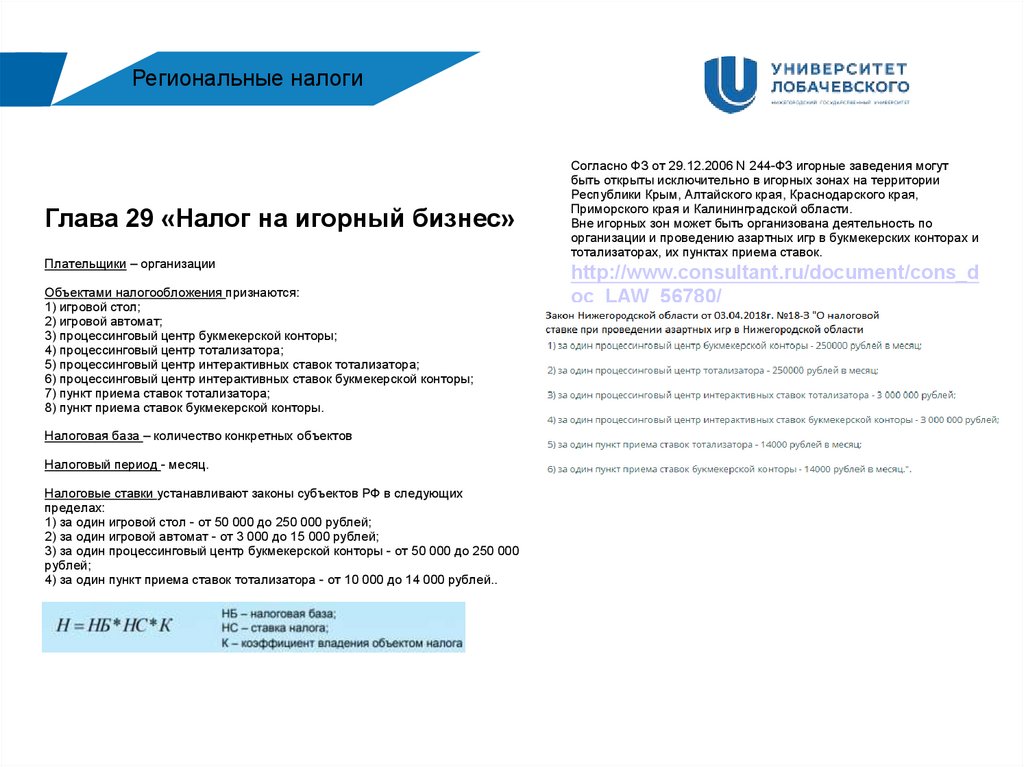

Региональные налогиГлава 29 «Налог на игорный бизнес»

Плательщики – организации

Объектами налогообложения признаются:

1) игровой стол;

2) игровой автомат;

3) процессинговый центр букмекерской конторы;

4) процессинговый центр тотализатора;

5) процессинговый центр интерактивных ставок тотализатора;

6) процессинговый центр интерактивных ставок букмекерской конторы;

7) пункт приема ставок тотализатора;

8) пункт приема ставок букмекерской конторы.

Налоговая база – количество конкретных объектов

Налоговый период - месяц.

Налоговые ставки устанавливают законы субъектов РФ в следующих

пределах:

1) за один игровой стол - от 50 000 до 250 000 рублей;

2) за один игровой автомат - от 3 000 до 15 000 рублей;

3) за один процессинговый центр букмекерской конторы - от 50 000 до 250 000

рублей;

4) за один пункт приема ставок тотализатора - от 10 000 до 14 000 рублей..

Расчет налога:

Согласно ФЗ от 29.12.2006 N 244-ФЗ игорные заведения могут

быть открыты исключительно в игорных зонах на территории

Республики Крым, Алтайского края, Краснодарского края,

Приморского края и Калининградской области.

Вне игорных зон может быть организована деятельность по

организации и проведению азартных игр в букмекерских конторах и

тотализаторах, их пунктах приема ставок.

http://www.consultant.ru/document/cons_d

oc_LAW_56780/

5.

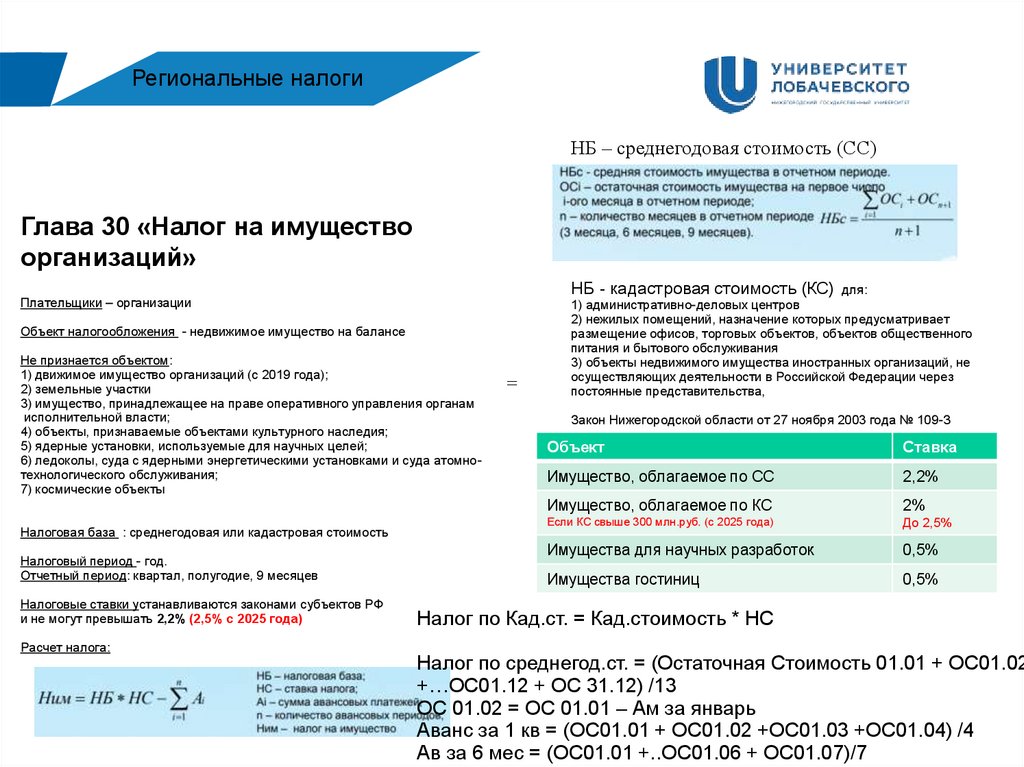

Региональные налогиНБ – среднегодовая стоимость (СС)

Глава 30 «Налог на имущество

организаций»

НБ - кадастровая стоимость (КС) для:

Плательщики – организации

Объект налогообложения - недвижимое имущество на балансе

Не признается объектом:

1) движимое имущество организаций (с 2019 года);

2) земельные участки

3) имущество, принадлежащее на праве оперативного управления органам

исполнительной власти;

4) объекты, признаваемые объектами культурного наследия;

5) ядерные установки, используемые для научных целей;

6) ледоколы, суда с ядерными энергетическими установками и суда атомнотехнологического обслуживания;

7) космические объекты

Налоговая база : среднегодовая или кадастровая стоимость

Налоговый период - год.

Отчетный период: квартал, полугодие, 9 месяцев

Налоговые ставки устанавливаются законами субъектов РФ

и не могут превышать 2,2% (2,5% с 2025 года)

Расчет налога:

1) административно-деловых центров

2) нежилых помещений, назначение которых предусматривает

размещение офисов, торговых объектов, объектов общественного

питания и бытового обслуживания

3) объекты недвижимого имущества иностранных организаций, не

осуществляющих деятельности в Российской Федерации через

постоянные представительства,

Закон Нижегородской области от 27 ноября 2003 года № 109-З

Объект

Ставка

Имущество, облагаемое по СС

2,2%

Имущество, облагаемое по КС

2%

Если КС свыше 300 млн.руб. (с 2025 года)

До 2,5%

Имущества для научных разработок

0,5%

Имущества гостиниц

0,5%

Налог по Кад.ст. = Кад.стоимость * НС

Налог по среднегод.ст. = (Остаточная Стоимость 01.01 + ОС01.02

+…ОС01.12 + ОС 31.12) /13

ОС 01.02 = ОС 01.01 – Ам за январь

Аванс за 1 кв = (ОС01.01 + ОС01.02 +ОС01.03 +ОС01.04) /4

Ав за 6 мес = (ОС01.01 +..ОС01.06 + ОС01.07)/7

6.

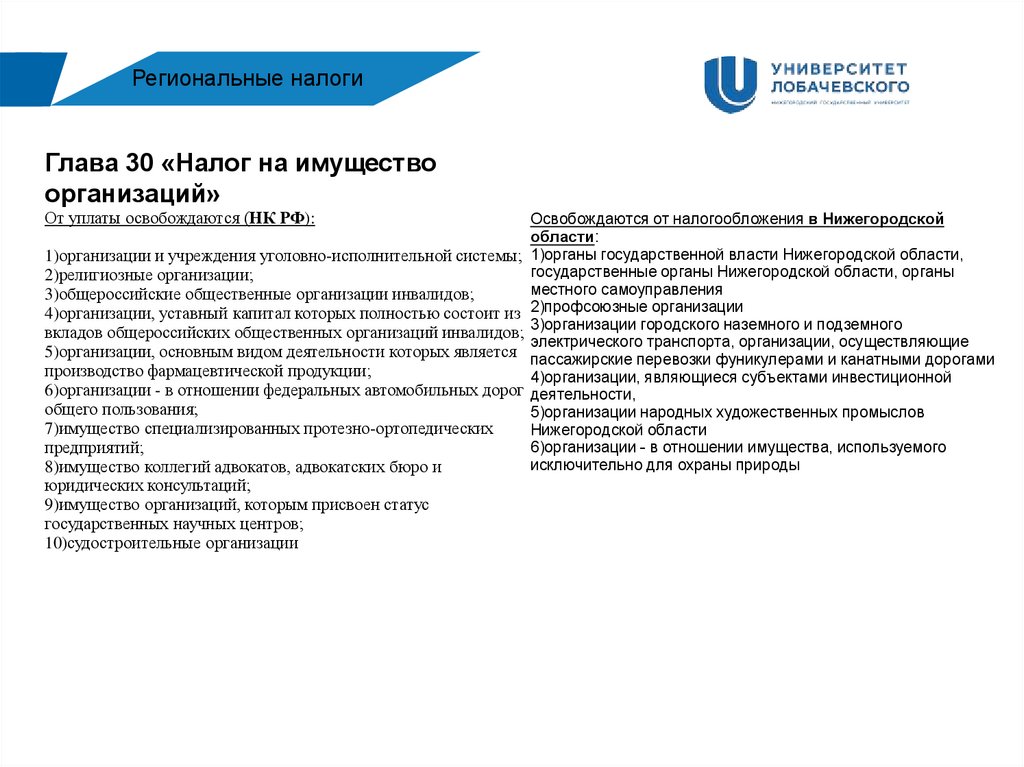

Региональные налогиГлава 30 «Налог на имущество

организаций»

От уплаты освобождаются (НК РФ):

Освобождаются от налогообложения в Нижегородской

области:

1)организации и учреждения уголовно-исполнительной системы; 1)органы государственной власти Нижегородской области,

государственные органы Нижегородской области, органы

2)религиозные организации;

местного самоуправления

3)общероссийские общественные организации инвалидов;

4)организации, уставный капитал которых полностью состоит из 2)профсоюзные организации

вкладов общероссийских общественных организаций инвалидов; 3)организации городского наземного и подземного

электрического транспорта, организации, осуществляющие

5)организации, основным видом деятельности которых является пассажирские перевозки фуникулерами и канатными дорогами

производство фармацевтической продукции;

4)организации, являющиеся субъектами инвестиционной

6)организации - в отношении федеральных автомобильных дорог деятельности,

общего пользования;

5)организации народных художественных промыслов

7)имущество специализированных протезно-ортопедических

Нижегородской области

6)организации - в отношении имущества, используемого

предприятий;

исключительно для охраны природы

8)имущество коллегий адвокатов, адвокатских бюро и

юридических консультаций;

9)имущество организаций, которым присвоен статус

государственных научных центров;

10)судостроительные организации

7.

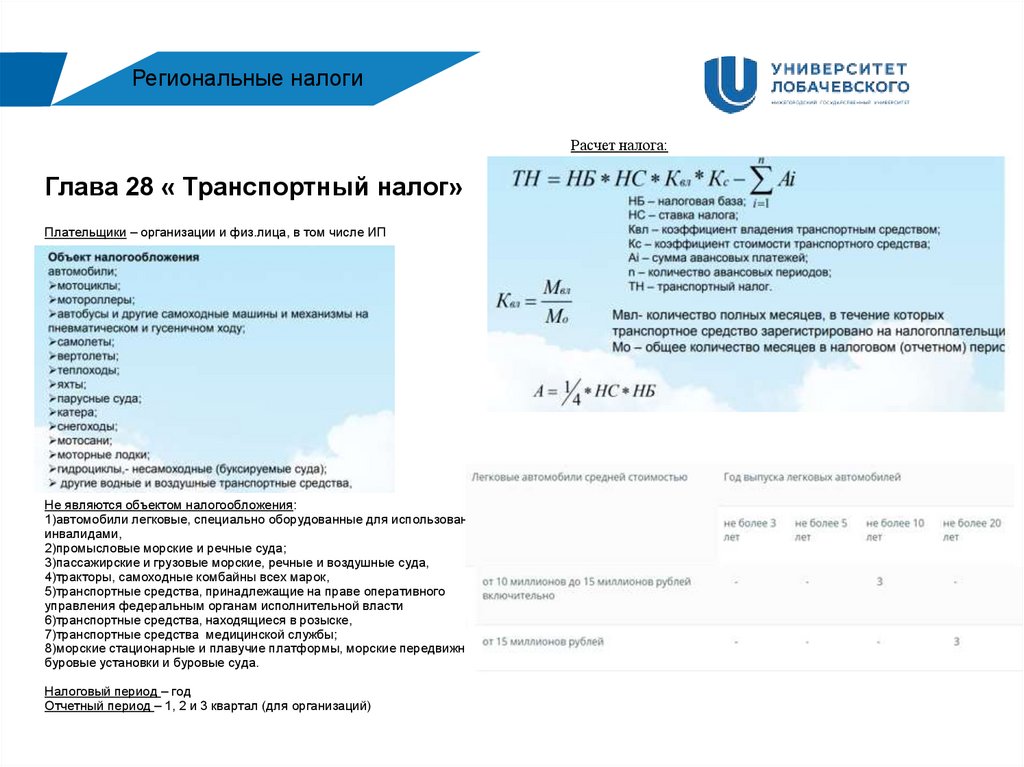

Региональные налогиРасчет налога:

Глава 28 « Транспортный налог»

Плательщики – организации и физ.лица, в том числе ИП

Не являются объектом налогообложения:

1)автомобили легковые, специально оборудованные для использования

инвалидами,

2)промысловые морские и речные суда;

3)пассажирские и грузовые морские, речные и воздушные суда,

4)тракторы, самоходные комбайны всех марок,

5)транспортные средства, принадлежащие на праве оперативного

управления федеральным органам исполнительной власти

6)транспортные средства, находящиеся в розыске,

7)транспортные средства медицинской службы;

8)морские стационарные и плавучие платформы, морские передвижные

буровые установки и буровые суда.

Налоговый период – год

Отчетный период – 1, 2 и 3 квартал (для организаций)

8.

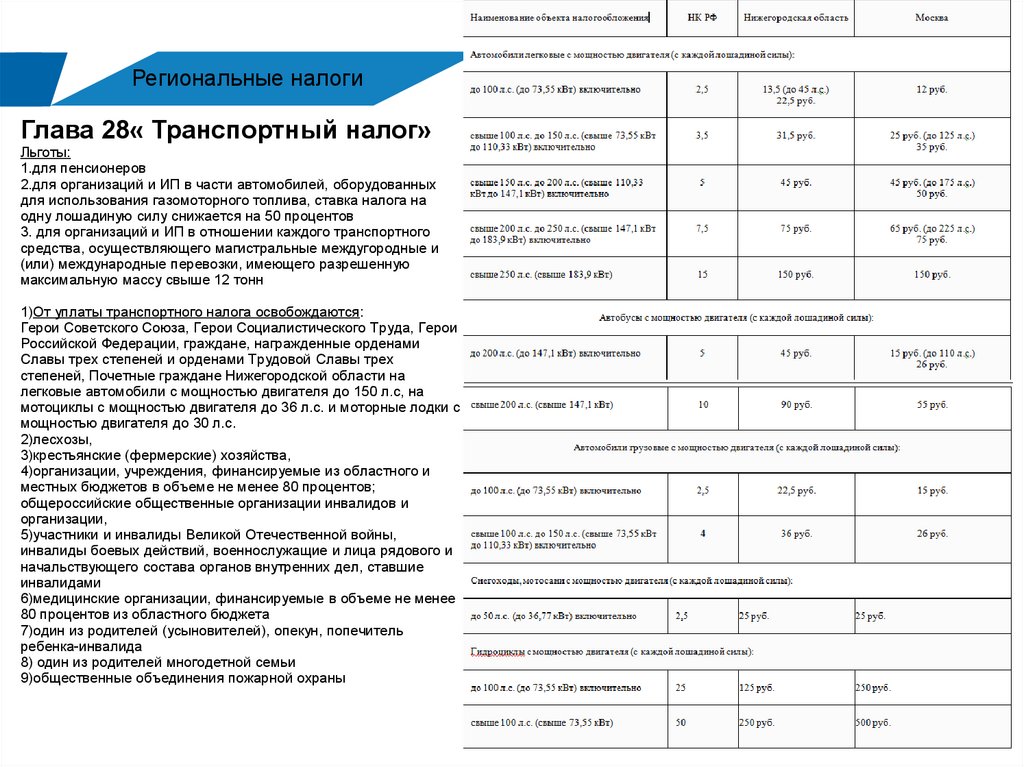

Региональные налогиГлава 28« Транспортный налог»

Льготы:

1.для пенсионеров

2.для организаций и ИП в части автомобилей, оборудованных

для использования газомоторного топлива, ставка налога на

одну лошадиную силу снижается на 50 процентов

3. для организаций и ИП в отношении каждого транспортного

средства, осуществляющего магистральные междугородные и

(или) международные перевозки, имеющего разрешенную

максимальную массу свыше 12 тонн

1)От уплаты транспортного налога освобождаются:

Герои Советского Союза, Герои Социалистического Труда, Герои

Российской Федерации, граждане, награжденные орденами

Славы трех степеней и орденами Трудовой Славы трех

степеней, Почетные граждане Нижегородской области на

легковые автомобили с мощностью двигателя до 150 л.с, на

мотоциклы с мощностью двигателя до 36 л.с. и моторные лодки с

мощностью двигателя до 30 л.с.

2)лесхозы,

3)крестьянские (фермерские) хозяйства,

4)организации, учреждения, финансируемые из областного и

местных бюджетов в объеме не менее 80 процентов;

общероссийские общественные организации инвалидов и

организации,

5)участники и инвалиды Великой Отечественной войны,

инвалиды боевых действий, военнослужащие и лица рядового и

начальствующего состава органов внутренних дел, ставшие

инвалидами

6)медицинские организации, финансируемые в объеме не менее

80 процентов из областного бюджета

7)один из родителей (усыновителей), опекун, попечитель

ребенка-инвалида

8) один из родителей многодетной семьи

9)общественные объединения пожарной охраны

9.

МЕСТНЫЕ НАЛОГИЗаголовок

Подзаголовок презентации

10.

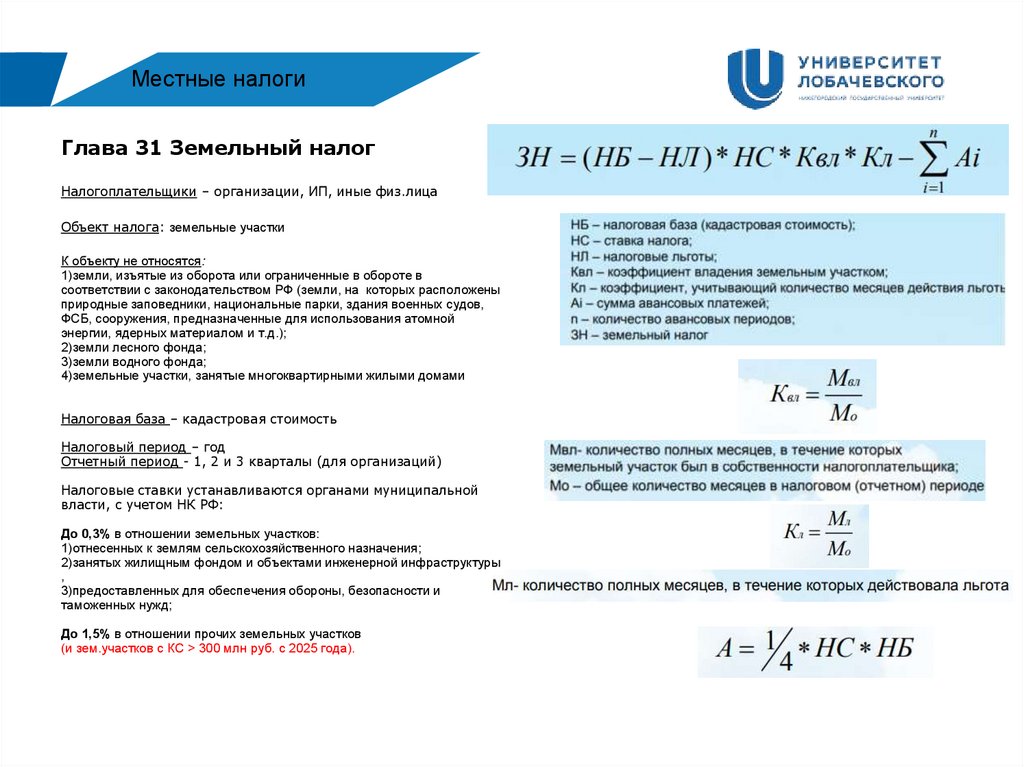

Местные налогиГлава 31 Земельный налог

Налогоплательщики – организации, ИП, иные физ.лица

Объект налога: земельные участки

К объекту не относятся:

1)земли, изъятые из оборота или ограниченные в обороте в

соответствии с законодательством РФ (земли, на которых расположены

природные заповедники, национальные парки, здания военных судов,

ФСБ, сооружения, предназначенные для использования атомной

энергии, ядерных материалом и т.д.);

2)земли лесного фонда;

3)земли водного фонда;

4)земельные участки, занятые многоквартирными жилыми домами

Налоговая база – кадастровая стоимость

Налоговый период – год

Отчетный период - 1, 2 и 3 кварталы (для организаций)

Налоговые ставки устанавливаются органами муниципальной

власти, с учетом НК РФ:

До 0,3% в отношении земельных участков:

1)отнесенных к землям сельскохозяйственного назначения;

2)занятых жилищным фондом и объектами инженерной инфраструктуры

,

3)предоставленных для обеспечения обороны, безопасности и

таможенных нужд;

До 1,5% в отношении прочих земельных участков

(и зем.участков с КС > 300 млн руб. с 2025 года).

11.

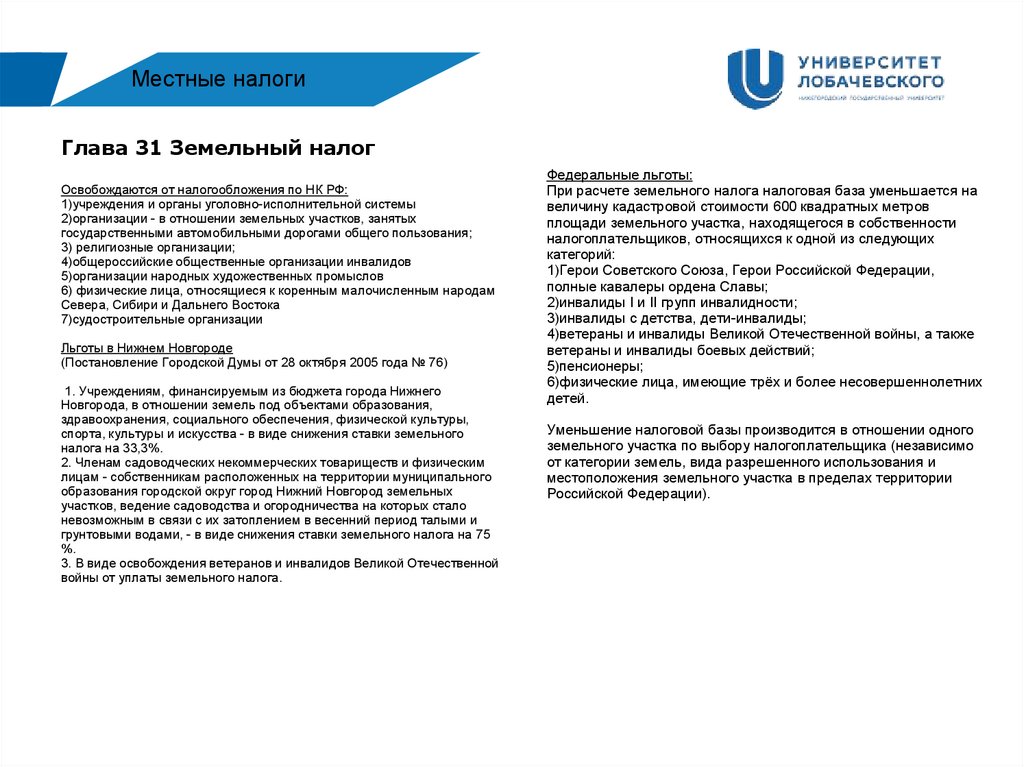

Местные налогиГлава 31 Земельный налог

Освобождаются от налогообложения по НК РФ:

1)учреждения и органы уголовно-исполнительной системы

2)организации - в отношении земельных участков, занятых

государственными автомобильными дорогами общего пользования;

3) религиозные организации;

4)общероссийские общественные организации инвалидов

5)организации народных художественных промыслов

6) физические лица, относящиеся к коренным малочисленным народам

Севера, Сибири и Дальнего Востока

7)судостроительные организации

Льготы в Нижнем Новгороде

(Постановление Городской Думы от 28 октября 2005 года № 76)

1. Учреждениям, финансируемым из бюджета города Нижнего

Новгорода, в отношении земель под объектами образования,

здравоохранения, социального обеспечения, физической культуры,

спорта, культуры и искусства - в виде снижения ставки земельного

налога на 33,3%.

2. Членам садоводческих некоммерческих товариществ и физическим

лицам - собственникам расположенных на территории муниципального

образования городской округ город Нижний Новгород земельных

участков, ведение садоводства и огородничества на которых стало

невозможным в связи с их затоплением в весенний период талыми и

грунтовыми водами, - в виде снижения ставки земельного налога на 75

%.

3. В виде освобождения ветеранов и инвалидов Великой Отечественной

войны от уплаты земельного налога.

Федеральные льготы:

При расчете земельного налога налоговая база уменьшается на

величину кадастровой стоимости 600 квадратных метров

площади земельного участка, находящегося в собственности

налогоплательщиков, относящихся к одной из следующих

категорий:

1)Герои Советского Союза, Герои Российской Федерации,

полные кавалеры ордена Славы;

2)инвалиды I и II групп инвалидности;

3)инвалиды с детства, дети-инвалиды;

4)ветераны и инвалиды Великой Отечественной войны, а также

ветераны и инвалиды боевых действий;

5)пенсионеры;

6)физические лица, имеющие трёх и более несовершеннолетних

детей.

Уменьшение налоговой базы производится в отношении одного

земельного участка по выбору налогоплательщика (независимо

от категории земель, вида разрешенного использования и

местоположения земельного участка в пределах территории

Российской Федерации).

12.

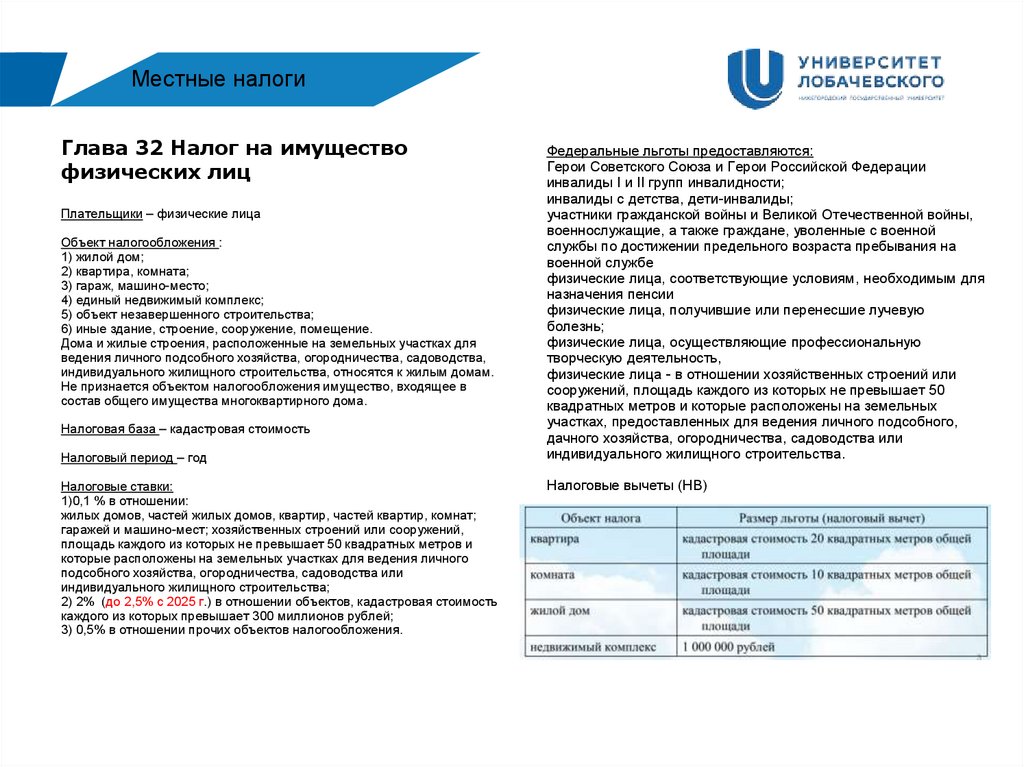

Местные налогиГлава 32 Налог на имущество

физических лиц

Плательщики – физические лица

Объект налогообложения :

1) жилой дом;

2) квартира, комната;

3) гараж, машино-место;

4) единый недвижимый комплекс;

5) объект незавершенного строительства;

6) иные здание, строение, сооружение, помещение.

Дома и жилые строения, расположенные на земельных участках для

ведения личного подсобного хозяйства, огородничества, садоводства,

индивидуального жилищного строительства, относятся к жилым домам.

Не признается объектом налогообложения имущество, входящее в

состав общего имущества многоквартирного дома.

Налоговая база – кадастровая стоимость

Налоговый период – год

Налоговые ставки:

1)0,1 % в отношении:

жилых домов, частей жилых домов, квартир, частей квартир, комнат;

гаражей и машино-мест; хозяйственных строений или сооружений,

площадь каждого из которых не превышает 50 квадратных метров и

которые расположены на земельных участках для ведения личного

подсобного хозяйства, огородничества, садоводства или

индивидуального жилищного строительства;

2) 2% (до 2,5% с 2025 г.) в отношении объектов, кадастровая стоимость

каждого из которых превышает 300 миллионов рублей;

3) 0,5% в отношении прочих объектов налогообложения.

Федеральные льготы предоставляются:

Герои Советского Союза и Герои Российской Федерации

инвалиды I и II групп инвалидности;

инвалиды с детства, дети-инвалиды;

участники гражданской войны и Великой Отечественной войны,

военнослужащие, а также граждане, уволенные с военной

службы по достижении предельного возраста пребывания на

военной службе

физические лица, соответствующие условиям, необходимым для

назначения пенсии

физические лица, получившие или перенесшие лучевую

болезнь;

физические лица, осуществляющие профессиональную

творческую деятельность,

физические лица - в отношении хозяйственных строений или

сооружений, площадь каждого из которых не превышает 50

квадратных метров и которые расположены на земельных

участках, предоставленных для ведения личного подсобного,

дачного хозяйства, огородничества, садоводства или

индивидуального жилищного строительства.

Налоговые вычеты (НВ)

13.

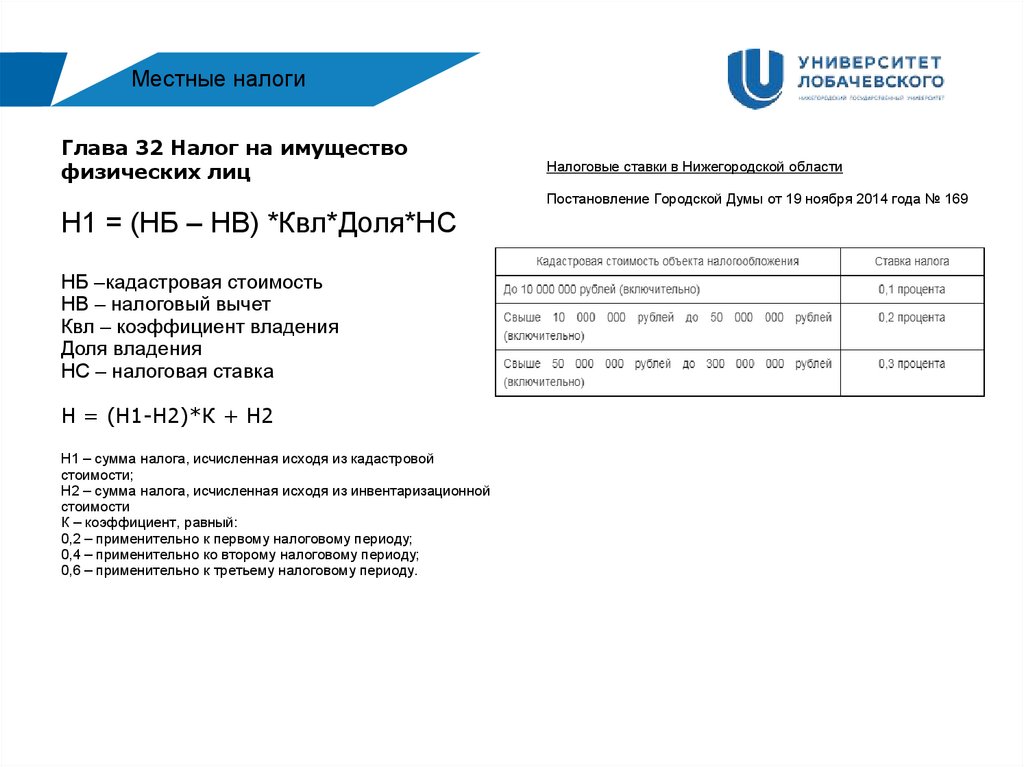

Местные налогиГлава 32 Налог на имущество

физических лиц

Н1 = (НБ – НВ) *Квл*Доля*НС

НБ –кадастровая стоимость

НВ – налоговый вычет

Квл – коэффициент владения

Доля владения

НС – налоговая ставка

Н = (Н1-Н2)*К + Н2

Н1 – сумма налога, исчисленная исходя из кадастровой

стоимости;

Н2 – сумма налога, исчисленная исходя из инвентаризационной

стоимости

К – коэффициент, равный:

0,2 – применительно к первому налоговому периоду;

0,4 – применительно ко второму налоговому периоду;

0,6 – применительно к третьему налоговому периоду.

Налоговые ставки в Нижегородской области

Постановление Городской Думы от 19 ноября 2014 года № 169

14.

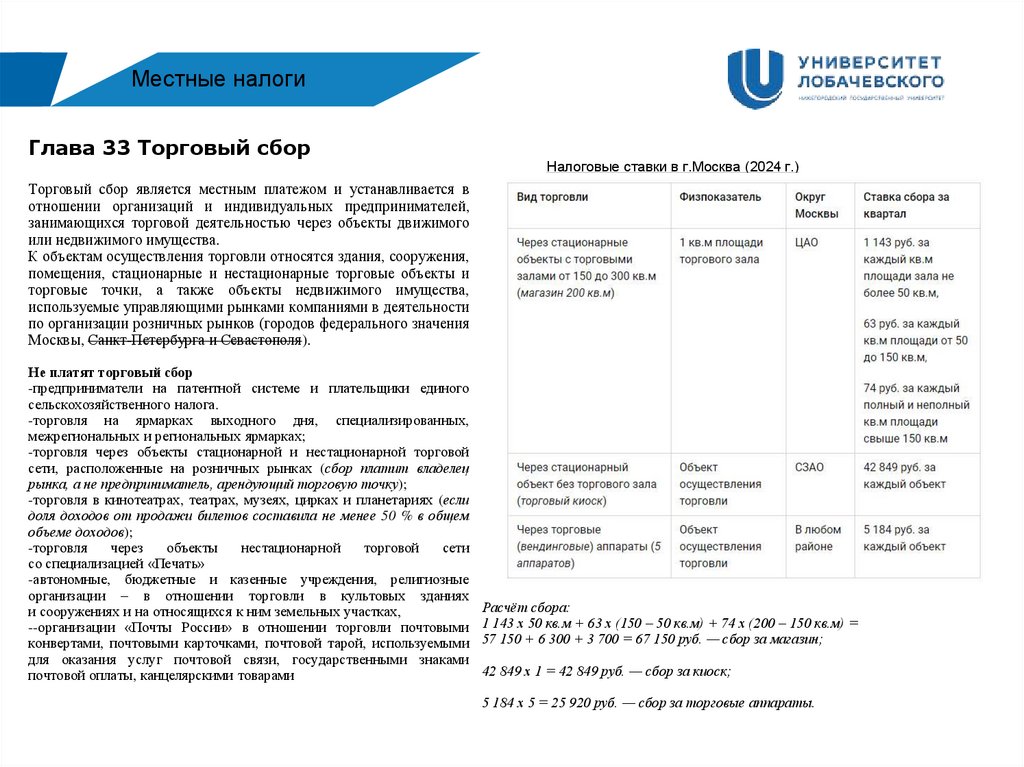

Местные налогиГлава 33 Торговый сбор

Налоговые ставки в г.Москва (2024 г.)

Торговый сбор является местным платежом и устанавливается в

отношении организаций и индивидуальных предпринимателей,

занимающихся торговой деятельностью через объекты движимого

или недвижимого имущества.

К объектам осуществления торговли относятся здания, сооружения,

помещения, стационарные и нестационарные торговые объекты и

торговые точки, а также объекты недвижимого имущества,

используемые управляющими рынками компаниями в деятельности

по организации розничных рынков (городов федерального значения

Москвы, Санкт-Петербурга и Севастополя).

Не платят торговый сбор

-предприниматели на патентной системе и плательщики единого

сельскохозяйственного налога.

-торговля на ярмарках выходного дня, специализированных,

межрегиональных и региональных ярмарках;

-торговля через объекты стационарной и нестационарной торговой

сети, расположенные на розничных рынках (сбор платит владелец

рынка, а не предприниматель, арендующий торговую точку);

-торговля в кинотеатрах, театрах, музеях, цирках и планетариях (если

доля доходов от продажи билетов составила не менее 50 % в общем

объеме доходов);

-торговля

через

объекты

нестационарной

торговой

сети

со специализацией «Печать»

-автономные, бюджетные и казенные учреждения, религиозные

организации – в отношении торговли в культовых зданиях

и сооружениях и на относящихся к ним земельных участках,

--организации «Почты России» в отношении торговли почтовыми

конвертами, почтовыми карточками, почтовой тарой, используемыми

для оказания услуг почтовой связи, государственными знаками

почтовой оплаты, канцелярскими товарами

Расчёт сбора:

1 143 х 50 кв.м + 63 х (150 – 50 кв.м) + 74 х (200 – 150 кв.м) =

57 150 + 6 300 + 3 700 = 67 150 руб. — сбор за магазин;

42 849 х 1 = 42 849 руб. — сбор за киоск;

5 184 х 5 = 25 920 руб. — сбор за торговые аппараты.

15.

СПАСИБО ЗАВНИМАНИЕ!

finance

finance