Similar presentations:

Анализ альтернативных издержек фирмы на основе финансовой модели. Затраты на капитал

1.

ПРИНЦИПЫ КОРПОРАТИВНЫХ ФИНАНСОВ.ТЕМА 3. Анализ альтернативных издержек

фирмы на основе финансовой модели.

ЗАТРАТЫ НА КАПИТАЛ

Ивашковская И.В.

2.

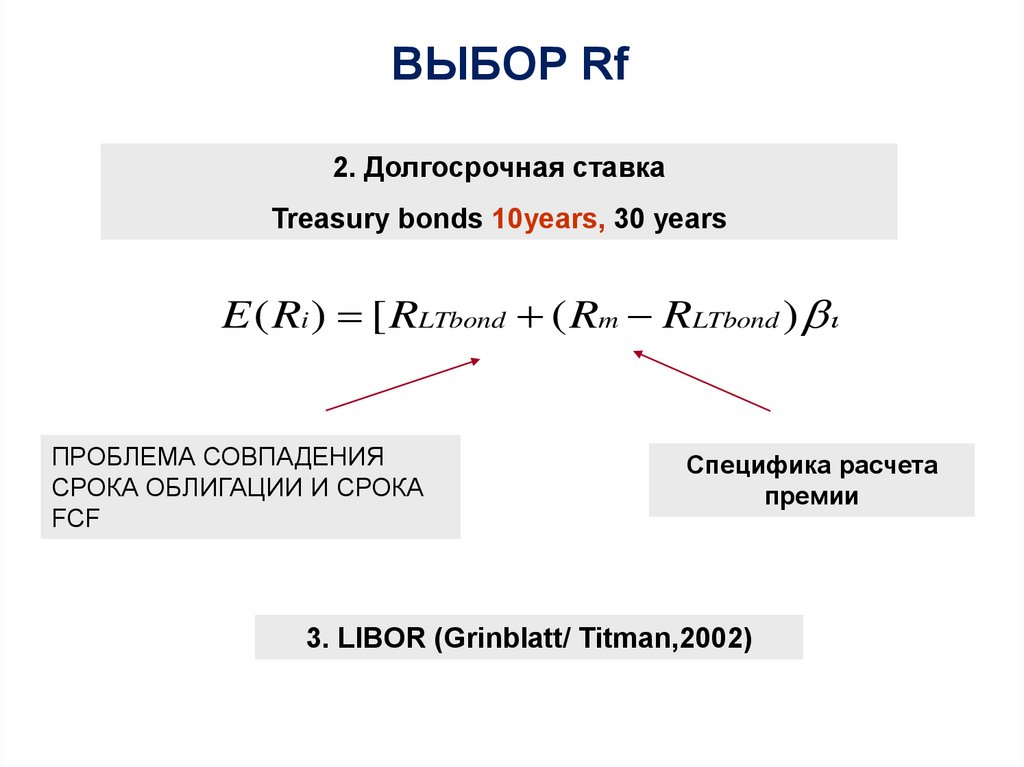

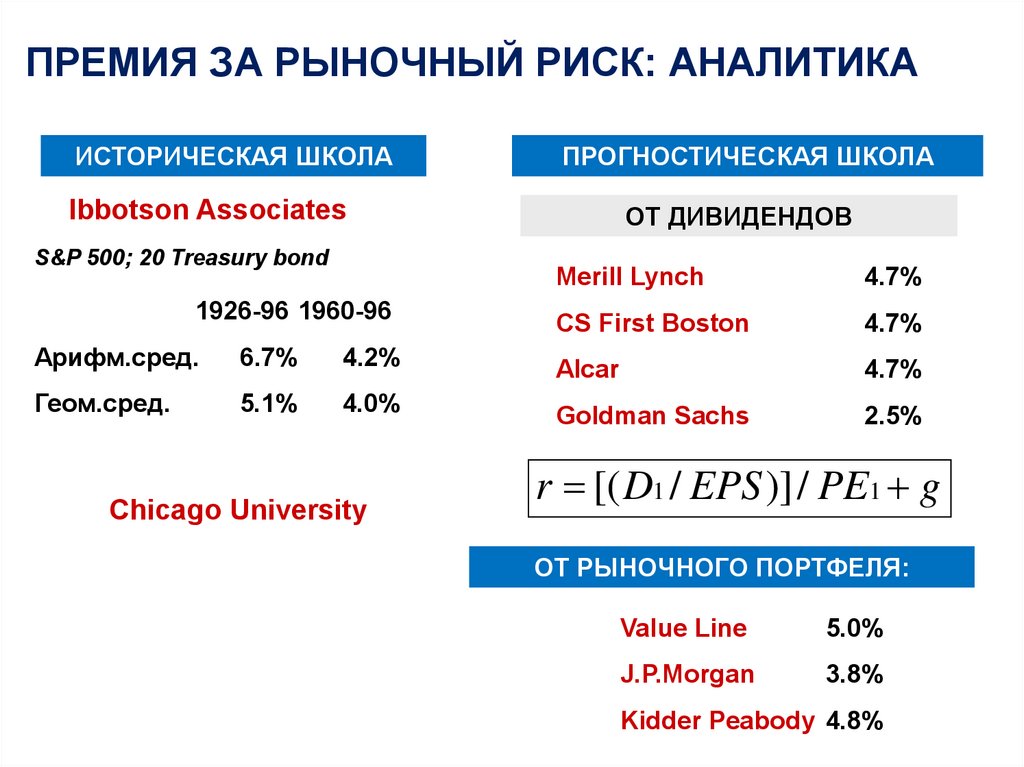

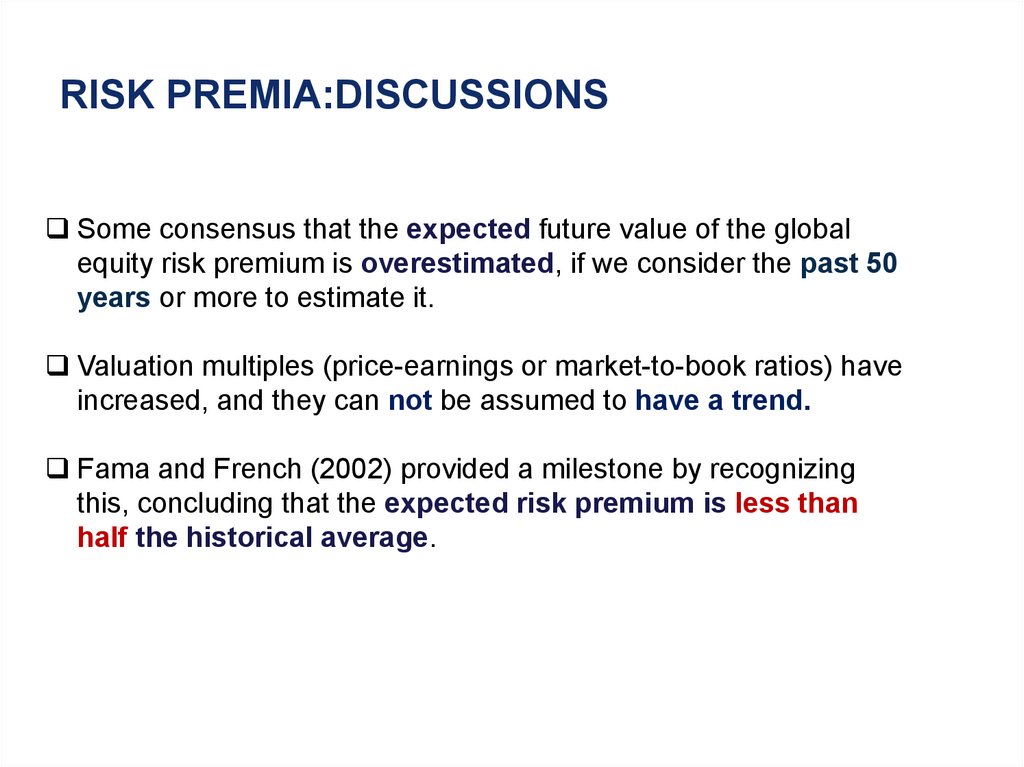

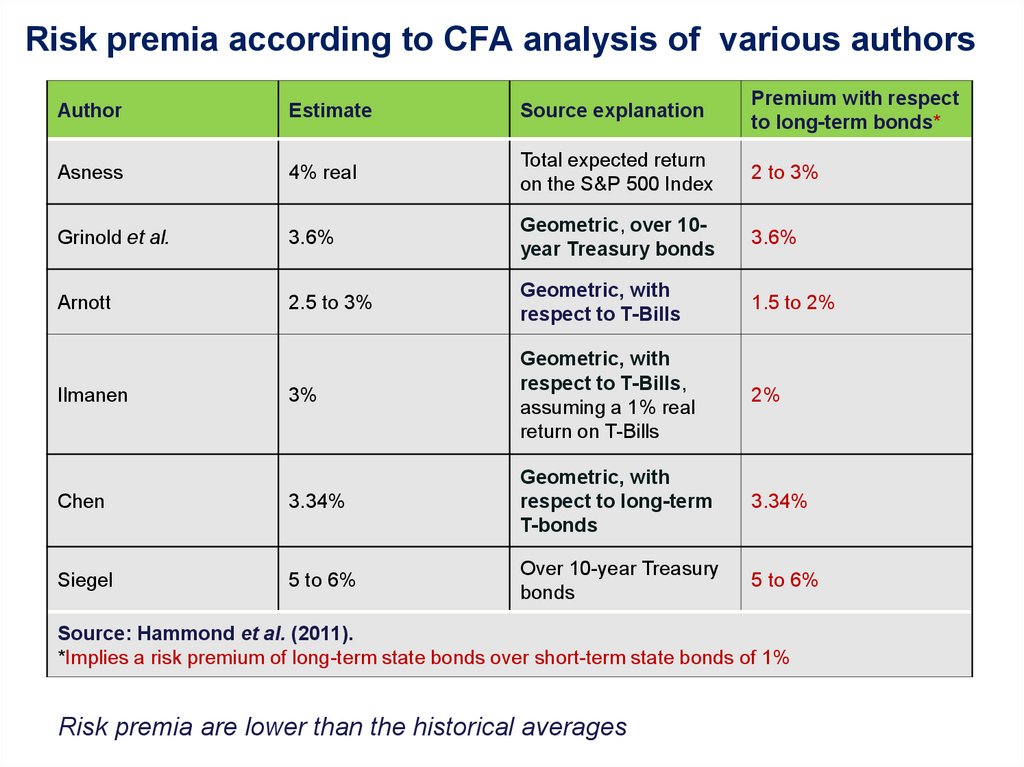

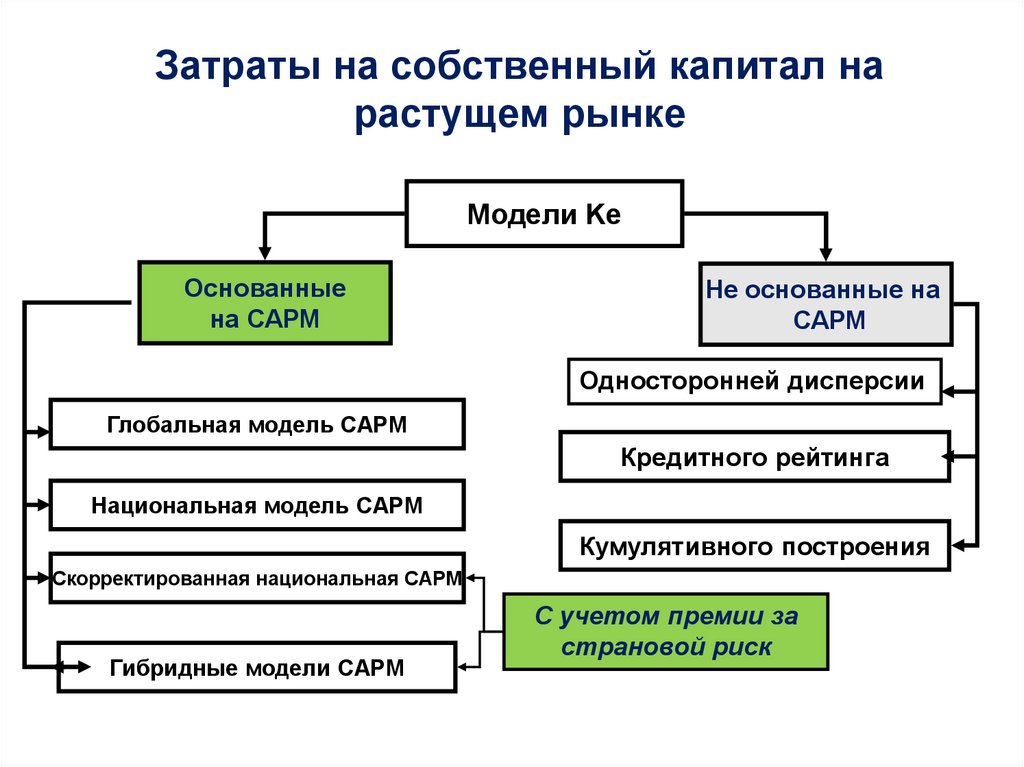

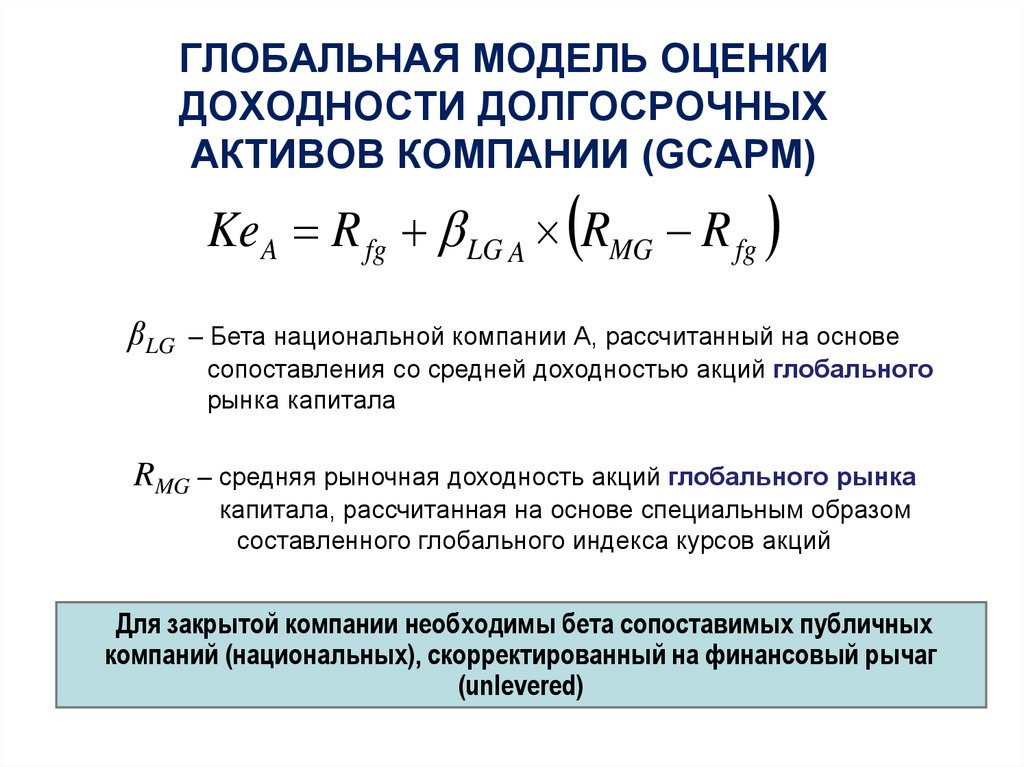

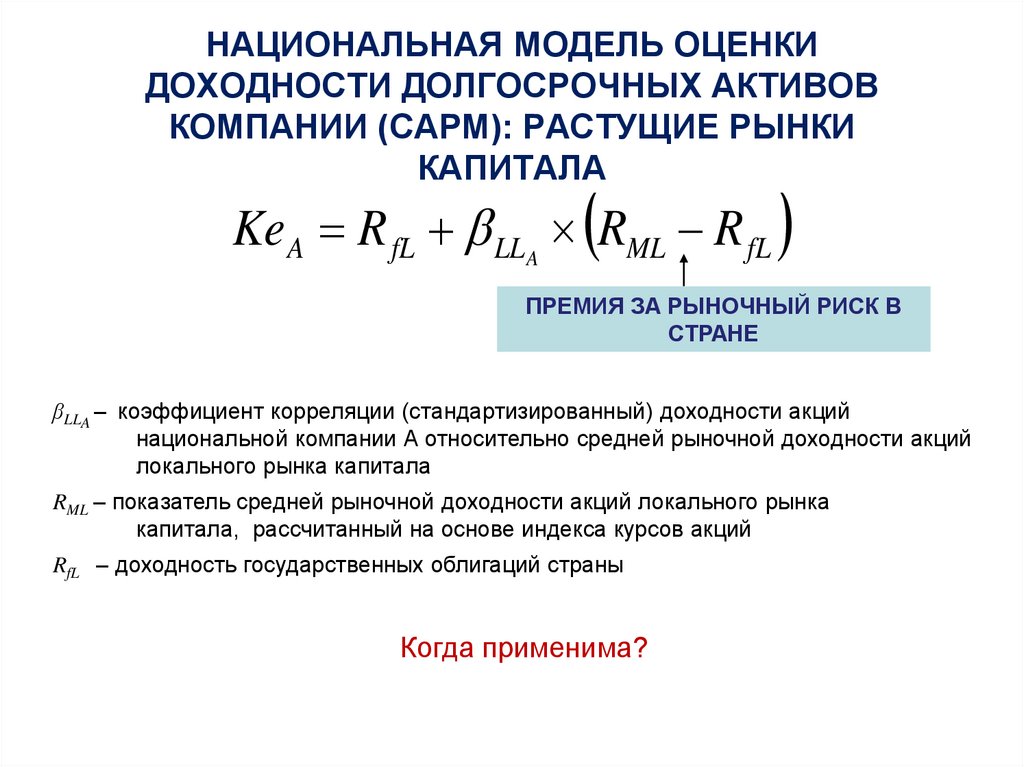

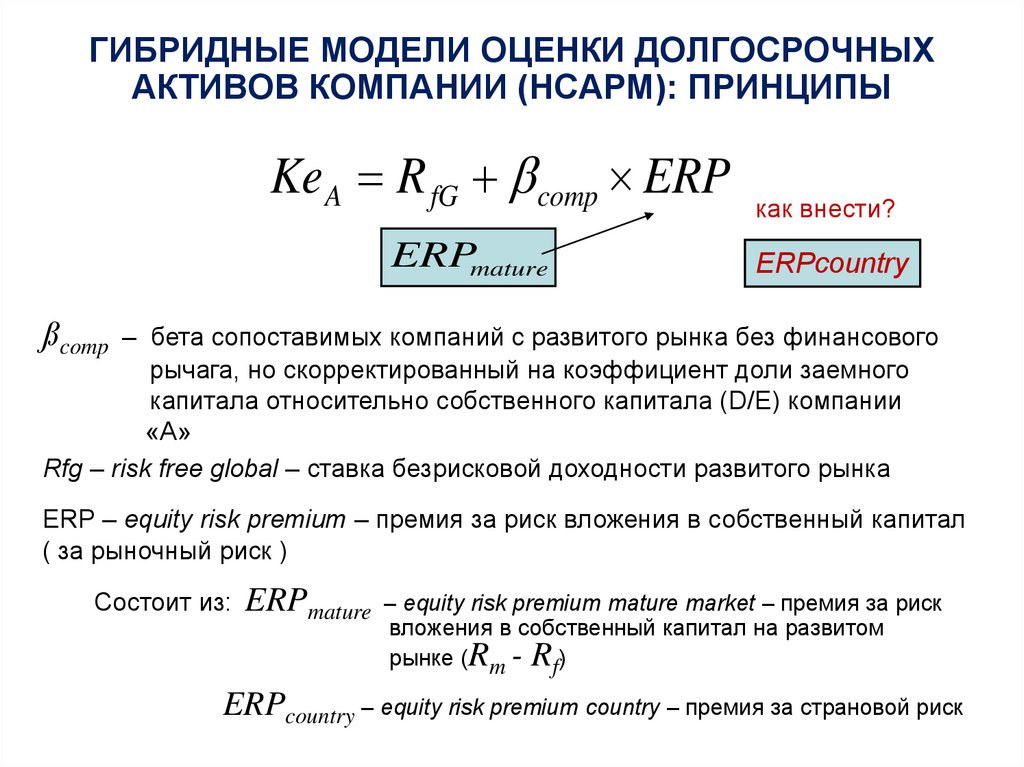

Ключевые вопросы• ЭТАП 1: Принципы анализа требуемой за риск

доходности собственного капитала

• Как определяют премию за рыночный риск?

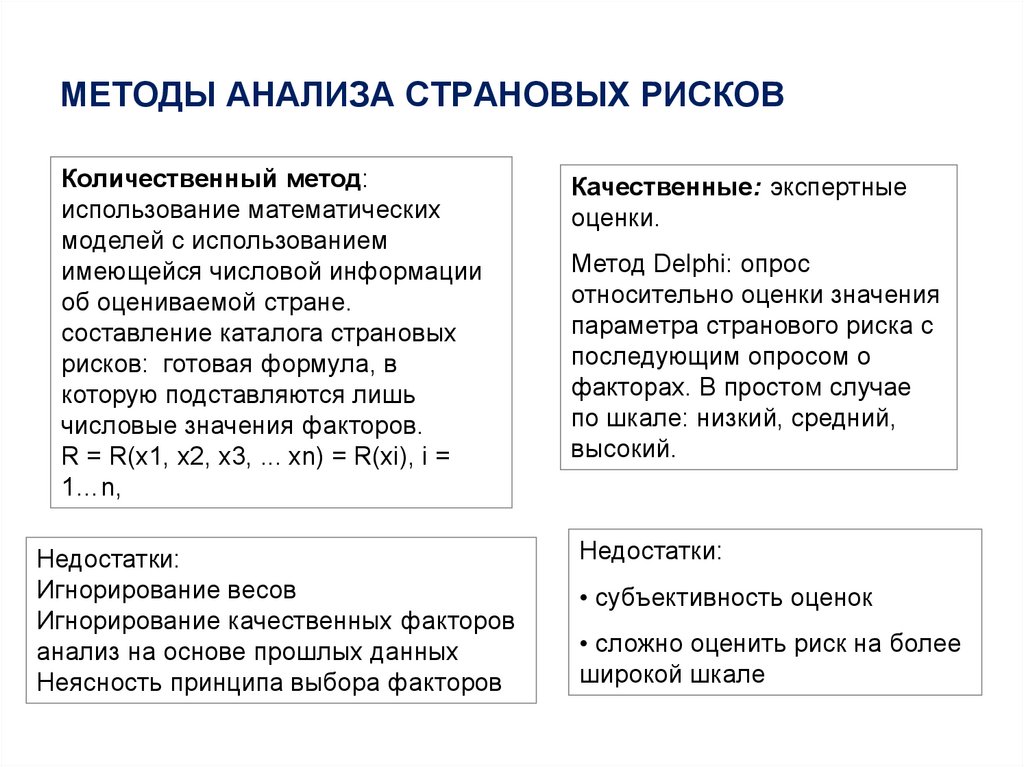

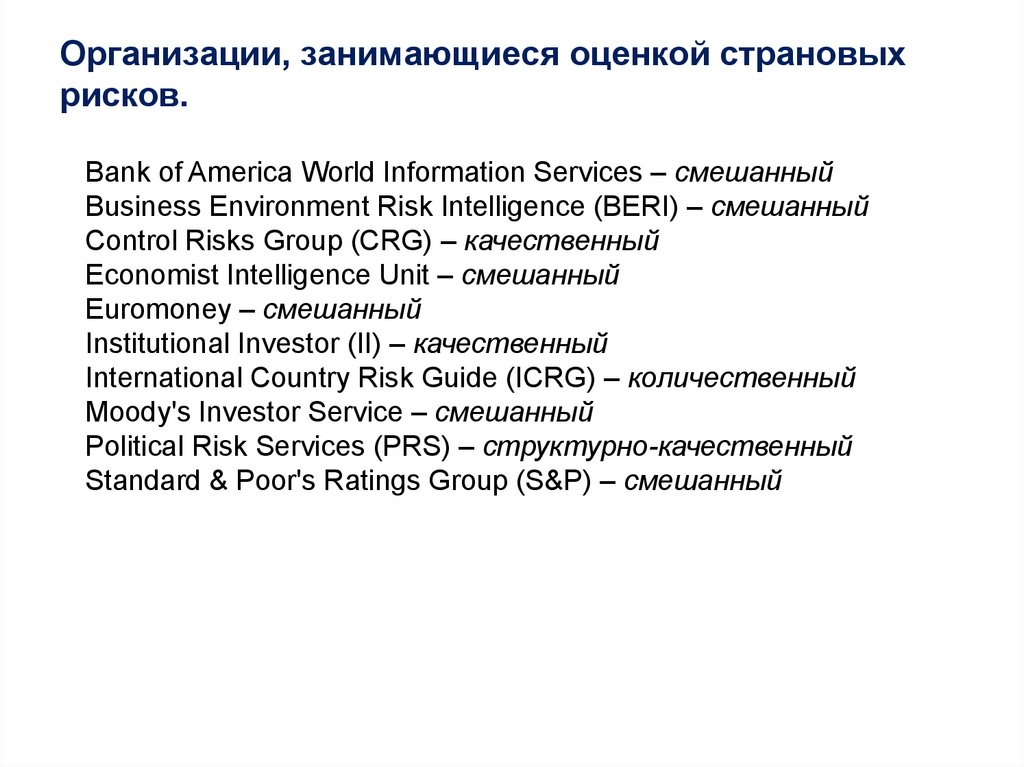

• Страновые риски

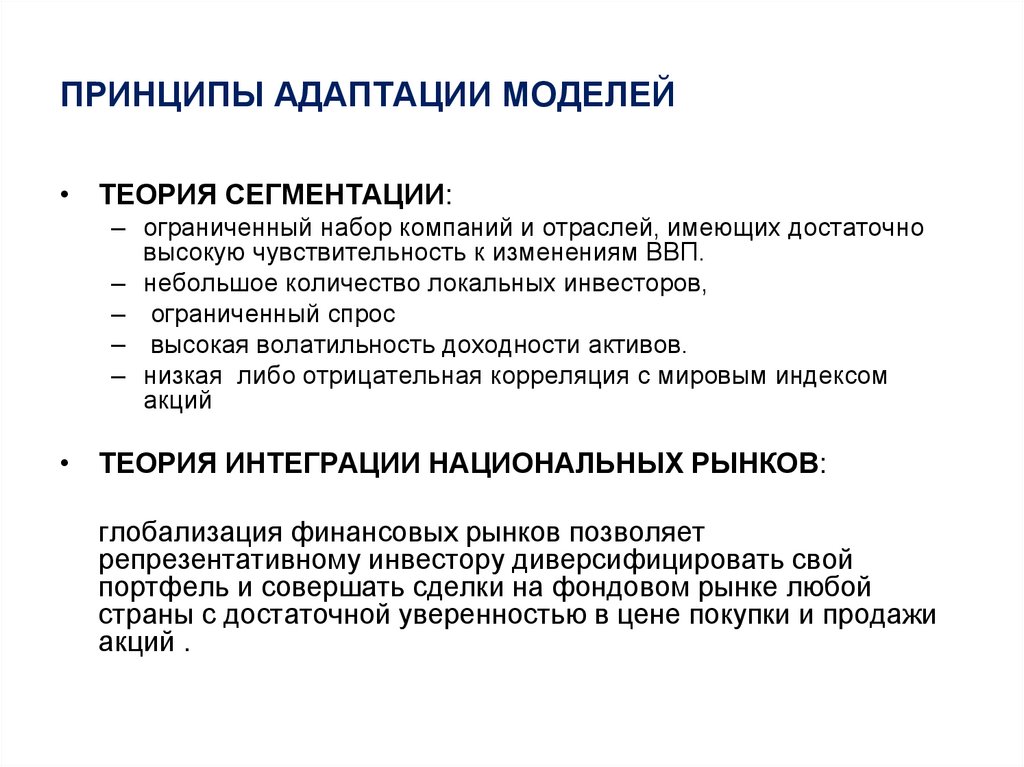

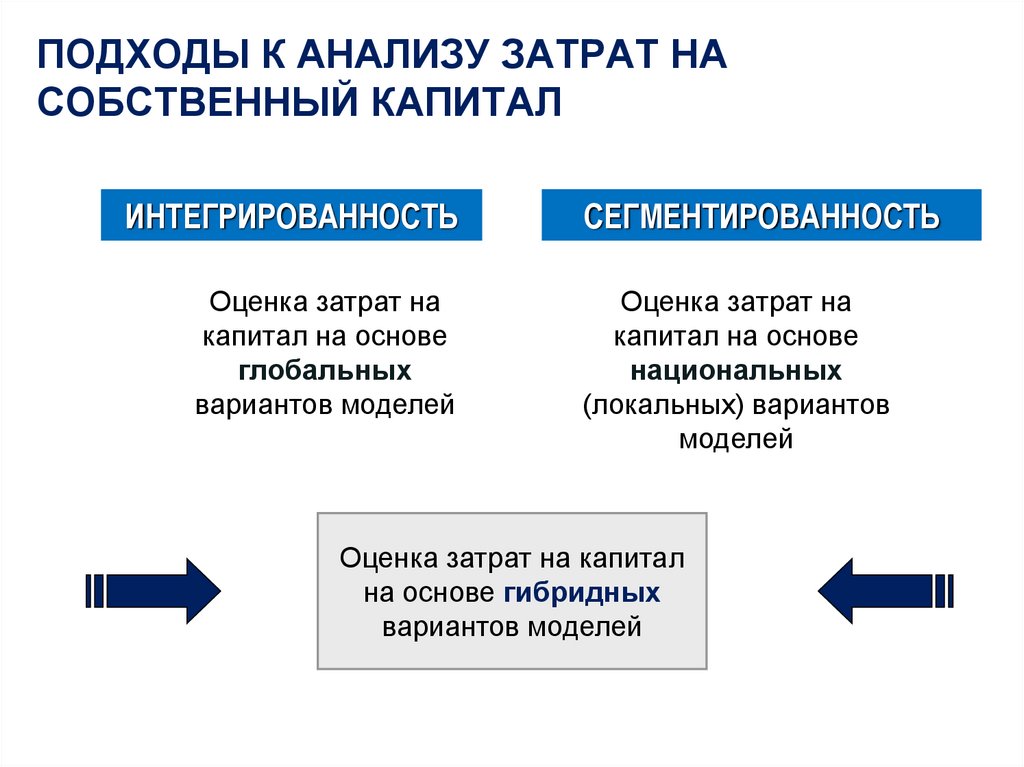

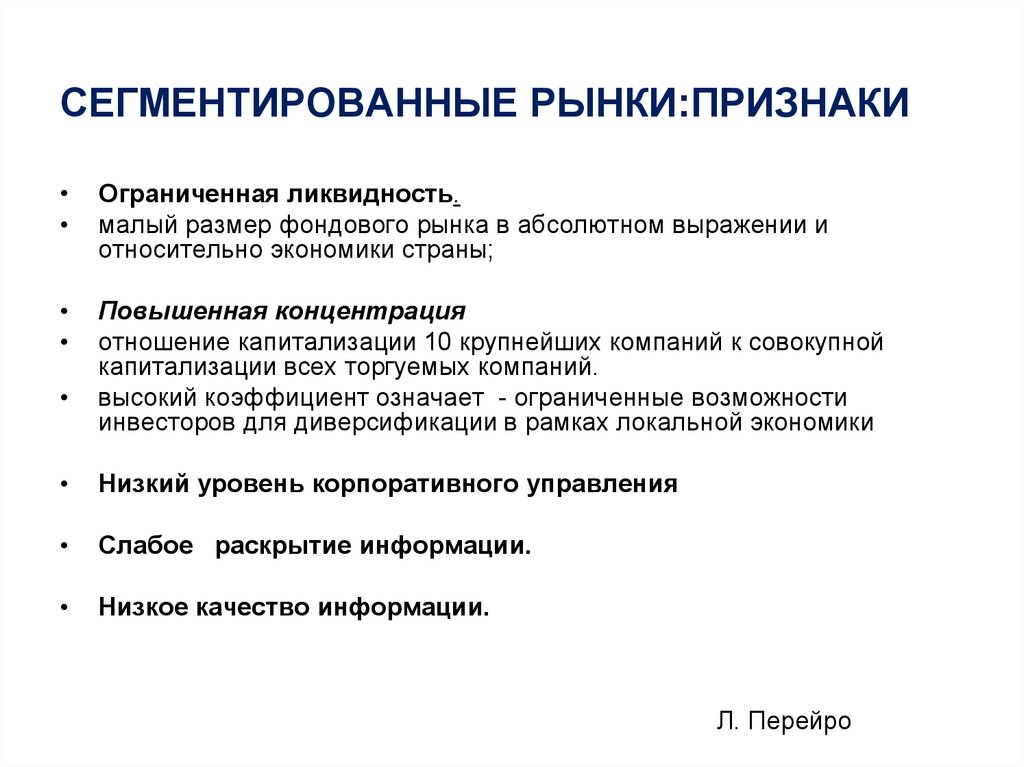

• ЭТАП 2: Оценка затрат на собственный капитал на

развивающихся рынках: модификации модели САРМ

• Затраты на заемный капитал на развивающихся

рынках

ЭТАП 3: Практики оценки затрат на капитал

3.

Принципы анализаальтернативных издержек

фирмы: соотношение риск и

доходность

4.

Модель ценообразования финансовых активов CAPMКаждый инвестор держит комбинацию эффективного портфеля и

безрискового актива – т.е., выбирает точку на «линии рынка капитала»

- зависит от отношения инвестора к риску

Эффективный портфель включает в себя все бумаги, существующие

на рынке – рыночный портфель

Рыночный портфель должен формироваться из всех рисковых бумаг,

не только акций.

Ожидаемая доходность каждой бумаги определяется ее вкладом в

волатильность эффективного портфеля, т.е. ее способностью

улучшить диверсификацию портфеля (снизить его риск за счет

уникальных рисков бумаг)

В практике вместо полного рыночного портфтель используется только

портфель акций

5.

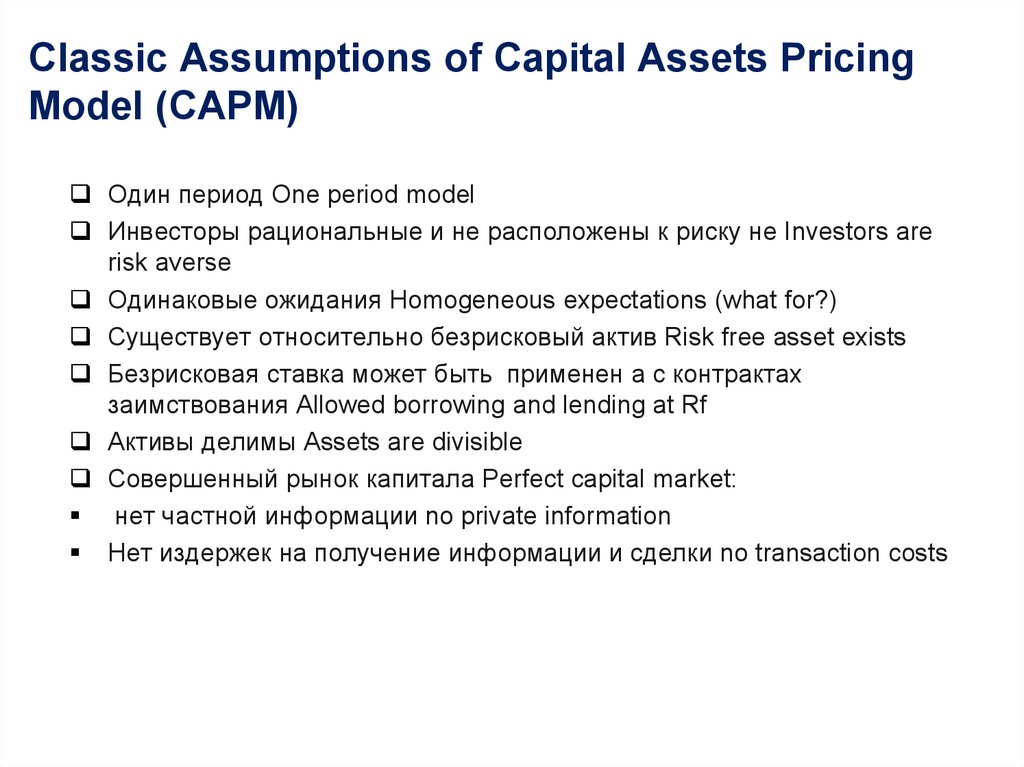

Classic Assumptions of Capital Assets PricingModel (CAPM)

Один период One period model

Инвесторы рациональные и не расположены к риску не Investors are

risk averse

Одинаковые ожидания Homogeneous expectations (what for?)

Существует относительно безрисковый актив Risk free asset exists

Безрисковая ставка может быть применен а с контрактах

заимствования Allowed borrowing and lending at Rf

Активы делимы Assets are divisible

Совершенный рынок капитала Perfect capital market:

нет частной информации no private information

Нет издержек на получение информации и сделки no transaction costs

6.

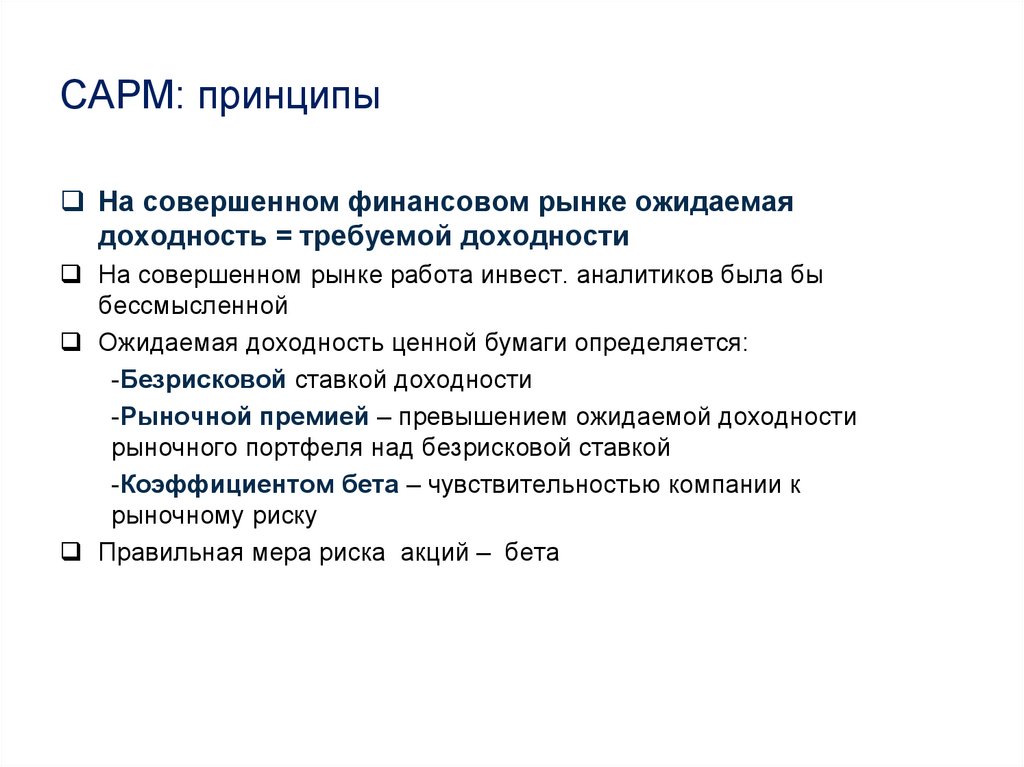

CAPM: принципыНа совершенном финансовом рынке ожидаемая

доходность = требуемой доходности

На совершенном рынке работа инвест. аналитиков была бы

бессмысленной

Ожидаемая доходность ценной бумаги определяется:

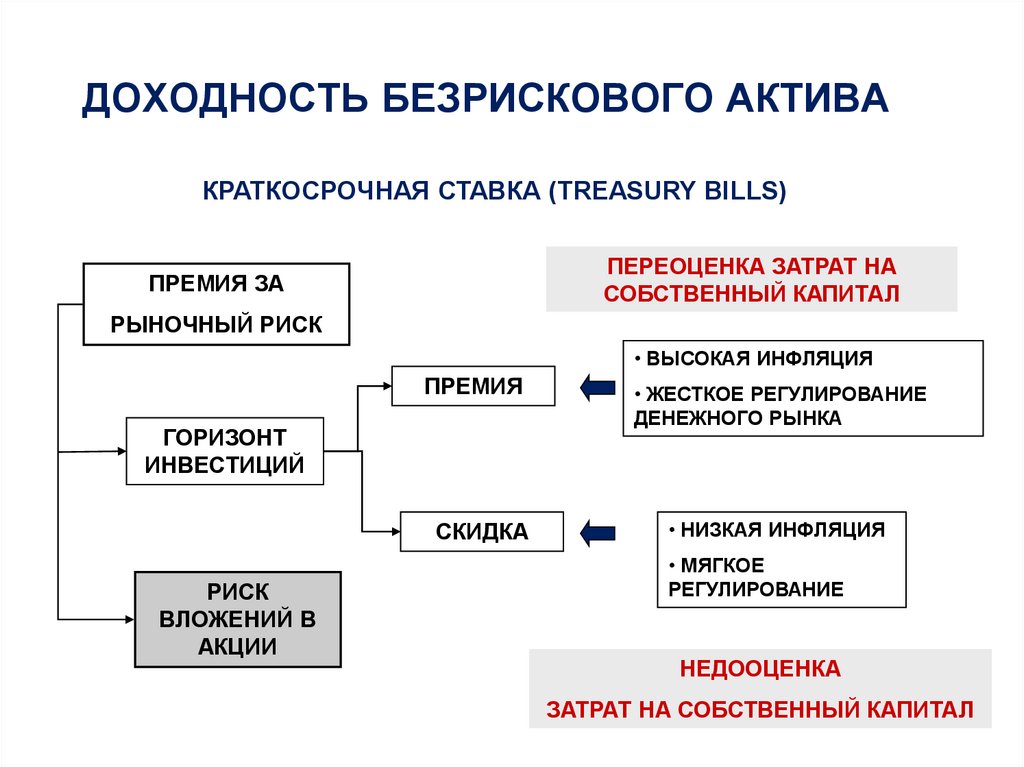

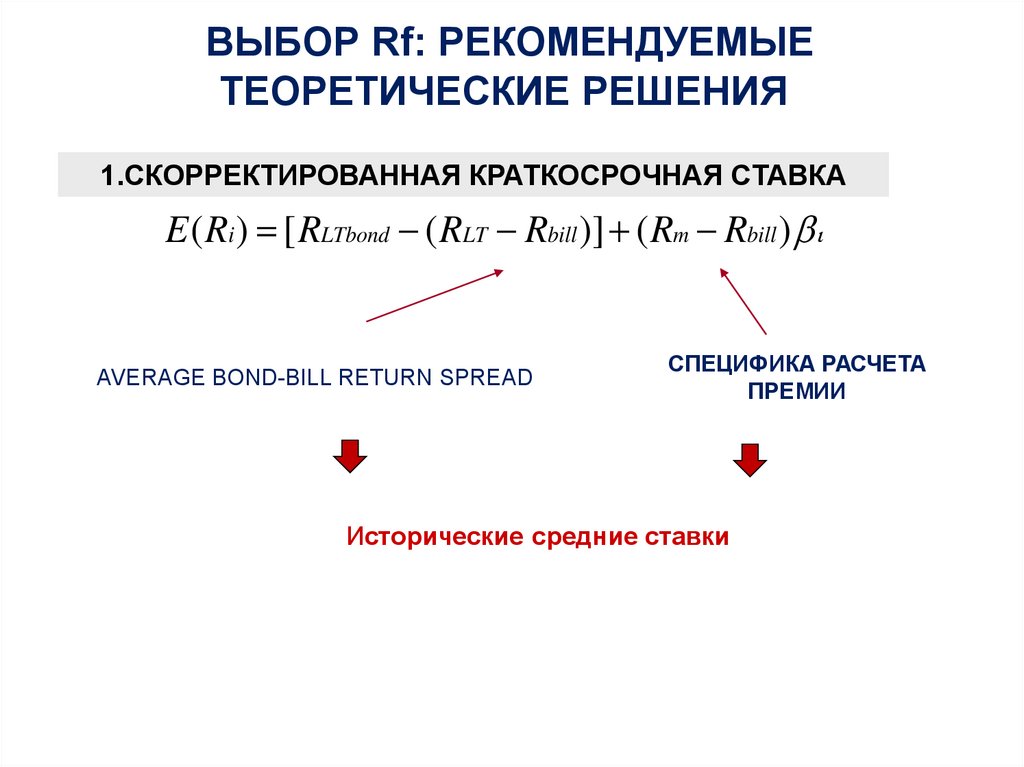

-Безрисковой ставкой доходности

-Рыночной премией – превышением ожидаемой доходности

рыночного портфеля над безрисковой ставкой

-Коэффициентом бета – чувствительностью компании к

рыночному риску

Правильная мера риска акций – бета

7.

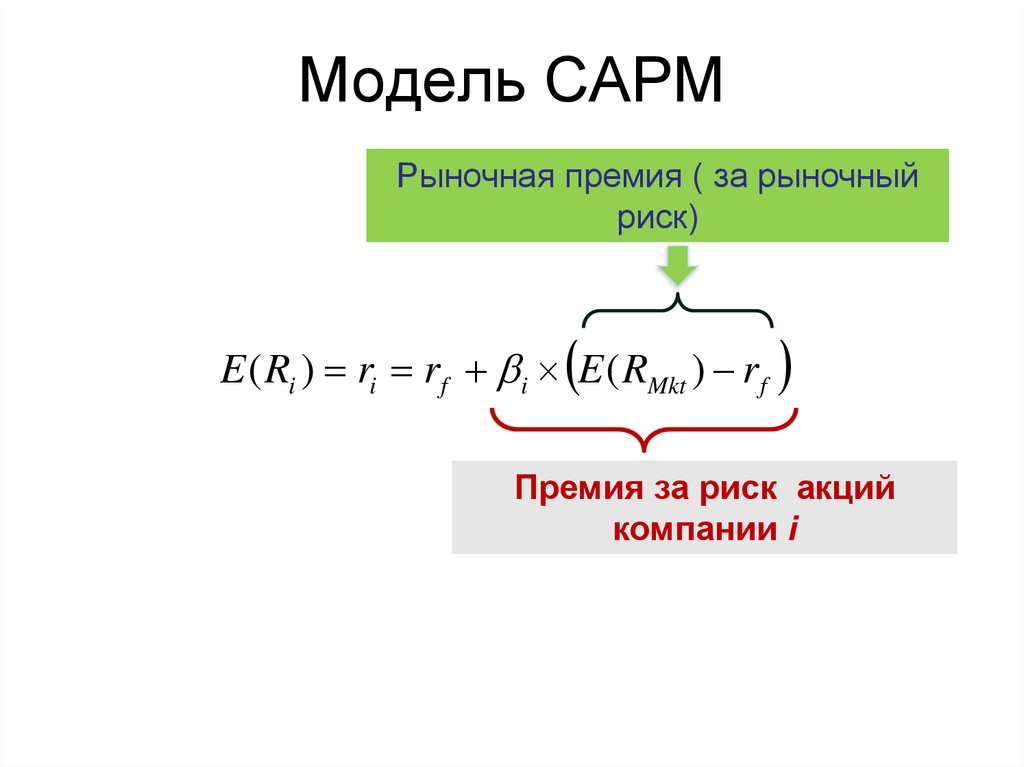

Модель CAPMРыночная премия ( за рыночный

риск)

E ( Ri ) ri rf i E ( RMkt ) rf

Премия за риск акций

компании i

8.

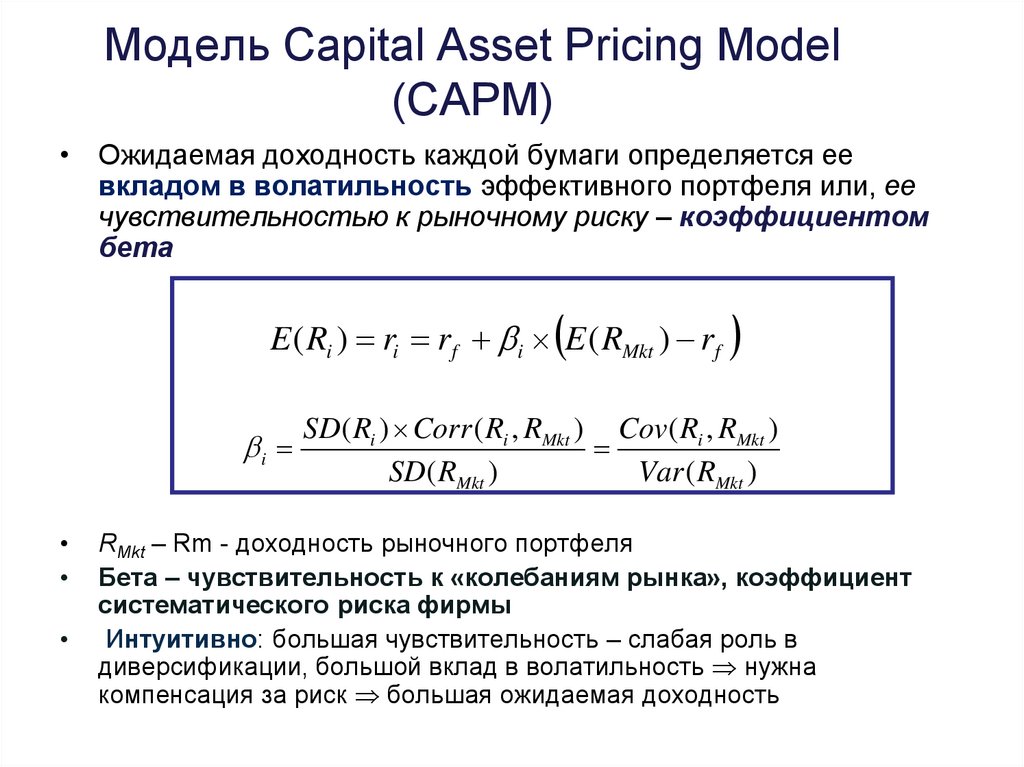

Модель Capital Asset Pricing Model(CAPM)

• Ожидаемая доходность каждой бумаги определяется ее

вкладом в волатильность эффективного портфеля или, ее

чувствительностью к рыночному риску – коэффициентом

бета

E ( Ri ) ri rf i E ( RMkt ) rf

i

SD( Ri ) Corr ( Ri , RMkt ) Cov( Ri , RMkt )

SD( RMkt )

Var ( RMkt )

RMkt – Rm - доходность рыночного портфеля

Бета – чувствительность к «колебаниям рынка», коэффициент

систематического риска фирмы

Интуитивно: большая чувствительность – слабая роль в

диверсификации, большой вклад в волатильность нужна

компенсация за риск большая ожидаемая доходность

9.

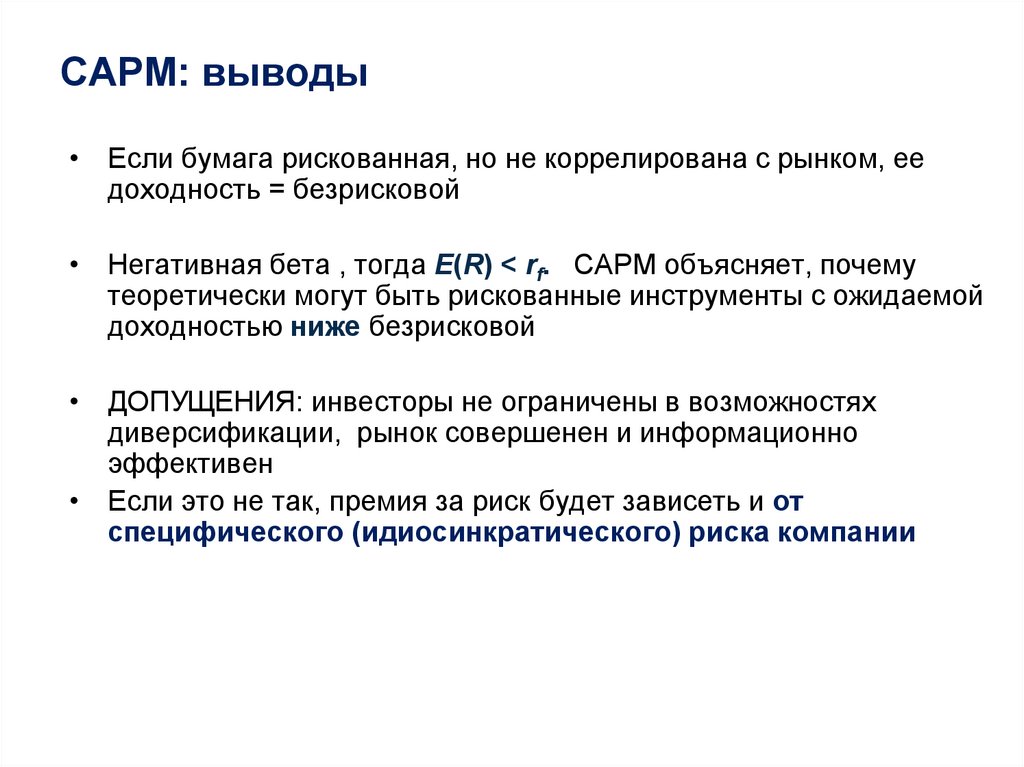

САРМ: выводы• Если бумага рискованная, но не коррелирована с рынком, ее

доходность = безрисковой

• Негативная бета , тогда E(R) < rf. CAPM объясняет, почему

теоретически могут быть рискованные инструменты с ожидаемой

доходностью ниже безрисковой

• ДОПУЩЕНИЯ: инвесторы не ограничены в возможностях

диверсификации, рынок совершенен и информационно

эффективен

• Если это не так, премия за риск будет зависеть и от

специфического (идиосинкратического) риска компании

10.

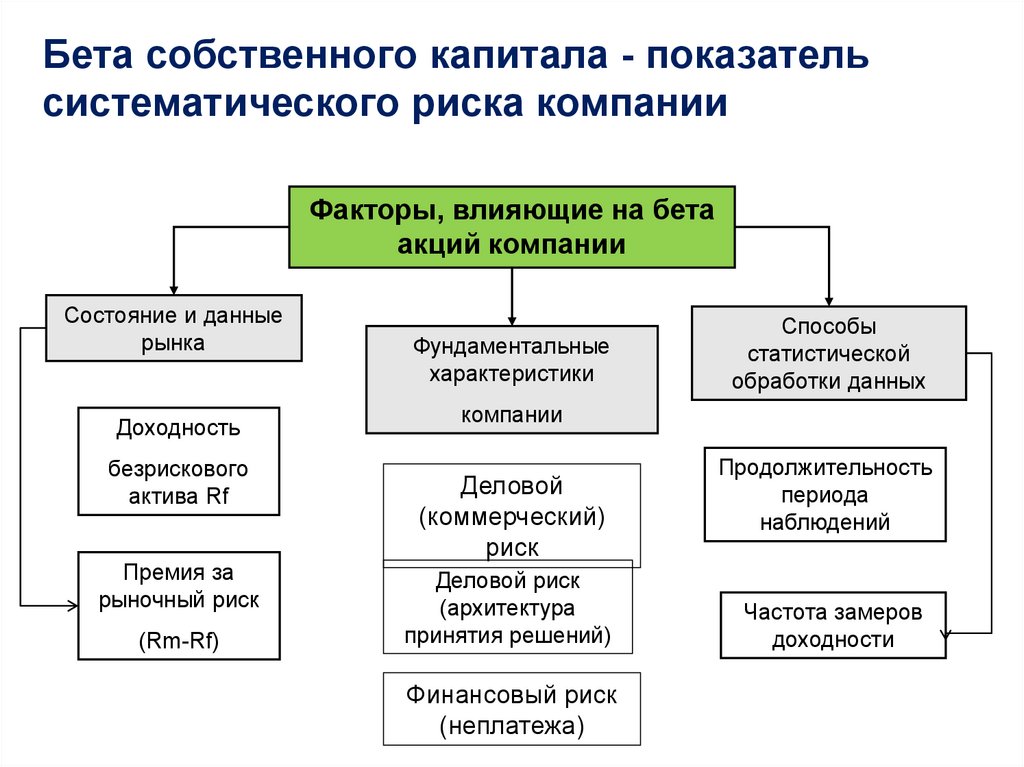

Бета собственного капитала - показательсистематического риска компании

Факторы, влияющие на бета

акций компании

Состояние и данные

рынка

Доходность

безрискового

актива Rf

Премия за

рыночный риск

(Rm-Rf)

Фундаментальные

характеристики

Способы

статистической

обработки данных

компании

Деловой

(коммерческий)

риск

Деловой риск

(архитектура

принятия решений)

Финансовый риск

(неплатежа)

Продолжительность

периода

наблюдений

Частота замеров

доходности

11.

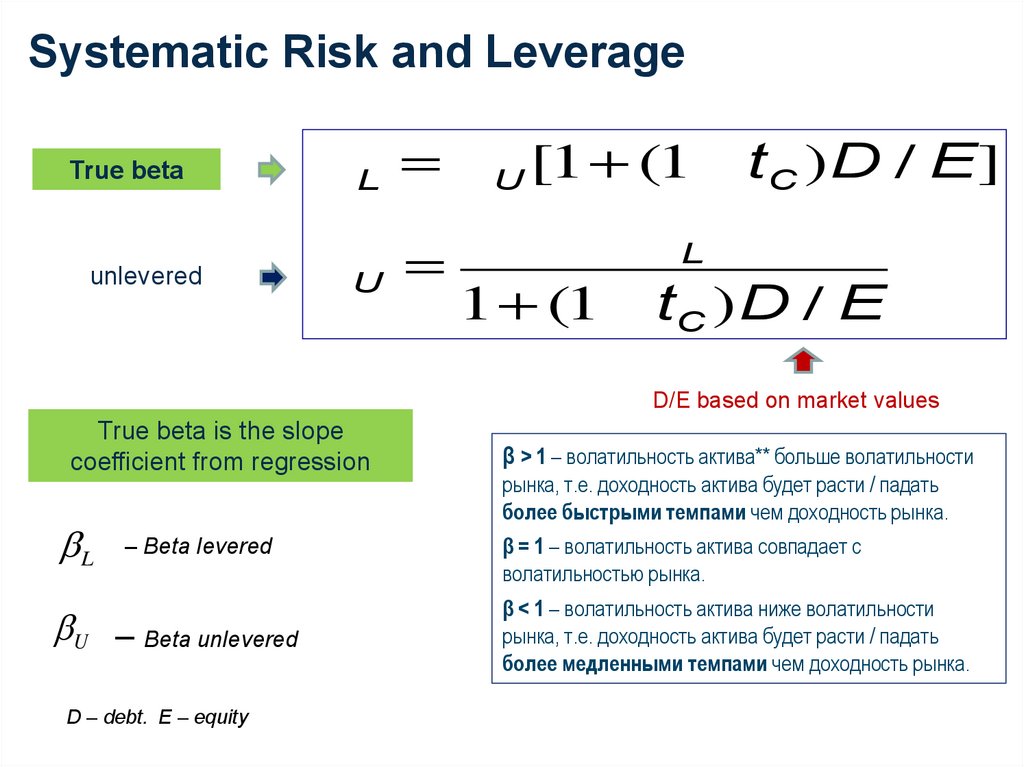

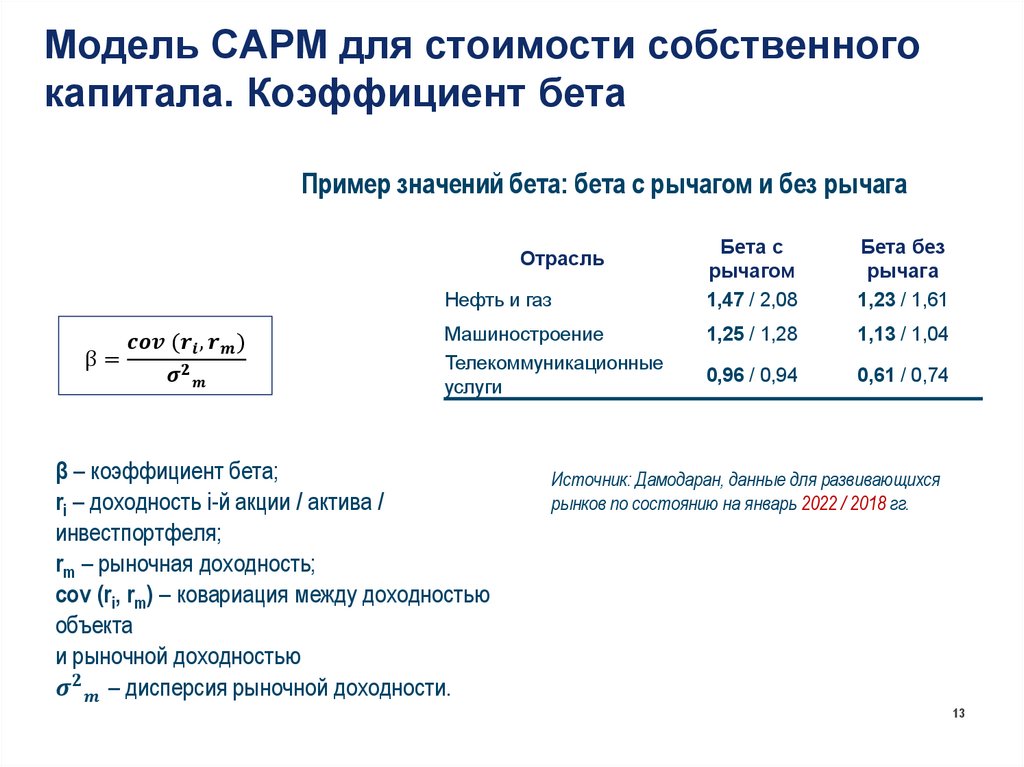

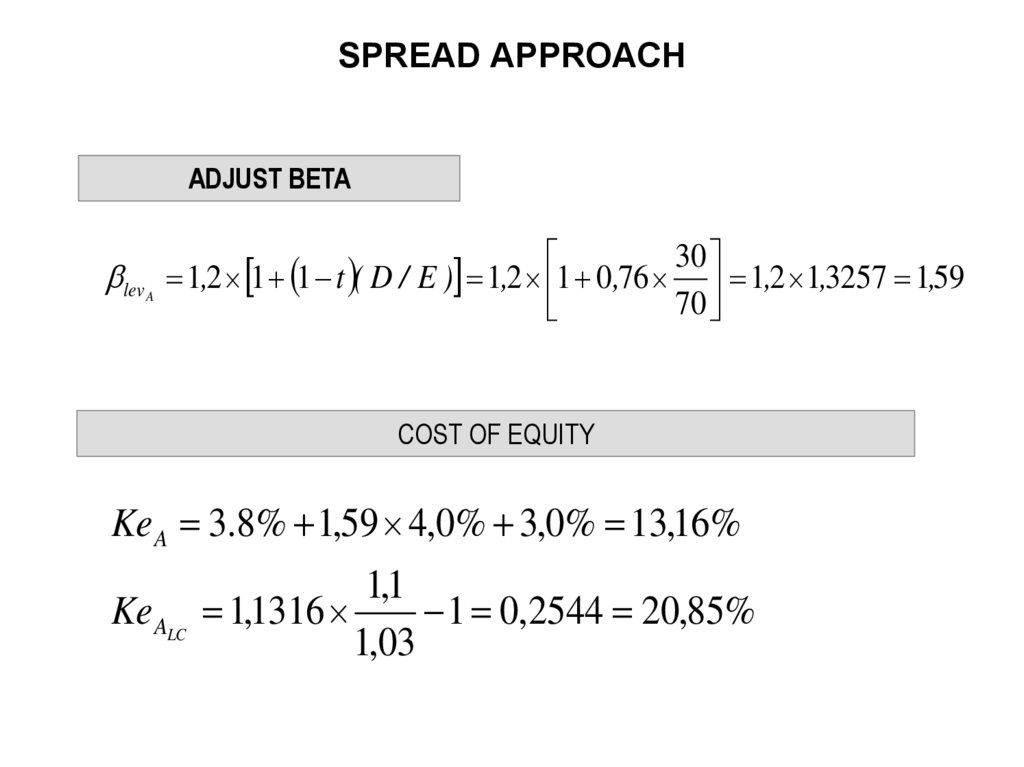

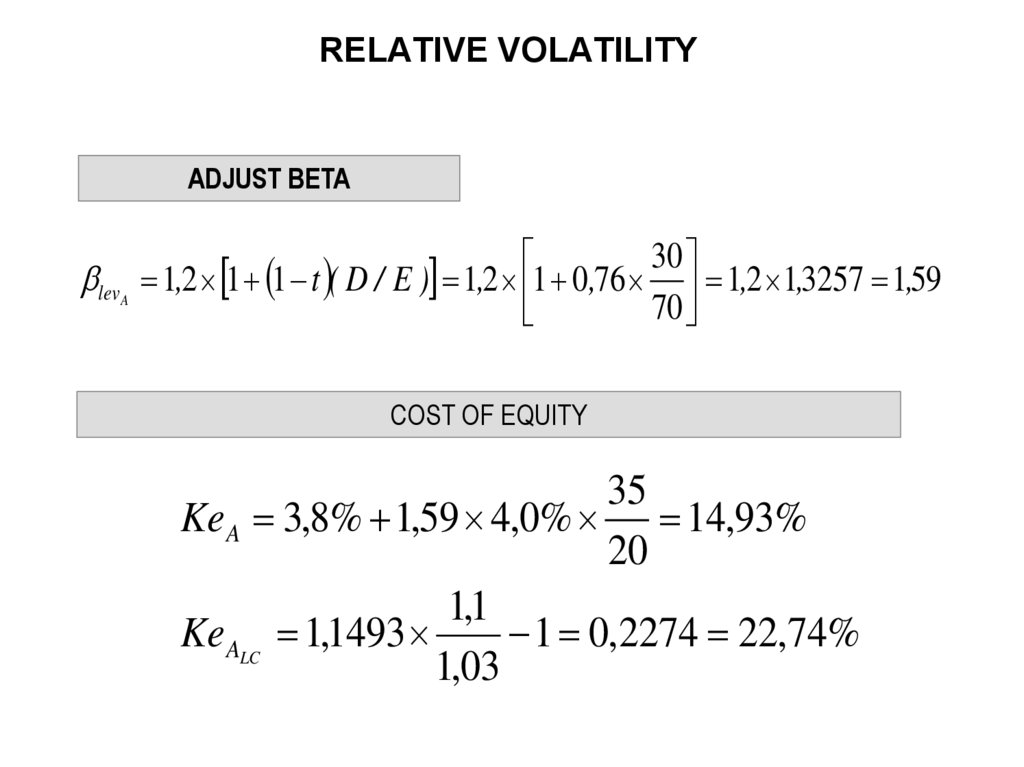

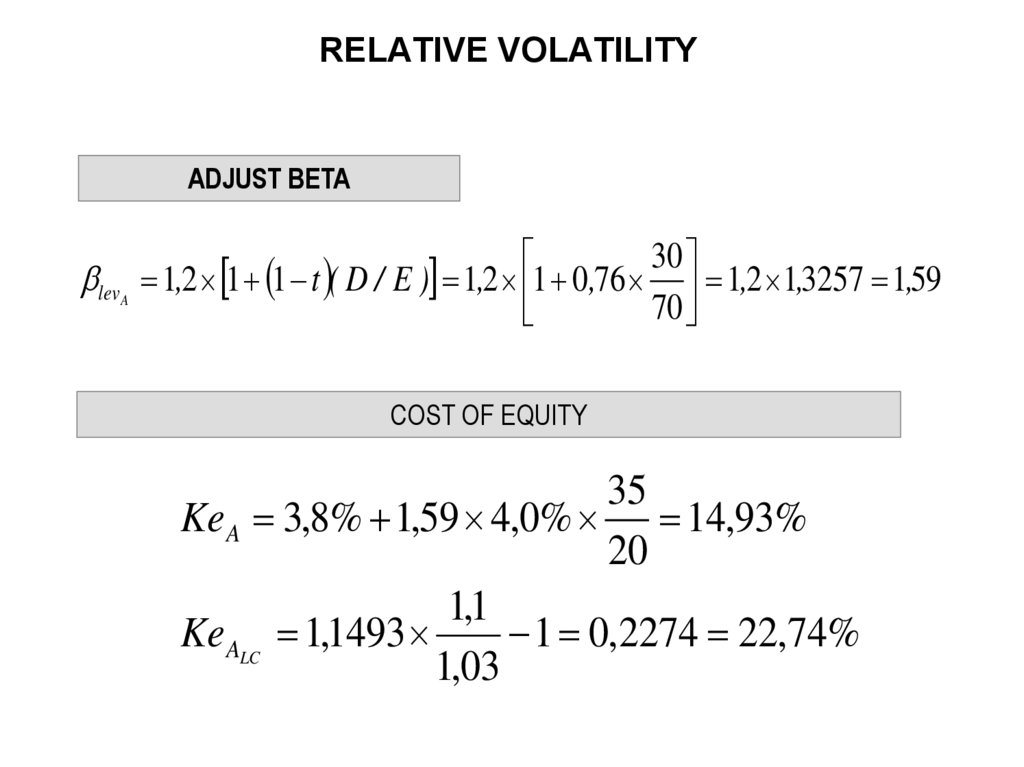

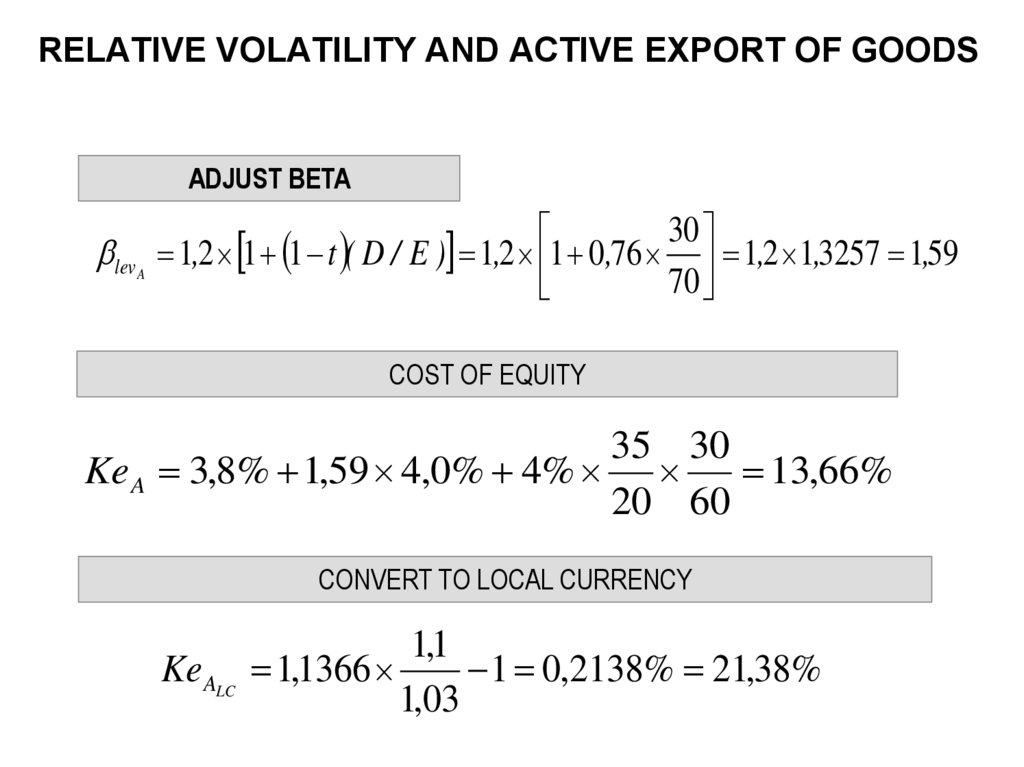

Systematic Risk and LeverageTrue beta

unlevered

b L = bU [1+ (1- tC )D / E]

bL

bU =

1+ (1 - tC )D / E

D/E based on market values

True beta is the slope

coefficient from regression

L

– Beta levered

U – Beta unlevered

D – debt. E – equity

β > 1 – волатильность актива** больше волатильности

рынка, т.е. доходность актива будет расти / падать

более быстрыми темпами чем доходность рынка.

β = 1 – волатильность актива совпадает с

волатильностью рынка.

β < 1 – волатильность актива ниже волатильности

рынка, т.е. доходность актива будет расти / падать

более медленными темпами чем доходность рынка.

12.

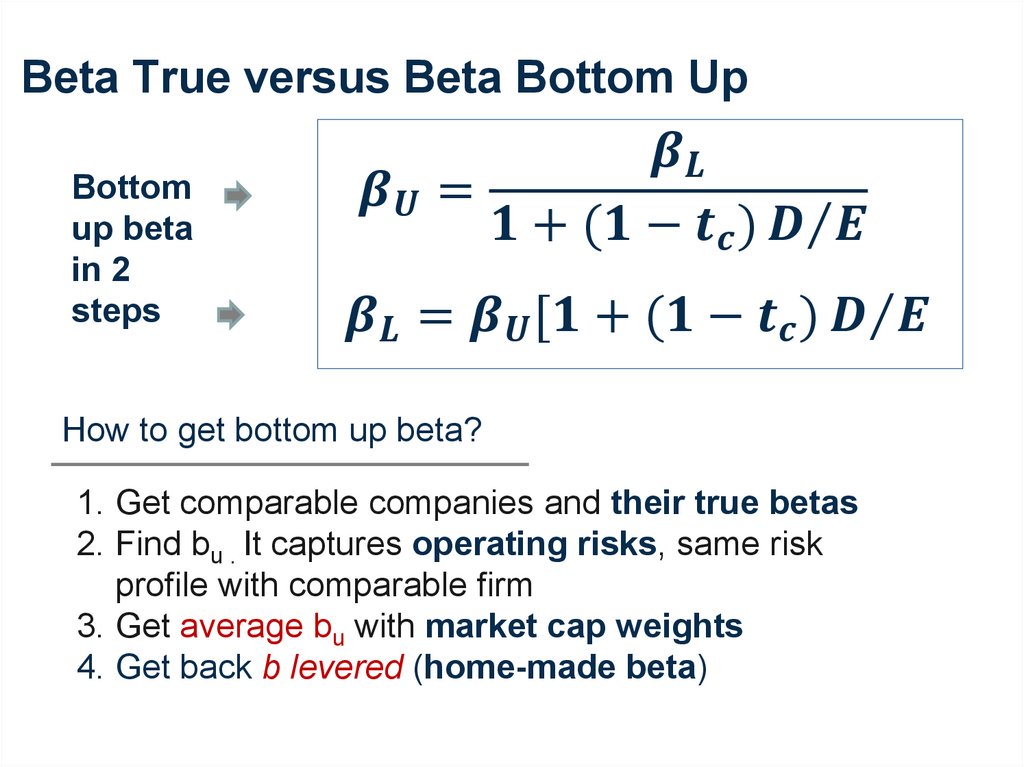

Beta True versus Beta Bottom UpBottom

up beta

in 2

steps

finance

finance