Similar presentations:

Финансовое и налоговое право. Налоговые органы. Аудит

1. Финансовое и налоговое право. Налоговые органы. Аудит.

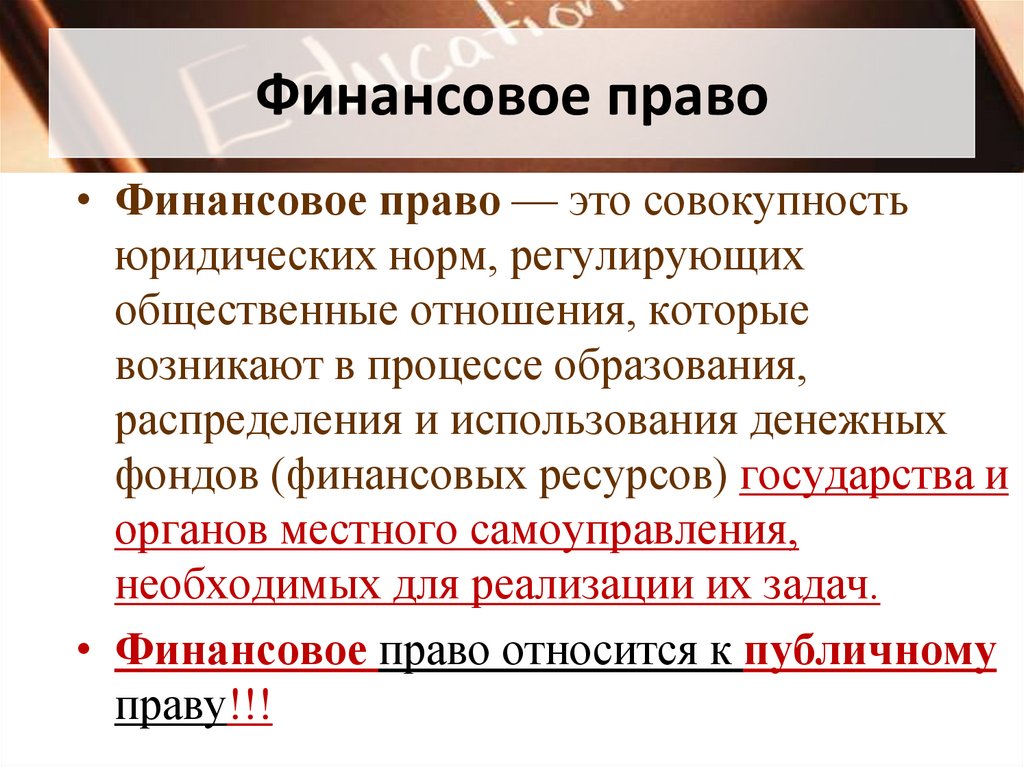

2. Финансовое право

• Финансовое право — это совокупностьюридических норм, регулирующих

общественные отношения, которые

возникают в процессе образования,

распределения и использования денежных

фондов (финансовых ресурсов) государства и

органов местного самоуправления,

необходимых для реализации их задач.

• Финансовое право относится к публичному

праву!!!

3. Налоговое право

отрасль российского права,которая регулирует

общественные отношения в

сфере налогообложения

4. Источники налогового права

1. Конституция Российской Федерации.2. Специальное налоговое законодательство

а) федеральное законодательство о налогах и сборах

(Налоговый Кодекс и др.)

б) региональное законодательство о налогах и сборах:

в) нормативные правовые акты о налогах и сборах,

принятые представительными органами местного

самоуправления.

3. Решения Конституционного Суда РФ.

4.Нормы международного права и международные

договоры Российской Федерации.

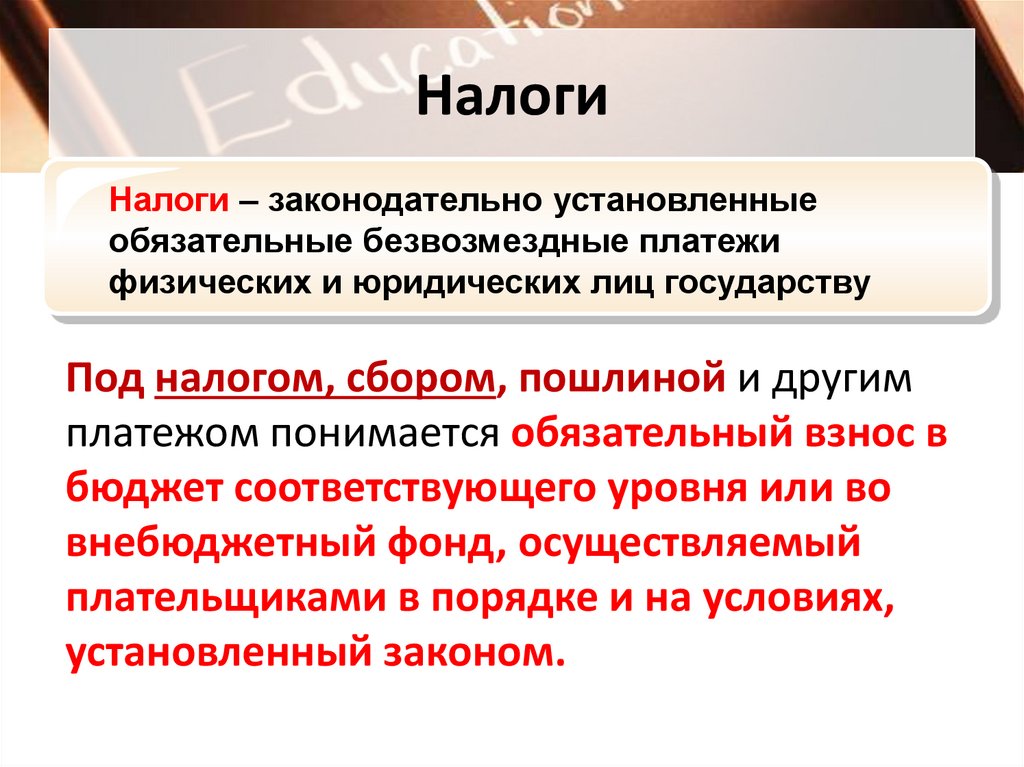

5. Налоги

Налоги – законодательно установленныеобязательные безвозмездные платежи

физических и юридических лиц государству

Под налогом, сбором, пошлиной и другим

платежом понимается обязательный взнос в

бюджет соответствующего уровня или во

внебюджетный фонд, осуществляемый

плательщиками в порядке и на условиях,

установленный законом.

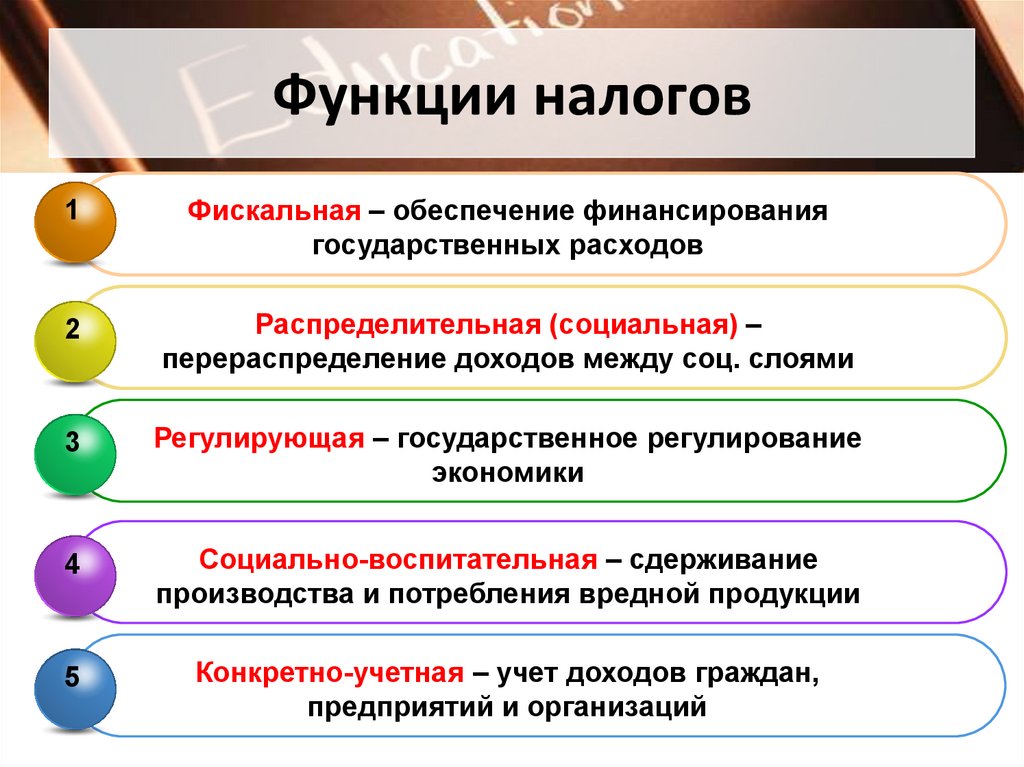

6. Функции налогов

1Фискальная – обеспечение финансирования

государственных расходов

2

Распределительная (социальная) –

перераспределение доходов между соц. слоями

3

Регулирующая – государственное регулирование

экономики

4

Социально-воспитательная – сдерживание

производства и потребления вредной продукции

5

Конкретно-учетная – учет доходов граждан,

предприятий и организаций

7. Элементы налога

1Объект налога – имущество или доход, подлежащий

обложению

2

Субъект налога – налогоплательщик – физическое

или юридической лицо

3

Источник налога – доход, из которого

выплачивается налог

4

Ставка налога – величина налога с единицы объекта

налога

5

Налоговая льгота – полное или частичное

освобождение плательщика от налога

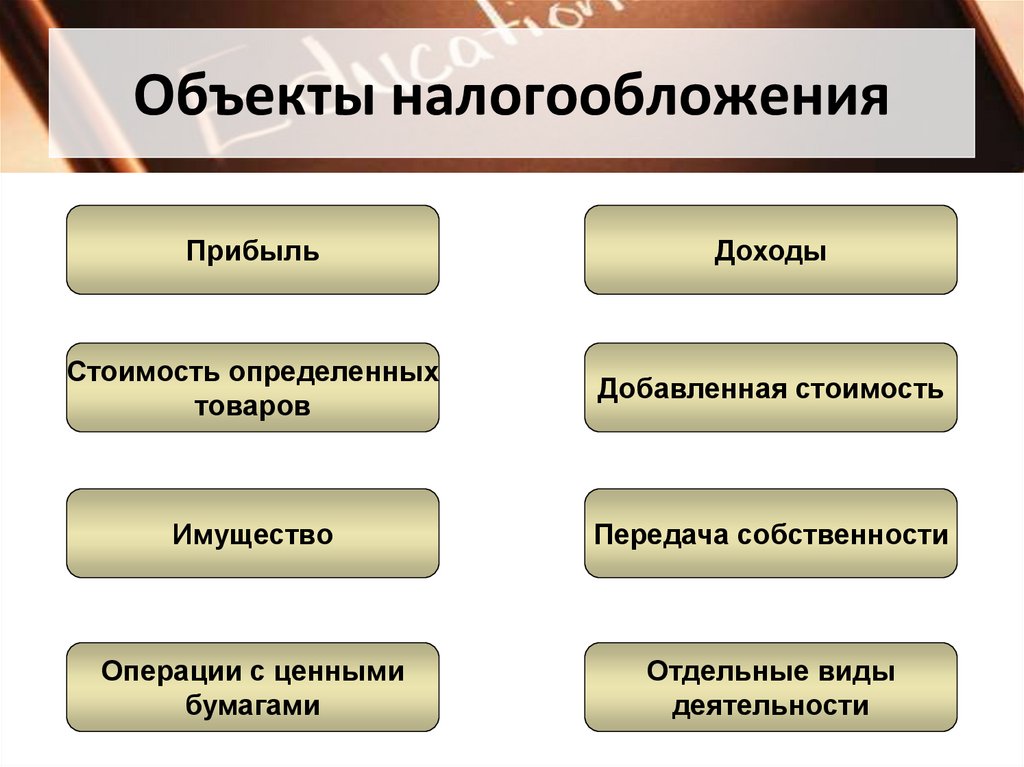

8. Объекты налогообложения

ПрибыльДоходы

Стоимость определенных

товаров

Добавленная стоимость

Имущество

Передача собственности

Операции с ценными

бумагами

Отдельные виды

деятельности

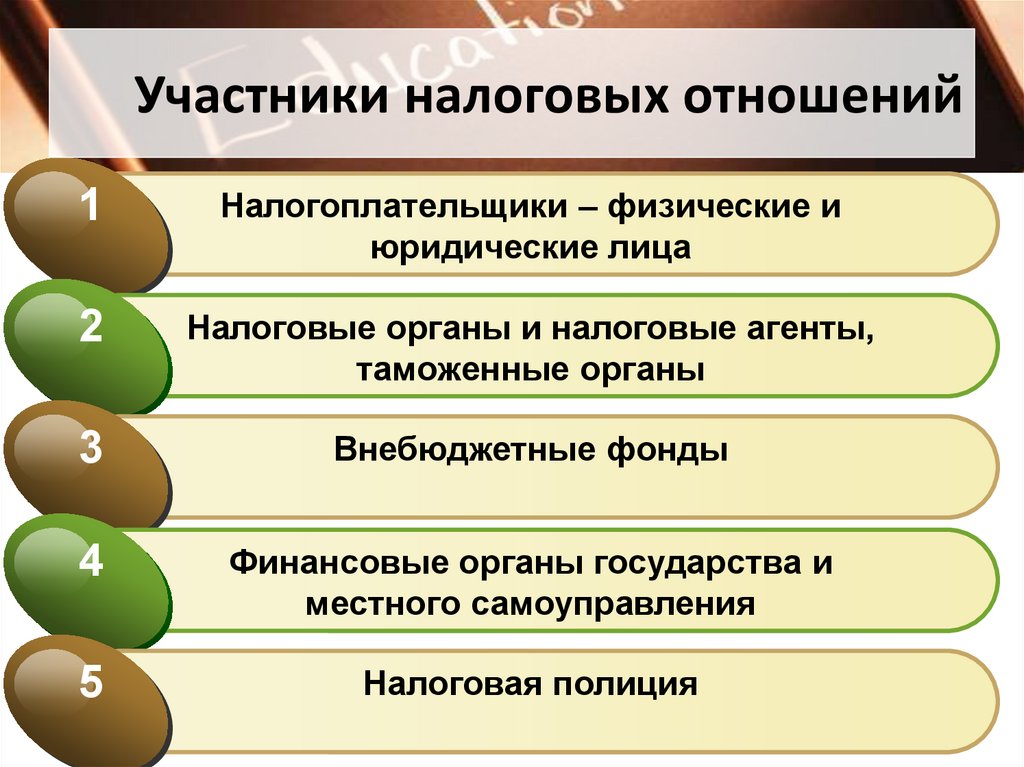

9. Участники налоговых отношений

1Налогоплательщики – физические и

юридические лица

2

Налоговые органы и налоговые агенты,

таможенные органы

3

Внебюджетные фонды

4

Финансовые органы государства и

местного самоуправления

5

Налоговая полиция

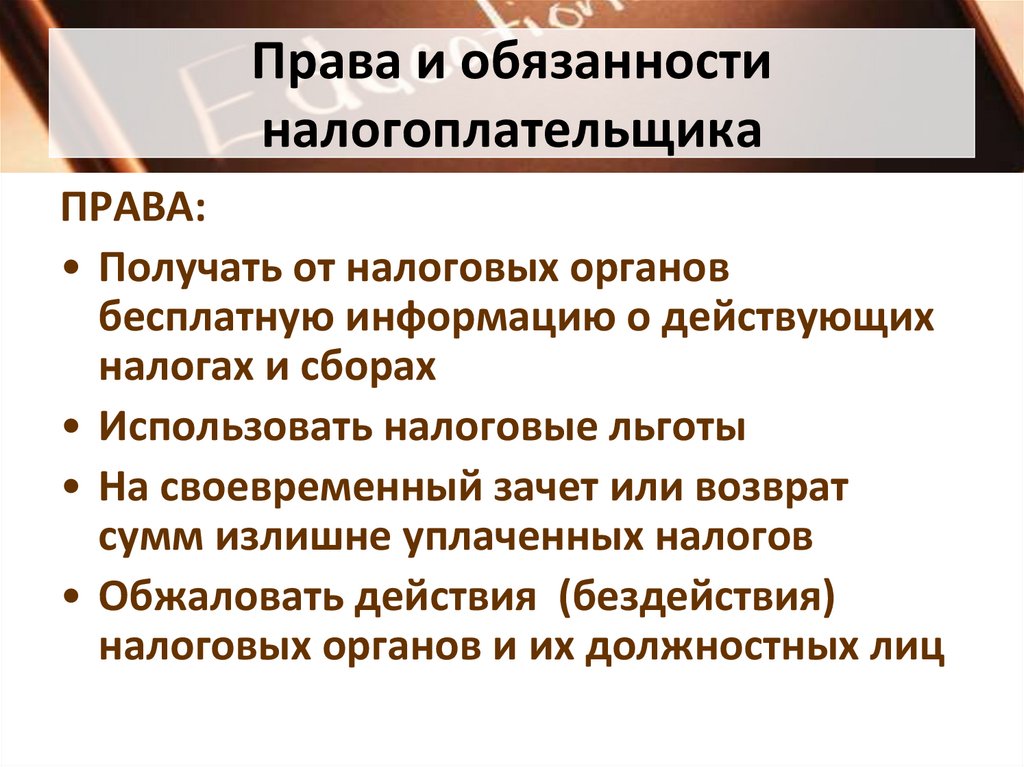

10. Права и обязанности налогоплательщика

ПРАВА:• Получать от налоговых органов

бесплатную информацию о действующих

налогах и сборах

• Использовать налоговые льготы

• На своевременный зачет или возврат

сумм излишне уплаченных налогов

• Обжаловать действия (бездействия)

налоговых органов и их должностных лиц

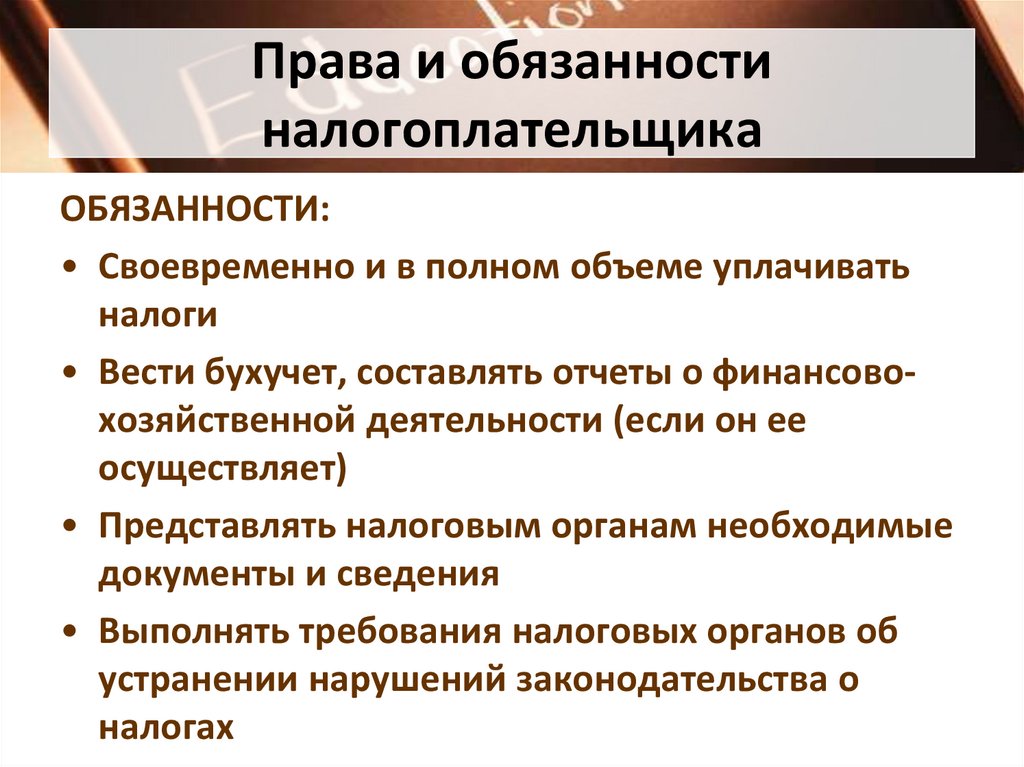

11. Права и обязанности налогоплательщика

ОБЯЗАННОСТИ:• Своевременно и в полном объеме уплачивать

налоги

• Вести бухучет, составлять отчеты о финансовохозяйственной деятельности (если он ее

осуществляет)

• Представлять налоговым органам необходимые

документы и сведения

• Выполнять требования налоговых органов об

устранении нарушений законодательства о

налогах

12. Виды налогов

1. По уровню бюджетаФедеральные налоги. НК РФ ст. 13

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

5) налог на прибыль организаций;

6) налог на добычу полезных ископаемых;

8) водный налог;

9) сборы за пользование объектами животного мира и за пользование

объектами водных биологических ресурсов;

10) государственная пошлина;

11) налог на дополнительный доход от добычи углеводородного сырья.

13. 1. По уровню бюджета

Региональные налоги. НК РФ ст. 14.1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

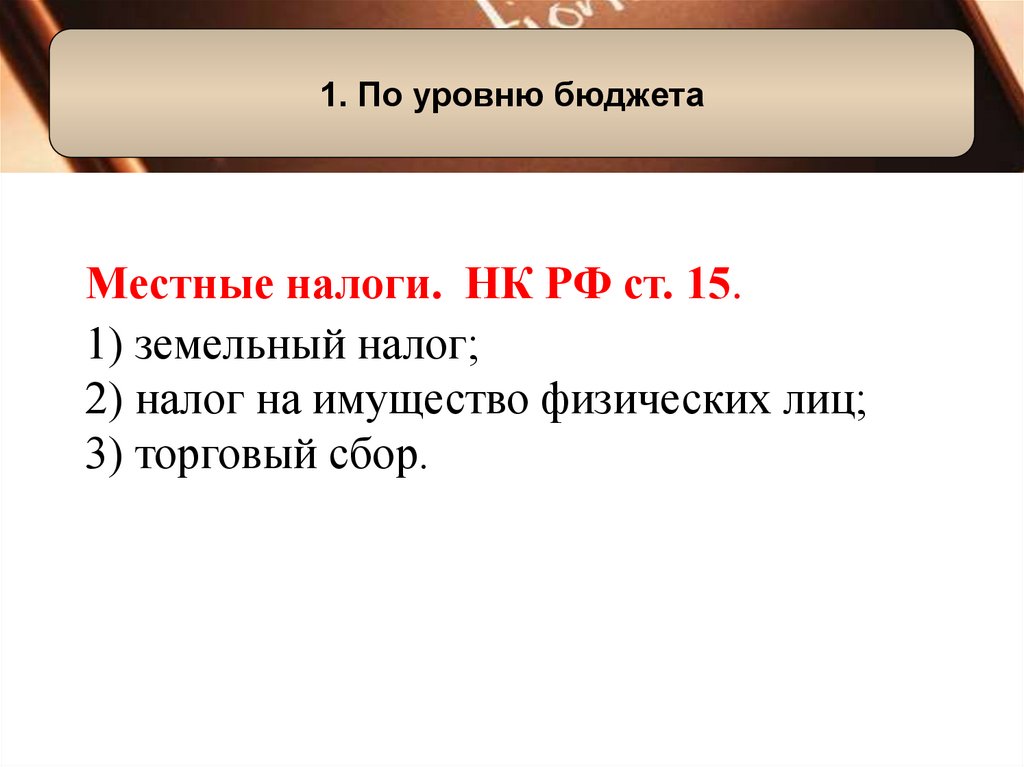

14. 1. По уровню бюджета

Местные налоги. НК РФ ст. 15.1) земельный налог;

2) налог на имущество физических лиц;

3) торговый сбор.

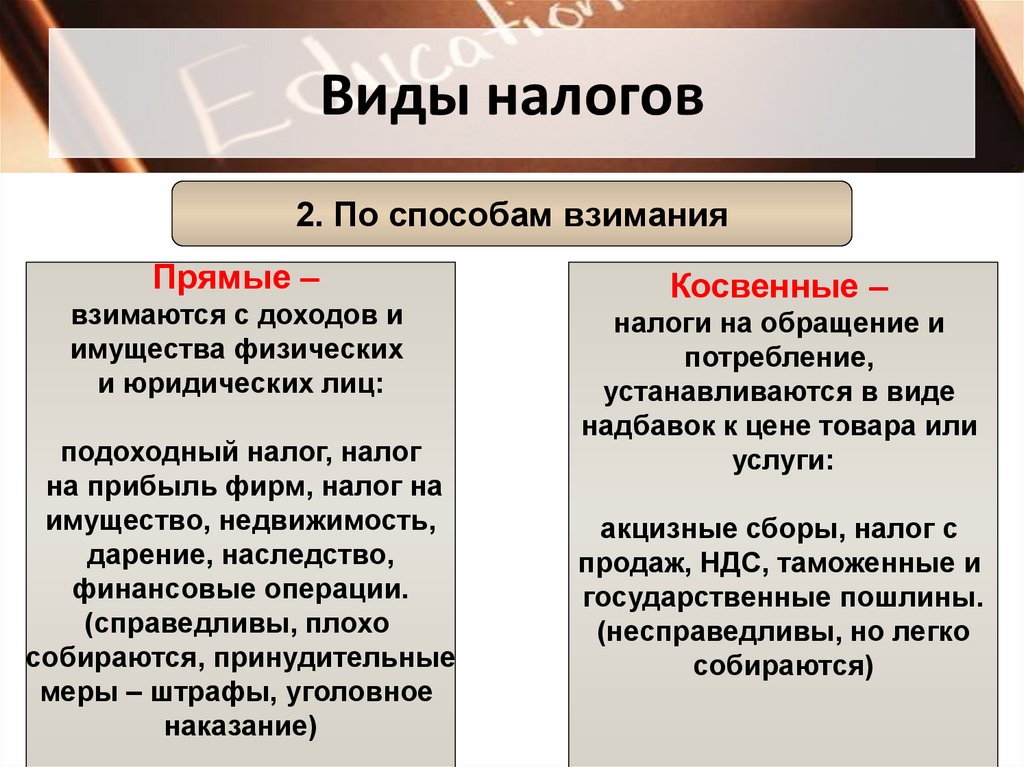

15. Виды налогов

2. По способам взиманияПрямые –

взимаются с доходов и

имущества физических

и юридических лиц:

подоходный налог, налог

на прибыль фирм, налог на

имущество, недвижимость,

дарение, наследство,

финансовые операции.

(справедливы, плохо

собираются, принудительные

меры – штрафы, уголовное

наказание)

Косвенные –

налоги на обращение и

потребление,

устанавливаются в виде

надбавок к цене товара или

услуги:

акцизные сборы, налог с

продаж, НДС, таможенные и

государственные пошлины.

(несправедливы, но легко

собираются)

16. Виды налогов

3. По налогоплательщикамНалоги с физических лиц

Налоги с юридических лиц

подоходный налог, налог

на имущество, на

наследование, на дарение,

на землю, дорожный и

транспортный налог и др.

НДС, акцизы, налог на прибыль

организаций и др.

17. Системы налогообложения

12

3

Регрессивный

налог

Пропорциональный

налог

Прогрессивный

налог

налог тем

выше, чем

ниже доход

сумма налога

пропорциональн

а доходам

налог тем

выше, чем

выше доход

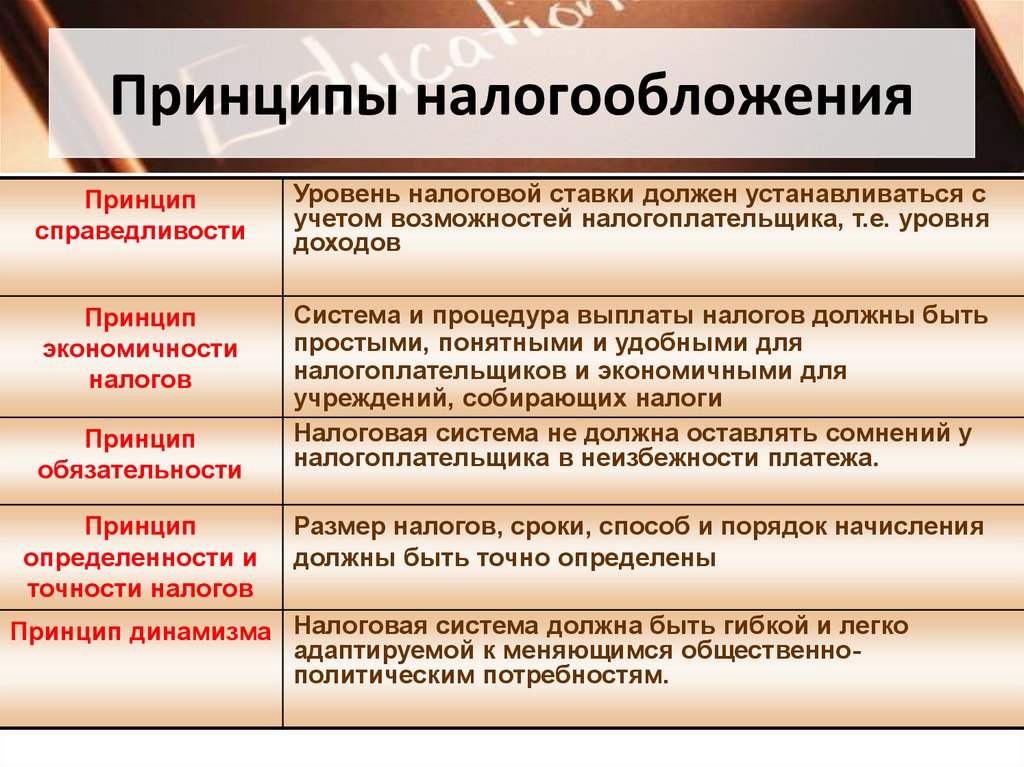

18. Принципы налогообложения

Принципсправедливости

Уровень налоговой ставки должен устанавливаться с

учетом возможностей налогоплательщика, т.е. уровня

доходов

Принцип

экономичности

налогов

Система и процедура выплаты налогов должны быть

простыми, понятными и удобными для

налогоплательщиков и экономичными для

учреждений, собирающих налоги

Налоговая система не должна оставлять сомнений у

налогоплательщика в неизбежности платежа.

Принцип

обязательности

Принцип

определенности и

точности налогов

Размер налогов, сроки, способ и порядок начисления

должны быть точно определены

Принцип динамизма Налоговая система должна быть гибкой и легко

адаптируемой к меняющимся общественнополитическим потребностям.

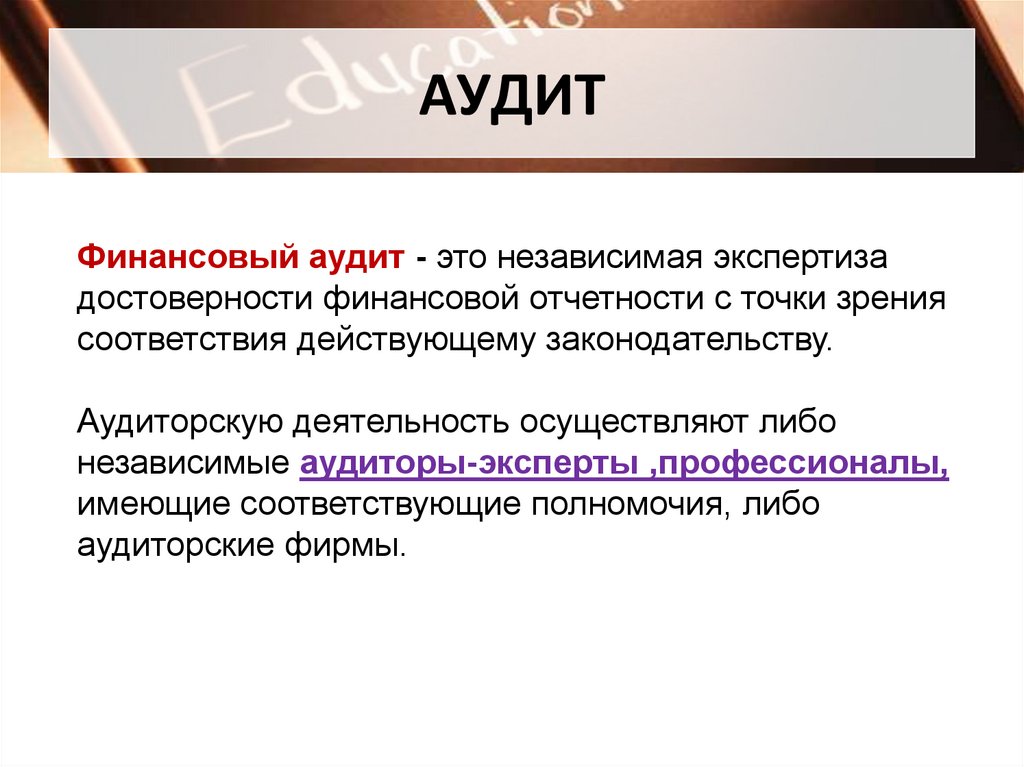

19. АУДИТ

Финансовый аудит - это независимая экспертизадостоверности финансовой отчетности с точки зрения

соответствия действующему законодательству.

Аудиторскую деятельность осуществляют либо

независимые аудиторы-эксперты ,профессионалы,

имеющие соответствующие полномочия, либо

аудиторские фирмы.

20. Домашнее задание

§ 47 прочитать, конспект по теме оформитьв тетрадь.

finance

finance