Similar presentations:

Налоговые риски. Налоговая оптимизация. Риск-ориентированный подход

1.

2.

Риск– вероятность неполучения ожидаемого

дохода или получения финансовых потерь.

(Словарь терминов «Финансы, кредит и

деньги»).

Риск — это, действие (деяние, поступок),

выполняемое в условиях выбора (в ситуации

выбора в надежде на счастливый исход), когда

в случае неудачи существует возможность

(степень опасности) оказаться в худшем

положении, чем до выбора (чем в случае

несовершения этого действия).

3.

… Неопределённость должна быть понята в некотором смыслерадикально отличной от знакомого понятия риска, от которого она

должным образом никогда не отделялась. … Существенный факт – то,

что "риск" означает в определённых случаях количество, полученное из

измерения, в то время как в других случаях это – кое-что отчётливо не

этого характера; это и есть далеко идущие и критические различия в

отношениях явлений, в зависимости от которых одно из этих двух

понятий действительно присутствует и работает. … Будет показано,

что измеримая неопределённость, или надлежащий "риск", мы будем

использовать именно этот термин, отличаются от неизмеримого

так, что первый в действительности не является неопределённостью

вообще… (Концепция Найта: Риск против неопределенности, 1921г.)

XX век - сценарный анализ, который вызревал в течение холодной войны,

конфронтации между глобальными силами, особенно между США и СССР,

но не был широко распространён в страховых кругах до 1970-х, пока не

разразился нефтяной кризис, который вызвал бурное развитие методов

более глубокого всестороннего предсказания.

В 1980-х стали распространены так называемые производные финансовые

инструменты. Однако большинство профессионалов не принимало научные

методы вплоть до 1990-х, когда наконец мощь компьютерных вычислений

позволила учесть достаточно широкий круг данных.

4.

Экономическая природа. Вероятностьвозникновения.

Неопределённость последствий.

Ожидаемая неблагоприятность

последствий.

Вариабельность уровня.

Субъективность оценки.

5.

по факторам возникновения:Политические

риски - это, риски, обусловленные

изменением политической обстановки, влияющей на

предпринимательскую деятельность (закрытие границ,

запрет на вывоз товаров, боевые действия на

территории страны и др.).

Экономические (коммерческие) риски - это, риски,

обусловленные неблагоприятными изменениями в

экономике предприятия или в экономике государства.

Наиболее распространенным видом экономического

риска, в котором сконцентрированы частные риски,

являются

изменения

конъюнктуры

рынка,

несбалансированная ликвидность (невозможность

своевременно выполнять платежные обязательства),

изменения уровня управления и др.

6.

по характеру учета:Внешние

риски - непосредственно не связанные с

деятельностью предприятия или его контактной аудитории

(социальные группы, юридические и (или) физические

лица, которые проявляют потенциальный и (или) реальный

интерес к деятельности конкретного предприятия). На

уровень внешних рисков влияет очень большое количество

факторов

политические,

экономические,

демографические, социальные, географические и др.

Внутренние риски - обусловленные деятельностью самого

предприятия и его контактной аудитории. На их уровень

влияет деловая активность руководства предприятия, выбор

оптимальной маркетинговой стратегии, политики и тактики

и др. факторы: производственный потенциал, техническое

оснащение,

уровень

специализации,

уровень

эффективности труда, техники безопасности.

7.

по характеру последствий:Чистые риски (иногда их еще называют простые или

статические)

характеризуются

тем,

что

они

практически всегда несут в себе потери для

предпринимательской

деятельности.

Причинами

чистых рисков могут быть стихийные бедствия,

войны, несчастные случаи, преступные действия,

недееспособности организации и др.

Спекулятивные риски (иногда их еще называют

динамическими или коммерческими) характеризуются

тем, что могут нести в себе как потери, так и

дополнительную прибыль для бизнесмена по

отношению к ожидаемому результату. Причинами

спекулятивных рисков могут быть изменение

конъюнктуры рынка, изменение валютных курсов,

изменение налогового законодательства и т.д.

8.

Защитная— проявляется в том, что для

хозяйствующего субъекта риск это нормальное

состояние, поэтому должно вырабатываться

рациональное отношение к неудачам;

Аналитическая

— наличие риска предполагает

необходимость выбора одного из возможных

вариантов правильного решения;

Инновационная

— проявляется в стимулировании

поиска нетрадиционных решений проблем;

Регулятивная — имеет противоречивый характер и

выступает в двух

деструктивной

формах:

конструктивной

и

9.

Сбори хранение информации об изменениях

во внутренней и внешней среде, например, о

новшествах в налоговом законодательстве.

Определение

совокупности

факторов

налоговых рисков для конкретной компании.

Установление уровня угроз, связанных с этими

рисками.

Выработка тактики и стратегии борьбы с ними.

Разработка

программы

мероприятий

по

снижению уровня налоговых рисков и

введение ее в работу.

Ведение управленческого учета и финансовой

отчетности по решениям, которые могут

вызвать возникновение налоговых рисков.

10.

Согласно опросу, проведенному среди компаний из странучастниц БРИКС (Бразилия, Россия, Индия, Китай, ЮАР),только 10% российских компаний уделяют налоговому

планированию время в своей повседневной деятельности. Для

сравнения — в остальных странах БРИКC, например, этим

занимаются 20% фирм.

Еще одной отечественной проблемой остается отсутствие

внутрикорпоративных коммуникаций по вопросам налогов.

Только 24% из опрошенных заявили, что регулярно

отчитываются перед руководством (в других странах БРИКС —

45%).

На сегодня методы анализа и управления налоговыми рисками

на российских предприятиях существенно отличаются друг от

друга в зависимости от размера организации, ее публичности

и уровня развития корпоративного управления.

В

Нидерландах

наличие

у

компании

собственной

формализованной системы внутреннего контроля налоговых

процессов, корректность которой подтверждена независимым

аудитором, является веским основанием для освобождения от

налоговой проверки.

11.

Диверсификация. Процесс заключения однотипных сделок в различныхвариантах, которые варьируются по степени налогового риска от нуля до

допустимого в компании уровня. Одним из видов диверсификации

может быть расширение присутствия на территориях с разными

условиями налогообложения, например, в офшорах.

Лимитирование сумм сделок. Установление ограничений предельных

сумм, на которые могут быть проведены сделки, являющиеся

рискованными с точки зрения налогообложения. Лимитирование — один

из важнейших и наиболее эффективных приемов снижения налоговых

рисков, обычно оно применяется компаниями в случае наличия

значительных портфельных рисков.

Создание системы внутреннего мониторинга процессов, связанных с

налогами. Отслеживание всех мероприятий по исчислению и уплате

налогов. Для этого для всех структурных подразделений компании

разрабатываются и вводятся в действие нормативные документы,

регламентирующие

это

процесс:

внутренние

регламенты,

методологические указания, формализованные процедуры расчета

налогов, должностные инструкции, система KPI.

12.

Формализация налоговых процессов внутри компании. Позволяетэффективно выявлять, собирать и анализировать информацию о

возможных налоговых рисках с целью принятия необходимых

решений по их минимизации. Построение формата системы

управления рисками зависит от особенностей бизнес-процессов в

конкретной компании. Большинство организаций реализуют ее через

внутренние приказы, регламенты, конкретные процедуры, ужесточая

при этом требования к документам системы внутреннего контроля.

Автоматизация процессов, в том числе, документооборота. Для

этого применяется или обновляется программное обеспечение,

отвечающие за автоматизацию бизнес-процессов компании, включая и

налоговые процедуры.

Повышение осведомленности специалистов и руководства. В

рамках этого метода проводится постоянный мониторинг налогового

законодательства, включая консультации в налоговых органах или со

специалистами аудиторско-консалтинговых фирм. Еще один путь

повышения осведомленности — проведение дью дилидженс

контрагентов, с целью получения исчерпывающий информации об их

надежности с точки зрения налоговых рисков.

13.

Повышение квалификации сотрудников налогового департамента иоптимизация штатного расписания в этой области. Для повышения

квалификации сотрудников, отвечающих за исчисление и уплату

налогов, необходимо обеспечить условия для отслеживания всех

изменений в законодательстве, изучения и применения новейших

компьютерных программ. Для оптимизации штатного расписания в

компании может быть выделена группа, осуществляющая налоговый

учет, или введена должность специалиста по налоговым расчетам.

Создание внутренней системы аудита налоговых рисков или

привлечение внешних аудиторов (налоговый инициативный

внутренний и внешний аудит). Эффективный метод налогового рискменеджмента, заключающийся в создании в компании службы,

отвечающей за соблюдение установленного порядка исчисления и

уплаты налогов. Внутренний налоговый аудит проводится в интересах

компании и регламентируется ее внутренней документацией, все

проверки такого рода осуществляются собственными силами

организации. Отдел внутреннего аудита целесообразно создавать

только в больших фирмах, поэтому небольшие и средние организации

обычно привлекают для минимизации налоговых рисков внешних

аудиторов.

14.

Налоговый консалтинг. Постоянное сотрудничествос консалтинговыми фирмами по вопросам

налогообложения также может стать одним из

эффективных

методов

снижения

рисков,

поскольку эксперты владеют информацией по

самым последним изменениям в законодательстве

и имеют большой практический опыт работы в

области налогообложения.

Самострахование. Этот метод заключается в том,

что компания предпочитает страховаться сама,

нежели покупать страховку, экономя таким

образом средства. Самострахование — это форма

создания резервных фондов непосредственно на

самих предприятиях.

Налоговая оговорка.

15.

Своим рождением система управления рисками обязана финансовомусектору, который (в отличие от прочих областей хозяйства) регулярно

принимает на себя риски с целью получения вознаграждения за их

несение. Подобная специфика деятельности побуждает банки,

страховщиков, управляющие компании инвестиционных фондов не

избегать рисков, минимизировать их, а управлять ими и измерять для

установления адекватных цен на свои финансовые услуги (что влияет

на ставки по кредитам, стоимость ценных бумаг, размер страховых

премий). Профессиональной оценкой рисков в финансовых компаниях

занимаются специализированные подразделения, чьей задачей

является исключительно риск-менеджмент.

Риск-ориентированный подход в контрольно-надзорной деятельности

набирает все большую популярность. Ярким примером служит

программа реформирования работы федеральных министерств и

ведомств, распространяющая РОП на все виды надзора. Данный

подход

предполагает

концентрацию

ограниченных

ресурсов

государства в зонах максимального риска для предотвращения вреда

охраняемым законом ценностям и одновременно снижение

административной нагрузки на добросовестных хозяйствующих

субъектов.

16.

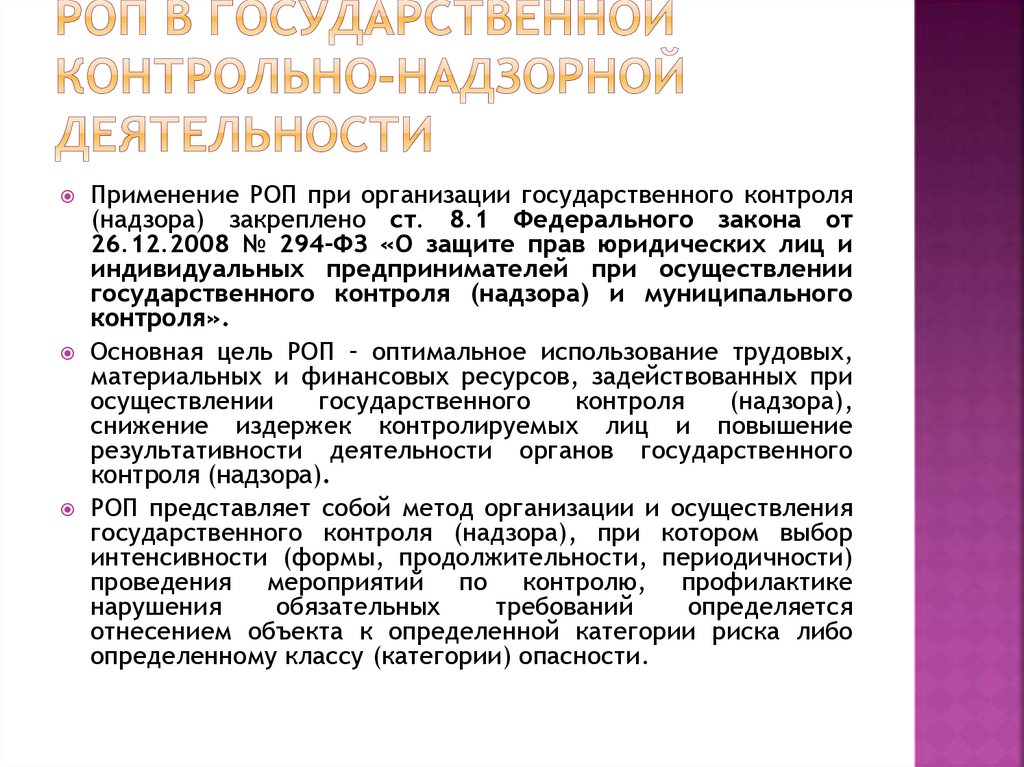

Применение РОП при организации государственного контроля(надзора) закреплено ст. 8.1 Федерального закона от

26.12.2008 № 294-ФЗ «О защите прав юридических лиц и

индивидуальных предпринимателей при осуществлении

государственного контроля (надзора) и муниципального

контроля».

Основная цель РОП – оптимальное использование трудовых,

материальных и финансовых ресурсов, задействованных при

осуществлении

государственного

контроля

(надзора),

снижение издержек контролируемых лиц и повышение

результативности деятельности органов государственного

контроля (надзора).

РОП представляет собой метод организации и осуществления

государственного контроля (надзора), при котором выбор

интенсивности (формы, продолжительности, периодичности)

проведения мероприятий по контролю, профилактике

нарушения

обязательных

требований

определяется

отнесением объекта к определенной категории риска либо

определенному классу (категории) опасности.

17.

Постановлением Правительства РФ от 17.08.2016 №806 утверждены Правила отнесения деятельности

юридических лиц и индивидуальных предпринимателей

и (или) используемых ими производственных объектов к

определенной категории риска или определенному

классу (категории) опасности, а также установлен

перечень видов государственного контроля (надзора),

которые осуществляются с применением РОП.

Перечень категорий риска или классов опасности и

критерии отнесения к ним объектов государственного

контроля (надзора) основываются на необходимости

минимизировать

причинение

вреда

охраняемым

законом ценностям при оптимальном использовании

материальных, финансовых и кадровых ресурсов органа

государственного контроля (надзора), позволяющем

соблюдать установленную периодичность плановых

проверок.

18.

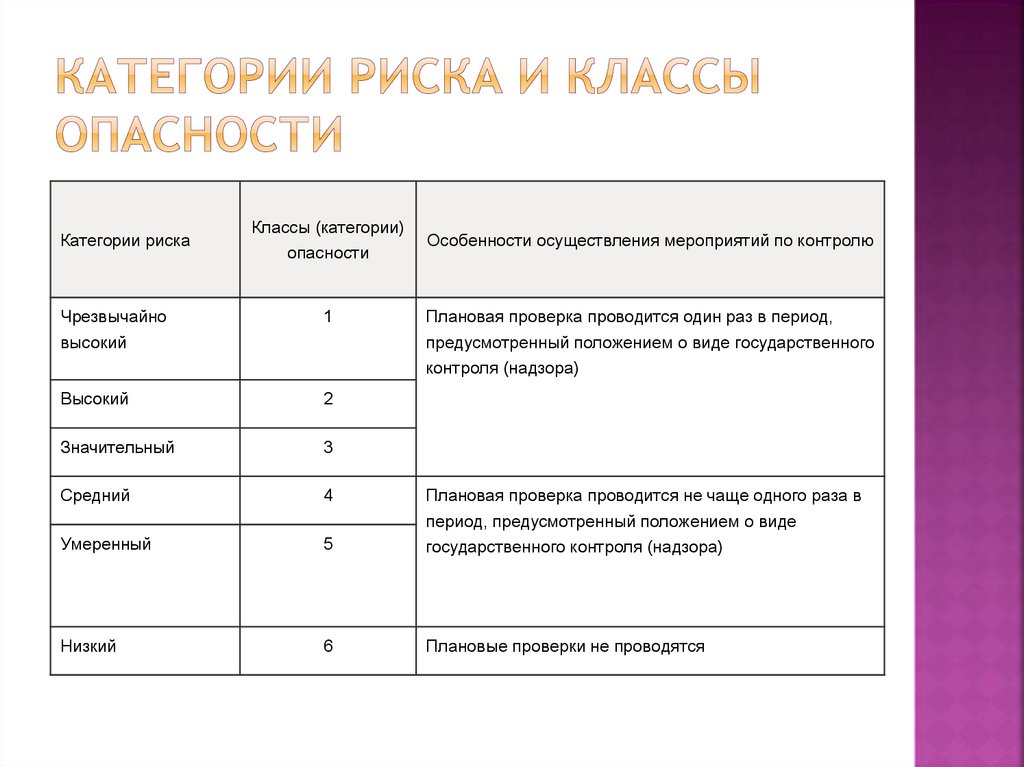

Категории рискаКлассы (категории)

опасности

Особенности осуществления мероприятий по контролю

Чрезвычайно

высокий

1

Плановая проверка проводится один раз в период,

предусмотренный положением о виде государственного

контроля (надзора)

Высокий

2

Значительный

3

Средний

4

Умеренный

5

Плановая проверка проводится не чаще одного раза в

период, предусмотренный положением о виде

государственного контроля (надзора)

Низкий

6

Плановые проверки не проводятся

19.

Критерии отнесения объектов государственного контроля(надзора) к категориям риска учитывают тяжесть и вероятность

потенциальных

негативных

последствий

невыполнения

обязательных требований. Оценка тяжести таких последствий

проводится с учетом:

- возможной степени тяжести потенциальных случаев

причинения вреда;

- возможной

частоты

возникновения

и

масштаба

распространения потенциальных негативных последствий в

рамках подобных случаев;

- трудности преодоления возникших негативных последствий

возможного несоблюдения обязательных требований.

При отнесении объектов государственного контроля (надзора) к

категориям чрезвычайно высокого, высокого, значительного

риска или 1, 2, 3-му классам опасности орган государственного

контроля (надзора) размещает соответствующую информацию об

этих объектах на своем официальном сайте. Так проявляется

принцип открытости РОП, призванный исключить случаи проверок

с «заказным» характером.

20.

ПостановлениемПравительства

РФ

от

16.02.2017 № 197 установлены критерии

разделения работодателей по группам риска. В

зависимости от присвоенной категории риска

плановые проверки в отношении работодателей

проводятся со следующей периодичностью:

для категории высокого риска – раз в два года;

для категории значительного риска – раз в три

года;

для категории среднего риска – не чаще чем

один раз в пять лет;

для категории умеренного риска – не чаще чем

один раз в шесть лет.

В отношении работодателей, деятельность которых

отнесена к категории низкого риска, плановые

проверки не проводятся.

21.

Концепции системы планирования выездных налоговых проверок (см.Приказ ФНС России от 30.05.2007 № ММ-3-06/333@).

С утверждением данной концепции критерии оценки рисков,

используемые налоговыми органами в процессе отбора объектов для

проведения выездных проверок, стали открытыми, что позволило

налогоплательщикам снижать частоту этих проверок, демонстрируя

ответственное поведение.

Наиболее ярко РОП проявляется в контроле НДС.

Для выявления незаконных операций по возмещению НДС из бюджета

ФНС России разработала системы управления рисками –

«Автоматизированную систему контроля НДС» (СУР АСК НДС) и

«Автоматизированную систему контроля НДС-2» (СУР АСК НДС-2). С

помощью второй системы в автоматическом режиме идет

распределение

налогоплательщиков

–

юридических

лиц,

представивших декларации по НДС, на три группы налогового риска:

высокий, средний, низкий (Письмо ФНС России от 03.06.2016 № ЕД4-15/9933@). Результаты оценки СУР АСК НДС-2 призваны исключить

возмещение

НДС

недобросовестными

налогоплательщиками,

установить очередность и перечень мероприятий налогового

контроля, а также выявить выгодоприобретателей по налоговым

схемам.

22.

Письмо ФНС России от 03.06.2016 № ЕД-4-15/9933@Под

налогоплательщиком с низким налоговым риском

понимается налогоплательщик, который ведет реальную

финансово-хозяйственную деятельность, своевременно и в

полном объеме исполняет свои налоговые обязательства

перед бюджетом. Налогоплательщик данной категории

обладает соответствующими ресурсами (активами), а его

деятельность может быть проверена плановым выездным

налоговым контролем.

Под налогоплательщиком с высоким налоговым риском

понимается налогоплательщик, обладающий признаками

организации, используемой для получения необоснованной

налоговой выгоды, в том числе, третьими лицами.

Налогоплательщик

данной

категории

не

обладает

достаточными

ресурсами

(активами)

для

ведения

соответствующей деятельности, не исполняет свои налоговые

обязательства (исполняет в минимальном размере).

К среднему налоговому риску относятся налогоплательщики,

которые не включены в группы с высоким или низким

налоговым риском.

23.

Развиваяриск-ориентированный подход, налоговая

служба разработала Порядок определения объема

документов, подлежащих истребованию в разрезе кодов

операций (см. Письмо ФНС России от 26.01.2017 №

ЕД-4-15/1281@). В нем были разъяснены особенности

истребования документов при камеральной проверке

деклараций по НДС.

Документ отменен.

24.

Письмо ФНС России от 10 июля 2018 г. N ЕД-4-15/13247@ Опрофилактике нарушений налогового законодательства

представляют уточненные налоговые декларации с некорректным

порядковым номером корректировки;

руководители юридического лица, индивидуальные предприниматели

уклоняются от явки на проведение допросов (более 2-х раз);

руководители юридического лица, индивидуальные предприниматели

не проживают по месту регистрации; доверенности на представление

интересов

выданы

представителям,

зарегистрированным

(проживающим) в других субъектах РФ;

вновь созданные организации (дата создания (регистрации) 2017 год);

организации на протяжении нескольких предыдущих отчетных

(налоговых) периодов представляли "нулевую" отчетность;

суммы доходов, отражаемые в налоговых декларациях, приближены к

сумме расходов, удельный вес налоговых вычетов по налогу на

добавленную стоимость (далее - НДС) составляет более 98%;

организации не находятся по адресу регистрации; договора аренды с

собственниками помещений не заключались;

среднесписочная численность 1 человек, либо отсутствует;

25.

руководители организации не получают доходы, в том числе и ворганизации, руководителем которой являются;

допросы лиц проводятся в присутствии представителей (адвокатов);

налогоплательщики изменяют место постановки на учет;

внесены сведения о смене руководителя организации, незадолго до

представления отчетности;

отсутствуют расчетные счета в течение трех месяцев, с даты создания

(регистрации) организации;

расчетные счета закрыты;

открыто (закрыто) множество расчетных счетов (более 10);

движение денежных средств по расчетным счетам носит "транзитный"

характер;

расчетные счета открыты в банках, отличных от места регистрации

организации;

установлено "обналичивание" денежных средств, не устранены

расхождения предыдущих периодов;

в ЕГРЮЛ внесены сведения о недостоверности сведений об адресе,

руководителе, учредителе организации, руководитель (учредитель)

не является резидентом РФ

26.

27.

В письме ФНС России от 10.07.2018 N ЕД-4-15/13247@ "О профилактике нарушений

налогового законодательства" в сноске 1

слова

"допросы

лиц

проводятся

в

присутствии представителей (адвокатов);"

исключить.

28.

Федеральнаяпалата адвокатов обратилась в

Минюст России и ФНС России в целях избежания

массовых нарушений прав налогоплательщиков . В

свою очередь ФНС России письмом от 21.09.2018 №

ЕД-4-15/18411@ частично отменила свое июльское

письмо, исключив из него упоминание об

адвокатах. Кроме того, отреагировал и Минюст

России, направив в ФНС России письмом от

10.10.2018 № 01/133775-ЮЛ предложение отозвать

июльское письмо полностью.

2 ноября ФНС России Письмом от 02.11.2018 № ЕД4-15/21496@ отозвало свое июльское письмо в

полном объеме.

Причина – превышены полномочия. Несоответствие

налоговому законодательству.

29.

См. концепцию планирования ВНП30.

Возмещение НДС. Разрывы.Имущество компании

31.

https://www.youtube.com/watch?v=gJZizIQUKechttps://www.youtube.com/watch?v=U6wB9pm6OS8

VPN (англ. Virtual Private Network «виртуальная частная сеть»)

— обобщённое название технологий, позволяющих обеспечить

одно или несколько сетевых соединений (логическую сеть)

поверх другой сети (например Интернет).

Цель – скрыть IP – адрес.

Hola Free VPN Proxy

Узнать IP – адрес http://ru.itsip.info/spy

Частая смена телефонов, ноутбуков, ПК для контрагентов

Цель – не дать вычислить EMEI (англ. International

Mobile Equipment Identity — международный

идентификатор мобильного оборудования) — это

номер, обычно уникальный, для идентификации

телефонов GSM, WCDMA и IDEN, а также некоторых

спутниковых телефонов.

32.

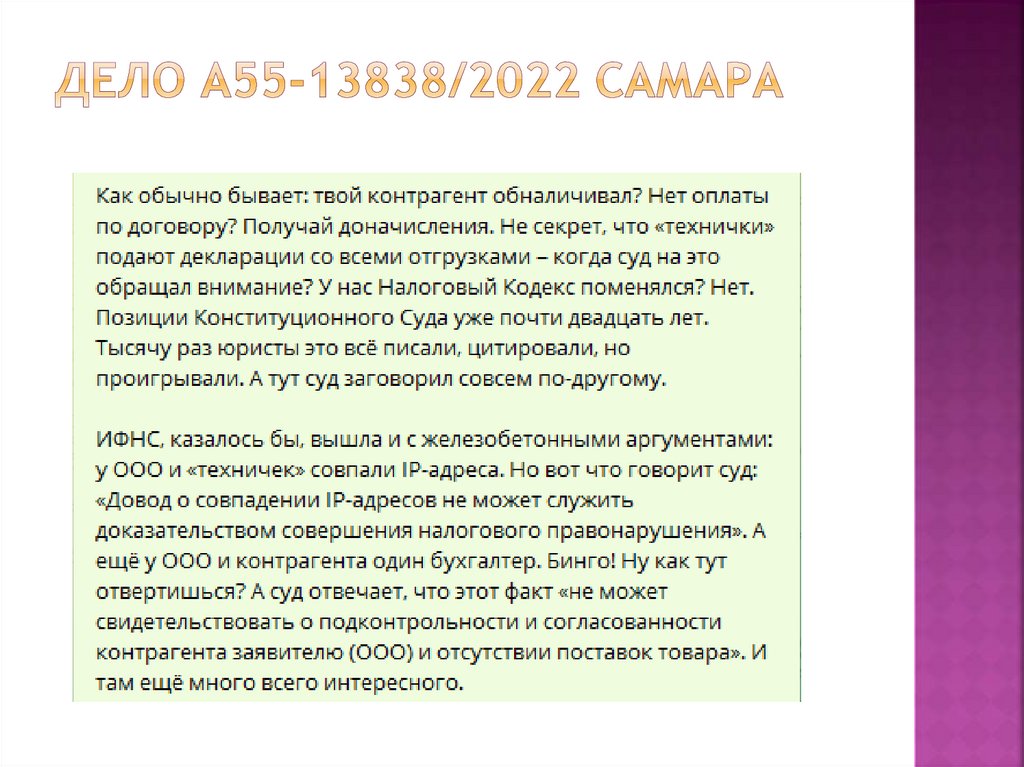

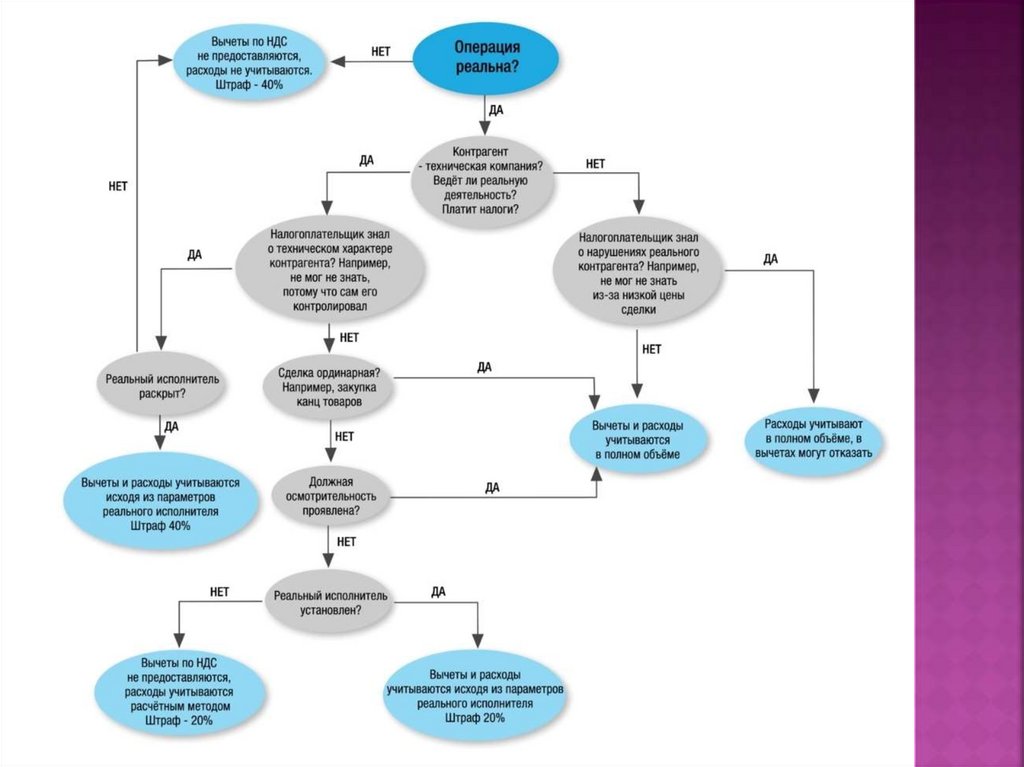

Письмо ФНС России от 10.10.2022г. № БВ-4-7/13450@

Отмечены

максимально

возможные

варианты

ситуаций

взаимодействия

налогоплательщиков с «техническими»

компаниями (8 вариантов).

33.

34.

35.

36.

37.

38.

39.

https://pravovest-audit.ru/nashi-statii-nalogi-i-buhuchet/pismo-fns-po-st-54-1kommentarii-specialistov/

finance

finance